| Скачать .docx |

Реферат: Банковское дело и создание депозитов

Балансовый отчет банка

Чтобы понять, как банки создают деньги, рассмотрим балансовый отчет коммерческого банка.

Балансовый отчет — это определенное расположение бухгалтерской информации о состоянии дел банка между активами (кредит) с левой стороны отчета и пассивами (дебет) и собственным капиталом предприятия с правой стороны отчета.

Балансовый отчет необходим в организации управления банковскими ресурсами для достижения прибыльности, платежеспособности и ликвидности банка.

Активы банка &mdash это кассовая наличность, банковские депозиты, ценные бумаги, ссуды, недвижимость и другие ресурсы, которыми владеет банк.

Пассивы банка &mdash это требования, выставленные банку (обязательства банка), исключая требования самого владельца акций банка.

В графу пассивы также еще заносится сумма собственного капитала банка, поскольку совокупные активы и пассивы в балансовом отчете должны быть уравновешены. Так как собственный капитал банка — это величина, на которую активы превосходят пассивы, то для равновесия балансового отчета в графу пассивы добавляется сумма собственного капитала. Если совокупные активы превосходят пассивы, то этот банк является платежеспособным банком. Неплатежеспособный банк — банк, которого пассивы (обязательно) превышают его активы. Такой банк может иметь нулевой или даже отрицательный собственный капитал. Управление активами и пассивами иначе называют управление портфелем банка. Банк, предоставляющий слишком много рискованных ссуд или оказавшийся не в состоянии обеспечить необходимую ликвидность, может оказаться неплатежеспособным, т.е. его пассивы будут превосходить его активы.

Банковские операции

I. Посреднические операции.

Суть посреднических операций банка аккумулировать мелкие разрозненные денежные средства частных лиц, не склонных к инвестиционному риску или обладающими слишком мелкими сбережениями для эффективного инвестирования. Финансовые посредники, образовав такой запас, направляют в виде кредитов в наиболее эффективные пути вкладывания капитала.

Банки выполняют роль финансовых посредников, принимая денежные средства у вкладчиков и предоставляя их в виде ссуд заемщикам.

Банки выполняют функцию по распределению (аллокации) ограниченных кредитных ресурсов между альтернативными путями их дальнейшего использования. Предпочтение отдается надежным инвестициям. Выданный кредит может привести к безвозвратным потерям банка в тех случаях, когда заемщики не в состоянии возвратить с процентами суммы, которые они заняли. Такое может произойти при непродуктивном расходовании кредитных ресурсов. Банкиры хорошо справляются со своими функциями по выдаче ссуд, если предполагают результаты возможного их использования. Банкиры осуществляют выбор заемщиков и предоставляют ссуды лишь тем из них, кто оказывается в состоянии платить максимальную процентную ставку по выданной ссуде, а также тем, чьи будущие инвестиции сами по себе обеспечивают получение высокой процентной отдачи (строительство производственных предприятий, развитие новых технологий, приобретение новой техники и т.д.).

Банки, по большей части, являются акционерными, так как находятся в относительной частной собственности. Банкиры — владельцы части акционерного капитала, они получают максимальный доход в форме дивиденда, когда банк наиболее успешно выдает ссуды. Из своей посреднической деятельности банки извлекают для себя прибыль. Следовательно, банкиры имеют стимул к проведению максимально успешной политики ссуд.

II. Выдача ссуды.

Банки извлекают прибыль, принимая денежные средства у вкладчиков и предоставляя их в виде ссуд заемщикам. Банки назначают более высокую процентную ставку по ссудам, чем ту, которую они выплачивают по вкладам. Этого превышения должно хватить на покрытие текущих расходов и обеспечение прибыли. В ряде случаев банки получают дополнительный доход в качестве оплаты своих услуг по кредитованию и по проведению других банковских операций. Банки также получают доход, когда вкладывают часть своих активов в ценные бумаги. В этом случае они ничем не отличаются от обыкновенных акционеров и получают доход от дивидендов.

В банк вкладывают свои денежные средства много людей. Все они не прийдут одновременно в банк за своими деньгами. По сути дела, ежедневное изъятие депозитов равняется такой же сумме вкладов, которые производят клиенты. Депозиты вкладчиков становятся фактическими резервами банка. Из них он вычитает обязательные резервы, которые по закону должны быть положены на резервный счет в Банк России.

Банковские депозиты представляют собой большей частью расчетные счета и вклады до востребования. Они подлежат немедленной оплате по первому требованию вкладчика. В случае «банковской паники», когда большая часть вкладчиков будет снимать свои денежные средства с депозитов, банк может использовать эти обязательные резервы для оплаты. На свои избыточные резервы банк может выдать кредиты. Обычно ссуда выдается простым переводом кредитной суммы на ссудный счет заемщика. В банке остается лишь долговое обязательство заемщика. Это долговое обязательство, переданное банку, — не деньги, так как оно не является общепринятым средством обращения. Банк же, создав ссудный счет, создал деньги. Именно посредством расширения банковского кредита и создается большая часть денег, используемых в экономике. После указанного срока заемщик обязан вернуть деньги с процентами. Если заемщик не может возвратить ссуды, то банк возмещает ущерб путем продажи залога. В случае отсутствия залога или недостаточной его стоимости, банк имеет право обратиться в суд. Однако вряд ли банк получит свою ссуду назад. Заемщик не может вернуть кредита, а суд может затянуться надолго так, что инфляция обесценит кредитные деньги.

III. Инкассация.

Инкассация — это банковская операция, при посредстве которой клиент получает денежные средства на основании чека, выписанного в другом банке. Расчеты чеками основаны на корреспондентских отношениях между двумя банками. Банки-корреспонденты могут осуществлять межбанковский клиринг, т.е. осуществлять взаимный расчет требований путем безналичных расчетов между собой. Инкассация чека -это такая банковская операция, которая выполняется только по поручению клиента.

В России существует два вида чековых книжек:

- нелимитированные чековые книжки, действительны в течение года со дня их выдачи;

- лимитированные - 6 месяцев.

Оформленные чеки действительны в течение 10 дней, не считая дня их выписки. В случае расчетов чеками поставщик полностью обезопасит себя от сомнений по срокам расчета с покупателем и ускорит оплату. Когда покупатель подает заявление на получение лимитированной книжки, он одновременно предоставляет платежное поручение для депонирования средств. При выдаче нелимитированной книжки открывается расчетный счет, с которого производится оплата чеков.

Сберегательные расчетные чеки имеют немного другую конфигурацию (расчеты по ним осуществляются аналогичным образом: 1) они выписываются и принимаются к оплаттолько в отделениях Сбербанка России (если российский чек2) чеки выдаются и принимаются к оплате с предъявлением паспорта клиента; 3) они действительны только в течение 4 месяцев.

IV. Расчет платежными требованиями.

При расчетах платежными требованиями получатель средств представляет обслуживающий его банк расчетный документ, содержащий требование к плательщику об уплате получателю определенной суммы через банк за предоставленную услугу или товар. Взаимный расчет банков осуществляется так же, как и в рачете чеками. Расчеты требованиями с акцептами означают, что должно быть согласие плательщика оплатить предъявленное ему требование. Акцептная форма расчетов применяется предприятиями в основном за оплату товаров и услуг. Безакцептной формой оплачиваются в основном коммунальные услуги, требования за телефон, почтово-телеграфные услуги и т.д.

Плательщику необходимо следить за поступающими платежными требованиями, чтобы вовремя отказаться от согласия на оплату полностью или частично. Банк может установить срок отказа. В зависимости от времени подачи акцепта, согласие на оплату может быть последующим и предварительным. Причем плательщик сохраняет за собой право заявить полный или частичный отказ от акцепта. При расчетах в порядке последующего акцепта требования оплачиваются в течение дня по мере их поступления в банк плательщика, предварительного акцепта — на следующий день после истечения срока акцепта.

V. Расчет платежными поручениями.

В России преобладает форма расчета платежками (платежными поручениями, требованиями, требованиями-поручениями) над формой расчета чеками. Платежное поручение представляет собой письменное распоряжение плательщика обслуживающему его банку о перечислении определенной суммы денег со своего счета в том же или другом предприятию в том же или другом одногороднем или иногородием банке.

Платежными поручениями рассчитываются с поставщиками в случае предоплаты или по соглашению, а также когда перечисляют налоги и переводят зарплату работникам на их счета в Сбербанке. Поручения действительны в течение 10 дней со дня выписки.

Сейчас между предприятиями принята новая форма оплаты при помощи «требований-поручений». При этом поставщик отправляет платежное требование с приложенными отгрузочными документами непосредственно покупателю-плательщику, не предъявляя их в банк. Покупатель после их получения, проверяет и уточняет сумму, затем выписывает платежное поручение своему банку на перечисление средств. В этом случае исключаются ошибки и претензии при расчетах через банк.

Банковская система: создание депозитов

Фундаментальное свойство банковской системы состоит в том, что она может предоставлять кредиты, т.е. может создавать деньги, многократно увеличивая свои избыточные резервы. Причем каждый отдельный банк не может путем предоставления ссуды расширить расчетные счета (далее по тексту — депозиты) в количестве большем, чем его избыточные резервы. Банк России использует это свойство банковской системы, проводя кредитно-денежную политику в интересах государства. При этом происходит расширение депозитов, т.е. поступление новых депозитов из источника.

Банки могут создавать депозиты путем:

1) вложения чеков, выписанных на другой банк;

2) вклада наличности;

3) выдачи ссуды;

4) операций на открытом рынке;

5) получения кредита от Центрального банка России.

Первый способ получения банком депозитов — когда клиент вкладывает чек, выписанный на другой банк. В этом случае происходит инкассация чека. Если два банка связаны между собой корреспондентскими отношениями, то у первого банка (выписавшего чек) корсчет уменьшается, а у второго банка (куда вложили чек) — увеличивается. Аналогичное действие происходит, когда банковские корсчета находятся в Клиринговой палате, в РКЦ и т.д. Отличительная черта этого процесса клирингования состоит в том, что в результате не изменяется ни общая сумма депозитов, ни общая сумма корсчетов (корсчет можно считать банковским резервом) банковской системы.

Второй способ. Банк может получить депозиты путем вложения в него наличности. Вклад наличности увеличивает совокупные резервы и общее количество депозитов банковской системы.

Третий способ увеличения депозитов — выдача банком ссуды. Банк записывает кредитуемую сумму на ссудный счет заемщика. Следовательно, счет банка будет выглядеть следующим образом: в колонке активов — сумма кредита, в пассивах — депозит, ссудный счет. Депозиты приносят банку избыточные резервы, но здесь банк обязан хранить их в количестве, равном ссудным счетам, так как он обязан быть готовым к тому, чтобы погасить чеки, выписанные на вновь созданные депозиты. Люди редко берут деньги в кредит под проценты и не используют их, оставляя на своем ссудном счете. Итог: когда банк увеличивает свои депозиты путем выдачи ссуд, то общая сумма депозитов банковской системы возрастает, а общая сумма резервов — нет.

Четвертый способ — операции на открытом рынке. Операции на открытом рынке представляют собой покупку или продажу государственных ценных бумаг Банком России. Расширение депозитов в банковской системе происходит, когда Банк) покупает государственные бумаги у банка или у населения. Эта ситуация аналогична случаю вклада в виде наличности. Когда банк увеличивает свои депозиты через продажу государственных ценных бумаг, то общее количество депозитов в банковской системе и общее количество резервов банковской системы возрастает.

Пятый способ, благодаря которому в современных условиях возрастают денежные резервы банков, состоит в прямых кредитах, получаемых от Банка России. Этот случай аналогичен вкладу в виде наличности. Только здесь банку не нужно держать обязательные резервы с кредитованной суммы при выплате обязательств или при выдаче ссуды. Банк может распоряжаться кредитованной суммой в полном ее объеме. В данном случае имеет место увеличения общего количества резервов банковской системы с увеличением депозитов.

Банки, действующие на основе частичных резервов, уязвимы для банковской паники, или «наплыва требований». Бесчисленные примеры гибели банков в этих печальных обстоятельствах на самом деле существуют. Банковская паника маловероятна, если банк имеет резервы разумных размеров и проводит осторожную политику кредитования. Действительно, предотвращение наплыва требований в банке — основная причина жесткого контроля банковской системы.

Механизм действия денежного мультипликатора

Создание новых кредитных денег банками можно убедительно показать, используя принцип денежного мультипликатора.

Мультипликатор текущих счетов, или денежный мультипликатор, схож с мультипликатором дохода.

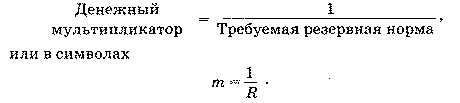

В основе мультипликатора дохода лежит тот факт, что расходы одного домохозяйства получаются в виде дохода другим; мультипликатор счетов основывается на том, что резервы и счета, потерянные одним банком, получаются другим. И подобно тому, как размер мультипликатора дохода определяется величиной, обратной МРS т.е. утечке в сбережения, которая происходит в каждом расходном цикле, мультипликатор счетов m является величиной, обратной требуемой резервной норме R, т.е. изъятию в обязательные резервы, которое происходит на каждой ступени процесса кредитования.

Итак:

В этой формуле m обозначает максимальное количество новых кредитных денег, которое может быть создано одним рублем избыточных резервов при данной величине R. Для определения максимального количества новых денег на текущем счету, которое может быть создано банковской системой на основе любого данного количества избыточных резервов, необходимо воспользоваться формулой:

D=mE, или

Максимальное количество новых денег на текущих счетах, (D) = Денежный мультипликатор, (m) • Избыточные резервы, (Е).

Государственный контроль за деньгами

Способность банковской системы создавать деньги опирается на предпосылку, согласно которой коммерческие банки готовы использовать свои возможности создания денег с помощью кредитования, а домохозяйства и предприятия готовы занимать. В действительности готовность банков давать ссуды на основе избыточных резервов циклически меняется, и в этом кроется причина государственного контроля за денежным предложением с целью обеспечить экономическую стабильность.

Когда устанавливается экономический подъем, можно ожидать, что банки расширят кредит до максимума своих возможностей. Почему бы и нет? Ссуды являются приносящими процент активами, и в хорошие времена невелик страх того, чта заемщики не возвратят ссуду. Но денежное предложение оказывает существенное влияние на совокупный спрос. Кредитуя и тем самым создавая деньги в количестве, равном их максимальным возможностям в период процветания, коммерческие банки могут способствовать чрезмерному совокупному спросу и нагнетанию инфляции.

Наоборот, когда начинается экономическая депрессия, банкиры поспешно берут назад свои предложения о займах, стремясь к безопасной ликвидности (избыточным резервам), даже если для этого потребуется пожертвовать потенциальным доходом от процента. Банкиры могут опасаться крупномасштабных изъятий вкладов паникующим населением и сомневаться в способности заемщиков выплатить ссуду. Неудивительно! что в годы «Великой депрессии» 30-х гг. банки обладали значительными избыточными резервами, но кредитование находилось в глубоком упадке. Известно, что во время спада банки могут понижать денежное предложение, сокращая кредитование. Такое противодействие денежному предложению имеет тенденцию сдерживать совокупный спрос и усиливать спад.

Именно по этой причине Центральный банк России должен иметь в своем распоряжении определенные средства, предназначенные для управления денежным предложением в антициклическом духе. В этой связи переходим к рассмотрению кредитно-денежной политики.