| Скачать .docx |

Реферат: Аудит валютного риска в банке

Морозько Сергей, начальник отдела координации и методологии контрольной деятельности управления внутреннего аудита.

Валютный риск – вероятность возникновения у Банка потерь (убытков) от изменения стоимости балансовых и внебалансовых позиций Банка, номинированных в иностранной валюте (драгоценном металле, за исключением мерных слитков), вследствие изменения курса иностранной валюты (драгоценного металла, за исключением мерных слитков).

Подверженность данному риску определяется степенью несоответствия размеров активов и обязательств в той или иной валюте (открытой валютной позицией – ОВП). Таким образом, валютный риск в целом представляет собой балансовый риск.

Справочно: При оценке валютного риска необходимо убедиться в наличии у Банка возможности снизить вероятность возникновения потерь (убытков) от изменения стоимости позиций банка в иностранной валюте и драгоценных металлах вследствие изменения курсов иностранных валют и (или) цен на драгоценные металлы.

Важность оценки адекватности управления этим риском обусловлена тем, что немногие из видов деятельности банка способны причинить такие крупные потери и так быстро, как нехеджируемые операции с иностранной валютой и драгоценными металлами (далее – валютные операции).

Основные составляющие валютного риска:

наличие открытой валютной позиции, сформировавшейся в результате несоответствия суммы требований Банка и его обязательств в иностранной валюте;

изменение курсов иностранных валют – риск обесценения вложений в иностранную валюту вследствие непредвиденного изменения обменного курса.

В зависимости от характера и причин изменения валютных курсоввалютные риски могут быть классифицированы следующим образом:

Текущие валютные риски представляют собой риски случайных свободных изменений валют с плавающими курсами.

Под риском девальвации валюты понимается риск резкого стрессового снижения курса валюты относительно других валют.

Риски изменения системы валютного регулирования представляет собой риск потерь, вызванных изменениями валютного режима. Примерами такого рода изменений могут служить:

переход от фиксированного валютного курса к плавающему и наоборот.

фиксация курса некой валюты относительно иных валют или корзины валют.

переход к использованию/отказ от использования рыночных методов регулирования валютного курса.

Методика проведения проверки валютного риска

Цель проверки: независимая и объективная оценка адекватности функционирующей системы внутреннего контроля в банке осуществляемым операциям, влекущим возникновение валютного риска, и в целом уровня валютного риска.

Задачи проверки: проведение поэтапной проверки системы управления валютным риском, включающей выявление (идентификацию), измерение (оценку), определение приемлемого уровня, а также контроль за уровнем валютного риска и его ограничение.

Этапы проверки:

оценка способности банка вести валютные операции в том или ином масштабе, полноты и эффективности процесса управления и контроля риска, регулирования валютной позиции (включая технические аспекты);

использование инструментов хеджирования;

наблюдение за состоянием открытой позиции банка по валютному риску и изменениями финансового результата от валютно-обменных операций;

оценка влияния валютного риска на величину нормативного капитала;

проверка соответствия расчета нормативов открытой позиции банка по валютному риску установленным требованиям.

Кроме того, предлагается изучить механизм управления отдельными видами операций банка, влекущих возникновение значительного уровня валютного риска.

Основой проверки является разработанная программа проверки, включающей детализированный перечень вопросов.

1. Организация системы внутреннего контроля по управлению валютным риском:

1.1. Наличие локальных нормативно-правовых актов, регламентирующих управление валютным риском (политика управления рисками, положение об управлении валютным риском, наличие методики прогнозирования валютного риска, наличие методики оценки величины валютного риска и т.д.).

Изучается наличие: Политики управления риском, положения об управлении валютным риском; методика прогнозирования валютного риска, оценки валютного риска, факторов валютного риска.

1.2. Наличие в Положениях о структурных подразделениях Банка и в должностных инструкциях работников Банка соответствующих функций по управлению валютным риском.

Проверке подлежат:

Положения соответствующих структурных подразделений, участвующих в управлении валютным риском (Управление валютного регулирования и контроля, Казначейство, Управление банковских рисков, Операционное управление ОАО «Белагропромбанк»).

Должностные инструкции работников соответствующих управлений (обязательность наличия функции по контролю за состоянием ОВП и сублимитами по балансовому счету 6901 «Валютная позиция»* в должностной инструкции ответственного работника).

*Справочно: С целью минимизации валютного риска, ограничения риска получения отрицательного финансового результата по операциям с иностранной валютой при неблагоприятном изменении валютных курсов филиалам Банка устанавливаются лимиты остатков по счетам 6901 «Валютная позиция» (сублимиты) на конец операционного дня (по видам валют). (Лимиты остатка по счетам 6901 «Валютная позиция» (по видам иностранных валют) – предельное значение активного и пассивного остатка по счету) (Политика управления рисками в ОАО «Белагропромбанк», утвержденная решением Наблюдательного Совета ОАО «Белагропромбанк» 22.07.2011, протокол №19).

1.3. Наличие установленных ограничений и лимитов, направленных на управление валютным риском (в т.ч. параметров валютной позиции).

Проверке подлежат: Каталог лимитов и ограничений по управлению валютным риском, организационные документы по взаимодействию в Центральном аппарате с Филиалами.

Лимиты: В отношении конкретных видов деятельности, структурных и внутренних подразделений банка, валют (драгоценных металлов) – ограничение по суммарной ОВП и по каждому виду валюты (драгоценного металла); ограничение по форвардным контрактам;

персональные лимиты на объемы сделок для дилеров, руководителей внутренних подразделений головного офиса банка – например, руководителя Казначейства и его заместителей; структурных подразделений банка; лимиты на потери для дилеров (в международной банковской практике – лимит «stop-loss»); ограничения полномочий лица, наделенного функциями контроля осуществления валютных операций;

дневные лимиты, лимиты на конец рабочего дня и форвардные лимиты по каждой валюте (драгоценному металлу) или паре валют, по которым банк принимает риск; лимиты расчетов;

лимиты на банки-контрагенты; страновые лимиты, ограничивающие общую величину потенциальных потерь по всем контрагентам в данной стране; лимиты на максимальную номинальную стоимость контрактов в конкретных валютах и (или) их суммарную номинальную стоимость.

1.4. Наличие установленных ограничений и лимитов, направленных на управление валютным риском (в т.ч. параметров валютной позиции).

Проверяется также частота пересмотра лимитов. Если банк пересматривает лимиты реже, это рассматривается как фактор, повышающий уровень валютного риска.

Проверяется соблюдение лимитов, в том числе на уровне внутренних подразделений Центрального аппарата банка, структурных подразделений банка; своевременность передачи на рассмотрение уполномоченному органу управления банком, исполнительным органам всех фактов превышения лимитов и меры по предотвращению превышения; имеет ли банк систему мер предупреждения ситуаций превышения лимитов, включая распределение ответственности.

1.5. Наличие механизма оперативного принятия решений по управлению валютным риском (наличие ответственных за управление валютным риском, разграничение обязанностей в основных элементах управления валютным риском в структурных подразделениях Банка).

Источники информации:

Приказы по основной деятельности (назначение ответственных за управление валютным риском, Разграничение обязанностей);

Решения Правления Банка, Финансового комитета Банка, отчеты Управлений Банка;

Положение о Финансовом и Кредитных комитетах банка.

2. Идентификация и анализ факторов валютного риска, их динамика:

2.1. Анализ требований и обязательств в иностранной валюте.

Производится анализ:

структуры требований и обязательств в иностранной валюте по видам валют;

структуры требований и обязательств по типу контрагентов (юридические лица, физические лица, банки., по клиентам и др);

структуры активов и пассивов в иностранной валюте по срокам их размещения/привлечения;

структуры требований и обязательств по видам валют, фактического состояния ОВП и ее динамики (фактическое состояние нетто-позиции (длинная или короткая) в разрезе валют (драгоценных металлов), ее размер, динамика, процентное отношение к лимиту наибольших значений, причины резких колебаний значений).

2.2. Анализ риска девальвации национальной валюты Республики Беларусь.

Производится анализ:

влияния девальвации национальной валюты на кредитную задолженность Банка;

влияния девальвации национальной валюты на стоимость депозитов Банка;

2.3. Анализ валютной структуры совершаемых Банком операций.

Производится анализ:

удельный вес СВОП сделок в общем объеме совершенных сделок в иностранной валюте, их динамика;

динамика валютно-обменных сделок на внебиржевом валютном рынке и на ОАО «Белорусская валютно-фондовая биржа»;

динамика поступлений на счета клиентов-экспортеров валютной выручки и объемы продажи юридическими лицами иностранной валюты Банку;

структура проданной Банком иностранной валюты (на погашение кредитов и на расчеты с контрагентами и т.д.).

2.4. Анализ финансового результата от совершения валютно-обменных операций Банка: его динамика, влияние на доходы в проверяемом периоде.

Источники данных:

данные остатков по балансовым счетам 8211 «Доходы по операциям с производными финансовыми инструментами», 8241 «Доходы по операциям с иностранной валютой», 9211 «Расходы по операциям с производными финансовыми инструментами», 9241 «Расходы по операциям с иностранной валютой»;

отчетность финансово экономического управления банка.

3. Оценка валютного риска. Порядок соблюдения установленных лимитов по валютному риску.

3.1. Проверка правильности составления отчета по ф.2826 «Отчет о состоянии открытой позиции банка по валютному риску» (далее – очет ф.2826).

Проверке подлежит:

правильность заполнения параметрической части лицевых счетов, которые принимаются в расчет валютного риска;

полнота включения требований и обязательств Банка в расчет открытой валютной позиции;

наличие и полнота сформированных специальных резервов в белорусских рублях по активам и условным обязательствам в иностранной валюте, соблюдение порядка исключения их из расчета ОВП, анализ динамики данного резерва и его структуры (отчет ф. 2815 «Отчет о движении специальных резервов на покрытие возможных убытков по активам и операциям, не отраженным на балансе»);

наличие в кредитных договорах условий о возможности погашения кредитной задолженности, номинированной в иностранной валюте, белорусскими рублями без согласия Банка, динамика и структура такой задолженности.

Справочно: При установлении фактов искажения расчета рисков и пруденциальной отчетности проверяющими производится корректировка (с учетом нарушений, выявленных в структурных подразделениях банка), при этом оценивается степень влияния корректировок на расчет нормативов достаточности нормативного капитала и нормативов открытой позиции банка по валютному риску.

3.2. Своевременность предоставления сведений в Центральный аппарат и Филиалы Банка для расчета ОВП и составления отчета по ф.2826. Своевременность предоставления Банком отчета по ф.2826 в Национальный банк Республики Беларусь.

3.3. Выполнение Банком пруденциальных нормативов ОВП, установленных Национальным Банком Республики Беларусь;

Источник данных – отчет ф.2826 на отчетные даты за проверяемый период.

Справочно: величина суммарной открытой позиции по всем видам иностранных валют и драгоценных металлов (за исключением мерных слитков) не может превышать 20 процентов от нормативного капитала банка, небанковской кредитно-финансовой организации;

величина чистой открытой позиции по каждому виду иностранной валюты и драгоценного металла (за исключением мерных слитков) отдельно не может превышать 10 процентов от нормативного капитала банка, небанковской кредитно-финансовой организации;

величина чистой открытой позиции по форвардным сделкам по каждому виду иностранной валюты и драгоценного металла (за исключением мерных слитков) отдельно не может превышать 10 процентов от нормативного капитала банка, небанковской кредитно-финансовой организации. При расчете данного ограничения не учитывается форвардная часть сделок СВОП.

3.4. Соблюдение значений сублимитов ОВП по балансовому счету 6901 «Валютная позиция».

3.5. Соблюдение порядка информирования Финансового комитета и Правления Банка о величине валютного риска.

Проверке подлежит информация о доведении отчетов об уровне валютного риска до руководства, коллегиальных органов.

3.6. Соблюдение установленных лимитов по операциям в иностранной валюте (валютно-обменным операциям с безналичной иностранной валютой и по предоставлению / привлечению межбанковских кредитов (депозитов) Казначейством и др.).

Источники данных:

Реестр операций валютно-обменных операций с безналичной иностранной валютой в электронном виде в разрезе каждой сделки;

Реестр операций по предоставлению / привлечению межбанковских кредитов (депозитов) в электронном виде в разрезе каждой сделки.

4. Наличие методики проведения стресс-тестирования и использования системы раннего предупреждения. Прядок и периодичность проведения стресс-тестирования.

Источники информации:

Методика стресс-тестирования (Положение об организации стресс-тестирования в ОАО «Белагропромбанк», утвержденным Правлением Банка 23.12.2009, протокол №79, Методика стресс-тестирования валютного риска, утверждена Финансовым комитетом Банка 31.01.2007, протокол №9);

Методика контроля лимитом и сублимитов (принятие решений по управлению и корректировки позиции Банка в режиме реального времени).

5. Выполнение мероприятий по минимизации валютного риска:

проверка выполнения Банком требований Кредитной политики Банка в части кредитования валютоокупаемых проектов и клиентов, получающих выручку в иностранной валюте в объеме, достаточном для исполнения обязательств перед Банком, остающейся у юридического лица после ее обязательной продажи.

проверка проведения работы Банком по заключению дополнительных договоров (соглашений к договорам) обеспечения исполнения обязательств по валютным кредитам при изменении валютного курса (величины рублевого эквивалента кредитной задолженности).

анализ курсообразования в Банке, наличие методики прогнозирования курсов.

Определение итоговой оценки по проверке

По итогам проверки определяется интегрированный показатель по проверке, характеризующий систему внутреннего контроля по управлению валютным риском.

Для определения интегрированного показателя проверки, позволяющего комплексно оценить эффективность системы управления валютным риском и состояние внутреннего контроля в отношении объекта аудита, при проведении проверки производим:

оценку уровня валютного риска (производиться на основании изучения факторов повышающих и понижающих уровень валютного риска);

оценку качества управления валютным риском (производиться на основании заполнения анкеты изучения качества систему управления валютным риском);

оценку адекватности внутреннего контроля осуществляемым операциям и существующему риску;

оценку эффективности внутреннего контроля.

Оценка осуществляется по одной из 5 категорий, каждой из которых присваивается соответствующий балл: уровень валютного риска:

недопустимый (1 балл), высокий (3 балла), повышенный (5 баллов), умеренный (8 баллов), низкий (10 баллов);

качество управления валютным риском: неудовлетворительное (1 балл), низкое (3 балла), пониженное (5 баллов), умеренное (8 баллов), высокое (10 баллов);

адекватность внутреннего контроля (системы внутреннего контроля) осуществляемым операциям и существующим рискам: неудовлетворительная (1 балл), низкая (3 балла), пониженная (5 баллов), умеренная (8 баллов), высокая (10 баллов);

эффективность внутреннего контроля (системы внутреннего контроля): неудовлетворительная (1 балл), низкая (3 балла), пониженная (5 баллов), умеренная (8 баллов), высокая (10 баллов).

По итогам проверки определяется итоговый показатель проверки (с точностью до одного знака после запятой) по формуле:

I = Sum баллы / 4

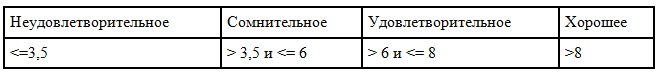

Шкала оценки итогового показателя проверки:

Факторы, учитываемые при оценке уровня валютного риска.

Оценка уровня риска осуществляется на основании анализа фактов, выявленных в рамках проверки, факторов, повышающих либо понижающих валютный риск. При этом могут быть использованы факторы:

Внешние факторы:

непредвиденное изменение курсов основных иностранных валют относительно белорусского рубля (риск одномоментной девальвации официального курса белорусского рубля относительно корзины валют);

наличие внешнего фактора государственного регулирования и контроля в части директивного установления курсовых ограничений белорусского рубля по отношению к иностранным валютам;наличие негативных тенденций в мировой экономике (волантильность курсов валют иностранных государств);

снижение международным рейтинговым агентством суверенного кредитных рейтингов Республики Беларусь и соответственно снижение рейтинга банков Республики Беларусь, в том числе и ОАО «Белагропромбанк»;

приостановление большинством банков-партнеров действия непокрытых лимитов, установленных на Банк, расширение перечня информации, запрашиваемой в процессе организации финансирования импортных проектов клиентов банка, сокращение сроков предоставления финансирования и повышение ставок по доступным финансовым инструментам;увеличение стоимости валютных ресурсов для банка;

ограничение доступа субъектов хозяйствования к рынкам иностранной валюты (отсутствие возможности свободного приобретения иностранной валюты на биржевом внутреннем валютном рынке Республики Беларусь).

Внутренние факторы:

динамика финансового результата Банка от совершения валютно-обменных операций;

динамика значений ОВП в проверяемом периоде;

соответствие величины суммарной ОВП требованиям Инструкции о нормативах безопасного функционирования для банков и небанковских кредитно-финансовых организаций, утвержденной постановлением Правления Национального Банка Республики Беларусь от 28.09.2006 №137;

структура ОВП по видам валют, диверсифицированность портфеля валют;

в структуре требований и обязательств в разрезе контрагентов;

наличие фактов выдачи кредитов в иностранной валюте для реализации проектов, которые не являются валютоокупаемыми;

наличие несоответствий в сроках привлеченных иностранных кредитных линий для финансирования клиентов Банка и сроках размещения этих средств;

наличие у Банка договоров на оказание услуг, по которым производятся корректировки стоимости в зависимости от внешних факторов, влияющих на экономику Республики Беларусь, в том числе изменение курса белорусского рубля по отношению к иностранным валютам.

Анкета оценки качества управления валютным риском.

* Весовые коэффициенты отражают относительную значимость каждого вопроса и определяются экспертным путем по шкале от 1 до 3.

** – При оценке ответов на данный вопрос рекомендуется исходить из следующего:

балл 10 присваивается при отсутствии нарушений лимитов валютной позиции за последние 30 операционных дней;

балл 8 присваивается в случае, если банком в течение 30 последних операционных дней допущено не более двух нарушений лимитов валютной позиции;

балл 5 присваивается в случае, если банком в течение 30 последних операционных дней допущено от 2 до 3 нарушений лимитов валютной позиции;

балл 3 присваивается в случае, если в течение последних 30 операционных дней банк допустил от 4 до 5 нарушений лимитов валютной позиции;

балл 1 присваивается в случае, если в течение последних 30 операционных дней банк допустил свыше 5 нарушений лимитов валютной позиции.

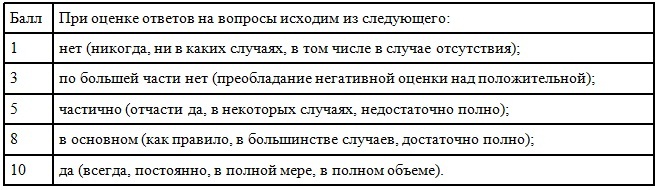

Производим расстановку баллов по каждому вопросу анкеты.

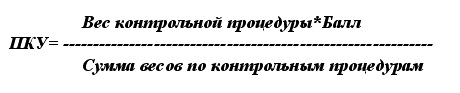

Показатель качества управления валютным риском (ПКУ) рассчитывается как среднеарифметическое взвешенное:

Выводы

Глобализация мирохозяйственных связей, полноправным участником которых стали белорусские коммерческие банки, на фоне возрастающих объемов финансовых сделок в разных валютах, их непредсказуемой изменчивости обостряют проблемы регулирования валютного риска на уровне отдельной кредитной организации, выделяя их в разряд одной из первостепенных задач менеджмента банка, в том числе и по организации системы внутреннего контроля за уровнем данного риска.