| Скачать .docx |

Реферат: Лизинговые контракты

МІНІСТЕРСТВО ОСВІТИ УКРАЇНИ

ЗАПОРІЗЬКИЙ ДЕРЖАВНИЙ УНІВЕРСИТЕТ

кафедра фінанси та кредит

Реферат

за темою: "Лізингові контракти "

Виконав:

Запоріжжя

1999

ЗМІСТ

1. Декілька фактів з історії.

2. Сутність лізингової угоди.

3. Види лізингу.

3.1. Оперативний лізинг.

3.2. Фінансовий лізинг.

3.3 Інші види лізингу.

4. Ефективність лізингу.

5. Ризики лізінгу.

1. Декілька фактів з історії.

Термін "лізинг" має походження від англійського дієслова lеаsе й означає — здавати і брати майно внайми. Історія лізингу бере початок ще до часів древніх фінікійців, що практикували довгострокові "чартерні" угоди на оренду судів. Ці угоди підписувалися на термін, що покриває розрахунковий період життя судів, і жадали від орендаря прийняття на себе більшої частини зобов'язань, що випливають із монопольного використання арендованих засобів.

В історичній перспективі значення лізингу найкраще демонструють два факти. Перший відноситься до 1066 року, коли Вільгельм Завойовник завдяки лізингу в нормандських судновласників одержав кораблі для вторгнення на Британські острови. За два тижні сформувався величезний флот. Король не мав необхідний економічний потенціал для фінансування такої кампанії. Однак застосування лізингу дозволило йому в такий мізерно короткий термін наростити свою військову потужність до необхідного рівня.

Друга подія (зв'язана з першим уживанням терміна "лізинг") відбулася в 1877 році, коли телефонна компанія "Веll" прийняла рішення не продавати свої телефонні апарати, а здавати їх в оренду. На відміну від продажу, це дозволяло компанії захистити своє монопольне право на використання ноу-хау. Тільки прийняття федерального антимонопольного законодавства США поклало кінець цій практиці і зажадало від виготовлювачів виставити устаткування у вільний продаж.

У 1952 р. американська компанія United States Leasing Corporation заснувала в Сан-Франциско перше у світі лізингове суспільство. Порівняно швидко лізинг перетворився в один з основних інструментів інвестиційної діяльності, хоча в США і не існує спеціальних законів по регулюванню лізингових відношень.

На європейському континенті фінансово-лізингові суспільства з'явилися наприкінці 50-х – початку 60-х рр.

У деяких країнах Європи лізингові операції займають значну питому вагу і створена правова база по їх регулюванню: у Франції – закон 1966 р. "Про підприємства, що практикують кредит-оренду", у Бельгії – королівська постанова 1967 р. "Про підприємства, що практикують фінансову оренду", в Англії – закон 1965 р. про оренду-продаж.

В Італі й Іспанії в 1988 р. були прийняті закони про кредит-оренду устаткування.

Найбільш бурхливий розвиток лізинг одержав в Азіатському регіоні, у країнах, що характеризуються високою інвестиційною активністю, — Японії, Індонезії, Тайвані.

У підсумку від 20 до 25% загального об'єму інвестицій розвитих країн світу фінансується на умовах лізингу.

У Росії найбільшу відомість одержала лізингова компанія "Балтійський лізинг" (Санкт-Петербург), що здійснює лізинг морських та річкових судів, технологічного устаткування, автотранспорту, комп'ютерів, оргтехніки, різних об'єктів нерухомості. Засновниками "Балтлізу" є Санкт-Петербургський "Промислово-будівельний банк" і компанія "Ростосстрах".

1. Сутність лізингової угоди.

На основі тісних зв'язків між виробниками та споживачами продукції виникають та розвиваються принципово нові джерела Їх фінансування та кредитування. Одним із таких нових джерел став лізинг.

У світовій практиці термін «лізинг» використовується для позначення угод різного роду, що засновані на оренді товарів тривалого користування. Залежно від терміну, на який укладається договір оренди, розрізняють три види орендних операцій:

1. Короткотермінова оренда (рейтинг) — на термін від одного дня до одного року;

2. Середньотермінова оренда (хайринг) — від одного до трьох років;

2. Довготермінова оренда (лізинг) — від трьох до двадцяти років та більше.

Тому під лізингом розуміють довготермінову оренду машин та обладнання, що куплені орендодавцем для орендатора з метою Їх виробничого використання за умови збереження права власності на них орендодавцем на весь термін договору. Крім того, лізинг можна розглядати як специфічну форму фінансування вкладень в основні фонди при посередництві спеціалізованої (лізингової) компанії, що займається придбанням для третьої особи майна і віддає їй його в оренду на довготерміновий період. Таким чином, лізингова компанія фактично кредитує орендатора. Тому лізинг іноді має назву «кредит-оренда». На відміну від договору купівлі-продажу, за яким право власності на товар переходить від продавця до покупця, при лізингу власність на предмет оренди зберігається за орендодавцем, а лізингоодержувач отримує його лише у тимчасове використання. Після закінчення терміну лізингового договору лізингоодержувач може придбати об'єкт угоди за узгодженою ціною, продовжити лізинговий договір або повернути обладнання власникові.

З економічної точки зору лізинг має схожість з кредитом, що надається на купівлю обладнання. При кредиті в основні фонди боржник вносить у встановлені терміни плату за рахунок покриття боргу: при цьому банк, для забезпечення повернення кредиту, зберігає за собою право власності на кредитований об'єкт до повного покриття позики. При лізингу орендар стає власником одержаного в оренду майна тільки після закінчення терміну договору та сплати ним повної вартості орендованого майна. Однак така схожість характерна лише для фінансового лізингу. Для іншого виду лізингу — оперативного — спостерігається більша схожість з класичною орендою обладнання. За своєю юридичною формою лізингова угода є своєрідним видом довготермінової оренди інвестиційних цінностей.

Основу лізингової угоди складають:

– об'єкт угоди;

– суб'єкт угоди (сторони лізингового договору);

– термін лізингового договору (період лізи);

– лізингові виплати;

– послуги, що надаються за лізингом.

Об'єктом лізингової угоди може бути будь-який вид матеріальних цінностей, якщо він не знищується у процесі виробництва. За природою об'єкта, що надається в оренду, розрізняють лізинг рухомого та нерухомого майна. До прямих учасників лізингової угоди належать:

• лізингові фірми та компанії (лізингодавці або орендодавці);

• виробничі (промислові та господарські), торговельні і транспортні підприємства та населення (лізингоодержувачі або орендатори);

• постачальники об'єктів договору — виробничі та торговельні компанії.

Непрямими учасниками лізингової угоди є комерційні та інвестиційні банки, що кредитують лізингодавця і виступають гарантами угод, страхові компанії, брокерські та інші посередницькі фірми.

«Лізинговими» називають усі фірми, що здійснюють орендні відносини незалежно від виду оренди (короткотермінової, середньотермінової чи довготермінової) За характером своєї діяльності вони поділяються на вузькоспеціалізовані й універсальні.

ВузькоспеціалізованІ компанії, як правило, мають справу з одним вилом товару (легкові автомобілі, контейнери) чи з товарами однієї групи (будівельне обладнання, обладнання для текстильних підприємств), ЦІ фірми, як правило, мають власний парк машин або запас обладнання та слідкують за підтримкою Їх у нормальному експлуатаційному стані,

Універсальні лізингові фірми надають в оренду різноманітні види машин та обладнання і при цьому надають орендатору право розміщення замовлення і прийняття об'єкта угоди,

Лізингові фірми дуже рідко вважаються незалежними, У більшості випадків вони виступають як філії або дочірні компанії промислових та торговельних фірм, банків та страхових товариств.

Комерційні банки США почали брати безпосередню участь у лізингових операціях на початку 60-х років. Поширенню лізингового бізнесу в наступні роки сприяло прийняте у 1971 році рішення керівників Федеральної резервної системи, що дозволило банкам утворювати дочірні фірми для надання в оренду дрібної власності і обладнання, а потім і нерухомості.

Впровадження банків на ринок лізингових послуг пояснюється, по-перше, тим, що лізинг є капіталомістким видом бізнесу, а банки — основні накопичувачі грошових ресурсів. По-друге, лізингові послуги за своєю економічною природою тісно пов'язані з банківським кредитуванням і є своєрідною альтернативою останньому. Конкуренція на фінансовому ринку підштовхує банки до активного розширення цих операцій. При цьому банки контролюють і незалежні лізингові фірми, надаючи їм кредити. Кредитуючи лізингові товариства, вони опосередковано фінансують лізингоодержувачів У формі товарного кредиту.

До другої категорії фірм, що здійснюють лізингові операції, належать промислові та будівельні фірми, які використовують для надання а оренду власний збутовий апарат.

Третя категорія лізингових фірм включає різні посередницькі та торговельні фірми.

При укладанні лізингового договору враховується:

• термін служби обладнання. Термін лізингового контракту не може перевищувати термін можливого використання обладнання. Він може встановлюватися законодавче. Наприклад, в Австрії нижня його межа складає 40%, а верхня 90% від терміну, прийнятого для нарахування амортизації;

• період амортизації обладнання, що встановлюється урядом. При фінансовому лізингу термін договору збігається з періодом амортизації;

• цикл появи більш продуктивного чи дешевшого предмета угоди. Особливо важливий цей фактор у галузях, що здійснюють оновлення продукції, що виробляється, у короткі терміни;

• динаміку інфляційних процесів. Для лізингодавця не вигідно укладати договір при швидкій інфляції на довгий термін із фіксованими орендними виплатами і навпаки, при тенденції цін до зниження, лізингодавець прагне до більш продовженого терміну угоди;

• кон'юнктуру ринку позикових коштів і тенденції його розвитку, оскільки лізингові компанії широко використовують банківські кредити.

Лізингові послуги умовно поділяються на дві групи:

• технічні послуги, пов'язані з організацією транспортування об'єкта лізингу до місця його використання клієнтом; монтажем та налагодженням обладнання, що надане у лізинг; технічним обслуговуванням та поточним ремонтом обладнання (особливо у випадку складного новітнього обладнання);

• консультаційні послуги — послуги з питань оподаткування, оформлення угод та ін.

Сучасний ринок лізингових послуг характеризується різнорідністю лізингових контрактів і юридичних норм, що регулюють лізингові операції. Існуючі форми лізингу можна об'єднати у два види — оперативний та фінансовий лізинги.

Оперативний лізинг — це орендні відносини, за яких витрати лізингодавця, пов'язані з придбанням та утриманням предметів оренди, не покриваються лізинговими виплатами протягом одного лізингового контракту.

3. Види лізингу.

3.1. Оперативний лізинг.

Для оперативного лізингу характерні такі ознаки:

– лізингодавець не розраховує відновити усі свої витрати за рахунок надходження лізингових виплат від одного лізингоодержувача;

– лізинговий договір укладається, як правило, на 2—5 років, що значно менше, ніж терміни фізичного зносу обладнання, і може бути розірваний лізингоодержувачем у будь-який час;

– ризик псування або втрати об'єкта лежить в основному на лізингодавцеві. Певна відповідальність лізингоодержувача передбачається за псування майна, що надане йому в користування, але її розмір значно менший від початкової вартості майна;

– ставка лізингових виплат, як правило, вища, ніж при фінансовому лізингу. Це пов'язано з тим, що лізингодавець не має повної гарантії окупності витрат і змушений враховувати різні комерційні ризики (ризик не знайти орендатора на повний обсяг обладнання, що є в наявності, ризик поломки об'єкта угоди, ризик розірвання договору) шляхом підвищення ціни на свої послуги.

Фірми, що займаються оперативним лізингом, повинні добре знати кон'юнктуру ринку інвестиційних товарів як нових, так і тих, що знаходилися в користуванні. Лізингові компанії при цьому виді лізингу самі страхують майно, яке надане в оренду, та забезпечують його технічне обслуговування та ремонт.

Після закінчення терміну лізингового договору лізингоодержувач має право:

– продовжити термін договору на більш вигідних умовах;

– повернути обладнання лізингодавцю;

– купити обладнання у лізингодавця при наявності відповідної угоди (опціону) на купівлю за реальною ринковою ціною. Оскільки при укладанні угоди неможливо достатньо точно визначити остаточну ринкову вартість об'єкта угоди, то це положення потребує від лізингових фірм гарного знання кон'юнктури ринку обладнання, що було в користуванні.

Лізингоодержувач за допомогою оперативного лізингу прагне уникнути ризиків, пов'язаних із володінням майном, його моральним старінням, зниженням попиту на продукцію, що виробляється, поломкою обладнання, збільшенням витрат, викликаних ремонтами та простоями обладнання та ін. Тому лізингоодержувач надає перевагу оперативному лізингу у випадках, коли:

– очікувані доходи від використання орендованого обладнання не окупають його початкової вартості;

– обладнання потрібно на невеликий термін (сезонні роботи або разове обслуговування);

– для обладнання необхідне спеціальне технічне обслуговування;

– об'єктом угоди виступає нове, неперевірене обладнання.

Особливості оперативного лізингу, що перелічені, визначили його розповсюдження у таких галузях, як сільське господарство, транспорт, будівництво, електронна обробка інформації.

3.2. Фінансовий лізинг.

Фінансовий лізинг — це угода, що передбачає протягом своєї дії сплату лізингових виплат, що покривають повну вартість амортизації обладнання або більшої його частини, додаткові видатки і прибуток лізингодавця.

Фінансовий лізинг характеризується такими основними рисами:

– участь третьої сторони (виробника чи постачальника об'єкта угоди);

– неможливість розірвання угоди протягом так званого основного терміну оренди, тобто терміну, що необхідний для покриття витрат орендодавця. Однак на практиці це іноді трапляється, що оговорюється у лізинговій угоді, але в цьому випадку вартість операції значно збільшується;

– більш тривалим періодом лізингової угоди (у більшості випадків близьким до терміну служби об'єкта угоди); І

– об'єкти угод при фінансовому лізингу, як правило, відрізняються високою вартістю.

Після завершення терміну контракту, як і при оперативному лізингу, лізингоодержувач може:

– купити об'єкт угоди за залишковою вартістю;

– укласти новий договір на менший термін і за пільговою ставкою;

– повернути об'єкт угоди лізинговій компанії.

Про свій вибір Лізингоодержувач сповіщає лізингодавця заздалегідь, наприклад, за 6 місяців до закінчення терміну договору. Якщо в договорі передбачається згода (опціон) на купівлю предмета угоди, тоді сторони заздалегідь визначають залишкову вартість об'єкта. Як правило, вона складає від 1 до 10% початкової вартості, що дає право лізингодавцю нараховувати амортизацію на всю вартість обладнання.

Оскільки фінансовий лізинг за економічними ознаками подібний до довготермінового банківського кредитування капітальних вкладень, то особливе місце на ринку фінансового лізингу займають банки та фінансові компанії, що тісно пов'язані з банками. У ряді країн банкам дозволяється займатися тільки фінансовим лізингом. Законодавством цих країн визначається тип орендних відносин, що може бути віднесений до фінансового лізингу. Так, згідно з вимогами комісії норм фінансової звітності США встановлені такі правила, яким повинен відповідати договір фінансового лізингу:

1. Після закінчення терміну лізингового договору право володіння активами передається лізингоодержувачеві.

2. Умови договору надають право купівлі об'єкта з конкурентних торгів.

3. Термін лізингу складає 75% і більше від економічно обґрунтованого терміну служби активів, що орендуються.

4. Дисконтована вартість мінімальних лізингових виплат повинна складати не менше 90% реальної вартості орендованих активів за вирахуванням інвестиційного податкового кредиту, утриманого лізингодавцем.

При недотриманні цих вимог орендна операція вважається оперативним лізингом і не враховується за відповідними статтями банківського балансу.

3.3 Інші види лізингу.

У міжнародній практиці також розповсюджені такі форми лізингових угод:

– лізинг «стандарт» — при цій формі постачальник продає об'єкт угоди товариству, яке через свої лізингові компанії здає його в оренду споживачам;

– повернений лізинг (lеаsе-bаск) — власник обладнання продає його лізинговій фірмі і одночасно бере це обладнання в оренду. Внаслідок такої операції продавець стає орендарем. Використовується вона у випадках, коли власник об'єкта угоди відчуває гостру потребу у коштах;

– компенсаційний лізинг – орендні виплати здійснюються поставками продукції, яка виготовлена на обладнанні, що є об'єктом лізингової угоди;

– відновлюваний лізинг – передбачається періодична заміна обладнання за вимогою орендаря на більш досконалі зразки;

– лізинг із залученням коштів — передбачається одержання лізингодавцем довготермінової позики в одного чи декількох орендарів на суму до 80% орендованих активів. Кредиторами у таких угодах є великі комерційні та інвестиційні банки, що користуються значними ресурсами, які залучені на довготерміновій основі. Фінансування лізингових угод банками здійснюється двома способами:

а) позика — банк кредитує лізингодавця з наданням. йому кредиту на одну лізингову операцію або, як буває частіше, на цілий пакет лізингових угод;

б) придбання зобов'язань – банк купує у лізингодавця зобов'язання його клієнтів без права на регрес (зворотної вимоги), враховуючи при цьому репутацію лізингоодержувачів і ефективність проекту;

– контрактове наймання – це спеціалізована форма лізингу, при якій лізингоодержувачу надаються в оренду колективні парки машин, сільськогосподарської, дорожньо-будівної техніки, тракторів, автотранспортних засобів.

При наданні в оренду великомасштабних об'єктів (літаки, кораблі, бурові платформи, вишки) найчастіше використовується груповий (акціонерний) лізинг. При таких угодах у ролі лізингодавця виступають декілька компаній;

– генеральний лізинг — право лізингоодержувача доповнювати перелік обладнання, що орендується, без укладання нових контрактів.

Вище були перелічені найбільш розповсюджені форми лізингових контрактів. На практиці використовується і злучання різних форм контрактів

Відповідно до результатів вишукувань Стенфордського дослідницького інституту росту лізингових операцій сприяють загальні тенденції економічного розвитку:

скорочення об'єму ліквідних засобів через постійно виникаючих на грошових ринках труднощів;

загострення конкуренції, що потребує оптимізації інвестицій;

зменшення прибули підприємств, що обмежують їхні можливості виділення достатніх засобів для бажаного розширення виробництва;

сприяння розвитку лізингових операцій із боку урядових органів і фінансового світу в цілому в інтересах стимулювання економічного росту і, зокрема, росту інвестицій.

У залежності від сектора ринку, у якому проводяться лізингові операції, розрізняють:

внутрішній лізинг, при якому всі учасники угоди представляють одну країну;

зовнішній (міжнародний) лізинг, при якому учасники знаходяться в різних країнах.

До появи перших спеціалізованих лізингових організацій у нашій країні лізинг активно використовувався зовнішньоторговельними відомствами для придбання устаткування на зовнішньому ринку – в основному морських судів, контейнерів, вантажного автотранспорту.

В даний час створене Об'єднання європейських лізингових суспільств із штаб-квартирою в Брюсселі. Закладено основи правового забезпечення міжнародного лізингу, що відображені в Конвенції ООН від 28 травня 1988 р. "Про міжнародний фінансовий лізинг", що вступила в силу з 1 травня 1995 р. у відношеннях між Францією, Італією та Нігерією і підписаної 13 державами. У ній зроблена спроба уніфікувати умови лізингових угод. Вказується, що вибір устаткування і його постачальника — обов'язок лізингоодержувача. Лізингодавець отримує устаткування на умовах договору лізингу (який заключається між лізингодавцем та лізингоодержувачем), із котрим постачальник ознайомлений. Розмір лізингових платежів визначається за обліком амортизації всієї або значної частини вартості устаткування[1] .

3. Ефективність лізингу.

Відновлення основного капіталу є однією з найважливіших проблем для економіки України. Статистика свідчить, що в більшості підприємств використовується застаріле обладнання. Основні фонди, що експлуатуються більше 20 років, складають 40 % від загальної його кількості, від 10 до 20 років - 28 %. Рівень зносу основних фондів складає 43 %, а в промисловості і капітальному будівництві відповідно — 48 і 62 %. На деяких підприємствах знос фондів досягає 80 %, що обумовлює підвищена витрата сировини, енергії і як наслідок – ріст собівартості продукції. Для того щоб змінити сформовану ситуацію, необхідні великі капітальні вкладення. За деякими прогнозами об'єм інвестицій повинний складати біля 40 млрд долл. Через непродуману амортизаційну політику держави, постійних змін у законодавстві і невідрегульваності системи ринкових відносин підприємства не в змозі самостійно забезпечити.

Одним із шляхів вирішення даної проблеми може бути лізинг. Прийнятий Закон України «Про лізинг» відчиняє великі перспективи як для відновлення основного капіталу, так і для реалізації продукції. Як відомо, лізинг — це особлива форма оренди, зв'язана з передачею в користування машин, устаткування, інших матеріальних засобів і майна. Іншими словами, застосування лізингу дозволяє підприємцям здійснювати розширення і модернізацію виробництва, не затрачуючи коштів для інвестицій у власний основний капітал, а оплачувати лише лізингові платежі. Це також дозволить уникнути залучення кредитів, а отже, і виплати значних відсотків по ним. Ще одна важлива риса лізингу є можливість навіть дрібним підприємствам використовувати нові види техніки, особливо тій, що характеризується швидким моральним старінням. Це дозволяє вчасно обновляти основний капітал, але з меншими витратами. Для підприємств, що роблять високотехнологічну (а отже, й дорогу) продукцію машинобудування, лізинг дозволить знайти покупця. Для того щоб реалізувати таку продукцію через лізингові операції, великим підприємствам доцільно створювати лізингові центри, що забезпечували б лізингоодержувача необхідною інформацією, здійснювали контроль за експлуатацією об'єкта лізингу, його сервісне обслуговування і ремонт (якщо це передбачено договором).

Прийнятий Закон України «Про лізинг» багато в чому вирішив проблеми юридичного характеру. Однак виникає безліч питань при визначенні розмірів лізингових платежів, способів їхнього розрахунку, особливо за об'єктами, що були в експлуатації, частка котрих значно перевищує частку нових засобів виробництва, що поставляються по лізингу в Украину. Чимало випадків, коли іноземний лізингодавець завищує вартість об'єкта лізингу. Ще однією важливою проблемою є визначення ефективності лізингових проектів, особливо на етапі вибору того або іншого варіанта. Один із підходів до визначення ефективності проекту лізингу запропонований начальником відділу Фінансово-лізингового будинку банку «Україна» Б. Мариниченко (Вісник НБУ. лютий, 1997 р.).

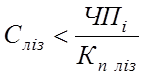

,

,

где Сліз — вартість об’єкту лізингу;

ЧПі — чистий прибуток 1-го періоду;

Кn ліз — лізинговий коефіціент; n — срок лізингу; і — період лізингового договору (і=1, 2, .... n ).

Чистий прибуток при цьому визначається на основі балансу грошових надходжень і витрат, що розробляється в складі бізнес-плану при підготовці лізингового проекту. Якщо значення Кn ліз перевищує нерівність (граничну ефективність проекту) необхідно враховувати ступінь ризику реалізації проекту.

Ще одним показником, що характеризує ефективність лізингової операції, є показник інтегрального економічного ефекту, розроблений Г. Холодним і Ю. Коронатовой (Бізнес-інформ, 1997 р., №7).

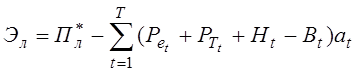

,

,

где ![]() –

загальна сума лізингових платежів за період дії лізингового договору, приведена до першого року лізингу;

–

загальна сума лізингових платежів за період дії лізингового договору, приведена до першого року лізингу; ![]() -

одноразові витрати лізингодавця в році t,

грн.;

-

одноразові витрати лізингодавця в році t,

грн.;

![]() —

поточні витрати лізингодавця в році t,

грн.; Нt

—

податки, виплачувані лізингодавцем у році t,

грн.; Вt

–

виторг від реалізації майна, що повертається лізингодавцю в році t,

грн.; аt

— коефіцієнт дисконтування (чинник часу), що представляє собою очікувану норму прибутку від капітальних вкладень у лізингову операцію в році t: at

= 1/(1+i)t

, де i

– розрахунковий розмір ставки дисконту.

—

поточні витрати лізингодавця в році t,

грн.; Нt

—

податки, виплачувані лізингодавцем у році t,

грн.; Вt

–

виторг від реалізації майна, що повертається лізингодавцю в році t,

грн.; аt

— коефіцієнт дисконтування (чинник часу), що представляє собою очікувану норму прибутку від капітальних вкладень у лізингову операцію в році t: at

= 1/(1+i)t

, де i

– розрахунковий розмір ставки дисконту.

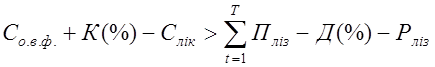

Дані методики, незважаючи на ретельне пророблення, мають односторонній характер, тому що визначають економічний ефект тільки для лізингодавця. Економічний ефект для лізингоодержувача можна представити як наступну нерівність:

де Со.в.ф. – вартість об'єкта основних виробничих фондів; К(%) — процент по кредиту; Слік — вартість ліквідації об'єкта основних виробничих фондів; Пліз – загальна лізингових платежів; Д(%) — процент по депозиту (або можливий прибуток від використання засобів, що визволилися внаслідок застосування лізингу); Рліз — вартість ремонту об'єкта лізингу (якщо він здійснюється за рахунок лізингодавця); Т — термін реалізації лізингового проекту.

Знак ">" свідчить, що проект ефективний, "<" — неефективний, "=" – необхідний більш ретельний аналіз, спрямований на визначення позитивних і негативних чинників (який носять не явно виражений характер).

Однак якщо лізингодавець буде включати в плату за лізинг відсоток по кредиту, то лізинг буде неефективний. Їм зможуть займатися тільки банки й інші організації, що мають досить вільних засобів і не потребують кредити, а також підприємства-виробники.

Дана формула передбачається для визначення ефективності лізингу нового обладнання. При лізингу таких об'єктів необхідно враховувати більш високі експлуатаційні витрати (якщо за договором їх не несе лізингодавець), невисоку продуктивність, а також оцінювати вартість об'єкта виходячи з його технічного стана і цін, що склалися на ринку лізингу подібної техніки[2] .

5. Ризики лізінгу.

Більшість лізингових угод виникає через особливі трактування існуючих податкових, грошово-кредитних або заставних умов. Вони дарують не лише вигоди кожній із сторін лізингової угоди, а й несуть ризики для обох сторін.

Лізингові операції мають підвищений ступінь ризику — майновий і фінансовий, хоча останній для лізингоотримувача подібний до ризику, пов'язаного з утворенням будь-якого боргу, все ж він істотно менший внаслідок існування безпосереднього зв'язку між кредитом і активами, що фінансуються. Якщо немає інших гарантій щодо фінансування, тоді ризик для лізингоотримувача обмежений ризиком втрати права використання певного активу.

У Законі про лізинг введено нову норму, що захищає лізингодавача. Вона передбачає у випадку несплати платежів лізингоотримувачем повну передачу лізингодавачу взаємної угоди, скріпленої підписом нотаріуса. Оскільки ця процедура ще не врегульована, породжується ціла низка фінансових проблем, які слід вирішувати тільки з нотаріатом.

Крім того, з точки зору розвитку лізингових відносин, важливого значення набуває використання вторинного устаткування. Оскільки в Україні відсутній ринок вторинного устаткування, виникає проблема викупу майна лізингоотримувачем. Це питання набагато ускладнюється, коли йдеться про оперативний лізинг. Безперечно, що створення вторинного ринку дозволить зробити лізингові угоди мобільнішими і привабливішими у фінансовому плані.

Література

1. Огородников И. Налогообложение прибыли при осуществлении лизинговых операций // Навигатор бухгалтера – №33. – 1998.

2. Малышенко К. Проблемы эффективности лизинга в Украине // Хозяйственное право – №5. – 1998.

3. Ларіонова Л. Лізинг і ринкові умови в Україні // Фінанси України – № 7 – 1998.

4. Лизинг // Бизнес – № 12 – 1999.

5. Экономика предприятия: Учебник / Под ред. Проф. О. И. Волкова – М.: ИНФРА-М, 1997.

6. Костіна Н. І., Алєксєєва А. А., Василик О. Д. Фінанси: система моделей і прогнозів: Навчальний посібник. – К.: Четверта хвиля, 1998.

[1] Экономика предприятия: Учебник / Под ред. проф. О. И. Волкова – М.:ИНФРА-М, 1997.

[2] Малышенко К. Проблемы эффективности лизинга в Украине // Хозяйственное право. – № 5. – 1998.