| Скачать .docx |

Курсовая работа: Оцінка фінансового стану та діагностика ймовірності настання банкрутства ВАТ НАСК Оранта

Зміст

ВСТУП

РОЗДІЛ 1. ЗАГАЛЬНА ХАРАКТЕРИСТИКА ВАТ НАСК «ОРАНТА»

1.1 Економічна характеристика компанії

1.2 Аналіз основних фінансово – економічних показників діяльності компанії

1.3 Аналіз зовнішнього середовища компанії

РОЗДІЛ 2. ТЕОРЕТИЧНІ ОСНОВИ ОЦІНКИ ЙМОВІРНОСТІ НАСТАННЯ БАНКРУТСТВА

2.1 Поняття та фінансова оцінка банкрутства компанії

2.2 Інформаційне забезпечення фінансової оцінки ймовірності настання банкрутства

2.3 Методи прогнозування банкрутства компанії

РОЗДІЛ 3. ОЦІНКА ФІНАНСОВОГО СТАНУ ТА ДІАГНОСТИКА ЙМОВІРНОСТІ НАСТАННЯ БАНКРУТСТВА ВАТ НАСК «ОРАНТА»

3.1 Аналіз та оцінка балансу

3.2 Аналіз ліквідності та фінансової стійкості компанії

3.3 Прогнозування й оцінка потенційного банкрутства

3.4 Розробка заходів антикризового фінансового управління

ВИСНОВКИ

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ

ДОДАТКИ

Вступ

Для розв'язання сучасних проблем стабілізації національної економіки та підвищення регулюючої функції державного бюджету в забезпеченні соціального розвитку нашого суспільства треба здійснити низку організаційних заходів у плані оцінки фінансового стану суб'єктів господарювання. Тільки на основі позитивних зрушень індивідуального відтворення можливе безперебійне своєчасне наповнення бюджету і посилення регулюючого впливу держави на визначальні процеси суспільного життя, збільшення платоспроможного попиту населення та піднесення його життєвого рівня.

Отже, основним завданням поточного періоду є забезпечення стійкого розвитку підприємств.

В умовах ринкової економіки підприємство здійснює свою діяльність самостійно, але конкуренція, що полягає в змаганні підприємств за споживача їх робіт, послуг, змушує продавця (виробника) враховувати їх інтереси і запити і надавати ті послуги, які потрібні покупцеві. Підприємство, що програло в цій боротьбі, звичайно стає банкрутом, а відтак не може оплатити вартість товару, робіт і послуг, розраховуватися з бюджетом по обов'язкових платежах та платежах до позабюджетних фондів, якщо зобов'язання по платежах перевищує вартість його майна. Отже, щоб не стати банкрутом, підприємство мусить постійно стежити за ситуацією на ринку і забезпечити високу конкурентноздатність своїх робіт чи послуг.

Одним з інструментів з'ясування конкурентноздатності є аналіз фінансового стану підприємства, або фінансовий аналіз. Аналізувати фінансовий стан будь-якого підприємства є нагальною необхідністю, бо не можна вести господарство без міри ваги і рахунку, не добиваючись перевищення доходів над видатками. Це завжди було важливо, тим більше – зараз, коли на зміну безгосподарності і безвідповідальності приходить підприємництво, сувора дисципліна і ощадливість.

Аналіз фінансового стану підприємства є важливим елементом фінансового менеджменту. Користувачі фінансових звітів підприємств і фірм використовують методи аналізу для прийняття управлінських рішень, спрямованих на подальше збільшення прибутковості, виявлення причин збитковості, а також забезпечення стабільного фінансового стану.

Метою даної курсової роботи є комплексна оцінка фінансового стану в ВАТ НАСК «Оранта», визначення основних фінансово – економічних показників, аналіз і оцінка балансу, та розробка заходів антикризового фінансового управління.

Завданням роботи є пошук резервів і напрямків за покращення фінансового стану підприємства, їх економічне обґрунтування і визначення їх впливу на показники, що характеризують фінансовий стан на даному підприємстві.

Інформаційною базою для написання роботи показниками є звітні дані ВАТ НАСК «Оранта» за 2005 – 2007 роки.

РОЗДІЛ 1. ЗАГАЛЬНА ХАРАКТЕРИСТИКА ВІДКРИТОГО АКЦІОНЕРНОГО ТОВАРИСТВА НАЦІОНАЛЬНОЇ АКЦІОНЕРНОЇ СТРАХОВОЇ КОМПАНІЇ (ВАТ НАСК) «ОРАНТА»

1.1 Економічна характеристика компанії

Національна Акціонерна Страхова Компанія (НАСК) „Оранта” була створена 25 листопада 1921 року. Відтоді i до 1993 року компанія носила назву „Укрдержстрах”. Ця організація за всіх часів відіграла, безперечно, значну роль у житті суспільства, задовольняючи соціально – економічні потреби широких мас населення. За довгі роки своєї історії компанія отримала високий авторитет і особливу довіру з боку клієнтів.

Компанія пережила зміни назви у 1993р і форми власності (1993 – 1996), залишаючись при цьому лідером страхового ринку України. Із завершенням першого етапу приватизації НАСК „Оранта” пов’язано багато прогресивних змін у самій компанії. Зміна форми власності НАСК „Оранта” обумовило прихід до складу акціонерів приватного інвестора, що приніс із собою нові сучасні методи менеджменту і ведення бізнесу. Компанія здійснює експансію на страховому ринку із залученням інвестиційних коштів. У грудні 2005 року групою казахстанських інвесторів було придбано 45,3% акцій НАСК „Оранта”, що дозволить додатково покращити структуру активів компанії та підвищити її платоспроможність.

Підтверджуючи високий статус національної компанії, НАСК „Оранта” постійно розширює коло клієнтів, пропонуючи їм послуги високої якості. Основними принципами діяльності компанії залишається особлива турбота про клієнтів із дотриманням усіх законодавчих норм. Завдяки унікальній представницькій мережі, НАСК „Оранта” надає послуги на всій території України. Близько 10 тис. працівників компанії утворюють єдину налагоджену систему.

У відносинах із діловими партнерами НАСК „Оранта” робить акцент на тривалості стосунків, оскільки вони базуються на взаємовигідних умовах і підтверджуються високим рівнем гарантій, які надає компанія. Страхова компанія НАСК „Оранта” посіла перше місце у рейтингу страхових компаній України відповідно до висновків Українського рейтингового агентства «Гвардія брендів» і окремо відзначена нагородою «Вибір року 2006» як краща страхова компанія року одразу у двох номінаціях — страхування авто і страхування майна. За довгі роки свого існування компанія здобула неабиякий авторитет і особливу довіру клієнтів.

Девіз компанії – „Впевненість, набута досвідом”.

„Оранта” – чистий символ віри і любові, всього того, що оберігає нас у цьому житті. Ім'я зобов'язує, накладає додаткову відповідальність. За ці роки страховики жодного разу не зрадили його, забезпечивши високий авторитет торгової марки компанії на страховому ринку, заснований на якісному клієнт-орієнтованому сервісі. А гарантованість страхового відшкодування за страховим випадком вже давно є візитною карткою НАСК «Оранта». Працівники компанії намагаються підтримувати конкурентність умов страхування: це стосується і тарифів, і гарантій, і загальних умов. До того ж розгалужена представницька й агентська мережа робить пропоновані «Орантою» послуги фізично доступними у будь-якому куточку нашої держави.

Взагалі регіональна структура НАСК «Оранта» — унікальна не лише серед операторів страхового ринку, а й серед національних компаній. I тут сповна використовують цей потужний маркетинговий ресурс, докладаючи чимало зусиль для його збереження та дальшого розвитку, а це і технологічна модернізація підрозділів, і забезпечення високопрофесійними кадрами, і оперативний адміністративний та фінансовий контроль тощо. Адже якість послуг компанії має бути однаково високою незалежно від того, де розташований структурний підрозділ — у столиці чи районному центрі. Ім’я зобов'язує.

НАСК „Оранта” надає страхові послуги з понад 50 видів страхування. Компанія входить в першу 20 лідерів страхового ринку з надання страхових послуг по всім групам страхування. НАСК „Оранта” має розгалужену регіональну мережу та найбільшу агентську мережу. Крім того, компанія для продажу страхових послуг використовує наступні канали продажу: послуги страхових посередників, банківські продажі, тендери.

На сьогодні НАСК „Оранта” – найбільша компанія, що працює на страховому ринку України з надання страхового захисту майнових інтересів громадян і юридичних осіб, а також здійснює фінансову діяльність з метою одержання прибутку в інтересах акціонерів, що забезпечує її працівникам умови для творчої перспективної роботи, ріст їхнього професіоналізму і добробуту. Компанія має найбільшу у країні агентську та представницьку мережу 676 відокремлених структурних пiдроздiлiв, в тому числі обласні дирекції у кожному регіоні України. У компанії працює приблизно 10 тис. осіб. Компанія має найширшу агентську сітку - 5800 чол. (біля 30% від всієї агентської сітки по Україні). Компанія є членом: Ліги страхових організацій України, Моторного страхового бюро України, Ядерного страхового пула України, Морського страхового бюро України, Українського союзу промисловців і підприємців, Торгово–промислової палати України.

Метою діяльності компанії є одержання прибутку шляхом надання послуг з усіх видів страхового захисту майнових інтересів громадян і юридичних осіб та здійснення фінансової діяльності в межах, визначених законодавством та статутом страхової компанії.

Ціль компанії – бути універсальною страховою компанією, що лідирує на всіх сегментах страхового ринку, орієнтованою на максимальне задоволення потреб страхувальників і надання послуг високої якості.

Предметом безпосередньої діяльності компанії є проведення страхування, перестрахування і здійснення фінансової діяльності, пов’язаної з формуванням, розміщенням страхових резервів та їх управлінням. Компанія здійснює всі види обов’язкового, добровільного страхування та перестрахування згідно із законодавством України, на які вона отримала ліцензії.

Фінансовою діяльністю компанії є діяльність, яка призводить до змін розміру і складу власного та позикового капіталу підприємства, в тому числі грошових вкладень у депозити банків, придбання та відчуження акцій, облігацій та інших цінних паперів (включаючи державні цінні папери, цінні папери банків, підприємств та організацій), придбання та відчуження часткою (паїв) підприємств, нерухомості, землі, випуск (розміщення) в установленому порядку власних цінних паперів (акцій, облігацій, векселів) тощо.

Для фінансування діяльності НАСК "Оранта" використовує власні обігові кошти, кошти власного капіталу, кошти залучені в результаті додаткової емісії, кредити банків на вигідних для компанії умовах.

1.2 Аналіз основних фінансово – економічних показників діяльності компанії

Для відображення основних фінансово – економічних показників компанії представлена таблиця 1.1.

Таблиця 1.1 Основні фінансово – економічні показники

| № |

Показники |

Роки |

||

| 2005 |

2006 |

2007 |

||

| 1 |

Обсяг наданих послуг, тис.грн |

84179,50 |

325903,40 |

407290,30 |

| 2 |

Витрати на 1 грн. наданих послуг, грн |

1,03 |

1,00 |

0,97 |

| 3 |

Продуктивність праці, тис.грн/особу |

9,86 |

35,60 |

42,66 |

| 4 |

Фондовіддача, грн./грн. |

1,91 |

3,41 |

2,85 |

| 5 |

Чистий прибуток, тис.грн |

455,1 |

5145,60 |

7402,10 |

| 6 |

Рентабельність послуг за чистим прибутком, % |

0,54 |

1,58 |

1,82 |

На основі таблиці 1.1 відображено динаміку фінансово – економічних показників. За даними показниками розраховано абсолютний приріст, темпи росту, темпи приросту, які зведено в таблиці 1.2.

Таблиця 1.2 Динаміка фінансово – економічних показників

| № |

Показники |

Роки |

||||||

| 2005 |

2006 |

2007 |

||||||

| Тб р, % |

∆б у , грн |

Тб р, % |

Тпр б , % |

∆б у , Грн |

Тб р, % |

Тпр б , % |

||

| 1 |

Обсяг наданих послуг |

100 |

241723,90 |

387 |

287 |

323110,80 |

484 |

384 |

| 2 |

Витрати на 1 грн. наданих послуг |

100 |

0,03 |

97 |

-3 |

0,06 |

94 |

-6 |

| 3 |

Продуктивність праці |

100 |

84,72 |

361 |

261 |

113,25 |

433 |

333 |

| 4 |

Фондовіддача |

100 |

1,50 |

179 |

79 |

0,94 |

149 |

49 |

| 5 |

Чистий прибуток |

100 |

4690,50 |

1131 |

1031 |

6947,00 |

1626 |

1526 |

| 6 |

Рентабельність послуг за чистим прибутком, % |

100 |

104,00 |

293 |

19259 |

128,00 |

337 |

23704 |

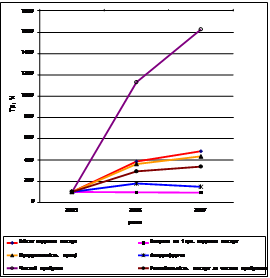

Графічно динаміка фінансово – економічних показників зображена на рисунку 1.1

Рисунок 1.1 Динаміка фінансово – економічних показників

На основі таблиць 1.1 та 1.2 аналізуємо показники компанії.

Дані табл. 1.1 свідчить про те, що страхова компанія у 2007 році збільшила обсяг наданих послуг в порівнянні з 2005 роком, від 84179,50 тис.грн. до 407290,30 тис.грн, на 323110,80тис.грн., тобто на 384 %.

Тенденція зростання обсягу наданих послуг зумовлена розширенням центрів наданих страхових послуг та збільшенням кількості клієнтів.

Витрати на 1 грн. наданих послуг мають позитивну тенденцію до зниження. У 2006 році вони знизилися на 0,03 грн., а у наступному 2007 році – ще на 0,03 грн. за рахунок значного зростання обсягу страхових послуг та економії на умовно – постійних витратах.

Продуктивність праці – головний фактор зростання обсягів наданих послуг, найважливіша характеристика ефективності використання трудових ресурсів компанії. Аналіз і динаміка продуктивності праці має на меті виявити резерви зростання продуктивності праці в компанії.

Наведені дані свідчать про те, що за 2007 рік компанія спромоглася досягти підвищення продуктивності праці в порівнянні з 2005 роком з 9,86 тис.грн./ос. до 42,66 тис.грн./ос., тобто на 333 %. Ріст продуктивності праці відбувся за рахунок вдосконалення кадрової політики, професійного розвитку персоналу, навчання персоналу, розвитку корпоративної культури компанії, мотивація персоналу.

Чистий прибуток протягом 2005 – 2007 рр. збільшився з 455,10 тис.грн. до 7402,10 тис.грн., тобто на 1526 %, за рахунок перевищення темпів зростання доходів над темпами зростання витрат.

Фондовіддача – це економічний показник ефективності використання засобів праці, який залежить від обсягу наданих послуг.

Фондовіддача протягом 2005 – 2006 рр. збільшилася з 1,91 грн. до 3,41 грн., тобто на 79 %. В періоді 2006 – 2007 рр. зменшилась з 3,41 грн. до 2,85 грн., тобто знизився на 0,56 грн. Такий аналіз показує, що зменшення показника у 2007 році зумовлено внаслідок збільшення середньорічної вартості основних засобів, за рахунок введення в експлуатацію нової адмінбудівлі.

Останній спеціалізованим показником є рентабельність послуг компанії. За даними табл. 1.1 цей показник збільшується з 0,54 % до 1,82%. Це пояснюється тим, що частка чистого прибутку збільшується. [1], [5].

На основі даних таблиць, графіка і аналізу можна сказати що компанія в періоді 2005 – 2007 років не зазнала втрат, а навпаки підвищила свої можливості.

1.3 Аналіз зовнішнього середовища компанії

НАСК „Оранта” на сьогоднішній день є однією з найбільших страхових компаній України, що динамічно розвивається, і займає лідируючі позиції страхового рейтингу країни. Нині НАСК „Оранта” обслуговує понад 10 мільйонів юридичних та фізичних осіб на рік. Така безпрецедентна кількість клієнтів є одним із головних показників діяльності компанії, її неоціненним капіталом.

Маючи найбільшу серед українських страхових компаній кількість ліцензій, НАСК „Оранта” надає виключний перелік страхових послуг юридичним і фізичним особам.

Всього компанія співпрацює з 94 банками. За 2006 р. було залучено нових крупних клієнтів: ТОВ «Блiц Iнформ», ТОВ «Метро Кеш енд Керри Україна», ТОВ «Хiлтi Україна», компанiя Тегра Україна (концерн Theeuwes Group (Нідерланди).

Послуги, що надаються юридичним особам:

1. страхування авіаційних ризиків (авіатранспорту й цивільної відповідальності авіаперевізників);

2. страхування будівельно-монтажних ризиків;

3. страхування вантажів (таких, що перевозяться всіма видами транспорту);

4. автотранспортне страхування (автокаско, обов’язкове й добровільне страхування цивільно-правової відповідальності власників транспортних засобів, обов’язкове й добровільне страхування від нещасних випадків на транспорті водіїв і пасажирів);

5. страхування майна підприємств;

6. страхування заставного майна й майна зданого в оренду;

7. обов’язкове й добровільне страхування відповідальності юридичних осіб;

8. страхування морських ризиків (суден, відповідальності судовласників і фрахтувальників);

9. страхування залізничного транспорту;

10. комплексне страхування фінансових установ (страхування фінансових ризиків);

11. обов’язкове й добровільне страхування сільськогосподарських ризиків (врожаю, посівів, тварин);

12. корпоративне особисте страхування співробітників (від нещасних випадків, на випадок травми, медичне страхування, страхування відповідальності роботодавців).

Фізичним особам надаються наступні послуги:

1. страхування майна громадян (квартири, споруди, побутове майно), власного, заставного й зданого в оренду;

2. автотранспортне страхування (автокаско, обов’язкове й добровільне страхування цивільно-правової відповідальності власників транспортних засобів, страхування від нещасних випадків на транспорті водіїв і пасажирів);

3. страхування відповідальності перед третіми особами;

4. страхування громадян від нещасних випадків і на випадок хвороби;

5. медичне страхування;

6. страхування подорожуючих за кордоном або на території України на випадок хвороби або травми (страхування туристів);

7. страхування тварин, що належать громадянам.

Компанія для продажу страхових послуг використовує наступні канали продажу: послуги страхових посередників, банківські продажі, тендери.

Посередниками страхової компанії є страхові агенти та страхові брокери, через яких страховики здійснюють страхову діяльність. Страхове законодавство визначає їхні функції таким чином:

- консультування;

- експертно-інформаційні послуги;

- підготовка, укладення та супровід договорів страхування (перестрахування), в тому числі щодо врегулювання збитків у частині одержання та перерахування страхових платежів, страхових виплат та страхових відшкодувань відповідно із страхувальником або перестрахувальником;

- інші посередницькі послуги у страхуванні та перестрахуванні за переліком, встановленим уповноваженим органом.

Страхові агенти — громадяни або юридичні особи, які діють від імені та за дорученням страховика і виконують частину його страхової діяльності (укладання договорів страхування, одержання страхових платежів, виконання робіт, пов'язаних з виплатами страхових сум і страхового відшкодування). Страхові агенти є представниками страховика і діють в його інтересах за комісійну винагороду на підставі договору із страховиком.

Страхові брокери — громадяни або юридичні особи, які зареєстровані у встановленому порядку як суб'єкти підприємницької діяльності і здійснюють посередницьку діяльність на страховому ринку за винагороду від свого імені на підставі доручень страхувальника або страховика. Страхові брокери — громадяни, які не мають права отримувати та перераховувати страхові платежі, страхові виплати та виплати страхового відшкодування.

Стабільність НАСК „Оранта” на ринку забезпечують і ефективний фінансовий менеджмент, позитивна маркетингова динаміка, коректне формування страхового портфеля та спеціальні перестрахувальні технології, що дають змогу ефективно розподілити ризики для підвищення гарантії відшкодування. НАСК „Оранта” співпрацює з відомими міжнародними партнерами з перестрахування (Казахська фінансова група «БТА»), але і сама бере участь у розподіленні ризику багатьох українських страхових компаній. Грамотна перестрахувальна політика — важлива ознака професійності страховика та запорука підвищеної гарантії страхового захисту страхувальника. Крім цього, перестрахування є ефективним механізмом привернення зарубіжних коштів до української економіки.

Неможливо точно назвати конкурентів страхової компанії, тому що на страховому ринку існує понад 100 видів страхових компаній, які кожен по своєму є лідер. В порівнянні з НАСК „Оранта”, то її конкурентами можна назвати АСК „ІНГО - Україна”, «Гарант-Авто», ЗАТ УАСК «АСКА», ВАТ СК «Алькона», Страхова група «ТАС», ЗАТ СК «Кредо-Класик» ЗАТ «СК «Провідна», ТДВ «РОСНО Україна», та іншими., які мають середній вплив на діяльність страхового ринку.

РОЗДІЛ 2. ТЕОРЕТИЧНІ ОСНОВИ ОЦІНКИ ЙМОВІРНОСТІ НАСТАННЯ БАНКРУТСТВА

2.1 Поняття та фінансова оцінка банкрутства підприємства

Поняття банкрутства органічно притаманне ринковим відносинам. Воно характеризує неспроможність підприємства задовольнити вимоги кредиторів щодо оплати товарів, роботи, послуг, а також забезпечити обов’язкові платежі в бюджет і позабюджетні фонди [2].

Відповідно до Закону України «Про відновлення платоспроможності боржника або визнання його банкротом», банкрутство – це визнана арбітражним судом неспроможність боржника відновити свою платоспроможність та задовольнити визнані судом вимоги кредиторів не інше як через застосування ліквідаційної процедури.

Суб’єктом банкрутства або банкрутом виступає боржник, неспроможність якого виконати свої грошові зобов’язання встановлена арбітражним судом. Суб’єктами банкрутства не можуть бути відокремлені структурні підрозділи юридичної особи (філії, представництва, відділення тощо). Відповідно, боржник – це суб’єкт підприємницької діяльності, неспроможний виконати свої грошові зобов’язання перед кредиторами, у тому числі зобов’язання щодо сплаті податків і зборів (обов’язкових платежів), протягом трьох місяців після настання встановленого строку їх сплати. Банкрутство наступає в разі неспроможності суб’єкта підприємницької діяльності після настання встановленого строку сплатити грошові зобов’язання перед кредиторами, в тому числі по заробітній платі, а також виконати зобов’язання щодо сплати податків і зборів (обов’язкових платежів) не інакше як через відновлення платоспроможності [3].

За нормальних умов господарювання акціонери та кредитори сподіваються на винагороду, рівень якої залежить від ступеня прибутковості фірми. Одна з перших ознак банкрутства – спад прибутковості фірми нижче за вартість її капіталу. Відсотки за кредит і дивіденди, що сплачуються фірмою, перестають відповідати сучасним ринковим умовам господарювання, а вкладання коштів у таку фірму стає не вигідним. Кредитори (власники облігацій та інші) одержують певні суми, визначені кредитними угодами, але відносна вигідність їх вкладень у дану фірму зменшується, а у зв’язку зі спадом вартості акціонерного капіталу падає й ціна акцій, у фірми виникають труднощі з готівкою, особливо якщо кредитори не пролонгують кредитні угоди на наступний період і фірма змушена буде виплатити на тільки відсотки, а й суму основного боргу. Може виникнути криза ліквідності і фірма увійде в стан «технічної неплатоспроможності». Це явище можна вже розглядати як банкрутство [2].

В основу системи банкрутства покладена перш за все нова нормативно – правова база, спрямована на ліквідацію виробничих потужностей підприємств – боржників, а на їх забезпечення, відновлення виробництва, забезпечення робочими місцями працюючого населення, збереження великої кількості платників податків, життєздатних клієнтів банківської системи.

Комплексне, застосування нормативно – правової бази з питань банкрутства, розширене коло учасників арбітражного процесу, в тому числі арбітражних керуючих, представників державного органу з питань банкрутства, накопичення в єдиній базі даних відповідної інформації про підприємства – банкрути повинно забезпечити досягнення перш за все таких результатів:

1. застосування процедур банкрутства, особливо санації боржників, прискорить відродження виробництва, забезпечить робочі місця як на конкретних підприємствах, так і в регіонах;

2. в результаті застосування процедур як санації, так і ліквідації боржників прискорять процедури появи реальних, а значить і ефективних власників, стосовно державних підприємств – прискоряться процеси їх роздержавлення;

3. за рахунок розширення кола учасників арбітражних процесів, формування, ведення та користування єдиною базою даних про підприємства – банкрути процеси санації або ліквідації будуть більш прозорі, контрольовані, а також докорінно зміниться ситуація щодо недопущення суб’єктивних помилок при підготовці і прийнятті рішень суддями, наглядовими інстанціями і таке інше;

4. користування єдиною базою даних про підприємства – банкрути дозволить оперативно аналізувати процеси банкрутства і на основі позитивних і негативних тенденцій готувати зміни до нормативно – правової бази, виробляти пропозиції щодо програм дії Кабінету Міністрів України як на макро-, так і на мікроекономічному рівнях [3].

Причини банкрутства підприємств можуть бути найрізноманітнішими. Їх можна поділити на дві групи:

1) зовнішні, які практично дуже важко (іноді неможливо) врахувати;

2) внутрішні, що безпосередньо залежать від форм, методів та організації роботи на самому підприємстві.

Результатом одночасного впливу всіх чинників є настання банкрутства.

До зовнішніх причин відноситься:

- політичні;

- соціально – економічні;

- науково – технічні;

- зовнішньоекономічні.

До внутрішніх причин відноситься:

- брак стратегічного плану розвитку;

- низька якість менеджменту;

- недосконалість механізму ціноутворення;

- збільшення дебіторської та кредиторської заборгованості;

- утримання зайвих робочих місць;

- технологічна неузгодженість процесу виробництва;

- брак довготермінового інвестування;

- дефіцит власних оборотних коштів;

- нераціональна організаційна структура.

Зовнішні фактори можуть бути міжнародними та національними. Міжнародні фактори формуються під впливом динаміки загальноекономічних показників розвитку провідних країн, стану світової фінансової системи, стабільності міжнародної торгівлі, митної політики, рівня міжнародної конкуренції, руху міжнародного капіталу та ін.

Необґрунтована економічна політика уряду, некеровані інфляційні процеси, тотальна економічна криза, політична нестабільність суспільства, спад ділової активності в економіці найбільш впливають на результат діяльності підприємства передовсім через недосконалість законодавчої бази. На сучасному етапі дуже уповільнився розвиток науки і техніки знов – таки через глибоку кризу в інвестиційній сфері. Низький рівень інтегрованості вітчизняної економіки, неефективне використання зарубіжного капіталу, різке погіршення кон’юнктури внутрішнього і зовнішнього ринків спричиняють помітні симптоми банкрутства в багатьох підприємствах України.

Існують і цілком конкретні симптоми настання тотальної заборгованості та повної неплатоспроможності підприємства (організації).

Банкрутство підприємства спричиняють наступні симптоми:

I. Тотальна заборгованість:

- зменшення обсягів реалізації продукції;

- спад попиту на продукцію;

- зниження прибутковості виробництва;

- утрата клієнтів та покупців;

II. Симптоми:

- збільшення обсягу неліквідних оборотних коштів;

- неритмічність підприємства.

III. Повна неплатоспроможність:

- низький рівень використання виробничого потенціалу;

- збільшення витрат на виробництво та реалізацію продукції;

- зниження рівня продуктивності праці;

- скорочення кількості робочих місць.

Банкрутство може виникнути на кожному з етапів життєвого циклу конкурентної переваги фірми. На стадії зародження є 7 причин, в наслідок дії яких фірма може зазнати банкрутства:

1. неправильне визначення місії фірми та її виробничого профілю;

2. низькі підприємницькі здібності власника (власників) фірми;

3. низька кваліфікація управлінського персоналу фірми;

4. неадекватний маркетинг;

5. велика частка позикового капіталу;

6. низька кваліфікація виконавців (робітників, інженерів і т.д.);

7. неадекватність трансакційних витрат [3].

Зважаючи на те, що банкрутство в Україні стало масовим явищем, прискорене запровадженням процедур банкрутства за ініціативою як кредиторів, так і боржників стає ефективним інструментом прискорення економічних реформ. Гальмування цих процесів призводить до знищення виробничих потужностей, втрати робочих місць, а значить, і до соціальної напруги в трудових колективах підприємств, що опинилися в стані неплатоспроможності.

А загальними причинами неплатоспроможності та банкрутства українських підприємств зумовлені впливом як зовнішнього, так і внутрішнього середовища.

2.2 Інформаційне забезпечення фінансової оцінки ймовірності настання банкрутства

Згідно із Законом України "Про відновлення платоспроможності боржника або оголошення його банкрутом" інформаційною базою для оцінювання фінансового стану підприємства є дані:

- балансу (форма № 1);

- звіту про фінансові результати (форма № 2);

- звіту про рух грошових коштів (форма № 3);

- звіту про власний капітал (форма № 4);

- дані статистичної звітності та оперативні дані.

Інформацію, яка використовується для аналізу фінансового стану підприємств, за доступністю можна поділити на відкриту та закриту (таємну). Інформація, яка міститься в бухгалтерській та статистичній звітності, виходить за межі підприємства, а отже є відкритою. У цілому бухгалтерський баланс складається з активу та пасиву і свідчить про те, як на певний час розподілено активи та пасиви і як саме здійснюється фінансування активів за допомогою власного та залученого капіталу.

З погляду фінансового аналізу є три основні вимоги до бухгалтерської звітності. Вона повинна уможливлювати:

o оцінку динаміки та перспектив одержання прибутку підприємством;

o оцінку наявних у підприємства фінансових ресурсів та ефективності їх використання;

o прийняття обґрунтованих управлінських рішень у сфері фінансів для здійснення інвестиційної політики.

Основним джерелом інформації для аналізу фінансового стану бухгалтерський баланс підприємства. Він має настільки велике значення, що аналіз фінансового стану нерідко називають аналізом балансу [8].

Баланс – це групування моментної інформації на початок і кінець періоду, тобто в ньому фіксується підсумок господарських операцій на звітну дату. Вивчаючи баланс, керівники усвідомлюють місце свого підприємства в системі аналогічних виробництв, перевіряють правильність обраного стратегічного курсу, оцінюють ефективність використання ресурсів та вирішують інші питання управління підприємством.

Важливу інформацію з балансу дістають аудитори, які отримують можливість вибирати правильні рішення в процесі своєї роботи, планувати перевірки, виявляти слабкі місця в системі обліку, різні помилки у зовнішній звітності клієнта. Аналітики для аналізу фінансового стану підприємства також використовують дані балансу [4].

Для аналізу фінансового стану підприємства важливо вміти читати баланс, тобто знати зміст кожної зі статей, спосіб її оцінки, взаємозв’язок з іншими статтями, а також давати якісну характеристику їх. Уміння читати баланс дає можливість:

· одержати необхідний обсяг інформації про підприємство;

· розрахувати рівень забезпеченості підприємства власними оборотними коштами;

· визначити, через вплив яких чинників змінилась величина оборотних коштів;

· оцінити фінансовий стан підприємства за звітний період.

Фінансова звітність підприємств містить також іншу інформацію щодо стану фінансів підприємств. На основі аналізу звітних даних визначаються основні тенденції формування й використання фінансових ресурсів підприємства, причини змін, що сталися, сильні та слабкі сторони підприємства та резерви поліпшення фінансового стану підприємства у перспективі.

Загальні вимоги до фінансової звітності викладено в положенні (стандарті) бухгалтерського обліку 1, затвердженому наказом Міністерства фінансів України від 31.03.99 №87. Дане положення визначає:

1. мету фінансових звітів;

2. їх склад;

3. звітний період;

4. якісні характеристики та принципи, якими слід керуватися під час складання фінансових звітів;

5. вимоги до розкриття інформації у фінансових звітах.

Метою такої звітності є забезпечення загальних інформаційних потреб широкого кола користувачів, які покладаються на неї як на основне джерело фінансової інформації під час прийняття економічних рішень.

Компоненти фінансової звітності відображають різні аспекти господарських операцій і подій за звітний період, відповідну інформацію попереднього звітного періоду, розкриття облікової політики та її змін, що робить можливим ретроспективний аналіз діяльності підприємства. Такі компоненти фінансової звітності, як баланс, звіт про фінансові результати, звіт про власний капітал та звіт про рух грошових коштів, складаються зі статей, які об'єднуються у відповідні розділи [8].

Звіт про фінансові результати відображає ефективність (неефективність) діяльності підприємства за певний період. Якщо баланс відображає фінансовий стан підприємства на конкретну дату, то звіт про прибутки та доходи дає картину фінансових результатів за відповідний період (квартал, півріччя, 9 місяців, рік).

У звіті про фінансові результати наводяться дані про дохід (виручку) від реалізації продукції (товарів, робіт, послуг); інші операційні доходи; фінансові результати від операційної діяльності (прибуток чи збиток); дохід від участі в капіталі; інші доходи та фінансові доходи; фінансові результати від звичайної діяльності до оподаткування (прибуток чи збиток); фінансові результати від звичайної діяльності (прибуток чи збиток); надзвичайні доходи чи витрати; чисті прибуток чи збиток.

2.3 Методи прогнозування банкрутства підприємства

Для успішного господарювання на ринкових засадах суттєво важливим є можливість оцінки ймовірності банкрутства суб’єктів підприємницької та іншої діяльності. В Україні, де протягом багатьох десятиріч панувала позаринкова система господарювання, що виключала офіційне визначення банкрутства як економічне явище, нема загальновизначеної вітчизняної методики визначення ймовірності банкрутства суб’єктів господарювання. У зв’язку з цим доводиться користуватись зарубіжними методичними підходами, в основу яких покладено факторні моделі прогнозування банкрутства підприємств та організацій [2].

Сучасна економічна наука має у своєму арсеналі велику кількість різноманітних прийомів і методів прогнозування фінансових показників, в тому числі в плані оцінки можливого банкрутства.

Проблема розробки методології діагностики загрози банкрутства має загальнодержавний характер, і повинна розв’язуватись спільними зусиллями органів влади та науковців країни. В Україні розроблені й затверджені перші нормативно – рекомендаційні документи для подання методологічної допомоги зацікавленим особам та підприємствам – потенційним банкрутам, а саме: методика проведення поглибленого аналізу фінансово – господарської діяльності неплатоспроможних підприємств та організацій (наказ № 37 від 20.03.97 р.) і методика інтегральної оцінки інвестиційної привабливості підприємств та організацій (наказ № 22 від 22.03.98 р.).

На сьогодні розроблені і пропонуються для практичного використання діагностичних процедур банкрутства два підходи:

1. система фінансових коефіцієнтів.

2. спеціальні узагальнюючі показники загрози банкрутства.

До складу фінансових коефіцієнтів, що пропонуються для використання, різні дослідники включають різну кількість і перелік показників. Вони розраховуються на матеріалах звітного (чи аналітичного) балансу підприємства, прості для розрахунку і практичного використання. Але їм притаманна суттєва влада – статичність оцінки, неможливість розглядати виникнення ситуацій банкрутства як результат розвитку кризи підприємства.

Затверджена методика аналізу господарсько – фінансової діяльності неплатоспроможних підприємств охопила найпоширеніші та найзагальновідоміші показники. Їх перелік, характеристика і алгоритм розрахунку наведені далі.

1. коефіцієнт покриття (Кп) – оцінка достатності обігових коштів для погашення боргів протягом року. Характеризує достатність обігових коштів підприємства для погашення своїх боргів протягом року і визначення відношення оборотних активів підприємства до поточних зобов’язань:

| Кп = |

точні активи (без витрат майбутніх періодів) |

| короткострокові зобов’язання |

Значення коефіцієнта покриття (Кп) менше ніж 1, (> 1);

2. коефіцієнт забезпеченості власними коштами (Кз.к) – оцінка забезпечення підприємства власними коштами, питома вага власних джерел фінансування обігових активів. Характеризує наявність власних обігових коштів у підприємства, необхідних для його фінансової стабільності, і визначається як відношення різниці між обсягами джерел власних та прирівняних до них коштів і фактичною вартістю основних засобів та інших необоротних активів до фактичної вартості наявних у підприємства оборотних коштів виробничих запасів, незавершеного виробництва, готової продукції, коштів, дебіторської заборгованості та інших оборотних активів.

| Кз.к = |

реальний власний капітал – позаобігові активи |

| обігові кошти |

Значення коефіцієнта забезпечення власними коштами (Кз.к) менше ніж 0,1 (>0,1)

3. коефіцієнт абсолютної ліквідності (Ка.л) – оцінка негайної готовності підприємства ліквідувати короткострокову заборгованість і визначається як відношення суми коштів підприємства до суми поточних зобов’язань.

| Ка.л = |

кошти + короткострокові фінансові вкладення |

| короткострокові зобов’язання |

Значення коефіцієнт абсолютної ліквідності (Ка.л) є достатнім, якщо він перевищує 0,2 – 0,25 (>0,2).

4. коефіцієнт автономії (Кавт.) – оцінка фінансової незалежності від зовнішніх джерел. Він характеризує питому вагу власного капіталу в загальній сумі балансу. Значення показника > 0,5

| Кавт. = |

джерела власних коштів |

| підсумок балансу |

5. коефіцієнт фінансової стабільності (Кф.с) – оцінка фінансової стійкості. Значення - > 1.

| Кф.с = |

власні кошти |

| позикові кошти |

6. показник фінансової стабільності (Пф.с) – оцінка залежності підприємства від довгострокових зобов’язань, рівня фінансового ризику. Значення – зменшення.

| Пф.с = |

довгострокові зобов’язання |

| джерела власних коштів |

7. коефіцієнт швидкої ліквідності – показує, яка часина поточних зобов’язань може бути погашена не тільки за рахунок грошових коштів, але й за рахунок очікуваних фінансових надходжень. Нормативне значення - > 1

| Кш.л.= |

довгострокові зобов'язання |

| короткострокові зобов’язання |

8. маневреність робочого капіталу (М.р.к) – оцінка ступеня матеріалізації (зв’язання) робочого капіталу. Величина цього показника суттєво залежить від структури капіталу та галузевої належності підприємства. Показник – незначне збільшення.

| М.р.к |

товарно-матеріальні запаси |

| робочий капітал |

9. коефіцієнт банкрутства (Кбан.) – оцінка рівня зобов’язань.

Значення - ≤ 0,5.

| Кбан. = |

зобов’язання |

| підсумок балансу |

Аналіз системи фінансових показників дозволяє виявити слабкі місця в економіці підприємства, охарактеризувати стан його справ (ліквідність, фінансову стійкість, ефективність використовуваних ресурсів, віддачу активів і ринкову активність). Але на основі такого аналізу зробити надійний однозначний висновок про те, чи дане підприємство обов’язково збанкрутує в найближчий час або, навпаки, виживе, зазвичай дуже важко. Надійність висновків про банкрутство може бути суттєво підвищена, якщо доповнити фінансовий аналіз прогнозуванням ймовірності банкрутства підприємства з використанням методів багатомірного статистичного аналізу.

Найпоширеніші нині діагностики банкрутства запропонував у 1968 р. відомий західний економіст Е. Альтман – Z-моделі. За двофакторною моделлю ймовірність банкрутства (індекс Z) визначається коефіцієнтом покриття Кп і коефіцієнтом автономії (фінансової незалежності) Кавт за формулою:

Z = - 0,3877-1,0736 Кп + 0,0579 Кавт (2.10)

Для підприємств, у яких Z = 0, імовірність банкрутства становить 50%. Від’ємні значення Z свідчать про зменшення ймовірності банкрутства. Якщо Z > 0, то ймовірність банкрутства перевищує 50% і підвищується зі збільшенням Z.

Ця модель проста, не потребує великого обсягу вихідної інформації, але недостатньо точно прогнозує ймовірність банкрутства. Похибка ΔZ = ±0,65.

Для того щоб прогноз був точніший, у західній практиці фінансового аналізу застосовують п’ятифакторну модель визначення індексу Z.

Z = 1,2ЧК1 + 1,4ЧК2 + 3,3ЧК3 + 0,6ЧК4 + 0,999ЧК5 , (2.11)

Де1,2; 1,4; 3,3; 0,6; 0,999 – коефіцієнти регресії, що характеризують міру впливу на індекс «Z».

К1 – характеризує структуру капіталу та визначається як співвідношення власного оборотного капіталу до загальної вартості активів суб’єкта господарювання.

К2 – відображає рівень чистої прибутковості виробництва (діяльності); розраховується діленням обсягу реінвестованого прибутку (суми резерву, фондів соціального призначення та цільового фінансування, нерозподіленого прибутку) на загальну вартість активів фірми;

К3 – характеризує прибутковість основного та оборотного капіталу; визначається діленням суми балансового прибутку на загальну вартість активів; з певною часткою умовності його можна назвати показником рентабельності виробництва;

К4 – визначає структуру капіталу фірми; обчислюється як співвідношення власного капіталу (за ринковою вартістю) до позичкового капіталу (суми коротко- і довгострокових пасивів);

К5 – відображає дохідність суб’єкта господарювання і розраховується як співвідношення чистої виручки від реалізації продукції і загальної вартості активів підприємства (організації);

| К1 = |

Оборотні засоби (робочий капітал) |

= |

Ф1 (р260 - р620) |

| Всього активів |

Ф1 р280 |

| К2 = |

Чистий прибуток |

= |

Ф2 р220 |

| Всього активів |

Ф1 р280 |

||

| К3 = |

Прибуток |

= |

Ф2 р170 |

| Всього активів |

Ф1 р280 |

| К4 = |

Власний капітал |

= |

Ф1 р380 |

| Залучений капітал |

Ф1 р620 |

||

| К5 = |

Чистий дохід від реалізації |

= |

Ф2 р035 |

| Всього активів |

Ф1 р280 |

Залежно від фактичного значення Z – рахунку ступінь можливості банкрутства компанії можна поділити за декількома групами.

Таблиця 3.8 Рівень ймовірності банкрутства

| Значення Z – рахунку |

Ймовірність банкрутства |

| 1,80 і менше |

Дуже висока |

| Від 1,80 до 2,70 |

Висока |

| Від 2,71 до 2,90 |

Існує можливість |

| 2,91 і вище |

Дуже низька |

Точність прогнозу в цій моделі протягом одного року становить 95%, двох років – 83%. Це досить висока точність, але недолік моделі полягає у тому, що її доцільно використовувати лише щодо великих компаній – емітентів, акції яких коригуються на фондових біржах.

Використовуючи моделі Альтмана, можна зробити наступні висновки:

· показники, які є складовими Z – рахунку адекватно характеризують фінансову стійкість підприємства: при негативному співвідношенні є індикатором ймовірності банкрутства;

· порівнюючи отримані результати із середньо галузевими показниками, можна дійти висновку про ступінь фінансової стійкості компанії.

Критичне значення Z = 2,675. із цим значення порівнюється розрахункове значення Z для конкретного підприємства. Якщо Z < 2,675, підприємству в найближчі два-три роки загрожу банкрутство; якщо Z > 2,675, це свідчить про сталий фінансовий стан підприємства.

Незважаючи на привабливість методики, за допомогою якої можна просто отримати кількісну характеристику такого складного поняття, як банкрутство, застосування індексу істотного обмежується вимогою мати ринкову оцінку власного капіталу К3 . Це можливо лише для великих корпорацій, акції яких вільно котируються на фондових біржах. Враховуючи недостатню розвиненість фондового ринку в Україні, звертання переважної більшості українських підприємств до індексу Альтмана буде некоректним.

В умовах перехідної української економіки використання Z-рахунку Альтмана не дає точних результатів. Причиною того можуть бути переоцінки основних фондів, неможливість встановити реальну ринкову ціну деяких основних фондів і, як результат, вирахування чисельника та знаменника за різними цінами[3], [1].

Окрім того, акціонерний капітал підприємства в ринкових умовах становить практично завжди 100%, на відміну від українським підприємств, де ця частка переважно менша, тобто чисельник показника значно більший, ніж у наших умовах.

За допомогою наведеної системи показників буде проведено оцінку фінансового стану та діагностику ймовірності настання банкрутства на НАСК «Оранта».

РОЗДІЛ 3. ОЦІНКА ФІНАНСОВОГО СТАНУ ТА ДІАГНОСТИКА ЙМОВІРНОСТІ НАСТАННЯ БАНКРУТСТВА ВАТ НАСК «ОРАНТА»

3.1 Аналіз та оцінка балансу

Аналіз фінансового стану підприємств проводиться з метою виявлення вразливих місць і визначення шляхів їх усунення. Дані аналізу відіграють вирішальну роль при визначенні напрямів конкурентної політики підприємства, вони використовуються при оцінці виконання поставлених перед ним завдань і для розробки програм розвитку на перспективу. Вихідним етапом аналізу фінансового стану підприємств є аналіз майна підприємства. Він передбачає загальну оцінку майна з виділенням оборотних мобільних коштів і позаоборотних (іммобілізованих). Відомості про розміщення наявного в розпорядженні підприємства майна містяться в активі балансу.

У структурі балансу особлива роль належить найбільшим засобам, до складу яких входять: наявні гроші, цінні папери, дебіторська заборгованість, матеріально-виробничі запаси. До позаоборотних активів відносять: реальні основні засоби, довготермінові інвестиції і нематеріальні активи.

Вихідні дані для розрахунків беруться з балансу ВАТ НАСК «Оранта» за 2005 – 2007 роки, який наведений в додатку А і згруповані в таблиці 3.1.

Таблиця 3.1 Аналітичний баланс

| Стаття балансу, тис.грн |

Період |

|||||||

| 01.01.2005 |

01.01.2006 |

01.01.2007 |

01.01.2008 |

|||||

| Актив |

||||||||

| 1. Усього майна |

112568,2 |

161780,3 |

295346,6 |

367792,4 |

||||

| 1.1 Необоротні активи |

71149,8 |

68923,3 |

171198,3 |

186369,5 |

||||

| 1.2 Оборотні активи, в т.ч. |

41288,8 |

83893,1 |

104441,9 |

148025,8 |

||||

| 1.2.1 виробничі запаси |

3048,5 |

2703,9 |

5130,9 |

5410,4 |

||||

| 1.2.2 векселі одержані |

902 |

- |

- |

- |

||||

| 1.2.3 дебіторська заборгованість |

8559,8 |

24609,9 |

35176,8 |

49551,8 |

||||

| 1.2.4 поточні фінансові інвестиції |

9977,8 |

1582,1 |

682,3 |

502,8 |

||||

| 1.2.5 кошти та їх еквіваленти |

18663,5 |

54576,2 |

63254,2 |

92269,6 |

||||

| 1.2.6 інші оборотні кошти |

137,2 |

421 |

197,7 |

291,2 |

||||

| 1.3 Витрати майбутніх періодів |

129,6 |

8963,9 |

19706,4 |

33397,1 |

||||

| Пасив |

||||||||

| 2. Джерела майна |

112568,2 |

161780,3 |

295346,6 |

367792,4 |

||||

| 2.1 Власний капітал |

28557,2 |

51269,7 |

163075,3 |

167368,8 |

||||

| 2.2 Позиковий капітал, в т.ч. |

83974,5 |

110480,3 |

132247,8 |

200402,8 |

||||

| 2.2.1 забезпечення наступних витрат і платежів |

45799,9 |

82233,9 |

98719,9 |

142471,5 |

||||

| 2.2.2 довгострокові зобов’язання |

11745 |

17345,2 |

- |

- |

||||

| 2.2.3 короткострокові кредити банків |

- |

- |

6420 |

- |

||||

| 2.2.4 кредиторська заборгованість |

22775,5 |

4552 |

14797,4 |

756 |

||||

| 2.2.5 поточні зобов’язання |

3654,1 |

6349,2 |

12310,5 |

57175,3 |

||||

| 2.3 Доходи майбутніх періодів |

36,5 |

30,3 |

23,5 |

20,8 |

||||

Вихідними даними для аналізу структури балансу є проведення аналізу розміщення, структури та формування засобів організації, значення яких наведені в табл. 3.2.

Таблиця 3.2 Структура активів компанії

| Стаття балансу, тис.грн |

Період |

|||

| 01.01.2005 |

01.01.2006 |

01.01.2007 |

01.01.2008 |

|

| 1. Усього майна |

100 |

100 |

100 |

100 |

| 1.1 Необоротні активи |

63,21 |

42,60 |

57,97 |

50,67 |

| 1.2 Оборотні активи, в т.ч. |

36,68 |

51,86 |

35,36 |

40,25 |

| 1.2.1 виробничі запаси |

2,71 |

1,67 |

1,74 |

1,47 |

| 1.2.2 векселі одержані |

0,80 |

0,00 |

0,00 |

0,00 |

| 1.2.3 дебіторська заборгованість |

7,60 |

15,21 |

11,91 |

13,47 |

| 1.2.4 поточні фінансові інвестиції |

8,86 |

0,98 |

0,23 |

0,14 |

| 1.2.5 кошти та їх еквіваленти |

16,58 |

33,73 |

21,48 |

25,09 |

| 1.2.6 інші оборотні кошти |

0,12 |

0,26 |

0,07 |

0,08 |

| 1.3 Витрати майбутніх періодів |

0,12 |

5,54 |

6,67 |

9,08 |

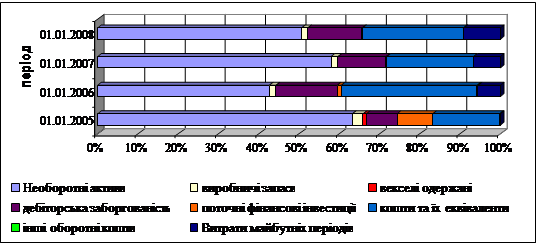

Структура активів балансу компанії свідчить про перевищення в активі частки необоротних активів на оборотними.

До необоротних активів ВАТ НАСК «Оранта» належить нематеріальні активи, незавершене будівництво, основі засоби, довгострокові фінансові інвестиції, довгострокова дебіторська заборгованість та відстрочені податкові активи.

Графічно структура активів компанії зображена на рисунку 3.1.

Станом на 01.01.2005 року необоротні активи становили 63,21% загальної вартості майна компанії, проте в наступному році спостерігається зменшення частки необоротних активів. Станом на 01.01.2006 року необоротні активи становили 42,60%, таке зменшення спричинене більш швидкими темпами зростання вартості оборотних активів. На початок наступного періоду частка необоротних активів становила 57,97%. У наступному році спостерігається зниження частки необоротних активів за рахунок значного зростання залишків виробничих запасів, дебіторської заборгованості і витрат майбутніх періодів.

Рисунок 3.1 Структура активів компанії

Частка оборотних активів має протилежну тенденцію до зміни. Станом на 01.01.2005 оборотні активи становили 36,68%, а у наступному періоді відбулося зростання частки оборотних активів до 51,86%, що на 15,18% більша в порівнянні з попереднім періодом. Станом на 01.01.2007 відмічено зменшення частки оборотних активів до 35,36% за рахунок значного зростання необоротних активів. А станом на 01.01.2008 року відбулося зростання до 40,25%.

Найбільшу частку оборотних активів компанії становлять кошти та їх еквіваленти в національній та іноземній валюті. Протягом досліджуваного періоду компанія використовувала кошти в національній і іноземній валюті, а залишок на розрахункових рахунках на початку 2005 року становив 18663,5 тис.грн, тобто 16,58% вартості майна компанії. В наступних періодах спостерігається значне збільшення коштів на розрахункових рахунках, станом на 01.01.2008 року їхня частка досягла максимального свого значення в порівнянні з попередніми періодами, вона становила 92269,6 тис.грн., тобто 25,09% загальної вартості майна.

Що стосується виробничих запасів, то на 01.01.2005 рік вони становили 3048,50 тис.грн., тобто 2,71% вартості майна. Протягом наступного 2006 року величина виробничих запасів зменшилася на 344,60 тис.грн., тобто становила 1,67% частки вартості майна. Протягом наступних періодів величина виробничих запасів збільшилася. Станом на 01.01.2008 року вона становила 5410,40 тис.грн., а що стосується частки вартості майна, то вона зменшилася до 1,47%.

Щодо дебіторської заборгованості, то її частка у вартості майна станом на 01.01.2005 року становила 7,60%. Протягом наступного періоду частка дебіторської заборгованості збільшилася на 7,61% по відношенню до попереднього періоду. А станом на 01.01.2008 року розмір заборгованості збільшився і становив 49551,80 тис.грн., а частка її вартості зменшилась до 13,47%. В загальному частка дебіторської заборгованості протягом цих періодів зросла від 7,60% до 13,47%, тобто на 5,87%.

Витрати майбутніх періодів протягом досліджуваного періоду зростали, і на початок 01.01.2008 року становить 33397,10 тис.грн., а частка – 9,08%. В загальному їх частка зросла від 0,12% до 9,08% вартості майна.

Щодо поточних фінансових інвестицій та інших оборотних активів, то їх частка станом на 01.01.2008 не перевищила 1%.

Наступним етапом аналізу оцінки балансу є визначення динаміки активів балансу, таблиця 3.3.

Як бачимо з наведених даних в таблиці 3.3 загальна вартість майна протягом досліджуваного періоду мала стійку тенденцію до зростання. Станом на 01.01.2006 року вартість майна збільшилася на 43,72% в порівнянні з попереднім роком, тобто на 49212,1 тис.грн., а станом на 01.01.2007 вартість майна зросла на 182778,4 тис.грн., тобто на 162,37% в порівнянні з базисним. В загальному протягом 2005 – 2007 років загальна вартість майна зросла на 255224,2 тис.грн. (226,73%) за рахунок зростання вартості оборотних активів.

Щодо вартості необоротних активів, то станом на 01.01.2006 року вони зменшилися на 3,13 % в порівнянні з попереднім періодом на 2226,5 тис.грн, за рахунок зменшення величини довгострокових фінансових інвестицій та довгострокової дебіторської заборгованості. А станом на 01.01.2008 вартість необоротних активі збільшилася на 161,94%, тобто на 115219,7 тис.грн. за рахунок збільшення основних засобів та довгострокових фінансових інвестицій.

Таблиця 3.3 Динаміка активів балансу

| Стаття балансу |

|||||||

| 01.01.2005 |

01.01.2006 |

01.01.2007 |

|||||

| тис.грн |

тис.грн |

абс.прир. |

Тр,% |

тис.грн |

абс.прир. |

Тр,% |

|

| 1. Усього майна |

112568,2 |

161780,3 |

49212,1 |

143,72 |

295346,6 |

182778,4 |

262,37 |

| 1.1 Необоротні активи |

71149,8 |

68923,3 |

-2226,5 |

96,87 |

171198,3 |

100048,5 |

240,62 |

| 1.2 Оборотні активи, в т.ч. |

41288,8 |

83893,1 |

42604,3 |

203,19 |

104441,9 |

63153,1 |

252,95 |

| 1.2.1 виробничі запаси |

3048,5 |

2703,9 |

-344,6 |

88,7 |

5130,9 |

2082,4 |

168,31 |

| 1.2.2 векселі одержані |

902,0 |

- |

- |

- |

- |

- |

- |

| 1.2.3 дебіторська заборгованість |

8559,8 |

24609,9 |

16050,1 |

287,51 |

35176,8 |

26617 |

410,95 |

| 1.2.4 поточні фінансові інвестиції |

9977,8 |

1582,1 |

-8395,7 |

15,86 |

682,3 |

-9295,5 |

6,84 |

| 1.2.5 кошти та їх еквіваленти |

18663,5 |

54576,2 |

35912,7 |

292,42 |

63254,2 |

44590,7 |

338,92 |

| 1.2.6 інші оборотні кошти |

137,2 |

421,0 |

283,8 |

306,85 |

197,7 |

60,5 |

144,1 |

| 1.3 Витрати майбутніх періодів |

129,6 |

8963,9 |

8834,3 |

6916,59 |

19706,4 |

19576,8 |

15205,56 |

Оборотні активи протягом досліджуваних періодів мали значну тенденцію до зростання. Якщо станом на 01.01.2005 вони становили 41288,8 тис.грн., то станом на 01.01.2008 року 148025,8 тис.грн., тобто на 106737 тис.грн, що склало 358,51% рівня базисного року. Таким чином вартість оборотних активів протягом досліджуваних періодів зросла більш ніж в три рази.

Зростання величини оборотних активів було зумовлене постійним зростання дебіторської заборгованості та грошових коштів. В цілому протягом 2005 – 2007 років величина дебіторської заборгованості зросла на 40992 тис.грн. (478,89%), та величина грошових коштів на 73606,1 тис.грн., тобто на 394,39%. Збільшення величини грошових коштів говорить про зміцнення фінансового стану компанії.

Наступною складовою оборотних активів є виробничі запаси. Як бачимо, станом на 01.01.2006 рік величина запасів була зменшилася на 11,3%, тобто на 2703,9 тис.грн. А в наступних періодах їх величина збільшилася, і станом на 01.01.2008 року вона становила 5410,4 тис.грн. (177,48%) рівня базисного періоду.

Проведена структура і динаміка активів дозволила отримати важливу інформацію. Наявність довгострокових фінансових інвестицій вказує на інвестиційну спрямованість компанії, але не можливо дати точну відповідь щодо доцільності для інвесторів вкладення коштів у компанію.

Для того щоб зробити точні висновки у діяльності компанії потрібно провести більш детальний аналіз пасиву балансу. Також необхідно визначити за рахунок яких джерел сформовано майно компанії, за рахунок власних чи залучених.

За допомогою таблиці 3.4 проведемо аналіз структури джерел коштів, вкладених у майно ВАТ НАСК «Оранта».

Таблиця 3.4 Структура джерел формування майна

| Стаття балансу, тис.грн |

Період |

|||||||

| 01.01.2005 |

01.01.2006 |

01.01.2007 |

01.01.2008 |

|||||

| 2 Джерела майна |

100 |

100 |

100 |

100 |

||||

| 2.1 Власний капітал |

25,37 |

31,70 |

55,21 |

45,51 |

||||

| 2.2 Залучений капітал в т.ч. |

74,60 |

68,29 |

44,78 |

54,49 |

||||

| 2.2.1 забезпечення наступних витрат і платежів |

40,69 |

50,83 |

33,43 |

38,74 |

||||

| 2.2.2 довгострокові зобов’язання |

10,43 |

10,72 |

0,00 |

0,00 |

||||

| 2.2.3 короткострокові кредити банків |

0,00 |

0,00 |

2,17 |

0,00 |

||||

| 2.2.4 кредиторська заборгованість |

20,23 |

2,81 |

5,01 |

0,21 |

||||

| 2.2.5 поточні зобов'язання |

3,25 |

3,92 |

4,17 |

15,55 |

||||

| 2.3 Доходи майбутніх періодів |

0,03 |

0,02 |

0,01 |

0,01 |

||||

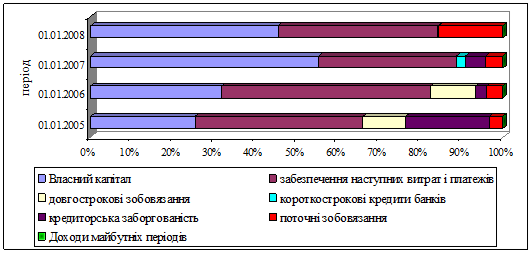

Дані таблиці 3.4 показують що основну частку майна компанії становить залучений капітал.

Щодо власного капіталу, то станом на 01.01.2005 року його частка становила 25,37% загальної вартості майна. Протягом 2005 року власний капітал збільшився за рахунок збільшення статутного капіталу і зменшення нерозподіленого прибутку. Станом на 01.01.2007 року власний капітал становить 55,21%. Така тенденція до зростання зумовлена тим, що збільшилися частки резервного та іншого додаткового капіталів, та зменшення нерозподіленого прибутку. В останній період частка власного капіталу зменшилася, і становить 45,51% від вартості усього капіталу. Таке зниження пояснюється тим, що зменшилась частка іншого додаткового капіталу.

Щодо залученого капіталу, то станом на 01.01.2005 року він становив 74,60% джерел майна, 01.01.2006 – 68,29% за рахунок збільшення довгострокових зобов’язань, 01.01.2007 – 44,78% за рахунок відсутності довгострокових зобов’язань, 01.01.2008 – 54,49% за рахунок збільшення поточних зобов’язань і забезпечення наступних витрат і платежів. З цього можна зробити висновок, що компанія для формування активів використовує значну частину залучених коштів.

На початок 2005 року найбільшу частку залученого капіталу становили забезпечення наступних витрат і платежів – 40,69%, а найменшою у структурі джерел формування майна була частка поточних зобов’язань – 3,25%. З кожним періодом частка поточних зобов’язань збільшувалась, і станом на 01.01.2008 року вона становить 15,55%.

Графічно структура джерел формування майна наведена на рисунку 3.2.

Рисунок 3.2 Структура джерел формування майна

Наступним етапом аналізу джерел утворення майна підприємства є визначення динаміки зміни джерел утворення майна компанії, значення яких наведені в таблиці 3.5.

Зростання вартості майна компанії протягом 2005 – 2007 років відбулося за рахунок зростання залучених коштів і власного капіталу.

За даними на початок 2005 року власний капітал становив 28557,2 тис.грн., а на кінець 2005 року він становив 167368,8 тис.грн., тобто збільшилась його величина на 1388111,6 тис.грн або на 486,08%. Якщо детально розглядати структуру власного капіталу, то найбільшу питому вагу займає статутний капітал. На початку 2005 року його розмір становив 22323,6 тис.грн., а станом на 01.01.2008 - 44647,2 тис.грн., тобто відбулося збільшення на 22323,6 тис.грн, тобто на 100%. Також протягом досліджуваних періодів збільшувались суми іншого додаткового і резервного капіталів.

Дослідимо зміни, які відбулися з залученим капіталом компанії.

Протягом досліджуваного періоду залучений капітал мав значну тенденцію до зростання від 83974,5 тис.грн. станом на 01.01.2005року до 200402,8 тис.грн. станом на кінець 2007 року, тобто збільшився на 116428,3 тис.грн. або на 138,65%. Такі зміни відбулися за рахунок зростання забезпечень наступних витрат і платежів та поточних зобов’язань.

Таблиця 3.5 Динаміка джерел формування майна

| Стаття балансу |

|||||||

| 01.01.2005 |

01.01.2006 |

01.01.2007 |

|||||

| тис.грн |

тис.грн |

абс. прир. |

Тр, % |

тис.грн |

абс. прир. |

Тр,% |

|

| 2. Джерела майна |

112568,2 |

161780,3 |

49212,1 |

143,72 |

295346,6 |

182778,4 |

262,37 |

| 2.1 Власний капітал |

28557,2 |

51269,7 |

22712,5 |

179,53 |

163075,3 |

134518,1 |

571,05 |

| 2.2 Залучений капітал, в т.ч. |

83974,5 |

110480,3 |

26505,8 |

131,56 |

132247,8 |

48273,3 |

157,49 |

| 2.2.1 забезпеч наступних витрат |

45799,9 |

82233,9 |

36434,0 |

179,55 |

98719,9 |

52920,0 |

215,55 |

| 2.2.2 довгострокові зобов’язання |

11745,0 |

17345,2 |

5600,2 |

147,68 |

- |

- |

- |

| 2.2.3 коротко строкові кредити банків |

- |

- |

- |

- |

6420,0 |

6420 |

- |

| 2.2.4 креди торська заборгованість |

22775,5 |

4552,0 |

-18223,5 |

19,99 |

14797,4 |

-7978,1 |

64,97 |

| 2.2.5 поточні зобов’язання |

3654,1 |

6349,2 |

2695,1 |

173,76 |

12310,5 |

8656,4 |

336,90 |

| 2.3 Доходи майбутніх періодів |

36,5 |

30,3 |

-6,2 |

83,01 |

23,5 |

-13,0 |

64,38 |

Щодо забезпечення наступних витрат і платежів, то протягом 2005 – 2007 років відбулося збільшення цільового фінансування та інших забезпечень. Станом на 01.01.2005 його вартість становила 45799,9 тис.грн., а на 01.01.2008 – 142471,5 тис.грн., тобто збільшилась на 211,08%.

Довгострокові зобов'язання станом на 01.01.2005 року становили 11745 тис.грн., станом на 01.01.2005 збільшились і становили 17345,2 тис.грн., тобто на 5600,2 тис.грн. або на 47,68%. Станом на 01.01.2007 та 01.01.2008 роки спостерігалася відсутність довгострокових зобов’язань. Це може бути як позитивною, так і негативною тенденцією залежно від характеру обраної компанією стратегії розвитку.

Поточні зобов’язання протягом досліджуваного періоду мали тенденцію до зростання. Станом на 01.01.2005 року вони становили 3654,1 тис.грн., станом на 01.01.2006 – 6349,2 тис.грн., тобто відбулось збільшення на 73,76%, за рахунок зменшення кредиторської заборгованості за товари, роботи, послуги та відсутності короткострокових кредитів банків. На кінець 2007 року частка поточних зобов’язань становила 57175,3 тис.грн., тобто 1564,69%. Таке значне збільшення суми поточних зобов’язань зумовлена значним зростанням поточних зобов’язань з учасниками, інших поточних зобов’язань.

Оцінка змін, які відбулися в структурі джерел, може бути різною з позиції інвесторів і з позиції компанії. Для інвесторів ситуація більш надійна, якщо частина власного капіталу у клієнта більше 50%, що виключає високий фінансовий ризик. Компанії, як правило, зацікавлені у наявності залучених коштів. Отримавши позикові кошти під менший відсоток, ніж рентабельність компанії, можна розширити обсяги надання послуг, підвищити прибутковість власного капіталу [1], [4].

Отже проаналізувавши майно та джерела його формування компанії можна зробити висновки:

- структура активів балансу компанії свідчить про перевищення в активі частки необоротних активів на оборотними. Загальна вартість майна протягом досліджуваного періоду зростала. Станом на 01.01.2006 року на 49212,1 тис.грн., а станом на 01.01.2007 вартість майна зросла на 182778,4 тис.грн. В загальному протягом 2005 – 2007 років загальна вартість майна зросла на 255224,2 тис.грн. (226,73%) за рахунок зростання вартості оборотних активів;

- основну частку джерел формування майна компанії становить залучений капітал. Станом на 01.01.2005 року становить 74,60%, 01.01.2006 – 68,29% за рахунок збільшення довгострокових зобов’язань, 01.01.2007 – 44,78% за рахунок відсутності довгострокових зобов’язань, 01.01.2008 – 54,49% за рахунок збільшення поточних зобов’язань і забезпечення наступних витрат і платежів. З цього можна зробити висновок, що компанія для формування активів використовує значну частину залучених коштів.

Отже, ВАТ НАСК «Оранта» достатньо забезпечене майном, а джерелом покриття оборотних активів виступає залучений капітал.

3.2 Аналіз ліквідності та фінансової стійкості компанії

Одним із етапів аналізу фінансового стану компанії є оцінка ліквідності та платоспроможності.

Платоспроможність – можливість компанії своєчасно задовольнити платіжні зобов'язання. Ліквідність – здатність компанії перетворити свої активи в грошові кошти для покриття боргових зобов’язань. Поняття «ліквідність» і «платоспроможність» взаємопов’язані. Від рівня ліквідності залежить платоспроможність.

Показники ліквідності подано в таблиці 3.6.

Таблиця 3.6 Показники ліквідності

| Назва показника |

Період |

Рекомендоване значення |

||

| 01.01.2006 |

01.01.2007 |

01.01.2008 |

||

| 1. коефіцієнт покриття |

7,7 |

3,12 |

2,56 |

> 2 |

| 2. коефіцієнт абсолютної ліквідності |

5,15 |

1,91 |

1,6 |

> 0,2 |

| 3. коефіцієнт швидкої ліквідності |

7,45 |

2,96 |

2,46 |

> 1 |

Коефіцієнт покриття (загальний коефіцієнт ліквідності) полягає в тому, що компанія погашає поточні зобов'язання за рахунок поточних активів. Він дає загальну оцінку ліквідності активів, показуючи, скільки гривень поточних активів компанії припадає на одну грошову одиницю поточних зобов’язань. Оскільки поточні активи перевищують поточні зобов'язання, то компанію можна розглядати як успішно функціонуючу. Станом на кінець 2007 року значення коефіцієнту становило 2,56, тобто в компанії на 1 гривню поточних зобов’язань припадає 2,56 гривні поточних активів.

Коефіцієнт абсолютної ліквідності показує, яка частина поточних зобов’язань може бути погашена активами, що мають абсолютну ліквідність. Цей коефіцієнт є найбільш жорстким критерієм ліквідності підприємства. Зростання даного показника є однозначно позитивною тенденцією. Не менше 20% поточних зобов’язань компанія повинна мати змогу погасити в будь – який момент. Період 2006 – 2007 рр. характеризувався зниженням значення цього показника, що було зумовлене зниженням фінансових інвестицій компанії з однозначним збільшенням величини поточних зобов’язань. Проте значення коефіцієнта є значним.

Коефіцієнт швидкої ліквідності характеризує, яка частина поточних зобов’язань може бути погашена не лише за рахунок грошових коштів, але й за рахунок очікуваних надходжень за надані послуги. Проводячи аналіз за допомогою цього коефіцієнта слід звернути увагу не тільки на значення показника, але й на якість дебіторської заборгованості. Зниження коефіцієнта протягом 2005 – 2006рр. зумовлена зростання короткострокових пасивів. Проте коефіцієнт перевищує рекомендоване значення протягом усього періоду [6], [1].

Графічно показники ліквідності зображені на рисунку 3.3.

Платоспроможність компанії ширше за поняття ліквідності і поряд з ним включає поняття фінансової стійкості. Компанія може мати ліквідну структуру балансу і в той же час бути фінансово нестійкою. Тому платоспроможність компанії необхідно визначити виходячи із значень як коефіцієнтів ліквідності, так і фінансової стійкості.

![]()

Рисунок 3.3 Динаміка показників ліквідності і платоспроможності

Фінансова стійкість підприємства – це його платоспроможність в часі з дотриманням умови фінансової рівноваги між власними та залученими коштами [4].

За даними таблиці 3.7 проаналізуємо показники фінансової стійкості компанії.

Таблиця 3.7 Показники фінансової стійкості

| Назва показника |

Період |

Рекомендоване значення |

||

| 01.01.2006 |

01.01.2007 |

01.01.2008 |

||

| 1. коефіцієнт забезпеченості власними коштами |

0,21 |

0,08 |

0,13 |

> 0,1 |

| 2. коефіцієнт автономії |

0,32 |

0,55 |

0,46 |

> 0,5 |

| 3. коефіцієнт фінансової стабільності |

1,82 |

4,86 |

2,89 |

> 1 |

| 4. показник фінансової стабільності |

0,34 |

0 |

0 |

зменшення |

| 5. маневреність робочого капіталу |

0,04 |

0,07 |

0,06 |

Незначне збільшення |

| 6. коефіцієнт банкрутства |

0,17 |

0,11 |

0,16 |

≤ 0,5 |

Коефіцієнт забезпеченості власними коштами визначається як відношення власних оборотних активів до всіх оборотних активів і показує яка частина оборотних активів забезпечується власними джерелами фінансування.

Коефіцієнт автономії характеризує питому вагу власного капіталу в загальній сумі балансу. Показник станом на 01.01.2006 року був менше нормативного значення 0,32. а станом на 01.01.2008 він становить 0,46, незначне значення коефіцієнта можна пояснити тим що в компанії переважає частка залученого капіталу, тобто компанії не потрібно залучати додаткові кошти для проведення розрахунків.

Коефіцієнт фінансової стабільності визначається як відношення власного та залученого капіталу. За даними таблиці рівень фінансової стабільності збільшується, це говорить про підвищення фінансової стійкості компанії.

Щодо показника фінансової стабільності, то спостерігається зменшення, за рахунок відсутності довгострокових зобов’язань.

Величина маневреність робочого капіталу суттєво залежить від структури капіталу та галузевої належності підприємства. Він показує частку власного капіталу, яка вкладена в поточну діяльність, а яка капіталізована. Протягом 2005 – 2007 років спостерігалось незначне збільшення показника до 0,06 за рахунок збільшення статутного капіталу.

Коефіцієнт банкрутства протягом періодів є меншим 0,5, а це означає що ймовірність настання банкрутства у компанії незначна [1], [4].

Графічно показники фінансової стійкості зображені на рисунку 3.4.

![]()

Рисунок 3.4 Динаміка показників фінансової стійкості

Високий рівень коефіцієнтів загальної ліквідності свідчить про те, що у підприємства високий рівень дебіторської заборгованості. Рівень показників, що характеризують фінансову стійкість і структуру капіталу, свідчать про те, у ВАТ НАСК «Оранта» переважають залучені кошти. І це дає можливість зробити висновок, що вищевказаний досягнутий рівень показників забезпечував і забезпечує підприємству платоспроможність, вірогідність його безперервного функціонування, як суб'єкта господарювання, без вірогідності можливого банкрутства.

3.3 Прогнозування й оцінка потенційного банкрутства

Для успішного господарювання на ринкових засадах суттєво важливим є можливість оцінки ймовірності банкрутства суб’єктів підприємницької та іншої діяльності. В Україні, де протягом багатьох десятиріч панувала позаринкова система господарювання, що виключала офіційне визначення банкрутства як економічне явище, нема загальновизначеної вітчизняної методики визначення ймовірності банкрутства суб’єктів господарювання. У зв’язку з цим доводиться користуватись зарубіжними методичними підходами, в основу яких покладено факторні моделі прогнозування банкрутства підприємств та організацій.

Найпростішою є двофакторна модель оцінки ймовірності банкрутства організації. Вона передбачає обчислення спеціального коефіцієнта Z і має такий вигляд:

Станом на 01.01.2006року:

Z = -0,3877 – 1,0736 Ч 7,7 + 0,0579 Ч 0,32 = -3,0829

Станом на 01.01.2007року:

Z = -0,3877 – 1,0736 Ч 3,12 + 0,0579 Ч 0,55 = -3,7055

Станом на 01.01.2008 року:

Z = -0,3877 – 1,0736 Ч 2,56 + 0,0579 Ч 0,46 = -3,1095

За двофакторною моделлю у нас всі значення від’ємні. А від'ємні значення Z свідчать про зменшення ймовірності банкрутства. Тому можна зробити висновок, що протягом останніх трьох періодів у НАСК «Оранта» ймовірність настання банкрутства була незначною [1], [9].

Для того щоб прогноз був точнішим, у західній практиці застосовують п'ятифакторну модель Z – рахунку.

Оцінимо можливість банкрутства за даними фінансової звітності компанії. Результати дослідження зведемо в таблиці 3.9.

Таблиця 3.9 Прогноз ймовірності банкрутства

| Показники |

Умовні позначення |

Період |

||

| 01.01.2006 |

01.01.2007 |

01.01.2008 |

||

| Частка оборотних засобів у активах |

К1 |

0,451 |

0,240 |

0,245 |

| Рентабельність активів, обчислена за нерозподіленим прибутком |

К2 |

0,003 |

0,017 |

0,020 |

| Рентабельність активів, обчислена за прибутком від реалізації |

К3 |

0,051 |

0,063 |

0,067 |

| Коефіцієнт покриття за ринковою вартістю власного капіталу |

К4 |

4,703 |

4,864 |

2,889 |

| Віддача всіх активів |

К5 |

0,520 |

1,103 |

1,107 |

| Показник ймовірності банкрутства |

Z |

4,054 |

4,540 |

3,382 |

| Оцінка ймовірності банкрутства |

дуже низька |

дуже низька |

дуже низька |

|

Дані таблиці 3.9 показують, що компанія має хорошу структуру балансу, адже існує можливість терміново погасити свої поточні зобов'язання за рахунок оборотних засобів – К1 збільшується.

Якщо станом на 2006 року на 1грн. активів припадало 0,01грн. прибутку, то на кінець 2007 року цей показник буде збільшуватись. Дана ситуація свідчить про ефективне управління компанії, використання трудових, майнових, фінансових та інших ресурсів.

За даними розрахунку К2 та К3 компанія не отримує збитку від інших видів діяльності, так як показник рентабельності активів, обрахований через прибуток від реалізації продукції і чистий прибуток, протягом трьох періодів збільшується.

На 1грн. активів компанія отримує протягом періодів відповідно 0,52; 1,10; 1,11 грн. валового прибутку. Збільшення свідчить про покращення ділової активності компанії [1], [9], [4].

Підсумовуючи всі дані, можна дійти висновку, що протягом досліджуваного періоду дуже низька ймовірність банкрутства компанії.

3.4 Розробка заходів антикризового фінансового управління

Проаналізувавши розраховані вище показники, можна сформулювати критерії покращення фінансового стану компанії.

Компанії необхідно підтримувати певний обсяг наданих послуг для забезпечення відповідного обсягу продажу. Оскільки, з другого боку, надмірні запаси відвертають грошові кошти, які можна використати більш прибутково для інших цілей. Підтримувати запаси слід на можливо низькому рівні, достатньому для реалізації відповідного обсягу продаж.

Негативним фактором є зростання залежності від позикових коштів. Оскільки дані свідчать про зростання прибутковості компанії, то зменшення цієї залежності можливе шляхом виплати частини прибутку кредиторам. Рівень коефіцієнтів загальної ліквідності свідчить про те, що у компанії рівень дебіторської заборгованості зменшується.

Аналіз показників оборотності капіталу вказує також на бездіяльність частини власних коштів компанії. Тому необхідно збільшити швидкість обертання власного капіталу.

Основним напрямком покращення фінансового стану компанії є збільшення його прибутку. Збільшувати прибуток можна за допомогою багатьох факторів. Наприклад, можна збільшити ціну на надані послуги, виконану роботу. Проте цей варіант не зажди може пройти, оскільки на сучасному етапі розвитку нашої країни підприємства не мають достатньо грошових коштів, щоб заплатити ще більшу суму за послуги, роботу, товари.

Отже, резерви зростання прибутку - це кількісні можливості збільшення прибутку завдяки:

1. Збільшенню обсягу наданих страхових послуг;

2. Зменшенню витрат на реалізацію страхових послуг;

3. Постійному зниженню позареалізаційних збитків.

Ще одним напрямом у пошуку резервів зростання прибутку є аналіз використання ресурсів компанії, собівартості наданих послуг. Зниження витрат на реалізацію послуг – основний резерв збільшення прибутку компанії.

То ж аналізуючи витрати на надання послуг, знаходимо резерви її зниження, які водночас є і резервами збільшення прибутку.

У ході оцінки були виявлені резерви зростання прибутку за рахунок декількох факторів:

- за рахунок збільшення обсягу наданих послуг;

- за рахунок зниження собівартості надаваних послуг;

- за рахунок підвищення середньореалізаційних цін внаслідок оптимізації структури послуг.

Усе це говорить про успішне функціонування страхової компанії в звітному році. Більш того, порівнюючи темпи зростання прибутку і виторги від реалізації, можна зробити висновок, що НАСК «Оранта» йде по інтенсивному шляху розвитку, тобто при не значному росту надання послуг показники прибутку і рентабельності виросли на досить значну величину. Це говорить про досить ефективне використання компанії своїх ресурсів.

У результаті проведеної оцінки можна зробити висновок, що для даної компанії на мікрорівні доцільним є використання антикризової фінансової стратегії за кожним із напрямів:

— проведення поглибленого аналізу структури кредиторської заборгованості у динаміці з метою пошуків способів і джерел її погашення;

— аналіз структури заборгованості за довгостроковими кредитами з метою з'ясування причин несвоєчасності їх погашення;

— аналіз структури дебіторської заборгованості, причин її виникнення і можливостей погашення;

— забезпечення необхідного рівня самофінансування виробничого розвитку компанії за рахунок прибутку, оптимізації податкових платежів, ефективної амортизаційної політики;

— підвищення рівня ліквідності активів шляхом збільшення питомої ваги оборотних активів;

— проведення інвентаризації основних виробничих засобів для визначення їх придатності й необхідності в експлуатації: