| Скачать .docx |

Реферат: Реализация программы Кредитный калькулятор и оценка ее эффективности

Содержание

| Введение……………………………………………………………………… | 3 | |

| 1 Общее понятие, процедура и виды автокредитования……………... | 6 | |

| 1.1 Общая схема и требования к процессу кредитования …...…......... | 7 | |

| 1.2 Пример требований, выставляемых Райффайзенбанком для получения автомобильного кредита…………….……………………... | 12 |

|

| 1.3 Виды автокредитования…………………………………………….. | 16 | |

2 Модели расчета и математические формулы для всех видов кредитования………………………………………........ |

19 |

|

| 2.1 Математическая модель аннуитетных платежей …………………. | 20 | |

| 2.2 Пример погашения кредита.…………………………………........... | 25 | |

| 3 Реализация программы «Кредитный калькулятор» и оценка ее эффективности…………………………………………………………... | 27 |

|

| 3.1 Требования, выставляемые к программе для расчета затрат автомобильного кредитования…………………………………………. | 27 |

|

| 3.2 Процесс реализация программы…………………………………… | 31 | |

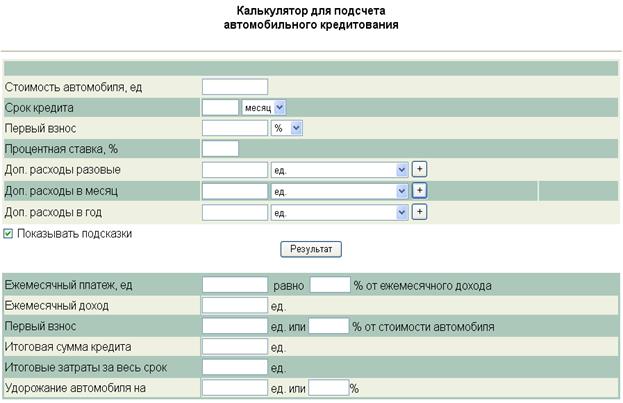

| 3.3 Внешний вид и принцип работы программы……………………… | 36 | |

| 3.4 Пример работы программы на основе реальных данных………… | 40 | |

| Заключение…………………………………………………………………... | 49 | |

| Список использованных источников………………………………………. | 51 | |

| Приложение А……………………………………………………………….. | 52 | |

| Приложение В………………………………………………………………... | 59 | |

| Приложение С………………………………………………………………... | 63 | |

Введение

Данная дипломная работа затрагивает интересный аспект нашей жизни. Покупку, которую совершили или когда-нибудь совершат большинство взрослого населения мира. Многие сравнивают покупку автомобиля с покупкой дома или квартиры и считают это одним из главных жизненных приоритетов. Автомобиль является дорогим приобретением и, чтобы его купить, имея средний доход, требуется много месяцев денежного накопления. В этом свете автомобильный кредит выглядит очень соблазнительным вариантом. Берешь автомобиль сразу и расплачиваешься в течение нескольких лет. Выглядит так же, как и денежное накопление, только машина приобретается сразу. Конечно, при таком варианте покупки появляются дополнительные расходы и дополнительные риски, и никто не опровергнет утверждение, что покупать автомобиль в кредит невыгодно. С другой стороны, никто не сможет подсчитать, во сколько обойдется человеку время, которое он провел без автомобиля. Существует много причин, по которым современное общество начинает все больше принимать идею приобретения автомобиля в кредит. По статистике, в нашей стране с начала 2005 по конец 2006 года объем предоставленных автомобильных кредитов населению вырос более чем вдвое и продолжает расти.

Что же такое автокредит и почему он так популярен? Если исходить из финансовой точки зрения, то это покупка автомобиля за его исходную цену плюс дополнительные процентные начисления тому, кто предоставляет возможность купить нам автомобиль сразу, то есть банку. Когда покупатель приобретает автомобиль в кредит, дилер все равно получает нужную денежную сумму, но не от клиента, а от банка. И на этом деловой контакт с дилером заканчивается. Клиент теперь работает только с банком, а именно выплачивает задолженную сумму в течение оговоренного срока и на оговоренных условиях. Покупатель перед покупкой вправе выбирать банк-партнер. Причем выбор ведется на основании условий автокредитования, предоставляемых к свободному ознакомлению каждым из банков.

Именно вопрос выгодного выбора условий кредитования является самой ответственной частью покупки автомобиля в кредит. К основным кредитным условиям относятся:

- Стоимость автомобиля

- Сумма кредита, которая не всегда равна стоимости автомобиля

- Срок кредита

- Процентная ставка

- Дополнительные ежемесячные расходы

- Дополнительные годовые расходы

Те, кто плохо знает весь процесс автокредитования, полагают, что главным показателем выгодности кредита является процентная ставка, что является в корне неверным. В качестве рекламы банк может дать низкую процентную ставку, но при этом тихо повысить годовые расходы, к которым, например, относится страхование автомобиля от повреждений и потери. Некоторые банки снижают страховку и процентную ставку, но при этом требуют оплатить сразу половину стоимости автомобиля.

На самом деле, не существует приоритетных условий автокредитования, и выгодность кредита определяется при совокупном расчете всех их вместе. По мнению многих, главным показателем выгодности покупки является сумма, которую клиент должен выплачивать каждый месяц в течение всего срок кредита. Вполне оправданный метод, ведь данную сумму легко сравнить с заработной платой, которая тоже выплачивается каждый месяц. Если человек получает вдвое больше той суммы, что нужно выплачивать каждый месяц для погашения задолженности, то он имеет реальную возможность купить такой автомобиль в кредит.

В этой дипломной работе будет рассказано о принципе работы автокредита, «подводных камнях», что ждут любого, кто ищет выгодных предложений. Кредит будет математически раскрыт, а также будет реализована универсальная программа для расчета выгодности кредита. Итоговым пунктом будет сравнение этой программы с уже имеющимися ее аналогами.

1 Общие понятия, процедура и виды автокредитования

Мечты об автомобиле, даже самые смелые, легко сбываются при помощи автокредита. Автомобили в кредит — услуга, которой пользуются сегодня десятки тысяч граждан по всей России.

Автокредит – это современная и удобная услуга для клиентов, предоставляющая возможность приобрести автомобиль, который Вам нравится сегодня. Деньги за кредит выплачиваются в течение определенного срока, оговоренного в договоре с банком или с автосалоном, то есть с тем, с кем Вы собираетесь заключить договор о кредите.

Крупные автосалоны с удовольствием кредитуют клиентов, особенно тех, кто обращается к их услугам не в первый раз и которые показали себя с положительной стороны. В этом случае автосалон самостоятельно определяет условия автокредита и в рамках агрессивной маркетинговой политики может предложить клиентам лояльнейшие условия кредитования.

Автокредит можно получить также с помощью банка. Как известно, спрос рождает предложение. Причем не простой спрос, а платежеспособный. Поэтому, убедившись в неуклонном росте и упрочении благосостояния среднего класса, российские банки начали активно предлагать услуги по кредитованию физических лиц на покупку автомобиля. Банковское автокредитование сегодня удивляет самыми разнообразными предложениями. Вам могут предложить беспроцентный Автокредит, или кредит без начального взноса, или льготный кредит. Кредит без процентов особенно привлекателен для покупателей. Многие банки дают кредиты на покупку авто под залог этого самого авто. В кредит можно приобрести любой автомобиль, от новой иномарки китайского, японского или европейского происхождения до подержанных, б/у автомобилей с пробегом. В сложившейся конкуренции банки стремятся к улучшению условий кредитования: снижают процентные ставки и суммы первоначального взноса, уменьшают сроки рассмотрения заявок и выдачи кредитов, изменяют требования к заемщикам.

1.1 Общая схема и требования к процессу кредитования

Рассмотрим теперь саму процедуру автокредитования. Допустим, Вы решили купить автомобиль в кредит. Сразу же возникает серьезная проблема – выбор банка-кредитора. Если Вы уже присмотрели машину в автосалоне, в котором клиентам предоставляется возможность оформить покупку в кредит, Ваш выбор будет ограничен теми банками, с которыми у данного автодилера заключено партнерское соглашение. Но можно пойти и другим путем: сначала найти банк, а затем уже подбирать автомобиль у одного из дилеров, с которыми он сотрудничает. Выбор банка ни в коем случае не может основываться только на том, что объявленная им ставка по кредиту самая низкая. Кроме процентов за пользование кредитом, на заемщика могут лечь дополнительные расходы, о которых банки часто умалчивают.

При предоставлении кредита банки могут взимать комиссию:

- за рассмотрение заявления;

- за открытие и ведение ссудного счета, рублевого и валютного текущих счетов;

- за выдачу и перевод кредита;

- за конвертацию кредита в другую валюту;

Комиссия за обслуживание счета может взиматься ежемесячно, причем каждый раз с первоначальной суммы кредита, увеличивая его стоимость в разы, или фиксированно. Свою лепту в расходы заемщика вносят и затраты на нотариальное удостоверение кредитного договора, договора залога и договора поручительства. Наличие таких «скрытых» комиссий, равно как и принудительного удорожания страховки (ради понижения декларируемой ставки по кредиту), может повысить реальные расходы клиента на сумму, эквивалентную увеличению ставки по кредиту на дополнительные 4-8%. Подчас кредит с более высокой процентной ставкой является в итоге более выгодным относительно кредита с низкой процентной ставкой, но высоким размером комиссий. Поэтому ориентироваться стоит не на ссудный процент, а на реальную сумму переплаты, которую и надо требовать подсчитать. Только узнав ее, можно сравнить предложения и выбрать самый выгодный кредит.

Не стоит забывать и о требованиях, выставляемых банками к клиенту. Вы может получить кредит на покупку автомобиля, если:

- вы гражданин РФ;

- вам от 21 года до 65 лет;

- у вас есть постоянный доход;

- ваш общий трудовой стаж не меньше 1 года;

- стаж на последнем месте работы – от 3-х месяцев;

- у вас есть один стационарный телефон;

- вы предъявляете паспорт гражданина РФ и еще один документ на выбор (загранпаспорт, водительское удостоверение, свидетельство государственного пенсионного страхования, военный билет);

- при сумме кредита свыше 15 000 долларов США (или эквивалент в рублях РФ) вы подтверждаете свой доход справкой по форме 2 НДФЛ или письмом на бланке вашей организации.

Банк неизменно выдвигает весьма жесткие условия к претенденту на получение кредита, среди которых многим самыми жесткими кажутся ограничения возрастные: банк откажет кредитовать вашу покупку, если вы не дожили до 21 года или уже пережили 51. А также если ваш водительский стаж не превышает полугода. Однако большинству претендентов на кредит кажутся достаточно оправданными другие требования – по уровню доходов. В соответствии с ними ежемесячные платежи по кредиту с учетом страховых выплат не должны превышать 30-50 процентов месячного дохода. Если вы одинокий человек и берете целевой кредит на два года для покупки, например, российского автомобиля средней стоимостью 4200 долларов США, то ваш ежемесячный платеж по кредиту составит примерно 145 долларов. А это значит, что для его получения Вы должны зарабатывать не менее 300 долларов в месяц. Если же Вы семейный человек, то банк в обязательном порядке подсчитает средний доход на каждого члена семьи и будет ориентироваться именно на эту цифру.

Выдержав экзамен на финансовую пригодность, следует быть готовым к тому, что сам кредит вам выдадут на сумму 50-70 процентов от стоимости приобретаемого автомобиля, недостающие же деньги вы должны будете предварительно накопить.

Нередко банки ограничивают сумму кредита: минимум – 3 тысячи долларов США, максимум – 30 тысяч. Процентную ставку они устанавливают в среднем 15 процентов годовых в валюте, а срок кредитования – не более 2-2,5 лет. У некоторых банков условия несколько мягче – они не накладывают ограничения на нижний размер запрашиваемой суммы и не требуют покупки автомобиля в согласованных с ними автосалонах. А кредиты выдают и в валюте, и в рублях.

Увидев в банке список документов, необходимых при получении кредита, некоторые потенциальные заемщики сразу отказываются от этой затеи – уж больно он велик. Да и сбор необходимых бумаг может занять не один день и даже не одну неделю - список справок и документов, требуемый Сбербанком, например, состоит из двадцати трех пунктов. Среди них – копии гражданского и загранпаспорта, военного билета, диплома об образовании, свидетельства о заключении или расторжении брака. Практически все банки интересуются и здоровьем заемщика, требуют справки с психоневрологического и наркологического диспансеров.

В особом ряду стоят документы, подтверждающие занятость и активы заемщика, такие, как копия трудовой книжки, налоговой декларации за последний год, справка с места работы о размере дохода. Вот здесь чаще всего и возникают недоразумения, ибо у большинства работников, занятых в частном секторе, официально все еще фигурирует весьма небольшая зарплата. Банк между тем желает знать ваши реальные, фактические доходы. В этом случае имеет смысл предъявить банку, например, справки, подтверждающие наличие в Вашей собственности дачи или садового участка, приватизированной квартиры, загородного дома, автомобиля, а также текущего банковского или депозитного счета.

Получив кипу требуемых бумаг, каждый банк, разумеется, будет проверять эти документы. Надо быть готовым к тому, что Вас попросят заполнить анкету, напоминающую анкету кандидата на работу в контрразведке. Вам, не исключено, придется отвечать, в частности, и на такие вопросы, как:

- Расходовали Вы крупные суммы за последний год?

- Имеете ли кредитные карты?

- Выплачиваете ли алименты?

- Кто может за Вас поручиться?

- Состояли Вы под судом или следствием?

- Являетесь ли Вы сами поручителем для третьих лиц?

- Каков Ваш водительский стаж?

- Попадали Вы в дорожно-транспортные происшествия?

Особый интерес у банка вызовут ваши отношения с правоохранительными органами различного уровня.

Однако не стоит бояться данных пунктов получения автокредита, банк, хотя и рискует своими деньгами и деньгами вкладчиков, в конце концов больше заинтересован выдать кредит, чем отказать в нем.

Как показывает опыт, собранные Вами документы рассматриваются в банке в срок от пяти до десяти дней. Как только кредитный комитет примет решение выдать запрашиваемый кредит, вас немедленно известят об этом по телефону, но еще до его получения вам придется застраховать покупаемый автомобиль от угона и повреждения в ДТП. Средняя стоимость подобно страховки - 8% от цены автомобиля.

Будьте готовы к тому, что страховая компания перед тем, как заключить с вами договор потребует установить на автомобиль сигнализацию, застраховать свою жизнь и здоровье. Затраты на это относительно низкие – примерно 0,5% в год от суммы кредита. Однако эта сумма будет увеличена, если в предоставленный вами справка о состоянии здоровья обнаружится какое-либо хроническое заболевание.

Последний шаг – заключение с банком договора о залоге автомобиля. Он будет действовать до момента полной выплаты кредита. При этом размеры месячного платежа после приобретения автомобиля составят для вас в среднем от 300 до 1100 долларов США.

Понятно, что пока банковский кредит на покупку автомобиля в полной мере доступен только людям, имеющим достаток выше среднего. А посему наиболее покупаемыми в кредит сегодня стали автомобили среднего класса, то есть те, цена которых лежит в пределах от 12 до 30000 долларов США.

1.2 Пример требований, выставляемых Райффайзенбанком для получения автомобильного кредита

В качестве примера можно взять действующий банк, предоставляющий услугу автокредитования: Райффайзенбанк. На его официальном сайте, можно найти страницу, в которой отмечены следующее шаги для получения автокредита:

1. Прежде чем приступать к поиску автомобиля, необходимо определиться с суммой, которую Вы готовы потратить на его покупку и рассчитать, какой кредит Вам необходим. При помощи программы «Кредитный калькулятор», разработанной в данной дипломной работе, можно увидеть, каковы в этом случае будут Ваши платежи по кредиту и какой доход Вам необходимо иметь для его получения.

2. Следующим шагом является обращение в Банк. Для этого необходимо собрать требуемые Банком документы согласно списку документов, заполнить анкету заемщика и предоставить эти документы в Банк.

3. Конечно, если Вы знакомы со всеми условиями кредитования и требованиями к заемщикам и точно уверены, что решение по Вашей заявке будет положительным, можно сначала выбрать машину и затем запрашивать конкретную часть ее стоимости в Банке.

4. В случае положительного решения, Банк дает письменное подтверждение своей готовности выдать кредит с указанием точной его суммы. Это означает, что Вы можете приступать к выбору автомобиля у любого из дилеров, с которыми у Банка есть соглашение о сотрудничестве: ценовая категория выбираемого автомобиля теперь точно известна. Если автомобиль уже выбран, то можно приступать непосредственно к его приобретению.

5. Нужно иметь в виду, что Дилер согласится продавать Вам машину с привлечением кредита только после письменного подтверждения Банком положительного решения по Вашей заявке.

Последовательность действий Заемщика:

- У дилера или в Банке Заемщик получает подробную консультацию (сумма первоначального платежа, размер ежемесячных выплат и т.д.) и перечень документов, необходимых для рассмотрения заявки в Банке;

- С собранными документами Заемщик обращается в Банк для получения кредита на приобретение автомобиля или курьер Дилера передает данные документы в отделение Банка;

- В течение 2 рабочих дней Банк принимает решение по заявке Заемщика;

- Банк отправляет сертификат в электронном виде непосредственно Дилеру и последний сообщает Заемщику о решении Банка;

- Заемщик заключает с Дилером договор купли-продажи автомобиля. Если автомобиль находится в собственности продавца - физического лица, Дилер заключает с Заемщиком договор купли-продажи, действуя на основании договора комиссии (поручения) с продавцом автомобиля. Расчеты производятся через Дилера;

- Заемщик вносит в кассу Дилера либо перечисляет на счет Дилера первоначальный платеж на основании счета, выставленного Дилером;

- Дилер передает в Банк оригинал либо копию ПТС, договор купли-продажи автомобиля, счет на сумму кредита;

- Заемщик заключает со Страховой компанией договор страхования рисков утраты, ущерба, хищения автомобиля и автогражданской ответственности. По рискам угон и полная конструктивная гибель автомобиля выгодоприобретателем является Райффайзенбанк. Заемщик оплачивает страховой полис (в случае включения суммы страховки в сумму кредита вместе с документами на машину в Банк передается копия страхового полиса, который является основанием для оплаты или счет на оплату страхового полиса);

- Заемщик заключает с Банком кредитный договор с указанием целевого использования кредита (покупка автомобиля), марки автомобиля и продавца автомобиля (Дилера). Если Заемщик состоит в браке, одновременно супруг/супруга Заемщика заключает с Банком договор поручительства (требуется, если сумма кредита рассчитывается исходя из совокупного дохода супругов);

- Заемщик заключает с Банком договор залога автомобиля;

- Кредит зачисляется на счет Заемщика в Банке и в тот же день переводится на счет Дилера;

- После получения Дилером полной стоимости автомобиля, Заемщик получает в автосалоне автомобиль;

- Согласно кредитному договору, Заемщик обязан поставить автомобиль на учет в органах ГИБДД вернуть ПТС в Банк в течение 14 дней с даты заключения кредитного договора;

- Оригинал ПТС остается в Банке на ответственное хранение до полного выполнения Заемщиком обязательств по кредитному договору.

Документы, необходимые для утверждения кредита.

Обязательные документы:

1. Заявление-анкета Заемщика;

2. Копия паспорта (все страницы) Заемщика и супруга/супруги Заемщика (требуется, если сумма кредита рассчитывается исходя из совокупного дохода супругов);

3. Копия водительского удостоверения Заемщика или супруга/супруги Заемщика (если применимо);

4. Копия трудовой книжки (только заполненные страницы), заверенная компанией-работодателем с отметкой о том, что сотрудник работает по настоящее время;

5. Заверенная ведомость из бухгалтерии по начислению заработной платы (форма 2-НДФЛ) или справка в свободной форме о доходах, составленная на бланке компании, заверенная печатью и подписью должностного лица за последние 6 месяцев (минимум 4 месяца).

Дополнительные документы, подтверждающие кредитоспособность Заемщика (предоставляются по желанию клиента):

1. Копии документов, подтверждающих наличие собственности у Заемщика (правоустанавливающие документы на недвижимость, ПТС на автомобиль);

2. Копии документов, подтверждающих дополнительные источники доходов (арендная плата, дивиденды, доходы супруга/супруги Заемщика);

3. Копии дипломов и сертификатов об образовании;

4. Краткое описание профессиональной деятельности, информация о компании.

Для принятия решения о кредите банк вправе запросить дополнительную информацию, а также документы, необходимые для подтверждения полученной информации.

1.3 Виды автокредитования

Заемщик в праве выбирать - какая форма покупки автомобиля в кредит наиболее выгодна. Список форм автокредитования подстраивается под различные требования и ситуации. Поэтому любой клиент может подобрать наиболее выгодные для себя условия кредитования. Можно выделить следующие виды автокредитования.

Экспресс - автокредит

Первоначальный взнос: от 10%

Срок кредита: до 5 лет

Процентная ставка: от 14%

Размер кредита: до $40 000

Срок рассмотрения заявки и оформления кредита: от 30 минут до нескольких часов.

Страхование залога: 9% от стоимости авто, расходы на страхование включены в кредит.

Плюсом является минимальный пакет документов (копии паспорта и водительского удостоверения), быстрое оформление, возможность покупки нового и подержанного авто (возраст до 9 лет на момент заключения кредитного договора).

Минус – автомобиль является средством залога, высокие проценты по кредиту, дорогое страхование.

Факторинг

Первоначальный взнос: от 30%

Срок кредита: до 5 лет

Процентная ставка: 0%

Размер кредита: до $50 000-70 000

Срок рассмотрения заявки и оформления кредита: 1-5 дней.

Страхование залога: 9.99% от стоимости авто.

Плюсом является беспроцентная рассрочка, минимальный пакет документов (копии паспорта и вод. удостоверения, трудовой книжки, а также справка об уровне дохода в произвольной форме).

Минус – возможность выбора только новых иномарок у официальных дилеров, автомобиль является предметом залога.

Кредит без первоначального взноса

Первоначальный взнос: 0%

Срок кредита: до 5 лет

Процентная ставка: 9.9%

Размер кредита: до $50 000-70 000

Срок рассмотрения заявки и оформления кредита: 1-5 дней

Страхование залога: 9% от стоимости авто.

Плюсом является отсутствие первоначального взноса, минимальный пакет документов (копии паспорта и водительского удостоверения, трудовой книжки, а также справка об уровне дохода в произвольной форме).

Минус – возможность выбора только новых иномарок у официальных дилеров, автомобиль является предметом залога.

Кредит без страховки

Первоначальный взнос: от 0%

Срок кредита: до 5 лет

Процентная ставка: от 18%

Размер кредита: до $10 000

Срок рассмотрения заявки и оформления кредита: 1-5 дней.

Страхование залога: нет

Плюс состоит в том, что автомобиль не является предметом залога, его страхование необязательно, данный вид кредита оптимален для покупки подержанного авто.

Минус – высокие процентные ставки, размер кредита ограничен.

Кредит с зачетом собственного авто в качестве первоначального платежа

Первоначальный взнос: от 0%

Срок кредита: до 10 лет

Процентная ставка: от 9%

Размер кредита: до $50 000

Срок рассмотрения заявки и оформления кредита: 1-5 дней.

Страхование залога: нет

Плюсом является то, что старый автомобиль идет на оплату первоначального платежа и страховки, минимальный пакет документов (копии паспорта и водительского удостоверения, трудовой книжки, а также справка об уровне дохода в произвольной форме), возможность покупки нового или подержанного авто (не старше 7 лет на момент окончания кредитного договора).

Минус: заниженная оценка стоимости сдаваемого автомобиля.

Выбор вида автокредитования достаточно широк, чтобы любой покупатель нашел, наиболее выгодные для себя условия. По своей сути кредит автомобиля и обыкновенный банковский кредит мало отличаются друг от друга. Можно взять обычный кредит в банке и сразу купить машину в автосалоне. Разница состоит в выборе залога и доступности кредита. Поэтому математическая модель автокредитования, очень похожа на обычную модель банковского кредита. Подробнее об этом в следующей главе.

2 Модели расчета и математические формулы

для всех видов кредитования

В этой главе будет подробным образом (с математической точки зрения) рассмотрен процесс автокредитования, используемый на сегодняшний день российскими банками. Чтобы свободно разбираться в вопросах автокредитования, нужно знать, что означают основные термины кредитования: процентная ставка, эффективная процентная ставка, а также схемы погашения заемщиком долга перед банком (дифференцированные и аннуитетные платежи).

Когда человек обращается в банк, он обращает внимание на процентную ставку, называемую банком, но, как говорилось ранее, процентная ставка, декларируемая банками, отличается от той, по которой заемщик фактически платит. Существуют еще и дополнительные расходы от комиссии. Для того чтобы посчитать, какая программа действительно выгоднее используется эффективная процентная ставка, с ее помощью можно объективно сравнить выгодность того или иного кредита.

Существуют различные определения эффективной процентной ставки. В случае автокредитования, наилучшим определением является такое: эффективная процентная ставка – это годовая ставка сложных процентов, без начислений в году и дающая тот же финансовый результат, что и любая другая ставка (рассчитывается с учетом всех расходов, произведенных за время пользования кредитом). Следует отметить, что поскольку при расчете эффективной процентной ставки учитываются все сборы и комиссии банков, то очень большое значение имеет время кредита.

В автомобильном кредите существует такой термин как удорожание автомобиля. Удорожание автомобиля, это процентная разница между суммой, которая будет потрачена на покупку автомобиля в кредит, и суммой начальной стоимости автомобиля. Процент удорожания автомобиля удобен для сравнивания предложений нескольких банков, но совершенно не подходит как показатель выгодности кредита. Не стоит забывать о том, что за срок выплаты кредита ценность денег неизменно упадет из-за инфляции. Можно сказать, что при нормальных условиях кредит будет даже выгоднее, потому что итоговые затраты к концу периода будут меньше, чем затраты на обычную покупку автомобиля.

Ежемесячный платеж заемщика состоит из двух частей. Это – деньги, направляемые на возврат долга и проценты за пользование кредитом. Каждый месяц заемщик возвращает часть своего долга. После того, как заемщик вернул часть денег, на возвращенную заемщиком часть денег проценты больше не начисляются. Проценты за пользование кредитом начисляются на остаток ссудной задолженности заемщика.

Рассмотрим два способа погашения кредитной задолженности.

2.1 Математическая модель аннуитетныхплатежей

В большинстве банков принято, что бы заемщик возвращал долг ежемесячно равными долями. Эффективность данного метода очевидна, банк легко может определить платежеспособность заемщика, взяв 40% от его ежемесячного дохода и сравнив с ежемесячной уплатой долга. Простой, на первый взгляд, метод подразумевает под собой сложные математические вычисления.

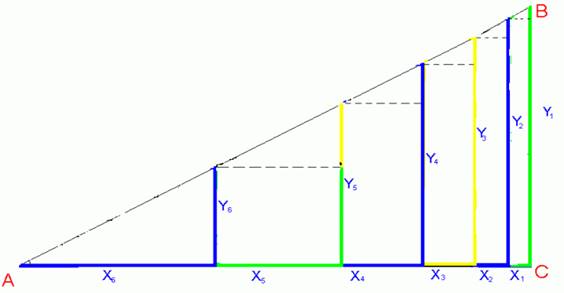

Рис. 1 Модель погашения кредита

Рис. 1 иллюстрирует схему погашения кредита равными долями за равные промежутки времени. Угол A отражает процентную ставку за период, на которые поделен срок кредита. AC - это сумма кредита . Y1 , Y2 , Y3 и так далее - это проценты, соответственно, за первый, второй, третий и так далее период. X1 , X2 , X3 и так далее - это часть основного долга, выплачиваемая вместе с процентами за, соответственно, первый, второй, третий и так далее период.Пусть S - сумма, взятая в долг, Q - годовая процентная ставка. Если принять месячную процентную ставку за x, тогда проценты за первый месяц пользования кредитом составят Sx, а долг составит

![]()

или, если обозначить число (1+x) через q,

![]()

Если не отдать проценты за первый месяц, то они прибавятся к основному долгу, и проценты за второй месяц будут начисляться на всю сумму. Проценты за второй месяц составят ![]() . Долг за два месяца составит

. Долг за два месяца составит

![]()

Если не отдать проценты и за второй месяц, то они также прибавятся к основному долгу, и проценты за третий месяц будут начисляться на всю сумму. Проценты за третий месяц составят ![]() . Долг за три месяца составит

. Долг за три месяца составит

![]()

Таким образом, долг за 12 месяцев, то есть за год, составит ![]() . В то же время, долг за год составляет

. В то же время, долг за год составляет ![]() . То есть получается следующее:

. То есть получается следующее:

Теперь надо рассчитать размер ежемесячного (разового) платежа V. Чтобы с каждой выплатой долг уменьшался, размер разового платежа должен превышать сумму набежавших за месяц процентов, то есть разовый платёж состоит из двух частей: процентов за пользование деньгами Y и части основного долга X. То есть платёж за k-й месяц можно обозначить как ![]() , а платёж за следующий, то есть (k+1)-й, месяц - как

, а платёж за следующий, то есть (k+1)-й, месяц - как ![]() . А поскольку платежи за все месяцы должны быть одинаковы, то:

. А поскольку платежи за все месяцы должны быть одинаковы, то:

Разницу в процентах между двумя следующими друг за другом месяцами ![]() можно вычислить как длину катета в прямоугольном треугольнике, в котором известны тангенс противолежащего угла (q-1) и длина другого катета

можно вычислить как длину катета в прямоугольном треугольнике, в котором известны тангенс противолежащего угла (q-1) и длина другого катета ![]() , то есть как произведение другого катета на тангенс прилежащего к нему угла:

, то есть как произведение другого катета на тангенс прилежащего к нему угла:

Тогда, если выплату из основного долга за первый месяц обозначить X1, выплата из основного долга за второй месяц составит:

![]()

выплата из основного долга за третий месяц:

![]()

выплата из основного долга за n-й месяц:

![]()

Таким образом сумму кредита (S) можно записать так:

Отсюда:

А поскольку основной долг за первый месяц - это S, то проценты за первый месяц ![]() составят

составят ![]() , тогда:

, тогда:

![]() - это сумма первых

- это сумма первых ![]() членов геометрической прогрессии со знаменателем

членов геометрической прогрессии со знаменателем ![]() , поэтому, используя формулу суммы первых

, поэтому, используя формулу суммы первых ![]() членов геометрической прогрессии:

членов геометрической прогрессии:

![]()

можно переписать полученную формулу так:

Итак, можно найти ежемесячный равнодолевой платеж клиента, зная сумму кредита, процентную ставку и срок выплаты кредита используя формулы:

Где:

- V – ежемесячный равнодолевой платеж клиента

- S – сумма кредита (если нет первого взноса, то цена автомобиля)

- Q – процентная ставка кредита

- n – количество ежемесячных выплат.

Напомним, что в автокредитовании есть понятие первого взноса, то есть частичная оплата стоимости автомобиля. Чем больше первый взнос, тем меньше сумма кредита и, соответственно, риска. Но в договоре кредитования стоит обращать внимание на строчки, содержащие слова «… от стоимости автомобиля». В этом случае банк говорит о сумме стоимости автомобиля, что значительно выше, чем сумма кредита.

Не стоит забывать, что помимо обычной процентной ставки существует добавочный процент, начисляемый за работу комиссии, страхования, страховании залога и так далее. Схема начисления добавочного процента должна оговариваться теми, кто ее взимает. Например, процент за обслуживание счета комиссией берется от той суммы, которую клиент выплачивает каждый месяц. Если процент ежемесячного начисления к оплачиваемой сумме обозначить как p , то итоговая сумма равна:

Таким образом ежемесячное процентное начисление, можно использовать как годовое, поэтому такие проценты, для удобства суммируются с основным кредитным процентом. Можно отметить, что сейчас банки предоставляют возможность обойти комиссию, используя современные методы безналичного перевода денег.

2.2 Пример погашения кредита

Рассмотрим теперь подробно практическое применение выборочного погашения задолженности. При заключении автокредита оговаривают:

- ![]() – первоначальную сумму задолженности;

– первоначальную сумму задолженности;

- ![]() – ставку процентов за кредит

– ставку процентов за кредит

- ![]() - число раз начисления процентов по кредиту в течении года;

- число раз начисления процентов по кредиту в течении года;

- ![]() - срок ссуды

- срок ссуды

При равных срочных выплатах ![]() план погашения задолженности можно рассмотреть в следующем примере.

план погашения задолженности можно рассмотреть в следующем примере.

Дано:

![]() = 250 д.е.

= 250 д.е.

![]() = 7%

= 7%

![]() = 2

= 2

![]() = 3

= 3

Определить общий размер равных срочных уплат (![]() = const = ?) и отдельные их элементы.

= const = ?) и отдельные их элементы.

Рассмотрим ситуацию всесторонне. Общая сумма долга, по оценке на текущий момент, будет периодически уменьшаться в будущей оценке на одинаковую величину, пока не исчерпается совсем.

Рис. 2 Равные срочные уплаты при погашении долга

Рис. 2 Равные срочные уплаты при погашении долгаОчевидно, 250 д.е. следует трактовать как сумму современных величин, равных срочным уплатам ![]() .

.

Поэтому:

Сумма первой выплаты процентов:

Сумма первого платежа в счет погашения долга:

![]()

Оформим результаты в таблице.

| Год | Остаток на начало года |

Погашение долга |

Проценты | Срочная выплата |

| 1-й | 250 | 77,67 | 17,81 | 95,48 |

| 2-й | 172,33 | 83,21 | 12,27 | 95,48 |

| 3-й | 89,12 | 89,1 | 6,35 | 95,48 |

| Итого | - | 250 | - | - |

3 Реализация программы «Кредитный калькулятор» и оценка ее эффективности

3.1 Требования, выставляемые к программе для расчета затрат автомобильного кредитования

Расчет кредита на покупку автомобиля довольно сложная задача для покупателя, а потому ему приходится полагаться на расчеты консультантов и сотрудников продаж. Конечно, они не могут обмануть или изменить сумму выплат, просто ни один клиент не придет покупать автомобиль в кредит, предварительно не спланировав сумму затрат на время кредита. Есть два выхода из данного затруднения. Первый – пойти или, скорей всего, съездить в автосалон и узнать у консультантов затраты на покупку автомобиля. Причем большинство людей будет выбирать автомобиль по ценовому классу, а не по мощности или дизайну. Второй выход – это использование Интернет доступа к открытым сетевым ресурсам автосалона. В текущее время любая компания по продаже автомобилей располагает собственную рекламную публикацию в интернете. Поэтому зайдя на официальный сайт автосалона можно узнать ценовую политику на продаваемые автомобили и на предоставляемые к ним кредиты.

Конечно, автосалоны продают автомобили, а кредит к ним идет через партнерские банки. Потому кредитные подсчеты ведет банк, но исходя из цены и класса продаваемого автомобиля. Опять таки в интернете легко найти информацию, предоставляемую банками для подсчета автокредита. Более того, на сайте любого банка можно найти программу для подсчета автокредита – «Кредитный калькулятор». Данная программа не является универсальной, и каждый банк старается подстроить ее под свои индивидуальные формулы и требования. Но основные вводные параметры все-таки присутствуют.

К основным вводным (или выводным) параметрам «Кредитного калькулятора» можно отнести:

- Стоимость автомобиля

- Первый взнос оплаты автомобиля

- Сумма кредита

- Срок кредита

- Процентная ставка кредита

- Ежемесячные выплаты кредита

- Итоговая сумма затрат

- Удорожание автомобиля, при данном кредите

К неосновным же относятся персональные добавления банков, например, определенные льготные проценты, зависящие от клиента, машины или определенного периода. Соответственно из-за индивидуальности банков программа, предоставляемая одним, не подойдет для подсчета кредита другого.

Проблема отсутствия универсальной программы для подсчета автокредита не так уж остра. Но все-таки существует несколько факторов и ситуаций, требующих наличия разносторонних подсчетов в одной программе, такие как:

- Возможность обойтись без поиска кредитного калькулятора нужного банка. Актуально для людей, слабо обученных работать с компьютером, а в частности с поисковыми машинами Интернета.

- Возможность сравнивать кредиты с помощью одной программы, имея тарифы нескольких банков. Подходит для людей, заинтересованных в быстроте и оптимальности выбора банка кредитора

- Возможность мобильно рассчитать кредит, имея для этого мобильный телефон или КПК

Последний пункт интересен по своим возможностям, ведь, по статистике в России, отношение количества сотовых телефонов и числа жителей перевалило за 100%. Примерно четверть телефонов имеют возможность работать с теми же программными оболочками, что первоначально разрабатывалось для персональных компьютеров. Если конкретно, то имеется в виду универсальный язык визуального отображения веб-страниц HTMLи универсальный язык веб-программирования JavaScript. Первоначально разработанные для Интернет браузера Netscape, они в последующем получили широкое распространение в последующих разработках Интернет браузеров, таких как InternetExplorer, Opera, FireFoxи так далее. Начиная примерно с 2000 года, в свет начали активно выходить мобильные телефоны и КПК с платформами, поддерживающими работу со всеми типами Интернет ресурсов. Пользователь такого мобильного устройства получает возможность не только просматривать страницу, но и полноценно работать с ней, если она является динамической.

Динамичность страницы определяется наличием в ее HTMLкоде, дополнительными строками определенного языка веб-программирования, такими как JavaScript, PHP, Perl. Среда веб-программирования открывает новые, гораздо большие возможности использования веб-страниц. Расчеты и логическая работа практически ничем не отступает от стандартных приложений различных операционных систем персонального компьютера.

Вышеперечисленные комментарии задают фундамент требований к главному вопросу: каким должен быть универсальный Кредитный калькулятор? Можно прийти к следующим выводам:

- Программа должна быть проста и понятна, в ней должны отсутствовать сложные термины, касающиеся финансовой математики, но в то же время логическая цепочка, соединяющая объекты ввода и отображения данных, должна легко просматриваться.

- Программа должна иметь приятный и гармоничный интерфейс.

- Программа должна иметь возможность работать со всеми факторами расчета автомобильного кредитования.

- Программа должна иметь возможность помогать оптимально рассчитать кредит, и предупреждать о логически неверных расчетах кредита

- Программа должна работать на максимально распространенной и популярной программной оболочке

- Программа должна работать на большинстве устройств, предназначенных для ввода, отображения и просмотра информации.

Данные факторы в первую очередь зависят от разработчика, а так же от программной среды, которую он выбрал в качестве редактора программы.

3.2 Процесс реализация программы

Первым шагом в реализации программы является ее схематическая структуризация. Исходя из теории создания программного продукта можно определить, что Кредитный калькулятор является типичной «черной коробкой».

Рис. 3 Структура программы

Реализация программы разбивается на четыре пункта, причем интерфейсы ввода и вывода можно объединить, так как количество визуальных объектов обоих интерфейсов легко вместится в одно окошко. Получается три пункта реализации:

1) Создание окна ввода и вывода данных

2) Создание программного кода

3) Тестирование программы

При редактировании визуальных объектов, надо, в первую очередь, определиться теми данными, которые программа должна вывести. В случае с Кредитным калькулятором, программа должна вывести то, что требуется знать человеку, решившему взять автомобильный кредит.

Как показывают наблюдения, человеку, решившему взять автомобиль в кредит, требуется знать, насколько его желание согласуется с заработком. Показателем заработка является ежемесячный или годовой доход. Различаются они только коэффициентом, поэтому для в дальнейшем будет использоваться понятие ежемесячный доход. Соответственно, с ежемесячным доходом может сопоставляться ежемесячный расход. Для человека, выплачивающего кредит, ежемесячным расходом является его ежемесячная равнодолевая выплата по кредиту. Осталось определиться, какой параметр надо вводить, а какой искать.

Появляется еще один параметр. Ведь заранее не скажешь, что клиенту хочется узнать:

- Какую зарплату ему нужно получать, что бы оплатить определенный кредит

- Какой кредит можно оплатить, имея определенную зарплату

Поэтому в первую очередь программа должна предоставлять пользователю выбор из этих двух пунктов, а затем, на основе ответа, выстраивать объекты ввода и вывода информации. Для оптимизации работы программы следует по умолчанию выставлять определенный пункт, но при желании пользователя, можно легко переключится на другой. Скорее всего, в процессе эксплуатации будут использованы оба варианта подсчета.

Если пользователь хочет знать зарплату, имея определенные условия кредита, программе следует дать возможность пользователю заполнить поля ввода, причем каждое поле соответствует своему числовому или логическому условию кредита. Условиями автомобильного кредита можно назвать:

-Цена автомобиля

-Первый взнос

-Срок кредита

-Процентная ставка

-Дополнительные расходы

Цена автомобиля выражается в единицах валюты, поэтому первое поле ввода просто заполнятся набором цифр, или набором цифр с плавающей точкой. Первым взносом может быть сумма, которая является частью стоимости автомобиля, а может быть и процентным показателем от стоимости автомобиля. Поэтому поле ввода первого взноса связано с полем списка из двух пунктов. Пользователь имеет возможность ввести данные первого взноса в денежных единицах или в процентах. Аналогична ситуация со сроком кредита, должна существовать возможность ввести срок либо в месяцах, либо в годах. Процентная ставка имеет только процентный показатель, поэтому для нее используется только одно поле ввода.

Совсем иные расклады появляются с дополнительными расходами. Именно они должны обеспечить пользователю возможность включить в расчеты автокредита дополнительные, нестандартные условия. Все те нестандартные расчеты, выдвигаемые каждым из банков, должны быть учтены. Именно это позволит Кредитному калькулятору считаться универсальной программой подсчета автокредита.

Исходя из анализа различных дополнительных условий банка, можно сказать, что все они могут быть включены в один из трех пунктов:

1) Разовые затраты / прибавления

2) Месячные затраты / прибавления

3) Годовые затраты / прибавления

Но каждый из этих трех пунктов разбивается, на дополнительные подпункты:

1) Разовые затраты / прибавления

- В денежных единицах

- В процентах от стоимости автомобиля

- В процентах от суммы кредита

2) Месячные затраты / прибавления

- В денежных единицах

- В процентах от стоимости автомобиля

- В процентах от ежемесячного взноса

3) Годовые затраты / прибавления

- В денежных единицах

- В процентах от стоимости кредита

- В процентах от ежегодного взноса

Данная схема позволит включить в себя любой нестандартный расчет автомобильного кредита. Можно заметить, что процент от ежегодного и ежемесячного взноса одна и та же сумма, но не стоит полагать, что обычный пользователь будет знать об этом. Стоит так же заметить, что может возникнуть несколько дополнительных условий в один период времени, поэтому программа должна предоставить пользователю возможность ввести несколько таких условий. Например, ежемесячный платеж состоит из уплаты определенной суммы, плюс уплаты определенного процента от стоимости автомобиля. В таком случае процент должен перевестись в денежный эквивалент, а потом суммироваться со всеми остальными ежемесячными платежами.

Теперь программа должна вывести максимальное количество данных, по которым пользователь определит результаты своего запроса. В первую очередь должен быть отображен ежемесячный взнос для погашения кредита. Он зависит практически от всех вводимых данных, кроме разового платежа. Причем дальнейшие выводные данные вычисляются в зависимости от ежемесячного взноса:

- Ежемесячный взнос

- Ежемесячный доход

- Первый взнос

- Итоговая сумма кредита

- Итоговые затраты за весь срок

- Удорожание автомобиля

Ежемесячный взнос, это сорок процентов от ежемесячного дохода. Но пользователь должен иметь возможность сам устанавливать процент, так как не все банки могут придерживаться данной цифры. Первый взнос нужен для отображения первого взноса в денежных единицах или в процентах от стоимости автомобиля. Итоговая сумма кредита вычисляется как произведение ежемесячного взноса на срок кредита в месяцах. Итоговые затраты вычисляются путем сложения итоговой суммы кредита и первого взноса. Удорожание автомобиля показывает разницу между итоговыми затратами и начальной ценой автомобиля. Удорожание автомобиля выводится в денежных единицах и процентах.

Итак, схематически интерфейс программы можно отобразить таким образом:

Рис. 4 Схематический вид интерфейса кредитного калькулятора

3.3 Внешний вид и принцип работы программы

Программа будет выполняться на языке программирования JavaScript, что в свою очередь подразумевает совместное с ним использования языка HTML. Структура их совместной работы такова, что визуальные объекты будут предоставлены языком HTML, а расчеты JavaScript. Как файл программа будет выглядеть веб страницей, с расширением htmили htmlи открываться любым Интернет браузером, поддерживающим JavaScript.

В окне интернет браузера будут отображаться визуальные объекты ввода и вывода данных. Все действия будут происходить без дозагрузки или обновления страницы, что довольно удобно, если программа загружена с Интернета.

Рис. 5 Вид окна программы «Кредитный калькулятор»

Принцип работы программы очень прост. В верхние поля пользователь вводит данные условия автокредитования, затем нажимает кнопку «расчет» и получает интересующие его результаты. Минимальными данными для заполнения является:

- Стоимость автомобиля

- Срок кредита

- Процентная ставка

Только при заполнении данных полей программа выдаст результаты. Срок кредита, первый взнос, дополнительные расходы можно ввести в различных единицах. Кнопки «+» дают возможность вести неограниченное количество дополнительных условий.

Рис. 6 Вид элементов ввода

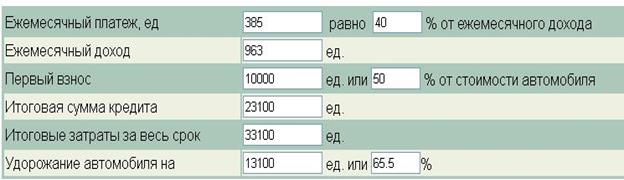

Все нижние поля, кроме «% от ежемесячного дохода» не редактируются. По умолчанию в этом поле стоит значение 40, но пользователь может установить другое. После изменения этого значения расчет проводится заново.

Рис. 7 Вид элементов вывода

Рис. 7 Вид элементов вывода

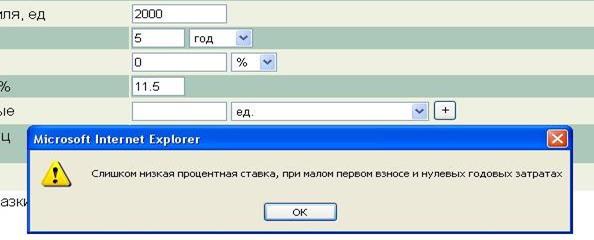

В программу встроена функция проверки результатов после расчета кредита. Сначала выполняются простые проверки на заполнения полей «Стоимость автомобиля», «Срок кредита», «Процентная ставка». Далее, если стоимость автомобиля меньше 2000 единиц, выводится предупреждение. Связано это с тем, что банки не дают кредит на покупку автомобиля стоимостью меньше 2000 долларов США. Программа предупреждает, если срок кредита меньше 1 года. Программа предупреждает, если процентная ставка меньше 5 и более 25 процентов. После этого, если первый взнос меньше 10 процентов, процентная ставка ниже 15 процентов, и годовые затраты меньше 5 процентов от стоимости автомобиля, то выносится предупреждение о низкой процентной ставке при малых годовых затратах. Это связано с тем, что если кредитор не платит первоначальный взнос, то банки ставят высокий процент страховки залога. По их словам это окупает риск невыплаты кредита.

Рис. 8 Предупреждение программы о низких годовых затратах

Потом программа проверяет ежемесячные расходы, они не должны быть меньше 1 процента от взноса. Таким образом проверятся наличие комиссии по обработке платежа. В конце идет проверка значения поля удорожание автомобиля в процентах. Оно не должно быть меньше 15 и больше 100 процентов.

Если кратко описать принцип работы программы, то следует отметить следующие шаги:

- Проверка каждого поля ввода на правильность заполнения

- Проверка на минимальность вводимых данных

- Проверка на логическое соответствие цифр, например сравнение цены автомобиля и первого взноса

- Подсчет ежемесячного платежа по формулам и вводным полям

- Подсчет ежемесячного дохода по ежемесячному платежу и по банковским процентам

- Подсчет первого взноса

- Подсчет итоговой суммы по ежемесячному платежу и по сроку кредита

- Подсчет итоговых затрат по итоговой сумме кредита и по первому взносу

- Подсчет удорожания автомобиля по цене автомобиля и по итоговым затратам

- Анализ значений вводимых и выводимых полей, и вывод подсказки на экран, если программа видит логический неточный расчет кредита

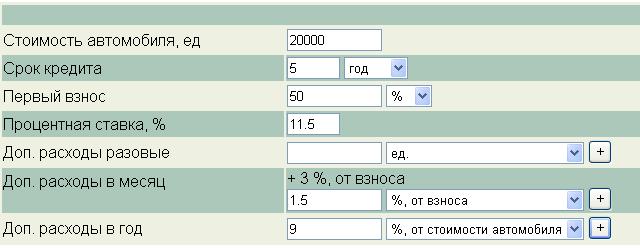

3.4 Пример работы программы на основе реальных данных

Работа программы предполагает правильность ее выводных результатов. Для того, что бы проверить правильность работы «Кредитного калькулятора» возьмем реальные вводимые данные и сравним результаты программы с официальными подсчетами банков. В качестве примера возьмем три популярных банка: Банк «Союз», Райффайзенбанк, Абсолют Банк. Каждый банк имеет свой официальный сайт и предоставлен сервис программа подсчета автокредита. Условия предоставления кредита, тарифы и другие данные по этим банкам предоставлены соответственно в Приложении A, Приложении В, Приложении С. Следует кратко описать каждый из этих банков.

"Райффайзенбанк Австрия" является 100% дочерним банком австрийской банковской группы Райффайзен. Банк работает в России с 1996 года и оказывает полный спектр услуг частным и корпоративным клиентам, резидентам и нерезидентам, в рублях и иностранной валюте. Райффайзенбанк является одним из самых надежных банков в России и имеет высокие рейтинги. Корпоративный кредитный портфель Банка превысил 127,6 млрд рублей; число корпоративных клиентов постоянно растет и превысило 6468 компаний по состоянию на конец 2006 года. В 1999 году Райффайзенбанк начал работу с частными клиентами. В России банк занимает 8-е место по объему кредитов для частных лиц и 8-ое место по объему частных депозитов среди крупнейших российских банков на конец 2006 года.

Акционерный Коммерческий Банк "СОЮЗ" ОАО, ранее – АКБ "Ингосстрах-СОЮЗ" был основан в 1993 году, в 2004 году были присоединены три банка: Автогазбанк, Сибрегионбанк и Народный банк сбережений, в настоящее время является одним из крупнейших и высокопрофессиональных кредитно-финансовых учреждений России. По данным независимых рейтинговых и информационно-аналитических агентств Банк "СОЮЗ" уверенно входит в ТОП-30 крупнейших российских банков, активно развивая региональную и московскую филиальную сеть. Банк "СОЮЗ" осуществляет свою деятельность на основании генеральной лицензии Банка России № 2307 от 03.03.2004 г., приоритетными направлениями являются: потребительское кредитование, автокредитование, ипотечное кредитование, а также кредитование предприятий малого и среднего бизнеса.

Абсолют Банк основан в 1993 году группой "Абсолют". В 2005 году Банк стал вторым в России финансовым институтом, в состав акционеров которого вошла Международная Финансовая Корпорация (IFC). В настоящее время Банк предоставляет полный спектр современных банковских услуг более чем 8 тысячам организаций и десяткам тысяч граждан. Инфраструктура продаж Абсолют Банка сегодня включает четыре офиса Москве, филиалы и отделения в Санкт–Петербурге, Краснодаре, Омске, Уфе, Челябинске, Казани и в девяти подмосковных городах. Планами развития региональной сети Банка предусмотрено открытие филиалов и отделений в крупных административных и промышленных центрах страны и в Подмосковье.

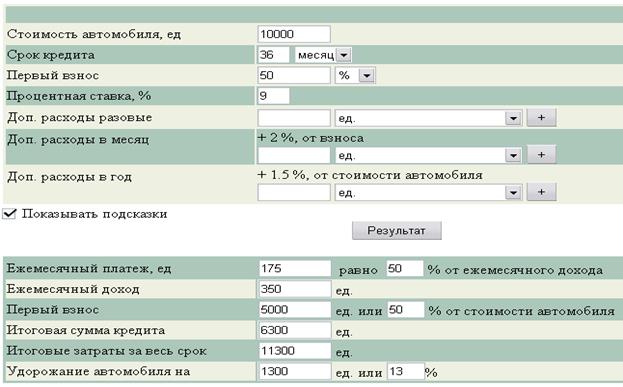

Для сравнения условий автокредитования будут использоваться одинаковые условия. На данный момент популярно брать в кредит только половину стоимости автомобиля. Среднее сумма кредита равна примерно 10000 долларов США, а средний срок погашения 3 года. При таких условиях банки дают процентную ставку примерно равную 9%.

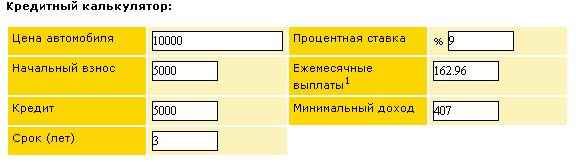

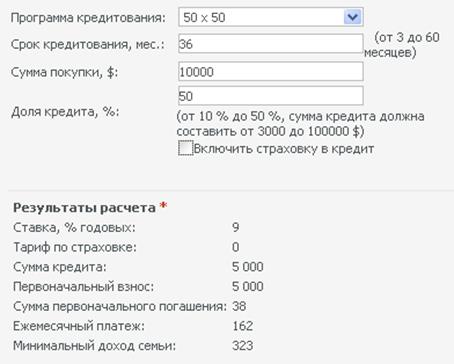

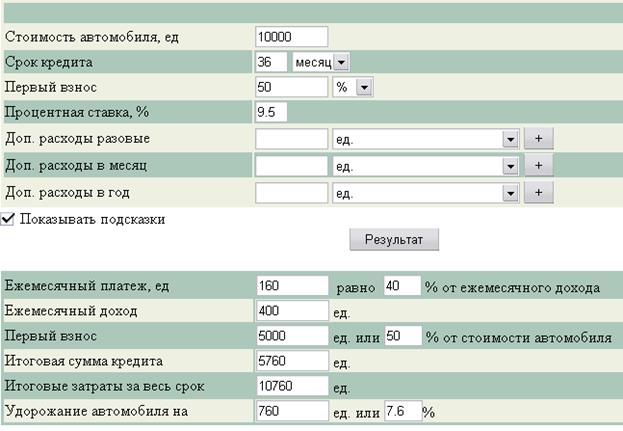

Если сравнить результаты «Кредитного калькулятора» с результатами кредитного калькулятора Райффайзенбанка, то можно заметить небольшую неточность.

Рис. 9 Сравнение значений с кредитным калькулятором Райффайзенбанка

Причина этой неточности заключается в умалчивании комиссионных сборов. Цифры полностью совпадут, если указать комиссионный сбор 2,5%, что подтверждается в перечне условий автокредита самого банка.

Рис. 10 Создание расчетных условий аналогичных Райффайзенбанку

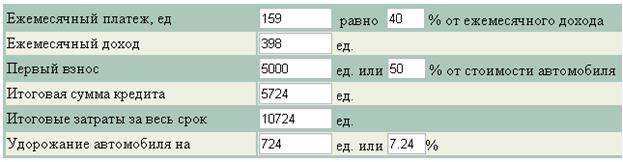

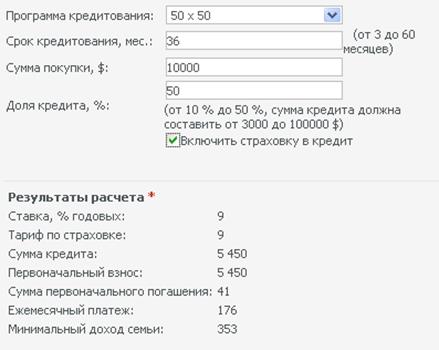

Если сравнить результаты «Кредитного калькулятора» с результатами кредитного калькулятора Банка «Союз», то опять можно заметить ту же неточность в цифрах, которая компенсируется уже двумя процентами комиссионных взносов.

Рис. 11 Сравнение значений с кредитным калькулятором Банка «Союз»

Так же банк дает возможность рассчитать кредит со страховкой, только не уточняется, страхование взноса или страхование автомобиля. Методом подбора была получено значение страхования – 1,5% от стоимости автомобиля.

Рис. 12 Сравнение значений с кредитным калькулятором Банка «Союз» с расчетом страховки

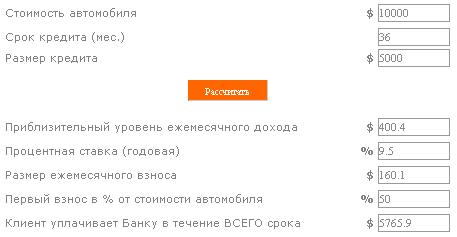

Если сравнить результаты «Кредитного калькулятора» с результатами кредитного калькулятора Абсолют Банка, то узнаем, что комиссионный сбор отсутствует. Но при этом банк дает процентную ставку 9,5%. В итоге затраты примерно такие же, как и у других банков. Возможно, комиссионные расходы не участвуют в расчетах кредитного калькулятора этого банка.

Рис. 13 Сравнение значений с кредитным калькулятором Абсолют Банка

Имея для сравнения результаты трех банков, можно сделать некоторые выводы. В первую очередь стоит сказать, что небольшие неточности расчетов связаны с комиссионными сборами каждого банка. Комиссия рассчитывается, но не предается огласке. Таким образом банки полагают, что заемщику достаточно знать конечные результаты, не вдаваясь в подробности расчетов. Возможно таким образом в расчетах скрыты и страхование залога, но все эти числа достаточно малы, что бы заемщик не обращался к банку с обвинением о неправильных расчетах кредита.

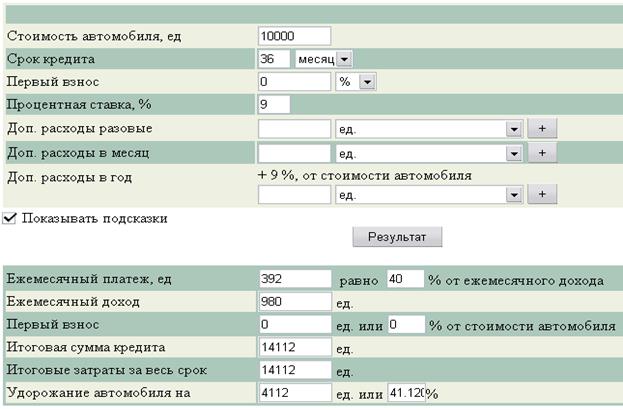

Гораздо более важным является заблуждение кредитора о том, что кредитный калькулятор банка покажет все затраты на покупку автомобиля в кредит. Решающим фактором опровержения является обязательное страхование автомобиля и страхование кредита при малом первоначальном взносе. Все кредитные приобретения без первого взноса по определению являются невыгодными, так как банк не может просто так рисковать и страхует кредит дополнительными годовыми процентами. Например, при нулевом первом взносе среднее значение страхования залога является примерно 9% от стоимости автомобиля. Если внести эти факторы в предыдущие расчеты, то получится резкий скачек удорожания автомобиля.

Рис. 14 Кредитные расходы при отсутствии первого взноса

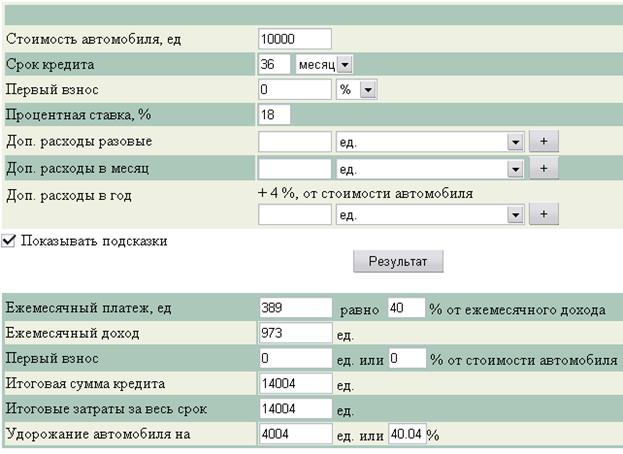

Возможно, что при низком первом взносе банк будет требовать маленький процент страхования залога, но при этом поднять процентную ставку, компенсируя риск.

Рис 15. Компенсирование страхование залога процентной ставкой

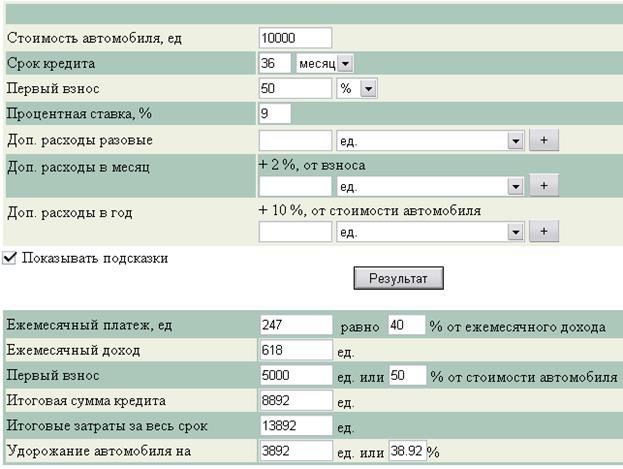

Рассчитывать страхование автомобиля не является обязательностью банков, хотя одним из условий кредитования является страхование автомобиля от угона, аварии и других подобных вариантов. Не стоить путать ОСАГО с этим страхованием, хотя ОСАГО придется то же покупать. Страхование по полному пакету рисков в среднем стоит около 8% от стоимости автомобиля в год. Банки дают возможность получения автомобиля без страховки, но при этом опять таки повышают процентную ставку. Получается, что они сами страхуют свои вклады, при этом затраты на кредит получаются чуть ниже, чем со страховкой. Если считать страхование от повреждения автомобиля, ОСАГО, оплату услуг дилера по оказанию помощи в постановке автомобиля на учет ГИБДД , то в среднем получим дополнительные 8,5% - 10% в год от стоимости автомобиля. Включаем данные расходы, плюс 2% комиссионных сборов и получаем более точную цифру затрат на получение кредита.

Рис. 16 Полные затраты на покупку автомобиля средней ценовой категории

На основании этого примера можно заключить вывод, что не стоит искать слишком хороших условий автокредитования. Обязательно найдется какой-нибудь пункт, который умалчивается или выдается в последнюю очередь и поставит выгодное предложение в рамки средних или, даже, дорогих. Следует всегда знать эталон расчетов для покупки автомобиля в кредит и сравнивать его с другими предложениями. А полученные результаты не должны резко отличаться от средних.

Заключение

Данная дипломная работа позволяет подвести теоретическую и практическую основу под знакомое всем понятие - автомобильное кредитование. В первую очередь, это понадобится людям, готовым приобрести машину в кредит, но не имеющим возможность заранее просчитать затраты. Многих пугает слово «кредит» просто потому, что они не учитывают все факторы кредитования и поэтому думают, что их обманывают. Далее, данная работа «открывает глаза» на принцип работы оформления автокредита. В ней раскрываются и описываются все факторы и условия. Следует также обратить внимание на советы, присутствующие в данной работе, которые цитировались с электронных выступлений самих банков или опытных покупателей. Как упоминалось ранее, неопытному человеку кажется, что операции с кредитом ведут автосалоны по продаже автомобилей.

Дипломная работа показывает, что автосалоны являются только посредниками в заключении кредитного договора между банком и клиентом. За продажу автомобиля салоны сразу получают деньги, в случае автокредита деньги отдает банк. Поэтому в данной работе речь ведется о банках и их условиях. Хотя конкретно каждый банк не описывается, но оговорены все общие закономерности. Основные условия автокредитования совпадают во всех банках, различие начинается с индивидуальных подходов каждого банка, будь то рекламная акция или бонусные автомобили.

Предоставленные в работе формулы и примеры их реализации конкретно не относятся к теме автокредита. Но это не влияет на правильность расчетов, так как кредит и автокредит неотличимы с математической точки зрения.

Программа, реализованная и описанная в дипломной работе, помогает легко и быстро рассчитать затраты на покупку автомобиля в кредит у любого банка. Несомненным достоинством программы является ее полная универсальность. В первую очередь, это относится к просчету условий разных банков. Если в Интернете найти подобную программу, то она будет считать по кредитным условиям определенного банка. Программа «Кредитный калькулятор» может принять данные расчета со всех банков, при условии, что эти данные известны пользователю. Вторым показателем является универсальность доступа к данной программе. Любое электронное устройство, которое может работать с Интернет страницами, может использовать данную программу.

В заключение можно сказать, что практически любой человек моложе шестидесяти лет может приобрести автомобиль в кредит. А каждый второй человек старше двадцати по статистике обязательно когда-нибудь это сделает. Такой вид покупок с каждым годом набирает обороты и вскоре перерастет процент покупок без использования кредита. Поэтому по своим функциям данная дипломная работа является теоретическим первоисточником и планированием при покупке автомобиля в кредит.

Список использованных источников

1. Лаврушин О.И. Организация и планирование кредита. – М.: Финансы и статистика, 2003. – 320 с.

2. Миловидов Д.А. Современное банковское дело. - М.: ИНФРА-М, 2004. – 335 с.

3. Неволина Е. В. «Об оценке кредитоспособности заемщиков» //Деньги и Кредит, 2003, №10, с. 15-19.

4. Чиненков А. В. Банковские кредиты и способы обеспечения кредитных обязательств / Бухгалтерия и банки. - 2005- №4.

5. Банковское дело / Под ред. О.И. Лаврушина. - М.: 2003. - 511 с.

6. Четыркин, Е.М. Финансовая математика: учеб. / Е. М. Четыркин. - [5-е изд., испр.]. - М.: Дело, 2005. - 397 с

7. Смирнова Е.Ю. "Техника финансовых вычислений на Excel" - СПб.: ОЦЭиМ, 2003 - 126 с.

8. Источник официальных данных Банка Союз http://banksoyuz.ru/

9. Источник официальных данных Абсолют Банка www.absolutbank.ru

10. Источник официальных данных Райффайзенбанк www.raiffeisen.ru

11. Credit.ru - национальный российский кредитный портал www.credit.ru

12. Национальное информагентство «Про Кредит» СР СМИ ИА №ФС77-27868. www.pro-credit.ru

Приложение А

|

|||||||||||||||||||||||||||||||||||||||||||||||

Банк "СОЮЗ" предлагает частным лицам приобрести в кредит автомобиль иностранного производства на следующих условиях:

Общие условия для всех программ автокредитования:

Минимальные требования к заемщикам:

Минимальный пакет документов:

Дополнительные документы, предоставляемые ПБОЮЛ:

Вы можете приобрести автомобиль у любого официального дилера в регионах территориального присутствия Банка (Москва, Волгоград, Иркутск, Нижний Новгород, Санкт-Петербург, Миасс, Краснодар, Красноярск, Самара, Воронеж, Екатеринбург, Ижевск, Саратов, Тюмень, Тверь, Ростов-на-Дону, Калининград, Уфа, Рязань, Челябинск, Вологда, Казань, Пермь, Омск, Астрахань, Оренбург, Ярославль, Томск и их областях). При положительном рассмотрении заявки Банк предоставит Вам бесплатно карту VISA Electron Instant Issue с возможностью погашения кредита с карточного счета. Для получения карты VISA Electron Instant Issue достаточно предоставить документ, удостоверяющий личность и подписать заявление на выпуск карты VISA Electron Instant Issue. Банк "СОЮЗ" совместно с Автосалонами-партнерами Москвы предлагает частным лицам приобрести в кредит новый автомобиль иностранного производства по специальным программам:

" Банк "Союз" и Группа ГАЗ предлагают частным лицам приобрести в кредит новый автомобиль марки ГАЗ в сети официальных дилеров ГАЗ на следующих условиях:"

|

|||||||||||||||||||||||||||||||||||||||||||||||

Приложение В

Вы можете стать Заемщиком Райффайзенбанка, если:

- имеете доход, достаточный для запрашиваемой суммы кредита;

- располагаете собственными средствами, достаточными для первоначального платежа в размере не менее 15% от цены приобретаемого автомобиля;

- имеете постоянное место работы:

- для получения кредита в Москве - в Москве или Московской области;

- для получения кредита в Санкт-Петербурге - в Санкт-Петербурге или Ленинградской области, но не далее 100 км от Санкт-Петербурга;

- для получения кредита в Екатеринбурге - в Екатеринбурге или Свердловской области, но не далее 100 км от Екатеринбурга (Арамиль, Артемовский, Асбест, Белоярский, Березовский, Богданович, Верхний Тагил, Верхняя Пышма, Двуреченск, Дегтярск, Заречный, Каменск-Уральский, Невьянск, Нижние Серги, Первоуральск, Полевской, Ревда, Реж, Среднеуральск, Сухой Лог, Сысерть), а также в Нижнем Тагиле, Серове, Краснотурьинске и Североуральске;

- для получения кредита в Самаре - в Самаре или Самарской области, но не далее 100 км от Самары (для сотрудников компаний - корпоративных клиентов Райффайзенбанка - в Тольятти);

- для получения кредита в Новосибирске - в Новосибирске или Новосибирской области;

- для получения кредита в Челябинске - в Челябинске или Челябинской области, но не далее 100 км от Челябинска, а также в Магнитогорске, Миассе, Златоусте, Троицке, Сатке, Чебаркуле;

- для получения кредита в Нижнем Новгороде - в Нижнем Новгороде или Нижегородской области, но не далее 100 км от Нижнего Новгорода;

- для получения кредита в Краснодаре - в Краснодаре или Краснодарском крае, Ростове-на-Дону, Ставрополе, Волгограде или прилегающих к ним областях, но не далее 100 км от областного центра;

- для получения кредита в Красноярске - в Красноярске или Красноярском крае, но не далее 100 км от Красноярска;

- для получения кредита в Перми - в Перми или Пермском крае, Березниках, Соликамске, Чайковском, Чернушке, Осе или близлежащих городах, но не далее 100 км от Перми.

- для получения кредита в Уфе - в Уфе, Стерлитамаке, Салавате, Ишимбае, Мелеузе, Нефтекамске, Белебее, Туймазы, Белорецке, Дюртюли, Бирске, Кумертау, Октябрьском и в других городах, находящихся не далее 100 км от Уфы;

- имеете постоянную регистрацию:

- для получения кредита в Москве - в Москве или Московской области;

- для получения кредита в Санкт-Петербурге - в Санкт-Петербурге или Ленинградской области;

- для получения кредита в Екатеринбурге - в Екатеринбурге или Свердловской области;

- для получения кредита в Самаре - в Самаре или Самарской области;

- для получения кредита в Новосибирске - в Новосибирске или Новосибирской области;

- для получения кредита в Челябинске - в Челябинске или Челябинской области, но не далее 100 км от Челябинска, а также в Магнитогорске, Миассе, Златоусте, Троицке, Сатке, Чебаркуле;

- для получения кредита в Нижнем Новгороде - в Нижнем Новгороде или Нижегородской области;

- для получения кредита в Краснодаре - в Краснодаре или Краснодарском крае, Ростов-на-Дону, Ставрополе, Волгограде или близлежащих городах (в 100 км от населенного пункта), а так же в Таганроге, Шахтах, Волгодонске, Владикавказе, Каменск-Шахтинском, Сальске, Красном Сулине, Зернограде, Семикаракорске, Белой Калитве, Пятигорске, Минеральные воды;

- для получения кредита в Красноярске - в Красноярске или Красноярском крае;

- для получения кредита в Перми - в Перми или Пермском крае, Березниках, Соликамске, Чайковском, Чернушке, Осе или близлежащих городах, но не далее 100 км от Перми.

- для получения кредита в Уфе - в Уфе или Республике Башкортостан.

- Ваш возраст не менее 21 года и не более 60 лет - для мужчин, 55 лет - для женщин на момент истечения половины срока кредита;

- не привлекались к уголовной ответственности.

Условия:

Сумма кредита

От 3500 долларов США (3000 евро, 100 000 рублей) до 120 000 долларов США или эквивалент в евро или рублях, по запросу клиента, с учетом оценки Райффайзенбанком кредитоспособности и платежеспособности Заемщика.

Срок кредита

От 1 года до 7 лет.

Решение по кредиту

Банк принимает решение об одобрении кредитной заявки на основании всей предоставленной информации и уведомляет заемщика о принятом решении в течение 2 рабочих дней со дня получения от него необходимых для принятия решения документов. Данное решение действительно в течение четырех месяцев после принятия. Для продления решения необходимо повторно предоставить документы, подтверждающие занятость и доходы заемщика

В сумму кредита также может быть включена стоимость страховки автомобиля на первый год обслуживания кредита. При этом общая сумма кредита не должна превышать 85% от стоимости автомобиля.

Тарифы Банка:

| Ставки по кредиту* | |||

| Валюта кредита | Срок кредита | При наличии официально подтвержденного дохода | При отсутствии официально подтвержденного дохода |

Условия досрочного погашения "6+6"

|

|||

| Доллары США, евро | От 1 до 3 лет | 9,0% годовых | |

| От 3 до 5 лет | 9,0% годовых | 9,5% годовых | |

| От 5 до 7 лет | 10,0% годовых | 10,5% годовых | |

| Рубли | От 1 до 3 лет | 11,5% годовых | |

| От 3 до 5 лет | 13,0% годовых | ||

| От 5 до 7 лет | 14,5% годовых | ||

Условия досрочного погашения "3+3"

|

|||

| Доллары США, евро | От 1 до 5 лет | 9,0% годовых | 9,9% годовых |

| От 5 до 7 лет | 10,0% годовых | 10,9% годовых | |

| Рубли | От 1 до 3 лет | 11,5% годовых | 12,0% годовых |

| От 3 до 5 лет | 13,0% годовых | 13,5% годовых | |

| От 5 до 7 лет | 14,5% годовых | 15,0% годовых | |

| Комиссия за выдачу кредита | |||

| Доллары США, Евро | 0-250 долларов США/Евро в зависимости от дилера и марки автомобиля. | ||

| Рубли | 0-7500 рублей в зависимости от дилера и марки автомобиля. | ||

| С клиентов Райффайзенбанка, имеющих счет более 1 года или получающих второй кредит (при условии, что первым был автомобильный или ипотечный кредит), комиссия за выдачу кредита не взимается | |||

* Проценты начисляются на остаток задолженности по кредиту

- ежегодная оплата страхования риска угона/повреждения автомобиля.

Обеспечение:

- право Банка на безакцептное списание средств со счетов заемщика в Райффайзенбанке в размере платежей по основной сумме кредита и процентов по нему, а также соответствующих комиссий и штрафов;

- договор залога на приобретаемый за счет кредита автомобиль;

- поручительство по кредиту супруги/супруга заемщика, если заемщик состоит в браке (требуется, если сумма кредита рассчитывается исходя из совокупного дохода супругов).

Штрафные санкции:

0,1% от суммы просрочки, взимается за каждый календарный день просрочки при нарушении сроков погашения кредит

Приложение С

Тарифы автокредитования Абсолют Банка

| 1. | Автомобили | Новые иностранные и новые российские легковые | ||||||||

| Условия предоставления кредита | Кредитование в долларах США | Кредитование в Евро | Кредитование в рублях | |||||||

| 1.1. | Размер кредита (в % от стоимости приобретаемого автомобиля) | До 80% | От 80% до 90 % | От 90% до 100% | До 80% | От 80% до 90 % | От 90% до 100% | До 80% | От 80% до 90 % | От 90% до 100% |

| 1.2. | Процентные ставки (в % годовых) | 9% | 9,5% | 10,5% | 9% | 9% | 10% | 13,5% | 14% | 15% |

| 1.3. | Срок кредита | от 1 года до 5 лет | ||||||||

| 1.4. | Минимальная сумма кредита | 4000 долларов США | 4 000 евро | 120 000 рублей | ||||||

| 1.5. | Максимальная сумма кредита | 200 000 долларов США | 100 000 долларов США | 200 000 евро | 100 000 евро | 6 000 000 рублей | 3 000 000 рублей | |||

| 1.6. | Комиссия за открытие ссудного счета | 149 долларов США | ||||||||

| 1.7. | Штраф за досрочное погашение кредита | Мораторий на досрочное погашение действует в течение 3 месяцев со дня выдачи кредита 6% от погашаемой суммы кредита – до истечения моратория 0% от погашаемой суммы кредита – по истечении моратория | ||||||||

| 2. | Условия кредитования в рамках действующих программ кредитования легковых автомобилей | Кредитование в долларах США | Кредитование в Евро | Кредитование в рублях | |||||||

| 2.1. | Программа «Подержанный автомобиль» | ||||||||||

| Сумма кредита | От 4 000 до 200 000 | От 4 000 до 200 000 | От 120 000 до 6 000 000 | ||||||||

| Минимальный взнос | 10% | ||||||||||

| Ставка кредитования в % годовых | 10,5% | 10% | 16% | ||||||||

| Комиссия за открытие ссудного счета | 149 долларов США | ||||||||||

| 2.2. | Программа «Все включено» | ||||||||||

| Сумма кредита | От 4 000 до 100 000 | От 4 000 до 100 000 | от 120 000 до 3 000 000 | ||||||||

| Ставка кредитования в % годовых | 11% | 10,5% | 16% | ||||||||

| Комиссия за открытие ссудного счета | 200 долларов США | ||||||||||

| 2.3. | Программа «Сотрудник, Партнер, Клиент» | ||||||||||

| Сумма кредита | От 4 000 до 200 000 | От 4 000 до 200 000 | от 120 000 до 6 000 000 | ||||||||

| Размер кредита в % к стоимости автомобиля | До 80% | От 80% до 90 % | От 90% до 100% | До 90% | От 90% до 100% | До 80% | От 80% до 90 % | От 90% до 100% | |||

| Ставка кредитования на новые автомобили в % годовых | 9% | 9% | 10% | 9% | 9,5% | 13% | 13,5% | 14,5% | |||

| Ставка кредитования на б/у иностранные автомобили в % годовых | 10% | - | 9,5% | - | 15,5% | - | |||||

| Комиссия за открытие ссудного счета | отсутствует | ||||||||||

| В рамках программы «Все включено»: | |||||||||||

| Сумма кредита | От 4 000 до 100 000 | От 4 000 до 100 000 | от 120 000 до 3 000 000 | ||||||||

| Размер кредита в % к стоимости автомобиля | От 100% до 113% | ||||||||||

| Ставка кредитования в % годовых | 10,5% | 10% | 15,5% | ||||||||

| 3. | Условия кредитования в рамках программы «Кредитование грузо-пассажирского транспорта и автоспецтехники» | Кредитование в долларах США | Кредитование в рублях | ||

| Новый автотранспорт | Б/у автотранспорт иностранного производства** | Новый автотранспорт | Б/у автотранспорт иностранного производства** | ||

| 3.1. | Сумма кредита | От 4 000 до 200 000 | От 120 000 до 6 000 000 | ||

| 3.2. | Комиссия за открытие ссудного счета | 200 долларов США | |||

| 3.3. | Минимальный взнос | 20% | 30% | 20% | 30% |

| 3.4. | Микроавтобусы и автобусы (менее 15 мест), грузовые автомобили (грузоподъемность не более 1,5 тонн) | ||||

| 3.4.1. | Процентные ставки (в % годовых) | 10% | 11,5% | 14,5% | 16% |

| Срок кредита | от 1 до 3 лет | ||||

| 3.4.2. | Процентные ставки (в % годовых) | 10,5% | 12% | 15% | 16,5% |

| Срок кредита | от 3 лет до 5 лет | ||||

| 3.5. | Автобусы (более 15 мест), грузовые автомобили (грузоподъемность свыше 1,5 тонн) и автоспецтехника | ||||

| 3.5.1. | Процентные ставки (в % годовых) | 10,5% | 12% | 15% | 16,5% |

| Срок кредита | от 1 до 3 лет | ||||

| 3.5.2. | Процентные ставки (в % годовых) | 11% | 12,5% | 15,5 % | 17% |

| Срок кредита | от 3 лет до 5 лет | ||||

Специальные программы:

- Программа автокредитования «Все включено»

- Подержанный автомобиль

- Автокредит + Карта

- Автокредит на покупку мотоцикла

- Обратный выкуп

Тарифы автокредитов по программе "Перекредитование"

| Кредитование в долларах США | Кредитование в рублях | |

| 1. Максимальный размер кредита | 200 000 долларов США | 6 000 000 рублей |

| 2. Минимальная сумма кредита | 4 000 долларов США | 120 000 рублей |

| 3. Срок кредита | От 12 месяцев до 60 месяцев | |

| 4. Комиссия за открытие ссудного счета | 1% от суммы кредита, но не менее 4 500 рублей | |

| 5. Срок моратория на досрочное погашение кредита | 3 месяца | |

| 6. Штраф за досрочное погашение кредита | 6% от погашаемой суммы кредита – до истечения моратория 0% от погашаемой суммы кредита – по истечении моратория |

|

| 7. Процентная ставка (в % годовых) | 10% | 14% |

| 8. Процентная ставка (в % годовых) для сотрудников АКБ «Абсолют банк» (ЗАО), филиалов и ККО |

9% | 13% |

Порядок осуществления взаимных расчетов:

- В случае выполнения Банком операций, принятых в банковской практике, но не предусмотренных настоящими Тарифами, а также при наличии специальной договоренности Банка с Клиентом, Банк взимает с Клиента плату, указанную в отдельных тарифах или в отдельном соглашении между Банком и Клиентом.

- Плата за операции, указанные в Тарифах, взыскивается Банком в безакцептном порядке. Взысканная Банком плата не подлежит возврату в случае досрочного аннулирования обязательства либо отзыва поручения Клиентом. В случае, когда оплата производится наличными денежными средствами, операции по счету Клиента не проводятся без предъявления документа, подтверждающего взнос оговоренной суммы наличных денежных средств в кассу Банка.

- Кроме платы, указанной в Тарифах, Банк имеет право без предварительного уведомления взимать с Клиента в безакцептном порядке плату в возмещение фактически понесенных им дополнительных расходов по техническому осуществлению операций (включая почтовые, телеграфные, телефонные расходы; стоимость курьерских передач документов и т.п.).

- Вознаграждение Банка может взиматься как в иностранной валюте, так и в российских рублях по курсу ЦБ РФ на дату уплаты вознаграждения (за исключением процентов по кредитам, уплата которых осуществляется в валюте кредита). При недостаточности или отсутствии на счете Клиента денежных средств в необходимой валюте удержание вознаграждения и/или возмещение расходов Банка может быть осуществлено в любой другой валюте с любого счета Клиента, открытого в Банке. При этом пересчет производится по кросс-курсу, рассчитываемому на основании курсов иностранных валют ЦБ РФ на день списания вознаграждения Банка.