| Скачать .docx |

Курсовая работа: Оценка рисков территориальной инвестиционной стратегии

СОДЕРЖАНИЕ

Введение

1. Понятие и виды рисков

2. Основные методы расчетов рисков

3. Методы снижения рисков

4. Организация работ по управлению рисками

Заключение

Список литературы

ВВЕДЕНИЕ

В настоящее время, в практике оценки влияния законодательного и политического риска на инвестиционную привлекательность нет четко сформулированных критериев и методов их оценки. Если такие исследования и проводятся, то только на уровне регионов, а не муниципальных образований. В статье рассматривается основной круг вопросов, связанных с определением понятия «инвестиционный риск» и оценкой политического и законодательного рисков на уровне муниципальных образований.

В условиях рыночной экономики активная роль в стратегическом развитии территориальных образований принадлежит инвестициям.

Инвестиции необходимы не только для технологической и финансовой реструктуризации предприятий, внедрения новых технологий, но и институциональных преобразований в регионах России.

Актуальность данной темы обусловлена тем, что значительное влияние на уровень инвестиционной привлекательности территориального образования оказывают инвестиционные риски. Оценка инвестиционных рисков является базой для принятия управленческих решений.

Необходимо отметить, что оценка политического и законодательного рисков на уровне муниципальных образований имеет некоторую специфику. Во-первых, сформировавшаяся политическая традиция, несовершенство институтов местной власти обусловили значительную роль личностного фактора. Во-вторых, существенным фактором неопределенности является наличие множества разнотипных муниципальных образований, обладающих различным потенциалом развития, и опирающихся на разные исторические, политические, культурные традиции. В-третьих, сам институт местного самоуправления в России сформировался относительно недавно. В-четвертых, анализ нормативно-правовых актов, регламентирующих инвестиционные процессы в муниципальных образованиях, показал, что они являются лишь калькой регионального инвестиционного законодательства.

Существует множество методик оценки инвестиционных рисков, которые, так или иначе, касаются оценки политического и законодательного рисков.

Цель работы – дать оценку рисков территориальной инвестиционной стратегии.

Задачи работы:

- изучить понятие и виды рисков;

- рассмотреть основные методы расчетов рисков;

- рассмотреть методы снижения рисков и организацию работы по управлению рисками.

1. ПОНЯТИЕ И ВИДЫ РИСКОВ

Процессы принятия решений в управлении проектами происходят, как правило, в условиях наличия той или иной меры неопределенности, определяемой следующими факторами:

- неполным знанием всех параметров, обстоятельств, ситуации для выбора оптимального решения, а также невозможностью адекватного и точного учета всей даже доступной информации и наличием вероятностных характеристик поведения среды;

- наличием фактора случайности, т.е. реализации факторов, которые невозможно предусмотреть и спрогнозировать даже в вероятностной реализации;

- наличием субъективных факторов противодействия, когда принятие решений идет в ситуации игры партнеров с противоположными или не совпадающими интересами. [1]

Таким образом, реализация проекта идет в условиях неопределенности и рисков, и эти две категории взаимосвязаны.

Неопределенность в широком смысле это неполнота или неточность информации об условиях реализации проекта, в том числе связанных с ними затратах и результатах.

Риск – потенциальная, численно измеримая возможность неблагоприятных ситуаций и связанных ними последствий в виде потерь, ущерба, убытков, например, ожидаемой прибыли, дохода или имущества, денежных средств в связи с неопределенностью, то есть со случайным изменением условий экономической деятельности, неблагоприятными, в том числе форс-мажорными обстоятельствами, общим падением цен на рынке; возможность получения непредсказуемого результата в зависимости от принятого хозяйственного решения, действия.

Вероятность рисков – это вероятность того, что в результате принятия решения произойдут потери для предпринимательской фирмы, то есть вероятность нежелательного исхода. Существует два метода определения вероятности нежелательных событий: объективный и субъективный. Объективный метод основан на вычислении частоты, с которой тот или иной результат был получен в аналогичных условиях. Субъективный метод является предположением относительно определенного результата. Этот метод определения вероятности нежелательного исхода основан на суждении и личном опыте предпринимателя. В данном случае в соответствии с прошлым опытом и интуицией предпринимателю необходимо сделать цифровое предположение о вероятности событий.

Измерение рисков – определение вероятности наступления рискового события. Оценивая риски, которые в состоянии принять на себя команда проекта и инвестор проекта при его реализации, исходят, прежде всего, из специфики и важности проекта, из наличия необходимых ресурсов для его реализации и возможностей финансирования вероятных последствий рисков. Степень допустимых рисков, как правило, определяется с учетом таких параметров, как размер и надежность инвестиций в проект, запланированного уровня рентабельности и др.

В количественном отношении неопределенность подразумевает возможность отклонения результата от ожидаемого (или среднего) значения как в меньшую, так и в большую сторону. Соответственно, можно уточнить понятие риска – это вероятность потери части ресурсов, недополучения доходов или появления дополнительных расходов и (или) обратное – возможность получения значительной выгоды (дохода) в результате осуществления определенной целенаправленной деятельности. Поэтому эти две категории, влияющие на реализацию инвестиционного проекта, должны анализироваться и оцениваться совместно.

Таким образом, риск представляет собой событие, которое может произойти в условиях неопределенности с некоторой вероятностью, при этом возможны три экономических результата (оцениваемых в экономических, чаще всего финансовых показателях): [2]

- отрицательный , т.е. ущерб, убыток, проигрыш;

- положительный , т.е. выгода, прибыль, выигрыш;

- нулевой (ни ущерба, ни выгоды).

Природа неопределенности, рисков и потерь при реализации проектов связана, в первую очередь, с возможностью понесения финансовых потерь вследствие прогнозного, вероятностного характера будущих денежных потоков и реализации вероятностных аспектов проекта и его многочисленных участников, ресурсов, внешних и внутренних обстоятельств.

Управление проектами подразумевает не только констатацию факта наличия неопределенности и рисков и анализ рисков и ущерба. Рисками проектов можно и нужно управлять.

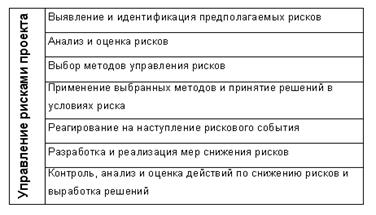

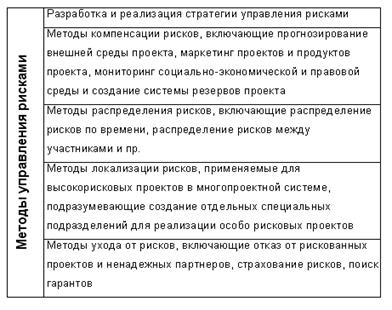

Управление рисками – совокупность методов анализа и нейтрализации факторов рисков, объединенных в систему планирования, мониторинга и корректирующих воздействий. Управление рисками является подсистемой управления проектом, структура подсистемы представлена на рис. 1, методы управления рисками – на рис. 2.

Рис. 1. Структура подсистемы управления рисками проекта

Выявление и идентификация предполагаемых рисков – систематическое определение и классификация событий, которые могут отрицательно повлиять на проект, т.е. по сути, классификация рисков.

Анализ рисков – процедуры выявления факторов рисков и оценки их значимости, по сути, анализ вероятности того, что произойдут определенные нежелательные события и отрицательно повлияют на достижение целей проекта. Анализ рисков включает оценку рисков и методы снижения рисков или уменьшения связанных с ними неблагоприятных последствий. На первом этапе производится выявление соответствующих факторов и оценка их значимости.

Рис. 2. Методы управления рисками

Оценка рисков – это определение количественным или качественным способом величины (степени) рисков. Следует различать качественную и количественную оценку риска.

Качественная оценка риска может быть сравнительно простой, ее главная задача – определить возможные виды рисков, а также факторы, влияющие на уровень рисков при выполнении определенного вида деятельности.

Количественная оценка рисков определяется через: [3]

- вероятность того, что полученный результат окажется меньше требуемого значения (намечаемого, планируемого, прогнозируемого);

- произведение ожидаемого ущерба на вероятность того, что этот ущерб произойдет.

Методы оценки рисков включают следующее:

- количественную оценку рисков с помощью методов математической статистики;

- методы экспертной оценки рисков;

- методы имитационного моделирования рисков;

- комбинированные методы, представляющие собой объединение нескольких отдельных методов или их отдельных элементов.

Анализ проектных рисков начинается с их классификации и идентификации, то есть с их качественного описания и определения, какие виды рисков свойственны конкретному проекту в данном окружении при существующих экономических, политических, правовых условиях.

Анализ проектных рисков подразделяется на:

- качественный (описание всех предполагаемых рисков проекта, а также стоимостная оценка их последствий и мер по снижению);

- количественный (непосредственные расчеты изменений эффективности проекта в связи с рисками).

Анализ проектных рисков базируется на оценках рисков, которые заключаются в определении величины (степени) рисков.

Методы определения критерия количественной оценки рисков включают следующие методы.

- Статистические методы оценки , базирующиеся на методах математической статистики, т.е. дисперсии, стандартном отклонении, коэффициенте вариации. Для применения этих методов необходим достаточно большой объем исходных данных, наблюдений.

- Методы экспертных оценок , основанные на использовании знаний экспертов в процессе анализа проекта и учета влияния качественных факторов.

- Методы аналогий , основанные на анализе аналогичных проектов и условий их реализации для расчета вероятностей потерь. Данные методы применяются тогда, когда есть представительная база для анализа и другие методы неприемлемы или менее достоверны, данные методы широко практикуются на Западе, поскольку в практике управления проектами практикуются оценки проектов после их завершения и накапливается значительный материал для последующего применения.

- Комбинированные методы включают в себя использование сразу нескольких методов.

Используются также методы построения сложных распределений вероятностей (дерева решений), аналитические методы (анализ чувствительности, анализ точки безубыточности и пр.), анализ сценариев .

Анализ рисков – важнейший этап анализа инвестиционного проекта. В рамках анализа решается задача согласования двух практически противоположных стремлений – максимизации прибыли и минимизации рисков проекта.

Результатом анализа рисков должен являться специальный раздел бизнес-плана проекта, включающий:

- описание рисков, механизма их взаимодействия и совокупного эффекта;

- описание мер по защите от рисков, интересов всех сторон в преодолении опасности рисков;

- оценку выполненных экспертами процедур анализа рисков, а также использовавшихся ими исходных данных;

- описание структуры распределения рисков между участниками проекта по контракту с указанием предусмотренных компенсаций за убытки, профессиональных страховых выплат, долговых обязательств и т.п.;

- рекомендации по тем аспектам рисков, которые требуют специальных мер или условий в страховом полисе.

Одним из направлений анализа рисков инвестиционного проекта является качественный анализ или идентификация рисков .

Качественный анализ проектных рисков проводится на стадии разработки бизнес-плана, а обязательная комплексная экспертиза инвестиционного проекта позволяет подготовить обширную информацию для анализа его рисков.

Первым шагом идентификации рисков является конкретизация классификации рисков применительно к разрабатываемому проекту.

В теории рисков различают понятия фактора (причины), вида рисков и вида потерь (ущерба) от наступления рисковых событий.

Под факторами (причинами) рисков понимают такие незапланированные события, которые могут потенциально осуществиться и оказать отклоняющее воздействие на намеченный ход реализации проекта, или некоторые условия, вызывающее неопределенность исхода ситуации. При этом некоторые из указанных событий можно было предвидеть, а другие не представлялось возможным предугадать.

Вид рисков – классификация рисковых событий по однотипным причинам их возникновения.

Вид потерь, ущерба – классификация результатов реализации рисковых событий.

Таким образом, можно уточнить взаимосвязь основных характеристик рисков. В таблице 1 приведена классификация основных факторов рисков.

Таблица 1

Основные типы факторов рисков

| Наименование группы | Тип фактора | Содержание |

| 1 | 2 | 3 |

| По возможности предвидения | Априорные | Определяются до начала анализа рисков |

| Прочие | Определяются в процессе анализа рисков | |

| По степени влияния системы управления проектом на факторы рисков | Объективные или внешние | Факторы внешней среды, не зависящие непосредственно от самого участника проекта: - политические и экономические кризисы, конкуренция, инфляция; - экономическая обстановка, таможенные пошлины; - наличие или отсутствие режима наибольшего благоприятствования и т.д. |

| Субъективные или внутренние | Субъективные факторы характеризуют внутреннюю среду организации: - производственный потенциал (уровень технического оснащения, предметной и технологической специализации, организации труда); - кооперативные связи; - тип контрактов с инвестором, заказчиком и т.д. |

|

| По масштабу и (или) вероятности ожидаемых потерь | Высокий | Значительные ожидаемые потери и высокая вероятность наступления рисковых событий |

| Слабый | Низкий уровень потерь | |

| Производственные факторы | Срыв плана работ | Срыв плана работ из-за: - недостатка рабочей силы или материалов; - запаздываний в поставке материалов; - плохих условий на строительных площадках; - изменения возможностей заказчика проекта, подрядчиков; - ошибок проектирования; - ошибок планирования; - недостатка координации работ; |

- изменения руководства; - инцидентов и саботажа; - трудностей начального периода; - нереального планирования; - слабого управления; - труднодоступности объекта |

||

| Перерасход средств | Перерасход средств из-за: - срывов планов работ; - неправильной стратегии снабжения; - неквалифицированного персонала; - переплат по материалам, услугам и т.д.; - параллелизма в работах и нестыковок частей проекта; - протестов подрядчиков; - неправильных смет; - неучтенных внешних факторов |

В таблице 2 приведена классификация рисков по совокупности признаков. [4]

Таблица 2

Общая классификация рисков

| Классификационный признак | Виды рисков в соответствии с классификацией |

| 1 | 2 |

| По субъектам | Человечество (планета) в целом |

| По субъектам | Отдельные регионы, страны, нации Социальные группы, отдельные индивиды Экономические, политические, социальные и прочие системы Отрасли хозяйства Хозяйствующие субъекты Отдельные проекты Виды деятельности Прочие |

| По степени ущерба | Частичные риски – запланированные показатели, действия, результаты выполнены частично, но без потерь Допустимые риски – запланированные показатели, действия, результаты не выполнены, но нет потерь Критические риски – запланированные показатели, действия, результаты не выполнены, есть определенные потери, но сохранена целостность |

| Катастрофические риски – невыполнение запланированного результата влечет за собой разрушение субъекта (общества в целом, региона, страны, социальной группы, индивида, отрасли, предприятия, направления деятельности и пр.) | |

| По сферам проявления | Экономические риски , связанные с изменением экономических факторов Политические риски , связанные с изменением политического курса страны Социальные риски , связанные с социальными сложностями (например, риск забастовок и пр.) Экологические риски , связанные с экологическими катастрофами и бедствиями Нормативно-законодательные риски , связанные с изменениями законодательства и нормативной базы |

| По источникам возникновения | Несистематический риск , присущий конкретному субъекту, зависящий от его состояния и определяющийся его конкретной спецификой Систематический риск , связанный с изменчивостью рыночной конъюнктуры, риск не зависящий от субъекта и не регулируемый им. Определяется внешними обстоятельствами и одинаков для однотипных субъектов - непредсказуемые меры регулирования в сферах законодательства; - ценообразование, нормативы, рыночные конъюнктуры, природные катастрофы и бедствия; - преступления; - политические изменения |

| По отношению к проекту как замкнутой системе | Внешние риски : - риски, связанные с нестабильностью экономического законодательства и текущей экономической ситуации, условий инвестирования и использования прибыли; - внешнеэкономические риски (возможность введения ограничений на торговлю и поставки, закрытия границ и т.п.); - возможность ухудшения политической ситуации, риск неблагоприятных социально-политических изменений в стране или регионе; - возможность природно-климатических условий, стихийных бедствий, изменения; - неправильная оценка спроса, конкурентов и цен на продукцию проекта; - колебания рыночной конъюнктуры, валютных курсов и т.п. Внутренние риски : - неполнота или неточность проектной документации (затраты, сроки реализации проекта, параметры техники и технологии); - производственно-технологический риск (аварии и отказы оборудования, производственный брак и т.п.); - риск, связанный с неправильным подбором команды проекта; - неопределенность целей, интересов и поведения участников проекта; - риск изменения приоритетов в развитии предприятия и потери поддержки со стороны руководства; - риск несоответствия существующих каналов сбыта и требований к сбыту продукции проекта; |

| - неполнота или неточность информации о финансовом положении и деловой репутации предприятий-участников (возможность неплатежей, банкротств, срывов договорных обязательств) | |

| По результирующим потерям или доходам | Динамические риски – риски непредвиденных изменений стоимостных оценок проекта вследствие изменения первоначальных управленческих решений, а также изменения рыночных или политических обстоятельств. Могут вести как к потерям, так и к дополнительным доходам Статические риски – риски потерь реальных активов вследствие нанесения ущерба собственности или неудовлетворительной организации. Могут вести только к потерям |

| Внешние риски по степени предсказуемости | Непредсказуемые риски – это: 1) макроэкономические риски, в том числе: - неожиданные меры государственного регулирования в сферах материально-технического снабжения, охраны окружающей среды, проектных нормативов, производственных нормативов, землепользования, экспорта-импорта, ценообразования, налогообложения; - нестабильность экономического законодательства и текущей экономической ситуации; - изменение внешнеэкономической ситуации (возможность введения ограничений на торговлю и поставки, закрытия границ и т.п.); - неполнота или неточность информации о динамике технико-экономических показателей; - колебания рыночной конъюнктуры, цен, валютных курсов и т.п.; неопределенность природно-климатических условий, возможность стихийных бедствий; 2) экологические риски (природные катастрофы), в том числе: - наводнения; - землетрясения; - штормы; - климатические катаклизмы и др.; 3) социально-опасные риски и риски, связанные с преступлениями, в том числе: - вандализм; - саботаж; - терроризм; 4) риски, связанные с возникновением непредвиденных срывов, в том числе: - в создании необходимой инфраструктуры; - из-за банкротства подрядчиков по проектированию, снабжению, строительству и т.д.; - в финансировании; - в производственно-технологической системе (аварии и отказ оборудования, производственный брак и т.п.); - в получении исчерпывающей или достоверной информации о финансовом положении и деловой репутации предприятий-участников (возможность неплатежей, банкротств, срывов договорных обязательств) |

Предсказуемые риски – это: 1) рыночный риск, связанный с: - ухудшением возможности получения сырья и повышением его стоимости; - изменением потребительских требований; - усилением конкуренции; - потерей позиций на рынке; - нежеланием покупателей соблюдать торговые правила; 2) операционные риски, вызванные: - невозможностью поддержания рабочего состояния элементов проекта; - нарушением безопасности; - отступлением от целей проекта |

В таблице 3 приведена классификация основных рисков и потерь.

Таблица 3

Виды потерь и рисков

| Потери и риски | Содержание |

| 1 | 2 |

| Трудовые потери | Потери фондов времени, в том числе и рабочих, вызванные случайными, неопределенными обстоятельствами |

| Финансовые потери | Прямой денежный ущерб, связанный с непредусмотренными платежами; выплатой штрафов, уплатой дополнительных налогов, потерей денежных средств и ценных бумаг и неполучением денег из предусмотренных источников |

| Особые виды потерь | Связанные с инфляцией, изменением валютного курса, изъятием средств (дополнительных средств в республиканский, местный бюджеты) |

| Потери времени | Замедление процесса предпринимательства по сравнению с плановым |

| Социальные потери | Ущерб здоровью и жизни людей, окружающей среде, престижу организации, имиджу участников |

| Нежизнеспособность проекта | Уверенность в том, что предполагаемые доходы от проекта будут достаточными для покрытия всех видов затрат |

| Налоговый риск | Отсутствие полной гарантии на налоговую скидку из-за увеличения срока исполнения проекта |

| Риск недоплаты задолженностей | Временное снижение дохода из-за краткосрочного падения спроса на производимый продукт, либо снижения цены на него |

| Риск незавершенного строительства | Отсутствие полных гарантий на завершение строительного объекта |

| Определяющие потери и риски | Если в числе рассматриваемых потерь выделяется один вид, который либо по величине, либо по вероятности возникновения заведомо подавляет остальные, то при количественной оценке уровня рисков в расчет можно принимать только этот вид потерь |

| Случайные и систематические виды потерь | Систематические виды потерь включаются и учитываются во всех видах расчетов проекта. Как неизбежные расходы и при определении рисков прогнозируются потери только от случайных событий. Случайное развитие событий может привести к повышению или снижению затрат. При анализе рисков следует учитывать только ту часть случайных факторов, которые вызывают потери |

Основными результатами качественного анализа рисков являются:

- выявление конкретных рисков проекта и порождающих их причин;

- анализ и стоимостный эквивалент гипотетических последствий возможной реализации отмеченных рисков;

- предложение мероприятий по минимизации ущерба и, наконец, их стоимостная оценка. [5]

Кроме того, на этом этапе определяются граничные значения (минимум и максимум) возможного изменения всех факторов (переменных) проекта, проверяемых на риски.

2. ОСНОВНЫЕ МЕТОДЫ РАСЧЕТОВ РИСКОВ

Математический аппарат анализа рисков опирается на методы теории вероятностей, что обусловлено вероятностным характером неопределенности и рисков. Задачи количественного анализа рисков разделяются на три типа.

Прямые задачи, в которых оценка уровня рисков происходит на основании априори известной вероятностной информации.

Обратные задачи, когда задается приемлемый уровень рисков и определяются значения (диапазон значений) исходных параметров с учетом устанавливаемых ограничений на один или несколько варьируемых исходных параметров.

Задачи исследования чувствительности, устойчивости результативных, критериальных показателей по отношению к варьированию исходных параметров (распределению вероятностей, областей изменения тех или иных величин и т.п.). Это необходимо в связи с неизбежной неточностью исходной информации и отражает степень достоверности полученных при анализе проектных рисков результатов.

Количественный анализ проектных рисков производится на основе математических моделей принятия решений и поведения проекта, основными из которых являются:

- стохастические (вероятностные) модели;

- лингвистические (описательные) модели;

- нестохастические (игровые, поведенческие) модели.

В таблице 4 приведена характеристика наиболее используемых методов анализа рисков.

Таблица 4

Методы анализа рисков проекта

Вероятностные методы оценки рисков

Риск, связанный с проектом, характеризуется тремя факторами:

- событием, связанным с риском;

- вероятностью рисков;

- суммой, подвергаемой риску.

Чтобы количественно оценить риски, необходимо знать все возможные последствия принимаемого решения и вероятность последствий этого решения. Выделяют два метода определения вероятности.

Объективный метод определения вероятности основан на вычислении частоты, с которой происходят некоторые события. Частота при этом рассчитывается на основе фактических данных.

При вероятностных оценках рисков в случае отсутствия достаточного объема информации для вычисления частот используется субъективный метод оценки вероятности , т.е. экспертные оценки . [6]

Субъективная вероятность является предположением относительно определенного результата, основывающемся на суждении или личном опыте оценивающего, а не на частоте, с которой подобный результат был получен в аналогичных условиях.

Важными понятиями, применяющимися в вероятностном анализе рисков, являются понятия альтернативы, состояния среды, исхода.

Альтернатива – это последовательность действий, направленных на решение некоторой проблемы (приобретать или не приобретать новое оборудование, решение о том, какой из двух станков, различающихся по характеристикам, следует приобрести; следует ли внедрять в производство новый продукт и т.д.).

Состояние среды – ситуация, на которую лицо, принимающее решение (в нашем случае – инвестор), не может оказывать влияние (например, благоприятный или неблагоприятный рынок, климатические условия и т.д.).

Исходы (возможные события) возникают в случае, когда альтернатива реализуется в определенном состоянии среды. Это некая количественная оценка, показывающая последствия определенной альтернативы при определенном состоянии среды (например, величина прибыли, величина урожая и т.д.).

Анализируя и сравнивая варианты инвестиционных проектов, инвесторы действуют в рамках теории принятия решений. Как уже было отмечено выше, понятия неопределенности и рисков различаются между собой. Вероятностный инструментарий позволяет более четко разграничить их. В соответствии с этим в теории принятия решений выделяются три типа моделей.

Принятие решений в условиях определенности – лицо, принимающее решение (ЛПР) , точно знает последствия и исходы любой альтернативы или выбора решения. Эта модель нереалистична в случае принятия решения о долгосрочном вложении капитала.

Принятие решений в условиях рисков – ЛПР знает вероятности наступления исходов или последствий для каждого решения.

Принятие решения в условиях неопределенности – ЛПР не знает вероятностей наступления исходов для каждого решения.

Если имеет место неопределенность (т.е. существует возможность отклонения будущего дохода от его ожидаемой величины, но невозможно даже приблизительно указать вероятности наступления каждого возможного результата), то выбор альтернативы инвестирования может быть произведен на основе одного из трех критериев: [7]

- Критерий MAXIMAX (критерий оптимизма) определяет альтернативу, которая максимизирует максимальный результат для каждой альтернативы.

- Критерий MAXIMIN (критерий пессимизма) определяет альтернативу, которая максимизирует минимальный результат для каждой альтернативы.

- Критерий безразличия выявляет альтернативу с максимальным средним результатом (при этом действует негласное предположение, что каждое из возможных состояний среды может наступить с равной вероятностью; в результате выбирается альтернатива, дающая максимальную величину математического ожидания):

На основе вероятностей рассчитываются стандартные характеристики рисков.

- Математическое ожидание (среднее ожидаемое значение) – средневзвешенное всех возможных результатов, где в качестве весов используются вероятности их достижения.

- Дисперсия – средневзвешенное суммы квадратов отклонений случайной величины от ее математического ожидания (т.е. отклонений действительных результатов от ожидаемых) – мера разброса.

Квадратный корень из дисперсии называется стандартным отклонением .

Обе характеристики являются абсолютной мерой рисков.

- Коэффициент вариации служит относительной мерой рисков.

- Коэффициент корреляции показывает связь между переменными, состоящую в изменении средней величины одного из них в зависимости от изменения другого.

Положительный коэффициент корреляции означает положительную связь между величинами и чем ближе к единице, тем сильнее эта связь.

При проведении анализа проектного риска сначала определяются вероятные пределы изменения всех его «рисковых» факторов (или критических переменных), а затем проводятся последовательные проверочные расчеты при допущении, что переменные случайно изменяются в области своих допустимых значений. На основании расчетов результатов проекта при большом количестве различных обстоятельств анализ рисков позволяет оценить распределение вероятности различных вариантов проекта и его ожидаемую ценность (стоимость).

Экспертный анализ рисков применяют на начальных этапах работы с проектом в случае, если объем исходной информации является недостаточным для количественной оценки эффективности (погрешность результатов превышает 30%) и рисков проекта.

Достоинствами экспертного анализа рисков являются: отсутствие необходимости в точных исходных данных и дорогостоящих программных средствах, возможность проводить оценку до расчета эффективности проекта, а также простота расчетов. К основным недостаткам следует отнести: трудность в привлечении независимых экспертов и субъективность оценок.

Алгоритм экспертного анализа рисков следующий. [8]

- По каждому виду рисков определяется предельный уровень, приемлемый для организации, реализующей данный проект. Предельный уровень рисков определяется по стобалльной шкале.

- Устанавливается, при необходимости, дифференцированная оценка уровня компетентности экспертов, являющаяся конфиденциальной. Оценка выставляется по десятибалльной шкале.

- Риски оцениваются экспертами с точки зрения вероятности наступления рискового события (в долях единицы) и опасности данных рисков для успешного завершения проекта (по стобалльной шкале).

- Оценки, проставленные экспертами по каждому виду рисков, сводятся разработчиком проекта в таблицы. В них определяется интегральный уровень по каждому виду рисков.

- Сравниваются интегральный уровень рисков, полученный в результате экспертного опроса, и предельный уровень для данного вида и выносится решение о приемлемости данного вида риска для разработчика проекта.

- В случае, если принятый предельный уровень одного или нескольких видов рисков ниже полученных интегральных значений, разрабатывается комплекс мероприятий, направленных на снижение влияния выявленных рисков на успех реализации проекта, и осуществляется повторный анализ рисков.

Анализ показателей предельного уровня

Показатели предельного уровня характеризуют степень устойчивости проекта по отношению к возможным изменениям условий его реализации. Предельным значением параметра для t-го года является такое значение, при котором чистая прибыль от проекта равна нулю. Основным показателем этой группы является точка безубыточности (ТБ) – уровень физического объема продаж на протяжении расчетного периода времени, при котором выручка от реализации продукции совпадает с издержками производства.

Для подтверждения устойчивости проекта необходимо, чтобы значение точки безубыточности было меньше значений номинальных объемов производства и продаж. Чем дальше от них значение точки безубыточности (в процентном отношении), тем устойчивее проект. Проект обычно признается устойчивым, если значение точки безубыточности не превышает 75% от номинального объема производства.

Распределение затрат на постоянные и переменные, является приблизительным и может изменяться в зависимости от конкретных условий: системы начисления заработной платы, сбыта продукции и других особенностей производства.

Ограничения, которые должны соблюдаться при расчете точки безубыточности: [9]

- Объем производства равен объему продаж.

- Постоянные затраты одинаковы для любого объема производства.

- Переменные издержки изменяются пропорционально объему производства.

- Цена не изменяется в течение периода, для которого определяется точка безубыточности.

- Цена единицы продукции и стоимость единицы ресурсов остаются постоянными.

- В случае расчета точки безубыточности для нескольких наименований продукции, соотношение между объемами производимой продукции должно оставаться неизменным.

Показатель точки безубыточности позволяет определить:

- требуемый объем продаж, обеспечивающий получение прибыли;

- зависимость прибыли предприятия от изменения цены;

- значение каждого продукта в доле покрытия общих затрат.

Показатель точки безубыточности следует использовать при:

- введении в производство нового продукта;

- модернизации производственных мощностей;

- создании нового предприятия;

- изменении производственной или административной деятельности предприятия.

Расчет точки безубыточности усложняется при оценке проекта, результатом которого является выпуск нескольких видов продукции.

Анализ чувствительности проекта

Задача количественного анализа состоит в численном измерении влияния изменений рискованных факторов на эффективность проекта. Общая схема анализа чувствительности проекта состоит в следующем.

Анализ чувствительности (уязвимости) происходит при «последовательно-единичном» изменении каждой переменной: только одна из переменных меняет свое значение (например, на 10%), на основе чего пересчитывается новая величина используемого критерия (например, ЧДЦ). После этого оценивается процентное изменение критерия по отношению к базисному случаю и рассчитывается показатель чувствительности, представляющий собой отношение процентного изменения критерия к изменению значения переменной на один процент (так называемая эластичность изменения показателя). Таким же образом исчисляются показатели чувствительности по каждой из остальных переменных.

Затем на основании этих расчетов происходит экспертное ранжирование переменных по степени важности (например, очень высокая, средняя, невысокая) и экспертная оценка прогнозируемоcти (предсказуемости) значений переменных (например, высокая, средняя, низкая). Далее эксперт может построить так называемую «матрицу чувствительности», позволяющую выделить наименее и наиболее рискованные для проекта переменные (показатели).

Таблица 5 называется матрицей чувствительности , степени которой отражены в сказуемом таблицы (по горизонтали) и предсказуемости, степени которой представлены в подлежащем (по вертикали). На основе результатов анализа каждый фактор займет свое соответствующее место в поле матрицы (табл. 6). [10]

В соответствии с экспертным разбиением чувствительности и предсказуемости по их степеням матрица содержит девять элементов, которые можно распределить по зонам. Попадание фактора в определенную зону будет означать конкретную рекомендацию для принятия решения о дальнейшей с ним работе по анализу рисков.

Таблица 5

Показатели чувствительности и прогнозируемости переменных в проекте

| Переменная (х) | Чувствительность | Возможность прогнозирования |

| Объем продаж | Высокая | Низкая |

| Переменные издержки | Высокая | Высокая |

| Ставка процента | Средняя | Средняя |

| Оборотный капитал | Средняя | Средняя |

| Остаточная стоимость | Средняя | Высокая |

| Цена реализации | Низкая | Низкая |

Таблица 6

Матрица чувствительности и предсказуемости

| Предсказуемость переменных | Чувствительность переменной | ||

| Низкая | I | I | II |

| Средняя | I | II | III |

| Высокая | II | III | III |

Первая зона (I) – левый верхний угол матрицы – зона дальнейшего анализа попавших в нее факторов, так как к их изменению наиболее чувствительна ЧДЦ проекта и они обладают наименьшей прогнозируемостью.

Вторая зона (II) совпадает с элементами побочной диагонали матрицы и требует пристального внимания к происходящим изменениям расположенных в ней факторов (в частности, для этого и производился расчет критических значений каждого фактора).

Третья зона (III), правый нижний угол таблицы, – зона наибольшего благополучия: в ней находятся факторы, которые при всех прочих предположениях и расчетах являются наименее рискованными и не подлежат дальнейшему рассмотрению.

Несмотря на все свои преимущества – теоретическую прозрачность, простоту расчетов, экономико-математическую естественность результатов и наглядность их толкования – метод анализа чувствительности имеет существенные недостатки. Первый и основной из них – его однофакторность, т.е. ориентация на изменения только одного фактора проекта, что приводит к недоучету возможной связи между отдельными факторами или к недоучету их корреляции.

Анализ чувствительности проекта позволяет оценить, как изменяются результирующие показатели реализации проекта при различных значениях заданных переменных, необходимых для расчета. Этот вид анализа позволяет определить наиболее критические переменные, которые в наибольшей степени могут повлиять на осуществимость и эффективность проекта.

В качестве варьируемых исходных переменных принимают:

- объем продаж;

- цену за единицу продукции;

- инвестиционные затраты или их составляющие;

- график строительства;

- операционные затраты или их составляющие;

- срок задержек платежей;

- уровень инфляции;

- процент по займам, ставку дисконта и др.

В качестве результирующих показателей реализации проекта могут выступать: [11]

- показатели эффективности (чистый дисконтированный доход, внутренняя норма доходности, индекс доходности, срок окупаемости, рентабельность инвестиций);

- ежегодные показатели проекта (балансовая прибыль, чистая прибыль, сальдо накопленных реальных денег).

При относительном анализе чувствительности сравнивается относительное влияние исходных переменных (при их изменении на фиксированную величину, например, на 10%) на результирующие показатели проекта. Этот анализ позволяет определить наиболее существенные для проекта исходные переменные; их изменение должно контролироваться в первую очередь.

Абсолютный анализ чувствительности позволяет определить численное отклонение результирующих показателей при изменении значений исходных переменных. Значения переменных, соответствующие нулевым значениям результирующих показателей, соответствуют рассмотренным выше показателям предельного уровня.

Результаты анализа чувствительности приводятся в табличной или графической форме. Последняя является более наглядной и должна применяться в презентационных целях.

Анализ сценариев развития проекта

Анализ сценариев развития проекта позволяет оценить влияние на проект возможного одновременного изменения нескольких переменных через вероятность каждого сценария. Этот вид анализа может выполняться как с помощью электронных таблиц, так и с применением специальных компьютерных программ, позволяющих использовать методы имитационного моделирования.

В первом случае формируются 3-5 сценариев развития проекта. Каждому сценарию должны соответствовать:

- набор значений исходных переменных;

- рассчитанные значения результирующих показателей;

- некоторая вероятность наступления данного сценария, определяемая экспертным путем.

В результате расчета определяются средние (с учетом вероятности наступления каждого сценария) значения результирующих показателей.

Метод построения дерева решений проекта

В случае небольшого числа переменных и возможных сценариев развития проекта для анализа рисков можно также воспользоваться методом построения дерева решений . Преимущество данного метода – в его наглядности. Последовательность сбора данных для построения дерева решений при анализе рисков включает следующие шаги: [12]

- определение состава и продолжительности фаз жизненного цикла проекта;

- определение ключевых событий, которые могут повлиять на дальнейшее развитие проекта;

- определение времени наступления ключевых событий;

- формулировка всех возможных решений, которые могут быть приняты в результате наступления каждого ключевого события;

- определение вероятности принятия каждого решения;

- определение стоимости каждого этапа осуществления проекта (стоимости работ между ключевыми событиями).

На основании полученных данных строится дерево решений . Его узлы представляют собой ключевые события, а стрелки, соединяющие узлы, – проводимые работы по реализации проекта. Кроме того, на дереве решений приводится информация относительно времени, стоимости работ и вероятности принятия того или иного решения.

В результате построения дерева решений определяется вероятность каждого сценария развития проекта, эффективность по каждому сценарию, а также интегральная эффективность проекта. Положительная величина показателя эффективности проекта указывает на приемлемую степень рисков, связанную с осуществлением проекта.

Имитационное моделирование рисков на базе метода Монте-Карло

Имитационное моделирование рисков с использованием метода Монте-Карло представляет собой сочетание методов анализа чувствительности и анализа сценариев. Результатом такого анализа выступает распределение вероятностей возможных результатов проекта. Имитационное моделирование по методу Монте-Карло позволяет построить математическую модель для проекта с неопределенными значениями параметров и, зная вероятностные распределения параметров проекта, а также связь между изменениями параметров (корреляцию), получить распределение доходности проекта.

Анализ значений результирующих показателей при сформированных сценариях позволяет оценить возможный интервал их изменения при различных условиях реализации проекта. Вероятностные характеристики используются для:

- принятия инвестиционных решений;

- ранжирования проектов;

- обоснования рациональных размеров и форм резервирования и страхования.

Несмотря на свои достоинства, метод Монте-Карло не распространен и не используется слишком широко в бизнесе. Одна из главных причин этого – неопределенность функций распределения переменных, которые используются при расчетах.

Другая проблема, которая возникает как при использовании метода сценариев, так и при использовании метода Монте-Карло, состоит в том, что применение обоих методов не дает однозначного ответа на вопрос о том, следует ли все же реализовывать данный проект, или следует отвергнуть его, поэтому, как правило, используется целый комплекс методов анализа рисков проекта для окончательной оценки.

Все методы, позволяющие минимизировать проектные риски, можно разделить на три группы. [13]

1. Диверсификация , или распределение рисков (распределение усилий предприятия между видами деятельности, результаты которых непосредственно не связаны между собой), позволяющая распределить риски между участниками проекта. Распределение проектных рисков между его участниками является эффективным способом их снижения. Теория надежности показывает, что с увеличением количества параллельных звеньев в системе вероятность отказа в ней снижается пропорционально количеству таких звеньев. Поэтому распределение рисков между участниками повышает надежность достижения результата. Логичнее всего при этом сделать ответственным за конкретный вид риска того из его участников, который обладает возможностью точнее и качественнее рассчитывать и контролировать данный риск. Распределение рисков оформляется при разработке финансового плана проекта и контрактных документов.

2. Резервирование средств на покрытие непредвиденных расходов представляет собой способ борьбы с риском, предусматривающий установление соотношения между потенциальными рисками, влияющими на стоимость проекта, и размером расходов, необходимых для преодоления сбоев в выполнении проекта.

Величина резерва должна быть равна или превышать величину колебания параметров системы во времени. В этом случае затраты на резервы должны быть всегда ниже издержек (потерь), связанных с восстановлением отказа. Зарубежный опыт допускает увеличение стоимости проекта от 7 до 12% за счет резервирования средств на форс-мажор. Резервирование средств предусматривает установление соотношения между потенциальными рисками, изменяющими стоимость проекта, и размером расходов, связанных с преодолением нарушений в ходе его реализации.

Российские эксперты рекомендуют следующие примерные нормы непредвиденных расходов (табл. 7). [14]

Таблица 7

Нормы резервирования средств на непредвиденные расходы

| Вид затрат | Изменение непредвиденных расходов, % |

| Затраты/продолжительность работ российских исполнителей | +20 |

| Затраты/продолжительность работ иностранных исполнителей | +10 |

| Увеличение прямых производственных затрат | +20 |

| Снижение производства | -20 |

| Увеличение процента за кредит | +20 |

Минимизация рисков всегда увеличивает проектные затраты, но зато увеличивает и проектную прибыль.

Часть резерва всегда должна находиться в распоряжении менеджера проекта (остальной частью резерва распоряжаются в соответствии с контрактом другие участники проекта).

Необходимым условием успеха проекта является превышение предполагаемых поступлений от реализации проекта над оттоками денежных средств на каждом шаге расчета. С целью снижения рисков в плане финансирования необходимо создавать достаточный запас прочности, учитывающий следующие виды рисков:

- риск незавершенного строительства (дополнительные затраты и отсутствие запланированных на этот период доходов);

- риск временного снижения объема продаж продукции проекта;

- налоговый риск (невозможность использования налоговых льгот и преимуществ, изменение налогового законодательства);

- риск несвоевременной уплаты задолженностей со стороны заказчиков.

При расчете рисков необходимо, чтобы сальдо накопленных реальных денег в финансовом плане проекта на каждом шаге расчета было не менее 8% планируемых на данном шаге затрат. Кроме того, необходимо предусматривать дополнительные источники финансирования проекта и создание резервных фондов с отчислением в них определенного процента с выручки от реализации продукции.

3. Страхование рисков . В случае если участники проекта не в состоянии обеспечить реализацию проекта при наступлении того или иного рискового события собственными силами, необходимо осуществить страхование рисков. Страхование рисков есть, по существу, передача определенных рисков страховой компании.

Зарубежная практика страхования использует полное страхование инвестиционных проектов. Условия российской действительности позволяют пока только частично страховать риски проекта: здания, оборудование, персонал, некоторые экстремальные ситуации и т.д.

Выбор рациональной схемы страхования представляет собой достаточно сложную задачу.

В законодательстве РФ введено понятие предпринимательского риска . Страхование предпринимательского риска предполагает заключение договора имущественного страхования, по которому одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию) при наступлении предусмотренного в договоре события (страхового случая) возместить другой стороне (страхователю) или иному лицу, в пользу которого заключен договор (выгодоприобретателю), причиненные вследствие этого события убытки в застрахованном имуществе либо убытки в связи с иными имущественными интересами страхователя (выплатить страховое возмещение) в пределах определенной договором суммы (страховой суммы).

По договору имущественного страхования могут быть, в частности, застрахованы следующие имущественные интересы:

- риск утраты (гибели), недостачи или повреждения определенного имущества;

- риск ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, а в случаях, предусмотренных законом, также ответственности по договорам – риск гражданской ответственности;

- риск убытков от предпринимательской деятельности из-за нарушения своих обязательств контрагентами предпринимателя или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в том числе риск неполучения ожидаемых доходов – предпринимательский риск.

При заключении договора страхования предпринимательского риска страховщик вправе произвести анализ рисков, а при необходимости назначить экспертизу.

При страховании предпринимательского риска, если договором страхования не предусмотрено иное, страховая сумма не должна превышать убытки от предпринимательской деятельности, которые страхователь, как можно ожидать, понес бы при наступлении страхового случая.

Для реальных инвестиций существует страхование, и не только от финансовых потерь.

Отчисления на страхование предпринимательских рисков можно включать в состав себестоимости продукции.

Разрешено создавать страховые резервы или страховые фонды всем предприятиям и организациям для финансирования расходов, вызванных предпринимательскими и прочими рисками, а также связанных со страхованием имущества, жизни работников и гражданской ответственности за причинение вреда имущественным интересам третьих лиц. Установлен и лимит отчислений на эти цели: он не может превышать одного процента объема реализуемой продукции (работ, услуг).

4. ОРГАНИЗАЦИЯ РАБОТ ПО УПРАВЛЕНИЮ РИСКАМИ

Комплексное исследование разнообразных рисков на стадии разработки проекта с помощью системы подходов и методов, представленных в предыдущих разделах, предпринимается не только в целях анализа проектных рисков в начале жизненного цикла проекта.

Управление рисками – специфическая область менеджмента, требующая знаний в области теории фирмы, страхового дела, анализа хозяйственной деятельности предприятия, математических методов оптимизации экономических задач и т.д.

Система управления рисками – это особый вид деятельности, направленный на смягчение воздействия рисков на конечные результаты реализации проекта. Управление риском – новое для российской экономики явление, которое появилось при переходе экономики к рыночной системе хозяйствования.

Управление рисками осуществляется на всех фазах жизненного цикла проекта с помощью мониторинга, контроля и необходимых корректирующих воздействий.

Процесс управления рисками предполагает проведение определенных шагов, в том числе: [15]

- выявление предполагаемых рисков;

- анализ и оценка проектных рисков;

- выбор методов управления рисками;

- применение выбранных методов;

- оценку результатов управления рисками.

Анализ рисков инвестиционного проекта предполагает подход к риску не как к статическому, неизменному, а как к управляемому параметру, на уровень которого возможно и нужно оказывать воздействие.

В применении к инвестиционному проектированию реализация концепции приемлемого риска происходит через интеграцию комплекса процедур – оценки рисков проекта и управления проектными рисками.

Характеризуя в целом весь арсенал методов управления рисками проекта, необходимо подчеркнуть их конкретную практическую направленность, позволяющую не только отобрать и проранжировать факторы рисков, но и смоделировать процесс реализации проекта, оценить с определенной вероятностью последствия возникновения неблагоприятных ситуаций, подобрать методы минимизации их воздействия или предложить компенсирующие риски мероприятия, проследить за динамикой поведения фактических параметров проекта в ходе его осуществления и, наконец, скорректировать их изменение в нужном направлении. Цель управления проектными рисками не только способствует углублению анализа проектов, но и повышает эффективность инвестиционных решений. Роль главного исполнителя всех процедур, связанных с управлением риском, ложится на плечи менеджера проекта (администратора) или команды с его участием.

Методы управления проектными рисками могут и должны стать средством эффективной реализации самих проектов на всех уровнях управления – федеральном, региональном и местном.

Управление рисками – новое для российской экономики явление, которое появилось при переходе экономики к рыночной системе хозяйствования. Качественное управление риском повышает шансы системы управления проектом добиться успеха в долгосрочной перспективе, значительно уменьшает опасность неэффективной реализации проекта.

Важно не только выявить потенциальные риски проекта, но и оценить их влияние на результаты, своевременно принять решения о снижении рисков, причем осуществлять управления рисками на всех стадиях реализации проекта и адекватно документировать процессы управления рисками проекта для последующего применения этих знаний в дальнейшей практике управления подобными проектами.

ЗАКЛЮЧЕНИЕ

Итак, в условиях определенности рыночную стоимость инвестиций можно определить с помощью текущей стоимости будущих денежных потоков при ставке дисконтирования, равной проценту по безрисковым вложениям. Этот подход теоретически верен и практически осуществим, так как имеется лишь один возможный вариант денежных потоков и точно известна соответствующая ставка дисконтирования.

Существует необходимость методы работы с капитальным бюджетом в условиях неопределенности. Когда инвестиционное решение принято в условиях неопределенности, денежные потоки могут возникать в соответствии с одним из множества альтернативных сценариев.

В условиях неопределенности существует своего рода противоречие между теоретически верным и практически осуществимым подходом. Теоретически безупречный подход состоит в том, чтобы учесть все возможные варианты сценариев денежных потоков. В большинстве случаев это трудно или невозможно, так как придется учитывать слишком много альтернатив.

Методы исследования неопределенности можно разбить на три группы. Одна группа методов делает попытку учесть в явном виде все альтернативные сценарии денежных потоков. К этой группе относятся методы предпочтительного состояния.

Методы другой группы требуют, чтобы было дано полное обобщенное описание активов, на основе которого можно будет определить их стоимость. Третья группа методов разработана для того, чтобы обеспечить более глубокое понимание характеристик инвестиций, особенно связанного с ними риска. Это может принести пользу, даже если метод и не дает точного прогноза рыночной стоимости инвестиций. Анализ окупаемости, анализ чувствительности, стратегическое планирование могут послужить примерами таких методов.

Хотя эти три подхода могут вступить в противоречие, их можно использовать и так, чтобы они дополняли друг друга. В условиях неопределенности любое инвестиционное решение в значительной мере основано на субъективных суждениях (на здравом смысле).

Чтобы принимать правильные решения, необходимо:

- понимать, каким образом альтернативные сценарии денежных потоков, возможные в результате инвестирования, повлияют на рыночную стоимость проекта;

- осознавать риск конкретного рассматриваемого инвестиционного проекта (этому поможет применение третьего подхода);

- на основании своих заключений по первым двум пунктам оценить стоимость инвестиций (используя один из методов второй группы) так, чтобы данный проект можно было сравнивать с другими альтернативами.

Большинство инвесторов готовы пойти на риск только в том случае, если получат за это дополнительный выигрыш (в виде доходов). Поэтому для полноценного анализа инвестиций нужно определить, сколько стоит риск в глазах инвестора, то есть за какой дополнительный доход инвестор согласится рисковать.

Существует множество подходов к решению непростой проблемы анализа инвестиционных проектов в условиях риска и неопределенности.

СПИСОК ЛИТЕРАТУРЫ

1. Лахметкина Н.И. Инвестиционная стратегия предприятия. – М.: Кнорус, 2006.

2. Попков В.П., Семенов В.П. Организация и финансирование инвестиций. – СПб.: Питер, 2009.

3. Радионова С.П., Радионов Н.В. Оценка инвестиционных ресурсов предприятий (инновационный аспект). – СПб.: Альфа, 2008.

4. Романов В.С. Понятие рисков в инвестиционной деятельности. – М.: Владос, 2010.

5. Сергеев И.В., Веретенникова И.И. Организация и финансирование инвестиций. – М.: Финансы и статистика, 2010.

6. Чернов В.А. Инвестиционная стратегия. – М.: Юнити. 2009.

7. Лысенко О.В. Кабанова Е.Г. Инвестиционные риски на региональном уровне. // Регион: экономика и социология. – 2007. – № 2. – с. 17-24.

[1] Радионова С.П., Радионов Н.В. Оценка инвестиционных ресурсов предприятий (инновационный аспект). – СПб.: Альфа, 2008. – с. 163.

[2] Радионова С.П., Радионов Н.В. Оценка инвестиционных ресурсов предприятий (инновационный аспект). – СПб.: Альфа, 2008. – с. 165.

[3] Сергеев И.В., Веретенникова И.И. Организация и финансирование инвестиций. – М.: Финансы и статистика, 2010. – с. 135.

[4] Чернов В.А. Инвестиционная стратегия. – М.: Юнити. 2009. – с. 54.

[5] Лысенко О.В. Кабанова Е.Г. Инвестиционные риски на региональном уровне. // Регион: экономика и социология. – 2007. – № 2. – с. 17-24.

[6] Лахметкина Н.И. Инвестиционная стратегия предприятия. – М.: Кнорус, 2006. – с. 128.

[7] Лахметкина Н.И. Инвестиционная стратегия предприятия. – М.: Кнорус, 2006. – с. 129.

[8] Лахметкина Н.И. Инвестиционная стратегия предприятия. – М.: Кнорус, 2006. – с. 131.

[9] Лахметкина Н.И. Инвестиционная стратегия предприятия. – М.: Кнорус, 2006. – с. 132.

[10] Лахметкина Н.И. Инвестиционная стратегия предприятия. – М.: Кнорус, 2006. – с. 133.

[11] Лахметкина Н.И. Инвестиционная стратегия предприятия. – М.: Кнорус, 2006. – с. 135.

[12] Сергеев И.В., Веретенникова И.И. Организация и финансирование инвестиций. – М.: Финансы и статистика, 2010. – с. 211.

[13] Сергеев И.В., Веретенникова И.И. Организация и финансирование инвестиций. – М.: Финансы и статистика, 2010. – с. 217.

[14] Сергеев И.В., Веретенникова И.И. Организация и финансирование инвестиций. – М.: Финансы и статистика, 2010. – с. 218.

[15] Радионова С.П., Радионов Н.В. Оценка инвестиционных ресурсов предприятий (инновационный аспект). – СПб.: Альфа, 2008. – с. 107.