| Скачать .docx |

Дипломная работа: Инвестиционный проект создания предприятия оптовой торговли

В современном мире многообразных и сложных экономических процессов и взаимоотношений между гражданами, предприятиями, финансовыми институтами, государствами на внутреннем и внешнем рынках острой проблемой является эффективное вложение капитала с целью его приумножения, или инвестирование. Экономическая природа инвестиций обусловлена закономерностями процесса расширенного воспроизводства и заключается в использовании части дополнительного общественного продукта для увеличения количества и качества всех элементов системы производительных сил общества. Источником инвестиций является фонд накопления, или сберегаемая часть национального дохода, направляемая на увеличение и развитие факторов производства, и фонд возмещения, используемый для обновления изношенных средств производства в виде амортизационных отчислений. Все инвестиционные составляющие формируют таким образом структуру средств, которая непосредственно влияет на эффективность инвестиционных процессов и темпы расширенного воспроизводства.

Процесс инвестирования принято реализовывать с помощью разработки и последующего выполнения инвестиционного проекта.

В данной дипломной работе мы хотим отразить наиболее важные моменты эффективности финансовых расчетов в инвестиционных проектах (бизнес-планировании), показать основные финансовые расчеты по конкретному предприятию, выдвинуть свои предложения по совершенствованию финансовых расчетов с целью эффективного вложения средств в данный инвестиционный проект.

Целью данной дипломной работы является полное изучение понятия инвестиционного проектирования, аспектов бизнес-планирования и осуществление расчетов в этой области, изучение данной проблемы на примере бизнес-плана инвестиционного проекта на ООО «Хозяюшка», указание на недостатки в финансовых расчетах, предложение решения по их совершенствованию, а также получение навыков по составлению бизнес-плана и осуществлению в нем финансовых расчетов.

Для достижения поставленной цели в работе решены следующие задачи:

1. охарактеризованы теоретические положения инвестиционного проектирования, методы финансирования и оценки эффективности инвестиционных проектов;

2. дана организационно-экономическая характеристика ООО «Хозяюшка»;

3. разработан инвестиционный проект открытия магазина оптовой торговли посудой, хозяйственными товарами и товарами бытовой химии и определена его экономическая эффективность.

В I главе проведен анализ и дается краткий отчет об ООО «Хозяюшка», его характеристика и финансово-хозяйственная деятельность.

На основе составленного бизнес-плана инвестиционного проекта во II главе приводятся основные финансовые расчеты по данному проекту в прогнозе на период пять лет.

В III главе рассмотрены теоретические вопросы основных положений инвестиционного проектирования, инвестиционных потребностей проекта и источников финансирования, приводятся основные критерии эффективности инвестиционного проекта и источники их финансирования.

1.1 Характеристика создаваемого предприятия

Формат подразумевает «экономичный магазин у дома», где продаются товары NON FOOD FMCG. Магазин «Хозяюшка» – это аккумулированный положительный опыт европейских дрогери, в планы компании в ближайшие годы входит занятие позиции лидера на рынке российских дрогери.

Ассортимент магазина включает до 9000 SKU. Основные товарные категории: средства по уходу, бытовая химия, декоративная косметика, парфюмерия и бижутерия, аксессуары, сопутствующие товары, посуда, прочие хозяйственные товары.

«Хозяюшка» – магазин, позиционирующий себя как «Только для женщин». Целевая аудитория марки – женщины 25–50 лет, работающие и ведущие хозяйство, покупающие средства гигиены и бытовую химию для семьи, и косметику для себя.

Преимущества для покупателей: возможность совершения покупки за 10 минут, полный ассортимент непродовольственных товаров повседневного спроса, доступные цены.

Компания «Хозяюшка» предполагает занять нишу в сфере торгово-закупочной деятельности, прямых продаж товаров бытовой химии в корпоративный сектор.

Для достижения конкурентных преимуществ предполагаются следующие особенности и отличия от других компаний данного сектора рынка:

1. на работу в отдел продаж будут приниматься амбициозные профессионалы, основная мотивация которых – получение высокого дохода. Это будет способствовать агрессивному выходу на рынок и захвату большей доли;

2. основное ноу-хау, разработанное для данной фирмы – уникальная структура взаимоотношений с клиентом, регламентирующая определенный набор действий менеджера контактирующего с заказчиком, исключающий возможность низкого уровня качества обслуживания, что вызовет повышение лояльности клиентов и долгосрочные отношения.

1.2 Анализ рынка посуды и хозтоваров

Как считают специалисты, на сегодняшний день российский рынок посуды сформировался. Если в ближайшее время на нем и произойдут какие-то заметные перемены, то связано это будет скорее с ротацией ассортимента и перераспределением сил крупных игроков на этом рынке.

Посуду из закаленного стекла теснит более дорогой, эксклюзивный товар из фарфора и хрусталя. Если главными критериями выбора для потребителя в разное время были цена, ассортимент и качество, то теперь на первом месте стоит совокупность всех этих факторов. Красота приходит на смену практичности. Рынок стал настолько емким и разнообразным, что удивить избалованного богатым ассортиментом потребителя чем-то новеньким практически невозможно. Хотя в большей степени это относится к Москве, где ассортимент столовой посуды представлен достаточно полно. Что же касается регионов, там пока много места для маневра.

В целом, емкость российского рынка посуды (столовая, кухонная посуда и т.д.) можно оценить достаточно условно, поскольку он является одной из составляющих рынка товаров для дома, и отдельно его никто и никогда не оценивал. Впрочем, по подсчетам самих игроков, на столовую посуду приходится порядка трети от объемов рынка всех товаров для дома. Таким образом, можно предположить, что, если на последнем ежегодно крутится $1,6–1,8 млрд. в год, то объем рынка посуды составляет $550–600 млн. Из них непосредственно на столовую посуду приходится около $360 млн.

На сегодняшний день практически все известные европейские бренды присутствуют на российском рынке. Другое дело, что в силу культурных особенностей и традиций, те или иные их товарные группы не достаточно хорошо представлены. Российский рынок имеет свою специфику, поэтому предпринимателям при выборе ассортимента приходится дистанцироваться от европейских и собственных вкусов и полагаться скорее на интуицию и знание специфики российского менталитета.

Сегодня на российском рынке стеклянной посуды наиболее широко представлены 3 посудные компании: ARC International (Франция), Bormioli Rocco (Италия) и Pasabahce (Турция). На них приходится максимальный объем продаж не только в России, но и на рынках всего мира. Но безусловным лидером на протяжении уже 10 лет есть и остается ARC International. Предлагая потребителю по приемлемым ценам широкую линейку посуды, от питьевого стекла до салатников и емкостей для использования в СВЧ-печи, компания обеспечила себе устойчивую популярность. Прежде всего, связано это с его успешной маркетинговой и дистрибьюторской политикой, а также с постоянным обновлением ассортимента. В России у ARC International – 5 официальных дистрибьюторов: 4 в Москве («Безант», «ДП Трейд», «Домарк» и «Глоссар») и один в Санкт-Петербурге («Аксе»). Уже сейчас на рынке достаточно широко представлена керамика. В основном, это безымянный товар, который везут из Китая, Польши, Чехии, Испании, Португалии, Франции и Бразилии. Медленно, но верно развиваются сегменты хрусталя и фарфора.

На рынке столовой посуды с большими объемами продаж среди наиболее крупных компаний можно назвать такие как «Красный Куб», «Безант», «РАМО», «ДП Трейд». Но при этом, каждая компания определила для себя ценовую категорию товара и старается ее придерживаться, работая для своего покупателя. Помимо крупных компаний, на рынке сейчас работает больше сотни мелких «посудных» фирм, которые делают перманентные попытки вырваться из рядов аутсайдеров.

Конкуренции среди крупных компаний, безусловно, существует. Во многом она ценовая и ассортиментная. Все крупные игроки, понимая это, выработали свою стратегию и каждый для себя определил приоритеты. Однако даже с приходом на российский рынок крупных западных сетей, каких-то заметных битв среди поставщиков не случилось – каждый из них получил свою долю.

На сегодняшний день некоторые крупные игроки посудного рынка, которые, так или иначе, начинали свою трудовую деятельность с оптовых продаж, обзавелись собственной розницей. Самая большая посудно-подарочная сеть из 39 магазинов, включая франчайзинговые, принадлежит «Красному Кубу». Концерн «РАМО» в настоящее время владеет сетью магазинов под маркой «Ножи Золинген» и «Японский Фарфор».Компания» ДП Трейд» открыла под вывеской «Посудная лавка» 3 магазина в Москве и 2 в Санкт-Петербурге. Однако, если магазины «Красного Куба» и «ДП Трейд» ориентированы на продажу товаров средней ценовой категории, то «РАМО» изначально позиционировал свои, как дорогие металло-фарфоровые.

Среди крупных розничных операторов, можно также назвать сети «Мульти» и «Домино» – в каждой более 10 магазинов. В отличие от вышеназванных компаний, они осуществляют прямые поставки товаров исключительно для собственных магазинов.

В последнее время наметилась тенденция, когда крупные оптовики открывают собственные магазины cash&carry. Среди них компании «Безант», «ОптТоргСоюз, «Классик центр».

Столовая посуда – одна из важнейших деталей в зале ресторана и кафе. Она способна придать праздничную атмосферу даже перекусу, не говоря уже об ужине. Наши предки мастерили себе тарелки из самых разнообразных материалов: от листьев и плохо обожженной глины до золота и серебра. Но с появлением в Европе китайского фарфора и довольно успешных попыток его копирования мануфактурами многих стран фарфоровая посуда заняла прочное место на столах заведений питания всех уровней.

Стиль ресторана, кафе, бистро во многом определяют предметы сервировки и аксессуары, на которых невольно останавливается взгляд клиента. И далеко не каждому посетителю нравятся навязчивые пасторальные сценки на чашках и тарелках. Декораторы отмечают, что лучше всего в готовый интерьер вписываются классическая однотонная посуда и аксессуары. Наверное, поэтому абсолютный хит нынешнего сезона на европейском ресторанном рынке – сочетание белой фарфоровой посуды с серебристо-стальными приборами и аксессуарами.

Следуя этой тенденции, например, московская компания «Сухаревка» ведет эксклюзивные поставки на российский рынок оригинальной коллекции столовой посуды и предметов сервировки немецкой компании BKW gruppe. Выдержанная в классическом, лаконичном стиле, она без труда вписывается в любой интерьер и гармонирует как с незамысловатыми полуфабрикатами недорогих придорожных кафе, так и с блюдами высокой кухни ресторанов VIP-класса. Удачным дополнением к столовой посуде стали выдержанные в традиционном немецком стиле предмеры сервировки и декора стола из нержавеющей стали, а также посеребренные изделия, изготовленные на собственном производстве.

Коллекция предметов сервировки включает в себя более 200 различных изделий: от колец для салфеток, подсвечников, чайфинг-диш до икорниц и наборов для специй.

Весомое место в представленном ассортименте занимают наплитная посуда и кухонный инвентарь. На московском рынке можно без труда приобрести качественные товары многих известных брендов – De Buy-er, Fissler, Arcoss. Единственный минус продукции мировых лидеров – высокая цена и, как следствие, ее недоступность для многих демократичных заведений питания. А отечественные производители, предлагая товар по более низким ценам, подчас грешат недостаточным качеством. Поэтому, внимательно изучив ситуацию на российском ресторанном рынке, маркетологи BKW gruppe порекомендовали начать продвижение качественной наплитной посуды и кухонного инвентаря по доступным для широкого потребителя ценам.

Варьирование дизайнерами BKW gruppe различных материалов и технологий производства привело к созданию линейки кухонного инвентаря «эконом». По своим функциональным свойствам (сроку службы, условиям эксплуатации, удобству для персонала, возможности использования в различных заведениях общепита) она не уступает известным брендам и выигрывает в цене.

Разработав несколько самобытных коллекций столового фарфора для различных направлений европейской и приобретающей все большую популярность азиатской кухни, компания BKW gruppe, не имеющая собственных мощностей для производства фарфора, после длительных поисков и пробных поставок остановила свой выбор на крупном китайском производителе FAR EAST CERAMICS.

Эта компания – относительно молодой и активно растущий производитель. Начав с поставок ресторанного фарфора в заведения западного побережья США, за 10 лет работы FAR EAST CERAMICS превратилась в одного из крупнейших производителей ресторанного фарфора и промоушн-изделий (кружек, пепельниц и др. под нанесение логотипа). Вся продукция компании производится на трех принадлежащих ей заводах, оборудованных в соответствии с последними разработками по производству фарфора. Постоянными клиентами FAR EAST CERAMICS являются авиакомпании Delta Airlines, Nothwest Airlines, Nescafe, сеть отелей Holiday Inn и ресторанов Ihop Restau-rants.

Благодаря успешному сотрудничеству с FAR EAST CERAMICS фарфор под маркой BKW gruppe приобрел специальный утолщенный край, делающий посуду устойчивой к сколам, он «окунулся» в жаропрочную и износостойкую глазурь – такая посуда служит гораздо дольше без ущерба для ее внешнего вида. Также ее можно, не боясь, использовать в микроволновых печах и мыть в посудомоечных машинах. Этот фарфор успешно прошел лабораторные испытания, подтвердившие отсутствие в нем вредных примесей – свинца и кадмия, наличием которых часто грешат многие предметы.

Фарфор под маркой FAR EAST СERAMICS for BKW gruppe – результат успешного сотрудничества двух компаний. Несмотря на партнерские и доверительные отношения с производителем, специалисты BKW gruppe осуществляют постоянный контроль качества продукции на всех этапах производства, начиная с составления фарфоровой смеси и заканчивая упаковкой готовых изделий.

Специалисты считают, что, предлагая широкий спектр посуды из различных видов фарфора – от сравнительно недорогого до элитного, – BKW gruppe способна удовлетворить потребности любого клиента.

На петербургском рынке появилось несколько новых марок эксклюзивной профессиональной столовой посуды для ресторанов от немецких и итальянских производителей. Фирма KAHLA (Германия) представила линию фарфоровой посуды. При ее изготовлении используется сырье экстракласса; высококачественная, особо прочная глазурь и передовая концепция обжига. Все это гарантирует изделиям высочайший уровень качества. То же можно сказать и о профессиональном фарфоре еще одной немецкой компании – TOGNANA. Он идеален для итальянских ресторанов, так как в ассортименте продукции этой фирмы обязательно присутствуют характерные для этой кухни фарфоровые блюда для пиццы, пасты, лазаньи и всего того, что готовят из морепродуктов. Все изделия легко штабелируются, что позволяет экономно использовать кухонное пространство.

Профессиональная линия итальянского хрустального стекла Bormioli Luigi предназначена для гостиничного и ресторанного сектора. Все изделия проходят специальную обработку, которая обеспечивает повышенную устойчивость кромки бокалов к механическим и термическим воздействиям. Разнообразные серии фужеров, бокалов и стаканов выдержаны как в классическом, так и в стиле «модерн». Срок службы всех изделий составляет от 2 и более лет (с сохранением первоначального внешнего вида).

На рынке Петербурга официальным дистрибьютором профессиональной столовой посуды Kahla, Tognana и Bormioli Luigi является компания «Русский Проект».

По разным оценкам, емкость российского рынка посуды в целом в ближайшее время увеличится на 20 – 40% и приблизится в денежном выражении к $1 млрд., из этой суммы около половины придется на столовую посуду. В меньшей степени это отразится на столичном рынке, поскольку в последнее время для большего числа игроков приоритетным является региональное развитие. Специалисты считают, что с повышением культуры и доходов населения большое внимание будет уделяться дизайну товара и концепции продажи.

В настоящее время рынок средств бытовой химии в России стабильно развивается. Растут объемы производства и продаж у российских компаний. Но на рынке по-прежнему велика доля импортной продукции. Зарубежные компании, имеющие производство на территории России, постоянно наращивают объемы производства и практически достигли докризисного уровня продаж. Уровни продаж крупных интернациональных компаний растут быстрыми темпами.

Современный российский рынок бытовой химии можно подразделить на два субрынка:

1. Синтетические моющие средства (СМС) – данные препараты предназначены для ухода за бельем. К этому субрынку можно также отнести дополняющие средства при стирке, это отбеливатели, кондиционеры, соли для стирки, восстановители цвета, средства для замачивания, средства для удаления пятен. Они могут быть различной консистенции: жидкие, пастообразные, порошкообразные.

2. Чистящие средства (ЧС) – данные препараты предназначены для ухода за жилищем, чистки различных поверхностей и домашней утвари (посуды, пола, унитаза, ковров, стекол), дезинфицирующие, универсальные средства и.т.д.

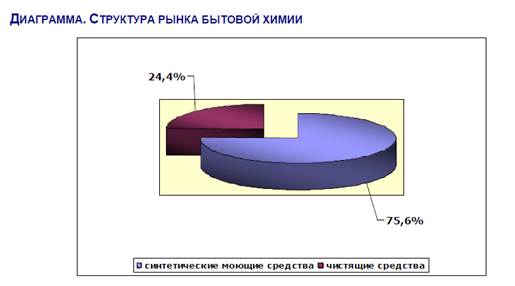

Рис. 1.1 – Структура рынка бытовой химии

Как можно заметить, на рынке преобладают синтетические моющие средства, которые занимают 75,6% рынка. На долю же чистящих средств приходится 24,4%.

Наибольшую долю в сегменте СМС составляют стиральные порошки (80%). 14% приходится на отбеливатели, а 6% – на кондиционеры и усилители действия моющих средств.

Отметим, что в сегменте просматривается тенденция к увеличению доли стиральных порошков и снижению доли вспомогательных средств, что связано в первую очередь с универсализацией порошков, которые одновременно могут выполнять функцию отбеливания или кондиционирования белья.

Наиболее развитым сегментом ЧС являются жидкие моющие средства, которые занимают 73,4% рынка. Четверть рынка приходится на сухие чистящие средства.

Чистящие средства бывают с различными отдушками, среди которых лидируют следующие запахи:

· Лимон

· Хвоя

Можно констатировать тот факт, что конкурентную борьбу российские производители средств бытовой химии пока проигрывают. Ведущие позиции занимают транснациональные компании, и сдавать их они не собираются. Конкурировать с ними пока может только компания «Нэфис косметикс». Для улучшения положения отечественным производителям необходимо заботиться о выведении на рынок более дорогих товаров, что недавно сделала «Нэфис косметикс», которые своими уникальными свойствами будут привлекательны для покупателей, учитывая тенденцию смещения спроса в сторону более дорогих продуктов.

Негативно на рынке в целом и на производителях в частности отразилось введение единой государственной автоматизированной системы учета объемов производства и оборота этилового спирта (ЕГАИС), в результате чего производители бытовой химии потеряли порядка $0,5 млрд.

В июле 2007 году компаниям удалось вывести парфюмерию и косметику, но не бытовую химию, в результате парфюмерно-косметические компании, производящие только несколько наименований бытовой химии, закрыли данное производство, чтобы не устанавливать ЕГАИС только для 3–4 наименований продукции (например, Концерн Калина).

Другие компании отказываются от этилового спирта в своей продукции, заменяя его, например, изопропиловым, в результате страдают потребительские свойства товаров. Таким образом поступили такие компании, как «Свобода», «Весна», «Невская косметика».

При выборе бытовой химии покупатели ориентируются на две-три марки, иногда – на одну. Потребители моющих средств отличаются лояльностью или консервативностью к выбранным маркам и редко их меняют, покупая другие. В то же время есть такая категория покупателей, которая вообще не придерживается никакой из торговых марок. В этом случае покупается то, что первым попадется под руку.

При покупке средств бытовой химии потребители в первую очередь ориентируются на соотношении цены и качества. Интересы покупателей могут смещаться как в сторону цены, так и в сторону качества, эффективности. В последнем случае (если качество важнее цены) для потребителей цена не играет решающей роли при покупке средства.

Очень часто покупатели не обращают внимания на то, какое количество средства они покупают. В результате они могут заплатить одинаковую сумму денег за баночку или коробку с чистящим средством разного веса. Например, купить баночку чистящего порошка весом 250 г. и весом 450 г. за одинаковую сумму.

Основными мотивами при покупке чистящих средств являются:

· Рекламируемость товара и известность марки

· Эффективность средства

· Качество

· Экономичная консистенция

· Цена

· Бережное отношение к чистимой поверхности

· Удобство использования и упаковки

· Отсутствие в составе средства вредных веществ

· Экологическая безопасность

Это еще раз свидетельствует, что при прочих равных условиях покупатели отдадут предпочтение широко рекламируемому средству, что говорит о необходимости вкладывания денег в рекламу.

Объем рынка средств бытовой химии в России в 2008 году составил приблизительно $ 5,7 млрд. Темп прироста рынка в стоимостном выражении находился в диапазоне 12,0–13,5%.

По данным ФСГС РФ, выручка от продажи товаров бытовой химии (за минусом НДС, акцизов и иных аналогичных обязательных платежей) в 2008 году составила $ 3,1 млрд., что на 23% превышает аналогичный показатель 2006 года, составляющий $ 2,5 млрд.

Темп роста рынка бытовой химии в натуральном выражении значительно ниже, чем темп роста в стоимостном выражении. По нашей оценке, основанной на данных ФСГС РФ, в 2008 году объем рынка оказался равным приблизительно 1,1 млн. тонн и превысил показатель 2007 года всего на 2%.

Рентабельность продаж на рынке бытовой химии в 2008 году, в среднем, не изменилась относительно показателя 2007 года и составила 10%.

Рынок средств бытовой химии является относительно консолидированным, на долю двух компаний-лидеров – Procter & Gamble и Henkel приходится 50% продаж всех стиральных порошков в весовом и 60% в стоимотсном выражении.

В целом по России доминирующее положение в большинстве сегментов рынка бытовой химии занимают транснациональные компании. Лидерство в отрасли синтетических моющих средств принадлежит компании «Procter&Gamble – Новомосковск», которая заняла более 33% российского рынка в стоимостном выражении в 2008 году, компания «Хенкель» является вторым крупнейшим игроком, – ей принадлежит около 27% рынка, Unilever занимает чуть более 7% рынка моющих средств.

Среди российских компаний на рынке бытовой химии наиболее крупной и способной конкурировать с иностранными производителями является компания «Нэфис Косметикс».

В 2008 году объем российского экспорта бытовой химии в натуральном выражении составил 327560 тонн и превысил объем импорта. В 2008 году из России было экспортировано 28% в натуральном выражении всех произведенных в стране средств бытовой химии. В стоимостном выражении объем экспорта составил $ 338,4 млн. и оказался меньше, объема импорта.

По данным ФСГС РФ, объем производства бытовой химии в России в 2008 году вырос на 2% и составил приблизительно 1,185 млн. тонн. Наибольшая динамика роста производства (на 20%) была достигнута в сегменте чистящих средств, тогда как в сегменте моющих средств объем производства сократился на 2%. Большинство производителей активно наращивают свои производственные мощности.

В 2008 году на рынок бытовой химии оказало сильное влияние изменение законодательства в области регулирования производства и оборота спиртосодержащей продукции. Кроме того, имели место такие факторы как общий рост уровня доходов и культуры потребления средств бытовой химии населения, а также развитие розничной торговли и рынков клининга и химчисток в России.

Под действием этих факторов складываются такие тенденции рынка, как рост потребления более дорогих и качественных средств бытовой химии, переориентация потребителей с универсальных средств на специализированные и появление новых ниш на рынке бытовой химии, рост потребления средств для автоматической стирки, вытеснение порошкообразных средств жидкими средствами и гелями.

SWOT-анализ – один из самых распространенных методов оценки стратегического положения компании. Он позволяет выявить сильные и слабые стороны организации, возможности и угрозы, которые ожидают компанию в будущем. Графическое изображение матрицы приведено на рисунке 1.2.

| Strength (сила) |

Weaknesses (слабость) |

| Opportunities (возможности) |

Threats (угрозы) |

Рисунок 1.2 – Матрица SWOT-анализа

Котлер[1] указывает, что SWOT-анализ необходимо проводить в период стратегического аудита, этот метод позволяет выделить наиболее важные результаты и небольшое количество опорных пунктов позволит компании сосредоточить на них свое внимание.

Томсон и Стрикленд[2] пишут, что стратегия должна как можно лучше сочетать внутренние возможности компании (ее сильные и слабые стороны) и внешнюю ситуацию (частично отраженную в возможностях и угрозах). По мнению авторов, SWOT-анализ похож на составление стратегического баланса, и дело лишь в том, насколько сильные стороны (активы) перекрывают ее слабые стороны (пассивы). При этом возможности и угрозы не только влияют на положение компании, но и указывают на необходимость стратегических изменений.

Данная методика наиболее полно отражает возможности предприятия на рынке текущей (либо планируемой) деятельности, а также угрозы, существующие на данном рынке. Таким образом, применение методики SWOT-анализа позволит достоверно спрогнозировать возможности развития предприятия на рынке планируемой деятельности.

S (Сильные стороны)

Среди сильных сторон компании «Хозяюшка» можно отметить следующие:

— низкие постоянные издержки

— высокий уровень профессиональной подготовки сотрудников

— наличие внутренней базы данных с возможностью автоматизации бизнес-процессов

— удаленная работа менеджеров по продажам, что дает возможность широкого охвата региональных рынков сбыта

— постоянная реализация рекламной капании в Internet

— специализация на одном виде реализуемой продукции

— исключена возможность низкого уровня качества обслуживания

— основные затраты относятся на переменные издержки

W (Слабые стороны)

Слабые стороны выражаются в таких категориях, как:

— длительность обработки запроса

— в большинстве случаев, невозможность личного контакта менеджера по работе с клиентами и клиента

— Не определена ответственность

O (Возможности)

Рассматриваемое предприятие обладает высоким потенциалом в области развития бизнеса и отношений с клиентами.

— развитие отношений с клиентами, представляющими наибольший интерес для организации

— разработка отраслевого подхода в работе с клиентами

— увеличение доли рынка

— разработка и реализация PR-мероприятий

T (Угрозы)

Угрозами для компании «Хозяюшка» являются:

— высокий уровень конкуренции в данном сегменте рынка

— изменение законодательства в отрасли информационных технологий (его ужесточение)

— промышленный шпионаж

В компании «Хозяюшка» будет использоваться компьютерная и оргтехника техника для работы всех сотрудников за исключением курьера, планированием и контролем за работой которого осуществляет секретарь. В компании установлен сетевой сервер, который объединяет все компьютеры и оргтехнику.

В компании используется база данных, объединяющая работу всех сотрудников, обеспечивает сохранение используемой информации, основные этапы работы, а также, позволяющая автоматизировать часть процессов работы. Это позволяет сократить значительное время на коммуникации между сотрудниками, на создание документов. Использование базы данных позволяет стандартизировать работу сотрудников.

К ключевым факторам, влияющим на российский рынок системной интеграции, относят, в первую очередь, стабильную экономическую и политическую ситуацию последних лет, а также государственную политику, направленную на активное развитие сферы информационных технологий. Как следствие, растут бюджеты заказчиков, расширяется их число за счет отраслей, ранее мало вовлеченных в процесс информатизации, обостряется конкурентная борьба. Наконец, существенный фактор – развитие самих интеграторов, укрупняющихся, диверсифицирующихся и наращивающих новые компетенции.

Фактор стабильности

Фактор государства

В 2008 году существенную роль в развитии рынка бытовой химии продолжало играть государство. В течение всего года государственные структуры по-прежнему проявляли себя как крупнейшие заказчики, в том числе в рамках нацпроектов, которые в прошлом году развивались и реализовывались, пожалуй, наиболее активно.

Фактор заказчика

Еще один ключевой фактор роста – в 2008 году продолжили увеличиваться бюджеты компаний-заказчиков. Многие из них перестали экономить и преимущественно начали выбирать решения, соответствующие масштабу их бизнеса.

Важной частью предприятия является его система управления. Система управления включает в себя:

1) персонал, занятый управлением и обслуживанием деятельности предприятия;

2) организационно-управленческие технологии, охватывающие установленные организационные процедуры регулярно выполняемых работ; 3) материально-техническую базу процессов управления (компьютеры, локальные сети, средства связи, множительная техника, специальные компьютерные программы и базы данных).

Организационная структура – это внутреннее устройство системы Разработка плана включает разработку системы управления. При этом необходимо:

1) разработать организационную структуру;

2) определить необходимый состав служебных функций и наиболее рационально распределить служебные функции между руководителями и подразделениями;

3) разработать организационные процедуры на регулярно выполняемые работы (операции);

4) определить численность персонала предприятия по категориям: руководители, специалисты, технические исполнители, работники охраны;

5) определить потребность в компьютерной, коммуникационной и другой офисной технике;

6) определить состав специальных программных средств, подлежащих потреблению.

Структура управления предприятием, включающая совокупность структурных единиц и должностных лиц, взаимную соподчиненность этих структурных единиц, взаимосвязи структурных единиц, как между собой, так и с производственными единицами.

Разработаем блоки организационной структуры предприятия при нововведении и результаты разработки занесем в табл. 1.1.

Таблица 1.1. Руководители и подразделения предприятия

| Наименование блока |

Функции, закрепленные за блоком |

Возглавляющий блок руководитель и подчиненные ему отдельные специалисты и подразделения |

| «Общее руководство» |

Образует верхний уровень управления, он обеспечивает единое взаимоувязанное управление всеми направлениями деятельности предприятия |

1. Генеральный директор 2. Секретарь-референт |

| Блок «Управление экономикой и финансами» |

Выполняет функции экономического планирования, калькулирования, ценообразования, организации и оплаты труда |

1. Главный бухгалтер 2. Экономист 3. Бухгалтер 4. Кассир |

| «Оперативное управление производством» |

Выполняет функции оперативно-календарного управления производством, полной загрузки мощностей, контроля и управления запасами материалов и комплектующих изделий, выполнения графика поставок готовой продукции |

1. Начальник торгового зала 2. Вспомогательные рабочие 3. Грузчик 4. Кладовщик-учетчик 5. Менеджер зала 6. Кассир |

| Блок «Техническое руководство» |

Выполняет функции разработки и совершенствования конструкций изделий, ремонтного обслуживания, техники без-ти и охраны труда. |

1. Главный инженер 2. Инженер по технике безопасности |

| Блок «Коммерческое управление» |

Выполняет функции маркетинга, рекламы, сбыта продукции, снабжения производства материалами, комплектующими изделиями, контроля состояния материальных складов, организации транспортных и складских работ. |

1. Коммерческий директор 2. Заведующий складом 3. Менеджер по маркетингу и рекламе 4. Менеджер по сбыту |

| Блок «Управление персоналом» |

Выполняет функции обеспечения кадрами специалистов и рабочих, приема на работу и увольнения, подготовки и переподготовки кадров, учета кадров. |

1. Начальник отдела кадров |

| Итого |

||

Составим план-график работ по внедрению проекта

Таблица 1.2. Перечень событий и работ

| № п/п |

Наименование события |

Код работы |

Наименование работы |

Тцi |

| 0 |

Решение по созданию и эксплуатации интернет-магазина |

0–1 |

Разработка бизнес-плана |

30 |

| 0–2 |

Юр.регистрация |

7 |

||

| 0–3 |

Оплата уставного фонда |

1 |

||

| 0–4 |

Найм упр. персонала |

14 |

||

| 1 |

Бизнес-план разработан |

1–2 |

Фиктивная работа |

- |

| 2 |

Юр.регистрация завершена |

2–3 |

Фиктивная работа |

- |

| 3 |

Оплата уставного фонда произведена |

3–5 |

Получение кредита |

30 |

| 4 |

Упр.персонал нанят |

4–3 |

Фиктивная работа |

- |

| 5 |

Кредит получен |

5–6 |

Закупка стандарт. комплектующих |

90 |

| 5–7 |

Изготовление БИК |

90 |

||

| 5–8 |

Изготовление штампа |

90 |

||

| 5–9 |

Изготовление станины |

90 |

||

| 5–10 |

Изготовление сборочного узла |

90 |

||

| 5–18 |

Закупка расх. материалов |

100 |

||

| 6 |

Стандарт.комплектующие закуплены |

6–11 |

Фиктивная работа |

- |

| 7 |

БИК изготовлен |

7–11 |

Испытание и доработка БИК |

30 |

| 8 |

Штамп изготовлен |

8–12 |

Испытание и доработка штампа |

30 |

| 9 |

Домен закуплен |

9–12 |

Фиктивная работа |

- |

| 10 |

Сайт изготовлен |

10–13 |

Испытание и доработка сайта |

30 |

| 11 |

Испытание и доработка БИК проведены |

11–12 |

Фиктивная работа |

- |

| 12 |

Испытание и доработка штампа проведены |

12–14 |

Запуск сайта |

60 |

| 13 |

Испытание и доработка сайта проведены |

13–12 |

Фиктивная работа |

- |

| 14 |

Сайт запущен |

14–15 |

Проведение процедур по продвижению сайта |

30 |

| 14–16 |

Заключение договора на продвижение |

30 |

||

| 15 |

Сайт запущен и продвигается |

15–16 |

Фиктивная работа |

- |

| 16 |

Договор на продвижение заключен |

16–17 |

Подготовка процесса обслуживания, найм персонала |

60 |

| 17 |

Сайт подготовлен, персонал нанят |

17–19 |

Работы по сертификации продукции |

30 |

| 18 |

Закупка товаров проведена |

18–19 |

Фиктивная работа |

- |

| 19 |

Работы по сертификации продукции выполнены |

19–19 |

Фиктивная работа |

- |

2. Проектная часть

2.1 Производственный план

На основании проведенного анализа рынка спрогнозируем планируемый объем реализации продукции и составим штатное расписание.

Таблица 2.1. Штатное расписание и объем реализации

| 1 год |

2 год |

3 год |

4 год |

5 год |

||||||

| Средне списочное количество персонала в год (ССЧ) |

Ставка в месяц тыс. руб. |

ССЧ |

Ставка в месяц тыс. руб. |

ССЧ |

Ставка в месяц тыс. руб. |

ССЧ |

Ставка в месяц тыс. руб. |

ССЧ |

Ставка в месяц тыс. руб. |

|

| План по объему продаж |

14 000 |

73875 |

228 500 |

330 000 |

440 000 |

|||||

| Средняя норма наценки |

15% |

15% |

15% |

15% |

15% |

|||||

| План по выручке |

2 100 |

11 081 |

34 275 |

49 500 |

66 000 |

|||||

| Генеральный Директор |

1 |

120 |

1 |

600 |

1 |

1 200 |

1 |

2 400 |

1 |

3 600 |

| ассистент менеджера |

2 |

360 |

3 |

720 |

5 |

1 500 |

8 |

3 360 |

||

| Закупки (0,5%*) |

1 |

59 |

1 |

313 |

1 |

971 |

1 |

1402 |

1 |

1870 |

| Продажи (20%**) |

5 |

420 |

10 |

2 216 |

15 |

6 855 |

20 |

9 900 |

20 |

13 200 |

| ИТ специалист |

1 |

300 |

420 |

1 |

540 |

1 |

660 |

|||

| Гл. бухгалтер |

1 |

420 |

1 |

540 |

1 |

660 |

1 |

780 |

||

| ИТОГО: |

7 |

599 |

16 |

4 210 |

21 |

10 706 |

29 |

16 402 |

32 |

23 470 |

На основании рассчитанного штатного расписания и объемов продаж проведем расчет издержек при реализации проекта.

Таблица 2.2. Расчет издержек на реализацию продукции (тыс. руб.)

| Инвестиционные |

1 год |

2 год |

3 год |

4 год |

5 год |

|

| Прямые затраты на организацию сбыта товаров |

||||||

| Смета затрат на организацию сбыта товаров (в рублях) |

||||||

| Закупки товаров |

11900 |

62793,75 |

194225 |

280500 |

374000 |

|

| Налог на добавленную стоимость |

378 |

1995 |

6169,5 |

8910 |

11880 |

|

| Прочие затраты, непосредственно связанные с объемом продаж |

||||||

| Совокупная величина затрат, связанных с организацией сбыта товаров |

||||||

| переменные издержки |

||||||

| открытие расчетного счета в банке |

4 |

|||||

| Лицензионное ПО |

20 |

10 |

10 |

10 |

10 |

10 |

| Транспортные расходы 2% от продаж |

280 |

1477,5 |

4570 |

6600 |

8800 |

|

| Хостинг |

2,1 |

2,1 |

2,1 |

2,1 |

2,1 |

|

| Серверы, ПК, принтеры, орг-техника |

30 |

300 |

600 |

1200 |

2400 |

|

| регистрация домена |

600 |

600 |

600 |

600 |

600 |

|

| Налоги |

||||||

| ПРОЧИЕ расходы (15% от прибыли) |

157,5 |

831,09375 |

2570,625 |

3712,5 |

4950 |

|

| Арендная плата |

600 |

1200 |

||||

| Процент за кредит |

||||||

| Спец ПО для управлением компанией (1:С Предприятие) |

53 |

50 |

50 |

50 |

50 |

|

| Страховка |

11,9 |

62,79375 |

194,225 |

280,5 |

374 |

|

| затраты на оборотный капитал |

||||||

| Прочие затраты, связанные с ведением бизнеса |

||||||

| постоянные издержки |

||||||

| затраты по организации удаленного доступа и разграничении прав |

73,2 |

73,2 |

73,2 |

73,2 |

73,2 |

|

| Обслуживание Банк клиент |

8,4 |

8,4 |

8,4 |

8,4 |

8,4 |

|

| провайдерские расходы Интернет/телефон |

90 |

200 |

250 |

300 |

350 |

|

| Секретарское обслуживание Юр Адреса |

6 |

7 |

8 |

9 |

10 |

|

| Бухгалтерское сопровождение |

36 |

36 |

36 |

36 |

36 |

|

| з/п сотрудников в штате |

599,50 |

4 210,22 |

10 706,13 |

16 402,50 |

23 470,00 |

|

| налоги на з/п штатных сотрудников |

209,83 |

1 473,58 |

3 747,14 |

5 740,88 |

8 214,50 |

|

| Интернет-Сайт, разработка поддержка |

50 |

50 |

50 |

50 |

50 |

50 |

| Реклама |

32,4 |

64,8 |

129,6 |

259,2 |

518,4 |

|

| Канцтовары / Оплата издательских услуг |

32,4 |

64,8 |

129,6 |

259,2 |

518,4 |

|

| Проценты по кредиту |

26 |

|||||

| Амортизация |

||||||

| Электричество / Отопление |

||||||

| ИТОГО: |

127 |

14441,43 |

74310,23 |

224129,52 |

325603,48 |

437465 |

| EBITDA: |

-441,43 |

-435,23 |

4370,48 |

4396,52 |

2535 |

|

| Налог на прибыль |

– |

– |

1049 |

1055 |

608 |

|

| Прибыль в распоряжении предприятия |

–441,43 |

-435,23 |

3321,48 |

3341,52 |

1927 |

Финансовый план составлен на перспективу 5 лет. Информация для расчета подготовлена по годам.

Методика оценки, используемая в расчетах, соответствует принципам бюджетного подхода. В соответствии с принципами бюджетного подхода горизонт исследования (срок жизни проекта) разбивается на временные интервалы (интервалы планирования), каждый из которых рассматривается с точки зрения притоков и оттоков денежных средств. На основании потоков денежных средств определяются основные показатели эффективности и финансовой состоятельности проекта.

Расчеты выполнены в постоянных ценах, принимаемых на момент формирования бизнес-плана.

ДОХОДЫ

Источниками доходов проекта является реализация всего комплекса услуг предприятия по реализации продукции бытовой химии, включая интеграционные проекты.

Формирование цены осуществляется маржинальным способом с поправкой на рыночную конъюнктуру.

ТЕКУЩИЕ (ПРОИЗВОДСТВЕННЫЕ) ЗАТРАТЫ

В составе текущих затрат проекта выделяются и обосновываются:

· материальные затраты, включая затраты на приобретение различного хозяйственного инвентаря;

· затраты на оплату труда;

· общепроизводственные и общехозяйственные расходы.

ИНВЕСТИЦИОННЫЕ ЗАТРАТЫ

Инвестиционные затраты проекта складываются из капитальных вложений, направленных на создание предприятия и приобретения необходимого оборудования, а также средств, необходимых для формирования чистого оборотного капитала проекта.

Капитальные вложения

Общая величина капитальных вложений, необходимых для осуществления проекта составляет 130 тыс. руб. на приобретение основных средств (серверное оборудование, программное обеспечение и разработка Интернет портала). Капитальные вложения осуществляются в первом интервале планирования.

Оборотный капитал

Помимо инвестиций в постоянные активы организации необходимо создать запас оборотных средств, обеспечивающий бесперебойную работу проекта.

Потребность в оборотном капитале определена с учетом планируемых периодов оборота основных составляющих текущих активов и текущих пассивов. В частности:

· расчет суммы хозяйственного инвентаря, находящегося постоянно в обороте, производится на основании нормативов списания затрат по каждой позиции указанного актива и периодичности его обновления;

· условием поставки оборудования и услуг является предоплата;

· условием закупки оборудования на продажу является предоплата;

· частота выплат заработной платы составляет 1 раз в месяц.

Кроме того, необходимо учесть следующие основные моменты, касающиеся НДС, поскольку обороты по данному налогу являются немаловажной частью формирования оборотного капитала компании:

НДС к складским запасам выставляется к зачету по факту приобретения указанных оборотных активов;

НДС по предметам, относящимся к прочему хозяйственному инвентарю, выставляется к зачету на полную сумму в момент ввода соответствующего актива в эксплуатацию;

НДС по постоянным активам выставляется к зачету в полной мере в момент ввода основных средств в эксплуатацию и подлежит возмещению за счет сумм НДС по текущей деятельности, подлежащих уплате в бюджет.

ИСТОЧНИКИ ФИНАНСИРОВАНИЯ

В качестве привлекаемого источника финансирования инвестиционных затрат по проекту в части постоянных активов, в расчетах рассматривается первоначальное вложение собственных средств в размере 400 тыс. руб., обеспечивающие первоначальные затраты и деятельность компании в течение первого года деятельности, когда в силу отсутствия эффекта масштаба не обеспечивается прибыльность деятельности организации.

Вложение собственных средств в проект предусматривается по следующим направлениям:

· разработка и поддержка интернет-сайта;

· приобретение специального программного обеспечения для управления фирмой (1С Предприятие);

· приобретение лицензионного программного обеспечения;

· открытие расчетного счета и оформление регистрационных документов предприятия.

Указанная схема финансирования проекта полностью покрывает инвестиционные затраты при его реализации, обеспечивая положительное сальдо денежных потоков в течение всего горизонта планирования.

При заложенном в расчетах уровне доходов и затрат проект необходимо признать как эффективный. Рассматриваемая инвестиционная идея характеризуется следующими показателями:

Простой срок окупаемости полных инвестиционных затрат составляет два года.

Дисконтированный срок окупаемости с учетом реальной ставки сравнения 12% годовых составляет также два года от начала реализации проекта.

В качестве ставки сравнения принята существующая на момент проведения оценки ставка рефинансирования ЦБ РФ, очищенная от инфляционной составляющей (поскольку оценка проекта производится в постоянных ценах, т.е. без учета влияния фактора инфляции на результаты проекта).

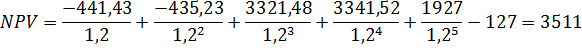

Чистая текущая стоимость проекта (NPV) при ставке сравнения 20% годовых и интервале планирования 5 лет составляет:

Положительная величина NPV подтверждает целесообразность вложения средств в рассматриваемый проект.

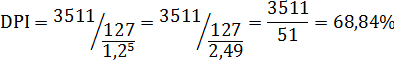

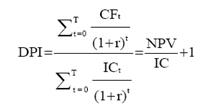

Доходность полных инвестиционных затрат определяется как отношение чистой текущей стоимости проекта (NPV) к дисконтированной величине инвестиционных затрат и составляет:

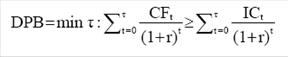

Внутренней нормой доходности (ВНД, internal rate of return – IRR) называют значение нормы дисконта, при котором NPV обращается в ноль. То есть IRR – это ставка дисконтирования, при которой доход от капиталовложений в ИП равен расходам, поэтому внутреннюю норму доходности можно рассматривать как решение уравнения:

| å (Rt – Зt) / (1 + IRR) = åКt / (1 + IRR) |

IRR часто определяют методом итерационного подбора значений нормы дисконта при вычислении ЧДД проекта. Можно использовать также графический метод определения ВНД.

В процессе расчета значения ВНД было проделано 25 итераций, результаты которых занесены в таблицу 2.3.

Таблица 2.3. Расчет IRR проекта

| Значение ставки дисконта |

Накопленный ЧДД |

| 0,25 |

2942 |

| 0,35 |

2477 |

| 0,4 |

2093 |

| 0,45 |

1774 |

| 0,5 |

1507 |

| 0,55 |

1093 |

| 0,6 |

932 |

| 0,65 |

793 |

| 0,7 |

674 |

| 0,75 |

572 |

| 0,8 |

483 |

| 0,85 |

406 |

| 0,9 |

339 |

| 0,95 |

280 |

| 1,0 |

228 |

| 1,05 |

182 |

| 1,1 |

142 |

| 1,15 |

106 |

| 1,2 |

74 |

| 1,25 |

46 |

| 1,3 |

21 |

| 1,35 |

-1,2 |

| 1,4 |

-21,3 |

| 1,45 |

-39 |

| 1,5 |

-55 |

По данным таблицы видно, что значение IRR находится между числами 1,3 и 1,35.

Иногда IRR называют поверочным дисконтом, так как этот показатель позволяет найти граничное значение нормы дисконта, разделяющее инвестиции на приемлемые и невыгодные. Финансовый смысл показателя ВНД в нашем случае состоит в следующем: это то значение нормы дисконта, при котором при реинвестировании денежных поступлений будет получена такая же сумма, какая могла бы быть получена при помещении средств в банк по той же схеме и начислении на них сложных процентов по ставке, равной IRR. Показатель IRR в определенной степени характеризует также уровень риска, связанный с проектом: чем в большей степени IRR превышает принятый предприятием барьерный уровень доходности, тем больше запас прочности ИП. В нашем случае D = 1,3 – 0,2 = 1,1, а, следовательно, запас прочности проекта достаточно значителен.

IRR можно рассматривать как качественный показатель, характеризующий доходность единицы вложенного капитала, а NPV является абсолютным показателем, отражающим масштабы ИП и получаемого дохода.

ХАРАКТЕРИСТИКА ФИНАНСОВОЙ СОСТОЯТЕЛЬНОСТИ ПРОЕКТА

При заложенном в расчетах уровне доходов, текущих и инвестиционных затрат проект необходимо признать как финансово состоятельный.

Финансовую состоятельность проекта подтверждает положительный остаток свободных денежных средств на протяжении всего горизонта планирования.

В целом проект характеризуется как потенциально кредитоспособный.

АНАЛИЗ ЧУВСТВИТЕЛЬНОСТИ ПОКАЗАТЕЛЕЙ ПРОЕКТА К ИЗМЕНЕНИЮ ИСХОДНЫХ ПАРАМЕТРОВ

Цель проведения анализа чувствительности – установить границы изменения основных параметров, при которых проект сохраняет приемлемый уровень эффективности и финансовой состоятельности.

Параметром, наиболее подверженным возможному изменению при реализации данного проекта является объем реализации.

В таблице 2.4 представлен анализ чувствительности проекта к изменениям указанного показателя. В качестве результирующих показателей рассмотрены варианты простого срока окупаемости и чистой текущей стоимости проекта для различного уровня цен на реализуемую продукцию, объёмов производства и продаж и инвестиционных затрат.

Таблица 2.4. Анализ чувствительности проекта при различном уровне объемов реализации

| Уровень цен на услуги, % от базового варианта |

(80%) |

(90%) |

(100%) |

(110%) |

(120%) |

| Чистая текущая стоимость (NPV), тыс. руб. |

-102723 |

-49606 |

3511 |

56628 |

109745 |

| Простой срок окупаемости, лет |

– |

– |

2,5 |

0,9 |

0,5 |

Из приведенной таблицы видно, что проект является неустойчивым к изменению указанного внешнего фактора.

Колебания данного параметра, как в сторону уменьшения, так и в сторону его увеличения, существенно влияют на конечные показатели эффективности проекта, поэтому снижение уровня цен на осуществляемые услуги является одним из рисков данного проекта.

Проведем анализ проекта к изменению ставки дисконтирования в таблице 2.5.

Как видим, изменение ставки дисконтирования существенно на показатели проекта не влияет и не является фактором риска для данного проекта.

Таблица 2.5. Чувствительность проекта к изменению ставки дисконтирования

| Ставка дисконтирования, % |

12 |

15 |

20 |

25 |

27 |

| Чистая текущая стоимость (NPV), тыс. руб. |

4713 |

4212 |

3511 |

2942 |

2744 |

| Простой срок окупаемости, лет |

1,7 |

2,3 |

2,5 |

2,9 |

3,1 |

Таким образом, приведенные результаты финансово-экономической оценки данного инвестиционного проекта свидетельствуют о высокой степени его привлекательности с точки зрения потенциальных инвесторов и целесообразности дальнейшей реализации для ООО «Хозяюшка».

3. Специальная часть

3.1 Инвестиционные проекты, их сущность

В современной экономической науке разработана система научно-практических знаний, связанная с проблемами инвестиций и инвестиционной политики, получившая название инвестиционный менеджмент.

Сущность инвестиционного менеджмента заключается в постановке грамотной работы с инвестициями, направленной на получение прибыли и расцвета компании.

Основной целью инвестиционного менеджмента принято считать положительные желаемые конечные результаты, которых требуется достичь в процессе управления инвестициями компании в виде ряда промежуточных или конечных результатов ее деятельности.

Основные цели и задачи инвестиционного менеджмента приведены на рис. 1.1.

Главными направлениями инвестирования компаний-лидеров являются:

- рост конкурентоспособности. Это главное направление инвестирования, потому что неконкурентоспособные компании становятся банкротами;

- рост доходности инвестируемого капитала;

- развитие производственного, кадрового и экономического потенциалов компании.

В российских условиях применяют упрощенные расчеты, которые приводят к выбору неэффективных вариантов из имеющихся немногочисленных альтернатив. Во многих организациях крупные инвестиции на покупку оборудования, реконструкцию часто реализуются вслепую, наугад, с расчетами по устаревшим методикам, которые дают ложный ответ о реальной отдаче и эффективности капиталовложений.

Инвестиции – вложения денежных средств в различного рода активы для дальнейшего получения доходов от них. Инвестициями называют покупку предприятиями нового оборудования, физическими лицами – ценных бумаг на фондовой бирже и прямые инвестиции в предприятия на конкретные производственные проекты.

Рис. 1.1 – Цели и задачи инвестиционного менеджмента[3]

В коммерческой практике принято различать три типа инвестиций с точки зрения объекта, на который они направлены[4] :

1. Инвестиции в физические (реальные) активы (производственные здания, сооружения, любые виды машин и оборудования со сроком службы более одного года).

2. Инвестиции в нематериальные активы (ценности, получаемые фирмой в результате приобретения лицензий, разработки торговых знаков, переобучение или повышение квалификации персонала).

3. Инвестиции в денежные активы, или портфельные инвестиции (права на получение денежных сумм от других физических и юридических лиц в виде депозитов в банке, облигаций, акций или, другими словами, контракты, записанные на бумаге).

Инвестиции могут быть внешними и внутренними. Внутренние инвестиции предприятия – это инвестиции, осуществляемые за счет собственных источников, в частности нераспределенной прибыли. Внешние инвестиции привлекают извне посредством продажи акций и облигаций предприятия, получения банковских ссуд.

По срокам действия инвестиции разделяются на долгосрочные (более 12 месяцев) и краткосрочные (менее 12 месяцев).

Сегодня мощный инструмент инвестиционного планирования в России сведен к бизнес-планам, которые часто рассчитаны с ошибками, выполнены формально, для получения кредитов, а не для эффективного управления ими. Срок жизни среднего бизнес-плана не более 10 дней, но и устаревшие планы продолжают упорно использовать в практике управления компаниями месяцами и даже годами. В бизнес-план встроены десятки и сотни взаимозависимых показателей, которые быстро изменяются, но большая часть этих изменений чаще всего не учитывается.

Во многих компаниях руководители и многие менеджеры не могут проверить правильность и корректность сделанных расчетов, так как не владеют технологиями расчета основных показателей. Бизнес-планы многих российских компаний вместо инструмента планирования стали многостраничными, бюрократизированными и неуправляемыми документами. Часто ошибочный бизнес-план ведет к банкротству руководство, которое слышать не хочет о планировании затрат на науку и исследования, обучение своего персонала новым методам[5] .

Существуют два основных теоретико-экономических подхода: нормативный (предписывающий инвестору, что и как делать) и позитивный (описывающий модели ценообразования и динамики рынков). Самыми важными их представителями являются соответственно две работы (получившие каждая Нобелевскую премию по экономике) – подход Гарри Марковица к проблеме оптимального портфеля и модель оценки финансовых активов (Capital Asset Pricing Model, САРМ) Уильяма Шарпа[6] .

В качестве основных понятий теории инвестиций выделяют инвестиционную среду и инвестиционный процесс, которые и определяют выбор инвесторов. Основными компонентами инвестиционной среды являются ценные бумаги, обращающиеся на финансовом рынке, условия их продажи и приобретения; структура финансовых рынков, а также финансовые посредники, функционирующие на этих рынках и связывающие покупателей и продавцов.

Инвестиционный процесс состоит из выбора инвестиционной политики, или стратегии инвестора, анализа рынка ценных бумаг; формирования портфеля ценных бумаг; оценки эффективности портфеля и его пересмотра. Инвестиционная политика подразумевает выбор инвестором цели, объема инвестируемых средств, приблизительной структуры портфеля. Инвестор планирует, какой тип бумаг он будет покупать, на какой срок, на каком рынке. Разные инвесторы ставят перед собой различные цели в зависимости от индивидуальных предпочтений. Коротко этапы инвестиционного процесса заключаются в следующем:

1. Выбор инвестиционной политики (ответ на вопрос «что есть» и «что нужно»).

2. Анализ рынка – фундаментальное и техническое прогнозирование рисков и доходностей на рынке.

3. Формирование портфеля активов – распределение капитала между выбранными активами в определенной пропорции для достижения заданной цели.

4. Реструктурирование портфеля – изменение состава портфеля при изменении целей и внешних условий.

5. Оценка эффективности портфеля – сравнение качества управления портфелем с эталоном[7] .

Инвестиционный портфель – это комбинация различных ценных бумаг, составленная инвестором в соответствии с его предпочтениями относительно риска и доходности.

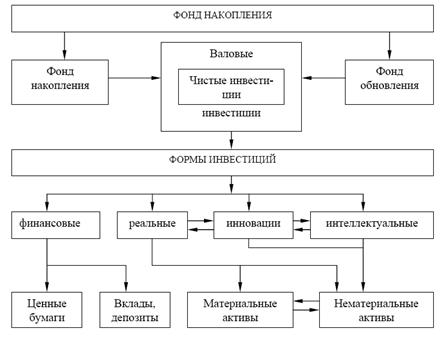

На рис. 1.2 приведена схема классификации инвестиций по формам. Фонд накопления как сберегаемая часть национального дохода является основным источником инвестиций. Условно он может быть подразделен на фонд возмещения и фонд обновления. За счет этих фондов осуществляются соответственно валовые и чистые (в их составе) инвестиции.

Рис. 1.2 – Классификация инвестиций[8]

Финансовые инвестиции – это вложения средств в различные финансовые инструменты: фондовые (инвестиционные) ценные бумаги, специальные (целевые) банковские вклады, депозиты, паи и т.д.[9]

Реальные инвестиции – это вложения в производственные фонды (основные и оборотные). В основном, это вложения в материальные активы – здания, сооружения, оборудование и другие товароматериальные ценности, а также нематериальные активы (патенты, лицензии, «ноу-хау», техническая, научно-практическая, инструктивная, технологическая, проектно-сметная и другая документация).

Инновационная форма инвестиций (вложения в новшества) – это, в основном, вложения в нематериальные активы, обеспечивающие развитие НТП и успешное противодействие конкурентам на товарных рынках.

Инвестиционная деятельность – это последовательная совокупность действий ее субъектов (инвесторов и участников) по осуществлению инвестиций с целью получения дохода или прибыли. Каждое государство как субъект инвестиционной деятельности определяет правовые, экономические, социальные условия этой деятельности в своем законодательстве. В более узкой трактовке этого понятия употребляют термин «инвестиционный процесс». Это понятие обычно связывается с обоснованием и реализацией реальных инвестиций, т.е. с осуществлением реальных инвестиционных проектов.

В связи с тем что правовые нормы, регулирующие весь комплекс проблем, возникающих в процессе привлечения и использования инвестиций, выходят за рамки какой-либо одной отрасли права, все относящееся к регулированию инвестиционной деятельности национальное законодательство подразделяется на специальное и гражданское. Специальное законодательство составляют предметные (или рамочные) законодательные и подзаконные акты, специально ориентированные на регламентацию правового режима собственно инвестиционной деятельности или ее конкретных организационных и правовых форм, легализованных в Российской Федерации. К подобным актам относятся прежде всего Федеральные законы «Об инвестиционной деятельности в РСФСР[10] «, «Об инвестиционной деятельности в РФ, осуществляемой в форме капитальных вложений[11] «, «Об иностранных инвестициях в РФ[12] «, «О рынке ценных бумаг[13] «, «О лизинге[14] «, «О соглашениях о разделе продукции[15] «, и некоторые другие законодательные акты, а также правовые акты Президента Российской Федерации, правовые акты Правительства Российской Федерации (например, Постановление «О комплексной программе стимулирования отечественных и иностранных инвестиций в экономику РФ[16] « и др.) и отдельные ведомственные нормативные акты Министерства финансов, Федеральной налоговой службы, Государственного таможенного комитета и т.д. Перечисленные и многие другие нормативные акты содержат нормы различных отраслей права и регулируют различные по своему характеру правоотношения в инвестиционной сфере.

Гражданское законодательство составляют комплексные законодательные и подзаконные акты, носящие универсальный характер и устанавливающие основные принципы и общие положения правового регулирования деятельности на территории Российской Федерации отечественных и зарубежных инвесторов наряду с другими субъектами хозяйственной деятельности либо комплексно регулирующие правоотношения в отдельных сферах экономики и составляющие отдельные отрасли или подотрасли российского законодательства. К таким актам относятся прежде всего Гражданский кодекс Российской Федерации[17] , законодательные акты в сфере приватизации, Федеральные законы «Об акционерных обществах[18] «, «Об обществах с ограниченной ответственностью[19] «, «Об основах государственного регулирования внешнеторговой деятельности[20] «, «О валютном регулировании и валютном контроле[21] « и др., Таможенный кодекс РФ[22] и иные акты таможенного законодательства, Налоговый кодекс РФ[23] наряду с комплексом отраслевых актов, Указы Президента Российской Федерации (например, «О государственной программе приватизации государственных и муниципальных предприятий в Российской Федерации[24] « и др.), правовые акты Правительства Российской Федерации (например, Постановления «О порядке лицензирования отдельных видов деятельности», «О ввозных таможенных тарифах» и т.д.), некоторые акты Центрального банка Российской Федерации и отдельные нормативные акты федеральных органов исполнительной власти. Гражданское законодательство опосредует взаимоотношения по поводу различного рода сделок, договоров, вещных прав, вопросов представительства, исковой давности.

Субъекты Федерации принимают собственные законодательные акты по отдельным вопросам инвестиционной деятельности. Например, в г. Москве действуют: Постановления Правительства Москвы от 12 декабря 2006 г. №968-ПП «О мерах по совершенствованию подготовки и реализации инвестиционных градостроительных проектов в городе Москве», «О совершенствовании порядка организации проведения инвестиционных торгов», приложение к Постановлению Правительства Москвы от 28 декабря 2005 г. №1089-ПП «Порядок оформления и учетной регистрации инвестиционных контрактов, заключенных между Правительством Москвы и инвесторами…», распоряжения Правительства Москвы от 12 января 2006 г. №3-РП «О порядке финансового обеспечения реализации инвестиционных проектов на территории города Москвы», от 7 декабря 2004 г. №2450-РП «О мерах по повышению эффективности системы координации и контроля за реализацией инвестиционных проектов на территории города Москвы» и др.

Проблемы иерархии национальных нормативных актов в нашем праве нет. Нормы специальных законов превалируют над общегражданскими. Обычно подобная оговорка содержится в самих специальных законах, например, в п. 4 ст. 1 Закона о соглашениях о разделе продукции: «В случае, если законодательными актами Российской Федерации установлены иные правила, чем те, которые предусмотрены настоящим Федеральным законом, в сфере регулирования отношений, указанных в пункте 1 настоящей статьи, применяются правила настоящего Федерального закона». Что же касается соотношения норм международных договоров, заключенных Российской Федерацией, и национального права, то оно также однозначно решено и закреплено в первую очередь в Конституции РФ[25] . Так, ч. 4 ст. 15 Конституции РФ гласит: «Общепризнанные принципы и нормы международного права и международные договоры Российской Федерации являются составной частью ее правовой системы. Если международным договором Российской Федерации установлены иные правила, чем предусмотренные законом, то применяются правила международного договора».

Аналогичный подход содержит ст. 7 ГК РФ: «1. Общепризнанные принципы и нормы международного права и международные договоры Российской Федерации являются, в соответствии с Конституцией Российской Федерации, составной частью правовой системы Российской Федерации».

Существует множество норм международных актов, содержащихся в многосторонних и двусторонних международных договорах, конвенциях, договорах, заключаемых в каждом конкретном случае, которые регулируют вопросы инвестиционных отношений, например, таких документах, как: Конвенция об учреждении Многостороннего агентства по гарантиям инвестиций (Сеул, 11 октября 1985 г.), Конвенция об урегулировании инвестиционных споров между государствами и физическими или юридическими лицами других государств (Вашингтон, 18 марта 1965 г.), Конвенция УНИДРУА о международном финансовом лизинге[26] . Большую группу международных актов составляют соглашения о поощрении и взаимной защите капиталовложений между Россией и другими государствами[27] .

К числу основных понятий, которыми оперируют действующее инвестиционное законодательство и отечественная наука, относятся «инвестиционная деятельность», «инвестирование», «инвестиционный процесс». С первого взгляда все они отражают одно явление – деятельность инвестора и тем самым являются синонимичными. С другой стороны, законодатель, возможно, хотел провести различие между ними и потому ввел их в оборот не случайно.

В юридической науке первые две категории обычно рассматриваются как синонимы и определяются как вложение объектов или действия инвестора по вложению объектов[28] , т.е. как процесс. Это позволяет отграничить их от другой категории – инвестиции.

К примеру, В.А. Бублик предлагает следующую дефиницию. Инвестирование – это долгосрочное вложение любых видов имущественных и интеллектуальных ценностей в предпринимательскую деятельность с целью извлечения прибыли либо достижения экономического либо иного положительного социального эффекта[29] . Ю.В. Потапова полагает, что инвестиционная деятельность – это вложение объектов гражданских прав, за исключением предусмотренных законодательством, в объекты предпринимательской и (или) иной не запрещенной законом деятельности и осуществление практических действий с целью получения прибыли и (или) достижения иного полезного эффекта[30] . По мнению В.В. Бочарова, инвестиционная деятельность представляет собой совокупность практических действий юридических лиц, государства и граждан по реализации инвестиций[31] .

А.А. Горягин определяет инвестиционную деятельность как коммерческую деятельность инвестиционных учреждений, направленную на получение прибыли путем систематического осуществления инвестиционных операций на основании лицензии Центрального банка Российской Федерации, полученной после государственной регистрации кредитной организации в соответствии с действующим федеральным законодательством[32] . К последней дефиниции есть справедливый вопрос. Неясно, почему ее автор сужает инвестиционную деятельность до деятельности только инвестиционных учреждений – банков, которые имеют лицензию Центрального банка Российской Федерации на осуществление банковских операций. Осуществлять вложения инвестиций могут и иные лица, например застройщики (индивидуальные предприниматели и коммерческие организации).

Федеральный закон от 25 февраля 1999 г. №39-ФЗ «Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений» (далее – Закон о капитальных вложениях) в ст. 1 предусматривает, что инвестиционная деятельность – это вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта. Согласно п. 2 ст. 1 Закона РСФСР от 26 июня 1991 г. №1488–1 «Об инвестиционной деятельности в РСФСР» инвестиционная деятельность также включает в себя, во-первых, вложение инвестиций, или инвестирование, а во-вторых, совокупность практических действий по реализации инвестиций[33] .

Таким образом, в настоящее время в основном создана нормативная база деятельности инвесторов. Осуществление инвестиционной деятельности на территории Российской Федерации, полученный правоприменительный опыт выявили многочисленные недостатки, пробелы в инвестиционном законодательстве РФ. Несовершенство нормативной базы, отсутствие единого доктринального и законодательного подхода по вопросам инвестиционных правоотношений являются благодатной почвой для возникновения инвестиционных споров как между самими инвесторами, так и между государством и инвесторами. Поэтому, для того чтобы иметь правовые возможности для защиты прав и законных интересов инвесторов, необходим надлежащий механизм для решения возникающих споров. Для решения указанных задач исключительно важное значение имеет судебно-арбитражная практика. Согласно Конституции РФ только суд, а не какой-либо иной орган государственной власти или управления вправе принимать на себя функции и полномочия, находящиеся в компетенции судов, указанных в Конституции и федеральных конституционных законах.

3.2 Порядок разработки инвестиционного проекта

В процессе инвестиционной деятельности инвестиционные ресурсы в своем движении на различных этапах развития производства проходят все стадии кругооборота капитала. В обращении все инвестиционные ресурсы (финансовые, производственные, человеческие, природные, информационные) функционируют как различные способы существования самой стоимости инвестиционного капитала. Однако финансовые ресурсы образуют исходный и заключительный этап любого процесса возрастания стоимости инвестиционного капитала. Поэтому целью инвестиционного капитала является обращение финансовых ресурсов, которое обеспечивает возрастание стоимости объекта вложения, а, соответственно, и всего инвестиционного капитала.

Ресурсное обеспечение инвестиционного проекта является необходимым условием ведения успешной инвестиционной деятельности. Именно наличие инвестиционных ресурсов, их организационное и техническое строение, качество определяют возможности формирования инвестиционного капитала на промышленных предприятиях. На первоначальном этапе формирования инвестиционного капитала необходимо определиться с источниками и объемами привлечения инвестиционных ресурсов, затем производится оценка эффективности определенного источника привлечения инвестиционных ресурсов, оптимизация форм привлечения, оценка риска, связанного с формированием капитала.

Механизм формирования инвестиционного капитала предприятия отражает систему экономических отношений по поводу финансирования воспроизводства инвестиционного капитала. Их субъектами являются непосредственно участники инвестиционной деятельности: предприятия различных форм собственности и организационно-правовых форм, нуждающиеся в финансовых средствах, и владельцы финансовых средств, готовые вложить их в инвестиционные объекты. Субъекты формирования инвестиционного капитала и отношения между ними представляют собой организационную структуру данного механизма. Основными формами проявления экономических отношений по поводу формирования инвестиционного капитала являются финансовые отношения между конкретным предприятием и субъектами кредитно-банковской сферой, юридическими и физическими лицами, различными хозяйствующими субъектами[34] .

Механизма формирования инвестиционного капитала предприятия обеспечивается реализацией ряда принципов, основными из которых являются: принцип обусловленности – существует непосредственная связь между финансовыми решениями при формировании инвестиционного капитала предприятия и эффективностью его инвестиционной деятельности; принцип динамизма – быстрая адаптация политики формирования инвестиционным капиталом к изменениям факторов внешней и внутренней среды бизнеса; принцип вариантности – выбор формы и условий привлечения источников финансирования инвестиционного капитала предприятия в результате сопоставления альтернативных вариантов.

В основе процесса формирования инвестиционного капитала лежат противоречия, которые проявляются, с одной стороны, в существовании потребностей у предприятия в финансовых ресурсах для воспроизводства своего инвестиционного капитала, с другой стороны, в наличии свободных денежных средств у субъектов финансового рынка.

Реализуется механизм формирования инвестиционного капитала путем осуществления определенных функций: активизирующей – приводит в активное состояние инвестиционный потенциал предприятия; обеспечивающей – снабжает инвестиционную деятельность предприятия необходимыми финансовыми ресурсами (собственными, привлеченными, заемными); регулирующей – включает разработку мероприятий, направленных на повышение эффективности форм и условий реализации займовых операций предприятия и распределения собственных средств; стимулирующей – обеспечивает получение дохода от инвестиционной деятельности (прибыли, процентов, дивидендов и др.); координирующей – анализ потребности в заемных средствах, их структурирование по форме и условиям привлечения[35] .

Эффективный механизм формирования инвестиционного капитала предприятия должен представлять собой отлаженную систему управления данным процессом, включающую в себя целевую, информационно-аналитическую, контроллинговую подсистемы.

Целевая подсистема направлена на решение задач выбора наиболее рациональных источников финансирования инвестиционного капитала с учетом неопределенностей факторов внешней среды. Реализация этих задач возможна при качественном выполнении всех вышеперечисленных функций данного механизма.

Информационно-аналитическая подсистема предназначена для сбора необходимой информации: маркетинговой, правовой, о финансовом состоянии предприятия, материалоемкости, фондоемкости, сроках окупаемости, рентабельности проекта и др. В ее рамках должна быть произведена оценка инвестиционной привлекательности проекта.

Контроллинговая подсистема призвана своевременно, полно, достоверно анализировать эффективность использования финансовых ресурсов инвестиционного капитала, устанавливать соответствие достигнутых показателей запланированным.

Среди источников финансирования инвестиционного капитала выделяют: 1) собственные – прибыль, амортизационные отчисления; внутренние резервы; средства, выплачиваемые страховыми организациями в виде возмещения разных потерь и др.; 2) заемные – кредиты, займы, средства от эмиссии облигаций; целевой государственный кредит; налоговый инвестиционный кредит; займы от иностранных партнеров и др.; 3) привлеченные – средства, полученные от размещения обыкновенных акций; взносы инвесторов в уставной капитал; безвозмездно переданные средства и др.[36]

Исходя из финансовых источников формирования инвестиционного капитала, целесообразно различать инвестиционный капитал, сформированный из собственных источников предприятия, – собственный инвестиционный капитал предприятия, и из заемных источников – заемный инвестиционный капитал предприятия. При этом заметим, что все привлеченные средства в результате формируют собственный капитал предприятия, поэтому все привлеченные средства рассматриваются как источник формирования собственного инвестиционного капитала предприятия. В связи с этим в работе при анализе структуры источников финансирования инвестиционного капитала предприятия особое внимание уделялось анализу именно соотношения собственных и заемных средств, задействованных в его инвестиционной деятельности.

Вопросы выбора рациональной структуры источников финансирования инвестиционного капитала предприятия приобретают все большую актуальность в связи сокращением предложения кредитных ресурсов на рынке капиталов, а также дефицита собственных средств предприятия.

Эффективное управление структурой источников финансирования инвестиционного капитала предприятия является залогом его успешного функционирования и заключается в создании такого соотношения собственных и заемных средств, при котором достигается максимальная стоимость собственного инвестиционного капитала. Однако расчет стоимости собственного инвестиционного капитала методом дисконтирования денежных потоков представляет собой трудоемкий процесс и не дает возможности понять степень эффективности инвестиционного решения. Поэтому, с нашей точки зрения, основным критерием рациональной структуры инвестиционного капитала для отечественных предприятий должна стать максимизация прироста его экономической добавленной стоимости. Поиск рациональной структуры источников финансирования, согласно предложенному критерию, позволит учесть «избыточную» стоимость, созданную инвестициями, определить нормы возврата капитала, выделяя при этом денежный поток только от инвестиционной деятельности, учесть средневзвешенное значение цены различных видов финансовых инструментов, используемых для финансирования инвестиций[37] .

Обращение инвестиционного капитала предприятия начинается с момента приобретения инвестиционных ресурсов и заканчивается продажей готовой продукции. Следовательно, инвестор авансирует финансовые ресурсы только с целью извлечения прибыли или дохода от реализации инвестиционного проекта, что отличает инвестиционный капитал от простого инвестиционного вложения (инвестиционные вложения отдельных видов имущества и / или ресурсов в своем целевом использовании не дают возможности получения дохода, а только косвенным образом создают условия для функционирования инвестиционного капитала и текущей деятельности производства продукции, работ и услуг. К подобным инвестиционным вложениям, как правило, относятся инфраструктурные объекты федерального и регионального назначения, такие, как мосты, дороги и другие объекты, которые в случае бесплатного использования являются затратными, но необходимыми для развития экономики).

Обратный приток финансовых ресурсов и возрастание стоимости объекта вложения обусловлены креативным характером инвестиционных затрат, направленным на удовлетворение потребностей экономической системы. Процесс обращения инвестиционного капитала имеет смысл только в случае приращения стоимости объекта вложения, что и образует доход инвестора. В результате инвестиционного процесса извлекается большее количество финансовых ресурсов, чем было авансировано. Заканчивая движение, финансовые ресурсы образуют начало нового кругооборота инвестиционного капитала.