| Скачать .docx | Скачать .pdf |

Реферат: Финансовая система, ее состав и стуктура

Федеральное агентство по образованию

ГОУ ВПО

ВСЕРОССИЙСКИЙ ЗАОЧНЫЙ ФИНАНСОВО-ЭКОНОМИЧЕСКИЙ ИНСТИТУТ

КУРСОВАЯ РАБОТА

Дисциплина: Финансы

Тема № 2

Название темы: «Финансовая система, ее состав и стуктура»

Выполнил студент:

Группа №

Студенческий билет №

Проверил:

Челябинск 2008

Содержание

Введение

Глава 1. Национальная финансовая система: ее состав и структура_________3

1.1. Понятие финансовой системы_______________________________3

1.2. Состав и структура финансовой системы______________________5

Глава 2. Характеристика основных элементов финансовой системы_______13

2.1. Финансы хозяйствующих субъектов _______________________ 13

2.2. Характеристика государственных и муниципальных

финансов_______________________________________________ 21

2.3. Характеристика финансов домашних хозяйств_______________ 26

2.4. Государственный кредит__________________________________33

2.5. Страхование как отдельная сфера финансовой системы РФ_____36

Глава 3. Особенности российской финансовой системы и перспективы ее

развития _________________________________________________41

3.1. Особенности российской финансовой системы_______________ 41

3.2. Перспективы развития российской финансовой системы_______42

Заключение

Список используемой литературы___________________________________52

Введение

Считается, что понятие финансовой системы является развитием более общего определения – финансы. При этом, финансы выражают экономические общественные отношения. В теории систем и менеджменте системой называют то, что решает проблему. В качестве проблем современного общества, которые призвана решать финансовая система, можно назвать:

· недостаточные темпы развития экономики;

· диспропорции развития экономической системы;

· отставание в адаптации к изменениям на внешних товарных и финансовых рынках;

· излишнюю социальную напряженность, отрицательно влияющую на воспроизводственный процесс;

· низкий уровень удовлетворения потребностей индивидуума и др.

Предметом исследования данной курсовой работы является финансовая система. Объектом изучения – основные понятия, состав, структура финансовой системы, а также ее особенности.

Тема курсовой работы является актуальной для сегодняшнего дня. Надежная финансовая система является стержнем в развитии и успешного функционирования рыночной экономики и необходимой предпосылкой роста и стабильности экономики в целом. После того, как создана надежная финансовая система, могут развиваться рынки денег и капитала, особенно первичный и вторичный рынки национальных государственных ценных бумаг.

Целью исследования данной работы является изучение финансовой системы, ее состава и структуры.

Для решения поставленной цели необходимо решить следующие задачи:

1. Показать состав и структуру финансовой системы;

2. Рассмотреть основные элементы финансовой системы: финансы хозяйствующих, государственных, муниципальных и домашних объектов; государственный кредит и страхование.

3. Выявить особенности развития российской финансовой системы и перспективы ее развития.

Глава 1. Национальная финансовая система: ее состав и структура

1.1. Понятие финансовой системы

Финансовые отношения обслуживают различные сферы экономики, при этом они функционируют в соответствии с одинаковыми принципами. Эта общность позволяет их объединить в единую финансовую систему.

В научной и учебно-методической литературе существуют разные подходы к определению понятия «финансовая система». Вероятно, это связано с тем, что исходное понятие «система» имеет множество значений, оттенков.

В словаре русского языка Ожегова под системой понимается и « форма организации чего-нибудь», и «совокупность организации, однородных по своим задачам, или учреждений, организационно объединенных в одно целое», и «форма общественного устройства».[1]

Собственно, и финансовая система преимущественно рассматривается либо как «форма организации», либо как «совокупность организации».

Так по мнению Л.А. Дробозиной, финансовая система – это «совокупность различных сфер финансовых отношений, в процессе которых образуются и используются фонды денежных средств». [2]

Коллектив авторов под руководством Г.Б. Поляка трактует финансовую систему как «… совокупность различных финансовых отношений, в процессе которых разными методами и формами распределяются фонды денежных средств хозяйствующих субъектов, домохозяйств и государства». [3]

Профессора Эви Боди и Роберт Мертон определяют финансовую систему как «систему финансовых рынков и других институтов, используемых для заключения финансовых сделок, обмена активами и рисками». [4]

Имея ввиду финансовую систему, рассматривается вся совокупность финансовых отношений, как система, в которой выделяются отдельные сферы и звенья финансовых отношений. [5]

Финансы являются неотъемлемым элементом общественного производства на всех уровнях хозяйствования. Без финансов невозможно обеспечивать индивидуальный и общественный кругооборот производственных фондов на расширенной основе, регулировать отраслевую и территориальную структуру экономики, стимулировать быстрейшее внедрение научно-технических достижений, удовлетворять другие общественные потребности. Такие потребности у хозяйствующих субъектов и государства обусловливают возникновение разнообразных видов финансовых отношений. Финансовые отношения складываются между государством, с одной стороны, юридическими и физическими лицами, с другой; между двумя юридическими лицами; между юридическими лицами, с одной стороны, и физическими лицами – с другой. Отношения между двумя физическими лицами в настоящее время некоторыми экономистами не признаются финансовыми, хотя появляются издания о личных финансах, финансах домашних хозяйств (финансах населения), семейном бюджете.

При всём своём разнообразии финансовые отношения имеют некоторые общие черты, что позволяет объединять их в отдельные группы. Группировку финансовых отношений можно проводить по разным признакам, но наиболее обоснованной является классификация этих отношений в соответствии с объективными критериями. Финансовые отношения являются по своей природе распределительными, так как распределяют часть стоимости общественного продукта по субъектам. Именно субъекты формируют фонды целевого назначения в зависимости от их роли в общественном производстве. Поэтому наиболее приемлемым критерием классификации является роль субъекта в общественном производстве. В зависимости от этого критерия определяются способы организации финансов. Порядок образования и использования финансовых ресурсов и финансовых фондов.

Сгруппированные по определенному признаку финансовые отношения образуют финансовую систему. Финансовые отношения при всём их многообразии можно объединить в отдельные, относительно обособленные группы – сферы и звенья. Эти сферы и звенья тесно связаны между собой. Каждой группе финансовых отношений соответствуют денежные фонды, а соответствующие финансовые органы осуществляют управление этими отношениями и фондами.

Таким образом, финансовая система – это совокупность различных сфер и звеньев финансовых отношений, в системе которых разными методами формируются и используются денежные фонды государства, организаций и домашних хозяйств.

1.2. Состав и структура финансовой системы

На финансовую систему оказывает серьезное влияние тип государства: унитарное – единое и федеративное – союзное.

Унитарному государству свойственна двухуровневая финансовая система: финансовые отношения регулируются центральной властью и муниципалитетами.

Для федеративного государства характерна трехуровневая финансовая система, у которой появляются финансовые отношения членов федерации.

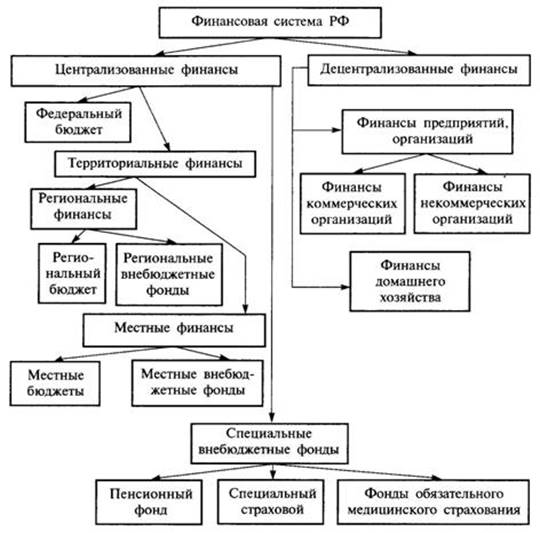

Финансовая система РФ, как любого федеративного государства, также имеет три уровня: центра, регионов и местных органов самоуправления. Эта часть финансовой системы находится в распоряжении государства и выступает как централизованные финансы. Одновременно функционируют децентрализованные финансы.

В целом состав финансовой системы представлен на рисунке. 1.

Рисунок 1. Состав финансовой системы РФ.

Централизованные финансы– важная часть финансовой системы. Они находятся в собственности государства и в соответствии с Бюджетным кодексом, функционирующим с 1 января 2000 г., объединяются в бюджетную систему (федеральный, региональные, местные бюджеты) и внебюджетные специальные фонды.

В 1991 г. бюджетная система Российской Федерации претерпела кардинальные изменения. До этого государственный бюджет Российской Федерации, как и других союзных республик, включался в государственный бюджет СССР, в котором отражались все бюджеты страны, в том числе сельские и поселковые. Он состоял из союзного бюджета, государственных бюджетов 15 союзных республик и бюджета государственного социального страхования. В союзном бюджете в 1970–1990 гг. концентрировались 52–50% общего объема ресурсов государственного бюджета. На бюджеты союзных республик приходились 48–50%, из которых 35% находились в распоряжении республиканских бюджетов республик и 15% – в местных бюджетах. [6]

В соответствии с КонституциейРФ (ст. 71 и 132) и Бюджетным кодексомРФ (ст. 10), бюджетная система Российской Федерации состоит из трех уровней:

• федерального бюджета и бюджетов государственных внебюджетных фондов;

• бюджетов субъектов Российской Федерации (региональных бюджетов) и бюджетов территориальных государственных внебюджетных фондов;

• местных бюджетов.

Бюджетная система Российской Федерации включает: федеральный бюджет, 21 республиканский бюджет республик в составе РФ, 55 краевых и областных бюджетов и бюджета городов Москвы и Санкт-Петербурга, один областной бюджет автономной области, 10 окружных бюджетов, автономных округов и около 29 тысяч местных бюджетов (районные, городские, поселковые и сельские бюджета). [7]

Бюджеты – финансовая основа управления государственных органов власти и органов местного самоуправления. Каждый бюджет функционирует автономно, т.е. нижестоящий бюджет своими доходами и расходами не включается в вышестоящий бюджет.

Для целей планирования бюджетных ресурсов составляется консолидированный бюджет – статистический сводный бюджет, который объединяет финансовые ресурсы всех уровней бюджетной системы. Схема консолидированного бюджета РФ представлена на рисунке. 2.

Рисунок 2. Схема консолидированного бюджета РФ.

За счет финансовых ресурсов бюджетной системы обеспечивается структурная перестройка, развитие науки и техники, повышение эффективности производства, военная реформа и реформа жилищно-коммунального хозяйства. В целом это должно способствовать стабильному росту жизненного уровня населения страны.

Бюджетной системе принадлежит решающая роль в межотраслевом и межтерриториальном перераспределении средств для выравнивания уровней экономического и социального развития регионов.

Специальные внебюджетные фонды начали функционировать с 1 января 1992 г. В начале 90-х годов насчитывалось свыше двух десятков внебюджетных фондов, которые подразделялись на экономические (дорожные, НИОКР и др.) и социальные. Начиная с 1999 г. они были консолидированы с федеральным бюджетом (а региональные фонды консолидированы с региональными бюджетами), и в настоящее время на центральном уровне сохранилось лишь три социальных внебюджетных фонда.

Эти фонды имеют строго целевое назначение: они предназначены для расширения социальных услуг населению, стимулирования развития отсталых отраслей социальной инфраструктуры.

Среди внебюджетных социальных фондов важнейший – Пенсионный фонд. Он формируется за счет единого социального налога, дотаций из федерального бюджета и ресурсов, полученных от собственных инвестиций. Средства фонда используются на выплату пенсий по возрасту, инвалидности, по случаю потери кормильца, а также пособий на детей, пострадавших от аварии на Чернобыльской АЭС.

К внебюджетным социальным фондам относятся Фонд социального страхования, предназначенный главным образом для выплаты различных пособий, и федеральный и территориальные фонды обязательного медицинского страхования, призванные обеспечить охрану здоровья населения.

Федеральный бюджет и бюджеты внебюджетных социальных фондов разрабатываются и утверждаются как федеральные законы.

Бюджеты субъектов Российской Федерации и бюджеты региональных внебюджетных фондов также утверждаются представительными органами субъектов Федерации, а местные бюджеты – местными органами самоуправления.

Децентрализованные финансы составляют основу финансовой системы, поскольку именно здесь, в сфере материального производства формируется преобладающая часть финансовых ресурсов страны. Они объединяют финансы предприятий (организаций) и финансы домашнего хозяйства.

Финансы предприятий как звено финансовой системы участвуют в создании материального источника всех денежных фондов страны – национального дохода. От состояния финансов коммерческих организаций зависит общее финансовое положение страны и, следовательно, высокие темпы развития отраслей национального хозяйства.

В условиях рыночных отношений предприятия осуществляют свою деятельность на началах коммерческого расчета, при котором расходы предприятия должны покрываться из собственных доходов. Главным источником производственного и социального развития трудовых коллективов становится прибыль.

Предприятия обладают реальной финансовой независимостью, самостоятельно распределяют выручку от реализации продукции, по своему усмотрению распоряжаются прибылью, формируют производственные и социальные фонды, изыскивают необходимые им средства для инвестирования, используя в том числе и ресурсы финансового рынка – кредиты банков, эмиссию, облигации, депозитные сертификаты и прочие его инструменты.

Финансовые ресурсы коммерческих предприятий через бюджетную систему обеспечивают средствами непроизводственную сферу.

Финансы некоммерческих организаций формируются за счет добровольных взносов и пожертвований, поступлений от учредителей, бюджетных средств.

Финансы домашнего хозяйства – это звено финансовой системы. Они имеют исключительно важное значение в регулировании платежеспособного спроса страны, в создании ВВП. Определенная часть создаваемого ВВП в виде товаров и услуг проходит через семейный бюджет. Чем выше доходы членов общества, тем выше его спрос на производимые материальные ценности, тем устойчивее экономическое положение предприятия.

Финансовая система, ее финансовые ресурсы находят свое отражение в доходной части сводного финансового баланса. Однако этот баланс охватывает не все финансовые ресурсы страны. Полностью включены лишь централизованные фонды – бюджеты и внебюджетные фонды. Финансовые ресурсы децентрализованных фондов представлены лишь прибылью и амортизационными отчислениями. Заемные средства, привлеченные инвестиции, поступления страховых возмещений, средства от штрафных санкций, денежные доходы и сбережения (финансовые ресурсы) домохозяйств не входят в сводный финансовый баланс.

По ориентировочным данным сводного финансового баланса, в настоящее время на долю централизованных финансовых ресурсов приходится около 60%, а на долю децентрализованных финансовых ресурсов – около 40%. Однако, если учесть доходы домохозяйств и более точные суммы финансовых средств предприятий, положение должно измениться в пользу децентрализованной сферы.

Финансовая система развитых зарубежных стран в основном ограничивается бюджетной системой с внебюджетными специальными фондами. В унитарных государствах (Великобритании, Франции, Японии) она включает государственный и местные бюджеты, а также внебюджетные специальные фонды, а в федеративных государствах (США, Германии, Швейцарии) помимо этих звеньев функционируют бюджеты субъектов федерации.

Все бюджеты изолированы друг от друга, нижестоящие бюджеты не включаются своими доходами и расходами в вышестоящие. Так, в США местные бюджеты относительно самостоятельны по отношению к бюджетам штатов, а последние – по отношению к федеральному бюджету. Ведущую роль играет федеральный бюджет, утверждаемый как закон, формируемый главным образом за счет налоговых поступлений и используемый на общенациональные цели. Местные бюджеты, связанные с федеральным бюджетом и бюджетом штатов через систему субсидирования, обеспечивают финансами главным образом социально-экономические цели.

Среди внебюджетных фондов решающее значение имеет фонд национального страхования, предназначенный для оказания социальной поддержки населению. В большинстве стран они автономны.

В ходе рассмотрения данной главы были выявлены следующие пункты:

1. Определено понятие финансовой системы;

2. Представлен состав и структура финансовой системы (подразделяется на централизованные и децентрализованные финансы);

3. Раскрыты составляющие финансовой системы, такие как федеральный бюджет, специальные внебюджетные фонды, финансы домашних хозяйств и пр.

Глава 2. Характеристика основных элементов финансовой системы

2.1. Финансы хозяйствующих субъектов

Финансы субъектов хозяйствования занимают определяющее положение в структуре финансовой системы страны, т.к. именно на уровне предприятий формируется преобладающая масса финансовых ресурсов государства.

Финансы хозяйствующих субъектов – это денежные отношения, связанные с формированием и использованием денежных доходов, поступлений и накоплений у экономических субъектов и их использованием на финансирование затрат по расширенному воспроизводству или предоставлению услуг, на материальное стимулирование работающих, выполнение обязательств перед государством, физическими и юридическими лицами.

Финансы экономических субъектов отличаются многообразием форм финансовых отношений, опосредуют процесс создания материальных благ и оказания услуг потребителям, обеспечивают процесс формирования, постоянного восполнения и увеличения производственных фондов и фондов непроизводственного назначения коммерческих и некоммерческих организаций. Финансы хозяйствующих субъектов имеют широкие возможности воздействия на все сферы хозяйственной жизни, выступая исходным звеном финансовой системы.

Особенности формирования и использования финансовых ресурсов разных экономических субъектов определяются: сферой деятельности экономических субъектов (коммерческая, некоммерческая), организационно-правовой формой, отраслью. Кроме экономических субъектов, действующих как юридическое лицо, предпринимательскую деятельность могут осуществлять лица, действующие без образования юридического лица.

Финансы коммерческих организаций

Предприятия и организации функционируют на коммерческих и некоммерческих началах. Для коммерческих организаций характерна, прежде всего, главная цель – получение прибыли. Некоммерческие организации преследуют иную цель – обеспечение наилучшего социального эффекта, и если такая организация получает прибыль, то, как правило, не распределяет её между участниками.

При функционировании коммерческих организаций возникают следующие группы финансовых отношений:

· внутри коммерческой организации по поводу формирования, распределения и использования финансовых ресурсов;

· между коммерческой организацией и другими экономическими субъектами: получение и уплата штрафов, внесение паевых взносов, инвестирование средств, участие в распределении прибыли, получение дивидендов и т.п.;

· между коммерческой организацией и финансово-кредитными организациями в связи с уплатой страховых взносов (премий) и получением страховых выплат (возмещением или обеспечением), привлечением источников инвестиций, размещением финансовых ресурсов и получением доходов от этого размещения;

· с государством по поводу образования и использования бюджетных и внебюджетных фондов (платежи в бюджет и внебюджетные фонды, бюджетное финансирование в форме субсидий и субвенций, бюджетного кредита, оплаты государственного и муниципального заказов, государственных инвестиций, покупка государственных ценных бумаг, получение доходов по ним);

· с работниками организации по выплатам из чистой прибыли (социальные программы, ссуды, премии и др.).

Финансовые отношения коммерческой организации могут быть очень сложными, когда речь идёт о холдингах (перераспределение финансовых ресурсов между центральной компанией и её дочерними фирмами), участниках финансово-промышленных групп и т.д.

Организация финансов коммерческих организаций основывается на следующих принципах:

· хозяйственной самостоятельности – коммерческие организации обладают правами самостоятельно определять виды и направления осуществления предпринимательской деятельности, проводить ценовую политику, формировать доходы и расходы, использовать прибыль, оставшуюся после расчетов с государством, распоряжаться имуществом и накоплениями, осуществлять внешнеэкономическую деятельность;

· самофинансирования – предполагает полную окупаемость затрат, связанных с производством и реализацией продукта, а также, инвестирование развития производства за счет собственных финансовых ресурсов и, при необходимости, за счет заемных средств;

· материальной ответственности – означает наличие обязанности хозяйствующего субъекта обеспечивать удовлетворительные результаты хозяйственной деятельности с получением прибыли и иных доходов, соблюдать финансовую дисциплину во взаимоотношениях с государством, другими хозяйствующими субъектами и наемными работниками;

· заинтересованности в результатах деятельности – определяется целью предпринимательской деятельности, направленной на систематическое получение прибыли. Эта цель лежит в основе всех хозяйственных решений и реализуется при оптимальном налогообложении хозяйствующего субъекта, выборе им направлений использования полученных доходов и накоплений.

· обеспечения финансовых резервов – предполагает осуществление хозяйственной деятельности с условием обязательного резервирования финансовых ресурсов покрытия непредвиденных расходов и потерь, обусловленных различного рода рисками.

Гражданским кодексом РФ, в качестве основных организационно – правовых форм коммерческих организаций выделяются хозяйственные товарищества, хозяйственные общества, производственные кооперативы, государственные и муниципальные унитарные предприятия.

Схема организационно – правовых форм коммерческих организаций представлена на рисунке. 3. [7]

Рисунок 3. Коммерческие организации.

Хозяйственное товарищество создается в форме полного товарищества или товарищества на вере. Учредителями и одновременно участниками полного товарищества могут быть индивидуальные предприниматели и коммерческие организации. Главный признак полного товарищества – неограниченная солидарная ответственность участников по обязательствам товарищества. Товарищество на вере, наряду с полными товарищами, включает одного или нескольких участников – вкладчиков, которые отвечают по обязательствам товарищества в пределах внесенных вкладов и не принимают участия в предпринимательской деятельности.

Хозяйственное общество создается в форме:

· Общество с ограниченной ответственностью представляет собой учрежденное одним или несколькими лицами общество, уставный капитал которого разделен на доли, определенные учредительными документами. Участники несут ответственность по обязательствам общества в пределах внесенных вкладов.

· Общество с дополнительной ответственностью является разновидностью общества с ограниченной ответственностью. Участники общества с дополнительной ответственностью отвечают по обязательствам общества не только внесенным вкладом, но и другим имуществом, указанным в учредительных документах.

· Открытые акционерные общества проводят открытую подписку на акции и направляют их в свободную продажу. В закрытых акционерных обществах акции распространяются только среди учредителей или в ином заранее определенном круге лиц.

Производственный кооператив представляет собой добровольное объединение граждан для совместной производственной или иной хозяйственной деятельности, основанной на их личном трудовом и ином участии и объединении имущественных паевых взносов. Производственный кооператив как организационно – правовая форма предполагает личное трудовое участие в его деятельности.

Государственные и муниципальные унитарные предприятия представляют собой коммерческие организации, осуществляющие деятельность на имуществе, не являющимся их собственностью. Унитарные предприятия, основанные на праве хозяйственного ведения, создаются по решению государственного или муниципального органа; собственник имущества предприятия не отвечает по его обязательствам. Унитарное предприятие, основанное на праве оперативного управления (федеральное казенное предприятие) создается по решению Правительства РФ на базе федеральной собственности. Государство несет субсидиарную ответственность по обязательствам такого унитарного предприятия.

Финансы индивидуальных предпринимателей

Финансы индивидуальных предпринимателей функционируют на основе механизма, свойственного финансам коммерческих организаций. Это обусловлено единством природы финансов индивидуальных предпринимателей и финансов коммерческих организаций, связанной с деятельностью хозяйствующих субъектов, направленной на извлечение прибыли. Также как и финансы коммерческих организаций, финансы индивидуальных предпринимателей базируются на принципах хозяйственной самостоятельности, самофинансирования, материальной ответственности, заинтересованности в результатах хозяйственной деятельности, обеспечения финансовых резервов.

Вместе с тем, индивидуальный характер участия в хозяйственном обороте данных субъектов хозяйствования предопределяет специфику финансов индивидуальных предпринимателей,которая проявляется в составе и структуре финансовых ресурсов образуемых в их распоряжении, механизме аккумуляции и использования данных ресурсов, формах и методах взаимоотношений с бюджетной системой.

Структура финансовых ресурсов отражает особенности финансов индивидуальных предпринимателей. В их составе основную долю занимают собственные ресурсы в виде прибыли и личных сбережений самих предпринимателей. В составе заемных средств заметный объем занимают средства, полученные взаймы у других физических лиц (часто родственников и знакомых). Это обусловлено не столько особенностями характера деятельности индивидуальных предпринимателей, сколько проблемами организации кредитования этой сферы предпринимательства.

Финансы некоммерческих организаций

В системе финансовых взаимосвязей финансы некоммерческих организаций занимают отдельное положение, обусловленное их предназначением. Они обеспечивают осуществление управленческих, социально – культурных и иных функций некоммерческого характера, связанных с предоставлением общественно значимых услуг в области управления, национальной обороны, национальной безопасности, правопорядка, жилищного устройства, образования, культуры, здравоохранения, спорта, физической культуры, социального обеспечения, а также, в сфере общественной и религиозной деятельности.

Некоммерческие организации не имеют основной целью деятельности извлечение прибыли и могут осуществлять предпринимательскую деятельность лишь постольку, поскольку это служит достижению целей, ради которых они созданы, и соответствует этим целям.

Некоммерческие организации могут создаваться в различных организационно-правовых формах:

· Потребительским кооперативом является добровольное объединение граждан и юридических лиц на основе членства с целью удовлетворения материальных и иных потребностей участников, осуществляемое путем объединения его членами имущественных паевых взносов;

· Общественные и религиозные организации представляют собой добровольные объединения граждан, объединившихся на основе общности их интересов для удовлетворения духовных или иных нематериальных потребностей;

· Некоммерческое партнерство некоммерческая организация, учрежденная гражданами и (или) юридическими лицами для содействия ее членам в осуществлении деятельности, направленной на достижение социальных, благотворительных, культурных, образовательных, научных и управленческих целей, охраны здоровья граждан, развития физической культуры и спорта и в иных целях направленных на достижение общественных благ;

· Учреждением признается организация, созданная собственником для осуществления управленческих, социально – культурных, или иных функций некоммерческого характера и финансируемая им полностью или частично;

· Автономная некоммерческая организация представляет собой не имеющую членства некоммерческую организацию, учрежденную гражданами и (или) юридическими лицами на основе добровольных имущественных взносов в целях предоставления услуг в области образования, здравоохранения, культуры, науки, права, физической культуры и спорта и иных услуг;

· Фондом признается, учрежденная гражданами и (или) юридическими лицами на основе добровольных имущественных взносов и не имеющая членства организация, преследующая социальные, благотворительные, культурные, образовательные или иные общественно полезные цели;

· Ассоциация (союз) представляет собой объединение коммерческих или некоммерческих организаций с целью координации их предпринимательской деятельности, а также представления и защиты общих имущественных интересов.

Каждая из перечисленных организационно – правовых форм деятельности некоммерческих организаций отличается своей спецификой. Она обусловлена целью создания некоммерческой организации, правовым статусом ее участников и их имущественными правами в отношении созданной организации, порядком формирования уставного фонда, наличием и формой ответственности участников по обязательствам организации, наличием права осуществления предпринимательской деятельности, видами денежных доходов, поступлений и накоплений.

Таким образом, на вопрос о составе сферы «финансы субъектов хозяйствования» можно дать ответ, что в эту сферу входят: финансы коммерческих организаций, финансы некоммерческих организаций и финансы индивидуальный предпринимателей.

2.2. Характеристика государственных и муниципальных финансов

Государственные и муниципальные финансы представляют собой сферу денежных отношений, связанных с формированием и использованием денежных доходов, поступлений и накоплений органов государственной власти и органов местного самоуправления. Государственные и муниципальные финансы являются объективными по своей природе и наличие сферы стоимостного распределения и перераспределения с участием государства обусловлено потребностями общественного хозяйства. Для организации бесперебойного кругооборота ресурсов и товаров в масштабах всего производства, для обеспечения функционирования непроизводственной сферы общественного хозяйства, для обеспечения безопасности и обороноспособности, покрытия издержек государственного управления, необходима аккумуляция финансовых ресурсов в распоряжении государства, которое реализует все названные функции.

Основными факторами, влияющими на уровень концентрации финансовых ресурсов в распоряжении органов государственной власти и органов местного самоуправления, являются: уровень развития экономики; цели и задачи финансовой политики, определяющие пропорции и приоритетные направления использования финансовых ресурсов; исторические и национальные традиции страны; внешнее положение государства.

Формирование и использование финансовых ресурсов органов государственной власти и органов местного самоуправления осуществляется через систему фондов денежных средств – в формах бюджетов разных уровней бюджетной системы страны и внебюджетных фондов.

Бюджеты, формируемые в распоряжении органов государственной власти и местного самоуправления, имеют многоцелевой характер. Они используются для финансового обеспечения всех задач и функций, возложенных на государство, в том числе, обеспечения экономического роста; соблюдения макроэкономического равновесия с устранением отраслевых и территориальных диспропорций в развитии экономики; регулирования экономической конъюнктуры и деловой активности хозяйствующих субъектов; содержания непроизводственной сферы; обеспечения социальной защиты отдельных категорий населения; сохранения среды обитания; осуществления международного сотрудничества и участия в международном разделении труда и т.д.

Таким образом, бюджеты выступают формой образования и использования финансовых ресурсов органов государственной власти и местного самоуправления, направляемых на удовлетворение разнообразных общественных потребностей.

Формирование внебюджетных фондов связано с появлением потребности у органов государственной власти и местного самоуправления в значительных объемах финансовых ресурсов для реализации отдельных общественно значимых социально-экономических мероприятий. Внебюджетные фонды могутбыть предназначены для реализации гарантируемых конституционных прав граждан на социальное обеспечение, на проведение природоохранных мероприятий и защиту окружающей среды, на осуществление мероприятий в области научно-технического развития и т.п. Таким образом, внебюджетные фонды выступают формой образования и использования финансовых ресурсов органов государственной власти и местного самоуправления вне их бюджетов, для финансирования отдельных общественных потребностей.

Помимо бюджетов и внебюджетных фондов, действующий бюджетный механизм предусматривает и иные формы образования и расходования денежных средств органов государственной власти и местного самоуправления:

· Целевые бюджетные фондыобразуются в составе бюджетов органов государственной власти и местного самоуправления за счет доходов целевого назначения или в порядке целевых отчислений от конкретных видов доходов или поступлений. Они используются по отдельной смете, с финансированием задач и функций, обусловленных предназначением фондов.

· Резервные фондысоздаются в составе расходной части бюджетов органов государственной власти и местного самоуправления для обеспечения задач и осуществления мероприятий чрезвычайного или специального характера.

Государственные доходыпредставляют собой денежные средства, поступающие в бюджеты органов государственной власти и в государственные внебюджетные фонды в соответствии с действующим законодательством.

При этом денежные средства, зачисляемые в бюджеты органов государственной власти различных уровней, представляют собой доходы бюджетов; денежные средства, мобилизуемые в государственных внебюджетных фондах, являются доходами этих фондов. Таким образом, государственные доходы состоят из доходов бюджетов органов государственной власти различных уровней и доходов государственных внебюджетных фондов. [8]

Муниципальные доходыпредставляют собой денежные средства, поступающие в бюджеты муниципальных образований, в соответствии с действующим законодательством.

Использование финансовых ресурсов органов государственной власти и органов местного самоуправления осуществляется в виде государственных и муниципальных расходов.

Государственные расходыпредставляют собой денежные средства, направляемые на финансовое обеспечение функций и задач, возложенных на органы государственной власти из бюджетов соответствующих уровней и государственных внебюджетных фондов.

Денежные средства, перечисляемые из бюджетов органов государственной власти соответствующих уровней, являются расходами бюджетов; денежные средства, направляемые из государственных внебюджетных фондов, представляют собой расходы этих фондов. Таким образом, государственные расходы включают расходы бюджетов органов государственной власти разных уровней и расходы государственных внебюджетных фондов.

Муниципальные расходыпредставляют собой денежные средства, направляемые на финансовое обеспечение деятельности органов местного самоуправления из бюджетов муниципальных образований.

Неиспользованные в процессе исполнения бюджетов доходы выступают в форме денежных накопленийорганов государстве иной власти и органов местного самоуправления. Денежные накопления отражаются в виде остатков на счетах соответствующих бюджетов и бюджетов государственных внебюджетных фондов, учитываемых после завершения операций по принятым обязательствам истекшею финансового года. Остатки средств не подлежат изъятию и используются па покрытие временных кассовых разрывов при исполнении бюджетов очередного года, на финансирование дефицитов бюджетов, на осуществление заемных операций и т.д.

Государственное и административно – территориальное устройство Российской Федерации предопределяет соответствующую организацию государственных и муниципальных финансов и их состав, схема представлена на рисунок. 4.

Рисунок 4. Состав государственных и муниципальных финансов России.

Федеральные финансыпризваны обеспечить финансовую основу деятельности федеральных органов власти. Они включают: федеральный бюджет и государственные внебюджетные фонды РФ. Согласно Бюджетного кодекса РФ статус государственных внебюджетных фондов имеют следующие социальные внебюджетные фонды: Пенсионный фонд Российской Федерации; Фонд социального страхования Российской Федерации; Федеральный фонд обязательного медицинского страхования.

Региональные финансыобеспечивают финансовую основу деятельности региональных органов власти (органов государственной власти субъектов РФ). Они состоят из региональных бюджетов и территориальных государственных внебюджетных фондов. Бюджеты субъектов РФ включают разные виды бюджетов: республиканские бюджеты республик, краевые бюджеты краев, областные бюджеты областей, окружные бюджеты автономных округов, областной бюджет автономной области, городские бюджеты городов федерального значения. К территориальным государственным внебюджетным фондам относятся территориальные фонды обязательного медицинского страхования.

Местные финансы являются финансовой основой деятельности местных органов власти. Действующее законодательство не предусматривает полномочий местных органов власти по формированию муниципальных внебюджетных фондов. В составе местных финансов учитываются различные виды местных бюджетов: бюджеты муниципальных районов; бюджеты городских округов; бюджеты внутригородских муниципальных образований городов федерального значения; бюджеты городских и сельских поселений.

2.3. Характеристика финансов домашних хозяйств

Финансы домашних хозяйств представляют собой отдельную сферу денежных отношений, возникающих в процессе распределения и перераспределения стоимости общественного продукта в связи с формированием и использованием денежных доходов, поступлений и накоплений домашних хозяйств. Они являются составной частью финансовой системы государства.

Финансовые взаимосвязи домашних хозяйств характеризуются значительным разнообразием. В их составе выделяются следующие взаимоотношения:

· с работодателями в связи с оплатой труда и иными выплатами аналогичного характера;

· с хозяйствующими субъектами в связи с формированием смешанных доходов;

· между членами хозяйства в связи с формированием и использованием денежных доходов, поступлений и накоплений;

· между членами хозяйства в связи с наследованием денежных доходов и накоплений, их передачей или отчуждением в пользу третьих лиц;

· с другими домашними хозяйствами по совместному формированию и использованию денежных доходов, поступлений и накоплений;

· с кредитными организациями в связи с привлечением потребительских кредитов и размещением сбережений домашних хозяйств на депозитные счета;

· со страховыми организациями по поводу личного страхования членов домашних хозяйств и их имущества;

· с органами государственной власти и органами местного самоуправления по поводу уплаты налогов и сборов, получения социальных трансфертов и т.п.

Перечисленные виды взаимоотношений образуют в совокупности содержание финансов домашних хозяйств.

Финансы домашних хозяйств имеют выраженную организацию только во взаимоотношениях домохозяйств с государством по поводу уплаты налогов, финансирования различных социальных выплат, а также, с кредитными и страховыми организациями. По всем остальным направлениям деятельности домашние хозяйства самостоятельно принимают решения по формированию и использованию своих денежных доходов, поступлений и накоплений.

Домашние хозяйства являются исключительно неоднородными по своему внутреннему составу, что непосредственно отражается на содержании финансовых взаимосвязей с их участием. По данным последних переписей населения в России всего насчитывается примерно 50 млн. домашних хозяйств, в том числе 40 млн. семейных и около 10 млн. домашних хозяйств лиц, не имеющих семьи или утративших с нею связь. Используя классификацию по занятости, применяемую в системах национальных счетов можно выделить следующие домашние хозяйства:

· получателей нетрудовых доходов (социальных и прочих трансфертов, доходов от собственности с трансфертов);

· наемных работников (работников некоммерческих организаций, государственного и муниципального сектора экономики, коммерческих организаций);

· самостоятельно занятых работников (самостоятельных хозяев в неорганизованном секторе экономики, работодателей в неорганизованном секторе экономики, работодателей в организованном секторе экономики).

По признаку обеспеченности, исходя из среднедушевого дохода, можно выделить следующие домашние хозяйства:

· бедные первого уровня - со среднедушевым доходом ниже или в соответствии с размером минимальной заработной платы;

· бедные второго уровня - со среднедушевым доходом в интервале между размером минимальной заработной платы и бюджетом прожиточного минимума;

· малообеспеченные - со среднедушевым доходом в интервале между бюджетом прожиточного минимума и минимальным потребительским бюджетом;

· состоятельные - со среднедушевым доходом в интервале между оценками одного и двух минимальных потребительских бюджетов;

· богатые - со среднедушевым доходом выше удвоенного минимального потребительского бюджета.

Теоретически члены домашнего хозяйства могут составлять семью, находиться в родственных отношениях или не иметь таковых. Однако практически, подавляющее число домашних хозяйств образуются семьями. Основным видом домашних хозяйств являются хозяйства — резиденты той или иной территории, имеющие немногочисленный состав. Однако к домашним хозяйствам причисляют также коллективные хозяйства, состоящие из лиц постоянно или в течение длительного времени проживающих вне дома.

Как любые финансовые отношения, финансы домашних хозяйств, функционируют посредством денежных доходов и расходов.

Формирование денежных доходов домашних хозяйств характеризуется посредством различных показателей совокупных, располагаемых, номинальных и реальных доходов населения.

Совокупные доходы определяются суммированием денежных и натуральных доходов, а также стоимости бесплатных и льготных услуг, предоставляемых за счет социальных фондов.

Располагаемые доходы определяются исключением из совокупных доходов населения налогов и обязательных платежей. Располагаемые доходы образуют основу для конечного потребления и сбережений населения.

Номинальные доходы характеризуют доходы домашнего хозяйства за определенный период времени в денежных единицах по нарицательной стоимости. Они учитываются как начисленные доходы и фактически полученные. Начисленные доходы характеризуются величиной причитающихся к выплате доходов, фактически полученные – образуются после выплаты доходов, включая погашение задолженности прошлого периода.

Реальные доходы представляют собой денежные доходы текущего периода, скорректированные на индекс потребительских цен. Они характеризуют покупательную способность фактически полученных доходов. Реальные доходы определяются количеством товаров и услуг, которые реально могут быть приобретены населением и отражают действительный уровень жизни населения и благосостояния домашних хозяйств, возможности удовлетворения материальных и нематериальных потребностей населения.

Денежные доходы домашних хозяйств классифицируются по источникам их формирования и представлены в таблице 1.[9]

Таблица 1. Состав денежных доходов населения РФ, (млрд. руб.)

| Наименование доходов | 2000 | 2001 | 2002 | 2003 | 2004 |

| Денежные доходы – всего в том числе: | 3983,9 | 5325,8 | 6831,0 | 8900,5 | 10930,0 |

| Доходы от предпринимательской деятельности | 612,2 | 672,2 | 810,7 | 1066,9 | 1285,5 |

| Оплата труда | 2501,9 | 3439,5 | 4493,9 | 5690,2 | 7092,9 |

| Социальные выплаты | 551,1 | 808,3 | 1040,5 | 1253,4 | 1407,4 |

| Доходы от собственности | 270,9 | 304,6 | 353,8 | 694,5 | 904,2 |

| Другие доходы | 47,8 | 101,2 | 132,1 | 195,5 | 240,0 |

Выделяются следующие виды доходов:

· оплата труда – является основной формой доходов домашних хозяйств. В основе ее построения лежит тарифная система, которая включает тарифные ставки, тарифные разряды, тарифные сетки, тарифно-квалификационные требования, районные коэффициенты, виды заработной платы и условия ее выплаты, а также другие элементы, регламентирующие оплату труда наемных работников в различных сферах, отраслях, производствах, и т.д.;

· социальные трансферты – представляют собой форму денежных доходов домашних хозяйств в виде пенсий, пособий, и иных социальных выплат, выплачиваемых из бюджетов разного уровня и бюджетов государственных внебюджетных фондов. Их предоставление строго регламентируется государством;

· доходы от предпринимательской деятельности – являются важной формой денежных доходов домашних хозяйств. Они формируются в результате осуществления гражданами предпринимательской деятельности без образования юридического лица и определяются той величиной доходов, которая поступает в домашнее хозяйство предпринимателя;

· доходы от собственности – являются наиболее разнообразными. К ним относятся доходы от долевого участия в организации; доходы от размещения временно свободных денежных средств в банковские вклады; доходы от вложений в ценные бумаги; доходы, полученные в результате передачи в аренду или продажи движимого и недвижимого имущества, принадлежащего членам домашнего хозяйства; доходы, полученные от личных подсобных хозяйств в результате продажи излишков продукции, без организации их производства с целью регулярной реализации и т.п.;

· другие доходы – образуются в виде поступлений денежных средств по договорам банковских ссуд, договоров займа, за счет их наследования и т.д.

Расходы домашних хозяйств классифицируются по различным критериям и представлены в таблице 2. [9]

Таблица 2. Состав денежных расходов населения РФ, (млрд. руб.)

| Наименование расходов | 2000 | 2001 | 2002 | 2003 | 2004 |

| Денежные расходы и сбережения – всего в том числе: | 3983,9 | 5325,8 | 6831,0 | 8900,5 | 10930,0 |

| Покупка товаров и оплата услуг | 3009,2 | 3971,5 | 5001,8 | 6147,2 | 7624,4 |

| Обязательные платежи и разнообразные взносы | 309,9 | 473,0 | 586,9 | 737,5 | 1000,9 |

| Приобретение недвижимости | 47,7 | 75,4 | 119,8 | 180,1 | 255,2 |

| Прирост финансовых активов | 617,1 | 805,9 | 1122,5 | 1835,7 | 2049,5 |

| Из него прирост, уменьшение денег (-) на руках у населения | 110,1 | 104,0 | 119,2 | 241,2 | 196,1 |

В их составе можно выделить следующие расходы:

· на покупку товаров и оплату услуг – их условно можно подразделить на две категории: текущие расходы и капитальные расходы.

Текущие расходы – это затраты, связанные с первоочередными нуждами. В этом виде принимаются расходы, связанные с приобретением продовольственных товаров, оплатой коммунальных услуг, оплатой услуг связи, приобретением предметов личной санитарии и гигиены, приобретением лекарств, проездом в транспорте, приобретением непродовольственных товаров и услуг бытового и хозяйственного характера и т.п.

Капитальные расходы включают в себя затраты по приобретению непродовольственных товаров длительного пользования (мебель, хозяйственное оборудование, движимое имущество), по капитальному обустройству жилья, вложения в предметы искусства, антиквариата, ювелирные изделия и т.п.;

· обязательные платежи и разнообразные взносы – обусловлены необходимостью уплаты налогов и сборов в бюджеты разных уровней и в государственные внебюджетные фонды, а также, платежей по страхованию, взносов в общественные и кооперативные организации и т.д. Обязательными для домашних хозяйств являются платежи, связанные с уплатой: сбора за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; водного налога; государственной пошлины; транспортного налога; земельного налога; налога на имущество физических лиц;

· приобретение недвижимости – данные расходы включают затраты на строительство и покупку жилых помещений, дач, летних садовых домиков, баз отдыха, других помещений, предназначенных для постоянного, сезонного или временного проживания, а также отдыха;

· на прирост финансовых активов – эти расходы включают операции по использованию денежных сбережений путем их размещения на депозитных счетах в банковских и иных кредитных организациях, вложений в ценные бумаги и иные финансовые инструменты, и их накопление путем приобретения валюты и сохранения на руках у населения.

Важнейшей задачей ближайших лет является существенное изменение роли финансов домашних хозяйств в финансовой системе страны. В развитых государствах с рыночной экономикой финансы домашних хозяйств являются главным ресурсом, определяющим финансовый потенциал страны и, в конечном счете, характер ее экономического развития в целом. Величина доходов домашних хозяйств и предпочтения населения в их использовании формируют облик и направления развития экономики любой страны с рыночной экономикой.

2.4. Государственный кредит

Многие авторы выделяют такое звено финансовой системы, как государственный кредит.

Государственный кредит – это совокупность экономических отношений между государством в лице его органов власти и управления, с одной стороны, и физических и юридических лиц – с другой, при которых государство выступает в качестве:

1. заемщика;

2. кредитора;

3. гаранта.

В первом случае, органы власти привлекают на добровольной, платной и возвратной основах временно свободные денежные средства юридических и физических лиц, на внутреннем и внешнем рынках для финансирования дефицитов бюджетной системы. Данная деятельность реализует фискальную функцию государственного кредита и ведет к образованию государственного внутреннего и внешнего долга и необходимости его обслуживать. Такой государственный кредит называется внутренним.

Во втором случае, органы власти кредитуют: ниже стоящие уровни бюджетной системы, предоставляя им бюджетные ссуды на покрытие временных кассовых разрывов; юридических лиц, предоставляя им целевые бюджетные кредиты на реализацию программ социально-экономического развития территории; другие иностранные государства, предоставляя им внешние кредиты за счет федерального бюджета на платной возвратной основе (Страны СНГ, Болгария, Индия, Алжир и др.). Эта деятельность формирует возвратные финансовые потоки и служит регулированию экономического и социального развития страны. Такие отношения называются внешним государственным кредитом.

Рисунок 5. Структура бюджетных ссуд, предоставляемых государственным бюджетом.

В третьем случае, органы власти предоставляют государственные и муниципальные гарантии и поручительства нижестоящим уровням бюджетной системы и юридическим лицам под долгосрочные целевые кредиты, внешние займы и др. Необоснованная выдача гарантий и поручительств может вести к увеличению государственного долга, т.к. это пролонгированные финансовые обязательства. Такие отношения называются условным государственным кредитом.

Как экономическая категория государственный кредит обслуживает формирование и использование государственных централизованных денежных фондов. Его специфическими чертами являются:

· добровольность;

· возвратность и платность;

· на общегосударственном уровне не имеет конкретного целевого характера.

Как финансовая категория государственный кредит выполняет три функции финансов: распределительную, регулирующую и контрольную.

1. Через распределительную функцию государственного кредита осуществляется формирование централизованных денежных фондов государства или их использование на принципах срочности, платности и возвратности. Выступая в качестве заемщика, государство обеспечивает дополнительные средства для финансирования своих расходов. В промышленно развитых странах государственные займы являются основным источником финансирования бюджетного дефицита.

2. Регулирующая функция государственного кредита заключается в том, что, вступая в кредитные отношения, государство вольно или невольно воздействует на состояние денежного обращения, уровень процентных ставок на рынке денег и капиталов, на производство и занятость. Сознательно используя государственный кредит как инструмент регулирования экономики, государство может проводить ту или иную финансовую политику.

Государство регулирует денежное обращение, размещая займы среди различных групп инвесторов. Мобилизуя средства физических лиц, государство снижает платежеспособный спрос. Тогда если за счет кредита профинансируются производственные затраты, например инвестиции, произойдет абсолютное сокращение наличной денежной массы в обращении. В случае финансирования затрат на оплату труда, например преподавателей и врачей, количество наличной денежной массы в обращении останется без изменений, хотя возможно изменение структуры платежеспособного спроса.

3. Контрольная функция государственного кредита органически вплетается в контрольную функцию финансов. Однако она имеет свои специфические особенности, порожденные особенностями этой категории: 1) очень тесно связана с деятельностью государства и состоянием централизованного фонда денежных средств; 2) охватывает движение стоимости в обе стороны, поскольку предполагает возвратность и возмездность получения средств; 3) осуществляется не только финансовыми структурами, но и кредитными институтами.

2.5. Страхование как отдельная сфера финансовой системы РФ

Вопрос о выделении страхования в отдельную сферу является одним из основных дискуссионных вопросов. Для того чтобы правильно ответить на этот вопрос необходимо проанализировать основные критерии организации финансов в страховании, источники формирования финансовых ресурсов и направления распределения прибыли.

Переход экономики на рыночные отношения, развитие предпринимательской деятельности, расширение круга товарных и обменных операций, взаимных договорных обязательств между хозяйствующими субъектами объективно требуют надежной системы гарантий, предоставляемой страхованием. Только на основе страхования становится возможной защита общественных и личных интересов, возникающих в процессе производства, распределения, обмена и потребления материальных благ.

Страхование представляет собой особую форму перераспределительных отношений по поводу формирования и использования целевых фондов денежных средств для защиты имущественных интересов физических и юридических лиц и возмещения им материального ущерба при наступлении неблагоприятных явлений и событий.

Важная роль страхования в системе общественного воспроизводства предполагает наличие сферы страховых услуг, соответствующих типу экономического развития государства. В условиях рыночного хозяйства наряду с традиционным использованием возможностей страхования по защите от чрезвычайных явлений природного характера (землетрясения, оползни, наводнения др.) техногенных рисков (пожары, аварии, взрывы и др.), резко возрастает потребность у предпринимателей в страховом покрытии ущерба, возникающего при нарушении финансовых и кредитных обязательств, неплатежеспособности контрагентов и действии других экономических факторов, ведущих к потере прибыли и доходов.

Страхование жизни, здоровья, трудоспособности и материального благосостояния граждан также неразрывно связано с их экономическими интересами и реализуется с помощью услуг имущественного, личного и социального страхования.

В связи с различиями в объектах страхования всю совокупность страховых отношений можно разделить на пять отраслей: социальное, имущественное, личное, страхование ответственности, страхование предпринимательских рисков.

· Социальное страхование – это система отношений, с помощью которой формируются и расходуются фонды денежных средств для материального обеспечения лиц, не обладающих физической трудоспособностью или располагающих таковой, но не имеющих возможности реализовать ее по различным причинам.

Социальное страхование как финансовая категория представляет собой часть денежных отношений по распределению и перераспределению национального дохода с целью формирования и использования фондов, предназначенных для содержания лиц, не участвующих в общественном труде.

· Имущественное страхование – отрасль страхования, где объектами страховых правоотношений выступает имущество в различных видах. Под имуществом понимается совокупность вещей и материальных ценностей, состоящих в собственности и оперативном управлении физического или юридического лица. В состав имущества входят деньги и ценные бумаги, а также имущественные права на получение вещей или иного имущественного удовлетворения от других лиц.

Экономическое содержание имущественного страхования заключается в организации особого страхового фонда, предназначенного для возмещения ущерба его участникам, который возник в результате причинения вреда.

Имущественное страхование защищает интересы страхователя, связанные с владением, пользованием, распоряжением имуществом и товарно-материальными ценностями. К традиционным и освоенным видам имущественного страхования относятся сельскохозяйственное страхование, транспортное страхование, страхование имущества граждан, страхование имущества предприятий различных форм собственности. Для российского страхового рынка перспективными, отличающимися высокими страховыми суммами и уровнем страховой ответственности считаются морское и авиационное страхование, страхование грузов, страхование транспортных средств от всех рисков, страхование от огневых рисков.

· Личное страхование выступает формой социальной защиты и укрепления материального благосостояния населения. Его объекты – жизнь, здоровье, трудоспособность граждан. Преобладающая доля операций по личному страхованию проводится на добровольной основе. Следует отметить, что на динамику операций по личному страхованию отрицательное воздействие оказывают инфляционные процессы, снижение его сберегательной функции, отсутствие у населения желания направлять временно свободные средства на цели страхования.

· Страхование ответственности в отличие от имущественного и личного защищает интересы как самого страхователя, поскольку ущерб за него возмещает страховая организация, так и других (третьих) лиц, которым гарантируются выплаты за ущерб, причиненный вследствие действия или бездействия страхователя независимо от его имущественного положения. Тем самым страхование ответственности обеспечивает защиту экономических интересов возможных виновников вреда и лиц, которым в конкретном страховом случае причинен ущерб.

С расширением сферы банковской деятельности, связанной с повышенным риском проведения активных кредитных операций по выдаче ссуд, становится актуальным страхование ответственности заемщика за непогашение кредита. Договор страхования заключается между страховой компанией (страховщиком) и предприятиями – заемщиками (страхователями). Объектом страхования является ответственность заемщика перед банком, выдавшим кредит.

Развитие коммерческого расчета и усиление имущественной ответственности предпринимателей по широкому кругу обязательств предполагают включение в российскую страховую практику таких видов страхования, как страхование ответственности работодателей, страхование деловой ответственности, страхование ответственности от экологических рисков, страхование ответственности за качество продукции, страхование ядерной ответственности.

· Страхование предпринимательских рисков – новая отрасль страхования для России, охватывает те виды страхования, в которых, прежде всего, заинтересован предприниматель. Объект страхования – предпринимательская деятельность страхователя, под которой понимается инвестирование денежных и материальных ресурсов в какой-либо вид производства или бизнеса и получение от этих вложений соответствующей финансовой отдачи в виде прибыли. Покрытие предпринимательских рисков осуществляется при помощи:

- страхования от потери прибыли (дохода) вследствие нарушения процесса производства, простоя, повреждения или кражи имущества и иных потерь, связанных с прерыванием основной деятельности;

- страхования от невыполнения договорных обязательств по поставке и реализации продукции.

Этот вид страхования начали проводить альтернативные страховые общества (акционерные, кооперативные, взаимные, ведомственные).

Теперь можно сделать вывод, что существует два вида страховых организаций:

1. Различные фонды (пенсионного, медицинского, социального) страхования, которые являются внебюджетными фондами, а значит их финансы являются составной частью государственных и муниципальных финансов.

2. Финансовые организации, которые являются юридическими лицами и целью их деятельности является получение прибыли, что характерно для коммерческих предприятий.

Значит, страхование не является отдельной сферой финансовой системы РФ, а является структурными элементами звеньев двух других сфер.

В ходе рассмотрения второй главы были рассмотрены характеристики основных элементов финансовой системы, даны понятия этим составляющим.

Глава 3. Особенности российской финансовой системы

и перспективы ее развития

3.1. Особенности российской финансовой системы

Финансовое состояние российской финансовой системы за последние годы улучшилось: в 2002 году впервые после кризиса российская банковская система зафиксировала прибыльность своей деятельности, что связано с хорошими финансовыми результатами крупнейшего банка страны. Сбербанк закончил 2002 год с прибылью в 36.4 млрд. руб., что на 67% выше соответствующего показателя на конец 2001 года. Остальные коммерческие банки по итогам 2002 года все же зафиксировали убытки (в объеме 8.6 млрд. руб.), хотя по сравнению с предшествующим годом произошло их существенное сокращение (на 70%).

Тенденция сокращения совокупного банковского капитала, возникшая после кризиса 1998 года, в апреле 1999 года переломилась, и с тех пор собственные средства коммерческих банков постепенно увеличиваются. На 1 января 2003 года совокупные собственные средства (капитал) российских банков составили 581.8 млрд. руб., что на 29% выше значения, зафиксированного на начало прошлого года (на 01.01.2002 он составлял 451.4 млрд. рублей).

Увеличение совокупного банковского капитала отмечается и в пересчете в долларовом эквиваленте (по курсу ЦБР) – зафиксирован рост на 22%. Банковский капитал в рублевом исчислении относительно предкризисного уровня уже давно считается восстановленным (на 01.08.1998 он составлял 131.1 млрд. рублей).

Таким образом, в качестве основных тенденций в российской банковской системе в пост – кризисный период можно выделить следующие:

· банковская система самостоятельно восстановилась и по большинству параметров достигла предкризисного состояния;

· выход банковской системы на предкризисный уровень не означает ликвидацию банковского кризиса, поскольку потребности в поддержании положительных темпов роста реального сектора предъявляют к банковскому сектору новые требования;

· прослеживается тенденция к укрупнению банковской системы как за счет усиления роли государства, так и посредством привлечения внешних инвесторов.

3.2. Перспективы развития российской финансовой системы

В Российской Федерации с 1992 г. начало действовать более двух десятков внебюджетных социальных и экономических фондов, в том числе Пенсионный фонд РФ (ПФР), Фонд социального страхования (ФСС), Государственный фонд занятости населения РФ (с 01.01.2001 упразднен), фонды обязательного медицинского страхования (ФОМС), Фонд обязательной социальной поддержки населения экономические Федеральный и территориальные дорожные фонды, и др.

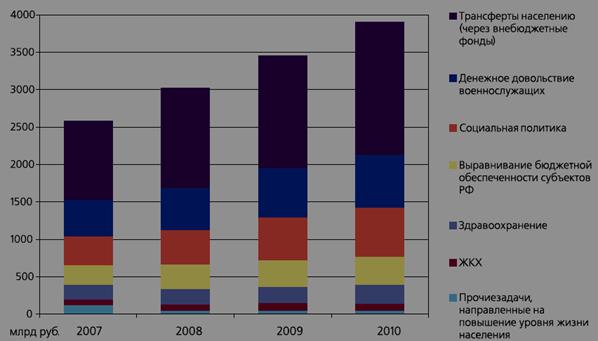

В среднесрочной перспективе в Российской Федерации планируется увеличить объем трансфертов населению через внебюджетные фонды РФ (рисунок 5).

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Рисунок 5. Распределение бюджетных средств на нужды населения.

Пенсионный фонд Российской Федерации (ПФР) образован в соответствии с Постановлением Верховного Совета РСФСР от 22 декабря 1990 г. как самостоятельное финансово-кредитное учреждение, осуществляющее свою деятельность по закону в целях государственного управления пенсионным обеспечением. Средства Пенсионного фонда формируются по Положению о Пенсионном фонде РФ за счет трех главных источников: страховых взносов работодателей, страховых взносов работающих и ассигнований из федерального бюджета.

К настоящему моменту обозначены цели и задачи бюджетной стратегии РФ на 2008 – 2010 г., можно привести информацию о размерах отчислений в ПФР в среднесрочном периоде (таблица 3).

Таблица 3. Расходы Федерального бюджета на выплату пенсий.

| Направление расходов | 2006 | 2007 | 2008 | 2009 | 2010 | ||

| (бюджет), млрд. руб | (бюджет), млрд. руб. | Прирост к 2006 г., % | (проект), млрд. руб. | Прирост к 2007 г., % | (проект), млрд. руб. | (проект), млрд. руб. | |

| Межбюджетные трансферты из Федерального бюджета в бюджет ПФР | |||||||

| На выплату базовой части трудовой пенсии | 487,9 | 559,8 | 14,7 | 707,7 | 26,4 | 876,6 | 1033,0 |

| Пенсии по государственному пенсионному обеспечению, дополнительное материальное обеспечение, доплаты к пенсиям, пособия и компенсации | 99,2 | 100,1 | 0,9 | 122,4 | 22,3 | 151,5 | 168,3 |

| Покрытие дефицита бюджета ПФР | 75,2 | 88,2 | 17,9 | 184,6 | 109,3 | 149,1 | 251,6 |

| Выплаты пенсий из Федерального бюджета | |||||||

| Пенсии военнослужащим и членам их семей | 127,8 | 146,6 | 14,7 | 173,3 | 18,2 | 211,8 | 245,5 |

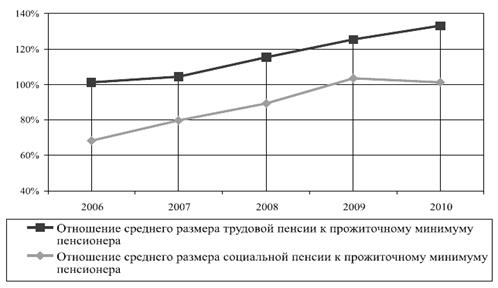

Ожидается, что средний размер трудовой пенсии за 3 года возрастет в 1,7 раза, а начиная с 2009 года размер социальной пенсии будет превышать прожиточный минимум пенсионера (рисунок 6).

Рисунок 6. Отношение среднего размера трудовой пенсии к прожиточному минимуму пенсионера в среднесрочной перспективе.

Фонд социального страхования РФ (ФСС РФ) – второй по значению внебюджетный социальный фонд. Действует в соответствии с Указом Президента РФ oт 7 августа 1992 г. Он предназначен для финансирования выплат различных пособий по временной нетрудоспособности, беременности и родам, при рождении ребенка. Кроме того, за счет средств ФСС осуществляется санаторно-курортное лечение оздоровление трудящихся и членов их семей.

Фонд социального страхования образуется за счет: страховых взносов предприятий, учреждений, а также иных хозяйствующих субъектов независимо от форм собственности; доходов от инвестирования части временно свободных у него средств; добровольных взносов граждан и юридических лиц; ассигнований из федерального бюджета РФ на покрытие расходов, связанных с предоставлением льгот лицам, пострадавшим от радиации, а также на другие цели.

В среднесрочной перспективе из государственного бюджета планируется выделение следующих сумм средств для обеспечения эффективной деятельности ФСС РФ (таблица 4):

Таблица 4. Трансферты в бюджет Фонда социального страхования РФ.

| Направление трансфертов | 2004 | 2005 | 2006 | 2007 | 2008 | |||

| млрд. руб | в ценах текущего года/в ценах предыду-щего, млрд. руб | Рост к 2004 г., % | в ценах текущего года/в ценах предыду-щего, млрд. руб | Рост к 2005 г., % | в ценах текущего года/в ценах предыду-щего, млрд. руб. | Рост к 2006 г., % | млрд. руб. | |

| Пособие по уходу за ребенком гражданам, подвергшимся воздействию радиации вследствие радиационных аварий | 0,6 | 0,8/0,7 | 16,7 | 0,9/0,8 | 2,5 | 0,9/0,9 | 3,3 | 1,0 |

| Пособия гражданам, подвергшимся воздействию радиации вследствие радиационных аварий ядерных испытаний | 24,1 | 27,7/25,1 | 4,1 | 29,9/26,4 | -4,6 | 33,2/30,3 | 1,4 | 35,2 |

| Обеспечение инвалидов техническими средствами реабилитации, включая изготовление и ремонт протезно-ортопедических изделий | 4,2 | 4,2/3,8 | -9,5 | 5,0/4,4 | 4,8 | 6,4/5,8 | 16 | 9,0 |

| Пособия по уходу за ребенком до достижения им возраста полутора лет гражданам, не подлежащим обязательному социальному страхованию | 10,3 | 11,3/10,2 | -1 | 12,7/11,2 | -1 | 12,9/14,1 | 10 | 17,2 |

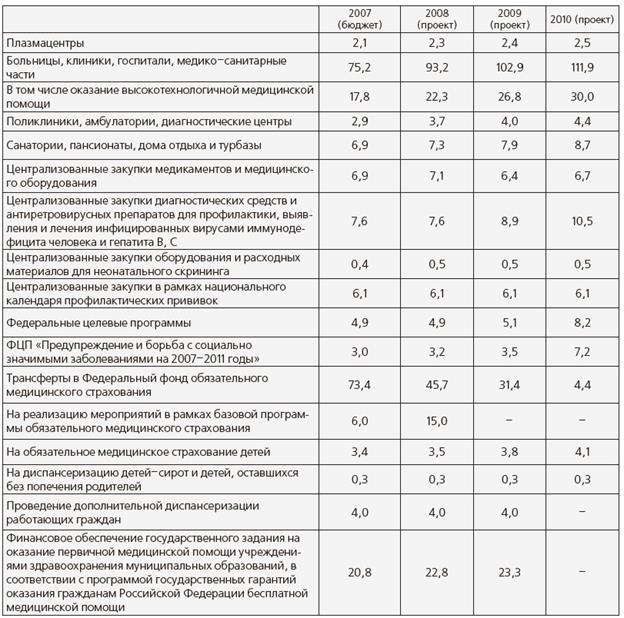

Для реализации политики в области медицинского страхования создаются Федеральный и территориальный фонды медицинского страхования как самостоятельные некоммерческие финансово-кредитные учреждения. Эти фонды действуют в соответствии с Положением о федеральном обязательном медицинском страховании и Положением о территориальном обязательном медицинском страховании, утвержденными Постановлениями Верховного Совета РФ от 24 февраля 1993 г. Средства фондов находятся в государственной собственности, не входят в состав бюджетов, других фондов и изъятию не подлежат.

Общие затраты Федерального бюджета на сферу здравоохранения представлены на рисунке 7.

Рисунок 7. Основные расходы федерального бюджета РФ на здравоохранение (млрд. руб.)

|

Восстановление российских финансовых рынков после системного кризиса в августе 1998 г. произошло лишь в 2002 г. - основные рыночные показатели именно тогда достигли предкризисных уровней. Однако состояние национальной экономики, в первую очередь реального сектора, предъявляет уже новые, более высокие требования к российской банковской системе и финансовым рынкам - с точки зрения формирования сбережений основных экономических агентов, возможностей банковской системы предоставлять кредиты (средне- и долгосрочные) предприятиям реального сектора, эффективности функционирования финансовых рынков, в том числе и с позиции регулирования процентных ставок в экономике.

Развитие финансовых рынков в среднесрочной перспективе будет происходить под воздействием внешних и внутренних факторов. Внешние факторы в настоящий момент в значительной степени определяют развитие национальной экономики и финансовой сферы - их воздействие является экзогенным и в настоящий момент правительство РФ не в состоянии ему противодействовать (именно из-за слабости национальной банковской системы и финансовых рынков). Реализация же внутренней экономической и финансовой политики теоретически может улучшить состояние национальной экономики - но при проведении интенсивных реформ банковской системы и финансовых рынков. Конечными целями подобных преобразований должны служить поддержка высоких темпов производства и нейтрализация воздействия внешних факторов.

В силу перечисленных выше причин разработка среднесрочных сценариев развития российских финансовых рынков сопряжена со следующими принципиальными проблемами:

· неопределенностью состояния мировой экономики, темпы развития которой диктуют, в частности, спрос на энергоресурсы на мировом рынке - последний показатель превышает 50% от общего российского экспорта. Дополнительно, уровень процентных ставок в развитых экономиках определяет объем потенциальных прямых и процентных инвестиций в развивающиеся экономики, в том числе и в российскую;

· состоянием развитых финансовых рынков. Данный показатель напрямую воздействует на развивающиеся рынки - посредством политики международных инвестиционных фондов;

· развитием внутренней политической обстановки. Парламентские и президентские выборы в России в 2003-2004 гг. оказали воздействие на приток внешних инвестиций, уровень процентных ставок и цены на акции российских компаний.

Результаты парламентских выборов в декабре 2003 г. оказались достаточно ожидаемыми и в известной степени прогнозируемыми инвесторами (внешними и внутренними). Комплекс позитивных и негативных факторов оказал определенное воздействие на состояние российской финансовой сферы в октябре и ноябре 2003 г. (т. е. до парламентских выборов) - ввиду этого основные показатели состояния финансовой сферы фактически не изменились непосредственно до и после выборов в Государственную Думу.

Развитие национальных финансовых рынков в среднесрочной перспективе будет достаточно противоречивым. Так, если ситуация на фондовом рынке (рынке акций российских производственных компаний) будет напрямую зависеть от состояния российской экономики и благоприятных внешних факторов (высоких цен на нефть, кредитных рейтингов и прочих), то связь рынка российских долговых обязательств (федеральных, муниципальных и корпоративных облигаций) с состоянием национальной экономики будет противоположной. Это означает, что наибольшее развитие рынок долговых обязательств получит при реализации пессимистичного сценария.

Действительно, при ухудшении внешних условий (падении цен на нефть, сохранении низких темпов роста производства в развитых экономиках и стагнации на развитых финансовых рынках) состояние государственного бюджета и предприятий реального сектора России ухудшится - следовательно, возрастет и спрос на заемные ресурсы. При этом наибольшее развитие получит рынок федеральных облигаций, тогда как объем рынка муниципальных облигаций сократится - в силу меньшей конкурентоспособности последних по сравнению с федеральными облигациями и больших рисков. Потенциально более высокие риски снизят также темпы роста объемов рынка корпоративных облигаций, но рост последнего сегмента будет все же значительным. Рынок внешних долговых облигаций (государственных и частных) также расширится, но и доходность данных облигаций (или стоимость заимствований для федерального правительства и частных предприятий) на мировом рынке капитала существенно возрастет.

В конечном итоге именно при инерционном сценарии состояние российских финансов представляется наиболее устойчивым, но и наименее благоприятным. В рамках данного сценария экономика России будет по-прежнему существенно зависеть от внешних условий, темпы экономического роста будут позитивными, но низкими, а финансовая сфера развиваться лишь за счет внутренних ресурсов при минимальном участии государства и внешнего капитала. Пограничные сценарии (оптимистичный и пессимистичный) окажут неоднозначное воздействие на экономику и финансы России, но будут представлять собой некий вызов для внутреннего развития, в результате чего национальная банковская система, состояние и структура национальных финансовых рынков, уровень инвестиционной активности могут кардинально измениться - в сторону содействия экономическому росту. При этом оптимистичный сценарий предоставляет финансовые ресурсы для проведения структурных преобразований, тогда как пессимистичный - вынуждает их проводить. В обоих случаях преобразования в национальной финансовой сфере будут принципиальным образом зависеть от политики денежных властей, участие которых в расширении российских финансовых рынков, росте капитализации банковской системы, а также снижении различного рода рисков видится в качестве первоочередной задачи.

Заключение

В моей курсовой работе было рассмотрено определение финансовой системы РФ, ее звенья и основные элементы.

Проанализировав элементы финансовой системы, можно сказать, что страхование не является отдельной сферой. Страхование действительно играет большую роль в перераспределительных отношениях по поводу формирования и использования целевых фондов денежных средств. Видимо авторы хотели подчеркнуть высокую значимость страхования, выделяя его в отдельную сферу.

В составе сферы финансов субъектов хозяйствования я выделила три звена: финансы коммерческих предприятий, финансы некоммерческих предприятий и финансы индивидуальных предпринимателей. Многие авторы выделяли дополнительно к этим звеньям другие, такие как финансы домохозяйств, финансы общественных объединений, финансы посредников, финансы государственных, муниципальных, частных, акционерных, арендных, общественных субъектов хозяйствования. Но подробно разобрав сущность этих звеньев, стало ясно, что в действительности они существуют, но являются не отдельными звеньями, а лишь входят в состав трёх основных (финансы коммерческих, некоммерческих организаций и ПБОЮЛ).

В структуре сферы государственных и муниципальных финансов авторы выделяли такие звенья как: финансы государственного бюджета, финансы внебюджетных фондов, федеральные финансы, финансы субъектов федерации, местные финансы, государственный кредит, фонды страхования, фондовый рынок. Проведя подробный анализ всех этих звеньев, можно сказать, что в состав муниципальных финансов входит два звена, финансы государственного бюджета и финансы внебюджетных фондов, а остальные элементы являются лишь составляющими этих основных двух звеньев.

Также были рассмотрены изменения, которые проходили в финансовой системе и перспективы ее развития.

Список используемой литературы

1. Ожегов С.И. Словарь русского языка: ок. 57000 слов. – Екатеринбург, «Урал - Советы» («Весть»), 1994. – 800 с.

2. Финансы. Денежное обращение. Кредит: Учебник для вузов/Л,А, Дробозина, Л.П. Окунева, Л.Д. Андросова и др.; Под ред.проф. Л.А. Дробозиной. – М.; ЮНИТИ, 2000.

3. Финансы, денежное обращение и кредит/Под ред.проф. Г.Б. Поляка. – М.: ЮНИТИ., 2001 – 512с.

4. Финансы. Эви Боди, Роберт Мертон. Учебник. Вильямс. 2007 – 592 с.

5. Финансы: Рабочая программа/ под ред. Филина А.Г., «МГТА», М., 2002.

6. Финансы.: Учебник для студентов вузов, обучающихся экономическим специальностям, специальности «Финансы и кредит»/ Под ред. Г.Б. Поляка – 3-е издание перераб. и доп. – М. ЮНИТИ-ДАНА, 2007 – 703с.

7. Бюджетная система России: Учебник для вузов / Под ред. проф. Г.Б. Поляка. – М.: ,НИТИ-ДАНА, 1999 – 550с.

8. Финансы: Учебник/Поде ред. А.Г. Грязновой, Е.В. Маркиной – М. Финансы и статистика, 2005 – 504с.

9. Российский статистический ежегодник. 2005: Стат. Сб./Росстат. – М., 2006.

10. Альвинская Н.В. Финансы современной России. Учебное пособие – М.: «ЮНП», 2006 – 226с.

11. Финансы, денежное обращение и кредит: Учебник / М.В. Романовский и др.; Под ред. М.В. Романовского, О.В. Врублевской. – М.: Юрайт – Издат, 2004 – 544с.

12. Финансы: Учебник. 2-е издание перераб. и доп. / под ред. В.В. Ковалева – М: ТК Велби, Издательство Проспект, 2008 – 640с.

13. Финансы: Учебник / Под ред. А.Г. Грязновой, Е.В. Маркиной. - М.: «Финансы и статистика», 2005.

14. www.budgetrf.ru

15. Структура ОМС России – www.ffoms.ru