| Скачать .docx |

Дипломная работа: Дипломная работа: Источники формирования оборотных активов предприятия

Содержание

Введение

Глава 1. Теоретические основы оборотных активов и источников их образования

1.1 Состав, структура и роль оборотных активов в процессе хозяйственной деятельности организации

1.2 Общая характеристика источников формирования оборотных активов

1.3 Особенности процесса управления источниками формирования активов предприятия

Глава 2. Анализ системы управления источниками образования оборотных активов ООО «Золотая Держава»

2.1 Краткая организационно-экономическая характеристика ООО «Золотая Держава»

2.2 Анализ источников формирования оборотных активов

2.3 Оценка эффективности системы управления источниками формирования оборотных активов ООО «Золотая Держава»

Глава 3. Совершенствование системы управления источниками формирования оборотных активов

3.1 Основные пути совершенствования механизма управления источниками формирования оборотных активов

3.2 Расчет и обоснование привлечения кредитных ресурсов для формирования оборотных активов

3.3 Резервы и пути повышения эффективности использования источников формирования оборотных активов

Заключение

Список использованных источников

Приложения

Введение

Развитие рыночных отношений поставило хозяйствующие субъекты различных организационно-правовых форм в такие жесткие экономические условия, при которых лишь проведение сбалансированной хозяйственной политики способно укрепить финансовое состояние, платежеспособность и финансовую устойчивость организации. В мире существуют современные научные и весьма эффективные методы управления финансами предприятий, объединенные понятием «финансовый менеджмент». Эти методы стали приобретать все большее значение в нашей, российской практике. В новых рыночных условиях финансовые ресурсы получают приоритетное и самостоятельное значение.

Финансовые ресурсы являются исходным этапом для хозяйственного кругооборота средств; они должны быть предварительно «заработаны» и лишь после этого приводится в движение реальный капитал – производственные фонды. Финансовые средства подвижны, их направление и целевое назначение легко изменяются при ежечасно меняющихся ситуациях. Здесь требуются интуиция, гибкость, маневренность. Наряду с прогнозированием притока и оттока денежных средств, денежных накоплений, инвестиций, необходимо постоянное наблюдение (мониторинг) за финансовым, состоянием организации.

Актуальность темы исследования обусловлена тем что, управление оборотными активами (имуществом организации) занимает, особое место в финансовом менеджменте, поскольку обеспечивает текущую деятельность предприятия. Обеспеченность оборотными активами и источниками их финансирования должна быть не только достаточной по величине, но и благоприятной по структуре. «Утяжеленная структура» оборотных активов – по их ликвидности, доходности, пропорциональности вложений весьма отрицательно сказывается на эффективности работы организаций, даже в условиях нормальной обеспеченности средствами.

В период становления рыночной экономики в Российской Федерации произошли весьма негативные изменения в состоянии оборотных активов и оборотного капитала предприятий, такие как существенное снижение доли материальных оборотных активов в национальном богатстве страны, рост дебиторской задолженности, ухудшение структуры дебиторской задолженности; неблагоприятные изменения в источниках формирования оборотных активов; утрата многими хозяйственными организациям собственного оборотного капитала. В связи с этим вопросы грамотного управления оборотными активами и источниками их формирования в настоящее время являются весьма актуальными.

Финансовую основу предприятия представляют сформированный им собственный капитал. Управление собственным капиталом связано не только с обеспечением эффективного использования уже накопленной его части, но и с формированием собственных источников финансирования.

Эффективная финансовая деятельность предприятия невозможна без постоянного привлечения заемных финансовых ресурсов. Использование заемных источников финансирования предпринимательской деятельности позволяет существенно расширить объем хозяйственной деятельности предприятия, обеспечить более эффективное использование собственного капитала, ускорить формирование различных целевых финансовых фондов, а в конечном счете - повысить рыночную стоимость предприятия.

Хотя основу любого бизнеса составляет собственные источники, на предприятиях ряда отраслей экономики объем используемых заемных средств значительно превосходит объем собственного капитала. В связи с этим управление привлечением и эффективным использованием заемных источников средств является одной из важнейших функций финансового менеджмента, направленной на обеспечение достижения высоких конечных результатов хозяйственной деятельности предприятия.

Целью дипломной работы является изучение средств и методов эффективного управления источниками формирования оборотных активов организации.

В ходе работы предполагается решить следующие задачи:

дать общую характеристику оборотным активам организации;

рассмотреть состав и экономическую сущность источников формирования оборотных активов;

изложить цели, задачи и методы управления источниками формирования активов в целях повышения эффективности деятельности;

провести анализ источников формирования оборотных активов;

дать оценку эффективности системы управления источниками формирования оборотных активов;

наметить основные пути совершенствования механизма управления источниками формирования оборотных активов;

рассчитать и обосновать возможность привлечения кредитных ресурсов для формирования оборотных активов;

Объектом исследования является ООО «Золотая Держава». Предметом исследования является процесс управления источниками формирования оборотных активов.

Основными источниками для написания работы являются труды российских и зарубежных авторов, периодическая печать, учебные пособия, практические материалы ООО «Золотая Держава».

Период исследования включает три финансовых года – 2005-2007 г.

При решении поставленных задач применялись методы: сравнительного анализа, монографический, абстрактно-логический, графический, экономико-статистический и другие методы социально-экономических исследований. Практическая значимость выпускной работы заключается в том, что содержащиеся в ней положения, выводы и практические рекомендации представляют научный и практический интерес для процесса формирования финансовой политики на предприятии.

Структура дипломной работы включает введение, 3 главы, 9 пунктов, заключение, список использованных источников.

Глава 1. Теоретические основы оборотных активов и источников их образования

1.1 Состав, структура и роль оборотных активов в процессе хозяйственной деятельности организации

Оборотными (текущими, мобильными) активами принято называть средства организаций, вложенные в их хозяйственную деятельность, которые могут быть использованы, потреблены или проданы в краткосрочном периоде. Этот период в большинстве отраслей экономики не превышает 12 месяцев (год), но в некоторых случаях он может быть больше 12 месяцев (например, в тяжелом машиностроении, строительстве). Таким образом, оборотные активы обслуживают текущую хозяйственную деятельность в течение обычного операционного цикла.

Оборотные средства имеют двойственную природу. С одной стороны, они представляют часть имущества (активов) организации. С другой стороны, это часть ее действующего капитала, обеспечивающая хозяйственный кругооборот средств и формируемая за счёт собственных и привлеченных ресурсов (пассивов). Совокупность оборотных активов и оборотного капитала представляют оборотные средства хозяйственной организации.

Для оборотных активов, как части имущества предприятия, применимы три главные характеристики: временная, стоимостная и воспроизводственная.

Временная характеристика определяет максимальную продолжительность цикла функционирования оборотных активов. Этот цикл не должен превышать операционный период (как правило, до года). Стоимостная характеристика предполагает наличие лимита стоимости, единицы запасов, относящихся к средствам труда (инструмент, инвентарь).

Воспроизводственная характеристика свидетельствует о том, что источником возобновления оборотных активов являются текущие (не инвестиционные) доходы предприятия.

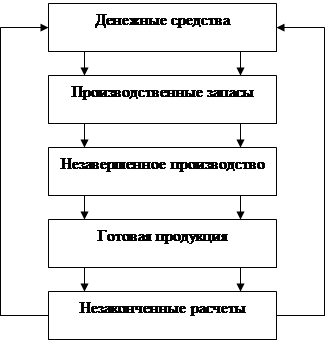

Хозяйственный цикл, в который включены оборотные активы, в промышленности проходит пять последовательных стадий (рис.1).

Рис. 1. Статическая модель кругооборота средств организации

Стадия «денежные средства» является изначальной, базовой в рыночной экономике. Она предполагает, что в начале кругооборота имело место авансирование денежного капитала или возвращение из оборота ранее вложенных средств. Денежные средства представляют наиболее ликвидную форму оборотных средств, но они сами по себе не приносят предприятию сколько-нибудь существенных доходов. Поэтому в нормальных рыночных условиях хозяйственные организаций стремятся поддерживать лишь минимальный остаток наличных денежных средств для текущих расчетов и выплат.

Стадия «производственные запасы» включает период от поступления материальных ценностей в распоряжение организации до их передачи на производство. Назначение таких запасов - это формирование «буфера надежности между закупками исходных материалов (товаров) и их потреблением в производстве (продажей). Продолжительность данной стадии определяется величиной оптимальных партий поставок, исходя из минимизации затрат покупателей (заказчиков). Определяющее значение для данной стадии хозяйственного цикла имеет организация снабженческой деятельности, а также взаимоотношения с поставщиками и коммерческими банками.

Стадия «незавершенное производство» типична для промышленности и строительства. Она зависит от длительности производственного цикла и соответствует периоду от момента передачи материалов на производство до выпуска продукции, выполнения работ и услуг. Назначение вложений средств на данной стадии - это создание «задела надежности» между последовательными производственными операциями. Здесь определяющее значение имеют внутренние, организационно-технологические факторы.

Стадия «готовая продукция» включает период от момента поступления продукции на склад организации до ее отгрузки (отпуска) покупателям и выписки расчетных документов. При этом создается запас между предполагаемым объемом производства и отгрузкой продукции, а также регулируются ритмичность поставок, - время предпродажной подготовки и ожидания транспортных средств, учитываются другие сбытовые факторы. Затраты на данной стадии включают также складские расходы по подготовке продукции к отгрузке. Определяющее значение здесь имеет организация маркетинговой деятельности по сбыту продукции.

Стадия «незаконченные расчеты» отражает величину дебиторской задолженности. Продолжительность этой стадии определяется периодом от момента отпуска (отгрузки) товаров, осуществления работ, предоставления услуг до их оплаты, то есть поступления денег в кассу предприятия, на его расчетный счет или зачета взаимных требований. Сумма вложений в дебиторскую задолженность включает не только себестоимость отгруженной продукции, но и прибыль.

Главной и определяющей чертой оборотных активов является их постоянное движение, изменение их материальной формы, превращение в конечном счете в деньги и дальнейшее возобновление оборота. Оборотные активы, отраженные в балансе предприятия, это лишь моментальная фотография на определенную дату. В общем и целом они призваны обеспечивать непрерывность и бесперебойность хозяйственной деятельности предприятия, играть роль «буфера» между последовательными стадиями хозяйственного и финансового циклов, сглаживать их «нестыковки», преодолевать несовпадения периодов получения доходов и осуществления расходов. B случаях преобладания нерыночных отношений (приоритет поставщиков), длительность цикла зависит от частоты поставок по заключенным договорам, формы расчетов, риска несвоевременных поставок.

Сверхзадачей управления оборотными активами является ускорение их оборота. В связи с этим полезно выделить понятие цикла (времени оборота) – производственного, хозяйственного и финансового.

Производственный цикл определяется технологией и организацией производства на предприятии. Научно-технический прогресс и новые методы управления производством существенно влияют на его продолжительность. Хозяйственный цикл включает снабженческую, производственную и сбытовую деятельность предприятия. Он начинается с момента поступления материалов (товаров) в распоряжение предприятия и заканчивается отпуском (отгрузкой) продукции, работ, услуг покупателям (независимо от времени их оплаты).

Финансовый цикл определяется с момента оплаты поступивших материалов (товаров) до поступления денег в кассу, на счет в банке или зачета взаимных требований. В отличие от хозяйственного цикла финансовый цикл учитывает кредитный период. Он начинается с вложений денежных средств в производственные запасы и заканчивается поступлением денег после реализации продукции, работ, услуг и завершения хозяйственного кругооборота.

Длительность производственного цикла, в основном, определяется отраслевыми особенностями. Длительность хозяйственного цикла определяется прежде всего длительностью периода производства и реализации продукции. Длительность финансового цикла дополнительно зависит от периода оборота денежных средств. Хозяйственный и финансовый циклы в отраслях экономики имеют различную продолжительность и структуру, что определяется спецификой самих этих отраслей.

Закончив один кругооборот, оборотные средства вступают в новый. Именно постоянное движение оборотных средств является основой бесперебойного процесса производства и обращения. Это важнейшая функция оборотных средств - производственная.

Осуществляя анализ оборотных средств, необходимо выделить основные факторы, которые влияют на скорость оборота оборотных средств. Наиболее существенные из них показаны на рисунке 2.

Оборотные средства являются одной из основных финансовых категорий, оказывающих существенное влияние на сферу производства, сферу обращения, состояние расчетов в народном хозяйстве и, тем самым, на денежное обращение в стране, выполняют свою вторую функцию - платежно-расчетную [13, с.44].

Определение оборотных средств, как авансированных денежных средств в создаваемые запасы оборотных производственных фондов и фондов обращения, не раскрывает полного экономического содержания этой категории. Оно не учитывает, что с авансированием определенной суммы денежных средств также происходит процесс авансирования в эти запасы стоимости прибавочного продукта, создаваемого в процессе производства. Поэтому у рентабельных предприятий после завершения кругооборота фондов сумма авансированных оборотных средств возрастает на определенную сумму полученной прибыли. У нерентабельных предприятий сумма авансированных оборотных средств при завершении кругооборота фондов уменьшается, в связи с понесенными убытками.

Вещественный состав оборотных активов многообразен и изменчив, он подвижен и текуч. Оборотными активами можно маневрировать с достаточной степенью свободы, добиваясь лучшего результата. Поэтому управление оборотными активами требует постоянного, ежедневного контроля в режиме мониторинга. Несмотря на разнообразие состава оборотных активов, все они связаны в хозяйственном кругообороте и постоянно переходят из одной формы в другую. Это делает возможным их объединение в категории «оборотные средства».

Структура оборотных активов - это выраженное в относительных величинах (процентах) соотношение между их различными элементами (статьями). На основе изучения структуры оборотных активов можно сделать важные выводы о рациональном их использовании. Классификацию оборотных активов по элементам можно рассматривать с различных позиций:

1. По направлениям хозяйственной деятельности.

2.По ликвидности средств, риску не включения их в оборот.

3.По пропорциональности вложений.

Размещение оборотных активов по направлениям хозяйственной деятельности (например, в сфере производства или сфере обращения) служит важной характеристикой в экономическом анализе. Так, по удельному весу производственных запасов незавершенного производства, готовой продукции, товаров, расчетов с дебиторами, краткосрочных финансовых вложений, наличию денежных средств, можно идентифицировать отрасль и определить изменения в ее деятельности.

Структура оборотных активов по их ликвидности, то есть способности превратиться в денежные средства в течение кратчайшего времени и без существенных финансовых потерь, позволяет сделать выводы о платежеспособности предприятия и риске неплатежей.

Структурный анализ оборотных активов эффективно используется при определении плановой потребности предприятия в оборотном капитале. Он позволяет организовать управление отдельными элементами оборотных средств, о чем будет подробнее сказано в последующих разделах.

Структурный анализ может быть продолжен внутри каждого элемента оборотных активов по отдельным их статьям и доведен до достаточной степени детализации. Увеличение доли производственных запасов при благоприятных тенденциях, обычно свидетельствует о наращивании объёмов хозяйственной деятельности предприятия. Для проверки достоверности такого вывода следует сопоставить рост производственных запасов с ростом выручки от продаж (в сопоставимых ценах). Увеличение запасов в пределах темпа роста выручки от продаж экономически оправдано, а сверх этих пределов может означать создание излишних запасов и нерациональное использование оборотного капитала.

Неблагоприятной является ситуация, когда средства иммобилизованы в активы с невысокой ликвидностью из-за непродуманных хозяйственных решений. Возможно, что такие, решения предприняты, чтобы защитить активы от инфляционного обесценения.

Увеличение абсолютной суммы и доли незавершенного производства может быть следствием удлинения производственного цикла, удорожания затрат, аннулирования заказов на изготовление продукции. В целом тенденция к повышению доли незавершенного производства в структуре оборотных активов нежелательна.

Рост запасов готовой продукции и товаров в пределах роста объема продаж (фактического или предполагаемого) вполне оправдан. Однако, такой рост может быть следствием других неблагоприятных, причин, а именно: падение спроса на продукцию предприятия, накопление неходовой и низкокачественной продукции, возникновение затруднений с отгрузкой продукции, отсутствие транспортных средств, неудовлетворительной организации маркетинга.

Оценка доли дебиторской задолженности в структуре оборотных активов исходит из представления о ней как о необходимой форме отвлечения средств из оборота организации в допустимых размерах. Рост задолженности по таким статьям, как «покупатели и заказчики», «векселя к получению», «авансы выданные» в пределах оговоренного срока оплаты, скорее свидетельствует о повышении маркетинговой активности предприятия, чем об отвлечении средств. Если же авансирование и коммерческое кредитование покупателей и заказчиков сопровождается увеличением потребности предприятия в банковском кредите на менее выгодных условиях, целесообразнее ограничить его рамки.

Иной подход правомерно проявить к просроченной дебиторской задолженности, длительностью свыше трех месяцев, особенно сомнительной или безнадежной. При оценке состояния дебиторской задолженности должен в полной мере проявляться принцип «консерватизма». Этот принцип предполагает реальность отраженной в балансе задолженности. Расчеты с дебиторами (равно как и с кредиторами) отражаются каждой стороной в суммах, вытекающих из бухгалтерских записей, признанных обеими сторонами правильными. Задолженность, по которой истекли сроки исковой давности, а также долги, признанные нереальными для взыскания, не должны отражаться как актив организации. Они относятся на убытки (уменьшение прибыли) или списываются за счет резерва сомнительных долгов. Информация о составе и динамике дебиторской задолженности содержится в ф.5 отчетности по ОКУД.

Краткосрочные финансовые вложения и их структурный рост в целом можно расценивать как положительное явление. Однако, в условиях финансового кризиса и неразвитости фондового рынка, необходимо внимательно оценить ликвидность этих вложений, а также приносимый ими доход и скорость оборота, в сопоставлении с темпами инфляции.

Денежные средства - это наиболее ликвидная часть активов организации. Рост остатков денежных средств и их удельного веса обычно оценивают положительно, но с определенными оговорками. Чрезмерные суммы денег в кассе предприятия не соответствуют нормам законодательства. Излишние средства на банковских счетах свидетельствуют не только о финансовом благополучии, но также о предпочтениях, которые отдаются ликвидности средств против их доходности. Такая политика приводит к снижению эффективности использования свободной денежной наличности.

Рост оборотных активов предприятия, независимо от факторов этого роста, приводит к повышению коэффициентов ликвидности, создает иллюзию видимого благополучия и платежеспособности. В действительности, неоправданный рост запасов и заделов, дебиторской задолженности все же ухудшает финансовое состояние предприятия. Необходима известная осторожность подходов к показателям ликвидности, а возможно, следует существенно изменить методику их исчисления. Представляется разумным исключить из величины оборотных активов для исчисления ликвидности, по крайней мере, неликвиды и сомнительные долги.

1.2 Общая характеристика источников формирования оборотных активов

Источниками формирования оборотных средств являются собственные, заемные и дополнительно привлеченные средства. Информация о размерах собственных источников средств представлена в основном в разделе баланса «Капитал и резервы» и в разделе I ф. №5 приложения к годовому балансу. Информация о заемных и привлеченных источниках средств представлена в разделе V пассива баланса, а также в разделах 2, 3, 8 ф. №5 приложения к годовому балансу.

За счет собственных источников формируется, как правило, минимальная стабильная часть оборотных средств. Наличие собственных оборотных средств позволяет предприятию свободно маневрировать, повышать результативность и устойчивость своей деятельности.

Формирование оборотных средств происходит в момент создания организации и образования ее уставного фонда за счет инвестиционных средств учредителей. В дальнейшем минимальная потребность организации в оборотных средствах покрывается за счет собственных источников: прибыли, уставного капитала, резервного капитала, фонда накопления и целевого финансирования. Однако в силу целого ряда объективных причин (инфляция, рост объемов производства, задержки в оплате счетов клиентов) у организации возникают временные дополнительные потребности в оборотных средствах, покрыть которые за счет собственных источников невозможно. В таких случаях для финансового обеспечения хозяйственной деятельности привлекаются заемные источники: банковские и коммерческие кредиты, займы, инвестиционный налоговый кредит, инвестиционные вклады работников организации, облигационные займы, а также источники, приравненные к собственным средствам, так называемые устойчивые пассивы. Последние не принадлежат предприятию, но постоянно находятся в его обороте и служат источником формирования оборотных средств в сумме их минимального остатка. К ним относятся: минимальная переходящая из месяца в месяц задолженность по оплате труда работникам предприятия; резервы на покрытие предстоящих расходов; минимальная переходящая задолженность перед бюджетом и внебюджетными фондами; средства кредиторов, полученные в качестве предоплаты за продукцию (работ, услуг); средства покупателей по залогам за возвратную тару; переходящие остатки фонда потребления и др.

Заемные средства представляют собой в основном краткосрочные кредиты банка, с помощью которых удовлетворяются временные дополнительные потребности в оборотных средствах. Основными направлениями привлечения кредитов для формирования оборотных средств являются: кредитование сезонных запасов сырья, материалов и затрат, связанных с сезонным процессом производства; временное восполнение недостатка собственных оборотных средств; осуществление расчетов и опосредование платежного оборота.

Банковские кредиты предоставляются в форме инвестиционных (долгосрочных) кредитов или краткосрочных ссуд. Назначение банковских кредитов - финансирование расходов, связанных с приобретением основных и текущих активов, а также финансирование сезонных потребностей организации, временного роста товарно-материальных запасов, временного роста дебиторской задолженности, налоговых платежей, экстраординарных расходов.

Краткосрочные ссуды могут предоставляться: правительственными учреждениями; финансовыми компаниями; коммерческими банками; факторинговыми компаниями.

Предоставление кредита регулируют следующие нормативные акты - статьи 819-821 ГКРФ и Федеральный закон от 2 декабря 1990 года № 395-1 «О банках и банковской деятельности».

При заемном финансировании кредитор в любом случае, прежде чем открыть финансирование, определяет кредитоспособность заемщика. Кредитоспособность - способность лица полностью и в срок рассчитаться по своим долговым обязательствам. Не следует путать кредитоспособность с платежеспособностью, которая фиксирует неплатежи. Кредитоспособность - прогнозирование платежеспособности на перспективу.

Кредитоспособность определяется по следующим факторам:

моральные качества заемщика, честность;

искусство заемщика работы с финансами, надежность расчетов;

род занятий, ожидаемый посильный процент по кредиту;

наличие вложений в недвижимость, степень неподвижности капитала, гарантия возврата кредита.

Кредитоспособность определяется с помощью следующих показателей:

ликвидность компании;

оборачиваемость капитала;

устойчивость компании;

прибыльность.

Банковские кредиты бизнесу могут быть различны по следующим признакам.

1. По сроку кредитования:

краткосрочный кредит выдается на срок менее 1 года;

среднесрочный кредит выдается на срок от 1 до 3 лет;

долгосрочный кредит выдается на срок более 3 лет.

2. По реальности кредитования:

выдаваемые кредиты - это получение заемщиком от банка в кредит реальных денежных сумм;

овальные кредиты - это поручительства (гарантии) банков по обязательствам клиента перед третьими лицами; в случае невыполнения обязательств клиента банк выплачивает третьему лицу по обязательствам клиента, а между собой и клиентом оформляет сделку как кредит с определенной платой.

3. По условиям кредитования:

обычный кредит имеет обычные условия;

льготный кредит имеет льготные условия и предоставляется определенным категориям заемщиков или под определенные проекты; в принципе, если банк заинтересован в клиенте и имеет к нему особое расположение, то можно говорить о льготных условиях кредитования.

4. По способу (методу) расчета суммы кредита:

сумма кредита рассчитывается исходя из определенного оборота. Такой расчет производится, когда основным источником погашения кредита является денежный поток клиента. В этом случае в России в среднем действует правило - банки на год в среднем дают 1 месячный оборот. Но часто также к рассмотрению условий кредита подходят индивидуально;

сумма кредита рассчитывается исходя из определенного остатка. Такой расчет производится, когда по кредиту предоставляется отличный залог, на который твердо можно рассчитывать в качестве источника погашения кредита. Максимальный объем кредита составляет 50-70 % от суммы, в которую оценен залог;

сумма кредита рассчитывается смешанным способом. В целом для банка важно знать, что кредит будет погашен. Значит, в любом случае банк смотрит на финансовые потоки - хватит ли заемщику средств для погашения кредита.

5. По выдаче объема кредита:

полный кредит подразумевает выдачу полной суммы кредита;

кредитная линия - способ ограничения максимального кредита и выдачи средств по мере потребности. Кредитная линия чаще используется для развития бизнеса. Преимущество для клиента состоит в том, что он может не платить лишних процентов, временно отказавшись от получения определенной суммы, то есть может брать кредит размером по своему усмотрению в рамках лимита. Увеличение суммы займа в рамках лимита не требует отдельного договора.

6. По способу погашения кредита:

погашение суммы кредита в конце срока;

равномерное ежемесячное погашение суммы кредита в течение срока;

погашение в соответствии с утвержденным графиком (неравномерное, возможно с льготным периодом).

Наряду с банковскими кредитами источниками финансирования оборотных средств являются коммерческие кредиты других организаций, оформляемые в виде займов, векселей, товарного кредита и авансовых платежей.

Коммерческий кредит предоставляется компании на договорной основе другими компаниями за счет временно свободных денежных средств на условиях обязательного возврата и платности.

Товарный кредит - это коммерческий кредит, который предоставляется в товарной форме продавцами покупателям в виде отсрочки платежа за проданные товары. При товарном коммерческом кредите источником финансирования являются средства компании-продавца.

Обеспечением по коммерческому кредиту является обязательство должника (покупателя) погасить в определенный срок как сумму основного долга, так и начисляемые проценты (если они начисляются). Использование коммерческого кредита требует наличия у продавца достаточного резервного капитала на случай замедления поступлений от должников.

Предоставление коммерческого и товарного кредитов регулируется статьями 822, 823 ГК РФ.

Любой из подходов может быть наиболее эффективным в конкретных условиях. Выбор подхода - главная задача кредитной политики компании. Возможны комбинации подходов.

1. Обычный порядок осуществления. При обычной схеме покупатель заказывает товар, товар отгружается, а платеж за него производится в установленные сроки после получения счета.

2. Вексельный способ. Используется переводной вексель (тратта) - письменный приказ кредитора заемщику об уплате последним определенной суммы третьему лицу (ремитенту). После поставки товаров продавец (кредитор) выставляет переводной вексель на покупателя (заемщика), который, получив коммерческие документы, акцептует его, т. е. дает согласие на оплату в указанный на нем срок.

3. Скидка при условии оплаты в определенный срок. Для покупателя в контракте или иным способом устанавливается 2 срока оплаты: первый (льготный) - для выплаты со скидкой, второй (окончательный) - крайний срок погашения долга. Суть способа - в стимулировании покупателя заплатить в течение первого срока. Если платеж будет произведен покупателем в первый срок, то из цены будет вычтена скидка. Иначе вся сумма должна быть выплачена в установленный второй срок.

4. Открытый счет. Заключается договор, в соответствии с которым покупатель может делать периодические закупки без обращения за кредитом в каждом отдельном случае в рамках установленной для него суммы кредита.

5. Сезонный кредит. Подход обычно применяется в отдельных секторах экономики, например в производстве игрушек, сувениров и других изделий массового потребления, рассчитанных для какой-то даты. Розничным торговцам разрешается покупать товары задолго до намеченной даты с целью организации необходимых запасов перед пиком сезонных продаж и отсрочить платеж за товар до конца распродажи.

Такой подход позволяет производителю выпускать продукцию и сразу ее отгружать, не обременяя покупателя необходимостью срочного платежа. Для производителя это означает отсутствие дополнительных расходов на складирование, хранение и др., так как необходимый объем продукции отгружает сразу после производства, которое начинается задолго до пика сезонных продаж.

Например, производители игрушек разрешают торговцам закупать игрушки за несколько месяцев до новогодних праздников, а платить за товар - в январе-феврале.

6. Консигнация. При консигнации розничный торговец может получать товары без оплаты. Если товары будут проданы, то возникнет обязательство по оплате, а если товары не будут проданы, то розничный торговец может вернуть товар производителю без выплаты неустойки.

Консигнация обычно применяется при реализации новых, нетипичных товаров, спрос на которые трудно предположить. Торговцы не хотят рисковать и поэтому предлагают поставщикам только такие условия работы. Например, при продаже новых учебников для институтов книгоиздатели посылают свои книги на точки торговли с условием их возврата, если они не будут куплены.

Инвестиционный налоговый кредит предоставляется предприятию органами государственной власти и представляет собой временную отсрочку налоговых платежей организации. Для получения инвестиционного налогового кредита организация заключает кредитное соглашение с налоговым органом по месту своей регистрации.

Инвестиционный взнос (вклад) работников — это денежный взнос работника в развитие экономического субъекта под определенный процент. Интересы сторон оформляются договором или положением об инвестиционном вкладе.

Потребности организации в оборотных средствах могут покрываться также за счет выпуска в обращение долговых ценных бумаг или облигаций. Облигация удостоверяет отношения займа между держателем облигации и лицом, эмитировавшим документ. Облигации предполагают срочность, возвратность и платность с фиксированной, плавающей или равномерно возрастающей купонной ставкой, а также с нулевым купоном (беспроцентные облигации). Доход по беспроцентным облигациям выплачивается один раз при погашении ценных бумаг по выкупной цене.

По срокам займа облигации классифицируются на краткосрочные (1—3 года), среднесрочные (3—7 лет) и долгосрочные (7—30 лет). Облигации предприятия, как правило, являются высокодоходными ценными бумагами, хотя надежность их ниже, чем других ценных бумаг.

К прочим источникам формирования оборотных средств относятся средства предприятия, временно не получаемые по целевому назначению (фонды, резервы и др.).

Правильное соотношение между собственными, заемными и привлеченными источниками образования оборотных средств играет важную роль в укреплении финансового состояния организации.

В ходе анализа оценивается потребность организации в оборотных средствах, которая затем сравнивается с величиной имеющихся финансовых источников. При этом анализ источников формирования оборотных средств включает не только оценку их динамики, но рассмотрение структуры как в целом по видам источников, так и детализирование — по компонентам внутренней структуры.

Определение целесообразности привлечения того или иного финансового источника проводится на основе сравнения показателей рентабельности вложений данного вида и стоимости (цены) источника. Особенно актуальна эта проблема для заемных средств.

В процессе кругооборота оборотных средств источники их формирования, как правило, не различаются. Однако это не означает, что система формирования оборотных средств не влияет на скорость и эффективность использования оборотных средств. Избыток оборотных средств означает, что часть капитала организации бездействует и не приносит дохода. Недостаток оборотного капитала тормозит ход производственного процесса, замедляя скорость хозяйственного оборота средств организации.

Вопрос об источниках формирования оборотных средств важен еще с одной позиции. Конъюнктура рынка постоянно меняется, поэтому потребности организации в оборотных средствах нестабильны. Покрыть их лишь за счет собственных источников обычно практически невозможно. Привлекательность работы организации за счет собственных источников уходит на второй план. Опыт показывает, что в большинстве случаев эффективность использования заемных средств оказывается более высокой, чем эффективность использования собственных средств. Поэтому основной задачей управления процессом формирования оборотных средств становится обеспечение эффективности привлечения заемных средств.

Способов и схем и источников формирования активов организации как отмечено выше множество, в связи с эти достаточно остро стоит вопрос о грамотном управлении этими источниками на предприятии.

1.3 Особенности процесса управления источниками формирования активов предприятия

Формирование активов торгового предприятия осуществляется за счет инвестируемого в них капитала. Инвестируемый капитал представляет собой финансовые средства предприятия, направленные на формирование его активов.

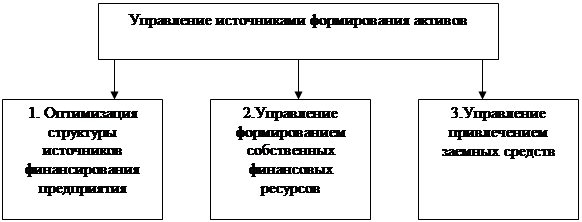

Управление источниками формирования активов является одной из главных задач торгового менеджмента. На рисунке 3 показаны основное содержание функций торгового менеджмента по управлению источниками формирования активов.

Первой задачей управления является оптимизация финансовой структуры источников финансирования торгового предприятия [10, с. 414].

Основными этапами оптимизации финансовой структуры источников являются:

1. Анализ капитала предприятия. Основной целью данного анализа является выявление тенденций динамики объема и состава капитала в предплановом периоде и их влияние на финансовую устойчивость и эффективность использования капитала;

2. Определение общей потребности в капитале. Общая потребность в капитале торгового предприятия основывается на определении плановой суммы его оборотных и внеоборотных активов (методы расчета этих показателей рассмотрены ранее). Сумма этих активов будет представлять общую потребность торгового предприятия в капитале в плановом периоде;

Рис.3. Содержание основных функций по управлению источниками формирования активов

3. Оптимизация структуры капитала по критерию политики финансирования активов. Этот способ оптимизации структуры капитала связан с процессом дифференцированного выбора источников финансирования различных составных частей активов предприятия. В этих целях все активы торгового предприятия подразделяются на такие три группы:

внеоборотные активы;

постоянная часть оборотных активов. Она представляет собой неизменную часть их размера, которая не зависит от сезонных и других колебаний товарооборота и не связана с формированием товарных запасов сезонного хранения, досрочного завоза и целевого назначения. Иными словами, она рассматривается как неснижаемый минимум оборотных активов, необходимый предприятию для осуществления текущей хозяйственной деятельности;

переменная часть оборотных активов. Она представляет собой варьирующую их часть, которая связана с сезонным возрастанием объема реализации товаров, необходимостью формирования в отдельные периоды деятельности торгового предприятия товарных запасов сезонного хранения, досрочного завоза и целевого назначения. В составе этой переменной части оборотных активов выделяют максимальную и среднюю потребность в них.

Существует три принципиальных подхода к финансированию различных групп активов торгового предприятия.

Консервативный подход к финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться внеоборотные активы, постоянная часть оборотных активов и половина переменной части оборотных активов. Вторая половина переменной части оборотных активов должна финансироваться за счет краткосрочного заемного капитала. Такая модель финансирования активов обеспечивает высокий уровень финансовой устойчивости предприятия в процессе его развития;

Умеренный подход к финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться внеоборотные активы и постоянная часть оборотных активов, в то время как за счет краткосрочного заемного капитала - весь объем переменной части оборотных активов. Такая модель финансирования активов обеспечивает приемлемый уровень финансовой устойчивости предприятия;

Агрессивный подход к финансированию активов предполагает, что за счет собственного и долгосрочного заемного капитала должны финансироваться только внеоборотные активы, в то время как все оборотные активы должны финансироваться за счет краткосрочного заемного капитала (по принципу: текущие активы должны покрываться текущими обязательствами). Такая модель финансирования активов создает серьезные проблемы в обеспечении платежеспособности и финансовой устойчивости предприятия, хотя позволяет осуществлять торговую деятельность с минимальной потребностью в собственном капитале [11, с. 255].

В зависимости от своего отношения к финансовым рискам владельцы или менеджеры торгового предприятия избирают один из рассмотренных вариантов финансирования активов. Учитывая, что на современном этапе долгосрочные займы и ссуды торговым предприятиям практически не предоставляются, избранная модель финансирования активов будет представлять соотношение собственного и заемного (краткосрочного) капитала, т.е. оптимизировать его структуру с этих позиций.

Управление формированием собственных финансовых ресурсов представляет собой процесс обеспечения их привлечения из различных источников в соответствии с потребностями развития торгового предприятия в предстоящем периоде. Основная цель этого управления состоит в формировании необходимого уровня самофинансирования производственного развития предприятия.

Процесс управления формированием собственных финансовых ресурсов включает следующие основные этапы[11, с.262]:

1. Анализ формирования собственных финансовых ресурсов в предплановом периоде. Целью такого анализа является выявление потенциала формирования собственных финансовых ресурсов и его соответствия темпам развития торгового предприятия;

2. Определение общей потребности в собственных финансовых ресурсах. С учетом ранее рассчитанных плановых показателей эта потребность определяется по следующей формуле:

Псфр =Пк*Уск/100-СКн+Пр, (1)

где Псфр - общая потребность в собственных финансовых ресурсах торгового предприятия в планируемом периоде;

Пк - общая потребность в капитале на конец планируемого периода;

Уск - планируемый удельный вес собственного капитала в общей его сумме (в соответствии с оптимизированной финансовой структурой капитала);

СКн - сумма собственного капитала на начало планируемого периода;

Пр - сумма прибыли, направляемая на потребление в плановом периоде.

Рассчитанная общая потребность охватывает необходимую сумму собственных финансовых ресурсов, формируемых как за счет внутренних, так и за счет внешних источников;

3. Обеспечение максимального объема привлечения собственных финансовых ресурсов за счет внутренних источников. До того, как обращаться к внешним источникам формирования собственных финансовых ресурсов, должны быть реализованы все возможности их формирования за счет внутренних источников. Так как основными планируемыми внутренними источниками формирования собственных финансовых ресурсов торгового предприятия являются сумма чистой прибыли и амортизационных отчислений, то в первую очередь следует в процессе планирования этих показателей предусмотреть возможности их роста за счет различных резервов;

4. Обеспечение необходимого объема привлечения собственных финансовых ресурсов из внешних источников. Объем привлечения собственных финансовых ресурсов из внешних источников призван обеспечить ту их часть, которую не удалось сформировать за счет внутренних источников финансирования. Если сумма привлекаемых за счет внутренних источников собственных финансовых ресурсов полностью обеспечивает общую потребность в них в плановом периоде, то в привлечении этих ресурсов за счет внешних источников нет необходимости.

Потребность в привлечении собственных финансовых ресурсов за счет внешних источников рассчитывается по следующей формуле:

СФРвнеш = Псфр - СФРвнут, (2)

где СФРвнеш - потребность в привлечении собственных финансовых ресурсов за счет внешних источников;

Псфр - общая потребность в собственных финансовых ресурсах торгового предприятия в планируемом периоде;

СФРвнут - сумма собственных финансовых ресурсов, планируемых к привлечению за счет внутренних источников.

Обеспечение удовлетворения потребности в собственных финансовых ресурсах за счет внешних источников планируется за счет привлечения дополнительного паевого капитала (владельцев или других инвесторов), дополнительной эмиссии акций или за счет других источников.

5. Оптимизация соотношения внутренних и внешних источников формирования собственных финансовых ресурсов. Процесс этой оптимизации основывается на следующих двух критериях:

обеспечении минимальной совокупной стоимости привлечения собственных финансовых ресурсов. Если стоимость привлечения собственных финансовых ресурсов за счет внешних источников превышает планируемую стоимость привлечения заемных средств, то от такого формирования собственных ресурсов следует отказаться;

обеспечении сохранения управления предприятием первоначальными его учредителями. Рост дополнительного паевого или акционерного капитала за счет средств сторонних инвесторов может привести к потере такой управляемости.

Эффективность разработанного плана формирования собственных финансовых ресурсов оценивается с помощью коэффициента самофинансирования развития предприятия в предстоящем периоде. Его уровень должен соответствовать поставленной цели.

Эффективная хозяйственная деятельность торгового предприятия невозможна без постоянного привлечения заемных средств. Использование этих средств позволяет существенно расширить объем реализации товаров и формируемых товарных запасов, обеспечить более эффективное использование собственного капитала, ускорить образование различных целевых фондов, а в конечном счете - повысить рыночную стоимость предприятия.

Хотя отправную точку любого бизнеса составляет собственный капитал, на предприятиях торговли объем заемных средств значительно превосходит объем собственного капитала. В связи с этим управление привлечением заемных средств является одной из важнейших функций торгового менеджмента, направленной на достижение высоких конечных результатов деятельности предприятия.

Управление привлечением заемных средств представляет собой целенаправленный процесс их формирования из различных источников и в разных формах в соответствии с потребностями торгового предприятия на различных этапах его развития. Основная цель этого управления состоит в обеспечении наиболее эффективных условий и форм привлечения этих средств и рационального их использования.

Процесс управления привлечением заемных средств на торговом предприятии включает следующие основные этапы:

1. Анализ привлечения и использования заемных средств в плановом периоде. Целью такого анализа является выявление состава и форм привлечения заемных средств предприятием, а также эффективность их использования. Результаты этого анализа служат для оценки целесообразности использования заемных средств на предприятии в сложившихся объемах и формах.

2. Определение целей привлечения заемных средств в плановом периоде. Заемные средства привлекаются торговым предприятием на строго целевой основе, что является одним из условий последующего эффективного их использования. Основными целями привлечения заемных средств торговыми предприятиями являются:

пополнение планируемого объема постоянной части оборотных активов. В настоящее время большинство предприятий торговли не имеют возможности финансировать полностью эту часть оборотных активов за счет собственного капитала (т.е. использовать умеренную модель финансирования активов). Значительная часть этого финансирования осуществляется за счет заемных средств. В системе целей привлечения заемных средств торговыми предприятиями эта цель на современном этапе является приоритетной;

обеспечение формирования переменной части оборотных активов. Какую бы модель финансирования активов не использовало торговое предприятие, во всех случаях переменная часть оборотных активов частично или полностью финансируется за счет заемных средств;

формирование недостающего объема инвестиционных ресурсов. Целью привлечения заемных средств в этом случае выступает необходимость ускорения реализации отдельных реальных проектов торгового предприятия (новое строительство, реконструкция). Для этой цели заемные средства привлекаются обычно на долгосрочной основе;

обеспечение социально-бытовых потребностей своих работников. В этих случаях заемные средства привлекаются для выдачи ссуд своим работникам на индивидуальное жилищное строительство, обустройство садовых и огородных участков и на другие аналогичные цели;

другие временные нужды. Принцип целевого привлечения заемных средств обеспечивается и в этом случае, хотя такое их привлечение осуществляется на короткие сроки и в небольшом объеме.

3. Определение предельного объема привлечения заемных средств. Максимальный объем привлечения заемных средств диктуется двумя основными условиями:

предельным эффектом финансового левериджа. Так как объем собственных финансовых ресурсов формируется на предшествующем этапе, общая сумма используемого собственного капитала может быть определена заранее. По отношению к ней рассчитывается коэффициент финансового левериджа, при котором его эффект будет максимальным. С учетом плановой суммы собственного капитала и рассчитанного коэффициента финансового левериджа вычисляется предельный объем заемных средств, обеспечивающий эффективное использование собственного капитала;

обеспечением достаточной финансовой устойчивости предприятия. В рамках предельного объема заемных средств, формирующего наибольший эффект финансового левериджа, определяется соотношение собственного и заемного капитала, обеспечивающее достаточную финансовую устойчивость предприятия в предстоящем периоде не только с позиций самого торгового предприятия, но и с позиций возможных его кредиторов (что обеспечит впоследствии снижение стоимости привлечения заемных средств) [10, с.254].

С учетом этих требований и ранее определенного показателя финансовой структуры капитала торговое предприятие

Устанавливает лимит использования заемных средств в своей хозяйственной деятельности.

4. Определение соотношения заемных средств, привлекаемых на кратко- и долгосрочной основе. Расчет потребности в объемах кратко- и долгосрочных заемных средств основывается на целях их использования в предстоящем периоде. На долгосрочный период (свыше 1 года) заемные средства привлекаются, как правило, для расширения объема собственных основных средств и формирования недостающего объема инвестиционных ресурсов (хотя при консервативном подходе к финансированию активов заемные средства на долгосрочной основе привлекаются и для обеспечения формирования оборотного капитала). На краткосрочный период заемные средства привлекаются для всех остальных целей их использования.

Соотношение заемных средств, привлекаемых на кратко- и долгосрочной основе может быть оптимизировано также с учетом стоимости их привлечения.

5. Определение форм привлечения заемных средств. Заемные средства привлекаются для обслуживания хозяйственной деятельности торгового предприятия в следующих основных формах: а) в форме товарного кредита; б) в форме финансового кредита; в) в прочих формах.

Товарный кредит занимает основное место среди форм привлечения заемных средств торговым предприятием на современном этапе. Для привлекающих его торговых предприятий он является самой маневренной формой финансирования за счет заемных средств наименее ликвидной части их оборотных активов — товарных запасов. При этом он позволяет автоматически сглаживать сезонную потребность в финансировании оборотных активов (их переменной части), связанную с сезонным расширением объема реализации товаров. Особенно возрастает роль товарного кредита при импорте товаров в процессе осуществления торговым предприятием внешнеэкономических операций.

Финансовый кредит, осуществляемый в прямой денежной форме, используется торговыми предприятиями в настоящее время в ограниченных размерах, так как стоимость его привлечения во многих видах превышает обычно уровень рентабельности активов торгового предприятия (при котором дифференциал финансового левериджа имеет отрицательное значение). Этот кредит предоставляется банками, налоговыми органами (в форме налогового кредита), другими хозяйствующими субъектами, государственными и негосударственными фондами и т.п. [50, с. 8].

Основными кредиторами торговых предприятий по этой форме кредита выступают коммерческие банки, которые предоставляют его в следующих основных видах. Выбор форм и видов привлечения заемных средств осуществляется торговым предприятием самостоятельно исходя из целей и специфики его хозяйственной деятельности.

6. Определение состава кредиторов. Состав кредиторов торгового предприятия определяется целями и формами привлечения заемных средств. Основными кредиторами торгового предприятия являются обычно его постоянные поставщики, с которыми установлены длительные коммерческие связи, а также коммерческий банк, осуществляющий его расчетно-кассовое обслуживание.

7. Формирование эффективных условий привлечения кредитов. К числу важнейших из этих условий относятся: а) срок предоставления кредита; б) ставка процента за кредит; в) условия выплаты суммы процента; г) условия выплаты основной суммы долга; г) прочие условия, связанные с получением кредита.

8. Обеспечение эффективного использования кредитов. Критерием такой эффективности выступает разница между периодом использования кредита и периодом обращения активов, на формирование которых он привлекался. Чем выше положительное значение этой разницы, тем эффективней использование привлеченного кредита и выше возможности ускорения его возврата.

9. Обеспечение своевременных расчетов по полученным кредитам. С целью обеспечения расчетов по наиболее крупным кредитам на торговом предприятии может заранее резервироваться специальный возвратный фонд. Платежи по обслуживанию кредитов и возврату основной суммы долга включаются в график денежного потока («платежный календарь») и контролируются в процессе текущего мониторинга финансовой деятельности торгового предприятия. В процессе управления привлечением заемных средств необходимо иметь в виду, что кредит во всех его формах и видах очень опасный финансовый инструмент и пользоваться можно только умело и осторожно. Он в равном случае то может привести к снижению делового имиджа торгового предприятия, значительным убыткам и даже к банкротству.

Рассмотренные основные направления управления источниками финансирования торгового предприятия являются общими. На каждом предприятии существуют свои особенности управления, однако главная задача управления источниками финансирования это привлечение наиболее дешевых источников и наиболее эффективное их использование.

Объем и структура оборотных активов имеют важное значение для торгового предприятия. В связи с этим привлечению источников формирования оборотных активов уделяется важное значение. В современных условиях объемы собственных источников ограничены, в связи с чем основное внимание уделяется управлению кредиторской задолженностью и кредитными ресурсами, с целью снижения стоимости привлекаемых источников финансирования.

Глава 2. Анализ системы управления источниками образования оборотных активов ООО «Золотая Держава»

2.1 Краткая организационно-экономическая характеристика ООО «Золотая Держава»

Общество с ограниченной ответственностью "Золотая Держава", именуемое в дальнейшем Общество, создано решением № 1 от 07 мая 1998 г. и с этого времени осуществляет свою деятельность. Общество является юридическим лицом и строит свою деятельность на основании федерального закона РФ "Об обществах с ограниченной ответственностью", другого законодательства РФ и учредительных документов. Общество обладает обособленным имуществом, ведет самостоятельный баланс, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде.

Общество несет ответственность по своим обязательствам всем принадлежащим ему имуществом. Общество не отвечает по долгам своих участников. В случае несостоятельности (банкротства) общества по вине его участников или иных лиц, которые имеют право давать обязательные для общества указания, либо иным образом определять его действия, указанные участники или другие лица в случае недостаточности имущества Общества несут субсидиарную ответственность по его обязательствам.

Полное официальное наименование общества: Общество с ограниченной ответственностью "Золотая Держава". Юридический адрес общества: 398027, Россия, г.Липецк, ул. Перова, 2а.

Основными видами деятельности Общества являются:

оптовая и розничная торговля, посреднические, коммерческие и обменные операции, маркетинг с открытием собственных предприятий торговли и общественного питания, организация всех видов торговли;

оказание услуг населению и юридическим лицам;

аренда помещений, зданий, сооружений, оборудования и др.

прочие виды коммерческой деятельности, не запрещенные и не противоречащие действующему законодательству РФ.

Уставной капитал Общества определяется в сумме 8500 (восемь тысяч пятьсот) рублей. Увеличение уставного капитала общества допускается только после его полной оплаты; оно может осуществляться за счет имущества общества и (или) за счет дополнительных вкладов участников общества и (или) за счет вкладов третьих лиц, принятых в общество. Общество вправе ежеквартально, раз в полгода, или раз в год принимать решение о распределении своей чистой прибыли между участниками общества. Часть прибыли общества, предназначенная для распределения между его участниками, распределяется пропорционально их долям в уставном капитале общества.

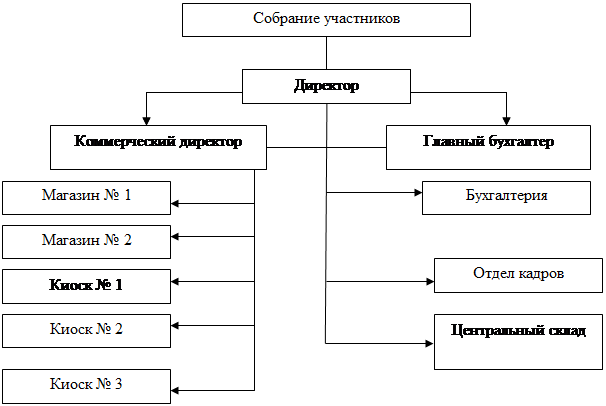

Рис.4. Организационная структура ООО «Золотая Держава»

На рис.4 представлена организационно-хозяйственная структура общества. Высшим органом управления Обществом является собрание участников, в котором имеют право принимать участие все участники общества как лично, так и через своих представителей; голосовать в соответствии с количеством голосов, пропорциональным его доле в уставном капитале общества в соответствии с законодательством РФ и уставом.

Общество создает резервный и иные фонды в порядке и размерах, определяемых учредителем или общим собранием. В резервный фонд ежегодно перечисляется 10% от прибыли Общества.

К исключительной компетенции собрания участников относится: определение основных направлений деятельности общества и принятие решений об участии в ассоциациях и других объединениях коммерческих организаций; изменение устава общества, в том числе изменение размера уставного капитала общества; внесение изменений в учредительный договор; назначение исполнительного органа общества; избрание и досрочное прекращение полномочий ревизионной комиссии (ревизора) общества; утверждение годовых отчетов и годовых бухгалтерских балансов; принятие решения о распределении чистой прибыли общества между его участниками; создание и определение размеров резервного и других фондов общества; утверждение внутренних документов общества; принятие решения о распределении обществом облигаций и иных эмиссионных бумаг; назначение аудиторской проверки, утверждение аудитора и определение размера оплаты его услуг; принятие решения о реорганизации и ликвидации общества; назначение ликвидационной комиссии и утверждение ликвидационных балансов; принятие решений по осуществлению крупных сделок; решение иных вопросов, предусмотренных законом и учредительными документами общества.

Руководство текущей деятельностью общества осуществляет единоличный исполнительный орган - директор, который назначается учредителем, либо избирается общим собранием участников сроком на пять лет с заключением контракта, в котором определяются конкретные полномочия директора, порядок их осуществления, а также иные условия труда директора.

Директор без доверенности действует от имени общества, в том числе представляет его интересы и совершает сделки в пределах своих полномочий, определенных контрактом; выдает доверенности на право представительства от имени общества, издает приказы о назначении на должность работников общества, об их переводе и увольнении, применяет меры поощрения и налагает дисциплинарные взыскания; осуществляет другие полномочия, определяемые контрактом. Директор при осуществлении своих прав и исполнении обязанностей должен действовать в интересах общества добросовестно и разумно. Директор несет ответственность перед обществом за убытки, причиненные Обществу его виновными действиями (бездействием). С иском о возмещении убытков вправе обратиться Общество или его участник.

За 2007 год среднесписочная численность предприятия составляет 20 человек, из них 15 продавцов, руководителей и специалистов - 5 чел. Средняя заработная плата работников общества за 2007 г. составляет 3291 руб. Удельный вес фонда оплаты труда в выручке равен 13,4 %.

Средний возраст работающих составляет 38 лет.

Образовательный уровень работников и специалистов:

работники, имеющие высшее образование - 10,2 %

работники, имеющие среднетехническое образование -39,8 %.

работники, имеющие профессиональное образование -40,2 %.

С целью организации бухгалтерского и налогового учёта в 2007 году приказом по ООО «Золотая Держава» утверждено положение «Учётная политика для целей бухгалтерского и налогового учёта в 2007 году», раскрывающее способы ведения бухгалтерского и налогового учёта.

Бухгалтерский учет осуществляется бухгалтерской службой организации, возглавляемой главным бухгалтером, в соответствии с Федеральным законом от 21.11.96 № 129-ФЗ «О бухгалтерском учете», Положением по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденным Приказом Минфина России от 29.07.98 № 34н, и Положениями по ПБУ № 1-19, утвержденными Минфином России.

Согласно учетной политике, принятой на предприятии применяются следующие методы бухгалтерского учета:

метод определения выручки в бухгалтерском учете - по отгрузке;

метод определения выручки для целей налогообложения прибыли - по начислению, с поквартальной уплатой авансовых платежей;

метод определения выручки для целей налогообложения - по оплате;

готовую продукцию оценивать по нормативной производственной себестоимости.

Первичный бухгалтерский учет вести по формам, предусмотренным указаниями по ведению бухгалтерского учета для субъектов малого предпринимательства. Налоговый учет финансово-хозяйственной деятельности вести одновременно с бухгалтерским учетом, с применением отдельных регистров, промежуточных расчетов, которые будут формироваться на основании данных первичных бухгалтерских документов.

По результатам работы за 2007 год в обществе была получена прибыль в размере 572 тыс.руб., в прошлом же году было получено прибыли 726 тыс.руб. В связи с этим в данный момент общество снизило свою деловую активность, что неудовлетворительно сказывается на финансовом положении.

Рассмотрим основные тенденции в развитии общества за последние три года. В таблице 1 представим основные финансовые показатели.

По данным таблицы можно сделать следующие выводы. Данная организации на протяжении последних лет имеет в своей деятельности негативные тенденции и, не смотря на получаемую прибыль, деловая активность падает. Так выручка за 2 года упала почти в 2 раза и за 2007 год составила 10759 тыс.руб. против 17270 тыс.руб. в 2005 году. Организации однако удается такими же темпами снижать себестоимость, что и обеспечивает приток прибыли. Прибыль хоть и сократилась, но не столь значительно и составила в 2007 году 575 тыс.руб..

Таблица 1

Основные финансово-экономические показатели за 2005-2007 г.

| Показатель | Годы | Отклонение, (+,-) | ||

| 2005 | 2006 | 2007 | ||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг, тыс.руб. | 17270 | 13182 | 10759 | -2423 |

| Себестоимость проданных товаров, продукции, работ, услуг, тыс.руб. | 13670 | 10829 | 8786 | -2043 |

| Чистая прибыль (непокрытый убыток) организации, тыс.руб. | 773 | 726 | 572 | -154 |

| Коммерческие расходы организации за отчетный период, тыс.руб. | 2838 | 1535 | 1271 | -264 |

| Затраты на 1 рубль объема продаж товаров, руб. | 0,792 | 0,821 | 0,817 | -0,005 |

| Рентабельность реализованной продукции и товаров, % | 4,48 | 5,51 | 5,32 | -0,002 |

| Запасы, тыс.руб. | 4546 | 2651 | 1283 | -1368 |

| Дебиторская задолженность, тыс.руб. | 70 | 8 | 49 | 41 |

| Кредиторская задолженность, тыс.руб. | 924 | 190 | 194 | 4 |

| Валюта баланса, тыс.руб. | 8953 | 5760 | 4007 | -1753 |

Произошло сокращение запасов готовой продукции и товаров для перепродажи более чем в три раза за последние 2 года. Ситуация с расчетами достаточно стабильная – дебиторская задолженность фактически отсутствует, так как данная организация занимается в основном розничной торговлей. Кредиторская задолженность последние два года без изменений и составляет 194 тыс.руб. и носит исключительно текущий характер. Рентабельность реализованной продукции и товаров составляет 5,32 %, при этом существенно в течении трех лет не изменялась. Валюта баланса за три года снизилась в два раза, что говорит о снижении деловой активности. Такое положение организации связано с ростом конкуренции, это в первую очередь строительство больших супермаркетов типа «Пятерочка», в которых широкий ассортимент сочетается с низкими ценами.

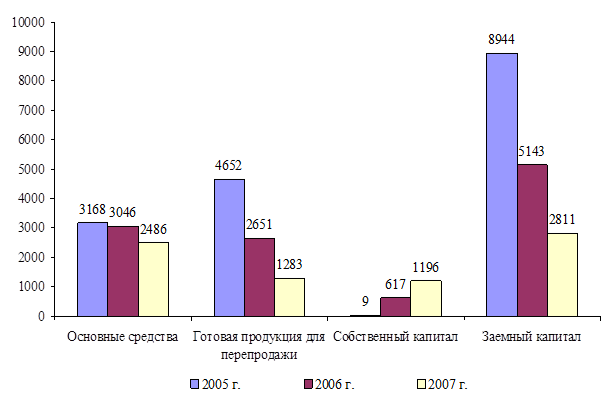

Рассмотрим более подробно изменения за три года в структуре активов и пассивов организации (рис.5).

Рис.5. Основные показатели активов и пассивов за 2005-2007 гг.

На рис.5 видим, что основные средства за исследуемый период фактически не изменились, они уменьшаются ежегодно на сумму амортизации и составляют на 01.01.2008 г. 2486 тыс.руб.. Основой для розничной торговли являются оборотные средства – готовая продукция для перепродажи. Как видим ее сумма значительно уменьшилась за последние три года – если в 2005 году сумма составляла 4652 тыс.руб. то уже в 2007 году всего лишь 1283 тыс.руб., естественно это негативная тенденция. В пассивах преобладает заемный капитал 71 %, однако его сумма значительно снизилась за счет возврата долгосрочного кредита и в итоге сумма его составляет 2811 тыс.руб. Собственный капитал растет ежегодно на сумму нераспределенной прибыли, выплата дивидендов не производилась. Теперь произведем группировку активов по их ликвидности (наиболее ликвидные, быстро реализуемые, медленно реализуемые, труднореализуемые активы) и пассивов по срочности их оплаты (наиболее срочные обязательства, краткосрочные обязательства, долгосрочные обязательства, постоянные пассивы).

Все активы предприятия, в зависимости от степени ликвидности, можно условно подразделить на следующие группы: наиболее ликвидные активы (А1), быстрореализуемые активы (А2), медленнореализуемые активы (А3) и труднореализуемые активы (А4). Пассивы баланса по степени возрастания сроков погашения обязательств группируются следующим образом: наиболее срочные обязательства (П1), краткосрочные обязательства (П2), долгосрочные обязательства (П3) и собственный капитал и другие постоянные пассивы (П4). Баланс считается абсолютно ликвидным, если выполняются следующие условия: А1>П1, А2>П2, А3>П3, А4<П4.

Таблица 2

Группировка активов по уровню их ликвидности и обязательств по срочности их оплаты в ООО «Золотая Держава»

| Группировка активов (А) | Годы | Группировка пассивов (П) | Годы | ||||||

| 2005 | 2006 | 2007 | 2005 | 2006 | 2007 | ||||

| A1 | Наиболее ликвидные активы, тыс. руб. | 1 | 1 | 1 | П1 | Наиболее срочные обязательства, тыс. руб. | 0 | 0 | 0 |

| A2 | Быстрореализуемые активы, тыс. руб. | 70 | 2659 | 1332 | П2 | Краткосрочные обязательства, тыс. руб. | 3897 | 3134 | 2811 |

| A3 | Медленнореализуемые активы, тыс. руб. | 4652 | 2085 | 1609 | ПЗ | Долгосрочные обязательства, тыс. руб. | 5047 | 2009 | 0 |

| A4 | Труднореализуе-мые активы, тыс. руб. | 3168 | 1015 | 1065 | П4 | Собственный капитал и другие постоянные пассивы, тыс. руб. | 9 | 617 | 1196 |

Как следует из таблицы 2, на конец отчетного периода у ООО «Золотая Держава» сложились следующие соотношения: А1>П1, А2<П2, А3>П3, А4<П4, что свидетельствует о том, что бухгалтерский баланс общества является абсолютно ликвидным.

Из сложившихся неравенств можно сделать следующие выводы:

Во-первых, в анализируемой организации в связи с тем, что нет просроченной кредиторской задолженности, денежных средств достаточно что бы своевременно ее погасить если она возникнет.

Во-вторых, ООО «Золотая Держава» к настоящему моменту не испытывает недостатка в собственных оборотных средствах для пополнения текущих активов, что выражается превышением суммы собственного капитала и других постоянных пассивов (П4=1196 тыс.руб.) над суммой труднореализуемых активов (А4=1065 тысяч рублей).

В третьих, не смотря на то, что сумма быстрореализуемых активов достаточно большая, однако размеры краткосрочных обязательств не могут быть ими перекрыты без реализации части имущества, в связи с чем стоит уделять особое внимание контролю за обязательствами, чтобы исключить риск потери контроля над организацией.

В завершении дадим обобщенную оценку финансово-хозяйственной деятельности ООО «Золотая Держава» за отчетный период.

Таблица 3

Данные формы № 2 за период 2005-2007 годы

| Наименование показателя | Годы | Отклонения, (+,-) | |||

| 2005 | 2006 | 2007 | 2006 г. к 2005 г. | 2007 г. к 2005 г. | |

| Выручка (нетто) от продажи товаров, продукции, работ, услуг, тыс.руб. | 17277 | 13182 | 10759 | -4095 | -2423 |

| Себестоимость проданных товаров, продукции, работ, услуг, тыс.руб. | 13670 | 10829 | 8786 | -2841 | -2043 |

| Валовая прибыль, тыс.руб. | 3600 | 2353 | 1973 | -1247 | -380 |

| Коммерческие расходы, тыс.руб. | 2838 | 1535 | 1271 | -1303 | -264 |

| Управленческие расходы, тыс.руб. | 0 | 0 | 0 | 0 | |

| Прибыль (убыток) от продаж, тыс.руб. | 762 | 818 | 702 | 56 | -116 |

| Прочие доходы, тыс.руб. | 407 | 0 | 0 | -407 | 0 |

| Прочие расходы, тыс.руб. | 385 | 92 | 130 | -293 | 38 |

| Прибыль (убыток) до налогообложения, тыс.руб. | 784 | 726 | 572 | -58 | -154 |

| Текущий налог на прибыль, тыс.руб. | 0 | 0 | 0 | 0 | 0 |

| Пени по налогам, тыс.руб. | 0 | 0 | 0 | 0 | 0 |

| Чистая прибыль (убыток), тыс.руб. | 773 | 726 | 572 | -47 | -154 |

Для этого используем данные формы №2 «Отчет о прибылях и убытках», в которой представлены наиболее важные показатели финансовых результатов деятельности предприятия: выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей); валовая прибыль; прибыль (убыток) от продаж; прибыль (убыток) до налогообложения; прибыль (убыток) от обычной деятельности; чистая прибыль (нераспределенная прибыль (убыток) отчетного периода).

Как следует из формы, общий финансовый результат деятельности предприятия складывается из прибыли (убытка) от продаж, прибыли (убытка) по операционной деятельности, прибыли (убытка) по внереализационной деятельности. По данным таблицы 3, в отчетном периоде превышение доходов организации, составивших 10759 тыс.руб., над ее расходами в сумме 8786 тыс.руб., способствовало получению чистой прибыли ООО «Золотая Держава» в размере 572 тыс.руб., что несомненно является положительным. Указанный положительный финансовый результат финансово-хозяйственной деятельности исследуемого предприятия свидетельствует об удовлетворительной работе в 2007 году.

Итак, несмотря на негативные тенденции в деятельности организации и снижение деловой активности, ООО «Золотая Держава» находится в удовлетворительном финансовом положении и имеет возможности для его улучшения.

2.2 Анализ источников формирования оборотных активов

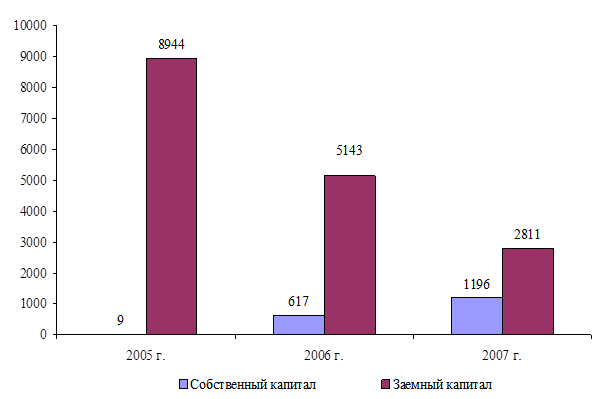

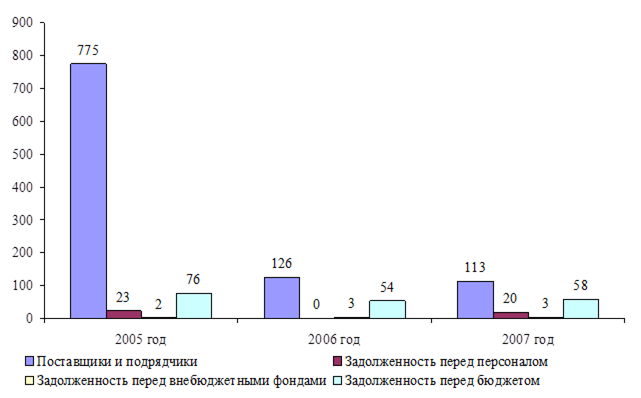

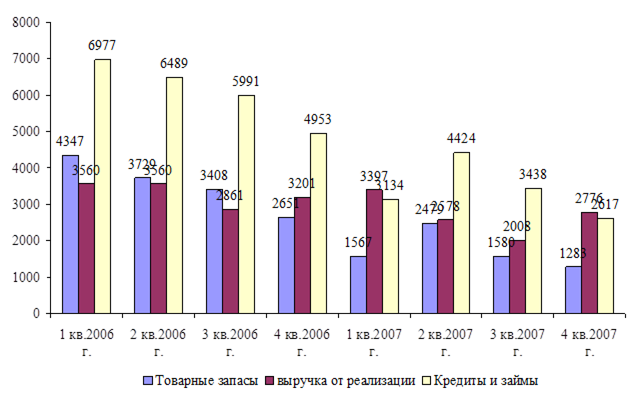

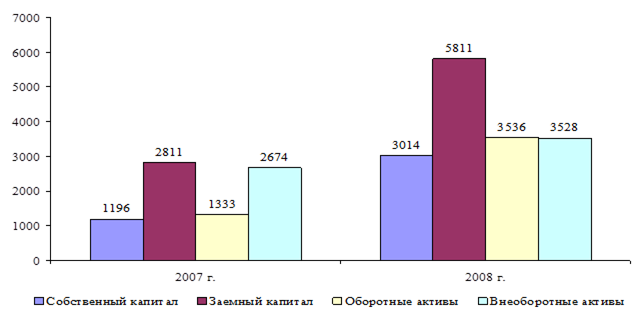

Анализ источников формирования оборотных активов ООО «Золотая держава» целесообразно начать с оценки динамики и структуры за последние годы, для чего воспользуемся соответствующими данными годовых отчетов (рис.6 и 7).

На рисунке 6 видим что собственный капитал организации имеет устойчивые тенденции к росту. Прирост в 2005-2006 г. составил 608 тыс.руб., в 2007 году прирост составил 93 %, что составило сумму 579 тыс.руб. При этом собственный капитал является незначительным и его хватает только на формирование внеоборотных активов, сумма которых составила в 2007 году 2674 тыс.руб., это говорит о том, что основным источником формирования оборотных активов служит заемный капитал.

Рис.6. Состав и динамика источников формирования оборотных активов ООО «Золотая Держава» за 2005-2007 г.

Заемный капитал на протяжении всего периода исследования имеет тенденции к снижению. Так если в 2005 году он составлял 8944 тыс.руб. то в 2007 году 2811 тыс.руб. Это не могло не сказаться на объемах реализации.

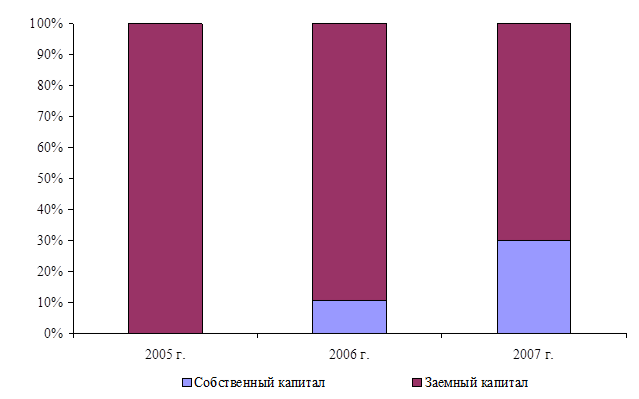

В структуре источников формирования оборотных активов с 2005-2007 гг. отмечаются тенденции к росту доли собственных средств.

Так если в 2005 году собственный капитал составлял 0,1 %, то в 2006 году 10,7 %. В 2007 году отмечен прирост и на конец года он составил 29 %.

Рис.7. Структура источников финансирования ООО «Золотая Держава»за 2005-2007 год

Заемный капитал напротив используется в пополнение источников формирования оборотных активов более интенсивно. Из вышесказанного следует, что в структуре источников заемный капитал занимает доминирующее положение фактически 70 %, при этом объемы привлечения снижаются и если в 2005 году он составлял 99%, то в 2007 году его размер снизился в 2 раза, что отрицательно сказывается на объемах коммерческой деятельности

Перейдем к рассмотрению составляющих источников финансирования. Начнем с собственных источников. Главным источником финансирования деятельности предприятия является собственный капитал – уставный капитал, добавочный капитал, резервный капитал, прибыль предприятия. От степени оптимальности соотношения собственного и заемного капитала во многом зависят финансовое положение предприятия и его устойчивость. Поэтому для любого предприятия важен точный анализ состава, структуры и динамики капитала. Собственный капитал начинает формироваться в процессе создания предприятия с образования уставного капитала, то есть инвестированные средства. В результате производственно-хозяйственной деятельности, создаются резервы, за счет в основном накопленной нераспределенной прибыли прошлых лет, так называемый накопленный капитал. В случае нехватки собственных средств предприятие достаточно часто прибегает к помощи заемного капитала как краткосрочного, так и долгосрочного.

В составе собственного капитала выделяются две основные составляющие: инвестированный капитал, то есть капитал, вложенный собственниками в предприятие, и накопленный капитал, т.е. созданный на предприятии сверх того, что было первоначального авансировано собственниками. Накопленный капитал находит свое отражение в виде статей, возникающих в результате распределения чистой прибыли, то есть резервный капитал, фонд накопления, нераспределенная прибыль, иные аналогичные статьи.

На первой стадии анализа рассмотрим общий объем прироста собственных финансовых ресурсов, соответствие темпов прироста собственного капитала темпам прироста активов и товарооборота торгового предприятия, рассмотрим также динамику удельного веса собственных ресурсов в общем объеме формирования финансовых ресурсов предприятия в предыдущем периоде.

В связи с этим рассмотрим изменение в собственных финансовых ресурсах за последние годы. По данным таблицы 4 уставный капитал в течении последних лет остается на одном уровне. Уставный капитал на 01.01.2008 г. составляет 9 тыс.руб.. Нераспределенная прибыль является основным источником пополнения собственных источников формирования оборотных средств. Так как чистая прибыль организации в последние 3 года имеет устойчивые тенденции, это соответственно увеличивает собственный капитал и снижает потребность в привлечении внешнего финансирования. Темпы роста собственного капитала выше чем активов, что говорит о повышении доли активов, сформированных за счет собственных средств.

Таблица 4

Анализ состава и структуры собственных источников формирования оборотных активов ООО «Золотая Держава»

| Наименование показателя | Годы | Отклонение, (+,-) | Темп роста, % | ||

| 2005 | 2006 | 2007 | |||

| Уставный капитал, тыс.руб. | 9 | 9 | 9 | 0 | 100,0 |

| Добавочный капитал, тыс.руб. | 0 | 0 | 0 | 0 | 0,0 |

| Нераспределенная прибыль, тыс.руб. | 0 | 608 | 1187 | 579 | 195,2 |

| Внеоборотные активы, тыс.руб. | 3168 | 3100 | 2674 | -426 | 86,3 |

| Оборотные активы, тыс.руб. | 5785 | 2660 | 1333 | -1327 | 50,1 |

| Товарооборот, тыс.руб. | 17270 | 13266 | 10759 | -2507 | 81,1 |

| Чистая прибыль, тыс.руб. | 773 | 726 | 572 | -154 | 78,8 |

Обратим внимание на то, что товарооборот снижается в среднем 22 % в год, в 2006 году этот показатель составил 2507 тыс.руб.(-19 %). Исходя из того, что собственный капитал покрывает лишь большую часть внеоборотных активов, то для достижения положительно финансового результата организации следует привлекать дополнительное финансирование, от которого напрямую зависит эффективность деятельности организации.

Рассматривая удельный вес собственных и внешних источников, приходим к выводу, что всего лишь 30 % приходится на собственные. Исходя из этого одним из направлений привлечения дополнительных финансовых ресурсов может быть рассмотрен вопрос о расширении состава участников общества. Данный ресурс позволит без значительных затрат обеспечить процесс торгово-коммерческой деятельности финансовыми ресурсами, столь необходимыми для ООО «Золотая Держава».

Перейдем к третьей части анализа собственного капитала - оценим достаточность собственных финансовых ресурсов, сформированных на предприятии в предыдущем периоде для финансирования оборотных активов. Критерием такой оценки выступает показатель «коэффициент самофинансирования развития предприятия», который рассчитывается следующей формуле:

Ксф=ΔСФР/ΔФР (3)

где ΔСФР - общая сумма собственных финансовых ресурсов, сформированных в рассматриваемом периоде;

ΔФР - общая сумма всех финансовых ресурсов, сформированных в рассматриваемом периоде.

Динамика этого показателя отражает тенденцию обеспеченности развития торгового предприятия собственными финансовыми ресурсами (таблица 5).

Таблица 5

Динамика коэффициента самофинансирования развитияООО «Золотая Держава» за 2005-2007 годы

| Наименование показателя | Годы | ||

| 2005 | 2006 | 2007 | |

| Собственный капитал, тыс.руб. | 9 | 617 | 1196 |

| Ежегодный прирост, тыс.руб. | 0 | 608 | 579 |

| Источники финансирования, всего | 8953 | 5760 | 4007 |

| Прирост всех источников | 0 | -3193 | -1753 |

| Коэффициент самофинансирования | - | -19,04 | -33,03 |

Данные таблицы говорят, что собственные источники и их прирост играют не существенную роль в обеспечении деятельности финансовыми ресурсами. Правда в 2007 году показатель отражает, что фактически за счет собственных источников (579 тыс.руб.) был осуществлен прирост суммы источников финансирования, что нашло отражение в изменении собственных источников в структуре всех источников ООО «Золотая Держава».