| Скачать .docx |

Реферат: Технический анализ на рынке ценных бумаг 2

Частное образовательное учреждение высшего профессионального образования

ЮЖНО–УРАЛЬСКИЙ ИНСТИТУТ УПРАВЛЕНИЯ И ЭКОНОМИКИ

КУРСОВАЯ РАБОТА

по дисциплине: «РЫНОК ЦЕННЫХ БУМАГ»

на тему: «ТЕХНИЧЕСКИЙ АНАЛИЗ НА РЫНКЕ ЦЕННЫХ БУМАГ»

Выполнила студентка:

Бакланова Юлия

Гр. Ф-302

Проверил:

Сафин А.Р.

Челябинск

2009

СОДЕРЖАНИЕ

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ТЕХНИЧЕСКОГО АНАЛИЗА... 5

1.1 Определение и постулаты технического анализа. 5

1.2 Формы представления данных в техническом анализе. 11

ГЛАВА 2. МЕТОДЫ ТЕХНИЧЕСКОГО АНАЛИЗА... 12

2.2 Методы, использующие фильтрацию или математическую аппроксимацию... 18

ГЛАВА 3. ИНСТРУМЕНТЫ ТЕХНИЧЕСКОГО АНАЛИЗА... 30

3.1 Фигуры технического анализа. 30

3.3 Применение трендовых индикаторов. 32

3.5 Инструменты Фибоначчи.. 34

Актуальность темы исследования обусловлена необходимостью систематического технического анализа российского рынка ценных бумаг. Рынок ценных бумаг во многом предопределяет развитие фондового рынка как органического целого, стабильность денежно-кредитной и бюджетной систем, а в конечном счете перспективы экономических преобразований. Технический анализ вскрывает тенденции развития рынка и дает возможность прогнозировать его состояние, повышать эффективность эмиссионной и инвестиционной деятельности.

Рынок ценных бумаг в том виде, как он сложился, представляет собой информационно обеспеченное пространство для широкого применения современных методов технического анализа. Однако имеющиеся объективные возможности реализуются участниками рынка в недостаточной степени, что объясняется в первую очередь отставанием научных исследований, недостатком подготовленных специалистов, слабой организацией аналитических служб и, как результат, преобладанием стереотипов рыночного поведения, базирующегося по преимуществу на субъективных оценках, интуиции и накопленном практическом опыте.

Объектом исследования является рынок ценных бумаг, а также методы технического анализа данного рынка.

Предметом исследования выступают экономические и информационные условия применения на рынке ценных бумаг современных методов технического анализа и основанных на них торговых систем.

Цель курсовой работы – выделить методы технического анализа, на которых основывается большинство других инструментов анализа.

Для достижения поставленной цели предполагается решить ряд задач:

изучить теоретические особенности технического анализа;

изучить разнообразие методов технического анализа;

исследовать инструменты технического анализа;

разработать рекомендации применения инструментов технического анализа на рынке ценных бумаг.

Теоретическую и методологическую основу исследования составляет совокупность форм и методов технического анализа, накопленных отечественной и зарубежной наукой, опытом и практикой.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ТЕХНИЧЕСКОГО АНАЛИЗА

1.1 Определение и постулаты технического анализа

Существует три основных способа прогнозирования цен на акции: фундаментальный анализ, технический анализ, анализ влияния новостей. Применение фундаментального анализа позволяет прийти к выводу какие бумаги выбрать для инвестирования. При фундаментальном анализе проводятся исследования показателей производственной и финансовой деятельности компании для предсказания будущей стоимости акций этой компании и сравнение этих показателей с аналогичной группой в рамках отрасли. При этом учитываются общие прогнозируемые макроэкономические факторы (процентные ставки, темп инфляции, уровень товарных запасов и цены на них и.т.п.). Оценка перспектив компании методами функционального анализа позволяет определить, являются ли акции этой компании недооцененными или переоцененными по сравнению с их текущей стоимостью.

Технический анализ применяется для выбора момента покупки или продажи ценных бумаг. Технический анализ основывается на утверждении, что в динамике цен на финансовых рынках проявляются устойчивые тенденции, а использование соответствующих моделей позволяет распознать рыночные ситуации, предшествующие изменению существующих тенденций. Технический анализ – отличный метод прогнозирования, дающий большую вероятность "попаданий", но, конечно, тоже не является панацеей. В совокупности фундаментальный и технический анализ представляют мощный инструмент для принятия инвестиционного решения.

Технический анализ – метод прогнозирования цен с помощью рассмотрения графиков движений рынка за предыдущие периоды времени.

Под термином «движения рынка»аналитики понимают три основных вида информации: цена, объем и открытый интерес.

Ценойможет быть как действительная цена товаров, продаваемых на биржах, так и значения валютных и других индексов.

Объем торговли – общее количество заключенных контрактов за определенный промежуток времени, например, за торговый день.

Открытый интерес – количество позиций, не закрытых на конец торгового дня.

Конечно, не все три индикатора равноценны. Главный из них - цена. Ее изучение наиболее удобно, и большинство методов применяются именно к ней. Данные о цене общедоступны для любого рынка, и в наши дни поступают без промедления: через доли секунды появляются в информационных системах, через сутки – в газетах.

Объем также играет большую роль для прогнозирования и является вторичным индикатором, его сложно однозначно определить на всех рынках, и данные обычно поступают с большой задержкой. Использование объема торгов - уже более специфический метод, чем прогнозирование с помощью цены, поэтому и встречается реже.

Открытый интерес в явном виде можно встретить, например, при торговле товарными фьючерсами. В основном он используется для определения текущей ликвидности рынка, заинтересованности в нем участников, обоснованности тех или иных ценовых движений.

Профессиональный технический анализ обычно строится с использованием максимального количества доступных индикаторов, в идеале – всех трех.

Технический анализ – специфический экономический внутренний анализ, наиболее широко используемый на биржах. Он применяется для более всестороннего исследования колебаний цен. Технический анализ изучает динамику соотношения спроса и предложения, то есть прежде всего сами ценовые изменения.

Технический анализ может быть использован для таких целей, как:

установление основных тенденций развития биржевого рынка ценных бумаг на основе изучения динамики цен, зафиксированной на графиках;

прогнозирование изменения цен;

определение времени открытия и закрытия позиции.

В классической теории технического анализа, базовые принципы которого были заложены еще Чарльзом Доу в конце XIX века, существуют три постулата – подмеченные тонкости, на которых основывается технический анализ, логика его методов. Различные авторы публикаций, специалисты технического анализа, его критики и противники по-своему формулируют данные постулаты, но, в общем, все они одинаково излагают их суть. Сформулируем данные постулаты и приведем также для сравнения предпосылки, изложенные Чарльзом Доу в его теории.

Данное утверждение, по сути дела, является краеугольным камнем всего технического анализа. Аналитики технической школы полагают, что причины, которые хоть как-то могут повлиять на рыночную стоимость актива (а причины эти могут быть самого разнообразного свойства: экономические, политические, психологические и т.д.), непременно найдут свое отражение в цене на этот товар. Иными словами, любые изменения в динамике спроса и предложения отражаются на движении цен. Если спрос превышает предложение, цены возрастают. Если предложение превышает спрос, цены идут вниз. Это, собственно, лежит в основе любого экономического прогнозирования. В техническом же анализе подходят к проблеме с другой стороны и рассуждают следующим образом: если по каким бы то ни было причинам цены на рынке пошли вверх, значит спрос превышает предложение. Следовательно, по макроэкономическим показателям рынок выгоден для «быков». Если цены падают, рынок выгоден для «медведей». Говоря о «макроэкономике», многие специалисты по техническому анализу согласятся, что именно глубинные механизмы спроса и предложения, экономическая природа того или иного рынка и определяют динамику на повышение или на понижение цен. Сами по себе графики цен не оказывают на рынок ни малейшего влияния. Они лишь отражают, если угодно, психологическую тенденцию на повышение или на понижение, которая в данный момент овладевает рынком.

Многие сторонники технического анализа предпочитают не вдаваться в глубинные причины, которые обусловливают рост или падение цен. Очень часто на ранних стадиях, когда тенденция к изменению цен только-только наметилась, или, напротив, в какие-то переломные моменты, причины таких перемен могут быть никому не известны. Может показаться, что технический подход излишне упрощает и огрубляет задачу, но логика, которая стоит за первым исходным постулатом – «рынок учитывает все», – становится тем очевиднее, чем больше опыта реальной работы на рынке приобретает технический аналитик.

Из этого следует, что все то, что каким-либо образом влияет на рыночную цену, непременно на этой самой цене отразится. Следовательно, необходимо лишь внимательнейшим образом отслеживать и изучать динамику цен. Анализируя ценовые графики и множество дополнительных индикаторов, можно добиться того, что рынок сам укажет наиболее вероятное направление своего развития.

У Ч. Доу рассматриваемый постулат звучит следующим образом: индексы учитывают все. Данная предпосылка соответствует современной формулировке. Только в нашем случае, говорится о рынках, а здесь – об индексах. Согласно теории Доу, любой фактор, способный так или иначе повлиять на спрос или предложение, неизменно найдет свое отражение в динамике индекса. Причем, «любой» означает именно – любой, пусть это будет даже землетрясение, катастрофа или какой-нибудь другой «акт божьей воли». Разумеется, эти события непредсказуемы, тем не менее, они мгновенно учитываются рынком и отражаются на динамике цен.

Понятие тенденции или тренда (от англ. trend– общее направление тенденции) – одно из основополагающих в техническом анализе. По сути дела, все, что происходит на рынке, подчинено тем или иным тенденциям. Основная цель составления графиков динамики цен на фондовых рынках и заключается в том, чтобы выявлять эти тенденции на ранних стадиях их развития и торговать в соответствии с их направлением. Большинство методов технического анализа являются по своей природе следующими за тенденцией (trend-following), то есть их функция состоит в том, чтобы помочь аналитику распознать тенденцию и следовать ей на протяжении всего периода ее существования.

Ч. Доу так сформулировал данный постулат: на рынке существуют три типа тенденций, это: первичная, вторичная и малая. Он сравнивал движение рынка с морским приливом. Основная тенденция подобна приливу; вторичная, или промежуточная тенденция, напоминает волны, которые и образуют прилив. А малые тенденции похожи на рябь на волнах. Если во время прилива, когда волны выхлестывают на берег, с помощью колышков отмечать самую дальнюю точку, до которой достает каждая последующая приливная волна, то можно определить силу прилива. Если каждая последующая волна выхлестывает на берег дальше, чем предыдущая, значит прилив нарастает. Если же волны отступают, значит начался отлив.

Результатом применения второго постулата является правило, которое используют большинство технических аналитиков: торгуйте по тенденции до тех пор, пока она существует. Выделяются три типа трендов:

1. "бычий" тренд – цены движутся вверх. Определение "бычий" возникло по аналогии с быком, поднимающим вверх на своих рогах цену

2. "медвежий" тренд – цены движутся вниз. В данном случае медведь как бы подминает под себя цену, наваливаясь на нее сверху всем своим телом

3. " боковой – определенного направления движения цены ни вверх, ни вниз нет. Обычно такое движение называют "флэт" (flat), реже - "уипсоу" (whipsaw). Долгий флэт является предвестником ценовой бури на рынке - сильного движения цены в одну или другую сторону.

Технический анализ и исследования динамики рынка теснейшим образом связаны с изучением человеческой психологии. Например, графические ценовые модели, которые были выделены и классифицированы в течение последних ста лет, отражают важные особенности психологического состояния рынка. Прежде всего, они указывают, какие настроения – «бычьи» или «медвежьи» – господствуют в данный момент на рынке. И если в прошлом эти модели работали, есть все основания предполагать, что и в будущем они будут работать, ибо основываются они на человеческой психологии, которая с годами не изменяется. Можно сформулировать последний постулат – «история повторяется» – несколько иными словами: ключ к пониманию будущего кроется в изучении прошлого. А можно и совсем иначе: будущее – это всего лишь повторение прошлого.

Повторяемость – объективное свойство конъюнктуры. События закономерно повторяются. Тем не менее, как говорил Гераклит: в одну и ту же реку нельзя войти дважды, поэтому никакое событие не воспроизводится в точности. Вновь проявляются лишь основные черты, отражающие закономерности. Детали же всегда своеобразны, так как обусловлены случайными факторами.

Инвестор может запоминать как те или иные обстоятельства (факторы) влияли на конъюнктуру (в частности, на динамику цен) в прошлом. Закономерная повторяемость ситуаций позволяет участнику рынка экстраполировать прошлый опыт на будущее и благодаря этому прогнозировать грядущие изменения.

Хотелось бы остановиться еще на двух важных принципах, сформулированных Ч. Доу и используемых в настоящее время непосредственно в процессе анализа и принятия инвестиционных решений.

Данные постулаты и предпосылки лежат в основе всего технического анализа.

1.2 Формы представления данных в техническом анализе

Наиболее распространенными формами представления данных являются: табличная, аналитическая и графическая.

Табличная форма – заключается в представлении информации в виде таблицы (от лат. tabula – список), перечня сведений, сгруппированных в виде нескольких столбцов (граф), которые имеют самостоятельные заголовки.

Достоинством табличной формы представления данных являются универсальная возможность манипуляции с данными. Она заключается в том, что табличная форма не налагает никаких ограничений ни на качество, ни на количество данных. Несовершенством является недостаточная наглядность. Как правило, в табличной форме обрабатывают исходные данные торгов, а затем переносят их на графики, преобразуя табличную форму в графическую.

Аналитическая форма представления информации является записью в виде формул (функций), употребляемых в математическом анализе. Его достоинством является высокая прогнозируемость результатов. Если известна аналитическая зависимость цены акции от времени, то не только можно прогнозировать тренд, но и определить совершенно точно, сколько будут стоить эти акции в любой день в будущем. Но подчас трудно, а в большинстве случаев – невозможно выразить в аналитической форме зависимость. Это очень трудная задача, не имеющая, как правило, точного решения. Практически она сводится к подбору некоторой функции, наиболее близкой к реальной.

Графическая форма (от греч. grapho– пишу) наиболее используемая в техническом анализе. Главное ее преимущество – это наглядность. График позволяет одновременно наблюдать происходящие изменения и отслеживать динамику. На графической основе стоится почти вся методология технического анализа.

ГЛАВА 2. МЕТОДЫ ТЕХНИЧЕСКОГО АНАЛИЗА

Цель технического анализа состоит в определении степени и формы зависимости между ценовыми изменениями прошлого и будущего и возможном предсказании на ее основе роста или падения курса как отдельных ценных бумаг, так и рынка в целом. Основным методом, которым пользуются технические аналитики, является построение «картин» движения цен или графиков.

Под графическими понимаются те методы, в которых для прогнозирования используются наглядные изображения движений рынка. Классические фигуры строятся на линейных, либо гистограммных чартах. Особые способы построения ценовых графиков – японские свечи и крестики-нолики.

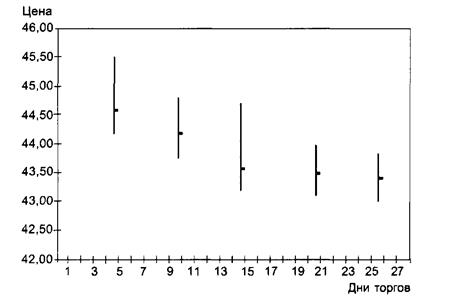

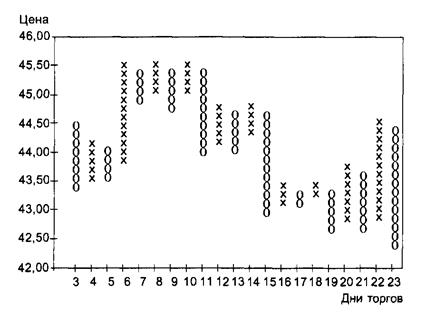

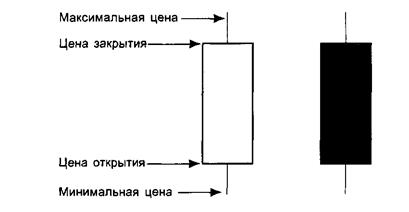

Основные виды графиков, применяемых при проведении технического анализа, представлены на рис. 1 и рис. 2. Данные графические построения носят название «биржевого графика» и «графика цены закрытия».

Независимо от того, какой график используется, изучаемый период будет определяться продолжительностью инвестиционных горизонтов. Следует отметить, что однозначного определения этих горизонтов не существует. Однако в большинстве случаев под краткосрочным инвестиционным горизонтом понимается период в 3 месяца, под среднесрочным – от 3 до 6 месяцев, а под долгосрочным – от 6 месяцев до одного года.

|

Рисунок 1- Биржевой график

Рисунок 2 - График цены закрытия

|

Для определения суперкраткосрочных тенденций многие аналитики используют почасовые или поминутные графики происходящих ценовых изменений. Для получения качественных прогнозов для среднесрочных инвестиций в большинстве случаев применяются недельные графики, а месячные и годовые больше подходят для долгосрочных инвестиций.

Построение биржевого графика можно легко проиллюстрировать. Ценовые изменения отражаются по вертикальной шкале, а временные — по горизонтальной. Для каждого периода времени отмечаются четыре показателя: максимальная цена, минимальная цена, цена открытия и цена последней сделки (цена закрытия).

Таким образом, вертикальная черта соединяет максимальную и минимальную цены, а горизонтальные полосы направо и налево представляют соответственно цену открытия и цену закрытия.

Можно рассмотреть и более сложный пример. Предположим, что какая-либо ценная бумага торговалась на протяжении нескольких недель (например, трех, что равнозначно 15 торговым дням). Недельный биржевой график, который является сжатой версией ежедневного графика, показан на рис. 3. В недельном графике одна черта представляет собой пять дней торговли.

Рисунок 3- Недельный биржевой график

При изучении трех видов биржевых графиков (ежедневных, недельных и месячных) можно получить представление о соответствующих сценариях развития событий. Так, месячные графики позволяют оценить сравнительно долгосрочную перспективу инвестиций. Недельные графики дают представление о менее продолжительных ожиданиях, в отличие от ежедневных графиков, на которых отражается краткосрочный срез ценовой информации.

Некоторые аналитики предпочитают использовать только цену закрытия, считая ее наиболее информационно насыщенным показателем, и строят графики исходя из этого. Этот график, как правило, основывается на двух видах информации: цене закрытия и обороте торгов. Вполне вероятно, что чистое отображение цены закрытия является более наглядным, однако оно далеко не всегда отражает происходившие на рынке события. Это в большей мере относится к тем рынкам, которые находятся на начальных стадиях своего развития.

Объемы торговли традиционно показываются в нижней части биржевого графика. Каждый из объемов торговых сессий отмечается вертикальной чертой под соответствующими ценовыми показателями. Вполне понятно, что высокая черта свидетельствует о значительном объеме торгов. При указании объемов торгов используется вторая шкала ординат.

Точечные диаграммы являются одним из старейших видов отображения рыночных тенденций в техническом анализе. Некоторые аналитики предпочитаюг использовать именно эти диаграммы с целью выявления трендов.

Существует несколько различий между точечными диаграммами и обычными графиками. Главное отличие состоит в принципе построения и отображения колебаний цен. Точечная диаграмма — это набор ячеек, в которых положительные изменения цен отмечаются знаком «X», а отрицательные — «О» (рис. 4).

Рисунок 4 - График «точка—крестик»

График «точка—крестик» позволяет как бы вести запись торгов в течение дня. На нем отражаются диапазон цен и последовательность заключения сделок. Точками (нулями) на диаграмме обозначаются тенденции снижения цен, а крестиком (X) — повышения цен. По вертикальной оси откладываются ценовые интервалы. Столбцы точек и крестиков располагаются вертикально. Каждый столбец заполняется последовательно, отражая соответствующее движение цены. Если цена колеблется и после отклонения возвращается в интервал, место которого в столбце уже занято, то в этом случае заполнение переносится в следующий столбец. Такой переход называется существенным сдвигом, или реверсировкой. На основе этого графика составляется прогноз о возможности изменения цены до того, как произойдет ее существенный сдвиг.

Изучая горизонтальную ось, можно заметить, что фактор времени не принимается в расчет, то есть в одном «столбце» зафиксированы несколько однородных событий. Масштаб клетки также выбирается произвольно. Одним знаком «X» или «О» может быть обозначено изменение цены на 5 или 10 условных единиц (например, процентные пункты). Однако чем меньше эта величина, тем чувствительнее становится график.

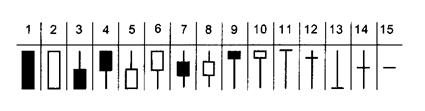

«Японские подсвечники» как инструмент технического анализа использовались японскими трейдерами на протяжении столетий, и лишь сравнительно недавно они привлекли внимание трейдеров из других стран. «Японские подсвечники» достаточно легко строить. Каждый подсвечник – это цена открытия, закрытия, максимальный и минимальный уровни, которые являются отражением торговой активности в течение одного момента времени (часа, дня, недели и т.д.). Основная часть подсвечника — разница между величиной цены открытия и ценой закрытия. В случае роста цены к моменту закрытия торгов по отношению к цене открытия подсвечник будет пустой (белый) если же цена к концу торгов опустилась ниже цены открытия, подсвечник — темный.

Тонкие линии сверху и снизу подсвечника называют тенями. Они показывают самые высокие и самые низкие значения цен, зафиксированных в течение торгов (как на биржевом графике). Длинный белый подсвечник (рис. 5) обычно является показателем присутствия «быков» на рынке. После торговли в широком диапазоне цена закрытия оказывается около максимума. Длинный черный подсвечник формируется по результатам торгов в широком диапазоне цен, однако цена закрытия оказывается около минимального значения, ниже цены открытия. Это рассматривается как проявление «медведей» на рынке.

Рисунок 5 - Построение «японских подсвечников»

Может случиться и так, что основная часть подсвечника ни белая, ни черная – ее просто нет. Это происходит, когда цена закрытия оказывается равна цене открытия (Доджи-линия).

Для построения «японских подсвечников» требуется цена открытия, но поскольку она не публикуется в финансовых изданиях, их использование как инструмента технического анализа может быть затруднено для большинства частных и мелких инвесторов. Несмотря на это, отсутствие цены открытия в периодических изданиях не может полностью отстранить инвесторов от использования «японских подсвечников» для анализа фондового рынка.

Линии подсвечников могут иметь разнообразные формы в зависимости от соотношений цен открытия и закрытия, максимальных и минимальных уровней. На рис. 6 показаны наиболее общие формы подсвечников с их интерпретацией, позволяющей судить о текущем состоянии рынка.

Рисунок 6 - Виды «японских подсвечников»

1) Чрезвычайно сильное проявление «медведей» на рынке.

2) Чрезвычайно сильное проявление «быков» на рынке.

3) Проявление «медведей» на рынке.

4) Проявление «медведей» на рынке.

5) Проявление «быков» на рынке.

6) Проявление «быков» на рынке.

7) Нейтральный рынок.

8) Нейтральный рынок.

9) На понижательном тренде проявление «быков»; на повышательном – «медведей».

10) На понижательном тренде проявление «быков»; на повышательном – «медведей».

11) Точка изменения тренда.

12) Точка изменения тренда.

13) Конец понижательного тренда.

14) Точка изменения тренда.

15) Возможная точка изменения тренда.

2.2 Методы, использующие фильтрацию или математическую аппроксимацию

Методы, использующие фильтрацию или математическую аппроксимацию ценовых рядов появились достаточно давно, но активно стали развиваться всего пару десятилетий назад, что было связано с массовым появлением персональных компьютеров. Каждый из них сложно воплотить вручную. Для этого пришлось бы проводить громоздкие вычисления для каждого отрезка времени ценового графика, а затем аккуратно наносить полученные значения на бумагу. Многие трейдеры используют их, особенно не вникая в суть построения.

Самой значительной и работоспособной группой этих методов являются методы фильтрации. Термин фильтр говорит о том, что эти методы пытаются отделить трендовые ценовые движения от нетрендовых. Очищенную от шумов кривую можно называть фильтром. При этом в наименовании фильтра указывают функцию, с помощью которой была произведена фильтрация (аппроксимация).

Эта группа методов делится на две основные части: скользящие средние и осцилляторы. И у той и у другой части есть свои достоинства и недостатки. В целом же их правильное использование может оказать серьезную помощь в работе на фондовом рынке.

Одним из наиболее универсальных и широко используемых технических индикаторов является, так называемое, среднее скользящее значение. Самый простой способ технически проанализировать любой ценовой график – это наложить на график цен скользящее среднее значение, а лучше два скользящих средних значения разных периодов. Скользящее среднее значение рассчитывается усреднением ценовых значений, как правило, цены закрытия, за определенный период времени, при том что период остается всегда одним и тем же. Таким образом, если мы строим 20-дневное скользящее среднее значение мы складываем дневные цены закрытия за последние 20 дней и делим их на двадцать (усредняем) и на следующий день мы опять делаем то же самое, но уже учитывая новую дневную цену закрытия и отбрасывая цену закрытия, которая была зафиксирована 21 день назад. Динамика строящейся кривой каждый день как бы “проскальзывает” во времени на один день вперед.

Среднее скользящее значение относится к категории аналитических инструментов, которые следуют за тенденцией. Его цель состоит в том, чтобы определить время начала новой тенденции, а также предупредить о ее завершении или повороте. Этот метод всегда следует за динамикой рынка, а не опережает ее, и сигнализирует о появлении новой тенденции, но только после того, как она появилась, поэтому метод не предназначен для прогнозирования движений на рынке в том смысле, в котором это делает графический анализ.

Построение среднего скользящего значения представляет собой специальный метод сглаживания ценовых показателей. Краткосрочное среднее скользящее (иначе называемое “коротким”), например, пятидневное или десятидневное, точнее передаёт движение цен, чем более продолжительное (“длинное”), скажем, сорокадневное. Применение коротких средних скользящих позволяет сократить отставание по времени, однако полностью устранить его невозможно. Короткие средние скользящие более чувствительны к динамике цен, чем длинные. На одних рынках целесообразнее использовать короткие средние скользящие, на других эффективнее длинные, как менее чувствительные

Существует несколько типов скользящих средних: простые, взвешенные и экспоненциальные.

1) Простое среднее скользящее или среднее арифметическое значение вычисляется по следующей формуле:

, где Pi

– цена i

-го дня, n

– порядок скользящей средней.

, где Pi

– цена i

-го дня, n

– порядок скользящей средней.

Этот тип скользящих средних широко используется большинством технических аналитиков. Однако некоторые оспаривают его достоинства, выдвигая при этом два основных довода. Первый заключается в том, что при анализе учитывается только тот промежуток времени, который охватывается этим скользящим средним. Второй довод состоит в том, что простое скользящее среднее фактически уравнивает по значимости цены каждого дня. Например, при использовании десятидневного среднего скользящего, последнему и первому дням придается одинаковый вес - 10%, как и всем остальным дням периода. Пятидневное скользящее среднее, в свою очередь, подразумевает, что средний вес цены дня равен 20%. В то же время некоторые аналитики полагают, что более позднему ценовому показателю следует придавать несколько большее значение. Этот аргумент вполне логичен, т.к. при новой тенденции простому скользящему понадобится больше времени для разворота и подачи сигнала, чем для взвешенного скользящему среднему, который будет рассмотрен ниже.

2) Взвешенное скользящее среднее. Для того чтобы как-то решить проблему «удельного веса» средних значений цен, некоторые аналитики применяют взвешенные скользящие средние. Они рассчитываются по следующей формуле:

, где Wi

– вес i

-го компонента (цены).

, где Wi

– вес i

-го компонента (цены).

Веса, присваемые ценам в вышеприведенной формуле, могут выбираться произвольно. Вообще, выбор весов цен зависит от характера динамики исследуемой ценной бумаги. Веса могут возрастать линейно, экспоненциально или каким-либо другим образом. В случае линейно взвешенной скользящей средней Wi = i .

3) Экспоненциальное скользящее среднее имеет более сложное построение, чем взвешенное или простое скользящее среднее, которое позволяет ему устранить два недостатка, присущие простому скользящему среднему. Во-первых, экспоненциальное скользящее среднее придает гораздо большее значение показателям последних дней. Поэтому он является взвешенным. Но, хотя предшествующей динамике цен придается меньший вес, при вычислении используются все данные по ценам - за весь период действия рынка ценной бумаги. Формула вычисления этого вида скользящего среднего более сложна и выглядит следующим образом:

![]() , где t

– сегодняшний, t

-1

– вчерашний день

, где t

– сегодняшний, t

-1

– вчерашний день

k =2/( n +1) , где n - порядок скользящей средней.

Не смотря на то, что экспоненциальное скользящее среднее не имеет недостатков, присущих простой скользящей средней, как заявляют некоторые специалисты, она не является наилучшей из трех скользящих средних.

Общие правила анализа скользящих средних сводятся к следующему:

1. Самым важным сигналом, показывающим направление тренда, является общее направление движения скользящего среднего. При восходящей скользящей средней следует придерживаться «бычьего» рынка и играть на повышение. Следует покупать, когда цены упадут до скользящей средней, устанавливая защитную приостановку ниже недавнего минимума, и подтягивать ее, как только цены закроются выше предыдущего уровня. При нисходящей скользящей средней следует играть на понижение, открывая короткие позиции, когда цены поднимутся до уровня скользящей средней или чуть выше. В этом случае защитную приостановку следует размещать чуть выше предыдущего гребня и динамично подтягивать ее в случае продолжения «медвежьего» тренда.

2. Вторым сигналом служит пересечение скользящей средней и графика цены. Сигнал является сильным для наметившегося «бычьего» рынка, если скользящее среднее пересекает график цены сверху, имея при этом положительный наклон, и сам график цены имеет также большой положительный наклон. В случае пресечения скользящей средней и графика цены при отрицательном наклоне первого и слабом положительном или отрицательном наклоне второго, подается более слабый сигнал на наметившийся «бычий» тренд, и здесь следует получить подтверждение будущей динамики от дополнительного сигнала. Для наметившегося «медвежьего» рынка поступают аналогичные сигналы, только с обратным расположением и наклоном скользящей средней и графика цены.

3. Третьим сигналом служит разворот скользящей средней на минимальном или максимальном значении. Если скользящая средняя расположена под графиком цены и имеет локальный минимум, а график цены имеет положительный наклон, то поступает сигнал средней силы о «бычьем» направлении рынка и об открытии позиции вверх; если же график не имеет положительного наклона, то поступает очень слабый сигнал, для подтверждения которого нужно использовать три дополнительных сигнала.

Осциллятор (от лат. oscillo) – колеблющаяся система.

Осцилляторами являются: RSI, Stochastic fast & slow, Momentum, MACD forest и многие другие индикаторы технического анализа.

Специфика осцилляторов, так же как и любой колебательной системы, заключается в их раскачке от крайних значений и обязательном возврате к среднему, "нормальному" значению.

Именно принцип возвратности осцилляторов и используется в торговле по ним. Однако между динамикой цены и осциллятора существует большое различие – ходят они хоть и параллельно, но в разных пропорциях. А это приводит к тому, что возврат осциллятора в "нормальное" состояние, как правило, не сопровождается возвратом цен.

Рисунок 7 - Схематичное отображение динамики осциллятора

Считается, что осцилляторы являются опережающими индикаторами, то есть дают возможность предсказывать движения цены. Но, зачастую эти «предсказательные» ожидания приводят к серьезным убыткам, тем большим, чем сильнее действующий на рынке тренд.

В число осцилляторов входят такие технические инструменты, как индекс относительной силы (relative strength index), стохастический осциллятор (stochastics), и индикатор темпа (momentum).

Индекс относительной силы (relative strength index, RSI) – один из наиболее распространенных технических инструментов трейдеров, работающих на фьючерсных рынках. Построением его графиков занимаются многие аналитические службы, и многие трейдеры внимательно следят за его показаниями. RSI сопоставляет относительную силу подъемов и спадов цен за определенный период времени. Чаще всего используются периоды в 9 и 14 дней.

Стохастический осциллятор (stochastic oscillator) – еще один распространенный инструмент в арсенале аналитиков фьючерсных рынков. Как осциллятор, он подает сигналы о перекупленности и перепродан-ности рынка, позволяет выявлять расхождения, а также предоставляет механизм для сравнения краткосрочной тенденции с более долгосрочной. Стохастический осциллятор соизмеряет последнюю цену закрытия с общим диапазоном цен за определенный период времени. Его значения колеблются от 1 до 100. Высокий стохастический показатель означает, что последняя цена закрытия находится вблизи верхней границы всего диапазона цен за данный период. Низкий показатель говорит о том, что последняя цена закрытия находится вблизи нижней границы этого диапазона. Логика стохастического осциллятора основана на том, что при повышении рынка цены закрытия стремятся к максимумам ценового диапазона, а при понижении – к минимумам.

Индикатор темпа (momentum), или скорости движения цен (price velocity) рассчитывается как разность между сегодняшней ценой закрытия и ценой закрытия определенное число дней назад. Так, используя 10-дневный индикатор темпа, мы сопоставляем сегодняшнюю цену закрытия с ценой десятидневной давности. Если сегодняшняя цена закрытия выше, то показатель темпа будет положительным. Если сегодняшняя цена закрытия ниже цены десять дней назад, то величина темпа отрицательная. При использовании индикатора темпа исходят из того, что перепад цен (разность между сегодняшней ценой закрытия и ценой некоторое время наззд) должен неуклонно увеличиваться по мере развития тенденции. Это – признак восходящей тенденции, стабильно набирающей темп. Иначе говоря, скорость изменения цен возрастает. Если же цены растут, а темп начинает выравниваться, значит тенденция замедляется. Это может быть ранним признаком ее окончания. Если кривая темпа пересекает нулевую линию сверху вниз, данный сигнал считается медвежьим, а если снизу вверх – бычьим.

В осцилляторном анализе существуют, по меньшей мере, три основных направления.

1) Осцилляторы используются в качестве индикаторов расхождений (т.е. когда цены и осциллятор движутся в разных направлениях). Они могут заранее сообщить трейдеру о возможном окончании текущей ценовой тенденции. Есть два вида расхождений. Отрицательное, или медвежье расхождение (negariue, bearish divergence) наблюдается тогда, когда цены достигают нового максимума, а осциллятор – нет. Это говорит о внутренней слабости рынка. Положительное, или бычье расхожбение (positiue, bullish diuergence) наблюдается, если цены достигают нового минимума, а осциллятор не опускается до новой минимальной отметки. Это означает, что давление продавцов ослабевает.

2) В качестве индикаторов перекупленности/ перепроданности осцилляторы могут сообщить трейдеру о чрезмерном растяжении рынка и, следовательно, о возможной коррекции. Но здесь нужно соблюдать осторожность. В силу своей структуры осцилляторы применимы в основном в условиях горизонтального торгового коридора. Если же на рынке наметилась новая крупная тенденция, то использование осциллятора в роли индикатора перекупленности/ перепроданности может быть сопряжено с определенными сложностями. Если, например, происходит прорыв верхней границы области застоя, то вполне возможно, что это – начало нового подъема цен. Осциллятор же в этот момент может находиться на уровне перекупленности и оставаться там в ходе последующего роста цен.

3) Осцилляторы могут служить для оценки потенциала тенденции через измерение темпа рынка. Темп определяет скорость движения цен путем сопоставления ценовых изменений. Теоретически скорость должна возрастать с развитием тенденции. Выравнивание темпа может быть ранним признаком замедления ценовой тенденции. Сигналы осциллятора следует использовать для размещения позиций в направлении господствующей тенденции. Так по бычьему сигналу осциллятора нужно покупать в том случае, если основная тенденция – восходящая, и закрывать короткие позиции, если она нисходящая. То же самое относится к сигналам осциллятора к продаже. Открывать короткие позиции по медвежьему сигналу осциллятора нужно лишь тогда, когда преобладающая тенденция направлена вниз. В противном случае по этому сигналу следует ликвидировать длинные позиции.

Теория циклов – метод, основным показателем для прогноза которого является время и отвечает не только на вопрос, в какую сторону и как далеко будет развиваться рынок, но и когда он туда придёт и когда начнётся это движение.

Теория Циклов более развита на теоретическом, чем на практическом уровне, и занимается циклическими колебаниями не только цен, но и природных явлений в целом.

Теория циклов – теория, согласно которой ценовое движение на рынке можно представить суммой нескольких циклов с разными длинами и амплитудами.

Основой классической теории циклов стало предположение о том, что все вокруг подвержено циклам – рождение, жизнь и смерть, смена времен года, вращение планет и движение комет, моменты осеннего и весеннего равноденствия, ночь и день, и т.д.

На финансовых рынках мы также сможем увидеть определенный порядок в периодической смене подъемов и падений. Не может происходить так, что бычий или медвежий тренд будет продолжаться вечно. Поэтому среди трейдеров начало появляться желание рассчитать зависимость однотрендовой динамики цены от срока продолжительности этого движения. Тем самым они пытались найти не только закономерности движения цен, но и поймать соответствующие верхи и низы цен.

В общих чертах рыночные циклы выглядят следующим образом (рис. 8).

Рисунок 8 - Схематичное отображение цикличности рыночной цены

Полным циклом считается движение цены от одного низа до другого.

Выделяют три основные характеристики любого цикла - амплитуда, период и фаза.

Амплитуда цикла является высотой волны цикла и рассчитывается как разница между верхом и низом цены в рамках одного цикла. Величину амплитуды можно измерить в денежной составляющей или в пунктах изменения цены.

Период цикла является длиной волны между двумя низами цены, которая измеряется по шкале времени.

Фаза цикла – это разница между двумя волнами цен 1 и 2.

В рамках каждого полного периода одного цикла можно выделить пять фаз, последовательно следующих друг за другом:

1) рождение цикла (неуверенность и слабость рынка);

2) фаза молодости (интенсивной динамики цены – роста на бычьем тренде или падения на медвежьем);

3) фаза зрелости (насыщения, консолидации рынка);

4) фаза старения (коррекция рынка);

5) смерть цикла (интерес к рынку минимален – большинство участников "поставили на нем крест").

Графически расположение приведенных выше пяти фаз будет выглядеть, как это представлено на рисунке 9.

Рисунок 9 - Схематичное отображение одного полного цикла

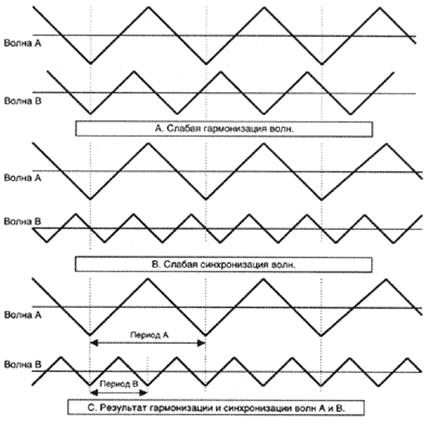

Как мы можем заметить, аналогичными фазами циклического развития можно описывать не только модели поведения цен, но и жизнь человека, отдельных товаров и целых товарных групп, а также акционерных компаний, переживающих не только многочисленные взлеты и падения, но также и одно рождение и неизбежную смерть. Для циклов отмечают также четыре основных принципа – суммирования, гармонизации, синхронизации и пропорциональности. Принцип суммирования показан на рисунке 10.

Рисунок 10 - Пример суммирования циклов

Принцип суммирования работает как простое суммирование двух циклических волн. Из них наибольшее влияние на результат суммирования оказывает самый большой цикл. Принцип пропорциональности заключается в том, чтобы период и амплитуду короткой волны привести в соответствие с периодом и амплитудой более длинного цикла. Так, если выявленный период длинного цикла равен 40 дням, а короткого – 20, то амплитуда короткой волны должна быть в два раза меньше амплитуды длинной волны (40/20 = 2). Тем самым производится условное соотнесение веса разных циклов по их продолжительности. Принцип гармонизации обычно используется при сравнении двух циклов. С его помощью более короткий цикл приводят в гармоничное состояние по отношению к более длинному циклу. Подобная гармонизация необходима для работы принципа вложенности циклов, когда короткий цикл можно соотнести по своей длине с более длинным. Принцип синхронизации призван совместить ключевые низы предварительно гармонизированных короткой и длинной волн. Впоследствии можно эти волны просуммировать и получить общий цикл, исходя из выявленных двух. Работа принципов гармонизации и синхронизации будет выглядеть следующим образом (рис. 11).

Рисунок 11 - Пример гармонизации и синхронизации циклов

Классическая теория выделяет еще два принципа цикличности – принципы изменчивости и номинальности.

Принцип изменчивости является развитием других циклических принципов – суммирования, гармонизации, синхронизации и пропорциональности. Он говорит о возможности изменения найденных тенденций и приближает нас к реальному миру.

Принцип номинальности базируется в основном на принципе гармонизации циклов.

Очень редко в рамках одного цикла цена возвращается на тот же уровень, с которого цикл начинался.

ГЛАВА 3. ИНСТРУМЕНТЫ ТЕХНИЧЕСКОГО АНАЛИЗА

В техническом анализе существует множество инструментов анализа. Поэтому ограничимся лишь рассмотрением базовых инструментов из каждой группы методов технического анализа, на которых во многих случаях основывается большинство других инструментов.

Основными инструментами технического анализа являются биржевые графики, а также различные показатели и индикаторы, общее количество которых обычно ужасает непосвященных. Однако в дальнейшем каждый, кто все-таки отваживается на более детальное знакомство с этой наукой, понимает, что все не так уж и страшно. Во-первых, все индикаторы можно разделить на несколько основных типов, для которых действуют общие правила их трактовки. А, во-вторых, вовсе не обязательно забивать себе голову подробностями и правилами расчетов этих индикаторов. Ведь не придется строить графики и рассчитывать формулы вручную. Система технического анализа сделает это сама. Поэтому все, что требуется – это уметь интерпретировать полученные результаты и правильно понимать возникающие сигналы.

3.1 Фигуры технического анализа

Даже когда мы слышим, что определенные акции уверенно растут или падают, это не значит, что движение их цены напоминает вертикальный взлет. Достаточно взглянуть на любой биржевой график, чтобы убедиться в том, что цена в своем движении постоянно колеблется. Ведь даже бурная горная река вынуждена замедлять свое движение и искать обходные пути, встречая на своем пути мощные преграды.

На рынке в роли таких преград выступают уровни сопротивления и поддержки. Если уровень сопротивления достаточно крепок, силы «бычьего» тренда может не хватить для того, чтобы преодолеть его сходу. Под натиском встречных продаж цена акций откатывается назад – происходит коррекция, продолжением которой может стать как новая атака «быков», так и контратака сопротивляющихся «медведей». Соответственно, любые колебания курсов акций с точки зрения технического анализа можно рассматривать как блуждание между уровнями сопротивления и поддержки.

В процессе этого блуждания на ценовом графике образуются различные затейливые фигуры, которые дотошные технические аналитики вычленили, классифицировали и даже нарекли именами. Например, одна из самых популярных фигур носит название «голова и плечи», и обнаружить ее на графике не составит особого труда даже для новичка.

Кроме эстетического удовольствия каждая фигура технического анализа несет в себе определенную информацию. Так, все фигуры делятся на: подтверждающие существующий тренд («флаг», «вымпел», «клин»), нейтральные и разворотные («голова и плечи», «двойная вершина (дно)». Соответственно, при вырисовывании на ценовом графике той или иной технической фигуры можно сделать предположение о том, в какую сторону будет направлено дальнейшее движение цены.

Рассматривая совокупность основных технических индикаторов, с некоторой натяжкой можно сказать, что все они основаны на исследовании того, насколько текущая цена отклонилась от своего среднего (за определенный период) значения. Именно поэтому применение средних значений и графиков их изменения имеет в теханализе очень важное значение. При этом данная наука давно уже вышла за рамки простых средних, но этого не стоит пугаться даже тем, для кого математика никогда не была любимым школьным предметом. Суть постепенных усложнений в применении средних показателей сводится к тому, чтобы исключить получение ложных сигналов из-за возможных случайных, но резких колебаний текущей цены и повысить точность подаваемых сигналов.

Так, скользящие средние помогают сохранять порядок средней, вовремя отбрасывая устаревшие данные. Экспоненциальные средние позволяют поддерживать актуальность, придавая больший вес более свежим данным.

Правила анализа для всех видов средних одинаковы и основаны на наблюдении за тем, как относительно друг друга размещаются на графике линия средних значений и линия текущей цены. В самом простом варианте сигналом к росту служит момент, когда линия цены пересекает среднюю линию снизу вверх. И наоборот, сигнал, предупреждающий о возможном начале падения, возникает в момент, когда линия цены пересекает среднюю линию сверху вниз. При этом сигнал считается более сильным, если в момент пересечения средняя линия двигалась в том же направлении что и линия цены. Повышенное внимание уделяется и случаям, когда на графике происходит изменение направления движения какой-либо из этих линий. Кроме того, изучаются ситуации, в которых между линиями образуется значительный разрыв (расхождение).

3.3 Применение трендовых индикаторов

Основной задачей трендовых индикаторов является определение и подача сигнала в момент начала устойчивого направленного движения цены (тренда). Идея при этом заключается в том, что заметное ускорение движения цены в одну сторону (которое и отслеживают данные индикаторы) не может прекратиться достаточно резко. Точно так же, как набравший скорость автомобиль, даже начав тормозить, все равно проедет по инерции некоторое расстояние. Трендовые индикаторы не только отслеживают тот момент, когда можно быть уверенным в том, что рынок разогнался достаточно сильно, чтобы сохранять этот импульс в течение некоторого времени, но и измеряют степень рыночного ускорения, чтобы вовремя сигнализировать о начале торможения. В «Нострадамусе» предусмотрено даже большее: пользователь может строить трендовые индикаторы не только от цены, но и от производной, например от другого индикатора, который в свою очередь сам построен от рыночных цен актива.

Требования, предъявляемые к любым индикаторам технического анализа, заключаются в двух пунктах – достоверность подаваемого сигнала и его своевременность. В случае использования средней линии совместно с линией цены своевременность часто работает в ущерб достоверности. Подобно мальчику из известной басни такая комбинация линий слишком часто кричит: «волки, волки!», то есть подает ложные сигналы. Поэтому во многих случаях вместо точного значения цены применяется опять же ее среднее значение, но меньшего порядка (за небольшое количество периодов). Пересечение линий этих средних значений в ту или иную сторону рассматривается как сигнал к образованию на рынке соответствующего тренда. В некоторых случаях в роли такого сигнала выступает выход ценовой линии за пределы коридора, образуемого средними линиями.

К трендовым индикаторам относятся различные «параболики», индикаторы «направленного изменения» и «вероятной направленности», и др. Весь этот спектр индикаторов широко представлен в продукте «Нострадамус».

Действие осцилляторов основано на принципе неваляшки, которая при любом отклонении от вертикали рано или поздно возвращается в нормальное положение. Разница состоит лишь в том, что для осцилляторов нормальным положением является не вертикальное, а горизонтальное.

Исходя из основных постулатов технического анализа: любые изменения включаются в цену акций немедленно; и не существует никакой другой справедливой цены акций, кроме той, по которой они торгуются прямо сейчас, можно сделать вывод о том, что эталонным ценовым уровнем для любых акций является их текущая цена. Любое серьезное отклонение рассматривается как ненормальное и временное. Соответственно, рано или поздно цена должна вернуться к своему нормальному, но уже скорректированному с учетом произошедших изменений уровню. То есть, само значение нормального уровня не является величиной постоянной, а значит, возвратом в нормальное состояние может считаться и установление нового нормального уровня, совпадающего с последней ценой акции.

Несмотря на то что осцилляторы имеют разную методику расчета, принцип их действия и интерпретация подаваемых ими сигналов практически одинаковы. Для каждого из них существует понятие нормального уровня, а также уровней критического максимума и минимума. Эти уровни устанавливают границы, в пределах которых отклонения от нормального уровня считаются допустимыми. Идея осцилляторов перекликается с теорией трендов с ее понятиями линий сопротивления и поддержки. Анализ осцилляторов строится на том представлении, что эти ограничительные линии не должны быть пробиты. Выход цены за пределы установленных осциллятором границ является сигналом о том, что рынок «перекуплен» или «перепродан», и потому трейдерам следует ожидать скорого разворота и возвращения цены в допустимые рамки. «Нострадамус» позволяет пользователю самостоятельно устанавливать данные границы в зависимости от волатильности рынка.

Соответственно, применение осцилляторов наиболее эффективно при отсутствии тренда, и пребывании рынка в боковом движении между уровнями сопротивления и поддержки. При наличии сильного тренда осцилляторы будут давать множество ложных сигналов, рассматривая каждое движение рынка в сторону, противоположную тренду, как долгожданное начало возвращения рыночной цены в нормальное по их понятиям состояние.

К популярным осцилляторам относятся: «моментум», «индекс относительной силы» (RSI), MACD и различные «стохастики», и большинство из них представлено в «Нострадамусе».

Обычно в описаниях технические индикаторы выглядят гораздо страшнее, чем при практическом применении. Возможно, это происходит потому, что целью их создания было извлечение дополнительной прибыли, а не привлечение всеобщего внимания.

Леонардо Фибоначчи (Leonardo Fibonacci) — итальянский математик, родившийся примерно в 1170 году. Считается, что он открыл числовую последовательность, изучая пирамиду Хеопса в Гизе. Последовательность Фибоначчи — это числовой ряд, в котором каждый последующий член представляет собой сумму двух предыдущих: 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и т.д.

Эти числа связаны между собой рядом любопытных соотношений. Например, каждое число приблизительно в 1,618 раз больше предыдущего, а каждое предыдущее составляет приблизительно 0,618 от следующего.

Существует несколько распространенных инструментов технического анализа, основанных на числах Фибоначчи:

Дуги (Fibonacci Arcs)

Дуги Фибоначчи строятся следующим образом. Сначала между двумя экстремальными точками проводится линия тренда — например, от впадины до противостоящего пика. Затем строятся три дуги с центром во второй экстремальной точке, пересекающие линию тренда на уровнях Фибоначчи 38,2%, 50% и 61,8%.

Дуги Фибоначчи рассматриваются как потенциальные уровни поддержки и сопротивления. Обычно на ценовой график наносятся одновременно и дуги, и веера Фибоначчи, а уровни поддержки/сопротивления определяются точками пересечения этих линий.

Следует иметь ввиду, что точки пересечения дуг с ценовой кривой могут меняться в зависимости от масштаба графика, поскольку дуга — это часть окружности, и ее форма всегда неизменна.

Веер (Fibonacci Fan)

Веера Фибоначчи строятся следующим образом. Между двумя экстремальными точками проводится линия тренда — например, от впадины до противостоящего пика. Затем через вторую экстремальную точку проводится «невидимая» вертикальная линия. Далее из первой экстремальной точки проводятся три линии тренда, пересекающие невидимую вертикальную линию на уровнях Фибоначчи 38,2%, 50% и 61,8%.

Линии (Уровни коррекции – Fibonacci Retracement)

Уровни коррекции Фибоначчи строятся следующим образом. Сначала между двумя экстремальными точками проводится линия тренда — например, от впадины до противостоящего пика. Затем проводятся девять горизонтальных линий, пересекающих линию тренда на уровнях Фибоначчи 0,0%, 23,6%, 38,2%, 50%, 61.8%, 100%, 161,8%, 261,8% и 423,6%. (В зависимости от выбранного масштаба некоторые из этих линий могут не поместиться на графике.)

После сильного подъема или спада цены часто возвращаются назад, корректируя значительную долю (а иногда и полностью) своего первоначального движения. В ходе такого возвратного движения цены часто встречают поддержку/сопротивление на уровнях коррекции Фибоначчи или вблизи них.

Временные Зоны (Fibonacci Time Zones)

Временные зоны Фибоначчи — это ряд вертикальных линий с интервалами Фибоначчи 1, 2, 3, 5, 8, 13, 21, 34 и т.д. Считается, что вблизи этих линий следует ожидать значительных ценовых изменений.

Расширение (Fibonacci Expansion)

Канал (Fibonacci Channel)

Общий принцип интерпретации этих инструментов состоит в том, что при приближении цены к построенным с их помощью линиям следует ожидать изменений в развитии тенденции.

У. Д. Ганн (1878 — 1955) разработал несколько уникальных методик анализа ценовых графиков. Наибольшее значение он придавал геометрическим углам, отражающим взаимосвязь времени и цены. Ганн был убежден в том, что определенные геометрические фигуры и углы обладают особыми свойствами, которые могут быть использованы для прогнозирования динамики цен.

Ганн считал, что между временем и ценой имеется идеальное соотношение, если цена растет или падает под углом 45 градусов к временной оси. Этот угол обозначается «1х1» и соответствует единичному приращению цены за каждый единичный временной интервал.

Линии Ганна строятся под различными углами от важного основания или вершины на ценовом графике. Линию тренда 1х1 Ганн считал наиболее важной. Положение ценовой кривой выше этой линии служит признаком бычьего рынка, а ниже нее — медвежьего. Ганн полагал, что луч 1х1 является мощной линией поддержки при восходящей тенденции, а прорыв этой линии рассматривал как важный сигнал разворота. Ганн выделил следующие девять основных углов, среди которых угол 1х1 является самым важным: 1х8 — 82,5 градуса, 1х4 — 75 градусов, 1х3 — 71,25 градуса, 1х2 — 63,75 градуса, 1х1 — 45 градусов, 2х1 — 26,25 градуса, 3х1 — 18,75 градуса, 4х1 — 15 градусов, 8х1 — 7,5 градуса.

Чтобы рассматриваемые соотношения приращений цены и времени (например, 1х1, 1х8 и т.д.) имели соответствующие углы наклона в градусах, оси Х и У должны иметь одинаковые масштабы. Это значит, что единичный интервал на оси Х (то есть час, день, неделя, месяц и т.д.) должен равняться единичному интервалу на оси У. Простейший способ калибровки графика состоит в проверке угла наклона луча 1х1: он должен составлять 45 градусов.

Ганн заметил, что каждый из вышеперечисленных лучей может служить поддержкой или сопротивлением в зависимости от направления ценовой тенденции. Например, при восходящей тенденции луч 1х1 обычно является важнейшей линией поддержки. Падение цен ниже линии 1х1 свидетельствует о развороте тенденции. Согласно Ганну, далее цены должны опуститься до следующей линии тренда (в данном случае это луч 2х1). Другими словами, если один из лучей прорван, следует ожидать консолидации цен вблизи следующего луча.

Ганн разработал несколько методик анализа цен. Среди них – углы Ганна, веера Ганна, сетки Ганна и кардинальные квадраты.

Применение веера Ганна и сетки Ганна.

Веер Ганна образуется лучами, располагающимися под выделенными им углами. На верхнем рисунке веер Ганна нанесен на график индекса S&Р 500. Как видно на рисунке 12, кривая индекса неоднократно отражалась от лучей 1х1 и 2х1.

Рисунок 12 – Веер Ганна

На рисунке 13 представлен тот же график индекса S&P 500 с нанесенной на него сеткой Ганна. Ячейка сетки равна 80х80 (каждая линия сетки проводится под углом 1х1, а расстояние между линиями составляет 80 недель).

Рисунок 13 – Сетка Ганна

ЗАКЛЮЧЕНИЕ

Таким образом, были рассмотрены основные методы и инструменты технического анализа. Все они в той или иной мере имеют практическую важность. Перед аналитиком остается открытым вопрос какой из методов выбрать. В идеале нужно использовать как можно больше методов, чтобы снизить риск ошибки в интерпретации того или иного сигнала, так как каждый из методов имеет свои недостатки. По мнению автора, самым универсальным методом анализа является анализ фигур на графиках японских свечей, так как он характеризуется однозначностью интерпретации, вследствие того, что анализируется полный объем информации относительно цен в течение торгов.

Успешная работа на рынке ценных бумаг требует оценки инвестиционной привлекательности обращающихся на нем ценных бумаг. Для этого используют фундаментальный и технический анализ рынка ценных бумаг.

Современный технический анализ базируется на трех основных принципах: отражение в цене всех факторов, тренда и повторяемости. Цель технического анализа — прогнозирование курса как ценных бумаг, так и рынка в целом на основе анализа движения цен и их интерпретации.

Технический анализ позволяет каждому инвестору реализовать собственный подход к инвестициям, исходя из своих оценок предыдущего и текущего состояния рынка.

Несмотря на использование сложных формул, в основе технического анализа лежат простые принципы о том, что все рыночные движения периодически повторяются, а значит, могут быть предсказаны с достаточно высокой достоверностью.

Бурное развитие науки технического анализа, особенно после появления компьютерной техники, привело к появлению множества различных технических индикаторов. Но разобраться в этом великом разнообразии при наличии желания можно без особого труда, поскольку каждый индикатор приспособлен исключительно для практического применения и отвечает общим принципам трактовки рыночных сигналов.

Для применения любого индикатора достаточно знать лишь его практический смысл. Оценить его ценность и полезность в деле достижения ваших собственных целей можно, не проводя абсолютно никаких самостоятельных расчетов.

Доступность, как исходных данных, так и средств для их обработки, несомненно, делает технический анализ наиболее привлекательным и современным инструментом, который берут на вооружение и профессиональные, и частные трейдеры. Технический анализ является именно тем средством, которое предоставляет всем трейдерам свободу выбора и абсолютно равные возможности по интерпретации поведения рынка и формированию ценовых прогнозов на будущее.

СПИСОК ЛИТЕРАТУРЫ

1. Б.Б. Рубцов. Мировые фондовые рынки: современное состояние и закономерности развития. М: ФА 2000. – 250с.

2. Рынок ценных бумаг: Учебник / Под ред. В.А. Галанова, А.И. Басова. – 2-е изд., перераб. и доп. – М.: Финансы и статистика, 2006. – 448с.:ил.

3. Батяева Т.А., Столяров Т.И. Рынок ценных бумаг. – М.: Инфра-М, 2006

4. Жуков Е.В., Дягтярева О.И., Коршунов Н.М. Рынок ценных бумаг. – М.: ЮНИТИ, 2005

5. Бердникова Т.Б. Рынок ценных бумаг и биржевое дело: Учебное пособие. – М.: ИНФРА-М, 2002. – 270с.

6. Боровкова В.А. Рынок ценных бумаг. – Спб.: Питер, 2005

7. Шарп У.Ф., Александер Г. Дж., Бейли Д.В. Инвестиции. – М.: Инфра-М, 1997

8. Найман Э.Л. Малая энциклопедия трейдера – 7-е изд. – М.: Альпина бизнес букс, 2006

9. Семенов Г.А. Теоретические основы рынка ценных бумаг. Саратов, 2000

10. Бенсигнор Р. Новое мышление в техническом анализе. М.: Интернет-трейдинг, 2002. – 304с.

11. Акелис С. Технический анализ от А до Я. М.: Диаграмма, 1999. – 234с.

12. Джозеф Т. Технический анализ. М.: 1999. – 176с.

13. Армяков М. В поисках доходных финансовых инструментов // Рынок ценных бумаг, 2002, №17