| Скачать .docx |

Реферат: Рынок ценных бумаг РК

План

Введение 3

Глава 1. Экономическая природа ценных бумаг 5

1.1.Сущность государственных ценных бумаг 5

1.2. Виды государственных ценных бумаг 10

1.3.Становление и развитие рынка ценных бумаг в Казахстане 15

Глава 2. Состояние рынка ценных бумаг на современном этапе 20

2.1. Современное состояние рынка ценных бумаг 20

2.2. Роль банков в развитии рынка ценных бумаг 26

Глава 3. Проблемы и перспективы развития рынка ценных бумаг 31

Заключение 44

Список литературы 47

Введение

Развитие рынка государственных ценных бумаг характеризуется положительными тенденциями и происходит на фоне сохраняющегося равновесного состояния системы долгосрочных базовых факторов, в числе которых устойчивая динамика обменного курса и относительно низкий уровень инфляции.

Сегодня всем ясно: без подъема реального сектора экономики Казахстана нет будущего. Подъем экономики невозможен без инвестиций. Активизация инвестиционного спроса, структурная перестройка экономики, ее радикальное технологическое обновление, создание эффективных технологических институтов, защита внутреннего рынка, поддержка экспорта - все это должно служить основой для проводимых реформ.

Многие десятилетия в Казахстане, по существу, не было ни финансового рынка, ни его инфраструктуры: частных коммерческих и инвестиционных банков, бирж, страховых обществ и т.п. В стране не существовало конкуренции между производителями товаров и услуг, в том числе финансовых, которые являются двигателем общественного прогресса. Рыночная экономика требует использования потенциальных возможностей финансового рынка, который представляет собой важнейший источник ее роста. По структуре финансовый рынок страны состоит из трех взаимосвязанных и дополняющих друг друга рынков: денежный, кредитный и рынок ценных бумаг[1] .

Переход Казахстана от жестко централизованной плановой экономики к рыночной, регулируемой государством, в сложившейся экономической ситуации в Казахстане требует ускоренного и научно обоснованного создания финансового рынка и его ключевого звена - рынка ценных бумаг, способного оперативно отрегулировать структуру национального хозяйства, остановить спад производства, развить наиболее перспективные отрасли производства.

Значительная роль рынка ценных бумаг отводится и в стабилизации национальной валюты Казахстана, снижении темпов инфляции. Рынок ценных бумаг - это не обособленная система, а сегмент рынка, который не может функционировать без всестороннего развития рыночной экономики в целом. Состояние финансового рынка зависит от ряда факторов, среди которых главную роль играют темпы инфляции. Дело в том, что при спаде производства и безудержном росте инфляции многие преимущества фондового рынка, всегда считающегося надежным средством защиты сбережений от инфляции, становятся абсурдом [2] .

Рынок ценных бумаг - регулятор многих стихийно протекающих процессов в рыночной экономике. Это относится, прежде всего, к процессу инвестирования капитала. Рынок ценных бумаг позволяет конкретным формам капитала оперативно концентрировать и продавать необходимые средства для осуществления конкретных проектов по ценам, устраивающим и кредиторов, и заемщиков.

Цель курсовой работы изучить состояние рынка ценных бумаг в Казахстане.

Для достижения цели необходимо поставить перед собой и решить следующие задачи:

1. Определить сущность и виды ценных бумаг, а так же рассмотреть становление и развитие рынка ценных бумаг в Казахстане.

2. Изучить современное состояние рынка ценных бумаг и деятельность банков на фондовом рынке.

3. Исследовать проблемы и перспективы рынка ценных бумаг в Казахстане.

Глава 1. Экономическая природа ценных бумаг

1.1. Сущность государственных ценных бумаг

Рынок краткосрочных займов или облигаций, обычно представляет заимствования на срок от одного года до пяти лет. Обычно эти инструменты обращаются на организованных биржах, но структура ценообразования по этим инструментам делает их привлекательными только для небольшого круга профессиональных инвестиционных институтов и не представляющими интереса для частных лиц.

Рынок среднесрочных займов или облигаций. Среднесрочные ценные бумаги -это термин, который до недавнего времени использовался только в Великобритании и США и представлял облигации со сроком погашения от 5 до пятнадцати лет (в Великобритании) или от двух до, десяти лет (в США). Правительство других государств не привлекали средства на периоды более 10 лет.

Бессрочные облигации. Эти облигации, выпускаемые правительством, не имеют конкретной даты погашения. Выпуск таких инструментов может осуществляться по нескольким причинам, которые будут обсуждаться позже этой главе. Достаточно сказать, что инвесторы будут относиться к таким инструментам по-разному, и цены на нихбудут меняться гораздо быстрее, чем по любым датированным инструментам[3] .

Поскольку такие правительственные заимствования представляют собой кредиты государству, то кредиторы будут ожидать не только возврата своих средств, но также и плату за использование их денег. Поскольку по кредиту такие платежи называются процентными, методы, которые правительство может использовать для выплаты эти процентов, называются «видами процентов».

По дисконтированию правительство включает все начисляемые на заимствование проценты и выплачивает вместе с основной суммой долга. Соответственно первоначальная сумма, предоставляемая в кредит государству, будет меньше той суммы, которую государство выплачивает в конце срока. Традиционно этот метод применяется практически да всех краткосрочных бумаг, но в последние годы он также стал популярен для более долгосрочных инструментов.

При купонных платежах государство устанавливает фиксированную годовую процентную ставку (купон), который выплачивается кредиторам либо раз в год, либо раз в полгода. В этом случае та сумма, которую государство заимствует в начале периода, будет равняться той сумме, которую оно выплатит в конце периода. Этот метод используете правительствами для большинства государственных облигаций.

Поскольку покупательная сила денег в будущем может быть меньше, чем в настоящий момент (поскольку цены, как правило, растут с течением времени - ценовая инфляция), то государства все больше и больше понимают, что для того, чтобы поощрять инвесторов предоставлять свои средства в кредит, они должны сделать свои продукты более привлекательными. Основой для индексации является публикуемая государством статистика инфляции. Инфляционный ценовой индекс будет расти по мере роста цен на основные товары и услуги, и соответственно правительство будет привязывать купонные платежи (проценты) и основную сумму долга (сумма к погашению) к этом) индексу, что даст инвесторам стабильный доход от их средств в реальном выражении.

В процессе заимствования средств заемщик должен продумать, как он будет погашать займ, а кредитор должен учитывать вероятность того, что его средства могут к нему не вернуться. Оба должны, таким образом, решить, какая процентная ставка должна выплачиваться по займу. Совершенно очевидно, что заемщик хочет получить средства по наименьшей возможной ставке, а кредитор хочет предоставить средства в кредит по наивысшей возможной ставке. Для того чтобы обе стороны могли найти славку, которая лежит где-то посередине, необходимо учесть ряд факторов. Эти факторы могут рассматриваться как другие факторы эмиссии, самым важным из которых является кредитоспособность.

Кредитоспособность используется для определения способности заемщика ответить по своим финансовым обязательствам. В принципе это рейтинг способности погасить заем, и погасить в той форме, что и первоначальное заимствование. Считается, что правительства будут существовать всегда, хотя люди, которые входят в состав правительства, будут меняться. Если инвестор считает, что будущее правительство какой-либо страны сможет вернуть долг, то тогда кредитный рейтинг будет высоким (хорошим). Чем выше кредитный рейтинг, тем ниже процентная ставка, которая будет выплачиваться кредитору[4] .

Поскольку правительства являются крупными заемщиками по разным причинам, то наиболее важный фактор кредитоспособности для кредитора - это стабильность государства. Кредитор также будет чувствовать себя более уверенно, если он увидит, что политика государства в области заимствований и планы использования средств характеризуются постоянством и что государство остается верным своим принципам заимствования. Как уже говорилось, чем больше стабильности демонстрирует государство, тем меньший уровень процентных ставок потребуют кредиторы.

Если вернуться к покупательной силе валюты (по сравнению с тем, какой она будет в будущем), необходимо также обратить внимание на прогноз инфляции в стране. Если цены на товары, дома и т. д. растут быстро, то считается, что инфляция высока. Если же цены растут медленно с течением времени, то тогда считается, что инфляция низкая. Поскольку кредитор знает, что пройдет какое-то время прежде, чем он получит свои деньги назад, то, естественно, он обеспокоен уровнем инфляции. Этот фактор распространяется на все виды заимствований независимо от того, является ли заемщиком государство или предприятие. В принципе, чем меньше уровень инфляция в настоящий момент и по прогнозам, тем меньше будет процентная ставка, требуемая кредитором. Совершенно очевидно, что по этим трем факторам - стабильность государства, способность к погашению, уровень инфляции - чем хуже ситуация, тем скорее это приведет к тому, что кредитор затребует более высокую процентную ставку, под которую он предоставит кредит, если он вообще на это пойдет.

Правительствам не требуется сразу вся сумма для финансирования какого-либо проекта. Пройдет несколько месяцев или лет прежде, чем будут завершены некоторые проекты. В таких случаях правительство может искать источники получения полной суммы, но в настоящий момент запросит только ее часть.

Существует два способа решения этого вопроса: первый - заимствовании в форме траншей, когда правительство привлекает средства от кредиторов с последующим выпуском на рынок облигаций с таким же сроком погашения, которые могут быть приобретены другими кредиторами. Если был продемонстрирован хороший спрос (со стороны кредиторов) на определенные облигации и правительство удовлетворено той процентной ставкой, которую оно выплачивает, то государство может организовать дополнительный выпуск таких облигаций. Поскольку рыночные силы спроса и предложения преследуют противоположные цели, то на свободном рынке цены устанавливаются на том уровне, который является приемлемым для обеих сторон. Поэтому если первый кредитор знает, что будет предложено больше облигаций, то в том случае, если он захочет их продать, он будет конкурировать с государством. В результате по своему первоначальному кредиту он будет ожидать получения более высокой процентной ставки для того, чтобы компенсировать эту потерю привилегий.

Обратная ситуация складывается, если правительство использует второй метод и выпускает облигации с частичной оплатой. При этом методе правительство получает от кредиторов обязательство приобрести его облигации, но просит внести только часть суммы, а остальное разрешает заплатить позже. В этой ситуации кредитор не ожидает, что правительство организует дополнительные выпуски облигаций, но он может не платить всю сумму сейчас. Кредитор также может продать облигацию другому покупателю, и тогда он не должен будет вносить оставшуюся сумму, так как теперь это будет обязанностью нового кредитора. Необходимо помнить о том, что, чем дольше срок погашения займа и чем больше его сумма, тем выше риск невозврата. В связи с этим оба фактора приведут к тому, что кредитор будет требовать более высокую процентную ставку. Таким образом, в данном случае, поскольку кредитор предоставляет меньше денег, то он будет ожидать, что правительство предложит ему более низкую процентную ставку.

Хотя это не играет большой роли, все-таки следует учитывать частоту выплат по купону, т. е. выплачивает ли правительство годовую сумму процентов раз в год или чаще. Если купон в размере 10% выплачивается один раз в год в конце года, то кредитор знает, что на конец года он заработает только 1,0% от предоставленной в кредит суммы. Если же купон выплачивается два раза в год, т. е. правительство выплачивает 5% по прошествии первых шести месяцев и 5% в конце года, то тогда ситуация у кредитора несколько лучше. Хотя правительство выплатило все те же 10% годовых, все-таки кредитор может предоставить в кредит те 5%, которые он получил в конце первого полугодия, и также заработать на них проценты (реинвестировать). Поскольку это означает, что кредитор имеет возможность получить больший доход от полугодовых купонов, то тогда для того, чтобы получить такой же уровень доходности, что получатель одного платежа по купону, он может позволить себе потребовать несколько меньшую ставку.

Размещение ГЦБ в Республике Казахстан обычно происходит через Министерство финансов РК или Национальный банк РК.

ГЦБ могут размещаться различными методами (аукционы, торги, открытая продажа и закрытое распространение и т.д. На первичном рынке размещение выполняется на аукционах Министерства финансов и НБ РК. Обращение бумаг на вторичном рынке происходило вне биржевых площадок.

Национальный Банк Республики Казахстан демонстрирует гибкий подход к проблеме управления денежной базой с помощью своих краткосрочных долговых обязательств. Ноты использовались эмитентом исключительно по своему декларированному назначению.

В течение года решающее влияние на ликвидность ЦБ - наиболее популярного финансового инструмента в Казахстане - оказывали два фактора: уровень инфляции и спекулятивная привлекательность валютного рынка

Покупателем ГЦБ могут быть любые юридические и физические лица, в том числе нерезиденты.

Основными инвесторами являются: население, банки второго уровня, пенсионные фонды, страховые компании, инвестиционные фонды.

Преимущества ГЦБ перед другими ценными бумагами:

1. Доход от ЦБ не облагаются налогом.

2. Высокий относительный уровень надежности и соответственно минимальный риск потери капитала и доходов по нему[5] .

Таким образом, ГЦБ удостоверяют имущественные права держателя в отношениях займа, заемщиком в которых выступает правительство Республики Казахстан или Национальный банк РК.

1.2. Виды государственных ценных бумаг

Основные виды ГЦБ в Республике Казахстан:

-Краткосрочные казначейские обязательства ГККО (МЕККАМ);

-Среднесрочные казначейские обязательства ГСКО (МЕОКАМ);

-Специальные казначейские обязательства ГСКО (МЕАКАМ);

-Индексированные казначейские обязательства ГИКО (МЕИКАМ);

-Краткосрочные казначейские валютные обязательства ГКВО СМЕКАЕМ);

-Среднесрочные казначейские валютные обязательства ГСКВО (МЕОКАВМ);

-Специальные валютные государственных облигаций СВГО (АВМЕКАМ);

-Национальные сберегательные облигации (НСО);

-Ноты Национального банка РК (специальные, краткосрочные валютные и краткосрочные ноты (в тенге)[6] ;

Государственные краткосрочные казначейские обязательства.

Название "государственное краткосрочное казначейское обязательство" на казахском языке именуется "МЕККАМ" - "мемлеккeтiк кыскамерзiмдi казьнашылык мiндеттеме".

Цель выпуска - расширение рынка ценных бумаг и увеличение доли неинфляционного покрытия дефицита республиканского бюджета.

Государственные краткосрочные казначейские обязательства МЕККАМ выпускаются в дематериализованной форме со сроком обращения три, шесть и двенадцать месяцев, размещаются и обращаются путем ведения соответствующих записей на счетах их держателей в депозитарии финансового агента и субдепозитариях первичных дилеров.

Государственные среднесрочные казначейские обязательства.

Казначейские обязательства являются государственными ценными бумагами, выпускаются Министерством финансов Республики Казахстан от лица Правительства Республики Казахстан и свободно обращаются на рынке ценных бумаг Казахстана в соответствии с действующим законодательством Республики Казахстан.

Название "государственное среднесрочное казначейское обязательство" (ГСКО) на казахском языке именуется - "Мемлекеттiк ортамерзiмдi казынашылык мiндеттеме" (МЕОКАМ).

Цель выпуска - диверсификации рынка государственных ценных бумаг и увеличения доли источников неинфляционного покрытия дефицита республиканского бюджета

Номинальная стоимость казначейского обязательства - 1000 тенге.

«Положение о порядке выпуска, обращения и погашения государственных среднесрочных казначейских обязательств Республики Казахстан со сроком обращения два и три года» утверждено постановлением Правительства Республики Казахстан от 10 июня 1997 года N 945

Специальные казначейские обязательства

Специальные казначейские обязательства являются государственными ценными бумагами, выпускаются Министерством финансов Республики Казахстан от лица Правительства Республики Казахстан и свободно обращаются на рынке ценных бумаг Казахстана в соответствии с действующим законодательством Республики Казахстан.

Название "государственное специальное казначейское обязательство" (ГСКО) на казахском языке именуется - " Мемлекеттiк арнаулы кызынашылык мiндеттеме" (МЕАКАМ).

Цели выпуска - переоформление задолженности Правительства Республики Казахстан перед Национальным банком Республики Казахстан по полученным кредитам в 1991-1997 годах в государственные ценные бумаги.

Срок обращения десять лет.

Номинальная стоимость специальных казначейских обязательств 1.000 (одна тысяча) тенге.

«Положение о порядке выпуска, обращения и погашения государственных специальных казначейских обязательств Республики Казахстан» утверждено постановлением Правительства Республики Казахстан от 30 декабря 1997 г. N 1859

Индексированные казначейские обязательства на государственном языке - " Мемлекеттiк индекстелген казынашылык мiндеттеме" (МЕИКАМ) являются государственными ценными бумагами, выпускаются Министерством финансов Республики Казахстан от лица Правительства Республики Казахстан с целью финансирования текущего дефицита республиканского бюджета и свободно обращаются на рынке ценных бумаг Казахстана, в соответствии с действующим законодательством Республики Казахстан. Цель выпуска - диверсификация финансовых инструментов, используемых для финансирования дефицита республиканского бюджета.

Сроком обращения три месяца и более на территории Республики Казахстан.

Номинальная стоимость индексированного казначейского обязательства - 1000 тенге.

«Правила выпуска, обращения и погашения государственных индексированных казначейских обязательств Республики Казахстан со сроком обращения три месяца и более» утверждены постановлением Правительства Республики Казахстан от 10 марта 1999 года N 220.

Государственные краткосрочные казначейские валютные обязательства.

Название "государственное краткосрочное казначейское валютное обязательство" (ГКВО) на государственном языке именуется - " Мемлекеттiк кыскамерзiдi казынашылык валюталык мiндеттeме" (МЕКАВМ).

Номинальная стоимость казначейского обязательства -100 долларов США.

Срок обращения три, шесть, девять и двенадцать месяцев на территории Республики Казахстан.

«Правила выпуска, обращения и погашения государственных краткосрочных казначейских валютных обязательств Республики Казахстан со сроком обращения три, шесть, девять и двенадцать месяцев» утверждено постановлением Правительства Республики Казахстан от 9 апреля 1999 года N 398.

Государственные среднесрочные казначейские валютные обязательства

Название "государственные среднесрочные казначейские валютные обязательства" на государственном языке - " Мемлекеттiк орта мерзiмiдi казьшашылык валюталык, шндеттеме" (МЕОКАВМ).

Цели выпуска - расширения видов инструментов, используемых для финансирования дефицита республиканского бюджета.

Казначейские валютные обязательства выпускаются в бездокументарной форме, размещаются аукционным методом и обращаются путем ведения соответствующих записей на счетах "депо" их держателей в закрытом акционерном обществе "Центральный депозитарий ценных бумаг" (далее - Депозитарий) и на счетах "депо", открытых у первичных дилеров на рынке государственных ценных бумаг по их инвесторам.

Номинальная стоимость казначейского валютного обязательства -100 долларов США.

«Правила выпуска, размещения, обращения, погашения и обслуживания государственных среднесрочных казначейских валютных обязательств Республики Казахстан со сроком обращения один год и более» утверждены постановлением Правительства Республики Казахстан от "18" апреля 2000 года N 597.

Специальные валютные государственные облигации

Специальные валютные государственные облигации (АВМЕКАМ) номинальной стоимостью 100 долларов США выпускаются Министерством финансов Республики Казахстан от лица Правительства Республики Казахстан.

Цель выпуска - защита пенсионных активов накопительных пенсионных фондов.

Срок обращения пять лет.

«Правила выпуска, обращения и погашения специальных валютных и государственных облигаций со сроком обращения пять лет» утверждены постановлением Правительства Республики Казахстан от 5 апреля 1999 года N 363

Национальные сберегательные облигации

Национальные сберегательные облигации выпускаются Министерством финансов Республики Казахстан в дематериализованной форме сроком обращения 364 дня (52 недели). Проценты по доходности выплачиваются ежеквартально.

Ноты Национального Банка Республики Казахстан.

Представляют собой инструмент денежно-кредитной политики, предназначенный для регулирования денежной массы в обращении.

Краткосрочные ноты со сроком погашения до 90 дней первоначально продаются по цене ниже номинальной стоимости, а погашаются по номинальной стоимости. Выпускаются в бездокументарной форме с номинальной стоимостью 100 тенге, цена отсечения - минимальная дисконтированная цена. Удовлетворение заявок начинается с наименьшего дисконта и заканчивается при том дисконте, при котором исчерпывается объем эмиссии.

1.3.Становление и развитие рынка ценных бумаг в Казахстане

Рынок ценных бумаг в Казахстане начал формироваться в первой половине 1994 года, когда Национальный банк стал сокращать нехарактерные для центральных банков функции в пользу стандартных. В частности, Национальный банк стал предоставлять прямые кредиты правительству на покрытие дефицита бюджета по ставке рефинансирования (а не по льготной ставке) и одновременно сокращать их объемы.

В 1998 году прямое кредитование правительства было полностью прекращено, а весь правительственный долг перед Национальным банком был переоформлен в специальные десятилетние облигации МЕАКАМ. Со своей стороны с 1994 года министерство финансов начало переходить к неинфляционным методам финансирования дефицита бюджета - заимствованию на внутреннем рынке путем выпуска ценных бумаг. Первыми ГЦБ были трехмесячные казначейские обязательства. В течение первых 6 месяцев аукционы по ним проводились редко и нерегулярно, примерно один раз в месяц, но уже к концу года они стали проводиться еженедельно.

Сейчас частота проведения аукционов по размещению ГЦБ министерства финансов увеличилась до 2-3 раз в неделю. Значительно выросли и объемы размещения. Если не учитывать специальные ценные бумаги МЕАКАМ и АВМЕАКАМ, то их годовой выпуск увеличился с 1995 года по 2000 год более чем в 6 раз, с Т10,5 до Т61,2 млрд. В 1999 году в связи с апрельской девальвацией тенге интерес к тенговым ГЦБ упал. Министерство финансов с целью поддержания рынка начало выпускать краткосрочные валютные ЦБ, а также осуществило выпуск специальных валютных облигаций АВ-МЕКАМ. В настоящее время краткосрочные валютные ценные бумаги полностью погашены, а пятилетние были конвертированы в мае 2000 года в еврооблигации.

Валютные ГЦБ не принесли их владельцам каких-либо сверхдоходов. Они имели повышенную доходность только в период с апреля по июнь 1999 года (по 3-х месячным - по сентябрь). Период повышенной доходности затем сменился периодом очень низкой доходности по причине стабилизации курса тенге, после чего их доходность стала сравнима с доходностью тенговых бумаг.

ГЦБ министерства финансов являются не только инструментом заимствования правительства на внутреннем рынке, но и инструментом регулирования денежной базы Национального банка на вторичном рынке. В связи с тем, что Национальный банк не может приобретать ГЦБ на первичном рынке, а объем их на вторичном рынке пока очень невелик, то портфель ГЦБ Нацбанка недостаточен для целей регулирования денежной базы. Поэтому Национальный банк с 1995 года был вынужден выпускать свои ценные бумаги - ноты.

Ноты Национального банка имеют короткие сроки обращения - от 7 до 91 дня, достаточные для оперативного регулирования денежной базы и поэтому они не конкурируют с ценными бумагами правительства. В апреле 1999 года, в период введения режима свободно плавающего обменного курса, Национальным банком также выпускались валютные ноты, в том числе в разовом порядке специальные ноты для защиты пенсионных активов.

Увеличение объемов поступлений в республиканский бюджет в 2000 году определило относительно невысокую потребность бюджета в заемных средствах, и в этом году впервые за годы существования рынка ГЦБ объем погашения ценных бумаг превысил объем их размещения. Кроме того, министерство финансов снизило объемы заимствования и увеличило сроки размещения государственных казначейских обязательств. Наблюдалась устойчивая тенденция снижения уровня доходности на внутреннем рынке: только за 2000 год доходность по краткосрочным бумагам снизилась более чем в 2 раза.

Высокий уровень ликвидности на финансовом рынке при значительном снижении чистой эмиссии ценных бумаг правительства привел к тому, что Национальный банк для регулирования избыточной ликвидности банков был вынужден в прошлом году увеличить выпуск тенговых краткосрочных нот более чем в два раза по сравнению с 1999 годом. Объем выпуска нот составил Т132,5 млрд., что привело к значительному увеличению доли нот НБК в структуре всех государственных тенговых бумаг в обращении.

Рынок ГЦБ развивался не только в направлении количественного роста, за эти годы на нем произошли глубокие качественные изменения. Постоянно расширяется спектр государственных ценных бумаг, увеличиваются сроки их обращения . Если в 1994 - 1996 годах эмитировались только краткосрочные бумаги (3-х, 6-ти и 12-и месячные бумаги), то с 1997 года эмитируются и среднесрочные дисконтированные и индексированные бумаги министерства финансов.

Начиная с 2000 года объем выпуска среднесрочных ценных бумаг становится значительным и их выпуск достигает Т11,2 млрд., или 23,4 % от всего выпуска тенговых ГЦБ министерства финансов. С 2000 года регулярно выпускаются двух и трехлетние дисконтированные и индексированные по инфляции ценные бумаги, по которым отмечается достаточно устойчивый спрос. Так, в 2001 году, несмотря на снижение доходности, по отдельным видам этих бумаг спрос превышал предложение более чем в 5-6раз.

В первом квартале текущего года рынок ГЦБ развивался достаточно динамично и характеризовался положительными тенденциями: прекращен выпусквалютных ценных бумаг, удлиняются сроки выпуска тенговых инструментов и значительно снизилась доходной к ним. Стабильность обменного курса тенге способствовала существенному снижению инфляционных и девальвационных ожиданий инвесторов и повышению спроса на ГЦБ. В этих условиях возможным постепенное удлинение сроков заимствования и снижение доходности при первичном размещении и казначейских обязательств.

Дальнейшее развитие рынка ГЦБ по мнению Национального банка, должноидти в направлении еще большего расширения спектра государственных ценных бумаг (в частности, увеличения сроков обращения среднесрочных ценных бумаг до 5 лет). Это поможет рынку приобрести надежные среднесрочные индикаторы, что будет способствовать становлению в Казахстане развитого капитала и развитию вторичного рынка.Сложившаяся макроэкономическая ситуация весьма благоприятна для решения этой задачи: в среднесрочном плане прогнозируется дальнейшее снижение темпов инфляции.

Вывод: рынок ценных бумаг служит важнейшим механизмом оздоровления финансовой системы и преодоления спада производства, а также в преодолении инфляционных процессов. РЦБ позволяет реализовать основное направление бюджетной политики по безинфляционному покрытию государственного бюджета.

Глава 2. Состояние рынка ценных бумаг на современном этапе

2.1. Современное состояние рынка ценных бумаг

Сейчас Казахстан стоит на пути развития рынка ценных бумаг, учитывающего как исторические казахстанские традиции, так и опыт стран с развитой рыночной экономикой.

Как известно, основная цель развития рынка ценных бумаг -содействовать эффективному развитию экономики Казахстана, ускорению финансовой стабилизации и экономическому росту на основе активизации работы всех субъектов рыночной экономики, в первую очередь, населения.

Рынок ценных бумаг может развиваться только при нормальных товарно-денежных отношениях и отношениях собственности. Преобразование государственной собственности в формы собственности, адекватные новым рыночным отношениям, в значительной мере осуществляется путем ее приватизации.

В последние десятилетия приватизация имела место во многих странах мира. Особенно интенсивно она проводилась в Англии. Но в странах Запада приватизация происходила в период развитой рыночной экономики, когда емкость рынка позволяла поглотить любое количество акций приватизируемых предприятий. У нас же ситуация иная.

В условиях неразвитого казахстанского рынка ценных бумаг приватизация, напрямую связанная с акционированием, является начальным импульсом для формирования рынка ценных бумаг, поскольку позволяет участвовать в нем большинству предприятий и населения. С воссозданием рынка ценных бумаг ценные бумага превращаются в финансовые инструменты, доступные широким слоям населения.

В целом, развитие рынка ценных бумаг позволит стимулировать рост сбережений населения и расширить выбор объектов инвестирования, создать механизм активного воздействия на работу предприятий путем установления курсов ценных бумаг, отражающих их финансовое состояние, а также повысить эффективность работы различных финансовых институтов путем оперативного управления фондовым портфелем.

В рыночной экономике важная цель отводится ценным бумагам какинструменту аккумулирования финансовых ресурсов и направления их в сферы наиболее прибыльного использования капитала, инвестирования производства в отраслях, испытывающих хронический недостаток капиталовложений,привлечения в хозяйственный оборот временно свободных средств юридических и физическихлиц.

Вкладчиков, прежде всего, интересуют доходность и надежность ценной бумаги. Инфляционное обеспечение денег постоянно вносит свои коррективы. Любой инвестор стремится получить не только существенный прирост своего капитала в номинальном виде, но и сделать это какможно быстрее. Никто не желает в условиях постоянного роста цен оставлять свои средства в Неликвидных ценных бумагах на длительный срок. Таким образом, общее состояние экономики, рост цен,банкротство финансовых институтов накладывают определенные ограничения на становление и нынешнее состояние рынка ценных бумаг в Казахстане. С формированием экономической системы, а также принятием Национальной программы разгосударствления и приватизации ускорился процесс формирования основных элементов рынка ценных бумаг. Преобразование государственных предприятий в АО позволило использовать им один из наиболее эффективных Механизмов привлечения инвестиций - выпуск акций[7] .

Дополнительный импульс развитию рынка ценных бумаг дает политика секьюритизации страны, т.е. процесса расширения использования ценных бумаг в качестве инструмента, опосредствующего движение ссудного капитала, а также придания другим Инструментам форм, традиционно присущих ценным бумагам. Этот опыт накоплен многими странами, и в настоящее время государство для покрытия дефицита бюджета все чаще прибегает не к эмиссиям денежных знаков, а к выпуску государственных ценных бумаг. На этот же путь становятся и муниципалитеты.

Рынок ценных бумаг облегчает и расширяет доступ всем субъектам экономики к получению необходимых им денежных ресурсов. Выпуск акций позволяет получать финансовые ресурсы бесплатно и бессрочно, до конца существования предприятий; выпуск облигаций позволяет получать кредит на более выгодных условиях по сравнению с условиями банков-монополистов, что способствует дальнейшему развитию рынка ценных бумаг[8] .

Как и многие страны, вставшие на путь рыночной экономики, Казахстан сталкивается со значительными трудностями в развитии рынка ценных бумаг. Отсутствие в прошлом этого вида деятельности, помимо соответствующих государственных законодательных актов, требует целенаправленного стимулирования его развития, поддержания обратной связи между участниками рынка ценных бумаг и регулирующими органами, выработки у широких слоев населения культуры обращения с ценными бумагами, привития интереса к инвестированию, устранения негативного представления о "нетрудовом" характере доходов, получаемых от вложения в ценные бумаги.

Еще к началу прошедшего 1999 г. государству удалось решить большинство из задач, касающихся проблемы развития рынка ценных бумаг, поставленных в Программе развития от 1996 г., в реализации которой удалось создать и развить инфраструктуру фондового рынка. Но ее успешная реализация тем не менее не дала реальной активизации фондового рынка страны и вовлечения в инвестиционный процесс широкого спектра потенциальных участников.

К 2001 году уже полностью сформирован рынок государственных ценных бумаг, имеющий налаженную инфраструктуру и отработанные механизмы проведения операций[9] . Государственные ценные бумаги являются одним из самых надежных видов ценных бумаг, обращающихся на казахстанском фондовом рынке[10] . Также создана базовая законодательная, институциональная и техническая инфраструктура рынка негосударственных эмиссионных ценных бумаг[11] . Рынок корпоративных ценных бумаг в Казахстане развивается не столь активно, хотя именно данный элемент финансовой системы во многом предопределяет эффективность функционирования рыночной экономики.

Программа развития рынка ценных бумаг на 1999 -2000 гг. исходит из того, что активизация фондового рынка и увеличение его объемов не являются самоцелью. Необходимо избежать ошибок, совершенных многими развивающимися странами, создавшими спекулятивные рынки, неизбежные крахи которых приводят к общему кризису экономики. Сложившаяся ситуация влечет за собой пересмотр роли иностранных портфельных инвестиций в формировании внутреннего рынка ценных бумаг. Целью новой программы и является задействование рынка ценных бумаг как эффективного механизма мобилизации и перераспределения внутренних сбережений и средств потенциальных иностранных инвесторов с созданием необходимых условий для привлечения портфельных инвестиций в реальную экономику[12] .

B Казахстане стабильно продолжает функционировать рынок государственных ценных бумаг, представленный на 1 января 2000 г.:

- номинированными в тенге государственными казначейскими обязательствами Министерства финансов Республики Казахстан (МЕККАМ - 3,6,12 месяцев в обращении);

- государственными среднесрочными казначейскими обязательствами (МЕОКАМ - 24);

- специальными казначейскими обязательствами со сроком обращения десять лет (МЕАКАМ - 120);

- национальными сберегательными облигациями (НСО);

- краткосрочными нотами Национального банка, используемыми в целях регулирования денежной массы;

- государственными индексированными казначейскими обязательствами (МЕИКАМ - 3,6,12)

- номинированными в долларах США специальными валютными государственными облигациями (АВМЕКАМ);

- краткосрочными валютными обязательствами (МЕКАВМ -3,6,9,12);

- дисконтными и купонными облигациями гг. Алматы и Астаны, соответственно.

По состоянию на 1 января 2000 г. суммарный объем находящихся в обращении государственных ценных бумаг Республики Казахстан составляет 112970,0 млн. тенге, в том числе номинированных в тенге - 66528,8 млн. тенге, номинированных в доллаpax США - 46441,21 млн. тенге.-4

Удельный вес негосударственных ценных бумаг, а также ценных бумаг международных финансовых организаций составляет 1899,8 млн. тенге[13] .

В 2000 г. существенное развитие получили казахстанские институциональные инвесторы. Деятельность Национальной комиссии будет направлена на сохранение имеющихся позитивных тенденций и на решение существующих проблем.

Стабилизация ситуации на рынке ценных бумаг и его подъем наступили в 2000–2001 гг. Основным фактором общего улучшения ситуации стала активизация рынка корпоративных облигаций, который до 1998 г. в Казахстане практически не существовал.

В 2002 году объем выпуска государственных ценных бумаг составил по номинальной стоимости 200099,1 млн. тенге, что на 19,3% больше чем в 2001 году.

В целом если 2000 год можно назвать годом реального запуска рынка негосударственных облигаций и стабилизации институциональной инфраструктуры фондового рынка, то в 2001 году были предприняты меры по повышению привлекательности инвестирования в ценные бумаги. Одним из значимых событий 2001 года стало упразднение Национальной комиссии Республики Казахстан по ценным бумагам с передачей ее функций и полномочий Национальному Банку.

К 2003 году рынок ценных бумаг Казахстана можно считать сформированным, хотя существует много проблем.

Сегодня казахстанский рынок ценных бумаг - механизм для удовлетворения взаимных интересов инвесторов и эмитентов (данная оценка находит подтверждение в результатах обзора международными экспертами стран Центральной, Восточной Европы и СНГ). И хотя потенциал рынка ценных бумаг реализован далеко не полностью, его позитивные достижения и тенденции развития налицо.

Таким образом, на сегодняшний день состояние экономики Казахстана, на мой взгляд, не может быть полноценного рынка ценных бумаг, потому что уровень его развития во многом зависит от благосостояния населения, которое определяет спрос на ценные бумаги. Поэтому экономический рост, сопровождаемый увеличением доходов населения, главный фактор возрождения рынка ценных бумаг. Сказать, что в нашей республике рынок ценных бумаг вообще не был развит, нельзя. Хоть и в малой степени, но обращение государственных ценных бумаг имели место. Однако развитие рынка ценных бумаг за счет выпуска корпоративных ценных бумаг приобрело особую актуальность лишь в настоящее время.

2.2. Роль банков в развитии рынка ценных бумаг

B Казахстане коммерческие банки также рассматривают деятельность на рынке ЦБ как одно из важнейших направлений своей деятельности. Многие из них уже создали или создают структурные подразделения по работе с цепными бумагами, которые функционируют таким образом, что банки в одних случаях являются инвесторами, в других — эмитентами, в третьих — посредниками.

Выступая в качестве инвесторов, коммерческие банки покупают ценные бумаги государства, различных акционерных обществ и таким образом формируют свой портфель ценных бумагу. Интерес банков заключается, даже, не столько в получении в будущем дивидендов, сколько в возможности участия в качестве акционеров в управлении делами той или иной компании. Присутствует и определенный спекулятивный интерес. Если дела данной компании пойдут успешно, ее акции будут котироваться высоко, и в определенный момент их можно будет продать, реализовав прибыль в виде курсовой разницы.

Инвестиционная деятельность казахстанских коммерческих банков на РЦБ в настоящее время значительно отличается от той, которую проводят, например, коммерческие банки США. Главная цель формирования портфеля ЦБ коммерческих банков США — обеспечение ликвидности банковских операций. Считается, что ссудные операции несут в себе значительный риск, поэтому определенная доля ресурсов банка должна находиться е форме высоколиквидных активов, в частности вложений в ценные бумаги. Однако это не любые ценные бумаги, а главным образом облигации займов федерального правительства, обладающие высоким рейтингом надежности и хорошей ликвидностью. В результате в случае потребности в дополнительных кредитных ресурсах банк может получить их путем реализации ценных бумаг из своего портфеля, а при избытке кредитных ресурсов обратить соответствующую их часть в высоколиквидные ЦБ.

Портфели ценных бумаг отечественных коммерческих банков отчасти формируются из акций акционерных обществ, которые, как правило, возникли недавно, и будущее их неизвестно. Инвестиции в такие ценные бумаги высоколиквидными активами назвать нельзя, они близки по риску к кредитным вложениям. И если кредитный риск ограничивается, как правило, несколькими месяцами, то акции являются бессрочными ценными бумагами, и в связи с этим средства, вложенные в них, подвержены даже большему риску, чем кредитные вложения. Преодолеть подобную ситуацию можно только путем развития рынка государственных ценных бумаг. В этом случае портфели ЦБ коммерческих банков будут иметь структуру, более соответствующую их функциональному назначению как регуляторов ликвидности.

Коммерческие банки в Казахстане играют активную роль в становлении фондового рынка.

В ближайшем будущем получат развитие и такие направления работы коммерческих банков с ценными бумагами, как доверительные трастовые операции с векселями. С принятием "Временного положения о вексельной системе расчетов" Национальным банком РК в сферу банковской деятельности вошла еще одна ценная бумага.

Сегодня в Казахстане конкурируют между собой банки, представляющие два разных направления развития экономики - капитализм бюрократический и капитализм частнопредпринимательский. Но поскольку управлять экономикой (а значит, определять пути ее развития) может только тот, кто владеет собственностью, то и рынок ценных бумаг (как определяющий, кому принадлежат титулы собственности и обеспечивающий их перемещение) приобретает особую экономическую и историческую значимость.

Какие бы цели не ставили перед собой банки на фондовом рынке или в иных областях, для их достижения им в первую очередь нужны средства. В данном случае интерес представляют средства, образованные за счет эмиссии ценных бумаг.

Их роль изначально весьма значима: без эмиссии ценных бумаг не может быть образован уставной капитал банка и поэтому невозможно само его существование. Может возникнуть вопрос: стоит ли называть доли собственности, приобретаемые участниками банков, акционерного общества закрытого типа, ценными бумагами? В принципе — да, и не столько исходя из самого названия общества, сколько из того, что эти доли несмотря на все ограничения все же могут менять владельцев

Впоследнее время банки все более активно приобретают ценные бумаги других предприятий и организаций. Цель у них та же, что и у инвесторов, вкладывающих средства в акции банков, — закрепление за собой прав собственности. Достигается это путем участия в образовании новых предприятий или акционировании уже существующих. Банки в силу специфики деятельности и практически полного отсутствия зарубежной конкуренции выигрывают битву за собственность, которая с момента начала приватизации является скрытой пружиной, приводящей в действие многие рычаги в экономике Казахстана. Но, оттесняя конкурентов от контроля за экономикой, финансовый капитал сталкивается с не менее мощной силой - государством. Практически не игравший самостоятельной роли при социализме Национальный банк Республики сегодня укрепил свою независимость и усилил свою роль в регулировании денежно-кредитной сферы. Наращивается золотовалютный резерв Нацбанка, который к концу 2000 г.составил 1,7 млрд. долларов, 2002 г. – 1, 83 млрд. долл..

Наиболее мощные потенциальные инвесторы в Казахстане — коммерческие банки, так как созданные инвестиционные приватизационные фонды пока не способны осуществлять реальные инвестиционные программы.

Коммерческий банк (тем более небольшой) должен оберегать свою независимость. Люди, им владеющие, обязаны помнить, как легко может уйти от них реальный контроль за делом. Если все-таки потребовалась дополнительная эмиссия, то следует отдать предпочтение закрытой подписке. Всеми средствами (поддержанием курса акций, трастовыми договорами, дополнительными соглашениями) необходимо стремиться ограничить участие новых акционеров в управлении банком.

Законодательство разрешает коммерческим банкам выпускать следующие виды ценных бумаг: акции, облигации, депозитные и сберегательные сертификаты, чеки и векселя. И хотя банки реализуют это право по мере своих возможностей, привлекательность того или иного финансового инструмента для его эмитента и покупателя остается неодинаковой. Разница в отношении различных видов ценных бумаг определяется намерениями инвесторов и законодательными ограничениями в этой сфере.

Коммерческие банки могут выступать в качестве имитентов собственных акций, облигаций, векселей, депозитных сертификатов и других ценных бумаг, а так же роли инвесторов, приобретая ценные бумаги за свой счет, и, наконец, банки имеют право проводить посреднические операции с ценными бумагами, получая за это комиссионное вознаграждение (рис. 1)

Вывод: сегодня значение портфеля государственных ценных бумаг для банков качественно меняется. Если раньше банки могли рассчитывать на достаточно адекватную рыночным индикаторам доходность по государственным ценным бумагам, то сейчас портфель государственных ценных бумаг в большей степени рассматривается как гибкий технологичный инструмент управления ликвидностью банка, который намного функциональнее корреспондентского счета.

Схема деятельности коммерческих банков на РЦБ.

|

||||||||||

|

||||||||||

|

|

|

||||||||

|

||||||||||

|

||||||||||

|

||||||||||

|

||||||||||

Рис. 1

Глава 3. Проблемы и перспективы развития рынка ценных бумаг

Одной из основных проблем, тормозящих развитие рынка ценных бумаг в Казахстане, является неразвитая законодательная база. Действующее законодательство не полностью раскрывает такие вопросы функционирования рынка ценных бумаг, как обеспечение защиты прав и интересов инвесторов, создание и деятельность управляющих инвестиционными фондами, эмиссия и обращение производных ценных бумаг и др.[14] . Основной причиной, негативно повлиявшей на развитие казахстанского рынка ценных бумаг, стал глобальный финансовый кризис развивающихся рынков, в результате которого иностранные инвесторы начали ускоренный вывод из Казахстана своих капиталов. Существовал также ряд субъективных причин, по которым рынок не получил нормального развития.

Как мы уже отмечали, процесс развития рынка ценных бумаг носит сложный и зачастую неоднозначный характер. Основополагающим принципом данного процесса должны быть комплексность и системность, что позволит сбалансировано и гармонично эволюционировать всем элементам рынка.[15]

Развитие рынка ценных бумаг вовсе не ведет к исчезновению других рынков капиталов, происходит процесс их взаимопроникновения и взаимостимулирования. С одной стороны, рынок ценных бумаг оттягивает на себя капиталы, а с другой, перемещает их через механизм ценных бумаг на другие рынки, способствуя их развитию[16] . Масштабы и значение рынка ценных бумаг таковы, что его разрушение прямо ведет к разрушению экономического процесса, процесса воспроизводства вообще. Поэтому все участники рынка имеют прямую заинтересованность в том, чтобы рынок был правильно организован и жестко контролировался в первую очередь самым главнымего участником - государством.

Казахстанский фондовый рынок пока не перешел к стадии активного роста, что выражается в низкой эмиссионной активности организаций - эмитентов негосударственных ценных бумаг. Определенный оптимизм вызывает тот факт, что в IV квартале 1999 г. произошло повышение цен и увеличение объемов сделок со всеми наиболее популярными акциями.

Можно сделать вывод о подтверждении сделанных ранее Национальной комиссией прогнозов относительно постепенного увеличения объемов сделок с наиболее популярными акциями и цен на них вследствие повышения инвестиционной активности КУПА. Положительный опыт в выпуске принципиально нового инструмента - облигаций местных исполнительных органов – будет способствовать тому, что в будущем финансовый рынок получит дополнительные инструменты, а казахстанская экономика - дополнительные финансовые ресурсы.[17]

Следует напомнить, что все сделки с ценными бумагами осуществляются профессиональными участниками рынка ценных бумаг, имеющими разрешение на совершение тех или иных операций, купля-продажа ценных бумаг производится в письменной форме путем подписания сторонами договора. Фондовые биржи в своихправилах ведения биржевой торговли могут предусмотреть и иные требования к форме совершения сделок с участием профессиональных посредников. При совершении сделок с ценными бумагами профессионалы рынка ценных бумаг, осуществляя консультационную деятельность при даче рекомендаций по операциям с ними, должны прежде максимально полно установить инвестиционные цели и задачи клиента, сохранять коммерческую тайну обо всех его сделках и не допускать ознакомления с ней третьих лиц. Все операции с ценными бумагами (с фондовыми особенно) подробно регламентируются нормативными актами, но в Казахстане это пока не регулируется[18] .

Что касается практической реализации программы "голубые фишки", предусматривающей вывод на организованный фондовый рынок части государственных пакетов акций наиболее крупных и привлекательных для инвесторов казахстанских компаний, то это по времени совпало с началом мирового финансового кризиса.

Не способствует популяризации негосударственных ценных бумаг и действующая система налогообложения, предоставляющая государственным ценным бумагам и банковским депозитам заведомо более выгодные условия по сравнению с негосударственными Ценными бумагами [19] .

Казахстан постоянно испытывает влияние мировых фондовых бирж, на которых обращаются различные ценные бумаги. На крупнейшей в мире фондовой бирже в Нью-Йорке обращаются акции (в основном, именные) внутренних (американских) и иностранных компаний, облигации (именные и на предъявителя), инвестиционные сертификаты. На Токийской бирже торгуют, главным образом, именными акциями внутренних эмитентов и небольшим процентом долговых ценных бумаг (именных и предъявительских). На Лондонской фондовой бирже обращаются иностранные и внутренние ценные бумаги (на предъявителя и именные, соответственно). Это - твердопроцентные акции и облигации государственных займов, а также инвестиционные сертификаты .

В каждой стране существует не одна, а целая система фондовых бирж. По роли, которую играют отдельные биржи в национальных биржевых системах, можно выделить группу стран с моно- и полицентрическими системами фондовых бирж.

В системах первого типа доминирует одна биржа, расположенная в главном финансовом центре страны, остальные имеют региональное значение (США, Италия, Франция, Япония). Так, на Миланской и Парижской фондовых биржах сосредоточено около 95% национального оборота ценных бумаг, на Нью-Йоркской и Токийской, - соответственно, 84 и 80%. Развитие организованного фондового рынка в Казахстане происходит в рамках этой биржевой системы.

Полицентрические системы фондовых бирж функционируют в Германии, Австрии, Канаде, Швейцарии. Деятельность региональных бирж, как правило, направлена на обслуживание ценных бумаг местных компаний и часто не выходит за рамки определенного района. Однако надо отметить тенденцию объединения провинциальных бирж. К полицентрическому устройству организованного рынка ценных бумаг тяготеет российская биржевая система, представленная значительным количеством региональных структур. Фондовый рынок, как и вся экономика в целом, не застрахован от спадов и других потрясений, иногда вызывающих паралич всей экономической деятельности. Рынок ценных бумаг всегда был и будет индикатором финансово-экономического здоровья государства: резкое падение биржевых курсов служит грозным предзнаменованием общей финансовой катастрофы в стране, всякое же оживление экономики немедленно сказывается на объемах финансовых операций[20] .

В целях активизации фондового рынка Национальная комиссия Республики Казахстан по ценным бумагам разработала проект программы развития фондового рынка на 1999 - 2000 гг., который направлен для обслуживания заинтересованным министерствам и ведомствам.

Новая программа обращена на формирование фондового рынка в качестве эффективного механизма мобилизации и перераспределения средств отечественных и иностранных инвесторов, привлечения инвестиций в реальную экономику Казахстана. Одна из основных ее задач - совершенствование регулирования фондового рынка и финансового рынка в целому.

Ожидается, что в нынешнем году процесс развития казахстанского рынка ценных бумаг будет носить эволюционный характер. В этот период, скорее всего, не произойдет усиления стагнационных процессов. Наиболее вероятным сценарием развития событий представляется увеличение объемов сделок с наиболее популярными ценными бумагами. Представляются вероятными следующие изменения в инфраструктуре рынка ценных бумаг: количество небанковских организаций к концу 2000 г. составит не более 10 - 15, на базе KASE и Центрального депозитария будет создана общереспубликанская торгово-расчетная система, позволяющая, во-первых, участвовать в биржевых торгах, находясь в любом регионе Казахстана, во-вторых, осуществлять различные сделки по способам их заключения и исполнения, в-третьих, обеспечивать высокую степень прозрачности фондового рынка.

Сокращение количества брокеров-дилеров - небанковских организаций и регистраторов - не окажет негативного влияния на общее состояние рынка ценных бумаг, так как будет компенсировано обеспечением доступа клиентов из любых регионов Казахстана к их услугам через посредников, осуществляющих деятельность на рынке ценных бумаг, и их действующими и потенциальными клиентами.

Для полноценного функционирования рынка ценных бумаг необходимо создание механизма государственного регулирования фондового рынка, сочетающего в себе учет интересов инвесторов и государства, с максимально возможным его невмешательством в практику фондовой торговли. Следует постоянно изучать опыт других стран, чтобы в процессе развития рынка ценных бумаг избежать многих ошибок. Значительный импульс придаст участие иностранных инвесторов, помощь компетентных международных организаций[21] .

В Казахстане было бы полезным при Национальной комиссии по ценным бумагам организовать специализированный отдел аналитиков, готовящих аналитическую информацию для открытой печати, что заинтересует и расширит возможности инвесторов для вложения свободных средств в ценные бумаги и послужит своеобразным "толчком" развития рынка ценных бумаг.

Планируется:

1) обеспечить развитие внутренних институциональных инвесторов и таким образом решить проблему привлечения сбережений населения в экономику Казахстана;

2) повысить инвестиционную привлекательность казахстанских негосударственных ценных бумаг;

3) сбалансировать спрос ипредложение на ценные бумаги,

создав, с одной стороны, широкий выбор инструментов, а с другой, устойчивую инвесторскую базу;

4) завершить приватизацию государственных пакетов акций "голубых фишек".

Еще раз подчеркнем, что для привлечения на фондовый рынок максимально широкого спектра инвесторов государство в большей степени будет ориентироваться на возможности внутренних инвесторов. Основная ставка может быть сделана на различные формы коллективного инвестирования. Государство также должно поддерживать иностранных портфельных инвесторов, ориентированных на долгосрочное присутствие на казахстанском рынке ценных бумаг. Необходимо защитить внутренний финансовый рынок с помощью контроля притока иностранных инвестиций в те или иные секторы экономики, а также их перераспределение, исходя из приоритетов государства.

Отечественный рынок ценных бумаг должен предоставить гражданам республики возможность беспрепятственного участия в процессе становления рынка и использования ценных бумаг как альтернативного варианта инвестирования свободных финансовых ресурсов. Именно эти возможности позволят реализовать предлагаемую Национальной комиссией Республики Казахстан по ценным бумагам модель развития рынка ценных бумаг[22] .

В целом, при выполнении всех запланированных мероприятий в Казахстане удастся создать все необходимые условия для развития рынка ценных бумаг в качестве регулятора всех рыночных отношений и механизма мобилизации свободных финансовых ресурсов в различные отрасли и секторы экономики.

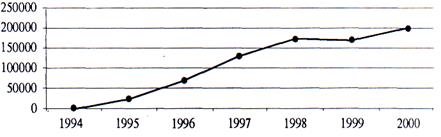

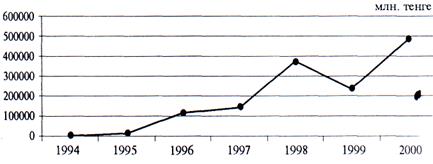

Рынок государственных ценных бумаг формировался постепенно. Во-первых, наращивались объемы обращающихся на рынке ценных бумаг. Это относится как к первичному (см. рис. 1), так и к вторичному рынку ГЦБ (см. рис. 2).

Рис. 2. Объем выпущенных ГЦБ

Рис. 3. Объемы сделок на вторичном рынке ГЦБ[23]

Создание за относительно короткое время удовлетворительно функционирующего рынка государственных ценных бумаг является плюсом для экономики страны, тем не менее данный рынок имеет противоречия, которые должны быть устранены путем его дальнейшего совершенствования. Во-первых, этот рынок концентрирует большую часть всех свободных рыночных ресурсов, отвлекая их тем самым от инвестиционных вложений в реальный сектор экономики. Поэтому должен сохраняться контроль за тем, чтобы эмиссия ГЦБ оставалась в границах, не подрывающих инвестиционные перспективы. Во-вторых, постоянное наращивание выпуска государственных долговых обязательств приводит к повышению расходов государства по обслуживанию долга, а также нарушает соотношение потоков финансовых ресурсов между государством и предприятием.[24]

Противоречия функционирования рынка ГЦБ могут быть преодолены путем дальнейшего совершенствования этого сегмента финансового рынка.

Основными направлениями дальнейшего развития внутреннего рынка государственных ценных бумаг, на наш взгляд, станут:

- снижение доходности государственных ценных бумаг;

- реструктуризация внутреннего долга в пользу более долгосрочных заимствований;

- расширение круга держателей государственных ценных бумаг;

- развитие сектора государственных ценных бумаг местных органов управления (муниципальных ценных бумаг).

Основным условием развития финансового рынка является снижение доходности государственных ценных бумаг, так как высокая доходность ведет не только к увеличению стоимости обслуживания государственного долга, но и повышает общий уровень цен на заемные ресурсы. Сейчас многие коммерческие банки рассматривают рынок ГЦБ как наиболее надежный и в достаточной степени доходный объект вложения свободных финансовых ресурсов. Именно поэтому в своем арсенале они в большинстве случаев имеют два основных источника доходов - вклады в инструменты рынка государственных ценных бумаг и комиссионные за предоставление услуг. Все это значительно осложняет ситуацию с инвестированием реального сектора экономики.[25]

Необходимо отметить, что в процессе развития все же удалось значительно снизить доходность государственных ценных бумаг, за счет активизации на рынке накопительных пенсионных фондов данная тенденция, возможно, будет сохраняться. Однако достичь оптимального уровня доходности, соответствующего реальным возможностям экономической системы, на сегодняшний день пока не удалось.

Одной из мер по снижению стоимости обслуживания государственного долга является его реструктуризация в пользу более долгосрочных заимствований. Министерством финансов предпринимаются шаги по удлинению сроков займов, тем не менее сейчас, как и прежде, в структуре рынка ГЦБ большую часть занимают краткосрочные инструменты.

Кроме того, стоимость обслуживания государственного долга можно уменьшить, увеличив число инвесторов, желающих участвовать в кредитовании государства. На сегодняшний день актуальным является привлечение на рынок населения и нерезидентов. Что касается населения, то сегодня оно практически не участвует на рынке государственных долговых обязательств. В Казахстане по-прежнему основная доля государственных ценных бумаг приобретается первичными дилерами за свой счет. Ранее, до апреля 1999 гМинистерством финансов Республики Казахстан эмитировались национальные сберегательные облигации, предназначенные для размещения в т.ч. и среди физических лиц. Но в связи с переходом к режиму свободно плавающего обменного курса тенге в настоящее время данные ценные бумаги оказались практически не востребованы. Поэтому для привлечения сбережений населения необходимо использовать новые ликвидные инструменты, которые могут быть возвращены эмитенту в любое время или по истечении определенного срока держания. При этом важную роль играет стоимость государственных облигаций, которая должна быть минимальной, т.е. доступной большинству граждан.

Помимо привлечения сбережений населения, значительно увеличить возможности инвестиционного механизма позволяет участие нерезидентов на рынке ценных бумаг. Первый шаг в направлении решения данной задачи уже сделан - принято принципиальное решение о допуске нерезидентов на внутренний рынок государственных ценных бумаг.

Перспектива участия иностранных инвесторов на рынке ценных бумаг будет напрямую зависеть от умения преодолеть кризис доверия со стороны западных инвесторов, которые еще очень плохо знакомы с условиями и особенностями отечественного фондового рынка, чтобы в больших масштабах заняться операциями с новыми для них инструментами.

Дальнейшее совершенствование рынка государственных долговых обязательств предполагает развитие сектора государственных ценных бумаг местных исполнительных органов.

В соответствии с Законом Республики Казахстан «О бюджетной системе» местные исполнительные органы имеют право заимствовать средства у юридических и физических лиц, иностранных государств для финансирования региональных инвестиционных программ, согласованных с правительством Республики Казахстан. Заимствование может осуществляться в форме договоров (соглашений) займа или выпуска ценных бумаг местных исполнительных органов. Основываясь изданном праве, Мангыстауская область впервые в истории финансового рынка Казахстана произвела эмиссию валютных облигаций местных исполнительных органов на сумму около 3 млн. долл. США. Этому примеру вскоре последовали местные исполнительные органы Атырауской области, городов Алматы и Астаны.

Таким образом, первые шаги в развитии рынка муниципальных ценных бумаг сделаны. Однако в настоящее время предложение ГЦБ местных исполнительных органов еще весьма ограничено.

Превратить рынок муниципальных облигаций в мощное средство привлечения капитала можно лишь предпринимая меры по дальнейшему его совершенствованию. Во-первых, необходимо решить макроэкономическую проблему, связанную с деньгами «под матрасом», которые необходимо заставить работать на экономику страны. Во-вторых, нужно завершить формирование первоначальной нормативно-правовой базы, регулирующей выпуск государственных ценных бумаг местных исполнительных органов, а также разработать стандарты бухгалтерского учета, которые сделают местные органы управления более прозрачными структурами. В-третьих, рынку муниципальных ценных бумаг необходима эффективно организованная и функционирующая инфраструктура в лице профессионалов по проектированию, юридическому оформлению и рейтингованию займов. В-четвертых, эффективному функционированию рынка муниципальных ценных бумаг будет способствовать развитие местного самоуправления в республике.

Потенциал рынка муниципальных ценных бумаг неограничен, и его развитие может стать одним из ключевых компонентов роста экономики в ближайшие годы.

Говоря о дальнейшем развитии рынка государственных ценных бумаг, нельзя не затронуть вопроса о перспективах заимствования на международных рынках капитала.

Перспективы казахстанских еврооблигационных выпусков будут зависеть как от государственного подхода к регулированию внешних займов, так и от тенденций развития мирового рынка после недавнего кризиса. Относительная выгодность еврооблигаций по отношению к внутренним государственным ценным бумагам будет зависеть, во-первых, от сравнительной динамики их доходности, во-вторых, от темпов прироста курсов иностранных валют.

В будущем возможен выход на рынок еврооблигаций и квазисуверенных заемщиков в лице местных органов управления. Но для начала местным исполнительным органам необходимо приобрести достаточный опыт по выпуску ценных бумаг на внутреннем рынке.

В Казахстане будет сформирована система государственного регулирования фондового рынка, позволяющая обеспечить эффективную защиту прав и охраняемых законом интересов инвесторов. Для создания реальных механизмов реализации данной задачи будет, прежде всего, усилена роль Национальной комиссии Республики Казахстан по ценным бумагам как органа государственного регулирования рынка ценных бумаг. В этих целях в ходе реализации Программы:

– будут расширены полномочия Национальной комиссии в части регулирования деятельности профессиональных участников рынка ценных бумаг с предоставлением ей права на самостоятельное наложение административных санкций по отношению к данным участникам;

– Национальной комиссии будут представлены дополнительные права на осуществление контроля за деятельностью эмитентов с правом наложения административных санкций в части выполнения ими отдельных норм законодательства, определяющих порядок их деятельности и входящих в компетенцию Национальной комиссии;

– в наиболее крупных областных центрах республики будут созданы территориальные подразделения Национальной комиссии;

– будет разработан и представлен для принятия Парламентом Республики Казахстан закон "О защите прав и охраняемых законом интересов инвесторов на рынке ценных бумаг".

Вывод: в целом формирование развитого и устойчивого рынка государственных долговых обязательств в перспективе будет зависеть от общей экономической ситуации в стране. Государству же необходимо создать все условия для развития стимулов к сбережению, накоплению и трансформации их в инвестиции.

Заключение

Важное место среди инструментов фондового рынка занимают государственные ценные бумаги (ГЦБ). Во всем мире государства и их учреждения являются крупнейшими заемщиками капитала.

С помощью рынка государственных ценных бумаг осуществляется заимствование государством временно свободных денежных средств у коммерческих банков, финансовых компаний и населения, и полученные таким образом денежные ресурсы используются для неинфляционного финансирования дефицита республиканского и местных бюджетов. Кроме того, данный сектор фондового рынка имеет особо важное значение Для экономики страны как инструмент денежно-кредитной политики, как ключевой показатель состояния финансовой системы государства, а также ориентир Для зарубежных инвесторов.

В Казахстане в последние годы наблюдается некоторое увеличение личных сбережений населения, хотя их удельный вес от ВВП пока еще низок. Ограниченность личных сбережений, психологическая неподготовленность населения к инвестированию в ценные бумаги явились одной из причин передачи государственной собственности широким массам населения на безвозмездной основе с использованием механизмов ПИКов (приватизационных инвестиционных купонов).

Многие страны на протяжении своей истории прибегали к приватизации как способу повышения эффективности работы конкретных отраслей и производства. Но если в развитых странах передача государственных предприятий велась в условиях сложившейся рыночной экономики и, что Особенно важно, в условиях функционирующего фондового рынка, то страны бывшего социалистического лагеря вступили на путь приватизации, не имея широкого развития частного сектора, рынка ценных бумаг, накоплений для поглощения реализуемой государственной собственности. Используя опыт Венгрии, Польши, Чехии, Словакии, России, Казахстан создает экономику, ориентированную на рыночные структуры и свободное предпринимательство на основе использования системы акционирования, позволяющей разделить стоимость крупных государственных фондов на сотни и тысячи долей, продать их заинтересованным лицам и организациям.

Решающую роль в воссоздании рынка ценных бумаг сыграли приватизация и акционирование государственных предприятий - акционерные общества стали главными субъектами этого рынка. По существу, казахстанский рынок ценных бумаг существует немногим более восьми лет. Первые его элементы появились в 1991 г., когда на базе законодательства СССР стали создаваться АО, брокерские фирмы, фондовые биржи.

Естественно, в годы его становления не складывалось четкого понимания того, что такое ценные бумаги, зачем и как регистрировать их эмиссии, как защищать права инвесторов и т.д. Поэтому 1991 - 1994 гг. рассматриваются как "учебный период". Если проследить за дальнейшим развитием рынка ценных бумаг, то можно увидеть, что в 1995 - 1996 гг. государство осознавало, что существующая инфраструктура фондового рынка явно не совершенна и требует дальнейшего развития. В этих целях 28 марта 1996 г. Правительство своим постановлением утвердило Программу развития рынка ценных бумаг в Республике Казахстан. Появились первые регистраторы и учебные центры, которые подготовили около тысячи специалистов. 31 декабря 1996 г. было принято Постановление Правительства "Об утверждении перечней хозяйствующих субъектов, часть которых будет реализована на фондовой бирже", т.е. "Программа "голубые фишки".

К концу 1996 г. на рынке ценных бумаг определились две ведущие и конкурирующие между собой фондовые биржи - Центральноазиатская и Казахстанская, первоначально созданная как Казахстанская межбанковская валютная биржа. В 1997 г. образовано ЗАО "Центральный депозитарий ценных бумаг", вместе с Казахстанской фондовой биржей (далее -KASE) ставшее ядром технической инфраструктуры фондового рынка. В настоящее время Центральный депозитарий и KASE полноценно функционируют.

В 1997 г. появились первые банки-кастодианы. Важнейшим событием, произошедшим в этом же году и предопределившим развитие рынка ценных бумаг Казахстана на последующие годы, стало принятие Закона "О пенсионном обеспечении в Республике Казахстан", в соответствии с которым с 1998 г. в стране введена в действие накопительная пенсионная система.

Мировая практика показывает, что рынок ценных бумаг является эффективным механизмом мобилизации финансовых ресурсов и сбережений населения, оптимального перераспределения средств в экономике страны.

Список литературы

1. Аналитическая информация о состоянии рынка ценных бумаг Республики Казахстан // Рынок ценных бумаг Казахстана, N 1, 2000. С. 19 - 28.

2. Аналитическая информация о состоянии рынка ценных бумаг Республики Казахстан // Рынок ценных бумаг Казахстана, N 1, 2000. С. 19 - 28.

3. Аналитическая информация о состоянии рынка ценных бумаг Республики Казахстан // Рынок ценных бумаг Казахстана, N 1, 2000. С. 19 - 28.

4. Бексултанова А.Ж. Рынок ценных бумаг Казахстана, Алматы: Атамура, 2000, с.41-53.

5. Берзон Н.И., Булкова Е.А., Кожевников Н.А., Чаленко А.В. Фондовый рынок. М., Вита-пресс. 1998.

6. Галанов В. А., Басова А. И. Рынок ценных бумаг, Алматы, Данкер, 1996.

7. Государственные ценные бумаги. Итоги 2000 года. «Рынок ценных бумаг Казахстана». 2001. № 2. С. 22-27.

8. Джолдасбеков А., Аягузов К. Краткий обзор развития фондового рынка Республики Казахстан в 1991 - 1994 гг. // Рынок ценных бумаг Казахстана. №12, 1999, с. 19-23

9. Джолдасбеков А., Иванова A. Историческая справка о системе государственного регулирования рынка ценных бумаг Peспyблики Казахстан // Рынок ценных бумаг Казахстана. N 6, 1999. С. 30.

10. Есенов Б. Проблемы и перспективы развития фондового рынка в Казахстане//Саясат. N 6, 1999. С. 72.

11. Ильясов К.К. . Финансово-кредитные проблемы развития экономики Казахстана /Под ред.– Алматы: Бiлiм, с. 11-112.

12. Инвестиционные возможности Казахстана. А., 1997. С. 112.

13. Информационное сообщение Национальной комиссии // Рынок и право: приложение к журналу "Рынок ценных бумаг Казахстана". N5(6), 1999. С.З.

14. Каленова С.О. О развитии рынка ценных бумаг в Казахстане. // Рынок ценных бумаг Казахстана. №6, 1999. с. 4-5

15. Карагузов Ф. Ценные бумаги и регулирование их обращения в Республике Казахстан. А.: Каржы-Каражат, 1995. С.50-53.

16. Омаров Ж.Ж. Регулирование рынка ценных бумаг // Саясат. №1, 2000. с. 4-8.

17. Основы формирования рынка государственных ценных бумаг // Рынок ценных бумаг Казахстана. N9, 1999.С. 3.

18. Привлекательны ли акции ?// Каржы-Каражат. N 5, 1999. С. 68.

19. Рынок ценных бумаг / Под ред. В Л. Галанова, А.И. Басова. М.: Финансы и статистика, 1998. С. 160.

20. Рынок ценных бумаг / Под ред. В Л. Галанова, А.И. Басова. М.: Финансы и статистика, 1998. С. 160.

21. Рынок ценных бумаг Казахстана: проблемы формирования и развития / Под ред. М.Б. Кенжегузина. А., 1998. С. 5.

22. Сейткасимов Г.С., Ильясов Л.А. Ценные бумаги и фондовый рынок. А..- Экономика, 1998. С. 4-40, 166.

23. Статистический бюллетень Национального банка Республики Казахстан. Алматы, 1998. № 1.

24. Ценные бумаги. Учебник / Под ред. В И Колесникова, B.C. Торкановского. М.: Финансы и статистика, 1998. С. 69.

[1] Ценные бумаги. Учебник / Под ред. В И Колесникова, B.C. Торкановского. М.: Финансы и статистика, 1998. С. 69.

[2] Сейткасимов Г.С., Ильясов Л.А. Ценные бумаги и фондовый рынок. А..- Экономика, 1998. С. 4-40, 166.

[3] Омаров Ж.Ж. Регулирование рынка ценных бумаг // Саясат. №1, 2000. с. 4-8.

[4] Ильясов К.К. . Финансово-кредитные проблемы развития экономики Казахстана /Под ред.– Алматы: Бiлiм, с. 11-112.

[5] Галанов В. А., Басова А. И. Рынок ценных бумаг, Алматы, Данкер, 1996.

[6] Бексултанова А.Ж. Рынок ценных бумаг Казахстана, Алматы: Атамура, 2000, с.41-53.

[7] Сейткасимов Г.С., Ильясов Л.А. Ценные бумаги и фондовый рынок. А..- Экономика, 1998. С. 4-40, 166.

[8] Джолдасбеков А., Иванова A. Историческая справка о системе государственного регулирования рынка ценных бумаг Peспyблики Казахстан // Рынок ценных бумаг Казахстана. N 6, 1999. С. 30.

[9] Инвестиционные возможности Казахстана. А., 1997. С. 112.

[10] Основы формирования рынка государственных ценных бумаг // Рынок ценных бумаг Казахстана. N9, 1999.С. 3.

[11] Привлекательны ли акции ?// Каржы-Каражат. N 5, 1999. С. 68.

[12] Информационное сообщение Национальной комиссии // Рынок и право: приложение к журналу "Рынок ценных бумаг Казахстана". N5(6), 1999. С.З.

[13] Аналитическая информация о состоянии рынка ценных бумаг Республики Казахстан // Рынок ценных бумаг Казахстана, N 1, 2000. С. 19 - 28.

[14] Есенов Б. Проблемы и перспективы развития фондового рынка в Казахстане//Саясат. N 6, 1999. С. 72.

[15] Рынок ценных бумаг Казахстана: проблемы формирования и развития / Под ред. М.Б. Кенжегузина. А., 1998. С. 5.

[16] Рынок ценных бумаг / Под ред. В Л. Галанова, А.И. Басова. М.: Финансы и статистика, 1998. С. 160.

[17] Аналитическая информация о состоянии рынка ценных бумаг Республики Казахстан // Рынок ценных бумаг Казахстана, N 1, 2000. С. 19 - 28.

[18] Карагузов Ф. Ценные бумаги и регулирование их обращения в Республике Казахстан. А.: Каржы-Каражат, 1995. С.50-53.

[19] Аналитическая информация о состоянии рынка ценных бумаг Республики Казахстан // Рынок ценных бумаг Казахстана, N 1, 2000. С. 19 - 28.

[20] Джолдасбеков А., Аягузов К. Краткий обзор развития фондового рынка Республики Казахстан в 1991 - 1994 гг. // Рынок ценных бумаг Казахстана. №12, 1999, с. 19-23

[21] Сейткасимов Г.С., Ильясов Л.А. Ценные бумаги и фондовый рынок. А..- Экономика, 1998. С. 4-40, 166.

Рынок ценных бумаг / Под ред. В Л. Галанова, А.И. Басова. М.: Финансы и статистика, 1998. С. 160.[22]

[23] Статистический бюллетень Национального банка Республики Казахстан. Алматы, 1998. № 1.

[24] Государственные ценные бумаги. Итоги 2000 года. «Рынок ценных бумаг Казахстана». 2001. № 2. С. 22-27.

[25] Берзон Н.И., Булкова Е.А., Кожевников Н.А., Чаленко А.В. Фондовый рынок. М., Вита-пресс. 1998.