| Скачать .docx |

Реферат: Основні напрямки фінансового аналізу

МІНІСТЕРСТВО ОСВІТИ І НАУКИ УКРАЇНИ

ЧЕРКАСЬКИЙ ДЕРЖАВНИЙ ТЕХНОЛОГІЧНИЙ УНІВЕРСИТЕТ

ФАКУЛЬТЕТ ПЕРЕПІДГОТОВКИ ФАХІВЦІВ

К О Н Т Р О Л Ь Н А Р О Б О Т А

по дисципліні « Фінансовий аналіз »

Слухач : ........................……………..................Осадчий Ю.П.,

зал. кн. - № 18.

Спеціальність, група : .........................ЗФ – 02 ( фінанси )

Керівник : ..........................................................Яценко О.В.

Результат, дата:

Реєстраційний номер, дата:

м. Черкаси 2002 р.

З М І С Т

1. Основні напрямки фінансового аналізу, їх економічна суть..............- 3

2. Спосіб ланцюгових підставок у фінансовому аналізі..............................- 10

3. Задача № 1.................…………............................................................................................................- 13

4. Задача № 2.................…………............................................................................................................- 14

Література .............................................................................................................................................- 15

1. Основні напрямки фінансового аналізу, їх економічна суть.

З переходом України до ринкових відносин відбувається реформування бухгалтерського обліку, розподіл його на фінансовий та управлінський. Ця перебудова не могла не вплинути і на науку «економічний аналіз».

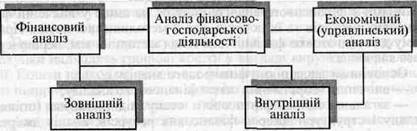

У сучасних умовах реформування бухгалтерського обліку аналіз фінансово-господарської діяльності поділяється на фінансовий та управлінський (рис. 1.1).

Рис. 1.1. Схема розподілу аналізу фінансово-господарської діяльності підприємства

Фінансовий аналіз є частиною загального, повного аналізу фінансово-господарської діяльності.

Під терміном «аналіз фінансово-господарської діяльності» слід розуміти єдиний цикл повної аналітичної роботи на мікрорівні.

У наш час, в умовах побудови ринкової економіки та реформування бухгалтерського обліку у фінансовий та управлінський, фінансовий аналіз як важливий елемент аналітичної роботи стає одним з головних інструментів управління діяльністю підприємств.

В основі фінансового аналізу лежить аналіз та управління фінансовими ресурсами суб'єктів господарювання.

Для того, щоб підприємство мало змогу вижити в умовах жорсткої конкуренції та бути прибутковим і рентабельним, керівництву необхідно володіти методикою фінансового аналізу, мати певну інформаційну базу для його проведення та відповідних кваліфікованих робітників для реалізації цієї методики на практиці.

Фінансовий аналіз є одною із найважливіших функцій управління. Він дає змогу визначити конкурентоспроможність суб'єкта господарювання в ринковій економіці.

Суб'єкт господарювання здійснює свою виробничо-торговельну діяльність на ринку самостійно, але в умовах конкуренції. Ринкові регулятори разом із конкуренцією створюють єдиний механізм господарювання, що примушує виробника враховувати інтереси і попит споживача. Господарюючі суб'єкти вступають між собою в конкурентні відносини. Той, хто програє, стає банкрутом. Щоб цього не сталося, господарюючий суб'єкт повинен завжди постійно слідкувати за ситуацією на ринку, забезпечувати собі високу конкурентоспроможність.

Особливістю формування ринкової економіки, крім посилення впливу жорсткої конкурентної боротьби, є зміни технології виробництва, комп'ютеризація обробки економічної інформації, нескінченні нововведення у податковому законодавстві, постійні зміни процентних ставок і курсів валют на тлі тривалої інфляції.

За цих умов перед керівництвом підприємств постає багато проблемних питань. Серед них:

— якою повинна бути стратегія підприємства для успішного його функціонування?

— якою повинна бути тактика підприємства для досягнення стратегічної мети?

— як підвищити ефективність управління матеріальними, трудовими і особливо фінансовими ресурсами, щоб раціонально організувати прибуткову діяльність підприємства?

— що треба робити для того, щоб у підприємства були стійке фінансове становище, висока платоспроможність і ліквідність?

— як досягти фінансової стабільності та фінансової стійкості підприємства?

— як зробити підприємство конкурентоспроможним в умовах ринку, панування конкуренції?

На ці та інші життєво важливі питання може дати відповідь об'єктивний фінансовий аналіз, який є одним з інструментів дослідження ринку і забезпечення конкурентоспроможності підприємства, за допомогою якого відбувається раціональний розподіл матеріальних, трудових, фінансових ресурсів.

Серед матеріальних, трудових і фінансових ресурсів перше місце посідають фінансові, оскільки вони є єдиним видом ресурсів підприємства, що трансформується в будь-який інший вид у мінімальний термін.

Кожен господарюючий суб'єкт для проведення своєї діяльності повинен мати певні фінансові ресурси, які формуються за рахунок власних і прирівнених до них позикових коштів.

За рахунок цих джерел здійснюється фінансове забезпечення процесу кругообігу засобів суб'єкта господарювання.

Кругообіг засобів (коштів) здійснюється за схемою, наведеною на рис.1.2

Рис. 1.2. Схема кругообігу коштів підприємства

Для того, щоб розпочати виробництво, необхідні гроші (стадія фінансування). За ці гроші купуються необхідні складові виробничого процесу — машини, устаткування, сировина, матеріали, приймаються на роботу робітники (стадія купівлі засобів і предметів праці, прийом на роботу і підготовка відповідних робітників). Далі здійснюється безпосередньо виробничий процес (стадія виробництва продукції і формування її собівартості). Коли вироблено готову продукцію, її продають (стадія реалізації товару). Після продажу продукції отримують гроші, але не ті, які були на стадії фінансування, а гроші нові. Тут відбувається процес формування фінансових результатів підприємства, їх розподіл. Одна частина спрямовується на подальший розвиток виробництва, інша — на накопичення і т. д., залежно від того, яке підприємство, якої форми власності, яка його основна діяльність. Ці процедури можна віднести до стадії формування і розподілу фінансових результатів.

З усіх видів ресурсів першочергове значення мають фінансові ресурси.

Фінансовий аналіз являє собою систему способів накопичення, опрацювання, трансформації та використання інформації фінансового характеру з метою забезпечення життєдіяльності господарюючого суб'єкта в умовах дії ринку та панування конкуренції.

Зміст і цільовий напрям фінансового аналізу полягає в оцінюванні результатів діяльності та фінансового стану господарюючого суб'єкта, у виявленні можливостей підвищення ефективності його функціонування за допомогою раціональної фінансової політики.

Щоб вижити в умовах ринкової економіки і не допустити банкрутства господарюючого суб'єкта, треба добре знати, як управляти фінансовими ресурсами і якою повинна бути фінансова політика.

Кожна наука має свій предмет. Предмет науки відповідає на запитання: «Що вивчає ця наука?». Предметом науки «фінансовий аналіз» є фінансові відносини, фінансові ресурси та їх потоки в єдиному виробничо-торговельному процесі.

Фінанси є суттєвим складовим елементом системи управління, кровотворною системою будь-якого бізнесу, яка забезпечує успішне існування підприємницької діяльності.

Рух коштів, його швидкість і масштаби визначають ефективність фінансової системи. З руху коштів розпочинається і рухом коштів закінчується кругообіг засобів господарюючого суб'єкта, оборот всього капіталу підприємства (рис. 1.2). Головна роль тут належить фінансовим ресурсам. Фінанси на рівні підприємства виражають грошові відносини, пов'язані з первинним розподілом вартості суспільного продукту, формуванням і використанням грошових доходів та децентралізованих фондів .

Спочатку на підприємстві грошові засоби формуються в процесі утворення статутного фонду. Далі вони інвестуються для забезпечення, розширення і розвитку виробництва, для забезпечення фінансово-господарської діяльності господарюючого суб'єкта. Так підприємства мають можливість займатися виробничою і збутовою діяльністю, отримувати від неї доходи. Кошти підприємства зберігаються на поточному, валютному та інших рахунках у банківських установах. Незначна частина коштів знаходиться у касі підприємства.

При здійсненні процесу реалізації продукції (робіт, послуг) на рахунки надходять грошові кошти у вигляді виручки від реалізації. Кошти надходять також від фінансово-інвестиційної діяльності підприємства: від цінних паперів, від вкладання коштів на депозитні рахунки, від здавання майна в оренду тощо.

Але підприємство розпоряджається лише певною частиною тих грошових коштів, що надійшли. Наприклад, податок на додану вартість, мито, суми акцизного збору підприємство повинне перераховувати до бюджету. Інша частина спрямовується на заміщення засобів, авансованих в основний та оборотний капітал підприємства, на виконання зобов'язань перед бюджетом, здійснення відрахувань у позабюджетні фонди та ін. Частина грошових надходжень, що залишається після здійснення всіх обов'язкових відрахувань, являє собою валовий та чистий дохід, прибуток.Фінансові ресурси — це грошові кошти у формі грошових фондів (статутний фонд, фонд оплати праці, резервний фонд) та у нефондовій формі (використання грошових коштів для виконання фінансових зобов'язань перед бюджетом і позабюджетними фондами, банками, страховими кампаніями і т. д.). Основними джерелами фінансових ресурсів підприємств є власні і залучені кошти.

Перехід на ринкові умови господарювання, існування підприємств з різними формами власності потребує нових підходів до формування фінансових ресурсів.

Наявність фінансових ресурсів, їх ефективне використання, оптимальне співвідношення структури джерел їх формування визначають ринкову та фінансову стійкість підприємства, його платоспроможність і ліквідність, ділову активність, конкурентоспроможність.

Від величини фінансових ресурсів, рівня забезпеченості та раціонального їх використання залежить формування виробничого потенціалу, забезпечення поточної діяльності, зростання обсягів виробництва і реалізації, соціально-економічний розвиток підприємства.

Тому на сьогодні фінансовий аналіз є особливо актуальним, оскільки він вивчає всю сукупність фінансових ресурсів, яка характеризується визначеною системою показників їх наявності, розміщення та використання.

Крім цього, фінансовий аналіз являє собою систему знань про методи і організаційні форми його проведення. Тому оволодіння знаннями з фінансового аналізу полягає не лише у вивченні фінансових ресурсів та їх потоків, але й методики цієї науки. Причому для підготовки фахівців вивчення методики має першочергове значення.

Основними завданнями фінансового аналізу є:

— вивчення теоретичних основ фінансового аналізу;

— загальна оцінка фінансового стану підприємства (оцінка складу і структури джерел фінансових ресурсів, аналіз джерел власних і позикових коштів, аналіз кредиторської заборгованості;

оцінка складу та структури активів, їх стану і руху, аналіз основного та оборотного капіталу, аналіз дебіторської заборгованості);

— аналіз ринкової стійкості підприємства;

— аналіз фінансової стійкості (аналіз абсолютних та відносних її показників, оцінка запасу фінансової стійкості (зони безпечності);

— аналіз платоспроможності та ліквідності;

— аналіз грошових потоків;

— аналіз ефективності використання капіталу (аналіз прибутковості, обертання оборотних коштів, дослідження ефекту фінансового важеля);

— оцінка кредитоспроможності підприємства;

— оцінка виробничо-фінансового лівериджу;

— аналіз ділової активності підприємства;

— прогнозування фінансових показників підприємства;

— аналіз фінансового стану неплатоспроможних підприємств і пошук шляхів запобігання банкрутству;

— стратегічний аналіз фінансового ризику та пошук шляхів нового зниження.

Вирішення зазначених завдань сприяє удосконаленню управління підприємством, поліпшенню його економіки, підвищенню ринкової та фінансової стійкості, платоспроможності і ліквідності, забезпеченню його конкурентоспроможності і взагалі успішній рентабельній життєдіяльності.

Перехід економіки України до ринкових відносин викликав відповідні зміни в окремих галузях знань. Відбувся розподіл бухгалтерського обліку на фінансовий та управлінський, який, в свою чергу, обумовив відповідний розподіл фінансово-господарського аналізу (рис. 1.3).

Рис. 1.3. Види фінансово-господарського аналізу

Залежно від того, яка інформація використовується у фінансовому аналізі, якими є мета та об'єкти дослідження, суб'єкти користування результатами аналізу, розрізняють два його види:

— зовнішній аналіз — базується на звітних даних, що підлягають опублікуванню; базою аналізу виступає досить обмежена частина інформації про діяльність підприємства, що є надбанням всього підприємства;

— внутрішній аналіз — використовує всю достовірну інформацію про стан справ підприємства, якою володіє лише певне коло осіб, як правило, керівництво підприємства та його підрозділів.

Якщо метою зовнішнього фінансового аналізу є оцінка та економічна діагностика фінансового стану підприємства за даними лише публічної звітності, поверховий аналіз прибутку і рентабельності, то в системі внутрішнього фінансового аналізу розв'язується ширше коло питань за рахунок наявності більш глибокої бази даних про діяльність підприємства.

Задачі зовнішнього фінансового аналізу визначаються інтересами користувачів аналітичного матеріалу.

До основних задач зовнішнього фінансового аналізу можна віднести:

— оцінювання фінансових результатів діяльності підприємства;

— аналіз ринкової та фінансової стійкості підприємства;

— аналіз ліквідності та платоспроможності;

— досліджування динаміки дебіторської та кредиторської заборгованості;

— аналіз ефективності вкладеного капіталу;

— оцінювання матеріального стану підприємства;

— аналіз валюти бухгалтерського балансу.

Внутрішній фінансовий аналіз глибше досліджує причини фінансового стану, що склався на підприємстві, ефективність використання основних та оборотних засобів, взаємозв'язок показників обсягу, собівартості і прибутку. Результати внутрішнього фінансового аналізу використовуються для планування, контролю та прогнозування фінансового стану підприємства.

Мета внутрішнього фінансового аналізу полягає в забезпеченні планомірного надходження грошових коштів і розміщенні власного та позикового капіталу так, щоб створити умови для нормального функціонування підприємства, отримання максимального прибутку і виключення ризику банкрутства.

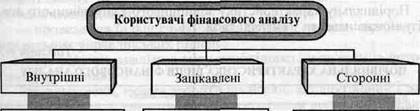

Користувачів фінансового аналізу можна поділити на три групи (рис. 1.4).

|

|

|

Рис. 1.4. Класифікація користувачів фінансового аналізу

До внутрішніх користувачів належать: керівництво всіх рангів: керівник підприємства, його заступники, робітники бухгалтерії, фінансово-економічного відділу, інші служби підприємства, його співробітники. Кожен з них використовує інформацію, виходячи із своїх інтересів. Наприклад, керівнику важливо знати реальну оцінку діяльності свого підприємства та його фінансовий стан; начальнику фінансового відділу необхідно добре володіти інформацією про формування та використання прибутку підприємства; головному бухгалтеру необхідна інформація про надходження та використання грошових коштів підприємства і т. д.

Зацікавленими користувачами є власники-акціонери, засновники, для яких важливо знати рівень ефективності ресурсів, своїх вкладень, визначити розмір дивідендів і перспективи розвитку підприємства.

Сторонні користувачі — це:

• потенційні інвестори, які мають прийняти або відкинути рішення про вкладення своїх коштів у підприємство;

* кредитори, які мають бути впевненими у поверненні їм боргу;

• постачальники — із впевненістю в платоспроможності своїх клієнтів для своєчасного отримання платежів;

* аудитори — якщо необхідно виявити фінансові хитрощі своїх клієнтів;

» податкова інспекція — для виконання плану надходження коштів до бюджету.

Порівняльну характеристику зовнішнього і внутрішнього аналізу можна навести у вигляді табл. 1.1.

Таблиця 1.1

ПОРІВНЯЛЬНА ХАРАКТЕРИСТИКА ВИДІВ ФІНАНСОВОГО АНАЛІЗУ

| Критерій порівняння | Фінансовий аналіз | |

| зовнішній | внутрішній | |

| Мета аналізу | Оцінка та економічна діагностика підприємства за даними публічної фінансової звітності, поверхневий аналіз прибутку і рентабельності | Забезпечення планомірного надходження грошових коштів та оптимальні розміри власного та позикового капіталу для створення умов для нормального функціонування підприємства |

| Об'єкти аналізу | Підприємство як єдине ціле | Підприємство як єдине ціле та його структурні підрозділи |

| Джерела інформації | Форми публічної фінансової звітності | Пакет економічної інформації підприємства |

| Користувачі інформації | Внутрішні, сторонні, зацікавлені | Внутрішні |

| Періодичність аналізу | Складання звітності (рік, квартал) | У міру необхідності для внутрішнього користування |

| Доступність результатів інформації | Доступні всім, хто має певний інтерес у діяльності даного підприємства | Доступні лише керівному складу та працівникам підприємства |

Таким чином, особливостями зовнішнього фінансового аналізу є:

—наявність широкого кола суб'єктів аналізу;

—різнобічні цілі користувачів інформації;

—використання публічної звітності, що веде до єдиної типової методики аналізу;

—розв'язання лише певного кола завдань;

—доступність для всіх бажаючих мати інформацію про діяльність підприємства;

—прив'язка проведення достовірного аналізу за об'єктивними даними до термінів подання звітності (рік, півріччя, квартал). Особливостями внутрішнього фінансового аналізу виступають:

— вузьке коло суб'єктів аналізу;

— орієнтація результатів аналізу тільки на внутрішнього користувача, як правило, керівництво підприємства; максимальна їх закритість;

— використання всіх існуючих джерел інформації для проведення змістовного глибокого фінансового аналізу;

— застосування поряд з типовими методиками аналізу нерегламентованих прийомів аналітичного дослідження; відсутність регламентації аналізу;

— проведення більш глибокої аналітичної роботи і прийняття правильних управлінських рішень;

— проведення аналізу в міру необхідності у зв'язку із потребами управління.

Узагальнюючи, можна зробити висновки, що внутрішній і зовнішній аналіз доповнюють один одного; разом вони дають реальну картину надходження, стану і використання фінансових ресурсів на підприємстві.

2. Спосіб ланцюгових підставок у фінансовому аналізі.

Елімінування — один із найважливіших елементів здійснення детермінованого факторного аналізу. Прийом, за допомогою якого виключається дія ряду факторів і виділяється один з них, називається елімінуванням. Він дає змогу визначити величину впливу окремих факторів на досліджуваний показник, оцінити їх позитивну і негативну роль, знайти невикористані резерви підвищення ефективності діяльності господарства. Аналітичні результати такого дослідження відіграють важливу роль у розробці і прийнятті оптимальних управлінських рішень, для обґрунтування яких необхідне проведення факторного аналізу, порівняння звітних показників з минулими періодами, плановими даними, з кращими виробничими результатами інших господарств тощо.

До елімінування належитьспосіб ланцюгових підстановок. Він застосовується, коли існує функціональний зв'язок між аналізованим показником і факторами, тобто є детерміновані факторні моделі.

Даний спосіб полягає в отриманні ряду скоригованих значень узагальненого показника шляхом послідовних замін (ланцюгової підстановки) базисних значень факторів на аналізовані.

У першому розрахунку всі фактори знаходяться на базисному рівні. У другому — перший фактор змінюється на аналізований, останні лишаються незмінними (базисний рівень). У третьому розрахунку перший фактор лишається на аналізованому рівні, а з базисного на аналізований змінюється другий фактор, останні знову залишаються незмінними на базисному рівні і т. д., залежно від кількості факторів.

Існує правило: чим більше факторів, тим більше розрахунків;

число розрахунків на одиницю більше, ніж показників у розрахунковій формулі.

Ступінь впливу факторів виявляється послідовним відніманням:

із другого розрахунку віднімається перший (отримується вплив першого фактора); із третього розрахунку — другий (отримується вплив другого фактора) і т. д. залежно від того, скільки факторів у формулі.

Розглянемо техніку застосування прийому ланцюгових підстановок при аналізі відхилення — Y ' (аналізований рівень) від — У° (базисний рівень) за рахунок впливу факторів: Х1, Х 2 ,Хх 3 ,,... Хп.

Х1°, Х2°, Хз°,... Хп° — базисні значення факторів;

Х 1 ',Х2',...... Хп,',— аналізовані значення факторів.

Перший розрахунок (базисний рівень результативного показника):

0 0 0 0 0

Y =f (Х1 , Х2 ,Хз , ... Хп ).

Другий розрахунок (умовне значення результативного показника):

Y 1 = f (Х1 ' , Х2°, Х з°,... Хп°)

Третій розрахунок (умовне значення результативного показника):

Y ІІ = f (Х1 ' , ,Х2', Х3°, ... Хп°) .

Четвертий розрахунок (умовне значення результативного показника):

Y ІІ1 = f (Х1 ' , ,Х2', Х3', ... Хп°) .

Останній розрахунок (аналізований рівень результативного показника):

Y' =f (Х1 ' , ,Х2',Х3', ......Хп').

Знаходимо:

— вплив зміни першого фактора Х1 на відхилення результативного показника D Y (Х1): D Y (Х1) = Y 1 — Y0 ;

— вплив зміни другого фактора хг на відхилення результативного показника D Y (Х2): D Y (Х2) = Y ІІ - Y 1;

— вплив зміни третього фактора Хп на відхилення результативного показника D Y (Х3): D Y (Х3) = Y ІІ1 - Y ІІ;

— вплив останнього фактора Хп на відхилення результативного показника

D Y (Хп): D Y (Хп) = Y' — результат попереднього умовного значення результативного показника (Уп-1).

Алгебраїчна сума впливу факторів обов'язково має дорівнювати загальному відхиленню результативного показника:

D Y = D Y (Х1) + D Y (Х2)+ D Y (Х3)+......+ D Y (Хп);

Відсутність такої рівності свідчить про допущені помилки в розрахунках.

При здійсненні розрахунків впливу зміни факторів на відхилення результативного показника необхідно завжди ставити математичні знаки «+» і «-» перед одержаним цифровим результатом («+» — зростання, збільшення; «-» — зменшення, спадання, зниження величини результативного показника).

При застосуванні цього методу треба виконувати такі правила:

— визначення результативного та визначення факторних показників;

— здійснення класифікації факторів на кількісні та якісні. Якщо кількісних більше одного, то визначаються спочатку кількісні фактори першого підпорядкування, потім другого і т. д.

— складання правильної формули залежності результативного показника від факторів, при цьому на перше місце в моделі взаємозв'язку показників ставляться кількісні фактори, далі — якісні. Якщо кількісних факторів більше одного, то спочатку розміщуються кількісні фактори першого підпорядкування, потім другого, третього і т. д.

Таким чином, використання прийому ланцюгових підстановок потребує знання взаємозв'язку факторів, їх супідрядності, вміння правильно їх класифікувати і систематизувати, чітко робити розрахунки і правильно формулювати висновки.

Задача №1.

За даними, взятими з форми № 2 річного звіту підприємства, проаналізуйте прибуток від реалізації та рівень рентабельності.

| ПОКАЗНИКИ | ПРИБУТОК | ЗБИТКИ |

| 1. Виручка від реалізації продукції | 1875 | * |

| 2. ПДВ | * | 300 |

| 3. Акцизний збір | * | ---- |

| 4. Собівартість реалізованої продукції | * | 1500 |

| 5. Результат від реалізації | 75 | |

| 6. Рівень рентабельності | …… | * |

Рентабельність продукції 10.

Рішення :

Рентабельність продукції згідно наведених в таблиці даних буде дорівнювати відношенню прибутку до загального обсягу продажу

Р= 75 / 1875 * 100 % = 4 %.

Як видно з розрахунку, рентабельність продукції на шість одиниць менше запланованої. Тобто прибуток підприємство отримало низький.

Необхідно розробити шляхи підвищення прибутку та рентабельності : можливо знизити собівартість продукції, підняти ціну на готову продукцію і т.п.

Задача №2.

Література:

1. Лахтіонова Л.А. Фінансовий аналіз суб”єктів господарювання: Монографія.-К.: КНЕУ,2001.-378 с.

2. Наказ Міністерства фінансів України «Про затвердження Положення про порядок здійснення аналізу фінансового стану підприємств, що підлягають приватизації», №49/121 від 26.01.2001 ВР України від 2.10.92р. зі змінами і доповненнями ;