| Скачать .docx |

Курсовая работа: Анализ привлекательности инвестиционного проекта на примере строительства жилищного комплекса "Гарибальди" и последующей его продажи

Министерство образования и науки Российской Федерации

Федеральное агентство по образованию

Московский Государственный Университет Экономики Статистики и Информатики

Институт Статистики и Эконометрики

Кафедра Высших Финансовых Вычислений

Курсовая работа

по дисциплине

«Финансовая математика»

на тему:

«Анализ привлекательности инвестиционного проекта на примере строительства жилищного комплекса «Гарибальди» и последующей его продажи»

Выполнила:

студентка группы ДСК – 401

Михайлова О. О.

Проверил ст. преподаватель:

Нефедов А. Г.

_________________

(оценка)

________________

(подпись)

Москва, 2007

CОДЕРЖАНИЕ

Введение

1. Методология анализа инвестиционных проектов

2. Анализ проекта строительства жилого комплекса «Гарибальди»

2.1 Описание проекта

2.2 Организационный план

2.3 Особенности финансовой модели

3. Показатели эффективности проекта (качественный и количественный анализ)

Заключение

Список использованной литературы

ВВЕДЕНИЕ

Все предприятия в той или иной степени связаны с инвестиционной деятельностью. Принятие решения по инвестированию осложняется различными факторами: вид инвестиций, стоимость инвестиционного проекта, множественность доступных проектов, ограниченность финансовых ресурсов, доступных для инвестирования, риск, связанный с принятие того или иного решения.

В условиях рыночной экономики возможностей для инвестирования довольно много. Вместе с тем любое предприятие имеет ограниченные свободные финансовые ресурсы, доступные для инвестирования. Поэтому встает задача оптимизации инвестиционного портфеля. Весьма существен фактор риска. Инвестиционная деятельность всегда осуществляется в условиях неопределенности, степень которой может значительно варьировать. Нередко решения принимаются на интуитивной основе.

Предметом исследования является совокупность методов оценки инвестиционных проектов:

1. метод оценки инвестиционных проектов

2. метод расчета чистого приведенного эффекта

3. метод расчета индекса рентабельности инвестиции

4. метод расчета нормы рентабельности инвестиции

5. метод определения срока окупаемости инвестиций

6. метод расчета коэффициента эффективности инвестиции

Целью моей курсовой работы является получение практических навыков в анализе эффективности инвестиционных проектов.

Предметом исследования является совокупность методов анализа привлекательности инвестиционных проектов.

Объектом исследования данной курсовой работы является новый жилой комплекс бизнес-класса на пересечении Ленинского проспекта и ул. Гарибальди – это несколько монолитно-кирпичных домов, образующих единый архитектурный ансамбль. Расположение на пересечении улицы Гарибальди и Ленинского проспекта обеспечивает удобную транспортную связь комплекса с крупными магистралями, центром города и областью. С точки зрения инфраструктуры, этот район - один из самых обустроенных в Москве.

1. Методология анализа инвестиционных проектов

В наиболее общем смысле под инвестиционным проектом понимают любое вложение капитала на срок с целью извлечения дохода. В специальной экономической литературе по инвестиционному проектированию и проектному анализу инвестиционный проект рассматривается как комплекс взаимосвязанных мероприятий, направленных на достижение определенных целей в течение ограниченного периода времени.

Формы и содержание инвестиционных проектов могут быть самыми разнообразными - от плана строительства нового предприятия до оценки целесообразности приобретения недвижимого имущества. Во всех случаях, однако, присутствует временной лаг (задержка) между моментом начала инвестирования и моментом, когда проект начинает приносить прибыль.

Методы оценки инвестиционных проектов

В основе процесса принятия управленческих решений инвестиционного характера лежат оценка и сравнение объема предполагаемых инвестиций и будущих денежных поступлений. Поскольку сравниваемые показатели относятся к различным моментам времени, ключевой проблемой является проблема их сопоставимости. Относиться к ней можно по-разному в зависимости от существующих объективных и субъективных условий: темпа инфляции, размера инвестиций и генерируемых поступлений, горизонта прогнозирования, уровня квалификации аналитика и т.д. Методы, используемые в анализе инвестиционной деятельности можно, подразделить на две группы:

1. основанная на дисконтированных оценках

2. основанная на учетных оценках.

Метод расчета чистого приведенного эффекта

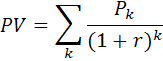

Этот метод основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью коэффициента r, устанавливаемого аналитиком либо инвестором самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый им капитал.

Чистый приведенный эффект рассчитывается по формулам:

Очевидно, что если: ![]() , то проект следует принять;

, то проект следует принять;

![]() , то проект следует отвергнуть

, то проект следует отвергнуть

![]() , то проект ни прибыльный и ни убыточный

, то проект ни прибыльный и ни убыточный

При прогнозировании доходов по годам необходимо по возможности учитывать все виды поступлений как производственного, так и непроизводственного характера, которые могут быть ассоциированы с данным проектом. Так, если по окончании реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

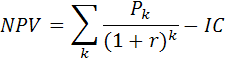

Если проект предполагает не разовую инвестицию, а последовательное инвестирование финансовых ресурсов в течение m лет, то формула для расчета NPVмодифицируется следующим образом:

Где i – прогнозируемый средний уровень инфляции

Расчет с помощью приведенных формул вручную достаточно трудоемок, поэтому для удобства применения этого и других методов, основанных на дисконтированных оценках, разработаны специальные статистические таблицы, в которых табулированы значения сложных процентов (%), дисконтирующих множителей, дисконтированного значения денежной единицы и т.д. в зависимости от временного интервала и значения коэффициента дисконтирования.

Также необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Этот показатель аддитивен во временном аспекте, т.е. NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

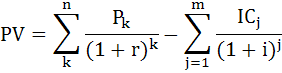

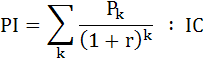

Метод расчета индекса рентабельности инвестиций

Этот метод является, по сути, следствием предыдущего. Индекс рентабельности (PI) рассчитывается по формуле:

Очевидно, что если, ![]() то проект следует принять

то проект следует принять

![]() , то проект следует отвергнуть

, то проект следует отвергнуть

![]() , то проект ни прибыльный, ни убыточный

, то проект ни прибыльный, ни убыточный

В отличие от чистого приведенного эффекта индекс рентабельности является относительным показателем. Благодаря этому он очень удобен при выборе одного проекта из ряда альтернативных, имеющих примерно одинаковые значения NPV, либо при комплектовании портфеля инвестиций с максимальным суммарным значением NPV.

Метод расчета нормы рентабельности инвестиции

Под нормой рентабельности инвестиции (IRR) понимают значения коэффициента дисконтирования, при котором NPV проекта равен нулю:

IRR = r , при котором NPV = f ( r ) = 0

Смысл расчета этого коэффициента при анализе эффективности планируемых инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов, которые могут быть ассоциированы с данным проектом. Например, если проект полностью финансируется за счет суды коммерческого банка, то значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которого делает проект убыточным.

На практике любое предприятие финансирует свою деятельность, в том числе и инвестиционную, из различных источников. В качестве платы за пользование авансированными в деятельность предприятия финансовыми ресурсами оно уплачивает проценты, дивиденды, вознаграждения и т.д., т. е. несет некоторые обоснованные расходы на поддержание своего экономического потенциала. Показатель, характеризующий относительный уровень этих расходов, можно назвать «ценой» авансированного капитала (СС). Этот показатель отражает сложившийся на предприятии минимум возврата на вложенный в его деятельность капитал, его рентабельность и рассчитывается по формуле средней арифметической взвешенной.

Экономический смысл этого показателя заключается в следующем: предприятие может принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя СС (или цены источника средств для данного проекта, если оно имеет целевой источник). Именно с ним сравнивается показатель IRR, рассчитанный для конкретного проекта, при этом связь между ними такова:

Если: IRR > CC , то проект следует принять

IRR < CC , то проект следует отвергнуть

IRR = CC , то проект ни прибыльный, ни убыточный

Метод определения срока окупаемости

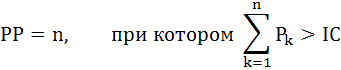

Этот метод – один из самых простых и широко распространен в мировой учетно-аналитической практике, не предполагает временной упорядоченности денежных поступлений. Алгоритм расчета срока окупаемости (РР) зависит от равномерности распределения прогнозируемых доходов от инвестиции. Если доход распределен по годам равномерно, то срок окупаемости рассчитывается делением единовременных затрат на величину годового дохода, обусловленного ими. При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Если прибыль распределена, то срок окупаемости рассчитывается прямым подсчетом числа лет, в течение которых инвестиция будет погашена кумулятивным доходом. Общая формула расчета показателя РР имеет вид:

Показатель срока окупаемости инвестиции очень прост в расчетах, вместе с тем он имеет ряд недостатков, которые необходимо учитывать в анализе:

· он не учитывает влияние доходов последних периодов.

· Поскольку этот метод основан на недисконтированных оценках, он не делает различия между проектами с одинаковой суммой кумулятивных доходов, но различным распределением ее по годам.

· Данный метод не обладает свойством аддитивности.

Этот метод очень хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска, поэтому, чем короче срок окупаемости, тем менее рискованным является проект. Такая ситуация характерна для отраслей или видов деятельности, которым присуща большая вероятность достаточно быстрых технологических изменений.

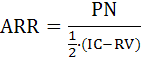

Метод расчета коэффициента эффективности инвестиции

Этот метод имеет две характерные черты:

1. он не предполагает дисконтирования показателей дохода

2. доход характеризуется показателем чистой прибыли PN (балансовая прибыль за минусом отчислений в бюджет).

Алгоритм расчета очень прост, что и предопределяет широкое использование этого показателя на практике: коэффициент эффективности инвестиции (ARR) рассчитывается делением среднегодовой прибыли PN на среднюю величину инвестиции (коэффициент берется в процентах). Средняя величина инвестиции находится делением исходной суммы капитальных вложений на два, если предполагается, что все капитальные затраты будут списаны; если допускается наличие остаточной или ликвидационной стоимости (RV), то ее оценка должна быть исключена.

Данный показатель сравнивается с показателем рентабельности авансированного капитала, рассчитываемого делением общей чистой прибыли предприятия на общую сумму средств, авансированных в его деятельность (итог среднего баланса – нетто).

Метод, основанный на коэффициенте эффективности инвестиции, также имеет ряд существенных недостатков, обусловленных в основном тем, что он не учитывает временной составляющей денежных потоков. В частности, метод не делает различия между проектами с одинаковой суммой среднегодовой прибыли, но варьирующей суммой прибыли по годам, а также между проектами, имеющими одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет.

2. АНАЛИЗ ПРОЕКТА СТРОИТЕЛЬТВА ЖИЛОГО КОМПЛЕКСА «ГАРИБАЛЬДИ»

Цель проекта

Основой целью проекта строительства жилого комплекса является его коммерческий успех, а также удовлетворение потребностей г. Москвы в муниципальном жилье путем выполнения условий инвестиционного контракта с городом.

2.1 Описание проекта

В районе работает 14 дошкольных образовательных учреждений, 10 общеобразовательных школ, 5 негосударственных гимназий ("Газпром", "Развитие", "Доверие", "Британская" и "Ника"), 2 учреждения дополнительного образования ("Юность" и "Лидер") и Центр досуга "Хорошее настроение". Также в районе имеются Педагогический колледж № 4, музыкальная и 2 спортивные школы.

4-х секционный дом переменной этажности

- В первой и второй секции (западных) – 12 этажей, в третьей и четвертой (восточных) - 17 этажей. Первый этаж нежилой.

- Фундамент - монолитный с двойным армированием. Монолитный железобетонный каркас с утеплителем облицован кирпичом двух цветов. Цокольный и первый этаж облицован плиткой из керамического гранита. Собственная огороженная охраняемая территория. На прилегающей территории - двухуровневый подземный гараж с автомобильной мойкой.

- Круглосуточная многоуровневая охрана, системы видеонаблюдения.

- Оборудованная детская игровая площадка. 2 лифта MocOTIS грузоподъемностью 1000 и 400 кг.

- Фильтры очистки воды, поступающей от городской сети водоснабжения.

Собственный тепловой пункт. Современная система отопления с равномерным обогревом помещений. Автоматическая пожарная сигнализация, система противодымной защиты. Оригинальный дизайн вестибюлей и лестничных холлов. Гостевая парковка на прилегающей территории.

2.2 Организационный план

Календарный план реализации проекта жилого комплекса «Гарибальди»

Таблица 1

| №п/п | Этап | Начало этапа | Окончание этапа | Продолжительность, мес. |

| 1 | Предпроектные работы, поиск и привлечение денежных средств | 01.03.2004 | 30.04.2004 | 2 |

| 2 | Проектирование | 01.05.2004 | 31.12.2004 | 9 |

| 3 | Строительство | 01.09.2004 | 30.06.2005 | 10 |

| 4 | Продажа квартир | 01.01.2005 | 31.12.2005 | 12 |

Календарный план (Диаграмма ГАНТА)

| 2004 год | |||||||||||

| № п/п | Этап | Март | Апрель | Май | Июнь | Июль | Август | Сентябрь | Октябрь | Ноябрь | Декабрь |

| 1 | Предпроектные работы | ||||||||||

| 2 | Проектирование | ||||||||||

| 3 | Строительство | ||||||||||

| 4 | Квартиры на продажу | ||||||||||

2005 год

| № п/п | Этап | Январь | Февраль | Март | Апрель | Май | Июнь | Июль | Август | Сентябрь | Октябрь | Ноябрь | Декабрь |

| 1 | Предпроектные работы | ||||||||||||

| 2 | Проектирование | ||||||||||||

| 3 | Строительство | ||||||||||||

| 4 | Квартиры на продажу |

2.3 Особенности финансовой модели

При прогнозировании реализации проекта строительства жилого комплекса была выбрана модель, в основе которой был положен инвестиционный контракт – производится не прямая продажа квартир, а с покупателем заключается инвестиционный контракт и будущий «владелец» выступает в качестве соинвестора проекта. Это позволило отсрочить уплату НДС и налога на прибыль до максимально возможного времени, кроме того, отказ от прямой покупки помещения до момента ввода здания в эксплуатацию позволил избежать уплаты НДС с авансовых платежей, к категории которых были бы отнесены все поступления средств от потенциальных покупателей квартир.

Принятые упрощения и ограничения

Применялись следующие допущения и ограничения:

· Инфляция рубля не учитывалась,

· Применялись ставки налогов и сборов, действующие в РФ (Москва) в феврале 2006г.,

· В состав всех расходов и доходов включается НДС.

Строительные объемы

Площадь квартир во всем комплексе – 23.628 м2

Холлы, вестибюли, лестницы, балконы – 3.948 м2

Подземный гараж – 2.870 м2

При определении стоимости проектных работ весь комплекс проектирования был оценен в 70$/ м2 при общей продолжительности данного вида работ в 9 месяцев. При определении объема работ учитывалось, что кроме самих квартир в состав дома войдут общественные зоны, которые оценены в 15% от площади квартир и подземный гараж, площадь которого составит 2.870 м2 . таким образом, в расчетах для определения стоимости проектных работ площадь объекта составляла 30.446 м2 .

В состав проектных работ были включены:

Разработка эскизного проекта – 5% от общей суммы расходов на проектирование, продолжительность 2 месяца;

Выпуск проектной документации – 30% от общей суммы расходов на проектирование, продолжительность

Выпуск рабочей документации – 65% от общей суммы расходов на проектирование, продолжительность

Все работы выполняются последовательно. Вначале каждого этапа выплачивается 65% от необходимой суммы и 35% выплачиваются по завершении этапа.

Общая стоимость на проектирование составит приблизительно 2131 220 долларов США.

Строительство объекта

Строительно-монтажные работы (фундамент, возведение несущих стен, перекрытий и т.д.) были оценены исходя из средней стоимости квадратного метра здания при возведении монолитно-кирпичного строения в 780$/ м2 при площади здания в 27.576 м2 , т.е. площади квартиры 23.628 м2 и площадь общественных зон 2.870 м2 .

Расходы, связанные со строительством

Таблица 2

| №п/п | Наименование работ | Цена за ед., дол. США | Строительные объемы, кв.м, шт., машиномест | Стоимость работ, дол. США |

| 1 | Строительно-монтажные работы (дом) | 750 | 23628 | 17721000 |

| 2 | Лифт грузоподъемностью 1000кг | 300000 | 4 | 1200000 |

| 3 | Лифт грузоподъемностью 400кг | 200000 | 4 | 800000 |

| 4 | Внешние инженерные сети | 65,82 | 23628 | 1555195 |

| 5 | Внутренние инженерные системы | 20,62 | 23628 | 487209,36 |

| 6 | Система кондиционирования | 45 | 23628 | 1063260 |

| 7 | Теплоснабжение | 3,94 | 23628 | 93094,32 |

| 8 | Водоснабжение | 6,14 | 23628 | 145075,92 |

| 9 | Строительно-монтажные работы (подземная стоянка из расчета на 1 машиноместо) | 25000 | 240 | 5280000 |

| 10 | Другие расходы | 987000 | 1 | 987000 |

| 11 | Подготовка площадки | 1000000 | 1 | 1000000 |

| ИТОГО | 30331835 |

Расходы, связанные со строительством планировалось осуществить по следующему графику:

· 35% от общей суммы данного вида расходов в течение первого месяца начала строительно-монтажных работ;

· по 7 % последующие 8 месяцев;

· оставшиеся 9% в последний (десятый) месяц строительства

Стоимость работ, связанных со строительством комплекса оценивается в 30331834,6 долларов США, из них на строительство подземной автостоянки 5280000 долларов США.

Себестоимость жилья в комплексе «Гарибальди» составила около 1060 долларов США за 1 кв.м.

Основные статьи доходов

Одним из видов доходов при реализации проекта жилого комплекса «Гарибальди» являются доходы от продажи жилья.

Таблица 3

| Средняя продажная цена 1 мІ | ||||||||||||||||||||||||||||||

| $ США | ||||||||||||||||||||||||||||||

| 3 075,00 | ||||||||||||||||||||||||||||||

| Сроки | II кв 2004 г. | III кв 2004 г. | IV кв 2004 г. | I кв 2005г. | II кв 2005 г. | |||||||||||||||||||||||||

| 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 | 1 | 2 | 3 | 4 | 5 | 6 | |||||||||||||||

| Общая S реализации, мІ | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 1969 | 1969 | 1969 | 1969 | 1969 | 1969 | ||||||||||||||

| Стоимость 1 мІ, $ | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 2800 | 2850 | 2900 | 2950 | 3000 | 3050 | ||||||||||||||

| Выручка от продаж, $ | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 0 | 5 513 200,00 | 5 611 650,00 | 5 710 100,00 | 5 808 550,00 | 5 907 000,00 | 6 005 450,00 | ||||||||||||||

| III кв 2005 г. | IV кв 2005 г. | У | ||||

| 7 | 8 | 9 | 10 | 11 | 12 | |

| 1 969,00 | 1 969,00 | 1 969,00 | 1 969,00 | 1 969,00 | 1 969,00 | 23 628,00 |

| 3100 | 3150 | 3200 | 3250 | 3300 | 3350 | - |

| 6 103 900,00 | 6 202 350,00 | 6 300 800,00 | 6 399 250,00 | 6 497 700,00 | 6 596 150,00 | 72 656 100,00 |

При расчете поступлений от продажи квартир были сделаны следующие прогнозы:

· Продажи начинаются начиная с 11-го месяца с начала проекта;

· Продажи осуществляются в течении 12 месяцев равными долями от возможного объема продаж.

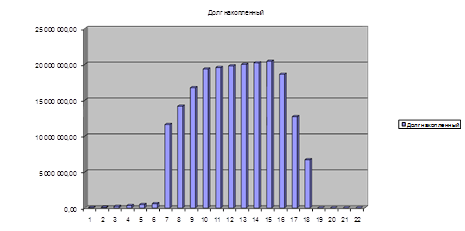

Финансовый план (денежные потоки) проекта «Гарибальди» изображен на рис. 2

Рис. 2 Денежные потоки

Динамика изменения суммарного денежного потока ( NV ) представлена на рис.3.

рис. 3 Чистый доход

Для финансирования проекта предполагается привлечь заемные средства в сумме около 31985794,6$.

Предполагается, что заемные средства будут привлечены в виде кредитной линии (доллары США) на срок до 2 лет по ставке 14% годовых, с ежемесячным начислением процентов. Возврат заемных средств предполагается на 19 месяце с начала реализации проекта, при этом кроме уплаты основного долга предполагается выплатить 2075616,86$ в виде процентов по кредиту.

3. Показатели эффективности проекта

Основные показатели инвестиционного проекта, к коим несомненно относится проект строительства и последующей продажи квартир в жилом доме по адресу г. Москва, ул. Гарибальди, представлены в таблице 4 (коэффициент дисконтирования принимался 19%).

Таблица 4. Показатели эффективности проекта

| № | Показатель эффективности | Значение |

| 1 | Чистый дисконтированный доход (NPV), $ | 21476305,43 |

| 2 | Учетная норма рентабельности (ARR) | 350,73% |

| 3 | Срок окупаемости проекта (PBP), месяцев | 19 |

| 4 | Дисконтированный срок окупаемости проекта (DPBP), месяцев | 20 |

| 5 | Индекс прибыльности (PI) | 62,30% |

Качественный анализ

В связи с тем, что проект имеет всю необходимую исходно-разрешительную документацию качественный анализ рисков проекта был сведен к выявлению наиболее значимых факторов, которые могут оказать влияние на осуществление проекта. К таковым факторам были отнесены:

· Падение цен на квартиры вследствие усиления конкуренции на рынке элитной недвижимости или негативного влияния проектов-конкурентов;

· Удорожание строительства вследствие роста цен на материалы и услуги.

Количественный анализ

Количественный анализ рисков проекта был проведен методом анализа чувствительности проекта при негативном влиянии наиболее значимых факторов. В таблице 5 представлены результаты анализа чувствительности.

При определении критических значений параметров риска основным критерием был возврат заемных средств в полном объеме.

Таблица 5

| № | Параметр | Изменение, % | NPV, $ | NV, $ | PBP, мес. |

| Базовый вариант | |||||

| нет риска | 21 476 305,43 | 25 617 220,95 | 19 | ||

| Варианты после наступления рисков | |||||

| 1 | Удорожание строительства | 10% | 19 599 144,21 | 23 649 079,23 | 20 |

| 2 | Падение цен на квартиры | 10% | 17 498 796,91 | 21 137 171,94 | 20 |

| 3 | Падение цен на квартиры и удорожание строительства | 10% | 15 616 822,81 | 19 169 030,22 | 20 |

Заключение

В условиях рыночной экономики возможностей для инвестирования довольно много. Вместе с тем любое предприятие имеет ограниченные свободные финансовые ресурсы, доступные для инвестирования. Поэтому встает задача оптимизации инвестиционного портфеля. Весьма существен фактор риска. Инвестиционная деятельность всегда осуществляется в условиях неопределенности, степень которой может значительно варьировать. Нередко решения принимаются на интуитивной основе.

Основой анализа был выбран показатель рентабельности собственного капитала. Расчет производится в несколько этапов. На первом этапе предполагается освобождение этого показателя от случайных влияний текущего года, с целью повышения объективности используемых для дальнейших расчетов данных. Усреднение, как способ повышения объективности, отчасти оправдывает себя, а главное дает некоторую формализацию расчетов. Вместе с тем он не всегда оправдан и иногда может вводить в заблуждение, так как он не учитывает случайных отклонений факторов за предыдущие периоды. На втором и третьем этапах суть анализа заключается в поиске резервов роста определенной на первом этапе рентабельности собственного капитала.

Анализ развития и распространения динамических методов определения эффективности инвестиций доказывает необходимость и возможность их применения для оценки инвестиционных проектов. Тем более важен динамический анализ инвестиционных проектов в деятельности финансового института, ориентированного на получение прибыли и имеющего многочисленные возможности альтернативного вложения средств.

Список использованной литературы

1. Маркарьян Э. А. Инвестиционный анализ – Издательский центр «МарТ», 2003г.

2. Ковалев В. В. Финансовый анализ. – Москва, Финансы и статистика, 1996.

3. Четыркин Е.М. Финансовая математика. – Москва, Дело, 2005.

4. Лукашин Ю.П. Финансовая математика. – Москва, МЭСИ, 2002.