| Скачать .docx |

Курсовая работа: Курсовая работа: Межбюджетные отношения в России

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ФОРМИРОВАНИЯ МЕЖБЮДЖЕТНЫХ ОТНОШЕНИЙ

1.1. Сущность и принципы межбюджетных отношений

1.2. Социально-экономические аспекты межбюджетных отношений в процессе их исторического развития в России

1.3. Нормативно-законодательная база, регламентирующая межбюджетные отношения в РФ

2. ОСОБЕННОСТИ МЕЖБЮДЖЕТНЫХ ОТНОШЕНИЙ В РОССИИ2

2.1. Механизм взаимоотношений федерального и региональных бюджетов

2.2. Характеристика межбюджетных отношения регионов и муниципальных образований

3. ВОЗМОЖНЫЕ ПУТИ СОВЕРШЕНСТВОВАНИЯ И РАЗВИТИЯ МЕБЮДЖЕТНЫХ ОТНОШЕНИЙ В РОССИИ

ВЫВОДЫ И ПРЕДЛОЖЕНИЯ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

ПРИЛОЖЕНИЯ

ВВЕДЕНИЕ

Осуществление политических и экономических преобразований в России требует формирования качественно новой модели бюджетной системы, адекватной федеративному устройству государства, способной обеспечивать эффективное распределение и перераспределение общественных финансовых ресурсов на всех уровнях власти. Ведь в конечном итоге от этого зависит не только социально-экономическое развитие страны, но и взаимоотношения между федеральным центром и регионами.

Во многом стихийно сложившаяся модель межбюджетных отношений в 90-х годах прошлого века не позволяла государственным органам власти и органам местного самоуправления в полной мере реализовывать свои функции. Бюджетные проблемы стали основной причиной конфликтов между федеральным центром и субъектами Федерации, между региональными и территориальными органами власти. Положение усугублялось нарастанием кризисных явлений во всех сферах экономики, включая бюджетную сферу. Это потребовало на протяжении всего пореформенного периода вносить изменения в порядок организации и механизм реализации межбюджетных отношений. Однако они носили бессистемный характер и не давали желаемого результата.

Разработанная и одобренная постановлением Правительства РФ от 30 июля 1998 г. «Концепция реформирования межбюджетных отношений в Российской Федерации в 1999-2001 годах», определившая основные направления бюджетной политики, внесла определенные позитивные сдвиги в бюджетный процесс, но существенно проблему не решила. Процесс реформирования межбюджетных отношений остается незавершенным, острота проблемы не снижается, а напротив, возрастает. Все надежды в настоящее время в плане качественных сдвигов в реформировании межбюджетных отношений ложатся на «Концепцию повышения эффективности межбюджетных отношений и качества управления государственными и муниципальными финансами в Российской Федерации в 2006–2008 гг.», принятую в апреле 2006г.

Таким образом, проблема реформирования бюджетной системы эффективного использования общественных финансовых ресурсов, вопросы их централизации и децентрализации обуславливают высокую актуальность изучения сущности и принципов межбюджетных отношений, исследования их проблематики и разработку предложений по их совершенствованию.

В российской экономической литературе вопросы межбюджетных отношений рассматриваются и анализируются в работах: Нешитой А.С., Поляка Г.Б., Завьялова Д.Ю., Милякова Н.В. и др.

Цель курсового исследования состоит в том, чтобы на основе анализа и обобщения изученного материала определить основные проблемы межбюджетных отношений в России и пути их решения.

Достижение указанных целей предполагает решение следующих задач:

- дать определение понятию «межбюджетные отношения», исследовать его сущность, раскрыть основные принципы и содержание;

- исследовать состояние межбюджетных отношений России на различных уровнях бюджетной системы;

- выявить проблемы бюджетной системы РФ, внести предложения по поводу их решения.

Объектом исследования является теоретические и практические вопросы функционирования системы межбюджетных отношений, их нормативно-правовая база.

Предметом исследования выступает проблематика взаимоотношений бюджетов различных уровней по поводу распределения и перераспределения общественных финансовых ресурсов.

Теоретической и методологической основой исследования служат труды отечественных авторов, законодательные акты РФ.

Практическая значимость работы заключается в том, что основные положения и выводы могут использоваться в качестве практического пособия, справочника и руководства к действию для работников финансово-бюджетной сферы.

Курсовое исследование состоит из введения, трех глав, заключения и списка использованной литературы. В работу включены 1 таблица, 1 рисунок, 2 приложения. Первая глава посвящена теоретическим вопросам межбюджетных отношений, их сущности, принципам и нормативно-правовой основе. Во второй главе исследуются и анализируются взаимоотношения между федеральным, региональными и муниципальными бюджетами. В третьей главе определяются возможные пути совершенствования и развития межбюджетных отношений в России.

Глава 1. Теоретические аспекты формирования межбюджетных отношений

1.1. Сущность и принципы межбюджетных отношений

Распределительная (распределение ВНП) и контрольная функция обуславливает сущность бюджета как экономической категории. В качестве таковой бюджет представляет собой систему экономических отношений, на основе которых планируются доходы и расходы государства.

Государственный бюджет страны – основной финансовый план образования и использования общегосударственного фонда денежных ресурсов. Бюджетная система государства, представляющая собой совокупность всех видов бюджетов, призвана играть важнейшую роль в реализации финансовой политики государства, цели которой зависят от его экономической политики. [14, с.74]

Взаимосвязь между отдельными звеньями бюджетной системы, организацию и принципы ее построения принято называть бюджетным устройством.

Бюджетное устройство любой страны определяется формой государственно-правового устройства государства. Государственное устройство является элементом формы государства.

По своему устройству Российская Федерация – суверенное, целостное, федеративное государство, состоящее из равноправных субъектов. Их несколько видов: республики, края, области, автономная область, автономные округа, города федерального значения. Поэтому в стране должен выполняться принцип бюджетного федерализма. В мировой практике сущность бюджетного федерализма определяется как нормативно-законодательное установление бюджетных прав и обязанностей двух равноправных сторон – федеральных и региональных уровней власти и управления, правил их взаимодействия на всех стадиях бюджетного процесса, методов частичного перераспределения бюджетных ресурсов между уровнями бюджетной системы

Построение бюджетной системы Российской Федерации основано на Конституции РФ и конституциях республик в составе РФ. В соответствии с Конституцией РФ (ст.71 и 132) и Бюджетным кодексом РФ (ст.10) бюджетная система Российской Федерации состоит из трех уровней:

1) федерального бюджета и бюджетов государственных внебюджетных фондов;

2) бюджетов субъектов Российской Федерации (региональных бюджетов) и бюджетов территориальных государственных внебюджетных фондов;

3) местных бюджетов, в том числе:

бюджеты муниципальных районов, бюджеты городских округов, бюджеты внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга;

бюджеты городских и сельских поселений.[1, ст.10]

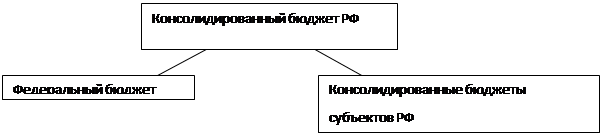

Свод бюджетов всех уровней бюджетной системы на соответствующий год представляет собой консолидированный бюджет РФ.

![]()

![]()

|

|

|

Рис.1.1. Свод бюджетов всех уровней бюджетной системы РФ

Характер взаимодействия бюджетов различных уровней между собой, его нормативно-правовое закрепление, уровень централизации и децентрализации бюджетной системы и определяет межбюджетные отношения в государстве.

Межбюджетные отношения — это отношения между органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации и органами местного самоуправления, связанные с формированием и исполнением соответствующих бюджетов.

Конечная цель межбюджетных отношений и бюджетного федерализма состоит в обеспечении гарантированного каждому человеку и гражданину страны минимальных социальных услуг и достойного уровня жизни.

Для централизованной бюджетной системы характерна высокая степень концентрации налоговых и иных поступлений в федеральном бюджете, средства которого в ходе так называемого межбюджетного выравнивания перераспределяются между нижестоящими бюджетами путем предоставления им разнообразных субсидий. Такая система позволяет мобилизовывать и целенаправленно использовать значительные бюджетные средства прежде всего в общегосударственных интересах. Но при этом остается слишком мало возможностей для учета фактических потребностей отдельных территорий (субъектов федерации и муниципальных образований) и обеспечения их заинтересованности в расширении собственных доходов потенциалов.

Децентрализация бюджетной системы, уменьшающая концентрацию бюджетных доходов в «центре», соответственно сокращает объем перераспределяемых средств, но почти никогда не избавляет полностью от необходимости применения механизмов межбюджетного выравнивания. Это обусловлено минимум двумя главными мотивами. Во-первых, пока нигде не удавалось на практике обеспечить полного соответствия величины налоговых и иных бюджетных доходов объему расходных обязательств соответствующих органов власти; недостаток средств, обычно вынужденно компенсируют бюджетными субсидиями. Во-вторых, существует задача воздействия центральной власти на формирование бюджетной и иной политики территориальных органов исходя из общегосударственных приоритетов.

Несбалансированность бюджетов «по вертикали» определяется тем, что объем функций, возлагаемых на субфедеральные органы власти, как правило, превышает их возможности по финансированию необходимых расходов за счет закрепленных доходных источников.

Несбалансированность бюджетов «по горизонтали» связана с неравномерностью экономического развития территорий, соответственно дифференциацией их доходных (налоговых) потенциалов (различия доходных возможностей крупных и малых городов, урбанизированных и сельских районов). Указанные различия возникают в силу не зависящих от самих территорий причин: отсутствия природных ресурсов, неблагоприятной демографической структуры населения.

Основной инструментарий межбюджетного выравнивания – межбюджетные трансферты. Трансферты выделяются территориальным бюджетам из созданных в федеральном, региональных и районных бюджетах специальных фондов (фонды финансовой поддержки территорий, фонды территориального развития и др.). Более подробная информация о них будет изложена в параграфе 1.3.

Современную систему бюджетных взаимоотношений в Федерации предопределила принятая в 1993 г. Конституция РФ. Все крупные национально- и административно-территориальные образования получили статус субъектов Российской Федерации. Введение в юридический оборот термина "субъект Федерации" имело отнюдь не формальное значение, а означало приобретение всеми территориями, входящими в состав Российской Федерации, статуса государственно-правовых образований, т. е. перевод отношений с ними в договорную плоскость и признание их суверенитета в областях, не переданных в ведение Федерации. В результате разграничения в Конституции полномочий Российской Федерации и ее субъектов были определены и зафиксированы три уровня компетенции: вопросы ведения и полномочия Федерации, субъектов Федерации и вопросы их совместного ведения. Местное самоуправление отделено от государства, и определена сфера его компетенции.

Конституция закрепила состав субъектов Российской Федерации. В нее вошли 89 субъектов: 21 республика, 10 автономных округов, 6 краев, 1 автономная область, 49 областей и 2 города федерального значения — Москва и Санкт-Петербург. Все субъекты Федерации признаны равноправными между собой во взаимоотношениях с федеральными органами государственной власти.

Межбюджетные отношения основываются на принципах:

• распределения и закрепления расходов бюджетов по определенным уровням бюджетной системы Российской Федерации;

• разграничения (закрепления) на постоянной основе и распределения по временным нормативам регулирующих доходов по уровням бюджетной системы Российской Федерации;

• равенства бюджетных прав субъектов Российской Федерации, равенства бюджетных прав муниципальных образований;

• выравнивания уровней минимальной бюджетной обеспеченности субъектов Российской Федерации, муниципальных образований;

• равенства всех бюджетов Российской Федерации во взаимоотношениях с федеральным бюджетом, равенства местных бюджетов .во взаимоотношениях с бюджетами субъектов Российской Федерации. [15, с.95]

В соответствии с этими принципами отдельные виды бюджетных доходов и расходов могут передаваться из федерального бюджета в бюджеты субъектов Российской Федерации и из бюджетов субъектов Российской Федерации в местные бюджеты.

Разграничение доходов и расходов между уровнями бюджетной системы РФ предполагает два момента. Во-первых, каждый уровень бюджетной системы – федеральный, региональный или местный бюджет – имеет равные права на закрепление за ним части либо полностью доходов, определенных бюджетным законодательством. Во-вторых, органы государственной власти РФ, органы государственной власти субъектов РФ и органы местного самоуправления вправе самостоятельно определять объем расходов и направления расходования средств соответственно федерального, регионального и местного бюджетов.

В основе процесса распределения расходов и доходов между звеньями бюджетной системы заложен принцип равенства бюджетов субъектов Российской Федерации во взаимоотношениях с федеральным бюджетом и местных бюджетов с региональными бюджетами, который предполагает использование единой методики расчета нормативов финансовых затрат на предоставление государственных и муниципальных услуг, нормативов расчета финансовой помощи территориальным бюджетам (межбюджетные трансферты), а также единый порядок уплаты федеральных и региональных налогов.

Принцип разграничения доходов и расходов между уровнями бюджетной системы РФ разбивается на два взаимосвязанных принципа. Во-первых, каждый уровень бюджетной системы – федеральный, региональный или местный бюджет – имеет равные права на закрепление за ним части либо полностью доходов, определенных бюджетным законодательством. Во-вторых, органы государственной власти РФ, органы государственной власти субъектов РФ и ораны местного самоуправления вправе самостоятельно определять объем расходов и направления расходования средств соответственно федерального, регионального и местного бюджетов.

Вывод. Межбюджетные отношения — это отношения между органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации и органами местного самоуправления, связанные с формированием и исполнением соответствующих бюджетов. Основной инструментарий межбюджетного выравнивания – межбюджетные трансферты.

Конечная цель межбюджетных отношений и бюджетного федерализма состоит в обеспечении гарантированного каждому человеку и гражданину страны минимальных социальных услуг и достойного уровня жизни.

Бюджетная система РФ имеет три уровня:1) федеральный бюджет; 2)региональные бюджеты; 3) местные бюджеты.

1.2 Социально-экономические аспекты межбюджетных отношений в процессе их исторического развития в России

Кто не знает прошлого, тот не видит будущего. Это относится к любому явлению, в том числе и к территориальным бюджетам.

От доли территориальных финансов бюджетов в объеме централизованных общегосударственных финансовых ресурсов зависит размер средств, выделяемых государством на развитие и содержание отраслей, обеспечивающих потребности населения в жилищно-коммунальных и социально-культурных услугах, т.е. жизненно важные потребности жителей.

Во всем мире на протяжении тысячелетий действовал и действует закон централизации финансов. Изучение развития территориальных финансов и вопроса о соотношении общегосударственных и территориальных финансов свидетельствует о наличии следующих закономерностей:

1. с повышением концентрации финансовых ресурсов в центральном бюджете ухудшается состояние территориальных финансов;

2. уменьшение доли территориальных финансов влечет за собой ухудшение экономического и социального положения в регионах;

3.снижение параметров экономического и социального развития регионов ведет к ухудшению этих показателей в целом по стране.

Это позволили сформулировать следующий закон: «Чем выше уровень концентрации средств в центральном (федеральном) бюджете, тем ниже уровень экономического и социального развития государства». [15, с.97]

В основе действия этого закона лежат следующие явления. Концентрируемые в центральном бюджете государства финансовые средства в основном направляются на обеспечение таких непроизводительных расходов, как содержание армии, аппарата управления, т.е. меньшей части населения. На территориальные бюджеты (бюджеты регионов, городов, сел) ложится нагрузка по содержанию социально-бытовой инфраструктуры (жилищно-коммунальное хозяйство, дороги, здравоохранение, образование и.т.д.) – это расходы, предназначенные для подавляющей части населения.

В России доля территориальных бюджетов и средств, направляемых на человека, всегда была мала по сравнению с европейскими странами. Если в нашей стране доля местных бюджетов в общегосударственных бюджетных средствах не превышала 27 %, то в западноевропейских странах она колебалась от 30 до 50 %.

В центральной России полезных ископаемых мало. Природные условия суровы. Поэтому производительность сельскохозяйственных земель низкая. Созданный валовой продукт также был невелик. Кроме того надо отметить, что при натуральном хозяйстве был слабо развит внутренний рынок. При этом в страну надо было ввозить из-за рубежа драгоценные металлы для чеканки российских монет, а для господствующего класса – предметы роскоши. Все это было причиной слабого развития финансовой базы государства. В то же время Российское государство почти непрерывно вело войны, сначала оборонительные, а с 16в. – в основном наступательные. Расширение территорий требовало, с одной стороны, увеличения армии как для защиты новых территорий от внешних врагов, так и для борьбы с сепаратизмом внутри страны, с другой – вызывало необходимость увеличения аппарата управления. При слабой налогооблагаемой базе это приводило к значительному изъятию финансовых ресурсов, создаваемых в стране, в казну, т.е. в центральный бюджет.

Негативно сказалась на истории России в 16в. политика Ивана Грозного.

Разделение территории страны на земщину, куда вошли экономически слабые регионы, и опричнину; перевод развития земских территорий за счет своих налогов; сосредоточение за счет богатых земель опричнины в государевой казне (центральном бюджете) большей части финансовых ресурсов государства и использование этих средств на многолетнюю Ливонскую войну привели к разорению страны. Это закончилось обнищанием населения и Смутным временем, сопровождавшимся бунтами, иностранной интервенцией.

В 19в. беспрецедентная централизация власти и финансовых ресурсов в центре при Николае первом привели к ослаблению государства, поражению в Крымской войне. И, наоборот, проведенные Александром вторым реформы, в том числе и земская, организация органов местного самоуправления – земств, передача им части общегосударственных финансовых ресурсов стали основой для ускорения темпов развития в конце 19 – начале 20 в.

Однако вступление на престол Николая второго, его нежелание проводить демократические реформы, централизация финансовых ресурсов для проведения военных авантюр на Дальнем Востоке, подготовки к войне и втягивание России в Первую мировую войну разорили ее, привели к двум революциям и практически к развалу государства. [15, с.100]

В первые десятилетия советской власти отмечалось стремление к развитию социально-бытовой инфраструктуры. Помимо политических, идеологических подходов были практические причины увеличения ресурсов на инфраструктуру. Для преодоления технической отсталости, создания промышленного потенциала надо было развивать индустрию, строить новые предприятия, города, создавать коммуникации, развивать образовательные учреждения, выпускающие специалистов, формировать сеть медицинских учреждений и.т.д.

Источником средств для развития социально-бытовой инфраструктуры стали территориальные бюджеты, доля которых в государственном бюджете возросла и в 1925г. составила 26% всех средств, поступивших в бюджетную систему. Это позволило советской власти развивать социально-бытовую инфраструктуру, резко повысив обеспеченность населения услугами ее предприятий и учреждений.

К сожалению, в последней четверти 20 в. с милитаризацией экономики, усилением для этого централизации средств в союзном бюджете доля местных бюджетов в общегосударственных финансовых ресурсах снизилась до 16%. Это привело к экономическому истощению регионов, отставанию в развитии социально-бытовой инфраструктуры, недовольству населения, сепаратизму, развалу СССР.

И в настоящее время доля территориальных бюджетов в общегосударственных финансовых ресурсах недостаточна. Она ниже, чем доля федерального бюджета. Она также ниже, чем в экономически развитых странах, где доля территориальных бюджетов выше, чем доля центрального бюджета. Отсюда и причина слабого состояния нашей социальной инфраструктуры и отставания России в обеспеченности населения ее услугами по сравнению со многими странами.

В 1998г. был принят важный документ, регулирующий межбюджетные отношения в России: «Концепция реформирования межбюджетных отношений в Российской Федерации в 1999-2001годах», утвержденная Постановлением Правительства РФ от 30 июля 1998г. № 862.

В Концепции предполагалось осуществить постепенный переход на нормативную основу определения бюджетных потребностей при оказании помощи на текущие расходы их федерального бюджета. При этом нормативы должны базироваться на минимальных государственных стандартах и социальных нормативов с учетом реальных возможностей консолидированного бюджета Российской Федерации по их финансированию в данном финансовом году. Дифференциация нормативов по регионам должна производиться по единой методике с учетом объективно обусловленных географических, природно-климатических и социально-экономических особенностей.

По мнению Правительства РФ, утвердившего Концепцию, она должна была обеспечить переход к формированию новой системы межбюджетных отношений, основанной на сбалансированном разграничении доходных и расходных бюджетных полномочий. Однако, как показала жизнь, несмотря на определенные позитивные сдвиги, она не дала существенных сдвигов в реформировании бюджетной системы.

Вывод. С повышением концентрации финансовых ресурсов в центральном бюджете снижаются параметры экономического и социального развития регионов, что ведет к ухудшению экономической ситуации в целом по стране.

Причиной чрезмерной централизации финансовых ресурсов являются: низкий уровень социально-экономического развития, что обуславливает недостаточную налоговую базу государства; милитаризация экономики; нерациональная экономическая политика центральных органов власти; прочие внешние и внутренние факторы.

1.3. Нормативно-законодательная база, регламентирующая межбюджетные отношения

Основой нормативно-законодательной базы, регулирующей межбюджетные отношения, а именно, процессы аккумуляции финансовых ресурсов в бюджетах, их распределение и перераспределение, является Налоговый Кодекс РФ (НК РФ) и Бюджетный кодекс РФ.

Согласно ст. 12 НК РФ федеральными налогами и сборами признаются налоги и сборы, которые установлены НК РФ и обязательны к уплате на всей территории Российской Федерации. В перечень этих налогов входят: НДС, акцизы, налог на прибыль организации, налог на доходы физических лиц, государственная пошлина, водный налог, сбор за право пользования объектами животного мира и водными биологическими ресурсами, единый социальный налог, налог на добычу полезных ископаемых, налоги, предусмотренные специальными налоговыми режимами. (ст.13 НК РФ)

Налоговые и неналоговые доходы федерального бюджета регулируются ст. 50 и 51 БК РФ. Примечательно, что не все налоговые доходы от федеральных налогов и сборов, а также налогов, предусмотренных специальными налоговыми режимами, зачисляются в федеральный бюджет, таким образом, имеются определенные нормативы отчислений. Полностью зачисляются в федеральный бюджет: водный налог, единый социальный налог (внебюджетные фонды), сбор за право пользования объектами животного мира и водными биологическими ресурсами, НДС. Оставшиеся федеральные налоги распределяются между федеральными, региональными и местными бюджетами согласно БК РФ.

Согласно ст. 12 НК РФ региональными налогами и сборами признаются налоги и сборы, которые установлены НК РФ и законами субъектов РФ о налогах и обязательны к уплате на всей территории соответствующих субъектов РФ. К ним относятся: налог на имущество организаций, налог на игорный бизнес, транспортный налог. Эти налоги согласно ст. 56 БК полностью зачисляются в региональные бюджеты. Однако, согласно ст.58. БК РФ, субъекты РФ могут самостоятельно устанавливать нормативы отчислений от федеральных или региональных налогов в местные бюджеты.

Согласно ст. 12 НК РФ региональными налогами и сборами признаются налоги и сборы, которые установлены НК РФ и нормативно-правовыми актами о налогах и сборах обязательны к уплате на всей территории соответствующих муниципальных образований. К ним относятся: земельный налог, налог на имущество физических лиц.

Проблема правового регулирования межбюджетных отношений в Российской Федерации вновь стала особо актуальной в связи с введением в действие с 1 января 2005 г. новой редакции гл. 16 Бюджетного кодекса Российской Федерации (далее - БК РФ). Изменилось не только название гл. 16, но и содержание. Если раньше гл. 16 именовалась "Межбюджетные отношения", то в новой действующей редакции она называется "Межбюджетные трансферты", а термин "межбюджетные отношения" используется в БК РФ лишь однажды, в его ст. 6 определяется понятие межбюджетных отношений. Действующая редакция гл. 16 посвящена непосредственно межбюджетным трансфертам. В ней определяются:

1) формы межбюджетных трансфертов, предоставляемых из федерального, региональных и местных бюджетов;

2) условия предоставления межбюджетных трансфертов;

3) общие положения о фондах, формируемых в составе федерального, региональных и местных бюджетов, из которых предоставляются межбюджетные трансферты.

Межбюджетные трансферты определяются как средства одного бюджета бюджетной системы Российской Федерации, перечисляемые другому бюджету бюджетной системы Российской Федерации (ст. 6 БК РФ). Исходя из анализа определений межбюджетных отношений и межбюджетных трансфертов, можно сделать вывод о том, что межбюджетные трансферты осуществляются в рамках межбюджетных отношений. Поэтому, несмотря на новое наименование гл. 16 БК РФ "Межбюджетные трансферты", нормы, содержащиеся в ней, регулируют не что иное, как межбюджетные отношения.

Предоставление межбюджетных трансфертов осуществляется в различных формах. Формы межбюджетных трансфертов, предоставляемых из федерального бюджета, перечислены в ст. 129 БК РФ; формы межбюджетных трансфертов, предоставляемых из бюджетов субъектов Российской Федерации, - в ст. 135 БК РФ; а формы межбюджетных трансфертов, предоставляемых из местных бюджетов, - в ст. 142 БК РФ.

C 1 января 2005г. в соответствии Федеральным законом от 20 августа 2004г. № 120 – ФЗ в БК РФ исключено понятие «регулирующие доходы», что не совсем логично. Определение понятий дотаций и бюджетных кредитов дается в ст. 6 БК РФ. Дотации - это бюджетные средства, предоставляемые бюджету другого уровня бюджетной системы Российской Федерации на безвозмездной и безвозвратной основе. Обращаем внимание, что в новой редакции БК РФ из определения дотации исключено их направление на финансирование текущих расходов бюджета - получателя дотации.

Из ст.6 новой редакции БК РФ (от.26.04.07) теперь исключено определение понятия «субвенция». На наш взгляд, данный шаг является не совсем логичным, поскольку затрудняет единое понимание данного термина практическими работниками финансово-бюджетной сферы, так как именно в ст.6 сосредоточена основополагающая терминология кодекса. Теперь данный термин в БК РФ сосредоточен только в гл.16 «межбюджетные трансферты» и различается в зависимости о взаимодействии каких уровней бюджетной системы идет речь. Например, субвенция из федерального бюджета определяется как межбюджетный трансферт, предоставляемый бюджетам субъектов РAв целях финансового обеспечения расходных обязательств субъектов РФ и (или) муниципальных образований, возникающих при выполнении полномочий РФ, переданных для осуществления органам государственной власти субъектов РФ и (или) органам местного самоуправления в установленном порядке. По аналогии определяется субвенция из регионального бюджета, только на один уровень бюджетной системы ниже. [19, с.11]

Тоже самое можно сказать о субсидиях. Субсидия из федерального бюджета определяется как межбюджетные трансферты, предоставляемые бюджетам субъектов РФ в целях софинансирования расходных обязательств, возникающих при выполнении полномочий органов государственной власти субъектов РФ по предметам ведения субъектов РФ и предметам совместного ведения Российской Федерации и субъектов РФ, и расходных обязательств по выполнению полномочий органов местного самоуправления по вопросам местного значения. По аналогии определяется субсидия из регионального бюджета, только на один уровень бюджетной системы ниже.

Общим для дотаций, субвенций и субсидий является их безвозмездный и безвозвратный характер. Отличительной чертой субвенций и субсидий от дотаций является их целевой характер. А субвенции и субсидии разграничиваются по объемам финансирования: за счет субвенции полностью финансируются те или иные целевые расходы, а субсидии предоставляются на условиях долевого финансирования целевых расходов.

Бюджетный кредит - это форма финансирования бюджетных расходов, которая предусматривает предоставление средств юридическим лицам или другому бюджету на возвратной и возмездной основах. В рамках заявленной темы нас будут интересовать дотации и только те субвенции, субсидии и бюджетные кредиты, которые предоставляются бюджетам другого уровня бюджетной системы РФ.

Бюджетный кредит предоставляется на возмездной и возвратной основе, что полностью соответствует самой сущности кредита. Возвратностью и возмездностью бюджетный кредит отграничивается от дотаций, субвенций и субсидий.

Еще одной формой межбюджетных трансфертов абз. ст. 129 БК РФ называет "иные безвозмездные и безвозвратные перечисления".

Согласно ст. 47 новой редакции БК РФ к собственным доходам бюджетов бюджетной системы отнесены доходы, зачисляемые в бюджеты в соответствии с бюджетным законодательством о налогах и сборах; неналоговые доходы, зачисляемые в бюджеты в соответствии с законодательством РФ; доходы, полученные бюджетами в виде безвозмездных поступлений, за исключением субвенций. При таком подходе вряд ли логично относить в разряд собственных (логично относить к регулирующим) доходов бюджета, исходя из их экономической природы, например, трансферты, поступающие в различных формах из бюджетов бюджетной системы РФ, или поступления от федеральных или региональных налогов, по которым к тому же нередко меняются нормативы отчислений в бюджеты нижестоящего уровня. [16, с.157]

Вывод. Основой нормативно-законодательной базы, регулирующей межбюджетные отношения, а именно, процессы аккумуляции финансовых ресурсов в бюджетах, их распределение и перераспределение, является Налоговый Кодекс РФ (НК РФ) и Бюджетный кодекс РФ. Действующая редакция гл. 16 БК РФ посвящена непосредственно межбюджетным трансфертам. В ней определяются:

1) формы межбюджетных трансфертов, предоставляемых из федерального, региональных и местных бюджетов;

2) условия предоставления межбюджетных трансфертов;

3) общие положения о фондах, формируемых в составе федерального, региональных и местных бюджетов, из которых предоставляются межбюджетные трансферты.

Общий вывод по главе. Межбюджетные отношения – это взаимоотношения между бюджетами различных уровней в рамках единого государства. Конечная цель межбюджетных отношений и бюджетного федерализма состоит в обеспечении гарантированного каждому человеку и гражданину страны минимальных социальных услуг и достойного уровня жизни.

Для бюджетного процесса федеративных государств характерно единство бюджетного процесса и его децентрализация («горизонтальная» и «вертикальная»). Для устранения «горизонтальных» и «вертикальных» диспропорций бюджетного федерализма необходима система межбюджетного выравнивания. Наиболее значимыми проблемами бюджетной системы РФ является проблема несоответствия доходов региональных и местных бюджетов расходным обязательствам региональных и местных органов власти.

Глава 2. Особенности межбюджетных отношений в России

2.1. Механизм взаимоотношений федерального и региональных бюджетов

Современное состояние межбюджетных отношений в Российской Федерации в значительной степени зависит от того, как они складываются между федеральным центром и регионами.

Наиболее сложная проблема в бюджетном устройстве – бюджетный федерализм, т.е.бюджетные взаимоотношения центра и регионов. В соответствии с законодательством РФ доходная часть бюджетов бюджетной системы РФ должна состоять из налоговых и неналоговых доходов, безвозмездных поступлений, кредитных ресурсов.

Основными задачами бюджетных взаимоотношений между центром и регионами является:

- ликвидации несоответствия между объемом расходных обязательств субфедеральных органов власти и величиной закрепленных за бюджетами данных уровней доходных поступлений;

- сдерживание и сокращение уровня дифференциации регионов в плане социально-эконономического развития с целью сбалансированного экономического развития, не допускающего сильной межрегиональной социальной напряженности;

- стимулирование территориальных «налоговых усилия» (побуждать территориальные органы власти к мобилизации дополнительных бюджетных доходов на основе более полного использования и развития их собственного доходного потенциала;

- ориентация бюджетных политик территориальных властей на реализацию общегосударственных приоритетов.

- устранение недостатков налоговой системы.

Все эти задачи решаются с помощью механизма межбюджетного выравнивания.

Основным инструментом механизма межбюджетного выравнивания (межбюджетных отношений) между федеральным центром и регионами (также как между регионами и муниципалитетами), как уже было сказано ранее, являются межбюджетные трансферты.

Межбюджетные трансферты из федерального бюджета бюджетам бюджетной системы РФ предоставляются в форме:

1. дотаций на выравнивание бюджетной обеспеченности субъектов РФ, которые распределяются между субъектами РФ в соответствии с единой методикой, утверждаемой Правительством РФ в соответствии с требованиями БК РФ. Согласно ей уровень расчетной бюджетной обеспеченности субъектов Российской Федерации до распределения дотаций из Фонда определяется по формуле:

БОi = ИНПi / ИБРi ,где:

БОi - уровень расчетной бюджетной обеспеченности субъекта Российской Федерации до распределения дотаций из Фонда;

ИНПi - индекс налогового потенциала субъекта Российской Федерации;

ИБРi - индекс бюджетных расходов субъекта Российской Федерации. [2, с.1]

Индекс налогового потенциала - относительная (по сравнению со средним по Российской Федерации уровнем) оценка налоговых доходов консолидированного бюджета субъекта Российской Федерации, определяемая с учетом уровня развития и структуры экономики субъекта Российской Федерации. Индекс налогового потенциала применяется для сопоставления уровней расчетной бюджетной обеспеченности субъектов Российской Федерации и не является прогнозируемой оценкой налоговых доходов субъектов Российской Федерации в расчете на душу населения или в абсолютном размере.

Индекс бюджетных расходов - относительная (по сравнению со средним по Российской Федерации уровнем) оценка расходов консолидированного бюджета субъекта Российской Федерации по предоставлению одинакового объема бюджетных услуг в расчете на душу населения, определяемая с учетом объективных региональных факторов и условий.

Индекс бюджетных расходов применяется для сопоставления уровней расчетной бюджетной обеспеченности субъектов Российской Федерации и не является прогнозируемой оценкой расходов субъектов Российской Федерации в расчете на душу населения или в абсолютном размере.

Дотации образуют Федеральный фонд финансовой поддержки субъектов РФ. Проект и методика распределения дотаций на выравнивание бюджетной обеспеченности субъектов РФ между субъектами РФ вносится в Государственную Думу в составе проекта федерального закона о федеральном бюджете на очередной финансовый год и плановый период и утверждается при рассмотрении проекта указанного федерального закона во втором чтении. То же самое касается субсидий и субвенций.

2. Совокупность субсидий бюджетам субъектов РФ из федерального бюджета образует Федеральный фонд софинансирования расходов. В составе федерального бюджета могут предусматриваться субсидии бюджетам субъектов РФ на выравнивание обеспеченности субъектов РФ в целях реализации ими отдельных расходных обязательств.

3. Совокупность субвенций бюджетам субъектам РФ из федерального бюджета образует Федеральный фонд компенсаций.

Субвенции распределяются между всеми субъектами РФ единой для соответствующего вида субвенций методике пропорционально численности населения, потребителей соответствующих государственных (муниципальных) услуг, другим показателям с учетом нормативов формирования бюджетных ассигнований на исполнение соответствующих обязательств объективных условий, влияющих на стоимость государственных (муниципальных)услуг в субъектах РФ

4. иных межбюджетных трансфертов бюджетам субъектов РФ, которые предусмотрены федеральными законами и принятыми в соответствии сними нормативно правовыми актами Правительства РФ, бюджетам бюджетной системы РФ могут быть предоставлены иные межбюджетные трансферты.

Крупнейшим каналом федеральной финансовой помощи регионам являются дотации на выравнивание уровня минимальной бюджетной обеспеченности из ФФПР. (см. табл. 1).

Механизм межбюджетных отношений, при котором основным регулятором стал выступать целевой Фонд финансовой поддержки регионов, введен с 1994 г. В 1994 г. фонд формировался в размере 22 % НДС (за счет его доли, поступавшей в федеральный бюджет), в 1995 г. – в размере 27% НДС. В 1996-1998гг. фонд создавался за счет 15 % общего размера налоговых доходов, поступающих в федеральный бюджет, за исключением подоходного с физических лиц и ввозных таможенных пошлин. В 1999 и 2000гг. он был образован в размере 14% налоговых доходов, поступающих в федеральный бюджет, за исключением доходов от НДС и акцизов по товарам, ввозимым на территорию РФ, таможенных пошлин и иных таможенных платежей. [16, с.160]

В соответствии с федеральными законами о федеральном бюджете с 2001 г. ежегодно образовывается Федеральный фонд финансовой поддержки субъектов РФ (ФФПР), основное предназначение которого – выравнивание уровня их бюджетной обеспеченности. Дотации на выравнивание бюджетной обеспеченности предоставляются субъектам РФ, уровень бюджетной обеспеченности которых не превышает уровня, установленного в качестве критерия выравнивания расчетной бюджетной обеспеченности субъектов РФ

В течение нескольких лет ФФПР составлял около 14 % от общего размера налоговых доходов федерального бюджета, за исключением доходов от таможенных пошлин.

Как видно из таблицы 1, объем фонда, начиная с 2000г. имеет в абсолютном выражении устойчивый рост. При этом в процентном отношении наблюдается снижение. Например, с 2007 по 2008г.г. он вырос на 26,2 %. (см.табл. приложения 2). Данный факт свидетельствует о росте доходной

Таблица 1

Масштабы Фонда финансовой поддержки субъектов Российской Федерации в 1994-2007 гг.

| года | сумма в млрд.руб., (до 1998г.-трлн.руб.) | доля в % в федеральном бюджете (вкл.внебюджеиные фонды) | кол-во дотационных регионов |

| 1994 | 11,9 | 6,1 | – |

| 1995 | 23,6 | 8,3 | 78 |

| 1996 | 39,3 | 9,0 | 75 |

| 1997 | 52,9 | 10,0 | 81 |

| 1998 | 39,2 | 7,8 | 76 |

| 1999 | 33,7 | 5,9 | 76 |

| 2000 | 57,4 | 6,7 | 71 |

| 2001 | 100,3 | 8,4 | 70 |

| 2002 | 147,5 | 7,6 | 71 |

| 2003 | 173,8 | 7,2 | 71 |

| 2004 | 175,8 | 6,4 | 71 |

| 2005 | 189,9 | 5,4 | 67 |

| 2006 | 228,2 | 5,3 | 65 |

| 2007 | 260,4 | 4,8 | 69 |

| 2008 | 328,6 | 5,2 | 72 |

части федерального бюджета даже с учетом инфляции. Это является результатом роста налогооблагаемой базы, который обусловлен устойчивым экономическим ростом в стране за последние несколько лет. В 2007г., как и в прошлые годы, самыми большими доходными статьями федерального бюджета являлись: таможенные пошлины – 33,9 %, НДС – 29 %, НДФЛ – 18 %.

Процентное снижение можно трактовать двояко. С одной стороны это способствует снижению иждивенческих настроений у регионов, с другой стороны их потребность в таком финансировании достаточно велика. Однако, как показывает нам табл.1, число дотационных регионов за последний год выросло с 67 до 72. И это при том, что в стране за последние несколько лет наблюдался впечатляющий экономический рост. Это позволяет говорить: о неэффективности методики, да и, вообще, всей системы образования и распределения данного фонда по регионам; о налоговой политике, провоцирующей усиление бюджетной централизации.

Наибольшая доля ФФПР в 2007г. (см. табл.приложения 1) пришлась на следующие регионы: Дагестан (7,4 %), Якутия (5,6%), Алтайский край ( Чечня (4%). В 2008 г. ситуация в данном плане существенно не изменилась. В 2008г. ряды дотационных регионов пополнили: республика Коми; Ярославская, Челябинская, Оренбургская, Томская области. На наш взгляд присутствие такого мощного в социально-экономическом плане региона как Челябинская область в списке ФФПР результат попустительского отношения властей данного субъекта РФ в плане финансового менеджмента региона и иждивенческих настроений. [3, 4]

Соотношение доходов между федеральными и региональными бюджетами составляло в 2001 г. 59:41 вместо прежнего 53:47, а в 2002-2007гг. это соотношение было в среднем 60:40. На наш взгляд, это результат налоговой политики, направленной на полную централизацию НДС и акцизов на табачные изделия в федеральном бюджете. При этом остающиеся в субъектах РФ доходы распределяются в следующих соотношениях: примерно 24-25 % доходов от консолидированного бюджета остаются в субъектах РФ и 19-20 % - доходы органов местного самоуправления Подавляющее большинство регионов постоянно находится на дотации (примерно 70). [16, с.161]

В настоящее время взаимоотношения федерального и региональных бюджетов не имеют достаточной законодательной базы, непрозрачны, крайне запутаны, во многом произвольны и требуют радикального упорядочения. Помощь регионам из федерального бюджета осуществляется не только посредством прямых транзакций (перечислений) на определенные цели, но и в виде всяких льгот по налогам, которые должны по общему порядку поступать в федеральный бюджет, а также в других формах. Такое положение открывает простор для субъективизма, скрытых дотаций, определяемых не только реальным положением дел в регионах, но и политическими и иными мотивами.

Вывод. Помощь из центра не носит целевого характера, не стимулирует региональные органы управления совершенствовать свою собственную деятельность и полнее использовать внутренние возможности хозяйства соответствующих территорий, более того - поощряет иждивенчество. Все это усугубляется растущей централизацией финансовых ресурсов, провоцируемой налоговой системой.

В итоге взаимоотношения федерального бюджета с регионами зашли в тупик. Количество регионов-доноров за последние несколько лет не только перестало увеличиваться, но за последний год их уменьшилось на 5.И это при том, что в стране за последние несколько лет наблюдался устойчивый экономический рост. Причем эти регионы справедливо возмущены тем, что не имеют никаких преимуществ по сравнению с иждивенцами. Получается, что регионы, которые слабо работают над программами лучшего использования имеющихся у них ресурсов или более того проводят политику торможения реформ, могут жить не хуже других за счет перераспределения средств через федеральный бюджет от более успешно и творчески работающих регионов. Ярким примером является Башкортостан, который на протяжении многих лет, будучи успешным регионом-донором, умудрился в 2007г. стать дотационным. То же самое относится к Челябинской области. Такие условия, естественно, отбивают у регионов-доноров стимул к дальнейшему социально-экономическому совершенствованию.

2.2. Характеристика межбюджетных отношений регионов и муниципальных образований

Основные задачи бюджетных взаимоотношений между регионами и муниципальными образованиями аналогичны задачам межбюджетных отношений между федеральным центром и регионами.

Финансовой основой местного самоуправления является местный бюджет. Формирование, утверждение и исполнение местных бюджетов (бюджетов муниципальных образований), контроль за их исполнением осуществляются органами местного самоуправления самостоятельно. Дотации на выравнивание бюджетной обеспеченности поселений предусматриваются в бюджете субъекта РФ в целях выравнивания финансовых возможностей поселений по осуществлению органами местного самоуправления полномочий по решению вопросов местного значения исходя из численности жителей и (или) бюджетной обеспеченности.

Распределение дотаций на выравнивание бюджетной обеспеченности поселений между поселениями и (или) заменяющие их дополнительные нормативы отчислений от налога на доходы физических лиц в бюджеты поселений утверждаются законом субъекта РФ о бюджете субъекта РФ. Данные дотации образуют региональный фонд финансовой поддержки.

Совокупность субсидий местным бюджетам из бюджета субъекта Российской Федерации образует региональный фонд софинансирования расходов.

Совокупность субвенций местным бюджетам из бюджета субъекта Российской Федерации образует региональный фонд компенсаций.

Прежде чем принимать решение об оказании финансовой помощи муниципальному образованию, региональные органы власти вправе и должны осуществлять проверку ее целесообразности. Таким образом, чтобы помощь из Фонда Финансовой Поддержки Муниципальных Образований (ФФПМО) не превратилась в канал финансирования недостаточно эффективного управления территориями, органы власти субъекта Федерации вправе проверять, какая работа ведется на местах по увеличению доходов местных бюджетов, а также по выполнению законодательства по их расходованию при соблюдении необходимых мер экономии. Однако, единая методика подобного распределения, равно как и в целом практика межбюджетных отношений внутри регионов, пока не сложилась. Существуют отдельные подходы, ведутся поиски наиболее оптимальных решений, соответствующих условиям различных типов регионов России.

Число регионов за 2005, где зависимость местных бюджетов от регионального была выше 50%, увеличилось с 33 до 40, а выше 60% - с 19 до 23, выше 70% - с 12 до 15 регионов. Хотя надо признать, что позитивные сдвиги в плане регулирования межбюджетный отношений на местном уровне все-таки происходят. Новые редакции БК РФ (с 26.04.07) предусматривают создание и введение начиная с 2007 г. 2 уровневой местной бюджетной системы, что окажет, на наш взгляд, позитивное влияние на гибкость и эффективность межбюджетных отношений. [10, с.49]

Отметим, что предлагаемые новыми редакциями БК РФ изменения в структуре бюджетной системы обусловлены тем, что в соответствии с действующими нормами БК бюджетная система Российской Федерации имеет 3 уровня, реально в большинстве субъектов РФ присутствует 4 уровня. Так, в 34 субъектах Федерации созданы местные бюджеты 2 уровней, в 15-местные бюджеты на уровне поселений и районные "государственные" бюджеты. Кроме того, в составе бюджетов районов имеются сметы доходов и расходов поселков и сельских администраций. При этом число местных бюджетов возрастет с 11-12 тыс., до 28-30 тыс.

Одним из образцовых регионов РФ в плане реформирования межбюджетных отношений является Республика Татарстан (РТ). Реформирование бюджетной системы РТ привело к новому качественному уровню управления государственными финансами. Среди нововведений наиболее существенными можно считать внедрение в бюджетный процесс:

1. принципов бюджетирования, ориентированного на результат;

2. четкого и прозрачного распределения доходных источников и расходных источников между уровнями бюджетов республики;

3. трехлетнего планирования показателей не только регионального бюджета, но и бюджетов муниципальных районов и городских округов;

4. единого порядка формирования бюджетов всех уровней бюджетной системы Татарстана [7, с.15]

В 2005-2006 гг. в республике было начато проведение мероприятий, позволивших применить вышеуказанные принципы формирования и исполнения бюджета на практике. В первую очередь речь идет о внедрении нормативного финансирования учреждений социальной сферы, позволившего установить единые принципы финансирования учреждений в зависимости от количества получателей бюджетных услуг. Благодаря этому стали ясно видны те отрасли социальной сферы, в которых выделяемые ресурсы расходуются недостаточно эффективно, а качество предоставляемых услуг оставляет желать лучшего. Для стимулирования местных органов власти к развитию экономики муниципальных образований и повышению их самостоятельности в республике с 2006 г. наряду с доходными источниками, закрепленными за муниципалитетами на постоянной основе, в местные бюджеты зачисляется налог на доходы физических лиц по дополнительным нормативам, частично заменяющим дотации из регионального фонда финансовой поддержки. В прогнозе бюджета на 2008 г. данная сума налога запланирована в объеме 2,9 млрд. руб. Кроме того, в республике с 2008г. для стимулирования развития муниципальных образований создан специальный фонд, который формируется за счет субвенций из республиканского бюджета в объеме 700 млн. руб. Муниципальные районы и городские округа имеют возможность ежегодно гласно бороться за данные средства путем улучшения своих макроэкономических показателей.

Вывод. Число регионов за 2005, где зависимость местных бюджетов от регионального была выше 50%, увеличилось с 33 до 40, а выше 60% - с 19 до 23, выше 70% - с 12 до 15 регионов. Хотя надо признать, что позитивные сдвиги в плане регулирования межбюджетный отношений на местном уровне все-таки происходят. Новые редакции БК РФ (с 26.04.07) предусматривают создание и введение начиная с 2007 г. 2 уровневой местной бюджетной системы, что окажет, на наш взгляд, позитивное влияние на гибкость и эффективность межбюджетных отношений.

Одним из образцовых регионов РФ в плане реформирования межбюджетных отношений является Республика Татарстан (РТ). На наш взгляд, если бы во всех регионах власти бы проводили такую интенсивную работу по реформированию бюджетной системы, межбюджетные отношения по всей стране в кратчайшие сроки качественно преобразились в лучшую сторону.

Общий вывод по главе. Помощь из центра не носит целевого характера, не стимулирует региональные органы управления совершенствовать свою собственную деятельность и полнее использовать внутренние возможности хозяйства соответствующих территорий, более того - поощряет иждивенчество. Все это усугубляется растущей централизацией финансовых ресурсов, провоцируемой налоговой системой. То же самое можно сказать о взаимодействии региональных и муниципальных бюджетов.

Одним из образцовых регионов РФ в плане реформирования межбюджетных отношений является Республика Татарстан (РТ). Реформирование бюджетной системы РТ привело к новому качественному уровню управления государственными финансами.

Глава 3. Возможные пути совершенствования и развития межбюджетных отношений в России

Основная причина хронического кризиса межбюджетных отношений и региональных финансов России — резкая диспропорция между переданными на региональный уровень финансовыми ресурсами и ответственностью за их использование. Официальная (легальная) система межбюджетных отношений остается чрезмерно централизованной даже по меркам унитарных государств, заведомая невыполнимость (нерациональность) ее требований позволяет региональным властям переложить основную политическую и финансовую ответственность на федеральный центр, сохранив за собой почти неограниченные теневые полномочия.

Также одной из основных причин является недостаточно эффективная система распределения межбюджетных трансфертов между регионами, не стимулирующая регионы усиленно работать в плане оптимизации своих финансово-хозяйственных ресурсов и поощряющая иждивенчество. Конечно, определенные позитивные сдвиги в данном направлении есть, но они все еще недостаточны, чтобы в ближайшее время существенно изменить ситуацию к лучшему.

Даже в бюджетном послании Президента Российской Федерации Федеральному Собранию от 9 марта 2007 г. прямо указывается на то, что пока не найден оптимальный баланс между объективно необходимым выравниванием бюджетной обеспеченности и созданием стимулов для развития экономического и налогового потенциала регионов, снижения уровня дотационности, повышения ответственности за принимаемые на местах решения. Также в данном послании обращается внимание, что с трудом преодолеваются традиции централизованного регулирования доходов и расходов местных бюджетов. Имеются факты оплаты расходных обязательств муниципальных образований напрямую их бюджетов субъектов РФ. Устранение муниципальных образований от реализации их собственных полномочий приводит к размыванию ответственности, отсутствию стимулов у муниципальных образований к поиску более эффективных способов реализации этих полномочий. И, вообще, до настоящего времени в большинстве регионов не решена задача закрепления за местными бюджетами на долгосрочной основе отчислений от налогов, подлежащих зачислению в бюджеты субъектов РФ. [6, с.7]

На наш взгляд, система межбюджетных трансфертов должна быть ориентирована не на само по себе выравнивание в плане реализации финансовой самостоятельности регионов и муниципалитетов и снижения уровня различий в их социально-экономическом развитии, а на выравнивание социально-экономической базы действительно нуждающихся регионов, отсталость которой является причиной финансовой несостоятельности этих регионов. Должна быть создана четкая нормативно-правовая основа и система, объективно оценивающая усилия нуждающихся регионов, направленные на рост своей социально-экономической базы. Эффективное стимулирование регионов в данном плане должно привести со временем к снижению или ликвидации отсталости социально-экономической базы, что приведет к существенному сокращению дотационных регионов. Таким образом выделять необходимо трансферты дифференцированно и не просто исходя из нуждаемости, а под программы лучшего использования внутренних возможностей регионов в интересах их самостоятельного развития и при условии последующего снижения дотаций, а также проведения политики рыночных реформ.

Все это, конечно, невозможно без увязки с налоговой политикой, которая в последнее время направлена, наоборот, на централизацию. Конечно, есть много моментов, когда усиление централизации оправданно. На наш взгляд, она была оправданна в 90-х и начале 2000-х годов, когда налогооблагаемая база страны была очень слаба, были сильны сепаратистские настроения в регионах и началась политика по укреплению вертикали власти. Но в последние годы, когда страна была в состоянии интенсивного экономического роста, такая политика неоправданна. Да и с вертикалью власти федеральные власти явно «перегнули палку». Россия все сильнее и сильнее приобретает черты унитарного государства.

Но начавшийся не так давно мировой финансовый кризис, скорее всего вряд ли даст направить налоговое законодательство в сторону децентрализации. По крайней мере, на наш взгляд, централизация не должна ни в коем случае дальше усиливаться. Тем более что мы придерживаемся оптимистических взглядов. По нашим прогнозам оживление в экономике начнется уже с середины 2009г., а в первом полугодии 2010г. экономические параметры страны достигнут своего докризисного уровня. После этого рост экономики продолжится вперед.

На наш взгляд, также необходимо обеспечивать определенные финансовые преимущества для регионов-доноров, за счет которых живут регионы, получающие федеральную помощь.

Также необходимо применять систему санкций как за нарушение сроков и размеров перечислений предусмотренных средств из республиканских и региональных бюджетов в федеральный, так и за нарушение сроков и размеров предоставления финансирования из федерального бюджета регионам и бюджетным организациям.

К позитивным итогам преобразований в федеративных отношениях, осуществляемых в последние годы, следует отнести начавшийся процесс совершенствования федеративной административно-территориальной структуры государства, а именно, укрупнение регионов. Само количество субъектов Федерации чрезвычайно велико (89), в мире нет подобного аналога федеративного государства. Очевидно, что в условиях достаточно централизованной системы управления экономикой и социальной сферой в России, это сказывается на качестве государственного управления (естественно, не в лучшую сторону). И, наконец, существует очень сложная проблема, как было ранее сказано, асимметричности российского федерализма в плане экономического «неравенства регионов». Укрупнение регионов должно несколько снизить эту ассиметричность и тем самым облегчить процесс межбюджетного выравнивания.

Конечно, данный процесс должен проходить на взаимовыгодной основе и не может, да и не должен затрагивать республики, области, округа, построенные по национальному признаку.

Что касается дальнейшего развития межбюджетных отношений, то мы, несмотря на сегодняшние трудности в данном направлении, придерживаемся все-таки оптимистических взглядов.

Реформирование межбюджетных отношений в ближайшие 3-4 года будет идти в том направлении, которое определено в «Концепции повышения эффективности межбюджетных отношений и качества управления государственными и муниципальными финансами в Российской Федерации в 2006–2008 гг» и бюджетном послании Президента Российской Федерации Федеральному собранию от 9 марта 2007г., хотя не так быстро и эффективно, как бы этого хотелось.

В данной Концепции определены следующие основные задачи:

1) укрепление финансовой самостоятельности субъектов Федерации;

2) создание стимулов для увеличения поступлений доходов в региональные и местные бюджеты;

3) создание стимулов для улучшения качества управления региональными и муниципальными финансами;

4) повышение прозрачности региональных и муниципальных финансов;

5) оказание методологической и консультационной помощи субъектам Федерации в целях повышения эффективности и качества управления региональными и муниципальными финансами, а также в целях реализации реформы местного самоуправления.

В Бюджетном послании определены следующие основные задачи на 2008-2010 годы:

- превращение федерального бюджета в эффективный инструмент макроэкономического регулирования;

- обеспечение долгосрочной сбалансированности бюджетов всех уровней

- дальнейшее удлинение горизонта бюджетного планирования. [6, с.7]

Вывод. Основными направлениями совершенствования межбюджетных отношений в России должны стать:

1) укрепление финансовой самостоятельности субъектов Федерации;

2) укрупнение регионов на взаимовыгодной, экономически целесообразной основе;

3) создание четкой нормативно-правовой основы, объективно оценивающей усилия нуждающихся регионов, направленные на рост своей социально-экономической базы;

4) введение эффективной дифференцированной системы выделения трансфертов нуждающимся регионам в зависимости от результатов их финансово-экономической деятельности

5) обеспечение определенных финансовые преимуществ для регионов-доноров, за счет которых живут регионы, получающие федеральную помощь.

Так как мы придерживаемся оптимистических взглядов, то дальнейшее развитие межбюджетных отношений пойдет именно по направлениям, указанным выше.

ВЫВОДЫ И ПРЕДЛОЖЕНИЯ

Межбюджетные отношения — это отношения между органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации и органами местного самоуправления, связанные с формированием и исполнением соответствующих бюджетов.

Осуществление политических и экономических преобразований в России требует формирования качественно новой модели бюджетной системы, адекватной федеративному устройству государства, способной обеспечивать эффективное распределение и перераспределение общественных финансовых ресурсов на всех уровнях власти. Ведь в конечном итоге от этого зависит не только социально-экономическое развитие страны, но и взаимоотношения между федеральным центром и регионами.

Бюджетный федерализм определяет взаимоотношения между бюджетами различных уровней в рамках единого государства. Построение подлинного бюджетного федерализма немыслимо при нерешенности основных проблем федерализма в государстве.

Наиболее значимыми проблемами бюджетной системы РФ являются:

1) проблема несоответствия доходов региональных и местных бюджетов расходным обязательствам региональных и местных органов власти;

2) недостаточно эффективная нормативно-правовая основа, регулирующая межбюджетные отношения;

3) чрезмерная межрегиональная дифференциация регионов в плане социально-экономического развития;

4) неэффективная система распределения финансовой помощи нуждающимся регионам и муниципалитетам посредством межбюджетным трансфертов, поощряющая иждивенческие настроения и отбивающая у регионов-доноров совершенствовать свою финансово-экономическую деятельность.

Основными направлениями совершенствования межбюджетных отношений в России должны стать:

1) укрепление финансовой самостоятельности субъектов Федерации;

2) укрупнение регионов на взаимовыгодной, экономически целесообразной основе;

3) создание четкой нормативно-правовой основы, объективно оценивающей усилия нуждающихся регионов, направленные на рост своей социально-экономической базы;

4) введение эффективной дифференцированной системы выделения трансфертов нуждающимся регионам в зависимости от результатов их финансово-экономической деятельности;

5) обеспечение определенных финансовые преимуществ для регионов-доноров, за счет которых живут регионы, получающие федеральную помощь.

Что касается дальнейшего развития межбюджетных отношений, то мы, несмотря на сегодняшние трудности в данном направлении, придерживаемся все-таки оптимистических взглядов.

Процесс реформирования межбюджетных отношений в ближайшие 3-4 года будет идти в следующих направлениях:

1) укрепление финансовой самостоятельности субъектов Федерации;

2) создание стимулов для увеличения поступлений доходов в региональные и местные бюджеты;

3) создание стимулов для улучшения качества управления региональными и муниципальными финансами;

4) повышение прозрачности региональных и муниципальных финансов.

Список использованной литературы

1. Нормативно-правовые материалы

1. Бюджетный кодекс Российской Федерации от 31 июля 1998 г. N 145-ФЗ (с изменениями от 31 декабря 1999 г., 5 августа, 27 декабря 2000 г., 8 августа, 30 декабря 2001 г., 29 мая, 10, 24 июля, 24 декабря 2002 г., 7 июля, 11 ноября, 8, 23 декабря 2003 г., 20 августа, 23, 28, 29 декабря 2004 г., 9 мая, 1 июля, 12 октября, 19, 22, 26, 27 декабря 2005 г., 3 января, 2 февраля, 16 октября, 3 ноября, 4, 19, 30 декабря 2006 г., 20, 26 апреля, 24 июля 2007 г., 06.12.2007) в ред.от 24. 11. 2008 г., consultant.ru.

2. Методика распределения дотаций из Федерального фонда финансовой поддержки субъектов Российской Федерации от 22.11.2004г.(с учетом внесенных изменений), minfin.ru.

3. Налоговый Кодекс РФ от 31.07.1998г., в ред. от 30.06.2008г., consultant.ru.

4 . Федеральный Закон «О федеральном бюджете на 2007 год» от 27.12.2006г. , minfin.ru.

5.Федеральнвй Закон «О федеральном бюджете на 2008-2010-е годы» от 29.12.2007, minfin.ru.

2. Специальная литература

6. Бюджетное послание Президента Российской Федерации Федеральному Собранию от 13 марта 2007г.// Финансы -2007-№3-стр.5-10.

7. Гайзатуллин. Р.Р. Бюджетный процесс в республике Татарстан на современном этапе // Финансы -2008-№6-стр.13-16.

8. Завьялов Д.Ю. Потенциал межбюджетного регулирования как инструмента бюджетной политики // Финансы -2008-№3-стр.11-14.

9. Миляков Н.В.- 2-е изд. – М: ИНФРА-М, 2004.-543 с.

10. Нешитой А.С. Финансы. Учебник.- 8-е изд., перераб. и доп. – М.; Издательско-торговая корпорация «дашков и К, 2008 – 512с

11. Родионова А.К. Политический институт современного бюджетного федерализма в условиях демократизации российского государства, ЗИП СибУПК, 2006г. - 165с.

12. Силуанов А.Г. Финансовая помощь из федерального бюджета // Бюджет. 2004. № 3. С. 11.

13. Федоров В.А. Бюджетный процесс в России: этапы становления, перспективы развития, роль органов Федерального казначейства. М: Хабаровск, 2004 г. – 345 с.

14. Финансы, денежное обращение и кредит. Учебник. Краткий курс/Подред.Н.Ф.Самсонова.-М:Инфра –2007.-302с.

15. Финансы: учебник для студентов вузов, обучающихся по экономическим специальностям, специальности «Финансы и кредит»/Под ред. Г.Б.Поляка. – 3-е изд. – 703с.(

16. Финансы, денежное обращение и кредит. Учебник для вузов /под. ред.Г.Б. Поляка –2007.-302с.

17. Финансы. Денежное обращение. Кредит: учебник для студентов вузов, обучающихся по направлениям экономики и менеджмента /Под.ред.Г.Б.Поляка.-3-е изд., перераб. и доп. – М:ЮНИТИ-ДА

18. Финансовые проблемы бюджета-2005 (по материалам конференции Гильдии финансистов)//Финансы. - 2005. - №10-стр.11-14.

19. Шишлов А.В. Бюджетное законодательство и межбюджетные трансферты// Финансы-2007-№ 11-стр.10-13.

20. Ходасевич С. Бюджетный федерализм: оценка условий // Экономист 2004 №4 стр.10-14.

Приложения

Приложение 1

Распределение дотаций из Федерального Фонда Финансовой поддержки на 2007-2008гг., предусмотренное в федеральном бюджете (млн.руб.)

| № | название региона | 2007г. | в % к итогу | 2008г | в % к итогу | темп прироста в % |

| 1 | Республика Адыгея (Адыгея) | 2880,8 | 1,1 | 3161,7 | 1,0 | 9,8 |

| 2 | Республика Алтай | 4152,4 | 1,6 | 4383,7 | 1,3 | 5,6 |

| 3 | Республика Башкортостан | 1295,1 | 0,5 | 2370,9 | 0,7 | 83,1 |

| 4 | Республика Бурятия | 8193,7 | 3,1 | 10437,5 | 3,2 | 27,4 |

| 5 | Республика Дагестан | 18624,0 | 7,2 | 23080,9 | 7,0 | 23,9 |

| 6 | Республика Ингушетия | 4380,1 | 1,7 | 5017,1 | 1,5 | 14,5 |

| 7 | Кабардино-Балкарская Республика | 4967,5 | 1,9 | 5665,2 | 1,7 | 14,0 |

| 8 | Республика Калмыкия | 1685,1 | 0,6 | 1891,0 | 0,6 | 12,2 |

| 9 | Карачаево-Черкесская Республика | 3088,8 | 1,2 | 3667,1 | 1,1 | 18,7 |

| 10 | Республика Карелия | 1269,4 | 0,5 | 1533,7 | 0,5 | 20,8 |

| 11 | Республика Коми | 314,6 | 0,1 | |||

| 12 | Республика Марий Эл | 3165,8 | 1,2 | 3165,8 | 1,0 | 0,0 |

| 13 | Республика Мордовия | 3348,9 | 1,3 | 3348,9 | 1,0 | 0,0 |

| 14 | Республика Саха (Якутия) | 14609,9 | 5,6 | 22768,1 | 6,9 | 55,8 |

| 15 | Республика Северная Осетия - Алания | 3700,0 | 1,4 | 3592,8 | 1,1 | -2,9 |

| 16 | Республика Тыва | 5536,1 | 2,1 | 7301,9 | 2,2 | 31,9 |

| 17 | Удмуртская Республика | 371,6 | 0,1 | 1253,2 | 0,4 | 237,2 |

| 18 | Республика Хакасия | 770,2 | 0,3 | 1344,7 | 0,4 | 74,6 |

| 19 | Чеченская Республика | 10458,3 | 4,0 | 11979,2 | 3,6 | 14,5 |

| 20 | Чувашская Республика - Чувашия | 4870,7 | 1,9 | 4870,7 | 1,5 | 0,0 |

| 21 | Алтайский край | 12598,0 | 4,8 | 14995,1 | 4,6 | 19,0 |

| 22 | Камчатка, в том числе | 1120,6 | 0,4 | 1889,2 | 0,6 | 68,6 |

| Корякский автономный округ | 1120,6 | 0,4 | 1889,2 | 0,6 | 68,6 | |

| 23 | Краснодарский край | 5903,5 | 2,3 | 6387,5 | 1,9 | 8,2 |

| 24 | Красноярский край | 3122,6 | 1,2 | 3502,5 | 1,1 | 12,2 |

| 25 | Пермский край, в том числе: | 1763,6 | 0,7 | 2178,0 | 0,7 | 23,5 |

| Коми-Пермяцкий округ | 1763,6 | 0,7 | 2178,0 | 0,7 | 23,5 | |

| 26 | Приморский край | 6253,0 | 2,4 | 7320,4 | 2,2 | 17,1 |

| 27 | Ставропольский край | 8174,1 | 3,1 | 9354,4 | 2,8 | 14,4 |

| 28 | Хабаровский край | 4013,5 | 1,5 | 4733,8 | 1,4 | 17,9 |

| 29 | Амурская область | 4436,2 | 1,7 | 5855,8 | 1,8 | 32,0 |

| 30 | Архангельская область | 2544,8 | 1,0 | 4705,7 | 1,4 | 84,9 |

| 31 | Белгородская область | 825,4 | 0,3 | 927,3 | 0,3 | 12,4 |

| 32 | Брянская область | 6310,2 | 2,4 | 825,4 | 0,3 | -86,9 |

| 33 | Владимирская область | 2809,1 | 1,1 | 6310,2 | 1,9 | 124,6 |

| 34 | Волгоградская область | 2213,4 | 0,8 | 4048,3 | 1,2 | 82,9 |

| 35 | Воронежская область | 4729,8 | 1,8 | 3094,5 | 0,9 | -34,6 |

| 36 | Ивановская область | 4996,4 | 1,9 | 6822,6 | 2,1 | 36,6 |

| 37 | Иркутская область | 3656,4 | 1,4 | 5590,5 | 1,7 | 52,9 |

| 38 | Калининградская область | 938,1 | 0,4 | 6737,7 | 2,1 | 618,2 |

| 39 | Калужская область | 1622,4 | 0,6 | 1075,0 | 0,3 | -33,7 |

| 40 | Камчатская область | 6410,5 | 2,5 | 1460,2 | 0,4 | -77,2 |

| 41 | Кемеровская область | 1394,9 | 0,5 | 1394,9 | 0,4 | 0,0 |

| 42 | Кировская область | 4737,7 | 1,8 | 5211,4 | 1,6 | 10,0 |

| 43 | Костромская область | 1891,9 | 0,7 | 2195,9 | 0,7 | 16,1 |

| 44 | Курганская область | 4960,9 | 1,9 | 5764,8 | 1,8 | 16,2 |

| 45 | Курская область | 1673,2 | 0,6 | 1660,9 | 0,5 | -0,7 |

| 46 | Магаданская область | 2711,5 | 1,0 | 5663,5 | 1,7 | 108,9 |

| 47 | Московская область | 4268,6 | 1,6 | 4268,6 | 1,3 | 0,0 |

| 48 | Мурманская область | 898,5 | 0,3 | 1229,9 | 0,4 | 36,9 |

| 49 | Нижегородская область | 1702,6 | 0,7 | 2433,1 | 0,7 | 42,9 |

| 50 | Новгородская область | 847,2 | 0,3 | 847,2 | 0,3 | 0,0 |

| 51 | Новосибирская область | 2719,8 | 1,0 | 3880,5 | 1,2 | 42,7 |

| 52 | Омская область | 2667,2 | 1,0 | 2400,5 | 0,7 | -10,0 |

| 53 | Оренбургская область | 1560,8 | 0,5 | |||

| 54 | Орловская область | 1122,0 | 0,4 | 2043,6 | 0,6 | 82,1 |

| 55 | Пензенская область | 5504,7 | 2,1 | 5926,8 | 1,8 | 7,7 |

| 56 | Псковская область | 2810,4 | 1,1 | 3540,5 | 1,1 | 26,0 |

| 57 | Ростовская область | 9854,4 | 3,8 | 13865,1 | 4,2 | 40,7 |

| 58 | Рязанская область | 1350,9 | 0,5 | 1811,4 | 0,6 | 34,1 |

| 59 | Саратовская область | 3141,8 | 1,2 | 6247,6 | 1,9 | 98,9 |

| 60 | Сахалинская область | 1297,4 | 0,5 | 3171,3 | 1,0 | 144,4 |

| 61 | Смоленская область | 1149,4 | 0,4 | 1884,0 | 0,6 | 63,9 |

| 62 | Тамбовская область | 3558,7 | 1,4 | 5081,5 | 1,5 | 42,8 |

| 63 | Тверская область | 2705,8 | 1,0 | 2897,8 | 0,9 | 7,1 |

| 64 | Томская область | 1314,5 | 0,4 | |||

| 65 | Тульская область | 1786,2 | 0,7 | 1922,6 | 0,6 | 7,6 |

| 66 | Ульяновская область | 2535,0 | 1,0 | 3746,7 | 1,1 | 47,8 |

| 67 | Челябинская область | 610,7 | 0,2 | |||

| 68 | Читинская область | 5820,2 | 2,2 | 6291,1 | 1,9 | 8,1 |

| 69 | Ярославская область | 613,2 | 0,2 | |||

| 70 | Еврейская автономная область | 1588,1 | 0,6 | 1733,4 | 0,5 | 9,1 |

| 71 | Усть-Ордынский Бурятский автономный округ | 1874,8 | 0,7 | 609,0 | 0,2 | -67,5 |

| 72 | Чукотский автономный округ | 2034,4 | 0,8 | 1729,2 | 0,5 | -15,0 |

| Итого | 260418,3 | 100 | 328647,6 | 100,0 | 26,2 |

Приложение 2

Структура доходов федерального бюджета за 2004-2007 гг. (в % к общей сумме доходов)

| № | название региона | 2004 | 2005 | 2006 | 2007 |

| 1 | Налог на прибыль | 7.0 | 7.1 | 6.5 | 6,0 |

| 2 | НДС | 31.2 | 35.0 | 26.9 | 29,0 |

| 3 | НДПИ | 12.4 | 14.4 | 18.3 | 18,0 |

| 4 | Акцизы | 6.0 | 2.6 | 1.8 | 2,2 |

| 5 | Таможенные пошлины | 23.2 | 25.3 | 35.7 | 33,8 |

| 6 | Неналоговые доходы | 5.0 | 2.9 | 2.9 | 3.1 |

| 7 | ЕСН | 14.1 | 5.2 | 4.7 | 4,4 |

| 8 | Прочие доходы | 0.8 | 7.2 | 2.9 | 6,6 |

| 9 | ИТОГО | 100 | 100 | 100 | 100 |