| Скачать .docx |

Дипломная работа: Денежные расчёты

Содержание

Введение

1. Принципы организации денежных расчетов в Российской Федерации

1.1. Порядок осуществления безналичных расчетов в РФ

1.2. Организация валютных операций в России

1.3. Порядок проведения кассовых операций

2. Организация бухгалтерского учета денежных средств в кассе, на расчетных и валютных счетах

2.1. Организационно-экономическая характеристика ОАО «Благодарненский мукомольный завод»

2.2. Цели и задачи учета денежных средств

2.3. Учет кассовых операций

2.4. Учет денежных средств на расчетных счетах

2.5. Учет денежных средств, находящихся на специальных счетах в банках

2.6. Учет операций по валютным счетам организаций в банках

2.7. Отчетность о движении денежных средств: российский и международный аспекты

3. Аудит операций с денежными средствами

3.1. Организация аудиторской проверки операций с денежными средствами

3.2. Аудит учета денежных средств в кассах организации

3.3. Аудит операций по движению денежных средств на расчетном и специальных счетах в банках

4. Автоматизация бухгалтерского учета как направление рационализации бухгалтерского учета в ОАО «Благодарненский мукомольный завод»

Заключение

Список использованных источников информации

Приложения

ВВЕДЕНИЕ

Актуальность данной дипломной работы состоит в том, что денежные средства характеризуют начальную и конечную стадии кругооборота хозяйственных средств, скоростью движения которых во многом определяется эффективность всей предпринимательской деятельности. Объемом имеющихся у предприятия денег как важнейшего платежного средства определяется платежеспособность предприятия - одна из важнейших характеристик его финансового положения.

Денежные средства предприятий представляют собой совокупность денег, находящихся в кассе, на банковских расчетных, валютных, специальных и депозитных счетах, в выставленных аккредитивах и особых счетах, чековых книжках, переводах в пути и денежных документах.

Поскольку денежные средства выступают в качестве посредника во всех расчетах, очевидно, что для обеспечения нормального кругооборота средств, ведения деятельности в условиях рыночной экономики необходимо правильно и своевременно выполнять все расчеты. В свою очередь эффективность расчетных операций во многом зависит от состояния бухгалтерского учета денежных средств, расчетных и кредитных операций.

Основными задачами бухгалтерского учета денежных средств являются:

- точный, полный и своевременный учет денежных средств и операций по их движению;

- контроль за наличием денежных средств и денежных документов, их сохранностью и целевым использованием;

- контроль за соблюдением кассовой и расчетно-платежной дисциплины;

- выявление возможностей более рационального использования денежных средств.

Денежные средства являются единственным видом оборотных средств, обладающим абсолютной ликвидностью, т. е. немедленной способностью выступать средством платежа по обязательствам предприятия. Поэтому именно их объемом определяется платежеспособность предприятия. Для определения ее уровня объем денежных средств сопоставляется с размером текущих обязательств предприятия. Абсолютно платежеспособными считаются предприятия, обладающие достаточным количеством денежных средств для расчетов по имеющимся у них текущим обязательствам. Однако всякие излишние запасы денежных средств приводят к замедлению их оборота, или к снижению их использования, в условиях инфляции - и к прямым потерям за счет их обесценивания.

Поэтому искусство управления денежными потоками заключается не в том, чтобы накопить как можно больше денег, а в оптимизации их запасов, в стремлении к такому планированию движения денежных потоков, чтобы к каждому очередному платежу предприятия по своим обязательствам обеспечивалось поступление денег от покупателей и других дебиторов при сохранении необходимых резервов. Такой подход обеспечивает возможность сохранения повседневной платежеспособности предприятия, извлечения дополнительной прибыли за счет инвестиций появляющихся временно свободных денежных ресурсов без их омертвления.

Все это придает особое значение учету денежных средств как важнейшему инструменту управления денежными потоками, контроля сохранности, законности и эффективности использования денежных средств, поддержания повседневной платежеспособности предприятия.

Основная цель дипломной работы - изучить методы управления денежными потоками, принципы организации денежных расчетов в РФ, организацию учета и особенности аудита операций с денежными средствами.

Предметом исследования данной дипломной работы является порядок учет и организация аудиторской проверки денежных потоков в организациях.

Объектом исследования дипломной работы является Открытое акционерное общество «Благодарненский мукомольный завод». Органы управления Общества: общее собрание акционеров, Совет директоров и Генеральный директор.

1. ПРИНЦИПЫ ОРГАНИЗАЦИИ ДНЕЖНЫХ РАСЧЕТОВ В РОССИЙСКОЙ ФЕЛЕРАЦИИ

1.1. ПОРЯДОК ОСУЩЕСТВЛЕНИЯ БЕЗНАЛИЧНЫХ РАСЧЕТОВ В РОССИЙСКОЙ ФЕДЕРАЦИИ

Денежные средства представляют собой остатки средств в российской и иностранной валюте, находящихся в кассе, на расчетном, валютном и других счетах в банках на территории страны и за рубежом, в легко реализуемых ценных бумагах, а также платежных и денежных документах.

Денежные средства, необходимые для обеспечения единства производства и обращения, опосредствуют смену форм движения авансированного капитала из денежной в товарную и из товарной в денежную.

Движение финансовых ресурсов предприятий (прибыли, амортизационных отчислений и др.) осуществляется в форме денежных потоков. Для стратегического управления предприятием важен не только общий объем денежных ресурсов, но и величина денежного потока, интенсивность его движения в течение года.

Предприятия, осуществляя хозяйственно-финансовую деятельность, вступают во взаимоотношения с другими юридическими и физическими лицами, в том числе с членами трудового коллектива. Эти взаимоотношения основаны на денежных расчетах в процессе заготовления материалов, производства и реализации продукции (работ, услуг). У предприятия возникают обязательства перед поставщиками за полученные товарно-материальные ценности, выполненные работы, оказанные услуги; перед государственным бюджетом по налоговым и неналоговым платежам; перед учредителями (участниками) по формированию уставного капитала и распределению доходов, и др.

Денежные расчеты осуществляются организацией либо наличными деньгами, либо в виде безналичных платежей.

Безналичные расчеты осуществляются посредством безналичных перечислений по расчетным, текущим и валютным счетам клиентов в банках, посредством системы корреспондентских счетов между различными банками, клиринговых зачетов взаимных требований через расчетные палаты, а также с помощью векселей и чеков, заменяющих наличные деньги.

В основном для безналичных расчетов используются банковские, кредитные и расчетные операции. Их применение позволяет существенно снизить расходы на денежное обращение, сокращает потребность в наличных денежных средствах, обеспечивает их более надежную сохранность.

Порядок осуществления безналичных расчетов определяется Положением Центрального банка Российской Федерации от 3 октября 2002 г. № 2-П «О безналичных расчетах в РФ». Причем данное Положение не распространяется на порядок осуществления безналичных расчетов с участием физических лиц.

Безналичные расчеты осуществляются через кредитные организации или Банк России по счетам, открытым на основании договора банковского счета или договора корреспондентского счета (субсчета), если иное не установлено законодательством и не обусловлено используемой формой расчетов.

Расчетные операции по перечислению денежных средств через кредитные организации (филиалы) могут осуществляться с использованием:

1) корреспондентских счетов (субсчетов), открытых в Банке России;

2) корреспондентских счетов, открытых в других кредитных организациях;

3) счетов участников расчетов, открытых в небанковских кредитных организациях, осуществляющих расчетные операции;

4) счетов межфилиальных расчетов, открытых внутри одной кредитной организации.

Согласно Положению расчеты - это денежные взаимоотношения, возникающие между предприятиями по товарным и нетоварным операциям. К товарным операциям относят куплю-продажу машин, сырья, материалов, услуг, готовой продукции и т. п. Нетоварные операции связаны с расчетами с научно-исследовательскими и учебными организациями и заведениями, с коммунальными учреждениями по квартплате, с клиентурой по претензиям и т.д.

Расчетный счет является основным счетом предприятия, на котором производится большинство денежных операций без ограничения их перечня.

Текущий счет предназначен для обособления каких-либо операций, носящих отличный от стандартных характер. К текущим счетам относятся: валютные, транзитные, ссудные, бюджетные, депозитные счета, счета, открываемые структурными подразделениями по просьбе головной организации для осуществления четко ограниченного количества операций (счета операций со средствами целевого назначения), и т.д.

Предприятие вправе открыть расчетный счет в любом банке для осуществления всех видов расчетных, кредитных и кассовых операций. Число расчетных (иных) счетов, которое может быть открыто предприятием в банковских учреждениях, в настоящее время не ограничено. Данная норма вступила в силу со 2 апреля 1994г. в соответствии с Указом Президента РФ от 21 марта 1995 г. № 291 «О признании утратившим силу пункта 2 Указа Президента РФ от 23 мая 1994 г. № 1006 «Об осуществлении комплексных мер по своевременному и полному внесению в бюджет налогов и иных обязательных платежей» (именно этот пункт вводил ограничение на число расчетных и валютных счетов).

На расчетный счет предприятия зачисляются выручка за реализованную продукцию (работы, услуги) от покупателей, заказчиков и другие поступления. Наличные деньги для зачисления на расчетный счет (выручка от реализации продукции, работ, услуг, не выданная заработная плата и др.) банк принимает от представителя владельца счета.

Банк выполняет поручения предприятия о перечислении или выдаче соответствующих сумм в оплату приобретенных товарно-материальных ценностей, по погашению ссуд банка и займов, обязательств перед бюджетом, для расчетов с членами трудового коллектива по оплате труда, на командировочные, хозяйственные и представительские расходы, приобретение горюче-смазочных материалов, другие цели в пределах остатка средств на счете и при отсутствии претензий, подлежащих удовлетворению в первую очередь.

Все платежи, за исключением выплат денежных средств на неотложные нужды, платежей в бюджеты всех уровней, а также в Пенсионный фонд РФ, с расчетных счетов производятся в порядке календарной очередности платежей, поступления в банк расчетных документов (наступления сроков платежей). Выплаты денежных средств на неотложные нужды, платежи в бюджеты всех уровней и Пенсионный фонд РФ вносятся в первоочередном порядке.

Для открытия расчетного счета представляют в банк следующие документы:

- заявление установленной формы на открытие счета;

- копии устава предприятия и учредительного договора, заверенные нотариально;

- копию регистрационного свидетельства предприятия, заверенную нотариально;

- справку налогового органа о регистрации предприятия в качестве налогоплательщика;

- копию документа о регистрации в качестве налогоплательщика в Пенсионный фонд РФ;

- копию документа о регистрации в территориальном фонде обязательного медицинского страхования в качестве плательщика в фонд обязательного медицинского страхования;

- карточку с образцами подписей руководителя, заместителя руководителя и главного бухгалтера предприятия и оттиском печати предприятия по установленной форме, заверенную нотариально.

Право первой подписи на всех банковских документах принадлежит руководителю предприятия, а второй - главному бухгалтеру.

При смене руководителя или главного бухгалтера предприятия в учреждение банка представляют документы, подтверждающие эти изменения.

Предприятия, если у них имеются хозрасчетные подразделения (филиалы, представительства) в других регионах России, могут в банках по месту нахождения филиалов (представительств) открыть расчетные (или текущие) счета. Для этого предприятие должно представить в банк ходатайство об открытии субрасчетного или текущего счета с указанием характера совершаемых операций и лиц, которым дано право распоряжаться счетом. Ходатайство подписывают руководитель предприятия и главный бухгалтер и скрепляют печатью. Предприятия обязаны информировать свою налоговую инспекцию обо всех открытых счетах. Одновременно такая же обязанность возложена и на отделения банков, в которых предприятиями были открыты счета.

При недостаточности или отсутствии средств на расчетном счете предприятия предъявленные к оплате платежные документы банк помещает в картотеку 2. Документы, помещенные в картотеку, банк оплачивает по мере поступления средств на расчетный счет предприятия в календарной очередности, кроме обязательств, которые оплачивают в первоочередном порядке. К ним относятся все виды налоговых платежей в бюджет, налоговые платежи во внебюджетные фонды, платежи в Пенсионный фонд РФ, Фонд социального страхования РФ, Федеральный и территориальные фонды обязательного медицинского страхования, уплата денежных сборов по решению суда и арбитража и ряда других.

По договоренности сторон платежи поручениями могут быть срочными, досрочными и отсроченными.

Срочный платеж совершается в следующих вариантах:

- авансовый платеж, т.е. до отгрузки товара;

- после отгрузки товара, т.е. путем прямого акцепта счета;

- частичные платежи при крупных сделках.

Досрочный и отсроченный платежи могут иметь место в рамках договорных отношений без ущерба для финансового положения сторон.

Для осуществления товарных операций применяются следующие формы безналичных расчетов:

1) аккредитивная;

2) расчеты по инкассо;

3) с использованием платежных поручений и платежных требований-поручений;

4)с использованием чеков;

5) путем плановых платежей;

6) с помощью почтовых переводов;

7) с использованием векселей.

Аккредитив представляет собой условное денежное обязательство банка, выдаваемое им по поручению клиента в пользу его контрагента по договору, по которому банк, открывший аккредитив (банк-эмитент), может произвести поставщику платеж или предоставить полномочия другому банку производить такие платежи при условии представления им документов, предусмотренных в аккредитиве, и при выполнении других условий аккредитива.

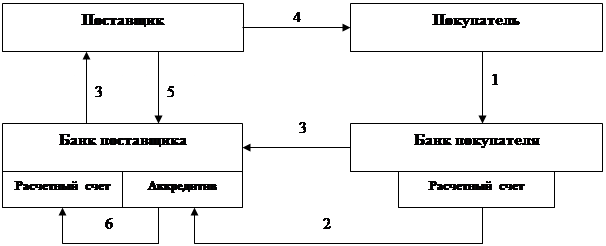

Порядок расчетов по аккредитивам показан на рис. 1. Для открытия аккредитива предприятие представляет в обслуживающий банк аккредитив на типовом бланке. Могут открываться следующие виды аккредитивов:

- покрытые (депонированные) или непокрытые (гарантированные);

- отзывные или безотзывные.

Покрытыми (депонированными) считают аккредитивы, при открытии которых банк-эмитент перечисляет собственные средства плательщика или предоставленный ему кредит в распоряжение банка поставщика

Рис. 1. Товарно-денежные потоки при аккредитивной форме расчетов:

1 – заявление на аккредитив; 2 – депонированные средства; 3 – извещение об аккредитиве; 4 – отгрузка ТМЦ (выполнение работ, оказание услуг); 5 – документы об отгрузке; 6 – зачисление средств.

(исполняющий банк) на отдельный балансовый счет «Аккредитивы» на весь срок действия обязательств банка-эмитента.

При установлении между банками корреспондентских отношений непокрытый (гарантированный) аккредитив может открываться в исполняющем банке путем предоставления ему права списывать свою сумму аккредитива с ведущегося у него счета банка-эмитента.

Каждый аккредитив должен ясно указывать, является ли он отзывным или безотзывным. При отсутствии такого указания аккредитив является отзывным. Отзывной аккредитив может быть изменен или аннулирован банком-эмитентом без предварительного согласования с поставщиком (например, в случае несоблюдения условий, предусмотренных договором, досрочного отказа банка-эмитента гарантировать платежи по аккредитиву). Все распоряжения об изменении условий отзывного аккредитива плательщик может давать поставщику только через банк-эмитент, который извещает банк поставщика (исполняющий банк), а последний — поставщика. Однако исполняющий банк обязан оплатить документы, соответствующие условиям аккредитива, выставленные поставщиком и принятые банком поставщика до получения последним уведомления об изменении или аннулировании аккредитива.

Безотзывный аккредитив не может быть изменен или аннулирован без согласия поставщика, в пользу которого он открыт.

Поставщик может досрочно отказаться от использования аккредитива, если это предусмотрено условиями аккредитива.

Аккредитив может быть предназначен для расчетов только с одним поставщиком.

Срок действия и порядок расчетов по аккредитиву устанавливается в договоре между плательщиком и поставщиком, в котором следует указать:

- наименование банка-эмитента;

- вид аккредитива и способ его исполнения;

- способ извещения поставщика об открытии аккредитива;

- полный перечень и точную характеристику документов, представляемых поставщиком для получения средств по аккредитиву;

- сроки представления документов после отгрузки товаров, требования к их оформлению. Другие необходимые документы и условия.

Открытие банком-эмитентом гарантированных аккредитивов осуществляется по договоренности с покупателем и в соответствии с условиями корреспондентских отношений с другим банком. Исполнение таких аккредитивов банком поставщика осуществляется в установленном порядке.

Аккредитивная форма расчетов достаточно широко используется в настоящее время, а раньше чаще всего применялась инкассовая форма расчетов.

Расчеты по инкассо осуществляются на основании платежных требований, оплата которых может производиться по распоряжению плательщика {с акцептом) или без его распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых производится без распоряжения плательщика (в бесспорном порядке). Отгрузив продукцию или выполнив определенную работу, поставщик выписывает на имя покупателя счет — платежное требование в двух экземплярах. Счета при реестре сдаются банку на инкассо. При этом в реестр могут включаться, по усмотрению получателя средств, платежные требования и (или) инкассовые поручения. К инкассовым поручениям должны быть приложены исполнительные документы.

Первые экземпляры реестров остаются в банке-эмитенте, подшиваются в отдельную папку, используются в качестве журнала регистрации принятых на инкассо расчетных документов и хранятся в банке-эмитенте в соответствии с установленными сроками хранения документов, а вторые экземпляры — возвращаются предприятию с пометкой банка о принятии.

Банк, принявший на инкассо расчетные документы, берет на себя обязательство доставить их по назначению. Данное обязательство, а также порядок и сроки возмещения затрат по доставке расчетных документов отражаются в договоре банковского счета с клиентом.

Учреждения и подразделения расчетной сети Банка России осуществляют экспедирование расчетных документов самих кредитных организаций и других его клиентов в порядке, предусмотренном нормативными актами Банка России. Кредитные организации (филиалы) организуют доставку расчетных документов своих клиентов самостоятельно.

При отсутствии или недостаточности денежных средств на счете плательщика и при отсутствии в договоре банковского счета условия об оплате расчетных документов сверх имеющихся на счете денежных средств платежные требования, акцептованные плательщиком, платежные требования на безакцептное списание денежных средств и инкассовые поручения (с приложенными в установленных законодательством случаях исполнительными документами) помещаются в картотеку по внебалансовому счету «Расчетные документы, не оплаченные в срок».

Оплата расчетных документов производится по мере поступления денежных средств на счет плательщика в очередности, установленной законодательством.

Расчеты платежными требованиями-поручениями.

Платежное требование является расчетным документом, содержащим требование кредитора по основному договору к должнику об уплате определенной денежной суммы через банк. Как правило, платежные требования применяются при расчетах за поставленные товары, выполненные работы, оказанные услуги, а также в иных случаях, предусмотренных основным договором. Расчеты посредством платежных требований могут осуществляться с предварительным акцептом и без акцепта плательщика.

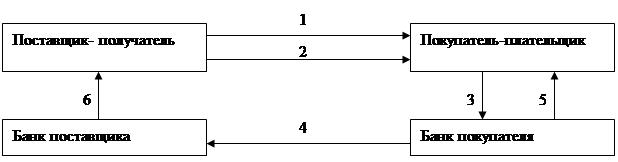

Порядок расчетов платежными требованиями-поручениями показан на рис. 2.

Рис. 2. Товарно-денежные потоки при расчетах платежными требованиями-поручениями:

1 – отгрузка ТМЦ; 2 – выставление счета платежного требования-поручения; 3 – заполненное на акцептованную сумму платежное требование-поручение; 4 – поручение на перечисление денег; 5 – выписка с расчетного счета о списании суммы; 6 – выписка с расчетного счета о зачислении суммы.

При предварительном акцепте плательщику дается трехдневный срок со дня поступления расчетного документа в его банк для согласия или отказа от оплаты полностью или частично.

При отказе посылается телеграмма банку получателя, поставщику и его банку. Если в течение трех дней предприятие не заявит об отказе от акцепта, расчетный документ считается акцептованным и сумма списывается с расчетного счета.

Предварительный акцепт применяется в основном при иногородних расчетах.

В расчетах между предприятиями может использоваться и так называемый последующий акцепт. При нем расчетные документы поставщиков оплачиваются немедленно при получении их банком плательщика. Предприятие имеет право в течение трех рабочих дней отказаться от оплаты счета, и банк восстанавливает ранее списанные суммы на расчетном счете плательщика. Без акцепта покупателя списываются средства с его расчетного счета на оплату расчетных документов за газ, воду, канализацию, услуги связи.

Плательщик (покупатель) может полностью или частично отказаться от акцепта. Полный отказ от оплаты возможен из-за отсутствия заказа, нарушений договора поставки, частичный акцепт - при применении поставщиком неправильных цен, допущении арифметических ошибок. Списание излишних, ошибочно зачисленных сумм производится в безакцептном порядке.

При поставке недоброкачественных товаров деньги возвращают после предъявления акта о качестве груза в течение пяти дней с момента его составления.

За необоснованный отказ от акцепта по решению арбитражного суда покупатель может нести материальную ответственность.

Оплата расчетного документа подтверждается штампом банка плательщика, который затем отсылает один экземпляр этого документа в банк поставщика. Тот зачисляет полученные деньги на счет своего клиента и извещает его об этом выпиской из счета с приложением копии расчетного документа.

Платежное поручение как форма безналичных расчетов за продукцию и услуги используется в случаях, когда покупатель сам проявляет инициативу платежа и дает распоряжение обслуживающему его банку о перечислении указанной им суммы с его счета на счет получателя средств. Платежным поручением является распоряжение владельца счета (плательщика) обслуживающему его банку, оформленное расчетным документом, перевести определенную денежную сумму на счет получателя средств, открытый в этом или другом банке. Платежное поручение исполняется банком в срок, предусмотренный законодательством или в более короткий срок, установленный договором банковского счета либо определяемый применяемыми в банковской практике обычаями делового оборота.

Платежными поручениями могут производиться:

а) перечисления денежных средств за поставленные товары, выполненные работы, оказанные услуги;

б) перечисления денежных средств в бюджеты всех уровней и во внебюджетные фонды;

в) перечисления денежных средств в целях возврата депозитов и уплаты процентов по ним; г) перечисления денежных средств в других целях, предусмотренных законодательством или договором.

С помощью платежных поручений осуществляются платежи предприятий и организаций за уже полученные товары и услуги либо производится предварительная оплата товаров одно- и иногородним поставщикам. Последний вид расчетов (предварительная оплата) в условиях разлаженности хозяйственных связей стал наиболее распространенным.

Платежное поручение составляется на бланке типовой формы.

Платежные поручения принимаются банком независимо от наличия денежных средств на счете плательщика.

При отсутствии или недостаточности денежных средств на счете плательщика, а также если договором банковского счета не определены условия оплаты расчетных документов сверх имеющихся на счете денежных средств, платежные поручения помещаются в картотеку по внебалансовому счету «Расчетные документы, не оплаченные в срок». Оплата платежных поручений производится по мере поступления средств в очередности, установленной законодательством.

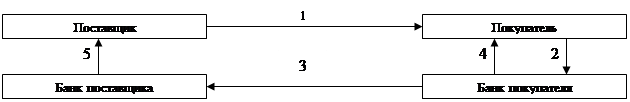

Порядок расчета платежными поручениями показан в виде схемы на рис. 3.

Порядок расчета платежными поручениями показан в виде схемы на рис. 3.

Рис. 3. Товарно-денежные потоки при расчетах платежными поручениями:

1 – отгрузка ТМЦ; 2 – передача платежного поручения; 3 – списание денежных сумм с расчетного счета плательщика; 4 – выписка о списании суммы; 5 – выписка с расчетного счета поставщика о зачислении суммы.

Чек представляет собой письменный приказ владельца счета в кредитном учреждении о выплате с этого счета обозначенной в чеке суммы чекодержателя или о ее перечислении на его счет. В условиях рыночной экономики чек является основным средством безналичных расчетов.

Распоряжение чекодателя банку произвести платеж указанной в нем суммы чекодержателю - чек, является ничем не обусловленным денежным обязательством и может быть именным, ордерным или на предъявителя.

В качестве плательщика по чеку может быть указан только банк, где чекодатель имеет средства, которыми он вправе распоряжаться путем выставления чеков.

Указанную в чеке сумму плательщик выдает чекодержателю за счет средств, находящихся на счете чекодателя, либо за счет средств, депонированных им на отдельном чековом счете.

Покрытием чека в банке чекодателя могут быть:

• средства, депонированные чекодателем на отдельном счете;

• средства на соответствующем счете чекодателя, но не свыше суммы, гарантированной банком по согласованию с чекодателем при выдаче чеков.

Для получения чеков организация представляет в банк заявление в одном экземпляре (в двух экземплярах — для получения чеков, оплата которых гарантирована банком) за подписями лиц, которым предоставлено право подписывать документы для совершения операций по счету предприятия, и с оттиском его печати. В заявлении и талоне к нему предприятиями указывается номер счета, с которого будут оплачиваться чеки.

В целях обеспечения платежей по чекам с депонированием средств на отдельном счете вместе с заявлением о выдаче чеков представляется платежное поручение для депонирования средств на отдельном лицевом счете чекодателя. На этот счет зачисляется сумма средств, депонируемая с соответствующего счета.

Чек имеет хождение только на территории Российской Федерации и должен содержать все обязательные реквизиты, установленные ГК РФ.

Банки перед выдачей чеков своим клиентам (юридическим и физическим лицам) обязаны заполнить чеки, указав на них:

- наименование банка и его местонахождение;

- условный номер банка, номер лицевого счета чекодателя;

- наименование чекодателя - юридического лица;

- номер его счета;

- предельный размер суммы, на которую может быть выписан чек.

Сумма лимита чека указывается цифрами и прописью, заверяется печатью и подписями должностных лиц банка.

Вместе с чеками банк обязан выдать идентификационную (чековую) карточку. Чековая карточка выдается в одном экземпляре вместе с чеками независимо от их количества и идентифицирует чекодателя по каждому выданному им чеку.

Чек также может содержать дополнительные реквизиты, определяемые спецификой банковской деятельности и налоговым законодательством. Форма чека определяется кредитной организацией самостоятельно.

Расчеты посредством чеков осуществляются за отгруженную продукцию, товары, выполненные работы и оказанные услуги как физическими, так и юридическими лицами. Не допускаются расчеты чеками между физическими лицами.

Расчеты чеками очень удобны в тех случаях, когда покупатель не хочет платить деньги до того, как получит товар, а поставщик не желает передать товар до получения гарантий платежа.

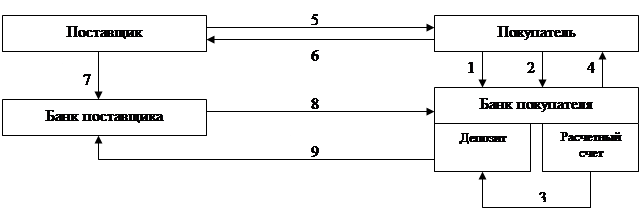

Схема расчетов чеками показана на рис. 4.

Рис. 4. Товарно-денежные потоки при расчетах чеками:

1 – заявление на получение чековой книжки; 2 – платежное поручение для депонирования средств; 3 – депонированные средства; 4 – выдача чековой книжки; 5 – отгрузка ТМЦ; 6 – выдача чека; 7 – реестр чеков для оплаты; 8 – требование на оплату; 9 – перечисление средств.

Чек не является законным платежным средством, и его выдача не погашает денежного обязательства, во исполнение которого он выдан. Чек лишь заменяет прежнее долговое отношение новым, которое возникает между обязанными по чеку лицами и долг чекодателя остается в силе до момента оплаты его плательщиком.

Организация, принимающая в оплату чеки, обязана убедиться в том, что сумма чека не превышает предельной суммы, обозначенной на его оборотной стороне и в чековой карточке, номер счета чекодателя, проставленный в чеке, соответствует обозначенному в чековой карточке; паспортные данные чекодателя соответствуют данным, указанным в чековой карточке.

Расчеты в порядке плановых платежей используются при постоянных устойчивых расчетных взаимоотношениях между предприятиями к хозяйственными организациями за продукцию и услуги. Обычно такие расчеты не завершаются поступлением оплаты по отдельному расчетному документу. Их учет ведется на обособленном субсчете к бухгалтерскому счету расчетов с покупателями и заказчиками. Аналитический учет расчетов плановыми платежами осуществляется по каждому покупателю и заказчику.

Почтовые переводы применяются для перечисления алиментов, заработной платы и командировочных расходов, а также в качестве платежей за продукцию и услуги предприятиям и организациям, где нет кредитных учреждений или сумма перечислений не превышает предельной величины, установленной для банковских операций по безналичным расчетам.

Переводы через органы связи оплачиваются наличными деньгами или платежными поручениями отправителя, акцептованными банком. Для этого в банк представляется список с указанием получателей денег, сумм и назначений переводов.

Акцептованное банком платежное поручение со списком переводов сдается почтовому отделению.

С развитием рыночных отношений в практике хозяйственной деятельности предприятий всех форм собственности широкое распространение получили операции с векселями. Главной причиной столь бурного развития вексельного оборота является кризис неплатежеспособности и всеобщая нехватка денежных средств.

Обращение векселей в РФ регулируется Федеральным законом «О переводном и простом векселе» от 11 марта 1997 г. № 48-ФЗ, постановлением ЦИК и СНК СССР «О введении в действие Положения о переводном и простом векселе» от 7 августа 1937 г. № 104/1341, постановлением Правительства РФ «Об оформлении взаимной задолженности предприятий и организаций векселями единого образца и развитии вексельного обращения» от 26 сентября 1994 г. № 1094.

В соответствии с вышеуказанными нормативными актами, вексель - это письменное долговое обязательство, составленное в предписанной законом форме и дающее его владельцу безусловное право требовать по наступлению срока платежа уплаты обозначенной в векселе суммы. Предметом вексельного обязательства могут быть только деньги.

По обслуживаемым сделкам различают товарные и финансовые векселя.

Товарный вексель – вексель, в основе которого лежит сделка по купле-продаже товара. Продавец, поставляя покупателю товар, получает от него обязательство уплатить через определенное время стоимость товара и проценты за отсрочку платежа. Общая сумма задолженности фиксируется в документе (векселе). Таким образом, товарный вексель выступает как форма коммерческого кредита, предоставленного друг другу предприятиями.

На первом этапе своего обращений товарный вексель выписывается продавцу товара в обеспечение конкретной товарной сделки. За отсрочку платежа на стоимость товара начисляется определенная сумма процентов. В векселе указывается общая сумма.

Покупатель получает от продавца товар, передавая при этом ему свой вексель.

При данной форме обращения товарного векселя он не выходит за рамки отношений «продавец – покупатель», т.е. имеет место простой вариант обращения векселя. Если же векселедержатель до наступления срока оплаты векселя рассчитается им по своим обязательствам перед третьими лицами, то будет иметь место сложный вариант обращения векселя.

В России выпуск и обращение товарных векселей возобновились с 1991 г. в соответствии с Постановлением Президиума Верховного Совета РСФСР «О применении векселя в хозяйственном обороте РСФСР» от 24 июня 1991 г. № 1451-1. Всем предприятиям, организациям и учреждениям было разрешено производить поставку товара в кредит под вексель. Постановление четко определяло возможность оформления векселями торгово-товарных сделок, имеющих целью действительное передвижение реальных ценностей.

Финансовый вексель - отражает отношения займа денег векселедателем у векселедержателя под определенные проценты, т.е. в его основе лежит финансовая операция, не связанная куплей-продажей товаров. В соответствии с Указом Президента РФ «Об улучшении расчетов в хозяйстве и повышении ответственности за их своевременное проведение» от 19 октября 1993 г. № 1662 к финансовым относятся также и векселя, оформляющие просроченную кредиторскую задолженность предприятий.

Финансовый вексель эмитируется уполномоченной организацией и продается любому юридическому или физическому лицу. Продажа происходит либо по номиналу с дальнейшим начислением процентов, либо по цене ниже номинала - с дисконтом.

До 1 марта 1996 г. действующее законодательство России не регламентировало выпуск финансовых векселей, но с вступлением в силу II части ГК РФ использование финансовых векселей стало возможным. Статья 815 ГК РФ определила и закрепила принцип возможности получения и предоставления ссуды взаймы под вексель.

Независимо от выбранной формы расчетов расчетные документы должны соответствовать требованиям установленных стандартов и содержать:

- наименование расчетного документа;

- номер расчетного документа, число, месяц, год его выписки. Число указывается цифрами, месяц - прописью, год - цифрами (на расчетных документах, заполняемых на вычислительных машинах, допускается обозначение месяца цифрами);

- номер и наименование банка плательщика. Вместо наименования банка плательщика в тексте документа может быть проставлено его фирменное обозначение;

- наименование плательщика, номер его счета в банке и идентификационный номер налогоплательщика (ИНН). ИНН указывается перед наименованием плательщика;

- наименование получателя средств, номер его счета в банке, идентификационный номер налогоплательщика. Наименование банка-получателя (в чеке не указывается), номер банка-получателя средств. Допускается рациональное сокращение наименования плательщика и получателя средств, не затрудняющее работу банков и клиентов;

- назначение платежа (в чеке не указывается). Наряду с текстовым наименованием можно проставлять кодовое обозначение;

- сумму платежа, обозначенную цифрами и прописью;

- подписи предприятия на первом экземпляре расчетного документа. Независимо от способа его изготовления на первом экземпляре документа проставляется также оттиск печати.

Расчетные документы принимаются банком к исполнению при наличии подписей, учиненных должностными лицами, имеющими право подписи для совершения расчетно-денежных операций по счетам в банке.

Расчетные документы по операциям, осуществляемым филиалами, представительствами, отделениями от имени юридического лица, подписываются лицами, уполномоченными этим юридическим лицом.

Расчетные документы по операциям, осуществляемым предпринимателем без образования юридического лица, принимаются к исполнению при наличии на них одной подписи, указанной в карточке с образцом подписи, без оттиска печати.

Расчетные документы принимаются к исполнению независимо от их суммы.

Прием документов от предприятий производится банком в течение дня в зависимости от времени работы банка с клиентами. При этом документы, принятые банком от предприятий в операционное время, проводятся по балансу в тот же день.

Платежные поручения, платежные требования-поручения выписываются, как правило, с использованием технических средств в один прием под копирку или путем размножения подлинников в количестве экземпляров, необходимом для всех участвующих в расчетах сторон.

Чеки выписываются от руки чернилами или шариковыми ручками.

Помарки и подчистки в расчетных документах не допускаются.

Списание средств со счета плательщика производится только на основании первого экземпляра расчетного документа (документа, переданного по факсу), если иное не оговорено указаниями Центрального банка России.

В ходе осуществления расчетных операций банки контролируют операции, совершаемые по расчетному счету. В частности, проверяют, не проводит ли предприятие-владелец счета операции, не соответствующие характеру его деятельности, предусмотренной уставом, нарушающие установленный порядок использования средств или правил расчетов.

1.2. ОРГАНИЗАЦИЯ ВАЛЮТНЫХ ОПЕРАЦИЙ В РОССИИ

Внешнеторговая деятельность российских предприятий связана с расчетами в иностранной валюте и регулируется валютным законодательством, соблюдение которого является необходимым условием для правового обеспечения ведения бухгалтерского учета валютных операций.

Закон РФ «О валютном регулировании и валютном контроле» от 10 сентября 1992 г. №3615-1, регулирующий принципы обращения иностранной валюты в стране, дал определение валютных ценностей, классифицировал валютные операции, установил порядок приобретения и использования, а также оценки иностранных валют в виде котировки их курса по отношению к российской денежной единице.

В соответствии с валютным законодательством российские юридические и физические лица именуются «резидентами», а иностранные - «нерезидентами». Резиденты могут производить расчеты и платежи между собой только в российской валюте - рублях - и осуществлять внешнеторговую деятельность при условии обязательной продажи части выручки от экспорта на внутреннем валютном рынке и покупки иностранной валюты только для осуществления импортных операций и перевода дивидендов нерезидентам.

К валютным операциям относятся:

- операции, связанные с переходом права собственности и иных прав на валютные ценности, включая использование иностранной валюты в качестве средства платежа и платежных документов в иностранной валюте;

- ввоз и пересылка валютных ценностей в Российскую Федерацию из-за рубежа и обратно;

- осуществление международных денежных переводов;

- операции по открытию и ведению российскими банками рублевых счетов нерезидентов.

К объектам валютных операций относятся:

- иностранная валюта;

- ценные бумаги в иностранной валюте - платежные документы (чеки, векселя, аккредитивы и др.), фондовые ценности (акции, облигации) и другие долговые обязательства, выраженные в иностранной валюте;

- драгоценные металлы - золото, серебро, платина и металлы платиновой группы в любом виде и состоянии, за исключением ювелирных и других бытовых изделий, а также лома;

- природные драгоценные камни (алмазы, рубины, изумруды и др.).

В составе валютных операций различают текущие операции и операции, связанные с движением капитала.

К текущим валютным операциям относятся:

а) переводы в Российскую Федерацию и из Российской Федерации иностранной валюты для осуществления расчетов без отсрочки платежа по экспорту и импорту товаров, работ и услуг, а также для осуществления расчетов, связанных с кредитованием экспортно-импортных операций на срок не более 90 дней;

б) получение и предоставление финансовых кредитов на срок не более 180 дней;

в) переводы в Российскую Федерацию и из Российской Федерации процентов, дивидендов и иных доходов по вкладам, инвестициям, кредитам и прочим операциям, связанным с движением капитала;

г) переводы неторгового характера в Российскую Федерацию и из Российской Федерации, включая переводы сумм заработной платы, пенсий, алиментов, наследства, а также другие аналогичные операции.

К валютным операциям, связанным с движением капитала, относятся:

а) прямые инвестиции, то есть вложения в уставный капитал предприятия с целью извлечения дохода и получения прав на участие в управлении предприятием;

б) портфельные инвестиции, т. е. приобретение ценных бумаг;

в) переводы в оплату права собственности на здания, сооружения и иное имущество, включая землю и ее недра, относимое по законодательству страны ее местонахождения к недвижимому имуществу, а также иных прав на недвижимость;

г) предоставление и получение отсрочки платежа на срок более 180 дней по экспорту и импорту товаров, работ и услуг;

д) предоставление и получение финансовых кредитов на срок более 180 дней;

е) все иные валютные операции, не являющиеся текущими валютными операциями.

Согласно статье 6 (п.п. 2.2) Закона РФ «О валютном регулировании и валютном контроле» текущие валютные операции осуществляются резидентами без ограничений, а валютные операции, связанные с движением капитала, - в порядке, установленном Центральным банком Российской Федерации.

В 2001г. в Закон № 3615-1 дважды были внесены существенные изменения и дополнения. Федеральным законом «О внесении изменений и дополнений в Закон РФ «О валютном регулировании и валютном контроле» от 31 мая 2001 № 72-ФЗ были установлены следующие общие правила:

• текущие операции осуществляются резидентами без ограничений, т.е. без получения специального разрешения (лицензии) Банка России;

• капитальные операции осуществляются резидентами в порядке, установленном Банком России.

В настоящее время Банком России установлены три процедуры (порядка) осуществления капитальных операций.

1. Операции, перечисленные в специализированном законодательстве (например, в Федеральном законе «О лизинге»), осуществляются без получения разрешения Банка России.

2. Операции осуществляются в регистрационном порядке (например, получение кредитов от нерезидентов на срок более 180 дней).

3. Остальные операции осуществляются только в разрешительном порядке, т.е. лицензируются.

24 октября 2001 г. вступило в силу Положение «О внесении изменений и дополнений в Положение Банка России от 17 сентября 2001 г. №152-П «Об изменении порядка проведения в Российской Федерации некоторых видов валютных операций» от 24 апреля 1996 г. № 39. Данным нормативным актом был уточнен перечень валютных операций, осуществляемых без разрешения Банка России. Для осуществления указанных операций юридические и физические лица представляют в уполномоченный банк документы, подтверждающие наличие оснований для их проведения (договоры, документы, подтверждающие факт передачи товаров, претензии, акты судебных органов и т.п.). В случае, если сумма валютной операции не превышает 2000 долларов США, ее осуществление допускается без представления подтверждающих документов.

Осуществление физическими лицами указанных в Положении валютных операций на сумму, превышающую 10000 долларов США по одной валютной операции допускается при условии представления ими в уполномоченный банк свидетельства о постановке на учет в налоговом органе.

Все валютные операции, связанные с движением капитала, требуют наличия лицензии Центрального банка РФ.

Без разрешения Центрального банка России могут осуществляться следующие валютные операции:

1. Получение (возврат) юридическими и физическими лицами (резидентами и нерезидентами) кредитов в иностранной валюте на срок свыше 90 дней от уполномоченных банков (уполномоченным банкам), имеющих полномочия по предоставлению кредитов в иностранной валюте. Выплата (прием) процентов за пользование кредитами в иностранной валюте и сумм штрафных санкций, подлежащих в соответствии с договором уплате в иностранной валюте, в случае неисполнения или ненадлежащего исполнения обязательств по предоставлению (возврату) указанных кредитов.

2. Перевод резидентом иностранной валюты из Российской Федерации, а также на валютный счет, открытый на имя нерезидента в уполномоченном банке, в счет оплаты импортируемых товаров в случае после их ввоза в Российскую Федерацию (таможенного оформления товаров) независимо от срока, прошедшего с момента таможенного оформления (ввоза в Российскую Федерацию) до даты платежа.

3. Перевод резидентом иностранной валюты из Российской Федерации, а также перевод иностранной валюты на валютный счет, открытый на имя нерезидента в уполномоченном банке, в счет оплаты произведенных импортируемых работ, оказанных импортируемых услуг, в случае после приема резидентом указанных выполненных работ (соответствующего этапа работ), оказанных услуг независимо от срока, прошедшего с момента их приема до даты осуществляемого резидентом платежа.

4. Зачисление резидентом на свой валютный счет, открытый в уполномоченном банке в Российской Федерации, сумм в оплату экспортируемых им товаров (работ, услуг) до таможенного оформления этих товаров на экспорт, приема нерезидентом выполненных работ, оказанных услуг независимо от срока с даты получения резидентом платежа до таможенного оформления товаров, оказанных услуг и др.

Расчеты и платежи в иностранной валюте между юридическими и физическими лицами на территории РФ запрещены. Использование иностранной валюты в безналичном порядке и платежных документов в иностранной валюте между юридическими лицами - резидентами РФ допускается в следующих случаях:

а) в расчетах между экспортерами и транспортными, страховыми и экспедиторскими организациями в случаях, когда услуги этих организаций по доставке, страхованию и экспедированию грузов входят в цену товара и оплачиваются иностранными покупателями;

б) при расчетах импортеров с транспортными, страховыми и экспедиторскими организациями за услуги по доставке грузов в российские морские и речные порты, на пограничные железнодорожные станции, грузовые склады и терминалы покупателей;

в) при расчетах за транзитные перевозки грузов через территорию РФ;

г) за услуги предприятий средств связи по аренде международных каналов связи для российских предприятий и организаций в случаях, если расчеты с иностранными владельцами средств коммуникации осуществляются предприятиями связи;

д) при оплате комиссионного вознаграждения организациям, осуществляющим посреднические операции с нерезидентами по заказам поставщиков экспортной и покупателями импортной продукции;

е) при расчетах между поставщиками и субпоставщиками продукции (работ, услуг) на экспорт из валютной выручки, остающейся в распоряжении экспортеров;

ж) при оплате расходов банковских учреждений и посреднических внешнеэкономических организаций, если указанные расходы производились этими учреждениями и организациями или были предъявлены нерезидентами в иностранной валюте, а также при оплате комиссий, которые взимаются банковскими учреждениями и посредническими внешнеэкономическими организациями для покрытия расходов в валюте;

з) при проведении расчетов, связанных с получением коммерческого и банковского кредита в иностранной валюте и его погашением, а также при проведении операций по покупке и продаже иностранной валюты на внутреннем валютном рынке.

Действующим законодательством предусмотрена возможность взимания таможенных платежей (таможенные пошлины, сборы, НДС и другие) в инвалюте.

Широкий спектр валютных операций, не требующих каких-либо ограничений на перевод из России валюты, могут осуществлять и физические лица:

- перевод пенсий, алиментов, государственных пособий;

- безналичную покупку и (или) продажу иностранной валюты российскими и иностранными гражданами в Российской Федерации со своего рублевого (валютного) счета;

- плату за товары (работы, услуги), приобретаемые (произведенные или оказываемые) за рубежом иностранному партнеру в том случае, когда его основная деятельность связана с розничной торговлей и потребительскими услугами;

- плату за обучение и лечение за рубежом.

Предприятия хранят временно свободные денежные средства в иностранной валюте (собственные и заемные) на валютных счетах в банковских учреждениях. Большинство валютных операций проводится через эти счета.

Предприятие может открывать валютные счета в любых уполномоченных банках на территории России. Открытие предприятием счета в иностранном банке за границей и совершение по нему операций требует предварительного разрешения Центрального банка. При этом предприятие обязано представлять отчетность по остаткам средств на указанных счетах и другие сведения по форме и в сроки, определяемые Центральным банком.

Каждый валютный счет ведется только в одной свободно конвертируемой валюте. Валюта счета определяется по выбору самого предприятия при открытии счета. При зачислении на счет или списании со счета сумм в иностранной валюте, отличной избранной валюты, банк производит конверсию автоматически без ограничений, но за плату. Конверсия одной валюты в другую производится по действующему курсу международного валютного рынка на день совершения операции. Курсовые разницы, связанные с пересчетом валют, относятся за счет владельца.

Для открытия в уполномоченном банке валютного счета организация наряду с заявлением по установленной форме представляет также:

- нотариально заверенную копию устава (в одном экземпляре);

- нотариально заверенную копию учредительного договора (в одном экз.) или заявку на создание предприятия;

- нотариально заверенные карточки с образцами подписей руководителя и главного бухгалтера (в двух экземплярах);

- копию свидетельства о регистрации;

- баланс бухгалтерский;

- справку из налоговой инспекции о постановке на учет;

- протокол собрания учредителей.

Открываемый предприятию валютный счет состоит из трех счетов (в зависимости от назначения использования валюты) - транзитного, специального транзитного и текущего.

1.3. ПОРЯДОК ВЕДЕНИЯ КАССОВЫХ ОПЕРАЦИЙ

В условиях экономического кризиса у многих предприятий и организаций произошло значительное увеличение наличного денежного оборота. Прежде всего, это вызвано серьезными нарушениями в работе банковской системы России. Так, в настоящее время ряд коммерческих банков задерживает поручения своих клиентов на перевод денежных средств их контрагентам (поставщикам, подрядчикам и т. д.). Несмотря на то, что денежные средства списываются со счетов организаций, до конечного получателя они не доходят или поступают со значительным опозданием.

В таких условиях организации вынуждены осуществлять расчеты со своими партнерами наличными денежными средствами.

Расчеты наличными денежными средствами строго регламентированы Порядком ведения кассовых операций в Российской Федерации, утвержденным решением совета директоров Банка России 22 сентября 1993 г. № 40. Положения данного Порядка распространяются на все предприятия и организации независимо от их формы собственности и организационно-правовой формы, а также на индивидуальных предпринимателей, осуществляющих свою деятельность без образования юридического лица. С 1 января 1998 г. вступило в действие также Положение ЦБ РФ «О правилах организации наличного денежного обращения на территории Российской Федерации» от 5 января 1998 г. № 14-П.

Строгое регулирование правил ведения кассовых операций направлено на обеспечение сохранности денежных средств, предотвращения их необоснованного расходования или избыточного оседания в кассах предприятия, способствует ускорению денежного оборота в народном хозяйстве, сдерживанию инфляции и упорядочению платежей. Для этого предусматривается специальное оборудование помещений кассы, полная материальная ответственность кассира, лимитирование остатков наличных денег в кассе и их расходования, ограничение срока хранения в кассе денег на выплату заработной платы работникам предприятия, пособий, стипендий и пенсий тремя днями от времени их получения из банка, а также размера и продолжительности использования авансов на хозяйственные и командировочные расходы.

Оприходование наличных денег при осуществлении расчетов с населением должно производиться с использованием контрольно-кассовых машин.

Применение контрольно-кассовых машин регламентировано Законом РФ «О применении контрольно-кассовых машин при осуществлении денежных расчетов с населением» от 18 июня 1993 г.

Использовать контрольно-кассовые машины (далее по тексту ККМ) для расчетов с населением обязаны все организации (в том числе физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица) в случае осуществления ими торговых операций или оказания услуг.

Исключение составляют организации, которые в соответствии с постановлением Правительства РФ «Об утверждении положения по применению контрольно-кассовых машин при осуществлении денежных расчетов с населением и перечня отдельных категорий предприятий..., организаций и учреждений, которые в силу специфики своей деятельности либо особенностей местонахождения могут осуществлять денежные расчеты с населением без применения контрольно-кассовых машин» от 30 июля 1993 г. № 745 входят в перечень организаций, освобожденных от обязанности использовать ККМ.

Таким образом, от применения ККМ освобождены организации (физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица), осуществляющие:

- платные услуги населению и применяющие бланки строгой отчетности или приравненные к ним документы (в основном организации, оказывающие услуги — прачечные, химчистки, мастерские по ремонту бытовой техники, автомобилей и т.п.);

- мелкорозничную (передвижную) торговлю с ручных тележек, с цистерн при продаже пива, кваса, молока и керосина (за исключением цистерн, установленных стационарно и подключенных к емкости завода), с лотков, из корзин, в развал овощами и бахчевыми культурами;

- продажу газет, журналов, а также сопутствующих товаров в отдельно стоящих киосках (при условии, что выручка от продажи газет и журналов составляет не менее 50 % и ассортимент сопутствующих товаров утвержден органом исполнительной власти);

- торговлю в киосках мороженым, безалкогольными напитками в розлив, табачными изделиями, произведенными на территории Российской Федерации;

- торговлю на рынках, ярмарках, в выставочных комплексах и на других территориях, отведенных для осуществления торговли (за исключением находящихся на указанных территориях палаток, киосков, ларьков, павильонов, помещений контейнерного типа и других аналогично обустроенных торговых мест, автофургонов, а также открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами).

Освобождаются от применения ККМ религиозные объединения в части реализации предметов культа и религиозной литературы в культовых зданиях и уличных киосках и учреждениях почтовой связи в части реализации по номинальной стоимости знаков почтовой оплаты, предназначенных для оплаты услуг почтовой связи.

В соответствии с п. 25 приложения к письму Госналогслужбы России «О применении контрольно-кассовых машин при осуществлении денежных расчетов с населением от 5 мая 1994 г. № НИ-6-07/152» действие Закона РФ от 18 июня 1993г. № 5215-1 (далее — Закон РФ) не распространяется на виды деятельности, а также услуги, не связанные с предпринимательством. К таким видам деятельности относятся, например, нотариальная деятельность, а также деятельность учебных заведений по оказанию платных услуг, связанных с образованием и деятельность коллегий адвокатов по оказанию юридической помощи (консультаций) населению.

Во всех остальных случаях применение ККМ при осуществлении расчетов с населением является обязательным.

Однако следует учесть, что постановлением РФ «О внесение дополнений в постановление Совета Министров — Правительства РФ от 30 июля 1993г. № 745* от 19 декабря 1997г. № 1607 дано разрешение органам исполнительной власти субъектов Российской Федерации принимать решения об ограничении действия указанного перечня на соответствующей территории.

За нарушение требований Закона РФ «О применении контрольно-кассовых машин при осуществлении денежных расчетов с населением» от 18 июня 1993 г. № 5215-1 и Положения по применению контрольно-кассовых машин при осуществлении денежных расчетов с населением применяются штрафные санкции, предусмотренные ст. 14.5 Кодекса РФ об административных нарушениях РФ (КоАП РФ).

Организация, ведущая денежные расчеты с населением без применения контрольно-кассовых машин, подвергается согласно требованиям КоАП РФ штрафам в следующих размерах:

• юридические лица — от 300 до 400 МРОТ;

• должностные лица — от 30 до 40 МРОТ.

В настоящее время минимальный размер оплаты труда (МРОТ), который применяется для исчисления штрафных санкций, составляет 100 рублей.

В соответствии с Порядком ведения кассовых операций в РФ предприятия могут иметь в своих кассах наличные деньги только в пределах лимита, установленного банком по согласованию с руководителем предприятия. Лимит остатка наличных денег в кассе устанавливается учреждениями банков ежегодно всем предприятиям независимо от организационно-правовой формы и сферы деятельности, имеющим кассу и осуществляющим налично-денежные расчеты. Для установления лимита остатка наличных денег в кассе предприятие представляет в обслуживающий его банк расчет по установленной форме. По предприятию, в состав которого входят подразделения, не имеющие самостоятельного баланса и счетов в учреждениях банков, устанавливается единый лимит остатка кассы с учетом этих структурных подразделений. Лимит остатка кассы структурным подразделениям доводится приказом руководителя предприятия. По представительствам и филиалам, расположенным вне его места нахождения, составляющим отдельный баланс и имеющим счета в учреждениях банков, лимит остатка кассы устанавливается обсуживающим его банком.

При наличии у предприятия нескольких счетов в различных банках предприятие по своему усмотрению обращается в одно из обслуживающих его учреждений банков с расчетом на установление лимита остатка денежных средств в кассе. После установления лимита остатка кассы в одном из учреждений банка предприятие направляет уведомление об определенном ему лимите в другие учреждения банков, в которых открыты соответствующие счета.

Предприятия, у которых лимит банком не установлен, должны сдавать в банк всю денежную наличность ежедневно, так как в этом случае лимит остатка денежных средств в кассе считается нулевым, а несданная в банк денежная наличность считается сверхлимитной.

Вся денежная наличность сверх установленных лимитов должна сдаваться в банк. Для этого кассиром предприятия выписывается объявление на взнос наличных денег, в котором указывается источник образования вносимых денежных средств - выручка за товары, работы и услуги, невыданная заработная плата и т.п.

Порядок и сроки сдачи наличных денег устанавливаются обслуживающим банком каждому предприятию по согласованию с руководителем исходя из необходимости ускорения оборачиваемости денег и своевременного поступления их в кассы в дни работы учреждений банков. В этих целях предприятия составляют и представляют в банк (за 60 дней до начала планируемого квартала) кассовый план. Кассовый план (заявка) — это план оборота наличных денег денежных средств, который отражает их поступления и выплаты через кассу предприятия.

Исходными данными для составления кассового плана являются сметы доходов и расходов, сведения о продаже физическим лицам товаров и оказании платных услуг, календарь выплаты заработной платы и т.п. В кассовой заявке, таким образом, должно быть отражено, сколько наличных денежных средств поступит от клиента в кассу банка и сколько наличных денег потребуется ему из кассы банка. На основании полученных кассовых заявок банки составляют кассовый прогноз на предстоящий квартал с помесячной разбивкой, в ходе исполнения которого осуществляется кассовое обслуживание клиентов. Контроль за исполнением кассовой заявки возложен на главного бухгалтера предприятия.

Предприятия имеют право хранить в своих кассах наличные деньги сверх установленных лимитов только для оплаты труда, выплаты пособий по социальному страхованию и стипендий не свыше трех рабочих дней, включая день получения денег в банке (для предприятий, расположенных в районах Крайнего Севера и приравненных к ним местностях, — до пяти дней),

Согласно действующему Порядку, все операции по приему и выдаче наличных средств отражаются в кассовой книге и отчете кассира (который является копией листа кассовой книги). Записи в кассовую книгу вносятся за каждый день, в котором были произведены операции с наличными средствами и только на основании первичных кассовых документов: приходных и расходных кассовых ордеров, платежных ведомостей и т. д.

Расчеты наличными денежными средствами через кассу между юридическими лицами строго ограничены. Указанием ЦБ РФ от 14 ноября 2001г. № 1050-У установлен предельный размер расчет наличными деньгами по одной сделке в сумме 60 000 рублей. В соответствии со ст. 153 ГК РФ под сделками понимаются действия организации, направленные на возникновение, изменение или прекращение прав и обязанностей.

Это означает, что по одному договору можно расплатиться наличными только в сумме 60 тыс. рублей независимо от того, в течение какого времени будут уплачиваться деньги. В случае если сумма договора превышает указанную сумму, то разницу необходимо уплатить по безналичному расчету.

Расчеты по использованию наличной иностранной валюты производятся предприятиями только для оплаты командировочных расходов. В соответствии с требованиями положения Банка России «О порядке покупки и выдачи иностранной валюты для оплаты командировочных расходов» от 25 июня 1997 г. № 62 использование наличной валюты на иные цели, в том числе для осуществления платежей по внешнеэкономическим сделкам, запрещается.

Для учета операций в валюте в организациях создается специальная касса. Кассирам устанавливаются лимиты в иностранной валюте. В кассу принимается наличная иностранная валюта, не вызывающая сомнения в ее подлинности и платежеспособности. Денежные знаки, поврежденные, ветхие, вызывающие сомнения в платежеспособности, от клиентов кассиром не принимаются.

При расчетах за валюту сдача обычно выдается в валюте платежа, но с согласия клиента может быть выдана в другой свободно конвертируемой валюте.

Контроль за выполнением предприятиями всех требований Порядка осуществляют банки, в которых данные предприятия обслуживаются.

В случае выявления банками случаев нарушения Порядка предприятиями они направляют в налоговые органы по месту учета налогоплательщика соответствующее уведомление. По сведениям, представляемым коммерческими банками, органами Государственной налоговой службы РФ принимаются решения о наложении на такие предприятия штрафных санкций (в том числе административных).

Размеры финансовых санкций за нарушение Порядка определены в Кодексе административной ответственности РФ. Согласно ст. 15 которого к предприятиям применяются следующие меры административной ответственности - штраф на должностных лиц в размере от 40 до 50 МРОТ за:

- осуществление расчетов наличными денежными средствами с другими предприятиями, учреждениями и организациями сверх установленных предельных сумм;

- неоприходование или неполное оприходование в кассу денежной наличности;

- накопление в кассах наличных денег сверх установленных лимитов.

2. ОРГАНИЗАЦИЯ БУХГАЛТЕРСКОГО УЧЕТА ЛЕНЕЖНЫХ СРЕЛСТВ в кассе, на расчетных и валютных счетах

2.1. Организационно-экономическая характеристика ОАО «Благодарненский мукомольный завод»

ОАО «Благодарненский мукомольный завод» было создано в 1971 году как предприятие агропромышленного комплекса.

Открытое акционерное общество «Благодарненский мукомольный завод» (Общество), учреждено в соответствии с Указом Президента РФ от 17.07.1992 г., зарегистрировано Постановлением главы администрации Благодарненского района от 21.09.93г. Общество действует в соответствии с Федеральным законом «Об акционерных обществах», иным действующим законодательством РФ и Уставом.

Общество является юридическим лицом с момента его государственной регистрации, имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе. Общество имеет фирменное наименование, круглую печать, штампы и бланки со своим фирменным наименованием на русском языке и указанием местонахождения.

ОАО «Благодарненский мукомольный завод» занимается переработкой и реализацией зерновых культур. На предприятии создано управление торговли. Развивается фирменная сеть магазинов, в которых представлена продукция завода и крупнейших российских производителей.

Большое внимание уделяется развитию социальной сферы. На берегу Черного моря в поселке Архипо-Осиповка действует база отдыха. В 2000 году приобретена база отдыха на Новотроицком водохранилище. Организуется отдых работников завода в горах Кавказа. В 2006 году построен современный спортивно-оздоровительный комплекс.

Основными видами деятельности Общества являются:

- деятельность по производству комбикормов;

- деятельность по производству муки, крупы и других пищевых продуктов из зерна;

- торгово-закупочная, коммерческая, посредническая, инвестиционная деятельность;

- операции с ценными бумагами;

- и другие виды деятельности, не запрещённые законом.

Органами управления Общества являются: общее собрание акционеров, Совет директоров и Генеральный директор.

Высшим органом управления является общее собрание акционеров , которое Общество обязано проводить ежегодно. На годовом общем собрании акционеров должны решаться вопросы об избрании Совета директоров, ревизионной комиссии, утверждении аудитора Общества, а также иные вопросы, отнесенные к компетенции общего собрания акционеров.

Дата и порядок проведения общего собрания акционеров, порядок сообщения акционерам о его проведении, перечень предоставляемых акционерам материалов (информации) при подготовке к проведению общего собрания акционеров устанавливаются Советом директоров Общества в соответствии с требованиями Положения.

К компетенции общего собрания акционеров относится:

- внесение изменений и дополнений в Устав Общества;

- реорганизация Общества;

- ликвидация Общества;

-определение количественного состава Совета директоров Общества, избрание его членов и досрочное прекращение их полномочий;

- увеличение (уменьшение) уставного капитала Общества путём увеличения (уменьшения) номинальной стоимости акций или путём размещения дополнительных акций (сокращения их количества);

- избрание членов ревизионной комиссии общества;

- утверждение аудитора Общества;

- утверждение годовых отчётов, годовой бухгалтерской отчётности и др.

Годовое общее собрание акционеров проводится не ранее, чем через два месяца и не позднее, чем через шесть месяцев после окончания финансового года.

Совет директоров Общества в своей деятельности руководствуется законодательными и нормативными актами Российской Федерации, Гражданским кодексом РФ, Федеральным законом «Об акционерных обществах» (далее ФЗ «Об АО»), Уставом Общества и Положением о Совете директоров, утвержденным общим собранием акционеров.

Основной задачей Совета директоров является выработка стратегической политики с целью получения максимальной прибыли. Членом Совета директоров может быть только физическое лицо, не зависимо, является ли оно акционером Общества.

Цели деятельности Совета директоров:

- достижение максимальной прибыли и увеличение активов Общества;

- защита прав и законных интересов акционеров;

- осуществление постоянного контроля над исполнительными органами;

- обеспечение полноты, достоверности и объективности, публичной информации об Обществе

Для реализации целей Совет директоров решает следующие задачи:

- организует исполнение решений общего собрания акционеров;

- определяет приоритетные направления деятельности Общества;

- проводит оценку результатов деятельности Общества и его органов;

- осуществляет контроль над исполнительными органами Общества и соблюдением действующего законодательства.

Генеральный директор избирается Советом директоров Общества большинством голосов от числа избранных членов Совета директоров сроком до 5 лет. Он действует на основании Устава Общества, Положения о генеральном директоре, договора, заключенного с Обществом. На должность генерального директора избирается лицо, имеющее высшее (техническое или экономическое) образование и стаж работы на руководящих должностях в соответствующих профилю предприятия отраслях не менее 5 лет.

Генеральный директор является единоличным исполнительным органом общества. Генеральный директор подотчётен Совету директоров общества и общему собранию акционеров, а трудовые и иные отношения с ним регулируются договором (контрактом) и нормами действующего законодательства Российской Федерации.

К компетенции генерального директора относятся все вопросы руководства текущей деятельностью общества, за исключением вопросов, отнесенных к компетенции общего собрания акционеров или Совету директоров общества.

Генеральный директор организует выполнение решений общего собрания акционеров и Совета директоров общества, осуществляет оперативное руководство финансово-хозяйственной и производственной деятельностью общества.

Генеральный директор без доверенности действует от имени общества, в том числе представляет его интересы в суде, арбитражном суде, в отношениях с государственными и муниципальными органами, юридическими и физическими лицами. Совершает сделки и единолично распоряжается имуществом общества. Утверждает штаты, издает приказы и дает указания, обязательные для исполнения всеми работниками общества.

Приказы и указания генерального директора не должны противоречить законодательству, Уставу общества, решениям общего собрания акционеров или Совета директоров.

Общество в соответствии с действующим законодательством Российской Федерации осуществляет учет результатов своей деятельности, ведет оперативный, бухгалтерский, налоговый, статистический учет и отчетность и несет ответственность за их достоверность, представляет финансовую отчетность в порядке, установленном правовыми актами Российской Федерации.

Ответственность за организацию, состояние и достоверность бухгалтерского и налогового учета в Обществе, своевременное представление ежегодного отчета и другой финансовой отчетности в соответствующие органы, а также сведений о деятельности Общества, представляемых акционерам, кредиторам и в средства массовой информации, несет исполнительный орган Общества в соответствии с действующим законодательством и правовыми актами Российской Федерации, а также Уставом Общества.

Финансовый год Общества считается с 1 января по 31 декабря.

Контроль за финансово-хозяйственной деятельностью Общества (внутренний аудит) осуществляется ревизионной комиссией Общества, состоящей из 9 (девяти) человек, в том числе 8 (восьми) избираемых. Члены ревизионной комиссии избираются общим собранием из числа акционеров или их представителей на срок до следующего годового общего собрания акционеров.

В количественный состав ревизионной комиссии входит (не выбираемый) представитель Российской Федерации, назначаемый Правительством Российской Федерации, использующим специальное право на участие Российской Федерации в управлении Обществом («золотая акция»).

Ответственность за организацию бухгалтерского учёта на предприятии, соблюдение законодательства при выполнении хозяйственных операций несёт руководитель предприятия, согласно п. 1, ст. 6 Закона РФ от 21.11.96 г. № 129-ФЗ «О бухгалтерском учёте».

Главный бухгалтер подчиняется непосредственно руководителю организации и несёт ответственность за формирование учётной политики, ведение бухгалтерского учёта, своевременное представление полной и достоверной бухгалтерской отчётности.

Главный бухгалтер обеспечивает соответствие осуществляемых хозяйственных операций законодательству РФ, контроль за движением имущества и выполнением обязательств.

Требования главного бухгалтера по документальному оформлению хозяйственных операций и представлению в бухгалтерию необходимых документов и сведений обязательны для всех работников организации.

На предприятии применяется журнально-ордерная форма учета. Бухгалтерский учет имущества ведется в рублях и копейках. Все хозяйственные операции оформляются оправдательными документами (первичными учетными документами), на основании которых ведется бухгалтерский учет.

Первичные и сводные учетные документы составляются на бумажных носителях информации.

Финансово-хозяйственная деятельность общества. Основным видом деятельности ОАО "Благодарненский мукомольный завод" является производство и реализация комбикормов, а также муки, круп и других пищевых продуктов из зерна.

Объем валовой продукции за 2006 отчетный год по видам деятельности показан в таблице 1.

Таблица 1 – Объем валовой продукции

| Наименование |

2005г. |

2006г. |

Темп роста, % 2005 / 2006, |

| Объем товарной продукции (без НДС) (млн. руб.) в действующих ценах |

85,8 |

62,3 |

72,6 |

| в том числе комбикормов круп и другой продукции |

10,3 75,1 |

15,5 46,8 |

145,8 62,4 |

Объем реализованной продукции за 2006 г. по видам деятельности представлен в таблице 2. В 2006 году увеличился объем реализации общегражданской продукции на 25 %. Этого удалось добиться, прежде всего, за счет кардинального изменения организационной структуры службы маркетинга.

Таблица 2 – Объем товарной продукции

| Наименование |

2005г. |

2006г. |

Темп роста, % 2005/2006 |

| Объем реализации продукции (млн. руб.) |

73,3 |

88,9 |

121,3 |

| В том числе комбикорма крупы и другая продукция |

11,6 61,1 |

14,5 60,7 |

112,5 99,3 |

Основные показатели финансовой деятельности общества за отчетный год отражены в таблице 3.

Таблица 3 – Основные показатели финансовой деятельности

| Наименование показателя |

Код стр. по форме 2 |

2005г. (тыс. руб.) |

2006г. (тыс. руб.) |

| Выручка (нетто) от продажи товаров, работ, услуг (за минусом НДС, акцизов и обязательных аналогичных платежей) тыс. руб. |

010 |

71571 |

88877 |

| Себестоимость проданных товаров, продукции, работ, услуг |

020 |

31899 |

49268 |

| Валовая прибыль |

029 |

39672 |

39609 |

| Коммерческие расходы |

030 |

2789 |

|

| Управленческие расходы |

040 |

||

| Прибыль (убыток) от продаж |

050 |

39672 |

36820 |

| Прочие доходы и расходы |

|||

| Проценты к получению |

060 |

6589 |

7487 |

| Проценты к уплате |

070 |

(69) |

|

| Доходы от участия в других организациях |

080 |

||

| Прочие операционные доходы |

090 |

10 |

7 |

| Прочие операционные расходы |

100 |

(792) |

(638) |

| Внереализационные доходы и расходы |

|||

| Внереализационные доходы |

120 |

13932 |

30089 |

| Внереализационные расходы |

130 |

(13556) |

(32230) |

| Прибыль (убыток) до налогообложения |

140 |

44167 |

41467 |

| Отложенные налоговые активы |

141 |

- |

- |

| Отложенные налоговые обязательства |

142 |

- |

(926) |

| Текущий налог на прибыль |

150 |

(9875) |

(9222) |

| Чистая прибыль (убыток) отчетного года |

190 |

34291 |

31318 |

Из показателей таблицы 3 видно, что чистая прибыль от реализации основной продукции, операционных и внереализационных доходов и расходов за отчетный период составила 31318 тыс. рублей.

Таблица 4 – Социальные показатели

| Наименование показателя |

За предыдущий год |

За отчетный год |

| 1. Среднесписочная численность работников (чел.) |

144 |

159 |

| 2. Затраты на оплату труда (тыс. руб.) |

8531 |

11780 |

| 3. Отчисления на социальные нужды, в т.ч. |

3289 |

4299 |

| 3.1 .в Фонд социального страхования |

455 |

477 |

| 3.2. в Пенсионный фонд |

2511 |

3354 |

| 3.3.на медицинское страхование |

322 |

431 |

| Прочие |

- |

36 |

| 4. Средняя заработная плата работников (руб.) |

4906 |

6143 |

Сумма причитающихся платежей в бюджет и внебюджетные фонды в отчетном году обществом выплачены полностью.

Задолженности прошлых лет по налогам в бюджеты всех уровней на 1.01.2006 г. у ОАО «Благодарненский мукомольный завод» нет.

2.2. ЦЕЛИ И ЗАДАЧИ УЧЕТА ДЕНЕЖНЫХ СРЕДСТВ

Денежные средства характеризуют начальную и конечную стадии кругооборота хозяйственных средств, скоростью движения которых во многом определяется эффективность всей предпринимательской деятельности. Объемом имеющихся у предприятия денег как важнейшего платежного средства определяется платежеспособность предприятия — одна из важнейших характеристик его финансового положения.

Любое предприятие в процессе осуществления текущей финансово-хозяйственной деятельности постоянно вступает в расчетные отношения со своими контрагентами. При этом оно может являться как покупателем, так и продавцом товара (продукции, работ, услуг), что, с одной стороны, подразумевает наличие обязательств по оплате товара поставщику, а с другой – обязательств покупателя перед предприятием в отношении приобретенного товара {продукции, работ, услуг). Кроме того, предприятие связано расчетными отношениями с бюджетом, внебюджетными фондами, прочими структурами, а также с учредителями и работниками предприятия. При этом порядок осуществления расчетов между организацией и ее контрагентами регулируется либо текущим законодательством, либо условиями договора.

Подавляющее большинство расчетов между предприятиями производится безналичным путем, т. е. путем перечисления денежных средств со счета плательщика на счет кредитора посредством системы корреспондентских счетов между различными банками, а также клиринговых зачетов взаимных требований через расчетные палаты. Безналичные расчеты в условиях рыночной экономики могут осуществляться и с помощью векселей и чеков.