| Скачать .docx |

Реферат: Денежное обращение

Содержание

Задание №1. Составить схемы документооборота по всем формам безналичных расчётов и определить положительные стороны и недостатки различных форм расчётов. 2

Задание №2. На какой денежный агрегат инфляция оказывает наибольшее воздействие и почему, подкрепите свой ответ фактическим материалом. 15

Задание №3. Тест. 17

Список литературы 21

Задание №1. Составить схемы документооборота по всем формам безналичных расчётов и определить положительные стороны и недостатки различных форм расчётов.

Безналичные расчеты за товары и услуги осуществляются в различных формах, каждая из которых имеет специфические особенности в движении расчетных документов. Расчет представляет собой совокупность взаимосвязанных элементов, к числу которых относятся способ платежа и соответствующий ему документооборот.

Под документооборотом понимается система оформления, использования и движения расчетных документов и денежных средств. В него входят: выписка грузоотправителем счета-фактуры и передача его другим участникам расчетов; движение расчетного документа между учреждениями банков; содержание расчетного документа и его реквизиты; сроки составления расчетного документа и порядок предъявления его в банк и т. п.

В соответствии с действующим законодательством в современных условиях допускается использование следующих форм безналичных расчетов:

- платежные поручения;

- платежные требования-поручения;

- чеки;

- аккредитивы;

- векселя.

Формы расчетов между плательщиком и получателем средств определяются ими самими в хозяйственных договорах (соглашениях).

Взаимные претензии по расчетам между плательщиком и получателем платежа рассматриваются обеими сторонами без участия банковских учреждений. Спорные вопросы решаются в суде, третейском суде и арбитраже.

Расчетные документы, используемые при действующих формах расчетов, принимаются банком к исполнению только при их соответствии стандартизированным требованиям и, следовательно, должны содержать следующие данные:

- наименование расчетного документа, число, месяц, год его выписки;

- наименование плательщика, номер его счета в банке, наименование и номер банка плательщика;

- наименование получателя средств, номер его счета в банке, наименование и номер банка получателя средств;

- назначение платежа (в чеке не указывается);

- сумма платежа (цифрами и прописью).

Первый экземпляр расчетного документа должен быть обязательно подписан должностными лицами, имеющими право распоряжаться счетом в банке и иметь оттиск печати. Списание средств со счета плательщика производится только на основании первого экземпляра расчетного документа.

Расчетные документы (кроме чеков) выписываются, как правило, с использованием технических средств в один прием под копирку. Чеки выписываются от руки чернилами или шариковыми ручками.

Расчетные документы принимаются банками к исполнению в течение операционного дня банка (операционный день устанавливается до 13 часов). Документы, принятые банком от клиентов в операционное время, проводятся им по балансу в этот же день.

Платежное поручение представляет собой письменное распоряжение владельца счета банку о перечислении определенной денежной суммы его счета (расчетного, текущего, бюджетного, ссудного) на счет другого предприятия-получателя средств в том же или другом одногороднем или иногороднем учреждении банка.

Возможности применения в расчетах платежных поручений многообразны. С их помощью осуществляются расчеты в хозяйстве как по товарным, так и по нетоварным операциям. При этом все нетоварные платежи совершаются исключительно платежными поручениями.

При расчетах за товары и услуги платежные поручения используются в следующих случаях:

- за полученные товары и оказанные услуги прямого акцепта товара при условии ссылки в поручении на номер и дату товарно-транспортного документа, подтверждающего получение товаров или услуг плательщиком;

- для платежей в порядке предварительной оплаты и услуг (при условии ссылки в поручении на номер договора, соглашения, контракта, в которых предусмотрена предварительная оплата);

- для погашения кредиторской задолженности по товарным операциям;

- при расчетах за товары и услуги по решениям суда и арбитража;

- при арендной плате за помещения;

- платежи транспортным, коммунальным, бытовым предприятиям за эксплуатационное обслуживание и др.

В расчетах по нетоварным операциям платежные поручения используются для:

- платежей в бюджет;

- погашения банковских ссуд и процентов по ссудам;

- перечисления средств органам государственного и социального страхования;

- взносов средств в уставные фонды при учреждении АО, товариществ и т.п.;

- приобретения акций, облигаций, депозитных сертификатов, банковских векселей;

- уплаты пени, штрафов, неустоек и т. д.

Платежное поручение выписывается плательщиком на бланке установленной формы, содержащем все необходимые реквизиты для совершения платежа и представления в банк, как правило, в 4-х экземплярах, каждый из которых имеет свое определенное назначение:

- 1-й экземпляр используется в банке плательщика для списания средств со счета плательщика и остается в документах для банка;

- 4-й экземпляр возвращается плательщику со штампом банка в качестве расписки о приеме платежного поручения к исполнению;

- 2-й и 3-й экземпляры платежного поручения отсылаются в банк получателя платежа; при этом 2-й экземпляр служит основанием для зачисления средств на счет получателя и остается в документах для этого банка, а 3-й экземпляр прилагается к выписке со счета получателя как основание для подтверждения банковской проводки.

Платежное поручение принимается банком к исполнению только при наличии достаточных средств на счете плательщика. Для совершения платежа может использоваться также ссуда банка при наличии у хозоргана права на ее получение.

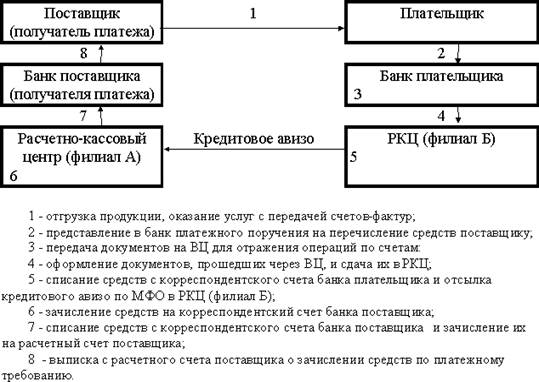

Поручение действительно в течение 10 дней со дня его выписки (день выписки в расчет не принимается). Схема документооборота при расчетах платежными поручениями за фактически полученный товар, оказанные услуги, выполненные работы выглядит следующим образом (рис.1.).

Рис. 1. Схема документооборота при расчетах платежными поручениями

При постоянных и равномерных поставках товаров и оказании услуг покупатели могут рассчитываться с поставщиками платежными поручениями в порядке плановых платежей. В этом случае расчеты осуществляются не по каждой отдельной отгрузке или услуге, а путем периодического перечисления средств со счета покупателя на счет поставщика в конкретные сроки и в определенной сумме на основе плана отпуска товаров и услуг на предстоящий месяц, квартал.

Расчеты плановыми платежами - прогрессивная форма перечисления платежей, так как в своей основе имеет встречное движение денег и товаров. Это ведет к ускорению расчетов, снижению взаимной дебиторско-кредиторской задолженности, упрощает технику расчетов, дает возможность предприятиям и организациям заранее планировать свой платежный оборот.

Таким образом, расчеты платежными поручениями имеют ряд достоинств по сравнению с другими формами расчетов: относительно простой и быстрый документооборот, ускорение движения денежных средств, возможность предварительно проверить качество оплачиваемых товаров или услуг, возможность использовать данную форму расчетов при нетоварных платежах.

Платежное требование-поручение представляет собой требование поставщика к покупателю оплатить на основании приложенных к нему отгрузочных и товарных документов стоимость поставленной по договору продукции, выполненных работ, оказанных услуг.

Платежное требование-поручение выписывается поставщиком на основании фактической отгрузки продукции или оказания услуг на стандартизированном бланке в трех экземплярах и вместе с отгрузочными документами направляется в банк покупателя для оплаты. Возможен прием требований-поручений и на инкассо (в банке поставщика).

Инкассо - это банковская операция, посредством которой банк по поручению своего клиента получает причитающиеся ему денежные средства от других организаций и предприятий на основе товарных, расчетных и денежных документов. При инкассовой услуге банк поставщика сам пересылает платежные требования-поручения в банк плательщика через органы связи спецпочтой. При взаимной договоренности между поставщиком и покупателем и их банками в целях ускорения расчетов почтовая пересылка документов из банка поставщика в банк плательщика заменяется передачей их содержания по телетайпу или телефаксу. Инкассовые услуги поставщика предоставляются клиенту за комиссионное вознаграждение.

Поскольку инициатива в расчетах платежными требованиями-поручениями исходит от поставщика, то оплата этих документов может быть произведена только с согласия (акцепта) покупателя. С этой целью поступившие в банк покупателя платежные требования-поручения регистрируются в специальном журнале и передаются банком непосредственно плательщику под расписку для акцепта.

Отечественная банковская практика знает разные формы акцепта: положительный и отрицательный, предварительный и последующий, полный и частичный.

Положительный акцепт - форма акцепта, при которой плательщик обязан по каждому расчетному документу, содержащему требование поставщика на оплату, заявить в письменной форме либо свое согласие на оплату, либо отказ от акцепта.

Отрицательный акцепт - форма акцепта, при которой плательщик письменно уведомляет банк только об отказе акцепта. Не заявленные в условленный срок отказы расцениваются банком как согласие плательщика на оплату (молчаливый акцепт).

Предварительный акцепт означает, что плательщик свое согласие на оплату требования поставщика дает до списания денег с его счета. При этом расчетный документ считается акцептованным, если плательщик не заявил банку об отказе в течение трех рабочих дней. При этом день поступления расчетного документа в банк во внимание не принимается. Оплата производится на следующий день по истечении срока акцепта.

Последующий акцепт предусматривает немедленную оплату расчетных документов по мере их поступления в банк в течение операционного дня банка.

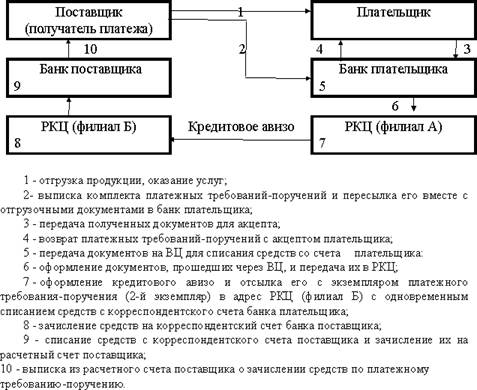

Расчеты платежными требованиями-поручениями можно оценить как перспективные, так как они отвечают финансовым и хозяйственным интересам поставщиков и покупателей и укрепляют договорные отношения в хозяйстве: ускоряется выписка расчетных документов, так как их оформление осуществляет сам получатель платежа сразу после отгрузки продукции или оказания услуг; поставщик имеет возможность на время отвлечения средств из хозяйственного оборота в отгруженные товары получить в банке факторинговый кредит (рис. 2.).

Рис. 2. Схема документооборота при расчетах за товары и услуги платежными требованиями-поручениями

Чек - письменное распоряжение плательщика своему банку уплатить с его счета держателю чека определенную денежную сумму. Различают денежные чеки и расчетные чеки.

Денежные чеки применяются для выплаты держателю чека наличных денег в банке (например, на заработную плату, хозяйственные нужды, командировочные расходы, закупки сельхозпродуктов и т. д.).

Расчетные чеки - это чеки, применяемые для безналичных расчетов. Расчетный чек - это документ установленной формы, содержащий безусловный письменный приказ чекодателя своему банку о перечислении определенной денежной суммы с его счета на счет получателя средств (чекодержателя). Расчетный чек, как и платежное поручение, оформляется плательщиком, но в отличие от платежного поручения чек передается плательщиком предприятию-получателю платежа в момент совершения хозяйственной операции, которое и предъявляет чек в свой банк для оплаты. Расчетные чеки могут быть покрытыми и непокрытыми.

Покрытые расчетные чеки - это чеки, средства по которым предварительно депонированы клиентом-чекодателем на отдельном банковском счете “Расчетные чеки”, что обеспечивает гарантию платежа по данным чекам. Непокрытые расчетные чеки - чеки, платежи по которым гарантируются банком. В этом случае банк гарантирует чекодателю при временном отсутствии средств на его счете оплату чеков за счет средств банка. Сумма гарантий банка, в пределах которой могут быть оплачены чеки, учитывается в банке-гаранте на внебалансовом счете “Гарантии, поручительства, выданные банком”.

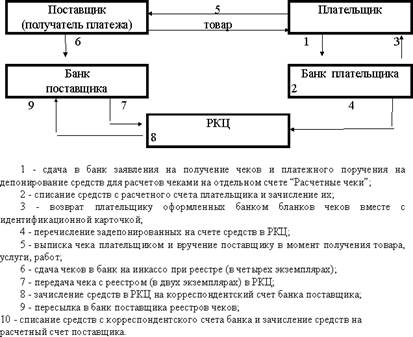

Документооборот при расчетах чеками сводится к следующему. Чекодатель в случае приобретения товаров, услуг выписывает расчетный чек, проставляя в нем следующие данные:

- сумму платежа (цифрами и прописью);

- наименование получателя платежа;

- место выписки чека;

- дату совершения платежа (при этом месяц указывается прописью).

Рис. 3. Схема документооборота при расчетах чеками с грифом “Россия” (во внутригородском, местном обороте)

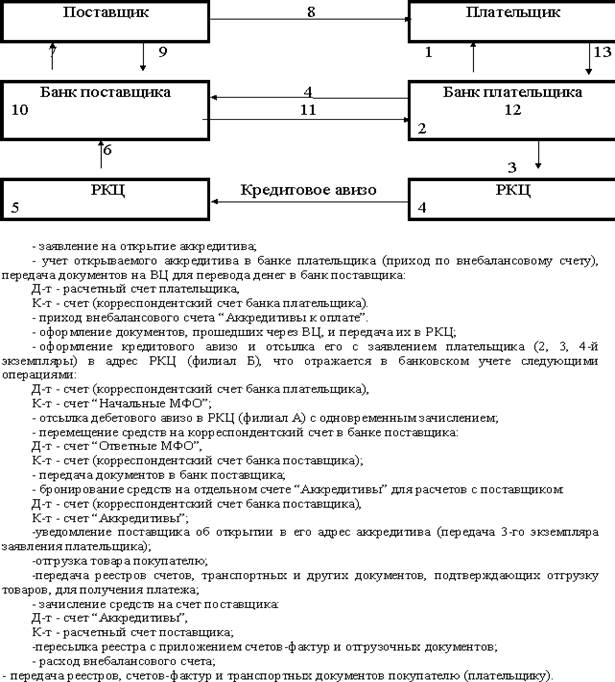

Аккредитив - это поручение банка покупателя банку поставщика об оплате поставщику товаров и услуг на условиях, предусмотренных в аккредитивном заявлении покупателя против представленных поставщиком соответствующих документов.

Аккредитивная форма расчетов используется только в иногороднем обороте. Аккредитив может быть предназначен для расчетов только с одним поставщиком. Срок действия аккредитива банковскими правилами не регламентируется, а устанавливается в договоре между поставщиком и покупателем. При данной форме расчетов платеж совершается по месту нахождения поставщика. В отличие от других форм безналичных расчетов аккредитивная форма гарантирует платеж поставщику либо за счет собственных средств покупателя, либо за счет средств его банка.

Аккредитивы могут быть двух видов: покрытые (депонированные) и непокрытые (гарантированные).

Покрытым считается аккредитив, при котором плательщик предварительно депонирует средства для расчетов с поставщиком. В этом случае банк плательщика (банк-эмитент) списывает средства с расчетного счета плательщика и переводит их в банк поставщика (исполняющий банк) на отдельный балансовый счет “Аккредитивы”, что находит отражение в следующих банковских проводках.

Рис. 4. Схема документооборота при аккредитивной форме расчетов

Вексельная форма расчетов представляет собой расчеты между поставщиком и плательщиком за товары и услуги с отсрочкой платежа (коммерческий кредит) на основе специального документа - векселя.

Вексель - это безусловное письменное долговое обязательство строго установленной законом формы, дающее его владельцу (векселедателю) бесспорное право по наступлении срока требовать от должника уплаты обозначенной в векселе денежной суммы. Закон различает два основных вида векселей: простые и переводные.

Рис. 5. Схемы документооборота переводного векселя

Существует четыре способа установления срока платежа по векселю:

1) срок на определенный день. Выражается в виде записи “обязуюсь заплатить (число)“;

2) срок по предъявлении - подлежит оплате в день предъявления к платежу. Максимальный срок, который устанавливается для предъявления векселя к платежу, - один год со дня выписки;

3) во столько-то времени от составления векселя. Здесь возможно несколько вариантов:

а) через определенное количество дней. Срок платежа считается наступившим в последний из этих дней. День выписки векселя в расчет не принимается;

б) через определенное количество месяцев. В данном случае срок платежа падает на то число последнего месяца, которое соответствует числу написания векселя, а если в этом последнем месяце такого числа нет, - то на последнее число этого месяца;

в) на начало месяца, середину месяца, конец месяца;

4) во столько-то времени по предъявлении векселя. Установление сроков платежа такое же, как и в предыдущем способе. Вместе с тем этот способ платежа более удобен плательщику, так как дает ему возможность подготовиться к платежу. Отсчет срока платежа начинается от дня предъявления векселя к платежу.

Вексельная форма расчетов предполагает обязательное участие в организации банковских учреждений. В частности, вексельное законодательство предусматривает инкассирование векселей банками, т. е. выполнение ими поручений векселедержателей после получения платежей по векселям в срок. Векселя, передаваемые в банк для инкассирования, снабжаются векселедержателем предпоручительной надписью на имя данного банка со словами: “для получения платежа” или “на инкассо”. Инкассируя вексель, банк берет на себя ответственность за предъявление векселя в срок плательщику и за получение причитающегося по нему платежа. Приняв вексель на инкассо, банк обязан своевременно переслать его в учреждение банка по месту платежа и поставить в известность плательщика повесткой о поступлении документа на инкассо. При получении платежа банк зачисляет его на счет клиента и сообщает ему об исполнении поручения.

За выполнение поручения по инкассированию векселей банк получает от клиента комиссионное вознаграждение в виде процента с полученной суммы платежа. Кроме того, банк взимает с клиента все расходы, связанные с отсылкой и присылкой документов, а также расходы, связанные с опротестованием векселя в случае несогласия плательщика платить по данному векселю или в случае его неплатежеспособности.

Комиссионное и иное вознаграждение банка за обслуживание вексельного оборота отражается в банковском учете по кредиту счета “Операционные и разные доходы”.

Операции по инкассированию банками векселей выгодны как для клиентов, так и для самого банка. Так клиент освобождается от необходимости следить за сроками предъявления векселей к платежу, а сам процесс получения платежа становится для него более быстрым, дешевым, надежным.

Для банка - это один из источников получения прибыли. Кроме того, в процессе совершения инкассовых операций на корреспондентском счете коммерческого банка сосредотачиваются значительные средства, которые он может пустить в оборот.

Задание №2. На какой денежный агрегат инфляция оказывает наибольшее воздействие и почему, подкрепите свой ответ фактическим материалом.

Денежные агрегаты – это части (компоненты) денежной массы, объединяющие определенные виды денег и денежных активов (документов), отличающихся друг от друга степенью ликвидности, т.е. возможностью быстрого превращения в наличные деньги. Денежные агрегаты отражают структуру денежной массы, причем состав таких агрегатов различен по странам, поскольку зависит от уровня развития денежного рынка и кредитных отношений.

Чаще всего используются следующие агрегаты:

М 0 – объем наличных денег в обращении (бумажные и металлические деньги);

М 1 – объем наличных денег, а также чеков, вкладов до востребования (например, в США агрегат М 1 – показатель денежной массы, включающий наличность в обращении, счета до востребования в коммерческих и взаимно-сберегательных банках, счета НАУ – разновидность счетов, занимающих промежуточное положение между сберегательным и текущим счетом, небанковские дорожные чеки и т.п.);

М 2 – объем наличных денег, чеков, вкладов до востребования и небольшие срочные вклады (например, в США – это агрегат М 1 плюс сберегательные счета, срочные счета до 100 тыс. долл., однодневные евродолларовые депозиты, акции взаимных фондов денежного рынка и др.);

М 3 – объем наличных денег, чеков, вкладов (например, в США это – агрегат М 2 плюс срочные депозиты свыше 100 тыс. долл. и срочные соглашения о продаже и последующем выкупе ценных бумаг);

М4 – включает объем наличных денег, чеков, вкладов, а также ценные бумаги.

Таким образом, денежные агрегаты построены по принципу матрешки, когда каждый следующие включает в себя предыдущий агрегат и некоторые дополнительные (менее ликвидные) компоненты. Измерение денежной массы с помощью агрегатов позволяет четко определять ее структуру, что используется для государственного регулирования денежного обращения.

Специфическая природа денег (золотых, бумажных, кредитных) и выполняемых ими функция обусловливает наличие определенных законов денежного обращения.

Инфляция – дисбаланс совокупного спроса и совокупного предложения (форма нарушения общего равновесия), проявляющийся в общем (повышение цен охватывает все рынки и это характерно для экономики в целом) непрерывном (рост цен происходит постоянно) росте цен.Таким образом, в результате непрерывного и общего роста цен происходит падение покупательной способности денег, их обесценение.

В целом во время инфляции деньги обесцениваются по отношению:

- к золоту (при золотом стандарте);

- к товарам;

- к иностранным денежным единицам.

В результате в первом случае происходит повышение рыночной цены золота в бумажных деньгах, во втором случае – растут цены товаров; в третьем случае – падает курс национальной денежной единицы по отношению к иностранным денежным единицам.

Одним из индикаторов, влияющих на состояние инфляции, является объем денежной массы в обращении, состоящих из нескольких денежных агрегатов, различающихся по степени ликвидности - от М1 (в Великобритании M0) до М4. Наибольшим инфляционным воздействием обладает рост агрегата М1 - наличные деньги и остатки на текущих счетах до востребования.

Таким образом, можно сделать вывод, что инфляция оказывает наибольшее воздействие на денежный агрегат М1.

Задание №3. Тест.

1. На стоимость золота влияет с) количество золота в мире.

2. Уравнение обмена 2.) MV = PY, где

М - количество денег в обращении (денежная масса), руб.;

V - скорость оборота денег за год, обороты;

Р - уровень цен товаров (услуг, работ), выраженный относительно базового годового показателя, равного 1;

Y - реальная величина валового национального продукта, руб.;

Уравнение обмена показывает зависимость, выполнение которой ведет к тому, что количество денег в обращении будет соответствовать реальной потребности в них. Государство должно поддерживать данную зависимость путем проведения правильной денежной и финансовой политики.

3. Какой вид денежного агрегата включает в себя наличные и безналичные деньги: 2.) и 3.) (М1 и М2).

М1 - наличные деньги, чеки, вклады до востребования. Другими словами, агрегат М1 включает в себя агрегат М0 и деньги на текущих банковских счетах. Это наличные и безналичные деньги.

М2 - состоит из агрегата М1 и небольших срочных вкладов, т.е. это наличные деньги, безналичные деньги, деньги на банковских депозитах и в государственных ценных бумагах (облигации сберегательного займа и др.).

4. Рестрикция 2.) сдерживает экономический рост.

Рестрикция (от лат. restrictio — ограничение) — ограничение кредитов, которые центральный банк предоставляет коммерческим банкам. Обычно такое ограничение приводит к общему ограничению кредитов, предоставляемых предприятиям, фирмам, снижению капиталовложений, вызывающему "сжатие" производства, снижение темпов экономического роста.

5. Существующая сегодня в России кредитная система – 2.) смешанная, т.к. в Российской Федерации кредитная система складывается из 2-х уровней:

1-й уровень - Центральный банк РФ (Банк России);

2-й уровень - коммерческие банки и другие финансово-кредитные учреждения, осуществляющие отдельные банковские, т.е. ко второму уровню отнесены банки и небанковские кредитные организации.

Главным звеном кредитной системы являются банковские институты, среди которых роль лидера отводится коммерческим банкам.

В современных условиях для кредитной системы РФ характерны следующие характеристики:

- четкое разграничение функций между банками и небанковскими кредитными институтами;

- централизация банковского дела;

- возникновение специализированных банков;

- повышение устойчивости кредитных институтов;

- расширение системы СКФИ.

Таким образом, приведённые характеристики позволяют отнести кредитную систему РФ к смешанному типу.

6. Выбрать и объяснить, почему функция сокровищ характерна для: 4.) действительных денег.

Действительные деньги - деньги, у которых номинальная стоимость (обозначенная на них стоимость) соответствует реальной стоимости, т.е. стоимости металла, из которого они изготовлены. Металлические деньги (медные, серебряные, золотые) имели разные формы: сначала штучные, затем весовые. Монета более позднего развития денежного обращения имела установленные законом отличительные признаки (внешний вид, весовое содержание).

Если за продажей товара не следует покупка, то у продавца оставалась в руках стоимость проданного товара в виде денег. Деньги сохранялись в виде сокровища, а продавец товаров становился накопителем сокровищ. Накопитель сокровищ стремился побольше продавать и поменьше покупать.

Чтобы удержать у себя золото как деньги или как элемент сокровищ, надо изъять их из обращения.

Изъятие из обращения денег в качестве сокровищ - это форма накопления, присущая ранним ступеням развития товарного хозяйства.

7. Денежно-кредитная политика – это: 1.) часть экономической политики государства; 2.) инструмент регулирования денежной массы; 4.) деятельность ЦБ.

8. Денежные системы могут быть: 1.) металлического обращения и 3.) бумажно-кредитного.

Денежная система представляет собой установленную государством форму организации денежного обращения в стране, сложившуюся исторически и закрепленную национальным законодательством.

Тип денежной системы зависит от того, в какой форме функционируют деньги: как товар - всеобщий эквивалент или как знаки стоимости. В этой связи выделяют следующие типы денежных систем:

- системы металлического обращения, при которых денежный товар (золото, серебро) непосредственно обращается и выполняет все функции денег, а кредитные деньги разменны на металл;

- системы обращения бумажных и кредитных денег не разменных на металл. Золото вытеснено из обращения. Денежные системы неразменного банкнотного обращения являются современным типом денежных систем. Каждая национальная система имеет свои особенности, но им свойственны общие элементы. Основными из них являются: наименование денежной единицы и ее частей; виды государственных денежных знаков имеющих законную платежную силу; масштаб цен; эмиссионная система; государственный регулятивный аппарат; валютная система (выступая элементом денежной системы, является относительно самостоятельной).

9. Кем регулируется предложение денег, находящихся в обращении?

1.) ЦБ России

10. По какому принципу строятся денежные агрегаты: 3.)

Денежные агрегаты строятся по принципу убывания ликвидности (способности активов превращаться в наличные деньги).

Список литературы

1. Галанов В.А. Финансы, денежное обращение и кредит. – М.: Форум, Инфра-М, 2008. – 416 с.

2. Климович В.П. Финансы, денежное обращение и кредит. – М.: Форум, Инфа-М, 2008. – 352 с.

3. Матюшенкова Н.Г. Основы денежного обращения и финансы. – М.: Академия, 2008. – 126 с.

4. Нуреев Р.М. Курс микроэкономики. – М.: Норма, 2002. – 572 с.

5. Янин О.Е. Финансы, денежное обращение и кредит. – М.: Академия, 2006. – 192 с.