| Похожие рефераты | Скачать .docx |

Курсовая работа: Денежно-кредитная политика России

Введение

1. Понятие и специфика денежно-кредитной политики в РФ

1.1. Цели и инструменты денежно-кредитной политики

1.2. Принципы денежно-кредитной политики в современных условиях

2. Особенности развития экономики России и денежно-кредитной политики в 2006-2007 гг.

2.1. Динамика денежно-кредитных показателей

2.2. Инструменты денежно-кредитной политики и их использование

2.3. Мероприятия Банка России по совершенствованию банковской и платежной системы

3. Основные направления единой государственной денежно-кредитной политики на 2008 год

Заключение

Список литературы

Приложения

Под денежно-кредитной политикой государства понимается совокупность мер экономического регулирования денежного обращения и кредита, направленных на обеспечение устойчивого экономического роста путем воздействия на уровень и динамику инфляции, инвестиционную активность и другие важнейшие макроэкономические процессы.

Денежно-кредитная политика – важнейший метод государственного регулирования общественного воспроизводства с целью обеспечения наиболее благоприятных условий для развития рыночной экономики.

Сегодня в любой, даже самой маленькой, стране мира есть свой центральный банк. Он выполняет две основные задачи. Первая задача – центральный банк должен обеспечить стабильность функционирования банковской и финансовой систем. В частности, он должен предупреждать возникновение финансовой паники, вероятность которой в финансовой системе с широким набором посреднических институтов весьма велика. При выполнении этой задачи центральный банк играет роль кредитора в последней инстанции. С помощью денежно-кредитного регулирования государство стремится смягчить экономические кризисы, сдержать рост инфляции, в целях поддержания конъюнктуры государство использует кредит для стимулирования капиталовложений в различные отрасли экономики страны.

Формирование в нашей стране рыночных отношений объективно предопределяет овладение всем спектром механизмов экономического регулирования. Бытующие порой представления о стихийности экономических процессов в рыночной экономике не имеют под собой почвы. Регулируются, и довольно жестко, практически все основные отношения, определяющие эффективность и жизнеспособность экономики в целом. Среди них своей значимостью выделяются и денежно-кредитные инструменты. Их исследование, а также рассмотрение задач, денежно-кредитной политики России на современном этапе является целью написания данной работы.

1. Понятие и специфика денежно-кредитной политики в РФ

1.1. Цели и инструменты денежно-кредитной политики

Основополагающей целью денежно-кредитной политики является помощь экономике в достижении общего уровня производства, характеризующегося полной занятостью и стабильностью цен. Денежно-кредитная политика состоит в изменении денежного предложения с целью стабилизации совокупного объема производства (стабильный рост), занятости и уровня цен.

Нерегулируемая деятельность коммерческих банков может привести к циклическим колебаниям деловой активности, т.е. в периоды инфляции им выгодно увеличивать денежное предложение, а в период депрессии - уменьшать, усугубляя тем самым кризис. Поэтому необходима взвешенная государственная политика регулирования денежного обращения. Эту роль главного координирующего и регулирующего органа всей денежной системы страны выполняет центральный (эмиссионный) банк.

Главная задача кредитно-денежной политики центрального банка - поддержание стабильной покупательной силы национальной валюты и обеспечение эластичной системы платежей и расчетов. В то же время политика центрального банка является одной из важнейших частей регулирования всей экономики государства. Во второй половине XX века сложился "магический четырехугольник" целей регулирования экономики: обеспечение стабильных темпов экономического роста, стабильной национальной валюты, занятости и равновесия платежного баланса. В последние годы к ним добавилась задача достижения экологического равновесия.

Первоначально основной функцией центральных банков было осуществление эмиссии наличных денег, в настоящее время эта функция постепенно ушла на второй план, однако не следует забывать, что наличные деньги все еще являются тем фундаментом, на котором зиждется вся денежная масса, поэтому деятельность центрального банка по эмиссии наличных денег должна быть не менее взвешенной и продуманной, чем любая другая.

Осуществляя денежно-кредитную политику, воздействуя на кредитную деятельность коммерческих банков и направляя регулирование на расширение или сокращение кредитования экономики, центральный банк достигает стабильного развития внутренней экономики, укрепления денежного обращения, сбалансированности внутренних экономических процессов. Таким образом, воздействие на кредит позволяет достичь более глубоких стратегических задач развития всего хозяйства в целом. Например, недостаток у предприятий свободных денежных средств затрудняет осуществление коммерческих сделок, внутренних инвестиций и т.д. С другой стороны, избыточная денежная масса имеет свои недостатки: обесценение денег, и, как следствие, снижение жизненного уровня населения, ухудшение валютного положения в стране. Соответственно в первом случае денежно-кредитная политика должна быть направлена на расширение кредитной деятельности банков, а во втором случае - на ее сокращение, переходу к политике "дорогих денег" (рестрикционной).

Нужно отметить, что денежно-кредитная политика осуществляется как косвенными (экономическими), так и прямыми (административными) методами воздействия. Различие между ними состоит в том, что центральный банк либо оказывает косвенное воздействие через ликвидность кредитных учреждений, либо устанавливает лимиты в отношении количественных и качественных параметров деятельности банков.

Предложение денег на денежном рынке играет большую роль в экономике. Это, в частности, следует из известного уравнения обмена. Соответственно ему существует зависимость между объемами денежной массы, скоростью обращения денег, выпуском продукции и уровнем цен.

Необходимо отметить сильные и слабые стороны использования методов денежно-кредитного регулирования при оказании воздействия на экономику страны в целом. В пользу монетарной политики можно привести следующие доводы. Во-первых, быстрота и гибкость по сравнению с фискальной политикой. Известно, что применение фискальной политики может быть отложено на долгое время из-за обсуждения в законодательных органах власти. Иначе обстоит дело с денежно-кредитной политикой. Центральный банк и другие органы, регулирующие кредитно-денежную сферу, могут ежедневно принимать решения о покупке и продаже ценных бумаг и тем самым влиять на денежное предложение и процентную ставку. Второй немаловажный аспект связан с тем, что в развитых странах данная политика изолирована от политического давления, кроме того, она по своей природе мягче, чем фискальная политика и действует тоньше и потому представляется более приемлемой в политическом отношении.

Далее рассмотрим основные инструменты с помощью которых центральный банк проводит свою политику по отношению к коммерческим банкам. К ним относятся в первую очередь изменение ставки рефинансирования, изменение норм обязательных резервов, операции на открытом рынке с ценными бумагами и иностранной валютой, а также некоторые меры, носящие жесткий административный характер.

1. Политика обязательных резервов.

В настоящее время минимальные резервы - это наиболее ликвидные активы, которые обязаны иметь все кредитные учреждения, как правило, либо в форме наличных денег в кассе банков, либо в виде депозитов в центральном банке или в иных высоколиквидных формах, определяемых центральным банком. Норматив резервных требований представляет собой установленное в законодательном порядке процентное отношение суммы минимальных резервов к абсолютным (объемным) или относительным (приращению) показателям пассивных (депозитов) либо активных (кредитных вложений) операций. Использование нормативов может иметь как тотальный (установление ко всей сумме обязательств или ссуд), так и селективный (к их определенной части) характер воздействия.

Минимальные резервы выполняют две основные функции.

Во-первых, они как ликвидные резервы служат обеспечением обязательств коммерческих банков по депозитам их клиентов. Периодическим изменением нормы обязательных резервов центральный банк поддерживает степень ликвидности коммерческих банков на минимально допустимом уровне в зависимости от экономической ситуации.

Во-вторых, минимальные резервы являются инструментом, используемым центральным банком для регулирования объема денежной массы в стране. Посредством изменения норматива резервных средств центральный банк регулирует масштабы активных операций коммерческих банков (в основном объем выдаваемых ими кредитов), а следовательно, и возможности осуществления ими депозитной эмиссии. Кредитные институты могут расширять ссудные операции, если их обязательные резервы в центральном банке превышают установленный норматив. Когда масса денег в обороте (наличных и безналичных) превосходит необходимую потребность, центральный банк проводит политику кредитной рестрикции путем увеличения нормативов отчисления, то есть процента резервирования средств в центральном банке. Тем самым он вынуждает банки сократить объем активных операций".

Изменение нормы обязательных резервов влияет на рентабельность кредитных учреждений. Так, в случае увеличения обязательных резервов происходит как бы недополучение прибыли. Поэтому, по мнению многих западных экономистов, данный метод служит наиболее эффективным антиинфляционным средством.

Недостаток этого метода заключается в том, что некоторые учреждения, в основном специализированные банки, имеющие незначительные депозиты, оказываются в преимущественном положение по сравнению с коммерческими банками, располагающими большими ресурсами.

В последние полтора-два десятилетия произошло уменьшение роли указанного метода кредитно-денежного регулирования. Об этом говорит тот факт, что повсеместно (в западных странах) происходит снижение нормы обязательных резервов и даже ее отмена по некоторым видам депозитов.

Понижение нормы денежных резервов приведет к увеличению денежного мультипликатора, а следовательно, увеличит объем той денежной массы, которую может поддерживать некоторое количество резервов. Если центральный банк увеличивает норму обязательных резервов, то это приводит к сокращению избыточных резервов банков и к мультипликационному уменьшению денежного предложения. Этот процесс происходит очень быстро. Ибо, как только подписывается решение об увеличении резервных норм, каждый банк сразу же обнаруживает недостаточность своих резервов. Он срочно продаст часть своих ценных бумаг и потребует возвращения ссуд.

Этот инструмент монетарной политики является наиболее мощным, поскольку он затрагивает основы всей банковской системы. Он является настолько мощным, что в действительности его применяют раз в несколько лет, а не каждый день, как в случае с операциями на открытом рынке.

2. Рефинансирование коммерческих банков.

Термин "рефинансирование" означает получение денежных средств кредитными учреждениями от центрального банка. Центральный банк может выдавать кредиты коммерческим банкам, а также переучитывать ценные бумаги, находящиеся в их портфелях (как правило векселя).

Переучет векселей долгое время был одним из основных методов денежно-кредитной политики центральных банков Западной Европы. Центральные банки предъявляли определенные требования к учитываемому векселю, главным из которых являлась надежность долгового обязательства.

Векселя переучитываются по ставке редисконтирования. Эту ставку называют также официальной дисконтной ставкой, обычно она отличается от ставки по кредитам (рефинансирования) на незначительную величину в меньшую сторону (в Европе 0.5-2 процентных пункта). Центральный банк покупает долговое обязательство по более низкой цене, чем коммерческий банк.

В случае повышения центральным банком ставки рефинансирования, коммерческие банки будут стремиться компенсировать потери, вызванные ее ростом (удорожанием кредита) путем повышения ставок по кредитам, предоставляемым заемщикам. Т.е. изменение учетной (рефинансирования) ставки прямо влияет на изменение ставок по кредитам коммерческих банков. Последнее является главной целью данного метода денежно-кредитной политики центрального банка. Например, повышение официальной учетной ставки в период усиления инфляции вызывает рост процентной ставки по кредитным операциям коммерческих банков, что приводит к их сокращению, поскольку происходит удорожание кредита, и наоборот.

Изменение официальной процентной ставки оказывает влияние на кредитную сферу. Во-первых, затруднение или облегчение возможности коммерческих банков получить кредит в центральном банке влияет на ликвидность кредитных учреждений. Во-вторых, изменение официальной ставки означает удорожание или удешевление кредита коммерческих банков для клиентуры, так как происходит изменение процентных ставок по активным кредитным операциям. Также изменение официальной ставки центрального банка означает переход к новой денежно-кредитной политике, что заставляет коммерческие банки вносить необходимые коррективы в свою деятельность.

Недостатком использования рефинансирования при проведении денежно-кредитной политики является то, что этот метод затрагивает лишь коммерческие банки. Если рефинансирование используется мало или осуществляется не в центральном банке, то указанный метод почти полностью теряет свою эффективность.

Помимо установления официальных ставок рефинансирования и редисконтирования центральный банк устанавливает процентную ставку по ломбардным кредитам, т.е. кредитам, выдаваемым под какой-либо залог, в качестве которого выступают обычно ценные бумаги. Следует учесть, что в залог могут быть приняты только те ценные бумаги, качество которых не вызывает сомнения. "В практике зарубежных банков в качестве таких ценных бумаг используются обращающиеся государственные ценные бумаги, первоклассные торговые векселя и банковские акцепты (их стоимость должна быть выражена в национальной валюте, а срок погашения - не более трех месяцев), а также некоторые другие виды долговых обязательств, определяемые центральными банками".

Центральный банк проводит политику учетной ставки (которую еще называют иногда дисконтной политикой), выступая в роли "заимодателя в последней инстанции". Он представляет ссуды наиболее устойчивым в финансовом отношении банкам, испытывающим временные трудности. Федеральная резервная система (ФРС) иногда осуществляет долгосрочное кредитование на особых условиях. Это могут быть ссуды мелким банкам для удовлетворения их сезонных потребностей в денежных средствах. Иногда также ссуды предоставляются банкам, оказавшимся в сложном финансовом положении и нуждающимся в помощи для приведения в порядок своего баланса.

Когда банк берет ссуду, он переводит ФРС выписанное на себя долговое обязательство, обычно обеспеченное государственными ценными бумагами. При возвращении ссуды ФРС взыскивает процентные платежи, размер которых определяется процентной ставкой.

Давая ссуду, ФРС увеличивает резервы коммерческого банка, причем для ее поддержания не нужны обязательные резервы, т.е. вся ссуда увеличивает избыточные резервы банка, его способность к кредитованию.

Если ФРС уменьшает учетную ставку, то это поощряет банки к приобретению дополнительных резервов путем заимствования у ФРС. В этом случае можно ожидать увеличения денежной массы. Напротив, повышение учетной ставки соответствует стремлению руководящих кредитно-денежных учреждений ограничить предложение денег. Изменив учетную ставку, можно лишь ожидать соответствующих действий банков. Нельзя заставить банки взять кредит на сумму, необходимую государству. В своей дисконтной политике центральный банк может играть лишь пассивную роль. Только в операциях на открытом рынке центральный банк может играть активную роль. Но никогда не стоит недооценивать роль учетной ставки: изменяя ее, центральный банк имеет большую силу для того, чтобы оказать ограничивающее влияние на банки. И все же по эффективности применения политика учетной ставки стоит после операций на открытом рынке.

3. Операции на открытом рынке.

Постепенно два вышеописанных метода денежно-кредитного регулирования (рефинансирование и обязательное резервирование) утратили свое первостепенное по важности значение, и главным инструментом денежно-кредитной политики стали интервенции центрального банка, получившие название операций на открытом рынке.

Этот метод заключается в том, что центральный банк осуществляет операции купли-продажи ценных бумаг в банковской системе. Приобретение ценных бумаг у коммерческих банков увеличивает ресурсы последних, соответственно повышая их кредитные возможности, и наоборот. Центральные банки периодически вносят изменения в указанный метод кредитного регулирования, изменяют интенсивность своих операций, их частоту.

Операции на открытом рынке впервые стали активно применяться в США, Канаде и Великобритании в связи с наличием в этих странах развитого рынка ценных бумаг. Позднее этот метод кредитного регулирования получил всеобщее применение и в Западной Европе.

По форме проведения рыночные операции центрального банка с ценными бумагами могут быть прямыми либо обратными. Прямая операция представляет собой обычную покупку или продажу. Обратная заключается в купле-продаже ценных бумаг с обязательным совершением обратной сделки по заранее установленному курсу. Гибкость обратных операций, более мягкий эффект их воздействия, придают популярность данному инструменту регулирования. Так доля обратных операций центральных банков ведущих промышленно-развитых стран на открытом рынке достигает от 82 до 99,6%". Если разобраться, то можно увидеть, что по своей сути эти операции аналогичны рефинансированию под залог ценных бумаг. Центральный банк предлагает коммерчески банкам продать ему ценные бумаги на условиях, определяемых на основе аукционных (конкурентных) торгов, с обязательством их обратной продажи через 4-8 недель. Причем процентные платежи, "набегающие" по данным ценным бумагам в период их нахождения в собственности центрального банка, будут принадлежать коммерческим банкам.

Таким образом, операции на открытом рынке, как метод денежно-кредитного регулирования, значительно отличаются от двух предыдущих. Главное отличие - это использование более гибкого регулирования, поскольку объем покупки ценных бумаг, а также используемая при этом процентная ставка могут изменяться ежедневно в соответствии с направлением политики центрального банка. Коммерческие банки, учитывая указанную особенность данного метода, должны внимательно следить за своим финансовым положением, не допуская при этом ухудшения ликвидности.

4. Некоторые прочие методы регулирования денежно-кредитной сферы.

Наряду с экономическими методами, посредством которых центральный банк регулирует деятельность коммерческих банков, им могут использоваться в этой области и административные методы воздействия.

К ним относится, например, использование количественных кредитных ограничений.

Этот метод кредитного регулирования представляет собой количественное ограничение суммы выданных кредитов. В отличие от рассмотренных выше методов регулирования, контингентирование кредита является прямым методом воздействия на деятельность банков. Также кредитные ограничения приводят к тому, что предприятия заемщики попадают в неодинаковое положение. Банки стремятся выдавать кредиты в первую очередь своим традиционным клиентам, как правило, крупным предприятиям. Мелкие и средние фирмы оказываются главными жертвами данной политики.

Нужно отметить, что добиваясь при помощи указанной политики сдерживания банковской деятельности и умеренного роста денежной массы, государство способствует снижению деловой активности. Поэтому метод количественных ограничений стал использоваться не так активно, как раньше, а в некоторых странах вообще отменён.

Также центральный банк может устанавливать различные нормативы (коэффициенты), которые коммерческие банки обязаны поддерживать на необходимом уровне. К ним относятся нормативы достаточности капитала коммерческого банка, нормативы ликвидности баланса, нормативы максимального размера риска на одного заемщика и некоторые дополняющие нормативы. Перечисленные нормативы обязательны для выполнения коммерческими банками. Также центральный банк может устанавливать необязательные, так называемые оценочные нормативы, которые коммерческим банкам рекомендуется поддерживать на должном уровне.

При нарушении коммерческими банками банковского законодательства, правил совершения банковских операций, других серьезных недостатках в работе, что ведет к ущемлению прав их акционеров, вкладчиков, клиентов центральный банк может применять к ним самые жесткие меры административного воздействия, вплоть до ликвидации банков.

Очевидно, что использование административного воздействия со стороны центрального банка по отношению к коммерческим банкам не должно носить систематического характера, а применяться в порядке исключительно вынужденных мер. Кроме трех основных вышеприведенных инструментов денежной политики, государство также иногда использует второстепенное селективное регулирование, которое касается фондовой биржи, потребительского кредита и увещеваний.

1.2. Принципы денежно-кредитной политики в современных условиях

Конечной целью единой государственной денежно-кредитной политики, проводимой Банком России во взаимодействии с Правительством Российской Федерации, остается снижение инфляции и поддержание ее на низком уровне. На ближайшие три года ставится задача снизить инфляцию до уровня ниже 8%. Постепенное снижение уровня инфляции будет способствовать уменьшению макроэкономических рисков, расширению внутреннего кредита, концентрации в стране капиталов, необходимых для модернизации основных фондов и закрепления на этой основе устойчивых тенденций экономического роста. Установление цели денежно-кредитной политики в виде интервала темпов инфляции позволит более гибко учесть влияние на инфляцию структурных факторов.

Банк России, как и любой другой центральный банк, не имеет возможности корректировать методами денежно-кредитной политики динамику потребительских цен, на которую значительное влияние оказывают структурные и волатильные факторы, в течение короткого промежутка времени. Рост цен и тарифов на платные услуги населению, происходящий в результате их административного регулирования, в первую очередь на услуги жилищно-коммунального хозяйства и пассажирского транспорта, немедленно сказывается на динамике индекса потребительских цен. В то же время изменения в денежно-кредитной политике, необходимые для подавления возникшего инфляционного всплеска, скажутся на динамике цен лишь с определенным, достаточно длительным, лагом. В настоящее время фактически сложившиеся лаги воздействия мер денежно-кредитной политики на уровень инфляции уже выходят за пределы полугодия.

В отсутствие зрелого, конкурентного финансового рынка и достаточно развитой банковской системы механизмы воздействия инструментов денежно-кредитной политики на уровень инфляции все еще слабы. Процентные ставки Банка России пока не оказывают адекватного влияния на ставку межбанковского рынка, который остается узким вследствие сохраняющегося взаимного недоверия банков. Этот же фактор наряду с отсутствием единого рынка межбанковских кредитов и должной конкуренции в банковском секторе ограничивает роль ставки межбанковского рынка в формировании ставок по депозитам и кредитам для клиентов банков. Процентные ставки по банковским кредитам часто не являются определяющими при принятии решений на уровне большинства предприятий и домашних хозяйств, поскольку банковский кредит не набрал критического веса в финансировании деятельности предприятий и населения. В то же время количественные ограничения темпов роста денежной массы в связи с нестабильностью спроса на деньги не гарантируют точного соблюдения цели по инфляции.

Наконец, набор инструментов денежно-кредитного регулирования, которые реально используются сегодня Банком России, недостаточен для эффективного управления ликвидностью банковского сектора, и потребуется некоторое время для его совершенствования и внедрения в практику денежно-кредитного регулирования.

Для текущей оценки адекватности проводимой денежно-кредитной политики поставленной цели по общему уровню инфляции Банк России использует показатель базовой инфляции, который в большей степени характеризует результаты воздействия монетарных факторов на инфляционные процессы в экономике. Базовая инфляция представляет собой субиндекс, рассчитанный на основе набора потребительских товаров и услуг, используемого для расчета сводного индекса потребительских цен, за исключением товаров и услуг, цены на которые в основной массе регулируются на федеральном и региональном уровнях, а также подвержены воздействию неустойчивых, в том числе и сезонных, факторов. Таким образом, базовая инфляция представляет собой ту часть инфляции, которая связана с валютным курсом, денежной политикой и инфляционными ожиданиями.

Государственный комитет Российской Федерации по статистике с 2003 года публикует в составе официальной статистики субиндекс базовой инфляции на ежемесячной основе. Расчет показателя базовой инфляции будет осуществляться в рамках федерального статистического наблюдения за уровнем и динамикой цен с применением методологии и инструментария, которые разрабатываются и утверждаются Госкомстатом России по согласованию с заинтересованными организациями.

Динамика регулируемых цен и тарифов будет также учитываться Банком России при оценке общего спроса на деньги. При этом оценки будут ориентироваться на планы Правительства Российской Федерации по повышению регулируемых цен. В связи с этим максимально точное соблюдение цели по уровню инфляции (измеряемой индексом потребительских цен) будет зависеть от согласованных действий Банка России и Правительства Российской Федерации по управлению инфляционными процессами в стране.

Базовая инфляция более тесно связана с количественными индикаторами денежно-кредитной политики. Реализация конечной цели денежно-кредитной политики по снижению инфляции, измеряемой по индексу потребительских цен, до запланированного уровня в течение ряда лет осуществлялась Банком России через установление в качестве промежуточной цели диапазона темпов прироста денежного агрегата М2. По мере замедления инфляции краткосрочная статистическая взаимосвязь между ежемесячными изменениями денежного агрегата М2 и индекса потребительских цен снизилась. В настоящее время лаги между изменением денежного агрегата М2 и динамикой потребительских цен существенно увеличились. При этом статистическая взаимосвязь наиболее значима в том случае, когда используется показатель базовой инфляции. Аналогичная зависимость сложилась между показателями базовой инфляции и денежной базы.

Причина ослабления статистической зависимости между темпами роста денежной массы и индексом потребительских цен заключается в том, что, несмотря на явную тенденцию к снижению скорости обращения денег, ее количественные параметры не являются точно предсказуемыми.

Скорость обращения денег зависит от целого ряда факторов, состав и степень влияния которых в настоящее время подвержены значительным и зачастую труднопрогнозируемым изменениям. Не завершен процесс монетизации расчетов, сама платежная система находится на стадии совершенствования путем внедрения современных технологий проведения валовых платежей. Использование населением пластиковых карточек как для оплаты товаров и услуг, так и для хранения своих средств приводит к изменению в тенденциях движения средств на этих счетах. Нестабильна структура денежной массы, особенно соотношение срочных депозитов и депозитов до востребования. Кроме того, наличие накоплений в иностранной валюте существенно влияет на соотношение валютной и рублевой составляющих широкой денежной массы и на формирование текущего спроса на национальную валюту. Неопределенность количественных оценок динамики скорости обращения денег делает функцию спроса на деньги неустойчивой, что не позволяет Банку России полностью полагаться только на рассчитанные на год вперед темпы роста денежных показателей для контроля за инфляцией.

Приближение фактических темпов роста потребительских цен к целевым показателям инфляции в последние годы происходит при различных (порой очень существенных) отклонениях фактической динамики денежной массы от ее первоначальных прогнозов. Объективные неточности в прогнозных оценках спроса на деньги и затем жесткое следование установленным ориентирам прироста денежной массы при изменении в течение года спроса на деньги могут привести либо к нежелательным инфляционным последствиям, либо к чрезмерным ограничениям совокупного спроса в экономике.

Такие шоковые воздействия на экономику могут негативно повлиять на ожидания и снизить доверие к проводимой Банком России политике. Поэтому Банк России рассматривает темпы роста денежной массы как расчетный ориентир денежно-кредитной политики, то есть не ставит своей целью безусловное соблюдение прогнозного диапазона и предусматривает возможность его корректировки в течение года в зависимости от динамики спроса на деньги.

Как свидетельствует опыт, Банк России имеет больше возможностей контролировать денежную базу. При этом на уровень совокупного денежного предложения, измеряемого денежной массой, со временем можно будет воздействовать косвенно, через процентные ставки денежного рынка. Банк России считает целесообразным перейти в течение нескольких лет к системе управления, опирающейся преимущественно на процентную ставку, сохранив на первом этапе в качестве ориентиров денежно-кредитной политики показатели денежной массы (М2) и денежной базы.

В настоящее время главными инструментами контроля над денежными показателями служат: со стороны Банка России - интервенции на валютном рынке и депозитные операции по привлечению средств банков на счета в Банке России по фиксированным процентным ставкам на различные сроки, со стороны Правительства Российской Федерации - изменение величины остатков средств расширенного правительства на счетах в Банке России.

Такая система управления не позволяет взять под полный контроль динамику денежно-кредитных показателей, так как в ней отсутствуют элементы “тонкой настройки”. Причина этого кроется в том, что приток или отток ликвидности по линии интервенций Банка России на валютном рынке напрямую зависит от колебаний внешнеэкономической конъюнктуры и его нельзя полностью нивелировать только за счет курсовой политики. Депозитные операции Банка России, проводимые в форме окна постоянного доступа, недостаточно результативны для стерилизации ликвидности, так как банки самостоятельно принимают решения по размещению свободных денежных средств в депозиты. Динамика остатков средств на счетах расширенного правительства также подвержена малопредсказуемым внутригодовым и внутримесячным колебаниям, не связанным с решениями Банка России.

Для повышения эффективности денежно-кредитного регулирования Банк России в дальнейшем намерен перейти к воздействию на уровень ликвидности банковской системы, определяемый объемом свободных резервов банков, за счет активного использования рыночных методов ее корректировки, учитывающих как внутригодовые, так и внутримесячные изменения в спросе банковской системы на резервы. С этой целью Банк России планирует использовать по мере необходимости все имеющиеся в его распоряжении инструменты воздействия на кратко-, средне- и долгосрочную ликвидность банковской системы - от окон постоянного доступа и операций на открытом рынке до регулирования норм обязательных резервов.

Предполагается, что по мере практического распространения этих инструментов регулирования денежного предложения роль процентной ставки будет возрастать.

Возрастание роли процентных ставок Банка России в управлении денежным предложением для достижения цели по инфляции означает, что относительная стабильность обменного курса рубля будет результатом достижения целей денежно-кредитной политики. В то же время Банк России будет противодействовать явлениям спекулятивного характера на валютном рынке, противоречащим фундаментальным факторам курсообразования, и сглаживать резкие краткосрочные колебания курса.

Использование режима плавающего валютного курса объективно обусловлено высокой степенью зависимости российской экономики от внешних факторов конъюнктурного характера и складывающейся нестабильной ситуации на мировых товарных и финансовых рынках. Уровень накопленных на сегодня международных резервов и состояние платежного баланса позволяют эффективно контролировать соответствие динамики валютного курса рубля состоянию фундаментальных экономических факторов. В долгосрочном плане на динамику реального эффективного курса российского рубля к резервным валютам будут оказывать влияние повышение эффективности российской экономики, а также возможность абсорбировать положительное сальдо платежного баланса за счет накопления резервных фондов и увеличения чистых выплат по внешнему долгу.

2. Особенности развития экономики России и денежно-кредитной политики в 2006-2007 гг.

2.1. Динамика денежно-кредитных показателей

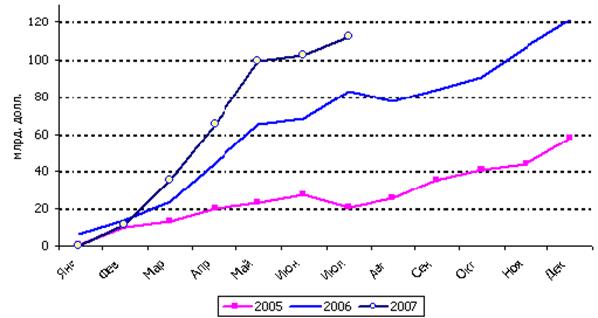

По итогам июля прирост золотовалютных резервов РФ составил 10,3 млрд. долларов. В сумме за период с начала года резервы увеличились на 112,4 млрд. долларов и по состоянию на начало августа достигли 416,2 млрд. Для сравнения, за первые семь месяцев 2006 года рост резервов составил 83,5 млрд. долларов, а за весь 2006 год - 121,5 млрд. долларов.

![]()

Рис. 1. Прирост золотовалютных резервов по сравнению с началом соответствующего года

Итоги первого полугодия заставили Центральный банк пересмотреть сделанные ранее прогнозы. Так, согласно одобренному в середине июля Государственной Думой проекту Основных направлений денежно-кредитной политики на 2008 год, оценка чистого притока иностранного капитала в страну в текущем году была повышена вдвое по сравнению с изначальным вариантом до 70 млрд. долларов. Прогноз прироста золотовалютных резервов так же был изменен и теперь равен 114,9 млрд. долларов.

Но даже пересмотренные показатели выглядят заниженными, учитывая, что по оценкам за первое полугодие чистый ввоз капитала составил 67 млрд. долларов, а рост резервов уже по итогам семи месяцев превысил годовой ориентир. Прогнозируя существенное замедление во втором полугодии в динамике указанных агрегатов, Центральный банк апеллировал к тому, что беспрецедентные по масштабам показатели начала года были во многом обусловлены тремя крупными событиями, а именно, размещением дополнительной эмиссии акций Сбербанка РФ, проведением IPO Внешторгбанка и аукционов по продаже активов ЮКОСа. Действительно, к июню с завершением всех расчётов ситуация нормализовалась и рост золотовалютных резервов замедлился. В дальнейшем, по мнению Центрального банка, в пользу более умеренной динамики всех денежных агрегатов будут свидетельствовать такие факторы, как постепенное снижение профицита по счету текущих операций платежного баланса, неизбежное в условиях опережающего роста импорта, а также снижение чистого притока капитала вследствие определенного усиления политической нестабильности в преддверие президентских выборов 2008 года, и повышения ставок на мировом рынке капитала.

Признавая справедливость этих аргументов, следует учесть и наличие положительных тенденций, действующих в обратном направлении, в пользу усиления притока капитала в страну. Среди них – увеличение инвестиционной привлекательности страны и рост интереса к России со стороны иностранных инвесторов, очевидные даже с учётом поправки на специфику последних месяцев, отмеченных рядом крупных финансовых событий. Также следует отметить устойчивую тенденцию к дедолларизации российской экономике, проявляющуюся в снижении спроса на наличную иностранную валюту и активы, деноминированные в долларах со стороны всех категорий хозяйствующих субъектов и населения. Так или иначе, но темпы роста золотовалютных резервов остаются высокими, поддерживаемые благоприятной конъюнктурой основных сырьевых рынков и продолжающимся притоком иностранного капитала, в том числе, в форме внешних заимствований российских банков и нефинансовых предприятий и организаций.

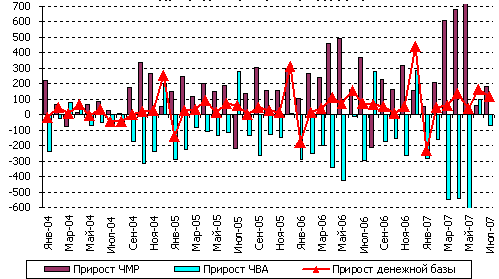

Изменение Чистых международных резервов (ЧМР) в составе денежной базы в узком определении характеризовалось в июле ростом на 185 млрд. рублей (7,0 млрд. долларов) 17 , а за период с начала года - на 2764 млрд. рублей (105,0 млрд. долларов). Объём Чистых внутренних активов (ЧВА), напротив, сократился на 68 млрд. рублей, нейтрализовав порядка 1/3 прироста ЧМР.

Рис. 2. Прирост денежной массы, чистых международных резервов и чистых внутренних активов

Изменения двух основных составляющих ЧВА имели в июле противоположную направленность. В составе Чистого кредита расширенному правительству был отмечен резкий рост рублёвых остатков на счетах в Банке России федерального правительства и местных органов власти. В июле текущие поступления в Стабилизационный фонд не были конвертированы в иностранную валюту и осели на рублёвых счетах. Рост средств на счетах органов государственного управления субъектов РФ и органов местного самоуправления можно объяснить сезонным фактором, но даже с учётом этого, увеличение агрегата сразу на 140 млрд. рублей следует признать весьма существенным.

После снижения в сумме на 1415 млрд. рублей в марте-мае в последующие месяцы в динамике Чистого кредита коммерческим банкам (ЧККБ) со стороны Банка России произошел разворот. В июне анализируемый агрегат увеличился почти на 370 млрд. рублей, а в июле – ещё на 360 млрд. Сокращение задолженности Центрального банка перед коммерческими произошло главным образом за счёт снижения до 427 млрд. рублей по состоянию на начало августа против 1230 млрд. рублей двумя месяцами ранее объёма средств, размещенных кредитными организациями на депозите в Банке России. При этом лишь небольшая часть средств, выведенных с депозита, была переведена на корсчета и в облигации Банка России. По всей видимости, значительную долю размещенных на депозите рублевых ресурсов составляли средства, которые удалось собрать за прошедшие аукционы по продаже активов ЮКОСа, и которые теперь идут на выплату кредиторам (согласно заявлению конкурсного управляющего ЮКОСом по данным на начало августа уже были произведены выплаты в объёме порядка 400 млрд. рублей). Большая часть этих денег - 237 млрд. рублей - досталась "Роснефти", 150 млрд. получила ФНС.

Добавим, что в сумме за семь месяцев текущего года объем чистого кредита банковской системе сократился на 468 млрд. рублей. Показатель за аналогичный период 2006 года был равен 102 млрд. рублей.

По итогам января-июля снижение ЧВА оценивается в 2432 млрд. рублей. Для сравнения, показатель, характеризующий первые семь месяцев 2006 года, был равен 1813 млрд. рублей.

По итогам июля объем денежной базы увеличился на 3,4%. Суммарный за первые семь месяцев показатель прироста на уровне 10,4% по-прежнему остаётся заметно ниже прошлогоднего значения, 12,4%. Сдержанная динамика анализируемого агрегата свидетельствует о том, что денежным властям пока удаётся сдерживать эмиссию денег, несмотря на значительный приток в страну иностранной валюты, как в форме экспортной выручки, так и капитала. При этом рост денежной массы (агрегат М2) идёт опережающими темпами; положительным моментом в данном случае является то, что он имеет в большей степени благоприятную структуру, поскольку происходит, главным образом, за счёт безналичной составляющей данного агрегата.

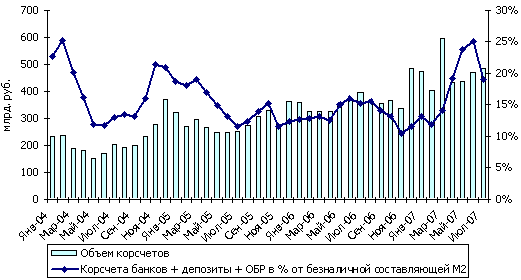

И все же быстрый рост резервов, безусловно, представляет угрозу для стабильности денежного рынка и успеха антиинфляционной политики. В предыдущие годы, когда основу притока иностранной валюты на российский рынок составляла экспортная выручка, ключевую роль в решении проблемы стерилизации избыточной ликвидности играл Стабилизационный фонд. Последний успешно справлялся с поставленной задачей и в значительной степени нейтрализовывал рост денег в экономике, формировавшийся под влиянием высоких цен на нефть и нефтепродукты. Однако, увеличение денежного предложения, связанное с притоком иностранной валюты по каналу капитальных операций, в рамках механизма Стабилизационного фонда никак не регулируются. Эту функцию должен выполнять Центральный банк, но эффективных инструментов управления ликвидностью денежного рынка в распоряжении последнего на сегодняшний день нет.

Основным механизмом абсорбирования ликвидности по каналу Центрального банка по-прежнему служат депозитные операции, мало приспособленные к решению проблемы стерилизации на сколько-нибудь длительном отрезке времени. Об этом, в частности, свидетельствует исключительная волатильность последних, наблюдающийся в последние месяцы. Проводимое Центральным банком с начала прошлого года и продолжившееся в этом году повышение ставок по депозитным операциям, безусловно, повысило привлекательность этого инструмента, однако, не привело ни к каким значимым подвижкам во временной структуре. Львиную долю депозитов по-прежнему составляют средства, размещенные банками overnight и на 1 неделю. В комментариях официальных представителей Банка России, сопровождающих повышение ставок, как правило, отмечается, что эти решения продиктованы необходимостью "повышения эффективности инструментов денежно-кредитной политики", что, в свою очередь, призвано усилить влияние Центрального банка на процентные ставки, ликвидность, а, следовательно, и инфляцию. Однако, краткосрочная структура депозитных операций и ограниченный состав их участников ставят под сомнение не только действенность этого инструмента, но и целесообразность его использования, по крайней мере, если говорить о депозитах overnight.

Облигации Банка России, безусловно, являются более эффективными в вопросе стерилизации избыточной ликвидности. Однако, несмотря на последовательное развитие рынка ОБР, на сегодняшний день объем его остаётся недостаточным (порядка 370 млрд. рублей по состоянию на конец июля).

В условиях резкого увеличения рублевой ликвидности, наблюдающегося в последние месяцы, и ограниченной эффективности рыночных инструментов стерилизации, Центральный банк был вынужден задействовать наиболее грубый механизм. С 1 июля 2007 года вступило в силу решение, принятое Советом директоров Банка России 14 мая, о повышении нормативов обязательных резервов: по обязательствам перед банками-нерезидентами в валюте РФ и иностранной валюте, а также по иным обязательствам кредитных организаций в валюте РФ и иностранной валюте норматив резервирования установлен на уровне 4,5%, а по обязательствам кредитных организаций перед физическими лицами в валюте РФ – на уровне 4%.

Прямым следствие повышения резервных требований стало связывание части свободной ликвидности в рамках фонда обязательного резервирования (ФОР). По состоянию на 1 августа объём последнего увеличился более чем на 70 млрд. рублей против показателя на 1 июля. Для сравнения, ежемесячный прирост ФОРа на протяжении первого полугодия не превышал 16 млрд. рублей. Однако, основная надежда Центрального банка, по всей видимости, связана с ограничением будущего притока иностранной валюты по каналу капитальных операций. Повышение на 1 п.п. нормы резервирования само по себе является достаточно существенным воздействием. Вместе с тем, учитывая устойчивую тенденцию к снижению курса доллара, как на мировом валютном рынке, так и на внутреннем, эффективность этой меры может оказаться значительно ниже, чем можно было бы ожидать в других условиях.

Примечательно, что норматив резервирования по обязательствам кредитных организаций перед физическими лицами в рублях также был повышен (хотя и в меньшей степени – на 0,5 п.п.). Это означает, что издержки банков вырастут и, как следствие, для поддержания рентабельности своего бизнеса они, вероятнее всего, будут вынуждены понизить ставки привлечения. Это, в свою очередь, может негативно сказаться на динамике депозитов населения, формирующих наименее инфляционную составляющую денежного предложения.

Остаётся добавить, что средняя стоимость однодневного кредита в июле составила 3,39% годовых, что сопоставимо с показателями предыдущих трёх месяцев, однако, значительно выше доходности однодневного депозита Банка России (2,5% годовых), который, по сути, представляет собой альтернативу размещению временно свободных рублёвых ресурсов на рынке МБК. Этот факт свидетельствует о сохраняющейся сегментированности денежного рынка и банковской системы в целом, обусловленной во многом доминирующим положением двух-трёх крупнейших банков, которым оказывается невыгодно оперировать с большим количеством несопоставимо более мелких банков.

Представление о состоянии ликвидности денежного рынка дает график, приведенный ниже (рис. 3).

Рис. 3. Уровень ликвидности денежного рынка

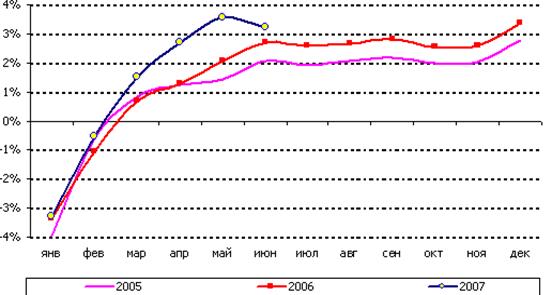

Данные о динамике денежной массы публикуются Банком России с лагом в 1 месяц. После резкого роста в мае сразу на 7,0%, в июне агрегат М2 увеличился лишь на 1,6%, что существенно ниже значения, характеризующего этот же месяц 2006 года, 6,0%. В итоге разрыв между суммарными с начала соответствующего года темпами прироста анализируемого агрегата заметно сократился. Так, по итогам первых шести месяцев текущего года увеличение денежного предложения составило 20,9% против 17,3% за тот же период 2006 года. По итогам июня и по отношению к декабрю 2006 года прирост агрегата в реальном выражении оценивается в 14,3%. Показатель за соответствующий период 2006 года был меньшим (как за счёт чуть более высокой инфляции, так и за счёт несколько более сдержанного роста денежной массы) и составлял 10,4%. В годовом выражении темпы прироста М2 снизились с максимальной отметки 59,9%, достигнутой по итогам мая, до 53,3% (отметим, что снижение показателя зафиксировано впервые за последние полтора года). Однако, с уверенностью говорить о развороте повышательного тренда пока рано.

Основные составляющие М2 – наличные и безналичные деньги – характеризовались в июне ростом на 4,5% и 0,5% соответственно. По состоянию на 1 июля объем наличных денег в обращении был выше уровня начала года на 8,7%. Что касается безналичных денег, то по итогам первых шести месяцев был зафиксирован их рост на 26,3%. Для сравнения, показатель, характеризующий январь-июнь 2006 года, был равен 20,4%.

Объём безналичных денег в иностранной валюте сократился в июне на 2,7%. В сумме по итогам второго квартала сокращение составило 22% и нейтрализовало последовательный рост агрегата на протяжении первых трёх месяцев. В результате по состоянию на 1 июля объём безналичных денег в иностранной валюте был выше показателя начала года лишь на 0,4%. Рванная и слабо предсказуемая динамика в целом типична для данного агрегата. Достаточно сказать, что на протяжении 2006 года показатель прироста безналичных денег в иностранной валюте пять раз проходил нулевую отметку, хотя столь резких изменений, как в нынешнем году отмечено не было.

Добавим, что согласно уточнённому прогнозу Центрального банка (содержащемуся в одобренных в середине июля Государственной Думой Основных направлениях денежно-кредитной политики на 2008 год) рост денежной массы в 2007 год должен составить 37-39%. Изначально верхний предел увеличения денег в экономике в текущем году был зафиксирован на уровне 29%, однако даже новый, пересмотренный в сторону повышения, ориентир представляется явно заниженным, при этом никаких пояснений тому, каким образом Центральный банк намерен за оставшиеся полгода снизить темпы роста М2 почти в полтора раза, в документе не содержится.

Вплоть до недавнего времени ускоренный рост денежных агрегатов не оказывал явного негативного влияния на инфляцию, поскольку нейтрализовался столь же быстрым увеличением спроса на деньги. Даже ускорение инфляции в июне до 1,0% против 0,3% в соответствующий период прошлого года нельзя было однозначно отнести на счёт действия денежных факторов. Однако, июльские данные, характеризующиеся, в частности, резким увеличением темпов базовой инфляции, свидетельствуют об усилении, в первую очередь, монетарной инфляции.

Рис.4. Среднемесячный прирост М2 с начала соответствующего года

Напомним, что по итогам 2006 скорость обращения, рассчитанная по денежному агрегату М2, снизилась на 12,9%, что в два с половиной раза выше показателя за предыдущий 2005 год, 5,0%. В 2007 году замедление скорости обращения денег продолжилось и стало ещё более выраженным: 22,5% по результатам первого полугодия и по сравнению с аналогичным периодом прошлого года.

В мае сберегательная активность населения заметно снизилась. По итогам месяца суммарный объем банковских вкладов (в рублях и иностранной валюте) увеличился на 1,8%, что существенно ниже, как среднемесячного показателя прироста за 2006 год (2,7%), так и среднего за первые месяцы текущего года показателя (2,9%, без учёта января). Справедливости ради можно отметить, что сезонное снижение темпов роста банковских депозитов физических лиц наблюдалось в соответствующий период и в предыдущие годы, что, по всей видимости, связано с летним отпускным периодом. Соответственно, можно предположить, что замедление в динамике анализируемого агрегата имеет в большей степени локальный характер и в будущем сравнительно высокие темпы прироста сбережений в форме банковских вкладов сохранятся.

В структуре использования денежных доходов населения на долю сбережений (куда включаются банковские вклады и ценные бумаги) в мае пришлось лишь 5,2%, что заметно ниже апрельского значения 8,8% и среднего за 2006 год показателя, 6,6%. Одновременно на 5,8% увеличился объём денег «на руках».

Номинальная процентная ставках по вкладам после трёхмесячной стабилизации в мае пошла вниз: средневзвешенная ставка по срочным вкладам (т.е. без учёта депозитов «до востребования») с уровня 7,5% опустилась до 7,2%. Негативные подвижки в реальной процентной ставке (рассчитанной с поправкой на инфляцию в годовом выражении) оказались ещё более существенными. За счёт увеличения темпов роста потребительских цен в мае по сравнению с соответствующим показателем 2006 года реальная доходность депозитов снизилась на 0,4 п.п. и ещё глубже ушла в отрицательную область: с отметки минус 0,1%, достигнутой по состоянию на март и оказавшейся макси-мальным показателем за весь пост кризисный период, до минус 0,7% в мае.

Возвращаясь к динамике депозитов населения, можно отметить, что весь прирост в мае, как и в предыдущие месяцы, произошёл за счет депозитов в национальной валюте. В рублевом сегменте наиболее выраженную положительную динамику продемонстрировали депозиты на срок от года и выше, хотя и здесь было отмечено замедление темпов прироста. Объем последних увеличился за месяц на 2,9%, что ниже апрельского значения (3,8%) и среднего показателя за 2006 год (3,6%). Рост кратко- и среднесрочных депозитов был в мае умеренным, как в абсолютном, так и относительном выражении, менее 1% в каждом случае. Можно добавить, что, несмотря на устойчивый и превышающий средние темпы рост долгосрочных депозитов, их доля в общем объёме увеличивает достаточно медленно. По состоянию на конец мая 2007 года этот показатель был равен 63,7%, что на 2,1 п.п. выше значения годовой давности.

В валютном сегменте в мае суммарный объём депозитов остался неизменным. При этом произошел незначительный переток средств со среднесрочных (до 1 года) на долгосрочные депозиты. Вялая динамика валютных депозитов – закономерное следствие последовательного ослабления курса доллара на мировом рынке и на российском на протяжении уже более двух лет. Учитывая сохранение тенденции к снижению курса доллара, в краткосрочном периоде можно с уверенностью прогнозировать продолжение понижательной динамики депозитов в иностранной валюте.

В целом следует отметить, что, несмотря на периодически отмечаемые значимые процентные изменения в той или иной группе валютных депозитов, существенного влияния на динамику итогового показателя (в рублях и иностранной валюте) они не оказывают. Если в начале 2006 года депозиты, деноминированные в иностранной валюте, составляли ещё порядка 25-20% от общего объёма депозитов населения, то в настоящее время их доля снизилась до менее чем 15%.

Суммарный (в рублях и иностранной валюте) прирост депозитов частных лиц за первые пять месяцев 2007 года составил 10,9%. Это выше соответствующего показателя за 2006 год, 9,7%. Рублевые депозиты увеличились с начала текущего года на 13,4%, что на 1,5 п.п. ниже прошлогоднего показателя прироста, 14,9%; валютные сократились на 1,4% по сравнению с уровнем начала года, тогда как за январь-май 2006 года их объём снизился на 6,4%. С опережением прошлогодних значений идёт в нынешнем году рост длинных – на срок от года – депозитов. С января по май 2007 года их объем увеличился на 15,1% против 12,2% за тот же период 2006 года. По данным на 1 июня доля депозитов указанной срочности составляла 63,2% от общего объёма депозитов, несколько увеличившись после периода относительной стабильности, продолжавшегося с конца 2006 – по начало 2007 года. Темпы прироста кредитного портфеля банковской системы вновь несколько снизились. По итогам месяца объём предоставленных кредитов увеличился на 2,6%, что ниже среднего показателя за 2006 год (3,0%), и среднего за первые месяцы текущего года значения, 3,1%. Вместе с тем, отмеченное снижение темпов прироста всецело оказалось следствием отрицательной динамики межбанковских кредитов, чей объём сократился за май сразу на 12,3%. Кредитная активность реального сектора экономики, напротив, заметно возросла.

Представляющий наибольший интерес показатель, отражающий задолженность сектора нефинансовых предприятий и организаций, продемонстрировал в мае рост на 3,9%. Рублёвый портфель увеличился за месяц на 4,2%, а по итогам января-мая на 19,3%. Это в полтора раза выше показателя, характеризующего соответствующий период 2006 года 12,8%. Лидером роста в мае оказались долгосрочные кредиты (от 1 года), чей объём увеличился на 81 млрд. рублей или на 4,1%. Объём среднесрочных кредитов вырос на 2,9%.

Рост задолженности реального сектора перед банковской системой в иностранной валюте составил в мае порядка 2,6% (2,7% в пересчет в доллары по текущему курсу ). Характеризуя динамику валютного портфеля в разбивке по срокам, можно отметить увеличение на 30 млрд. рублей (или 2,9%) задолженности по самым длинным (на срок свыше 1 года) кредитам. В отношении других категорий кредитов существенных изменений, будь то в относительном или абсолютном выражении, отмечено не было.

Темпы прироста кредитной задолженности населения после кратковременного спада в январе-феврале, типичного для начала года, в последние месяцы стабилизировались на уровне 4,3-4,5% в месяц, что ниже прошлогодних показателей. Примечательно, что снижение кредитной активности населения (по сравнению с предыдущим годом) происходит на фоне бурного развития многими банками розничного направления в бизнесе и, в частности, потребительского кредитования. Возможно, здесь сказываются сразу несколько факторов и среди них замедление динамики доходов населения и локальное насыщение спроса на эти продукты (хотя, потенциал развития этого сегмента рынка, безусловно, остаётся огромным).

2.2. Инструменты денежно-кредитной политики и их использование

В 2006 году Банк России продолжил работу по совершенствованию системы инструментов денежно-кредитной политики, чтобы оперативно и адекватно реагировать на изменение ситуации в денежно-кредитной сфере при различных сценариях социально-экономического развития с учетом необходимости предотвращения возможных угроз для финансовой стабильности, обусловленных действием как внешних, так и внутренних факторов.

Несмотря на то, что в следующем году прогнозные показатели платежного баланса по всем сценариям социально-экономического развития характеризуются заметным приростом международных резервов Российской Федерации и сохраняется устойчивость состояния бюджетной сферы, конкретный набор инструментов денежно-кредитной политики, которые будут востребованы в этот период, в существенной мере будет зависеть от факторов, имеющих высокую степень неопределенности: состояния международных рынков товаров и капиталов, курсов основных мировых валют, экономических ожиданий участников внутреннего финансового рынка, направления и масштабов капитальных потоков в платежном балансе страны, динамики внутреннего и внешнего спроса.

В этих условиях Банк России будет обеспечивать применение инструментов как по абсорбированию свободных денежных средств в банковском секторе, так и по предоставлению ликвидности кредитным организациям. Вместе с тем действия Банка России, направленные на формирование условий для развития межбанковского рынка и постепенного перехода к более гибкому курсообразованию и системе управления, опирающейся преимущественно на процентные ставки, предопределяют совершенствование и развитие инструментов денежно-кредитной политики с учетом приоритета рыночных инструментов в сочетании с использованием инструментов постоянного действия.

Учитывая значительную роль Стабилизационного фонда в абсорбировании денежных средств банковского сектора, необходимо повысить уровень согласованности при проведении денежно-кредитной и бюджетной политики, в том числе за счет обеспечения большей равномерности в осуществлении бюджетных расходов в течение года.

Прогнозы показателей денежной программы показывают, что в зависимости от варианта может потребоваться использование инструментов как предоставления, так и изъятия свободной ликвидности. По второму, третьему и четвертому вариантам вероятно сохранение относительно высокого уровня свободной ликвидности в банковском секторе. В этих условиях в целях сдерживания инфляционных процессов будут использоваться операции, направленные на ограничение роста денежного предложения.

Банк России продолжит использование операций с собственными облигациями в качестве инструмента стерилизации избыточного денежного предложения. В результате принятия федерального закона, упрощающего процедуру эмиссии облигаций Банка России, возможности Банка России по использованию данного инструмента стерилизации денежного предложения существенно возрастают. В частности, в этом направлении Банк России планирует следующие мероприятия:

- размещение собственных облигаций будет проводиться на стандартный срок (6 месяцев) и в соответствии с унифицированным графиком (15-е число последнего месяца каждого квартала) с последующим регулярным доразмещением;

- на аукционах новые выпуски ОБР будут размещаться как на основе продажи за денежные средства, так и путем обмена уже обращающихся выпусков ОБР. Данная схема предполагает поддержку постоянного срока обращения выпусков и аккумуляцию ликвидности в ограниченном числе выпусков облигаций Банка России;

- в период обращения выпуска ОБР со сроком до погашения от 3 до 6 месяцев Банк России будет выставлять двусторонние котировки купли-продажи ОБР, тем самым осуществляя функции маркет-мейкера. В результате участникам рынка будет предоставлена возможность покупки выпуска из не размещенного ранее остатка, а также, в случае необходимости, продажи выпуска Банку России.

Такая политика обеспечит минимальный стартовый уровень ликвидности выпусков, а также будет способствовать дальнейшей активизации операций кредитных организаций с ОБР.

Банк России будет использовать депозитные операции в качестве инструмента связывания свободных денежных средств кредитных организаций на краткосрочном сегменте рынка. Депозитные операции с кредитными организациями будут проводиться как на аукционной основе, так и по фиксированным процентным ставкам с использованием системы "Рейтерс-Дилинг" и Системы электронных торгов Московской межбанковской валютной биржи (СЭТ ММВБ). При этом предполагается приступить к проведению депозитных операций на стандартном условии "до востребования" с использованием СЭТ ММВБ.

В условиях режима управляемого плавающего валютного курса возможности Банка России в использовании инструментов процентной политики в известной степени ограничены. В связи с этим во избежание масштабного притока краткосрочного капитала процентные ставки по стерилизационным операциям Банка России будут установлены на сопоставимом или более низком уровне по сравнению со ставками привлечения средств на внешнем рынке. Исходя из данного условия ставки по размещению шестимесячных ОБР, по предварительным оценкам, будут находиться в диапазоне от 4 до 6% годовых.

В качестве вспомогательной меры по повышению эффективности процентной политики на фоне масштабного притока капитала в исключительных случаях могут применяться меры валютного регулирования.

Банк России продолжит использование обязательных резервных требований в качестве прямого инструмента регулирования ликвидности банковского сектора. Для обеспечения расширения возможностей банковского сектора по управлению ликвидностью в условиях ее дефицита и/или выраженных колебаний ее уровня в течение месяца возможно увеличение коэффициента усреднения обязательных резервов.

Вместе с тем в ситуации значительного роста банковской ликвидности, если применение рыночных инструментов и инструментов постоянного действия не сможет оказать должного стерилизационного эффекта, Банк России не исключает возможности изменения нормативов обязательных резервов.

В 2006 году Банк России применяет рыночные инструменты и инструменты постоянного действия для предоставления денежных средств кредитным организациям. В качестве основных инструментов предоставления ликвидности кредитным организациям будут выступать операции Банка России на открытом рынке (аукционы прямого РЕПО и ломбардные кредитные аукционы). Банк России также продолжит использование инструментов постоянного действия (сделок "валютный своп", ломбардных кредитов по фиксированным процентным ставкам). Внутридневные кредиты и кредиты "овернайт" Банка России, предоставляемые кредитным организациям, будут использоваться для обеспечения бесперебойного осуществления расчетов.

В случае необходимости Банк России будет применять операции "тонкой настройки" как для предоставления денежных средств банковскому сектору, так и для изъятия. В качестве данных операций будут использоваться операции на открытом рынке по покупке-продаже государственных облигаций, а также облигаций Банка России.

Сохраняющаяся сегментированность банковского сектора, выраженные сезонные и внутримесячные колебания в динамике спроса на деньги обусловливают необходимость развития рынка межбанковского РЕПО. Позитивную роль в этом направлении должно сыграть внесение поправок в Налоговый кодекс Российской Федерации, предусматривающих совершенствование процедуры налогообложения операций РЕПО. Вступление в силу указанных поправок с 1.01.06 в совокупности с осуществляемой Банком России работой по совершенствованию регулирования и бухгалтерского учета операций РЕПО создаст предпосылки к развитию рынка межбанковского РЕПО, в результате рынок получит эффективный (особенно в ситуации низкого взаимного кредитования) инструмент перераспределения ликвидности внутри банковского сектора.

Банк России намерен последовательно реализовывать принцип обеспечения равного доступа кредитных организаций к инструментам и операциям по регулированию ликвидности. Планируется продолжать работу по расширению перечня имущества (активов), принимаемого в обеспечение по кредитам Банка России и операциям РЕПО, в том числе за счет включения в Ломбардный список облигаций резидентов Российской Федерации, обладающих международным рейтингом инвестиционного класса, а также осуществлять операции ломбардного кредитования с использованием СЭТ ММВБ. В предстоящем году предполагается дальнейшее развитие и распространение технических средств, обеспечивающих участие региональных банков в операциях Банка России, совершенствование механизма предоставления банкам кредитов, обеспеченных залогом векселей (прав требования по кредитным договорам) организаций или поручительствами кредитных организаций. В дальнейшем действия Банка России будут направлены на дальнейшую унификацию, совершенствование и повышение доступности механизмов предоставления и изъятия ликвидности. Эффективности воздействия указанных инструментов денежно-кредитной политики на ситуацию в банковском секторе России во многом будет способствовать дальнейшее развитие платежной системы и финансового рынка.

2.3. Мероприятия Банка России по совершенствованию банковской и платежной системы

Рост банковского сектора будет обусловлено продолжающимся ростом российской экономики и опережающим расширением спроса на банковские услуги. Вместе с тем российский банковский сектор будет испытывать увеличивающееся конкурентное давление, как среди российских кредитных организаций, так и со стороны иностранных поставщиков банковских услуг. Причинами усиления конкуренции будут являться новые возможности трансграничного оказания банковских услуг иностранными финансовыми институтами российским клиентам в связи с продолжающейся валютной либерализацией, а также постепенное заполнение всех сегментов внутреннего рынка банковских услуг более качественными, сложными, но и более затратоемкими банковскими продуктами.

Рост востребованности банковских услуг в сочетании с усилением конкуренции на банковском рынке приведет к ускорению следующих процессов в российском банковском секторе. Во-первых, будет продолжаться опережающее развитие крупных универсальных банков, уже занимающих заметные рыночные позиции. Продолжится активное развитие этими банками своих филиальных сетей. Во-вторых, многие устойчивые средние и малые банки будут выбирать стратегию добровольной специализации на определенных клиентских сегментах и банковских продуктах. В-третьих, кредитные организации со стабильным капиталом, устойчивой клиентской базой, хорошими системами риск-менеджмента, внутреннего контроля, финансового и стратегического планирования будут укреплять свое положение на рынке, в то время как финансово слабые, плохо управляемые и недобросовестные кредитные организации будут выбывать с рынка банковских услуг. В-четвертых, опережающий (по сравнению с темпами роста экономики) рост объемов кредитования будет вести к накоплению кредитных рисков в банковском секторе, что потребует особого внимания к совершенствованию риск-менеджмента. В-пятых, несколько увеличится участие иностранных банков в капиталах российских кредитных организаций, как за счет увеличения капитала уже существующих банков с иностранным участием, так и за счет приобретения иностранными инвесторами тех банков, которые имеют хорошие перспективы на российском рынке банковских услуг.

Банк России в ходе работы по совершенствованию банковского сектора и банковского надзора руководствуется Стратегией развития банковского сектора Российской Федерации на период до 2008 года.

Деятельность Банка России по реализации этой Стратегии осуществляется по трем направлениям.

Во-первых, это участие в разработке соответствующих законодательных решений и принятие собственных нормативных актов, направленных на повышение финансовой устойчивости, увеличение конкурентоспособности российских кредитных организаций, усиление защиты интересов инвесторов, кредиторов и вкладчиков, укрепление доверия к банковскому сектору.

Во-вторых, это продолжение реализации мер, направленных на совершенствование банковского надзора, в первую очередь на развитие содержательного риск-ориентированного надзора, на повышение качества оценки финансовой устойчивости кредитных организаций.

В-третьих, это последовательная реализация законодательства о противодействии отмыванию преступных доходов и финансированию терроризма.

Деятельность Банка России по совершенствованию платежной системы в направлена на обеспечение финансовой стабильности и реализацию денежно-кредитной политики.

Банк России будет продолжает работу по развитию методологической базы в области платежных систем, проведению мероприятий по расширению безналичных платежей, внедрению современных технологий и методов передачи информации, обеспечению эффективного, надежного и безопасного обслуживания всех участников расчетов. Указанная работа будет проводиться с учетом международных стандартов и практики зарубежных центральных банков.

Ключевым моментом в развитии платежной системы Банка России будет осуществление мероприятий по построению системы валовых расчетов в режиме реального времени по крупным, срочным платежам как важного фактора для эффективного и стабильного финансового и экономического развития страны. Особое внимание будет уделено мерам по совершенствованию регулирования действующих в стране частных платежных систем, которые обеспечивают внутрибанковские расчеты, расчеты на основе межбанковских корреспондентских отношений, а также клиринговые (неттинговые) расчеты, осуществляемые небанковскими кредитными организациями.

Продолжена работа по совершенствованию тарифной политики в сфере предоставления платежной системой услуг пользователям.

Развитие экономики страны, рост запросов в финансовых и нефинансовых секторах экономики требуют наличия надежных, безопасных и эффективных механизмов проведения расчетов в сфере розничных платежей, внедрения современных платежных услуг.

Банк России намерен продолжить осуществление мониторинга состояния розничных платежей в экономике, в том числе проводимых посредством расчетов наличными деньгами.

В соответствии с современными международными подходами Банк России намерен совершенствовать надзор за платежными системами с учетом законодательства Российской Федерации и банковской практики. Это позволит конкретизировать состав и по-рядок сбора информации и формы аналитической работы.

Учитывая существующие международные тенденции, Банк России будет осуществлять совершенствование технической инфраструктуры платежной системы Банка России. Будет продолжено создание централизованной вычислительной инфраструктуры для обработки платежных сообщений территориальных учреждений, что позволит в дальнейшем использовать единые высокопроизводительные и надежные аппаратно-программные платформы, сократить количество используемых учетно-операционных комплексов.

3. Основные направления единой государственной денежно-кредитной политики на 2008 год

До недавнего времени активное сальдо торгового баланса, зависящее от цен на нефть, было основным фактором избыточного предложения иностранной валюты на внутреннем рынке, прироста валютных резервов, расширения денежной базы, бюджетного профицита и т.д. Однако в 2007 году ситуация изменилась: отчисления в стабилизационный фонд фактически сравнялись с активным сальдо счета текущих операций, или, возможно, превысили это сальдо. В результате ввоз капитала стал практически единственным фактором избыточного предложения иностранной валюты, расширения денежной базы и т.д. Денежная программа должна строиться на основе прогноза ввоза капитала, а не динамики цен на нефть.

Денежная программа ЦБ строится на определенном видении процессов, протекающих в сфере внешнеэкономических связей, денежного обращения и государственных финансов. Это видение можно кратко изложить следующим образом. Избыточное предложение иностранной валюты на внутреннем рынке обусловлено, в основном, активным сальдо торгового баланса и, следовательно, зависит от динамики мировых цен на энергоносители. Однако импорт растет значительно быстрее экспорта, а цены на нефть, скорее всего, будут снижаться. В случае снижения мировых цен на нефть (которого Правительство и ЦБ ожидают уже не первый год) активное сальдо торгового баланса и счета текущих операций быстро уменьшится, и, возможно, сменится пассивным сальдо. Приток валюты сократится. В результате монетизация иностранной валюты перестанет быть единственным или основным каналом денежного предложения ЦБ, деньги будут вводиться в экономику посредством рефинансирования банков. Поскольку главным каналом денежного предложения станет рефинансирование банков, ЦБ сможет активизировать процентную политику. Кроме того, Центральный банк сможет отказаться от интервенций и перейти к режиму свободного плавания валютного курса рубля. Но все это при условии, что активное сальдо счета текущих операций резко сократится. До тех пор, пока этого не произошло, ЦБ будет проводить прежнюю политику: денежное предложение на основе монетизации иностранной валюты, изъятие банковской ликвидности, и, в согласии с Минфином – массированный профицит бюджета. Каких-либо активных действий для изменения ситуации программа ЦБ не намечает.

В печати неоднократно отмечалось, что ценовые прогнозы Правительства и Центрального банка не подтверждались в прошлом, и, вполне возможно, что не подтвердятся и в будущем. Но дело не только в этом. Для сегодняшнего момента ошибочной является основная посылка программы ЦБ, согласно которой необходимость монетизации иностранной валюты, профицита бюджета, абсорбции банковской ликвидности, валютных интервенций для удержания курса рубля обусловлена именно активным сальдо торгового баланса, которое, понятно, зависит от динамики мировых цен. Эта посылка была, безусловно, верна для ситуации, существовавшей до 2004 года, т.е. до создания Стабилизационного фонда. В течение 2004-2006 годов ситуация постепенно менялась, и, наконец, в 2007 году наступил перелом, когда изложенное видение процессов в валютной, кредитно-денежной и финансовой сфере стало абсолютно неверным.

Экспортная выручка, изымаемая в Стабилизационный фонд, не поступает на валютный рынок и не оказывает давления на курс рубля. Она не монетизируется и не вызывает последующей необходимости в изъятии части денег из обращения, в частности, с помощью абсорбции банковской ликвидности и т.п. Хотя прирост Стабилизационного фонда является частью бюджетного профицита, однако давление на бюджет оказывает лишь тот приток иностранной валюты, который поступает на внутренний валютный рынок. Соответственно, повышение или понижение мировых цен на нефть, при неизменной цене отсечения, влияет только на величину Стабилизационного фонда, но не на предложение иностранной валюты на внутреннем рынке, объем монетизации валюты Центральным банком и т.д. (Вопрос о том, целесообразно ли замораживать огромные средства в Стабилизационном фонде, мы сейчас не рассматриваем.)

Не смотря на то, что значительная часть валютной выручки изымается в Стабилизационный фонд, давление избыточного предложения иностранной валюты не ослабевает, а усиливается, однако основным (а теперь, пожалуй, единственным) источником этого избыточного предложения становится ввоз иностранного капитала.

В современных российских условиях импорт капитала зависит, во-первых, от спроса на вывоз капитала, во-вторых, от дефицита счета текущих операций, в-третьих, от спроса на кредитные ресурсы. Спрос на валюту для вывоза капитала и для покрытия дефицита текущих платежей влечет за собой адекватный ввоз капитала: сколько ввезли, столько и вывезли (если не считать процентных платежей, отражаемых по счету текущих операций). Активное сальдо по счету капитала детерминируется спросом на кредитные ресурсы. Может ли спрос на внешние кредитные ресурсы в 2008 году по сравнению с 2007 годом, сократится в 4 раза? Очевидно, что нет, даже в случае кардинальной смены проводимой политики и качественного расширения внутреннего кредита.

В 2007 году резкое увеличение предложения иностранной валюты в результате ввоза капитала (которое ЦБ не предвидел, но мог бы предвидеть) заставило Центробанк и Правительство пойти на ряд дополнительных мер, направленных на стерилизацию иностранной валюты и ограничение роста денежной массы. В докладе эти меры перечисляются, но причины их не анализируются. Профицит составил в I полугодии 2007 года 57,5% от суммы расходов федерального бюджета. Избыток консолидированного бюджета (профицит + прирост внутреннего государственного долга) составил в I полугодии 2007 года 11,2% ВВП (в 2006 – 9,1%). Вряд ли можно найти подобный пример в экономической истории. Абсорбция средств коммерческих банков (привлечение на депозиты в ЦБ и размещение ОБР) составила в январе-мае 2007 года 1,4 триллиона рублей, за тот же период 2006 года – 0,3 триллиона, т.е. возросла почти в 5 раз. Кроме того, ЦБ впервые за несколько лет повысил резервные требования.

Как видно из таблицы 1, в 2007 году прирост валютных резервов не только достиг гипертрофированных размеров, но впервые превысил чистый экспорт. Это значит, что значительная часть валютных резервов формируется за счет ввоза иностранного капитала.

Таблица 1

Прирост валютных резервов (иностранных активов органов денежно-кредитного регулирования)

| Показатели |

2003 |

2004 |

2005 |

2006 |

2007 I полу-годие |

| ВВП (млрд. руб.) |

13243,2 |

17048,1 |

21620,1 |

26781,1 |

14 213,7 |

| Прирост валютных резервов (млрд. руб.) |

775,4 |

1 219,4 |

1944,3 |

2 532,1 |

2 393,0 |

| Прирост валютных резервов в % от ВВП |

5,9 |

7,2 |

9,0 |

9,5 |

16,8 |

| Справочно: Доля чистого экспорта в использовании ВВП ( % ) |

11,3 |

12,5 |

13,7 |

12,8 |

9,8 |

Разумеется, в наших расчетах возможны погрешности, связанные с неточностью банковской статистики. Например, вывоз капитала (иностранные активы) нефинансовым сектором во втором квартале 2007 года, согласно данным, представленным в № 9 Бюллетеня банковской статистики за 2007 год, составил 22,4 млрд. долларов, а согласно данным, опубликованным в № 10 – 31,5 млрд. долларов. «Чистые пропуски и ошибки», согласно № 9 Бюллетеня банковской статистики, составили в первом квартале отрицательную величину (- 4,6 млрд. долларов). Эту величину следовало включать в сумму вывоза капитала. Но согласно № 10, «чистые пропуски и ошибки» составляли в первом квартале положительную величину (3,5 млрд. долларов), которую следовало включать в сумму ввоза капитала. И в том, и в другом примере погрешность банковской статистики составляла почти 10 млрд. долларов.

Денежное предложение ЦБ, основанное на монетизации иностранной валюты, является в то же время монетизацией корпоративного долга, однако не внутреннего долга, что было бы нормальным, а внешнего долга, предоставленного иностранными кредиторами и инвесторами. Это означает, что в случае расширения внутреннего кредита, замещающего внешний кредит, денежное предложение уже в сегодняшних условиях могло бы практически полностью осуществляться за счет монетизации внутреннего кредита, без какой-либо опасности введения в экономику избыточно количества денег и инфляции.

Внутренний кредит можно расширить, не вызывая угрозы инфляции, на величину денежного предложения, а монетизация внутреннего кредита могла бы сократить ввоз капитала на соответствующую величину. Изменение каналов денежного предложения ЦБ должно предшествовать сокращению ввоза капитала. Бесполезно ожидать, когда ввоз капитала сократится сам собой, по необъясненным причинам. Ввоз капитала не сократится, пока сохраняются основные, детерминирующие его факторы: искусственно созданный дефицит счета текущих операций, массированный вывоз капитала, относительно высокая ставка процента по ссудам и неудовлетворенный спрос на кредит. Спрос на импорт иностранного капитала в качестве источника кредитных ресурсов может и должен быть кратно сокращен в результате расширения внутреннего кредита.