| Похожие рефераты | Скачать .docx |

Дипломная работа: Российский рынок лизинговых услуг

ВВЕДЕНИЕ

Актуальность выбранной темы вызвана развитием лизинговых операций в России и интеграции отечественного лизинга в мировую финансовую систему. Анализ лизинговой деятельности в США, Японии, Великобритании, Германии, во Франции, в Австрии показал, что ряду ведущих российских лизинговых компаний удалось не просто скопировать, но и во многом удачно адаптировать в наши условия опыт стран с развитыми лизинговыми отношениями.

Уровень развитости лизинговых отношений, как правило, является своеобразным показателем развитости всей экономики страны. У нас удельный вес лизинга в общем объеме инвестиций в производство составляет менее 8,7%, в то время как в ведущих и успешно развивающихся странах этот показатель достигает 25 — 30% и более.

Преимущества лизинга по сравнению с другими способами инвестирования состоят в том, что предприятиям предоставляются не денежные средства, контроль за обоснованным расходованием которых не всегда возможен, а непосредственно средства производства, необходимые для обновления и расширения производственного аппарата.

Заинтересованность в лизинге проявляют представители малого бизнеса, которые, не имея достаточных средств и не прибегая к привлечению кредитов, могут в этом случае использовать в производстве новое прогрессивное оборудование и технологии.

В развитии лизинга заинтересованы не только лизингополучатели как потребители оборудования, но и действующие производства, поскольку за счет лизинга расширяется рынок сбыта производимого ими оборудования.

Для инвесторов лизинг обеспечивает, необходимую прибыль на вложенный капитал при более низком риске (по сравнению с обычным кредитованием) за счет действенной защиты от неплатежеспособности клиента.

Целью данной дипломной работы является обобщение мирового опыта в сфере лизинга, рассмотрение возможных путей перенесения его на российскую почву. В работе делается попытка проанализировать развитие Российского лизинга, рассматриваются виды лизинговых сделок, формы лизинга, наиболее часто применяющиеся в Российской практике.

Задачами дипломной работы являются:

1) Исследовать Российский рынок лизинговых услуг, пути и формы его развития в многоукладной экономике.

2) Обобщить мировой опыт лизинговых отношений наиболее развитых стран – США, Японии, стран Западной Европы, выявить возможности и пути использования мирового опыта в целях развития отечественного лизинга.

3) Проанализировать нормативную базу по лизингу в России, выявить ее достоинства и недостатки.

4) Исследовать проблемы экономического регулирования, налогообложения, учета и финансирования лизинга.

В работе делается попытка наметить пути решения Российских лизинговых проблем. Российский лизинг остро нуждается в реформе лизингового, налогового и таможенного законодательства, в улучшении инвестиционного климата в России, и как следствие налаживание более тесных контактов с западными партнерами.

В первой главе данной работы подробно освещается история возникновения лизинговых отношений, делается попытка отразить влияние исторических процессов, касающихся данной сферы, на развитие лизинга на начальном этапе в странах Западной Европы и США.

Широко рассматриваются виды и формы лизинговой деятельности, действующие в мире, и нашедшие свое применение в России. Приводится классификация лизинговых сделок по различным признакам, и даются конкретные примеры их практического использования. Приводятся схемы, дающие четкое представление о лизинговых взаимоотношениях.

В данной главе также подробно освещаются отличительные особенности лизинга, не позволяющие причислить его к кредитным или арендным взаимоотношениям, его преимущества и недостатки, производится сравнение лизинга с кредитом и арендой.

Во второй главе подробно освещается мировой лизинговый рынок. Дается характеристика наиболее развитым на сегодняшний день лизинговым рынкам, рынку США, Японии и Западной Европы. Итогом данной главы являются выводы, сделанные на основе мирового опыта, для России и также выводы характеризующие развитие международного лизинга в нашей стране.

Третья глава содержит материал о лизинге в России, начиная с периода самого его зарождения еще в советские годы и заканчивая современным его состоянием.

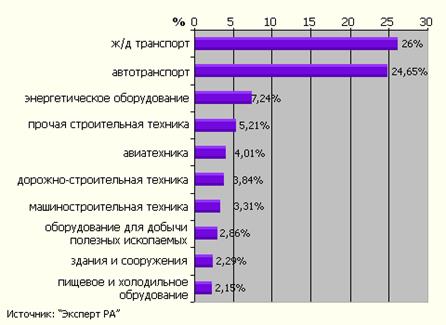

Здесь подробно рассмотрен период становления лизинговых взаимоотношений в нашей стране, приводится широкий спектр статистических данных, свидетельствующих о позитивных тенденциях в развитии лизинга в России, анализируются проблемы, возникавшие на разных этапах становления лизинга. Освещено также и развитие нормативной базы, касающейся лизинга, с анализом достоинств и недостатков конкретных её изменений. Даются рекомендации по совершенствованию Российского лизингового законодательства.

Также рассмотрен подробно современный Российский лизинг, приводится статистика по данному вопросу, делается попытка прогноза развития лизинга в России в будущем.

Исследование данных вопросов позволяет выявить условия и наметить перспективы дальнейшего развития российского рынка лизинговых услуг.

1. ПОНЯТИЕ, ИСТОРИЧЕСКИЕ АСПЕКТЫ И ЭКОНОМИЧЕСКОЕ ЗНАЧЕНИЕ ЛИЗИНГА

1.1 История возникновения лизинга

Принято считать, что все экономико- правовые отношения, связанные с лизингом, относятся к новому или новейшему периоду истории хозяйственных взаимосвязей. Однако это не так. Документы свидетельствуют, что аренда (лизинг) известна человеку с незапамятных времен.

Действительно, идея лизинга далеко не нова, хотя термина “лизинг” (leasing) как такового еще не было. Раскрытие сущности лизинговой сделки восходит к далеким временам Аристотеля (384/383-322 г. г. до н. э.). Именно ему принадлежит название одного из трактатов в “Риторике”: “Богатство состоит в пользовании, а не в праве собственности”. Иными словами, не обязательно для получения дохода иметь в собственности какое - либо имущество, достаточно лишь иметь право пользоваться им и в результате этого получать доход.

Арендные (лизинговые) сделки были известны и во времена, много предшествовавшие IV веку до н. э., то есть годам, когда жил Аристотель. «Они заключались, еще в древнем государстве Шумер и датируются примерно 2000 годом до н. э. Так, глиняные таблички, обнаруженные в шумерском городе Ур, содержат сведения об аренде сельскохозяйственных орудий, земли, водных источников, волов и других животных. Эти глиняные таблички, найденные в 1984 году, рассказывают о храмовых священниках - арендодателях, заключавших договоры с местными фермерами. Однако древние документы не ограничивают сферу арендной практики государством Шумер, и не исключено, что аренда существовала и в более древние времена, хотя пока до нас не дошло никаких сведений об этом.

Другие древние цивилизации, включая греков, римлян, египтян, считали аренду привлекательным, доступным и порой единственно возможным способом приобретения оборудования, земли и домашнего скота.[1]

Древние финикийцы, прослывшие отличными моряками и торговцами, практиковали аренду судов, которая по своей экономико - правовой сути очень схожа с классической формой современного лизинга оборудования. Множество краткосрочных договоров аренды обеспечивали получение судна и экипажа. В современных условиях эти сделки соответствуют операциям так называемого “мокрого” лизинга. Долговременные чартерные соглашения подписывались на срок, покрывавший весь расчетный период экономической жизни судов, и требовали от арендатора принятия на себя большей части обязательств, вытекающих из монопольного использования арендуемых средств.

Римскому праву также был хорошо известен комплекс имущественных отношений, связанных с владением вещью без права собственности. Эти отношения отражались как в договорном праве- в форме договора найма вещей (locatio-conductio rerum), так и в вещном праве- в виде так называемого сервитута (servitus), т.е. права пользования чужим имуществом в определенных пределах, а точнее, его разновидности- узуфрукта (usufructus), или личного сервитута, т.е. права пожизненного пользования чужой вещью и доходами от неё с условием сохранения её целостности и хозяйственного назначения.

Именно в сочетании отдельных элементов договорного и вещного права заключается сложность природы современного лизинга, что создает немало правовых проблем при его практическом использовании.

Лизинг в древности не был ограничен арендой каких-либо конкретных типов собственности. Фактически из истории известно, что арендовались не только различные типы сельскохозяйственной техники и ремесленного оборудования, но даже военная техника. Первое документальное упоминание о практически проведенной лизинговой сделке относится к 1066 году, когда Вильгельм Завоеватель арендовал у нормандских судовладельцев корабли для вторжения на Британские острова.

В Венеции также в XI веке существовали сделки, схожие с лизинговыми операциями: венецианцы сдавали в аренду торговцам и владельцам торговых судов очень дорогие по тем временам якоря. По окончании плавания они возвращались владельцам, которые вновь сдавали их в аренду.

В средневековье арендная деятельность была несколько ограничена. В аренду сдавались в основном сельскохозяйственные орудия и лошади. Однако время от времени происходили события, порождавшие уникальные формы и предметы аренды. Так, в 1248 году была зарегистрирована лизинговая сделка, в соответствии с которой рыцарь Бонфис Манганелла Гаэта арендовал доспехи для участия в Седьмом Крестовом походе. Затем он выплачивал за них арендную плату, которая в конечном итоге значительно превысила первоначальную стоимость амуниции.

В те же времена операции, аналогичные современному лизингу, применялись в Англии. Необходимо иметь в виду, что на протяжении столетий аренда движимого имущества согласно Английскому поземельному закону признавалась неправомочной. Однако долгосрочная аренда реальной собственности допускалась и во многих случаях была единственным доступным, из-за жесткой системы земельного законодательства, средством приобретения прав на использование земли. Поэтому предметом аренды чаще всего становились фермерское оборудование и лошади. В Великобритании одним из первых нормативных актов, регулирующих отношения, схожие с лизинговыми, был Закон (Устав) Уэльса 1284 года (Statute of Wales).

В 1572 году в Великобритании был принят законодательный акт, разрешающий использовать только действительный, а не мнимый лизинг, то есть законными признавались арендные договоры, подписываемые на разумных основаниях, так как к тому времени участились сделки, имеющие целью сокрытие истинного положения вещей - кто собственник, кто владелец. Использовалось это как средство скрытой передачи собственности, то есть для введения в заблуждение кредиторов.

Таким образом, оригинальная идея разделения владения и собственности и возможности извлекать выгоду из владения известна праву с древнейших времен.

В начале XX века в Великобритании в связи с развитием промышленности, увеличением производства различных видов оборудования возросло количество товаров, сдаваемых в лизинг. Особую роль в этом сыграло развитие железнодорожного транспорта и каменноугольной промышленности.

Собственники каменноугольных копей вначале покупали вагоны для перевозки угля, однако вскоре стала очевидной невыгодность и невозможность такого финансирования. Выработка угля увеличивалась, открывались новые шахты, требовалось все больше вагонов. Вполне резонно, что небольшие предприятия решили воспользоваться этой ситуацией для выгодного вложения капитала. Они покупали вагоны для угля и сдавали их в аренду (лизинг) железнодорожным компаниям. Появились компании, единственной целью которых был лизинг локомотивов и железнодорожных вагонов. При составлении договоров они стали включать в него право на покупку (опцион), предоставлявшееся пользователю по окончании срока лизинга. Одной из причин появления такого условия было то, что пользователи гораздо аккуратнее и бережнее обращались с вагонами, если существовала перспектива их последующего приобретения в собственность. Такие сделки получили название договоров аренды – продажи (hire-purchase). Дальнейшее развитие лизинга и аренды - продажи привело к необходимости разграничения договоров лизинга и аренды - продажи.

В США также обозначился спрос на финансирование аренды различных видов техники и оборудования. Рост лизинговой активности определялся, как и в Великобритании, развитием железнодорожного транспорта. При этом проблемы роста были очень схожи с английскими. Железнодорожные компании начали искать возможности для получения вагонов в пользование, а не в собственность, либо выставляли частным грузоотправителям условие о самостоятельном предоставлении вагонов. В результате инвесторы стали обеспечивать необходимую рентабельность вложений, финансируя приобретение локомотивов и железнодорожных вагонов. Управление оборудованием осуществлялось через трасты, за которыми стояли банки или тресты, их создавшие. При этом сертификаты трастов продавались инвесторам и предоставляли им право на получение доходов в размере определенных процентов на размер инвестиций. Как и при современных лизинговых отношениях, управляющий трастом (он, по сути, являлся главой лизинговой компании) платил изготовителю за полученное от него оборудование, а затем собирал арендную плату с пользователя этого оборудования на протяжении всего срока действия договора. Арендная плата по своему размеру должна была покрывать обязательства, вытекающие из сертификатов, выпущенных для продажи инвесторам.[2]

В начале XX века многие железнодорожные лизинговые компании осознали, что возрастающее число грузоотправителей не желает осуществлять долгосрочное управление или монопольное использование вагонов, что предусматривало предоставление оборудования в трастовое (доверительное) пользование. Вместо этого они требовали лишь краткосрочного его использования. Трасты стали предлагать контракты с более коротким сроком действия. По окончании контракта вагоны должны были возвращаться арендодателю, который сохранял за собой право собственности. Такие арендные договоры заложили начало операционного лизинга.

Развитие экономических отношений предопределило заинтересованность производителей техники и оборудования в получении необходимого финансирования изготовления своей продукции. Это обстоятельство, в свою очередь, вызвало в США в начале XX века волну нового вида кредитования - кредита, выплачиваемого по частям. Изготовители и продавцы считали, что они смогут продать больше, если наряду с необходимым оборудованием предложат более привлекательный для клиента план - график выплат. Отсюда берет начало практика лизингового финансирования, обеспечиваемого продавцами - данный вид лизинговых отношений остается до настоящего времени важнейшим инструментом поставок по лизингу.

Первое известное употребление термина “лизинг” (об этом пишет австрийский исследователь В. Хойер в своей книге “Как делать бизнес в Европе”) относится к 1877 году, когда телефонная компания “Bell” приняла решение не продавать свои телефонные аппараты, а сдавать их в аренду, то есть устанавливать оборудование в доме или офисе клиента только на основе арендной платы. Эта операция оказала сильное воздействие не только на развитие связи. Интересуясь прибылью от предоставления специфических по тому времени финансовых услуг, производители новой техники были также заинтересованы в защите технологии, составляющей предмет их собственности, воплощенной в новых машинах. Поэтому многие высоко оценили аренду оборудования, позволяющую им в отличие от простой продажи защитить свое монопольное право на использование “ноу-хау”. Аналогично “Bell” компания “Hughes”, изготовляющая инструменты, сохраняла контроль над ценами, предоставляя свой специализированный 11-ти гранный бур только на условиях аренды. Компания “U. S. Shoe Machenery”, производившая оборудование для изготовления обуви, использовала соглашения, связывавшие клиентов исключительно с ее собственной продукцией. Только принятие федерального антимонопольного законодательства США положило конец этой практике и потребовало от изготовителей выставить оборудование на свободную продажу.

Во время второй мировой войны правительство США активно использовало так называемые контракты с фиксированной рентабельностью (cost - plus contracts). Это обеспечивало еще один важный стимул для развития арендного бизнеса, так как в большинстве контрактов правительственным подрядчикам позволялось устанавливать определенный уровень доходности по отношению к издержкам. Эти подрядчики понимали, что большая часть их товаров или услуг необходима правительству, лишь пока идет война, и что, по всей вероятности, контракты не будут возобновлены после ее окончания.

Таким образом, промышленники сталкивались с риском не успеть восстановить свои издержки на оборудование, приобретенное для выполнения конкретного правительственного проекта. Кроме того, специализированные станки и машины вообще могли иметь очень ограниченную рыночную стоимость в мирное время. Правительственные подрядчики осознали, что аренда промышленного оборудования на срок, ограниченный договором подряда (в противоположность покупке), минимизирует риск. В тех случаях, когда требовались большие специализированные машины и инструменты, само правительство должно выступать перед подрядчиками в роли арендодателя.

В России с понятием “лизинг” познакомились во время второй мировой войны, когда в 1941 - 1945 годах по lend - lease осуществлялись поставки американской техники.

Однако настоящая революция в арендных отношениях произошла в Америке в начале 50-х годов нашего столетия. В аренду стали массово сдаваться средства производства: технологическое оборудование, машины и механизмы, суда, самолеты и т.д. Правительство США, оценив это явление, оперативно разработало и реализовало государственную программу его стимулирования.

Первым акционерным обществом, для которого лизинговые операции стали основным видом деятельности, является созданная в 1952 году в Сан-Франциско известная американская компания “United States Leasing Corporation”. Основал компанию Генри Шонфельд. Первоначально он создал компанию для одной конкретной лизинговой сделки, но затем понял, что лизинговой бизнес может стать очень перспективным, и в результате на свет появилась “United States Leasing Corporation”. Лизинговые операции довольно быстро пересекли границы США и, следовательно, появилось такое важное для развития лизингового бизнеса понятие, как “международный лизинг”. Через несколько лет компания начала открывать свои филиалы в других странах (прежде всего в Канаде в 1959 году). В дальнейшем она стала именоваться “United States Leasing International”.[3]

Коммерческие банки США начали принимать участие в лизинговых операциях в начале 60-х годов. Расширению лизингового бизнеса способствовало принятое в 1971 году решение Совета управляющих Федеральной резервной системы, позволившее банкам учреждать дочерние фирмы для сдачи в аренду оборудования, а затем и недвижимости.

В странах континентальной Европы лизинговые компании стали создаваться в первой половине 60-х гг XX в. В отличие от США и Великобритании здесь правовая среда для развития лизинга оказалась менее благоприятной. Для этого необходимо сравнить два понятия: доверительная собственность и финансовая аренда. При доверительной собственности, учредитель отчуждает принадлежащее ему имущество в пользу другого лица— доверительного собственника. Последний использует это имущество только в целях, определенных учредителем, и в интересах третьего лица— выгодоприобретателя, который также устанавливается учредителем. Право собственности распределяется здесь между тремя участниками отношений, причем доверительный собственник, реально владеющий имуществом и извлекающий доходы, лишен возможности этими доходами пользоваться, поскольку обязан целиком передавать их выгодоприобретателю. Для европейской системы права тройственный характер отношений собственности, присущий институту доверительной собственности, действительно оказался непреодолимым препятствием.

При лизинге разделение права собственности в самом общем виде происходит, как уже отмечалось, только между собственником имущества и его фактическим владельцем, который пользуется имуществом и получает от этого доход. Институт лизинга не сразу получил в Европе адекватную законодательную и нормативную базу, а его быстрая эволюция потребовала переосмысления многих устоявшихся юридических постулатов, что всегда и везде давалось нелегко. Сегодня, несмотря на все сложности, лизинг успешно развивается в большинстве европейских стран. Однако это развитие шло неравномерно и было тесно синхронизировано с этапами обновления основных фондов, которое, как известно, несмотря на сглаживающее воздействие экономической политики правительств, происходит все-таки циклично. Подъемы в развитии лизинга совпадают с обновлением средств производства в связи с переходом на энергосберегающее оборудование, вступлением ряда стран мира в стадию информационного общества, вызывающую усиление спроса на информационное оборудование, усилением поддержки малых форм предпринимательской деятельности, а также с осуществляемым ныне во многих странах переходом к политике промышленной экологии, предъявляющим спрос на инвестиции в природоохранные технологии, который не всегда может быть удовлетворен за счет собственных ресурсов или банковских кредитов.

На сегодняшний день в Западной Европе сложилась следующая структура лизингового рынка. На первом месте по объему лизинговых операций находится лизинг автомобилей; на втором – промышленное оборудование; далее следуют компьютеры и офисное оборудование; транспортные средства производственного назначения, суда, самолеты, железнодорожные вагоны и локомотивы. Всего в Западной Европе при помощи лизинга осуществляется около 20% производственных инвестиций, более подробно современное развитие лизинговых отношений в Западной Европе будет рассмотрено во второй главе.

1.2 Сущность экономической категории «лизинг», понятие и виды лизинговых сделок

Термин «лизинг» происходит от английского глагола «to lease» и означает «сдавать и брать имущество внаем». Адекватные понятия имеются: в немецком языке — mitvertrag Kredit, в испанском — arrendamiento financiero, в итальянском — credito arren-damiento, но во многих странах английский термин «leasing» используется чаще, чем его эквивалент на языке страны.

Относительно экономической сущности лизинга пока еще нет единого мнения экономистов. Содержание и роль его в теории и практике трактуется по-разному. Одни рассматривают лизинг как своеобразный способ кредитования предпринимательской деятельности, другие полностью отождествляют его с долгосрочной арендой или с одной из ее форм, которая в свою очередь сводится к наемным или подрядным отношениям, третьи считают лизинг завуалированным способом купли-продажи средств производства или права пользования с чужим имуществом, четвертые интерпретируют как действия за чужой счет, то есть управление чужим имуществом по поручению доверителя.

Определение лизинга или финансовой аренды содержится в двух документах – Гражданском кодексе РФ (ст. 665) и Федеральном законе РФ «О финансовой аренде (лизинге)». Ниже приводится определение, взятое из Федерального закона: Лизинг - совокупность экономических и правовых отношений, возникающих в связи с реализацией договора лизинга, в соответствии с которым арендодатель (далее - лизингодатель) обязуется приобрести в собственность указанное арендатором (далее - лизингополучатель) имущество у определенного им продавца и предоставить лизингополучателю это имущество за плату во временное владение и пользование.[4]

Считается общепризнанным, что лизинг тесным образом связан с арендным механизмом, но в деловом обороте он имеет более широкую, сложную тройственную основу и содержит в себе одновременно существенные свойства кредитной сделки, инвестиционной и арендной деятельности, которые тесно сочетаются и взаимно проникают друг в друга, образуя новую организационно-правовую форму бизнеса. В нем реализуется комплекс имущественных отношений, связанных с передачей средств производства во временное пользование путем их купли и последующей сдачи в аренду.

Лизинг относится к предпринимательской деятельности более высокого уровня по сравнению с арендной, банковской или коммерческой (торговой), так как он предполагает и требует широкого диапазона знаний и финансового бизнеса, положения в производстве на рынках оборудования и недвижимости, а также изменяющихся клиентов и их особенностей аренды.

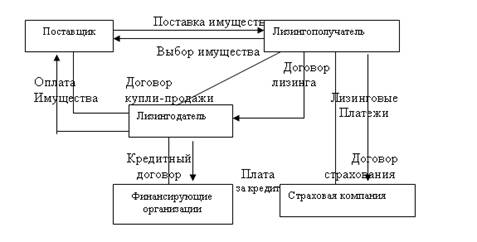

Классическая лизинговая операция осуществляется с участием трех сторон: лизингодателя, лизингополучателя и продавца (поставщика) имущества. Схема самой операции выглядит следующим образом. Будущий лизингополучатель нуждается в определенном имуществе, для приобретения которого у него нет свободных денежных средств. Он обращается в лизинговую компанию, которая располагает достаточными финансовыми ресурсами, с предложением о заключении договора лизинга. По условиям этого договора лизингополучатель выбирает продавца необходимого ему имущества, а лизингодатель приобретает это имущество и передает его как свою собственность во временное пользование лизингополучателю, который выплачивавет лизингодателю установленные лизинговые платежи. По окончании срока договора имущество либо возвращается лизингодателю, либо переходит в собственность лизингополучателя (рис. 1).

Число участников операции может сократиться до двух, если лизингодатель либо лизингополучатель одновременно является продавцом имущества. В реализации крупномасштабной и дорогостоящей операции, напротив, может участвовать больше сторон. В этом случае лизингодатель, как правило, привлекает к сделке новых участников, способных обеспечить необходимые объемы финансирования (банки, страховые компании, инвестиционные фонды и т.д.).

Рис.1 Схема лизинговой сделки и финансовых потоков

С точки зрения имущественных отношений лизинговая сделка состоит из двух взаимосвязанных составляющих: отношений, связанных с куплей-продажей, и отношений, связанных с временным использованием имущества. С позиций обязательственного права эти отношения реализуются с помощью двух видов договоров: договора купли-продажи и договора лизинга.

В том случае, если в договоре лизинга предусмотрена продажа имущества по окончании срока договора, то отношения по временному использованию имущества вновь трансформируются в отношения купли-продажи. Только теперь они возникают между лизингодателем и бывшим лизингополучателем, в чью собственность переходит имущество.

Важно отметить, что все элементы лизингового процесса тесно связаны между собой. Отношения по временному использованию имущества, регулируемые договором лизинга, возникают только после реализации договора купли-продажи. Получается, что только исполнив один договор, можно перейти к реализации следующего.

Так же тесно взаимодействуют между собой все участники лизингового процесса. На первом этапе поставщик имущества и лизингодатель, заключая договор купли-продажи, выступают как продавец и покупатель. При этом лизингополучатель, юридически не являясь стороной договора купли-продажи, активно участвует в сделке, выбирая необходимое ему имущество и конкретного поставщика. Все технические вопросы реализации договора купли-продажи (комплектность, сроки и место поставки, гарантийные обязательства и т.п.) решаются между поставщиком имущества и лизингополучателем. На лизингодателя ложится обеспечение финансовой стороны сделки.

На втором этапе покупатель имущества —лизингодатель сдает его по договору лизинга во временное пользование лизингополучателю. Однако поставщик имущества остается реальным участником сделки. Несмотря на то, что юридически договор купли-продажи связывает его только с лизингодателем, он несет ответственность за качество поставляемого имущества непосредственно перед лизингополучателем.

Экономическая сторона лизинговой операции выглядит следующим образом. Имущество, передаваемое в лизинг, является собственностью лизингодателя. Он становится собственником имущества, приобретая его у продавца за полную стоимость по договору купли-продажи. Лизингополучатель по договору лизинга получает право на владение и пользование имуществом в течение определенного времени. За это право лизингополучатель выплачивает лизингодателю установленную договором сумму в виде лизинговых платежей, которые включают полную или частичную компенсацию стоимости имущества, а также плату за саму лизинговую услугу и другие дополнительные услуги лизингодателя.[5]

Для расчета суммы платежей по лизингу используется формула аннуитетов (ежегодных платежей по конкретному займу), которая выражает взаимосвязанное действие всех условий лизингового соглашения на величину лизинговых платежей; суммы и сроки контракта, уровня лизингового процента, периодичности платежей. Эта формула имеет следующий вид:

![]()

где Р–сумма лизинговых платежей;

А– сумма амортизации (или стоимость арендуемого имущества);

П–срок контракта;

И – лизинговый процент;

Т – периодичность арендных платежей.

Но выплаченные лизинговые платежи могут не полностью компенсировать затраты лизингодателя на приобретение имущества могут не полностью компенсироваться лизинговыми платежами. Степень компенсации затрат.зависит от соотношения между периодом действия договора и сроком амортизации имущества. Если срок амортизации превышает период действия договора, то имущество по окончании договора, как правило, остается в собственности лизингодателя, но учитывается уже по остаточной стоимости.

Для лизингодателя комиссионное вознаграждение является источником не только покрытия затрат, не связанных с данной конкретной сделкой, но и образования прибыли. Поэтому его основной интерес заключается в предоставлении собственно лизинговой услуги; именно здесь он видит свою экономическую выгоду. Что касается лизингополучателя, то ему необходимо соизмерять свои затраты по лизинговой сделке с той вероятной прибылью, которую он получит при использовании имущества, а это требует более сложных и тщательных расчетов.

Следует отметить, что договор лизинга может также предусматривать право лизингополучателя на выкуп используемого имущества, причем как по окончании договора, так и в течение срока его действия. Выкупная цена устанавливается либо в самом договоре, либо в специальном соглашении сторон. Имущество может выкупаться как по остаточной стоимости, так и по рыночной, так называемой красной цене на такое же или аналогичное имущество.

В мировой практике находят применение самые разнообразные виды лизинга. Их классификация может осуществляться по целому ряду признаков.

Срок использования лизингового имущества служит одним из критериев для разграничения финансового и оперативного лизинга, которые особенно распространены в современной деловой практике.

Финансовый лизинг (finance leasing) заключается на весь амортизационный период арендуемого имущества и, как правило, не предусматривает досрочного расторжения лизингового контракта. Таким образом, платежи арендатора в этом случае превышают расходы арендодателя по приобретению данного имущества. Финансовый лизинг используется при аренде дорогостоящих объектов: земля, здания, дорогое оборудование.[6]

При оперативном лизинге (operative leasing) имущество предоставляется в пользование на период, который намного меньше его нормативного срока службы (сезонное, разовое, целевое использование имущества). Поэтому предметом этого вида лизинга часто является высокотехнологичное оборудование с высокими темпами морального старения. Отличительными чертами оперативного лизинга являются частичная амортизация лизингового имущества и соответственно неполная окупаемость затрат на его приобретение в течение срока действия одного договора. Таким образом, лизингодатель вынужден многократно предоставлять имущество во временное пользование различным лизингополучателям. В результате существенно возрастает риск того, что лизингодатель не сумеет возместить все свои затраты на приобретение имущества, поскольку со временем спрос на него может сократиться. По этой причине размеры лизинговых платежей при оперативном лизинге гораздо выше, чем при финансовом лизинге. Оперативный лизинг широко используется в транспорте, сельском хозяйстве и других отраслях.

В зависимости от количества участников сделки различают прямой и косвенный лизинг. Прямой лизинг имеет место в том случае, когда лизингодатель одновременно является поставщиком имущества, а сама сделка носит двусторонний характер. При косвенном лизинге между поставщиком имущества и лизингополучателем стоит один или несколько финансовых посредников. Если посредник один, то это— классичесская трехсторонняя лизинговая сделка. При увеличении числа посредников заключаются сложные многосторонние сделки.

Разновидностью прямого лизинга является возвратный лизинг (sale and leaseback). Его особенность состоит в том, что собственник имущества сначала продает его будущему лизингодателю, а затем сам арендует этот же объект у покупателя, т.е. одно и то же лицо (первоначальный собственник) выступает и в качестве поставщика и в качестве лизингополучателя. В результате лизингодатель как бы дает ссуду под залог имущества, находящегося у продавца. Операции возвратного лизинга позволяют предприятиям временно высвобождать связанный капитал за счет продажи имущества и одновременно продолжать фактически пользоваться им уже на правах аренды. Не исключается возможность последующего выкупа имущества и восстановления права собственности на него первоначального поставщика-пользователя. Этот вид лизинга используется в тех случаях, когда предприятия испытывают финансовые затруднения. Таким способом предприятие приводит свой баланс в соответствие с рыночной обстановкой, существенно увеличивая финансовый потенциал и одновременно удерживая свою прежнюю собственность в пользовании. На условиях возвратного лизинга ассоциация «Балтлиз» приобрела у Балтийского морского пароходства сухогрузные судна «Кисловодск» и сразу же предоставила его в аренду пароходства. Договор был подписан на пять лет и предусматривал возмещение за этот период «Балтлизу» пароходством стоимости судна и лизингового процента. Понятно, что по истечении срока лизинговой аренды право собственности на сухогрузное судно перешло Балтийскому пароходству.

Одной из наиболее сложных форм косвенного лизинга считается так называемый раздельный лизинг (leverage leasing), или лизинг с использованием дополнительных источников финансирования. Сделки этого типа заключаются, как правило, для реализации дорогостоящих проектов, имеют большое количество участников и отличаются сложностью финансовых потоков.

Особенность раздельного лизинга заключается в том, что лизингодатель, приобретая имущество, оплачивает из своих средств только часть его стоимости. Остальную сумму,обычно до 70-80% стоимости объекта лизинга, он берет в ссуду у одного или нескольких кредиторов. При этом лизингодатель пользуется всеми налоговыми льготами, которые рассчитываются исходя из полной стоимости имущества. Важным моментом являются также условия предоставления ссуды. Заемщик — лизингодатель непосредственно не несет ответственности перед кредиторами за возврат ссуды. Он лишь оформляет в пользу кредиторов залог на переданное в лизинг имущество и уступает им право на получение части лизинговых платежей в счет погашения ссуды. Таким образом, основные финансовые риски по сделке несут кредиторы, а ее обеспечением служат имущество и лизинговые платежи. Необходимо отметить, что сегодня более 85% всех лизинговых сделок в мире строится на основе раздельного лизинга. В России же левередж лизинг получил наибольшее распространение в силу неразвитости лизингового бизнеса и финансовой слабости лизинговых компаний.

По типу передаваемого в лизинг имущества различают лизинг движимого имущества, т.е. различных видов технического оборудования, и лизинг недвижимости, т.е. производственных зданий и сооружений.

По степени окупаемости затрат на лизинговое имущество выделяют лизинг с полной и неполной окупаемостью. Лизинг с полной окупаемостью (full-payout lease) имеет место, когда в течение срока действия одного договора лизингодатель полностью компенсирует затраты на приобретение передаваемого в пользование имущества. При лизинге c неполной окупаемостью (non full-payout lease) компенсируется только часть этих затрат.

В зависимости от условий амортизации передаваемого в лизинг имущества различают лизинг с полной и частичной амортизацией. Лизинг с полной амортизацией означает, что срок действия договора лизинга примерно совпадает с нормативным сроком службы имущества и его стоимость полностью списывается за время исполнения договора. Лизинг с неполной амортизацией предполагает, что период действия договора короче срока службы имущества, и позволяет списать только часть его стоимости.

По характеру и объему обслуживания передаваемого в лизинг имущества выделяют чистый и так называемый мокрый лизинг. Чистый лизинг (net leasing) имеет место в том случае, когда лизингодатель оказывает только лизинговую услугу, т.е. предоставляет имущество во временное пользование, а его обслуживание и связанные с этим расходы целиком ложатся на лизингополучателя.

«Мокрый» лизинг (wet leasing) или полносервисный (частичносервисный) лизинг характеризует то, что лизингодатель предлагает лизингополучателю различные сопутствующие услуги, связанные с обслуживанием лизингового имущества. Если в лизинг передается оборудование, то такие услуги могут включать его регулярное профилактическое обслуживание, ремонт, страхование и т.п. При лизинге особо сложного оборудования с уникальными техническими характеристиками лизингодатель может брать на себя дополнительные обязательства, включая поставку необходимого сырья и комплектующих, обучение персонала, маркетинг и рекламную поддержку продукции лизингополучателя. Данный вид лизинга является одним из самых дорогостоящих.

В зависимости от географического фактора различают внутренний и внешний лизинг. При внутреннем лизинге все участники сделки являются резидентами одной страны. Внешний, или международный лизинг подразумевает, что хотя бы один из участников сделки является резидентом иностранного государства. Как частный случай внешнего лизинга можно рассматривать сделки между резидентами одной страны при условии, что в капитале хотя бы одного из них имеется иностранное участие.

Внешний лизинг в свою очередь подразделяют на экспортный и импортный. При экспортном лизинге резидентом иностранного государства является лизингополучатель, а при импортном лизинге — лизингодатель. Для России в настоящее время характерен импортный лизинг.

По виду лизинговых платежей выделяют лизинг с денежным платежом (денежный), когда все расчеты между участниками сделки осуществляются только в денежной форме; лизинг с компенсационным платежом (компенсационный), при котором услуги лизингодателя оплачиваются либо поставками товаров, произведенных с использованием лизингового имущества, либо встречными услугами; лизинг со смешанным платежом (смешанный), когда применяется сочетание денежной и компенсационной форм расчетов. В Российской практике лизинговые договора очень часто строятся по схеме компенсационного лизинга.

Лизинг, содействующий сбыту, является составной частью деловой активности любой лизинговой компании как за рубежом, так и в России. Он исходит из того, что если в основе любой лизинговой сделки лежит потребность не известного вначале для лизинговой компании клиента в некотором оборудовании, то сбыт лизинговой услуги, невозможный без выхода на такого клиента, следует сосредоточить там же, где происходит сбыт самого оборудования, т.е. у его продавца (поставщика). При правильной организации отношений для лизинговой компании сотрудничество с продавцом оборудования означает постоянный приток новых клиентов, а также возможность получить скидки от обычных цен реализации, которые могут быть распространены на клиентов (следовательно, условия лизинга будут более привлекательными для них), а могут быть сохранены в качестве дополнительного дохода лизинговой компании. Для продавца оборудования сотрудничество с лизинговой компанией означает возможность предложить, пусть и не от своего имени, внешнее финансирование сделки купли-продажи.

По суммарному размеру лизинговых платежей за весь срок действия договора лизинга на практике различают еще три вида лизинга: мелкий, стандартный и крупный.

Мелкий лизинг (до 10000$) широко распространен во многих странах. Предметом таких сделок обычно является непроизводственное оборудование, т.е. незадействованное в процессе производства оборудование - компьютеры, оргтехника, телефонные станции, системы безопасности, оснащение офисных помещений.

В настоящее время в России рынок мелких лизинговых сделок ограничен. С одной стороны, работа в этом секторе рынка подразумевает постоянное заключение большого количества новых договоров. Это в свою очередь требует высокой технологичности в работе лизинговой компании, стандартизации и упрощении процедур поиска, рассмотрения, одобрения, заключения и исполнения лизинговых сделок.

Лизинговые компании очень неохотно занимаются мелкими сделками, поскольку при обычном подходе объем работы по оформлению и исполнению любой мелкой сделки не намного меньше, чем объем работы по средней сделке, в то время как масса прибыли гораздо меньше. С другой стороны, потенциальные клиенты не имеют достаточной информации о самой возможности взять в лизинг один или несколько компьютеров, офисную телефонную станцию или другое аналогичное оборудование, и в результате они обходятся собственными средствами и не предъявляют спроса на лизинговые услуги в данном секторе.

Между тем в развитых странах сектор мелких сделок является заметной частью лизинговой индустрии, хотя, например, в Великобритании в самом начале своего становления лизинговые компании ориентировались только на крупные и гораздо реже - средние сделки, как это происходит сегодня в России.

Стандартный лизинг располагается в диапазоне 10000$-1млн.$, что соответствует цене таких популярных видов оборудования, как мини-пекарни, завод по разливу воды и др.

Подбор клиентов осуществляется лизинговыми компаниями в основном через филиальную сеть родственного (и финансирующего) банка. Работая с клиентами «своего» банка, лизинговые компании, с одной стороны, получают доступ к большому числу клиентов с относительно известной кредитной историей и, с другой стороны, оптимизируют процесс среднесрочного кредитования для связки «банк-дочерняя лизинговая компания» посредством использования специальной техники ценообразования и защиты от кредитных рисков.

Крупные лизинговые сделки (от 1 млн.$) ориентированы на объекты, как самолеты, суда, энергетическое оборудование и т.д. Работа в этом секторе рынка требует наличия больших финансовых ресурсов, а также серьезной подготовки специалистов лизинговых компаний, способных создать для отдельных заказчиков специальные финансовые схемы.

Теперь и в России, как и в развитых странах рынок крупных лизинговых начинает набирать неплохие темпы роста, особенно в области авиатехники.

В практической деятельности отдельные виды лизинга используются в самых различных сочетаниях. Oт их комбинации зависит, каким будет способ реализации каждой конкретной лизинговой операции. Однако несмотря на множество возможных вариантов и специфику механизма любой операции, в их основе лежат два наиболее распространенных типа сделок: классический лизинг и сублизинг.

Классической лизинговой операции, как уже отмечалось, свойственно взаимодействие трех сторон: лизингодателя, лизингополучатсля и поставщика (продавца) имущества. По заявке лизингополучателя лизингодатель приобретает у поставщика необходимое имущество и передает его в пользование лизингополучателю. Лизингодатель возмещает свои финансовые затраты через лизинговые платежи, которые ему выплачивает лизингополучатель (рис. 2).

1

1

2

1 4 3

Рис.2 Классический лизинг (1) заявка на имущество, (2) оплата имущества, (3) поставка имущества, (4) лизинговые платежи

Сублизинговая операция характерна тем, что лизингодатель передает имущество в пользование лизингополучателю не напрямую, а через посредника, еще одного лизингодателя. Лизинговые платежи от лизингополучателя поступают к основному лизингодателю также через данного посредника. Прямые расчеты между лизингополучателем и основным лизингодателем становятся возможными только в случае неплатежеспособности или банкротства посредника (рис. 3).

Механизм сублизинга очень удобен, если сделка осуществляется в условиях значительной территориальной разобщенности между основным лизингодателем и лизингополучателем. В таком случае контроль за поставками и использованием имущества, сбор лизинговых платежей и решение других оперативных вопросов с лизингополучателем проще поручить посреднику- местной лизинговой компании.

Сублизинговые операции часто применяются в рамках сложных хозяйственных структур: холдингов, концернов и т.п., а также в международной сфере, где с их помощью добиваются максимального эффекта от использования налоговых льгот, существующих в разных странах.

1

1

2

1 4 3

1

Рис.3 Сублизинг (1) заявка на имущество, (2) оплата имущества, (3) поставка имущества, (4) лизинговые платежи

В западных странах и в России рынок лизинговых услуг характеризуется многообразием форм лизинга, моделей лизинговых контрактов и юридических норм, регулирующих лизинговые операции. В данном параграфе отражены наиболее распространенные из них. Формы лизинга становятся с каждым днем все разнообразнее, отвечая все новым запросам развивающейся мировой экономики, расширяя многообразие признаков их классификации, которые характеризуют: отношение к арендуемому имуществу; тип финансирования лизинговой операции; тип лизингового имущества; состав участников лизинговой сделки; тип передаваемого в лизинг имущества; степень окупаемости лизингового имущества; сектор рынка, где проводятся лизинговые операции; отношение к налоговым, таможенным и амортизационным льготам и преференциям; порядок лизинговых платежей; степень риска для лизингодателя и другое.

Почему же при лизинговых сделках и в определении лизинга и различных его видов используются такие экономические категории как кредит и аренда, но, вместе с тем, мы выделяем лизинг в отдельное понятие? В третьем параграфе данной главы дается ответ на этот вопрос и рассматриваются более подробно отличительные черты лизинга от других экономических категорий, таких как кредит и аренда, а так же достоинства и недостатки всех этих финансовых инструментов.

1.3 Отличие лизинга от аренды и кредита. Преимущества лизинга

Лизинг имеет определенное сходство с арендой и кредитом. Например, при обычной аренде имущества арендодатель точно так же передает его во временное владение и пользование арендатору за определенное вознаграждение.

Кредит, в свою очередь, базируется на трех основных принципах: срочности, поскольку дается на определенное время; возвратности, так как должен быть возвращен в установленный срок; платности, т.е. за пользование кредитом взимается процент. Эти принципы применимы и к лизингу. Отличие лизинговой сделки от кредитной, на первый взгляд, состоит лишь в том, что ее участники оперируют не финансовыми средствами, а имуществом, причем, как правило, это оборудование и другие инвестиционные товары. В связи с этим лизинг иногда классифицируют как товарный кредит на увеличение основных фондов.

Вместе с тем лизинг является самостоятельным видом договорных отношений и обладает целым рядом характерных особенностей, отличающих его и от аренды, и от кредита.

От аренды лизинг отличается, во-первых, тем, что в сделке, как правило, участвуют три стороны: лизингодатель, лизингополучатель и поставщик (продавец) имущества. При аренде же взаимодействуют только два участника: арендодатель и арендатор.

Во-вторых, предметом договора лизинга является специально приобретенное, а в некоторых случаях даже специально изготовленное имущество. В аренду же обычно сдается имущество, которым арендатор располагает на момент заключения сделки.

В-третьих, выбор необходимого лизингового имущества и его поставщика осуществляется самим лизингополучателем.

В-четвертых, обязанность по передаче лизингового имущества лизингополучателю лежит на поставщике, а не на лизингодателе, хотя последний не несет ответственность перед лизингополучателем за своевременное и качественное исполнение поставщиком своей обязанности. В случае выявления дефектов в имуществе лизингодатель освобождается от гарантийных обязательств и уступает лизингополучателю право предъявления рекламаций к поставщику. Вместе с тем после передачи имущества риск его случайной гибели или порчи также переходит к лизингополучателю.

В-пятых, важной отличительной чертой лизинга является невозможность внесения изменений в установленный договором срок, в течение которого стороны обладают гарантированным правовым статусом. Объясняется это тем, что срок договора обязательно соизмеряется с нормативным сроком службы имущества и лежит в основе расчета лизинговых платежей.

Наконец, лизингополучатель в отличие от арендатора может выкупать лизинговое имущество по окончании срока действия договора по заранее согласованной цене.

Лизинг и кредит различаются прежде всего разными правами сторон на имущество, являющееся предметом сделки. Кредитор обладает правом собственности на приобретенное в кредит имущество только до момента погашения долга заемщиком. С выплатой последнего взноса по кредиту право собственности на имущество автоматически переходит к заемщику. Полным собственником лизингового имущества, напротив, является лизингодатель. По договору лизинга он уступает лизингополучателю лишь право временного пользования принадлежащим ему имуществом. По завершении сделки и всех расчетов по ней лизингополучатель обязан вернуть имущество собственнику. Выкупить имущество и получить право собственности на него лизингополучатель может только в том случае, если такая возможность (так называемый опцион) была изначально предусмотрена условиями договора.

Еще одним существенным моментом является то, что приобретенное в кредит имущество заемщик, как правило, может использовать. по своему усмотрению, присваивая всю дополнительную прибыль. Право лизингополучателя на получение дополнительной прибыли в результате «нецелевого» использования лизингового имущества должно быть зафиксировано в договоре лизинга.[7]

С точки зрения бухгалтерского учета, сделки по приобретению имущества в счет кредита рассматриваются как капиталовложения заемщика и отражаются в соответствующих статьях его баланса. Лизинговое же имущество числится на балансе лизингодателя и составляет его основной капитал. Лизингополучатель лишь ведет учет лизинговых платежей по статье текущих расходов.

Также следует понять, в каком смысле лизинг может заменить кредитное долговое обязательство? Лизинг заменяет долг в том смысле, что он оказывает такое же влияние на структуру капитала предприятия, что и заем. Для каждого предприятия существует какое-то соотношение собственных и заемных средств. Предприятия стремятся поддерживать выбранную структуру капитала во времени. Лизинг как бы не влияет на выбранную структуру капитала, предполагая 100-процентное финансирование и не требуя заемных средств. С другой стороны, лизинговая задолженность - это тот же долг, только видоизмененный. И с этой точки зрения, для достижения выбранного соотношения в структуре капитала, как и при займе на покупку актива, предприятию требуется увеличить собственные средства. Лизинг в той же степени влияет на требуемую величину собственных средств, что и долг. Лизинговая задолженность, обусловленная посленалоговым движением денежных средств по лизингу, полностью заменяет такое же долговое обязательство, вызванное посленалоговым движением денежных средств по кредитному соглашению. Таким образом, сравнение лизинга с альтернативным ему займом производится на базе 1 к 1 (1 рубль лизинговой задолженности равен 1 рублю долговых обязательств),

Сохранения соответствия лизинга прямому кредитованию и понимания того, что лизинг в определенной степени заменяет долг, еще недостаточно для проведения сравнения.

Следует понять, в какой степени лизинг заменяет долг в каждый момент времени. Лизинговая задолженность в одной и той же степени заменяет долговое обязательство независимо от изменений в структуре капитала. Если это так, то выбранная база для сравнения устанавливается единожды на весь срок лизинга и должна выдерживаться в каждом конкретном временном интервале. Лизинг в одной и той же степени заменит долг во всей временной перспективе, если лизинговая задолженность будет равна кредитной задолженности в любой момент времени. Поэтому необходимо сравнивать лизинг с эквивалентным ему займом. Эквивалентным считается заем, задолженность по которому соответствует лизинговой задолженности в каждый момент времени. Эквивалентный заем характерен такими же величинами денежных потоков, что и лизинг, однако сумма эквивалентного займа не соответствует сумме лизингового финансирования. Сумма эквивалентного займа определяется стоимостью денежных потоков, равных, в свою очередь, лизинговых задолженностей в каждый момент времени. Подсчитав сумму эквивалентного займа, ее можно сравнить с суммой лизингового финансирования.

Метод прямого сравнения предполагает сравнение сумм лизингового финансирования и эквивалентного ему займа. Лизинг приемлем, если он обеспечивает на начальном этапе большее финансирование, чем эквивалентный ему заем. Если же удается разработать такой график платежей по эквивалентному займу, при котором его начальное финансирование превышает лизинговое, то от лизинга следует отказаться в пользу кредита. С этой точки зрения эффективность лизинга должна проверяться не только в сравнении с каким-либо конкретным, альтернативным кредитным предложением, но и относительно эквивалентного ему (лизингу) займа.

Причины широкого распространения лизинга во всем мире кроются в ощутимых преимуществах, которые он несет всем участникам сделки, но вместе с тем от долгосрочного кредита лизинг отличается повышенной сложностью организации, которая заключается в большом количестве участников.

Особо выгоден лизинг для предприятий, сфера деятельности которых зависит от резких сезонных колебаний спроса на товары или услуги (транспорт), их производства (сельское хозяйство) либо изменения географии работ (строительство). С помощью договоров лизинга эти предприятия могут быстро увеличить свой производственный потенциал на определенный срок или в определенном месте.

Лизингополучатель может зафиксировать в договоре лизинга удобную для себя периодичность лизинговых платежей, а также способ их расчета и форму выплаты. В практике американских лизинговых компаний, например, нередки случаи начисления лизинговых платежей в зависимости от производительности оборудования либо интенсивности его использования. Лизинговые платежи могут выплачиваться равными, уменьшающимися или возрастающими долями, осуществляться частично или полностью производимой на лизинговом оборудовании продукцией или встречными услугами.

Немаловажно и то, что риск физического и морального износа оборудования целиком лежит на лизингодателе. Лизингополучатель же при относительно небольших затратах имеет возможность постоянно обновлять свой производственный аппарат.

Лизинговые компании, наращивая объемы операций, увеличивают свои прибыли. К тому же они в достаточно высокой степени защищены от различных коммерческих рисков, поскольку передаваемое в лизинг имущество одновременно служит обеспечением сделки и всегда может быть востребовано лизингодателем.

Растет интерес к лизинговым операциям со стороны банков и других кредитно-финансовых учреждений. Это открывает перспективы диверсификации деятельности, дает возможность вкладывать свободные денежные средства в надежный и прибыльный бизнес.

Быстрое развитие лизинга во второй половине 20 века, проявляющего тенденцию к более широкому распространению и увеличению роли в расширении производства во многих странах мира, обусловлено особенностями этого вида предпринимательской деятельности и, в том числе, его преймуществами по сравнению с традиционными формами экономической деятельности.

Во-первых, лизинг, представляя собой сочетание особого вида финансовых услуг со специфической формой предпринимательства, имеет большие шансы для развития в современной экономической ситуации в мире, когда в сфере оказания услуг финансового характера все больше углубляется специализация, а накопление кредитных ресурсов происходит крайне неравномерно.

Во-вторых, расцвет лизинга связан с тем, что он является уникальным инструментом развития мелкого и среднего бизнеса.. Для предпринимательских структур мелкого и среднего масштаба деятельности, лизинг зачастую является единственным путем, позволяющим начать или расширить производственную деятельность, так как этот вид финансирования производства по своей сути более выгоден для предпринимателя по сравнению с приобретением оборудования за счет банковских кредитов: он не только позволяет расплатиться за оборудование после реализации произведенной на нем продукции (что характерно и для приобретения оборудования за счет банковского кредита), но и дает возможность включить свои расходы в себестоимость продукции, тогда как банковские кредиты оплачиваются за счет прибыли предприятий.

Подводя итоги можно сказать, что лизинг является сложной формой предпринимательской и финансовой деятельности, которая позволяет сочетать и комбинировать разного рода преимущества (финансовые, налоговые. инвестиционные), которые используют все его участники: лизингодатели, лизингополучатели, производители оборудования, страховщики и т.д. Расширению лизингового бизнеса содействует политика поддержки мелких и средних компаний, характерная для нынешнего времени. Более подробно о современном состоянии и перспективах развития лизинга в мире будет рассмотрено во второй главе данной работы.

лизинг услуга рынок учет

2. ЛИЗИНГ И МИРОВОЙ ОПЫТ

2.1 Рынок лизинга в США

Лизинг охватил весь мир в середине — конце 70-х годов. В этот период стала налаживаться общемировая статистика проведения лизинговых операций. Наибольшую активность в этом деле проявила компания London Financial Global Leasing Report. В течение многих лет здесь аккумулируется информация о национальных лизинговых рынках, прежде всего по 50 крупнейшим. На основе этих данных формируются и накапливаются сведения о континентальных и мировых объемах лизингового бизнеса.

Статистика помогает проиллюстрировать и понять зависимость лизинга от политики продаж оборудования, техники; налогообложения и амортизации во многих странах; выявляет резервы развития лизинга. Последнее обстоятельство принципиально важно для России.

Финансирование арендных операций различных видов техники и оборудования всегда активно применялось в США. Первый арендный договор персональной собственности был зарегистрирован в Северо-Американских Соединенных Штатах еще в начале XVIII в.

В 40-х годах XX в. торговый агент из Чикаго Золли Фрэнк впервые предложил долгосрочную аренду автомобилей. Спустя полвека совокупные доходы лизинга автотранспортных средств превышают 50 млрд. долл. в год. Настоящая револющия в арендных отношениях произошла в Америке в начале 50-х годов.

В аренду стали сдаваться сначала в небольших объемах, а затем массово средства производства: технологическое оборудование, машины, механизмы, суда, самолеты и т.д. Правительство США по достоинству оценило это явление— оно оперативно разработало и реализовало государственную программу его стимулирования.

Первым акционерным обществом, для которого лизинговые операции стали основным видом деятельности, является созданная в 1952 г. в Сан-Франциско известная американская компания United States Leasing Corporation. Основателем компании является Генри Шонфелд. Первоначально он создал компанию только для одной конкретной сделки. Потом понял, что лизинговый бизнес может стать очень перспективным, и в результате на свет появилась United States Leasing Corporation. Лизинговые операции довольно быстро пересекли границы США, и, следовательно, появилось такое важное для развития лизингового бизнеса понятие, как «международный лизинг». Через несколько лет компания стала открывать свои филиалы в других странах (прежде всего в Канаде в 1959 г.). В дальнейшем компания стала именоваться United States Leasing International.[8]

В 2006 г. объем лизинговых операций в США составил 248 млрд. долл., что превысило результат предыдущего года на 7,1%, но, по-видимому, этот темп не будет сохранен в 2007 году, в связи с разгоревшимся финансовым кризисом на рынке ипотечного кредитования США.На долю США приходится около 30% общего объема мирового лизинга.[9]

Лизинг в США является основным инвестиционным инструментом, на долю которого на протяжении многих лет приходится более 30% инвестиций в оборудование.

На первом этапе развития современного лизингового бизнеса в США банкам запрещалось (до 1963 г.) участвовать в сделках в качестве лизингодателя. Однако банки не дистанцировались от лизинга, а, наоборот, охотно участвовали в лизинговых операциях в качестве кредиторов лизинговых компаний (см. табл. 1).

Лизинговые операции позволяли применять гибкие схемы платежей, осуществлять забалансовый метод учета имущества. Эти обстоятельства существенно способствовали быстрому развитию лизинга в США. Кроме того, имела место и государственная поддержка лизинга. Она предусматривала предоставление налоговых, инвестиционных, амортизационных льгот.

Непосредственные производители оборудования, такие всемирно известные компании, как General Electric, IBM, General Motors, AT&T Capital Corp., Rank Xerox, Caterpillar, Hewlett Packard и др., хорошо осознав преимущества лизинга, стали создавать дочерние лизинговые предприятия (так называемые кэптивные— captives).

Таблица 1 Объемы лизинга и его доля в инвестициях в оборудование и транспорт в США в 1978—2006 гг.

| Годы | Лизинг оборудования в млрд долл. | Инвестиции в оборудование в млрд долл. | Лизинг в процентах к инвестициям в оборудование |

| 1978 | 22,3 | 178,0 | 12,5 |

| 1980 | 36,5 | 208,9 | 17,4 |

| 1982 | 48,4 | 223,4 | 21,7 |

| 1984 | 62,6 | 274,9 | 22,8 |

| 1986 | 85,0 | 296,2 | 28,7 |

| 1988 | 112,7 | 348,4 | 32,3 |

| 1990 | 124,3 | 388,3 | 32,0 |

| 1992 | 121,7 | 376,2 | 32,3 |

| 1994 | 140,2 | 487,0 | 28,8 |

| 1995 | 151,4 | 536,8 | 28,2 |

| 1996 | 169,9 | 566,2 | 30,0 |

| 1997 | 179,0 | 621,0 | 28,8 |

| 1998 | 207,0 | 691,0 | 30,0 |

| 1999 | 234,0 | 738,2 | 31,7 |

| 2000 | 247,0 | 796,0 | 31,0 |

| 2001 | 216,0 | 697,0 | 31,0 |

| 2002 | 206,0 | 645,0 | 31,9 |

| 2003 | 194,0 | 670,0 | 30,0 |

| 2004 | 199,0 | 722,0 | 27,6 |

| 2005 | 213,0 | 791,0 | 26,9 |

| 2006 | 220,0 | 794,2 | 27,7 |

Еще в конце 60-х годов в США сложилось три укрупненных вида лизинговых компаний (независимые, дочерние фирмы производителей и филиалы банков).

В 1963 г. Финансовый контролер разрешил банкам заниматься лизинговой деятельностью. В 1970г. был принят Закон о банковской холдинговой компании, который разрешил допустимый объем операций на национальном уровне, что сделало лизинг привлекательной сферой финансовой деятельности для банков и банковских холдинговых компаний. Сегодня многие банковкие холдинговые компании управляют отделениями по лизингу и владеют банками с отделениями по лизингу. Сохранение обоих видов деятельности объясняется налоговыми льготами и требованиями к капиталу и их финансовому обеспечению.

В 1972 г. Совет управляющих Федеральной резервной службы (ФРС) принял решение, разрешающее банковской холдинговой компании выступать в качестве агента-брокера или консультанта в связи с полностью оплаченным лизингом. В 1974 г. сфера деятельности дочерних компаний расширилась за счет сдачи в аренду (при определенных условиях) недвижимости.

Банковские холдинговые компании имеют право осуществлять лизинг движимого и недвижимого имущества; национальные банки — только лизинг движимого имущества.

В 1976 г. Управление стардартизациии финансового учета выпустило постановление, в соответствии с которым с 1977 г. стали разграничивать «подлинный лизинг» и покупку с помощью лизинга. До этого фирмы могли брать оборудование в лизинг и не отражать его стоимость на своих балансах, а вести забалансовый учет, не показывая возрастающую сумму задолженности. В этом постановлении были перечислены следующие пункты:

— право собственности в конце сделки переходит к арендатору;

— лизинговая сделка позволяет купить оборудование в конце сделки по цене ниже рыночной;

— срок сделки больше или равен 75% полезного срока службы. Чем больше остаточная стоимость, которой лизингодатель желает рискнуть, тем лучшими и более конкурентоспособными будут условия лизинга. Финансовый контролер, стремясь уменьшить банковский риск, установил минимальный предел остаточной стоимости, которая может быть заявлена в размере 25%. Совет ФРС избрал более консервативный подход, ограничив остаточную стоимость 20%, кроме лизинга автомобилей. Совет по предоставлению банковских займов под жилье установил лимит в 70% величины остаточной стоимости для ссудо-сберегательных отделений, занимающихся лизингом;

— текущая стоимость лизинговых платежей (без платы за страхование, управление, налоги) больше или равна 90% нормальной рыночной цены оборудования.

Если сделка удовлетворяет хотя бы одному из этих условий, то имущество учитывается на балансе арендатора как актив с корреспондирующимся долговым обязательством. В пассиве отражается «обязательство по финансовому лизингу». Если сделка не удовлетворяет ни одному из вышеупомянутых условий, то имущество учитывается в приложении к балансу лизингополучателя.

В 1981 г. в США был принят Закон о реформе системы налогообложения. В нем указывались критерии отнесения сделок к лизинговым и либерализована система использования налоговых льгот по лизингу. В частности, были разрешены сделки по передаче партнеру налоговых льгот.

В 1982 г. в Законе о налогообложении появится термин «финансовый лизинг». Под ним подразумевается сделка, при которой лизингополучателю передается в пользование оборудование на полный срок или на большую часть жизненного цикла имущества; лизинговые платежи полностью переводятся лизингодателю (а не кредитору); на лизингополучателе лежит ответственность за техническое обслуживание, уплату налогов и страхование оборудования; совокупные лизинговые платежи, получаемые лизингодателем за весь жизненный цикл оборудования, полностью покрывают первоначальную стоимость оборудования и обеспечивают доход на инвестированный капитал.

С 1986 г. климат для лизинга на налоговой основе изменился, и большая часть налоговых льгот была сокращена через механизм амортизации.

Закон о равной конкуренции в банковском деле (1987 г.) предусматривает право национальных банков инвестировать до 10% активов в лизинговые договоры на чисто лизинговой основе без ограничения величины остаточной стоимости.

В настоящее время для того, чтобы сделка удовлетворяла условиям финансового лизинга, она должна обладать следующими характеристиками:

— минимальные инвестиции в арендованное имущество со стороны лизингодателя должны составлять не менее 20% его стоимости;

— лизингополучатель не может иметь право (опциона) на выкуп оборудования по цене ниже его рыночной стоимости, определенной на момент применения этого права;

— лизингополучатель не может инвестировать в арендованное им оборудование, кроме так называемых отделимых усовершенствований;

— период лизинга не превышает 80% срока службы оборудования;

— в конце срока лизинга оборудование должно иметь оцененную остаточную стоимость в размере не менее 20% его первоначальной стоимости;

— лизингодатель должен ожидать получения положительной величины денежного потока, как и общей прибыли, по договору лизинга вне зависиомости от налоговых льгот.

В случаях, когда лизинг по соглашению сторон не подпадает строго под эти стандарты, при определении финансового лизинга исходят из его различных интерпретаций судами США.

Один крупный нью-йоркский банк выделяет следующие три вида лизинга по их типу или объему: многомиллионный (авиалайнеры, оборудование для бурения нефтяных скважин и т. п.); промежуточная аренда при стоимости имущества от 0,5 до 5 млн. долл., рассчитанная на период до 10 лет, и так называемая рыночная аренда, при которой банк объединяет в одном договоре несколько единиц сравнительно недорогого оборудования, выпускаемого одним производителем.[10]

Наиболее популярным в США является лизинг автотранспортных средств. Этот вид лизинга чаще используется банками, когда они выступают в качестве лизингодателей. В целом существует два основных вида лизинга транспортных средств: открытый лизинг и закрытый лизинг.

Открытый лизинг имеет следующие наиболее характерные черты:

1. Лизинг обычно осуществляется на срок от 24 до 36 месяцев.

2. Лизингополучатель принимает на себя риск утраты или повреждения нанятого средства. Перед получением во владение лизингополучатель должен застраховать автомобиль, указав лизингодателя в качестве выгодоприобретателя.

3. Лизингополучатель принимает на себя всю ответственность в связи с ремонтом и поддержанием рабочего состояния нанятого средства.

4. Лизингополучатель обязуется производить предусмотренные ежемесячные платежи в течение срока лизинга и выплатить остаток суммы погашения по окончании действия договора лизинга.

5. Лизингополучатель не имеет преимущественного права на приобретение транспортного средства по окончании лизинга.

После окончания срока открытого лизинга обычно происходит одно из трех событий. Хотя лизингополучатель не имеет преимущественного права на покупку автомобиля, он может сам выплатить гарантированный остаток. В этом случае автомобиль передается ему или указанному им лицу. В ином случае автомобиль предлагается франшизному дилеру, у которого он приобретается. Если франшизный дилер не приобретает автомобиль, банк обычно продает его по оптовой цене другому дилеру, хотя банк может опять передать автомобиль по договору лизинга, если он очень изношен.

Закрытый лизинг отличается от открытого одной важной деталью: лизингополучатель не гарантирует остаточную стоимость арендованного транспортного средства в конце срока лизинга; лизингодатель допускает этот риск. Многие договоры лизинга транспортных средств с двигателем внутреннего сгорания предусматривают открытый лизинг.[11]

Во многих случаях лизинг дорогостоящего оборудования (big ticket items) является закрытым, хотя часто сроки лизинга рассчитываются таким образом, чтобы прекратить срок эксплуатации нанимаемых товаров, не оставляя остаточной стоимости сверх стоимости вознаграждения.

Срок лизинга не может превышать 40 лет, а время, в течение которого наймодатель— банковская холдинговая компания может владеть имуществом после окончания лизинга, ограничено двумя годами.

В США функционирует 15 различных ассоциаций, объединяющих участников лизингового рынка, в том числе:

— Ассоциация компаний, занимающихся лизингом оборудования (Equipment Leasing -Association) со штаб-квартирой в Арлингтоне;

— Западная ассоциация компаний, занимающихся лизингом оборудования (Western Association of Equipment Lessors) со штаб-квартирой в Окленде;

— Восточная ассоциация компаний, занимающихся лизингом оборудования (Eastern Association of Equipment Lessors). Ее месторасположение— в Харристоне;

— Национальная ассоциация лизинга транспортных средств (National Vehicle Leasing Association) со штаб-квартирой в Сан-Франциско;

-Ассоциация лизинга и рентинга грузовиков (Truck Renting and Leasing Association) находится в Александрии;

-Американская ассоциация лизинга автомобилей (American Automotive Leasing Association) находится в Вашингтоне;

— Ассоциация лизингодателей компьютеров (The Computer and Leasing Remarketing Association), которая также находится в Вашинтоне.

В число наиболее крупных лизингодателей США с объемами нового бизнеса свыше 3 и более млрд долл. в 2000 году входили 14 компаний: General Electric (GE) Capital - 44,7 млрд долл., Citi Capital - 20,6 млрд долл., IBM Global Financing - 18,6 млрд долл., CIT Group - 17,1 млрд долл., John Deere Credit - 9,0 млрд долл., Navistar Financial - 5,9 млрд долл., Caterpillar Financial Services - 5,9 млрд долл., Banc of America Leasing & Capital Grp. - 5,0 млрд долл., Fleet Capital - 4,7 млрд долл., CNH Capital - 4,6 млрд долл., Hewlett Packard Tech Finance - 3,9 млрд долл., International Lease Finance - 3,1 млрд долл.; Key Equipment Finance - 3,0 млрд долл. Для сравнения отметим, что лидеры российского лизингового рынка сумели подобраться к показателям компаний, входящих в первую десятку приведенного списка, спустя семь лет. В целом такой результат можно признать более чем позитивным, поскольку американскому лизингу 55 лет, а российскому - второе меньше.

Из приведенных данных видно,что лизинг в США действительно развивается очень динамично несмотря на достаточно жесткое регулирование со стороны государства.

Теперь рассмотрим ситуацию сложившуюся в последнее время в Японии и как происходило развитие лизинга в этой стране.

2.2 Рынок лизинга в Японии

В Японии в 80-х годах, т. е. с 1981 по 1990 г., стоимость ежегодно заключаемых договоров увеличилась в 4,5 раза. В настоящее время Япония занимает второе после США место по объему лизинговых операций. В 1996 г. объемы нового лизингового бизнеса составили в этой стране 71,4 млрд. долл. Это означает, что на долю Японии приходилось 16,7%, или 1/6, общемирового лизингового рынка. Причем рост по сравнению с предыдущим годом составил 6,7%.

Кризис в Азии в 1998 году наложил определенный отпечаток на развитие лизинга в Японии, так в конце сентября 1998 г. вторая по величине в стране компания Japan Leasing Corporation объявила о своем банкротстве, что привело к значительному понижению курса иены и котировок акций восьми крупнейших японских банков на Токийской фондовой бирже. Это явилось крупнейшим за всю послевоенную историю банкротством в Японии. Лизинговая компания не смогла расплатиться по долгам в 16 млрд. долл. с ведущими страховыми и инвестиционными фирмами страны. Банкротство компании было обусловлено тем, что она занималась не только лизинговой, но и другой деятельностью, в частности операциями с куплей-продажей недвижимости. В период биржевого бума в конце 80-х годов руководство компании активно брало деньги в долг, но после резкого падения цен на землю ликвидность компании стала быстро сокращаться. Вместе с тем было бы неправильно судить обо всем японском лизинговом бизнесе по истории, случившейся с Japan Leasing Corporation.

Удельный вес инвестиций в форме лизинга оборудования в общем объеме инвестиций на протяжении 30 лет в Японии был следующим, %:

в 1978-1980 гг.-4,8-6,2

в 1981-1983 гг.-4,1-5,9

в 1984-1986 гг.-7,1-8,2

в 1987-1989 гг.-8,9-10,3

в 1990-1992 гг.-9,0-7,5

в 1993-1994 гг.-8,1-8,9

в 1995-1996 гг.-9,4-9,5

в 1996-2002 гг.-8,9-9,2

в 2002-2006 гг.-9,2-9,5

В Японии финансовый лизинг определяется как сделка, удовлетворяющая следующим двум основным требованиям:

1. Срок лизинга строго фиксируется, и общая сумма лизинговых платежей определяется в сумме, примерно равной совокупным затратам на приобретение оборудования, сданного в лизинг.

2. Запрещается аннулирование договора лизинга в течение периода его действия. Следует отметить, в российских законодательных и нормативных актах по лизингу такой прямой нормы нет.

Если в Японии финансовый лизинг трактуется как сделка по реализации, то лизингополучатель наделяется правом на налоговую амортизацию. В противном случае подобным правом будет обладать лизингодатель.

Финансовый лизинг рассматривается в качестве сделки по реализации продукции, если удовлетворяется один из следующих критериев:

— по истечении периода лизинга лизинговое имущество будет передано лизингополучателю за нулевое или номинальное денежное вознаграждение;

— в лизинг передается оборудование, вмонтированное в здание и поэтому неперемещаемое с места на место;

— в лизинг передаются завод, машины или оборудование, произведенные для специальных целей, указанных лизингополучателем, так что в результате лизинговое имущество трудно использовать в каких-либо других целях;

— срок лизинга короче 70% законодательно оговоренного срока службы лизингового имущества (60%, если этот срок службы составляет 10 лет и более), и лизингополучатель имеет право покупки.

Некоторые важные выводы при анализе деятельности лизинговой компании можно сделать при примере Century Leasing System, Inc. Эта лизинговая компания была основана одной из первых в Японии в 1969 г. В рейтинге крупнейших в мире к началу 1995 г. она находилась на 13—14-м месте.[12]

Century Leasing System, Inc. была основана четырьмя крупными акционерами, которым принадлежало 81,1% акций, в том числе:

— ведущей в мире и крупнейшей в Японии торговой компанией Itochu Corporation (23,5% величины уставного капитала);

— крупнейшим коммерческим банком Японии Dai-Ichi Kangyo Bank (23,5%);

— двумя крупнейшими в Японии компаниями по страхованию жизни — Nippon Life Insurance Company (23,5%) и Asahi Mutual Life Insurance Company (10,6%).

Кроме того, в состав акционеров лизинговой компании вошли два банка (Long-Term Credit Bank of Japan и Bank of Tokyo), соответственно, с пакетами в 2,2 и 1,9%, а также служащие компании с пакетом акций в 4,8% и др. Компания Century Leasing System, Inc. имеет представительство в Лондоне, Гонконге, Сингапуре.

Чистый доход не является главной побудительной силой развития этой лизинговой компании. Куда важнее для акционеров то, что через лизинговую компанию и обслуживающие ее банки-учредители проходят многомиллиардные обороты; то, что лизинговая компания обеспечивает существенное ускорение товарооборота торговой компании-учредителя, а также то, что деятельность лизинговой компании способствует развитию страхового бизнеса.

Лизинговой компанией Century Leasing System, Inc. руководит совет директоров в составе 16 человек. Текущее руководство возложено на президента лизинговой компании, а также на двух главных менеджер-директоров.

Организационная структура управления лизинговой компании состоит из следующих подразделений:

— Департамент аудита (это автономное от других департаментов подразделение);

— Главный департамент делопроизводства;

— Департамент по работе с персоналом;

— Департамент корпоративного планирования и координации;

— Департамент финансов;

— Департамент бухгалтерского учета;

— Информационно-аналитический департамент;

— Департамент планирования систем информации по управлению;

— Кредитный департамент № 1;

— Кредитный департамент № 2;

— Департамент международного кредита;

— Дивизион маркетинга. В его состав входит более двух десятков функциональных и территориальных подразделений в Японии и за рубежом.