| Скачать .docx |

Курсовая работа: Анализ системы управления финансовым состоянием на предприятии

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

НОВГОРОДСКИЙ ФИЛИАЛ ГОУ ВПО

«САНКТ-ПЕТЕРБУРГСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ЭКОНОМИКИ И ФИНАНСОВ»

Курсовая работа

на тему:

Анализ системы управления финансовым состоянием на предприятии

2010

Содержание

Введение

1. Теоретическая часть

1.1 Понятие, значение и цель анализа финансового состояния предприятия

1.2 Информационные источники анализа финансового состояния предприятия

2. Особенности анализа финансового состояния предприятия на примере предприятия ОАО «НПП «СТАРТ»

2.1 Характеристика предприятия

2.2 Анализ баланса

2.3 Анализ оборотных средств

2.4 Анализ ликвидности баланса

2.5 Анализ финансовой устойчивости

2.6 Пути улучшения ФСП

Заключение

Список используемой литературы

Вопрос финансового анализа предприятий является очень актуальным. От финансового состояния предприятия зависит во многом успех его деятельности, именно поэтому анализу финансового состояния предприятия следует уделять особое внимания.

Успешное функционирование предприятий в современных условиях требует повышения эффективности производства, конкурентоспособности продукции и услуг на основе внедрения достижений научно-технического прогресса, эффективных форм хозяйствования и управления производством, активизации предпринимательства и т.д. Важная роль в реализации этой задачи отводится анализу хозяйственной деятельности предприятий. С его помощью вырабатываются стратегия и тактика развития предприятия, обосновываются планы и управленческие решения, осуществляются контроль за их выполнением, выявляются резервы повышения эффективности производства, оцениваются результаты деятельности 0предприятия, его подразделений и работников.

Актуальность темы заключается в том, что обеспечение финансового состояния любой коммерческой организации является важнейшей задачей ее менеджмента. Финансовое состояние организации можно признать устойчивым, если при неблагоприятных изменениях внешней среды она сохраняет способность нормально функционировать, своевременно и полностью выполнять свои обязательства по расчетам с персоналом, поставщиками, банками, по платежам в бюджет и внебюджетные фонды и при этом выполнять свои текущие планы и стратегические программы.

Финансовые возможности организации практически всегда ограничены. Задача обеспечения финансового состояния состоит в том, чтобы эти ограничения не превышали допустимых пределов. В то же время необходимо соблюдать обязательное в финансовом планировании требование осмотрительности, формирования резервов на случай возникновения непредвиденных обстоятельств, которые могли бы привести к утрате финансовой устойчивости.

Объектом исследования является предприятие ОАО «НПП «СТАРТ». Предметом исследования выступает система управления финансовым состоянием на этом предприятии.

Цель работы проанализировать финансовое состояние предприятия.

В рамках данной работы решаются следующие задачи:

В теоретической части курсовой работы необходимо раскрыть понятие, факторы и информационную базу финансовой устойчивости предприятия.

В аналитической части в таблицах необходимо произвести необходимые расчеты для анализа финансового состояния, оценить положительные и отрицательные изменения, разработать направления совершенствования деятельности, резервы предприятия ООО «НПП «СТАРТ».

Источником информации для анализа финансового состояния предприятия является форма № 1 – «Бухгалтерский баланс». Также в работе применялисьтруды по анализу хозяйственной деятельности предприятия таких авторов как Савицкая Г.В., Донцова Л.В., Никифорова Н.А., Голубева Т.М. и др. Использованы метод сравнения, вертикальный (структурный) и горизонтальный анализ, финансовые коэффициенты.

1.1 Понятие, значение и цель анализа финансового состояния предприятия

Выдвижение на первый план финансовых аспектов деятельности субъектов хозяйствования, возрастание роли финансов — характерная для всех стран тенденция.

Профессиональное управление финансами неизбежно требует глубокого анализа, позволяющего более точно оценить неопределенность ситуации с помощью современных количественных методов исследования. В связи с этим существенно возрастает приоритетность и роль финансового анализа, т.е. комплексного системного изучения финансового состояния предприятия (ФСП) и факторов его формирования с целью оценки степени финансовых рисков и прогнозирования уровня доходности капитала.

ФСП характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени.

В процессе снабженческой, производственной, сбытовой и финансовой деятельности происходит непрерывный кругооборот капитала, изменяются структура средств и источников их формирования, наличие и потребность в финансовых ресурсах и как следствие — финансовое состояние предприятия, внешним проявлением которого является платежеспособность.

Финансовое состояние может быть устойчивым, неустойчивым (предкризисным) и кризисным. Способность предприятия успешно функционировать и развиваться, сохранять равновесие своих активов и пассивов в изменяющейся внутренней и внешней среде, постоянно поддерживать свою платежеспособность и инвестиционную привлекательность в границах допустимого уровня риска свидетельствует о его устойчивом финансовом состоянии, и наоборот.

Если платежеспособность — это внешнее проявление финансового состояния предприятия, то финансовая устойчивость — внутренняя его сторона, отражающая сбалансированность денежных и товарных потоков, доходов и расходов, средств и источников их формирования.

Для обеспечения финансовой устойчивости предприятие должно обладать гибкой структурой капитала и уметь организовать его движение таким образом, чтобы обеспечить постоянное превышение доходов над расходами с целью сохранения платежеспособности и создания условий для нормального функционирования.

ФСП, его устойчивость и стабильность зависят от результатов производственной, коммерческой и финансовой деятельности. Если производственный и финансовый планы успешно выполняются, то это положительно влияет на финансовое положение предприятия. Напротив, в результате спада производства и реализации продукции происходит повышение ее себестоимости, уменьшение выручки и суммы прибыли и как следствие - ухудшение финансового состояния предприятия и его платежеспособности. Следовательно, устойчивое финансовое состояние является не игрой случая, а итогом умелого управления всем комплексом факторов, определяющих результаты финансово-хозяйственной деятельности предприятия.

Устойчивое финансовое состояние, в свою очередь, положительно влияет на объемы основной деятельности, обеспечение нужд производства необходимыми ресурсами. Поэтому финансовая деятельность как составная часть хозяйственной деятельности должна быть направлена на обеспечение планомерного поступления и расходования денежных ресурсов, выполнение расчетной дисциплины, достижение рациональных пропорций собственного и заемного капитала и наиболее эффективное его использование.

Основная цель анализа финансового состояния заключается в том, чтобы на основе объективной оценки использования финансовых ресурсов выявить внутрихозяйственные резервы укрепления финансового положения и повышения платежеспособности.

(Хачатурян Н.М. Анализ финансово-хозяйственной деятельности: Конспект лекций/ Н.М. Хачатурян . – Ростов н/Д: Феникс,2006. -192с. – (Серия «Зачет и экзамен»).)

Анализ финансового состояния делится на внутренний и внешний, цели и содержание которых различны.

Внутренний анализ ФСП — это исследование механизма формирования, размещения и использования капитала с целью поиска резервов укрепления финансового состояния, повышения доходности и наращивания собственного капитала субъекта хозяйствования.

Внешний финансовый анализ — это исследование финансового состояния субъекта хозяйствования с целью прогнозирования степени риска инвестирования капитала и уровня его доходности. (Савицкая)

1.2 Информационные источники анализа финансового состояния предприятия

Основными источниками информации являются данные бухгалтерского учёта и бухгалтерской (финансовой) отчётности. Из форм бухгалтерской отчётности используют отчетный бухгалтерский баланс (форма № 1), отчеты о прибылях и убытках (форма № 2), об изменениях капитала (форма № 3), о движении денежных средств (форма № 4), приложение к балансу (форма № 5) и другие формы отчетности, данные первичного и аналитического бухгалтерского учета, которые расшифровывают и детализируют отдельные статьи баланса.

1. Бухгалтерский баланс, форма № 1, где отражаются нераспределённая прибыль или непокрытый убыток отчётного и прошлого периодов (раздел III пассива);

2. Отчёт о прибылях и убытках, форма № 2, составляется за год и по внутригодовым периодам.

Центральной формой бухгалтерского учета является бухгалтерский баланс. Ведение бухгалтерского учета на каждом предприятии начинается с составления вступительного (организационного) баланса. Во вступительном балансе показываются: денежные вклады, организационные расходы, уставный капитал и расчеты с учредителями.

Промежуточный (месячный, квартальный) и годовой бухгалтерские балансы являются подвидами операционного баланса и могут быть похожи друг на друга по форме, они отличаются по технике формирования.

Отдельный баланс — это баланс подразделения предприятия или его филиала.

Сводный баланс — это соединенные отдельные заключительные балансы при суммировании отчетных показателей и сведении общего итога актива и общего итога пассива в отдельную колонку.

Сводно-консолидируемый баланс — это объединение балансов предприятий, юридически самостоятельных, но связанных экономическими отношениями.

Санируемый баланс — это баланс, составленный в случаи, когда предприятие близко к банкротству.

Ликвидационный баланс — это баланс, составленный при ликвидации предприятия, отличающийся от других как оценкой своих статей актива, так и их структурой.

Оборотный баланс — практически является перечнем всех счетов, приведенных в Главной книге, или, согласно рабочему плану счетов, принятому в составе учетной политики предприятия, в котором приводятся только итоги дебетования и кредитования счетов.

2. Особенности анализа финансового состояния предприятия на примере предприятия ОАО «НПП «СТАРТ»

2.1 Характеристика предприятия

Научно-пpоизводственное предприятие "Стаpт" основано в 1966 году. Более 40 лет работает на рынках России и бывшего СССР (Украина, Белоруссии, Латвии и др.)

Учредителем Общества является Российская Федерация в лице Федерального агентства по управлению федеральным имуществом. Совет директоров Общества осуществляет общее руководство деятельностью Общества, за исключением решения вопросов, отнесенных к компетенции общего собрания акционеров. Руководство текущей деятельностью Общества осуществляется Генеральным директором Общества (единоличный исполнительный орган), который подотчетен Совету директоров и общему собранию акционеров Общества.

Основной продукцией предприятия являются изделия слаботочной коммутационной техники: электромагнитные реле и переключатели, герконовые реле, механические переключатели и др.

До 1990 года доминирующей номенклатурой в изделиях, производимых предприятием, были реле и переключатели для использования в аппаратуре связи (телефонные станции различного назначения). В последствии предприятие значительно расширило номенклатуру выпускаемой продукции и области ее применения, не концентрируясь только на аппаратуре связи. За последние несколько лет предприятием освоены в серийном производстве целый ряд новых реле и переключателей специального и общепромышленного применения для самых различных отраслей промышленности. Освоены изделия микроэлектроники такие как бесконтактные коммутирующие устройства (электронные ключи), реле времени и др. Основными областями применения производимых предприятием изделий являются: аппаратура связи, промышленная автоматика, машиностроение, аппаратура для космических аппаратов, авиастроение, судостроение, охранная и пожарная сигнализации, аппаратура специального и бытового назначения и др.

Постоянными потребителями продукции ОАО «НПП «Старт» являются более 1000 предприятий размещенных практически во всех регионах Российской Федерации. Среди них такие крупные корпорации и компании,как РКК «Энергия», НПЦ АП им ак. Н.А. Пилюгина, НПО ПМ им ак. М.Ф. Решетнева, ЦСКБ «Прогресс», ОАО «КАМАЗ», ОАО «РЖД», атомные и тепловые электростанции и многие другие предприятия самых различных отраслей промышленности.

Более 70% от всего объема выпускаемой продукции составляет продукция специального и двойного назначения в том числе, выпускаемая для выполнения государственного заказа. Остальное производство - это продукция общепромышленного и гражданского назначения.

Качество продукции ОАО «НПП «Старт» подтверждено дипломами и медалями международных и всероссийских выставок. Отдельные типы реле имеют Золотой сертификат качества и вошли в 10 лучших товаров Новгородской области.

ОАО «НПП «Старт» имеет все необходимые лицензии и сертификаты для осуществления своей производственной деятельности. Предприятие сертифицировано 22 ЦНИИ МО РФ, центральным органом по сертификации данного вида продукции в системах добровольной сертификации «Военэлектронсерт» и «Военный регистр» на соответствие системе менеджмента качества. Предприятие обладает в полном объеме всеми необходимыми технологиями и видами производств, позволяющими осуществлять полный цикл изготовления всех выпускаемых изделий

Открытое акционерное общество «Научно-производственное предприятие «Старт» находится по адресу: ул. Нехинская, 55 , ......

Таблица 1 Технико-экономические показатели деятельности предприятия за 2006г., тыс.руб.

| Показатели | Пред.год | Отчет.год | Абсолютное отклонение, тыс.руб. | Темп роста, % |

| Выручка, тыс.руб. | 82093,00 | 140636,00 | 58543,00 | 171,31 |

| Себестоимость продукции, тыс.руб. | 73813,00 | 131050,00 | 57237,00 | 177,54 |

| Валовая прибыль, тыс.руб. | 8280,00 | 9586,00 | 1306,00 | 115,77 |

| Коммерческие и управленческие расходы, тыс.руб. | 435,00 | 815,00 | 380,00 | 187,36 |

| Прибыль от продаж, тыс.руб. | 7845,00 | 8771,00 | 926,00 | 111,80 |

| Прибыль до налогообложения, тыс.руб. | 175,00 | 668,00 | 493,00 | 381,71 |

| Чистая прибыль, тыс.руб. | 142,00 | 250,00 | 108,00 | 176,06 |

| Среднегод.стоимость основных средств, тыс.руб. | 50518,00 | 50933,00 | 415,00 | 100,82 |

| Фондоотдача, руб/руб | 1,60 | 2,80 | 1,20 | 175,00 |

| Фондовооруженность, тыс.руб/чел | 220,00 | 218,00 | -2,00 | 99,09 |

| Среднесписочная числен-ть, чел. | 230,00 | 234,00 | 4,00 | 101,74 |

| Общая рентабельность | 0,21 | 0,47 | 0,26 | 223,81 |

| Экономическая рентабельность | 0,12 | 0,21 | 0,09 | 175,00 |

За анализируемый период выручка от реализации имела положительную динамику и составила к концу 2006г 140 636тыс.руб. (71,31%). Прирост, скорее всего, был обеспечен проведением более активной маркетинговой политики, в результате чего сократились складские запасы готовой продукции. Также увеличилась себестоимость продукции (77,54%) и другие показатели: прибыль от продаж (на 11,8%), прибыль до налогообложения (почти в 4 раза), чистая прибыль (на 76%). В 2006 году фондоотдача выросла относительно предыдущего периода на 1рубль 20 копеек и составила 2,80руб. на 1 рубль выручки от продажи продукции. Можно сделать вывод о суммарном повышении эффективности использования основного капитала предприятия. В течение 2006 года, финансово-хозяйственная деятельность осуществлялась рентабельно. Увеличивалась деловая активность предприятия и эффективное использование имущества.

Для оценки и прогнозирования финансового состояния предприятия необходимо уметь читать баланс и хорошо владеть методикой его анализа. Умение читать баланс означает:

Каждый раздел баланса объединяет группу статей.Согласно действующим нормативным документам баланс в настоящее время составляется в оценке нетто. Итог баланса дает ориентировочную оценку суммы средств, находящихся в распоряжении предприятия. Эта оценка является учетной (балансовой) и не отражает реальной суммы денежных средств, которую можно выручить за имущество, например, в случае ликвидации предприятия. Текущая «цена» активов определяется рыночной конъюнктурой и может отклоняться в любую сторону от учетной, особенно в период инфляции.

Анализ активов, обязательств и капитала организации проводится по балансу (форма № 1)с помощью одного из следующих способов:

Анализ непосредственно по балансу — дело довольно трудоемкое и неэффективное, так как слишком большое количество расчетных показателей не позволяет выделить главные тенденции в финансовом состоянии организации.

Один из создателей балансоведенияН.А. Блатов рекомендовал исследовать структуру и динамику финансового состояния предприятия при помощи сравнительного аналитического баланса. Сравнительный аналитический баланс можно получить из исходного баланса путем уплотнения отдельных статей и дополнения его показателями структуры, а также расчетами динамики.(Донцова)

Аналитический баланс полезен тем, что сводит воедино и систематизирует те расчеты, которые обычно осуществляет аналитик при ознакомлении с балансом. Схемой аналитического баланса охвачено много важных показателей, характеризующих статику и динамику финансового состояния организации. Этот баланс фактически включает показатели как горизонтального, так и вертикального анализа. Аналитический баланс предприятия ООО «НПП»СТАРТ» представлен в приложении 1.

Из таблицы (приложение 3) видно, что за отчетный период стоимость имущества предприятия существенно не изменилась, уменьшилась на 6446 тыс.руб. в том числе за счет уменьшения оборотных активов на 5902 тыс.руб. или на 9,8% и внеоборотных активов на 544 тыс.руб. или на 0,86%.

При этом запасы уменьшились на 14489тыс.руб (27,82%) по сравнению с данными на начало года, а нематериальные активы уменьшились на 1100тыс.руб (или на 11,11%).Таким образом имущественная масса уменьшилась в основном за счет снижения оборотных активов. Выше сказанное подтверждается данными об изменениях в составе имущества предприятия. И на начало и на конец анализируемого периода внеоборотные активы превышали оборотные.

Структура внеоборотных активов характеризуется высокой долей основных средств (43,29% на конец года). В составе оборотных активов предприятия на конец отчетного года 33,41% приходилось на медленно реализуемые активы общей стоимостью 38990тыс.руб., основную часть которых составляют запасы.

К концу периода доля внеоборотных активов увеличилась на 2,36%, а оборотных соответственно уменьшилась на 2,36%. При этом величина денежных средств на предприятии по сравнению с началом года увеличилась более, чем в 22 раза, величина медленнореализуемых активов увеличилась почти в 2 раза.

Пассивная часть баланса характеризуется преобладающим удельным весом краткосрочных обязательств, доля которых составляет к концу года 89,16% или 104039тыс.руб. Собственного капитал составляет всего лишь 10,36% и увеличился совсем незначительно, на 0,75%.

В течение отчетного периода состав и структура собственного капитала предприятия характеризуется существенной величиной накопленного непокрытого убытка в размере 57989тыс.руб на начало и 57739тыс.руб. к концу 2006 года.

Это является негативным моментом, отрицательно влияющим на финансовое состояние предприятия, и говорит о низкой финансовой устойчивости, наличии у предприятия финансовых рисков.

Изменения в итоге баланса вызвали увеличение кредиторской задолженности на 1,13% и уменьшение собственного капитала на 0,04%.

Анализ пассивной части баланса показывает, что уменьшение средств за отчетный период произошло в основном за счет уменьшения краткосрочных обязательств на 7261 тыс.руб.

Обобщая, можно сделать выводы о недостаточности средств для погашения краткосрочных обязательств, большого количества запасов у предприятия. Но обратив внимание на резкое увеличение денежных средств и постепенное снижение запасов, можно предположить, что состояние предприятия все-таки улучшается.

Сущность оборотных средств определяется их экономической ролью, необходимостью обеспечения воспроизводственного процесса, включающего как процесс производства, так и процесс обращения. В отличие от основных фондов, неоднократно участвующих в процессе производства, оборотные средства функционируют только в одном производственном цикле и независимо от способа производственного потребления полностью переносят свою стоимость на готовый продукт.

Оборотные средства предприятия существуют в сфере производства и в сфере обращения. Оборотные производственные фонды и фонды обращения подразделяются на различные элементы, составляющие материально-вещественную структуру оборотных средств.

Оборотные производственные фонды включают:

Производственные запасы – это предметы труда, подготовленные для запуска в производственный процесс. В их составе можно, в свою очередь, выделить следующие элементы: сырье, основные и вспомогательные материалы, топливо, горючее, покупные полуфабрикаты и комплектующие изделия, тара и тарные материалы, запасные части для текущего ремонта, малоценные и быстроизнашивающиеся предметы.

Незавершенное производство и полуфабрикаты собственного изготовления – это предметы труда, вступившие в производственный процесс: материалы, детали, узлы и изделия, находящиеся в процессе обработки или сборки, а также полуфабрикаты собственного изготовления, незаконченные полностью производством в одних цехах и подлежащие дальнейшей переработке в других цехах того же предприятия.

Расходы будущих периодов – это невещественные элементы оборотных фондов, включающие затраты на подготовку и освоение новой продукции, которые производятся в данном периоде (квартал, год), но относятся на продукцию будущего периода.

Фонды обращения состоят из следующих элементов:

Соотношение между отдельными элементами оборотных средств или их составными частями называется структурой оборотных средств.

Табл.2 Анализ состава и структуры оборотных средств по балансу предприятия за 2006год, тыс.руб.

| Группа Оборотных средств | На начало года | Удельный вес в общей сумме оборотных средств | На конец года | Удельный вес в общей сумме оборотных средств | Изменения в удельных весах | Абсолютное отклонение |

| 1. Материальные ОбС с НДС | 52079 | 86,49 | 37590 | 69,18 | -17,31 | -12689 |

| 2. ДЗ или средства в расчетах | 7783 | 12,92 | 7375 | 13,57 | +0,65 | -408 |

| 3. Денежные средства | 355 | 0,59 | 7970 | 14,67 | +14,08 | +7615 |

| 4. Прочие ОбА | - | - | 1400 | 2,58 | +2,58 | +1400 |

| 5. Общая сумма ОбС | 60217 | 100% | 54335 | 100% | 0 | -5882 |

Вывод: общая сумма оборотных средств за отчетный период уменьшилась на 5882 тыс.руб, в том числе из-за уменьшения материальных оборотных средств на 12689 тыс.руб. По сравнению с прошлым годом денежные средства увеличились на 7615тыс.руб. дебиторская задолженность уменьшилась на 408 тыс.руб. Наибольший удельный вес в структуре занимают материальные оборотные средства (69,18), но их удельный вес по сравнению с прошлым годом уменьшился на 17,31% и денежные средства (14,67), удельный вес которых увеличился на 14,08%.

В целом финансовое состояние улучшилось, т.к. снизились запасы, значительно увеличились денежные средства и снизилась дебиторская задолженность.

финансовое состояние ликвидность устойчивость

2.4 Анализ ликвидности баланса

Анализ ликвидности баланса производят с целью оценить кредитоспособность предприятия, то есть его способность своевременно и полностью рассчитываться по всем своим обязательствам.

Ликвидность баланса определяется как степень покрытия обязательств организации ее активами, срок превращения которых в деньги соответствует сроку погашения обязательств.

Ликвидность баланса отличается от ликвидности активов тем, что она определяется как величина, обратная времени, необходимому для превращения их в денежные средства (чем меньше время, которое потребуется, чтобы данный вид активов превратился в деньги, тем выше их ликвидность).

Анализ ликвидности баланса — это сравнение средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков.

Ликвидность — способность ценностей превращаться в деньги. Ликвидным считается предприятие, которое способно по мере наступления срока всех своих платежей превратить свои активы в деньги для покрытия этих платежей. Ликвидность баланса — это степень покрытия активами предприятия его обязательств. Анализ ликвидности баланса начинается с группировки. Все активы предприятия группируются в зависимости от скорости их превращения в денежные средства.

А1. Наиболее ликвидные активы — к ним относятся все статьи денежных средств предприятия и краткосрочные финансовые вложения (ценные бумаги). Данная группа рассчитывается следующим образом:

А1 = Денежные средства + Краткосрочные финансовые вложения или стр. 250 + стр.260.

А2. Быстро реализуемые активы — дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

А2 = Краткосрочная дебиторская задолженность или стр. 240.

A3. Медленно реализуемые активы — статьи раздела II актива баланса, включающие запасы, налог на добавленную стоимость, дебиторскую задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) и прочие оборотные активы.

A3 = Запасы + Долгосрочная дебиторская задолженность + НДС +Прочие оборотные активы или стр. 210 + стр. 220 + стр. 230 + стр. 270.

А4. Трудно реализуемые активы — статьи раздела I актива баланса — внеоборотные активы.

А4 = Внеоборотные активы или стр. 190.

Пассивы баланса группируются по степени срочности их оплаты.

П1- Наиболее срочные обязательства — к ним относится кредиторская задолженность.

П1 = Кредиторская задолженность или стр. 620.

П2 - Краткосрочные пассивы — это краткосрочные заемные средства, задолженность участникам по выплате доходов, прочие краткосрочные пассивы.

П2 = Краткосрочные займы и кредиты + Задолженность участникам по выплате доходов + Прочие краткосрочные обязательства или стр. 610 + стр. 630 + стр. 660.

ПЗ - Долгосрочные пассивы — это статьи баланса, относящиеся к разделам IV и V, т.е. долгосрочные кредиты и займы, а также доходы будущих периодов, резервы предстоящих расходов и платежей.

ПЗ = Долгосрочные обязательства + Доходы будущих периодов + Резервы предстоящих расходов и платежей или стр. 590 + стр. 640 + стр. 650.

П4- Постоянные, или устойчивые, пассивы — это статьи раздела III баланса «Капитал и резервы».

П4 = Капитал и резервы (собственный капитал организации) или стр. 490.

Сумма групп П1 и П2 составляет показатель «текущие обязательства».

Для определения ликвидности баланса следует сопоставить итоги приведенных групп по активу и пассиву. (донцова)

Абсолютно ликвидным считается баланс, для которого выполняются следующие соотношения:

А1≥П1

А2≥П2

А3≥П3

А4≤П4

Выполнение первых трех соотношений из выше перечисленных равнозначно тому, что текущие активы превышают обязательства предприятия перед внешними кредиторами, и четвертое неравенство будет в этом случае выполняться автоматически. Выполнение четвертого соотношения свидетельствует о наличии у предприятия собственных оборотных средств (минимальное условие финансовой устойчивости). В случае, когда одно или несколько неравенств системы имеют знак, противоположный зафиксированному в оптимальном варианте, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе активов компенсируется их избытком по другой группе в стоимостной оценке, в реальной же ситуации менее ликвидные активы не могут заместить более ликвидные.

Итак, баланс считается абсолютно ликвидным, если имеют место соотношения, приведенные в таблице 2.

Табл.3 Анализ ликвидности баланса

| Актив | На начало года | На конец года | Пассив | На начало года | На конец года | Изменение | |

| На начало года | На конец года | ||||||

| А1 | 355 | 7970 | П1 | 106484 | 104039 | -1061239 | -96069 |

| А2 | 7783 | 7355 | П2 | 4816 | - | +2967 | +7355 |

| А3 | 52079 | 38990 | П3 | - | 565 | +52079 | +38425 |

| А4 | 62922 | 62378 | П4 | 11839 | 12089 | -51083 | -50289 |

| Баланс | 123139 | 116693 | 123139 | 116693 | - | - | |

Табл.4 Соотношение активов и пассивов баланса предприятия

| Абсолютно ликвидный баланс | На начало года | На конец года |

| А1≥П1; | А1<П1; | А1<П1; |

| А2≥П2; | А2>П2; | А2>П2; |

| A3≥ПЗ; | A3>ПЗ; | A3>ПЗ; |

| А4≤П4. | А4>П4. | А4>П4. |

Из таблиц 2 и 3 видно, что баланс анализируемого предприятия недостаточно ликвиден. Сопоставление итогов А1 и П1 отражает соотношение текущих платежей и поступлений. На анализируемом предприятии это соотношение не удовлетворяет условию абсолютно ликвидного баланса. Это свидетельствует о том, что в ближайший к рассматриваемому моменту промежуток времени организации не удастся поправить свою платежеспособность. На конец года не хватает 96069 тыс.руб.

По быстрореализуемым активам (А2) и краткосрочным пассивам (П2) неравенство выполняется. У предприятия образуются излишки денежных средств: на н.г. 2967 тыс.руб., на к.г. 7355 тыс.руб. А3 (медленно реализуемые активы) ≥П3 (долгосрочные пассивы), у предприятия имеются денежные средства на н.г. и к.г. 52079 и 38425 тыс.руб. соответственно. Неравенств А4≤П4 не выполняется, труднореализуемых активов больше, чем устойчивых пассивов, на н.г. не хватает 51083 тыс.руб., а на конец 50289.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели: (донц)

ТЛ = (Al +А2) - (П1 + П2);

ПЛ = A3 - ПЗ.

На начало года:

ТЛ = 8138-111300= -103162

ПЛ = +52079

На конец года:

ТЛ = 51464-104039 = -52575

ПЛ = +38425

Текущая ликвидность как на начало года, так и на конец говорит о неплатежеспособности организации на ближайшие к рассматриваемому моменту промежуток времени: быстрореализуемых и наиболее ликвидных активов меньше срочных обязательств и долгосрочных пассивов, предприятие не может быстро и сразу расплатиться по своим долгам. Сравнивая будущие поступления и платежи можно сделать положительный прогноз, в обоих случаях и на н.г. и на к.г. ПЛ составляет +52079 и +38425тыс.руб. соответственно.

Для анализа платежеспособности организации рассчитываются финансовые коэффициенты платежеспособности (приложение 4). Они рассчитываются парами (на начало и конец анализируемого периода). Если фактическое значение коэффициента не соответствует нормальному ограничению, то оценить его можно по динамике (увеличение или снижение значения).

Исходя из данных баланса (приложение 1) в анализируемой организации коэффициенты, характеризующие платежеспособность, имеют значения, приведенные в таблице 4.

Табл.5 Коэффициенты платежеспособности

| Коэффициенты платежеспособности | На начало периода | На конец периода | Отклонение |

| 1. Общий показатель ликвидности (L1) | 0,18 | 0,22 | +0,04 |

| 2. Коэффициент абсолютной ликвидности (L2) | 0,003 | 0,08 | +0,077 |

| 3. Коэффициент «критической оценки» (L3) | 0,07 | 0,15 | +0,08 |

| 4. Коэффициент текущей ликвидности (L4) | 0,54 | 0,52 | -0,02 |

| 5. Коэффициент маневренности функционирующего капитала (L5) | -1,02 | -0,78 | +0,24 |

| 6. Доля оборотных средств в активах (L6) | 0,49 | 0,47 | -0,02 |

| 7. Коэффициент обеспеченности собственными средствами (L7) | -0,85 | -0,93 | -0,08 |

Динамика коэффициентов L1, L2, L3 в исследуемой организации положительная. В ближайшее время предприятие сможет оплатить 8% своих краткосрочных обязательств, что на 7,7% больше, чем в предыдущем году.Предприятие все же остается не в состоянии одномоментно рассчитаться со своими долгами. Немедленно погашено может быть 15% краткосрочных обязательств. Значения коэффициентов L1, L2, L3 далеко от нормальных, но в отчетном периоде наблюдается их увеличение, что говорит о положительной тенденции. Значение L4 также не соответствует нормальному и составляет 0,52, снизившись на 0,02что также свидетельствует о недостаточности средств для погашения краткосрочных обязательств. Значение L5 в отчетном году увеличилось на 0,24, что является положительной тенденцией и составляет в отчетном году -0,78. Значение L6 приближено к нормальному значению и составляет 0,49, снизившись на 0,02, т.е. доля оборотных средств в активе уменьшилась на 2% к концу года. Коэффициент L7 имеет отрицательное значение, возможно, что предприятие существует за счет заемных средств. Показатель платежеспособности ниже нормы.

2.5 Анализ финансовой устойчивости

В рыночных условиях, когда хозяйственная деятельность предприятия и его развитие осуществляются за счет самофинансирования, а при недостаточности собственных финансовых ресурсов — за счет заемных средств, важной аналитической характеристикой является финансовая устойчивость предприятия.

Финансовая устойчивость — характеристика стабильности финансового положения предприятия, обеспечиваемая высокой долей собственного капитала в общей сумме используемых им финансовых средств. Оценка уровня финансовой устойчивости предприятия осуществляется с использованием обширной системы показателей. Оценка финансового состояния организации будет неполной без анализа финансовой устойчивости. Анализируя платежеспособность, сопоставляют состояние пассивов с состоянием активов.

Задачей анализа финансовой устойчивости является оценка степени независимости от заемных источников финансирования. Это необходимо, чтобы ответить на вопросы: насколько организация независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние ее активов и пассивов задачам ее финансово-хозяйственной деятельности. Показатели, которые характеризуют независимость по каждому элементу активов и по имуществу в целом, дают возможность измерить, достаточно ли устойчива анализируемая организация в финансовом отношении.

Структура капитала — один из важнейших показателей оценки финансового состояния предприятия, характеризующий соотношение суммы собственного и заемного используемого капитала. Этот показатель применяется при определении уровня финансовой устойчивости предприятия, при управлении эффектом финансового рычага, при расчете средневзвешенной стоимости капитала и в других случаях.

Целевая финансовая структура капитала — один из внутренних финансовых нормативов предприятия, в соответствии с которым формируется соотношение собственного и заемного капитала на предстоящий период.

Оптимизация структуры капитала — процесс определения соотношения использования собственного и заемного капитала, при котором обеспечиваются оптимальные пропорции между уровнем рентабельности собственного капитала и уровнем финансовой устойчивости, т.е. максимизируется рыночная стоимость предприятия.

Необходимо определить, какие абсолютные показатели отражают сущность устойчивости финансового состояния. Решение этой задачи связано с балансовой моделью, из которой исходит анализ.

Долгосрочные пассивы (кредиты и займы) и собственный капитал направляются преимущественно на приобретение основных средств, на капитальные вложения и другие внеоборотные активы. Для того чтобы выполнялось условие платежеспособности, необходимо, чтобы денежные средства и средства в расчетах, а также материальные оборотные активы покрывали краткосрочные пассивы.

На практике следует соблюдать следующее соотношение:

Оборотные активы < (Собственный капитал х 2 -Внеоборотные активы).

По балансу анализируемой организации приведенное выше условие на начало и конец отчетного периода не соблюдается, следовательно, организация является финансово зависимой.

На начало периода: 123 139 > (11 839 х 2 – 62 922).

На конец периода: 116 693 > (12 089 х 2 – 62 378).

Это самый простой и приблизительный способ оценки финансовой устойчивости. На практике же можно применять разные методики анализа финансовой устойчивости.

Проанализируем финансовую устойчивость предприятия с помощью абсолютных показателей.

Обобщающим показателем финансовой независимости является излишек или недостаток источников средств для формирования запасов, который определяется в виде разницы величины источников средств и величины запасов.

Общая величина запасов (строка 210+220 актива баланса) = Зп

Для характеристики источников формирования запасов и затрат используется несколько показателей, которые отражают различные виды источников.

1. Наличие собственных оборотных средств:

СОС = Капитал и резервы — Внеоборотные активы или СОС = (стр. 490 - стр. 190).

2. Наличие собственных и долгосрочных заемных источников формирования запасов или перманентный капитал(ПК):

ПК = (Капитал и резервы + Долгосрочные пассивы) — Внеоборотные активы или ПК = (стр. 490 + стр. 590) - стр. 190.

3. Общая величина основных источников формирования запасов (собственные и долгосрочные заемные источники + краткосрочные кредиты и займы — внеоборотные активы):

ВИ = (Капитал и резервы + Долгосрочные пассивы + Краткосрочные кредиты и займы) — Внеоборотные активы или ВИ = (стр. 490 + стр. 590 + стр. 610) - стр. 190.

Трем показателям наличия источников формирования запасов соответствуют три показателя обеспеченности запасов источниками формирования:

1. Излишек (+) или недостаток (—) собственных оборотных средств:

±Фсос = СОС - Зп

2. Излишек (+) или недостаток (—) собственных и долгосрочных заемных источников формирования запасов:

±Фпк = КФ - Зп

3. Излишек (+) или недостаток (—) общей величины основных источников для формирования запасов:

±Фви = ВИ - Зп

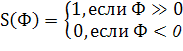

С помощью этих показателей мы можем определить трех-компонентный показатель типа финансовой ситуации:

Табл. 6Сводная таблица показателей по типам финансовых ситуаций

| Показатели | Тип финансовой ситуации | |||

Абсолютная независимость |

Нормальная независимость |

Неустойчивое состояние |

Кризисное состояние |

|

| ± Фсос = СОС - Зп | Фсос> 0(1) | Фсос< 0 (0) | Фсос< 0 (0) | Фсос< 0 (0) |

| ± Фпк = КФ - Зп | Фпк> 0 (1) | Фпк> 0 (1) | Фпк< 0 (0) | Фпк< 0 (0) |

| ± Фви = ВИ - Зп | Фви> 0 (1) | Фви> 0 (1) | Фви> 0 (1) | Фви< 0 (0) |

Возможно выделение 4 типов финансовых ситуаций:

1. Абсолютная независимость финансового состояния. Этот тип ситуации встречается крайне редко, представляет собой крайний тип финансовой устойчивости и отвечает следующим условиям:

±Фсос≥ 0; ± Фпк≥0; ± Фви≥ 0; т.е. трехкомпонентный показатель типа ситуации:

S(Ф) = {1, 1, 1};

2. Нормальная независимость финансового состояния, которая гарантирует платежеспособность:

± Фсос<0; ± Фпк≥ 0; ± Фви≥ 0; т.е. S(Ф)= {0, 1, 1};

3. Неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором все же сохраняется возможность восстановления равновесия путем пополнения источников собственных средств за счет сокращения дебиторской задолженности, ускорения оборачиваемости запасов:

± Фсос< 0; ± Фпк< 0; ± Фви≥ 0; т.е. S(Ф) = {0, 0, 1}

4. Кризисное финансовое состояние, при котором предприятие полностью зависит от заемных источников финансирования. Собственного капитала и долго- и краткосрочных кредитов и займов не хватает для финансирования материальных оборотных средств, то есть пополнение запасов идет за счет средств, образующихся в результате замедления погашения кредиторской задолженности, т.е. S(Ф) = {0, 0, 0}

Определение типа финансового состояния организации, в тыс.руб.

Зпнг = 50549+1530 = 52079

Зпнг = 36671+919 = 37590

СОСнг = 11839-62922 = -51083

СОСкг = 12089-62378 = -50289

ПКнг = (11839+0)-62922 = -51083

ПКкг = (12089+565)-62378 = -49724

ВИнг = (11839+111300+4816)-62922 = 65033

ВИкг = (12089+104039+0)-62378 = 53750

Фсоснг= -51083-52079 = -103162

Фсоскг= -50289-37590 = -87879

Фпкнг = -51083-52079 = -103162

Фпккг= -49724-37590 = -87314

Фвинг= 65033-52079 = 12954

Фвикг= 53750-37590 = 16160

Табл. 7Классификация типов финансового

состояния организации, (тыс. руб.)

| Показатели | На начало периода | На конец периода |

| Общая величина запасов (Зп) | 52079 | 37590 |

| Наличие собственных оборотных средств (СОС) | -51083 | -50289 |

| Перманентный капитал (ПК) | -51083 | -49724 |

| Общая величина источников (ВИ) | 65033 | 53750 |

| + Фсос= СОС - Зп | -103162 | -87879 |

| ± Фпк = ПК - Зп | -103162 | -87314 |

| ± Фви = ВИ - Зп | +12954 | +16160 |

| Трехкомпонентный показатель типа финансовой ситуации S(Ф)=[S(±Фсос),S(±Фпк),S(±Фви)] | (0,0,1) | (0,0,1) |

Данные таблицы 7 говорят о том, что в организации наблюдается неустойчивое состояние и в начале, и в конце анализируемого периода. В этой ситуации необходима оптимизация структуры пассивов. Финансовая устойчивость может быть восстановлена путем обоснованного снижения запасов и затрат.

2.6 Пути улучшения ФСП

На финансовую устойчивость предприятия непосредственное влияние оказывает ограниченный круг средств — собственный капитал, запасы и затраты, основные и заемные средства. Зная влияние этих средств на финансовую устойчивость, можно наметить ряд стратегий ее повышения.

На предприятии ОАО «НПП «СТАРТ» рекомендуется сокращение излишков запасов и затрат.Такое сокращение достигается распродажей остатков товаров и готовой продукции, реализацией части незавершенной продукции в качестве запчастей ремонтным и сервисным службам, ликвидацией излишков производственных запасов.

Табл. 8 Основные задачи управления запасами и критерии их удовлетворительного решения

| Задачи управления запасами | Рекомендуемые мероприятия, за счет которых предприятие может решить поставленные задачи |

| Поддержание ликвидности и текущей плате-жеспособности; оптимизация структуры запасов | улучшение структуры и сокращение запасов за счет выявления избыточных запасов, неликвидов и дефицитных запасов; поддержание оборотных активов в наиболее ликвидном состоянии; сокращение потребности в источниках финансирования; снижение расходов, связанных с финансированием запасов |

| Поддержание конкурентоспособности | поддержание рационального соотношения имеющихся в наличии видов готовой продукции; сокращение потерь, связанных с упущенной выгодой вследствие отказа от срочного заказа или предложения. |

| Сокращение расходов, связанных с формированием и содержанием запасов | установление договоров с поставщиками запасов на повышенную оплату за поставку «точно в срок» и штрафные санкции за нарушение графика поставок; поддержания наиболее экономичного соотношения между расходами на хранение и расходами по приобретению запасов; аренда или приобретение в лизинг складов. |

| Обеспечение необходимого контроля запасов | Внедрение системы материального стимулирования и материальной ответственности за складские запасы. В том числе и по подразделениям предприятия. |

Необходимо реализовать сверхнормативные запасы и затраты не только для повышения финансовой устойчивости, но и для возвращения этих средств в оборот.Преимуществом такого способа повышения устойчивости является его простота как в организационном, так и техническом плане. А недостатком может оказаться тот факт, что предприятие не имеет в достаточном количестве быстрореализуемых запасов или у него проблемы с их сбытом.

По-прежнему наиболее болевыми статьями, как видно из баланса предприятия, остается просроченная кредиторская задолженность по налогам и сборам. Так как предприятие более 70% от всего объема выпускает продукцию специального и двойного назначения в том числе, для выполнения государственного заказа, то требуется получение средств целевого финансирования из бюджетов различного уровня, а это требует от предприятия участия в каких-либо национальных, региональных или местных программах развития.

Увеличение собственного капитала.Такая стратегия обеспечивает повышение финансовой устойчивости за счет результирующего прироста собственных оборотных средств. Так как собственные оборотные средства представляют собой разность собственного капитала и основных средств, то изменение собственного капитала приводит к изменению собственных оборотных средств (при условии, что основные средства при этом не изменились). Недостатком этого способа является длительность и сложность процесса увеличения собственного капитала до необходимого размера. Поэтому наращивание собственного капитала относится скорее всего к стратегическим, а не тактическим задачам предприятия. В самом деле, увеличение собственного капитала путем дополнительной эмиссии акций должно быть утверждено на собрании акционеров квалифицированным большинством, должны быть также разработаны и утверждены проспекты эмиссии акций, организовано размещение акций.

Комплексный метод повышения финансовой устойчивости.Можно получить как результат использования нескольких методов. Комплексный метод повышения финансовой устойчивости предприятия является наиболее оптимальным, так как он суммирует преимущества отдельных способов, рассмотренных выше, а их недостатки при этом купируются или смягчаются.

Краткая сравнительная характеристика всех способов повышения финансовой устойчивости предприятия приведена в табл. 9.

Табл. 9 Преимущества и недостатки различных способов повышения финансовой устойчивости предприятия

| Источник финансирования | Преимущество | Недостаток |

| Реализация сверхнормативных запасов и невостребованных активов | Организационно-техническая простота | Отсутствие необходимого количества достаточно ликвидных активов |

| Дополнительные взносы учредителей | Сохраняется контроль над предприятием, организационная простота | Объем финансирования ограничен возможностями учредителей |

| Кредиты и займы | Сохраняется контроль над предприятием, затраты на проценты ограничены сроком кредитования | Высокие проценты, строгие требования к структуре баланса |

| Эмиссия акций, привлечение сторонних инвесторов | Возможна мобилизация крупных средств на неопределенный срок | Возможна утрата контроля над предприятием, сложность и длительностьпроце-дуры |

| Комбинированный способ улучшения финансового состояния предприятия | Использование отдельных преимуществ разных способов для компенсации недостатков каждого | Необходима оптимизация сочетания различных способов, организационные проблемы |

Заключение

Фаза анализа в процессе управления предприятием представляет собой не единое действие, а состоит из ряда этапов. Первым таким этапом и является диагностика состояния предприятия на основе информации, которая содержится в ежеквартальных открытых документах. Этот этап нужен, в первую очередь, для сокращения последующих объемов работ.

Основной инструмент финансового анализа — аналитические коэффициенты, которые могут быть рассчитаны по данным бухгалтерской отчетности и оказываются полезными для принятия хозяйственных решений.

В настоящее время разработано большое число разнообразных аналитических коэффициентов, для которых характерна множественность способов количественного отображения одних и тех же величин, отсутствие связей между ними, их относительная изолированность, различия в уровне их критических значений, несравнимость.

Финансовое состояние предприятия характеризуется системой показателей, отражающих состояние капитала в процессе его кругооборота, и способность субъекта хозяйствования финансировать свою деятельность на фиксированный момент времени. Оно может быть устойчивым, неустойчивым и кризисным. Финансовые коэффициенты, являясь показателями хозяйственной деятельности предприятия и степени его финансовой устойчивости, численно выражают риск неблагоприятного развития финансовой ситуации на предприятии.

В работе был проведен анализ финансового состояния предприятия ОАО «НПП «СТАРТ»

Анализ финансового состояния показал следующее.

Наибольший удельный вес в структуре активов занимают внеоборотные активы, их структура за период возросла на 2,36%.

Наибольший удельный вес в структуре внеоборотных активов имеют основные средства. И их величина увеличилась на 1,93%.

В структуре пассивов наибольший удельный вес занимают заемные средства, их удельный вес за период снизился на 3,91%. Это является положительной тенденцией, к 2006 году предприятие стало более независимым от внешних источников.

Отсутствие долгосрочных займов может свидетельствовать об отсутствие инвестиций в производство.

Выручка возросла к 2006 году в 1,7 раза, это может свидетельствовать о росте спроса на продукцию предприятия.

Чистая прибыль предприятия к 2006 году возросла практически в 1,8 раза.

У предприятия наблюдается острая нехватка ликвидных средств. Для решения этой проблемы предприятию необходимы меры по снижению кредиторской задолженности и уделить внимание увеличению продаж своего товара на рынке.По возможности ориентироваться на увеличение количества заказчиков с целью уменьшения масштаба риска неуплаты. Анализируя финансовую устойчивость предприятия, можно прийти к выводу, что владельцы предприятия всегда отдают преимущество разумному росту доли заемных средств.

На протяжении рассмотренного периода финансовое состояние предприятие неустойчивое вследствие большой величины запасов, которые не могут быть покрыты собственными источниками и собственными оборотными средствами.

Список используемой литературы

1. Васильева Л.С. Анализ финансово-хозяйственной деятельности предприятий: Учебник.- 3-е изд., перераб. и доп. - М.: ИНФРА-М, 2008.- 425с. – (высшее образование).

2. Голубева Т.М. Анализ финансово-хозяйственной деятельности: учеб.пособие/ Т.М. Голубева. – М.: Издательский центр «Академия», 2008. – 208с.

3. Горфинкель В.Я, Швандар В.А. Экономика предприятия/ учебник для вузов: 4-е изд., перераб. и доп. – М.: ЮНИТИ-ДАНА, 2007. – 53с

4. Донцова Л.В. Анализ финансовой отчетности: учебник/ Л.В. Донцова, Н.А. Никифорова. – 5-е изд. перераб. и доп. – М.: Издательство «Дело и Сервис», 2007. – 368с.

5. Дружинин А.И., Дунаев О.Н. Управление финансовой устойчивостью, Екатеринбург: ИПК УГТУ, 2006 -113 с.

6. Канке А.А., Каневая И.П. Анализ финансово-хозяйственной деятельности предприятий: Учебное пособие. – 2-е изд., испр. и доп. – М.: ИД «ФОРУМ»: ИНФРА-М, 2007. -288с.

7. Комплексный экономический анализ хозяйственной деятельности: учеб./ Л.Т. Гиляровская [и др.]. – М.: ТК Велби, Изд-во Проспект, 2008. -360с.

8. Макарьян Э.А. Финансовый анализ: Учебное пособие/ Э.А. Макарьян, Г.П. Герасименко, С.Э. Макарьян. 7-е изд., перераб. и доп. – М.: КНОРУС, 2009. -264с.

9. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник – 2-е изд., исправ. и доп. – М.: ИНФРА-М., 2003. – 537с.

10. Хачатурян Н.М. Анализ финансово-хозяйственной деятельности: Конспект лекций/ Н.М. Хачатурян. – Ростов н/Д: Феникс, 2006. – 192с.

11. Чечерицына Л.Н., Чуев И.Н. Анализ хозяйственной деятельности: Учебник.- 6-е изд., перераб. и доп.- М.: Издательско-торговая корпорация «Дашков и К», 2006.-352с.

12. Шеремет А.Д., Сайфулин Р.С. Методика финансового анализа. М.: ИНФРА- М, 2006 с. 118.

13. Журнал «Экономический анализ: теория и практика»6(87) - 2007 март.

14. Журнал «Экономический анализ: теория и практика» 16(121) - 2008 август

15. Бухгалтерский баланс ОАО «НПП «СТАРТ» 2006г.

16. Отчет о прибылях и убытках ОАО «НПП «СТАРТ» 2006г.

17. http://www.fd.ru/

18. http://www.fin-izdat.ru/journal/analiz/

19. http://gaap.ru/biblio/audit/auditor/

20. http://www.cfin.ru/finanalysis/grisheko/08.shtml