| Скачать .docx |

Реферат: Расчет прибыли инвестиционного проекта

Министерство образования и науки Украины

Донбасская государственная машиностроительная академия

Контрольная работа

по дисциплине «Проектный анализ»

г. Краматорск 2010

Тесты и контрольные вопросы

Инвестиционный проект за четыре года своей реализации позволит инвестору увеличить первоначально вкладываемые инвестиционные средства в 2,7 раза. Определите величину сложной процентной ставки?

а) 22 %; г) 28 %;

б) 43 %; д) свой вариант ответа.

в) 50 %;

![]() ,

, ![]()

(см. Приложение А), отсюда і = 0,28 или 28%

Ответ: г) 28%

В соответствии с кредитным соглашением, общая сумма долга с процентами в размере 670 890 грн. будет погашаться равными выплатами в течение пяти лет, процентная ставка 17 % годовых. Определите сумму, выплачиваемую каждый год для погашения долга.

а) 209 696 грн.; в) 293 800 грн.;

б) 95 645 грн.; д) свой вариант.

Для аннуитета:

![]() ,

,

где ![]() (см. Приложение В), тогда

(см. Приложение В), тогда ![]() = 95 645 грн.

= 95 645 грн.

Ответ: б) 95 645 грн.

Что относится к притокам (оттокам) денежных средств от инвестиционной деятельности:

а) проценты по долгосрочным и краткосрочным кредитам;

б) краткосрочные кредиты;

в) покупка и продажа оборудования ;

г) покупка земли;

д) погашение задолженности по кредитам;

е) нематериальные активы;

ж) амортизация;

з) прирост оборотного капитала.

Ответ:

в) покупка и продажа оборудования;

г) покупка земли;

е) нематериальные активы;

з) прирост оборотного капитала

Основным преимуществом чистой текущей стоимости является:

а) возможность использования в качестве сравнительного показателя, но не в качестве критериального;

б) позволяет определить эффективность инвестиционного портфеля предприятия;

в) показывает: насколько реальная доходность по проекту превышает стоимость капитала;

г) невозможность изменения средневзвешенной стоимости капитала в силу особенностей расчета данного критерия.

Ответ: б) позволяет определить эффективность инвестиционного портфеля предприятия.

Задача 9.4

Значение чистой текущей стоимости по рассматриваемому проекту составило 762 340 грн. Произошли следующие изменения в экономической среде при реализации инвестиционного проекта:

– повысился процент по кредиту на 4 %, в результате чего значение чистой текущей стоимости составило 737 120 грн.;

– повысились постоянные издержки на 11 %, в результате чего значение чистой текущей стоимости составило 751 300 грн.;

– повысились затраты на исходные материалы на 14 %, в результате чего значение чистой текущей стоимости составило 640 560 грн.

Необходимо осуществить позиционирование данных факторов в матрице чувствительности и прогнозируемости и сделать выводы.

Решение :

1. Определим процент изменения чистой текущей стоимости при каждом изменении в экономической среде:

– повысился процент по кредиту на 4 %

% NPV1

= ![]()

– повысились постоянные издержки на 11 %

% NPV2

= ![]()

– повысились затраты на исходные материалы на 14 %

% NPV3

= ![]()

2. Рассчитаем эластичность изменения чистой текущей стоимости при изменении каждого фактора:

– повысился процент по кредиту на 4 %-

R1

=![]()

– повысились постоянные издержки на 11 % -

R2

=![]()

– повысились затраты на исходные материалы на 14 % -

R3

=![]()

3. Сведем все вышеприведенные расчеты в таблицу и проставим рейтинг чувствительности проекта к изменениям в экономической среде (рейтинг опасности риск-факторов):

| Факторы | Изменение фактора | Процент изменения NPV | Коэффициент эластичности |

Рейтинг |

| 1. Процент по кредиту | +4 % | 3,3 % | 0,8 | 1 |

| 2. Постоянные издержки | +11 % | 1,4 % | 0,1 | 2 |

| 3. Затраты на исходные материалы | +14 % | 16 % | 1,1 | 1 |

4. Выполним оценку чувствительности и прогнозируемости каждого фактора инвестиционного проекта.

| Факторы | Чувствительность | Возможность прогнозирования |

| 1. Процент по кредиту | высокая | средняя |

| 2. Постоянные издержки | средняя | высокая |

| 3. Затраты на исходные материалы | высокая | низкая |

5. Составим матрицу чувствительности и прогнозируемости и осуществим позиционирование данных факторов в матрице.

| Прогнозируемость | Чувствительность | ||

| Высокая | Средняя | Низкая | |

| Низкая | I Затраты на исходные материалы | I | II |

| Средняя | I Процент по кредиту | II | III |

| Высокая | II | III постоянные издержки | III |

В первую зону попали факторы „Затраты на исходные материалы” и „Процент по кредиту”, следовательно, они требуют дальнейшего анализа различными методами анализа рисков, так как к их изменению наиболее чувствителен чистый приведенный доход проекта, и они обладают наименьшей прогнозируемостью.

В третьей зоне, зоне наибольшего благополучия, находится фактор „Постоянные издержки”, следовательно, при всех прочих предположениях и расчетах данный фактор является наименее рискованным и не подлежит дальнейшему рассмотрению.

Задача 6.24

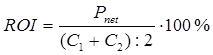

Графическим методом определить внутреннюю норму доходности проекта при следующих условиях: сумма инвестиционных средств на проект – 90 тыс. грн. период эксплуатации проекта – 6 лет, величина равномерного денежного потока за весь период – 280 тыс. грн. Определить по графику, при какой ставке процента на капитал величина чистой текущей стоимостисоставит 20 тыс. грн.

Решение:

1 Определим ежегодный денежный поток по проекту:

ДПгодовой

= ![]() = 46,7 тыс. грн.

= 46,7 тыс. грн.

2 Методом „проб и ошибок” подберем ставку процента до первого отрицательного значения чистого приведенного дохода:

| Ставка процента | Год | Дисконтный множитель | Дисконтированный денежный поток, тыс.грн. | Суммарный денежный поток | Чистая текущая стоимость |

| 32 % | 1 | 0,7576 | 35,4 | 118,3 | 28,3 |

| 2 | 0,5739 | 26,8 | |||

| 3 | 0,4348 | 20,3 | |||

| 4 | 0,3294 | 15,4 | |||

| 5 | 0,2495 | 11,6 | |||

| 6 | 0,189 | 8,8 | |||

| 36 % | 1 | 0,7353 | 34,3 | 109,1 | 19,1 |

| 2 | 0,5407 | 25,2 | |||

| 3 | 0,3975 | 18,6 | |||

| 4 | 0,2923 | 13,6 | |||

| 5 | 0,2149 | 10 | |||

| 6 | 0,158 | 7,4 | |||

| 40 % | 1 | 0,7143 | 33,3 | 101,1 | 11,1 |

| 2 | 0,5102 | 23,8 | |||

| 3 | 0,3644 | 17 | |||

| 4 | 0,2603 | 12,1 | |||

| 5 | 0,1859 | 8,7 | |||

| 6 | 0,1328 | 6,2 | |||

| Ставка процента | Год | Дисконтный множитель | Дисконтированный денежный поток, тыс.грн. | Суммарный денежный поток | Чистая текущая стоимость |

| 44 % | 1 | 0,6944 | 32,4 | 94,1 | 4,1 |

| 2 | 0,4823 | 22,5 | |||

| 3 | 0,3349 | 15,6 | |||

| 4 | 0,2326 | 10,9 | |||

| 5 | 0,1615 | 7,5 | |||

| 6 | 0,1122 | 5,2 | |||

| 48 % | 1 | 0,6757 | 31,5 | 87,9 | -2,1 |

| 2 | 0,4565 | 21,3 | |||

| 3 | 0,3085 | 14,4 | |||

| 4 | 0,2084 | 9,7 | |||

| 5 | 0,1408 | 6,6 | |||

| 6 | 0,0952 | 4,4 |

3. Определим приближенное значение внутренней нормы доходности:

инвестиционный прибыль стоимость денежный

4. Методом интерполяции найдем более точное значение внутренней нормы доходности:

![]()

![]()

Внутренняя норма доходности по проекту составила 46,6 %.

Стоимость капитала составляет 35,5 % при чистом приведенном доходе равном 20 тыс. грн.

Задача 5.10

Предприятие планирует приобрести новое оборудование, для чего необходимы инвестиции в размере 1 820 тыс. грн. При реализации проекта планируется выручка по годам: 1-й год – 1 060 тыс. грн.; 2-й год – 1 225 тыс. грн.; 3-й год – 1 310 тыс. грн.; 4-й год – 1 425 тыс. грн.; 5-й год – 1 530 тыс. грн. Текущие расходы (без амортизации) распределяются следующим образом: в 1-й год – 475 тыс. грн.; во 2-й год – 562 тыс. грн.; в 3-й год – 627 тыс. грн.; в 4-й год – 715 тыс. грн.; в 5-й год – 795 тыс. грн. Амортизация начисляется по налоговому методу, норма амортизации – 24 % годовых. Налог на прибыль составляет 25 %. Инвестор предъявил определенные требования к проекту: период окупаемости должен быть в пределах 4 лет, а норма прибыли по проекту составляла не менее 25 %. Сделать вывод о целесообразности реконструкции цеха предприятия.

Решение:

1. Определим простую норму прибыли по формуле:

2. Определим чистую среднегодовую прибыль по проекту:

| Год | Выручка, тыс.грн. | Текущие расходы (без амортизации), тыс.грн. | Амортизация (АО), тыс.грн. | Прибыль, тыс.грн. | Налог на прибыль, тыс.грн. | Чистая прибыль (ЧД), тыс.грн. |

| 1 | 1060 | 475 | 1820*24%=436,8 | 148,2 | 37,1 | 111,1 |

| 2 | 1225 | 562 | 1383,2*24%=332,0 | 331 | 82,8 | 248,2 |

| 3 | 1310 | 627 | 1051,2*24%=252,3 | 430,7 | 107,7 | 323,0 |

| 4 | 1425 | 715 | 798,9*24%=191,7 | 518,3 | 129,6 | 388,7 |

| 5 | 1530 | 795 | 607,2*24%=145,7 | 589,3 | 147,3 | 442,0 |

| 1358,5 | 2017,5 | 504,5 | 1513,0 |

Pnet = 1513/5 =302,6 тыс. грн.

3. Определим стоимость оборудования к концу периода реализации проекта:

![]() = 1820-1358,5 = 461,5 тыс.грн.

= 1820-1358,5 = 461,5 тыс.грн.

Тогда простая норма прибыли составит:

![]() 26,5 %

26,5 %

4. Период окупаемости проекта определяется по формуле:

![]() ,

,

где ДПср = ДП : 5– среднегодовой денежный поток

5. Денежный поток рассчитывается по формуле:

![]() = 1513 + 1358,5 = 2 871,5 тыс. грн.

= 1513 + 1358,5 = 2 871,5 тыс. грн.

Тогда период окупаемости проекта составит:

![]() 3,2 года.

3,2 года.

Вывод : полученная простая норма прибыли 26,5 % больше принятой на предприятии нормы прибыли равной 25 % и срок окупаемости инвестиций равный 3,2 года меньше установленного на предприятии периода в пределах 4 лет, следовательно, инвестиционный проект может быть принят к реализации, так как соответствует требованиям инвестора.

Задача 7.7

Сравнить проекты с различными периодами продолжительности методом цепного повтора. По результатам расчетов сделать выводы.

Проекты |

1 | 2 |

| Сумма инвестиционных средств, тыс. грн. | 12 000 | 10 000 |

Денежный поток, всего, в т.ч. по годам, тыс. грн.: |

22 000 |

19 000 |

| 1-й год | 4 000 | 4 000 |

| 2-й год | 8 000 | 5 000 |

| 3-й год | 10 000 | 6 000 |

| 4-й год | – | 4 000 |

| Стоимость капитала предприятия, % | 18 | 19 |

Решение:

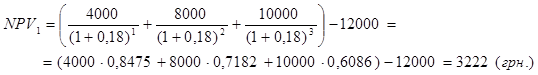

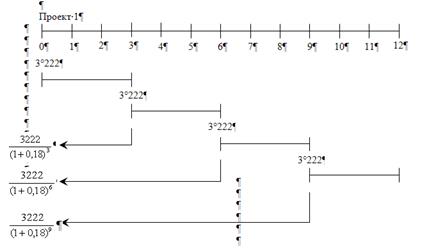

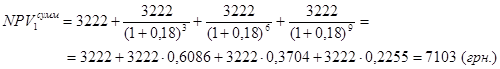

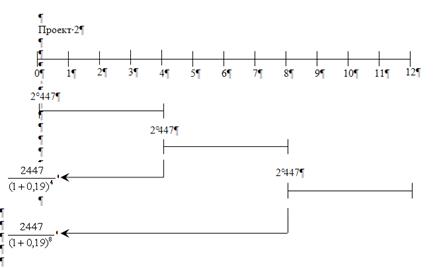

1. Определим чистый приведенный доход для каждого из проектов:

2. Наименьшее общее кратное для двух рассматриваемых проектов составит 12. Таким образом, общий период реализации двух проектов составит 12 лет, в рамках данного периода проект 1 будет реализован 4 раза, а проект 2 – 3 раза.

3. Графическим методом определим суммарное значение чистой текущей стоимости по каждому из проектов с учетом разной продолжительности проектов:

Тогда:

Тогда:

![]()

Таким образом, к реализации следует принять проект 1, так как его суммарное значение чистой текущей стоимости выше суммарного значения NPV проекта 2 и составило 7 103 грн.

Задача 6.10

По данным бизнес-плана определить показатели эффективности проекта:

| Показатели бизнес-плана | Значение, грн. |

| Сумма инвестиций | 413 270 |

| Денежный поток по проекту, в том числе по годам: | 928 870 |

| 1-й год | 227 540 |

| 2-й год | 305 460 |

| 3-й год | 395 870 |

| Стоимость капитала предприятия, % | 11 |

Сделать выводы о целесообразности реализации инвестиционного проекта на предприятии.

Решение:

1. Рассчитаем чистый приведенный доход проекта по формуле для ординарного денежного потока:

![]()

= (227 540×0,9009 + 305 460×0,8116 + 395 870×0,7312) – 413 270 = 742 362 - 413 270 = 329 092 (грн.)

Чистый приведенный доход положителен и составил 329 092 грн., что свидетельствует о необходимости принятия данного проекта, так как проект принесет дополнительный доход на вкладываемый капитал.

2. Рассчитаем индекс доходности инвестиционного проекта:

![]()

Индекс доходности составил довольно высокое значение 1,8, что свидетельствует об эффективности инвестирования, так как, на каждую гривну инвестированных средств предприятие сможет получить 1,8 денежных поступлений в их текущей стоимости.

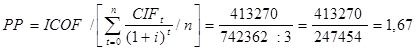

3. Рассчитаем период окупаемости инвестиционного проекта:

года

года

Обращаясь к показателю периода окупаемости, обнаруживаем, что вкладываемые предприятием средства окупятся через год и 8 месяцев. Учитывая общий срок реализации инвестиционного проекта 3 года, данный проект характеризуется достаточно быстрой окупаемостью, и, как следствие, низким уровнем риска.

4. Определим внутреннюю норму доходности методом „проб и ошибок”, для чего будем подбирать ставку процента до первого отрицательного значения чистого приведенного дохода:

| Показатели | Годы | ||

| 1 год | 2 год | 3 год | |

| Денежный поток | 227 540 | 305 460 | 395 870 |

| Ставка процента 35% | |||

| Дисконтный множитель | |||

| Дисконтированный денежный поток | 168539 | 167606 | 160882 |

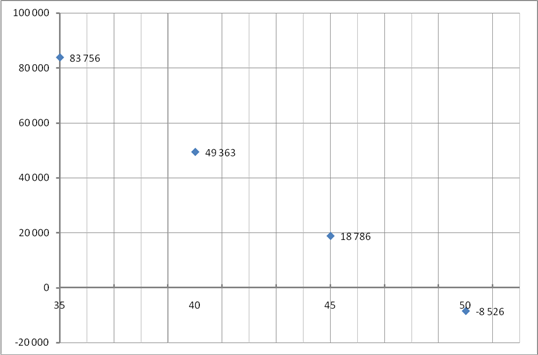

| Чистый приведенный доход (NPV) | (168539 + 167606 + 160882) – 413270 = +83 756 | ||

| Ставка процента 40% | |||

| Дисконтный множитель | |||

| Дисконтированный денежный поток | 162532 | 155846 | 144255 |

| Чистый приведенный доход (NPV) | (162532 + 155846 + 144255) – 413270 = +49 363 | ||

| Ставка процента 45% | |||

| Дисконтный множитель | |||

| Дисконтированный денежный поток | 156934 | 145277 | 129845 |

| Чистый приведенный доход (NPV) | (156934 + 145277 + 129845) – 413270 = +18 786 | ||

| Ставка процента 50% | |||

| Дисконтный множитель | |||

| Дисконтированный денежный поток | 151701 | 135746 | 117296 |

| Чистый приведенный доход (NPV) | (151701 + 135746 + 117296) – 413270 = –8 526 | ||

Графическим методом определим приближенное значение внутренней нормы доходности:

Более точное значение внутренней нормы доходности определим методом интерполяции:

![]()

![]()

Внутренняя норма доходности составила приблизительно 48 %, что значительно выше принятого на предприятии нижнего порога рентабельности инвестирования (11 %), а значит, данный проект выдерживает тест на рентабельность вложения денежных средств. Инвестиционный проект имеет высокий запас прочности 48 % – 11 % = 37 %, следовательно, при всех изменениях во внешней и внутренней среде проект остается эффективным.

Вывод : проект обладает высокой эффективностью и может быть рекомендован к практической реализации.