| Скачать .docx |

Курсовая работа: Антиинфляционная политика

Содержание:

Введение. 3

1. Инфляция и ее виды. Механизм развития инфляции. 5

2. Социально-экономические последствия инфляции. 10

3. Антиинфляционная политика государства. 12

4. Инфляционные процессы в Республике Беларусь и государственная

антиинфляционная политика. 24

Заключение. 37

Список использованных источников. 39

Введение

Проблема инфляции занимает важное место в экономической науке, поскольку ее показатели и социально-экономические последствия играют серьезную роль в оценке экономической безопасности страны и всемирного хозяйства.

В условиях инфляции происходит обесценение денег, проявляющееся по отношению к товарам, золоту, иностранной валюте. Таким образом, инфляция проявляется в сфере обращения, но ее первопричиной являются диспропорции в воспроизводственном процессе. Поэтому состояние денежного обращения в стране можно считать барометром ее экономической и политической жизни. Этим объясняется повышенный интерес разных экономистов к проблеме денежного обращения, которое в свою очередь порождает множество новых проблем.

Так если национальная валюта перестает выполнять или плохо выполняет свои функции, вытесняясь иностранной валютой, товарами, различными денежными суррогатами, то она наносит народному хозяйству значительный экономический урон: сдерживается развитие финансово-кредитных отношений в стране, средства из сферы производства уходят в сферу обращения, снижается эффективность государственного контроля за денежными потоками. Тяжелое бремя эмиссионного налога несет население, что ведет к дальнейшему спаду производства со всеми вытекающими из этого социально-экономическими последствиями.

Поэтому приоритетной задачей экономической политики правительства Беларуси на ближайшую перспективу является не только восстановление докризисного уровня реальных доходов населения, но и его превышение, которое возможно только при поступательном развитии экономики.

Актуальность темы курсовой работы заключается в том, что инфляционные процессы в Республике Беларусь напрямую связаны с развитием общей экономической ситуации, в частности, с темпами структурной перестройки народного хозяйства, технологического перевооружения предприятий, проведения разгосударствления и приватизации, развитием рыночных институтов, а также созданием благоприятных условий для привлечения инвестиций в экономику страны.

Основной целью данной работы является попытка проанализировать особенности инфляционных процессов в Республике Беларусь, учитывая исторические предпосылки и особенности развития страны, опираясь на мировой опыт, а также выявить направления и методы реализации антиинфляционного регулирования.

При написании работы были использованы различные источники, включая учебные пособия и периодические издания, авторы которых достаточно фундаментально рассматривают вопросы социально-экономических последствий инфляции, проблемы антиинфляционной политики, а также определяют пути ее реализации в Республике Беларусь.

1. Инфляция и ее виды. Механизм развития инфляции

Инфляция представляет собой многофакторное явление, которое проявляется в росте общего уровня цен и в обесценении денежных знаков по отношению к реальным активам. Не всякое изменение цен на отдельные товары обязательно является инфляцией. Оно может быть вызвано улучшением качества продуктов, условий внешней торговли, другими факторами. В противоположность инфляции под дефляцией понимается общее падение цен и издержек. Замедление роста цен называется дезинфляцией. [8]

Особенностями роста цен 70-90-х годов являются непрерывность, всеобщность, неравномерность.

В экономической литературе выделяют следующие виды инфляции: [18]

1.В зависимости от «глубины» государственного регулирования экономики, инструментария антиинфляционной политики инфляция может протекать в явной или подавленной форме. Процесс инфляции в явной или открытой форме проявляется в росте цен, снижении курса национальной валюты и т. п. Подавленная инфляция протекает в скрытой форме и проявляется в снижении качества продукции, изменении структуры ассортимента, увеличении дефицита в экономике, росте очередей.

2.В зависимости от объекта исследования различают национальную, региональную и мировую инфляцию. В национальном и региональном масштабах объектом анализа является динамика оптовых и розничных цен, дефлятор ВНП в какой-либо стране, на уровне объединения стран, на международном рынке (например, ЕС).

3.В зависимости от инфляционных импульсов по отношению к системе, вызываемых внутренними и внешними факторами, различают импортируемую и экспортируемую инфляцию. В случае поддержания в стране твердого валютного курса любое повышение цен на импортные товары будет импортировать инфляцию в страну. Значение этого фактора в развитии инфляционного процесса в стране зависит от доли внешней торговли в общем объеме ВНП. Чем она выше, тем больше эффект «импорта» инфляции.

4.В зависимости от темпов роста цен: до 10 % в год — различают умеренную или ползучую инфляцию. При росте 200 % в год — отмечают галопирующую или «латинскую». Свыше 200 % — гиперинфляцию (по американскому экономисту Ф. Кэгану — свыше 50 % в месяц).

Данный критерий деления достаточно условен. Чтобы определить, какой тип инфляции наблюдается — умеренная, галопирующая или гиперинфляция, необходимо выяснить, насколько существующие темпы роста цен изменяют параметры общественного воспроизводства. Обычно ползучая инфляция не оказывает серьезного отрицательного воздействия на процесс воспроизводства.

Наличие галопирующей инфляции свидетельствует о возникновении диспропорций в структуре экономики. Гиперинфляция наступает в периоды серьезных нарушений пропорций воспроизводства, когда экономика близка к краху. В то же время из анализа развития мировой инфляции видно, что экономика страны может приспособиться к очень большим (до 1000 %) темпам роста цен. Примером могут служить некоторые страны Латинской Америки в 70-90-е годы и Россия 90-х годов.

5.В зависимости от того, насколько успешно экономика адаптируется к темпам роста цен, инфляция подразделяется на сбалансированную и несбалансированную. В первом случае цены растут умеренно и стабильно. Все остальные макроэкономические показатели изменяются практически адекватно. При несбалансированной инфляции цены на товары разномоментно подскакивают вверх, а экономика не успевает приспособиться к изменяющимся условиям.

6.В зависимости от способности государства воздействовать на инфляционный процесс она подразделяется на контролируемую и неуправляемую. В первом случае государство может замедлять или ускорять темпы роста цен в среднесрочном аспекте. Во втором — реальных источников для корректировки уровня инфляции нет.

7.В зависимости от изменения показателя ВНП при росте спроса в экономике различают истинную я мнимую инфляцию. При мнимой инфляции наблюдается увеличение реального объема производства, обгоняющее рост цен (рост реального объема ВНП). На второй стадии по мере увеличения давления спроса происходит рост издержек, расстройство денежного обращения, стагнация производства (рост номинального объема ВНП).

8.В зависимости от точности прогноза хозяйственных агентов относительно будущих темпов роста цен и степени приспособления к ним выделяют прогнозируемую и непрогнозируемую (неожиданную) инфляцию!

9.В зависимости от факторов, порождающих и питающих инфляционный процесс, выделяют инфляцию «спроса» и инфляцию «издержек».

Таким образом, инфляция — это результат разбалансирования совокупного спроса и совокупного предложения в обществе. Исходя из уравнения обмена количественной теории денег, совокупный спрос можно представить как произведение предложения денег и скорости их оборота; совокупное предложение —-произведение физического объема выпускаемой продукции и уровня цен. Следовательно, всякое увеличение количества денег в обращении или скорости их оборота приводит к росту совокупного спроса, и наоборот. Рост денежной массы в обращении, влекущий за собой рост сбвокупного спроса, может быть вызван различными причинами: экспансионистской финансовой политикой, политикой государства, покрытием бюджетного дефицита с помощью «печатного станка», режимом расширения кредита, инвестиционным бумом, структурными сдвигами в потребительском вкусе и др.

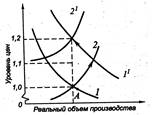

Анализ развития инфляции, инспирированной спросом, схематически можно представить следующим образом. Предположим, что в экономике существует равновесие. Графически оно выражается в пересечении кривых совокупного спроса 1 и предложения 2 в точке А с реальным естественным уровнем объема производства при данном (базовом) уровне цен.

Рис.1 Инфляция спроса

Увеличение денежной массы (скорости оборота денег) сдвигает кривую совокупного спроса вверх I1 вдоль кривой совокупного предложения до достижения нового равновесного уровня в краткосрочном аспекте. Расширение объемов производства происходит в соответствии с мультипликационным эффектом первоначального расширения спроса. Вместе с тем растущий спрос подталкивает вверх общий уровень цен. Вызванный ростом спроса рост цен по истечении определенного промежутка времени будет осознан всеми экономическими субъектами. Цена труда: увеличится, возросшая стоимость всех остальных ресурсов также увеличит издержки производства. В результате кривая совокупного предложения переместится влево — вверх 21 на величину роста цен. Кривая совокупного спроса опять переместится вверх на величину предыдущего прироста спроса. В последующих периодах будут происходить сдвиги кривых спроса и предложения так, что на долгосрочном временном промежутке весь рост спроса будет компенсироваться ростом цен, а объем производства вернется к своему естественному уровню [5].

Данный вид развития инфляционного процесса получил название инфляции, инспирированной спросом. Уровень инфляции спроса будет зависеть от формы кривой совокупного предложения и определяется следующими факторами:

• среднегодовыми темпами экономического роста экономики;

• положением на рынке труда и существующим уровнем полной занятости*

• динамикой и темпами прироста компонентов совокупного спроса;

• способностью хозяйственных агентов прогнозировать будущий рост цен.

Инфляционный импульс в экономике может возникать из-за изменений совокупного предложения. В рамках модели это будет отражаться в сдвиге кривой совокупного предложения влево. Реальный объем производства понизится, а цены вырастут. Обычной реакцией на повышение цен является рост предложения денег. Конечный результат этого процесса в долгосрочном периоде будет таким же, как и в случае первоначального роста спроса в экономике.

Протекание инфляционного процесса описанным выше способом получило название инфляции, инспирированной затратами, или инфляции издержек. При этом уровень цен может повышаться как в результате действительного роста издержек производства, так и за счет ожиданий увеличения текущих затрат.

Рост издержек обусловливается действием не только краткосрочных факторов (например, вследствие кратковременного увеличения совокупного спроса), но и долговременных:

· наличием диспропорций и узких мест в производстве (структурная инфляция);

· изменением структуры рынка в сторону его большей монополизации;

· нарушением или шоком (срывом) предложения;

· ростом зарплаты, обгоняющей темпы роста производительности труда.

Очень часто цены и зарплата, начав расти, втягивают друг друга в инфляционную спираль «зарплата-цены». Она проявляется в том, что трудящиеся добиваются повышения зарплаты, стремясь компенсировать рост цен. Рост издержек производства при неизменной норме прибыли повышает цены на продукцию. В результате работники требуют еще большего повышения номинальной зарплаты, а процесс развивается по кругу. Разорвать такую спираль достаточно трудно, поскольку спрос постоянно растет и в экономике существует полная занятость.

Рост спроса в экономике обычно приводит к повышению цен, зарплаты, занятости, реального объема производства. Этот процесс может выглядеть как инфляция издержек, даже если в действительности рост издержек вызван сильным давлением спроса. На практике оба вида инфляции протекают одновременно и взаимодействуют между собой.

Итак, изменение темпов предложения денег в экономике приводит к следующим последствиям: [5]

• в долгосрочном аспекте — количество произведенной продукции определяется затратами факторов производства и существующей технологией; в краткосрочном — реальный объем производства может увеличиться, если экспансионистская денежно-кредитная политика будет носить неожиданный и непредсказуемый характер;

• номинальный объем производства и темп инфляции определяются предложением денег. Статистический анализ подтверждает взаимосвязь (часто асинхронную) между деньгами и ценами.

2. Социально-экономические последствия инфляции

Последствия инфляции многообразны, противоречивы и заключаются в следующем. [2]

Во-первых, она приводит к перераспределению национального дохода и богатства между различными группами общества, экономическими и социальными институтами произвольным и неподдающимся прогнозированию образом.

Средства перераспределяются от частного сектора (фирмы, домохозяйства) к государству. Дефицит государственного бюджета, являющийся одним из факторов инфляции, покрывается через инфляционный налог. Его уплачивают все держатели реальных денежных остатков. Уплачивается он автоматически, поскольку денежный капитал обесценивается во время инфляции. Инфляционный налог показывает снижение стоимости реальных денежных остатков.

Другой канал перераспределения доходов в пользу государства возникает из монопольного права печатать деньги. Разница между суммой номиналов дополнительно выпущенных банкнот и затратами на их печатание называется сеньоражем. Он равен количеству реальных ресурсов, которое может получить государство взамен на напечатанные деньги. Сеньораж равен инфляционному налогу, когда население поддерживает постоянной реальную стоимость своих денежных остатков.

Лица, имеющие фиксированные доходы, несут потери от инфляции в результате снижения реальных доходов. Группы, получающие индексированные доходы, защищены от инфляции настолько, насколько система индексации доходов позволяет им сохранить реальный заработок. Продавцы товаров и ресурсов, занимающих монопольное положение на рынке, могут увеличить свой реальный доход.

Владельцы реальных активов (недвижимости, антиквариата, произведений искусства, драгоценностей и т. п.) наиболее защищены от инфляции, поскольку рост цен на эти товары обгоняет общий уровень инфляции в стране.

При неизменной процентной ставке в результате неожиданной инфляции всегда проигрывают кредиторы и выигрывают заемщики. Пытаясь уменьшить потери, банки повышают ставку ссудного процента. Это в свою очередь уменьшает объем инвестиций в производство. Сохранение такой ситуации в долгосрочном аспекте приведет к сокращению реального объема ВНП и ускорению инфляции.

При прогрессивной системе налогообложения инфляция способствует повышенному изъятию средств у домохозяйств. Поскольку инфляция приводит к обесценению накоплений в денежной форме, то осуществляется перераспределение накопленных доходов от старых к молодым членам общества.

Во-вторых, высокие темпы инфляции и резкие изменения структуры цен усложняют планирование (особенно долгосрочное) фирм и домохозяйств. В результате увеличивается неопределенность и риск ведения бизнеса. Платой за это является рост процентной ставки и прибыли. Инвестиции начинают носить краткосрочный характер, снижается доля капитального строительства в общем объеме инвестиций и повышается удельный вес спекулятивных операций. В будущем это может привести к понижению благосостояния нации и занятости.

В-третьих, уменьшается политическая стабильность общества, возрастает социальная напряженность. Высокая инфляция содействует переходу к новой структуре общества.

В-четвертых, относительно более высокие темпы роста цен в «открытом» секторе экономики приводят к снижению конкурентоспособности национальных товаров. Результатом будет увеличение импорта и уменьшение экспорта, рост безработицы и разорение товаропроизводителей.

В-пятых, возрастает спрос на более стабильную иностранную валюту. Увеличиваются утечка капиталов за границу, спекуляции на валютном рынке, что в свою очередь ускоряет рост цен.

В-шестых, снижается реальная стоимость сбережений, накопленных в денежной форме, повышается спрос на реальные активы. В результате цены на эти товары растут быстрее, чем изменяется общий уровень цен. Ускорение инфляции подстегивает рост спроса в экономике, приводит к бегству от денег. Фирмам и домохозяйствам приходится осуществлять дополнительные затраты на покупку реальных активов.

В-седьмых, изменяется структура и уменьшаются реальные доходы государственного бюджета. Возможности государства для проведения экспансионистской фискальной и монетарной политики сужаются. Возрастают бюджетный дефицит и государственный долг. Запускается механизм их воспроизводства.

В-восьмых; в экономике, функционирующей в условиях неполной занятости, умеренная инфляция, незначительно сокращая реальные доходы населения, заставляет его больше и лучше работать. В результате ползучая инфляция является одновременно «платой» за экономический рост и стимулом для него. Дефляция, напротив, приводит к снижению занятости и загрузки производственных мощностей.

В-девятых, в условиях стагфляции высокий уровень инфляции сочетается с большой безработицей. Значительная инфляция не дает возможности увеличить занятость. Однако прямой взаимосвязи между инфляцией, с одной стороны, объемом производства и безработицей — с другой, не существует.

В-десятых, происходит разнонаправленное движение относительных цен и объемов производства различных товаров.

Согласно теории «ускорения инфляции» на долгосрочных временных интервалах повышение темпов инфляции из года в год помогает поддерживать реальный объем производства выше своего естественного уровня.

3. Антиинфляционная политика государства

Отдельное предприятие, конкретный бизнес не могут бороться с инфляцией. Подобная борьба под стать только государству. Следовательно, борьба с инфляцией есть задача макроэкономическая. В настоящее время среди ученых и практиков, занимающихся проблемами денежно-кредитного регулирования, получила распространение точка зрения, что даже умеренная инфляция препятствует нормальному развитию экономики. В связи с этим стабилизация денежного обращения рассматривается как условие долгосрочного устойчивого экономического роста.[2]

Основными формами стабилизации денежного обращения являются денежные реформы и антиинфляционная политика. Денежные реформы проводились в условиях металлического денежного обращения - при серебряном или золотом стандарте, а также после Второй мировой войны, когда действовал золотодолларовый стандарт.

После окончания войн и революций стабилизация денежного обращения, как один из важнейших способов восстановления экономики, проводилась при помощи следующих методов: нуллификации (реставрации), девальвации и деноминации.

Нуллификация означает объявление об аннулировании сильно обесцененной единицы и введении новой валюты.

Реставрация (ревальвация) - восстановление прежнего золотого содержания денежной единицы. Например, после Первой мировой войны во время денежной реформы 1925—1928 гг. в Англии было восстановлено довоенное золотое содержание фунта стерлингов. После Второй мировой войны реставрация, или ревальвация, проводилась путем повышения официального валютного курса к доллару. А затем Международный валютный фонд регистрировал повышение золотого содержания денежной единицы.

Девальвация - снижение золотого содержания денежной единицы, а после Второй мировой войны - официального валютного курса к доллару США. Так, золотое содержание доллара США было снижено в декабре 1971 г. на 7,89%, а в феврале 1973 г. - на 10%. После введения плавающих валютных курсов в 1973 г. девальвация проводилась лишь в группировке с регулируемыми валютными курсами - в Европейской валютной змее, на базе которой была создана Европейская валютная система.

В ответ на взаимодействие факторов инфляции спроса и инфляции издержек оформились две основные линии антиинфляционной политики - дефляционная политика (или регулирование спроса) и политика доходов.

Дефляционная политика - это методы ограничения денежного спроса через денежно-кредитный и налоговый механизмы путем снижения государственных расходов, повышения процентной ставки за кредит, усиления налогового пресса, ограничения денежной массы и т. п. Особенность действия дефляционной политики заключается в том, что она, как правило, вызывает замедление экономического роста и даже кризисные явления.

Политика доходов предполагает параллельный контроль над ценами и заработной платой путем полного их замораживания или установления пределов их роста. По социальным мотивам этот вид антиинфляционной политики применяется редко. В то же время опыт использования политики доходов в США при президенте Никсоне, в Великобритании при лейбористских правительствах, в скандинавских странах свидетельствует об ограниченности ее результатов. Во-первых, замедление роста цен вызывало дефицит на некоторые товары, во-вторых, рост цен сдерживался лишь на определенное время, а с отменой ограничений снова ускорялся.[18]

Варианты антиинфляционной политики выбирались в зависимости от приоритетов. Если ставилась цель сдерживания экономического роста, то проводилась дефляционная политика, если целью было стимулирование экономического роста, то предпочтение отдавалось политике доходов. В случае, когда ставилась цель обуздать инфляцию любой ценой, то параллельно использовались оба метода антиинфляционной политики.

Деноминация - метод укрупнения масштаба цен, т. е. метод «зачеркивания нулей». Практически все эти разновидности реформ по методам проведения делятся на три типа: [18]

а)обмен бумажных денег по дефляционному курсу на новые деньги с целью резкого уменьшения массы бумажных денег;

б)временное (полное или частичное) замораживание банковских вкладов населения и предпринимателей;

в)сочетание методов а) и б).

Денежные реформы могут осуществляться в различных режимах. Наибольшее звучание приобрело в последние годы проведение денежных реформ в режиме «шоковой терапии».

В зависимости от конкретной антиинфляционной стратегии и тактики правительства денежная реформа может быть начальным или конечным шагом в антиинфляционной борьбе. Вне контекста других антиинфляционных мер любая денежная реформа самостоятельного значения в снижении инфляции не имеет. Антиинфляционная политика означает комплекс мер по государственному регулированию экономики, направленных на борьбу с инфляцией. Выбор целей, методов и инструментов антиинфляционной политики государства во многом зависит от того, какая концепция денежно-кредитного регулирования принята в качестве теоретической основы для разработки стабилизационных мероприятий.

Основные методы антиинфляционного регулирования сформировались в развитых странах к 60-м гг. 20 в. Они являются общими для большинства государств, хотя их применение различается в зависимости от существующих теоретических концепций, а также от характера уровня инфляции, состояния экономики и т. д.

Антиинфляционные меры в сфере экономики происходят на фоне существования значительных отраслевых и других диспропорций, которые заключают в себе потенциальную возможность нарушения сбалансированности денежного обращения, тогда наряду с другими инфляционными мероприятиями следует проводить структурную перестройку производства в соответствии с потребностями общественного хозяйства. Структурная политика обычно осуществляется с целью увеличения предложения тех товаров, относительные цены которых увеличиваются, вызывая тем самым повышение общего уровня цен.

В числе общеэкономических мер немаловажное значение имеет антимонопольная политика, направленная на поддержание конкуренции на рынках товаров и рабочей силы, на устранение или предупреждение использования преимущества монопольного положения в производстве особо важных товаров или в предложении исключительных производственных навыков. Антимонопольное регулирование экономики противодействует лоббированию интересов крупнейших предприятий и корпораций в отношении размещения государственных заказов, получения льгот по налогообложению, при установлении тарифов и квот и т. д.

Антиинфляционное регулирование в сфере финансов направлено на сокращение дефицита бюджета и стимулирование уменьшения совокупного спроса. К прямым фискальным методам регулирования в сфере финансов относится снижение государственных расходов, в том числе объемов государственных закупок и государственных капвложений, расходов на содержание государственного аппарата и социальные выплаты, военных расходов. Косвенные методы регулирования включают главным образом меры по изменению налогообложения, то есть повышения налогов на прибыль, косвенных налогов и подоходного налога, уменьшения налоговых льгот, сокращения не облагаемого налогом минимума, изменение порядка уплаты налогов и т. д. Все это оказывает мультипликационное воздействие на уровень личного потребления и объема инвестиций. Кроме того, на финансовые возможности предприятий и платежеспособный спрос населения можно влиять посредством изменения нормы ускоренной амортизации основного капитала, которые используются при исчислении облагаемого налогом дохода и тем самым оказывают воздействие на уровень цен.[18]

Антиинфляционные мероприятия в денежно-кредитной сфере реализуются в рамках рестрикционной денежно-кредитной политики. Она включает ограничение эмиссии денег центральным банком, а также применение общих и селективных методов денежно-кредитного регулирования, направленных на уменьшение объемов кредитования экономики и ограничение денежной массы. Обычно денежно-кредитная политика влияет на темпы инфляции через воздействие на спрос на внутреннем рынке. Рестрикционные мероприятия (повышение учетной ставки и нормы обязательных резервов, продажа государственных ценных бумаг центральным банком) приводят к ограничению ресурсов банковской системы, используемых для кредитования, и росту рыночных процентных ставок (политика «дорогих денег»).

Одной из главных проблем проведения эффективной антиинфляционной денежно-кредитной политики в настоящее время является определение ее целевых ориентиров. Важность правильного определения промежуточных монетарных целей обусловлена следующими обстоятельствами. Во-первых, для органов денежно-кредитного регулирования невозможно прямое достижение целей денежно-кредитной политики. Во-вторых, довольно сложно оценить эффективность мер регулирования на основе наблюдения только за конечными целями, так как воздействие на них денежно-кредитной политики происходит с лагом времени. Кроме того, промежуточные цели обычно таргетируются, чтобы снизить инфляционные ожидания экономических агентов и соответствующим образом скорректировать их решения относительно цен на товары и услуги.

При проведении денежно-кредитной политики применяются следующие промежуточные цели:

а) показатели денежной массы (в зависимости от страны - денежная база, М1, М2, МЗ и другие показатели);

б) рыночные ставки процента;

в) валютный курс.

Критериями их выбора являются измеримость, управляемость, предсказуемость влияния на конечные цели. Каждая из этих целей имеет свои преимущества и недостатки.

К преимуществам денежной массы традиционно относили существование на долгосрочных временных интервалах достаточно прочной и устойчивой связи между динамикой ее отдельных агрегатов и динамикой рыночных цен. Недостатком является невозможность полного контроля за ее динамикой со стороны центрального банка. Центральный банк не может полностью регулировать прирост денежной массы даже за счет внутренних факторов, не говоря уже о внешних (например, он не может достаточно эффективно контролировать воздействие международных финансовых рынков). Целевые показатели по процентным ставкам в настоящее время применяются редко. Преимуществом является то, что их динамика легко доступна для наблюдения, их можно использовать при крайне неустойчивом спросе на деньги.

Страны с малой открытой экономикой, развивающиеся страны и страны с переходной экономикой в качестве промежуточных целей используют валютный курс, который с разной степенью жесткости фиксируется по отношению к стабильной иностранной валюте или корзине валют. Преимуществом является его наглядность (информация о его динамике постоянно доступна и понятна всем экономическим агентам), а также непосредственная связь с уровнем внутренних цен. Стабилизация валютного курса снижает инфляционные ожидания, укрепляет доверие к национальной денежной единице.

В последнее время в качестве целевого ориентира денежно-кредитной политики в ряде стран, главным образом развитых, стали использовать уровень внутренних цен. Переход к прямому таргетированию инфляции был связан с тем, что глобализация и либерализация финансовых рынков привели к усилению воздействия внешних факторов на внутреннее денежное обращение. К преимуществам таргетирования инфляции можно отнести: понятность и наглядность целей органов денежно-кредитного регулирования населению и участникам рынков; возможность проводить более гибкую денежно-кредитную политику, свободную от обязательств по выбору и достижению промежуточных целей. При таргетировании инфляции в качестве целевого ориентира чаще всего выступает индекс потребительских цен, который является основным показателем инфляции, понятен населению и в связи с этим более всего подходит для воздействия на инфляционные ожидания. Антиинфляционные мероприятия государства по регулированию процессов ценообразования носят административный характер и могут быть направлены: на контроль над ценами в государственном секторе экономики, что способствует сдерживанию роста общего уровня цен; на законодательное определение пределов роста цен на отдельные товары или группы товаров; на использование антимонопольного законодательства для противодействия повышению цен в монополизированном секторе экономики и т.д. Однако искусственное занижение и сдерживание цен способно дать положительный эффект только в краткосрочном периоде и само по себе не может оказать заметного влияния на развитие инфляционного процесса. Более того, рассматриваемые меры могут усугубить негативные социально-экономические последствия инфляции, поскольку препятствуют эффективному перераспределению ресурсов и стимулируют инфляционное перераспределение доходов. Политику доходов государственные органы осуществляют с целью ограничения платежеспособного спроса населения путем прямого контроля одновременно заработной платы и цен. Ее применение аргументируется значительной ролью фактора роста издержек производства, и прежде всего заработной платы, в развитии инфляции. При этом профсоюзы рассматриваются как своего рода монополисты на рынке труда, которые необоснованно повышают цену рабочей силы. Контроль за ростом цен применяется для ограничения доходов предпринимателей и сдерживания роста заработной платы, если он не обусловлен соответствующим ростом производительности труда. Эффективность политики дохода в основном зависит от того, насколько действенным и стабильным будет сотрудничество государственных органов с профсоюзами и предпринимателями.

При проведении политики доходов могут применяться различные методы: прямое «замораживание» заработной платы и цен; установление нормативных пределов роста заработной платы и цен; установление верхних пределов заработной платы только для государственного сектора с целью воздействия на частный сектор путем примера; введение налога на сверхнормативный фонд оплаты труда; применение системы поощрений и санкций для соблюдения установленных пределов роста цен и заработной платы и т.д. Эти мероприятия обычно носят краткосрочный характер, так как негативно влияют на жизненный уровень населения и встречают достаточно сильное противодействие профсоюзов. Кроме того, длительный контроль над заработной платой и ценами искажает рыночные целевые ориентиры. Для эффективного распределения ресурсов в экономике относительные цены и относительные ставки заработной платы должны меняться. В связи с этим политика доходов должна осуществляться таким образом, чтобы при жестком ограничении общего уровня цены могли изменяться, а это сделать очень трудно. При необходимости, наряду с использованием рассмотренных методов макроэкономической стабилизации для сдерживания инфляционных процессов, прибегают также к средствам валютной политики, в частности, к повышению курса национальной валюты, ограничению притоков в страну иностранной валюты. При развитии гиперинфляции некоторые страны прибегают к жесткой антиинфляционной политике, известной под названием «шоковая терапия». Ее суть заключается в резком ограничении темпов прироста денежной массы в обращении до нескольких процентов в месяц на протяжении достаточно длительного периода времени (не менее года). Одновременно «замораживаются» заработная плата и все доходы населения или значительно сокращаются темпы их прироста, намного уменьшаются расходные статьи государственного бюджета. В результате быстро и резко сжимается совокупный спрос, темпы роста цен падают до нескольких процентов в месяц, устраняется фактор инфляционных ожиданий, и хозяйствующие субъекты начинают активно приспосабливаться к изменившейся экономической конъюнктуре. Конечно, «шоковая терапия» достаточно болезненна для населения и экономики, но при решительном и грамотном проведении эффективно подавляет инфляцию, обеспечивает быстрый выход из экономического кризиса и создание реальных предпосылок для экономического роста.[18]

Для проведения устойчивости национальной денежной единицы может быть проведена денежная реформа. Под ней понимают изменение денежной системы, направленное на упорядочение и стабилизацию денежного обращения в стране. В широком смысле слова - это переход от одной денежной системы к другой, то есть введение в оборот новой денежной единицы, а в узком смысле - частичные изменение денежной системы. Необходимо учитывать, однако, что как средство борьбы с инфляцией денежная реформа не является самодостаточным мероприятием и для достижения долговременных положительных результатов должна проводиться параллельно с ужесточением финансовой и денежно-кредитной политики и сопровождаться антикризисными мерами, направленными на предотвращение спада производства. Итак, реформирование организации денежного обращения в стране обычно осуществляется либо путем образования новой денежной системы, либо путем частичных изменений действующей - в зависимости от уровня инфляции, состояния экономики, политической ситуации в стране и других факторов. В первом случае проводится нуллификация, то есть объявление обесценившихся денег недействительными, потерявшими силу законного платежного средства. Нуллификация часто сопровождается девальвацией, при которой старые денежные знаки обмениваются на новые по очень низкому курсу. Обмен может происходить различными способами - по единому соотношению, независимо от суммы обмениваемых денег, по дифференцированному соотношению, в пределах установленного лимита и т. д. Иногда проводится деноминация, которая представляет собой увеличение нарицательной стоимости обесценившихся денежных знаков без переименования денежной единицы и осуществляется с целью упрощения ценообразования, упорядочения денежного обращения, облегчения учета и расчетных операций, а также для придания большего веса национальной валюте по сравнению с иностранными. Старые денежные знаки обмениваются на новые в соответствии с коэффициентом укрупнения, по нему же одновременно пересчитываются действующие цены, тарифы, номинальная заработная ставка, балансы хозяйствующих субъектов и кредитных учреждений и т.д. При этом курс национальной валюты может быть повышен по коэффициенту, не совпадающему с коэффициентом деноминации, если это диктуется интересами государства во внешнеэкономической сфере.

Основные меры антиинфляционного регулирования представлены в табл/ 1..

Таблица 1. Меры государственного антиинфляционного регулирования.

В сфере экономики Структур- ная политика. Ограниче- ние деятельнос- ти монопо- лий. |

В сфере финансов Снижение государ- ственных расходов. Увеличение ставок налогообло- жения. Сокращение дефицита госбюджета и госдолга. |

В денежно- кредитной сфере Ограничение или прекра- щение эмиссии денег. Снижение скорости оборота денег. Общие и селективные методы денежно- кредитного регулирова- ния. |

В сфере ценообразо- вания Регулирова- ние моно- польного ценообразо- вания. Установление пределов роста цен. Контроль над ценами в государ- ственном секторе экономики. |

В рамках «политики доходов» Контроль за ростом цен для ограниче- ния доходов. Установление нормативных пределов роста заработной платы. Политика зарплаты в госсекторе. «Заморажива- ние» заработ- ной платы и цен. |

В валют- ной сфере Ревальва- ция националь- ной валюты. Ограниче- ние притока краткос- рочного иностран- ного капитала. |

В целом можно сказать, что стабилизация денежного обращения фактически означает стабильное развитие экономики. Это признают представители различных научных школ и течений. Так, использование денежно-кредитных мероприятий в неоклассической и неокейнсианской теориях направлено на стабилизацию экономики путем применения различных методов.

Кейнсианцы во главу угла ставят обеспечение стабильного экономического роста ценой умеренной инфляции. Инфляция, с их точки зрения, выгодна правительству, поскольку увеличение номинального дохода хозяйственного агента позволяет повысить налогообложение и увеличить налоговые поступления. Правительство выигрывает также на продаже облигаций вследствие уменьшения их выкупной стоимости. При этом предполагается применение денежно-кредитных ограничений в случае чрезмерного «перегрева» экономики, чтобы не допускать галопирующей инфляции.

Представители монетаристской теории пытаются достичь стабильности в экономике с помощью денежно-кредитного регулирования, в частности, путем борьбы с инфляцией. Они отвергают практику регулярного вмешательства госорганов в экономику, проповедуя политику поддержания стабильного роста предложения денег в соответствии со спросом на них. Монетаристы считают инфляцию долгосрочным денежным феноменом, борьба с которым возможна только ценой временного спада производства.

Для разработки антиинфляционной политики исходным пунктом является совершенствование теории инфляции как многофакторного социально-экономического процесса, корни которого лежат в механизме воспроизводства. Это означает, что должна быть разработана долгосрочная антиинфляционная стратегия и определены меры, сдерживающие факторы инфляции.

К первоочередным мерам, направленным на стабилизацию денежного обращения и сдерживание инфляции, можно отнести: [7]

а) ежегодное установление государством верхнего лимита роста номинальной зарплаты и цен с одновременным стимулированием развития производства через использование экономических стимулов, что фактически означает проведение в жизнь гибкой дифференцированной политики;

б)оздоровление финансовой системы, ликвидацию дефицита госбюджета путем размещения государственных ценных бумаг преимущественно среди институционных инвесторов - банков, страховых и финансовых компаний и т.п. Важным направлением финансового оздоровления может быть совершенствование налоговой системы с учетом двоякого назначения налогов: не только фискального, но и стимулирующего, связанного с развитием приоритетных отраслей;

в)гибкое регулирование деятельности банков, не стесняющее их предприимчивости, но в то же время, сдерживающее их инфляционную деятельность. Для этого необходимо проводить нормальную, взаимовыгодную согласованную политику между правительством и банками, между центральным банком и коммерческими банками;

г)совершенствование денежного обращения с учетом того, что, судя по мировой практике, монетаризм в чистом виде потерпел фиаско, и его дуэль с кейнсианством завершилась синтезом рыночного и государственного регулирования. Важное значение имеет при этом совершенствование структуры денежной массы, внедрение безналичных расчетов в розничную торговлю с использованием чеков и кредитных карточек, использование нетрадиционных методов связывания излишних денежных доходов;

д) внешние факторы стабилизации национальной денежной единицы, в частности, стабилизация торгового и платежного балансов, привлечение в разумных пределах иностранных капиталов, накопление валютных резервов. Целесообразно вводить реальные пределы допустимых колебаний курса, а не переходить к фиксированному валютному курсу;

е) определенное место в сдерживании инфляции должна занять борьба компетентных органов с коррупцией, теневой экономикой и мафией.

Практика показывает, что исходная база разработки антиинфляционной программы, включающей в себя оздоровление денежного обращение, предполагает использование двух регуляторов: рыночного и государственного. В то же время различия между разными научными школами по поводу стабилизации остаются. Компромиссная программа, построенная на положениях монетаристов и кейнсианцев, могла бы включить в себя следующее: [7]

1)по новому строить бюджетную политику, т. е. вместо того, чтобы стараться сбалансировать бюджет в течение одного года, лучше стремиться выровнять его в течение более длительного периода (3-5 лет);

2)понижать процентные ставки, сохраняя при этом принципиально консервативную денежную политику и усиливая банковский контроль;

3) проводить благоприятствующую рынку промышленную политику (налоги, субсидии и т. д.), поскольку в нормальных рыночных условиях действует принцип «чем меньше государства в экономике, тем лучше»;

4) выравнивание условий деятельности предприятий всех форм собственности;

5)проведения последовательной приватизации, улучшение эффективности хозяйственной деятельности и создание среднего класса;

6)проведение либеральной внешнеэкономической деятельности.

Антиинфляционная политика может быть успешной только в том случае, если направлена на устранение не только проявления инфляции (денежная реформа), но и причин, ее порождающих и поддерживающих. Необходимо подчеркнуть, что искоренить инфляцию в принципе невозможно. Современная экономика инфляционна по своей сути. Поэтому роль государственной антиинфляционной политики заключается в том, чтобы сделать инфляцию управляемой, а ее уровень достаточно умеренным.

4. Инфляционные процессы в Республике Беларусь и

государственная антиинфляционная политика

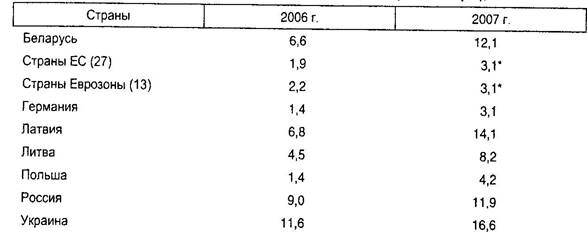

Начиная с 2000 г. в стране отмечается положительная динамика снижения уровня инфляции. В 2006 г. достигнут наименьший ее уровень- 6,6%. В 2007 г. прирост цен потребительского рынка составил 12,1%, что значительно превысило прогнозные параметры - 6-8%. Наибольшим в данном случае оказалось влияние роста цен на энергоносители - природный газ и нефть, импортируемые из Российской Федерации, а также на продовольствие на мировых рынках. Следует отметить, что резкий рост цен потребительского рынка произошел не только в Беларуси (табл. 2).

Таблица 2. Уровень инфляции в Беларуси в 2000-2007 гг.

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | |

| Всего | 207,5 | 146,1 | 134,8 | 125,4 | 115,8 | 112,5 | 106,6 | 112,1 |

| В среднем за месяц | 6,3 | 3,2 | 2,5 | 2,3 | 1,3 | 1,0 | 0,5 | 1,0 |

Источник: система информации «Консультант Плюс»

Как показывают данные табл. 3, в 2007 г. в сопредельных с Беларусью странах уровень инфляции значительно возрос по сравнению с 2006 г. Наибольший рост потребительских цен отмечен в Латвии и Украине - 114,1 и 116,6% соответственно. Значительно превышен среднеевропейский уровень инфляции в Польше и Литве. Причем для всех этих стран характерен резкий рост цен на продовольствие, которое традиционно составляет существенную долю потребительской корзинки именно в странах Восточной Европы.

Таблица 3. Уровень инфляции в различных странах (декабрь к декабрю), %

Источник:рассчитано по данным Евростата и МВФ.

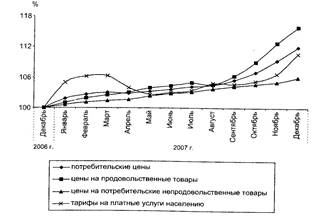

В Беларуси темпы роста цен по компонентам потребительской корзины были следующими: продовольственные товары - 115,9%; непродовольственные товары - 105,9%; платные услуги населению- 110,5% (рис. 2).Цепы на непродовольственные товары по сравнению с другими компонентами увеличивались в течение года в соответствии с прогнозными среднемесячными темпами - 0,5%. Традиционно с сильно опережающими темпами возросли за год цены на бензин - 120.0%, существенно повысились цены на моющие средства, печатные издания, строительные материалы — 111,8; 110,7 и 107,8% соответственно.

Увеличились за год на 16,8; 23,6 и 32,4% цены на кирпич, шифер, цемент соответственно. Рост цен на основные стройматериалы определяется как постоянно увеличивающимся спросом, так и недостатком предложения по данным позициям со стороны предприятий строительной индустрии.

Рост цен по продовольственной группе товаров оказал наиболее заметное влияние на итоговый уровень инфляции. Следует отметить, что только в IV квартале 2007 г. темпы роста цен на продовольствие составили 109,1%, в то время как за предыдущие девять месяцев они равнялись 106,3%.

Рис. 2. Изменение индекса потребительских цен и его составляющих.

В Программе социально-экономического развития Республики Беларусь на 2006-2010 гг. уровень возмещения установлен в размере 62%. Для его достижения в 2008-2010 гг. необходимо определить траекторию повышения тарифов на услуги жилищно-коммунального хозяйства, корреспондирующую с ростом доходов населения.

Вклад составляющих потребительской корзинки в прирост цен за год составил: продовольственные товары - 8,3; непродовольственные - 1,5; платные услуги населению - 2,3 п.п. Вклад сезонных товаров (овощи и фрукты) в прирост цен потребительского рынка равнялся 0,8 п.п. (рост цен по этой группе - 123,3%); регулируемой группы товаров и услуг - 3,1 п.п. (111,9%); нерегулируемой -8,2 п.п. (111,6%).

Таким образом, на долю базовой инфляции в истекшем году пришлось 67,8% общего прироста потребительских цен. Кстати отметить: высокий уровень базовой инфляции не был результатом ухудшения параметров денежно-кредитной политики. Рублевая денежная масса увеличилась всего на 1,9% за 11 месяцев 2007 г., т.е. со стороны монетарных факторов давление на цены было незначительным. Рост цен инициирован со стороны издержек, при этом основную роль сыграл резкий рост цен на импортируемые энергоносители. Увеличение цен на энергоносители самым непосредственным образом сказалось на ценах производителей, а затем на ценах потребительского рынка.[2]

Индекс цен производителей промышленной продукции в 2007 г. составил 117,1%; продукции производственно-технического назначения- 118,9; потребительских товаров - 112,7%. В среднемесячном исчислении ИЦППП был равен 1,3%, что значительно превысило установленный предельный индекс изменения отпускных цен (тарифов) на товары (работы, услуги) в размере не более 0,5% за один месяц (Постановление СМ Республики Беларусь от 30.12. 2006 г. и Письмо Министерства экономики № 12-01-09/687 от 2 февраля 2007 г. о предельном индексе изменения отпускных цен (тарифов) в 2007 г.). Достаточно близкие к установленному параметру среднемесячные темпы прироста цен отмечены в машиностроении и металлообработке (0,55%), химической (0,6%) и легкой промышленности (0,67%). Более всего превышены целевые параметры в электроэнергетике (2,5%) и топливной промышленности (2,3%), цены на продукцию которых непосредственно зависят от цен на энергоносители. На долю этих отраслей приходится 49,5% прироста цен производителей промышленной продукции. Значимым был вклад в рост цен и производителей пищевой промышленности - 12,4%. Если в энергетике и топливной промышленности ценовую динамику определял I квартал, то в пищевой промышленности цены на продукцию резко возросли в IV квартале (8,6 из 15,8% годового прироста).

Таким образом, динамика цен производителей в 2007 г. во многом определялась влиянием внешних факторов, а именно изменившимися условиями поставок энергоносителей в I квартале. В последующие месяцы промышленность постепенно адаптировалась, и воздействие со стороны роста цен на энергоносители несколько нивелировалось. Вместе с тем в 2008 г. угроза давления на инфляционные процессы со стороны роста издержек производства остается, и это вызывает необходимость разработки антиинфляционных мер, предусматривающих использование не только инструментов налоговой и денежно-кредитной политики, но и внедрение прогрессивных систем управления издержками.

Рекомендации Международного валютного фонда и других международных финансовых организаций по обеспечению финансовой стабилизации сводятся к следующему комплексу мер: [2]

— жёсткий контроль над объёмом денежной массы;

— обеспечение (насколько это возможно) стабильности валютного курса и привязка эмиссии любых долговых обязательств государства к объёму валютных резервов;

— последовательное снижение, а затем ликвидация бюджетного дефицита.

Даная логика преодоления инфляции исходит из предположения, будто инфляционные процессы порождены преимущественно монетарными факторами, и их можно нейтрализовать, приводя в действие главным образом монетарные рычаги влияния на макроэкономическую систему. Данный процесс, но данным Минэкономразвития России, в 2005 г. только на 61% обусловливался денежными факторами, то есть ещё присутствует большое количество других факторов.

В первую очередь, вызывает возражения требование сжатия объёма денежной массы с целью обуздания инфляционных процессов. Если резкое увеличение денежной массы провоцирует инфляцию, то из этого не следует, что сжатие денежной массы является рецептом эффективной борьбы с инфляцией. Единственным объяснением, почему сжатие объёма денежной массы должно привести к подавлению инфляции, является формула И. Фишера: MV = PV . Тем не менее, отсюда не вытекает, почему, сокращая объём денежной массы М, можно снизить общий уровень цен Р. Практика показывает, что вследствие данной логики действий падает лишь валовой выпуск V . Наоборот, искусственное сокращение объёма денежной массы вызывает рост процентной ставки, что приводит к росту издержек предприятий. Поэтому вместо борьбы с инфляцией правительство провоцирует инфляцию издержек. При этом не берётся в расчёт, что в трансформирующейся экономике коэффициент монетизации и без того находится в критическом состоянии (0.10 в РБ в 2006 г., 0.19 - в России, 0.46 - в Польше). До критического уровня (не менее 60% от ВВП) денежную массу замещают доллары США, тем самым выводя из процесса регулирования большую часть денег. Таким образом, ввиду роста стоимости коммерческих кредитов, в несколько раз превышающей рентабельность реального сектора, денежные ресурсы покидают его и уходят в сферу торговли, финансовых спекуляций и т. д. Тем самым органы управления не добиваются объявленных целей подавления инфляции, а только утрачивают важнейший рычаг контроля над монетарной системой страны.

Стратегические исследования временных рядов, выражающих плодовые макроэкономические показатели 28 стран с переходной экономикой в 1990-е гг., показали, что положительная корреляция между темпами инфляции и совокупным объёмом денежной массы M 1 наблюдалась только в Украине и Румынии, а отрицательная — в Венгрии, Словении, Чехии, Словакии, Молдавии, Азербайджане, Казахстане, Эстонии, Литве, Китае и Вьетнаме, а также в Латвии и России. При этом устойчивую отрицательную корреляцию между темпами инфляции и отношением M 1 к ВВП демонстрируют Польша, Словения и Китай (в этих странах она составляет более 80%), а также Румыния и Хорватия. Исследования, проведенные экспертами Всемирного банка, также показали наличие вполне определённой обратной корреляции между степенью монетизации экономики и темпами инфляции: чем меньше денег в обращении, тем выше темпы инфляции. Этот вывод, противоречащий монетаристской логике, неудивителен и, более того, легко объясним, если принять во внимание упомянутый выше эффект процентной ставки.

Другие объяснения этого факта заключаются в том, что органы управления могут контролировать (до известных пределов) лишь объём денежного агрегата Ml , тогда как обращение менее ликвидных агрегатов с гораздо большим трудом поддаётся управлению. Поэтому жёсткое ограничение массы Ml реально вызывает не снижение объёма денежной массы, а лишь ухудшение её качества: взамен относительно ликвидных и легко учитываемых денежных ресурсов начинается обращение разного рода финансовых неликвидов (векселей, сертификатов, иных долговых обязательств). Очевидно, лишь по иронии предлагаемый экспертами МВФ комплекс мер называют обретением контроля над объёмом денежной массы, тогда как па самом деле её реальный объём в результате применения таких рекомендаций выходит из-под контроля правительства и ведёт к долларизации экономики.

Сжатие денежной массы негативно сказывается на реальном секторе экономики. Потому как в здоровой, растущей экономике имеет место мультипликатор спроса (один рубль, выплаченный из бюджета государства, оборачивается несколькими рублями инвестиций, вложенных в разные отрасли хозяйства, по цепочке предъявляющие спрос на продукцию друг друга), так же в кризисной экономике включается обратный мультипликатор. Попытка сжатия денежной массы, которая проводилась в России, Украине и в Республике Беларусь, ничего хорошего не могла дать ещё и потому, что не учитывался низкий коэффициент монетизации, который имеет место в экономиках этих стран. При этом он в несколько раз меньше порогового значения (60%). В Республике Беларусь он равен 10%, то есть при объёме ВВП (по паритету покупательной способности) 100 млрд долл. СШАнашей экономике недостаёт денежной массы в размере 50 млрд долл. США, которую замещают иностранные денежные знаки, в основном доллары США.[2]

Возникает закономерный вопрос: в чём причина белорусской инфляции? Из экономической теории известно, что основной причиной инфляции является превышение денежной массы над товарной. Нам представляется, что причин несколько.

Известно, что курс белорусского рубля занижен более чем в 4 раза от паритета покупательной способности. По этой причине наши внутренние цены в 4 раза меньше внешних. Поскольку экономика страны открытая, то по закону «сообщающихся сосудов» внутренние цены будут постоянно стремиться достичь уровень мировых, что мы и наблюдаем на практике. Поэтому растут издержки наших товаропроизводителей, что вызывает рост цен товаров и услуг и, соответственно, инфляцию. Что в такой ситуации следует предпринять?

1. Необходимо путём взвешенных и продуманных мер провести дедолларизацию экономики. Такой процесс уже начался, население поверило в белорусский рубль, и эту тенденцию надо укреплять.

2.Принять программу по переходу цен нашей экономики на уровень цен европейских стран.

3.Установить монетарные нормативы, пропорции, значения на уровне европейских стран.

На уровень инфляции может влиять так называемый инфляционный перегрев экономики, когда быстрый прирост инвестиций не вызывает адекватного увеличения текущего объёма ВВП в силу его приближения к уровню потенциального ВВП. Как известно, потенциальный объём ВВП определяется последней единицей предельного (наиболее дефицитного) ресурса. В экономике Китая, например, в течение последних двух десятилетий таким предельным ресурсом является электроэнергия. В трудодефицитных регионах достижение потенциального ВВП связано с состоянием так называемой полной занятости. В капита-лодефицитных регионах достижение потенциального ВВП связано со степенью перевода национального вещественного богатства в удобную денежную форму. Такое состояние характерно для развивающихся стран и стран с переходной экономикой, у которых обычно стоимость земли, ископаемых богатств и недвижимости не представлена в банковском капитале ввиду отсутствия соответствующих правовых и институциональных изменений. В период инфляционного перегрева стимулирование инвестиционного процесса наталкивается на ограничения в виде дефицита ресурсов, количество которых не может быть в надлежащей степени увеличено, вследствие чего прирост инвестиций вызывает подъём общего уровня цен без адекватного приращения ВВП.

Таким дефицитным ресурсом для Республики Беларусь, России и Украины, безусловно, является денежный капитал. Например, чтобы достичь европейского качества рыночной среды нам необходимо создать около 300 тысяч субъектов малого и среднего бизнеса. Из расчёта USD 50 тыс. на создание одного субъекта требуется USD 15 млрд. Наши банковские активы равняются USD 5—6 млрд, и в то же время наша земля, которая стоит USD 40 млрд, и жильё в сумме 30 млрд, не имеют денежного выражения в банковском капитале страны. Вывод один: срочно вводить ипотеку, которая сможет вовлечь эту серьёзную стоимость в хозяйственный оборот.

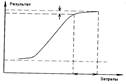

Важнейшим источником инфляции в наших странах следует считать технологическую деградацию производства. В самом деле, инвестиции в стареющие технологические уклады вызывают неизбежное нарастание инфляции издержек. Каждая технология развивается по закону S-образной (ло гистической) кривой: фаза латентного (скрытого) развития, фаза резкого взлёта, приносящая значительную прибыль при сравнительно небольших затратах, и, наконец, фаза отмирания, когда технология становится неэффек-тивным объектом инвестирования. Отмирающие технологии, находящиеся в последней фазе «жизненного» цикла и приближающиеся к технологическим пределам, подобны «чёрным дырам»: они способны «поглотить» любой объём инвестиций, от которых ни страна, ни отдельное предприятие никогда не получат адекватной отдачи (рис. 3).[3]

Рис. 3. Инвестиции в стареющие технологические уклады

По этому поводу можно вспомнить трудности с размещением в нашей промышленности китайского кредита в сумме 1 млрд. долл. США. Эти трудности и объясняются отсутствием подходящих объектов для инвестирования с новейшими технологиями, находящимися в фазе резкого взлёта. Поэтому формирование «точек роста», построение системы приоритетов по освоению новейших технологий и на её основе концентрация ресурсов (как технологических, так и финансовых) на избранных направлениях — это ближайшая задача нашего правительства. От государства требуется избирательная поддержка отраслей, которые создадут максимальный спрос и тем самым выступят в роли «локомотива», вытягивающего из трясины всю макроэкономическую систему. Сюда же относится предпринимаемое правительством избирательное финансирование ряда долгосрочных и масштабных проектов (например, логистики), поддержка которых в период инфляции неминуемо выпадает из поля зрения частных экономических интересов и потому становится заботой государства. В период инфляции государство может расширить сферу действия прямого контроля над ценами, прибегая к временному их замораживанию, а иногда к прямому установлению цен на продукцию базовых отраслей и стратегически важные товары. Это энергоносители, услуги транспорта, связи, базовое сырьё, банковские кредиты. Следует заметить, что либерализация ценообразования и финансовой сферы никогда в истории не приводила к подавлению инфляционных процессов.

Проблема приоритетного развития тех или иных форм собственности хотя и имеет значение, всё же не является важнейшей. Обретение государственного контроля вовсе не подразумевает какой бы то ни было национализации производства. Иногда более эффективно оставить основные активы в частных руках, но в то же время усилить сращивание частного бизнеса с государством. Одним из направлений обретения контроля над ведущими отраслями народного хозяйства является введение или усиление государственной монополии внешней торговли по важнейшим группам товаров. Инструментом такой монополии является отмена свободной продажи валюты всем, кроме нерезидентов, для вывоза прибыли от инвестирования. Эта мера применялась всеми странами в переходный период до становления зрелых рыночных отношений и институциональных преобразований.

Поскольку инфляционные процессы в современных макроэкономических системах, как правило, имеют много причин, для их преодоления нужно действовать в разных направлениях, но должен быть примат монетарной политики. Перечислим ряд мер, которые необходимо принимать в первую очередь: [2]

—дедолларизация экономики;

—введение ипотеки, которая значительно повысит монетизацию экономики;

—обеспечение роста товарного покрытия денежной единицы;

—укрепление курса национальной валюты относительно паритета покупательной способности;

—проведение взвешенной структурной политики государством.

В Республике Беларусь антиинфляционная политика разрабатывается и реализуется в рамках денежно-кредитной политики. Национальный банк разрабатывает и совместно с правительством Республики Беларусь в порядке, установленном Конституцией Республики Беларусь, Банковским кодексом и иными законодательными актами Республики Беларусь.

Национальный банк совместно с правительством Республики Беларусь ежегодно до 1 октября текущего года представляет Президенту Республики Беларусь Основные направления денежно-кредитной политики Республики Беларусь на очередной год. Национальный банк ежеквартально информирует Президента Республики Беларусь и правительство Республики Беларусь об объеме эмиссии денег и о выполнении Основных направлений денежно-кредитной политики Республики Беларусь.

Одним из основных инструментов, позволяющих эффективно воздействовать на снижение темпов инфляции, является ресурсосбережение. Достаточно отметить, что материальные затраты в общих затратах на производство продукции (работ, услуг) в целом по народному хозяйству составляют более 60%, затраты на энергоресурсы (топливо, электроэнергию и теплоэнергию) - соответственно около 20%.

Сокращение ресурсопотребления достигается, с одной стороны, на основе снижения затрат материальных ресурсов непосредственно на предприятиях, с другой - посредством осуществления структурных сдвигов на уровне народного хозяйства и отдельных отраслей. Первый путь в большей мере связан с модернизацией производства и заменой устаревших технологий (хотя, безусловно, определенный эффект могут дать и организационные меры, усиление режима экономии, всемерное стимулирование ресурсосбережения), что требует соответствующих финансовых и инвестиционных вложений при определенном временном лаге.

Второй путь позволяет получить более быстрый эффект, поскольку способствует развитию эффективных и менее ресурсоемких отраслей и производств, предоставляет возможность в какой-то мере маневрировать материальными ресурсами на существующих производственных мощностях и ускоренно развивать перспективные направления, получая тем самым дополнительный кумулятивный эффект.

Поддержание низкоэффективных производств (хотя отдельные предприятия необходимо сохранять) приводит, в конечном счете, к консервации неэффективной системы производства, ее высокой материало- и энергоемкости. Поэтому необходимо сокращать государственную поддержку материало- и ресурсоемких убыточных и низкорентабельных производств, более широко применяя рыночные методы по повышению эффективности их функционирования (реструктуризацию, смену форм собственности, санацию, банкротство и др.).

Характерной особенностью работ по экономии и рациональному использованию топливно-энергетических ресурсов, сырья и материалов в ближайшей перспективе должен стать комплексный и предметный подход к их осуществлению, реальное обеспечение ресурсо- и энергосберегающих мероприятий финансовыми и другими видами ресурсов. При этом значительная активизация работ предусматривается по следующим направлениям: [3]

• совершенствование отраслевой, технологической и территориальной структуры народного хозяйства в направлении сокращения доли ресурсо- и энергоемких производств;

• увеличение масштабов внедрения ресурсо- и энергосберегающих мероприятий на основе внедрения прогрессивных технологических процессов и оборудования во всех сферах народного хозяйства;

• расширение спектра организационно-экономических мер, направленных на сокращение потерь при добыче, производстве, хранении, транспортировке, использовании топлива и энергии, сырья и материалов;

• оптимизация топливно-энергетического баланса страны на основе повышения уровня использования вторичных энергетических ресурсов, нетрадиционных и возобновляемых источников энергии, замещения высококачественных органических топлив менее дефицитными и дешевыми энергоресурсами;

• приоритетное использование отечественного сырья и материалов, местных видов топлива при производстве продукции.

Таким образом, инфляция представляет собой комплексную проблему, и чисто монетарными методами преодолеть ее невозможно. Для ее решения необходима системная программа, охватывающая как аспекты, связанные с энерго- и ресурсосбережением, так и совершенствованием системы ценообразования, налогообложения, ужесточением бюджетных ограничений и смягчением проблемы неплатежей. Что касается денежно-кредитной политики, то она должна последовательно ужесточаться, но без разного рода «шоковых потрясений» и по мере проведения общеэкономических преобразований. Последний вывод, на который хотелось бы указать, заключается в том, что не стоит пренебрегать достижениями современной западной экономической науки, также нет смысла искать в ней готовые рецепты для решения наших проблем, так как не существует неких универсальных рецептов для борьбы с инфляцией. Каждая экономика представляет собой в той или иной степени специфическую систему, и для обоснования антиинфляционной политики необходим соответствующий анализ ее конкретных экономических особенностей.

З аключение

С проблемой высокой инфляции сталкивались практически все страны мира, и каждая из них в решении этой проблемы шла своим путем, хотя в действиях, направленных на снижение инфляции, имелось и много общего.

В результате выполнения курсовой работы можно сделать следующие выводы:

1. Инфляция представляет собой многофакторное явление, которое проявляется в росте общего уровня цен и в обесценении денежных знаков по отношению к реальным активам. Не всякое изменение цен на отдельные товары обязательно является инфляцией. Оно может быть вызвано улучшением качества продуктов, условий внешней торговли, другими факторами. В противоположность инфляции под дефляцией понимается общее падение цен и издержек. Замедление роста цен называется дезинфляцией.

2.Рост спроса в экономике обычно приводит к повышению цен, зарплаты, занятости, реального объема производства. Этот процесс может выглядеть как инфляция издержек, даже если в действительности рост издержек вызван сильным давлением спроса. На практике оба вида инфляции протекают одновременно и взаимодействуют между собой.

3.Последствия инфляции многообразны, противоречивы и заключаются в перераспределении национального дохода; уменьшению политической стабильности общества; снижению конкурентоспособности национальных товаров; снижению реальной стоимости сбережений и т.д.

4.Антиинфляционные меры в сфере экономики происходят на фоне существования значительных отраслевых и других диспропорций, которые заключают в себе потенциальную возможность нарушения сбалансированности денежного обращения, тогда наряду с другими инфляционными мероприятиями следует проводить структурную перестройку производства в соответствии с потребностями общественного хозяйства.

5. Начиная с 2000 г. в стране отмечается положительная динамика снижения уровня инфляции. В 2006 г. достигнут наименьший ее уровень- 6,6%. В 2007 г. прирост цен потребительского рынка составил 12,1%, что значительно превысило прогнозные параметры - 6-8%.

6. Поскольку инфляционные процессы в современных макроэкономических системах, как правило, имеют много причин, для их преодоления нужно действовать в разных направлениях, но должен быть примат монетарной политики. Перечислим ряд мер, которые необходимо принимать в первую очередь:

—дедолларизация экономики;

—введение ипотеки, которая значительно повысит монетизацию экономики;

—обеспечение роста товарного покрытия денежной единицы;

—укрепление курса национальной валюты относительно паритета покупательной способности;

—проведение взвешенной структурной политики государством.

7. Инфляция представляет собой комплексную проблему, и чисто монетарными методами преодолеть ее невозможно. Для ее решения необходима системная программа, охватывающая как аспекты, связанные с энерго- и ресурсосбережением, так и совершенствованием системы ценообразования, налогообложения, ужесточением бюджетных ограничений и смягчением проблемы неплатежей. Что касается денежно-кредитной политики, то она должна последовательно ужесточаться, но без разного рода «шоковых потрясений» и по мере проведения общеэкономических преобразований.

Последний вывод, на который хотелось бы указать, заключается в том, что не стоит пренебрегать достижениями современной западной экономической науки, также нет смысла искать в ней готовые рецепты для решения наших проблем, так как не существует неких универсальных рецептов для борьбы с инфляцией. Каждая экономика представляет собой в той или иной степени специфическую систему, и для обоснования антиинфляционной политики необходим соответствующий анализ ее конкретных экономических особенностей.

Список использованных источников

1. Закон Республики Беларусь от 28 декабря 2007 г. № 259-З «О бюджете Республики Беларусь на 2008 год».// Национальная экономическая газета. 2008. 18 янв.

2. Антиинфляционная политика: пути реализации / В.В. Пинигин, Г.Л. Вардеванян, В.Г. Василега и др. Под ред. В.В. Пинигина. – Мн.: НИЭИ Минэкономики, 2002.

3. Базылев Н.И., Гурко С.П., Базылева М.Н. Макроэкономика. -М.: Инфра-М, 2003.

4. Бирюкова О. Дневник успеваемости белорусской экономики // Белорусский рынок. 2003. №48. С. 12-13.

5. Борисова Г.Б. Высокая инфляция: современный опыт борьбы с ней, успехи и провалы // Вестник МГУ. Сер. 6. Экономика. 2003. №3. С. 71-81.

6. Дашкевич В. Видения светлого будущего // Белорусский рынок. 2003. № 44. С. 9.

7. Ивашковский С.Н. Макроэкономика. -М.: Дело, 2002.

8. Инфляция должна быть подавлена // Белорусский рынок. 2006. №16. С.19.

9. Корбут Н. Финансовая система жива, специалисты реально оценивают проблемы и имеют программы последовательных действий. // Финансы. Учет. Аудит. 2007. № 2. С. 4-6.

10. Кухтик Л. 2006 год: платежи в целевые бюджетные фонды. // Национальная экономическая газета. 2006. №8. С. 5-7.

11. Масинкевич Н. Бремя станет легче? // Национальная экономическая газета. 2006. 06 сент. С. 13.

12. Образкова Т.В. Особенности прогнозирования бюджетно-налоговой сферы. // Белорусский экономический журнал. 2007. № 2. С. 26-29.

13. Основные направления социально-экономического развития Республики Беларусь на период до 2010 г. / Сост. М.И. Плотницкий. - Мн.: Мисанта, 2002.

14. Ракова Е.Ю. Анализ факторов роста потребительских цен в Республике Беларусь // Проблемы экономико-математического моделирования. 2006. С. 103-115.

15. Республика Беларусь в цифрах: краткий статистический сборник. / В.И. Зиновский и др.; Под общ. ред. Л.Л. Рыбчик. -Мн.: Министерство статистики и анализа, 2007.

16. Скуратович К. Цена продбезопасности // Белорусский рынок. 2006. №47. С. 8.

17. Тарасов В. Ожидается усиление рубля // Белорусский рынок. 2006. №37. С. 14.

18. Экономическая теория: Учебник. 2-е изд. перераб. и доп. / Н.И. Базылев, А.В. Бондарь, С.П. Гурко и др.; Под ред. Н.И. Базылева, С.П. Гурко. – Мн.: БГЭУ, 1997.