| Скачать .docx |

Курсовая работа: Аналіз фінансового стану підприємства

Зміст

Вступ

1. Загально-теоретичні аспекти фінансового стану підприємства

1.1 Види, завдання та інформаційна база аналізу фінансового стану підприємства

1.2 Інформаційне забезпечення оцінки фінансового стану підприємств

2. Методика комплексного аналізу фінансового стану підприємства

2.1 Аналізу майна підприємства та джерел його формування

2.2 Аналіз ділової активності підприємства

2.3 Аналіз ліквідності та платоспроможності, стійкості та рентабельності

3. Комплексна оцінка фінансового стану підприємства (на прикладі ВАТ "Парадіз")

3.1 Фінансовий аналіз діяльності підприємства

3.2 Напрямки поліпшення фінансового стану підприємства

Висновки

Список літератури

Додаток А

Додаток Б

Додаток В

Вступ

У сучасних умовах кожне підприємство повинно чітко орієнтуватись у складному лабіринті ринкових відносин, правильно оцінювати виробничий та економічний потенціал, стратегію подальшого розвитку, фінансовий стан як свого підприємства, так і підприємств-партнерів.

Під фінансовим станом підприємства розуміють ступінь забезпеченості підприємства необхідними фінансовими ресурсами для здійснення ефективної господарської діяльності та своєчасного проведення господарської діяльності та своєчасного проведення грошових розрахунків за своїми зобов'язаннями.

Фінансовий стан підприємств залежить від результатів його виробничої, комерційної та фінансово-господарської діяльності. Тому на нього впливають усі ці види діяльності підприємства. Передовсім на фінансовому стані підприємства позитивно позначаються безперебійний випуск і реалізація високоякісної продукції.

Аналіз фінансового стану - це частина загального аналізу господарської діяльності підприємства, який складається з двох взаємозв'язаних розділів: фінансового та управлінського аналізу.

Розподіл аналізу на фінансовий та управлінський зумовлений розподілом системи бухгалтерського обліку, яка склалася на практиці, на фінансовий та управлінський облік. Це ж породжує поділ аналізу на зовнішній та внутрішній. Такий поділ аналізу для самого підприємства є декілька умовним, тому що внутрішній аналіз може розглядатися як продовження зовнішнього аналізу і навпаки. В інтересах справи обидва види аналізу доповнюють один одного основною інформацією.

Головною метою аналізу фінансового стану є своєчасне виявлення та усунення недоліків у фінансовій діяльності підприємства і пошук резервів зміцнення фінансового стану підприємства та його платоспроможності.

Основними завданнями аналізу фінансового стану є:

дослідження рентабельності та фінансової стійкості підприємства;

дослідження ефективності використання майна (капіталу) підприємства, забезпечення підприємства власними оборотними коштами;

об'єктивна оцінка динаміки та стану ліквідності, платоспроможності та фінансової стійкості підприємства;

оцінка становища суб'єкта господарювання на фінансовому ринку та кількісна оцінка його конкурентоспроможності;

аналіз ділової активності підприємства та його становища на ринку цінних паперів;

визначення ефективності використання фінансових ресурсів.

Одна з найважливіших характеристик фінансового стану підприємства - забезпечення стабільності його діяльності в майбутньому. Вона пов‘язана із загальною фінансовою структурою підприємства, його залежністю від кредиторів та інвесторів.

Предметом фінансового аналізу підприємства є його фінансові ресурси, їх формування та використання. Для досягнення основної мети аналізу фінансового стану підприємства - об'єктивної його оцінки та виявлення на цій основі потенційних можливостей підвищення ефективності формування й використання фінансових ресурсів - можуть застосовуватися різні методи аналізу.

Оцінка фінансової стійкості підприємства має на меті об‘єктивний аналіз величини та структури активів і пасивів підприємства і визначення на цій основі міри його фінансової стабільності й незалежності, а токож відповідальності фінансово-господарської діяльності.

Стійкий фінансовий стан підприємства формується в процесі всієї його господарської діяльності. Тому оцінку фінансового стану можна об‘єктивно здійснити не через один, навіть найважливіший, показник, а тільки за допомогою комплексу, системи показників, що детально й усебічно характеризують господарське становище підприємства.

Показники оцінки фінансового стану підприємства мають бути такими, щоб усі ті, хто пов‘язаний із підприємництвом економічними відносинами, могли одержати відповідь на запитання, наскільки надійне підприємство як партнер у фінансовому відношенні, а отже, прийняти рішення про економічну доцільність продовження або встановлення таких відносин з підприємством. У кожного з партнерів підприємства - акціонерів, банків, податкових адміністрацій - свій критерій економічної діяльності. Тому й показники оцінки фінансового стану мають бути такими, щоб кожний партнер зміг зробити вибір, виходячи з власних інтересів.

1. Загально-теоретичні аспекти фінансового стану підприємства

1.1 Види, завдання та інформаційна база аналізу фінансового стану підприємства

Аналіз фінансового стану - це частина загального аналізу господарської діяльності підприємства, який складається з двох взаємозв'язаних розділів: фінансового та управлінського аналізу.

Розподіл аналізу на фінансовий та управлінський зумовлений розподілом системи бухгалтерського обліку, яка склалася на практиці, на фінансовий та управлінський облік. Це ж породжує поділ аналізу на зовнішній та внутрішній. Такий поділ аналізу для самого підприємства є декілька умовним, тому що внутрішній аналіз може розглядатися як продовження зовнішнього аналізу і навпаки. В інтересах справи обидва види аналізу доповнюють один одного основною інформацією.

Фінансовий аналіз, який основується на даних лише бухгалтерської звітності, придбаває характер зовнішнього аналізу, тобто аналізу, який проводиться за межами підприємства зацікавленими контрагентами, власниками або державними органами. Аналіз на основі лише звітних даних містить доволі обмежену частину інформації про діяльність підприємства і не дозволяє розкрити всіх секретів фірми. Обидва види аналізу взаємозв'язані, мають спільну інформаційну базу (риc.1.1).

Рисунок 1.1 - Місце фінансового аналізу у загальній системі аналізу господарської діяльності підприємства

![]()

![]()

![]()

| Фінансовий аналіз | Управлінський аналіз |

![]()

![]()

![]()

![]()

![]()

![]()

![]()

![]()

Зовнішній фінансовий аналіз за даними публічної фінансової (бухгалтерської) звітності |

Внутрішньо- господарський аналіз за даними бухгалтерського обліку та звітності |

Внутрішньо- господарський аналіз за даними управлінського обліку |

Особливостями зовнішнього фінансового аналізу є:

орієнтація аналізу на публічну, зовнішню звітність підприємства;

множинність об'єктів-користувачів;

різноманітність цілей і інтересів суб'єктів аналізу;

максимальна відкритість результатів аналізу для користувачів.

Основним змістом зовнішнього фінансового аналізу, який здійснюється партнерами підприємства, контролюючими органами на основі даних публічної фінансової звітності, є:

аналіз абсолютних показників прибутку;

аналіз показників рентабельності,

аналіз фінансового стану, фінансової стійкості, стабільності підприємства, його платоспроможності та ліквідності балансу;

аналіз ефективності використання залученого капіталу;

економічна діагностика фінансового стану підприємства.

На відміну від внутрішнього, відповідні складові зовнішнього аналізу більш формалізовані та менш деталізовані.

Результати цього аналізу використовуються для планування, контролю та прогнозування фінансового стану підприємства. Його мета - встановлювати планомірне надходження грошових коштів і розмістити власні та позичені кошти таким чином, щоб забезпечити нормальне функціонування підприємства, одержання максимального прибутку і запобігти банкрутству.

Успішна діяльність підприємства в умовах ринку значною мірою залежить від того, наскільки точно і безпомилково воно обиратиме собі ділових партнерів.

Основним змістом внутрішнього (традиційного) аналізу фінансового стану підприємства є:

аналіз майна (капіталу) підприємства;

аналіз фінансової стійкості та стабільності підприємства;

оцінка ділової активності підприємства;

аналіз динаміки прибутку та рентабельності підприємства факторів, що на них впливають;

аналіз кредитоспроможності підприємства;

оцінка використання майна та вкладеного капіталу;

аналіз власних фінансових ресурсів;

аналіз ліквідності та платоспроможності підприємства;

аналіз самоокупності підприємства.

Основні відмінності між зовнішнім та внутрішнім аналізами ілюструє таблиця 1.1

Таблиця 1.1 - Ознака видів фінансового аналізу

| Ознака | Фінансовий аналіз | ||

| Зовнішній | Внутрішній | ||

| Інформаційна база аналізу | Фінансова звітність (публічна) | Бухгалтерський управлінський облік та звітність | |

| Рівень регламентації правил | Держава | Підприємство | |

| Суб’єкти аналізу (користувачі) | Підприємство і його прямі та непрямі ділові партнери | Підприємство | |

| Відкритість результатів аналізу | Відкриті | Комерційна таємниця | |

Головною метою аналізу фінансового стану є своєчасне виявлення та усунення недоліків у фінансовій діяльності підприємства і пошук резервів зміцнення фінансового стану підприємства та його платоспроможності.

При цьому першочерговими завданнями аналізу є:

загальна оцінка фінансового стану та чинників, що його зумовлюють;

вивчення відповідності між коштами та джерелами, раціональності їх розміщення та ефективності використання;

визначення причинно-наслідкових зв'язків між різними показниками виробничої, комерційної та фінансової діяльності і на основі цього оцінка виконання плану щодо надходження фінансових ресурсів та їх використання з позицій зміцнення фінансового стану підприємства;

дотримання фінансової, розрахункової та кредитної дисципліни;

визначення ліквідності та фінансової стабільності підприємства;

аналіз ділової активності підприємства та його становища на ринку цінних паперів;

прогнозування можливих фінансових результатів, економічної рентабельності, виходячи з реальних умов господарської діяльності й наявності власних і залучених коштів, розробка моделей фінансового стану при різних варіантах використання ресурсів;

розробка конкретних заходів, спрямованих на більш ефективне використання фінансових ресурсів і зміцнення фінансового стану підприємства [13].

За результатами аналізу розробляються заходи поліпшення фінансового стану підприємства.

Залежно від змісту і завдань аналізу використовують такі основні інформаційні джерела: фінансову звітність; статистичну звітність; дані внутрішньогосподарського (управлінського) бухгалтерського обліку; дані з облікової документації (вибіркові дані); експертні оцінки.

1.2 Інформаційне забезпечення оцінки фінансового стану підприємств

Інформаційною базою для оцінювання фінансового стану підприємства є дані:

балансу (форма № 1);

звіту про фінансові результати (форма № 2);

звіту про рух грошових коштів (форма № 3);

звіту про власний капітал (форма № 4);

дані статистичної звітності та оперативні дані.

Інформацію, яка використовується для аналізу фінансового стану підприємств, за доступністю можна поділити на відкриту та закриту (таємну). Інформація, яка міститься в бухгалтерській та статистичній звітності, виходить за межі підприємства, а отже є відкритою.

Кожне підприємство розробляє свої планові та прогнозні показники, норми, нормативи, тарифи та ліміти, систему їх оцінки та регулювання фінансової діяльності. Ця інформація становить комерційну таємницю, а іноді й "ноу-хау". Відповідно до чинного законодавства України підприємство має право тримати таку інформацію в секреті. Перелік її визначає керівник підприємства.

Усі показники бухгалтерського балансу та звітності взаємо-зв’язані один з одним. Їх цінність для своєчасної та якісної оцінки фінансового стану підприємства залежить від їхньої вірогідності та дати складання звіту.

У цілому бухгалтерський баланс складається з активу та пасиву і свідчить про те, як на певний час розподілено активи та пасиви і як саме здійснюється фінансування активів за допомогою власного та залученого капіталу.

З погляду фінансового аналізу є три основні вимоги до бухгалтерської звітності.

Вона повинна уможливлювати:

оцінку динаміки та перспектив одержання прибутку підприємством;

оцінку наявних у підприємства фінансових ресурсів та ефективності їх використання;

прийняття обгрунтованих управлінських рішень у сфері фінансів для здійснення інвестиційної політики.

Фінансовий аналіз - це спосіб оцінювання і прогнозування фінансового стану підприємства на підставі його бухгалтерської та фінансової звітності і оперативних даних.

Звіт про фінансові результати відображає ефективність (неефективність) діяльності підприємства за певний період. Якщо баланс відображає фінансовий стан підприємства на конкретну дату, то звіт про прибутки та доходи дає картину фінансових результатів за відповідний період (квартал, півріччя, 9 місяців, рік).

У звіті про фінансові результати наводяться дані про дохід (виручку) від реалізації продукції (товарів, робіт, послуг); інші операційні доходи; фінансові результати від операційної діяльності (прибуток чи збиток); дохід від участі в капіталі; інші доходи та фінансові доходи; фінансові результати від звичайної діяльності до оподаткування (прибуток чи збиток); фінансові результати від звичайної діяльності (прибуток чи збиток); надзвичайні доходи чи витрати; чисті прибуток чи збиток.

Отже, порівняно із формою звітності, яка діяла раніше, суттєво розширено показники доходів і прибутків підприємства.

Загальні вимоги до фінансової звітності викладено в положенні (стандарті) бухгалтерського обліку 1 (далі - П (С) БО 1), затвердженому наказом Міністерства фінансів України від 31.03.99 №87. Дане положення визначає:

мету фінансових звітів;

їх склад;

звітний період;

якісні характеристики та принципи, якими слід керуватися під час складання фінансових звітів;

вимоги до розкриття інформації у фінансових звітах.

П (С) БО 1 треба застосовувати за підготовки й надання фінансових звітів підприємствами, організаціями, установами та іншими юридичними особами (далі - підприємствами) усіх форм власності (крім банків і бюджетних установ). Проте тут не розглядаються правила складання консолідованої фінансової звітності.

Основою П (С) БО 1 є Міжнародний стандарт бухгалтерського обліку 1 (переглянутий у 1997 р) Комітету з Міжнародних стандартів бухгалтерського обліку.

Фінансова звітність визначена П (С) БО 1 як бухгалтерська звітність, яка відображає фінансовий стан підприємства і результати його діяльності за звітний період.

Метою такої звітності є забезпечення загальних інформаційних потреб широкого кола користувачів, які покладаються на неї як на основне джерело фінансової інформації під час прийняття економічних рішень (табл.1.2).

Таблиця 1.2 - Інформаційні потреби основних користувачів фінансових звітів

| Користувачі звітності | Інформаційні потреби |

| Інвестори, власники | Придбання, продаж та володіння цінними паперами Участь у капіталі підприємства Оцінка якості управління Визначення суми дивідендів |

| Керівництво підприємства | Регулювання діяльності підприємства |

| Банки, постачальники та інші кредитори | Забезпечення зобов’язань підприємства Оцінка здатності підприємства своєчасно виконувати свої зобов’язання |

| Замовники | Оцінка здатності підприємства своєчасно виконувати свої зобов’язання |

| Працівники підприємства | Оцінка здатності підприємства своєчасно виконувати свої зобов’язання Забезпечення зобов’язань підприємства перед працівниками |

| Органи державного управління | Формування макроекономічних показників |

Для прийняття економічних рішень користувачам фінансових звітів необхідна інформація про фінансовий стан, результати діяльності та зміни у фінансовому стані підприємства. Зазначені інформаційні потреби обумовили склад фінансової звітності. За П (С) БО 1, до неї належать:

баланс;

звіт про фінансові результати;

звіт про рух грошових коштів;

звіт про власний капітал;

примітки до звітів.

Інші звіти (звернення ради директорів до акціонерів, звіт керівництва компанії, звіт аудитора тощо), які включені до звітності підприємства, не є фінансовою звітністю.

Новий склад звітності відповідає вимогам Міжнародних стандартів бухгалтерського обліку (рис.1.1).

Попередній склад |

Новий склад |

| Склад бухгалтерської звітності за Інструкцією про порядок заповнення форм річного бухгалтерського звіту, затв. Мінфіном України № 139 від 18 серпня 1995 року, з наступними змінами і доповненнями | Склад фінансової звітності за П (С) БО 1 |

| Баланс (форма № 1) | Баланс |

| Звіт про фінансові результати (форма № 2) | Звіт про фінансові результати |

| Звіт про фінансово-майновий стан (форма № 3) | Звіт про власний капітал |

| Пояснювальна записка | Звіт про рух грошових коштів |

| Примітки |

Рисунок 1.1 - Зміни у складі звітності підприємств

Компоненти фінансової звітності відображають різні аспекти господарських операцій і подій за звітний період, відповідну інформацію попереднього звітного періоду, розкриття облікової політики та її змін, що робить можливим ретроспективний аналіз діяльності підприємства (табл.9.2).

Такі компоненти фінансової звітності, як баланс, звіт про фінансові результати, звіт про власний капітал та звіт про рух грошових коштів, складаються зі статей, які об’єднуються у відповідні розділи. [10]

Форми, перелік статей фінансових звітів та їх зміст установлені П (С) БО 2-5. Але підприємство заносить інформацію до тієї чи іншої статті відповідного фінансового звіту тільки тоді, коли:

існує ймовірність збільшення або зменшення майбутніх економічних вигод, пов’язаних із цією статтею;

оцінка статті може бути достовірно визначена.

Наведемо такий приклад. За Інструкцією № 139 про порядок складання річного бухгалтерського звіту підприємство має право відображати в балансі у складі розрахунків з іншими дебіторами штрафи, пені та неустойки, що визнані боргом, або щодо яких отримано рішення суду, арбітражного суду чи іншого повноважного органу про стягнення (див.: п.2.25 Інструкції). Як бачимо, в цьому разі віддається перевага формальним ознакам (підтвердженню боржником або органом, уповноваженим до стягнення штрафів, пені і неустойки), хоча право на отримання відповідних сум підприємство має за чинним законодавством (або безпосередньо за умовами договору поставки чи підряду) і на цій підставі може достатньо достовірно визначити розмір майбутнього надходження грошових коштів. Тому за П (С) БО 1 немає необхідності чекати такого підтвердження, а слід відобразити суму дебіторської заборгованості в балансі. Зрозуміло, що підприємство повинне оцінити ступінь платоспроможності дебітора, інші фактори, пов’язані з даною ситуацією. Обгрунтованість рішення керівництва підприємства щодо цієї суми буде оцінено аудитором.

Таблиця 1.3 - Призначення основних компонентів фінансової звітності

| Компоненти фінансової звітності | Зміст | Використання інформації |

| Баланс | Наявність економічних ресурсів, які контролюються підприємством, на дату балансу | Оцінка структури ресурсів підприємства, їх ліквідності та платоспроможності підприємства; прогнозування майбутніх потреб у позиках; оцінка та прогнозування змін в економічних ресурсах, які підприємство (імовірно) контролюватиме в майбутньому |

| Звіт про фінансові результати | Доходи, витрати та фінансові результати діяльності підприємства за звітний період | Оцінка та прогноз: прибутковості діяльності підприємства; структури доходів та витрат |

| Звіт про власний капітал | Зміни в складі власного капіталу підприємства протягом звітного періоду | Оцінка та прогноз змін у власному капіталі |

| Звіт про рух грошових коштів | Генерування та використання грошових коштів протягом звітного періоду | Оцінка та прогноз операційної, інвестиційної та фінансової діяльності підприємства |

| Примітки | Вибрана облікова політика. Інформація, не наведена безпосередньо у фінансових звітах, але обов’язкова за П (С) БО. Додатковий аналіз статей звітності, необхідний для забезпечення її зрозумілості |

Оцінка та прогноз: облікової політики; ризиків або непевності, які впливають на підприємство, його ресурси та зобов’язання; діяльності підрозділів підприємства тощо |

Для того, щоб фінансова звітність була зрозумілою користувачам, П (С) БО 1 передбачає наявність у ній даних про:

підприємство;

дату звітності та звітний період;

валюту звітності та одиницю її виміру;

відповідні показники (статті) за звітний та попередній періоди;

облікову політику підприємства та її зміни;

аналітичну інформацію щодо статей фінансових звітів;

консолідацію фінансових звітів;

припинення (ліквідацію) окремих видів діяльності;

обмеження щодо володіння активами;

участь у спільних підприємствах;

виявлені помилки та пов’язані з ними коригування;

переоцінку статей фінансових звітів;

іншу інформацію.

Фінансова звітність має бути підготовлена та надана користувачам у певні терміни, які визначаються чинним законодавством. У разі надмірної затримки в наданні звітної інформації вона може втратити свою актуальність.

Дані фінансової звітності є підставою не тільки для оцінки результатів звітного періоду, а й для їх прогнозування. Так, інформація щодо фінансового стану та результатів діяльності часто використовується як підстава для прогнозування майбутнього фінансового стану [7].

Під час підготовки фінансової звітності кожне підприємство розглядається як юридична особа, що відокремлена від власників - фізичних осіб. Таким чином, особисте майно та зобов’язання власників не повинні відображатись у фінансовій звітності підприємства. Тому у фінансовій звітності (зокрема, в балансі) передбачене відображення лише зобов’язань власників стосовно їхніх внесків до капіталу та обов’язкового розподілу частини доходу між власниками (у вигляді відсотків, дивідендів, вилучення капіталу тощо). Цей принцип дістав назву принципу автономності підприємства.

Отже, якщо власник підприємства вносить власні грошові кошти у банк з метою збільшення статутного капіталу даного підприємства, то цю операцію буде відображено у фінансовій звітності. Якщо ж метою власника буде отримання відсотків на власні кошти та їх використання на власні потреби, така господарська операція не вплине на показники фінансової звітності [12].

Фінансові звіти складаються також виходячи з принципу безперервності діяльності підприємства , тобто визнання того, що підприємство не має ні наміру, ані потреби ліквідуватися або суттєво зменшувати масштаби своєї діяльності (принаймні протягом наступного звітного періоду).

За інших обставин, коли події після складання балансу засвідчать наміри підприємства припинити свою діяльність або покажуть неможливість її продовження, підприємство не може використовувати П (С) БО 1 як основу для підготовки своїх фінансових звітів (п.18 П (С) БО 6). Тоді поділ його активів і зобов’язань на необоротні та оборотні (довгострокові і короткострокові) втрачає сенс. Адже підприємство повинне в процесі ліквідації покрити усі свої зобов’язання (спочатку перед кредиторами, потім перед власниками). Тому всі активи стають оборотними, а зобов’язання - короткотерміновими. Переважна оцінка статей балансу за собівартістю також не може бути використана, їх слід переоцінити за ринковою вартістю. Фактично скасовуються майже всі принципи формування фінансової звітності безперервно діючого підприємства [9].

Принцип періодичності передбачає розподіл діяльності підприємства на певні періоди часу (звітні періоди) з метою складання фінансової звітності.

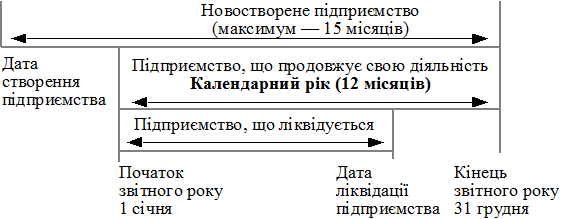

За П (С) БО 1 звітний період становить календарний рік. Проте для новоствореного підприємства або для підприємства, яке ліквідується, тривалість звітного періоду може бути іншою (рис.9.3).

Рисунок 1.2 - Тривалість звітного періоду за П (С) БО 1

Передбачається також складання проміжної звітності (квартальної та місячної) наростаючим підсумком з початку року.

Тепер активи, підприємства (незавершене виробництво, готова продукція, основні засоби, нематеріальні активи) будуть оцінюватися за виробничою собівартістю у складі прямих та виробничих накладних витрат.

До собівартості придбаних активів включатимуться:

ціна придбання;

податки, мито, збори (крім тих, що повертаються згодом підприємству);

витрати на їхню доставку, вантажно-розвантажувальні роботи;

витрати доведення активів до стану, придатного для використання (реалізації);

інші витрати, безпосередньо пов’язані з придбанням цих активів.

Будь-які торговельні та інші знижки вираховуються за визначення витрат на придбання.

Принцип нарахування полягає в тому, що результати господарських операцій ураховуються тоді, коли вони фактично відбуваються (а не тоді, коли отримуються або сплачуються грошові кошти), і відображаються в бухгалтерському обліку та фінансових звітах тих періодів, до яких вони відносяться. Завдяки цьому користувачі отримують інформацію не тільки про минулі операції, пов’язані з виплатою або отриманням грошових коштів, а й про зобов’язання сплатити грошові кошти в майбутньому та ресурси, які мають надійти у майбутньому. Така інформація щодо минулих операцій є найбільш корисною для прийняття користувачами економічних рішень [18].

П (С) БО 1 зазначає, що принцип нарахування має застосовуватися одночасно з принципом відповідності, за яким витрати визначаються у звіті про фінансові результати на підставі прямого зв’язку між ними та отриманими доходами.

Щоб бути достовірною, інформація у фінансових звітах повинна бути повною, зважаючи на її важливість для користувача та витрати, пов’язані з отриманням цієї інформації. Тому фінансова звітність не обмежується лише балансом, звітами про фінансові результати, власний капітал та рух грошових коштів. Вона містить примітки, які надають інформацію про облікову політику підприємства та додаткові пояснення до окремих статей цих звітів. Крім того, у примітках розкриваються важливі для користувачів фінансової звітності події, які відбулися після складання балансу. Наприклад, оголошення про виплату дивідендів на акції [5].

У складі річного бухгалтерського звіту українських підприємств передбачено форму № 3 "Звіт про рух грошових коштів" та форму № 4 "Звіт про власний капітал" та пояснювальну записку. Проте інформація, яка в них наводиться, лише в незначній мірі задовольняє потреби користувачів для здійснення ретроспективного та перспективного аналізу діяльності підприємств з метою прийняття прогнозних фінансово-економічних рішень.

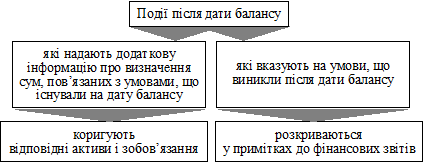

Що ж стосується непередбачених подій після складання балансу, то вони раніше не впливали на показники звітів і не розкривались у пояснювальній записці. Тепер, за П (С) БО 6, такі події поділяються на дві групи та коригують певні статті звітності або пояснюються в примітках (рис.1.4).

Щоб скласти фінансову звітність, керівництво підприємства формує облікову політику, тобто вибирає принципи, методи та процедури обліку в такий спосіб, щоб достовірно відобразити фінансове положення й результати діяльності підприємства та забезпечити порівнянність фінансових звітів [22].

За П (С) БО 1 підприємство буде висвітлювати свою облікову політику у примітках, описуючи принципи оцінки та методи обліку окремих статей звітності. Тепер підприємство буде мати право вибору, прийматиме ці рішення самостійно.

Рисунок 1.3 - Класифікація подій після складання балансу за П (С) БО 6

Що ж стосується змін облікової політики, то в П (С) БО 6 визначено:

коли можливі такі зміни;

що не вважається зміною облікової політики;

як впливають зміни облікової політики на показники фінансових звітів;

які примітки слід давати у разі змін облікової політики.

Цілій низці господарських операцій, таких як погашення сумнівної заборгованості, визначення можливого строку корисного використання основних засобів тощо, притаманна певна невизначеність. Тому під час складання фінансових звітів слід застосовувати принцип обачності, щоб активи або дохід не були завищені, а зобов’язання чи витрати - занижені [2].

Принцип єдиного грошового вимірника передбачає вимірювання та узагальнення всіх операцій підприємства в його фінансовій звітності.

Під час складання фінансової звітності необхідно намагатися узгодити усі перелічені принципи так, щоб досягти належних якісних характеристик фінансової звітності.

Порівнюючи П (С) БО 1 з вимогами Положення про організацію бухгалтерського обліку і звітності в Україні, затвердженого постановою Кабінету Міністрів України № 250 (квітень 1993 р), з наступними змінами і доповненнями, та Інструкції про порядок заповнення форм річного бухгалтерського звіту, затвердженої Мінфіном України № 139 від 18 серпня 1995 року, з наступними змінами і доповненнями, бачимо, що розбіжності між ними стосуються як складу звітності, так і методологічних основ її подання.

Методологічні відмінності попередніх інструкцій полягають передовсім у тому, що:

якісні характеристики фінансової звітності розглядались з позицій такого користувача звітів, як держава;

не використовувались принципи безперервності діяльності та превалювання змісту над формою;

принципи нарахування та відповідності доходів і витрат, повного висвітлення, послідовності, обачності використовувались частково непослідовно [1].

2. Методика комплексного аналізу фінансового стану підприємства

2.1 Аналізу майна підприємства та джерел його формування

1. Сума господарських коштів, що їх підприємство має у розпорядженні. Цей показник дає загальну вартісну оцінку активів, які перебувають на балансі підприємства. Зростання цього показника свідчить про збільшення майнового потенціалу підприємства.

2. Питома вага активної частини основних засобів . Згідно з нормативними документами під активною частиною основних засобів розуміють машини, обладнання і транспортні засоби. Зростання цього показника в динаміці - позитивна тенденція.

3. Коефіцієнт зносу основних засобів . Показник характеризує частку зношених основних засобів у загальній їх вартості. Використовується в аналізі для характеристики стану основних засобів. Доповненням цього показника є так званий коефіцієнт придатності .

4. Коефіцієнт оновлення основних засобів . Показує, яку частину наявних на кінець звітного періоду основних засобів становлять нові основні засоби.

5. Коефіцієнт вибуття основних засобів . Показує, яка частина основних засобів, з котрими підприємство почало діяльність у звітному періоді, вибула з причини зносу та з інших причин.

Бухгалтерський баланс підприємства можна уявити як матрицю, де по горизонталі розташовані статті активу (майно), а по вертикалі - статті пасиву (джерела засобів). Розмірність матриці бухгалтерського балансу може відповідати кількості статей по активі і пасиву балансу 42х35, але для практичних цілей цілком достатньо розмірності 10х10 по скороченій формі балансу. У матриці балансу необхідно виділити чотирьох квадранта по такій схемі (таблиця 1.2). [30]

Таблиця 2.1 - Квадранти матриці балансу

| Актив | Пасив |

| Внеоборотные засоби | Власний капітал |

| Оборотні кошти | Зобов'язання |

При упорядкуванні скороченої форми балансу варто не тільки згрупувати його статті, але і виключити із сум статутного і додаткового капіталу статті активу балансу "Розрахунки з фундаторами" і "Збитки минулого років і звітного року". Знадобляться також дані зі звіту про фінансові результати і їхнє використання.

На основі вище перерахованих звітних даних, треба скласти чотирьох аналітичні таблиці:

Матричний баланс на початок року.

Матричний баланс на кінець року.

Різницевий (динамічний) матричний баланс за рік.

Баланс грошових надходжень і витрат підприємства.

Матричний баланси підприємства складаються по єдиній методиці. Перші два баланси носять статичний характер і показують стан засобів підприємства на початок і кінець року. Третій баланс відбиває динаміку - зміна засобів підприємства за рік (найбільше придатний для аналітичних і прогнозних розрахунків) [28].

Правила упорядкування матричної моделі для перших трьох балансів не складні.

Вибирається розмір матриці, статті активу відбиваються по горизонталі матриці, статті пасиву - по вертикалі.

Заповнюється балансовий рядок і графа матриці в точній відповідності з даними бухгалтерського балансу.

Послідовно, починаючи з першого рядка активу балансу, підбираються джерела засобів, що знаходяться в розпорядженні підприємства (дивися таблицю 1.2).

Проверяются всі балансові результати по горизонталі і вертикалі матриці (таблиця 1.3).

Найбільше відповідальним є третій етап упорядкування матриці - добір джерел засобів, що знаходяться в розпорядженні підприємства. Тут варто виходити з кола фінансових прав і повноважень наданих підприємству, економічного природи внеоборотных і оборотних, власних і позикових засобів, господарської доцільності.

Можна запропонувати такий варіант добору засобів (таблиця 1.4).

Добір джерел засобів проводиться в названій послідовності й у межах залишку засобів.

Матричні баланси істотно розширюють інформаційну базу для фінансового аналізу. З їхньою поміччю можна: визначити ув'язування статей активу (майна підприємства) і статей пасиву балансу (джерела засобів); розрахувати структуру і визначити якість активів по балансі підприємства і достатність джерел їхній фінансування; розрахувати весь набір показників і коефіцієнтів, необхідних для оцінки фінансової усталеності, платоспроможності, використання ресурсів підприємства; об'єктивно оцінити фінансовий стан підприємства, з'ясувати причини його зміни за звітний період; установити параметри, що характеризують наближення підприємства до порога неплатоспроможності (банкрутству) [20,c.56].

Баланс грошових надходжень і витрат підприємства погоджує бухгалтерський баланс із фінансовими результатами роботи, наявністю коштів на рахунках, що палять оборотам коштів. Він дозволяє реально оцінити, скільки коштів і на якому етапі потрібно підприємству, а також дає наочне уявлення про склад і структуру грошових прибутків і витрат, чинниках, що вплинули на зміну грошових залишків на рахунках.

Таблиця 2.2 - Джерела засобів

| Статті активу балансу | Джерела засобів (статті пасиву) |

| Внеоборотные засоби. | |

| 1. Основні засоби і нематеріальні активи. | Статутний і додатковий капітал. Довгострокові кредити і позики Фонди накопичення і нерозподіленого прибутку |

| 2. Капітальні вкладення. | Довгострокові кредити і позики Статутний і додатковий капітал Фонди накопичення і нерозподіленого прибутку |

| 3. Довгострокові фінансові вкладення. | 1. Статутний і додатковий капітал 2. Фонди накопичення і нерозподіленого прибутку |

| Оборотні кошти. | |

| 1. Запаси і витрати. | Статутний і додатковий капітал (залишок) Резервний капітал Фонди накопичення і нерозподіленого прибутку (залишок) Короткострокові кредити і позики. Кредитори Фонди споживання і резерви |

| 2. Дебітори. | Кредитори Короткострокові кредити і позики. |

| 3. Короткострокові фінансові вкладення. | Резервний капітал Кредитори Фонди споживання і резерви |

| 4. Кошти. | 1. Резервний капітал 2. Фонди накопичення і нерозподіленого прибутку Кредити і позики Фонди споживання і резерви |

Існують різноманітні класифікації методів фінансового аналізу. Практика фінансового аналізу виробила основні правила читання (методику аналізу) фінансових звітів. Серед можна виділити основні:

Горизонтальний аналіз (тимчасовий) - порівняння кожної позиції звітності з попереднім періодом.

Вертикальний аналіз (структурний) - визначення структури підсумкових фінансових показників, із виявленням впливу кожної позиції звітності на результат у цілому [4].

Традиційна практика аналізу фінансового стану підприємства опрацювала певні прийоми й методи його здійснення.

Можна виділити шість основних прийомів аналізу: горизонтальний (часовий) аналіз, вертикальний (структурний) аналіз, трендовий, аналіз відносних показників (коефіцієнтів), порівняльний та факторний аналіз.

В основі вертикального аналізу лежить інше уявлення бухгалтерської звітності - у вигляді відносних величин, які характеризують структуру загальних підсумкових показників. Обов’язковим елементом аналізу є динамічні ряди цих величин, що дозволяє досліджувати й прогнозувати структурні зміни у складі господарських засобів та джерел їх утворення.

Горизонтальний аналіз дозволяє виявити тенденції змін окремих статей чи груп, що входять до складу звітності. В основі цього аналізу лежить розрахунок базових темпів росту балансових статей чи статей звіту про прибутки та збитки.

2.2 Аналіз ділової активності підприємства

Ділова активність - це комплексна характеристика, яка втілює різні аспекти діяльності підприємства, а тому визначається системою таких критеріїв, як місце підприємства на ринку конкретних товарів, географія ділових відносин, репутація підприємства як партнера, активність інноваційно-інвестиційної діяльності, конкурентоспроможність. Таким чином, ділова активність може характеризуватись динамікою показників ефективності виробничо-господарської діяльності в цілому. Позитивна динаміка цих показників сприятиме зміцненню фінансового стану підприємства [2].

"Золоте правило" економіки підприємства передбачає додержання умови, за якої темпи зростання прибутку підприємства мають перевищувати темпи зростання обсягів продажу, а останні повинні бути вищими за темпи зростання активів (майна).

Це співвідношення можна відобразити формулою:

Тп > Трп. > Та > 100%, де (2.1)

Тп, Трп, Та - темпи зростання прибутків, обсягів реалізації продукції і активів.

Щодо фінансів "золоте правило" диктує умови підвищення ефективності використання фінансових ресурсів, вкладених у засоби, фонди й оборотні кошти. Показники оборотності оборотного капіталу в цілому та окремих його елементів, дохідності капіталу, авансованого у виробництво, дають змогу оцінити ділову активність підприємства. Чим вищі показники оборотності капіталу, тим більші обсяги продажу та прибутку досягне підприємство і тим вище його ділова активність [6].

Таблиця 2.3 - Показники оцінки ділової активності і прибутковості підприємства ВАТ "Прадіз".

| Назва показника | Позначення | Розрахункова формула |

| Коефіцієнт оборотності активів | Ко. а. | |

| Коефіцієнт оборотності оборотного капіталу | Ко. о. а. | |

| Коефіцієнт оборотності власного капіталу | Кв. о. к | |

| Коефіцієнт оборотності запасів | Ко. з. | |

| Коефіцієнт оборотності дебіторської заборгованості | Ко. д. з. | |

| Коефіцієнт оборотності кредиторської заборгованості | Ко. к. з. | |

| Рентабельності продажу | Рпр. | |

| Рентабельності продукції | Рпрод. | |

| Рентабельності капіталу | Рк. | |

| Рентабельності власного капіталу | Рв. к. | |

| Рентабельності необоротних активів | Рн. а. |

Позначення:

ЧРП - чистий обсяг реалізованої продукції;

З - вартість запасів;

Дз -середнє значення дебіторської заборгованості (розраховується як середньоарифметичне значення дебіторської заборгованості на початок і кінець звітного періоду);

Кз -середнє значення кредиторської заборгованості;

П -прибуток (операційний, від звичайної діяльності до оподаткування або чистий);

С -собівартість реалізованої продукції;

НА -необоротні активи.

Скорочення тривалості одного обороту означає економію оборотних коштів, їх вивільнення з обороту або виробництво додаткового обсягу продукції за тих самих обсягів оборотних коштів. Якщо, навпаки, коефіцієнт оборотності знижується порівняно з попереднім періодом, підприємство змушене буде залучити в оборот додаткові кошти. Обсяги додатково залучених коштів в оборот визначаються за формулою

АОК - додатково залучений оборотний капітал;

То62, Тоб1 - тривалість одного обороту в звітному періоді й у минулому році [8].

Рентабельність продажу і рентабельність продукції відіграють важливу роль у плануванні асортименту продукції, виборі видів діяльності. Між показниками рентабельності й оборотності існує певний взаємозв'язок, який можна відобразити за допомогою формули:

Ця формула розкриває шляхи збільшення прибутковості підприємства як за рахунок підвищення рентабельності продажу, так і за рахунок прискорення оборотності капіталу.

Комплексне використання наведеної системи показників дасть змогу оцінити фінансовий стан підприємства і розробити пропозиції щодо зміцнення його конкурентних позицій.

Аналіз фінансових звітів дає оцінку результатів діяльності підприємства у виробничій, інвестиційній, фінансовій сферах, дає змогу оцінити вплив різних факторів на кінцеві результати й одночасно, є інформаційною базою для розробки і коригування стратегії розвитку.

Основним джерелом інформації про фінансовий стан підприємства є фінансова звітність. Нові форми звітності більшою мірою відповідають МСБО і таким принципам формування, як повне висвітлення, автономність підприємства, безперервність діяльності, періодичність складання, історична собівартість активів, нарахування та відповідність доходів і витрат, послідовність, обачність, превалювання змісту над формою, єдиний грошовий вимірник [27].

До основних форм звітності відносять баланс, який відображає склад майна підприємства та джерела його фінансування на певну дату. Аналіз балансу розкриває інформацію про структуру майна, мобільність активів, обсяги і динаміку власного оборотного капіталу, фінансову автономію підприємства, стан необоротного капіталу і в кінцевому підсумку дає загальне уявлення про фінансовий стан підприємства в цілому.

Платоспроможність підприємства відображає наявність у нього коштів, достатніх для погашення боргів за всіма короткостроковими зобов'язаннями та одночасного здійснення безперервного процесу виробництва та реалізації продукції.

Ліквідність балансу - це ступінь покриття зобов'язань підприємства його активами, строк перетворення яких у грошову форму відповідає строку погашення зобов'язань.

Кількісне оцінювання платоспроможності підприємства здійснюється за допомогою системи показників, які відображають співвідношення між різними елементами оборотних коштів і обсягами короткострокової заборгованості, та їх порівняння з нормальними значеннями.

Платоспроможність підприємства оцінюється також на основі аналізу грошового потоку згідно зі звітом про рух грошових коштів. Він дає змогу оцінити структуру надходжень і видатків за видами діяльності, вплив видів діяльності на формування грошових потоків, суму прибутку, отриману касовим методом [24].

Фінансова стійкість - це такий стан фінансових ресурсів підприємства, їх структура, рівень маневровості, за якого забезпечується фінансова незалежність та розвиток на основі зростання прибутку і капіталу за умови допустимого рівня ризику. Фінансова стійкість оцінюється показниками рівня використання і стану необоротних активів; показниками використання оборотних активів та показниками фінансової незалежності підприємства.

Ділова активність підприємства характеризується системою показників ефективності виробничо-господарської діяльності в цілому. Вони втілюються у додержанні "золотого правила" економіки підприємства: Тп > Трп > Тл> 100%. Щодо фінансів це досягається за рахунок прискорення оборотності капіталу і його прибутковості.

Комплексне оцінювання оборотності всього капіталу та окремих його елементів дає змогу оцінити капіталовіддачу та привабливість підприємства для інвесторів, можливості щодо нарощування обсягів виробництва без залучення додаткового капіталу, раціональність співвідношення власного і позикового капіталу, обґрунтованість політики надання і отримання комерційних кредитів.

Дохідність підприємства оцінюється системою показників рентабельності, які розраховуються співставленням обсягів прибутку або доходу з обсягами капіталу, виручкою або собівартістю. Дохідність є базою для розвитку підприємства, вона визначає його місце й оцінку на ринку і в цілому відображає фінансовий стан підприємства [15].

2.3 Аналіз ліквідності та платоспроможності, стійкості та рентабельності

1. Величина власного капіталу (функціонуючий капітал). Характеризує ту частину власного капіталу підприємства, яка є джерелом покриття поточних активів підприємства (тобто активів, які мають період обороту менше ніж один рік). Цей розрахунковий показник залежить як від структури активів, так і від структури джерел коштів. Показник має особливо важливе значення для підприємств. Зростання цього показника в динаміці - позитивна тенденція. Основним і постійним джерелом збільшення власних оборотних коштів є прибуток. Не можна ототожнювати поняття "оборотні кошти" та "власні оборотні кошти". Перший показник характеризує активи підприємства (ІІ та ІІІ розділи активу балансу). Другий - джерела коштів, тобто частину власного капіталу підприємства, яка розглядається як джерело покриття поточних активів [11,c.91-95].

2. Маневреність грошових коштів . Зростання цього показника в динаміці - позитивна тенденція.

3. Коефіцієнт покриття загальний . Характеризує співвідношення оборотних активів і поточних зобов’язань. Для нормального функціонування підприємства цей показник має бути більшим за одиницю. Зростання його - позитивна тенденція. Орієнтовне значення показника підприємство встановлює самостійно. Воно залежатиме від щоденної потреби підприємства у вільних грошових ресурсах.

4. Коефіцієнт швидкої ліквідності . Аналогічний коефіцієнту покриття, але обчислюється за вужчим колом поточних активів (з розрахунку виключають найменш ліквідну їх частину - виробничі запаси).

Кошти, які можна отримати у разі вимушеної реалізації виробничих запасів, можуть бути суттєво меншими за витрати на їх придбання. За ринкової економіки типічною є ситуація, коли під час ліквідації підприємства отримують 40% і менше від облікової вартості запасів. В іноземній літературі трапляється орієнтовне (найнижче) значення цього показника - 1. Однак ця оцінка також досить умовна.

5. Коефіцієнт абсолютної ліквідності (платоспроможності). Він є найбільш жорстким критерієм ліквідності підприємства і показує, яку частину короткострокових зобов’язань можна за необхідності погасити негайно. Рекомендована нижня межа цього показника - 0,2.

6. Частина власних оборотних коштів у покритті запасів. Це вартість запасів, яка покривається власними оборотними коштами. Має велике значення для підприємств торгівлі. Рекомендована нижня межа цього показника - 50%

7. Коефіцієнт покриття запасів . Розраховується як співвідношення величини стабільних джерел покриття запасів і суми запасів. Якщо значення цього показника є меншим за одиницю, то поточний фінансовий стан підприємства вважають недостатньо стійким.

Показники оцінки фінансової стійкості:

Одна з найважливіших характеристик фінансового стану підприємства - забезпечення стабільності його діяльності в майбутньому. Вона пов’язана із загальною фінансовою структурою підприємства, його залежністю від кредиторів та інвесторів.

1. Коефіцієнт концентрації власного капіталу характеризує частку власності самого підприємства у загальній сумі коштів, інвестованих у його діяльність. Чим вищий цей коефіцієнт, то більш фінансово стійким і незалежним від кредиторів є підприємство. Доповненням до цього показника є коефіцієнт концентрації залученого (позикового капіталу). Сума обох коефіцієнтів дорівнює 1 (чи 100%).

2. Коефіцієнт фінансової залежності є оберненим до попереднього показника. Коли його значення наближається до 1 (чи 100%), це означає, що власники повністю фінансують своє підприємство.

3. Коефіцієнт маневреності власного капіталу показує, яка частина власного капіталу використовується для фінансування поточної діяльності, тобто яку вкладено в оборотні кошти, а яку капіталізовано.

4. Коефіцієнт довгострокових вкладень показує, яку частину основних коштів та інших позаоборотних активів профінансовано зовнішніми інвесторами, тобто яка частина належить їм, а не власникам підприємства.

5. Коефіцієнт довгострокового залучення позикових коштів характеризує структуру капіталу. Зростання цього показника - негативна тенденція, яка означає, що підприємство починає все сильніше залежати від зовнішніх інвесторів.

6. Коефіцієнт співвідношення позикових та власних коштів . Зростання цього показника в динаміці також свідчить про посилення залежності підприємства від кредиторів, тобто про зниження його фінансової стійкості [21].

Показники рентабельності:

Рентабельність (від німецького rentabel - доходність, прибутковість) - це рівень прибутковості, що виміряється у відсотках. Підприємство вважається рентабельним, якщо доходи від реалізації продукції (робіт, послуг) покривають витрати виробництва і, крім того, забезпечує суму прибутку, достатню для нормального функціонування підприємства.

Коефіцієнт рентабельності власного капіталу характеризують його здатність генерувати необхідний прибуток в процесі його господарського використання та визначають загальну ефективність формування капіталу підприємства, показник характеризує рівень прибутковості власного капіталу, вкладеного в підприємство. Для розрахунку цього показника використовується наступна формула:

![]() , де (2.4)

, де (2.4)

ЧП - загальна величина чистого прибутку;

ВК - величина власного капіталу.

Вплив різних факторів на структуру пасивів та значення показників рентабельності можна провести за допомогою факторного аналізу.

На рівень рентабельності власного капіталу впливають: зміна чистого прибутку, фондовіддачі та структури авансованого капіталу [14].

Розширити факторну модель рентабельності власного капіталу можна за рахунок розкладу на складові частки показника рентабельності сукупного капіталу:

![]() (2.5)

(2.5)

Перший фактор - рентабельність продажу ![]() характеризує ефективність управління витратами і ціновою політикою підприємства.

характеризує ефективність управління витратами і ціновою політикою підприємства.

Другий фактор - структура авансованого капіталу (![]() ) відображає інтенсивність його використання та ділову активність підприємства (фінансової залежності).

) відображає інтенсивність його використання та ділову активність підприємства (фінансової залежності).

Третій фактор - фондовіддача (![]() ).

).

Тобто рентабельність власного капіталу можна записати у вигляді формули:

![]() (2.6)

(2.6)

де Рр - рентабельність реалізації продукції;

Ф - фондовіддача;

Кфз - коефіцієнт фінансової залежності.

Вплив чинника Рр на РВК можна відобразити у такому вигляді:

∆РВК (Рр) = (Рр1-Рр0) *Ф0*Кфз0 ( 2.7)

де індекс 0 - дані показника за попередній період;

індекс 1 - дані показника за звітний період.

Вплив чинника Ф на РВК буде мати вигляд:

∆РВК (Ф) =Рр1* (Ф1-Ф0) *Кфз0 ( 2.8)

Вплив третього чинника Кфз на РВК аналогічно знаходиться за такою формулою:

∆РВК (Кфз) =Рр1*Ф1* (Кфз1-Кфз0) ( 2.9)

Вплив всіх факторів на даний показник (рентабельність власного капіталу) зобразити у такому вигляді:

∆РВК=∆РВК (Рр) + ∆РВК (Ф) + ∆РВК (Кфз) =РВК1-РВК0 (2.10)

3. Комплексна оцінка фінансового стану підприємства (на прикладі ВАТ "Парадіз")

Для комплексного аналізу фінансового стану підприємства необхідно оцінити тенденції найбільш загальних показників, які з різних сторін характеризують фінансовий стан підприємства.

Показниками та факторами доброго фінансового стану підприємства можуть бути: стійка платоспроможність, ефективне використання капіталу, своєчасна організація розрахунків, наявність стабільних фінансових ресурсів.

Показники та фактори незадовільного фінансового стану: неефективне розміщення коштів, брак власних оборотних коштів, наявність стійкої заборгованості за платежами, негативні тенденції у виробництві.

До найзагальніших показників комплексної оцінки фінансового стану належать показники дохідності й рентабельності [2].

Велике значення має аналіз структури доходів підприємства та оцінка взаємозв’язку прибутку з показниками рентабельності. Важливо проаналізувати зв’язок прибутку підприємства з формуючими прибуток факторами, що полегшує практичну орієнтацію в цих питаннях.

Дохідність підприємства характеризується абсолютними й відносними показниками. Абсолютний показник дохідності - це сума прибутку або доходів. Відносний показник - рівень рентабельності. Рівень рентабельності підприємств, пов’язаних із виробництвом продукції (товарів, послуг), визначається як відсоткове відношення прибутку від реалізації продукції до її собівартості.

Рівень рентабельності підприємств торгівлі та громадського харчування визначається як відсоткове відношення прибутку від реалізації товарів (продукції громадського харчування) до товарообороту.

Аналіз дохідності підприємства проводиться в порівнянні з планом та попереднім періодом. За умов інфляції важливо забезпечити об’єктивність показників та запобігти їх викривленню через постійне підвищення цін. Аналіз проводиться за даними роботи за рік. Торішні показники треба привести у відповідність із показниками звітного року за допомогою індексації цін [28].

За ринкових відносин існує персоніфікований інтерес керівництва та колективів підприємств до фактично досягнутого рівня рентабельності, що суттєво впливає на результативність господарської діяльності.

На підприємствах недержавних форм власності для акціонерів та засновників найважливіше значення має рентабельність їхніх пайових і статутних внесків у складі загальних інвестицій. Тому цьому аспекту оцінки фінансового стану підприємства треба приділити серйозну увагу.

Практика рекомендує для оцінки рентабельності підприємства використовувати систему взаємозв’язаних показників рентабельності. З цією метою необхідно використовувати дві основні групи показників рентабельності:

а) показники, розраховані на підставі поточних витрат (вартості продажу);

б) показники, розраховані у зв’язку з використанням виробничого капіталу (виробничих активів).

Для всебічної комплексної оцінки різних показників рентабельності можна використати зарубіжний досвід оцінки цих показників.

Коефіцієнт віддачі активів характеризує величину дохідності всього потенціалу, яким володіє підприємство (його називають показником майстерності використання капіталу менеджерами підприємства). Цей показник для детальнішої оцінки може обчислюватись у різних модифікаціях: в чисельнику формули можуть використовуватись різні показники прибутку: валового, операційного, до вирахування податків і т.д.

Коефіцієнт віддачі інвестицій характеризує ефективність віддачі тільки частини всього капіталу - довгострокових інвестицій і капіталізованого прибутку підприємства. Цей коефіцієнт характеризує фінансовий стан підприємства в цілому. Наприклад, фінансова стійкість знижується, коли відсоткова ставка на позикові кошти перевищує величину цього коефіцієнта [26].

Важливу роль у комплексній оцінці фінансового стану підприємства, особливо в акціонованих підприємствах, відіграє третій із розглянутих показників - коефіцієнт віддачі акціонерного капіталу .

3.1 Фінансовий аналіз діяльності підприємства

Інформаційною базою для розрахунку показників є Баланс за 2008 рік - Форма №1 (додаток А) та Звіт про фінансові результати за 2008 рік - форма №2 (додаток Б).

Розрахуємо показники ліквідності згідно з формулами 2.1, 2.2 та 2.3 При цьому дані будемо записувати у вигляді таблиці

Таблиця 3.1 - Результати розрахунків показників ліквідності

| Початок 2008 року | Кінець 2008 року | |

| Коеф. загальної ліквідності | ||

| Коеф. швидкої ліквідності | ||

| Коеф. абсолютної ліквідності |

Перевищення коефіцієнтом загальної ліквідності нормативного значення у 2008 році свідчить про нераціональне вкладення своїх засобів і неефективному їхньому використанні. На основі коефіцієнта швидкої ліквідності можна зробити висновок, що підприємство покращило свою роботу: забезпечує можливість обігу найбільш ліквідної частини оборотних коштів у грошову форму для розрахунків. Але все ж таки платоспроможність підприємства дуже низька, про це свідчить коефіцієнт абсолютної ліквідності, який у 2 рази менший, ніж мінімальне нормативне значення даного показника.

Зробимо аналіз ліквідності балансу (таблиця 3.2)

Таблиця 3.2 - Схема порівняння ліквідності активів та пасивів

| Початок 2008 року | Кінець 2008 року | ||||

| А (тис. грн) | Знак (‹ або ›) | П (тис. грн) | А (тис. грн) | Знак (‹ або ›) | П (тис. грн) |

| 14 | ‹ | 2049 | 90 | ‹ | 1735 |

| 485 | › | 605 | 1083 | › | 485 |

| 3648 | › | 286 | 3550 | › | 33 |

| 9532 | ‹ | 11466 | 9145 | ‹ | 11519 |

Баланс підприємства не є абсолютно ліквіднім, оскільки не виконуються рівності. Необхідною умовою абсолютної ліквідності балансу є виконання перших нерівностей, а вони не виконуються. Зіставлення А1 - П1 і А2 - П2 виявляє поточну ліквідність підприємства, і свідчить в даному випадку про неплатоспроможність найближчим часом.

Розрахуємо фінансову стійкість ВАТ "Парадіз". Але спочатку визначимо тип фінансової стійкості.

1) абсолютна фінансова стійкість. На початок 2008 року: Чок=ОбА-ПЗ=2831 тис. грн. ‹ Запаси=3648 тис. грн.

На кінець 2008 року: Чок=3653 тис. грн. › Запаси=3550 тис. грн. .

2) Нормальна стійкість. Чок=Запаси, але що на початок 2008 рок, що на кінець 2008 року Чок≠Запаси.

3) Нестійкий або передкризовий стан. На початок 2008 року: Запаси = 3648 тис. грн. › ПЗ = 1327 тис. грн. ‹ (ПЗ + ДЗ) = 1613 тис. грн. .

На кінець 2008 року: Запаси = 3550 тис. грн. › ПЗ = 1110 тис. грн. ‹ (ПЗ + ДЗ) =1143 тис. грн.

4) Кризовий стан. На початок 2008 року: Запаси = 3648 тис. грн. › (ПЗ + ДЗ) = 1613 тис. грн.

На кінець 2008 року: Запаси = 3550 тис. грн. › (ПЗ + ДЗ) =1143 тис. грн.

Отже підприємство має кризовий фінансовий стан, коли запаси й витрати не забезпечуються джерелами їх формування і підприємство перебуває на межі банкрутства.

Розрахуємо показники фінансової стійкості та подамо їх у вигляді таблиці 3.3

Таблиця 3.3 - Розрахунок показників фінансової стійкості.

| На початок 2008 року | На кінець 2008 року | |

| Коеф. автономії | ||

| Коеф. фінансування | ||

| Коеф. фінансової залежності | ||

| Коеф. маневреності власного капіталу |

Коефіцієнт незалежності за 2 роки входить в нормативне значення, отже підприємство може виконати свої зовнішні зобов'язання за рахунок використання власних активів, його незалежність від позикових джерел, але все ж таки порівняно з початком 2008 року на кінець 2008 року відбулися незначні погіршення - коефіцієнт знизився. Коефіцієнт маневреності капіталу досить малий, а це значить, що невелика частина власного оборотного капіталу перебуває в обороті, тобто у тій формі, яка дає змогу вільно маневрувати цими коштами.

За формулою 2.4 розрахуємо рентабельність власного капіталу:

За 2008 рік: ![]() За 2007 рік:

За 2007 рік: ![]() .

.

Розглянемо вплив факторів на рентабельність власного капіталу

Таблиця 3.4 - Вихідні дані для аналізу впливу факторів

| Показники | Позначення | 2007 | 2008 | Відхилення |

| 1. Чистий прибуток, тис. грн. | ЧП | 10 | 53 | +43 |

| 2. Обсяг реалізації, тис. грн. | Vp | 4197 | 7237 | +3040 |

| 3. Середня вартість активів, тис. грн. | Аcep | 13690 | 13799 | +109 |

| 4. Середня величина власних коштів, тис. грн. | ВК | 11466 | 11492,5 | +26,5 |

| 5. Рентабельність реалізації, % (стр.1: стр.2 * 100) | Рр | 0,24 | 0,73 | +0,49 |

| 6. Фондовіддача (стр.2: стр.3) | Ф | 0,306 | 0,524 | +0,218 |

| 7. Коефіцієнт фінансової залежності (стр.3: стр.4) | Кфз | 1, 194 | 1,2 | +0,006 |

| 8. Рентабельність власного капіталу, % (стр.1: ст.4 * 100) | Рвк | 0,09 | 0,46 | +0,37 |

Загальна зміна рентабельності власного капіталу:

![]()

Рентабельність власного капіталу зросла у звітному році на 0,37% і склала 0,46%. Таке зростання рентабельності власного капіталу відбулося в результаті впливу таких вказаних вище факторів. Визначимо вплив кожного фактору на рентабельність власного капіталу.

1) збільшення чистого прибутку на одну гривню реалізації продукції визначимо за формулою 2.7:

РВК = +0,49.0,306.1, 194 = +0,18%

Збільшення чистого прибутку на 1 гривню реалізації продукції призвело до зростання рентабельності власного капіталу на0,18%

2) визначимо вплив на рентабельність власного капіталу фондовіддачі за допомогою формули 2.8

РВК = +0,218.0,73.1, 194 = +0,19%

Збільшення фондовіддачі призвело до збільшення рівня рентабельності власного капіталу на 0,19%.

3) вплив змін коефіцієнта фінансової залежності на рентабельність власного капіталу можна розрахувати за формулою 2.9

РВК = +0,006.0,73.0,524 = +0,002

Збільшення коефіцієнта фінансової залежності призвело до збільшення рентабельності власного капіталу на 0,002%

Загальний вплив 3-х факторів складає: + 0,49 + 0,218 + 0,006 = + 0,37%.

Отже всі чинники на РВК вплинули позитивно.

Оцінка ділової активність підприємства

Коефіцієнт оборотності активів вказує на рівень оборотності всього капіталу, інвестованого в підприємство. Це показник капіталовіддачі, оскільки відображає обсяги виручки на гривню інвестованих коштів. Аналізуючи цей показник в динаміці, необхідно враховувати такі фактори, як зміна методів нарахування амортизації, обсяги інвестицій у розвиток виробничого потенціалу та строк їх освоєння. Користуючись даними табл.2.13 і 2.14, розрахуємо показники оборотності:

Ко. а. = 3000/ (2071+2227): 2 = 1,4

Коефіцієнт оборотності оборотного капіталу відображає швидкість його обороту. Інтенсивність використання оборотного капіталу впливає на ліквідність підприємства, прибутковість діяльності, фінансову стійкість в цілому. На основі цього показника розраховується тривалість одного обороту (Т^) за формулою Тоб = 360/Ко. о. к.

У нашому прикладі коефіцієнт оборотності оборотного капіталу становить:

3000/ (665+772): 2 = 4,2

Коефіцієнт оборотності власного капіталу:

3000/ (1701+2058): 2 = 1,6

Цей показник уточнює коефіцієнт оборотності активів і акцентує увагу на віддачі грошових коштів акціонерів підприємства. Аналіз показника в динаміці дає можливість оцінити активність акціонерного капіталу. Якщо Ковк значно перевищує Коа, можна зробити висновок про збільшення обсягів позикових ресурсів в обороті, про необхідність обґрунтування безпечного рівня цього обсягу для запобігання фінансових ускладнень та зниження дохідності в майбутньому [25].

Низьке значення К0 в к, наближення його до К0 а є свідченням падіння ефективності використання капіталу в цілому та власного капіталу зокрема. Підприємству необхідно проаналізувати напрями вкладення коштів і визначитися з джерелами доходів у перспективі.

Коефіцієнт оборотності запасів по підприємству становить:

3000/ (305+339): 2 = 9,3

За рік запаси роблять 9,3 обороту. Тривалість одного обороту - 39 днів. Аналіз цього показника дає змогу виявити резерви скорочення операційного циклу за рахунок інтенсифікації виробничого процесу, раціоналізації складського господарства, прискорення розрахункових операцій тощо. У результаті за того самого рівня запасів підприємство зможе збільшити обсяги виробництва.

В умовах економічної кризи й, особливо, кризи неплатежів важливе значення має аналіз оборотності кредиторської і дебіторської заборгованості.

Код. а. = 3000: (244+262): 2= 11,9

Ко. к. а. = 3000 (270: 130): 2=15,

Термін надання товарного кредиту для підприємства "Парадіз" становить у середньому ЗО днів (360: 11,9). Тобто в середньому через кожні ЗО днів підприємство отримує кошти за розрахунками зі споживачами продукції. Але для уточнення цих розрахунків необхідно проаналізувати дебіторську заборгованість та виявити сумнівні борги, які не враховуються.

Середній термін погашення кредиторської заборгованості становить 20 днів (360: 15). Стійкість фінансового становища залежить від співвідношення дебіторської і кредиторської заборгованості. За умов стабільної економіки, якщо дебіторська заборгованість перевищує кредиторську, то це може розцінюватись як прояв потужного нарощення обсягів продажу. Але в умовах інфляції, високих процентних ставок таке явище призводить до збитків [16].

У нашому прикладі підприємство "Парадіз" розраховується на 10 днів швидше, ніж саме отримує кошти, тобто Колз < Кока. Необхідно реалізувати комплекс заходів з прискорення оборотності дебіторської заборгованості за рахунок впровадження знижок при достроковій оплаті, посилення контролю за станом розрахунків зі споживачами та ін.

Рентабельність активів є важливим індикатором для інвесторів у вирішенні питання щодо вкладання коштів у підприємство. Цей показник регулює перерозподіл капіталів між галузями, видами продукції, виходячи з їх прибутковості.

Рентабельність, розрахована як відношення чистого прибутку до власного капіталу, відіграє важливу роль під час оцінювання рівня котирування акцій, оскільки відображає можливості отримання дивідендів.

Для підприємства "Парадіз", використовуючи дані табл.1.2 і 1.05, розрахуємо рентабельність капіталу та рентабельність власного капіталу за чистим прибутком:

Рк = 320/ (2071+2227): 2 * 100 = 15,9%

Рв. к = 320/ (1701+2058): 2 * 100 = 17,0%

Невелика різниця між цими показниками свідчить про те, що обсяг позикових коштів, залучених в оборот підприємства, незначний. Якщо позиковий капітал забезпечує вищу рентабельність, ніж виплачені відсотки, це зміцнює фінансовий стан підприємства, а якщо навпаки, то знижується загальна дохідність підприємства [17].

3.2 Напрямки поліпшення фінансового стану підприємства

Всебічно враховуючи фінансові можливості підприємств, об‘єктивно оцінюючи характер внутрішніх та зовнішніх факторів, фінансова стратегія забезпечує відповідність фінансово-економічним можливостям підприємства умовам, які склалися на ринку товарів та фінансовому ринку. Фінансова стратегія передбачає визнання довгострокових цілей фінансової діяльності та вибір найефективніших способів їх досягнення. Цілі фінансової стратегії мають підпорядковуватися загальній стратегії економічного розвитку та спрямовуватися на максимізацію прибутку та ринкової вартості підприємства. За розробки фінансової стратегії слід ураховувати динаміку макроекономічних процесів, тенденції розвитку вітчизняних фінансових ринків, можливості диверсифікації діяльності підприємства.

Фінансова стратегія підприємства забезпечує:

формування та ефективне використання фінансових ресурсів;

виявлення найефективніших напрямків інвестування та зосередження фінансових ресурсів на цих напрямках;

відповідність фінансових дій економічному стану та матеріальним можливостям підприємства;

визначення головної загрози з боку конкурентів, правильний вибір напрямків фінансових дій та маневрування для досягнення вирішальної переваги над конкурентами.

Завданнями фінансової стратегії є:

визначення способів проведення успішної фінансової стратегії та використання фінансових можливостей;

визначення перспективних фінансових взаємовідносин із суб‘єктами господарювання, бюджетом, банками та іншими фінансовими інститутами;

фінансове забезпечення операційної та інвестиційної діяльності на перспективу;

вивчення економічних та фінансових можливостей імовірних конкурентів, розробка та здійснення заходів щодо забезпечення фінансової стійкості;

розробка способів виходу із кризового стану та методів управління за умов кризового стану підприємств.

У процесі розробки фінансової стратегії особлива увага приділяється повноті виявлення грошових доходів, мобілізації внутрішніх рсурсів, максимальному зниженню собівартості продукції, формуванню та розподілу прибутку, визначенню оптимальної потреби в оборотних коштах, раціональному використанню залучених коштів, ефективному використанню капіталу підприємств.

Важливе значення для формування фінансової стратегії має врахування факторів ризику. Фінансова стратегія розробляється з урахуванням ризику неплатежів, інфляційних коливань, фінансової кризи та інших непередбачуваних обставин.

Результатом перспективного фінансового планування є розробка прогнозу балансу активів та пасивів підприємства.

Успіх фінансової стратегії підприємства гарантується, коли фінансові стратегічні цілі відповідають реальним економічним та фінансовим можливостям підприємства, коли чітко централізовано фінансове керівництво, а методи його є гнучкими та адекватними змінам фінансово-економічної ситуації.

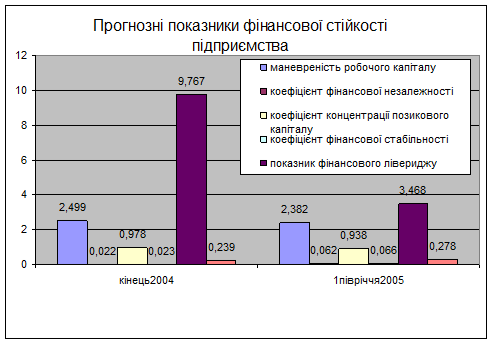

Результативність діяльності підприємства може бути оцінена передусім на основі прогнозних розрахунків раніше розглянутої системи основних коефіцієнтів ліквідності та платоспроможності. Розроблення прогнозу дає можливість відповісти на життєво важливі питання: що чекає на підприємство в осяжному майбутньому - зміцнення чи втрата платоспроможності.

Основні тенденції динаміки фінансового становища та результатів діяльності підприємства можуть прогнозуватися з достатнім ступенем точності шляхом поєднання формальних і неформальних методів. В той же час на сьогодні у зв’язку з економічною невизначеністю практично неможливо здійснити довгострокові прогнозування, а тому в такому випадку звертаються до розрахунків на короткі періоди. В нашому випадку це шість місяців.

У таблиці 3.1 представлено запропоновані заходи поліпшення фінансових показників підприємства і очікувані результати від їх впровадження.

Таблиця 3.5 - Заходи поліпшення фінансових показників підприємства і результати від їх впровадження

| Запропоновані заходи | Результати від їх впровадження |

1. Надання знижок оптовим покупцям знижки 5% при сплаті готівкою; знижки 2% при сплаті впродовж 10 днів. |

привабливість для нового покупця; скорочення обсягу дебіторської заборгованості; скорочення обсягу необхідного капіталу, максимізація прибутку; збільшення обсягів продажу. |

| 2. Активізація маркетингової діяльності | збільшення обсягів реалізації; зменшення запасів готової продукції; покращення показників ліквідності та платоспроможності. |

| 3. Зменшення витрат на транспортировку та зберігання продукції. | збільшення найбільш ліквідних активів (грошових коштів) зменшення кредиторської заборгованості збільшення ліквідності та платоспроможності підприємства збільшення обіговості обігових коштів. |

| 4. Управління дебіторською і кредиторською заборгованістю | зменшення кредиторської заборгованості; покращення показників ліквідності та платоспроможності. |

Перший запропонований захід - надання знижок покупцям. Умови розрахунків можна вибрати таким чином, щоб зробити ранню оплату більш привабливою для покупців, тому що умови платежів за відвантажену продукцію - це один із факторів, що впливають на обсяг продажів.

Знижки більш кращі для обох сторін, чим надбавки. Насамперед, це чисто психологічний фактор. Крім того покупець має пряму вигоду від зниження витрат на покупку товарів, а продавець одержує непряму вигоду у зв’язку з прискоренням оборотності засобів, вкладену у дебіторську заборгованість. Також знижки зменшують оподатковувану базу підприємства. В умовах інфляції відстрочка платежу приводить до того, що підприємство-виробник (продавець) реально одержує лише частину вартості реалізованої продукції.

У підприємства існують постійні покупці, відносини з якими засновані на тривалих (у т. ч. на коопераційних) зв’язках. Постійні клієнти можуть оплачувати товар у кредит, причому умови кредиту залежать від безлічі факторів.

Зменшення дебіторської заборгованості підприємства включає в себе заходи поліпшення ліквідності та платоспроможності підприємства, які було запропоновані вище. Тобто з метою своєчасного одержання оплати за поставлену продукцію і запобігання неплатежів використовується надання знижок з договірної ціни при достроковій оплаті, активізація діяльності маркетингової служби підприємства. Використовуються різні форми погашення дебіторської заборгованості: одержання позички в банку на оплату зобов’язань, що перевищують залишок засобів на його розрахунковому рахунку (овердрафт), облік векселів (дисконт).

Зменшення дебіторської заборгованості підприємства тягне за собою збільшення грошових коштів, що у свою чергу сприяє зменшенню кредитної заборгованості підприємства [23].

Прогнозний баланс підприємства станом наведений у таблиці 3.6

Прогнозована знижка дебіторської заборгованості за умов виконання запропонованих заходів, тобто надання знижок покупцям, активізації діяльності маркетингової служби підприємства, становитиме приблизно 17,64%, збільшаться обсяги продажу продукції, вплине на зменшення залежів готової продукції на складі. У зв’язку з чим грошові кошти підприємства значно зростуть, декілька зменшиться рівень поточних зобов’язань, рівень оборотних коштів приблизно буде на тому ж ступені. Тобто прогнозоване збільшення коефіцієнту поточної ліквідності буде невеликим, приблизно 4%, але задовільним для виконання нормативної умови. Уповільнено буде темп зменшення коефіцієнту швидкої ліквідності, якйи за попередні періоди становив 32,64%. Якщо запропоновані заходи будуть реалізовані, то коефіцієнт швидкої ліквідності буде мати незначне зменшення - майже 6%.

Таблиця 3.6 - Прогнозний баланс підприємства

| АКТИВ | Код рядка | 01.01.08 | 01.07.08 |

| 1. Необоротні активи | |||

| Нематеріальні активи: | |||

| залишкова вартість | 10 | 0 | 0 |

| первісна вартість | 11 | ||

| знос | 12 | ||

| незавершене будівництво | 20 | 3,9 | 8 |

| Основні засоби: | |||

| залишкова вартість | 30 | 12,8 | 12,5 |

| первісна вартість | 31 | 20,5 | 20,5 |

| знос | 32 | 7,7 | 8 |

| Довгострокові фінансові інвестиції: | |||

| які обліковуються за методом участі в капіталі інших підприємств | 40 | ||

| інші фінансові інвестиції | 45 | ||

| Довгострокові дебіторська заборгованість | 50 | ||

| Відстрочені податкові активи | 60 | ||

| Інші необоротні активи | 70 | ||

| РАЗОМ ЗА РОЗДІЛОМ І | 80 | 16,7 | 20,5 |

| II. Оборотні активи | |||

| Запаси: | |||

| виробничі | 100 | 11,2 | 9 |

| тварини на вирощуванні та відгодівлі | 110 | ||

| незавершене виробництво | 120 | ||

| готова продукція | 130 | ||

| товари | 140 | 108,5 | 126,3 |

| Векселі одержані | 150 | ||

| Дебіторська заборгованість за товари, роботи, послуги: | |||

| чисто реалізаційна вартість | 160 | 122,3 | 92 |

| первісна вартість | 161 | ||

| резер сумнівних боргів | 162 | ||

| Дебіторська заборгованість за розрахунками: | |||

| з бюджетом | 170 | 7,5 | 14,9 |

| за виданими авансами | 180 | ||

| з нарахованих доходів | 190 | ||

| із внутрішніх розрахунків | 200 | ||

| Інша поточна дебіторська заборгованість | 210 | ||

| Поточні фінансові інвестиції | 220 | ||

| Грошові кошти та їх еквіваленти: | |||

| в національній валюті | 230 | 3,7 | 15 |

| в іноземній валюті | 240 | ||

| Інші оборотні активи | 250 | ||

| РАЗОМ ЗА РОЗДІЛОМ ІІ | 260 | 253,2 | 257,2 |

| ІІІ Витрати майбутніх періодів | 270 | ||

| БАЛАНС | 280 | 269,9 | 277,7 |

| ПАСИВ | Код рядка | 01.01.05 | 01.07.05 |

| І. Власний капітал | |||

| Статутний капітал | 300 | 10 | 15 |

| Пайовий капітал | 310 | ||

| Додатковий вкладений капітал | 320 | ||

| Інший додатковий капітал | 330 | ||

| Резервний капітал | 340 | ||

| Нерозподілений прибуток (непокритий збиток) | 350 | -2,1 | |

| Неоплачений капітал | 360 | 1,9 | 1,9 |

| Вилучений капітал | 370 | ||

| РАЗОМ ЗА РОЗДІЛОМ І | 380 | 6 | 13,1 |

| ІІ Забезпечення наступних витрат і платежів | |||

| Забезпечення виплат персоналу | 400 | 4,2 | |

| Інші забезпечення | 410 | ||

| Цільове фінансування | 420 | ||

| РАЗОМ ЗА РОЗДІЛОМ ІІ | 430 | 0 | 4,2 |

| ІІІ Довгострокові зобов'язання | |||

| Довгострокові кредити банків | 440 | 58,6 | 60 |

| Інші довгострокові фінансові зобов'язання | 450 | ||

| Відстрочені податкові зобов'язання | 460 | ||

| Інші довгострокові зобов'язання | 470 | ||

| РАЗОМ ЗА РОЗДІЛОМ ІІІ | 480 | 58,6 | 60 |

| ІV. Поточні зобов'язання | |||

| Короткострокові кредити банків | 500 | ||

| Поточна заборгованість за довгостроковими зобов'язаннями | 510 | ||

| Векселі видані | 520 | ||

| Кредиторська заборгованість за товари, роботи. послуги | 530 | 195,3 | 191,7 |

| Поточні зобов'язання за розрахунками: | |||

| з одержаних авансів | 540 | 0,8 | |

| з бюджетом | 550 | ||

| з позабюджетних платежів | 560 | 2,5 | 1,3 |

| зі страхування | 570 | 6,7 | 7,4 |

| з оплати праці | 580 | ||

| з учасниками | 590 | ||

| із внутрішніх розрахунків | 600 | ||

| Інші поточні зобов'язання | 610 | ||

| РАЗОМ ЗА РОЗДІЛОМ ІV | 620 | 205,3 | 200,4 |

| V. Доходи майбутніх періодів | 630 | ||

| БАЛАНС | 640 | 269,9 | 277,7 |

Коефіцієнт абсолютної ліквідності зросте значно більше - приблизно в 4,6 разів) в зв’язку зі значним збільшенням грошових коштів підприємства як в національній, так і в іноземній валюті.

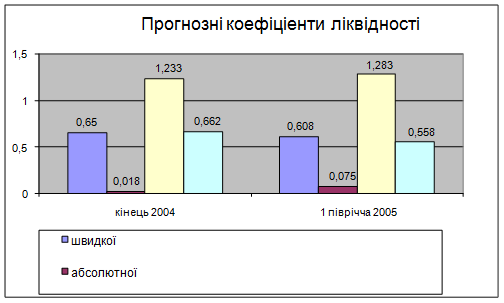

В таблиці 3.7 (рисунок 3.1) наведені прогнозовані значення показників ліквідності підприємства.

Таблиця 3.7 - Прогнозні значення показників ліквідності підприємства

| кінець 2004 | 1 півріччя 2005 | |

| Кл. ш. | 0,650 | 0,608 |

| Кл. а. | 0,018 | 0,075 |

| Кл. п | 1,233 | 1,283 |

| Кд. к. | 0,662 | 0,558 |

Рисунок 3.1 - Прогнозні показники ліквідності

Тобто відбудеться деякий перерозподіл питомої ваги найбільш ліквідних активів (грошових коштів) в бік збільшення та активів, що швидко реалізуються (дебіторська заборгованість, товари, готова продукція) у бік зменшення в структурі оборотних активів підприємства.