| Скачать .docx |

Дипломная работа: Налоговое планирование на малых предприятиях

Оглавление

Введение

Глава 1. Становление и развитие малых предприятий и их систем налогообложения в РФ

1.1 Понятие субъекта малого предпринимательства.

1.2 Развитие малого предпринимательства в РФ.

1.3 Становление и развитие системы налогообложения (с позиции малых предприятий.)

Глава 2. Налогообложение малых предприятий в РФ.

2.1 Общий режим налогообложения (ОРНО)

2.2 Упрощенная система налогообложения (УСНО)

2.3 Единый налог на вмененный доход (ЕНВД)

2.4 Сравнительный анализ систем налогообложения

2.5 Понятие "оптимизация налогообложения"

2.6 Правовые основы оптимизации налогообложения

2.7 Виды оптимизации налогообложения

Глава 3. Сопоставимый анализ систем налогообложения ООО «АБВ».

3.1 Характеристика ООО «АБВ»

3.2 Анализ налогообложения ООО «АБВ» по результатам его деятельности в первом квартале 2005, 2006, 2007 года

3.3 Расчет единого налога для ООО «АБВ», применяющей упрощенную систему налогообложения, с изменением объекта налогообложения и изменением соотношения доходов и расходов

3.4 Оптимизация налогообложения путем комбинирования различных режимов налогообложения.

Заключение.

Список литературы

Введение

Налоговая система является одним из важнейших элементов системы финансов любого государства, поскольку обеспечивает наполнение его бюджета.

Многие страны, в том числе и Российская Федерация, столкнулись в последнее время с проблемой, когда предприятия стремятся использовать легальные методы уменьшение налоговых платежей. Это так называемая минимизация налогов, или налоговая экономия. В России данное явление больше известно под термином "оптимизация налогообложения", или налоговое планирование, определяемое как законный способ обхода налогов с применением всех допускаемых законом налоговых льгот и приемов сокращения налоговых обязательств. Для современного российского малого предприятия жизненно важным является проблема выбора наиболее экономически целесообразного варианта налогообложения из предложенных современным налоговым законодательством, включая общий режим налогообложения и специальные режимы налогообложения (упрощенная система налогообложения и система налогообложения в виде единого налога на вмененный доход), позволяющего оптимизировать налоговую нагрузку предприятия.

Минимизация налогов является в настоящее время составной частью налоговых правоотношений, возникающих между налогоплательщиком и государством.

Современный период функционирования промышленных предприятий в Российской Федерации — период изменения внешней среды хозяйствования, характеризуется наличием высоких транзакционных издержек ведения бизнеса, основная доля которых приходится на налоговое администрирование, имеющее сложную структуру и методологию взимания налоговых и иных приравненных к налогам платежей, что, в свою очередь, требует формирования адекватной налоговой политики со стороны предпринимательских кругов, направленной на совершенствование налоговой системы.

Актуальность проблем, связанных с налоговым планированием и оптимизацией налогообложения, определяется стремлением предприятий обеспечить собственную конкурентоспособность, финансовую стабильность и возможности дальнейшего роста.

Недостаточная разработанность теоретических и практических аспектов по вышеизложенным вопросам на предприятиях требуют дальнейших исследований, что и предопределило выбор темы.

Целью исследования является разработка практических рекомендаций по повышению эффективности налогового планирования на конкретном малом предприятии.

В соответствии с поставленной целью исследования определены следующие задачи:

- исследовать историю развития малого предпринимательства – выявить роль и значение малого предпринимательства для Российской экономики;

- проанализировать историю становления и развития систем налогообложения;

-исследовать существующие режимы налогообложения с учетом последних изменений;

- рассчитать налоговую нагрузку для выбранного предприятия;

- исследовать влияние различных параметров на размер налоговых обязательств.

Объектом исследования выбраны финансово-хозяйственная деятельность ООО «АБВ»*.

Предметом исследования являются налоговые системы, теоретические, методические и практические положения и закономерности, связанные с налогообложением малого предприятия.

Теоретической и методологической базой исследования явились труды российских и зарубежных ученых по проблемам оптимизации налоговой нагрузки предприятия. Использовались методы: графический, системный, сопоставления, группировок, факторный др.

Информационной базой исследования послужили данные о финансово-хозяйственной деятельности малого предприятия.

Данная работа состоит из 3-х глав. В первой главе рассматривается становление и развитие малых предприятий и их систем налогообложения в РФ. Во второй главе исследуется налоговое законодательство, системы налогообложения малых предприятий, теория оптимизации налоговой нагрузки. В третьей главе на примере выбранного предприятия производятся расчеты налоговой нагрузки при существующем режиме налогообложения, при изменении объекта налогообложения и осуществляются теоретические разработки путей оптимизации налоговой нагрузки.

В заключении работы приводятся сделанные в соответствии с поставленными целями выводы.

Глава 1. Становление и развитие малых предприятий и их систем налогообложения в РФ

1.1 Понятие субъекта малого предпринимательства

В свете последних изменений в экономике России особое значение принимает развитие малого предпринимательства. Жесточайший экономический кризис в конце прошедшего столетия привел к банкротству многих предприятий и компаний.

Кто же сейчас может поддержать российскую экономику? Практика показывает, что это дело нужно отдать в руки малого и среднего предпринимательства, субъекты которого уже заняли место распавшихся предприятий в целом ряде отраслей народного хозяйства России.

Из самого определения видно, что малым предпринимательством занимаются небольшие группы лиц в форме организаций, управляемых одним из собственников (либо наемным директором), или это может быть предприниматель без образования юридического лица (ПБОЮЛ). Критериями, на основе которых организации относятся к малому бизнесу, являются: численность персонала; размер уставного капитала; величина активов; объем оборота (прибыли, дохода).

Малое предпринимательство в состоянии эффективно поддержать российскую экономику. Предприятия малого и среднего бизнеса играют решающую роль в следующих отраслях экономики:

- вся сфера услуг, в том числе ремонт и техническое обслуживание машин и оборудования;

- консультационные услуги;

- бытовое обслуживание населения;

- торгово-закупочные операции;

- посредническая деятельность.

Одним из основных направлений, связанных с претворением в жизнь экономических реформ, способных вывести страну из кризиса, является развитие малого и среднего предпринимательства. Этот сектор экономики создает необходимую атмосферу конкуренции, он способен быстро реагировать на любые изменения рыночной конъюнктуры, заполнять образующиеся ниши в потребительской сфере, является основным источником формирования среднего класса, расширяет социальную базу проводимых реформ. Появление большого числа малых фирм привело к появлению новых рабочих мест. Малым предприятием легче управлять в условиях нестабильного курса национальной валюты. Деятельность малого бизнеса приносит реальные деньги в бюджеты не только центра, но и регионов, что особенно важно, учитывая финансовую нестабильность многих субъектов РФ.

Мировой опыт подтверждает, что малый и средний бизнес — важный элемент рыночной экономики, он во многом определяет темпы экономического роста страны, структуру и качество валового национального продукта, формируя его на 40 -50 % [39].

В силу нестабильности развития экономики России на протяжении последних лет число малых предприятий практически не изменяется. По данным Госкомстата РФ их доля в валовом внутреннем продукте (ВВП) составляет 15-17 % [39].

Как показывает мировая практика малое и среднее предпринимательство играет очень существенную роль в экономике многих развивающихся стран. Экономическая и социальная роль малого предпринимательства заключается в праве граждан на свободное использование своих способностей и имущества для осуществления предпринимательской деятельности.

Сущность малого предпринимательства заключается в следующем: малым предпринимательством называется деятельность, осуществляемая определенными субъектами рыночной экономики, имеющими установленные законом признаки.

Основным критерием, на основе которого предприятия различных организационно правовых форм относятся к субъектам малого предпринимательства, является средняя численность работников, занятых за отчетный период на предприятии. К субъектам малого предпринимательства относятся предприятия, которые осуществляют свою деятельность относительно небольшой группой лиц, или предприятия, управляемые одним собственником.

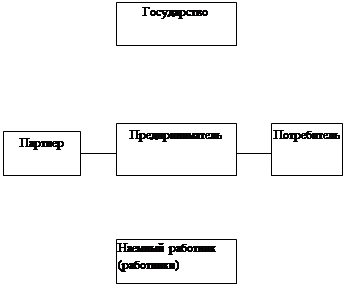

Основным субъектом предпринимательской активности выступает предприниматель. Однако предприниматель — не единственный субъект, в любом случае он вынужден взаимодействовать с потребителем как основным его контрагентом, а также с государством, которое в различных ситуациях может выступать в качестве помощника или противника. И потребитель и государство также относятся к категории субъектов предпринимательской активности, как и наемный работник (если, конечно, предприниматель работает не в одиночку), и партнеры по бизнесу (если производство не носит изолированного от общественных связей характера) (рис. 1).

![]()

![]()

![]()

![]()

![]()

Рисунок 1. Субъекты предпринимательской деятельности и из взаимосвязь

Во взаимоотношениях предпринимателя и потребителя предприниматель относится к категории активного субъекта, а потребителю свойственна прежде всего пассивная роль. При анализе стороны этих взаимоотношений потребитель выполняет роль индикатора предпринимательского процесса. Это понятно, поэтому все то, что составляет предмет деятельности предпринимателя, имеет право на реализацию только в случае позитивной (положительной) экспертной оценки потребителя. Такая оценка осуществляется потребителем и выступает как готовность последнего приобрести тот или иной товар. Предприниматель, при планировании и организации своей деятельности никоим образом не может игнорировать настроения, желания, интересы, ожидания, оценки потребителя.

У предпринимателя в условиях рыночной системы отношений нет иного пути воздействия на потребителя, кроме как действовать в унисон с его интересами. Однако такая ситуация вовсе не означает, что предприниматель обязан действовать только в строгом соответствии с уже выявленными интересами потребителя. Сам предприниматель может формировать спрос потребителя, создавать новые покупательские потребности (ну кто из потребителей предполагал приобрести видеомагнитофон, когда он еще не производился, а только готовился к производству?). К этому как раз и сводится положение о двух способах организации предпринимательской активности: на основе выявленного интереса потребителя или на основе "навязывания" ему нового товара [7].

Под субъектами малого бизнеса, согласно Федеральному закону от 24 июля 2007 г. № 209-ФЗ, стали пониматься внесенные в единый государственный реестр юридических лиц потребительские кооперативы и коммерческие организации (за исключением государственных и муниципальных унитарных предприятий), а так же физические лица, внесенные в единый государственный реестр индивидуальных предпринимателей и осуществляющие предпринимательскую деятельность без образования юридического лица, крестьянские (фермерские) хозяйства, соответствующие следующим условиям:

1) для юридических лиц – суммарная доля участия Российской Федерации, субъектов Российской Федерации, муниципальных образований, иностранных юридических лиц, иностранных граждан, общественных и религиозных организаций, благотворительных и иных фондов в уставном (складочном) капитале (паевом фонде) указанных юридических лиц не должна превышать 25% процентов, доля участия, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого и среднего предпринимательства, не должна превышать 25%;

2) средняя численность работников за предшествующий календарный год не должна превышать 100 человек;

3) выручка от реализации товаров (работ, услуг) без учета налога на добавленную стоимость или балансовая стоимость активов за прошедший календарный год не должна превышать предельные значения, установленные Правительством Российской Федерации.

Малое предпринимательство имеет свои особенности и следующие преимущества:

- более быстрая адаптация к местным условиям хозяйствования;

- большая независимость действий малых предприятий, гибкость и оперативность в принятии и выполнении принимаемых решений;

- относительно невысокие расходы при осуществлении деятельности, особенно затраты на управление;

- большая возможность индивида реализовать свои идеи, проявить свои способности;

- более низкая потребность в первоначальном капитале и способность быстро вводить изменения в продукцию и в процесс производства в ответ на требования местных рынков;

- относительно более высокая оборачиваемость собственного капитала и др.

Наряду со всеми своими преимуществами, малому предпринимательству присущи и определенные недостатки, которые определяются как внутренними, так и внешними причинами, а также условиями функционирования малого предприятия:

- более высокий уровень риска, чем обусловлена высокая степень неустойчивости положения на рынке;

- большая зависимость от крупных компаний;

- ошибки в управлении собственным делом;

- слабая компетентность руководителей;

- повышенная чувствительность к изменениям условий хозяйствования;

- трудности в заимствовании дополнительных финансовых средств и получении кредитов;

- неуверенность и осторожность хозяйствующих партнеров при заключении договоров (контрактов) и др.

Сущность малого предпринимательства проявляется в его экономических и социальных функциях:

- формирование конкурентных, цивилизованных рыночных отношений, способствующих лучшему удовлетворению потребностей населения и общества в товарах (работах, услугах);

- расширение ассортимента и повышение качества товаров, работ, услуг. Стремясь к удовлетворению запросов потребителей, малый бизнес способствует повышению качества товаров (работ, услуг) и культуры обслуживания;

- приближение производства товаров и услуг к конкретным потребителям;

- содействие структурной перестройке экономики. Малое предпринимательство придает экономике гибкость, мобильность, маневренность;

- привлечение личных средств населения для развития производства. Партнеры в малых предприятиях вкладывают свои капиталы в дело с большей заинтересованностью , чем в крупных;

- создание дополнительных рабочих мест, сокращение уровня безработицы;

- более эффективное использование творческих способностей людей, раскрытие их талантов, освоение различных видов ремесел, народных промыслов;

- вовлечение в трудовую деятельность отдельных групп населения, для которых работа на крупном производстве имеет определенные ограничения (домохозяйки, пенсионеры, инвалиды, учащиеся);

- формирование социального слоя собственников, владельцев предприятий, фирм, компаний;

- активизация научно-технического прогресса;

- освоение и использование местных источников сырья и отходов крупных производств;

- содействие деятельности крупным предприятиям путем изготовления и поставки комплектующих изделий и оснастки, создание вспомогательных и обслуживающих производств;

- освобождение государства от низкорентабельных и убыточных предприятий за счет их аренды и выкупа.

Основные преимущества, характерные черты, присущие малому бизнесу:

а) возможность более гибких и оперативных решений. По сравнению с крупными корпорациями в малом бизнесе упрощена структур принятия управленческих решений, это дает возможность быстро и гибко реагировать на конъюнктурные изменения, в том числе путем маневра капитала при переключении с одного вида деятельности на другой.

б) ориентация производителей преимущественно на региональный рынок. Малый бизнес идеально приспособлен для изучения пожеланий, предпочтений, обычаев, привычек и других характеристик местного рынка.

в) поддержание занятости и создание новых рабочих мест. Эта проблема чрезвычайно актуальна для нашей страны; процесс приватизации уберет балласт с предприятий и мелкий бизнес мог бы сыграть роль амортизатора, вобрав в себя свободную рабочую силу.

г) выполнение вспомогательных функций по отношению к крупным производителям. Крупные фирмы децентрализуют производственный процесс, передавая его фазы малым предприятиям на основе субкооператоров.

д) небольшой первоначальный объем инвестиций. У малых предприятий меньшие сроки строительства; небольшие размеры, им быстрее и дешевле перевооружаться, внедрять новую технологию и автоматизацию производства, достигать оптимального сочетания машинного и ручного труда.

е) экономическая эффективность производства в малых предприятиях.

ж) инновационный характер малых предприятий. Многие экономисты отстаивают идею об исключительной роли малого бизнеса в развертывании НТР [10].

Мелкие фирмы действуют в условиях жесткой рыночной конкуренции, которую не все способны выдержать. Поэтому бурный рост числа новых предприятий сопровождается в то же время разорением многих из них. В большинстве случаев (около 90%) фирмы разоряются не из-за нехватки капитала или неэффективной технологии, а из-за отсутствия управленческих знаний.

Большое преимущество малых предприятий состоит в том, что многие из них оказались более приспособленными, чем крупные компании, к условиям развития в кризисные периоды для экономик Запада. Крупные фирмы не столь чувствительно и быстро реагируют на какие-либо колебания или изменения в экономике. Не случайно в политике правительств Германии, США и многих других развитых капиталистических стран помощь мелкому бизнесу занимает особое место. Мелкие предприятия стали своеобразным индикатором общего состояния дел в экономике. Небольшие предприятия наиболее чутко реагируют на изменение хозяйственной конъюнктуры, падение или повышение нормы прибыли в отраслях экономики.

Углубление специализации в научных разработках привело к тому, что во многих случаях небольшие фирмы идут по более простому или рискованному пути, работают в неперспективных отраслях.

К тому же малые фирмы стремятся как можно скорее наладить массовое производство. Тем самым, значение разработок, проводимых мелкими предприятиями достаточно важно, прежде всего, с точки зрения расширения рынка предлагаемых товаров и услуг, что в свою очередь активно стимулирует процесс производства с целью наиболее быстрого удовлетворения вновь рожденного спроса.

Отношение нововведений к затратам на научные исследования и разработки малых предприятий в 3-4 раза ниже, чем в крупных. Если проследить путь изобретения, использованного крупными монополиями, то нередко оно оказывается результатом работы отдельных ученых или мелких фирм. Однако последующее внедрение осуществляется компаниями, обладающими необходимыми для этого финансовыми и материальными ресурсами. Наиболее значительную активность в области нововведений проявляют венчурные фирмы. Они успешно конкурируют с крупными, добиваясь более быстрых темпов внедрения достижений научно-технического прогресса. Мелкие исследовательские фирмы активно проводят исследования и разработки, проявляют больше желания взять на себя риск, гораздо эффективнее используют исследовательские фонды и оборудование, квалифицированные кадры, тем самым вносят весомый вклад в инновационный процесс, технологическое обновление производства. Мелкие инновационные фирмы с их мобильностью в условиях конкуренции новых товаров, когда рыночным фактором становятся темпы обновления ассортимента выпускаемой продукции, нашли свое место в системе хозяйства. Они занимаются начальными стадиями нововведений, оставляя крупным фирмам капиталоемкие стадии промышленного развертывания новых производств. Достижения научно-технического прогресса позволяют им быстро подключиться к наукоемким отраслям, не располагая при этом большим капиталом [10].

Обобщая все вышесказанное, хотелось бы обратить внимание на то, что мелкое предпринимательство воздействует на структуру рынка и расширение рыночных отношений прежде всего в результате изменения количества субъектов рынка, повышения квалификации и степени приобщенности все более и более широких слоев населения к системе предпринимательства.

Важность малых предприятий еще и в том, что ведя ожесточенную конкурентную борьбу за выживание, они вынуждены постоянно развиваться и адаптироваться к текущим условиям рынка, ведь чтобы существовать надо получать средства к существованию, а значит быть лучше других, чтобы прибыль доставалась именно им.

Одним из самых главных преимуществ является то, что появление малого бизнеса неизбежно ведет к появлению конкуренции на отечественном рынке, чего так не хватало экономике России на последних этапах развития. Так как это привело к создание монополий и сосредоточению власти, как политической, так и экономической, в руках небольшой группы людей, которые обладали огромными капиталами.

1.2 Развитие малого предпринимательства в РФ

Особенностью развития современной мировой экономики является все более возрастающую роль малого бизнеса. Именно этот сектор экономики представляет наиболее эффективную систему отбора талантливых и предприимчивых людей, позволяет создавать необходимую атмосферу конкуренции, способствует быстрому решению целого ряда проблем, которые не могут быть разрешены более крупными хозяйственными структурами. Однако малые предприятия быстро создаются и быстро перестают существовать. Одной из причин этого является незнание предпринимателями, как работают рыночные механизмы, генерирующие ценовые сигналы, порождающие стимулы, формирующие рыночное изобилие, разнообразие ассортимента и высокое качество товаров и услуг.

Основное условие возможности существования предпринимательства ученые и практики видят в создании конкурентной среды и предоставления экономической свободы субъекту хозяйствования. Уже такое понимание сути проблемы позволяет объяснить важную особенность развития современной мировой экономики - все более возрастающую роль малого бизнеса. В промышленно развитых странах малые предприятия дают значительную долю совокупного валового продукта.

Жизнеспособность малых предприятий определяют свобода и простота их создания, отсутствие административного принуждения, льготная система налогообложения, рыночный механизм ценообразования.

Малый бизнес в рыночной экономике - ведущий сектор, определяющий темпы экономического роста, структуру и качество валового национального продукта. Но дело не только в количественных показателях - этот фактор по самой своей сути является типично рыночным и составляет основу современной рыночной инфраструктуры.

Развитие мелкого предпринимательства в России предполагает более внушительный процент разорившихся предприятий, чем в странах с развитой управленческой инфраструктурой.

Малые предприятия объективно, по своей природе находятся в худших конкурентных условиях на рынке по сравнению с крупным бизнесом. У них выше издержки производства в связи с малыми сериями выпускаемой продукции, более низкий уровень научно-технической оснащенности, организации, квалификации кадров. Сложнее обстоит дело с информационным обеспечением, им нередко не хватает средств для проведения маркетинга. Однако, чаще всего компании умирают от нерешенных управленческих проблем, нежели от нехватки капитала или инвестиций. Том Нели, которому удалось участвовать в становлении многих компаний говорит: «причиной банкротства является потеря контроля за состоянием дел и не отвечающая потребностям производства система управления» [10].

Все это ставит малые предприятия в невыгодное положение на рынке. Поэтому создание развернутой и всесторонней системы государственной и общественной поддержки малого бизнеса - важнейшее условие его развития.

Государственная поддержка малого предпринимательства в РФ осуществляется по следующим направлениям:

1) формирование инфраструктуры поддержки и развития малого предпринимательства

2) создание льготных условий использования субъектами малого предпринимательства государственных финансовых, материально-технических и информационных ресурсов, а также научно-технических разработок и технологий

3) установление упрощенного порядка регистрации малого предпринимательства, лицензирования их деятельности, сертификации продукции, предоставления государственной статистической и бухгалтерской отчетности

4) поддержка внешнеэкономической деятельности субъектов малого предпринимательства, включая содействие развитию их торговых, научно-технических, производственных связей с зарубежными странами

5) организация подготовки, переподготовки и повышения квалификации кадров для малых предприятий.

Одним из наиболее важных направлений государственной поддержки является оказание финансовой поддержки малого (и среднего) предпринимательства.

Бизнесу нужен приток средств. Крупным предприятиям - с именем, авторитетом, банк всегда пойдет навстречу. А малому, особенно начинающему, вряд ли на обычных условиях дадут кредит. Поэтому законом Российской Федерации «О развитии малого и среднего предпринимательства в РФ» от 24 июля 2007 № 209-ФЗ года предусмотрено предоставление субсидий, бюджетных инвестиций, государственных и муниципальных гарантий по обязательствам субъектов малого и среднего предпринимательства [3].

Кроме финансовой поддержки предусматривается так же и льготное налогообложение. Законами Российской Федерации устанавливаются льготы по налогообложению субъектов малого предпринимательства, инвестиционных и лизинговых компаний, кредитных и страховых организаций.

Большую роль в государственной поддержке малого бизнеса играют фонды, государственные и муниципальные. Фонды поддержки малого предпринимательства могут предоставить льготные кредиты, беспроцентные ссуды, краткосрочные займы, выполнять функции залогодателя, поручителя, гаранта в целях развития конкуренции и насыщения товарного рынка.

Значительная часть малых предприятий органически связана с работой крупных производственных структур. Малые предприятия либо взаимодействуют с ними в режиме устойчивого кооперирования, либо формируют инфраструктуру функционирования всех видов предприятий, находящихся на одной территории. В этих условиях выбор направлений развития и обоснования профиля малых предприятий в большей мере зависит от сложившейся общей организационно-производственной структуры и в первую очередь от крупных предприятий. Такая взаимосвязь крупного и мелкого бизнеса требует создания прогрессивных организационных структур.

В условиях нестабильности внешней среды - колебаний цен на сырье и энергию, инфляции, скачков валютных курсов, изменений в экономической политике государств - малые предприятия стараются использовать наряду с преимуществами специализации возможности, предоставляемые производственной кооперацией, расширением масштаба производства, проведением совместных научных исследований и разработок, разделением финансового риска. Только объединяя усилия по целому ряду направлений малые предприятия могут рассчитывать на стабильное положение в структуре экономики, успешную конкуренцию и сотрудничество с крупными предприятиями.

1.3 Становление и развитие системы налогообложения (с позиции малых предприятий)

В мае 1921 г. в связи с переходом к новой экономической политике был установлен единый общегражданский налог, к уплате которого привлекалось все трудоспособное население, поделенное на разряды. И можно сказать, что это был первый аналог специального налогового режима в России.

Результат опыта экономических преобразований последних лет, начиная с 1985 г., закономерен, так же как и результат применения экономических нормативов и платежей за ресурсы, превратившихся на практике в индивидуальные адресные задания. Они не могли реально изменить взаимоотношения государства и предприятия, поскольку как само предприятие, так и его доход являются государственной собственностью и объектом государственного присвоения.

Однако преобладание крупных предприятий, управление всеми другими предприятиями как крупными, отсутствие дифференцированного подхода в определении места и роли различных предприятий в экономике страны снижали эффективность деятельности существующих малых предприятий. Фактическое отсутствие естественного конкурентного механизма функционирования предприятий в экономике обедняло советский товарный рынок.

Принципиальное значение в эти годы для развития малого предпринимательства имели принятые в 1986 г. Закон "Об индивидуальной трудовой деятельности", в 1987 г. Закон "О государственном предприятии" (распространенный на все предприятия с 1989 г.), Постановление ЦК КПСС и Совета Министров СССР о создании совместных предприятий с участием иностранного капитала (1987 г.).

В ноябре 1986 г. и мае 1988 г. Закон легализует частную предпринимательскую деятельность в ряде производственных областей и сфере услуг. Начался рост кооперативного движения, получивший мощный стимул к развитию с принятием Закона "О кооперации" (1988 г.). В этом Законе нашел законодательное воплощение новый подход к экономической политике, так как Закон выражал и брал под защиту сердцевину кооперативного строя - демократизм. С принятием этого Закона начинает расширяться сфера частной инициативы в сельском хозяйстве, особенно с введением аграрных договоров на землю (на срок до 50 лет), что заложило основу для формирования фермерства, которое, однако, не получило широкого развития.

В июне 1990 г. был принят Закон "О предприятиях в СССР". В этом Законе предусматривалось дальнейшее расширение самостоятельности предприятий и хозяйственного расчета, перечислялись следующие виды предприятий: индивидуальные, кооперативные в форме кооперативного или иного хозяйственного общества или товарищества. Закон давал возможность создавать совместные предприятия, арендные и малые государственные предприятия. Предприятия могли объединяться в союзы, хозяйственные ассоциации, концерны по отраслевому, территориальному и другим признакам. Государственные предприятия делились на союзные, республиканские, областные, окружные и коммунальные. Предприятие само могло устанавливать цены на свою продукцию.

Конец 80-х годов очень противоречив, что являлось отражением сложной социально-политической обстановки в стране, и охарактеризовать его однозначно по этой причине трудно. Складывается впечатление, что "одна рука созидала, а другая разрушала". Поскольку предпринимались попытки создания малых кооперативных форм в сфере производства и услуг, и существующий хозяйственный механизм с массой запретов ограничивал развитие новых экономических явлений - мелкого частного хозяйства. Наблюдалось интенсивное развитие кооперативов, производящих товары производственно-технического назначения, строительных, сельскохозяйственных и научно-технических, торговых, медицинских, обслуживающих население (на перечисленных предприятиях наблюдались элементы предпринимательства), при отсутствии гибкой экономической политики в этой области, быстро реагирующей на потребности нового экономического явления, защищающей потребителя и стимулирующей производителя.

В начале 90-х годов кооперация как форма малого предпринимательства сводится на нет, хотя именно эта форма соответствует сложившимся хозяйственным традициям отечественного производителя, весьма перспективна вообще и чрезвычайно активно используется всеми странами с развитым рыночным механизмом хозяйствования. Конечно, притеснение кооперативов в тот период можно объяснить и тем, что они продемонстрировали в некоторых случаях нечистоплотность в хозяйственной деятельности, приоритет краткосрочных интересов над долгосрочными перспективами и т.п. Однако во многом это объяснялось объективными причинами - не сложившейся рыночной средой и специфическими социально-политическими условиями, приспособленными к административно-командной системе.

Появляется ряд основополагающих документов: Постановление СМ СССР от 8 августа 1990 г. N 790 "О мерах по созданию и развитию малых предприятий", Постановление СМ РСФСР от 18 июля 1991 г. N 404 "О мерах по поддержке и развитию малых предприятий в РСФСР". Этими документами были определены стартовые условия малого предпринимательства. Происходит перерегистрация кооперативов, возникших во второй половине 80-х годов, в малые предприятия; вводится ограничение видов деятельности для малых предприятий; упрощается их регистрация; расширяются возможности выхода на внешний рынок, что способствует появлению офшорных предприятий; предусматривается ряд льгот по материально-техническому снабжению для малых предприятий. В результате предпринятых государством мер в этот период наблюдается бурный рост малых предприятий и предпринимательской активности, которая сопровождалась быстрым и легким накоплением капиталов, активной деятельностью в торгово-посреднической сфере. Такие хозяйственные преобразования позволили удовлетворить спрос населения на дефицитные тогда товары широкого потребления, бытовые услуги и общественное питание. Тем не менее на малые предприятия начинает оказываться очень тяжелое финансовое давление: 28% НДС, 35% налог на прибыль, от 50% и выше - на коммерческий кредит. Еще одной характерной чертой этого, в общем-то, благополучного периода для малого бизнеса было то, что малые предприятия выполняли роль канала перекачки ресурсов командно-управляемых госпредприятий в теневую экономику, в пользу полукриминального и просто криминального псевдорыночного предпринимательства. Самое печальное последствие такой перекачки заключалось и заключается в том, что средства, накапливаемые в малом предпринимательстве методом "доразграбления" госсектора, за небольшим исключением практически навсегда уходили из сферы накопления и не использовались для развития национального производства и его инфраструктуры.

В условиях проведения радикальных рыночных реформ малое предпринимательство нуждалось в упрощенной системе налогообложения, и развитие этой системы в 90-е годы XX в. прошло этапы, которые формально можно охарактеризовать следующим образом.

Первый этап: 1992 - 1994 гг. характеризуется продвижением вперед в понимании сути экономических проблем малого предпринимательства. Констатируется значение роли и места малого предпринимательства в создании конкурентоспособной экономической среды новой хозяйственной системы. Вызревают контуры концепции поддержки малого предпринимательства, определяются приоритеты в его развитии. Выходят следующие документы: Указ Президента РФ от 30 ноября 1992 г. N 1485 "Об организационных мерах по развитию малого и среднего бизнеса в РФ", Постановление СМ и Правительства РФ от 11 мая 1993 г. N 446 "О первоочередных мерах по развитию и государственной поддержке малого предпринимательства в РФ", Указ Президента РФ от 22 февраля 1993 г. N 272 "О кадровом обеспечении экономических реформ", Приказ Федеральной службы занятости России от 30 марта 1993 г. N 37 "Об утверждении Положения о порядке работы органов службы занятости с безработными гражданами, желающими организовать собственное дело в условиях выдачи им субсидий", Постановление Правительства РФ от 29 апреля 1994 г. N 409 "О мерах по государственной поддержке малого предпринимательства в РФ на 1994 - 1995 гг.", Указ Президента РФ от 23 мая 1994 г. N 1004 "О некоторых вопросах налоговой политики", Постановление Правительства РФ от 29 декабря 1994 г. N 1434 "О сети региональных агентств поддержки малого бизнеса". Во всех этих документах поддержка малого предпринимательства признается одним из важнейших направлений экономической реформы; устанавливаются отраслевые приоритеты развития малого предпринимательства; предусматривается освобождение от налогов суммы прибыли, используемой для развития производства, устанавливаются льготные ставки налогов на прибыль малых предприятий в третий и четвертый годы работ; предусматривается выделение кредитных ресурсов на первостепенное производство товаров народного потребления и продовольствия, организуется сеть специальных банков с участием государственных средств, предполагается страхование программ с высокой степенью риска из государственных фондов и резервов, планируется обеспечение гарантий для иностранных инвестиций и использование зарубежного опыта, а также привлечение зарубежных специалистов.

К концу 1994 г. начался спад в деятельности малых предприятий - многие научно-консультационные, торгово-посреднические предприятия распались. Не дало желаемых результатов и развитие фермерского хозяйства. На федеральном уровне не была достаточно четко определена управленческая структура малого бизнеса. Функции поддержки малого бизнеса возлагались на Комитет по промышленной политике, который не в состоянии был охватить всего многообразия проблем, а также форм и видов малого предпринимательства. В результате картина развития предпринимательства уже в 1993 г. характеризуется следующими показателями: 50% регистрируемых предприятий не начали работать, 30% едва сводили концы с концами, 40% не платили налоги, 10% жили более или менее сносно, 3 - 4% процветали, 37% из успешно действующих предприятий связаны с теневой экономикой .

На втором этапе с 1995 по 1998 г. отчетливо прослеживается нацеленность экономической политики на создание концепции развития малого предпринимательства в нашей стране. Вырабатываются конкретные меры реальной помощи малому бизнесу по всей стране с предоставлением самостоятельности регионам в решении этих проблем.

В 1995 г. образовывается Государственный комитет РФ по поддержке и развитию малого предпринимательства (ГКРП РФ). Этот комитет получил достаточно широкие полномочия. На него возлагается разработка и реализация всей международной помощи в этой области.

14 июня 1995 г. был принят Федеральный закон РФ N 88-ФЗ "О государственной поддержке малого предпринимательства в Российской Федерации", который статьей 3 законодательно определил статус малого предприятия.

Хотя этот закон по своему содержанию и положениям в сравнении с законодательными актами развитых стран довольно прогрессивен, выполняется он плохо. Закон содержит 23 статьи, по 17 из них обязательства несут федеральные правительства. 15 статей связаны с предоставлением малым предприятиям прямой преимущественной поддержки, однако на практике ни одно обязательство по этим 15 статьям не выполнено в полном объеме [9]. В России функционирует относительно большое количество нормативно-правовых актов по малому предпринимательству, но они, как правило, не содержат реальных обязательных для исполнения министерствами и ведомствами мер по его поддержке.

В целом к недостаткам нормативно-правовой базы в отношении малого предпринимательства можно отнести:

1) отставание законодательства от практики;

2) нестыковка различных законодательных и нормативных актов;

3) возможность разного толкования законодательных положений;

4) невозможность реализации важнейших положений, принятых законов;

5) наличие сфер, не охваченных принятым законодательством;

6) низкий уровень информирования о принимаемых законах.

Другая серьезная проблема законодательной сферы – неэффективность российской системы налогообложения, ведущая к чрезмерно завышенным налогам в отношении малого бизнеса и как следствие – создание стимула для развития теневого сектора экономики. По некоторым данным по состоянию на 2000 г. в России не регистрировалось до половины малых фирм, реальная занятость в малом бизнесе была выше официальной примерно на 70 %, реальный фонд заработной платы превышал официальные показатели на 90%, а оборот занижался в среднем на 70 %. В результате таких неправомерных действий малые предприятия недоплачивали в бюджеты различных уровней примерно в 2 раза больше тех сумм, которые они туда перечисляли [35].

Помимо общей непродуманности налогового кодекса в отношении малого бизнеса, необходимо отметить непрофессиональное применение на местах единого налога на вмененный доход. Введение новой системы налогообложение, учета и отчетности для субъектов малого предпринимательства, предусмотренное Федеральным законом от 29 декабря 1995 г. №222-ФЗ, должно было максимально упростить взаимоотношения малого бизнеса с бюджетом. Однако по данным на первые годы 21 века ее применяли лишь около 3% потенциальных пользователей [30]. Переходу на упрощенную систему помешал ряд недоработок в ней, допущенных создателями. Во-первых, законом не сохранено право субъектов малого предпринимательства выделять налог на добавленную стоимость в счетах на поставленную покупателям продукцию. Это негативно сказалось на всей программе в целом, так как, с одной стороны, «входной» налог увеличивает себестоимость, а с другой - покупатели продукции малых предприятий не имеют возможности засчитывать свой «входной» НДС при уплате налога. Во-вторых, законом был установлен новый единый налог с совокупного дохода, т.е. валовой выручки. Это привело к тому, что при переходе на упрощенную систему налогообложения субъекты малого предпринимательства утрачивают положенные им льготы по налогу на прибыль. Как следствие – малым предприятиям выгоднее первые четыре года использовать общепринятую систему налогообложения, а не упрощенную. В-третьих, в законе содержится ряд спорных положений.

Например, это относится к вопросу о составе затрат, относимых на уменьшение налогооблагаемого совокупного дохода, и также о механизме перехода на упрощенную систему налогообложения и обратного перехода на общеустановленную и ряда других проблем. Наконец, после введения в действие второй части налогового кодекса Российской федерации возникла ситуация, при которой субъекты малого бизнеса были поделены на две группы с разными правами. Организации по-прежнему освобождаются от налога на добавленную стоимость, а индивидуальные предприниматели, которые раньше НДС не платили, теперь привлекаются к уплате этого налога. Это приводит к дискриминации налогоплательщиков по признаку организационно-правовой формы.

Единый налог, речь о котором идет в Федеральном законе от 31 июля 1998 г. №148-ФЗ «О едином налоге на временный доход для определенных видов деятельности», был введен с целью охватить этим налогом малые предприятия, функционирующие в таких сферах, как розничная торговля, общественное питание, бытовое и транспортное обслуживание, то есть там, где налоговый контроль значительно затруднен. Закон оправдал возложенные на него надежды в отношении индивидуальных малых предприятий, ранее уклонявшихся от уплаты подоходного налога. Применение единого налога увеличило доходную базу бюджетов регионов. Однако закон не лишен отдельных недоработок и спорных моментов. Например, недостаточно проработан вопрос о порядке ведения раздельного учета результатов хозяйственной деятельности многопрофильных организаций, осуществляющих не только деятельность, предусмотренную в законе о едином налоге, но и функционирующие в других сферах экономики. Это влечет за собой двойственное налогообложение их имущества, фонда оплаты труда и доходов. Помимо этого в законе не установлены четкие критерии отдельных видов предпринимательской деятельности, для которых возможно применять единый налог. Это приводит к постоянным разногласиям по поводу вопроса, относится ли деятельность по продаже товаров определенным категориям покупателей к розничной торговле, переводимой на уплату единого налога, или к оптовой торговле, для которой налог не может быть использован. К тому же нет четкого определения по поводу начисления налога с продаж, страховых взносов по страхованию от несчастных случаев на производстве и платежей за сверхнормативные выбросы загрязняющих веществ плательщикам единого налога на вмененный доход.

Малые предприятия, занимающиеся выпуском отдельных видов товаров в первые четыре года с момента государственной регистрации полностью или частично освобождаются от уплаты налога на прибыль. Предприятия малого бизнеса также имеют право на ускоренную амортизацию основных средств по удвоенным нормам, а в первый год своего существования им предоставляется право списывать на себестоимость выпускаемых товаров или услуг до половины стоимости приобретенных основных средств, что уменьшает налогооблагаемую прибыль. Однако этих мер недостаточно, кроме того, многие существующие законодательные акты, предоставляющие налоговые льготы малым предприятиям не до конца проработаны и имеют множество слабых мест. По этой причине даже некоторые официальные лица называют действующий налоговый кодекс «враждебным» по отношению к предпринимательству [35]. Государство также не принимает никаких мер по стимулированию коммерческих банков, осуществляющих кредитование, или страховых компаний, страхующих имущество и гражданскую ответственность малых предприятий.

Предпринимательство в целом (и малое в том числе) регулируется различными отраслями права. При этом упоминание о малом предпринимательстве встречается только в ст. 59 Трудового кодекса РФ (далее - ТК РФ) и в ст. 18 Налогового кодекса РФ (далее - НК РФ).

Федеральный закон "О государственной поддержке малого предпринимательства в Российской Федерации" - базовый нормативный акт для развития в России малого предпринимательства, который служит основой при принятии субъектами Федерации региональных нормативных актов по вопросам малого бизнеса, не является достаточной и бесспорной правовой базой для поддержки малого бизнеса по целому ряду причин.

После принятия вышеуказанного Закона прошло около десяти лет. За это время стали видны его недостатки и просчеты, появились новые реалии.

Ряд положений Закона противоречит Гражданскому, Бюджетному и Налоговому кодексам. В Законе не определены виды и формы государственной поддержки малых предприятий, не установлен правовой механизм оказания им финансовой, имущественной и информационной помощи, поддержки их внешнеэкономической деятельности и межрегионального сотрудничества. Не предусмотрен механизм участия субъектов малого предпринимательства в поставках товаров, выполнении работ, оказании услуг для государственных и муниципальных нужд. Отсутствуют понятия организации инфраструктуры поддержки предпринимательства, не предусмотрены меры, направленные на развитие системы подготовки, переподготовки и повышения квалификации кадров субъектов малого предпринимательства - начинающих предпринимателей, а также государственных служащих, отвечающих за поддержку, развитие и регулирование деятельности малого предпринимательства. Наконец, вызывают много вопросов критерии отнесения юридических лиц к субъектам малого предпринимательства.

Критерии отнесения субъектов хозяйствования к малому предпринимательству содержатся в Законе о поддержке малого предпринимательства, который к таковым относит индивидуальных предпринимателей и коммерческие организации, в уставном капитале которых доля участия Российской Федерации, ее субъектов, общественных и религиозных организаций (объединений), благотворительных и иных фондов не превышает 25%; доля, принадлежащая одному или нескольким юридическим лицам, не являющимся субъектами малого предпринимательства, не превышает 25% и в которых средняя численность работников за отчетный период не превышает определенных предельных уровней в зависимости от сферы деятельности организаций. Таким образом, для отнесения коммерческих организаций к числу малых предприятий применяются два критерия:

1) экономическая независимость от других лиц - Российской Федерации, субъектов Федерации, общественных организаций, юридических лиц, не являющихся малыми предпринимателями;

2) численность работников в зависимости от сферы предпринимательской деятельности.

Исходя из формального осмысления Закона о поддержке малого предпринимательства к числу малых предприятий могут относиться только акционерные общества с ограниченной и дополнительной ответственностью, поскольку только эти коммерческие организации имеют уставные капиталы. В товариществах, как известно, - складочные капиталы, а в производственных кооперативах - паевые фонды . К числу малых Закон не относит государственные и муниципальные предприятия, так как они находятся в 100%-ной государственной или муниципальной собственности. Поскольку в Законе речь идет только о коммерческих организациях, к субъектам малого предпринимательства, соответственно, не относятся все некоммерческие организации, также имеющие право осуществлять предпринимательскую деятельность, в том числе потребительские кооперативы, многие из которых функционируют в сельском хозяйстве.

Наличие в Законе некоторых из перечисленных выше ограничений для отнесения малых форм организаций к субъектам малого предпринимательства является обоснованным. В частности, это касается унитарных государственных и муниципальных предприятий. Бесспорным является обстоятельство, что здесь велика доля зависимости от собственника, который может способствовать эффективной деятельности предприятия с привлечением мер государственной поддержки (например, разместить государственный заказ и проч., используя административный ресурс). К тому же в унитарных предприятиях отсутствует элемент личного участия, самостоятельного риска предпринимателя, зачастую объединяющего в малых предприятиях функции управленца и собственника.

Другие хозяйствующие субъекты (товарищества и производственные кооперативы) целесообразно признавать субъектами малого предпринимательства, если они соответствуют критериям Закона для их отнесения к числу малых предприятий.

Для третьего этапа с 1999 по 2001 г. становится характерным обеспечение благоприятных условий для развития малого предпринимательства на основе повышения качества и эффективности мер государственной поддержки на федеральном уровне. Именно это провозглашает своей целью Федеральная программа государственной поддержки малого предпринимательства на 2000 - 2001 гг. События августа 1998 г. стали этапной вехой для развития отечественного малого бизнеса. Малые и средние предприятия, которые потеряли около 12 млрд. долл., можно считать главными пострадавшими от августовского кризиса. По официальным данным, после августа 1998 г. от 25 до 35% малых предприятий фактически прекратили свою деятельность, а это значит, что из 877 тыс. предприятий (количество которых для нашей страны для создания нормальной конкурентной среды должно достигать 3 - 5 млн.) только 600 тыс. сохранили свой бизнес. Но и эти предприятия сократили численность персонала, снизили оплату его труда.

Весь комплекс задач, означенный в Программе, вытекает из акцента на повышение качества и эффективности мер государственной поддержки. Стержневой задачей среди прочих можно считать отработку и внедрение прогрессивных финансовых технологий поддержки малых предприятий, которые обеспечат интеграцию финансовых механизмов малого предпринимательства в кредитно-финансовую систему страны. Эту задачу в условиях дефицитности бюджетов всех уровней планируется решать на основе привлечения внебюджетных источников. Этот принципиальный подход к развитию малого предпринимательства на ближайшее будущее предполагает следующие приоритеты, установленные Постановлением Правительства РФ от 31 декабря 1999 г. N 1460 "О комплексе мер по развитию и государственной поддержке малых предприятий в сфере материального производства и содействию их инновационной деятельности", выдвигает материальное производство как важнейшую сферу деятельности малых предприятий. Причем ставится задача по содействию их инновационной деятельности и устанавливается, что государственная поддержка оказывается в приоритетном порядке малым предприятиям, осуществляющим производственную и инновационную деятельность в машиностроении и металлообработке; микробиологической, медицинской и биотехнологической отраслях промышленности; в электронной промышленности; в деревообрабатывающей промышленности; стройиндустрии, а также в пищевой промышленности и т.д.

На середину первого десятилетия 21 века одной из форм поддержки и развития малого предпринимательства в Российской Федерации является предоставление субъектам малого предпринимательства льгот по налогообложению. Цель установления налоговых льгот — сокращение размера налогового обязательства налогоплательщика и тем самым экономическое стимулирование его финансово-хозяйственной деятельности.

Налоговые льготы устанавливаются законодательными актами о налогах и сборах. К числу этих актов относятся, прежде всего, Налоговый кодекс РФ (далее НК РФ) и принятые в соответствии с ним федеральные законы о налогах и сборах. В соответствии со ст. 56 НК РФ льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими налогоплательщиками, включая возможность не уплачивать налог либо уплачивать его в меньшем размере. Льготы можно разделить на: освобождение от налогообложения определенных объектов, категорий налогоплательщиков; скидки — уменьшение налогооблагаемой базы; снижение ставки налога.

По региональным и местным налогам льготы устанавливаются нормативными актами субъектов РФ и органов местного самоуправления, принятыми законодательными органами власти.

Таким образом, по источнику предоставления различают федеральные и региональные налоговые льготы. Налоговые льготы не могут устанавливаться подзаконными нормативными актами, например указами Президента РФ, постановлениями Правительства РФ, ведомственными актами, распоряжениями глав администраций и т. п. Налоговые льготы не могут иметь индивидуальный характер. Они предоставляются определенной категории налогоплательщиков, например малым предприятиям, предприятиям, использующим труд инвалидов или реализующим определенные виды продукции, и т. п. Конкретные виды налоговых льгот для отдельных категорий налогоплательщиков предусмотрены специальными налоговыми законами, главами второй части НК РФ о налоге на прибыль, НДС, едином социальном налоге и др. Закон о государственной поддержке малого предпринимательства законом о налогах не является.

Неправомерное использование налоговых льгот, как правило, приводит к неполной уплате в бюджет сумм соответствующего налога. В этом случае налогонеплательщик (при наличии вины) может быть привлечен к ответственности, предусмотренной ст. 122 НК РФ «Неуплата или неполная уплата сумм налога».

При общей системе налогообложения организации (в том числе субъекты малого и среднего бизнеса) уплачивают следующие налоги: налог на прибыль (ставка — 24 % от прибыли); налог на добавленную стоимость (ставки —0%, 10 %, 18 % (в зависимости от категории товара (услуги)) от реализации); единый социальный налог (ставка — 26% от оплаты труда при налоговой базе на каждое физическое лицо нарастающим итогом с начала года меньше 280000 рублей и расчетными методами при аналогичном показателе больше 280000 рублей); транспортный налог (ставка в рублях зависит от мощности двигателя транспортного средства в лошадиных силах); налог на имущество (ставка — 2,2 % от среднегодовой стоимости имущества); земельный налог и другие налоги и сборы.

Государство возлагает на малый бизнес определенные надежды как на резерв, использование которого позволит поднять экономику страны. В связи с этим предприняты попытки снизить налоговое бремя субъектов малого предпринимательства, а также облегчить налоговый учет. Для достижения указанных целей в НК РФ был введен раздел, посвященный специальным налоговым режимам, ориентированный на субъекты малого предпринимательства.

В соответствии с налоговым законодательством специальный налоговый режим (система налогообложения) предусматривает особый порядок исчисления и уплаты налогов, в том числе замену одним налогом совокупности установленных федеральных, региональных и местных налогов и сборов.

В настоящее время действуют следующие специальные налоговые режимы:

· гл. 26.1 НК РФ «Система налогообложения для сельскохозяйственных товаропроизводителей»;

· гл. 26.2 НК РФ «Упрощенная система налогообложения»;

· гл. 26.3 НК РФ «Система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности».

· гл. 26.4 НК РФ «Система налогообложения при выполнении соглашений о разделе продукции».

Установление и введение в действие специальных налоговых режимов не относятся к установлению и введению в действие новых налогов и сборов. Случаи и порядок применения специальных налоговых режимов определяются актами законодательства Российской Федерации о налогах и сборах.

6 июля 2007 года был принят ФЗ О развитии малого и среднего предпринимательства в РФ который вступил в силу с 01 января 2008 года. Федеральный закон регулирует отношения, возникающие между юридическими лицами, физическими лицами, органами государственной власти Российской Федерации, органами государственной власти субъектов Российской Федерации, органами местного самоуправления в сфере развития малого и среднего предпринимательства, определяет понятия субъектов малого и среднего предпринимательства, инфраструктуры поддержки субъектов малого и среднего предпринимательства, виды и формы такой поддержки.

Нормативное правовое регулирование развития малого и среднего предпринимательства в Российской Федерации основывается на Конституции Российской Федерации и осуществляется настоящим Федеральным законом, другими федеральными законами, принимаемыми в соответствии с ними иными нормативными правовыми актами Российской Федерации, законами и иными нормативными правовыми актами субъектов Российской Федерации, нормативными правовыми актами органов местного самоуправления.

Основные различия прежнего и нового закона заключаются в следующем. Закон 1995 года распространялся только на субъектов малого предпринимательства. К ним относились индивидуальные предприниматели и организации, доля благотворительных, религиозных и прочих организаций (указанных в ст. 3) в которых не превышала 25%, и средняя численность работников не более 100 человек (50-60 в зависимости от сферы деятельности). Новый закон разделяет малые (в том числе микропредприятия) и средние предприятия (кстати, это не только организации, но и индивидуальные предприниматели, а также крестьянские (фермерские) хозяйства). Малые предприятия от средних отличаются по количеству работников: не более 100 в малых, не более 250 в средних. В микропредприятиях работает всего лишь 15 человек. Новое условие отнесения организации и индивидуального предпринимателя к субъектам малого и среднего предпринимательства – это ограничение по выручке. Правда, предельные размеры выручки еще должны быть установлены Правительством Российской Федерации

Глава 2. Налогообложение малых предприятий в РФ

2.1 Общий режим налогообложения (ОРНО)

Современная налоговая система Российской Федерации представляет собой взаимосвязанную систему налогов и сборов, которые взыскиваются со всех экономических объектов, осуществляющих хозяйственную деятельность на территории Российской Федерации, и направляются в бюджеты различных уровней Российской Федерации.

Так как объектом изучения является малое предпринимательство, которое имеет право применения специальной системы налогообложения, которая представляет для нас больший интерес, охарактеризуем ОРНО очень кратко, с позиции налогов, составляющих значительную долю в структуре налоговой нагрузки предприятия.

При осуществлении фискальной и регулирующей функций налогов, как правило большая часть взысканий приходится на средства предприятия, полученные в виде прибыли или других доходов. Поэтому налог на прибыль можно по праву считать одним из основных по своему значению федеральных налогов, как для государства, так и для самого предприятия. Доля этого налога в консолидированном бюджете Российской Федерации за январь-февраль 2008 года составляет 13% [37].

Кроме налога на прибыль, при применении общего режима налогообложения организации уплачивают также следующие основные налоги:

- налог на добавленную стоимость;

- акцизы;

- единый социальный налог;

- водный налог;

- налог на добычу полезных ископаемых;

- транспортный налог;

- налог на имущество организаций;

- земельный налог.

Не будем останавливаться на некоторых видах налогов, так как они уплачиваются определенными видами организаций и не являются обязательными для всех.

Налог на прибыль. В настоящий момент налог на прибыль регулируется 25 главой второй части НК РФ, которая была введена Федеральным законом от 06.08.2001 № 110-ФЗ. Этой главой определяется порядок формирования себестоимости и порядок налогообложения прибыли.

В настоящее время, согласно ст. 284 НК РФ, составляет 24% и уплачивается при общем режиме налогообложения, за исключением случаев, предусмотренных п. 2-5 настоящей статьи. При этом:

- 6,5% от суммы исчисленного налога зачисляется в федеральный бюджет;

- 17,5% от суммы исчисленного налога зачисляется в бюджеты субъектов Российской Федерации (при этом для отдельных категорий налогоплательщиков она может быть понижена с 17,5% до 13,5%).

Согласно ст. 246 НК РФ, налогоплательщиками налога на прибыль признаются:

- российские организации (то есть юридические лица, образованные в соответствии с законодательством Российской Федерации);

- иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации.

Не являются плательщиками налога на прибыль следующие категории предприятий:

- организации, переведенные на упрощенную систему налогообложения;

- организации, переведенные на уплату единого налога на вмененный доход для определенных видов деятельности;

- организации, уплачивающие налог на игорный бизнес, по деятельности, относящейся к игорному бизнесу.

Объектом налогообложения по налогу на прибыль организаций является прибыль организации. Согласно ст. 247 п.1, для российских организаций прибыль рассчитывается как полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с данной главой.

К доходам в целях настоящей главы относятся :

1) доходы от реализации товаров (подробнее в ст. 249 НК РФ);

2) внереализационные доходы ( подробнее в ст.250 НК РФ).

Надо обратить внимание на то, что согласно ст. 251 НК РФ существует

ряд доходов, которые не учитываются при определении налоговой базы.

В целях настоящей главы налогоплательщик уменьшает полученные доходы на сумму производственных расходов (за исключением расходов, указанных в ст. 270 НК РФ).

Расходами признаются обоснованные и документально подтвержденные затраты (а в случаях предусмотренных ст.265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком.

Расходы в зависимости от их характера, а так же от условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы.

Расходы, связанные с производством и реализацией, подразделяются на:

-материальные расходы;

- расходы на оплату труда;

- суммы начисленной амортизации;

- прочие расходы.(их дальнейшую расшифровку можно посмотреть в ст. 253- 267.1 НК РФ).

Существует так же ряд расходов, которые не учитываются при определении налоговой базы (ст. 270 НК РФ).

Налоговой базой для целей данной главы признается денежное выражение прибыли, определяемой в соответствии со ст. 247 НК РФ, подлежащей налогообложению.

Налогоплательщики, понесшие убыток (убытки), исчисленный в соответствии с гл.25 НК РФ, в предыдущем налоговом периоде (или периодах), вправе уменьшить налоговую базу текущего налогового периода на всю сумму полученного ими убытка или на часть этой суммы (перенести убыток на будущее). При этом определение налоговой базы текущего налогового периода производится с учетом особенностей, предусмотренных ст. 283, ст. 264.1, ст. 268.1, ст. 275.1, ст. 280 и ст. 304 НК РФ.

Налоговым периодом по налогу на прибыль признается календарный год (ст. 285 НК РФ). Отчетными периодами по данному налогу признаются первый квартал, полугодие и девять месяцев календарного года.

Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий налоговый период ст. 289 НК РФ, а именно не позднее 28 календарных дней со дня окончания соответствующего отчетного периода.

Налога на добавленную стоимость (НДС). НДС, как и налог на прибыль, относится к федеральным налогам и регулируется гл. 21 НК РФ. Налогоплательщиками НДС, согласно ст. 143 НК РФ, признаются:

- организации;

-индивидуальные предприниматели;

- лица, признаваемые налогоплательщиками НДС в связи с перемещением товаров через таможенную границу Российской Федерации, определяемые в соответствии с Таможенным кодексом Российской Федерации.

Налогоплательщики подлежат обязательной постановке на учет в налоговом органе в соответствии со ст. 83 и ст.84 НК РФ с учетом особенностей, предусмотренных гл. 21 НК РФ.

Организации и индивидуальные предприниматели имеют право на освобождение от исполнения обязанностей налогоплательщика (ст. 145 НК РФ), если за три предшествующих календарных месяца сумма выручки от реализации товаров (работ, услуг) этих организаций или индивидуальных предпринимателей без учета налога не превысила в совокупности два миллиона рублей.

Объектом налогообложения (ст. 146 НК РФ) признаются следующие операции:

- реализация товаров (работ, услуг) на территории РФ, в том числе реализация предметов залога и передача товаров (результатов выполненных работ, оказанных услуг) по соглашению о предоставлении отступного или новации, а также передача имущественных прав;

- выполнение строительно-монтажных работ для собственного потребления;

- ввоз на таможенную территорию РФ товаров;

- передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету при исчислении налога на прибыль организаций.

Не признаются в целях налогообложения объекты, указанные в п. 2 ст. 146 НК РФ, операции, указанные в ст. 149 НК РФ и товары, ввезенные на территорию РФ, указанные в ст. 150 НК РФ.

Налоговая база при реализации товаров (работ, услуг) определяется в соответствии с гл. 21 НК РФ в зависимости от особенностей реализации произведенных им или приобретенных на стороне товаров (работ, услуг).

При определении налоговой базы выручка от реализации товаров (работ, услуг), передачи имущественных прав определяется исходя из всех доходов налогоплательщика, связанных с расчетами по оплате указанных товаров (работ, услуг), имущественных прав, полученных им в денежной и (или) натуральной формах, включая оплату ценными бумагами.

Налоговая база при реализации налогоплательщиком товаров (работ, услуг), если иное не предусмотрено ст.154 НК РФ, определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со ст. 40 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

Налоговый период ( в том числе для налогоплательщиков, исполняющих обязанности налоговых агентов) устанавливается как квартал.

Налогообложение производится по налоговым ставкам:

- 0 % при реализации определенного набора товаров и услуг, указанных в 1 п. ст. 164 НК РФ;

- 10% при реализации продовольственных товаров, товаров для детей, периодических печатных изданий и медицинских товаров, указанных в п.2 ст. 164 НК РФ;

- 18 % в случаях, не указанных в 1, 2, 4 пунктах данной статьи;

- иная ставка, рассчитанная согласно 4 п. ст.164 НК РФ.

Основным документом, на основании которого ведется учет операций является счет – фактура.

С налоговыми вычетами, и порядком их применения при данном виде налога можно ознакомиться в ст. 171 и 172 НК РФ.

Уплата налога по операциям, признаваемым объектом налогообложения в соответствии с пп. 1-3 п.1 ст. 146 НК РФ, на территории РФ производится по итогам каждого налогового периода исходя из фактической реализации (передачи) товаров (выполнения, в том числе для собственных нужд, работ, оказания, в том числе для собственных нужд, услуг) за истекший налоговый период не позднее 20-го числа месяца, следующего за истекшим налоговым периодом, если иное не предусмотрено гл. 21 НК РФ.

В случае, если по итогам налогового периода сумма налоговых вычетов превышает общую сумму налога, исчисленную по операциям, признаваемым объектом налогообложения в соответствии с пп. 1-3 п.1 ст. 146 НК РФ, полученная разница подлежит возмещению (зачету, возврату) налогоплательщику в соответствии с положениями с положениями ст. 176 НК РФ.

Налог на имущество. Относится к региональным налогам. Регулируется гл. 30 НК РФ и был введен Федеральным законом от 11.1.2003 № 139-ФЗ.

Налогоплательщиками данного вида налога признаются:

- российские организации;

- иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории Российской Федерации и в исключительной зоне Российской Федерации (ст. 373 НК РФ).

Объектом налогообложения (ст.374 НК РФ) для российских организаций признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе организации в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета, если иное не предусмотрено ст. 378 НК РФ.

Налоговой базой считается среднегодовая стоимость имущества, признанного объектом налогообложения.

Налоговая ставка – 2,2 %. Допускается установление дифференцированных налоговых ставок в зависимости от категории налогоплательщика и имущества, признанного объектом налогообложения. От налогообложения освобождаются (ст. 381 НК РФ): организации уголовно-исполнительной системы, религиозные организации, общероссийское общество организации инвалидов, фармацевтические компании, компании - в отношении ядерных установок и др.

Единый социальный налог (ЕСН). Федеральный налог.

Налогоплательщиками налога признаются (ст.235 НК РФ):

1) лица, производящие выплаты физическим лицам:

-организации;

-индивидуальные предприниматели;

-физические лица, не признаваемые индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой.

Если налогоплательщик относится одновременно к нескольким из категорий налогоплательщиков, то он исчисляет и уплачивает налог по каждому основанию.

Объект налогообложения являются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг. Не подлежат налогообложению государственные пособия и другие суммы, указанные в ст. 238 НК РФ.

Для налогоплательщиков, указанных в пп.1 п.1 ст. 235 НК РФ, за некоторым исключением (ст. 241 НК РФ) налоговые вычеты по данному виду налога выглядят следующим образом:

- если налоговая база на каждое физическое лицо нарастающим итогом с начала года составляем менее 280000 руб. – ставка налога составляет 26;

- если база находится в интервале от 280000 руб. до 600000 руб. – общая сумма налоговых выплат равняется 72800 руб.+10% суммы, превышающей 280000 руб.;

- если база свыше 600000руб. –налоговые выплаты 104800 руб.+2% от суммы, превышающей 600000 руб.

Налоговые ставки по другим видам налогоплательщиков и деление по уровням бюджета можно так же посмотреть в ст. 241 НК РФ.

Транспортный налог. Относится к региональным налогам и был введен в НК РФ Федеральным законом от 27 ноября 2001 № 148-ФЗ.

Налогоплательщиками налога (ст. 357 НК РФ) признаются лица, на которых в соответствии с законодательством Российской Федерации зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со статьей 358 настоящего Кодекса, если иное не предусмотрено настоящей статьей.

По транспортным средствам, зарегистрированным на физических лиц, приобретенным и переданным ими на основании доверенности на право владения и распоряжения транспортным средством до момента официального опубликования настоящего Федерального закона, налогоплательщиком является лицо, указанное в такой доверенности. При этом лица, на которых зарегистрированы указанные транспортные средства, уведомляют налоговый орган по месту своего жительства о передаче на основании доверенности указанных транспортных средств.

Не являются объектом налогообложения:

1) весельные лодки, а также моторные лодки с двигателем мощностью не свыше 5 лошадиных сил;

2) автомобили легковые, специально оборудованные для использования инвалидами, а также автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке;

3) промысловые морские и речные суда;

4) пассажирские и грузовые морские, речные и воздушные суда, находящиеся в собственности (на праве хозяйственного ведения или оперативного управления) организаций, основным видом деятельности которых является осуществление пассажирских и (или) грузовых перевозок;

5) тракторы, самоходные комбайны всех марок, специальные автомашины (молоковозы, скотовозы, специальные машины для перевозки птицы, машины для перевозки и внесения минеральных удобрений, ветеринарной помощи, технического обслуживания), зарегистрированные на сельскохозяйственных товаропроизводителей и используемые при сельскохозяйственных работах для производства сельскохозяйственной продукции;

6) транспортные средства, принадлежащие на праве хозяйственного ведения или оперативного управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к ней служба;

7) транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона (кражи) документом, выдаваемым уполномоченным органом;

8) самолеты и вертолеты санитарной авиации и медицинской службы;

9) суда, зарегистрированные в Российском международном реестре судов.

Налоговая база (ст. 359 НК РФ) определяется:

- в отношении транспортных средств, имеющих двигатели (за исключением транспортных средств, указанных в пп. 1.1 п.1. ст. 359 НК РФ), - как мощность двигателя транспортного средства в лошадиных силах;

- в отношении водных несамоходных (буксируемых) транспортных средств, для которых определяется валовая вместимость, - как валовая вместимость в регистровых тоннах;

- в отношении водных и воздушных транспортных средств, не указанных в пп. 1, 1.1 и 2 п.1 ст. 359 НК РФ - как единица транспортного средства.

В отношении транспортных средств, указанных в пп. 1, 1.1 и 2 п. 1 той же статьи, налоговая база определяется отдельно по каждому транспортному средству.

В отношении транспортных средств, указанных в пп. 3 п. 1 ст. 359 НК РФ, налоговая база определяется отдельно.

Налоговым периодом признается календарный год. Отчетными периодами для налогоплательщиков, являющихся организациями, признаются первый квартал, второй квартал, третий квартал. При установлении налога законодательные (представительные) органы субъектов Российской Федерации вправе не устанавливать отчетные периоды (ст. 360 НК РФ).

Налоговые ставки (ст. 361 НК РФ) устанавливаются законами субъектов Российской Федерации соответственно в зависимости от мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортных средств, категории транспортных средств в расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы тяги реактивного двигателя, одну регистровую тонну транспортного средства или единицу транспортного средства в следующих размерах.

Налогоплательщики, являющиеся организациями, согласно ст. 363.1 НК РФ, по истечении налогового периода представляют в налоговый орган по месту нахождения транспортных средств, если иное не предусмотрено настоящей статьей, налоговую декларацию по налогу.

Форма налоговой декларации по налогу утверждается Министерством финансов Российской Федерации.

Налоговые декларации по налогу представляются налогоплательщиками не позднее 1 февраля года, следующего за истекшим налоговым периодом.

Налоговые расчеты по авансовым платежам по налогу представляются налогоплательщиками в течение налогового периода не позднее последнего числа месяца, следующего за истекшим отчетным периодом.

Земельный налог. Относится к местным налогам и введен в НК РФ Федеральным законом от 29 ноября 2004 № 141-ФЗ.

Налогоплательщиками налога признаются организации и физические лица, обладающие земельными участками на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Не признаются налогоплательщиками организации и физические лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного пользования или переданных им по договору аренды (ст. 388 НК РФ).

Согласно ст. 389 НК РФ, объектом налогообложения признаются земельные участки, расположенные в пределах муниципального образования (городов федерального значения Москвы и Санкт-Петербурга), на территории которого введен налог.

Не признаются объектом налогообложения:

1) земельные участки, изъятые из оборота в соответствии с законодательством Российской Федерации;

2) земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, которые заняты особо ценными объектами культурного наследия народов Российской Федерации, объектами, включенными в Список всемирного наследия, историко-культурными заповедниками, объектами археологического наследия;

3) земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, предоставленные для обеспечения обороны, безопасности и таможенных нужд;

4) земельные участки из состава земель лесного фонда;

5) земельные участки, ограниченные в обороте в соответствии с законодательством Российской Федерации, занятые находящимися в государственной собственности водными объектами в составе водного фонда.

Налоговая база (ст. 390 НК РФ) определяется как кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии со ст. 389 НК РФ.

Кадастровая стоимость земельного участка определяется в соответствии с земельным законодательством Российской Федерации.

Особенности определения налоговой базы в отношении земельных участков, находящихся в общей собственности можно посмотреть в ст.392 НК РФ.

Согласно ст. 393 НК РФ, налоговым периодом признается календарный год. Отчетными периодами для налогоплательщиков - организаций и физических лиц, являющихся индивидуальными предпринимателями, признаются первый квартал, второй квартал и третий квартал календарного года.