| Скачать .docx |

Курсовая работа: Фінансовий ринок і його роль в ринковій економіці

МІНІСТЕРСТВО ТРАНСПОРТУ ТА ЗВ’ЯЗКУ УКРАЇНИ

ДЕРЖАВНИЙ ЕКОНОМІКО-ТЕХНОЛОГІЧНИЙ УНІВЕРСИТЕТ ТРАНСПОРТУ

Кафедра "Фінанси транспорту"

КУРСОВА РОБОТА

з дисципліни "Фінанси"

на тему:

"ФІНАНСОВИЙ РИНОК І ЙОГО РОЛЬ В РИНКОВІЙ ЕКОНОМІЦІ"

Виконала: студентка групи 3-Ф

Київ - 2008 рік

Зміст

Вступ. 3

Розділ 1. Фінансовий ринок і його роль в ринковій економіці 5

1.1 Ринок, як економічна категорія, його фінансовий механізм.. 5

1.2 Фінансовий ринок: структура, функції, суб’єкти та об’єкти фінансового ринку 9

1.3 Класифікація фінансового ринку. 14

Розділ 2. Фінансові ринки в Україні на сучасному етапі 21

2.1 Розвиток ринку цінних паперів: проблеми й перспективи. 21

2.2 Аналіз стану та розвитку фондового ринку України. 25

Висновки. 30

Список використаних джерел. 32

Вступ

Дана тема є ефективною, оскільки, ключовим елементом конструкції "ринкової економіки" є ринок.

Ринок - це складне багатогранне явище. Ринкові відносини суттєво відрізняються в різних країнах за ступенем розвитку, особливостями модифікації, рівнем зрілості, історичними, соціальними та іншими ознаками.

На фінансовому ринку відбувається перелив коштів, при якому вони переміщуються від тих, хто має їх надлишок, до тих, хто потребує інвестицій. При цьому кошти спрямовуються так: хто не може їх ефективно використати, до тих, хто використовує їх продуктивно. Це сприяє підвищенню продуктивності та ефективності економіки в цілому, а також поліпшенню економічного добробуту кожного члена суспільства. На фінансовому ринку ті, що мають вільні фінансові ресурси, передають їх іншим учасникам ринку, які опосередковано через суб'єктів ринку або безпосередньо використовують залучені ресурси для фінансування різних галузей економіки, забезпечення потреб населення та потреб державного бюджету. Фінансові ресурси надаються на умовах позики або на умовах спів власності, коли інвестор набуває прав власності на придбані за інвестовані кошти матеріальні чи нематеріальні активи. Тому фінансовий ринок можна визначити як ринок, на якому випускають, продають і керують фінансові інвестиції.

Мета даної курсової роботи розглянути фінансовий ринок, як економічну категорію, його фінансовий механізм, суб’єкти та об’єкти ринку, функції та класифікацію.

Фінансовий ринок - це ринок, на якому визначається попит і пропозиція на різноманітні фінансові інструменти.

Фінансовий ринок є похідною трансформаційних процесів і повинен бути створений відповідно до таких критеріїв, як відкритість, справедливість і необоротність. Він повинен управляти потоками інформації, заохочувати тих, хто виконує правила, карати порушників і гарантувати кожному інвестору, що він може розбагатіти чи збанкрутувати на зовсім рівнях умовах з усіма іншими.

Сучасний рівень розвитку фінансового ринку в розвинених країнах обумовлюється, головним чином, рівнем накопичення, господарськими традиціями, розмірами суспільного багатства та благополуччям нації. На фінансовому ринку формуються взаємовідношення заощаджень та інвестицій, де для залучення заощаджень вкладника необхідно запропонувати прибуток, що мінімально компенсуватиме втрати від інфляції.

Розділ 1. Фінансовий ринок і його роль в ринковій економіці

1.1 Ринок, як економічна категорія, його фінансовий механізм

Найпопулярнішим словом сьогодні в нашому суспільстві як на побутовому рівні, так і в наукових працях, публіцистиці є слово "ринок”. Зумовлено це переходом України в нову систему координат, якою для нас є ринкова економіка. Які ж причини її виникнення, умови, в яких вона відтворюється, функції, які виконує в суспільстві? Для того, щоб відповісти на ці запитання, слід з’ясувати, що являє собою ринок.

В науковому плані ринок являє собою складне багатопланове поняття, тому важко дати яке-небудь єдине визначення ринку, яке б повністю відобразило його суть. Суттєвість даного поняття заключається в тому, що ринок - це сукупність економічних відносин, які виникли з приводу купівлі-продажу товарів та послуг в грошовій формі.

Ринок - це складне багатогранне явище.

Ринкові відносини суттєво відрізняються в різних країнах за ступенем розвитку, особливостями модифікації, рівнем зрілості, історичними, соціальними та іншими ознаками.

В кожній країні держава використовує певний господарський механізм для впливу на процес відтворення. Склад і структура господарського механізму визначається рівнем розвитку економіки, відносинами власності, історичними та національними особливостями розвитку суспільства. Одним із елементів господарського механізму є фінансовий механізм.

Фінансовий механізм - це сукупність конкретних форм і методів забезпечення розподільчих і перерозподільних відносин, утворення доходів, фондів грошових коштів.

Яким же чином і з допомогою яких форм та методів здійснюється розподіл та перерозподіл виробленого суспільного національного продукту та національного доходу? Перш за все вказані процеси знаходять відображення у фінансовому плануванні - діяльності по складанню планів формування, розподілу та використання фінансових ресурсів на рівні окремих суб’єктів господарювання, їх об’єднань, галузевих структур, територіально-адміністративних одиниць, країни в цілому. У фінансових планах вказуються основні пропорції розподілу створеної вартості через задоволення власних виробничих потреб, спрямування частин коштів на сплату податків обов’язкових зборів, стимулювання працюючих, інвестування тимчасово-вільних коштів та ін.

У фінансовому плануванні важливим є застосування принципів наукового обґрунтування показників плану і забезпечення їх стабільності, використання їх стабільних норм і нормативів математичних методів та електронно-обчислюваних машин.

При виконанні фінансових планів виникає потреба в оперативному управлінні, як діяльності, пов’язаній із необхідністю втручання в розподільчі процеси з метою ліквідації диспропорції, подоланню “вузьких місць”, своєчасному перерозподілу коштів, забезпеченню досягнення запланованих результатів.

Як при складанні фінансових планів, так і при їх виконанні, а також по закінченні певних періодів проводиться фінансовий контроль, спрямований на перевірку правильності вартісного розподілу і перерозподілу валового національного продуту і національного доходу за відповідними фондами грошових коштів та їх використанням за цільовим призначенням. Фінансовий контроль є необхідною умовою безперебійного і поступового розвитку економіки країни.

Здійснення системи розподільчих і перерозподільних відносин відбувається із використанням методів фінансового забезпечення суб’єктів господарської діяльності, основними з них є:

бюджетне фінансування як надання коштів з бюджету на безповоротних засадах;

кредитування - це надання коштів на принципах поворотності, платності, строковості і забезпеченості;

самофінансування передбачає відшкодування видатків суб’єктів господарювання по основній діяльності та її розвитку за рахунок власних джерел;

оренда (лізинг) - це передача майна у користування за певну плату і на певний строк;

інвестування - процес вкладання грошей в ті чи інші об’єкти з розрахунком на збільшення їх вартості, а також отримання додаткового доходу;

фінансове регулювання, яке відбувається, в першу чергу і головним чином, через оподаткування як вилучення частини доходів підприємств і організацій, а також населення спрямування цих коштів в бюджети на державні цільові фонди для задоволення державних потреб. В умовах ринкової економіки використання адміністративних методів впливу надто обмежене, тому головний акцент у регулюванні економіки робиться на оподаткуванні.

Конкретними формами здійснення процесів розподілу і перерозподілу створеної вартості є фінансові важелі, до яких відносяться податки, обов’язкові збори, норми амортизаційних відрахувань, норми витрачання коштів в бюджетних установах, орендна плата, процент за кредит, дотації, субсидії, субвенції, заохочувальні фонди, штрафи, пеня, премії та ін. Особливістю фінансових важелів є те, що вони засновуються на врахуванні економічних інтересів держави, підприємств, організацій, населення.

Звичайно, що серед всіх фінансових важелів особливе місце займають податки та збори з допомогою яких держава мобілізує кошти для використання покладених на неї функцій, а також впливає на підприємницьку діяльність та стимулює її, сприяє інвестиційній активності, визначає пропорції нагромадження і споживання, забезпечує раціональне використання обмежених природних ресурсів тощо. Система оподаткування в Україні знаходиться в процесі реформування, завданнями якого є: послаблення податкового тиску на виробників, надання пільг інвесторам та експортерам готової продукції, забезпечення стабільності і простоти у справлянні податків, уникнення подвійного оподаткування, посилення відповідальності за сплату податків.

Одним з напрямів впливу держави на темпи суспільного відтворення є встановлення норм амортизаційних відрахувань, визначення методів нарахування амортизації, застосування прискореної амортизації з метою сприяння розвитку науково-технічного прогресу. При цьому особливого значення набуває наукове обґрунтування розмірів норм амортизації тому що, як їх значене збільшення, так і зменшення має негативні наслідки.

Спеціальні фінансові пільги також сприяють створенню сприятливих умов для окремих господарських суб’єктів і застосовуються переважно у вигляді повного або часткового звільнення від податків, застосування диференційованих ставок оподаткування, виключення певних сум з оподатковуваних доходів, надання права на проведення прискореної амортизації. Одночасно ринковий механізм передбачає створення для всіх підприємницьких структур рівних умов для діяльності, перелік пільг в оподаткуванні не повинен бути значним.

До фінансових стимулів належить фінансування за рахунок державних коштів розвитку галузей народного господарства структурної перебудови, підготовки і підвищення кваліфікації робочої сили, науково-дослідницьких робіт, природоохоронних заходів. Але в сучасних умовах хронічного дефіциту централізованих фінансових ресурсів обсяг коштів, що направляються на задоволення вказаних потреб, обмежений. У фінансових важелях важливе місце займають фінансові санкції як особливі форми організації фінансових відносин, викликати посилити матеріальну відповідальність суб’єктів господарювання у виконанні взятих зобов’язань (договірних умов сплати податків і зборів тощо). В умовах ринку ріст фінансових санкцій значно зростає. Найбільш розповсюдженими серед них є штраф і пеня.

В сучасних умовах формування економіки України відбувається вдосконалення фінансового механізму. Найважливіші проблеми, які виконуються при цьому це:

створення передумов для розвитку ринку;

забезпечення раціональних пропорцій розподілу і перерозподілу валового національного продукту і національного доходу;

вихід із фінансової кризи і забезпечення необхідних темпів економічного зростання;

науково-обгрунтоване фінансове панування і прогнозування обсягів централізованих та децентралізованих фінансових ресурсів, їх розподілу і використання;

підвищення результативності фінансового контролю;

вдосконалення механізму дії фінансових важелів, стимулів і санкцій адекватне правове і нормативне забезпечення функціонування усього фінансового механізму.

1.2 Фінансовий ринок: структура, функції, суб’єкти та об’єкти фінансового ринку

Фінансовий ринок - це ринок, на якому визначається попит і пропозиція на різноманітні фінансові інструменти.

На фінансовому ринку відбувається рух коштів (капіталу). Всі суб'єкти господарювання стикаються насамперед із фінансовим ринком, де шукають необхідні кошти або здійснюють інвестування тимчасово вільних коштів і отримують від цього додатковий прибуток. Таким чином на фінансовому ринку виникає кругообіг капіталу, причому в одних суб'єктів господарювання утворюються заощадження, а інші відчувають необхідність у фінансових ресурсах для розширення своєї діяльності. Крім того фінансовий ринок стимулює зростання обсягів виробництва, накопичення фінансових ресурсів та сприяє виникненню й розвитку позитивних соціальних змін у суспільстві. Реалізація цих функцій здійснюється в тому числі й через ринок цінних паперів, який значно розширює та полегшує шлях усім суб'єктам економіки до отримання необхідних їм коштів.

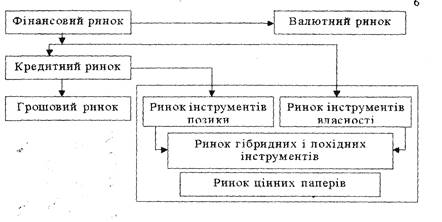

З одного боку фінансовий ринок як ринок фінансових ресурсів має таку структуру (рис.1.1).

З іншого боку, в структурі фінансового ринку виділяють:

ринок готівкових коштів;

короткострокових платіжних коштів, які виконують функції, подібні до готівкових грошей (чеки, векселі);

ринок валюти;

ринок цінних паперів;

ринок позикового капіталу, тобто ринок коротко-, середньо- та довгострокових банківських кредитів.

Рис.1.1 Структура фінансового ринку.

Фінансовий ринок існує як сукупність взаємопов'язаних і взаємодоповнюючих ринків:

кредитний ринок - це механізм, за допомогою якого встановлюються взаємовідносини між підриємствами і громадянами, які мають потребу в фінансових ресурсах, та організаціями і громадянами, які можуть надати необхідні кошти на певних умовах;

валютний ринок - це механізм, за допомогою якого встановлюються правові й економічні взаємовідносини між продавцями і покупцями валют.

Отже, головною метою фінансового ринку є розподіл надлишку коштів або заощаджень, їхня мобілізація і перерозподіл між сферами й секторами економіки. Головна функція фінансового ринку - трансформація вільних коштів у позиковий капітал. Фінансовий ринок робить рівнодоступними грошові фонди для всіх його учасників (держави, підприємств, домашніх господарств), які мають одну мету - збільшення капіталу.

Головними суб'єктами фінансового ринку є домашні господарства, фірми і підприємства, фінансові інститути і держава. Через фінансові інструменти (банки, страхові компанії, цільові фонди) заощадження домашніх господарств, фірм і підприємств надходять до інших суб'єктів господарювання і дають їм змогу задовольнити потребу в коштах для розширення своєї діяльності. Держава, надаючи кредит і отримуючи позики, відіграє вирішальну роль на фінансовому ринку. Свій вплив вона здійснює через управління відсотком, грошовою масою, кредитами, валютним курсом.

Суб'єкти фінансового ринку можуть виступати в ролі позичальника та інвестора. А фінансові інститути відіграють на цьому ринку роль посередника.

Позичальник - це фізичні або юридичні особи, які залучають кошти інших суб'єктів для розвитку своєї діяльності.

Інвестори - громадяни та юридичні особи країни, а також іноземні громадяни, фірми, держави, які приймають рішення про вкладання особистих, позичених або залучених коштів в об'єкти інвестування.

Фінансові інститути - це посередники, які забезпечують зустріч інвестора і позичальника. До них належать: банківські установи (емісійні, комерційні, інвестиційні, іпотечні, зовнішньоторговельні банки) та спеціалізовані небанківські установи (страхові й інвестиційні компанії, фінансові, пенсійні фонди, ощадні установи).

Товарами фінансового ринку є кошти і цінні папери, які виступають об'єктами купівлі-продажу на ринку. Гроші з економічної точки зору - це всі ліквідні активи, які можуть порівняно швидко та без великих втрат бути переведеними в готівку.

Цінні папери - основний товар фінансового ринку, своєрідний предмет купівлі-продажу цього ринку. Цінні папери, як інструменти фінансового ринку, являють собою документи-свідоцтва про боргове зобов'язання або право власності.

Цінні папери повинні мати такі характеристики:

стандарт - напис емітента, сума, дохід, інформація про емітента;

ринковість - підтвердження того, що цінний папір може обертатися на ринку;

ліквідність - свідчення того, що цінний папір може бути в будь-який момент реалізований без великих втрат;

регулювання державою - наявність стандартів, реєстрація емісії.

Існує чимало спільного між обігом грошей і цінними паперами, по-перше, регулюються тими ж органами, які їх випустили. По-друге, можливе їх функціонування у безготівковій формі. Нарешті, вони можуть бути конвертованими (гроші - в іноземну валюту, папери - у фінансові інструменти іншого виду, класу, серії). І ті й інші можуть бути як іноземними, так і національними. Гроші й цінні папери є також різними сегментами фінансового ринку. Тому на їхній розвиток впливають найчастіше однакові фактори. Стан одного ринку залежить від стану іншого, у свою чергу, впливає на нього.

Гроші й цінні папери є таким товаром, що має значення не сам собою, а лише як представник, інструмент відповідних ринків, процесів, потреби яких вони й обслуговують. При цьому гроші виступають як відображення вартісної природи усього товарного світу, а останні - як відображення вартості інвестицій (капіталів).

Тому власна внутрішня вартість грошей і цінних паперів дорівнює:

вартості виготовлення самого паперу. Крім того, існує чимало розбіжностей у сфері економічних характеристик цінних паперів і грошей. Цінні папери віддзеркалюють процеси, що відбуваються всередині капіталу і на фондовому ринку, а гроші - процеси, що відбуваються всередині, всього товарного світу. Гроші - мірило національного багатства активів, пасивів, майна окремого підприємства і приватної особи. Гроші - мірило капіталізації (обсягу випуску) цінних паперів. Цінні, папери - це титул власності, а гроші - показник багатства.

Кількість грошей в обігу обмежується сумою цін товарної маси і платних послуг, скоригованою на швидкість обороту грошової одиниці. Капіталізація цінних паперів визначається потребою реального капіталу у фондових замінниках, фінансових інструментах і місткістю фондового ринку. Ринок цінних паперів менш стійкий, ніж грошовий. Крім того, гроші, на відміну від цінних паперів, безособові, в них не виражене яке-небудь право або зобов'язання. Гроші мають безстроковий характер, а цінні папери: обмежені термінами. Рівні ліквідності й надійності грошей звичайно набагато вищі, ніж цінних паперів.

Розвиток і удосконалення фінансового ринку сприяє появі, різноманітних цінних паперів, які функціонують у різних його сегментах, дають можливість відкласти сьогоднішнє споживання, нагромадити заощадження, спрямувати їх у сферу підприємницької діяльності.

Фінансові ринки виконують ряд важливих функцій:

1. Забезпечують таку взаємодію покупців та продавців фінансових активів, у результаті якої встановлюються ціни на фінансові активи, що зрівноважують попит і пропозицію на них. При цій функції на фінансовому ринку існує ситуація: мінімальні процентні ставки та рівні процентних ставок, що відповідають різним рівням ризику. Емітенти фінансових активів, для того, щоб бути конкурентоспроможними на фінансовому ринку, прагнуть забезпечити інвесторам необхідний рівень дохідності їх фінансових вкладень. У такий спосіб на ефективно діючому фінансовому ринку формується рівноважна ціна на фінансовий актив, яка задовольняє й інвесторів, і емітентів, і фінансових посередників.

2. Фінансові ринки запроваджують механізм викупу у інвесторів належних їм фінансових активів і тим самим підвищують ліквідність цих активів. Чим ефективніше функціонує фінансовий ринок, тим вищу ліквідність він забезпечує фінансовим активам, що перебувають в обігу на ньому, оскільки будь - який інвестор може швидко і практично без втрат в будь - який момент перетворити фінансові активи на готівку. Здійснюючи на постійній основі викуп і продаж фінансових активів, фінансові посередники не тільки забезпечують ліквідність фінансових активів, що є в обігу на ринку, а й стабілізують ринок, протидіють значним коливанням цін, які не пов'язані зі змінами в реальній вартості фінансових активів та змінами в діяльності емітентів цих активів.

3. Фінансові ринки сприяють знаходженню для кожного з кредиторів (позичальників) контрагента угоди, а також суттєво зменшують витрати на проведення операцій та інформаційні витрати.

1.3 Класифікація фінансового ринку

Наявність багатьох типів фінансових ринків пов'язана з існуванням різних підходів до їх класифікації. Розглянемо основні підходи і, відповідно, основні класифікації фінансових ринків.

За умовами передачі фінансових ресурсів в користування фінансовий ринок поділяють на ринок позикового і ринок акціонерного капіталу. На ринку позикового капіталу ресурси передаються на умовах позики на визначений термін та під процент за допомогою боргових цінних паперів або кредитних інструментів. На ринку акціонерного капіталу кошти вкладаються на невизначений термін. При цьому інвестор отримує право на частину прибутку у вигляді дивіденду, право спів власності на активи підприємства і повністю поділяє підприємницькі ризики з іншими акціонерами підприємства.

За терміном обігу фінансових активів, що можуть бути в обігу на ринку, фінансовий ринок поділяють на грошовий ринок та ринок капіталів (рис.1.2).

На ринку грошей здійснюється короткострокове інвестування коштів. На цьому ринку перебувають в обігу фінансові активи, термін обігу яких не перевищує одного року: короткострокові казначейські зобов'язання, ощадні та депозитні сертифікати, векселі, різні види короткострокових облігацій тощо. На ринку грошей корпорації залучають кошти для підтримки обігового капіталу в разі виникнення тимчасових короткострокових потреб у грошових коштах. Фінансові інститути, зокрема комерційні банки, залучають кошти на такому ринку для надання позичок іншим суб'єктам ринку та для підтримки ліквідності на належному рівні. Короткострокові цінні папери на ринку грошей більш ліквідні і характеризуються меншим коливанням цін, ніж на ринку капіталів, тому здійснення інвестицій на грошовому ринку менш ризикове, ніж на ринку капіталів.

| Фінансовий ринок | ||||||||||||||||

| 1 | 1 | |||||||||||||||

| Грошовий ринок | Ринок капіталів |

|||||||||||||||

| Термін обігу менш як один рік | Термін обігу більш як один рік | |||||||||||||||

| Інструменти позики | Інструменти власності | |||||||||||||||

Рис.1.2 Класифікація фінансових ринків за терміном обігу фінансових активів

Ринок капіталів призначений для довгострокового інвестування коштів в основний капітал. На ринку капіталів надаються середньо - і довгострокові кредити, перебувають в обігу середньо - та довгострокові боргові цінні папери, а також інструменти власності - акції, для яких термін обігу не встановлюється. Емітуючи акції та облігації, залучаючи банківські кредити, корпорації формують на ринку капіталів фінансові ресурси, необхідні для модернізації і розширення виробництва, впровадження нових технологій, освоєння виробництві нових видів продукції. Будівельні організації залучають кошти для придбання та будівництва нерухомості. Фінансові інститути формують власні фінансові ресурси, які перебувають у їх використанні протягом усього періоду функціонування і забезпечують економічне зростання та економічну стабільність фінансовому інституту.

В цілому на ринку довгострокових запозичень держава, підприємницькі структури і населення отримують за визначену плату в довгострокове або безстрокове користування фінансові ресурси інших учасників ринку. Ринок капіталів розвивається більшою мірою в країнах з досить визначеними та сприятливими економічними перспективами. Становлення ринку капіталів передбачає невисокі темпи інфляції, а також стабільність політичної та економічної ситуації в країні.

Залежно від того, чи нові фінансові активи пропонуються для продажу, чи емітовані раніше, фінансовий ринок поділяють на пер винний та вторинний ринки.

Первинний ринок є ринком перших та повторних емісій, на якому здійснюється початкове розміщення фінансових активів серед інвесторів та початкове вкладення капіталу в різні галузі економіки. Обов'язковими учасниками первинного ринку є емітенти цінних паперів і інвестори.

На вторинному ринку мають обіг емітовані раніше фінансові активи. Операції на вторинному ринку не збільшують загальної кількості фінансових активів і загального обсягу інвестицій в економіку. Важливі риси вторинного ринку - ліквідність, можливість поглинати значні обсяги фінансових активів у короткий час при незначних витратах на проведення операцій. Основну частину операцій на вторинному ринку становлять операції, пов'язані з перерозподілом сфер впливу на ринку, та спекулятивні операції. Як правило, вторинний ринок визначає ціни на первинному ринку.

Вторинний ринок для деяких типів фінансових активів є досить обмеженим, для інших - практично відсутнім. Для таких фінансових активів, як акції, ф'ючерси та опціони, характерним є не тільки розвинений вторинний ринок, а й наявність спеціалізованих бірж для торгівлі цими активами. Вторинного ринку кредитів в Україні практично немає. В країнах з розвиненою ринковою економікою вторинний ринок кредитів розвивається за рахунок впровадження фінансовими посередниками іновацій на ринку інструментів позики, а саме внаслідок використання процедури сек'юритизації активів.

Залежно від місця, де відбувається торгівля фінансовими активами, розрізняють біржовий та позабіржовий ринки. Біржовий ринок пов'язують із поняттям біржі як особливий спосіб організованого ринку, що сприяє збільшенню мобільності капіталу та виявленню реальних ринкових цін активів. Біржовий ринок є переважно вторинним ринком, оскільки на ньому в більшості випадків відбувається торгівля емітованими раніше фінансовими активами. На позабіржовому ринку діють так звані торгово-інформаційні системи. Учасники таких систем - фінансові посередники - мають змогу ознайомитись з попитом-пропозицією на фінансові активи та укласти угоди з тими посередниками, пропозиції яких їх зацікавлять.

На різних сегментах фінансового ринку біржовий та позабіржовий ринки відіграють різну роль. Так, на валютному ринку торгівля валютними ресурсами переважно зосереджується на позабіржовому міжбанківському ринку. На ринку цінних паперів як біржовий, так і позабіржовий ринки мають велике значення. Організаторами торгівлі, на біржовому ринку цінних паперів виступають фондові та спеціалізовані біржі з торгівлі ф'ючерсними та акціонерними контрактами. На позабіржовому ринку торгівля цінними паперами здійснюється через торговельно-інформаційні системи, які створюються торговцями цінними паперами відповідно до законодавства конкретної країни. Торгівля акціями відбувається переважно на біржовому ринку, її облігаціями - на позабіржовому.

Якщо взяти за характерну ознаку для класифікації поняття глобальності, можна здійснити поділ фінансових ринків на міжнародні та національні. Останні, у свою чергу, можуть бути поділені на ринки резидентів та нерезидентів (рис.1.3).

| Фінансовий ринок | |||||

| Національний ринок | Міжнародний ринок | ||||

| Ринок резидентів | Ринок нерезидентів |

Рис.1.3 Класифікація фінансових ринків за умовами емісії та механізмом обігу фінансових активів

Ринок резидентів є ринком фінансових активів, емітованих резидентами на національному ринку. Ринок нерезидентів - це ринок, на якому нерезиденти емітують фінансові активи відповідно до законодавства певної країни. Ринок нерезидентів в Японії називають "самурайським", в Іспанії - "матадорським". Цінні папери, емітовані на ньому, називають іноземними цінними паперами. Ринки нерезидентів досить розвинені лише в окремих країнах, де державне регулювання сприяє розвитку таких ринків.

На міжнародному фінансовому ринку активи, емітовані поза юрисдикцією будь-якої однієї країни, пропонуються інвесторам багатьох країн. Учасниками міжнародного ринку виступають уряди, центральні банки, фінансові інститути, великі промислові корпорації, а також міжнародні фінансові інститути та організації. Основними фінансовими інструментами, що мають обіг на міжнародному ринку, є євро-кредити, єврооблігації, євроакції та похідні фінансові інструменти - ф'ючерси, форварди, опціони, свопи.

Постійний розвиток міжнародних ринків та інтеграційні процеси на них сприяють розвитку світової економіки, оскільки дають можливість кращого розподілу фінансових ресурсів у світовому масштабі. Водночас вони роблять більш взаємозалежними економіки різних країн і зменшують можливості урядів країн в регулюванні процесів на національних фінансових ринках.

![]() Остання класифікація, на якій ми зупинимось (рис.1.4), не має чітко визначеної ознаки. Проте оскільки окремі сегменти вітчизняного фінансового ринку мають специфічну структуру та механізми функціонування, є сенс виділити такі складові фінансового ринку, як ринок цінних паперів (фондовий ринок), валютний та кредитний ринки.

Остання класифікація, на якій ми зупинимось (рис.1.4), не має чітко визначеної ознаки. Проте оскільки окремі сегменти вітчизняного фінансового ринку мають специфічну структуру та механізми функціонування, є сенс виділити такі складові фінансового ринку, як ринок цінних паперів (фондовий ринок), валютний та кредитний ринки.

| Фінансовий ринок | |||||||

| Кредитний ринок | Фондовий ринок | Валютний ринок | |||||

Рис.1.4 Структура фінансового ринку

Вітчизняний валютний ринок відокремлений і жорстко-регульований, його функціонування пов'язане із великою кількістю законодавчих та нормативних актів, що стосуються валютного регулювання та валютного контролю, правил обігу іноземної валюти на території України, основ функціонування міжбанківського валютного ринку тощо. Фондовий та кредитний ринки також функціонують за своїми законами. В цілому фінансовий ринок України досить відокремлений від інших фінансових ринків, і сьогодні тільки розпочинається його інтеграція в систему міжнародних фінансових ринків.

Слід зазначити, що на розвинених фінансових ринках валютний ринок (ринок, на якому здійснюється торгівля іноземною валютою) не виділяється окремо як складова фінансового ринку. Кредитний ринок виступає як специфічна складова ринку інструментів позики.

Фінансовий ринок може бути як повністю сегментований, так і повністю інтегрований. Якщо ринок повністю сегментований, інвестор з однієї країни не може вкласти кошти в цінні папери в іншій країні. При цьому цінні папери одного ступеня ризику на різних ринках мають різну ставку доходу, що обумовлюється як сегментованістю ринків, так і різницею в курсах валют та відмінностями в системах оподаткування. В повністю інтегрованому ринку інвестор може інвестувати кошти будь-де. При цьому цінні папери одного ступеня ризику забезпечують інвестору однаковий рівень доходу. Сьогодні фінансові ринки різного рівня, а також ринки різних фінансових інструментів різною мірою інтегровані. Емітенти мають обмежені можливості щодо залучення більш дешевого капіталу поза місцевим ринком, а інвестори - щодо вкладення коштів на ринках інших країн та на міжнародному ринку.

Іноді поняття фондового ринку пов'язують лише з ринком середньо - та довгострокових або капітальних цінних паперів. В цьому посібнику поняття ринку цінних паперів та фондового ринку ототожнюються.

Розділ 2. Фінансові ринки в Україні на сучасному етапі

2.1 Розвиток ринку цінних паперів: проблеми й перспективи

Реформування економіки України, перехід на ринкові принципи господарювання посилює актуальність наукових досліджень у сфері грошового обігу. Фінансовий ринок посідає ключове місце в ринковій економіці як механізм, що забезпечує акумуляцію й перерозподіл капіталу. Сьогоднішній стан розвитку вітчизняного ринку цінних паперів, з одного боку, віддзеркалює історичні тенденції розвитку, з другого - залежить від напрямків розвитку міжнародних фондових ринків. У свою чергу, зміни на світових ринках цінних паперів відбуваються надзвичайно швидко та потребують адекватного реагування з боку регулюючих структур.

Особлива увага приділяється фондовому ринку, використанню його механізмів при перерозподілі коштів, і особливо у процесі глобалізації світової економіки. Тому головною метою є аналіз розвитку ринку цінних паперів в Україні та його значення для економічного піднесення в сучасних умовах, а також визначення проблем і перспектив вітчизняного ринку цінних паперів та висвітлення теоретичних засад його регулювання. Головне завдання фондового ринку полягає, насамперед, у забезпеченні можливості залучення інвестицій на підприємства. Цінні папери відіграють особливу роль у платіжному обігу держави: через них мобілізуються тимчасово вільні фінансові ресурси, які спрямовуються в найефективніші сфери народного господарства.

Що стосується ринку цінних паперів в Україні, то від самого початку його створення гостро стоїть питання його ефективного функціонування. І сьогодні фондовий ринок не виконує своїх функцій: не сприяє залученню інвестицій і перерозподілу капіталу. У зв’язку з цим першочерговим завданням є вдосконалення регулятивної системи ринку цінних паперів.

Визначити ступінь розвитку фондового ринку України неможливо без кількісної та якісної оцінки структури цінних паперів, що представлені на ньому. Адже велика кількість пропонованих фінансових інструментів розширює можливості інвестування та приваблює додаткових інвесторів у економіку країни.

Отже, станом на 01.01. 2007 загальний обсяг випусків цінних паперів, зареєстрованих Державною комісією з цінних паперів та фондового ринку (ДКЦПФР), дорівнював 291,08 млрд. грн. (рис.2.1).

Рис.2.1 Динаміка обсягу випусків цінних паперів в Україні протягом 1996-2006 років

У 2006 році загальний обсяг зареєстрованих ДКЦПФР випусків цінних паперів становив 84,07 млрд. грн., що є показником від початку реєстрації таких випусків, із них:

акцій - на 43,54 млрд. грн. (із урахуванням скасування випуску);

облігацій підприємств - на 22,07 млрд. грн.;

облігацій місцевих позик - на 83,50 млн. грн.;

опціонів - на 16,68 млн. грн.;

інвестиційних сертифікатів пайовими інвестиційними фондами - на 16,61 млрд. грн.;

акцій корпоративними інвестиційними фондами - на 1,53 млн. грн.

У 2005 році ДКЦПФР вперше зареєстровано випуск сертифікатів фонду операцій із нерухомістю ТОВ "Нова фінансова компанія" на загальну суму 21 млн. грн., у кількості 21 тис. штук номінальною вартістю 1 тис. грн, що випускаються в бездокументарній формі. У 2006-му зареєстровано випуск сертифікатів фонду операцій із нерухомістю на суму 216 млн. грн.

Серед фінансових інструментів найбільшу частку становили акції й облігації підприємств відповідно 51,79% і 26,26% від загального обсягу зареєстрованих випусків цінних паперів у 2006 році. Станом на 01.01. 2007 ДКЦПФР зареєстровано випусків акцій на суму 195,9 млрд. грн.

У 2006 році ДКЦПФР було зареєстровано 1419 випусків акцій на загальну суму 43,54 млрд грн, що на 18,73 млрд грн більше, ніж у 2005-му.

Що стосується облігацій підприємств, то у 2006 році ДКЦПФР було зареєстровано 800 їх випусків на суму близько 22,07 млрд. грн.

Поява таких цінних паперів, як акції й корпоративні облігації зумовлена об'єктивними потребами виробництва: вони слугують важливим інструментом централізації реальних капіталів. Водночас використання корпоративних цінних паперів сприяло залученню населення в ринкові відносини, поступовому формуванню зацікавленості у зростанні ефективності виробництва, культури економічного спілкування. Облігації підприємств є вагомим інструментом залучення інвестицій у виробництво, що дуже поширений на світових ринках цінних паперів. Тому відновлення використання облігацій підприємств стало однією з головних подій останніх років на фондовому ринку України.

Слід зазначити, що на сучасному етапі до становлення й ефективного функціонування ринку корпоративних облігацій ще далеко. Тому він потребує вивчення та аналізу з метою вдосконалення нових фінансових інструментів та їх використання для залучення інвестицій у виробництво.

Також розвивається ринок похідних цінних паперів (деривативів). У тому ж році ДКЦПФР зареєстровано випусків опціонів на суму 16,68млн грн. Утім порівняно із 2005-м обсяг емісії опціонів зменшився на 143,87 млн грн (рис.2.4).

Світовий ринок похідних фінансових інструментів розвивається досить швидкими темпами. Першими деривативами стали валютні ф'ючерси й форварди (початок 1970-х років), згодом з'явились опціони, а на початку 1980-х - свопи - валютні, а пізніше процентні.

Специфікою українського фінансового ринку є недостатня ефективність діяльності інститутів спільного інвестування. Так, станом на 01.01. 2007 ДКЦПФР зареєстровано випуски інвестиційних сертифікатів пайовими інвестиційними фондами на суму 42,64 млрд грн, зокрема у 2006 році зареєстровано 232 випуски інвестиційних сертифікатів пайовими інвестиційними фондами на суму 16,61 млрд грн.

Також ДКЦПФР на 01.01. 2007 було зареєстровано випуски акцій корпоративними інвестиційними фондами на суму 2,66 млрд. грн., зокрема протягом 2006 року зареєстровано 29 випусків акцій корпоративними інвестиційними фондами на суму 1,53 млрд. грн.

Обсяги зареєстрованих випусків цінних паперів інститутами спільного інвестування у 2006 році демонструють тенденцію до постійного збільшення обсягів зареєстрованих випусків акцій корпоративними інвестиційними фондами. У першу чергу, це пов'язано з тим, що в цьому році в Єдиний державний реєстр ІСІ внесено 42 корпоративних інвестиційних фонди, що становить 54% від загальної кількості корпоративних інвестиційних фондів, зареєстрованих протягом 2005-2006 рикш.

У січні-вересні 2007-го ДКЦПФР зареєстровано випуски сертифікатів ФОН ТОВ "Житло-Інвест" (на загальну суму 1,7 млрд. грн.), АКБ "Аркада" (28,7 млн. грн.) та 2 випуски ТОВ "Майстео Фінанс" на загальну суму 150,0 млн. грн. У січні того ж року вперше зареєстровано випуск звичайних іпотечних облігацій та проспект емісії ВАТ "Акціонерний банк "Укргазбанк" на суму 50,0 млн. грн.

Проаналізуємо також стан вітчизняного ринку цінних паперів порівняно з іншими ринками, що розвиваються. Основним джерелом інформації щодо стану розвитку ринків цінних паперів, що розвиваються, для міжнародних інвесторів є дані, які збираються та поширюються міжнародним рейтинговим агентством "Standart & Poor’s". За класифікацією цього агентства Україну віднесено до групи "Frontier" (граничний ринок), до якої крім України входить ще 21 країна (Румунія, Словенія, Словаччина, Хорватія, Болгарія, Естонія, Латвія, Литва та ін).

В Україні, як і в цілому світі, стан фондового ринку відбиває стан розвитку економіки в цілому. Він характеризується не сформованими традиціями і правилами роботи, що зумовлює потребу в запровадженні системи ефективного регулювання й управління, насамперед із боку держави.

Разом із тим фондовий ринок України є таким, що динамічно розвивається та постійно пропонує інвесторам нові види цінних паперів. Сьогодні такими цінними паперами є акції й корпоративні облігації, поява яких зумовлена об'єктивними потребами виробництва, оскільки вони слугують важливим інструментом централізації реальних капіталів. Крім того, розвивається ринок муніципальних запозичень і ринок похідних цінних паперів (деривативів).

Важливою особливістю українського фінансового ринку є недостатня ефективність діяльності інститутів спільного інвестування: обсяги зареєстрованих випусків ними цінних паперів у 2006 році демонструють тенденцію до постійного збільшення обсягів зареєстрованих випусків акцій корпоративними інвестиційними фондами.

Незважаючи на в цілому позитивні тенденції, слід зауважити, що вибір ліквідних фінансових інструментів на ринку цінних паперів України досить обмежений для внутрішнього інвестора. Утім, поки що фондовий ринок істотно не впливає на стан фінансового ринку зокрема та економіки в цілому.

Поступовий розвиток фондового ринку в Україні виявив цілу низку проблем (високий ступінь маніпулювання, асиметричність інформації, низька ліквідність і капіталізація, невеликі обсяги). У зв’язку з цим є нагальна потреба в удосконаленні інфраструктури вітчизняного ринку цінних паперів поряд із механізмом державного регулювання.

2.2 Аналіз стану та розвитку фондового ринку України

Оцінити стан та рівень розвитку фондового ринку України допоможе аналіз динаміки відповідних показників у порівнянні з аналогічними показниками ринків, що розвиваються Росії й Польщі, а також "граничних" ринків групи країн Центральної, Східної Європи й Балтії, до якої входить і Україна.

Як правило, використовуються такі показники: обсяг торговельного обігу цінних паперів, капіталізація ринку акцій, рівень “free-float” (частка акцій, що перебувають у вільному обігу і не належать контролюючим акціонерам), а також ступінь концентрації компаній відносно капіталізації й обсягу торгів.

За оцінками фахівців, рівень “free-float” українських публічних компаній не перевищує 8%, тоді як для російського ринку акцій цей показник становив 17,9% у 2005 році і 21,4% - у 2006-му, а для польського - відповідно, 35,0% і 37,2%3. При цьому, за даними звіту провідної української фондової площадки ПФТС за 2006 рік, 15 компаній, які становили 5,1% від загальної кількості емітентів акцій, що були занесені до котирувальних списків, забезпечили 58,9% її капіталізації й 50,2% загального обсягу торгів на цьому сегменті її ринку.

Нерозвиненість українського організованого ринку акцій підтверджують дані, наведені в табл. (2.1). Так, якщо розрив у період 2004-2006 років між показниками ВВП на душу населення в Україні та в перелічених у цій таблиці країнах становив від 1,2 до 2,6 разу, то розрив у обсягах угод із акціями на душу населення - від 5,9 до 144,3 разу.

Слід зазначити, що нерозвиненість організованого ринку цінних паперів, і зокрема ринку акцій, украй обмежені можливості його функціонування як ринку капіталу змушують вітчизняні компанії пов'язувати свої плани щодо залучення інвестиційних ресурсів із виходом на високо капіталізовані закордонні, насамперед європейські, фондові площадки. Свої послуги активно пропонують Лондонська, Німецька, Варшавська й Віденська фондові біржі, й найближчим часом до них має намір приєднатися російська ММВБ.

Таблиця 2.1/ ВВП у паритетах купівельної спроможності та обсягу угод з акціями на душу населення на організованих ринках України, деяких країн Центральної та Східної Європи, Балтії й Росії у 2004-2005 роках, дол. США

| Країни | ВВП на душу населення у ПКС* | Обсяг угод з акціями на душу населення | ||||

| 2004 | 2005 | 2006 | 2004 | 2005 | 2006 | |

| Україна | 5984 | 6820 | 7800 | 7,38 | 18,46 | 29,5 |

| Румунія | 7427 | 9013 | 9100 | 43,46 | 157,32 | 197,2 |

| Болгарія | 7656 | 8549 | 10700 | 65,51 | 177,95 | 196,0 |

| Естонія | 12444 | 14896 | 20300 | 591,43 | 1770,0 | 736,2 |

| Польща | 11653 | 13501 | 14400 | 787,22 | 1428,95 | 2764,2 |

| Росія | 8980 | 10599 | 12200 | 865,41** | 1293,73** | 4257,6 |

*За даними Світового банку

** Враховані обсяги угод із акціями на ММВБ і РТС.

Однак надмірне порушення балансу між обсягами інвестицій в акції у формі ІРО на користь закордонних фондових площадок може мати негативні наслідки для розвитку вітчизняного фондового ринку, тим більше, що його повноцінне формування ще не завершене. Не можна виключати можливості того, що вітчизняні компанії будуть змушені випускати акції в Європі або Росії, породжуючи ще одну форму залежності України від сусідніх країн.

На тлі наведених фактів неповноцінності українського фондового ринку й особливо його організованого сегмента, щонайменше, дивними виглядають радісні реляції з приводу невтримного, найчастіше ірраціонального "зростання ринку", а фактично - лише штучного зростання курсових цін акцій за незначних обсягів угод із ними. На товарних ринках таке явище найімовірніше кваліфікувалося б як інфляція попиту, та нікому не спало б на думку характеризувати його як зростання ринку. За фасадом такого "зростання" ховається "мильна булька", яку ретельно роздувають. Рано чи пізно вона лусне, і її жертвами стануть насамперед ті компанії, ціни на акції яких сьогодні стрімко йдуть угору.

Такий, м'яко кажучи, своєрідний "ринок" уже понад десять років будується в Україні спільними зусиллями законодавчої й виконавчої влади. Чималий внесок у процес цього "будівництва" робить ДКЦПФР, яка у другій половині 90-х років минулого століття бачила своє головне завдання в переважному розвиткові позабіржового (читай: неорганізованого) фондового ринку, а з початку нинішнього століття наполегливо ігнорує світовий досвід, у тому числі найближчих сусідів України, передусім Росії та Польщі, а також численні пропозиції й вимоги організаторів торгівлі та інших професійних учасників фондового ринку. Не випадково діяльність Комісії викликає з боку останніх гостру критику.

Проте прогноз розвитку фондового ринку України та його основних сегментів, який базується на математично-статистичному моделюванні динаміки відповідних об'ємних показників у попередньому періоді та враховує можливий вплив низки інституціональних чинників, не дає підстав для оптимізму. Так, хоча згідно з прогнозом у 2012 році обсяг угод із цінними паперами зросте порівняно з 2006-м у 8,6 разу (оптимістичний варіант) або вчетверо (песимістичний), питома вага організованого ринку в загальному торговельному обороті фондового ринку становитиме 15,7% або 7,3% відповідно. Швидшими темпами зростатиме організований ринок акцій. Однак питома вага цього сегмента ринку в загальному обсязі угод із акціями на фондовому ринку України все ще буде незначною навіть порівняно з показниками 2000 року (11,4% за оптимістичного й 6,0% за песимістичного варіанта проти 18,5% у 2000 році).

З огляду на те, що в наступні роки фондові ринки найближчих сусідів України теж зростатимуть, її відставання від них не тільки збережеться, а ще збільшиться. При цьому збережеться й безпрецедентне у світовій практиці багаторазове домінування непрозорого для інвесторів неорганізованого сегмента фондового ринку.

Результати аналізу стану та прогнозу розвитку фондового ринку України в середньостроковій перспективі вказують на необхідність проведення докорінних перетворень на організованому ринку цінних паперів, вжиття цілого комплексу законодавчих, нормативно-правових та інших заходів із метою розв’язання актуальних проблем його розвитку, забезпечення провідної ролі на фондовому ринку та у процесах інвестування економіки країни.

Висновки

Отже в даній курсовій роботі я розглянула тему "Фінансовий ринок і його роль в ринковій економіці". Дана тема розкриває складові, функцій і класифікацію фінансових ринків.

Отже, фінансовий ринок (ринок фінансових послуг) - це загальна назва тих ринків, де проявляється попит і пропозиція на різні фінансові активи (фінансові послуги), це сукупність усіх фінансових активів країни, що є сферою реалізації фінансових активів і фінансових відносин між продавцями та покупцями цих активів. Тобто поняття "фінансовий ринок" - це саморегулююча система ринків, де концентрується попит і пропозиція на різні фінансові активи та послуги, що пов'язані з придбанням активів;

Це сфера економічних відносин між суб'єктами ринку в процесі формування та реалізації попиту і пропозиції, фінансових активів.

В кожній країні держава використовує певний господарський механізм для впливу на процес відтворення. Склад і структура господарського механізму визначається рівнем розвитку економіки, відносинами власності, історичними та національними особливостями розвитку суспільства. Одним із елементів господарського механізму є фінансовий механізм.

Фінансовий механізм - це сукупність конкретних форм і методів забезпечення розподільчих і перерозподільних відносин, утворення доходів, фондів грошових коштів.

На фінансовому ринку відбувається рух коштів (капіталу). Всі суб'єкти господарювання стикаються насамперед із фінансовим ринком, де шукають необхідні кошти або здійснюють інвестування тимчасово вільних коштів і отримують від цього додатковий прибуток. Таким чином на фінансовому ринку виникає кругообіг капіталу, причому в одних суб'єктів господарювання утворюються заощадження, а інші відчувають необхідність у фінансових ресурсах для розширення своєї діяльності. Крім того фінансовий ринок стимулює зростання обсягів виробництва, накопичення фінансових ресурсів та сприяє виникненню й розвитку позитивних соціальних змін у суспільстві.

Розподіл та перерозподіл виробленого суспільного національного продукту та національного доходу знаходять відображення у фінансовому плануванні - діяльності по складанню планів формування, розподілу та використання фінансових ресурсів на рівні окремих суб’єктів господарювання, їх об’єднань, галузевих структур, територіально-адміністративних одиниць, країни в цілому. У фінансових планах вказуються основні пропорції розподілу створеної вартості через задоволення власних виробничих потреб, спрямування частин коштів на сплату податків обов’язкових зборів, стимулювання працюючих, інвестування тимчасово-вільних коштів та ін.

Отже, на мою думку, фінансовий ринок є головним ринком в економіці.

Список використаних джерел

Основна (Навчальні посібники):

1. Василик О.Д. Теорія фінансів. Підручник. - К.: НІОС, 2000.

2. Кравченко В.І. Місцеві фінанси України: Навч. посібник. - К.: Знання, 1999.

3. Опарін В.М. Фінанси: Навч. посібник. - К.: КНЕУ, 2001.

4. Романенко О.Р., Городник С.Я., Яюн М.С. фінанси: Навч.-метод. посібник для сам ост. вивч. диск. - К.: КНЕУ, 1999.

Додаткова:

5. Завгородній А.Г., Вознюк Г.Л., СмовженкоГ.С. Фінансовий словник. - К.: Знання, 2000.

6. Косолапоє А.Г. фінансові методи стимулювання ринкових перетворень в Україні, - К.: Знання, 2000.

7. Черниш В.Р., Данькевич А.П. "Розвиток ринку цінних паперів: проблеми й перспективи", Фінанси, ст. .96.

8. Назарчук М.І. "Аналіз стану та перспектив розвитку фондового ринку України", Фінанси, ст. 83.