| Скачать .docx |

Дипломная работа: Особливості оподаткування суб'єктів малого бізнесу

МІНІСТЕРСТВО ФІНАНСІВ УКРАЇНИ

ДНІПРОПЕТРОВСЬКИЙ ДЕРЖАВНИЙ ФІНАНСОВО-ЕКОНОМІЧНИЙ ІНСТИТУТ

ДИПЛОМНА РОБОТА

Тема роботи:

«Особливості оподаткування суб'єктів малого бізнесу»

Вступ

Кожна держава для забезпечення виконання своїх функцій зобов'язана мати відповідні засоби, що концентруються в державному бюджеті.

Бюджет – це фінансовий план утворення та використання фінансових ресурсів для забезпечення функцій, які здійснюються органами державної влади. Джерелами формування цих засобів можуть виступати: по-перше, власні доходи держави, які вона одержує від виробничої й іншої форм діяльності чи у виді надходжень платежів за ресурси, які, відповідно до діючого законодавства, належать державі; по-друге податки, що складають основну частину доходів держави.

Податки – це встановлені державою обов’язкові платежі, які справляються до бюджету з юридичних осіб (підприємств, установ, організацій) і громадян. Джерело податків – це нова вироблена суспільством вартість, яка включає затрати на її виробництво та додаткову вартість, вироблену у процесі розширеного виробництва. В умовах ринку податкова система є основним інструментом державного регулювання економіки всього народногосподарського комплексу: регіонів, галузей, підприємств, окремих сімейних господарств. За допомогою податків держава перерозподіляє доходи, стимулює чи стримує конкретні економічні процеси.

Актуальність теми . Світовий досвід і практика господарювання показують, що найважливішою ознакою ринкової економіки є існування і взаємодія багатьох великих, середніх і малих підприємств, їх оптимальне співвідношення. Найбільш динамічним елементом структури народного господарства, що постійно змінюється, є малий бізнес.

Малий бізнес – це самостійна, систематична господарська діяльність малих підприємств будь-якої форми власності та громадян-підприємців (фізичних осіб), яка проводиться на власний ризик з метою отримання прибутку. Практично, це будь-яка діяльність (виробнича, комерційна, фінансова, страхова тощо) зазначених суб’єктів господарювання, що спрямована на реалізацію власного економічного інтересу.

Суть та значення малого бізнесу полягає у тому, що він є провідним сектором ринкової економіки, складає основу дрібнотоварного виробництва; визначає темпи економічного розвитку, структуру та якісну характеристику ВВП; здійснює структурну перебудову економіки, швидку окупність витрат, свободу ринкового виробу; забезпечує насичення ринку споживацькими товарами та послугами повсякденного попиту, реалізацію інновацій, додаткові робочі місця; має високу мобільність, раціональні форми управління; формує новий соціальний прошарок підприємців-власників; сприяє послабленню монополізму, розвитку конкуренції. Малий бізнес робить вагомий внесок у вирішення проблеми зайнятості. Ця функція проявляється у здатності малого бізнесу створювати нові робочі місця й поглинати надлишкову робочу силу під час циклічних спадів та структурних зрушень економіки.

Важлива функція малого бізнесу полягає в пом’якшенні соціальної напруги і демократизації ринкових відносин, бо саме він є фундаментальною основою формування середнього класу. Отже, він виконує функцію послаблення притаманній ринковій економіці тенденції до соціальної диференціації та розширення соціальної бази реформ, що здійснюється на даному етапі. Таким чином, малий бізнес є невід’ємною рисою будьякої ринкової господарської системи, без чого така економіка і суспільство в цілому не можуть не тільки розвиватися, але навіть й існувати.

Малий бізнес має не лише економіко-виробничі та соціально-економічні переваги, а саме: гнучкість, динамізм, пристосування до мінливостей технології, здатність оперативно створювати та упроваджувати нову техніку та технологію, забезпечення соціальної стабільності, насичення ринку праці новими робочими місцями, відкритість доступу та легкість входження до цього сектора економіки. Але малий бізнес має також і значні соціально-психологічні переваги, в основі яких лежить специфічна мотивація до праці, яка передбачає подолання елементів відчуження і залучення елементів економічного та неекономічного заохочення.

Об’єкт дослідження. Особливості державного регулювання в Україні через систему оподаткування розвитком сектора економіки – малого підприємництва.

Мета дипломної роботи . Метою даної дипломної роботи було детальне дослідження ефективності державного регулювання системою оподаткування малого бізнесу на формування доходної частини бюджетів та прогресивне зростання малого підприємництва у сучасній ринковій економіці України.

Методи дослідження – аналітичний метод, історичний метод, статистичний аналіз.

Науково-практична значимість . Світова практика, історичний досвід усією очевидністю підтверджують, що ефективне вирішення будь-якої справи, тим більш великої і складної, якою є розвиток малого підприємництва, можливе лише на основі всебічної відпрацьованої науково-виваженої концепції та відповідної їй практичної політики. Тому теоретично-наукові викладки щодо становлення та подолання проблем розвитку малого бізнесу мають велике концептуальне значення.

З перших років здійснення економічних реформ в Україні, попри об’єктивні труднощі перехідного періоду, відбувалося швидке зростання недержавного сектора економіки, яке супроводжувалось зростанням кількості суб’єктів малого бізнесу (Табл. В1).

Одначе малі підприємства не були зацікавлені в розширенні своєї діяльності, особливо в сфері матеріального виробництва, яка характеризується необхідністю великих початкових вкладень в основні фонди та великим процентом валових витрат при виготовлені продукції по відношенню до ціни продажу продукції. Це пояснюється наступними обставинами: зміна державної податкової політики у 1993 році, тобто перехід до сплати податку з доходів, а не з прибутку підприємств; значне погіршення загальноекономічної ситуації в країні, відсутність державної підтримки суб’єктів малого бізнесу.

Система оподаткування України, при якій стягувалося 21 загальнодержавний, 16 місцевих та велика кількість інших платежів і зборів до недержавних обов'язкових фондів пенсійного та соціального страхування, вимагала для малого підприємства утримання цілого штату бухгалтерів та ведення безперервного процесу детального обліку та звітності у всі регулюючі інстанції держави, жорсткого регулювання процесів амортизації обладнання, що значно стримувало мобільну диверсифікацію діяльності малих підприємств з повною заміною основних засобів.

Наступна хвиля зростання діючих малих підприємств спостерігалася у 1997 та 1998 роках, що було пов’язано з розробкою Програми розвитку малого та середнього підприємництва на державному та регіональному рівні (Табл. В.1).

Таблиця В.1. Кількість малих підприємств та чисельність їх працівників в Україні [10]

| Показники | 1991 | 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 1999 |

| Кількість малих підприємств | 47084 | 67739 | 84780 | 85799 | 96019 | 96270 | 136238 | 173404 | 197127 |

| Чисельність працівників МП | 1192,4 | 1248,0 | 1231,7 | 1104,3 | 1124,9 | 1178,1 | 1395,5 | 1559,9 | 1677,5 |

Введення в 1998–1999 роках спрощеної системи оподаткування та бухгалтерського обліку для суб'єктів малого бізнесу [20], [22] привело до нової хвилі підйому чисельності малих підприємств, прийняття в 2000 році Закону України «Про державну підтримку малого підприємництва» [21] ініціювало процеси переходу на спрощену систему оподаткування та роздрібнення великих підприємств на сім'ї малих підприємств з більш ефективною системою сплати податків та менш затратною системою обліку та звітності.

За даними ДПА України [6] станом на 01.01.02 р. в цілому по Україні з близько 200 000 суб'єктів малого підприємництва – 91691 суб'єкт малого підприємництва – юридична особа отримали Свідоцтва про право сплати єдиного податку. Зокрема, це суб’єкти підприємництва, які здійснюють свою діяльність у таких сферах:

27356 – у сфері торгівлі та громадського харчування (29,8%);

25911 – у сфері з надання послуг (28,3%);

22365 – у сфері матеріального виробництва (24,4%);

2963 – у сфері сільського господарства (3,2%);

13096 – здійснення інших видів діяльності (14,3%).

Найбільша кількість суб’єктів малого підприємництва, які перейшли на спрощену систему оподаткування, обліку та звітності зі сплатою єдиного податку здійснюють свою діяльність у сферах з надання послуг, торгівлі та громадському харчуванні.

Оскільки, Указом надано право суб’єкту малого підприємництва обирати ставки єдиного податку 6 чи 10%, то більшість платників єдиного податку обирають оподаткування за ставкою 10 відсотків. Це пояснюється тим, що відповідно до статті 6 Указу платники єдиного податку, які здійснюють свою діяльність за ставкою 10% звільняються від сплати податку на додану вартість.

Так, за станом на 01.01.02 р. за ставкою 6% здійснювали свою діяльність – 38342 платника єдиного податку, а за ставкою 10% – 53349 платників, що відповідно становить 41,8% та 58,2% від загальної суми платників єдиного податку.

За вказаний період (2001 рік) 10027 суб’єктів малого підприємництва зареєстровані в державних податкових органах, як новостворені, що при реєстрації вибрали спосіб оподаткування за єдиним податком.

Найбільшу кількість новостворених суб'єктів малого підприємництва – платників єдиного податку в 2001 році, зареєстровано у державних податкових органах міста Києва (1396) та Харківської області (1161).

Збільшення кількості новостворених суб'єктів малого підприємництва легалізує діяльність суб'єктів, забезпечує надходження коштів до бюджету та сприяє створенню нових робочих місць.

Так, за вказаний період середньооблікова чисельність працюючих на малих підприємствах України, що перейшли на спрощену систему оподаткування, обліку та звітності становить – 659 587 чоловік, в тому числі:

206252 – у сфері з надання послуг (31,3%);

196479 – у сфері матеріального виробництва (29,8%);

145106 – у сфері торгівлі та громадського харчування (22,0%);

13402 – у сфері сільського господарства (2,0%);

98348 – здійснення інших видів діяльності (14,9%).

Найбільша середньооблікова чисельність працюючих зафіксована у суб'єктів малого підприємництва, які здійснюють свою діяльність у таких сферах, як матеріальне виробництво та надання послуг і відповідно становить – 39,8 та 31,3% від загальної середньооблікової чисельності працюючих.

Середньооблікова чисельність працюючих у одного суб'єкта малого підприємництва всього по Україні в середньому становить 7 осіб, а у сферах матеріального виробництва та надання послуг середньооблікова чисельність працюючих у одного суб'єкта малого підприємництва, відповідно, становить 9 та 8 осіб.

Обсяг виручки від реалізації продукції (товарів робіт, послуг) за 2001 рік малих підприємств юридичних осіб по Україні становить 7731,9 млн. гривень.

Надходження єдиного податку, сплаченого юридичними особами за вказаний період, всього по Україні становить 619,8 млн. грн., в тому числі:

– 265,3 млн. грн., або 42,8 відсотків за ставкою 6 відсотків:

– 354,5 млн. грн., або 57,2 відсотка – за ставкою 10 відсотків.

Оскільки, більшість платників єдиного податку здійснюють свою діяльність за ставкою 10 відсотків, то і суми надходжень єдиного податку за ставкою 10 відсотків також більші, ніж за ставкою 6 відсотків.

Порівнюючи відповідні періоди 2001 і 2000 років слід зазначити, що кількість платників єдиного податку – юридичних осіб у 2001 р. збільшилась на 25068 платників, або у 1,4 рази (2000 р. – 66623, а 2001 р. – 91691). Також в порівнянні з відповідним періодом минулого року у 2001 році на 271,1 млн. грн., або майже у 2 рази збільшились надходження єдиного податку від малих підприємств – юридичних осіб (2000 р. 348,7 млн. грн., а 2001 р. – 619,8 млн. грн.).

Таким чином, запровадження спрощеної системи оподаткування, обліку та звітності для суб'єктів малого підприємництва – юридичних осіб викликає зацікавленість в оподаткуванні за єдиним податком, зменшує податкове навантаження на платника, в деякій мірі сприяє виходу суб'єктів малого підприємництва із «тіньової» економіки, що позитивно впливає на наповнення бюджету.

Новим ефектом від запровадження спрощеної системи оподаткування, обліку та звітності є процес автоматичної ліквідації масової «збитковості» підприємств в Україні, шляхом переведення їх на сплату єдиного податку, що значно розширює базу оподаткування.

В 2001 році в цілому по Україні 25880 суб'єктів малого підприємництва – платників податку на прибуток перейшли на сплату єдиного податку із загальної системи оподаткування. Із них 5862, або 22,7% підприємств при загальній системі оподаткування – були збитковими.

У І кварталі 2002 року із загальної системи оподаткування на сплату єдиного податку перейшли 15212 суб'єктів малого підприємництва, із яких 2384, або 15,7% були збитковими підприємствами.

Із підприємств, які у 2001 році перейшли із загальної системи оподаткування на спрощену систему оподаткування, найбільше збиткових підприємств переведено у таких областях, як Тернопільська (73 відс.), Чернігівська (71 відс.), Волинська (66 відс.), Хмельницька (52 відс.).

У І кварталі 2002 року переведено збиткових підприємств відповідно – Рівненська (78 відс.), Волинська (56 відс.), Кіровоградська та Херсонська – по 51 відсотку.

В той же час, при запровадженні спрощеної системи оподаткування, обліку та звітності деякі суб'єкти підприємницької діяльності шляхом ліквідації реального платоспроможного платника податку на прибуток і створенням на його базі декількох малих підприємств, переходять на сплату єдиного податку, в тому числі шляхом реєстрації як суб'єктів малого підприємництва – фізичних осіб.

Так, наприклад [5]:

Прибутковий Козятинський маслозавод (Вінницька область) розділився на три підприємства: ТОВ «Козятинмолоко», ТОВ «Козятинмолоко плюс» і Маслозавод. Новостворені товариства ТОВ «Козятинмолоко», ТОВ «Козятинмолоко плюс» перейшли на сплату єдиного податку.

Прибуткова Коростенська фірма «Арсенія» (Житомирська область) розділилася на 12 малих підприємств: МПП «Андрій» МПП «Валентина», МПП «Зінаїда», МПП «Лілія», МПП «Людмила», МПП «Темп», МПП «Рашко», МПП «Анна», МПП «Орхідея», МПП «Ольга», МПП «Марія», МПП «Еталон», які перейшли на сплату єдиного податку.

Прибутковий ЗАТ універсам «Олена» (Запорізька область) шляхом ліквідації підприємства створив 6 фізичних осіб, які зареєстровані в державних податкових органах, як платники єдиного податку – фізичні особи.

За даними розрахунків ДПА України додаткові прибутки вказаних підприємств, а протилежно і відповідні втрати бюджету від несплати традиційних податків і зборів (обов’язкових платежів) вказаними суб'єктами підприємницької діяльності, які шляхом роздрібнення перейшли на спрощену систему оподаткування, обліку та звітності зі сплатою єдиного податку, становлять більше ніж 1 676,5 тис. гривень.

Таким чином, з врахуванням викладених як позитивних, так і негативних тенденцій, питання оподаткування малого бізнесу в Україні знаходиться в стадії свого концептуального розвитку, тому в дипломній роботі проведено теоретичне та аналітичне дослідження як існуючих систем оподаткування малого бізнесу, так і перспективних (при прийнятті положень проекту Податкового Кодексу) для виявлення економічної рівноваги між суспільно протилежними економічними процесами:

- державним регулюванням через систему оподаткування прискоренням темпу розвитку малого бізнесу в різних сферах народного господарства та створенням середнього соціального класу суспільства;

- встановленням оптимально-максимального рівня наповнення бюджету держави за рахунок масового малого бізнесу;

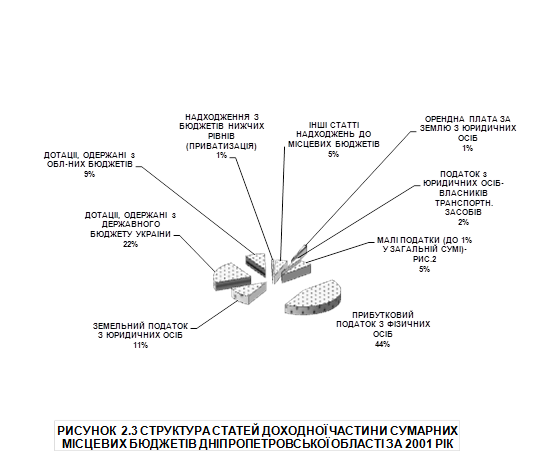

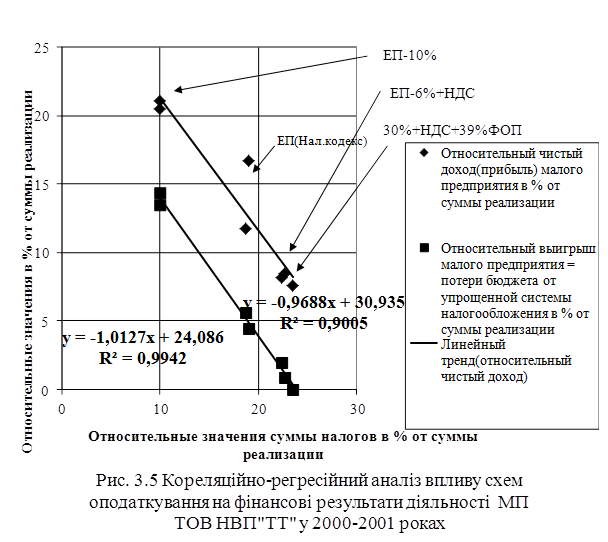

При виконанні аналітичних досліджень в дипломній роботі використана статистика зведених надходжень від малого бізнесу у бюджети всіх рівнів Дніпропетровської області в 1999–2001 роках та аналіз і моделювання результатів роботи за спрощеною системою оподаткування в 1999–2001 роках малого підприємства ТОВ НВП «ТТ» (м. Дніпропетровськ).

1. Принципи оподаткування на Україні

1.1 Сутність, місце та роль податкової системи в функціонуванні ринкової економіки

Дискреційна державна фіскальна політика – це свідома маніпуляція урядовими витратами і доходами, яка здійснюється на підставі державних рішень (парламенту і уряду) з метою цілеспрямованого впливу на кругообіг товарно-грошових потоків в державі та на реальний обсяг виробництва, безробіття та інфляцію [7].

Дискреційна фіскальна політика застосовує два інструменти. Перший – державні закупки, які є інструментом прямої дії. Збільшуючи чи зменшуючи державні закупки, держава безпосередньо впливає на сукупний попит і реальний вітчизняний валовий продукт(ВВП). Другий – чисті податки, які змінюються за рахунок зміни податкових ставок і трансфертів. Змінюючи чисті податки на такій основі, держава впливає на реальний ВВП опосередковано через споживання як компонент сукупного попиту.

У податково-бюджетній (дискреційна фіскальна) політиці під терміном «чисті податки» розуміють доходи уряду і місцевих органів влади від збору податків за винятком трансферних платежів (зустрічних платежів держави до сімейних хазяйств). Зміна структури оподатковування і трансферних виплат впливає на економічну систему, впливаючи на такий важливий економічний параметр, як споживання.

Під доходами державного бюджету розуміють економічні відносини, що виникають у держави з підприємствами (об'єднаннями), фірмами, корпораціями, банками, страховими організаціями, фінансовими компаніями, а також із громадянами в процесі формування централізованого бюджетного фонду країни. Формою прояву цих економічних відносин служать різні види податків, зборів і обов'язкових платежів підприємств, організацій і населення в державний бюджет, а їх матеріально-речовинним утіленням – фінансові засоби, акумульовані в бюджетному фонді країни. Бюджетні доходи, з одного боку, є результатом розподілу вартості зробленого суспільного продукту між різними учасниками відтворювального процесу, а з іншого боку – служать об'єктом перерозподілу сконцентрованої в руках держави вартості, оскільки ця вартість використовується для формування бюджетних фондів регіонального, галузевого і цільового призначення [1].

Об'єктом грошових відносин, що складають зміст доходів бюджету, виступає вартість сукупного суспільного продукту (частково – національного багатства), що на різних етапах і стадіях розподілу з'являється в різних фінансових формах.

Основним джерелом формування доходів бюджету є національний доход, що розподіляється і використовується відповідно до ринкових законів суспільного розвитку (закону вартості, закону попиту та пропозиції, закону продуктивності праці, що підвищується, закону зростання потреб) для забезпечення розширеного відтворення і задоволення загальнодержавних потреб[1].

В умовах ринкових відносин розподіл національного доходу виконується за допомогою утворення, розподілу і використання грошових доходів і нагромаджень. До числа таких доходів відносяться насамперед державні доходи, доходи підприємств і об'єднань, різних комерційних структур, фінансових груп, банків, а також доходи населення.

Значна частина національного доходу надходить у бюджет шляхом прямого розподілу – оподатковування державних, приватних і комерційних підприємств. Частина чистого доходу населення перелічується в бюджет у порядку перерозподілу.

При переході до ринкових відносин істотно міняється роль бюджету в регулюванні суспільного виробництва і розподілу національного доходу.

Основні напрямки цих перетворень – зосередження головних ресурсів державного бюджету на пріоритетних галузях економіки, визначення найбільш загальних пропорцій розвитку суспільного виробництва і необхідних темпів розвитку економіки в цілому.

Під податком і збором (обов'язковим платежем) до бюджетів та до державних цільових фондів слід розуміти обов'язковий внесок до бюджету відповідного рівня або державного цільового фонду, здійснюваний платниками у порядку і на умовах, що визначаються законами про оподаткування[19].

Сукупність податків і зборів (обов'язкових платежів) до бюджетів та до державних цільових фондів, що справляються у встановленому законами порядку, становить систему оподаткування.

Система оподаткування – це сукупність загальнодержавних та місцевих податків до бюджетів усіх рівнів, принципів, форм і методів їх встановлення, зміни, скасування, обчислення, сплати та стягнення, а також забезпечення відповідальності за вчинення правопорушень у сфері оподаткування та здійснення податкового контролю, прав і обов'язків суб'єктів оподаткування та органів, що здійснюють податковий контроль[19].

Принципами побудови системи оподаткування є [19]:

– стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на світовий ринок високотехнологічної продукції;

– стимулювання підприємницької виробничої діяльності та інвестиційної активності – введення пільг щодо оподаткування прибутку (доходу), спрямованого на розвиток виробництва;

– обов'язковість – впровадження норм щодо сплати податків і зборів (обов'язкових платежів), визначених на підставі достовірних даних про об'єкти оподаткування за звітний період, та встановлення відповідальності платників податків за порушення податкового законодавства;

– рівнозначність і пропорційність – справляння податків з юридичних осіб здійснюються у певній частці від отриманого прибутку і забезпечення сплати рівних податків і зборів (обов'язкових платежів) на рівні прибутки і пропорційно більших податків і зборів (обов'язкових платежів) – на більші доходи;

– рівність, недопущення будь-яких проявів податкової дискримінації – забезпечення однакового підходу до суб'єктів господарювання (юридичних і фізичних осіб, включаючи нерезидентів) при визначенні обов'язків щодо сплати податків і зборів (обов'язкових платежів);

– соціальна справедливість – забезпечення соціальної підтримки малозабезпечених верств населення шляхом запровадження економічно обґрунтованого неоподатковуваного мінімуму доходів громадян та застосування диференційованого і прогресивного оподаткування громадян, які отримують високі та надвисокі доходи;

– стабільність – забезпечення незмінності податків і зборів (обов'язкових платежів) і їх ставок, а також податкових пільг протягом бюджетного року;

– економічна обґрунтованість – встановлення податків і зборів (обов'язкових платежів) на підставі показників розвитку національної економіки та фінансових можливостей з урахуванням необхідності досягнення збалансованості витрат бюджету з його доходами;

– рівномірність сплати – встановлення строків сплати податків і зборів (обов'язкових платежів) виходячи з необхідності забезпечення своєчасного надходження коштів до бюджету для фінансування витрат;

– компетенція – встановлення і скасування податків і зборів (обов'язкових платежів), а також пільг їх платникам здійснюються відповідно до законодавства про оподаткування виключно Верховною Радою України, Верховною Радою Автономної Республіки Крим і сільськими, селищними, міськими радами;

– єдиний підхід – забезпечення єдиного підходу до розробки податкових законів з обов'язковим визначенням платника податку і збору (обов'язкового платежу), об'єкта оподаткування, джерела сплати податку і збору (обов'язкового платежу), податкового періоду, ставок податку і збору (обов'язкового платежу), строків та порядку сплати податку, підстав для надання податкових пільг;

– доступність – забезпечення дохідливості норм податкового законодавства для платників податків і зборів (обов'язкових платежів).

Об'єктами оподаткування є доходи (прибуток), додана вартість продукції (робіт, послуг), вартість продукції (робіт, послуг), у тому числі митна або її натуральні показники, спеціальне використання природних ресурсів, майно юридичних і фізичних осіб та інші об'єкти, визначені законами України про оподаткування.

В Україні справляються загальнодержавні податки і збори (обов'язкові платежі) та місцеві податки і збори (обов'язкові платежі) [19].

До загальнодержавних належать такі податки і збори (обов'язкові платежі):

1) податок на додану вартість;

2) акцизний збір;

3) податок на прибуток підприємств;

4) податок на доходи фізичних осіб;

5) мито;

6) державне мито;

7) податок на нерухоме майно (нерухомість);

8) плата (податок) за землю;

9) рентні платежі;

10) податок з власників транспортних засобів, самохідних машин і механізмів;

11) податок на промисел;

12) збір за геологорозвідувальні роботи, виконані за рахунок держбюджету;

13) збір за спеціальне використання природних ресурсів;

14) збір за забруднення навколишнього природного середовища;

15) збір до Фонду для здійснення заходів щодо ліквідації наслідків Чорнобильської катастрофи та соціального захисту населення (Указом Президента України «Про деякі зміни в оподаткуванні» від 7 серпня 1998 року №857, починаючи з 1 січня 1999 року справляння збору зупинено за виключенням стягнення сум податкових боргів по збору, виниклих до 1999 р.);

16) збір на обов'язкове соціальне страхування;

17) збір на обов'язкове державне пенсійне страхування;

18) збір до Державного інноваційного фонду (Постановою КАБМІНУ УКРАЇНИ від 13 квітня 2000 р. №654 «Про утворення Української державної інноваційної компанії» з 01.01.2001 р. Законом України «Про Державний бюджет на 2001 рік» – скасовано збір до Державного інноваційного фонду за виключенням стягнення сум податкових боргів по збору, виниклих до 2001 р.);

19) плата за торговий патент на деякі види підприємницької діяльності.

20) фіксований сільськогосподарський податок;

21) збір на розвиток виноградарства, садівництва і хмелярства;

22) гербовий збір (застосовувався до 1 січня 2000 року);

23) єдиний збір, що справляється у пунктах пропуску держкордону України;

24) збір за використання радіочастотного ресурсу України.

До місцевих податків належать:

1) податок з реклами;

2) комунальний податок.

2. До місцевих зборів (обов'язкових платежів) належать:

1) готельний збір;

2) збір за припаркування автотранспорту;

3) ринковий збір;

4) збір за видачу ордера на квартиру;

5) курортний збір;

6) збір за участь у бігах на іподромі;

7) збір за виграш на бігах на іподромі;

8) збір з осіб, які беруть участь у грі на тоталізаторі та іподромі;

9) збір за право використання місцевої символіки;

10) збір за право проведення кіно і телезйомок;

11) збір за проведення місцевого аукціону, конкурсного розпродажу і лотерей;

12) збір за проїзд по прикордонним областям транспорту, що прямує за кордон;

13) збір за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг;

14) збір з власників собак;

15) екскурсійно-туристичний збір.

Джерела сплати податків і зборів (обов'язкових платежів) встановлюються відповідними законами про податки, збори (обов'язкові платежі).

Податки і збори (обов'язкові платежі), які відповідно до законів включаються до ціни товарів (робіт, послуг) або відносяться на їх собівартість, сплачуються незалежно від результатів фінансово-господарської діяльності [1].

Кожен податок складається з наступних елементів [1]:

1. Об'єкт податку – предмет, що підлягає оподатковуванню (доход, майно, товари).

2. Суб'єкт чи податку платник податку – фізична чи юридична особа, на яке законом покладений обов'язок сплачувати податок.

3. Джерело податку – доход суб'єкта (заробітна плата, прибуток), з якого сплачується податок.

4. Одиниця оподатковування – одиниця виміру об'єкта податку (для податку на доходи – грошова одиниця, для земельного – гектар, і т.д.).

5. Податкова ставка – величина податку на одиницю оподатковування.

6. Податкові пільги – це часткове чи повне звільнення фізичних і юридичних осіб від податків. Вони є одним з елементів податкової політики і переслідують як економічні, так і соціальні цілі.

Використовуючи податкові пільги, державу регулює конкретні економічні процеси, а також забезпечує соціальний захист окремих видів діяльності і груп населення. Найбільш розповсюдженими є такі види податкових пільг:

- неоподатковуваний мінімум доходів;

- податкові знижки (наприклад, для підприємств окремих галузей, регіонів);

- виключення з оподатковуваних доходів деяких витрат платників податків;

- повернення раніше сплачених податків (податкові амністії);

- повне звільнення від сплати деяких податків і інші.

Податки класифікуються по наступним ознаках[1]:

1. Стосовно бюджетної побудови держави:

а) податки, що сплачуються в Державний бюджет;

б) податки, що сплачуються в місцеві бюджети;

в) змішані податки – одна частина таких податків сплачується в Державний бюджет, інша – у місцеві бюджети;

г) податки, з яких формуються позабюджетні спеціальні фонди.

2. Стосовно системи ціноутворення:

а) податки, що включаються в собівартість продукції, робіт і послуг;

б) податки, що сплачуються з доходу.

3. Стосовно розміру ставки податку:

а) пропорційні податки – сплачуються відповідно до величини доходу по стабільній ставці;

б) прогресивні податки – податки, ставки яких збільшуються в процентному відношенні в міру росту суми доходу, що обкладається.

4. Стосовно способу стягування податку:

а) прямі податки – стягуються безпосередньо з доходів;

Прямі податки, у свою чергу, підрозділяються на:

а1) особисті – податки, що сплачуються платником податків за рахунок і в залежності від отриманого їм доходу (прибутку) і враховуючі платоспроможність платника;

а2) реальні – податки, що сплачуються з майна, в основі яких лежить не реальний, а передбачуваний середній доход.

б) непрямі податки – включаються в ціну продукції, робіт, послуг.

5. Стосовно об'єкта оподатковування:

а) податок на додаткову вартість;

б) податки на доходи підприємств і організацій і громадян;

в) податки на майно, землю, природні ресурси.

6. Стосовно суб'єкта оподатковування:

а) податки, що сплачують підприємства й організації (юридичні особи)

б) податки, що сплачують громадяни (фізичні особи).

в) змішані податки, що припускають як платника і юридичних, і фізичних

осіб (податок із власників транспортних засобів, земельний податок і т. д.).

Податок можна розглядати як економічну категорію з властивими йому функціями[1]:

– фіскальної

Відповідно до цієї функції податки виконують своє основне призначення – насичення дохідної частини бюджету, доходів держави для задоволення потреб суспільства.

– регулюючої

Ця функція служить своєрідним доповненням попередньої і торкається як регулювання виробництва, так і регулювання споживання. При цьому регулюючий механізм існує об'єктивно, і вплив на платників здійснюється незалежно від волі держави.

– розподільної

Ця функція представляє своєрідне відображення фіскальної: наповнити скарбницю, щоб потім розподілити отримані засоби.

– стимулюючої

Стимулююча (дестимулююча) функція створює орієнтири для чи розвитку згортання виробництва, діяльності. Як і регулююча, вона може бути зв'язана з застосуванням механізму пільг, зміною об'єкта оподатковування, зменшенням оподатковуваної бази.

– контрольна

Ця функція реалізується в ході оподатковування при регламентації державою фінансово-господарської діяльності підприємств і організацій, одержанні доходів громадянами, використанні ними майна. За допомогою цієї функції оцінюється раціональність, збалансованість податкової системи, кожного важеля окремо, перевіряється, наскільки податки відповідають реалізації мети в сформованих умовах.

Реалізація функцій податку безпосередньо зв'язана з тими принципами, що у ньому закладені і реалізуються в конкретному виді податку. Принципи податку реалізуються через конкретні прояви, що характеризують особливості цього специфічного механізму:

1. Однократність обкладання . Це означає, що той самий об'єкт може обкладатися податком одного виду тільки один раз за визначений період (податковий період);

2. Універсалізація податку . Цей принцип припускає незалежність податкового тиску від форм власності платника, рівний підхід до умов оподатковування будь-яких суб'єктів. Також цей принцип формує умови рівного відрахування будь-якої частини об'єкта незалежно від джерел його одержання, тобто всі платники зобов'язані відчисляти рівну частку доходів згідно своєї діяльності;

3. Індивідуальна безплатність . В основі цієї ознаки податку закладений односпрямований рух засобів від платника до держави. При цьому платник не одержує (на перший погляд) чогось замість, це не означає виникнення зустрічних обов'язків держави. Дані засоби (кожного платника) направляються на задоволення суспільних нестатків.

4. Безумовний характер . Ця ознака податку є продовженням попереднього ознаки й означає сплату податку, не зв'язану ні з якими зустрічними діями, привілеями з боку держави. Останні дві ознаки найбільше чітко характеризують сутність податку і виділяють його із системи інших платежів.

5. Нецільовий характер податкового платежу . Ця ознака означає надходження його у фонди, акумульовані державою і використовувані на задоволення державних потреб.

6 .Обов'язковий характер . Ця ознака податку припускає неможливість законного відхилення від його сплати. Обов'язковий характер податкового вилучення забезпечує нагромадження засобів дохідної частини бюджету. Це лежить в основі закріплення на конституційному рівні сплати податків як обов'язку громадян.

7. Безповоротний характер . Ця ознака податку не вимагає особливих коментарів, хоча сутність цього принципу полягає в тім, що в остаточному підсумку платник одержує віддачу від внесених їм податків, коли держава реалізує суспільні потреби в який зацікавлені суспільство і кожен його індивід, і в цьому змісті податки як би повертаються до платника.

Уся сукупність податків вимагає визначеної їхньої систематизації по визначених підставах. Подібна систематизація може здійснюватися по різних ознаках.

При непрямому оподатковуванні формальним платником є продавець товарів (робіт, послуг), що виступає посередником між державою і споживачем товару (робіт, послуг). Останні ж являє собою платника реального. Саме критерій збігу юридичного і фактичного платника є одним з основних при розмежуванні податку на прямі і непрямі. При прямому оподатковуванні – юридично і фактично платники збігаються; при непрямому – немає.

Ще одне важливе зауваження при розмежуванні прямих і непрямих податків – участь в утворенні ціни. Якщо прямі податки закладаються в ціну на стадії виробництва у виробника, то непрямі – тільки на стадії реалізації і як надбавка в ціні товару.

До важливих елементів податку відноситься:

Ставка податку – величина податкових нарахувань на одиницю об'єкта податку (грошова одиниця доходів, одиниця земельної площі, одиниця виміру товару і т. п.).

Податкові ставки можна класифікувати по декількох принципах[]:

А. По встановленню податкового тиску на платника :

1. Базова (основна) ставка – ставка, що не враховує особливостей чи платника виду діяльності, що полегшують чи підсилюючих податковий тягар і, відповідно, що збільшують чи зменшують податкову ставку.

2. Знижена ставка – що припускає визначені особливості платника і скорочує податковий тягар на нього (найчастіше її застосування можна розглядати як податкову пільгу).

3. Підвищена ставка – враховуюча специфічну форму чи діяльності одержання доходів і перевищуюча основну, базову ставку.

Б. По методу встановлення ставки податку:

1. Абсолютні (тверді) ставки – ставки податку, при яких розмір податку у твердій фіксованій величині визначається на кожну одиницю оподатковування.

2. Відносні – ставки податку, при яких розмір податку встановлюється у визначеному співвідношенні до одиниці обкладання. Характер співвідношення ставки податку й одиниці обкладання дозволяє виділити кілька підвидів відносних ставок:

а) відносно-процентні – ставка податку встановлюється у відсотках від одиниці оподатковування;

б) відносно-кратні – співвідношення розміру податку й одиниці оподатковування встановлюється у величинах, кратних визначеному показнику (наприклад, законодавчо встановленим на даний момент мінімальній платі або неоподатковуваному мінімуму доходів);

в) відносно-грошові – ставка податку, що установлює визначену грошову суму на частину оподатковуваного об'єкта.

В. По змісту:

1. Маргінальні – ставки податку, що безпосередньо зазначені в нормативному акті, що закріплює даний вид податку, і застосовуються до окремих податкових розрядів (маржам), окремим частинам доходу. Подібні ставки припускають як би східчасте оподатковування, при якому визначена процентна ставка встановлюється для обкладання об'єкта від одного рівня до іншого; з переходом на інший рівень (ступінь) використовується інша ставка (наприклад, прибутковий податок з фізичних осіб).

2. Фактична ставка – виступає як відношення сплаченого податку до податкової бази.

3. Економічна ставка – відношення сплаченого податку до всього отриманого доходу. Саме даний вид ставок найбільше повно розкриває особливості податкової політики.

Г. По формуванню стимулів для платника:

1. Стимулююча – податкова ставка, що створює в платника потребу в збільшенні результатів діяльності, що приводить до зростання доходів, майна і т. п.

2. Обмежувальна – ставка оподатковування, при якій формуються визначені фактори, що стимулюють платника здійснювати діяльність у незмінних масштабах, що запобігає подальший чи розвиток нові вкладення.

3. Заборонна – податкова ставка, встановлююча чіткі обмеження і робляча абсурдним, неефективної будь-які дії, при яких змінюється оподатковуваний об'єкт і здійснюється перехід до іншої ставки.

Важливе значення має питання про способи побудови податкових ставок. У залежності від співвідношення, що встановлюється між ставкою податку і доходу, оподатковування можна підрозділити на:

1.Рівне оподатковування – це метод оподатковування, при якому рівна сума податку встановлюється для кожного платника податків. Подібний метод характерний в основному для цільових податків. Головною метою рівного оподатковування є задоволення визначеної потреби суспільства, як би розбитої на частині, що відповідають кількості членів суспільства.

Сплачуючи «свою» частину, кожен індивід діє як у власних інтересах, так і реалізує суспільну потребу.

2. Прогресивне оподатковування – метод оподатковування, при якому ставка податку зростає при росту розмірів об'єкта оподатковування. Прогресивне оподатковування зв'язане з поняттям дискреційного доходу, тобто вільного доходу, використання якого визначається, в основному, інтересами платника.

3. Пропорційне оподатковування – метод оподатковування, при якому встановлюється стабільна ставка, незалежно від збільшення об'єкта оподатковування. З ростом бази оподатковування сума податку зростає пропорційно їй при єдиному відсотку податкової ставки.

4. Регресивне оподатковування – метод, при якому ставка оподатковування зменшується при росту податкової бази. У даному випадку вага податкових вилучень назад пропорційна збільшенню оподатковуваного об'єкта.

5. Змішане оподатковування – припускає сполучення окремих елементів вищевказаних методів оподатковування.

Податкова система припускає дії, що забезпечують сплату податків, до них відносяться способи сплати податків.

Спосіб сплати податку характеризує особливість реалізації платником податків обов'язку по перерахуванню засобів у чи бюджет спеціальні фонди. Існують три основних способи сплати податку:

1) кадастровий – спосіб сплати податків, в основі якого лежить перерахування суми відповідно до визначеної шкали, заснованої на визначеному виді майна. Застосовується при численні і стягуванні прямих реальних доходів.

2) деклараційний – спосіб реалізації платником податків обов'язку по сплаті податку на основі подачі в податкові органи офіційної заяви (декларації) про отримані доходи за визначений період і свої податкові зобов'язання.

3) попередній – спосіб, застосовуваний в основному при безготівковому утриманні і складається в тім, що податки утримуються з джерела доходу.

1.2 Бюджетна класифікація податків в доходних частинах Державного та місцевих бюджетів в Україні

Бюджетна система України складається з державного бюджету та місцевих бюджетів [2].

Бюджетами місцевого самоврядування визнаються бюджети територіальних громад сіл, селищ, міст та їх об'єднань.

Місцевими бюджетами визнаються бюджет Автономної Республіки Крим, обласні, районні бюджети, бюджети районів у містах та бюджети місцевого самоврядування.

Бюджетна система України ґрунтується на таких принципах[2]:

1) принцип єдності бюджетної системи України – єдність бюджетної системи України забезпечується єдиною правовою базою, єдиною грошовою системою, єдиним регулюванням бюджетних відносин, єдиною бюджетною класифікацією, єдністю порядку виконання бюджетів та ведення бухгалтерського обліку і звітності;

2) принцип збалансованості – повноваження на здійснення витрат бюджету повинні відповідати обсягу надходжень до бюджету на відповідний бюджетний період;

3) принцип самостійності – Державний бюджет України та місцеві бюджети є самостійними. Держава коштами державного бюджету не несе відповідальності за бюджетні зобов'язання органів влади Автономної Республіки Крим та органів місцевого самоврядування. Органи влади Автономної Республіки Крим та органи місцевого самоврядування коштами відповідних бюджетів не несуть відповідальності за бюджетні зобов'язання одне одного, а також за бюджетні зобов'язання держави. Самостійність бюджетів забезпечується закріпленням за ними відповідних джерел доходів, правом відповідних органів державної влади, органів влади Автономної Республіки Крим та органів місцевого самоврядування на визначення напрямів використання коштів відповідно до законодавства України, правом Верховної Ради Автономної Республіки Крим та відповідних рад самостійно і незалежно одне від одного розглядати та затверджувати відповідні бюджети;

4) принцип повноти – до складу бюджетів підлягають включенню всі надходження до бюджетів та витрати бюджетів, що здійснюються відповідно до нормативно-правових актів органів державної влади, органів влади Автономної Республіки Крим, органів місцевого самоврядування;

5) принцип обґрунтованості – бюджет формується на реалістичних макропоказниках економічного і соціального розвитку держави та розрахунках надходжень до бюджету і витрат бюджету, що здійснюються відповідно до затверджених методик та правил;

6) принцип ефективності – при складанні та виконанні бюджетів усі учасники бюджетного процесу мають прагнути досягнення запланованих цілей при залученні мінімального обсягу бюджетних коштів та досягнення максимального результату при використанні визначеного бюджетом обсягу коштів;

7) принцип субсидіарності – розподіл видів видатків між державним бюджетом та місцевими бюджетами, а також між місцевими бюджетами повинен ґрунтуватися на максимально можливому наближенні надання суспільних послуг до їх безпосереднього споживача;

8) принцип цільового використання бюджетних коштів – бюджетні кошти використовуються тільки на цілі, визначені бюджетними призначеннями;

9) принцип справедливості і неупередженості – бюджетна система України будується на засадах справедливого і неупередженого розподілу суспільного багатства між громадянами і територіальними громадами;

10) принцип публічності та прозорості – Державний бюджет України та місцеві бюджети затверджуються, а рішення щодо звіту про їх виконання приймаються відповідно Верховною Радою України, Верховною Радою Автономної Республіки Крим та відповідними радами;

11) принцип відповідальності учасників бюджетного процесу – кожен учасник бюджетного процесу несе відповідальність за свої дії або бездіяльність на кожній стадії бюджетного процесу.

Бюджетна класифікація – єдине систематизоване згрупування доходів, видатків (в тому числі кредитування за вирахуванням погашення) та фінансування бюджету за ознаками економічної сутності, функціональної діяльності, організаційного устрою та іншими ознаками відповідно до законодавства України та міжнародних стандартів.

Бюджетна класифікація України застосовується для здійснення контролю за фінансовою діяльністю органів державної влади, органів влади Автономної Республіки Крим, органів місцевого самоврядування, інших розпорядників бюджетних коштів, проведення необхідного аналізу в розрізі доходів, а також організаційних, функціональних та економічних категорій видатків, забезпечення загальнодержавної і міжнародної порівнянності бюджетних показників.

З метою досягнення цілісності бюджетних категорій доходів і видатків та для забезпечення взаємозв'язку між функціональними призначеннями і економічним характером видатків бюджету Міністр фінансів України затверджує бюджетну класифікацію, а також зміни до неї та інформує про це в обов'язковому порядку Верховну Раду України.

Бюджетна класифікація має такі складові частини:

1) класифікація доходів бюджету;

2) класифікація видатків (у тому числі кредитування за вирахуванням погашення) бюджету;

3) класифікація фінансування бюджету;

4) класифікація боргу.

Доходи бюджету класифікуються за такими розділами:

1) податкові надходження;

2) неподаткові надходження;

3) доходи від операцій з капіталом;

4) трансферти.

Податковими надходженнями визнаються передбачені податковими законами України загальнодержавні і місцеві податки, збори та інші обов'язкові платежі. Неподатковими надходженнями визнаються:

1) доходи від власності та підприємницької діяльності;

2) адміністративні збори та платежі, доходи від некомерційного та побічного продажу;

3) надходження від штрафів та фінансових санкцій;

4) інші неподаткові надходження.

Трансферти – це кошти, одержані від інших органів державної влади, органів влади Автономної Республіки Крим, органів місцевого самоврядування, інших держав або міжнародних організацій на безоплатній та безповоротній основі.

Видатки бюджету класифікуються за:

1) функціями, з виконанням яких пов'язані видатки (функціональна класифікація видатків);

2) економічною характеристикою операцій, при проведенні яких здійснюються ці видатки (економічна класифікація видатків);

3) ознакою головного розпорядника бюджетних коштів (відомча класифікація видатків);

4) за бюджетними програмами (програмна класифікація видатків).

Функціональна класифікація видатків має такі рівні деталізації:

1) розділи, в яких визначаються видатки бюджетів на здійснення відповідно загальних функцій держави, Автономної Республіки Крим чи місцевого самоврядування;

2) підрозділи та групи, в яких конкретизуються напрями спрямування бюджетних коштів на здійснення відповідно функцій держави, Автономної Республіки Крим чи місцевого самоврядування.

За економічною класифікацією видатки бюджету поділяються на поточні видатки, капітальні видатки та кредитування за вирахуванням погашення, склад яких визначається Міністром фінансів України.

Відомча класифікація видатків бюджету визначає перелік головних розпорядників бюджетних коштів. На її основі Державне казначейство України та місцеві фінансові органи ведуть реєстр усіх розпорядників бюджетних коштів.

Класифікація фінансування бюджету визначає джерела отримання фінансових ресурсів, необхідних для покриття дефіциту бюджету, і напрями витрачання фінансових ресурсів, що утворилися в результаті перевищення доходів бюджету над його видатками (до цієї категорії належать платежі з погашення основної суми боргу).

Класифікація фінансування бюджету здійснюється за такими ознаками:

1) фінансування за типом кредитора – за категоріями кредиторів або власників боргових зобов'язань;

2) фінансування за типом боргового зобов'язання – за засобами, що використовуються для фінансування дефіциту або профіциту.

Класифікація боргу систематизує інформацію про всі боргові зобов'язання держави, Автономної Республіки Крим, місцевого самоврядування.

Бюджет може складатися із загального та спеціального фондів.

Загальний фонд бюджету включає:

1) всі доходи бюджету, крім тих, що призначені для зарахування до спеціального фонду;

2) всі видатки бюджету за рахунок надходжень до загального фонду бюджету;

3) фінансування загального фонду бюджету.

Спеціальний фонд бюджету включає:

1) бюджетні призначення на видатки за рахунок конкретно визначених джерел надходжень;

2) гранти або дарунки (у вартісному обрахунку), одержані розпорядниками бюджетних коштів на конкретну мету;

3) різницю між доходами і видатками спеціального фонду бюджету.

Розподіл бюджету на загальний та спеціальний фонди визначається законом про Державний бюджет України. Джерела формування спеціального фонду визначаються виключно законами України.

Підставою для рішення відповідної ради про створення спеціального фонду у складі місцевого бюджету може бути виключно закон про Державний бюджет України.

Передача коштів між загальним та спеціальним фондами бюджету дозволяється тільки в межах бюджетних призначень шляхом внесення змін до закону про Державний бюджет України чи рішення відповідної ради.

Платежі за рахунок спеціального фонду здійснюються в межах коштів, що надійшли до цього фонду на відповідну мету.

Створення позабюджетних фондів органами державної влади, органами влади Автономної Республіки Крим, органами місцевого самоврядування та іншими бюджетними установами не допускається.

В табл. Д.1. Додатку А приведена бюджетна класифікація доходної частини державного та місцевих бюджетів України у розрізі податків, яка дозволяє класифікувати податкові надходження від суб'єктів малого підприємництва та провести їх чисельне дослідження в загальній сумі податкових надходжень.

1.3 Особливості оподаткування суб'єктів малого підприємництва

Підприємництво в Україні – це безпосередня самостійна, систематична, на власний ризик діяльність по виробництву продукції, виконанню робіт, наданню послуг з метою отримання прибутку, яка здійснюється фізичними та юридичними особами, зареєстрованими як суб'єкти підприємницької діяльності у порядку, встановленому законодавством [15].

Створення (заснування) суб'єкта підприємницької діяльності – юридичної особи, а також володіння корпоративними правами не є підприємницькою діяльністю, крім випадків, передбачених законодавством.

Суб'єктами підприємницької діяльності (підприємцями) можуть бути:

– громадяни України, інших держав, особи без громадянства, не обмежені законом у правоздатності або дієздатності;

– юридичні особи всіх форм власності, встановлених Законом України «Про власність»;

– об'єднання юридичних осіб, що здійснюють діяльність в Україні на умовах угоди про розподіл продукції.

Підприємництво здійснюється на основі таких принципів:

– вільний вибір видів діяльності;

– залучення на добровільних засадах до здійснення підприємницької діяльності майна та коштів юридичних осіб і громадян;

– самостійне формування програми діяльності та вибір постачальників і споживачів вироблюваної продукції, встановлення цін відповідно до законодавства;

– вільний найм працівників;

– залучення і використання матеріально-технічних, фінансових, трудових, природних та інших видів ресурсів, використання яких не заборонено або не обмежено законодавством;

– вільне розпорядження прибутком, що залишається після внесення платежів, установлених законодавством;

– самостійне здійснення підприємцем – юридичною особою зовнішньоекономічної діяльності, використання будь-яким підприємцем належної йому частки валютної виручки на свій розсуд.

Підприємництво в Україні здійснюється в будь-яких організаційних формах, визначених законами України, на вибір підприємця. Порядок створення, діяльності, реорганізації та ліквідації окремих організаційних форм підприємництва визначається відповідними законодавчими актами України.

Для здійснення підприємницької діяльності підприємець має право укладати з громадянами договори про використання їх праці. При укладанні трудового договору, в тому числі у випадках, передбачених законами України, – контракту підприємець зобов'язаний забезпечити умови та охорону праці, її оплату не нижче встановленого в республіці мінімального рівня, а також інші соціальні гарантії, включаючи соціальне й медичне страхування та соціальне забезпечення відповідно до чинного законодавства. При втраті працездатності підприємець забезпечує потерпілому відшкодування витрат у випадках і порядку, передбачених чинним законодавством.

Законом України від 19.10.2000 р. №2063III «Про державну підтримку малого підприємництва» [21]дано уточнене та розширене за економічними ознаками визначення поняття суб'єкта малого підприємництва України, тобто встановлено, які суб'єкти підприємницької діяльності відносяться до категорії суб'єктів малого підприємництва, а саме:

– фізичні особи, зареєстровані у встановленому порядку як суб'єкти підприємницької діяльності;

– юридичні особи – суб'єкти підприємницької діяльності будь-якої організаційно-правової форми та форми власності, в яких середньооблікова чисельність працюючих за звітний період (календарний рік) не перевищує 50 осіб та обсяг річного валового доходу не перевищує 500000 євро.

Слід зазначити, що форма власності при цьому значення не має.

Разом з цим (статтею 2) встановлено виключення з кола суб'єктів підприємницької діяльності, які можуть бути віднесені до категорії малого підприємництва, тобто визначені ті суб'єкти, які навіть у випадку дотримання вказаних вище вимог не можуть бути віднесені до суб'єктів малого підприємництва. Це такі суб'єкти підприємницької діяльності:

– довірчі товариства;

– страхові компанії;

– ломбарди;

– інші фінансово-кредитні та небанківські фінансові установи;

– суб'єкти підприємницької діяльності, які провадять діяльність у сфері грального бізнесу;

– суб'єкти підприємницької діяльності, які здійснюють обмін іноземної валюти;

– суб'єкти підприємницької діяльності, які є виробниками та імпортерами підакцизних товарів;

– суб'єкти підприємницької діяльності, у статутному фонді яких частка вкладів, що належить юридичним особам – засновникам та учасникам цих суб'єктів, які не є суб'єктами малого підприємництва, перевищує 25 відсотків.

Вказаним вище Законом (стаття 5) одним із основних напрямків державної підтримки малого підприємництва визначено запровадження спрощеної системи оподаткування, обліку та звітності.

Разом з цим статтею 11 цього Закону встановлено, що для суб'єктів малого підприємництва в порядку, встановленому законодавством України, може застосовуватися спрощена система оподаткування, бухгалтерського обліку та звітності.

Нормативно-правовим документом, яким встановлено правила спрощеної системи оподаткування, є Указ Президента України від 28.06.99 р. №746/99 «Про внесення змін до Указу Президента України від 3 липня 1998 року №727 «Про спрощену систему оподаткування, обліку та звітності суб'єктів малого підприємництва» [20].

Отже, не всі суб'єкти підприємницької діяльності, які відповідно до Закону України від 19.10.2000 р. №2063III «Про державну підтримку малого підприємництва» відносяться до категорії суб'єктів малого підприємництва, можуть перейти на спрощену систему оподаткування, обліку та звітності, а лише ті з них, які визначені Указом.

Відповідно до статті 1 Указу на спрощену систему оподаткування, обліку та звітності можуть перейти такі суб'єкти малого підприємництва:

– юридичні особи – суб'єкти підприємницької діяльності будь-якої організаційно-правової форми та форми власності, в яких за рік середньооблікова чисельність працюючих не перевищує 50 осіб та обсяг виручки яких від реалізації продукції (товарів, робіт, послуг) за рік не перевищує 1 млн. гривень;

– фізичні особи, які займаються підприємницькою діяльністю без створення юридичної особи і у трудових відносинах з якими, виключаючи членів їх сімей, протягом року перебуває не більше 10 осіб та обсяг виручки яких від реалізації продукції (товарів, робіт, послуг) за рік не перевищує 500 тис. гривень.

Необхідно зазначити, що рішення про перехід на спрощену систему оподаткування, обліку та звітності може бути прийняте не більше одного разу за календарний рік (стаття 4 Указу).

Поряд з передбаченими статтею 2 Закону України «Про державну підтримку малого підприємництва» обмеженнями стосовно віднесення тих чи інших осіб до суб'єктів малого підприємництва, а отже, і переходу на сплату єдиного податку, статтею 7 Указу встановлено, що на спрощену систему оподаткування, обліку та звітності не можуть перейти:

– суб'єкти підприємницької діяльності, на яких поширюється дія Закону України «Про патентування деяких видів підприємницької діяльності» в частині придбання спеціального патенту;

– довірчі товариства, страхові компанії, банки, інші фінансово-кредитні та небанківські фінансові установи;

– суб'єкти підприємницької діяльності, у статутному фонді яких частки, що належать юридичним особам – учасникам та засновникам даних суб'єктів, які не є суб'єктами малого підприємництва, перевищують 25 відсотків;

– фізичні особи – суб'єкти підприємницької діяльності, які займаються підприємницькою діяльністю без створення юридичної особи і здійснюють торгівлю лікеро-горілчаними та тютюновими виробами, пально-мастильними матеріалами.

– крім цього, норми Указу не поширюються на спільну діяльність, визначену пунктом 7.7 Закону України «Про оподаткування прибутку підприємств» [13] (доцільно згадати, що вказаним пунктом встановлені норми щодо оподаткування згаданим податком спільної діяльності на території України без створення юридичної особи).

За порушення податкового законодавства Законами України передбачена така відповідальність [17]:

- За неподання розрахунку по податку у строки визначені законодавством, юридичні особи сплачують штраф у розмірі 10 неоподатковуваних мінімумів.

- У разі коли податковий орган самостійно визначає суму податкового зобов‘язання по податку за підставами неподання платником податку розрахунку у строки, визначені законодавством, додатково платники податків сплачують штраф у розмірі 10% суми податку за кожний (повний чи неповний) місяць затримки розрахунку, але не більше 50% суми податку і не менше 10 неоподатковуваних мінімумів.

- При донарахуванні податковими органами податку, платники податку сплачують штраф у розмірі 5% від суми недоплати за кожний податковий період рік, починаючи з року, на який припадає така недоплата, та закінчуючи роком, на який припадає отримання платником податку податкового повідомлення, але не більше 25% донарахованої суми та не менше 10 неоподатковуваних мінімумів доходів громадян.

- Суми штрафних санкцій розраховуються окремо по кожному з додаткових періодів – років, в яких виявлені порушення податкового законодавства, незалежно від результатів перевірки платника податків за інші періоди – роки.

У разі, якщо сума нарахованих штрафних санкцій по кожній із сум недоплат менша ніж 10 неоподатковуваних мінімумів доходів громадян мінімальний розмір штрафних санкцій (170 грн.) застосовується окремо по кожній із таких сум.

- У разі коли податковий орган самостійно донараховує суму податкового зобов‘язання платника податків із-за заниження суми податку внаслідок арифметичних чи методологічних помилок у розрахунку, то підприємства сплачують штраф у розмірі 5% донарахованого податку, але не менше 1 неоподатковуваного мінімуму.

- У разі коли платник податків не сплачує узгоджену суму податкового зобов‘язання протягом граничних строків, визначених цим Законом, такий платник податку зобов‘язаний сплатити штраф у таких розмірах:

- при затримці до 30 календарних днів, що настають за останнім днем граничного строку сплати узгодженої суми податкового зобов‘язання, – у розмірі десяти відсотків такої суми;

- при затримці від 31 до 90 календарних днів включно, що настають за останнім днем граничного строку сплати узгодженої суми податкового зобов‘язання, – у розмірі двадцяти відсотків такої суми;

- при затримці, що є більшою 90 календарних днів, що настають за останнім днем граничного строку сплати узгодженої суми податкового зобов‘язання, – у розмірі п‘ятдесяти відсотків такої суми.

- За прострочення встановлених строків погашення узгодженого податкового зобов‘язання на суму податкового боргу (включаючи суму штрафних санкцій за їх наявністю) платники податку сплачують пеню у розмірі 120% річних облікової ставки НБУ, що діє на день виникнення податкового боргу (його частини) або на день його (його частини) погашення (залежно від того, яка величина є більшою), за кожен календарний день прострочення у його сплаті.

Якщо платник самостійно до початку перевірки податковим органом, виявив факт заниження податкового зобов’язання та погасив його, то такий платник звільняється від сплати пені.

- за відсутність податкового обліку або ведення його з порушенням встановленого порядку; неподання або несвоєчасне подання платіжних доручень на перерахування належного до сплати податку, згідно з п. 11 ст. 11 Закону України про державну податкову службу в Україні керівники та інші посадові особи, винні у здійсненні порушень, притягуються до адмінвідповідальності у вигляді штрафу від 5 до 10 неоподатковуваних мінімумів доходів громадян, а за ті самі дії, вчинені повторно особою, яку протягом року було піддано адміністративному стягненню за відповідне правопорушення, – від 10 до 15 неоподатковуваних мінімумів доходів громадян.

Таким чином, згідно проведеному теоретичному вивченню законодавчого поля оподаткування малого підприємництва в Україні можна зробити наступні висновки:

а) існуюча податкова система України є занадто складною та заплутаною, особливо щодо оподаткування суб’єктів малого бізнесу, для яких чинним законодавством передбачено шість різних негармонізованих систем оподаткування: податок на прибуток підприємств та прибутковий податок з громадян, спеціальний торговий патент, фіксований податок, єдиний податок в варіантах 6%(+ПДВ) та 10%(ПДВ), податок на промисел, ринковий збір.

б) існуюча податкова система для малого підприємництва:

- умовно розподіляє надприбуткові та затратні малі підприємства за видом підприємництва;

- дозволяє застосовувати спрощену систему оподаткування тільки для виділеного типу (умовно затратного) малого підприємства;

- вводить обмеження спецпатентами на застосування спрощеної системи оподаткування малими підприємствами;

в) враховуючи, що єдиний податок на суму реалізації товарів(послуг) ставить малі підприємства з різним рівнем валових витрат у процесі вироблення та реалізації своїх товарів та послуг у нерівні умови, наступним етапом зниження податкового тиску на малі підприємства матеріальної сфери виробництва нагально необхідне прийняття в проекті Податкового Кодексу України заявлених наступних принципів [8], [9]:

– Для юридичних осіб – суб’єктів малого підприємництва проектом передбачається можливість сплати єдиного податку у вигляді оподаткування виручки від продажу товарів, робіт, послуг, отриманої за звітний період, за ставкою 5 відсотків (+сплата ПДВ) нормативно скоригованого доходу з законодавчим встановленням нормативів валових витрат, які застосовуються для різних видів діяльності малих підприємств.

– Для фізичних осіб – суб’єктів малого підприємництва запропоновано запровадити сплату єдиного податку за ставкою 10 відсотків нормативного чистого доходу, встановленого місцевими радами за кожним видом господарської діяльності. При цьому платники єдиного податку здійснюватимуть облік та складатимуть звітність у спрощеному порядку

– Для фізичних осіб, які здійснюють підприємницьку діяльність без створення юридичної особи, проект Кодексу передбачає два можливих варіанти оподаткування, які підприємець обирає самостійно: або шляхом обчислення податкових зобов’язань за прогресивною шкалою ставок, або шляхом сплати єдиного податку.

в) В той же час, практика багатьох країн з ринковою економікою, де намагалися застосовувати спрощені системи оподаткування у вигляді фіксованих сум або єдиного податку, свідчить про їх неприйнятність, оскільки неможливо встановити суму податку, яка була б прийнятною для різних суб’єктів підприємницької діяльності, бо прибутки не можуть бути однаковими. При цьому якщо орган, який приймає рішення про їх встановлення, завищує суму податку, платники змушені ухилятися від оподаткування або поповнювати ряди безробітних, i навпаки, якщо сума фіксованого податку є заниженою, платники мають можливість накопичувати надприбутки та не віддавати належні державі кошти. Як свідчить світова практика, оподаткування малого бізнесу має відрізнятися від оподаткування великого бізнесу тільки за такими ознаками, як можливість [7]:

- застосовувати касовий метод оподаткування;

- вести у спрощеному порядку облік та складати звітність.

Проект же Податкового Кодексу України затверджує для всіх суб'єктів оподаткування, включаючи і суб'єкти малого бізнесу, принцип «нарахування доходів у момент отримання економічних прав на доход», що знову приводить до системи авансового оподаткування «права на доходи» до реального касового отримання доходів, податкових векселів, податкових відстрочок та розстрочок.

2. аналітичні дослідження структури, ефективності та динаміки процесів оподаткування суб'єктів малого бізнесу в дніпропетровській області після впровадження спрощеної системи оподаткування

2.1 Структура та особливості оподаткування суб'єктів малого бізнесу – юридичних осіб

Суб'єкти підприємницької діяльності – юридичні особи, які перейшли на спрощену систему оподаткування за єдиним податком, не мають права застосовувати інший спосіб розрахунків за відвантажену продукцію крім готівкового та безготівкового розрахунків коштами.

У разі здійснення операції з продажу основних фондів виручкою від реалізації вважається різниця між сумою, отриманою від реалізації цих фондів, та їх залишковою вартістю на момент продажу.

Суб'єкт підприємницької діяльності – юридична особа, який перейшов на спрощену систему оподаткування, обліку та звітності, самостійно обирає одну з наступних ставок єдиного податку [20]:

– 6 відсотків суми виручки від реалізації продукції (товарів, робіт, послуг) без урахування акцизного збору у разі сплати податку на додану вартість згідно із Законом України «Про податок на додану вартість» [16];

– 10 відсотків суми виручки від реалізації продукції (товарів, робіт, послуг), за винятком акцизного збору, у разі включення податку на додану вартість до складу єдиного податку.

Суб'єкти підприємницької діяльності – юридичні особи сплачують єдиний податок щомісяця не пізніше 20 числа наступного місяця на окремий рахунок відділень Державного казначейства України.

Відділення Державного казначейства України наступного дня після надходження коштів перераховують суми єдиного податку у таких розмірах:

– до Державного бюджету України – 20 відсотків;

– до місцевого бюджету – 23 відсотки;

– до Пенсійного фонду України – 42 відсотки;

– на обов'язкове соціальне страхування – 15 відсотків (у тому числі до Державного фонду сприяння зайнятості населення – 4 відсотки) для відшкодування витрат, які здійснюються відповідно до законодавства у зв'язку з тимчасовою втратою працездатності, а також витрат, зумовлених народженням та похованням.

Суб'єкт малого підприємництва, який сплачує єдиний податок, не є платником таких видів податків і зборів (обов'язкових платежів)[20]:

– податку на додану вартість, крім випадку, коли юридична особа обрала спосіб оподаткування доходів за єдиним податком за ставкою 6 відсотків;

– податку на прибуток підприємств;

– податку на доходи фізичних осіб (для фізичних осіб – суб'єктів малого підприємництва);

– плати (податку) за землю;

– збору на спеціальне використання природних ресурсів;

– збору на обов'язкове соціальне страхування;

– комунального податку;

– податку на промисел;

– збору на обов'язкове державне пенсійне страхування;

– збору за видачу дозволу на розміщення об'єктів торгівлі та сфери послуг;

– внесків до Фонду України соціального захисту інвалідів;

– внесків до Державного фонду сприяння зайнятості населення;

– плати за патенти згідно із Законом України «Про патентування деяких видів підприємницької діяльності» [14].

Суб'єкт малого підприємництва, який сплачує єдиний податок, додатково є платником таких видів податків і зборів (обов'язкових платежів)[19]:

– податок на додану вартість (при 6% єдиному податку);

– акцизний збір;

– мито;

– державне мито;

– податок на нерухоме майно (нерухомість);

– податок з власників транспортних засобів, самохідних машин і механізмів;

– податок на доходи найманих працівників;

– збір за забруднення навколишнього природного середовища;

– збір за використання радіочастотного ресурсу України.

– податок з реклами;

Особливістю відносин суб'єктів малого підприємництва з фондами соціального страхування та пенсійними фондами є наступне:

– суб'єкти підприємницької діяльності – фізичні особи, які сплачують єдиний податок, звільняються від обов'язку нарахування, відрахування та перерахування збору на обов'язкове державне пенсійне страхування як з власних доходів підприємця і членів його сім'ї, так із заробітної плати найманих працівників;

– суб'єкти підприємницької діяльності – юридичні особи, які сплачують єдиний податок звільняються від сплати збору (внеску) до Пенсійного фонду, але зобов'язані утримувати такий збір з найманих працівників та перераховувати їх до Пенсійного фонду. Юридичні особи – платники єдиного податку, незважаючи на те, що вони відносно до абзацу 13 п. 6 Указу №746/99 не є платниками збору (внеску) до пенсійного фонду, зобов'язані утримувати такі збори з найманих працівників. Наймані працівники підприємства продовжують залишатися платниками таких зборів. Сума заробітної плати включається до сукупного доходу працівника і є об'єктом для утримання збору на обов'язкове державне пенсійне страхування за ставкою 1% (2%).

2.2 Структура та особливості оподаткування суб'єктів малого бізнесу – фізичних осіб

Оподаткування доходів громадян – суб’єктів підприємницької діяльності здійснюється відповідно до Декрету «Про прибутковий податок з громадян» від [18] та Указу Президента України «Про спрощену систему оподаткування, обліку та звітності суб’єктів малого підприємництва» [20].

Зазначеним Декретом визначено, що громадяни – суб’єкти підприємницької діяльності можуть обрати спосіб оподаткування за вибором – сплачувати щоквартально авансові платежі та подавати до податкового органу декларації про отримані доходи, або, у разі здійснення торговельної діяльності, сплачувати фіксований податок відповідно до Закону України від 13 лютого 1998 року «Про внесення змін і доповнень до Декрету Кабінету Міністрів «Про прибутковий податок з громадян».

Крім того, фізичні особи, які займаються підприємницькою діяльністю без створення юридичної особи і у трудових відносинах з якими, включаючи членів їх сімей, протягом календарного року перебуває не більше 10 осіб та обсяг виручки яких від реалізації продукції (товарів, робіт, послуг) за календарний рік не перевищує 500 тис. гривень, мають право обрати спосіб оподаткування доходів за єдиним податком .

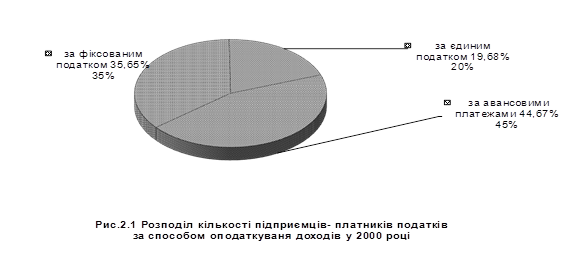

Так у 2000 році по Україні зареєстровано близько 1125 тис. громадян – суб’єктів підприємницької діяльності з яких фактичними платниками податків є 864 тис. громадян, або 77% від зареєстрованих.

Поряд з цим, на спрощену систему оподаткування обліку та звітності перейшли понад 170 тис. фізичних осіб суб’єктів підприємницької діяльності, що становить 15% від кількості зареєстрованих підприємців та 19,68% від фактичних платників податків.

Крім того майже 308 тис. фізичних осіб – суб’єктів підприємницької діяльності зареєстровано платниками фіксованого податку, що становить 27% від загальної кількості зареєстрованих підприємців, та 36,65% від тих, що сплачують податки.

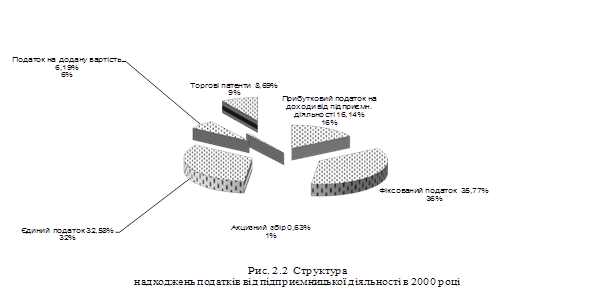

Питома вага надходжень податків від підприємницької діяльності у 2000 році розподіляється таким чином:

- прибутковий податок від підприємницької діяльності – 16%

- фіксований податок – 35%; податок на додану вартість – 6%

- акцизний збір – 1%; торгові патенти – 9%; єдиний податок –33%

![]() 2.2.2. Сплата прибуткового податку від підприємницької діяльності із сплатою авансових платежів

2.2.2. Сплата прибуткового податку від підприємницької діяльності із сплатою авансових платежів

Відповідно до статті 14 Декрету [18] громадяни, які займаються підприємницькою діяльністю, щоквартально, протягом 40 календарних днів після закінчення кварталу, подають податковому органу декларації, а після закінчення року протягом 40 днів наступного року. В декларації зазначаються загальні суми одержаного доходу, витрат і сплаченого прибуткового податку за звітний рік або інший період, за який здійснюється оподаткування (оподатковуваний період).

В разі встановлення розбіжностей між сумами, вказаними підприємцем в декларації та наявною в податковому органі інформацією про доходи такого підприємця (ф. №2, ф №8ДР, матеріали перевірок тощо). дільничний інспектор проводить нарахування прибуткового податку по даним, вказаним підприємцем в декларації та передає матеріали для проведення перевірки у відділ документальних перевірок фізичних осіб.

Податок, обчислений податковими органами, нараховується і сплачується в такому порядку:

– протягом року платники щоквартально сплачують до бюджету по 25 відсотків річної суми податку, обчисленої за доходами за попередній рік, а платники, які вперше залучаються до сплати податку, – 25 відсотків суми, обчисленої їм податковими органами за оціночним доходом на поточний рік;

– авансові платежі прибуткового податку протягом року сплачуються у такі строки: до 15 березня, до 15 травня, до 15 серпня і до 15 листопада;

Суми податку, сплачені протягом року за місцем виплати доходу та у вигляді авансових платежів, пред'явлених податковими органами, враховуються при остаточному розрахунку суми податку на підставі документального підтвердження факту сплати податку.

На підставі проведеного розрахунку дільничний інспектор направляє приватному підприємцю платіжне повідомлення про нараховані суми прибуткового податку.

Громадяни – суб’єкти підприємницької діяльності, які здійснюють торговельну діяльність, можуть самостійно, за власним бажанням, обрати спосіб оподаткування доходів шляхом сплати фіксованого розміру прибуткового податку, за умови, якщо:

– кількість осіб, які перебувають у трудових відносинах з таким громадянином – платником податку, включаючи членів його сім'ї, які беруть участь у підприємницькій діяльності, не перевищує п'яти;

– громадянин здійснює підприємницьку діяльність з продажу товарів і надання супутніх такому продажу послуг на ринках та є платником ринкового збору згідно з законодавством;

– валовий доход такого громадянина від самостійного здійснення підприємницької діяльності або з використанням найманої праці за останні 12 календарних місяців, що передують місяцю придбання патенту, не перевищує семи тисяч неоподатковуваних мінімумів доходів громадян (119 тис. грн.).

По фіксованому податку мають право працювати лише ті підприємці, які здійснюють торгівлю на ринках і сплачують згідно законодавства ринковий збір. Приватні підприємці, які сплачують фіксований податок, звільняються від сплати всіх податків і зборів (крім ринкового збору та фіксованого податку), а також від ведення обліку доходів та витрат від здійснення підприємницької діяльності.

Але вони не звільняються від обов’язку утримання та перерахування прибуткового податку з сум заробітної плати своїх найманих робітників.

Ставка фіксованого податку встановлюється в розмірі від 20 грн. до 200 грн. (Наприклад, в м. Дніпродзержинську в 1999 році на речовому ринку приватні підприємці сплачували фіксований податок в розмірі 30 грн.)

Оскільки платник фіксованого податку сплачує фіксований податок, розмір якого встановлюється місцевою радою, він звільнений від ведення обов'язкового обліку доходів і витрат, який зобов'язані вести фізичні особи – суб'єкти підприємницької діяльності, що працюють на загальній системі оподаткування, для визначення оподатковуваного доходу.

Податковий орган зобов'язаний видати патент на підставі документу, що засвідчує плату фіксованого податку, протягом трьох робочих днів з дня прийняття заяви. При цьому не здійснюється попередня перевірка зазначених у заяві даних про доходи громадянина від здійснення підприємницької діяльності доходів, або неотримання таких доходів.

Патент платнику фіксованого податку видається на строк від одного (з 1 по 30 (31) число) до дванадцяти (з 1 січня по 31 грудня) календарних місяців за вибором платника.

Фізична особа – суб'єкт підприємницької діяльності, яка придбала фіксований патент, має право залучати до участі у підприємницькій діяльності не більше п'яти осіб. За кожну особу вона самостійно доплачує 50 відсотків від повної суми встановленого фіксованого податку з розрахунку на кожну додаткову особу та повідомити про це податковий орган, який зобов'язаний внести зміни до патенту в строки, передбачені для його видачі.

За порушення цього порядку платника фіксованого податку позбавляють права застосовувати фіксовану ставку податку протягом 12 календарних місяців, наступним за місцем вчинення порушення, та сплачують штраф у розмірі повної суми фіксованого податку з розрахунку за місяць за кожну особу, відомості про яку не внесені до патенту.

Адміністрування єдиного податку здійснюється на підставі наступних нормативних документів:

– Наказу Державної податкової адміністрації України від 29 жовтня 1999 року №599 «Про затвердження Свідоцтва про сплату єдиного податку та порядку його видачі» зареєстрований в Міністерстві юстиції України 2 листопада 1999 року за №752/4045;

Крім того, приватним підприємцям – платникам єдиного податку – забороняється здійснювати торгівлю алкогольними напоями та тютюновими виробами, а також пально-мастильними матеріалами.

Платники єдиного податку – приватні підприємці звільняються від сплати багатьох податків і зборів, зокрема: податку на додану вартість, прибуткового податку, плати за землю, збору до фонду Пенсійного страхування та інш.

Але, як і платники фіксованого податку, платники єдиного податку не звільняються від обов’язку нарахування та утримання прибуткового податку з сум заробітної плати найманих робітників.