| Скачать .docx |

Дипломная работа: Управление текущими издержками ОАО "Пищевой комбинат "ХХХ"

Вологодская государственная молочнохозяйственная

Академия им. Н.В. Верещагина

Кафедра бухгалтерского учета и аудита

дипломная РАБОТА

по дисциплине «Краткосрочная финансовая политика»

УПРАВЛЕНИЕ ТЕКУЩИМИ ИЗДЕРЖКАМИ

ОАО «Пищевой комбинат «ххх»

Вологда – Молочное

2007

СОДЕРЖАНИЕ

Введение

1. Теоретические основы управления текущими издержками предприятия

1.1. Классификация затрат

1.2. Значение планирования затрат в современных условиях

2. Экономико-финансовая характеристика ОАО «Пищевой комбинат «ххх»

2.1. Производственно-экономическая характеристика

2.2. Оценка финансового состояния

3. Управление текущими издержками ОАО «Пищевой комбинат «ххх»

3.1. Операционный анализ

3.2. Методы дифференциации издержек обращения

4. Анализ взаимодействия финансового и операционного рычагов и оценка совокупного риска. Пути снижения совокупного риска ОАО «Пищевой комбинат «ххх»

Выводы и предложения

Список литературы

ВВЕДЕНИЕ

С переходом на рыночные отношения повышается самостоятельность предприятия, а также его экономическая и юридическая ответственность. Резко возрастают значение финансовой устойчивости субъектов хозяйствования, а также повышение их конкурентоспособности. Умение эффективно хозяйствовать становится условием выживания предприятия в конкурентной борьбе. Максимизация прибыли и повышение эффективности производства является главной целью предприятия в рыночных условиях, условиях самоокупаемости и самофинансирования предприятий. Достижение высоких результатов деятельности предприятия невозможно без эффективного управления затратами на производство и реализацию продукции.

В последние годы наблюдается тенденция к росту издержек производства в связи с удорожанием стоимости сырья, материалов, топлива, энергии, а также роста процентных ставок за пользование кредитом, роста расходов на рекламу, представительских расходов и т.д. Становление рыночных отношений требует совершенствования практики управления издержками производства с учетом особенностей переходного к рыночной экономике периода и международного опыта. Это позволит фирме выжить в конкурентной борьбе, максимизировать прибыль и минимизировать расходы, обеспечить рентабельную деятельность предприятия.

Объектом исследования выступает Открытое акционерное общество «Пищевой комбинат «ххх».

Главная цель работы – проанализировать теоретические аспекты и практику управления затратами на производство и реализацию продукции и разработать предложения по ее совершенствованию.

Основными задачами являлись:

- рассмотреть теоретические основы управления текущими издержками предприятия;

- дать оценку бизнеса анализируемого предприятия;

- провести операционный анализ;

- проанализировать методы дифференциации издержек обращения;

- оценить взаимодействие финансового и операционного рычагов;

- определить совокупный риск и предложить пути его снижения.

Информационная база исследования:

- для раскрытия теоретических аспектов управления текущими издержками организации: исследования специалистов в области финансов, экономики предприятия и бухгалтерского учета их практические рекомендации; статьи периодических изданий; законодательные акты; учебная литература, справочно-правовые системы;

- в качестве основного источника информации о финансово-хозяйственной деятельности предприятия: бухгалтерская отчетность ОАО «Пищевой комбинат «ххх» за 2004-2006гг., а также внутренние организационно-распорядительные документы.

1. Теоретические основы управления текущими издержками предприятия

1 .1 Классификация затрат

В финансовом учете термин «затраты» определяется как показатель в денежном выражении количества ресурсов, использованных для достижения определенной цели. В управленческом учете данный термин употребляется в целом ряде различных случаев. Иначе говоря, при решении различных вопросов учитываются разные виды затрат. Одни затраты учитываются для оценки запасов и определения доходов, другие – для планирования, составления бюджета и контроля, учет третьих необходим для принятия решений на ближайшую и дальнейшую перспективы [14].

Большое значение для правильной организации учета производственных затрат имеет их классификация.

Обобщенно классификацию затрат предприятия применительно для управленческого учета можно представить в следующем виде (таблица 1.1).

Таблица 1.1

Классификация затрат

| Классификационные признаки | Виды затрат |

| Процесс принятия управленческих решений | Явные и альтернативные; релевантные и нерелевантные; эффективные и неэффективные |

| Процесс прогнозирования | Краткосрочные и долгосрочные |

| Процесс планирования | Планируемые и непланируемые |

| Процесс нормирования | Стандарты, нормы и нормативы и отклонение от них |

| Процесс организации | По местам и сферам возникновения; функциям деятельности и центрам ответственности |

| Процесс учета | Одноэлементные и комплексные; по статьям калькуляции и экономическим элементам; постоянные и переменные; основные и накладные; прямые и косвенные; текущие и единовременные |

| Процесс контроля | Контролируемые и неконтролируемые |

| Процесс регулирования | Регулируемые и нерегулируемые |

| Процесс стимулирования | Обязательные и поощрительные |

| Процесс анализа | Фактические; прогнозные, плановые; сметные; стандартные; общие и структурные; полные и частичные |

Важным моментом в управленческой деятельности является процесс принятия решений, в ходе которого определяются тактика и стратегия развития предприятия. В этих целях затраты предприятия подразделяются на явные и альтернативные, релевантные и нерелевантные, эффективные и неэффективные.

Для принятия управленческих решений важное значение имеет их подразделение на явные и неявные (альтернативные). Явные - это предполагаемые затраты, которые должно нести предприятие при выполнении производственной и коммерческой деятельности. Затраты же, обусловленные отказом от одного товара в пользу другого, называют альтернативными (вмененными) затратами. Они означают упущенную выгоду, когда выбор одного действия исключает появление другого действия. Если ресурсы не ограничены, вмененные издержки равны нулю. Альтернативные затраты иногда называют дополнительными [3, 10].

В зависимости от специфики принимаемых решений затраты подразделяются на релевантные и нерелевантные. Релевантными (то есть существенными, значительными) затратами можно считать только те затраты, которые зависят от рассматриваемого управленческого решения. В частности, затраты прошлых периодов не могут быть релевантными, поскольку повлиять на них уже нельзя. В то же время, вмененные затраты (упущенная выгода) релевантны для принятия управленческих решений.

На результаты принимаемых решений существенное влияние может оказать деление затрат на эффективные и неэффективные. Эффективные - это производительные затраты, в результате которых получают доходы от реализации тех видов продукции, на выпуск которых были произведены эти затраты. Неэффективные - затраты непроизводительного характера, в результате которых не будут получены доходы, так как не будет произведен продукт (потери в производстве - потери от брака, простоев, недостачи и порча товарно-материальных ценностей)[9, 16].

Любое предприятие, стремящееся максимизировать свою прибыль, должно так организовать свое производство, чтобы затраты на единицу выпускаемой продукции были минимальны. Значит, и принимаемые решения должны ориентироваться на задачу минимизации затрат. В выполнении этой задачи важное значение придается процессу прогнозирования , в ходе которого затраты предприятия рассматриваются в краткосрочном и долгосрочном периодах.

В краткосрочном периоде отдельные факторы производства не изменяются: их называют постоянными (фиксированными) факторами (здания, станки, оборудование, земля, услуги менеджеров). Экономические ресурсы, которые меняются в процессе производства, считают переменными факторами. В среднесрочном периоде могут меняться все вводимые факторы производства, но базовые технологии остаются без изменений. В ходе же долгосрочного периода могут изменяться и базовые технологии [6].

Принятые управленческие решения не могут быть осуществлены, если они не будут иметь непосредственной связи с процессом планирования, в ходе которого предполагаемые затраты, связанные с выполнением производственной и коммерческой деятельности, рассматриваются с точки зрения возможностей их охвата планом. В этих целях затраты предприятия подразделяются на планируемые и непланируемые. К планируемым относятся производительные расходы предприятия, обусловленные его хозяйственной деятельностью и предусмотренные сметой затрат на производство. Они в соответствии с нормами, нормативами, лимитами и сметами включаются в плановую себестоимость продукции. Непланируемые - это непроизводительные расходы, которые не являются неизбежными и не вытекают из нормальных условий хозяйственной деятельности предприятия. Эти расходы считаются прямыми потерями и потому в смету затрат на производство не включаются. Они отражаются только в фактической себестоимости товарной продукции и на соответствующих счетах в бухгалтерском учете. К ним относятся потери от брака, простоев и др. Их обособленный учет содействует осуществлению мер, направленных на их предупреждение [2, 8].

Также важное значение имеет классификация затрат в зависимости от их отношения к действующим на предприятии нормам, нормативам, лимитам и стандартам . По данному признаку все затраты, включаемые в себестоимость продукции, группируются в разрезе установленных норм, действующих на начало текущего месяца, и по отклонениям от действующих норм, возникшим в процессе производства. Такое деление затрат лежит в основе нормативного учета и является важнейшим средством текущего оперативного контроля за уровнем издержек производства.

Процесс управления предприятием невозможен без четкой его организации. В процессе организации формируются структуры управления, места и сферы возникновения затрат, а также ответственные за их осуществление и поведение лица. По местам возникновения затраты группируются и учитываются в разрезе производств, цехов, участков, отделов, бригад и других структурных подразделений предприятия, то есть по центрам ответственности. Такая группировка затрат позволяет организовать внутренний хозрасчет и определить производственную себестоимость продукции. Данная группировка затрат напрямую зависит от действующей организационной структуры [9].

Для осуществления учетных процедур затраты предприятия группируются по составу, экономическому содержанию, роли в технологическом процессе изготовления продукции, отношению к объему производства, способу и времени включения в себестоимость продукции.

По составу затраты подразделяются на одноэлементные, состоящие из одного элемента (материалы, зарплата, амортизация), и комплексные, состоящие из нескольких элементов (общепроизводственные, общехозяйственные расходы, в состав которых входит зарплата соответствующего персонала, амортизация зданий и другие одноэлементные затраты). Одноэлементные затраты независимо от места их возникновения и целевого назначения не делятся на различные компоненты [4].

По экономическому содержанию затраты классифицируют по статьям калькуляции и экономическим элементам.

Экономическим элементом принято называть первичный однородный вид затрат на производство и реализацию продукции, который на уровне предприятия невозможно разложить на составные части.

Для всех предприятий установлен единый перечень экономически однородных затрат: материальные затраты; затраты на оплату труда; отчисления на социальные нужды; амортизация; прочие затраты.

Поэлементная группировка затрат показывает, сколько произведено тех или иных видов затрат в целом по предприятию за определенный период времени независимо от того, где они возникли и на производство какого конкретного изделия они использованы [10,14].

Группировка затрат по экономическим элементам является объектом финансового учета и используется при составлении годовой бухгалтерской отчетности. Данная группировка дает возможность устанавливать потребность в основных и оборотных фондах, определении фонда оплаты труда и т.д. Однако данная классификация не позволяет исчислить себестоимость отдельных видов продукции, установить объем затрат конкретных структурных подразделений предприятия. Для решения этих задач применяют классификацию затрат по статьям калькуляции .

Калькуляционной статьей принято называть определенный вид затрат, образующий себестоимость как отдельных видов, так и всей продукции в целом. Данная группировка затрат позволяет определять назначение расходов и их роль, организовывать контроль над расходами, выявлять качественные показатели хозяйственной деятельности как предприятия в целом, так и его отдельных подразделений, устанавливать, по каким направлениям необходимо вести поиск путей снижения издержек производства. На основании этой группировки строится аналитический учет затрат на производство, составляется плановая и фактическая калькуляция себестоимости отдельных видов продукции [5, 6].

Важное значение в выборе системы учета и калькулирования имеет группировка затрат по отношению к объему производства . По данному признаку затраты подразделяются на постоянные, величина которых не изменяется или слабо изменяется при изменении объема производства (общехозяйственные расходы), и переменные, величина которых изменяется вместе с изменением объема производства (расход сырья и материалов, топлива и энергии на технологические цели, зарплату производственных рабочих). Некоторые затраты называются смешанными, так как имеют одновременно переменные и постоянные компоненты. Их иногда называют полупеременными и полупостоянными затратами. Все прямые расходы являются переменными затратами, а в составе общепроизводственных, общехозяйственных и коммерческих расходов есть как переменные, так и постоянные составляющие затрат. Например, месячная плата за телефон включает постоянную сумму абонентской платы и переменную часть, которая зависит от количества и длительности междугородних и международных телефонных разговоров.

Разделение затрат на постоянные и переменные имеет большое значение для планирования, учета и анализа себестоимости продукции. Постоянные расходы, оставаясь относительно неизменными по абсолютной величине, при росте производства становятся важным фактором снижения себестоимости продукции, так как их величина при этом уменьшается в расчете на единицу продукции. Переменные же расходы возрастают в прямой зависимости от роста производства продукции, но рассчитанные на единицу продукции представляют собой постоянную величину. Кроме того, данную группировку затрат можно использовать при анализе и прогнозировании безубыточности производства [6, 14].

По способу включения в себестоимость продукции затраты предприятия подразделяются на прямые и косвенные. Прямыми являются расходы по производству конкретного вида продукции (затраты сырья, материалов, зарплата производственных рабочих). Поэтому они могут быть отнесены на объекты калькуляции в момент их совершения или начисления прямо на основании данных первичных документов.

Косвенные расходы связаны с выпуском нескольких видов продукции, например, затраты по управлению и обслуживанию производства (накладные). Они сначала собираются на соответствующих собирательно-распределительных счетах, а затем включаются в себестоимость конкретных изделий с помощью специальных расчетов распределения. Выбор базы распределения обуславливается особенностями организации и технологии производства и устанавливается отраслевыми инструкциями по планированию, учету и калькулированию себестоимости продукции.

По роли в технологическом процессе изготовления продукции и целевому назначению затраты предприятия подразделяются на основные, непосредственно связанные с технологическим процессом изготовления продукции (стоимость сырья, материалов, стоимость топлива и энергии, израсходованных на технологические цели; расходы на оплату труда производственных рабочих и отчисления на социальные нужды), и накладные, которые образуются в связи с организацией, обслуживанием производства, реализацией продукции и управлением. Накладные расходы состоят из комплексных общехозяйственных и коммерческих расходов. Их величина зависит от организации производственно-коммерческой деятельности, деловой политики администрации, продолжительности отчетного периода и других факторов.

Разделение затрат на основные и накладные основано на том, что в себестоимость продукции должны включаться только производственные затраты. Они, как необходимые, формируют производственную себестоимость изделия и используются для расчета себестоимости единицы продукции. Накладные расходы используются для обеспечения процесса реализации продукции и функционирования предприятия как хозяйственной единицы, в связи с чем должны списываться на уменьшение прибыли от реализации продукции [3, 8, 14].

Важное значение имеет группировка затрат в зависимости от времени их возникновения и отнесения на себестоимость продукции . По данному признаку затраты подразделяются на текущие, будущего периода и предстоящие. К текущим относятся расходы по производству и реализации продукции данного периода. Они принесли доход в настоящем и потеряли способность приносить доход в будущем. Расходы будущего периода - это затраты, произведенные в текущем отчетном периоде, но подлежащие включению в себестоимость продукции, которая будет выпускаться в последующие отчетные периоды (например, расходы на освоение вводимых в эксплуатацию цехов, производств, на подготовку и освоение новых видов продукции на действующих предприятиях). Такие затраты должны принести доход в будущем. К предстоящим относят затраты, которые в данном отчетном периоде еще не произведены, но для правильного отражения фактической себестоимости подлежат включению в затраты производства за данный отчетный период в плановом размере (расходы на оплату отпусков, выплату единовременного вознаграждения за выслугу лет) [7, 14].

Важное значение в управлении затратами имеет система контроля , которая обеспечивает полноту и правильность действий в будущем, направленных на снижение затрат и рост эффективности производства. Для обеспечения системы контроля за затратами их группируют на контролируемые, которые поддаются контролю со стороны субъектов управления, и неконтролируемые, которые не зависят от деятельности субъектов управления (переоценка основных средств, повлекшая за собой увеличение сумм амортизационных отчислений, изменение цен на топливно-энергетические ресурсы).

При построении системы контроля затрат необходимо определить:

- систему подконтрольных показателей, состав и уровень их детализации;

- сроки представления отчетности;

- распределение ответственности за полноту, своевременность и достоверность информации, содержащейся в отчетах по затратам, то есть «привязать» систему контроля к центрам ответственности на предприятии.

Для того, чтобы система контроля затрат на предприятии была эффективной, необходимо вначале выделить центры ответственности, где формируются затраты, классифицировать затраты, а затем воспользоваться системой управленческого учета затрат. В результате руководитель предприятия получит возможность своевременно выделять «узкие места» в планировании, формировании затрат и принимать соответствующие управленческие решения [9, 16].

Процесс управления затратами на предприятии включает в себя и процесс регулирования их уровня. Для этих целей затраты подразделяются на регулируемые и нерегулируемые. По степени регулируемости затраты подразделяются на полностью, частично и слабо регулируемые.

Полностью регулируемые затраты возникают, прежде всего, в сферах производства и распределения. Это затраты, зарегистрированные по центрам ответственности и величина их зависит от степени регулирования со стороны менеджера. Частично регулируемые затраты имеют место главным образом в научно-исследовательских и опытно-конструкторских работах, маркетинге и обслуживании клиентов. Слабо регулируемые (заданные) затраты возникают во всех функциональных областях.

Степень регулируемости затрат зависит от специфики конкретного предприятия: применяемой технологии; организационной структуры; корпоративной культуры и других факторов. Поэтому универсальной методики классификации затрат по степени регулируемости не существует. Степень регулируемости затрат будет различаться в зависимости от следующих условий:

- длительности периода времени (при длительном периоде появляется возможность воздействовать на те затраты, которые в коротком периоде считаются заданными);

- полномочий лица, принимающего решение (затраты, которые являются заданными на уровне начальника цеха, могут оказаться регулируемыми на уровне директора предприятия).

Процесс принятия управленческих решений невозможен без эффективной системы экономического анализа , позволяющей оценить достигнутые результаты деятельности предприятия, выявлять внутренние и внешние резервы дальнейшего его развития. Для этих целей затраты группируются на фактические, прогнозные, плановые, сметные и т.д. В ходе анализа исследуется как общий объем затрат, так и образующие его отдельные элементы и статьи, то есть структура [6, 9].

На мой взгляд, предложенная классификация затрат в разрезе управленческих функций позволит повысить эффективность управленческого учета, усилить его аналитичность и возможности выявления резервов повышения результативности производственной и коммерческой деятельности.

1.2 Значение планирования затрат в современных условиях

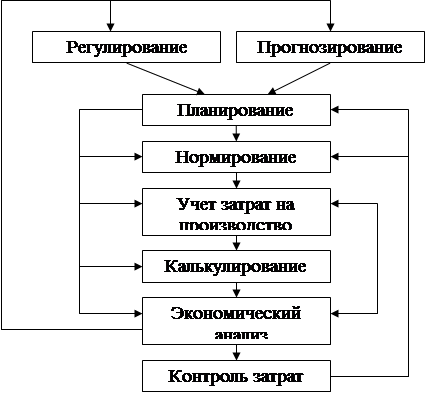

Достижение высоких результатов работы предприятия предполагает управление затратами на производство и реализацию продукции. В отечественной практике под управлением себестоимостью продукции понимается планомерный процесс формирования затрат на производство всей продукции и себестоимости отдельных изделий, контроль за выполнением заданий по снижению себестоимости продукции, выявление резервов ее снижения. Основными элементами системы управления себестоимостью продукции являются прогнозирование и планирование, нормирование затрат, учет и калькулирование, анализ и контроль за себестоимостью. Схематически элементы управления себестоимостью представлены на рисунке 1.1.

Рис. 1.1. Элементы системы управления затратами и их взаимосвязь

Благодаря данной схеме мы видим, что процесс управления затратами и себестоимостью продукции предприятия носит комплексный характер и планирование затрат является начальным этапом управления [2, 8].

Основной целью планирования себестоимости является выявление и использование имеющихся резервов снижения издержек производства и увеличение внутрихозяйственных накоплений. Снижая издержки производства в результате сбережения прошлого и живого труда, промышленность добивается наряду с ростом накоплений увеличения объема выпуска продукции. Иначе говоря, целью планирования издержек является оптимизация текущих затрат предприятия, обеспечивающая необходимые темпы роста прибыли и рентабельности на основе рационального использования денежных, трудовых и материальных ресурсов [2].

Исходными данными для разработки планов по издержкам являются:

- установленные тактическим планом размеры прибыли, а так же уровень рентабельности производства или задания по снижению себестоимости продукции;

- показатели производства и реализации продукции;

- эффективность мероприятий по разделу тактического плана инноваций;

- прогрессивные нормы и нормативы соответствующего раздела тактического плана;

- показатели плана материально-технического обеспечения производства;

- прейскуранты цен;

- данные об использовании основных фондов и размерах амортизационных отчислений;

- показатели плана по труду и кадрам;

- объем работ по подготовке производства, освоению и внедрения новой техники, объем производства новой техники.

Планирование себестоимости может быть текущим и перспективным. Перспективный план разрабатывается на несколько лет. При текущем планировании (на год) уточняются перспективные планы на основе данных плановых смет и калькуляций затрат на производство. При выпуске предприятием одного вида продукции стоимость единицы является показателем, характеризующим уровень и динамику затрат на ее производство и реализацию. Промышленные предприятия, выпускающие разнородную продукцию, планируют снижение себестоимости сравнительной продукции и величину затрат на один рубль товарной продукции [2, 15].

Расчеты плановой себестоимости продукции используются при планировании прибыли, определении мероприятий технического прогресса, а также при установлении цен.

При планировании затрат предусматривается возможное ее снижение и достижение в результате этого оптимального уровня затрат на производство. Поэтому составлению плана по себестоимости должен предшествовать анализ фактической себестоимости за отчетный период с целью выявления резервов уменьшения затрат.

Последовательность составления плана по себестоимости следующая:

- составляется расчет снижения затрат на производство за счет влияния технико-экономических факторов;

- определяется сумма затрат на обслуживание производства и управление;

- составляются плановые калькуляции себестоимости отдельных видов продукции основного производства;

- определяется себестоимость товарной и реализуемой продукции; составляется смета затрат на производство.

Экономически обоснованное планирование затрат должно опираться на систему прогрессивных технико-экономических норм и нормативов материальных, трудовых и денежных затрат. Система планирования направлена на организацию контроля затрат и получения прибыли, а также координацию всех планов организации.

То есть, организация внутрипроизводственного планирования и учета невозможна без надежной нормативной базы, то есть комплекса норм и нормативов. С помощью нормирования регламентируется расходование персоналом всех видов ресурсов на предприятии.

Таким образом, составляя плановые калькуляции и сметы затрат на основании разработанных на определенный период (год, квартал, месяц) плановых показателей прямых затрат и комплексных смет расхода экономических ресурсов, предприятие имеет возможность планирования себестоимости продукции, а значит – возможность обособленного учета отклонений от плана и их причин. Это позволяет следить о том, какие факторы привели к изменению затрат, и своевременно принимать оптимальные решения, направленные на улучшение экономических показателей работы предприятия [2, 8, 15].

2. Экономико-финансовая характеристика ОАО «Пищевой комбинат «ххх»

2.1 Производственно-экономическая характеристика

История создания открытого акционерного общества Пищевой комбинат «ххх» начинается с 1934 года, с создания Кадниковской МТС Сокольского района. МТС в тот период занималась выполнение механизированных работ в колхозах района и ремонтом тракторов, сельхозмашин.

В течение 16 лет, с 1976 по 1992 годы значительно укрепилась материально-техническая база предприятия, проведено большое капитальное строительство и реконструкция производственных цехов, объектов социальной сферы, жилья.

В октябре 1991 года на предприятии вступает в строй цех по производству сухих завтраков экструзионной технологии. С этого времени происходит переориентации предприятия на производство пищевых продуктов.

В 1993 году РТП «ххх» преобразуется в акционерное общество открытого типа «ххх».

В 1998 году АООТ «ххх» по решению общего собрания акционеров переименовано в Открытое акционерное общество Пищевой комбинат «ххх».

В 1996 году крупным акционером общества становится торгово-промышленная группа «ххх». С этого времени в развитие общества инвестируются значительные денежные средства, ведется большое капитальное строительство.

В ноябре 1998 года вступает в строй цех по производству картофельных чипсов, строятся картофелехранилища, ведется обновление автомобильного парка.

В 2000 году вводится в эксплуатацию 24 квартирный жилой дом, начинается строительство элеватора и цеха по производству овсяных хлопьев. В январе 2004 года цех по производству овсяных хлопьев дает первую продукцию.

В настоящее время ассортимент выпускаемой продукции составляет 45 наименований, в том числе: подушечки с начинкой, хлопья кукурузные, сухарики ржаные, палочки кукурузные, чипсы картофельные, хлопья овсяные.

Открытое акционерное общество «Пищевой комбинат «ххх» считается юридическим лицом с момента регистрации в отделе государственной регистрации 19 марта 1998 года, регистрационный № 217. Предприятие расположено на северной окраине г. Кадников Вологодской области на правом берегу р. Содима. С областным и районным центром предприятие связано трассой Москва-Архангельск, проходящей через город. Эта дорога с улучшенным покрытием, что позволяет беспрепятственно доставлять сырье и реализовывать продукцию.

ОАО ПК «ххх» является самостоятельным юридическим лицом, имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права.

Организационно-правовая форма организации – хозяйственное общество в форме акционерного общества открытого типа. Это означает, что общество вправе проводить открытую подписку на выпускаемые им акции и их свободную продажу на условиях, устанавливаемых законом и иными правовыми актами, а участники общества могут отчуждать принадлежащие им акции без согласия других акционеров.

Организация основана на частной форме собственности, то есть один собственник организации принимает единоличные решения и несет личную ответственность. Он может по своему усмотрению совершать в отношении принадлежащего организации имущества любые действия, не противоречащие законодательству РФ и не нарушающие законные права и интересы других лиц, а также отвечает по обязательствам этими активами и несет риск их случайной гибели или повреждения.

Цель деятельности организации носит двойственный характер. ОАО ПК «ххх» – это коммерческая организация, то есть преследует в качестве основной, непосредственной цели своей деятельности извлечение и максимизацию прибыли. Прибыль является побудительным мотивом и позволяет обеспечивать самофинансирование производственного и научно-технического развития. Но с другой стороны, фирма добивается одновременно и иной цели, без которой невозможно достижение первой, - наилучшим образом удовлетворять запросы потребителей.

Рассматриваемая организация осуществляет свою деятельность в сфере материального производства, а именно – в пищевой промышленности. Предмет ее деятельности – производство пищевых концентратов.

Далее рассмотрим органы управления ОАО ПК «ххх». На первом уровне структуры управления находится Общее собрание акционеров, на втором - Совет директоров, в подчинении которого находится Генеральный директор и лаборатория, которая независима при проведении анализов, оценке качества выпускаемой продукции. Генеральный директор принимает и утверждает решения, касающиеся функционирования предприятия. В его подчинении находятся все специалисты, начальники цехов.

Система управления Обществом делится на три уровня:

1. Высший уровень управления представлен председателем Совета директоров. Он отвечает за принятие важнейших решений для организации, вырабатывает политику организации и способствует ее практической реализации;

2. Руководители среднего звена обеспечивают реализацию политики функционирования организации, разработанной высшим руководством, и отвечают за доведение более детальных заданий до подразделений и отделов, а также за их выполнение. Это Генеральный директор, его заместители;

З. Низший уровень управления - начальники цехов, начальники смен, мастера и другие. Они осуществляют контроль за выполнением производственных заданий для непрерывного обеспечения информацией о правильности выполнения этих заданий. Руководители этого звена отвечают за непосредственное использование выделенных им ресурсов, таких, как сырье и оборудование.

Во главе каждого структурного подразделения находится руководитель. Такая организационная структура обеспечивает согласованность действий исполнителей, простоту управления, четкое выделение ответственности и личную ответственность руководителя за конечные результаты деятельности своего подразделения.

ОАО ПК «ххх» в своей структуре имеет следующие подразделения: цех сухих араков, цех по переработке картофеля, комплекс по хранению и переработке зерна (элеватор и цех по производству овсяных хлопьев), автопарк, участок по ремонту, цех переработки древесины, стройцех, вспомогательное производство. Магазин розничной торговли в июле 2006 года выделен из состава ОАО ПК «ххх» во вновь организованное ООО ТД «Кадниковский». То есть, с июля 2006 года предприятие прекратило деятельность, подпадающую под налогообложение ЕНВД (розничную торговлю).

Организационная структура предприятия представлена в виде схемы на рисунке 2.

Управление в обществе осуществляется в соответствии с его Уставом и законодательством РФ, в частности с Гражданским кодексом РФ, Федеральным законом от 26 декабря 1995 г. № 208-ФЗ «Об акционерных обществах».

Для ОАО ПК «ххх» характерен демократический стиль руководства, при котором большинство вопросов решается коллегиально, то есть сообща. Руководитель предприятия в общении с подчиненными вежлив, находится в постоянном контакте.

По моему мнению, в организации рациональная структура управления, поскольку достигаются высокие результаты у коллектива, а именно - рост объема производства и реализации продукции, расширение ассортимента продукции, открытие новых рабочих мест.

Далее рассмотрим основные производственно-экономические показатели деятельности ОАО ПК «ххх».

Основные показатели, характеризующие размеры предприятия представлены в таблице 2.1.

Таблица 2.1

Показатели, характеризующие размер ОАО ПК «ххх», 2004-2006 гг.

| Показатели | Годы | Темп роста, % | |||

| 2004 | 2005 | 2006 | 2005 г. | 2006 г. | |

| Объем производства в действующих ценах, тыс.руб. | 319801 | 379016 | 426163 | 118,52 | 112,44 |

| Объем реализации, тонн | 314121 | 374853 | 441618 | 119,33 | 117,81 |

| Среднесписочная численность работников, чел. | 635 | 687 | 704 | 108,19 | 102,47 |

| Среднегодовая стоимость основных фондов, тыс. руб. | 172728 | 177488 | 166389 | 102,76 | 93,75 |

По данным приведенной таблицы можно сделать вывод о том, что ОАО ПК «ххх» относится к числу крупных организаций.

Средняя численность работников за рассматриваемый период превышает 500 человек и составляет в 2006 году 704 человек, что на 17 человека больше, чем в 2005 году. То есть среднегодовая численность работников имеет положительную динамику.

Четкой динамики по среднегодовой стоимости основных средств в рассматриваемом периоде не наблюдается. Так, в 2005 году данный показатель возрос на 3%, а в 2006 году снизился на 6%.

Рост производства продукции и реализации продукции характеризуется положительно для предприятия.

Основная номенклатура производимой продукции включает следующие наименования: сухие завтраки экструзионной технологии, в том числе подушечки с начинкой, кукурузные хлопья, колечки, звездочки; каши овсяные; картофельные чипсы. В 2006 году основная номенклатура товарной продукции составила 10991 тонн, в частности:

Подушечки с начинкой - 1109 тонн

Кукурузные хлопья - 3570 тонн

Сухарики ржаные - 62 тонны

Овсяные хлопья и крупа - 3520 тонн

Хлопья овсяные быстрого приготовления - 1159 тонн

Картофельные чипсы - 1571 тонна

Кроме того, в 2006 году освоен выпуск новых видов продукции: сухарики ржаные трех видов фасовкой по 40 грамм.

Предприятие имеет узкий рынок сбыта своей продукции, большая часть которой отгружается ЗАО ТПГ «Кунцево» (Москва) и часть – ЗАО «Александра плюс» (Москва). За 2006 год общество отгрузило в адрес данных потребителей продукции собственного производства и оказало услуг по ее перевозке на сумму 363101 тыс.руб., что составляет 82% от общего объема реализации.

Структура сбыта основных видов продукции Комбината представлена в таблице 2.2.

Таблица 2.2.

Структура сбыта продукции ОАО ПК «ххх», 2006 г.

| Регион поставки | Сухие завтраки | Чипсы | Овсяные хлопья | |||

| тонн | % | тонн | % | тонн | % | |

| г. Москва | 4443 | 94,2 | 1052 | 67,0 | 4004 | 87,5 |

| г. С-Петербург | 65 | 1,3 | 498 | 31,7 | 402 | 8,7 |

| Вологодская обл. | 4 | 0,1 | 21 | 1,3 | 126 | 2,8 |

| Новосибирская обл. | 199 | 4,2 | - | - | - | - |

| Челябинская обл. | 7 | 0,2 | - | - | 46 | 1,0 |

| Итого | 4718 | 100,0 | 1571 | 100,0 | 4578 | 100,0 |

Согласно приведенным данным, общество поставляет свою продукцию в пять крупных регионов: г. Москва, г. С-Петербург, Вологодская обл., Новосибирская обл., Челябинская обл. При этом основным регионом поставки сухих завтраков, чипсов и овсяных хлопьев является город Москва, что подтверждает ранее сказанное. В Новосибирскую область поставляются только сухие завтраки, в Челябинскую область - сухие завтраки и овсяные хлопья. Наибольший объем реализации во все регионы поставки наблюдается по такому виду продукции, как сухие завтраки.

Далее рассмотрим, насколько эффективна финансово-хозяйственная деятельность предприятия в 2006 году. Для этого проанализируем показатели, представленные в таблице 2.3.

Таблица 2.3.

Показатели экономической эффективности деятельности ОАО ПК «ххх», 2004 - 2006 гг.

| Показатели | Годы | Изменения (+, -) | |||||

| 2004 | 2005 | 2006 | 2005г. | 2006г. | |||

| абсолютное | относительное | абсолютное | относительное | ||||

| 1. Объем производства в действующих ценах, тыс. руб. | 319801 | 379016 | 426163 | +59215 | 118,52 | +47147 | 112,44 |

| 2. Выручка от продаж (за минусом НДС), тыс. руб. | 314121 | 374853 | 441618 | +60732 | 119,33 | +66765 | 117,81 |

| 3. Себестоимость проданной продукции с учетом коммерческих и управленческих расходов, тыс. руб. | 301228 | 349968 | 423795 | +48740 | 116,18 | +73827 | 121,10 |

| 4. Себестоимость проданной продукции, работ услуг, тыс. руб. | 287109 | 333808 | 399638 | +46699 | 116,27 | +65830 | 119,72 |

| 5. Среднегодовой фонд заработной платы, тыс. руб. | 42721 | 52800 | 63131 | +10079 | 123,59 | +10331 | 119,57 |

| 6. Среднесписочная численность работников, чел. | 635 | 387 | 704 | -248 | 60,94 | +317 | 181,91 |

| 7. Среднегодовая зарплата, руб. | 67276 | 76856 | 89675 | +9580 | 114,24 | +12819 | 116,68 |

| 8. Среднегодовая стоимость основных фондов, тыс. руб. | 172728 | 177488 | 166389 | +4760 | 102,76 | -11099 | 93,75 |

| 9. Валовая прибыль (убыток), тыс.руб. (2-3) | 12893 | 24885 | 17823 | +11992 | 193,01 | -7062 | 71,62 |

| 10. Уровень рентабельности (убыточности) по валовой прибыли, % (9/4) | 4,49 | 7,45 | 4,46 | +2,96 | 166,01 | -3,00 | 59,82 |

| 11. Уровень окупаемости затрат, % (2/4) | 109,41 | 112,30 | 110,50 | +2,89 | 102,64 | -1,79 | 98,40 |

| 12. Производительность труда, тыс. руб. (2/6) | 494,68 | 968,61 | 627,30 | +473,93 | 195,81 | -341,31 | 64,76 |

| 13. Фондоотдача, руб. (2/8) | 1,82 | 2,11 | 2,65 | +0,29 | 116,13 | +0,54 | 125,67 |

| 14. Фондоемкость, руб.(8/2) | 0,55 | 0,47 | 0,38 | -0,08 | 86,11 | -0,10 | 79,57 |

По данным приведенной таблицы можно сделать общий вывод, что экономическая эффективность ОАО ПК «ххх» в 2006 году находится на необходимом для оптимального функционирования уровне. Однако этот уровень в отчетном году по сравнению с предыдущим годом снижается. Об этом свидетельствуют перечисленные ниже факты.

Первоначально определим прямые и обратные показатели. Прямыми являются такие показатели, увеличение которых благоприятно сказывается на результатах производства и деятельности организации и, а их снижение – отрицательно, словом, чем они выше, тем лучше и, чем ниже, тем хуже. К ним относятся: выручка от продаж, прибыль, уровень рентабельности уровень окупаемости, производительность труда, фондоотдача. Обратные показатели имеют противоположное действие по сравнению с прямыми: себестоимость, фондоемкость.

В первую очередь необходимо отметить, что за весь рассматриваемый период Комбинат возмещает все затраты по оказанию услуг за счет выручки и получает прибыль (17823 тыс. руб.), в результате чего уровень рентабельности положителен (4,46%), что способствует дальнейшему развитию организации и ее успешной деятельности, то есть говорит о том, что у нее есть возможности для существования и укрепления позиций на рынке. Но несмотря на то, что выручка имеет тенденцию к росту (на 17,81%), уровень рентабельности резко снижаются (на 40,18 %). Это главным образом произошло в результате более быстрого темпа роста размера себестоимости по сравнению с темпом роста выручки (21,10% и 17,81% соответственно).

В связи с этим уровень валовой прибыли в 2006 году снижается (на 28,38%), тогда как в предыдущем периоде данный показатель резко возрастал (на 93,01%).

Фондоотдача в отчетном году возрастает на 25,67% и составляет 2,65 рублей, то есть на каждый рубль ОПФ получено почти 3 рубля выручки. Фондоемкость, в отличие от фондоотдачи является обратным показателем и свидетельствует о том, что на каждый рубль оказанной услуги в 2006 году приходилось 38 копеек ОПФ. Причем этот уровень снизился по сравнению с 2005 годом на 20,43%. Таким образом, ОПФ в ОАО ПК «ххх» используются экономно, бережно, то есть эффективно.

Таким образом, мы видим, что большинство прямых показателей эффективности деятельности фирмы в динамике снижается, а обратные – растут, что означает снижение эффективности функционирования ЗАО «Центр НТУиК» с экономической точки зрения, причина которого - резкий рост себестоимости. Но, несмотря на это, финансово-экономическая деятельность данной организации в 2006 году все же эффективна.

2.2 Оценка финансового состояния

Финансовое состояние – важнейшая характеристика экономической деятельности организации, которая представляет собой совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов; то есть оно характеризуется размещением и использованием средств (активов) и источниками их формирования (собственного капитала и обязательств, то есть пассивов).

Ниже рассчитаны основные показатели финансового состояния ОАО ПК «ххх» на основании бухгалтерской отчетности за 2004 – 2006гг.

Начнем с анализа показателей рентабельности . Рентабельность характеризует конечный результат производственной деятельности предприятия и степень использования всех его ресурсов и означает прибыльность, доходность, выгодность.

Коэффициенты финансовой доходности Комбината за 2005-2006гг. представлены в таблице 2.4.

Таблица 2.4.

Анализ уровня и динамики показателей рентабельности

ОАО ПК «ххх» за 2005 – 2006 гг., %

| Наименование показателя | 2004г. | 2005г. | 2006г. | Изменение | |

| 2005г. | 2006г. | ||||

| Рентабельность основной деятельности | 4,280 | 7,111 | 4,206 | +2,831 | -2,905 |

| Рентабельность продаж | 4,104 | 6,639 | 4,036 | +2,534 | -2,603 |

| Общая рентабельность активов по чистой прибыли | 0,155 | 4,326 | 3,684 | +4,172 | -0,642 |

| Рентабельность производственных фондов по прибыли до налогообложения | 0,282 | 7,189 | 6,097 | +6,907 | -1,092 |

| Рентабельность собственного капитала по чистой прибыли | 1,177 | 23,687 | 16,537 | +22,510 | -7,150 |

Первоначально, что хотелось бы отметить, это то, что за весь рассматриваемый период все показатели рентабельности имеют положительное значение, то есть финансово-хозяйственная деятельность Комбината рентабельна. Однако большинство показателей находится на невысоком уровне. Кроме того, все рассчитанные показатели рентабельности в 2006 году имеют отрицательную динамику, что, безусловно, характеризуется отрицательно. При этом в 2005 году наблюдалась обратная тенденция. Рассмотрим детально рассчитанные показатели рентабельности.

Рентабельность основной деятельности показывает, сколько организация получит прибыли от основной деятельности на каждый рубль затрат. Согласно данным таблицы 2.4., в Комбинате анализируемый показатель находится на уровне 4%. То есть, на каждый рубль затрат организация получит 4 копейки прибыли, что на 3 копейки ниже уровня 2005 года. Снижение рентабельности основной деятельности (более чем в полтора раза) говорит о снижении доходности, прибыльности, выгодности. Следовательно, основная деятельность ОАО ПК «ххх» в 2006г. прибыльна, но ее эффективность имеет тенденцию к снижению.

Рентабельность продаж характеризует эффективность производственной и коммерческой деятельности организации и показывает, сколько прибыли приходится на единицу реализованной продукции. Она отражает уровень спроса на продукцию, работы и услуги, насколько правильно субъект хозяйствования определил товарный ассортимент и товарную стратегию. В 2006 году рентабельность снизилась возросла на 2,69% и составила 4%. Это означает, что с 1 рубля продаж Комбинат имеет 4 копейки прибыли. Уменьшение уровня рентабельности продаж может свидетельствовать о снижении спроса на продукцию организации.

Общая рентабельность активов показывает эффективность использования всего имущества организации. Она позволяет оценить, какую прибыль имеет субъект хозяйствования с каждого рубля средств, вложенных в активы, то есть говорит, сколько единиц прибыли получено с единицы стоимости активов независимо от источника привлечения средств. В ОАО ПК «ххх» данный показатель также снижается, что говорит о снижении эффективности использования активов.

Рентабельность производственных фондов по прибыли до налогообложения отражает эффективность использования основных средств и материальных оборотных средств, измеряемую величиной прибыли до налогообложения, приходящейся на единицу среднегодовой стоимости средств. В Комбинате данный показатель, как и предыдущие, снизился (на 1%). В 2006г. было получено 6 копеек прибыли до налогообложения в расчете на 1 руб. активов, используемых в производственной деятельности.

Уровень рентабельности собственного капитала находится на среднем уровне (16,5%) и говорит об эффективном использовании собственных средств, а также о высокой прибыльности собственного капитала. Так, в 2006 году Комбинат получит 16,5 копеек прибыли на каждый рубль собственного капитала.

Таким образом, проанализировав показатели рентабельности, мы можем сделать вывод, что за рассматриваемый период финансово-хозяйственная деятельность Комбината прибыльна, эффективна, но уровень эффективности находится на невысоком уровне и в 2006 году имеет тенденцию к снижению.

Далее проведем анализ финансовой устойчивости , которая представляет собой стабильность деятельности организации с точки зрения долгосрочной перспективы (таблица 2.5.).

Таблица 2.5

Показатели финансовой устойчивости ОАО ПК «ххх», 2005-2006гг.

Наименование показателя |

Норматив | 2004г. | 2005г. | 2006г. | Изменение | |

| 2005г. | 2006г. | |||||

| Коэффициент независимости (автономии) | > 0,5 | 0,132 | 0,183 | 0,223 | +0,051 | +0,040 |

| Коэффициент устойчивости | > 0,8 | 0,598 | 0,754 | 0,738 | +0,155 | -0,016 |

| Коэффициент обеспеченности собственными средствами | > 0,1 | -2,732 | -2,893 | -1,957 | -0,161 | +0,937 |

| Коэффициент обеспеченности материальных запасов оборотными средствами | > 0,6-0,8 | -2,898 | -3,148 | -2,296 | -0,251 | +0,852 |

| Коэффициент имущества производственного назначения | > 0,5 | 0,764 | 0,827 | 0,822 | +0,063 | -0,005 |

Коэффициент финансовой независимости показывает уровень общей финансовой независимости предприятия, степень его независимости от внешнего капитала. Удельный вес собственных источников в общем объеме источников на конец 2006 г. составил 22%. Это низкое значение, которое говорит о низкой финансовой устойчивости Комбината и о том, что риск кредиторов высок, так как реализовав 50% имущества, сформированного за счет собственных средств, организация не сможет погасить свои долговые обязательства. Однако данный показатель в динамике немного возрастает, что говорит о небольшом росте финансовой независимости организации.

Коэффициент устойчивости показывает удельный вес источников финансирования, которыми организация распоряжается длительное время. В ОАО ПК «ххх» данный показатель почти соответствует нормативу. При этом в 2006 году выявлена тенденция к снижению.

Коэффициент обеспеченности собственными оборотными средствами показывает, в какой степени оборотные активы имеют источником покрытия собственные оборотные средства. Следует отметить, что данный показатель за весь рассматриваемый период имеет отрицательное значение, что говорит об отсутствии у Комбината собственных оборотных средств.

Коэффициент обеспеченности материальных запасов собственными оборотными средствами характеризует, насколько материальные запасы покрываются собственными оборотными средствами. В ОАО ПК «ххх» данный показатель также отрицательный, то есть запасы и затраты финансируется за счет заемных источников. Следовательно, Комбинат является финансово неустойчивым предприятием. Однако следует отметить рост данного показателя за 2006 год.

Коэффициент имущества производственного назначения косвенно характеризует производственный потенциал организации. В Комбинате он за весь период больше норматива, но в 2006 году намечена тенденция снижению. На конец 2006г. данный показатель равен 0,822, что означает, что доля основных и материальных оборотных средств в общем имуществе организации составила 82%. Именно эта часть активов задействована в производственном процессе.

В целом, делая вывод по показателям, характеризующим финансовую устойчивость организации, можно отметить, что ОАО ПК «ххх» является финансово неустойчивой, зависимой от заемных средств организацией.

При анализе финансового положения организации также необходимо оценить уровень ее платежеспособности (ликвидности) - возможности своевременно погашать платежные обязательства наличными денежными средствами. Понятия платежеспособности и ликвидности очень близки, но второе более емкое. От степени ликвидности зависит платежеспособность.

Таблица 2.6

Анализ платежеспособности (ликвидности) ОАО ПК «ххх», 2005-2006гг.

Наименование показателя |

Норматив | 2004г. | 2005г. | 2006г. | Изменение | |

| 2005г. | 2006г. | |||||

| Коэффициент абсолютной ликвидности | > 0,20- -0,25 |

0,0002 | 0,0005 | 0,0257 | +0,0002 | +0,0252 |

| Промежуточный коэффициент покрытия | > 1 | 0,0331 | 0,0689 | 0,1482 | +0,0359 | +0,0793 |

| Коэффициент текущей ликвидности | > 2 | 0,5774 | 0,8496 | 1,0008 | +0,2722 | +0,1513 |

| Коэффициент общей платежеспособности | > 2 | 1,1513 | 1,2235 | 1,2866 | +0,0722 | +0,0632 |

Коэффициент абсолютной ликвидности на конец 2006 года равен 0,026, что гораздо ниже нормального ограничения. То есть, ОАО ПК «ххх» может погасить лишь 2,6% своей краткосрочной задолженности наиболее ликвидными активами. Значение данного показателя по сравнению с предыдущим годом значительно увеличилось (более чем в 50 раз или на 0,025 пункта), что указывает на улучшение состояния платежеспособности предприятия.

Коэффициент критической ликвидности (промежуточный коэффициент покрытия) показывает, какая часть текущих обязательств может быть погашена немедленно за счет средств на различных счетах, а также поступлений по расчетам. При анализе динамики данного коэффициента наблюдается тенденция к росту его уровня с 0,0689 до 0,1482. Значит, на начало 2006 года, при условии своевременного расчета с дебиторами, Комбинат мог покрыть лишь 7% срочных обязательств, а на конец периода - 15%. Таким образом, мы видим, что норматив по данному показателю не соблюдается. Следовательно, предприятие не сможет покрыть деньгами и дебиторской задолженностью сумму краткосрочной задолженности.

Коэффициент текущей ликвидности (коэффициент покрытия) показывает, какую часть текущих обязательств по кредитам и расчетам можно погасить, мобилизовав все оборотные средства. Другими словами, он позволяет установить, в какой кратности текущие активы покрывают краткосрочные обязательства. Это главный показатель платежеспособности. В ОАО ПК «ххх» данный коэффициент за весь рассматриваемый период далек от норматива, однако выявлена тенденция к его росту. Так, в 2006 г. на рубль краткосрочных обязательств приходится 1 рубль текущих активов. То есть, Комбинат не может покрыть сумму краткосрочной задолженности за счет оборотных активов и прочих материальных оборотных средств.

Коэффициент общей платежеспособности характеризует общую платежеспособность предприятия по состоянию на отчетную дату, то есть его готовность погасить долги в случае одновременного предъявления требования о платежах со стороны всех кредиторов предприятия. В анализируемой организации данный коэффициент, как и все предыдущие, находится на низком уровне (на конец 2006 года 1,2866). Это говорит о том, что в ОАО ПК «ххх» недостаточно средств для уплаты долгов по всем внешним обязательствам и одновременно бесперебойного осуществления процесса производства и реализации продукции. Однако, коэффициент общей платежеспособности в динамике возрастает, что говорит о росте платежеспособности Комбината.

Таким образом, анализ показателей ликвидности и платежеспособности позволяет сделать вывод о низком уровне платежеспособности ОАО ПК «ххх», а, следовательно, о его финансовой нестабильности.

Далее проведем анализ деловой активности ОАО ПК «ххх» за 2006 год. Деловая активность организации в финансовом аспекте проявляется в скорости оборота его денежных средств, вложенных в имущество.

Таблица 2.7

Показатели деловой активности ОАО ПК «ххх», 2005-2006 г.

| Наименование показателя | 2005 г. | 2006 г. | Изменение |

| Коэффициент деловой активности | 1,358 | 1,662 | +0,304 |

| Фондоотдача внеоборотных активов | 1,744 | 2,175 | +0,431 |

| Коэффициент оборачиваемости оборотных средств | 6,144 | 7,056 | +0,912 |

| Коэффициент оборачиваемости запасов | 6,593 | 8,001 | +1,407 |

| Коэффициент оборачиваемости дебиторской задолженности | 90,676 | 68,067 | -22,609 |

| Период погашения дебиторской задолженности | 4,025 | 5,362 | +1,337 |

| Коэффициент оборачиваемости кредиторской задолженности | 4,965 | 6,540 | +1,575 |

| Период погашения кредиторской задолженности | 73,515 | 55,814 | -17,702 |

Коэффициент деловой активности – обобщающий показатель, который характеризует скорость оборота совокупных активов хозяйства. В 2006 году в ОАО ПК «ххх» данный коэффициент равен 1,66 пункта, то есть показывает, что на 1 рубль среднегодовой стоимости совокупных активов было получено 1,7 рубля выручки от реализации. Уровень коэффициента деловой активности в отчетном году выше прошлогоднего, то есть в динамике растет, что благоприятно сказывается на деятельности организации.

Фондоотдача внеоборотных активов отражает эффективность использования основных средств и прочих внеоборотных активов. В нашем случае фондоотдача внеоборотных активов составляет 2,175, что означает, что на каждый рубль долгосрочных активов получено 2 руб. выручки, что на 43 копейки больше, чем в 2005г. то есть, по этому показателю также наблюдается рост.

Коэффициент оборачиваемости оборотных средств показывает скорость оборота среднегодовой стоимости всех мобильных активов предприятия за анализируемый период. В 2006 году данный коэффициент равен 7,056, значит, мобильные активы за отчетный год обернулись 7 раз. Коэффициент возрос на 0,912 пункта, что, конечно, является положительной тенденцией, т.к. ускорение оборачиваемости оборотных средств (уменьшения длительности одного оборота) уменьшает потребность в них, позволяет высвобождать часть оборотных средств для хозяйственных нужд или для дополнительного выпуска продукции. Таким образом, за данный период эффективность использования оборотных активов ОАО ПК «ххх» увеличилась.

Кроме того, рост коэффициента оборачиваемости оборотных средств сочетается с увеличением коэффициента оборачиваемости запасов с 6,593 до 8,001, что также положительно, т.к. свидетельствует о росте оборачиваемости запасов Комбината.

Изменение коэффициента оборачиваемости дебиторской задолженности показывает расширение или снижение коммерческого кредита, предоставляемого предприятием. В ОАО ПК «ххх» данный показатель в 2005 г. составил 90,676, а к 2006 г. резко снизился - на 22,609 и составил 68,067. Значит, оборачиваемость дебиторской задолженности Комбината вросла на 23 оборота и равна 68 оборотам в год. Соответственно, период погашения дебиторской задолженности растет (с 4 до 5,4 дней). То есть, средний срок погашения дебиторской задолженности в 2006 году возрос на 1,4 дня и составил 5,4 дня. Это оценивается негативно, так как основной целью в анализе дебиторской задолженности является ускорение ее оборачиваемости. Таким образом, в 2006 году в ОАО ПК «ххх» состояние расчетов с покупателями и заказчиками по сравнению с предыдущим годом несколько ухудшилось, поскольку коэффициент оборачиваемости дебиторской задолженности в отчетном году снизился, а период ее погашения – возрос.

Однако необходимо сравнить продолжительность одного оборота дебиторской задолженности с длительностью одного оборота кредиторской задолженности. Согласно таблице 2.7, второй из указанных показателей в 2006г. гораздо больше первого (продолжительность 1 оборота кредиторской задолженности равен 56 дням, а дебиторской – 5 дням). Это обстоятельство оценивается положительно.

Изменение коэффициента оборачиваемости кредиторской задолженности по аналогии с предыдущим коэффициентом показывает расширение или снижение коммерческого кредита, но предоставляемого уже предприятию. В ОАО ПК «ххх» в отчетном году средний срок погашения кредиторской задолженности составил 56 дней, а оборачиваемость равна 6,5 оборотов в год. Данный показатель в период 2005-2006 гг. растет (на 1,6 оборот в год). Соответственно, период погашения кредиторской задолженности, который показывает средний срок возврата долгов предприятия, снижается (на 17 дней). Рост данного коэффициента означает увеличение скорости оплаты задолженности предприятия, снижение покупок в кредит. То есть, состояние расчетов с поставщиками и прочими кредиторами по сравнению с предыдущим годом ухудшилось, так как рост коэффициента оборачиваемости кредиторской задолженности и снижение периода ее погашения характеризуется отрицательно, поскольку снижается средний срок возврата долгов Комбината.

Проанализировав показатели деловой активности ОАО ПК «ххх», можно сделать общий вывод, что за анализируемый период по большинству показателей деловой активности наблюдается положительные тенденции. Это говорит о росте эффективности использования имущества организации. Однако необходимо отметить ухудшение по сравнению с предыдущим годом состояния расчетов с дебиторами и кредиторами.

Таким образом, проведенный анализ финансового состояния ОАО ПК «ххх» позволяет сделать общий вывод о том, финансово-хозяйственная деятельность анализируемой организации прибыльна, но и без того невысокий уровень ее рентабельности в динамике имеет отрицательную тенденцию.

Кроме того, следует отметить, что организация ощущает острый дефицит собственного капитала, что свидетельствует о низкой степени финансовой устойчивости организации, о ее финансовой несамостоятельности и сильной зависимости от кредиторов. Что в результате приводит к нестабильности ее деятельности.

Сделав оценку ликвидности и платежеспособности, можно сказать, что ОАО ПК «ххх» не сможет обратить активы в наличность и погасить все свои платежные обязательства. Значит, уровень ее ликвидности невысокий и может привести к возможной неплатежеспособности.

3. Управление текущими издержками ОАО «Пищевой комбинат «ххх»

3.1 Операционный анализ

Самым эффективным методом решения взаимосвязанных задач, а если брать шире – финансового анализа с целью оперативного и стратегического планирования, служит операционный анализ, называемый также анализом «Издержки – Объем – Прибыль», отслеживающий зависимость финансовых результатов деятельности от издержек и объемов производства.

Ключевыми элементами операционного анализа служат: операционный рычаг, валовая маржа, порог рентабельности и запас финансовой прочности. Операционный анализ – неотъемлемая часть управленческого учета. В отличие от внешнего финансового анализа, результаты операционного (внутреннего) анализа могут составлять коммерческую тайну организации.

Понятие операционного рычага связано со структурой себестоимости и, в частности, с соотношением между переменными, постоянными и смешанными затратами. Рассмотрение в этом аспекте структуры себестоимости позволяет, во-первых, решать задачу максимизации прибыли за счет относительного сокращения тех или иных расходов при приросте физического объема продаж, а, во-вторых, позволяет судить об окупаемости затрат и предоставляет возможность рассчитать запас финансовой прочности предприятия на случай затруднений, осложнений на рынке, в-третьих, дает возможность рассчитать критический объем продаж, покрывающий затраты и обеспечивающий безубыточную деятельность предприятия.

Решение этих задач позволяет прийти к следующему выводу: если предприятие создает определенный объем постоянных расходов, то любое изменение выручки от продаж порождает еще более сильное изменение прибыли. Это явление называется эффектом операционного (производственного) рычага (левериджа).

Таким образом, действие операционного (производственного, хозяйственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли. Этот эффект обусловлен различной степенью влияния динамики постоянных и переменных затрат на формирование финансовых результатов деятельности предприятия при изменении объема производства.

Чем больше уровень постоянных издержек, тем больше сила воздействия операционного рычага.

Рассмотрим эффект операционного рычага в ОАО «Пищевой комбинат «ххх». Для этого проведем операционный анализ по схеме «Затраты – объем производства – прибыль».

Таблица 3.1

Производственные показатели деятельности ОАО ПК «ххх», 2005-2006гг.

| Наименование показателя | 2005г. | 2006г. | Темп роста, % |

| Выручка от продаж (за минусом НДС), тыс. руб. | 374853 | 441618 | 117,81 |

| Переменные затраты, тыс. руб. | 333808 | 399638 | 119,72 |

| Постоянные затраты, тыс. руб. | 16160 | 24157 | 149,49 |

| Общие затраты, тыс. руб. | 349968 | 423795 | 121,10 |

| Прибыль, тыс. руб. | 24885 | 17823 | 71,62 |

Согласно данным таблицы, выручка от реализации продукции возросла на 18%, тогда как прибыль от продаж снизилась на 28%. Это связано с более быстрым темпом общей себестоимости (21%) по сравнению с темпом роста выручки.

В следующем году планируется увеличение выручки за счет физического объема продаж на 10% (то есть, выручка составит 485780 тыс. руб.). Постоянные расходы останутся неизменными и составят 24157 тыс. руб., переменные расходы увеличиваются на 10% (будут равны 439602 тыс. руб.). Тогда прибыль от реализации будет равна 22021 тыс.руб. (485780 – 24157 – 439602). Таким образом, темп роста прибыли будет равен 24% ((22021 / 17823 * 100% - 100%).

Для наглядности занесем данные в таблицу 3.2.

Таблица 3.2

Расчет операционного рычага при 10%-ом росте выручки

| Наименование показателя | 2006г. | Вариант 10%-го роста выручки | Темп роста, % |

| Выручка от продаж (за минусом НДС), тыс. руб. | 441618 | 485780 | 110,00 |

| Переменные затраты, тыс. руб. | 399638 | 439602 | 110,00 |

| Постоянные затраты, тыс. руб. | 24157 | 24157 | 100,00 |

| Общие затраты, тыс. руб. | 423795 | 463759 | 109,43 |

| Прибыль, тыс. руб. | 17823 | 22021 | 123,55 |

Практически силу воздействия операционного рычага (СВОР) (мультипликационный эффект роста прибыли, связанный с неизменностью постоянных издержек) можно рассчитывать по следующей формуле:

СВОР = (В - Зпер) / П,

где В – выручка от реализации

Зпер – переменные затраты

П – прибыль от продаж

В нашем случае сила воздействия операционного рычага составила:

СВОР = (441618 – 399638) / 17823 = 2,4

Значит, на каждый прирост выручки мы имеем прирост прибыли 2,4% (24% / 10%). То есть, сила воздействия операционного рычага показывает, на сколько процентов изменится прибыль при изменении выручки на 1%. В нашем случае при 10%–ном росте выручки прибыль выросла на 24%.

Следовательно, огромный позитивный потенциал для деятельности предприятия заложен в экономии на постоянных издержках, в том числе и затратах, связанных с управлением предприятием. Мы видим, что изменяя структуру затрат и объем выручки от реализации, можно определить максимальный темп роста прибыли от продаж.

В практических расчетах для определения силы воздействия операционного рычага применяют отношение так называемой валовой маржи (результата от реализации после возмещения переменных затрат) к прибыли. Валовая маржа (ВМ) представляет собой разницу между выручкой от реализации и переменными затратами:

ВМ = В – Зпер.

Валовой маржи должно быть достаточно для покрытия постоянных издержек (Зпост), тогда предприятие будет безубыточно или получит прибыль от реализации (П):

П = ВМ - Зпост

Следовательно, если уровень валовой маржи соответствует уровню постоянных издержек, то предприятие не получит прибыль, то есть чем больше валовая маржа, тем больше прибыль от реализации.

Кроме того рассчитываются такие показатели, как коэффициент валовой маржи и процент валовой маржи:

Коэффициент ВМ= ВМ / В

Процент ВМ = ВМ / В * 100%

Рассчитаем указанные показатели за 2006 год для ОАО «Пищевой комбинат «ххх»:

ВМ = 441618 – 399638 = 41980 (тыс. руб.),

П = 41980 – 24157 = 17823 (тыс.руб.),

Коэффициент ВМ = 41980 / 441618 = 0,095,

Процент ВМ = 41980 / 441618 * 100% = 9,5%.

Значит, валовой маржи Комбината в 2006 году было достаточно не только для покрытия постоянных издержек (41980 тыс. руб. и 24157 тыс. руб. соответственно), но и для формирования прибыли, равной 17823 тыс. руб. В одном рубле (в 100%) выручки содержится 9,5 копеек (9,5%) валовой маржи.

Коэффициент валовой маржи составил 0,095, то есть 9,5 % выручки используется на покрытие постоянных затрат и формирование прибыли. Теперь определим минимальный объем производства и реализации продукции, при котором достигается безубыточность деятельности - порог рентабельности (ПР). То есть, порог рентабельности - это такая выручка от реализации, при которой предприятие уже не имеет убытков, но еще не имеет и прибыли. Валовой маржи в точности хватает на покрытие постоянных затрат, и прибыль равна нулю:

ПР = Зпост / Коэффициент ВМ

П = ПР * Коэффициент ВМ – Зпост = 0

В = Зобщ

Определим, каков порог рентабельности в ОАО ПК «ххх» в 2006 году:

ПР = 24157 / 0,095 = 254284 (тыс.руб.).

Проверим правильность расчетов: при размере выручки, равной 254284 тыс.руб., прибыль будет равна 0 (254284 * 0,095 - 24157).

Данный расчет показывает, что порог рентабельности Комбината в 2006 году составил 254284 тыс. руб. Это означает, что данное предприятие получило в 2006 году прибыль, так как размер выручки от реализации больше уровня порога рентабельности (441618 тыс.руб. и 254284 тыс.руб. соответственно). Порог рентабельности показывает, что при достижении выручки порогового (критического) значении, равного 254284 тыс.руб., ОАО ПК «ххх» не получил бы ни прибыли, ни убытка. Именно эта сумма необходима для покрытия затрат.

Зная порог рентабельности, можно определить количество товара, при котором прибыль будет равна 0 (не будет и убытков) – критический объем производства. Если фирма производит несколько товаров, то необходимо определять это пороговое значение для каждого товара (Vпорог). Для этого можно использовать следующую формулу:

Vпорог = ПР / Ц,

где Ц – цена реализации единицы продукции.

Vпорогi = (Зпост * Удi) / (Цi - Зперi), где

Vпорогi – пороговое количество i-го товара,

Удi – удельный вес i-го товара в общей выручке,

Цi - цена реализации единицы i-го товара,

Зперi – переменные затраты на единицу i-го товара.

Первая из указанных формул используется при условии, что фирма производит один вид товара, вторая – если предприятие выпускает несколько видов продукции.

Рассчитаем пороговый (критический) объем производства в Комбинате по основным наименованиям продукции цеха сухих завтраков: подушечки с начинкой, кукурузные хлопья, сухарики ржаные (таблица 3.3).

Таблица 3.3

Расчет критического объема производства основных видов продукции цеха сухих завтраков ОАО ПК «ххх», 2006г.

| Показатели | Подушечки | Кукурузные хлопья | Сухарики | Итого по цеху |

| Постоянные затраты, тыс.руб. | 1869 | 6018 | 103 | 7990 |

| Переменные затраты, тыс.руб. | 29574 | 100876 | 2022 | 132472 |

| Удельный вес товара в общей выручке по цеху, тонн | 1109 | 3570 | 61 | 4740 |

| Цена 1 тонны товара, тыс.руб. | 31,95 | 33,76 | 38,43 | х |

| Переменные затраты на 1 тонну товара, тыс.руб. | 26,67 | 28,26 | 33,15 | х |

| Пороговое количество товара, тонн | 354 | 1094 | 19 | х |

Данные расчеты показывают, что Комбинату необходимо произвести и реализовать 354 тонн подушечек с начинкой, 1094 тонн кукурузных хлопьев и 19 тонн сухариков ржаных, тогда деятельность по данным видам продукции будет безубыточна, но и прибыли также не будет получено. Каждая следующая единица продукции будет приносить прибыль. То есть, при реализации 354 тонн подушечек с начинкой, 1094 тонн кукурузных хлопьев и 19 тонн сухариков ржаных окупятся постоянные и переменные затраты на из производство и реализацию, после чего каждая последующая проданная единица товара будет приносить прибыль.

Как видно из таблицы, пороговое значение объема производства было достигнуто по всем видам продукции цеха сухих завтраков. Следовательно, выручка от реализации этих видов продукции не только покрывает постоянные расходы, приходящие на их долю, но и приносит прибыль.

Разница между фактической выручкой от реализации и порогом рентабельности составляет запас финансовой прочности предприятия (ЗФП):

ЗФП = В – ПР.

Также можно рассчитать запас финансовой прочности в процентном отношении к выручке:

ЗФП = ЗФП в денежном выражении / В * 100%.

Между запасом финансовой прочности и силой воздействия операционного рычага имеется следующая взаимосвязь (обратная):

ЗФП = В / СВОР.

В Комбинате запас финансовой прочности в 2006 году был равен:

ЗФП = 441618 – 254284 = 187334 (тыс. руб.)

ЗФП = 187334 / 441618 * 100% = 42,42%

ЗФП = 441618 / 2,355 = 187334 (тыс.руб.).

Значит, еще раз подтверждается, что деятельность ОАО ПК «ххх» не только безубыточна, но и прибыльна, поскольку запас финансовой прочности имеет положительное значение. Кроме того, Комбинат способен выдержать 42%-е (или на 187334 тыс. руб.) падение выручки от реализации и производство при этом будет оставаться безубыточным.

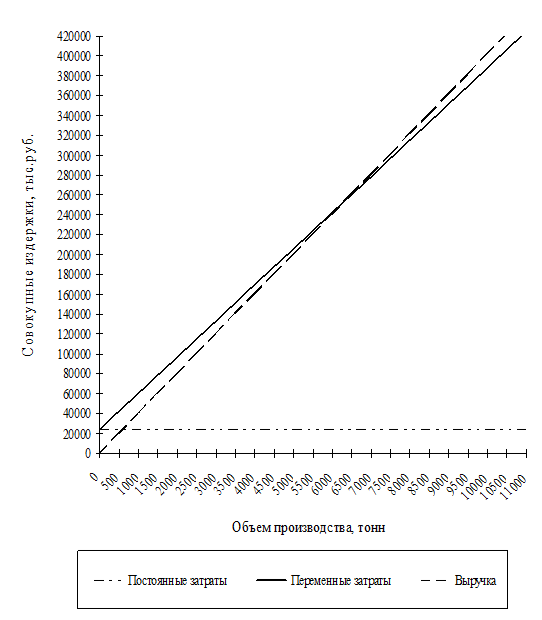

Графически точка безубыточности (порог рентабельности) и запас финансовой прочности ОАО ПК «ххх» в 2006 году представлены на рисунке 3.1:

Рис. 3.1. Определение точки безубыточности ОАО «Пищевой комбинат «ххх», 2006 год

На данном графике мы видим, что линия постоянных издержек параллельна линии абсцисс, то есть с ростом объема производства постоянные издержки неизменны в течение данного периода. Линия переменных свидетельствует о том, что с ростом (падением) объема производства переменные затраты также увеличиваются (снижаются). Данная линия отображает уровень общих затрат.

Область, образующаяся между линией выручки и линией совокупных затрат, представляет собой запас финансовой прочности.

Точка А (точка пересечения линий выручки и валовых затрат) является точкой безубыточности (порог рентабельности), точка Б – порог рентабельности в денежном выражении (примерно 250000 тыс.руб.), точка В – порог рентабельности в натуральном выражении, то есть, точка критического объема производства (примерно 6300 тонн).

Далее рассчитаем запас финансовой прочности для каждого из товаров цеха сухих завтраков (ЗФПi):

ЗФПi = Вi – ПРi,

где Вi – выручка от реализации i-го вида продукции,

ПРi – порог рентабельности для i-го вида продукции.

Таблица 3.4

Расчет финансовой прочности товаров цеха сухих завтраков ОАО ПК «ххх», 2006г.

| Показатели | Подушечки | Кукурузные хлопья | Сухарики | Итого по цеху |

| Выручка от реализации, тыс.руб. | 33814 | 110090 | 2157 | 146061 |

| Постоянные затраты, тыс.руб. | 1869 | 6018 | 103 | 7990 |

| Переменные затраты, тыс.руб. | 29574 | 100876 | 2022 | 132472 |

| Порог рентабельности, тыс.руб. | 14905 | 71904 | 1646 | 85880 |

| Запас финансовой прочности, тыс.руб. | 18909 | 38186 | 511 | 60181 |

| Прибыль от продаж, тыс.руб. | 2371 | 3196 | 32 | 5599 |

В соответствии с данными таблицы, запас финансовой прочности для подушечек равен 18909 тыс. руб., запас финансовой прочности кукурузных хлопьев равен 38186 тыс. руб., запас финансовой прочности сухариков равен 511 тыс. руб. Таким образом, выпускать второй товар более прибыльно для предприятия, поскольку он дает Комбинату больше прибыли. Доля кукурузных хлопьев в производстве равна 75% (110090 / 146061 * 100%), а в получаемой прибыли 57% (3196 / 5599 * 100%).

Низкий размер запаса финансовой прочности для сухариков может быть обусловлен тем, что данный вид продукции освоен только в 2006 году.

Следовательно, чем выше запас финансовой прочности, тем устойчивее деятельность предприятия к воздействию факторов окружающей среды (конкуренция, монополия, эластичность спроса на данный товар и прочее).

Рассчитанные показатели операционного анализа для Комбината занесены в таблицу 3.5.

Таблица 3.5

Расчет ключевых показателей операционного анализа для ОАО ПК «ххх», 2006г.

| Наименование показателя | Значение показателя |

| 1. Выручка от реализации, тыс. руб. | 441618 |

| 2. Переменные затраты, тыс. руб. | 399638 |

| 3. Постоянные затраты, тыс. руб. | 24157 |

| 4. Общие издержки, тыс. руб. (стр. 2 + стр. 3) | 423795 |

| 5. Прибыль от продаж, тыс. руб. (стр. 1 – стр. 4) | 17823 |

| 6. Валовая маржа, тыс. руб. (стр. 1 – стр. 2) | 41980 |

| 7. Коэффициент валовой маржи (стр. 6 / стр. 1) | 0,095 |

| 8. Сила воздействия операционного рычага (стр. 6 / стр. 5) | 2,355 |

| 9. Порог рентабельности, тыс. руб. (стр. 3 / стр. 7) | 254284 |

| 10. Запас финансовой прочности, тыс. руб. (стр. 1 – стр. 10) | 187334 |

Итак, проведенный операционный анализ ОАО ПК «ххх» свидетельствует о том, что деятельность Комбината не только безубыточна, но и прибыльна, поскольку уровень выручки от реализации больше уровня порога рентабельности, и валовой маржи Комбината в 2006 году было достаточно для покрытия постоянных издержек.

3.2 Методы дифференциации издержек обращения

Обязательным условием операционного анализа («метод порога рентабельности», анализ «издержки – объем – прибыль») является деление производственных затрат на постоянные и переменные – без этого проведение анализа просто невозможно. Подразделение расходов на переменные и постоянные условно. Более правильным является выделение постоянных, полупеременных и переменных расходов. Существует три основных метода дифференциации издержек (выделение в смешанных издержках постоянных и переменных частей):

1. Метод максимальной и минимальной точки

2. Графический (статистический)

3. Метод наименьших квадратов

При первом методе сначала определяется ставка переменных издержек, т.е. средних переменных расходов в себестоимости единицы продукции, а затем определяется общая сумма постоянных издержек.

При дифференциации издержек графическим методом используется корреляционный анализ, но сами коэффициенты корреляции не вычисляются.

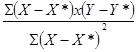

Метод наименьших квадратов – наиболее точный метод, но достаточно трудоемкий. В нем используются все данные о совокупных издержках, определяется величина удельных переменных затрат на единицу продукции и постоянные затраты. В основе метода лежит утверждение о том, что линия, отражающая поведение затрат, должна проходить таким образом, чтобы сумма квадратов отклонений расстояний от всех точек до теоретической линии регрессии была минимальной. Под уравнением регрессии здесь понимается функция, описывающая связь между факторной величиной - объемом производства и зависимой переменной - производственными издержками.

Рассмотрим методы дифференциации расходов в ОАО «Пищевой комбинат «ххх». Исходные данные об объеме производства и затратах за 2006 год (по месяцам) приведены в таблице 3.6.

Таблица 3.6

Данные о затратах и объёмах производства продукции ОАО «Пищевой комбинат «ххх», 2006г.

| Месяц | Объем производства, тонн | Затраты на производство, тыс. руб. |

| Январь | 905 | 31347 |

| Февраль | 889 | 30811 |

| Март | 882 | 30588 |

| Апрель | 892 | 30910 |

| Май | 914 | 31615 |

| Июнь | 926 | 32021 |

| Июль | 922 | 31854 |

| Август | 927 | 32069 |

| Сентябрь | 939 | 32456 |

| Октябрь | 930 | 32182 |

| Ноябрь | 929 | 32137 |

| Декабрь | 932 | 32246 |

| В среднем за месяц | 916 | 31686 |

| Итого | 10987 | 380236 |

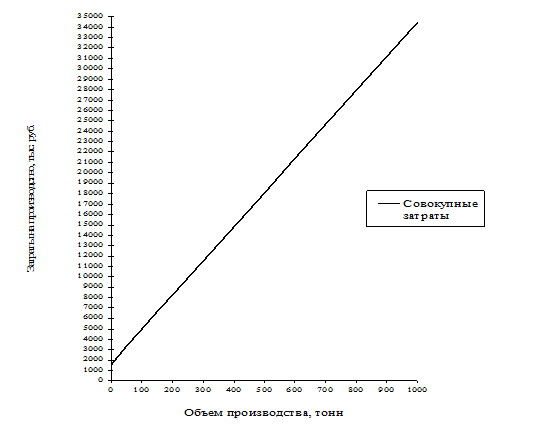

Дифференциация издержек графическим методом

Дифференциация издержек графическим (статистическим) методом осуществляется путем построения линии общих издержек производства:

Y = a + bх,

где Y- общие издержки,

a - уровень постоянных издержек,

b- ставка переменных издержек (ден.ед. / физические единицы),

х - объем производства (физические единицы).

На график (рис. 3.2) наносятся все данные об издержках, приблизительно проводится линия общих издержек и определяется точка пересечения с осью ординат - это точка показывает ориентировочно уровень постоянных расходов: примерно 1650 тыс. руб.:

Рис. 3.2. Графический метод нахождения суммы постоянных затрат в ОАО ПК «ххх», 2006 г.

Тогда ставка переменных издержек составит:

b = (Y – a) / x

b = (31686 – 1650) / 916 = 32,79 тыс.руб./тонн.

Следовательно, уравнение затрат по графическому методу имеет вид:

Y = 1650 + 32,79х.

Метод максимальной и минимальной точек

Для построения уравнения общих затрат и дифференциации издержек методом максимальной и минимальной точки используется следующий алгоритм:

1. Из данных об объеме производства и затратах за период выбираются минимальные и максимальные значения соответственно объема и затрат (таблица 3.7):

Таблица 3.7

Минимальные и максимальные значения объема и затрат ОАО «Пищевой комбинат «ххх», 2006г.

| Показатели | Максимальный уровень (сентябрь) |

Минимальный уровень (март) |

Разница между максимальными и минимальными уровнями |

| Объем производства, тонн | 939 | 882 | 57 |

| Объем производства, % | 100 | 94 | 6 |

| Затраты на производство, тыс. руб. | 32456 | 30588 | 1868 |