| Похожие рефераты | Скачать .docx |

Дипломная работа: Электронные деньги

НАУЧНАЯ РАБОТА

по теме: "Электронные деньги"

МИНСК 2009

Содержание

Введение

1. Теоретические основы электронных денег

1.1 Сущность электронных денег

1.2 История и предпосылки развития электронных денег

1.3 Виды электронных денег

2. Мировой опыт использования электронных денег

2.1 Опыт регулирования электронных денег в США

2.2 Опыт регулирования электронных денег в Западной Европе

2.3 Опыт использования электронных денег в Российской Федерации

3. Состояние и перспективы развития электронных денег в республике беларусь

3.1 Нормативно - законодательная база регулирования электронных денег в Республике Беларусь

3.2 Анализ состояния развития электронных денег в РБ

3.3 Перспективы развития электронных денег в РБ

Заключение

Список использованных источников

Введение

В Интернете есть уже почти все, что может понадобиться для человека. Товары, услуги, общение, возможность самовыражения, игры и т.д. Конечно, за некоторые услуги надо платить и чем быстрее и проще система платежей, тем лучше. Потребность в подобной платежной системе начали ощущать и продавцы, и покупатели. И поэтому были придуманы электронные деньги. Задача любых видов электронных денег - создание универсальной платежной среды, объединяющей покупателей и продавцов товаров и услуг. Цель электронных денег - повышение экономической эффективности Интернета как отрасли в целом. Механизм электронных денег таков, что позволяет, не отходя от компьютера оплачивать товары, заключать сделки, вести коммерческую деятельность. Электронные деньги очень похожи на электронные платежные карты, только здесь не карта и пин-код, а логин и пароль с помощью которых можно совершать денежные операции. Также в любой момент времени можно вывести деньги из сети или ввести их в сеть через банк, почтовым переводом, наличными, кредитной картой и т.п.

Поскольку электронные деньги в настоящее время получают все большее распространение, они нуждаются в выработке комплексного знания о них. Целью данной работы является выявление основных проблем, тенденций и путей развития электронных денег в контексте в контексте мирового опыта.

Для достижения цели исследования были поставлены следующие задачи:

1) проанализировать историю развития и определить сущностные характеристики электронных денег;

2) рассмотреть виды электронных денег;

3) провести сравнительный анализ регулирования и использования электронных денег на примере США, Западной Европы и Российской Федерации;

4) исследовать особенности развития и нормативно-правовую основу регулирования электронных денег в Республике Беларусь;

5) определить пути развития электронных денег в Республике Беларусь.

Объектом исследования являются электронные деньги как эквивалент традиционных бумажных денег, а предметом - функционирование электронных денег в Республике Беларусь.

В процессе написания работы были использованы научные разработки различных авторов, данные периодической печати (статьи журналов) и Интернет - сайтов, посвященных исследованию данной проблемы.

1. Теоретические основы электронных денег

1.1 Сущность электронных денег

В западной научной литературе идея так называемых "электронных денег", или "электронной наличности", была впервые высказана Дэвидом Чоумом еще в конце 1970-х годов на волне эйфории вокруг первых систем цифровой подписи и цифровых конвертов на основе систем защиты информации с двумя ключами - открытым (общедоступным) и индивидуальным. В настоящее время эта идея не вызывает разногласий среди исследователей и ведущих банкиров зарубежных стран. Наиболее подробная дефиниция [1] "электронных денег" была предложена О. Иссингом - членом Правления Европейского центрального банка: "электронное хранение денежной стоимости с помощью технического устройства, для осуществления платежей не только в адрес эмитента, но и в адрес других участников". Однако данная дефиниция не является удовлетворительной, поскольку не выделяет существенные признаки характеризуемого понятия и не раскрывает его юридическую природу.

В научной экономической литературе термин "электронные деньги" используется уже довольно давно, с середины 1970-х годов. Многие советские и российские экономисты упоминали в своих научных работах данное понятие, однако использовали его в совершенно разном контексте. Например, группа авторов (В.М. Усоскин, Г.Г. Матюхин и др.) понимают под термином схему безналичных расчетов с использованием "денег в банковском компьютере", пересылаемых по банковским сетям.

Термин "электронные деньги" зачастую используется в отношении широкого спектра платежных инструментов, базирующихся на инновационных технических решениях в сфере реализации розничных платежей.

Под понятием электронных денег ошибочно понимают традиционные банковские карты (как предавторизованные (микропроцессорные), так и с магнитной полосой), либо предоплаченные карты предприятий торговли (сервиса, услуг), содержащие сведения о "предварительно оплаченных товарах-услугах", к которым, в частности, относятся одноцелевые карточные продукты, предлагаемые телефонными и бензозаправочными компаниями, отдельными сетями магазинов или транспортными компаниями. Главная причина ошибочности такого суждения - отсутствие точного определения понятия "электронных денег", раскрывающего их экономическую и правовую сущность, а также отсутствие четких критериев отнесения указанных продуктов к "электронным деньгам".

В опубликованном в октябре 1996 г. докладе "Сложности для центральных банков, возникающие в связи с развитием электронных денег", подготовленном Банком международных расчетов, "электронные деньги" трактуются как денежная стоимость, измеряемая в валютных единицах, хранимая в электронной форме на электронном устройстве, находящемся во владении потребителя. Данная электронная стоимость может быть приобретена потребителем и хранится на устройстве, при этом она сокращается по мере того, как потребитель использует данное устройство с целью совершения покупок.

Существует два различных вида электронных устройств: карточки с предварительной оплатой и программные продукты с предварительной оплатой. Что касается карт с предварительной оплатой, то электронная стоимость хранится на микропроцессоре, встроенном в карту, и стоимость, как правило, передается, когда карточка вставляется в считывающее устройство. Что касается программных продуктов, то электронная стоимость хранится на жестком диске персонального компьютера и передается через телекоммуникационную сеть, подобную Интернету.

В "Докладе об электронных деньгах", опубликованном Европейским центральным банком в августе 1998 г., дается иное определение "электронных денег". "Электронные деньги в широком смысле определяются как электронное хранение денежной стоимости на техническом устройстве, которое может широко применяться для осуществления платежей в пользу не только эмитента, но и других фирм, и которое не требует обязательного использования банковских счетов для проведения трансакций, а действует как предоплаченный инструмент на предъявителя".

Позднее была принята Директива Европейского парламента и Совета от 18 сентября 2000 г. № 2000/46/ЕС "О деятельности в сфере электронных денег и пруденциальном надзоре[2] над институтами, занимающимися этой деятельностью", в которой уточнено определение электронных денег: "денежная стоимость, представляющая собой требование к эмитенту, которая:

хранится на электронном устройстве;

эмитируется после получения денежных средств в размере не менее объема принимаемых на себя обязательств;

принимается в качестве средства платежа не только эмитентом, но и другими фирмами".

Данное определение включает в себя как юридическую, так и экономическую сущность рассматриваемого понятия. Следует отметить, что регулятивная его составляющая устанавливает достаточно жесткие нормы в отношении объема эмиссии "электронных денег" (т.е. объем выпущенных в обращение обязательств банка не может быть больше суммы денежных средств, полученных при их выпуске), исключающие возможность эмиссии необеспеченных "электронных денег".

Правовой подход, рассматривающий функционирование электронных денег как совокупности правовых отношений, в соответствии с которым электронные деньги определяются как денежное обязательство эмитента, а в процессе обращения выступают как денежное требование к нему, позволяют провести аналогии между электронными деньгами и дорожными чеками, векселями или беспроцентным займом [17].

Согласно российскому законодательству существует три подхода к определению понятия "электронные деньги": экономический, правовой и технологический. Однако все три подхода взаимосвязаны и характеризуют различные стороны электронных денег. Наиболее полное определение, учитывающее все особенности электронных денег, должно звучать следующим образом.

Электронные деньги - это предоплаченный финансовый продукт, который:

А) представляет собой денежное обязательство эмитента;

Б) выпускается после получения эмитентом денежных средств в размере, не меньшем выпускаемой стоимости;

В) не требует использования при трансакции банковских счетов;

Г) принимается в качестве средства платежа экономическими субъектами иными, нежели эмитент;

Д) информация о размере денежной стоимости хранится в электронной форме на устройстве во владении держателя.

Пункт "а" отражает правовой подход к определению электронных денег, пункт "д" - технологический. Пункт "в" характеризует свойство электронных денег, которое отличает их от систем удаленного доступа к счетам, а пункт "г" - от одноцелевых чиповых карт, например, телефонной компании [16].

Электронные деньги полностью моделируют реальные деньги. При этом, эмиссионная организация - эмитент - выпускает их электронные эквиваленты, называемые в разных системах по-разному (например, купоны). Далее, они покупаются пользователями, которые с их помощью оплачивают покупки, а затем продавец погашает их у эмитента. При эмиссии каждая денежная единица заверяется электронной печатью, которая проверяется выпускающей структурой перед погашением.

Одна из особенностей физических денег - их анонимность, то есть на них не указано, кто и когда их использовал. Некоторые системы, по аналогии, позволяют покупателю получать электронную наличность так, чтобы нельзя было определить связь между ним и деньгами. Это осуществляется с помощью схемы слепых подписей.

Стоит еще отметить, что при использовании электронных денег отпадает необходимость в аутентификации, поскольку система основана на выпуске денег в обращение перед их использованием.

Покупатель заранее обменивает реальные деньги на электронные. Хранение наличности у клиента может осуществляться двумя способами, что определяется используемой системой:

на жестком диске компьютера.

на смарт-картах.

Разные системы предлагают разные схемы обмена. Некоторые открывают специальные счета, на которые перечисляются средства со счета покупателя в обмен на электронные купюры. Некоторые банки могут сами эмитировать электронную наличность. При этом она эмитируется только по запросу клиента с последующим ее перечислением на компьютер или карту этого клиента и снятием денежного эквивалента с его счета. При реализации же слепой подписи покупатель сам создает электронные купюры, пересылает их в банк, где при поступлении реальных денег на счет они заверяются печатью и отправляются обратно клиенту. Наряду с удобствами такого хранения, у него имеются и недостатки. Порча диска или смарт-карты оборачивается невозвратимой потерей электронных денег.

Покупатель перечисляет на сервер продавца электронные деньги за покупку.

Деньги предъявляются эмитенту, который проверяет их подлинность.

В случае подлинности электронных купюр счет продавца увеличивается на сумму покупки, а покупателю отгружается товар или оказывается услуга[3] .

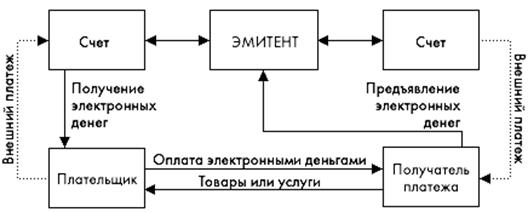

На рисунке 1.1 приведена схема расчетов посредством электронных денег.

Рис.1.1 Схема расчетов посредством электронных денег.

Как видно из рис.1.1

1.2 История и предпосылки развития электронных денег

История электронных денег берет свое начало с середины 20-го века. Достаточно "новая" история. Однако уже с этого момента электронные деньги постоянно развиваются и проявляются в новых формах[4] и видах[5] .

В 50-е гг. начался поиск более экономичных форм платежей, который значительно усилился в 60 - 70-е гг. благодаря внедрению в банковскую сферу достижений научно-технического прогресса.

Впервые в 1959 г., "Бэнк оф Америка" в Сан-Франциско ввел в действие полностью автоматизированную электронную установку для обработки чеков и ведения текущих счетов.

Затем последовало внедрение более совершенных поколений ЭВМ, что позволило подключить к ним многих абонентов с помощью дистанционных устройств - выносных пультов-терминалов. Этот процесс охватил все банки США и других стран[6] .

Условно можно выделить четыре основных этапа в развитии электронных денег:

1 этап (60-е - начало70-х г.20 века) характеризуется внедрением в обращение магнитных кредитных дебетовых карт, а также широким использованием электронной системы платежей;

2 этап (вторая половина 80-х г.20 века) - внедрение в обращение смарт-карт или "карт с хранимой суммой". В настоящее время большинство западных исследователей рассматривает смарт-карты в качестве одного из элементов электронных денег. В то же время смарт-карты являются одним из инструментов электронных денег, так называемым "продуктом-ключом". За эти годы магнитные карты и смарт-карты не заменили наличные деньги, а лишь дали их обладателям возможность более эффективно распоряжаться своими счетами в банках. Несмотря на то, что современные системы безналичных расчетов с помощью карт обладают массой очевидных преимуществ (снижение издержек обращение, безопасность, удобство использования, дополнительные льготы и т.д.), наличные деньги окончательно не исчезают из оборота и, более того, в последние годы не наблюдается тенденции к сокращению их доли в мировом обороте (на долю наличных денег сейчас приходится около 10-20% от общей денежной массы). Это происходит потому, что наличные расчеты со своей стороны обладают рядом положительных, с точки зрения плательщика, свойств: во-первых, возможностью безусловного и неограниченного распоряжения своими средствами, во-вторых, большей, по сравнению с системами электронных расчетов, оперативностью, в-третьих, что особенно важно, анонимностью.

3 этап (середина 90-х г.20 века) характеризуется появлением новых видов электронных денег - "сетевых денег", которые позволяют осуществлять платежи в режиме реального времени или "он-лайн" в компьютерных сетях. Эти платежи возможны благодаря специально разработанному программному обеспечению;

4 этап (прогноз: первая половина 21 века).

История развития электронных денег связана с переводом записей на банковских счетах с бумажных носителей информации на электронные. По сути, первый исторический вид электронных денег является электронным банковским депозитом[7] . Это примерно 50-е гг. 20-го столетия.

Вмонтирование микропроцессора в пластиковую карту предопределило появление во второй половине 80-х годов нового вида электронных денег. С экономической точки зрения, данный вид электронных денег является безналичным платежным инструментом. Дело в том, что перечисление электронных денежных единиц с карты покупателя на карту продавца не погашает обязательств должника и только является предпосылкой для осуществления расчета по банковским счетам. Право продавца (в данном случае кредитора) распоряжаться полученными электронными деньгами ограничивается возможностью их перечисления в обмен на безналичные деньги в обслуживающий банк.

Основной отличительной чертой данного вида электронных денег, прежде всего, от известных всем кредитных и дебетовых карт, является их анонимность. С одной стороны, электронные деньги могут не учитываться на банковских счетах потребителей, а только на счетах эмитента или распространителя. С другой - при совершении сделки расчетный документ, содержащий персональные данные держателя электронных денег, может не составляться. Однако следует заметить, что подобным качеством, анонимностью, обладают не все электронные деньги данного вида. Правила их функционирования устанавливает компания-эмитент.

Существенным недостатком электронных денег данного вида является отсутствие автономности их функционирования. Как уже отмечалось ранее, кредитор не имеет права распоряжаться ими в качестве платежного средства, а может лишь получить их денежное покрытие у обслуживающего банка.

Данный недостаток в какой-то мере был преодолен с появлением в середине 90-х годов нового вида электронных денег. В отличие от двух предыдущих видов электронных денег, являющимися безналичными формами денежных средств, новый вид электронных денег выступил аналогом наличных денег (банкнот). Электронные деньги нового вида обладают способностью переходить от одного потребителя к другому без участия посредников (кредитных организаций), что было необходимо прежде. Иными словами, эти электронные деньги способны выполнять функцию, присущую только наличным деньгам, - функцию средства обращения.

Кроме того, в качестве технического устройства, на котором могут храниться электронные деньги, теперь кроме пластиковой карты может выступать жесткий диск персонального компьютера.

Однако данные электронные деньги, являясь обязательствами коммерческих банков, не являются законным платежным средством, что значительно сокращает сферу их обращения. Как показывает практика, они успешно функционируют только в рамках некой локальной системы, где являются основным платежным средством. В открытых платежных системах данный вид электронных денег, как правило, не выдерживает конкуренции со стороны других платежных инструментов. Основными причинами этого является ограниченность территории использования электронных денег и операционные трудности, возникающие в силу несовершенства технологий и технической оснащенности. Именно они выступили главными причинами провала двух открытых систем, в которых функционировали электронные деньги, - на олимпиаде в Атланте в 1996 году и в Верхнем Уэст-сайде (Манхэттен) в 1997-1998 годах[8] .

В настоящее время в некоторых странах, прежде всего, в Сингапуре, ведется работа по приданию электронным деньгам статуса законного платежного средства.

В этой ситуации электронные деньги станут бессрочными обязательствами государства. Хотя не исключен вариант, что они останутся обязательствами частных кредитных институтов. В любом случае, электронные деньги будут обязательны к приему всеми субъектами государства наряду с другими платежными средствами. Новый вид электронных денег будет сочетать в себе свойства безналичных и наличных денег. Они могут храниться на технических устройствах как коммерческих банков, так и потребителей.

При совершении расчетов они способны переходить с технического устройства одного банка на техническое устройство другого банка, при этом совершаются соответствующие бухгалтерские проводки по банковским счетам, - аналогия с безналичными деньгами. Кроме того, электронные деньги способны переходить от одного субъекта к другому, а от него к третьему без участия банков - аналогия с наличными деньгами.

1.3 Виды электронных денег

История развития электронных денег предопределила появление и функционирование сегодня различных их видов:

По способу хранения электронных денег:

электронные деньги на аппаратной основе. Электронные деньги хранятся на чипе, носителем которого является пластиковая карта ("электронный кошелек");

электронные деньги на программной основе. Электронные деньги хранятся на жестком диске компьютера и их передача осуществляется с помощью программного обеспечения через телекоммуникационные сети ("цифровые деньги").

По способу обработки данных об операциях:

централизованные системы электронных денег ("подконтрольные"). Сведения об операциях с участием электронных денег отражаются в централизованном банке данных;

децентрализованные системы электронных денег ("неподконтрольные").

По форме организации электронной денежной системы:

одноуровневая система электронных денег, включающая только эмитента (эмитентов);

двухуровневая система электронных денег, включающая эмитента (эмитентов) и банки-распространители;

трехуровневая система электронных денег, включающая эмитента (эмитентов), банки-распространители и кредитные организации, обеспечивающие завершение межбанковских расчетов по операциям с электронными деньгами.

По субъекту эмиссии:

электронные деньги, эмитируемые частными институтами;

электронные деньги, эмитируемые центральным банком.

По валюте обязательства эмитента:

одновалютные системы электронных денег;

многовалютные системы электронных денег.

По степени сохранения анонимности:

системы электронных денег с ограниченной анонимностью;

системы электронных денег с полной анонимностью.

По форме: обращения в денежном обороте

безналичные электронные деньги;

наличные электронные деньги.

По сроку обращения:

электронные деньги с ограниченным сроком обращения;

бессрочные электронные деньги.

По причастности к субститутам или суррогатам денег:

электронные деньги, выступающие денежными субститутами;

электронные деньги, выступающие денежными суррогатами.

По ограничению на величину суммы хранения и платежа:

системы электронных денег с установленными ограничениями на сумму хранения и платежа;

системы электронных денег с не установленными ограничениями на сумму хранения и платежа.

По степени открытости:

закрыто циркулирующие системы электронных денег;

открыто циркулирующие системы электронных денег.

Таким образом, электронные деньги - это новая форма кредитных денег, представленных в виде электронных импульсов на техническом устройстве и выполняющих в совокупности функции меры стоимости, средства обращения, средства платежа, средства накопления, а также функцию мировых денег.

Природа электронных денег многоаспектна. Электронные деньги обладают не только товарной, но и кредитной, правовой и информационной природой.

В своем эволюционном развитии электронные деньги прошли путь от безналичной формы обращения к наличной форме обращения. При этом грань различий между безналичными и наличными электронными деньгами постепенно стирается.

Электронные деньги постоянно развиваются, что находит свое отражение в многообразии их видов.

2. Мировой опыт использования электронных денег

2.1 Опыт регулирования электронных денег в США

В США вопросы развития электронных денег и системы розничных транзакций являются предметом активной дискуссии. Здесь стремятся избежать строгой регламентации деятельности в этой сфере и тем самым стимулировать инновации в ней. В 1996 г. Валютный контролер (ComptrolleroftheCurrency) Э. Людвиг заявил, что модернизацию американской банковской и финансовой системы следует связывать не с реформой закона Гласа - Стигала, а с развитием электронных средств платежа[9] .

Главная рекомендация управляющих Федеральной резервной системой (далее - ФРС) - не распространять на эмитентов электронных денег "правило Е" (RegulationE), устанавливающего порядок осуществления электронных трансфертов (ElectronicFundTransfers). По мнению ФРС, эмиссия электронных денег не должна ограничиваться кредитными институтами. В докладе рабочей группы по электронной коммерции США, опубликованном в 1998 г., также поддерживалась идея, что системы электронных денег не должны подвергаться жесткому регулированию.

В то же время Ведомство по предупреждению финансовых преступлений при министерстве финансов (FinancialCrimesEnforcementNetwork) считает необходимой определенную регламентацию, чтобы противодействовать использованию анонимных электронных платежей в преступной деятельности. Оно предлагало применять по отношению к эмитентам электронных денег Правила против отмывания денег (Anti-moneyLaunderingRegulations) [10] и требования закона "О банковской тайне" (BankSecrecyAct). Однако это предполагало уточнение определения финансового института таким образом, чтобы включить в него "деятельность по оказанию денежных услуг" (MoneyServiceBusiness).

Главной особенностью США является наличие нескольких уровней регулирования электронных платежей. ФРС отвечает за безопасность и законность платежной системы, используя пруденциальный надзор за деятельностью банков и жесткие контрольные требования на участников системы расчетных услуг ФРС (“Fedwire”). Эти механизмы не касаются небанковских эмитентов электронных денег. По текущему законодательству США карты с хранимой стоимостью, смарт-карты и электронные бумажники рассматриваются как долги их эмитента, а не депозиты, что позволяет небанковским организациям выпускать эти инструменты[11] .

"Правило Е" призвано обеспечить защиту потребителей. Согласно ему, "продукты с хранимой стоимостью содержат три атрибута:

1) карту или другое устройство, которое в электронной форме хранит или обеспечивает доступ к указанному объему средств, выбранных держателем устройства и доступных для осуществления платежей другим лицам;

2) устройство является единственным средством доступа к денежным средствам;

3) эмитент не делает записи об объеме денежных средств, связанных с устройством, как счете на имя держателя (или выданном кредите)"[12] .

Вступивший в силу после событий 11 сентября 2001 г. Патриотический акт требует, чтобы финансовые институты идентифицировали и проверяли своих клиентов, не являются ли они террористами, не занимаются ли они отмыванием денег, а также оценивали риск того, что клиенты могут использовать финансовые продукты для поддержки террористических организаций.

В 2003 г. В 45 штатах выпуск физических средств хранения стоимости являлся объектом регулирования (резервные требования, требования к размеру капитала, лицензирование и др.). Цель акта "Об унификации денежных услуг" состоит в обеспечении однородной структуры регулирования бизнеса в сфере денежных услуг по всей стране. Согласно Акту, эмиссия электронных денег рассматривается как "денежная передача" (MoneyTransmission), подобная традиционным услугам по переводу денег (телеграфным переводам) или продаже платежных инструментов (дорожных чеков). Эмитенты электронных денег рассматриваются в качестве "денежных отправителей" (MoneyTransmitters), и должны регулироваться подобно другим финансовым институтам, традиционно участвующем в платежном бизнесе.

Широкая трактовка электронных денег в США покрывает различные схемы, не предусматривающие обязательного возмещения денежных средств. К ним могут относиться системы э-лояльности (e-loyalty), электронных призовых очков (e-bonuspoints), э-ваучеров (e-vouchers), э-вознаграждений (r-rewards), э-купонов (e-coupons), электронных миль (e-miles). Эти системы ограничены по целевому использованию, территориальному охвату и составу участников, а потому не являются непосредственными заменителями наличных денег. К ним применяются те же мероприятия по безопасности и пруденциальному контролю, что и для выкупаемых форм собственности.

Отсутствие текущей опасности со стороны систем электронных денег для национального денежного обращения, а также политика по либерализации финансовых услуг являются основными причинами, почему федеральное правительство США в настоящее время жестко не регулирует эмитентов электронных денег и передает вопросы регулирования их деятельностью на уровень штатов.

В условиях достаточно либерального регулирования электронных денег на федеральном уровне соответствующая деятельность стала объектом регулирования на уровне штатов. Одни штаты начали включать хранимую стоимость (как разновидность электронных денег) в существующие законы о денежных переводах. Например, штат Коннектикут определяет ее как форму электронного платежного инструмента, включая сюда и электронные дорожные чеки. Западная Виржиния включила в определение денежного перевода "перевод средств через выпуск и продажу карт с хранимой стоимостью, которые предназначены для общего принятия и использования в коммерческих или потребительских транзакциях". Другие штаты просто распространили деятельность своих традиционных законов о денежных переводах на эмитентов карт с хранимой стоимостью. Так, в Техасе для эмиссии карт с хранимой стоимостью в "открытой" системе небанковским эмитентам необходимо получить лицензию согласно закону "О продаже чеков в штете Техас". В соответствие с ним, "карты с хранимой стоимостью, выпущенные небанковскими финансовыми институтами для использования в "открытых" системах (то есть для покупки товаров и услуг, предлагаемых иными продавцами, чем эмитент карты), подчинены регулированию в рамках закона "О продаже чеков", раз небанковские эмитенты держат денежные средства третьих лиц. Потребители полагаются на небанковских эмитентов, считая, что карта будет действительна в различных местах при покупке товаров и услуг".

Итак, в США регулирование сосредоточено на отдельных платежных услугах, а не на банковских институтах. Налицо большое количество регулирующих и надзорных органов, а также широкий диапазон правил и законов, нередко узкоспециализированных. Американские органы склонны рассматривать электронные деньги просто как модифицированные средства платежа, распространяя на них уже существующие режимы регулирования. Учитывая то, что различные виды электронных денег характеризуются своим набором потребительских свойств и рисков, можно ожидать, что будет происходить дальнейшая дифференциация регулирования в данной сфере.

2.2 Опыт регулирования электронных денег в Западной Европе

Органы денежно-кредитного регулирования Европейского Союза (далее - ЕС) изначально занимали весьма осторожную позицию по отношению к электронным деньгам. Европейский центральный банк (далее - ЕЦБ) и Европейский парламент (далее - ЕП) всегда подчеркивали необходимость подвергать эмитентов минимальному, но ясному и строгому регулированию, гарантирующему техническую и финансовую безопасность, защиту потребителей, а также совместимость различных технических и экономических систем[13] . Однако конкретные позиции ЕЦБ по поводу регулирования электронных денег отличались.

В 1994 г. Европейский валютный институт (впоследствии Европейский центральный банк) опубликовал первый официальный отчет по электронным деньгам. В нем предусматривалось, что выпуск таких денег должен быть позволен только банкам[14] . В 1998 г. ЕЦБ предусмотрел возможность введения обязательных резервных требований по отношению к их эмитентам, а также настаивал на введении обязанности эмитента возмещать электронные деньги в обычных деньгах или банковских депозитах (по номиналу) по просьбе предъявителя. Следовательно. Фонды, лежащие в основе электронных денег, эмитент должен был инвестировать только в строго определенные виды активов. Со своей стороны, Европейская комиссия (далее - ЕК) допускала выпуск электронных денег небанковскими институтами и даже упрощенный порядок регулирования их деятельности. ЕК также считала, что следует предусмотреть возможность предоставления кредитов в электронных деньгах. Однако ЕЦБ оспаривал такой подход.

По ряду вопросов мнения ЕК и ЕЦБ совпадали. Так, ими подчеркивалась необходимость гарантировать совместимость различных национальных систем электронных денег, номинированных в евро. Развитие платежей электронными деньгами рассматривалось как один из факторов успеха введения единой европейской валюты. В этой связи Комитет ЕС по экономике и социальному развитию указывал на необходимость открыть доступ эмитентам электронных денег к централизованным клиринговым системам.

В июне 1998 г. Появилась первая версия директивы ЕК по регламентации деятельности эмитентов в сфере электронных денег (далее - Директива по электронным деньгам). Согласно ей, к эмитентам электронных денег должны были применяться только некоторые меры банковского регулирования. В частности, ЕК считала необходимым применять в данном случае банковские Директивы 77/780/ЕЕС и 89/646/ЕЕС, также 91/308/ЕЕС (против отмывания денег) и 92/30/ЕЕС (о контроле за кредитными учреждениями).

Весьма остро стоял вопрос о том, каким учреждениям должно быть позволено выпускать электронные деньги. В этом отношении позиция ЕС, первоначально очень жесткая, изменилась на более осторожную и сблизилась с подходом США, направленным на стимулирование конкуренции между эмитентами. В конечном итоге ЕЦБ стал допускать включение эмитентов электронных денег в разряд кредитных институтов и, соответственно, возможность эмиссии электронных денег кредитными институтами (согласно их новому определению).

Пересмотр понятия кредитного института в рамках ЕС не предполагал введения серьезных ограничений на эмиссию электронных денег, от нее отлучались только производственные предприятия. Однако, ЕС исходил не только из необходимости поддержания конкуренции между эмитентами, которая стимулировала бы развитие инноваций в области средств платежа, сколько из трудности установления четких границ сферы банковского посредничества.

Заключительная версия Директивы по электронным деньгам (2000/46/ЕС) содержит следующее определение: "Электронные деньги являются денежной стоимостью, представленной обязательством эмитента, которая: (1) хранится на электронном устройстве; (2) выпускается по получению средств эмитентом, в размере не менее внесенной в качестве предоплаты денежной стоимости; (3) принимается в качестве средства платежа иными институтами, нежели эмитент[15] ".

Деятельность эмитентов электронных денег помимо их эмиссии ограничена следующими операциями: (1) предоставлением тесно связанных финансовых и нефинансовых услуг, таких как администрирование электронных денег (распространение и учет), а также выпуск и администрирование других платежных средств за исключением тех, которые основаны на той или иной форме кредита; (2) сохранением информации на электронных носителях, поступивших от других предприятий или общественных институтов. Эмитенты электронных денег не должны иметь паев в других предприятиях за исключением тех, деятельность которых также связана с выпуском или распространением электронных денег.

Среди основных мер по регулированию деятельности в сфере электронных денег можно отметить следующие:

1. Минимальные требования к объему первоначального капитала эмитента электронных денег составляют 1 млн. евро. Эмитенты должны постоянно иметь собственные средства в объеме, равном или превышающем 2% от размера текущих обязательств (или средней величины общих финансовых обязательств за шесть последних месяцев) по эмиссии электронных денег.

2. Эмитенты электронных денег должны инвестировать средства в размере, не меньшем, чем их финансовые обязательства, связанные с эмиссией электронных денег, в активы, которые либо характеризуются нулевым риском и высокой степенью ликвидности (наличные деньги, правительственные обязательства и обязательства центральных банков зоны А, обязательства органов ЕС, обязательства, гарантированные федеральными правительствами или центральными банками зоны А и др.), либо в текущие депозиты, хранящиеся в кредитных институтах зоны А, в соответствие с Директивой 2000/12/ЕС, либо другие высоколиквидные долговые инструменты, отвечающие требованиям статьи 2 (12) Директивы 93/6/ЕЕС.

3. Не менее двух раз в год эмитенты электронных денег должны сообщать контрольным органам информацию об объеме собственного капитала и финансовых обязательств по эмиссии электронных денег, а также информацию об активах, в которые осуществляются инвестиции.

4. Эмитенты должны обеспечивать возмещение электронных денег по требованию держателя в форме наличных денег или депозитного перевода на банковский счет без каких-либо процентных платежей, за исключением платы за перевод. Эмитентам также рекомендовано устанавливать максимальное значение стоимости, хранимой в электронном кошельке, минимальный срок действия электронных денег и сроки их возмещения.

Директива ЕС исключает из системы регулирования те виды электронных денег, когда эмитируемое обязательство не является полноценным средством обмена, то есть принимается только на ограниченном числе предприятий или в рамках закрытых финансовых отношений, например, в маркетинговых или дистрибьютивных схемах.

К настоящему времени большинство стран - участниц ЕС воплотили директиву ЕС по электронным деньгам в своем локальном законодательстве. Остались лишь несущественные различия.

В Австрии и Ирландии ограничен максимальный объем электронных денег, который можно хранить на электронном носителе (2000 и 5000 евро соответственно). Скорее всего, это сделано для того, чтобы зафиксировать именно платежную функцию электронных денег.

В Великобритании предусматривается возможность выпуска электронных денег с дисконтом, что призвано стимулировать более широкое их использование в расчетах.

В ФРГ электронные деньги трактуются как "денежная стоимость, хранимая на электронном информационном носителе в форме требования на эмитента, которое принимается третьими лицами в качестве средства платежа, не будучи законным (обязательным, к примеру) платежным средством (legal tender)".

В Нидерландах используется более широкое определение: "денежная стоимость на электронном устройстве".

В Швеции электронные деньги определяются как "денежная стоимость, представленная обязательством эмитента, которая без наличия индивидуального счета сохраняется на электронном устройстве и которая одобрена в качестве средства платежа иными получателями, нежели эмитент".

В Финляндии речь идет о "суме денег на электронном устройстве, находящемся в распоряжении потребителя[16] ".

При определении эмитентов электронных денег в национальном законодательстве стран ЕС можно выделить два существующих подхода:

1)"эмитенты электронных денег определяются как разновидность кредитных институтов" (Австрия, Германия, Голландия, Испания, Португалия, Франция).2)"эмитенты электронных денег определяются как институты (организации), которые выпускают средства платежа в форме электронных денег и имеют на это соответствующую лицензию" (Ирландия, Дания, Швеция, Великобритания[17] ).

Основные различия между двумя подходами возникают в следствие национальных особенностей регулирования банковской деятельности и бизнеса в сфере денежных услуг. Так, если в одной стране платежный продукт, выпущенный финансовым институтом, юридически не классифицируется как электронные деньги, к нему применяется облегченное регулирование. В другой стране тот же самый продукт может рассматриваться как депозит, что обусловливает применение более жесткого порядка регулирования в отношении его эмитента. В этой связи Директиву 2000/46/ЕС можно рассматривать как шаг по пути гармонизации и унификации регулирования эмиссионной деятельности в сфере электронных денег в странах ЕС.

Таким образом, в Европе регулирование электронных денег стало интегральной частью банковского регулирования. Избранная стратегия отражает европейскую традицию значительного государственного контроля за системой денежных расчетов, которая распространена и на электронные деньги[18] .

2.3 Опыт использования электронных денег в Российской Федерации

В области создания собственных электронных денег Россия практически не отстала от западных стран. В начале 1998 года в России группой компаний была создана система PayCash - мощный инструмент для хранения и передачи по открытым сетям финансовой информации. В 2004 году группа включила в себя семь компаний и совместных проектов, среди которых Яндекс. Деньги (Россия), Cyphermint и VCOM (США), Интернет. Деньги (Украина), DramCash (Армения). PayCash - обладатель ряда престижных наград и патентов, среди которых есть "Сертификат особого признания Конгресса США".

В конце 1998 года появилась самая известная и распространенная на данный момент система платежей WebMoney. Воспользоваться ее услугами можно с помощью специальной клиентской программы WM Keeper Classic или через web-приложение WM Keeper Light и браузер.

К концу 2002 года группа российских и украинских экономистов и программистов создала систему RUpay, представляющую собой интегратор платежных систем. В нем программно объединены в одну систему несколько электронных платежных систем и обменные пункты. При регистрации в RUpay не запрашивается личная информация о пользователе и не требуется никаких документов.

В то же время, для успокоения своих клиентов, обеспокоенных частыми случаями мошенничества, некоторые электронные платежные системы ввели сертификацию пользователей. Так, WebMoney выдает владельцам Интернет-магазинов и других сервисов аттестаты, которые свидетельствуют о том, что поставщик товаров или услуг указал верные данные о себе. Покупатель всегда может, прежде чем платить за что-то, посмотреть аттестат продавца и решить, стоит ли иметь с ним дело. У недобросовестного клиента WebMoney может отозвать аттестат, т.е. сделать его нефункциональным. В свою очередь, RUpay объявила о введении практики гарантированного возмещения денежных средств пользователям. Если вы отправили платеж по ошибке не туда или стали жертвой мошенников, вам вернут деньги.

Таким образом, продавец или покупатель, осуществляющий расчеты с помощью системы RUpay, получает 100% гарантию выполнения контрагентом своих обязательств.

Система WebMoney имеет необычную для российского рынка структуру пользователей: в ней лишь 3% платежей дают мобильная связь и коммунальные услуги; все остальное - это платежи между физическими лицами, онлайн-игры, Интернет-услуги, гэмблинг и спортивные ставки, цифровые товары и контент (книги, музыка, видео). Несмотря на стереотипное восприятие, это вовсе не микроплатежи: например, в онлайн-играх достаточно часто происходят разовые платежи в эквиваленте 2-5 тысяч долларов.

По данным CNews Analytics, рынок электронных денег отличается гигантскими темпами роста. Его емкость выросла с 1397 млн. долл. в 2004 г. и 3353 млн. долл. в 2005 г. до 7732 млн. долл. в 2006 году.

Средний прирост объемов операций ведущей пятерки игроков превышал 150% в год, а у самого активного игрока - системы ОСМП - он составил 500% в 2005 г. и 261% в 2006 году. Российский рынок электронных платежных систем сформировался как олигополия. На нем выделяется 5-7 крупнейших игроков, на которых приходится 90% рынка[19] :

| Киберплат | ОСМП | WebMoney | E-port | Элекснет | |

| Доля рынка (%), 2005 | 33 | 15 | 19 | 22 | 10 |

| Доля рынка (%), 2006 | 34 | 23 | 19 | 17 | 7 |

Среднегодовые темпы роста на уровне 50% показывает и рынок банковских карт, выдаваемых российскими банками физическим лицам. Их число выросло с 35 млн. в 2004-м и 54,5 млн. в 2005-м до 74,6 млн. штук в 2006 году. К сожалению, наблюдается некоторый структурный перекос в использовании банковских карт. По данным Центрального банка РФ и компании CNews Analytics, 94,5% операций с ними являются снятием наличных, и лишь 6,5% операций представляют собой оплату каких-либо товаров и услуг. Это объясняется широким распространением различных зарплатных схем с использованием банковских карточек.

Рынок будущего операторам электронных платежных систем видится состоящим из 4 основных сегментов: сотовая связь, платежи в ЖКХ, коммунальные платежи и оплата Интернет-контента.

Сложности по открытию эмитента электронных денег сравнимы со сложностями процедуры регистрации и лицензирования нового банка. В США получить т. н. Money Transmitter License - лицензию оператора по переводу денег - было значительно легче... до печально известного "11 сентября", после чего "требования к электронным платежным системам ужесточились до абсурда". Теперь каждая операция и каждый пользователь должны быть идентифицированы. Причем если в Европе операции по счетам, на которых лежит менее 200 евро, могут быть анонимными, то в США даже этого исключения из системы тотального финансового контроля не существует. Причем в американских электронных платежных системах задействованы преимущественно банковские системы идентификации.

В российской практике одно из действенных решений в данном вопросе - это введенная электронная платежная система WebMoney - многоуровневая система аттестации. Персональный аттестат предполагает нотариальное удостоверение личности пользователя системы. При межсистемных же платежах безопасность операций обеспечивается принципом сообщающихся сосудов (такое сравнение употребил представитель WebMoney). Для "пограничной" безопасности система WebMoney в обязательном порядке фиксирует данные счета получателя платежа в другой системе или паспортные данные физического лица, снимающего выводимые из системы средства наличными. У WebMoney действуют с другими ведущими российскими и мировыми операторами "горячие линии" по обмену информацией о подозрительных трансакциях. Результатом такого информационного обмена может явиться досудебное замораживание подозрительного межсистемного перевода.

Анонимность и возможность осуществлять операции практически мгновенно, не сходя с места, привлекают пользователей в электронные платежные системы. Однако именно анонимность крайне раздражает налоговые и силовые структуры. Возможно, при желании в МВД и сумеют вычислить мошенника или владельца сайта с детской порнографией, но сил и времени на это уйдет много[20] .

Что касается нормативно-правового регулирования деятельности электронных платежных систем, то, несмотря на то, что они появились уже достаточно давно, до сих пор вопрос правового регулирования электронных платежных систем остается открытым. С одной стороны, все просто - платежные системы самим фактом своего существования и динамикой развития доказывают, что могут прекрасно работать в рамках уже существующего российского законодательства. С другой - в законах все еще нет понятия "электронная валюта", так что электронные платежные системы вынуждены действовать по принципу "что не запрещено, то разрешено", оперируя терминами, позволяющими обойти понятие "деньги", и адаптируя свои юридические модели под действующее законодательство.

Подобная ситуация не мешает успешному развитию платежных систем в России, однако многие полагают, что деятельность электронных платежных систем все же необходимо более тщательно регламентировать законодательством - только тогда их работа станет полностью "прозрачной". Другие же считают, что новые законы не нужны, поскольку и старые прекрасно работают, в том числе и в сфере электронных платежей.

В целом, учитывая все сложности, вызванные отсутствием специализированного юридического фундамента электронных финансов, можно предположить, что нынешняя ситуация оказывает своеобразное благотворное влияние на рынок электронных платежных систем. Сейчас, как в свое время в США, на российском рынке электронных платежей масса игроков. С одной стороны хорошо, что у пользователей есть выбор, но все же эта ситуация напоминает "валюты" древней Руси, когда каждый князь чеканил собственные плохо конвертируемые монеты. Благодаря сложностям с законодательством, происходит "естественный отбор". В конечном итоге выживут лишь самые смелые, умные и хитрые. А большего пользователям и не надо[21] .

3. Состояние и перспективы развития электронных денег в республике беларусь

3.1 Нормативно - законодательная база регулирования электронных денег в Республике Беларусь

По данным Министерства связи Беларуси, наша страна занимает третье место в СНГ по числу пользователей Интернета после России и Украины, и с каждым годом это число увеличивается. Это является немаловажным фактором для развития электронных денег. Также необходимо учесть еще ряд факторов.

Во-первых - это стремительное развитие электронной коммерции. Росту числа интернет-магазинов можно только позавидовать. Интернет-магазины предлагают товары по значительно более низким ценам, чем в обычных магазинах, что делает их весьма привлекательными для пользователей. Так, например, DVD-проигрыватель в виртуальном магазине можно купить на 20-30% дешевле, чем в "реальном" магазине. За счет низкой арендной платы и прочих накладных расходов товары в таких магазинах стоят значительно дешевле, что является неоспоримым преимуществом.

Во-вторых- развитие самих платежных систем. Предоставление дополнительных услуг и возможностей, снижение процентных ставок комиссий - все это привлекает дополнительную пользовательскую аудиторию.

В РБ внедрение он-лайн платежей в систему расчетов осуществляется по той же схеме, что и в России, хотя и с гораздо менее быстрыми темпами. Во-первых, народ, похоже, не очень верит электронным деньгам, а может и просто не знает, зачем они нужны. Во-вторых, белорусское законодательство к подобным видам расчетов не слишком благосклонно.

В соответствии с Правилами осуществления операций с электронными деньгами, утвержденными Постановлением Правления Национального банка Республики Беларусь от 26.11.2003 г. N 201, под электронными деньгами понимаются: "хранящиеся в электронном виде на программно-техническом устройстве единицы стоимости, принимаемые в качестве средства платежа при осуществлении расчетов и выражающие сумму обязательств эмитента перед держателем по погашению электронных денег". Таким образом, по сути, титульная стоимость электронных денег должна выражать номинальную стоимость денежных средств, внесенных держателем эмитенту этих электронных денег.

Учитывая специфику электронных денег, Национальный банк Республики Беларусь определил, что "эмиссию электронных денег на территории Республики Беларусь могут осуществлять только банки".

Эмитируемые банками электронные деньги могут быть номинированы в белорусских рублях или в иностранной валюте. Причём, "максимально возможная сумма электронных денег, хранящихся на одном программно-техническом устройстве, не должна превышать в эквиваленте 200 евро по официальному курсу Национального банка на дату проведения эмиссии".

Приобретать электронные деньги физические и юридические лица, индивидуальные предприниматели могут не только у банков-эмитентов, но и у их агентов, заключивших соответствующие договоры с банковскими учреждениями. Денежные средства, вносимые (переводимые) для оплаты электронных денег, зачисляются в банке-эмитенте на отдельный счет. В результате они находятся в распоряжении некоммерческой организации или иного лица, не являющегося банковским учреждением, что существенно снижает для держателей риск потери денежных средств. Держатели электронных денег по своему желанию могут в любой момент обратиться для их погашения в банк-эмитент, который обязан выплатить денежные средства. Погашение может производиться и через агента в соответствии с условиями договора, заключенного агентом с банком-эмитентом.

Специальная лицензия или разрешение на проведение операций с электронными деньгами банкам, агентам, иным юридическим лицам не требуется. Банк осуществляет эмиссию, распространение, использование, погашение электронных денег на основании соответствующей лицензии на совершение банковских операций. Наличие у юридического лица (неэмитента электронных денег), индивидуального предпринимателя лицензии (разрешения) на розничную торговлю является достаточным основанием для продажи товаров (услуг) за электронные деньги.

Ограничения при проведении операций с электронными деньгами на территории Беларуси следующие: максимально возможная сумма, хранящаяся на одном программно-техническом устройстве, не должна превышать 200 EUR по официальному курсу Нацбанка РБ на дату эмиссии, максимальная сумма одной операции, соответственно, также не может быть больше эквивалента 200 EUR на дату операции. Следует отметить, что это не означает запрета на размещение на одном носителе (например, пластиковой карточке) нескольких "электронных кошельков", сумма каждого из которых не превышает установленного предела.

Электронные деньги белорусских эмитентов могут использоваться держателями и за пределами страны. Однако для того, чтобы они могли приниматься к оплате нерезидентами, банки-эмитенты заключают с последними соответствующие договоры и информируют об этом держателей.

Физические лица не ограничены в части покупки электронных денег, если последние приобретаются на цели, не связанные с предпринимательской деятельностью. Юридические лица (индивидуальные предприниматели) вправе приобрести электронные деньги у эмитента (агента) для выдачи их своим работникам на оплату командировочных расходов и расходов на хозяйственные нужды. А если они являются предприятиями торговли (сервиса), то могут принимать электронные деньги, в том числе эмитированные нерезидентами, в оплату за реализуемые товары (услуги). Однако в этом случае эмитент-нерезидент должен заключить договор с любым белорусским банком по принятию последним обязательств по погашению его электронных денег. В настоящее время официальная информация о принятии каким-либо белорусским банком таких обязательств отсутствует.

В Интернете пользователь может встретить информацию о ряде систем, предлагающих свои услуги по осуществлению платежей с использованием предоплаченных финансовых продуктов ("WebMoney Transfer", "E-Gold", Яндекс. Деньги и т.п.). Согласно требованиям белорусского законодательства они являются системами электронных денег. Поэтому, учитывая нормы Правил, в настоящее время продажа юридическими лицами (индивидуальными предпринимателями) товаров и услуг на территории Беларуси за электронные деньги вышеуказанных систем считается незаконной до тех пор, пока какой-нибудь из белорусских банков не примет обязательства по погашению электронных денег эмитентов-нерезидентов и не заключит соответствующего договора.

Как уже отмечалось выше, на территории РБ эмиссия электронных денег может осуществляться только банками-резидентами (в настоящее время эмитентами электронных денег в Беларуси являются "Белгазпромбанк" и "Технобанк"[22] ). Следовательно, приобретение физическими лицами электронных денег иностранных систем на территории РБ за наличные либо безналичные возможно, если денежные средства поступают на отдельный счет белорусского банка и только этот банк вправе распоряжаться данными денежными средствами. Поскольку в настоящее время ни один из белорусских банков не приступил к эмиссии электронных денег какой-либо из подобных систем, продажа иностранных электронных денег на территории РБ за наличный или безналичный расчет не допускается.

Вместе с тем белорусское законодательство не содержит запрета на приобретение физическими лицами таких электронных денег у нерезидентов с оплатой в безналичном порядке путем перевода денежных средств на счета нерезидентов за границей РБ. Приобретенные таким образом электронные деньги могут быть использованы лишь на цели, не связанные с предпринимательской деятельностью.

В то же время, приобретая электронные деньги нерезидентов, необходимо понимать, что данные операции сопряжены с определенным риском потери денежных средств. Фактически физическое лицо рискует всей перечисленной суммой (или ее частью), поскольку эмитенты-нерезиденты функционируют в рамках правового поля государства, на территории которого они зарегистрированы, и, как правило, гарантами по их операциям выступают либо они сами, либо коммерческие организации, не являющиеся банковскими учреждениями. В данном случае они неподконтрольны Нацбанку РБ и на их деятельность не распространяются нормативные требования белорусского законодательства.

3.2 Анализ состояния развития электронных денег в РБ

WebMoney и EasyPay - основные участники на рынке электронных платежных систем в Республике Беларусь. По оценке специалистов, на их долю приходится свыше 90% всего оборота он-лайн платежей в Беларуси. Какая из этих систем является лидером на рынке, сказать сложно из-за отсутствия официальной статистики[23] .

Официальным днем рождения WebMoney принято считать 20 ноября 1998 года - дату совершения первой официальной транзакции (перечисления денег). Владельцем системы стала компания WM Transfer Ltd, разработкой программного обеспечения и технической поддержкой занимается ЗАО "Вычислительные Силы".

Поначалу единственной валютой в системе являлся WMZ (аналог доллара США). Позже появились аналоги российского рубля, украинской гривны, евро, узбекского сума. Аналог белорусского рубля возник в октябре 2006 года. Вместе с этим событием белорусы получили легальную возможность пользоваться электронными деньгами WebMoney.

Обеспечивает работу системы WebMoney в Беларуси, точнее сказать, "является гарантом титульных знаков WMB" ОАО "Технобанк". Со страницы www.wmtransfer. by белорусские пользователи WebMoney имеют возможность совершать операции со своими электронными деньгами[24] .

С помощью webmoney в Беларуси можно не отходя от компьютера:

оплатить услуги мобильной связи (Velcom, МТС, Бест, Diallog);

заплатить за квартиру (только для минчан);

оплатить услуги Космос-ТВ;

оплатить услуги Интернет-провайдеров, работающих с данной системой;

оплатить НТВ+;

многое другое (он-лайн сервисы, товары в Интернет-магазинах и т.д.) [25] .

Так как немногие, особенно зарубежные сервисы работают с WMB, возникает вопрос "обмена" электронных рублей на другие валюты. В настоящее время ОАО "Технобанк" не занимается конвертацией электронных денег, правда эту услугу за небольшие комиссионные могут предоставить десятки он-лайн "обменных пунктов".

Система EasyPay (от англ. Easy - легко, Pay - платить) стала первой электронной платёжной системой доступной для белорусов. Она была создана "Белгазпромбанком" совместно с одним из ведущих Интернет-провайдеров страны - ООО "Открытый контакт". Эта система начала работать в ноябре 2003 года, и "Белгазпромбанк" стал первым в Беларуси эмитентом электронных денег.

EasyPay - это платежная система, ориентированная на осуществление быстрых платежей в Интернете, в первую очередь - микроплатежей. EasyPay действует только на территории Беларуси[26] .

EasyPay дает определенные преимущества. Для продавцов они заключаются в быстром зачислении денег на расчетный счет, приеме безналичных платежей за услуги и товары, реализуемые через Интернет, и расширении рынка сбыта за счет доставки товара через почтовую службу.

Для покупателей преимущества EasyPay не ограничиваются только покупкой услуг и товаров через Интернет, при оплате которых с плательщиков не взимается комиссия.

Сегодня с помощью EasyPay можно оплатить коммунальные услуги в г. Минске, пополнить баланс своего мобильного (Velcom, МТС, Diallog), оплатить покупки в Интернет-магазинах, Космос ТВ, а также услуги Интернет-провайдеров, предусматривающих такой способ оплаты. Перечень поставщиков услуг и товаров постоянно расширяется. Ежемесячный рост оборотов в этой системе составляет 15-17%, а ежемесячный прирост пользователей - 8-10%.

Оплата услуг и товаров в этой системе происходит следующим образом.

Сначала покупатель выбирает услугу или товар в Интернет-магазине, оформляет заказ на покупку и в нем указывает идентификатор своего электронного кошелька EasyPay. На основании оформленного заказа Интернет-магазин формирует электронный счет и передает его в систему EasyPay на имя покупателя. Покупатель заходит в систему EasyPay на сайте www.еasypay. by и там в защищенном режиме оплачивает электронные счета на ранее сделанные заказы. Используя возможности системы EasyPay, администратор Интернет-магазина контролирует оплату покупки и может подтвердить или опровергнуть выполнение заказа. Если сделка состоялась, банк переводит электронные деньги покупателя Интернет-магазину. Полученные электронные деньги Интернет-магазин предъявляет банку для погашения и получает на свой расчетный счет белорусские рубли.

При оплате услуг и товаров с плательщиков не удерживается комиссия. Максимальная сумма одного перевода в системе составляет - 30 базовых величин или на сегодняшний день 1 млн. рублей, в соответствии c Постановлением Правления Нацбанка РБ. Минимально сумма не ограничивается. Не ограничена также сумма средств, содержащихся в электронном кошельке владельца. Ее можно пополнять бесконечно.

Одним из узких мест системы до недавнего времени было ограниченное количество точек для ввода денег в систему. Но теперь с помощью РУП "Белпочта" эта проблема частично решена. Сейчас купить электронные деньги EasyPay можно не только во всех филиалах "Белгазпромбанка", но и в 220 отделениях связи "Белпочты" в Минске, городах Минской области, областных и районных центрах.

В настоящее время "Белгазпромбанк" продолжает работу по расширению возможных точек приема денежных средств для покупки электронных денег. Прорабатывается возможность покупки электронных денег через другие банки-агенты как за наличные денежные средства, так и с использованием пластиковых карт[27] .

Стоит также отметить, что система EasyPay полностью соответствует белорусскому законодательству. Поэтому существующие избыточные ограничения этой системы либо обеспечивают ее безопасность, либо вызваны требованиями закона[28] .

Сравнительная характеристика платежных систем[29] :

|

|

| 1 | 2 |

| УЧРЕДИТЕЛИ: | |

| ОАО "Технобанк" - Гарант в Беларуси (сама система международная) | ОАО "Белгазпромбанк" ООО "Открытый контакт" |

| Работает по всему миру | Работает только на территории Республики Беларусь |

| Мультивалютная система (эмитируются разные валюты) | Эмитируются только эквивалент белорусского рубля |

| WMZ - эквивалент доллара США | |

| WME - эквивалент ЕВРО | |

| WMR - эквивалент российского рубля | |

| WMB - эквивалент белорусского рубля | |

| Возможен обмен на валюты других систем (EasyPay, Яндеск. Деньги, RU. pay и др.) | Возможен обмен на валюты других систем (WebMoney, Яндеск. Деньги, RU. pay и др.) |

| Для работы с системой необходима инсталляция специальной программы WebMoney Keeper Classic (доступна на сайте бесплатно), также возможна работа через Web-интерфейс | Для работы с системой специальных программ не требуется. Работа с системой осуществляется через Web-браузер |

| Максимально возможная сумма одного платежа - 30 БВ (1 050 000 белорусских рублей) | Максимально возможная сумма одного платежа - 30 БВ (1 050 000 белорусских рублей) |

| Покупка электронных денег осуществляется на почте, в отделении банка, инфокиосках | Покупка электронных денег осуществляется на почте, в отделении банка, инфокиосках |

| WebMoney не переводятся на карточку | EasyPay можно переводить на определенные карточки платежной системы MasterCard |

Деньги на электронный кошелек переводятся: в отделении банка - 15 мин; в почтовых отделениях - до одного банковского дня |

Время зачисления денег занимает: в отделении банка - 30 мин; в почтовых отделениях - от 30 мин до одного банковского дня; посредством пластикой карточки - 15-20 мин. |

| ВОЗМОЖНОСТИ (оплата следующих видов товаров и услуг): | |

| 1. Услуги связи (все сотовые операторы Республики Беларусь + операторы сотовой связи РФ). Кроме того, возможна оплата услуг Белтелеком (только в г. Минске, г. Могилеве и их областях) | 1. Услуги связи (все сотовые операторы Республики Беларусь) |

| 2. Интернет-услуги (крупнейшие интернет-провайдеры РБ и РФ) | 2. Интернет-услуги (крупнейшие интернет-провайдеры РБ) |

| 3. Коммунальные услуги (квартплата, электроэнергия, газ) только в г. Минске | 3. Коммунальные услуги (квартплата, электроэнергия, газ) только в г. Минске |

| 4. Дополнительные услуги (телевидение, интернет-аукционы, он-лайн игры, сайты знакомств, и прочие) | 4. Дополнительные услуги (телевидение) |

| 5. Оплата товаров в интернет-магазинах (более 600 магазинов в РБ а также интернет-магазины РФ) | 5. Оплата товаров в интернет-магазинах Республики |

| ТАРИФЫ НА ОСНОВНЫЕ ОПЕРАЦИИ: | |

| Покупка электронных денег: | Покупка электронных денег: |

| в отделениях Технобанка - комиссия - 0% | в отделениях Белгазпромбанка, Белпочты, по пластиковым карточкам Maestro - комиссия - 0% |

| через Белпочту и отделения других банков - комиссия 3% | через отделения других банков - комиссия 1-1,5% |

| Погашение (обмен на наличные) электронных денег банком - комиссия 3-3,2% | Погашение (обмен на наличные) электронных денег банком - комиссия 2% |

| Переводы между пользователями - комиссия 0,8% от суммы | Переводы между пользователями - комиссия 2% от суммы |

В апреле 2005 года в Республике Беларусь был реализован проект построения аналогичной платежной системы - универсальной системы платежей через Интернет и мобильный телефон "Рапида Бел" (Система), основанной на использовании электронных денег. Правовую основу функционирования Системы составляют банковское законодательство, в частности, постановление Правления Национального банка Республики Беларусь от 26 ноября 2003 года №201 "О правилах осуществления операций с электронными деньгами", иные акты законодательства, а также разработанные в соответствии с ними Правила Системы, другие локальные нормативные правовые акты и договоры между участниками Системы.

Участие в Системе позволяет банкам получить дополнительный доход в виде комиссионных, взимаемых с потребителей платежно-технических средств (далее - ПТС), доход от привлеченных денежных средств, значительно увеличить объемы предоставляемых услуг вследствие конкурентного снижения стоимости платежных операций по сравнению с традиционными способами оказания услуг. Согласно экспертным оценкам, себестоимость операции при дистанционном обслуживании оказывается на 60% ниже, чем при обслуживании клиента в отделении. Проведение платежного документа через сотрудников банка требует постоянного привлечения человеческих и материальных ресурсов[30] .

Появилась также еще одна система: WebPay (www.webpay. by) - система обслуживания платежей по пластиковым картам международных и белорусских банков Visa, EuroCard/MasterCard. Это совместный проект "Приорбанка" и биллинговой системы WebPay. Процедура оплаты такова: на интернет-сайте клиент формирует заказ, выбирает средством оплаты банковскую пластиковую карту. После этого переходит на безопасную страницу, где вводит данные, необходимые для проведения оплаты, которые затем передаются в систему банка для дальнейшей обработки. Поскольку у нас в Республике число пользователей международных пластиковых карт Visa, EuroCard/MasterCard невелико, да и сама система функционирует менее года, то доля данной системы на рынке интернет-платежей совсем незначительна[31] .

Какая же из этих систем лучше? Однозначного ответа на этот вопрос дать нельзя. В каждой из этих систем есть свои плюсы и минусы. Например, WebMoney предлагает больше возможностей, особенно это полезно, если пользователь намерен приобретать товар или услугу в России, но комиссии при вводе-выводе средств выше, чем у конкурента, зато операции между пользователями в системе дешевле, чем у EasyPay. Поэтому окончательный приоритет определит сам пользователь.

3.3 Перспективы развития электронных денег в РБ

В Беларуси в настоящее время осознается необходимость дальнейшего развития информационных технологий в банковской сфере. Так, в Концепции развития банковской системы Республики Беларусь на 2001-2010 годы, одобренной Указом Президента Республики Беларусь от 28.05.2002 №274, в числе основных проблем развития банковской системы отмечено, что "банковские технологии неадекватно реагируют на потребности расширения и повышения качества выполняемых банками операций" (подп.1.3). А среди направлений дальнейшего развития банковской системы названо "внедрение в платежный оборот современных технологий платежа с использованием электронных платежных инструментов" (подп.2.3.7). Концепция развития национальной системы Республики Беларусь до 2010 года с учетом мировых тенденций, утвержденная постановлением Правления Нацбанка РБ от 26.05.2004 №84, определяет, что "одним из новых видов услуг, оказываемых банками, должна стать деятельность по выпуску в обращение электронных денег путем их обмена на наличные или безналичные денежные средства с предоставлением возможности их использования".

Концепция развития в Республике Беларусь системы безналичных расчетов по розничным платежам до 2010 года, утвержденная постановлением Правлением Нацбанка РБ от 31.03.2005 №44, провозглашающая своей целью увеличение доли безналичных расчетов при совершении розничных платежей и, как следствие, сокращение наличного денежного оборота, отмечает в качестве наиболее перспективного направления развитие рынка платежных карточек (как магнитных, так и смарт-карт электронных денег) и распространение их на электронную коммерцию. Нацбанк РБ при этом ссылается на мнение международных экспертов, считающих, что 2012 году одна из десяти операций с карточками будет операцией в электронной коммерции.

Дальнейшее развитие электронных денег в Республике Беларусь должно осуществляться с учетом определенных ограничений, направленных на предотвращение неблагоприятных последствий ухода части платежного оборота из-под банковского контроля. Основные предложения специалистов в этой связи следующие:

1) необходим запрет кредитования в электронных деньгах, что объясняется его потенциальной опасностью для банковской системы на сегодняшнем этапе. В будущем в связи с ростом объема обращающихся электронных денег запрет может быть замене на введение экономических нормативов для банков-эмитентов (соотношение обязательств в электронных деньгах с соответствующими требованиями);

2) любые (в том числе и посреднические) операции с электронными деньгами (за исключением их использования в качестве средства платежа) необходимо рассматривать как банковские, что повлечет распространение на соответствующих экономических агентов институциональных требований к банкам (размер уставного фонда и другие экономические мотивы, отчисления в фонд обязательных резервов и т.д.);

3) предлагается ввести упрощенный режим налогообложения сделок электронной коммерции, использующий категорию вмененного дохода. Его необходимость объясняется невозможностью полного документирования сделок электронной коммерции. Однако, с другой стороны, в целях эффективного налогового и финансового контроля внесено предложение не применять понятие коммерческой тайны в отношении операций с электронными деньгами к юридическим лицам, вследствие чего анонимные технологии смогут применяться только в отношении физических лиц;

4) не следует отключать введения государственной монополии на эмиссию сетевых денег.

Однако следует оговориться, что большинство из высказанных предложений касаются перспективы, т.к основаны на предположении о все более и более возрастающем объеме выпуска электронных денег в будущем.

Уже на сегодняшнем этапе расширение использования электронных денег приводит к сужению функций банков как финансовых посредников. Это касается таких банковских операций, как открытие и ведение счетов клиентов, осуществление безналичных расчетов (включая клиринг[32] ), а также инкассация (для наличных). Дальнейшее развитие сферы использования электронных денег может привести к постепенной ликвидации банковской монополии на целый ряд банковских операций (привлечение средств, выраженных в электронных деньгах, в депозиты; кредитование и др. активные операции в электронных деньгах; валютно-обменные операции) и появлению "виртуальных банков", на которые не будут распространяться резервные требования и прочие экономические нормативы, а также пруденциальный надзор. Мощным катализатором этих процессов будут выступать глобализация и интернационализация финансовой деятельности, которые затруднят принятие эффективных мер по предотвращению нелицензируемой банковской деятельности. В числе таких мер предлагаются: отнесение посреднической деятельности с электронными деньгами (любых операций, кроме их принятия в качестве средства платежа за товары, работы, услуги) к банковской деятельности, что повлечет установление повышенных требований к размеру уставного фонда и т.п.; запрет начисления процентов на обязательства, выраженные в электронных деньгах; возможность свободного их обмена на неэлектронные деньги в режиме реального времени, в т. ч. с использованием современных средств удаленного доступа к счету (персональный компьютер; мобильный телефон; банковская карточка); установление для банков норматива предельного соотношения обязательств, выраженных в форме электронных денег, к привлеченным средствам. В качестве крайней меры, введение которой может быть вызвано только неконтролируемым ростом количества электронных денег, хранящихся на технических носителях вне банковской системы, может быть введен запрет на использование электронных денег в расчетах между субъектами хозяйствования (т.е. продавец обязан полученные электронные деньги обменять на безналичные деньги).

С другой стороны, важной мерой, способной повысить доверие к электронным деньгам и создать единую систему Интернет-платежей, может стать установление государственной монополии на выпуск сетевых денег[33] .

Заключение

Проведенный анализ Интернет-технологий для осуществления предпринимательской деятельности, неотъемлемой частью которых являются системы онлайновых платежей, позволяет сделать следующие выводы:

1. Эмитентами электронных денег являются системы осуществляющие организацию Интернет-транзакций.

2. Электронные деньги, являются деньгами, выпущенными под обеспечение реальными деньгами.

3. Скорость оборачиваемости электронных денег является самой высокой на сегодняшний день.

4. Традиционные кредитные и дебетовые карты, выпускаемые банками для удаленного доступа к счету, не являются электронными деньгами как таковыми. Даже в том случае если открытый карточный счет является мультивалютным, он не имеет отношения в прямом смысле к электронным деньгам, так как открывается в какой-либо базовой валюте. А его мультивалютность выражается в том, что при оплате посредством пластиковой карты, имеется возможность мгновенной конвертации базовой валюты в валюту платежа.

5. Безналичные деньги так же нельзя напрямую называть электронными деньгами, несмотря на то, что их носитель электронный. Так как их аналог существует в наличном виде.

6. Электронные деньги позволяют производить микроплатежи и при накоплении достаточной суммы конвертировать их в реальные деньги.

Предлагаемые мероприятия в области госрегулирования электронных платежных систем:

создание полноценной представительной отраслевой ассоциации, в рамках которой все заметные участники рынка могли бы объединить усилия по отстаиванию общих интересов (необходим учет точек зрения различных участников рынка: самих поставщиков услуг, регуляторов рынка, крупных и локальных электронных платежных систем, компаний-производителей оборудования и др.);

программа популяризации технологий Интернет-расчетов, разъяснения их сущности даже людям далеким от Интернета, формирование позитивного имиджа у института электронных денег;

выработка рекомендаций и правил работы на рынке электронных платежных систем;

разработка технологических стандартов, применимых в электронных платежах;

создание единых форматов передачи данных;

выработка единых требований к архитектуре ЭПС.

Сегодня можно с уверенностью говорить о том, что развитие электронных денег и электронных платежных систем неотделимо от развития всемирной паутины, интеграции новых пользователей и расширения возможностей электронной коммерции. Дальнейшее развитие электронных денег в нашей стране будет обусловлено развитием описанных выше факторов, однако, определяющая роль в этом процессе останется за государством.

Сегодня госчиновники должны четко представлять себе природу электронных денег и их важность в развитии не только электронной коммерции, но и национальной платежной системы. Создание благоприятного правового поля будет способствовать росту оборота электронных платежей и привлечению в этот сектор большого капитала. В свою очередь, на рынке появятся новые участники. Ужесточение конкуренции на рынке ЭПС будет способствовать расширению возможностей платежных систем и снижению комиссионных расходов по обслуживанию данных платежей, что, в конечном счете, улучшит привлекательность данных систем для пользователей.

Список использованных источников

1. Директива № 2000/48/EC от 18.09.2000 г. "О деятельности в сфере электронных денег и пруденциальном надзоре над институтами, занимающимися этой деятельностью".

2. Концепция развития банковской системы Республики Беларусь на 2001-2010 годы, одобренная Указом Президента Республики Беларусь от 28.05.2002 г. №274.

3. Постановление Правления Национального банка Республики Беларусь от 26.11.2003 г. №201 "О правилах осуществления операций с электронными деньгами".

4. Концепция развития национальной системы Республики Беларусь до 2010 года с учетом мировых тенденций, утвержденная постановлением Правления Нацбанка РБ от 26.05.2004 г. №84.

5. Концепция развития в Республике Беларусь системы безналичных расчетов по розничным платежам до 2010 года, утвержденная постановлением Правлением Нацбанка РБ от 31.03.2005 г. №44.

6. Stored Value Card Systems, Opinion to the Chief Executive Officers of all National Banks, Office of the Comptroller of the Currency, 1996 // OCC Banking Bulletin. - 1996. - р.36-48.

7. Electronic Funds Transfers (Regulation E). Federal Register.61: 19696.1996.

8. Mester L. J. The Champing Nature of the Payment System; Should New Players Moan Rules. Federal Reserve Bank of Philadelphia // Business Review. March/April 2000.

9. Survey Electronic Cash, Electronic Banking and Internet Gaming. Financial Crimes Enforcement Network. U. S. Department of the Treasury. - 2000. - р. 20-21.

10. Report of Electronic Money. European Central Bank. Frankfurt am Main, 1998; Parliament Resolution on Electronic Money and Economic and Monetary Union, European Parliament // Bulletin EU. 1998. № 1/2.01.10 03.

11. Directive of the European Parliament and of the Council 2000/46/TC of 18.09.2000 “On the Taking up. Pursuit of and Prudential Supervision of the Business of Electronic Money Institutions” // Official Journal of the European Communities. L 275.27.10.2000. - р.40. Art.1 (3) (b).

12. Meyer L. H The future of money and of monetary policy. Remarks by Mr. L. H. Meyer, Member of the Board of Governors of the US Federal Reserve System, at the Distinguished Lecture Program, Swarthmore College, Swarthmore, Pennsylvania, 5 December 2001. - р.7.

13. Electronic Money and E-money Institutions, Association of E-money Institutions in the Netherlands. Amsterdam.15.11.2002. - р.15.

14. Краткий словарь иностранных слов. - М.: Государственное издательство иностранных и национальных словарей. - 1952. - с.425.

15. Лопатин В.В., Лопатина Л.Е. Русский толковый словарь. - М.: Русский язык. - 1994. - с.50-51.

16. Евсюков Д.Е. Электронные деньги как новая составляющая кредитно-денежной системы // Экономика и организация. - 2002. - №5 - с.51-66.

17. Когаловский М.Р. Современная интерпретация понятия "электронные деньги: модель денежных обязательств // Деньги и кредит. - 2002. - №9. - с.17-19.

18. Кочергин Д. Мировой опыт регулирования в сфере электронных денег // Мировая экономика и международные отношения. - 2005. - №19. - с.35-39.

19. Соколова Д. Кошелек в “паутине": новая экономическая категория - электронные деньги // Белорусский рынок- 2005. - №18. - с.12.

20. Овсейко С. Электронные деньги: современная концепция // Вестник ассоциации белорусских банков. - 2006. - №28. - с. 19-25.

21. Шиян К. Деньги в wmасть пусть и электронные // Белгазета- 2007. - №7. - с.4.