| Скачать .docx |

Дипломная работа: Разработка программы оптимизации налогообложения как инструмента антикризисного (корпоративного) управления на примере Амвросиевского управления по газоснабжению и газификации

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

ГОУВПО РОСТОВСКИЙ ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ «РИНХ »

ФАКУЛЬТЕТ НАЦИОНАЛЬНОЙ И МИРОВОЙ ЭКОНОМИКИ

КАФЕДРА АНТИКРИЗИСНОГО И КОРПОРАТИВНОГО УПРАВЛЕНИЯ

Допустить к защите

Зав. кафедрой д.э.н., профессор

____________ Мишурова И.В.

(подпись) ФИО

«___» ________________ 2007г.

ДИПЛОМНАЯ РАБОТА

на тему: « Разработка программы оптимизации налогообложения как инструмента антикризисного (корпоративного) управления (на примере Амвросиевского управления по газоснабжению и газификации)»

Автор дипломной работы

Группа16в Макаренко И.В.

(ФИО дипломника)

Руководитель дипломной

работы : к.э.н., доцент Осканов М.Х.

(ФИО дипломного руководителя)

Ростов-на-Дону

2007г.

МИНИСТЕРСТВО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИ

РОСТОВСКИЙ ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ «РИНХ»

ФАКУЛЬТЕТ НАЦИОНАЛЬНОЙ И МИРОВОЙ ЭКОНОМИКИ

КАФЕДРА АНТИКРИЗИСНОГО И КОРПОРАТИВНОГО УПРАВЛЕНИЯ

ДИПЛОМНАЯ РАБОТА

на тему: "„ Разработка программы оптимизации налогообложения как инструмент антикризисного (корпоративного) управления на примере Амвросиевского управления по газобеспечению и газификации”

| Дипломник | Макаренко Инна Владимировна |

| Руководитель дипломной работы, к.э.н., доц. | Осканов Мадирос Хоренович |

Рецензент, ст. экономист |

Семенчук Григорий Павлович |

Зав. кафедрой, д.э.н., профессор |

Мишурова И.В. |

Декан ФНиМЭ, д.э.н., профессор |

Мишурова И.В. |

Ростов-на-Дону 2007 |

Заведующей кафедрой антикризисного и корпоративного управления», д..э.н., профессору И.В.Мишуровой студентки гp. 16в Макаренко Инны Владимировны |

ЗАЯВЛЕНИЕ

Прошу утвердить за мной выполнение дипломной работы на тему "Разработка программы оптимизации налогообложения как инструмента антикризисного (корпоративного) управления ( на примере Амвросиевского управления по газоснабжению и газификации)»"

"_____"____________2007 г. _________________________

(подпись)

"Согласен"

Руководитель дипломной

работы________________________________к.э.н.,доцент Осканов М.Х.

(подпись) (Ф.И.О.)

"В приказ"

Заведующий кафедрой______________д.э.н.,профессор Мишурова И.В.

(подпись) (Ф.И.О.)

Экспертное заключение

Совета специальности при кафедре «Антикризисного и корпоративного управления» о программе и методическим указаниям по прохождению преддипломной практики, предусмотренной учебным планом специальности 080103 «Национальная экономика».

Рассмотрев структуру, содержание и качество оформления программы практики, учебного плана специальности, Совет специальности отмечает:

- содержание программы соответствует Государственному образовательному стандарту специальности 080103 высшего профессионального образования в части выполнения требований, предъявляемых к уровню профессиональной квалификации выпускников, их знаний, умений и навыков ;

- междисциплинарная логика и соотношение объемов основных разделов (тем) достаточно обоснованы;

- информационно-методическое обеспечение самостоятельной работы студентов достаточное.

Совет рекомендует обратить внимание на использование активных методов обучения, разработку деловых игр и ситуаций.

На основании вышеизложенного Совет предлагает утвердить программу и методические указания по прохождению ознакомительной практики.

Председатель Совета _________________ д.э.н., профессор Мишурова И.В.

Члены Совета _________________

_________________

«____» _________________ 2007 г.

РЕЦЕНЗИЯ

на дипломную работу « Разработка программы оптимизации налогообложения как инструмента антикризисного (корпоративного) управления (на примере Амвросиевского УГГ)»

студентки Макаренко Инны Владимировны

Дипломная работа студентки Макаренко Инны Владимировны посвящена очень актуальной на современном этапе теме, так как неправильная программа системы налогообложения может привести предприятие к негативным последствиям, вплоть до банкротства. Поэтому считаю, что поднятая проблема на данном этапе для предприятия Амвросиевского УГГ имеет первостепенное значение.

В первом разделе студентка рассматривает использование взаимоствязей налогового и гражданского законодательства в целях оптимизации налогообложения, оптимизацию налогообложения , как важную составляющую деятельности предприятия с помощью планирования отдельных налогов, рассматривает учетную политику предприятия , как элемент программы оптимизации налогообложения .

Во втором разделе приводится анализ финансового состояния Амвросиевского УГГ с приведенными расчетами в каждом конкретном случае, анализируемых факторов, которые повлияли на финансовое состояние предприятия. Расчеты проведены с учетом методики анализа финансового состояния, которую применяют на предприятии. Кроме того, проведен анализ общего режима налогообложения предприятия, рассмотрен налоговый и отчетный периоды.Все расчеты произведены грамотно в соответствии с действующим законодательством.

В третьем разделе студентка дает рекомендации оптимизации налогооблоржения при различных системах налогообложения, а именно при помощи упрощенной системы налогообложения и путем комбинирования различных режимов налогообложения.

Данная дипломная работа была обсуждена на технико-экономическом совете предприятия, с принятием организационных выводов.

Считаю, что дипломная работа целиком и полностью соответствует теме и заданию. Эта тема очень актуальна и ей не место в рамках одной дипломной работы. Поэтому студентка в ней доказала, что готова на практике использовать полученные знания и разрабатывать свою оценку той или иной ситуации налогообложения предприятия.

Дипломная работа заслуживает оценку «отлично», а Макаренко И.В. полностью заслуживает присвоения квалификации по полученной специальности в Вашем университете.

Старший экономист планового отдела

Амвросиевского УГГ Семенчук Г.П.

СОДЕРЖАНИЕ

Введение………………………………………………………………………………....7

1.Оптимизация налогообложения, как важная составляющая

деятельности предприятия………………………………………………………14

1.1 Использование взаимосвязей налогового и гражданского

законодательства в целях оптимизации налогообложения в России………….…..14

1.2. Оптимизация налогообложения с помощью планирования

отдельных налогов……………………………………………………………..17

1.3.Учетная политика организации, как элемент программы

оптимизации налогообложения ……………………………………………...26

1.4.Налогообложение малого предпринимательства в России……………..….34

1.5. Налогообложение лизинговых операций…………………………………….45

2. Анализ финансового состояния Амвросиевского управления по

газоснабжению и газификации…………………………………………………50

2.1.Общая организационная характеристика Амвросиевского

управления по газоснабжению и газификации……………………………50

2.2. Анализ общего режима налогообложения…………………………………...55

2.3.Налоговый период. Отчетный период……………………………….…….….67

2.4. Налоги в ситеме доходов бюджета…………………………..……………68

3. Рекомендации оптимизации налогообложения при разхличных

системах налогообложения……………………………………………………72

3.1.Направления усовершенствования налогообложения………………………72

3.2.Оптимизация налогообложения предприятия при помощи

упрощенной системы налогообложения…………………………………..….77

3.3. Оптимизация налогообложения путем комбинирования

различных режимов налогообложения………………………………………79

Заключение………………………………………………………………………...82

Список информационных источников………………………………………….83

Приложения

ВВЕДЕНИЕ

В условиях перехода от преимущественно централизованно планируемой экономики к рыночной, существенно изменяются методы воздействия государства на социально-экономическое развитие. Одним из сильнейших рычагов, регулирующих экономические взаимоотношения товаропроизводителей с государством, становится налоговая система, которая строится так, чтобы отвечать принятым требованиям благоприятного развития рыночной экономики. От прогрессивности этой системы, ее четкой направленности на поощрение предпринимательской деятельности в значительной мере зависят темпы экономического роста.

Налоговая система является важным инструментом проводимой экономической реформы. Она должна быть гибкой, стимулировать развитие передовых, эффективных производств и, в то же время, не быть тяжелым бременем ни для предпринимателей, ни для населения.

Налоги являются одним из наиболее эффективных инструментов косвенного регулирования экономических процессов. Обоснованный, с учетом экономических реальностей, характеризующих текущую ситуацию, комплекс налоговых мер, способен оказать существенное влияние на экономическое поведение хозяйствующих субъектов, усиливать экономическую и инвестиционную активность.

Государственное регулирование экономики посредством использования налоговых рычагов в первую очередь должно быть направленно на обеспечение и поддержание сбалансированного роста, эффективное использование ресурсов, стимулирование инвестиционной и предпринимательской активности. Эффективной может считаться только та налоговая политика, которая стимулирует накопление и инвестиции.

Действующие в настоящий момент чрезмерно высокие ставки налогов способствуют углублению накопившихся противоречий и вызывают тотальное уклонение от налогов. С позиции, стоящих перед Россией экономических проблем и осуществляемых ныне преобразований, целями налоговой политики должны стать раскрепощение сил рынка, преодоление потери гибкости производства, стабилизация экономики, стимулирование развития приоритетных сфер деятельности и структурных сдвигов.

Формирование налоговой политики должны строиться на соблюдении следующих принципов:

- стабильность налоговой системы;

- одинакового налогообложения производителей, независимо от отраслевой принадлежности предприятия и формы собственности;

- одинаковых условий налогообложения для предпринимателей, занятых в производстве и потребителей.

Средством достижения этих целей может стать существенное понижение совокупного уровня налогового изъятия посредством снижения предельных ставок налогов и прогрессивности шкалы налогообложения. В этом случае воздействие на производство осуществлялось бы через изменение величины налоговой ставки и систему целевых налоговых льгот.

Высокий уровень налогообложения неизбежно вызывает у предприятия стремление переложить тяжесть налогового бремени на конечного потребителя, включив всю сумму налогов в цену товаров. В результате цена производителя (включающая в себя издержки, налоги и минимальную прибыль, остающуюся после уплаты налогов) нередко превышает ту, которую может заплатить покупатель. Следствием увеличения ставок и количества, изымаемых государством налогов фактически всегда является усиление инфляционных тенденций.

В настоящее время все предприятия уплачивают одинаковые налоги.

Согласно Налогового Кодекса Украины предусмотрена двухуровневая система взимания налогов:

- общегосударственные налоги и сборы;

-местные налоги и сборы.

Общегосударственные налоги и сборы обязательны к уплате предприятиями по всей территории Украины.К ним относятся:

1. Налог на добавленную стоимость

2. Акцизный сбор

3. Налог на прибыль предприятий

4. Налог на доходы физических лиц

5. Таможенная пошлина

6. Государственная пошлина

7. Налог на недвижимое имущество

8. Плата (налог) за землю

9. Рентные платежи

10. Налог с владельцев транспортных средств

11. Налог на промысел

12. Сбор за геологоразведочные работы, выполненные за счет Государственного бюджета

13. Сбор за специальное использование природных ресурсов

14. Сбор за загрязнение окружающей среды

15. Сбор на обязательное социальное страхование

16. Сбор на обязательное государственное пенсионное страхование

17. Сбор в Государственный инновационный фонд

18. Плата за торговый патент на некоторые виды предпринимательской деятельности

19.Отчисления и сбор на строительство, ремонт и содержание автомобильных дорог

Местные налоги и сборы устанавливаются согласно Налогового Кодекса Украины и обязательны к уплате на территории соответствующих субъектов. К ним относятся:

Местные налоги

1. Налог с рекламы

2. Коммунальный налог

Местные сборы (обязательные платежи)

1. Гостиничный

2. За парковку автотранспорта

3. Рыночный

4. За выдачу ордера на квартиру

5. Курортный

6. За участие в бегах на ипподроме

7. За выигрыш в бегах на ипподроме

8. За участие в игре на тотализаторе

9. За право использования местной символики

10. За право проведения кино- и телесъёмок

11. За право проведения местных аукционов, конкурсных распродаж и лотерей

12. За проезд по территории приграничных областей автотранспорта, который следует за границу

13. За выдачу разрешений на размещение объектов торговли

С владельцев собак

Как видим, основными являются налог на прибыль, который составляет 25%, налог на добавленную стоимость – 20%, налог на доходы физических лиц -15%. Эти налоги уплачивают практически все предприятия вне зависимости от вида деятельности и они составляют основную массу платежей в бюджет. Эти платежи влияют на повышение цены готовой продукции и создают предпосылки к уклонению от налогообложения, путем «обналичивания» денежной массы посредством фирм-однодневок и выплаты «черной» заработной платы.

Вопрос о размерах критического налогообложения давно волнует политиков, ученых, практиков. Исследуя связь между величиной ставки налогов и поступлением в государственный бюджет, американский экономист Артур Лаффер показал, что не всегда повышение ставки налога ведет к росту налоговых доходов государства. Он попытался теоретически доказать, что при ставке подоходного налога выше 50% резко снижается деловая активность фирм и населения в целом. Основные точки для анализа:

-ставка налога равна 0: поступлений в бюджет нет;

-ставка налога равна 100%: поступлений в бюджет также нет (в легальной экономике никто не работает, все уходит в "теневую экономику");

-точка А: при этом значении достигается максимум поступлений в бюджет.

Если налоговая ставка превышает объективную границу (точка А), то налоговые поступления начнут уменьшаться. А.Лаффер доказал, что один и тот же по величине доход в государственный бюджет может быть обеспечен и при высокой, и при низкой налоговых ставках. Однако на практике идеи Лаффера использовать трудно, так как сложно определить, на левой или на правой стороне кривой находится экономика страны в данный момент. Так, из-за ошибки в этом определении "эффект Лаффера" не сработал в период президентства Рейгана: хотя снижение налогов и привело к росту деловой активности в стране, но оно затруднило реализацию социальных программ.

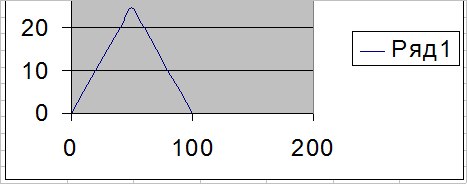

Это положение можно проиллюстрировать графически.

Рис.1 Размеры налогообложения

Конечно, трудно рассчитывать, что на основе только теории можно построить идеальную шкалу налогообложения. Теория должна быть основательно откорректирована на практике. Немаловажное значение в оценке ее справедливости имеют национальные, культурные и психологический фактор. Американцы, например, считают, что при такой ставке налога, как в Швеции (75%), в США никто не стал бы работать в легальной экономике. Вообще же считается, что высшая ставка подоходного налогообложения должна находиться в пределах 50-70%.

Кроме общего режима налогообложения Законом Украины "О системе налогообложения" предусмотрены специальные (упрощенные) режимы налогообложения, которые включают в себя систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), упрощенную систему налогообложения, систему налогообложения в виде единого налога на вмененный доход и систему налогообложения при выполнении соглашений о разделе продукции. Наиболее широко может применяться упрощенная система налогообложения. Ставки налога здесь следующие: 6% при налоговой базе «доходы» и 10% при налоговой базе «доходы, уменьшенные на величину расходов». При этом уплата налога в этой системе налогообложения заменяет уплату следующих налогов: налога на прибыль организаций, единого социального налога, налога на имущество и исключает предприятие из плательщиков налога на добавленную стоимость. Как видим, единый налог, уплачиваемый в связи с применением упрощенной системы налогообложения снимает бремя основных налогов.

Целью настоящей работы было найти рзработка программы оптимизации налогообложения предприятий. Это позволяет снизить налоговое бремя для субъектов хозяйствования, что приведет к развитию этого сегмента рынка, выведет из «теневой экономики» большую часть предприятий, будет способствовать развитию правовых отношений в Украине и обеспечит значительный рост поступлений в бюджеты всех уровней.

В связи с поставленной целью необходимо решить следующие задачи:

1. Анализ общего режима налогообложения и пути выработки оптимальной налоговой политики

2. Анализ упрощенного режима налогообложения, его достоинства и недостатки

3. Оптимизация налогообложения путем комбинирования различных режимов налогообложения.

Налоговая система Украины начала создаваться в 1991 г. и до сих пор находится на стадии формирования и перманентного реформирования. Этот процесс не может проходить без учета мирового опыта и тенденций, связанных с углублением международного разделения труда и увеличением перераспределения капиталов и рабочей силы, способствующих интернационализации налоговых систем разных стран. Это означает, что при сохранении определенных особенностей налогообложения в каждой стране у налоговых систем появляется все больше общих черт.

В соответствии с поставленной целью и в разрезе решаемых задач в данной работе будут рассматриваться налоги, уплачиваемые предприятиями вне зависимости от видов деятельности и заменяемые системы налогообложения (налог на прибыль, налог на добавленную стоимость).

Законные методы оптимизации, путем использования комплекса предоставляемых государством льгот снизят уровень экономической преступности в стране и снимут необходимость уплаты нелегальных налогов, попросту взяток.

1. ОПТИМИЗАЦИЯ НАЛОГООБЛОЖЕНИЯ КАК ВАЖНАЯ СОСТАВЛЯЮЩАЯ ДЕЯТЕЛЬНОСТИ ПРЕДПРИЯТИЯ

1.1. Использование взаимосвязей налогового и гражданского

законодательства в целях оптимизации налогообложения в России

Действующая в настоящее время система законодательства, существующие соотношения между различными его отраслями- гражданским, налоговым, бухгалтерским, таможенным и т. д. - позволяют оптимизировать налоговые платежи.

Из сделок налогоплательщика, совершаемых на основании договора, возникает большинство объектов налогообложения. Поэтому договорная политика организации является одним из действенных инструментов налогового планированияи фактором, определяющим уровень налогового бремени.

По виду возникающих обязательств договоры, согласно ч. II Гражданского кодекса РФ, делятся на 24 укрупненные группы:

1)Договор купли-продажи — гл. 30 ГК РФ (ст. 454-566).

2)Договор мены - гл. 31 ГК РФ (ст. 567-571).

3)Договор дарения - гл. 32 ГК РФ (ст. 572-582).

4)Договор ренты и пожизненного содержания с иждивенцем — гл. 33 ГК РФ (ст. 583-605).

5)Договор аренды - гл. 34 ГК РФ (ст. 606-670).

6)Договор найма жилого помещения — гл. 35 ГК РФ (ст. 671-688).

7)Договор безвозмездного пользования — гл. 36 ГК РФ (ст. 689-701).

8)Договор подряда - гл. 37 ГК РФ (ст. 702-768).

9)Договор на выполнение научно-исследовательских, опытно-конструкторских и технологических работ — гл. 38 ГК РФ (ст. 769-778).

10) Договор возмездного оказания услуг — гл. 39 ГК РФ (ст. 779-783).

11) Договор перевозки - гл. 40 ГК РФ (ст. 784-800).

12)Договор транспортной экспедиции — гл. 41 ГК РФ (ст. 801-806).

13)Договор займа и кредита - гл. 42 ГК РФ (ст. 807-823).

14)Договор финансирования под уступку денежного требования — гл. 43 ГК РФ (ст. 824-833).

15)Договор банковского вклада — гл. 44 ГК РФ (ст. 834-844).

16)Договор банковского счета — гл. 45 ГК РФ (ст. 845-860)..

17)Договор хранения - гл. 47 ГК РФ (ст. 886-926).

18)Договор страхования - гл. 48 ГК РФ (ст. 927-970)..

19)Договор поручения - гл. 49 ГК РФ (ст. 971-979).

20)Договор комиссии - гл. 51 ГК РФ (ст. 990-1004).

21)Агентский договор - гл. 52 ГК РФ (ст. 1005-1011).

22)Договор доверительного управления имуществом — гл. 53 ГК РФ (ст. 1012-1026).

23)Договор коммерческой концессии — гл. 54 ГК РФ (ст. 1027-1040)..

24) Договор простого товарищества — гл. 55 ГК РФ (ст. 1041-1054).

Организация может влиять на трактовку осуществляемых хозяйственных операций с точки зрения гражданского законодательства с тем, чтобы:. изменить их налоговые последствия, создав для себя наиболее выгодный ре-жим налогообложения.

Хозяйствующие субъекты могут гибко влиять на трактовку осуществляемых хозяйственных операций с точки зрения гражданского законодательства с тем, чтобы, изменив их налоговые последствия, создать для себя наиболее выгодный режим налогообложения. При заключении или изменении хозяйственного договора следует оценивать в комплексе все его налоговые последствия по НДС; налогу с продаж; налогу на прибыль; налогу на имущество предприятий; ЕСН и другим наиболее значимым налогам для конкретного хозяйствующего субъекта.

Договорной политикой целесообразно считать использование возможностей выбора типа договора, партнера сделки, условий хозяйственных договоров с целью достижения желаемого финансового результата или определенной структуры активов организации.

Таким образом, одни и те же хозяйственные операции, т. е. операции с одинаковыми финансовыми и материальными потоками, юридически могут быть оформлены совершенно по-разному, что существенно изменит их последствия как для целей бухгалтерского учета, так и для целей налогообложения, а следовательно, и финансовое положение организации в целом.

Налоговые аспекты договорной политики хозяйствующих субъектов проявляются при выборе между договорами поставки и комиссии; между договорами поставки на условиях предоплаты и договором комиссии; между меной и зачетом однородных денежных требований; между приобретением и арендой основного средства; установлением перехода права собственности по оплате или по отгрузке и др. Выбор того или иного вида договора в целях оптимизации налоговых обязательств организации во многом индивидуален для каждой конкретной ситуации и требует детального анализа с точки зрения правового регулирования , налогообложения, а также с точки зрения влияния на финансовые результаты деятельности организации.

Таким образом, договорная политика может эффективно использоваться в целях налоговой оптимизации. Конечно же, возможность использования данного элемента налогового планирования зависит от конкретной ситуации, при этом необходимо принимать во внимание не только нормы налогового законодательства, но и обязательно гражданского. Только тогда договорная политика может действительно способствовать оптимизации налоговых обязательств хозяйствующего субъекта и снижению размера налогового бремени.

1.2. Оптимизация налогообложения с помощью

планирования отдельных налогов

Планирование отдельных налогов осуществляется по различным элементам налогов: объекту налогообложения, налоговой базе, налоговому периоду, налоговой ставке, порядку исчисления и сроку уплаты конкретного налога.

Оптимизация налога на прибыль является важнейшим моментом принятия предпринимательских решений, так как данный налог оказывает непосредственное воздействие на финансовые результаты деятельности хозяйствующего субъекта, исходя из принятой им экономической стратегии.

Основные направления оптимизации налога на прибыль:

1. Обоснование и документальное подтверждение расходов, направленных на получение дохода от реализации продукции, работ, услуг и внереализационного дохода.

2. Обоснование критериев отнесения расходов к текущим, а не к расходам будущих периодов.

3. Включение в текст договоров формулировок по расходам.

4. Обоснование отнесения расходов к косвенным в целях их учета для целей налогообложения прибыли в текущем периоде в полном объеме.

5. Осуществление контроля за размером расходов, регулируемых для целей налогообложения прибыли: представительские, командировочные, страхование работников и имущества и ряд других.

6. Подписание договоров с покупателями, предусматривающих во всех возможных случаях переход права собственности по мере оплаты, учитывая Закон Украины «О системе налогообложения» и то обстоятельство, что контрагент по таким договорам не имеет возможности продавать такое имущество до момента его оплаты.

7. Обоснование в договорах наличия штрафных санкций исходя из раздела 1 статьи 11 Закона Украины «О системе налогообложения».

8. Обоснование сомнительности долгов в целях обеспечения возможности формирования резервов по сомнительным долгам.

9. Обоснование создания или не создания резервов, учитываемых в соответствии с Налоговым кодексом при формировании прибыли для целей налогообложения: на ремонт, на обесценение ценных бумаг, на возможные потери по ссудам и др.

10. Утверждение расходов на ремонт не амортизируемого имущества.

11. Обоснование способа начисления амортизации по амортизируемому имуществу с учетом рассмотренных выше вариантов по бухгалтерскому и налоговому учету.

12. Рассмотрение возможностей применения ускоренной амортизации, в том числе путем приобретения имущества путем финансового и оперативного лизинга.

13. Рассмотрение возможности оптимизации расходов на оплату труда, учитываемых для целей налогообложения прибыли в части включения в них различных премиальных выплат, связанных с производственной деятельностью (за производственные результаты, за финансовые показатели деятельности организации, выполнение функций в соответствующие сроки и др.) с учетом налоговых последствий для исчисления единого социального налога.

14. Рассмотрение возможности оформления безвозмездного получения имущества

от акционеров (участников), чья доля в капитале общества превышает 50%.

15. Другие направления.

Занимаясь оптимизацией налога на прибыль, целесообразно исходить из общей стратегии фирмы, ориентированной на удовлетворение интересов собственников как путем максимизации чистой прибыли, так и другими путями, всесторонне оценивая влияние изменений суммы налога на прибыль и соответственной суммы чистой прибыли на величину показателей эффективности финансовой деятельности хозяйствующих субъектов.

Также можно рассмотреть налоговое планирование в сфере малого бизнеса. С 2001г. предприятия малого бизнеса могут применять упрощенную системы налогообложения и являться плательщиками единого налога на вмененный доход (подробно рассматривается во 2й главе данной работы).

Так как переход на упрощенную систему налогообложения осуществляется организациями добровольно и самостоятельно, то выбирая объект налогообложения, следует проанализировать свои расходы с точки зрения их величины и соответствия перечню расходов, уменьшающих полученные доходы. Затем следует просчитать величину налогового изъятия в каждом из вариантов налоговой базы и сделать соответствующие выводы.

Давая экспертную оценку изменениям, вносимым в упрощенную систему налогообложения, можно констатировать снижение налоговой нагрузки налогоплателыциков по сравнению с традиционной системой, действующей в настоящее время. Это объясняется следующими факторами:

- снижением ставки налога для налогоплательщиков, уплачивающих единый налог с доходов без вычета из них расходов, с 10 до 6%, а для плательщиков, уплачивающих налог с доходов за вычетом из него расходов, — с 30 до 10%;

- уменьшением объекта обложения единым налогом для организаций, уплачивающих его с доходов за вычетом расходов;

- замещением единым налогом большего числа значимых с точки зрения налоговой нагрузки налогов.

При планировании единого налога при упрощенной системе налогообложения организации должны анализировать целесообразность перехода на него, грамотно выбирать объект налогообложения и осуществлять планирование налогов, уплачиваемых при данном специальном налоговом режиме.

Оптимизация косвенного налогообложения происходит, прежде всего, по налогу на добавленную стоимость, процесс планирования которого зависит от того, что, во-первых, является ли анализируемое предприятие конечным в цепочке производства и реализации соответствующих товаров, работ и услуг и соответственно целесообразно ли ему использовать освобождения от исполнения обязанностей налогоплательщика по налогу на добавленную стоимость и производить реализацию товаров, работ, услуг, освобождаемых от НДС; во-вторых, потребляют ли продукцию, работы, услуги данного предприятия другие хозяйствующие субъекты и соответственно целесообразно ли ему использовать освобождение от исполнения обязанностей налогоплательщика по налогу на добавленную стоимость и производить реализацию товаров, работ, услуг, освобождаемых от НДС, так как в данном случае льготы по НДС имеют «мнимый характер». Рассмотрим первую ситуацию.

Занимаясь налоговым планированием налога на добавленную стоимость в первом случае хозяйствующим субъектам целесообразно рассмотреть возможность освобождения от исполнения обязанностей налогоплательщика НДС.

Хозяйствующим субъектам, являющимся конечными звеньями в цепочке производства и реализации товаров, работ и услуг, облагаемых налогом на добавленную стоимость, занимаясь налоговым планированием налога на добавленную стоимость, целесообразно рассмотреть возможность осуществления операций, не подлежащих налогообложению (освобождаемых от налогообложения).

Занимаясь вопросами налогового планирования, хозяйствующие субъекты должны помнить, что в случае, если ими осуществляются операции, подлежащие налогообложению, и операции, не подлежащие налогообложению (освобождаемые от налогообложения), они обязаны вести раздельный учет таких операций.

Рассмотрим вторую ситуацию.

Необходимо отметить, что в результате одностороннего подхода к минимизации НДС (например, по использованию операций, не подлежащих налогообложению, согласно ст. 14 Налогового кодекса, или освобождение от исполнения обязанностей налогоплательщика НДС) предприятие, осуществляющее последующую реализацию своей продукции, получает мнимую льготу для целей налогообложения. Например, организация, имеющая освобождение от НДС, все суммы НДС, уплачиваемые своим поставщикам, относит на расходы, в то время как реализация продукции данной компании осуществляется без предъявления НДС покупателям. При этом эти покупатели, оплачивая товары, работы, услуги, не имеют права на налоговый вычет соответствующей суммы НДС.

Налоговое планирование НДС заключается не столько в применении освобождений, сколько в необходимости четко и правильно документально оформлять все суммы НДС, уплаченные поставщикам, так как только надлежащим образом оформленные документы позволяют производить налоговый вычет по НДС; вести счета-фактуры (прежде всего по приобретенным материальным ценностям, работам, услугам); ускорять процесс заготовки всех материальных ценностей и минимизировать срок от предоплаты до фактического оприходования ТМЦ; ускорять процесс выполнения сторонними организациями работ и услуг производственного назначения и их приемки в отчетном периоде с подтверждением этого факта актами сдачи-приемки этих работ, чтобы была возможность произвести налоговый вычет по НДС в отчетном периоде.

При налоговом планировании налога на добавленную стоимость необходимо учитывать, что налогообложение ряда товаров производится по налоговой ставке 10% и по ставке 0%. Для налогового планирования необходимо четко соблюдать порядок подтверждения права на получение возмещения при налогообложении по ставке 0%.

Для целей налогового планирования НДС и оптимизации денежных потоков необходимо грамотно определять момент определения налоговой базы при реализации (передаче) товаров (работ, услуг)с учетом общих положений по учетной политике организации.

При исчислении налога на добавленную стоимость моментом определения налоговой базы в зависимости от принятой налогоплательщиком учетной политики для целей налогообложения является:

1)для налогоплательщиков, утвердивших в учетной политике для целей налогообложения момент определения налоговой базы по мере отгрузки и по предъявлению покупателю расчетных документов, — день отгрузки (передачи) товара (работ, услуг);

2) для налогоплательщиков, утвердивших в учетной политике для целей налогообложения момент определения налоговой базы по мере поступления денежных средств, — день оплаты отгруженных товаров (выполненных работ, оказанных услуг).

Основное значение для оптимизации налога на добавленную стоимость имеет своевременное и грамотное осуществление налоговых вычетов. Как для обоснования права на налоговый вычет по налогу на добавленную стоимость в частности, так и для целей налогового планирования в целом важное значение имеют правильное оформление и своевременное выставление счетов-фактур.

Важное значение для целей налогового планирования имеет своевременное возмещение {возврат или зачет) налога на добавленную стоимость.

Косвенные налоги являются крайне обременительными для хозяйствующих субъектов. Поэтому крайне важно знать законные способы их оптимизации этом числе по денежным потокам.

Оптимизация косвенных налогов позволяет хозяйствующим субъектам получать существенную налоговую экономию и формировать значительные дополнительные финансовые ресурсы для своего экономического роста.

Для оптимизации налога на имущество весьма важны следующие моменты:

1. Необходимо произвести расчеты но тем элементам учетной и договор ной политики, которые оказывают влияние на величину данного налога. К ним, в частности, относятся: определение вариантов начисления амортизации по основным средствам, вариантов переоценки основных средств и др. При этом следует помнить, что так как источником налога на имущество у предприятий являются прочие расходы, учитываемые при налогообложении прибыли, то снижение величины данного налога в определенной степени нивелируется увеличением суммы налога на при быль. Поэтому необходимо производить одновременно расчеты по всем логам, на размер которых оказывает влияние тот или иной элемент учетной политики.

2. Целесообразно проанализировать возможности применения определенных льгот по налогу на имущество.

При применении льгот по налогу на имущество следует руководствоваться нормами, закрепленными в ряде специальных документов, строго придерживаясь определений, содержащихся в них, тогда предприятие будет застраховано от ошибок при применении конкретной льготы.

Для целей планирования налога на имущество важно, что в ряде случаев, когда предприятие не может воспользоваться льготой в полном объеме, можно приме нить иную льготу и уменьшить сумму налога частично.

Использование льгот по налогу на имущество для целей его оптимизации

требует:

- определения вида льготы, используемой в полном объеме либо частично;

- подтверждения правомерности использования соответствующей ль с учетом действующих требований;

-обеспечения раздельного учета льготируемого и нельготируемого имущества.

Все это позволяет минимизировать налог на имущество.

3. Еще одним направлением оптимизации налога на имущество является использование предоставляемых законом возможностей по уплате налога по месту нахождения обособленных подразделений, где законодательными

органами субъектов Украины могут быть установлены разные ставки.

Согласно закону, предприятия, в состав которых входят территориально

обособленные подразделения, не имеющие отдельного баланса и расчетного (текущего) счета, зачисляют налог на имущество предприятий в доходы бюджетасубъектов Украины и местных бюджетов по месту нахождения указанных подразделений в сумме, определяемой как произведение налоговой ставки, действующей на территории субъекта Украины, на которой расположены эти подразделения,настоимость налогооблагаемого имущества этих подразделений. При этом уплате в бюджет по месту нахождения головного предприятия подлежит разница между суммой налога на имущество, исчисленной головным предприятием в целом по предприятию, и суммами налога, уплаченными головным предприятием в бюджеты по месту нахождения территориально обособленных подразделений, не имеющих отдельного баланса и расчетного (текущего) счета.

Также можно рассмотреть варианты оптимизации единого социального налога.

Оптимизация налога на доходы физических лиц организациями и индивидуальными предпринимателями, производящими выплаты физическим лицам, возможна, прежде всего путем оптимизации объекта налогообложения. Объектом налогообложениядля них признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг (за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам.

При планировании НДФЛ следует ориентироваться на содержание договором, заключенных с работниками, а не на название договоров.

Налоговое планирование НДФЛ возможно также на основе грамотного определения сумм, не подлежащих налогообложению. Для оптимизации НДФЛ необходима также учитывать существующие налоговые льготы по данному налогу.

Для исчисления и уплаты налога установлена регрессивная шкала налоговых ставок и ставокраспределения платежей между различными бюджетами в зависимости от величины выплаченных доходов,которая является существенным элементом налогового планирования.

Для целей налогового планирования важное значение имеет также грамотное определение даты осуществления выплат и иных вознагражденийили получение доходов, которая определяется как день начисления выплат и иных вознагражден в пользу работника (физического лица, в пользу которого осуществляются выплаты).

При планировании налога на доходы физических лиц необходимо учить» что определенные виды доходов физических лиц не подлежат налогообложению.

При налоговом планировании необходимо также обращать пристальное внимание на возможность получения соответствующих налоговых вычетов.

При планировании прочих налогов необходимо особое внимание уделять возможности использования соответствующих льгот и освобождений.

1.3 Учетная политика организации, как элемент

программы оптимизации налогообложения

Ведение учетной политики ставит перед бухгалтерами и финансистами ряд сложных проблем не только в области формирования бухгалтерских показателей, но и по учету налоговых последствий принимаемых предпринимательскихрешений. С 2002 г. в условиях введения налогового учета особое значение приобретает учетная политика для целей налогообложение прибыли, которая может либо оформляться отдельным документом, либо включаться отдельным самостоятельным разделом в приказ по учетной политикехозяйствующего субъекта.

Под учетной политикой организации понимается принятая ею совокупность способов бухгалтерского учета — первичного наблюдения, стоимостного измерения текущей группировки и итогового обобщения фактов хозяйственной деятельности.

К способам ведения бухгалтерского учета относятся способы группировки и оценки фактов хозяйственной деятельности, погашения стоимости активов организации документооборота, инвентаризации, применения счетов бухгалтерского учета, системы регистров бухгалтерского учета, обработки информации и иные соответствующие способы и приемы.

Учетной политике присущи следующие основные принципы.

1.Единство учетной политики на предприятии.

2.Полнота отражения в бухгалтерском учете всех фактов хозяйственной деятельности.

3.Большая готовность к отражению в бухгалтерском учете потерь (расходов) и пассивов, чем потенциальных доходов и активов (так называемый принцип осмотрительности). К учету по возможности должны принимает те доходы, которые уже получены, а потери могут отражаться не только состоявшиеся, но и потенциальные.

4.Отражение в бухгалтерском учете фактов хозяйственной деятельности исходя не только из их правовой формы, но и из экономических фактов и условий хозяйствования (требование приоритета содержания перед формой).

5.Тождество данных аналитического учета оборотам и остаткам по счетам статистического учета на 1-е число каждого месяца, а также показателей бухгалтерской отчетности данным синтетического и аналитического учета (требование непротиворечивости).

Помимо этого, при формировании учетной политики изначально предполагается, что:

- активы и обязательства организации существуют обособленно от активов и обязательств собственников этой организации и активов и обязательств других организаций (допущение имущественной обособленности);

- организация будет продолжать свою деятельность в обозримом будущем и у нее отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности и, следовательно, обязательства будут погашаться в установленном порядке (допущение непрерывности деятельности);

- принятая организацией учетная политика применяется последовательно от одного отчетного года к другому (допущение последовательности применения учетной политики);

- факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами (допущение временной определенности факторов хозяйственной деятельности).

Основными факторами, влияющими на выбор и обоснование учетной политики, являются следующие:

- организационно-правовая форма собственности (ООО, ЗАО, ОАО, ГУП, производственный кооператив и т. д.);

- отраслевая принадлежность или вид деятельности (промышленность, строительство, торговля, посредническая деятельность, услуги и т. д.);

- масштабы деятельности, (объем продаж, среднесписочная численность работающих и т. п.);

- соотношение с системой налогообложения (освобождение от различных налогов, ставки, льготы и освобождения);

- возможность принятия самостоятельных решений в вопросах ценообразования либо ее отсутствие из-за антимонопольного регулирования и из-за регулирования цен в естественных монополиях (связи, газа, электроэнергии), регулирования цен на социально значимые товары;

- система информационного обеспечения деятельности предприятия;

- наличие необходимой базы данных;

-наличие определенного квалификационного уровня персонала и действующей системы его материальной заинтересованности в эффективной хозяйственной деятельности предприятия и ответственности за выполняемые функции;

- цели и задачи экономического развития предприятия на перспективу;

-внешние факторы (наличие или отсутствие инфляционных процессов, сезонных факторов, конкуренции, состояние рынка, нормы гражданского и налогового законодательства, макроэкономическая ситуация и т. д.),

Следует отметить в виду, что выбор одного из нескольких вариантов конкретного элемента учетной политики зависит от многих внешних ивнутренних факторов.

Содержание и альтернативные варианты бухгалтерского учета организации

раскрываются в соответствующем приказе по учетной политике, который позволяет организовать ведение бухгалтерского учета таким образом, чтобы

максимально воздействовать на финансовые результаты деятельности

предприятия, повышать его платежеспособность, избегать различного

рода разногласий с налоговыми органами при документальных проверках и финансовых санкций за нарушение налогового и бухгалтерского законодательства.

Учетной политикой организации утверждается :

-рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для его ведения;

-формы первичных документов, применяемых для оформления хозяйственных операций, по которым не предусмотрены типовые формы первичных документов в соответствии с правилами, изложенными в п. 13 приказ Минфина Украины от 29.07.1998 г. № 34н «Об утверждении Положения по ведениюбухгалтерского учета и бухгалтерской отчетности в Украине»;

-правила документооборота и технология обработки учетной информации;

-порядок контроля за хозяйственными операциями;

-перечень статей затрат;

-перечень лиц, имеющих право подписи первичных документов;

-перечень подотчетных лиц и сроки представления отчетов по выданным подотчетным суммам, в том числе командировочным расходам;

-создание комиссии по приему и выбытию основных средств, списанию МБП и т. д.;

-порядок и сроки хранения документов;

-системное положение о премировании

-другие решения, необходимые для организации бухгалтерского учета

В настоящее время существует учетная политика двух видов:

-для целей ведения бухгалтерского учета;

-для целей налогообложения.

В частности, организация в соответствии налоговым законодательством Украины может в своей учетной политике определить следующие основные моменты:

-организационно-технические вопросы ;

-метод определения доходов и расходов ;

-порядок уплаты налога на прибыль и авансовых платежей по обособлений подразделениям организации ;

-налоговый учет амортизируемого имущества ;

-метод оценки сырья и материалов при их списании в производство ;

-метод оценки покупных товаров при их реализации ;

-метод оценки ценных бумаг при их реализации и ином выбытии ;

-порядок формирования резервов сомнительных долгов ;

-порядок формирования резервов по гарантийному ремонту и гарантий по обслуживанию ;

-порядок уплаты налога на прибыль.

Кроме того, согласно налоговому законодательству Украины, организация может закрепить в учетной политике для целей налогообложения дату возникновения обязанности по уплате НДС: по мере отгрузки и предъявлению покупателю расчетных документов или по мере поступления денежных средств. В соответствии с законодательством «Налог на добычу полезных ископаемых» налогоплательщик может вводить в учетной политике для целей налогообложения прямой или косвенный метод определения количества добытого полезного ископаемого. Особенности исчисления налогов, связанные с учетной политикой организации, закреплены и в других законодательных актах по налогам и сборам.

Так, под порядком определения доли расходов, подлежащих отражению в соответствующем налоговом или отчетном периоде, понимается схема распределения косвенных расходов, не относимых непосредственно на увеличение объемов незавершенного производства, стоимости готовой продукции, выполненных работ или оказанных услуг. Это общепроизводственные, общехозяйственные доходы, а также расходы на продажу.

При определенных условиях распределению могут подлежать расходы вспомогательных производств, обслуживающих производств и хозяйств, а также расходы по возмещению производственного брака Разница в подходах к распределению затрат для целей финансового учета I целей налогообложения определяется периодами, за которые производится распределение: для целей бухгалтерского учета себестоимость готовой продукции, (работ, услуг) и незавершенного производства определяется по состояние минимум) на конец каждого отчетного месяца, а для целей налогообложения конец отчетного (квартала) или налогового (календарного года) периода.

Кроме того, следует учитывать и такую немаловажную деталь: при формировании себестоимости продукции (работ, услуг) для целей финансового учета определяющимявляется наиболее правильное определение доли расходов в отношении отдельных видов продукции или ее переделов, а для целей налогообложения в отношении реализованной (проданной) продукции (выполненных работ, оказанных услуг).

Согласно Налогового кодекса Украины, в целях исчисления налога на добавленную стоимость дата реализации товаров (выполнения работ, оказания услуг) определяется в зависимости от принятой налогоплательщиком учетной Политики для целей налогообложения. Для налогоплательщиков, принявших в учетной политике для целей налогообложения дату возникновения налогового обязательства по мере отгрузки и предъявлению покупателю расчетных документов, как наиболее ранняя из дат: дата отгрузки товара (выполнения работ, оказания услуг); день оплаты товаров (работ, услуг); день предъявления покупателю счета-фактуры. Для налогоплательщиков, принявших в учетной политике для Целей налогообложения дату возникновения налогового обязательства по мере поступления денежных средств, как день оплаты товаров (работ, услуг).

Приведенные примеры достаточно выпукло показывают роль учетной политики в оптимизации налогообложения.

При помощи учетной политики можно оптимизировать способ начисления амортизации. Необходимо, прежде всего уточнить, какой для конкретного предприятия способ начисления амортизации по основным производственным фондам наиболее приемлем и есть ли необходимость в ускоренной или замедленной амортизации.

Опыт предприятий стран с развитой рыночной экономикой свидетельствует, что

чаще всего организации используют комбинированный метод, при котором амортизация зданий, сооружений, передаточных устройств, хозяйственного инвентаря начисляется линейным способом, а амортизация машин, оборудования, транспортных средств, дорогостоящего инструмента — в нарастающей или убывающейпрогрессии. При благоприятной конъюнктуре сбыта и цен предприятие стремитсяее амортизировать стоимость активной части производственных основныхфондов, а с ухудшением конъюнктуры — замедлить темпы амортизации.

Возможна и такая ситуация, когда предприятию в период освоения производства новой продукции, новых цехов, производств, секторов рынка целесообразно

начислять амортизационные отчисления с небольших сумм, а затем компенсировать иx по мере нарастания объемов производства и продаж изделий и услуг, пополучивших признание на рынке.

Оптимизация налогообложения через регулирование сумм амортизационных отчислений и величины себестоимости продукции может осуществляться предприятием путем приостановления начисления амортизации по объектам основных средств, переведенным на консервацию, а также подлежащим реконструкции и модернизации.

Одним из способов регулирования величины налога на имущество и амортизационных отчислений является переоценка основных средств.

Таким образом, при формировании учетной политики по конкретному направлению ведения организации бухгалтерского и налогового учета осуществляется выбор одного из нескольких способов, регламентированных бухгалтерским и налоговым законодательством Украины. При этом между бухгалтерским и налоговым учетом имеются существенные различия в способах оценки имущества и обязательств.

Важнейшие элементы учетной политики, которые воздействуют на уровень затрат, расходов, а следовательно, и на размер прибыли предприятия:

-способ начисления амортизации;

-способ оценки запасов материальных ресурсов;

-способ оценки незавершенного производства;

-способ оценки готовой продукции;

-создание резервных фондов.

Таким образом, зависимость финансовых показателей и учетной политики проявляется через методы оценки отдельных видов имущества и обязательств.

Учетная политика в области оценки балансовых остатков имущества воздействует на среднегодовую стоимость имущества, являющуюся базой для исчисления налога на имущество предприятия. В то же время налог на имущество, учитываемый в составе прочих расходов при исчислении налога на прибыль, воздействует на величину данного налога.

Формирование оптимальной учетной политики для целей налогообложения является основным элементом оптимизации налогообложения, оказывает непосредственное влияние на финансовое положение предприятия, обеспечивая рост собственного капитала, улучшение использования внеоборотные и оборотных активов.

Учетная политика является одним из существенных факторов, определяющих уровень налогового бремени хозяйствующего субъекта.

1.4.Налогообложение малого предпринимательства в России

Существуют для малого предпринимательства следующие системы налогообложения: общий режим налогообложения и упрощенная система налогообложения. Рассмотрим каждую более подробно.

При общем режиме налогообложения предприятие(организация )уплачивает все виды налогов и сборов.

В Российской Федерации устанавливаются следующие виды налогов и сборов: федеральные, региональные и местные.

К федеральным налогам и сборам относятся:

1)налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) единый социальный налог;

5) налог на прибыль организаций;

6) налог на добычу полезных ископаемых;

7) водный налог;

8) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

9) государственная пошлина.

К региональным налогам относятся:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

К местным налогам относятся:

1) земельный налог;

2) налог на имущество физических лиц.

Рассмотрим некоторые из них:

1.НДС- налог на добавленную стоимость.

Налогоплательщиками являются :

- организации;

- индивидуальные предприниматели.

Налогоплательщики имеют право на освобождение от исполнения обязанностей, связанных с исчислением и уплатой НДС, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров (работ, услуг) организаций или индивидуальных предпринимателей без учета НДС не превысила в совокупности один миллион рублей.

Лица, использующие право на освобождение, должны представить соответствующе письменноеуведомление и документы, которые подтверждают право на такое освобождение, в налоговый орган по месту своего учета. Документами, подтверждающими право на освобождение (продление срока освобождения), являются:

- выписка из бухгалтерского баланса

- выписка из книги продаж;

- выписка из книги учета доходов и расходов и хозяйственных операций (представляют индивидуальные предприниматели);

- копия журнала полученных и выставленных счетов-фактур.

Указанные уведомление и документы представляются не позднее 20-го числа месяца, начиная с которого эти лица начинают получать освобождение.

Объектом налогообложения является:

- реализация товаров (работ, услуг) на территории РФ, в том числе передача имущественных прав;

-передача права собственности на товары, результатов выполненных работ, оказание услуг на безвозмездной основе признается реализацией товаров (работ, услуг);

-передача на территории РФ товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые не принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций;

-выполнение строительно-монтажных работ для собственного потребления.

Налоговая база при реализацииналогоплательщиком товаров (работ, услуг), определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из рыночных цен, и без включения в них НДС. При реализации товаров по товарообменным операциям, реализации товаров на безвозмездной основе, передаче товаров при оплате труда в натуральной форме налоговая база определяется как стоимость указанных товаров (работ, услуг), исчисленная исходя из рыночных цен. Налоговая база, увеличивается на суммы: авансовых или иных платежей, полученных в счет предстоящих поставок товаров, выполнения работ или оказания услуг.

Налоговый период устанавливается как календарный месяц.

Для налогоплательщиков с ежемесячными в течение квартала суммами выручки отреализации товаров (работ, услуг) без учета налога, не превышающими один миллионрублей, налоговый период устанавливается как квартал.(НДС не считается нарастающим итогом).

Налоговые ставки: 18%, 10 % по перечню, установленному НКРФ,О % при экспорте.

Сумма налога исчисляется как соответствующая налоговой ставке процентная доля налоговой базы. Сумма налога, подлежащая уплате в бюджет, исчисляется по итогам каждого налогового периода, как уменьшенная на сумму налоговых вычетов, общая сумма налога. Если сумма налоговых вычетов больше суммы налога, то положительная разница между суммой вычетов и суммой налога подлежит возмещению налогоплательщику по его личному заявлению, поданному в ФНС.

Условия для принятия суммы «входного» НДС к вычету:

1.Товар, работы, услуги должны быть оплачены.

2.Товар, работы, услуги должны быть оприходованы.

3.Наличие счета-фактуры, оформленного надлежащим образом

4.Приобретенный товар, работы, услуги должны быть связаны с производственнойдеятельностью, или используемая в деятельности, которая сама облагается НДС (т.е перепродажа).

Порядок уплаты: в бюджет уплачивается разница между НДС, полученным от покупателей и НДС уплаченным поставщикам.

Сроки уплаты: плата налога по операциям, признаваемым объектом налогообложения производится по итогам каждого налогового периода. Исходя из фактической реализации (передачи) товаров за истекший налоговый период не позднее 20-го числа месяца, следующего за истекшим налоговым периодом:

-до 20.04, 20.07, 20.10, 20.01 (если налоговый период квартал);

-до 20.02,20.03,20.04,20.05 (если налоговый период- месяц).

2. ЕСН - единый социальный налог.

Налогоплательщиками налога признаются:

1) лица, производящие выплаты физическим лицам:

организации; индивидуальные предприниматели; физические лица, не признаваемые индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты.

Объектом налогообложения для налогоплательщиков признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по трудовым и гражданско-правовым договорам, предметом которых является выполнение работ, оказание услуг ( за исключением вознаграждений, выплачиваемых индивидуальным предпринимателям), а также по авторским договорам.

Не относятся к объекту налогообложения выплаты, производимые в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество (имущественные права), а также договоров, связанных с передачей в пользование имущества.

Объектом налогообложения для налогоплательщиков признаются доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их извлечением.

Налоговая база налогоплательщиков определяется как сумма выплат и иных вознаграждений, начисленных налогоплательщиками за налоговый период в пользу физических лиц.

При определении налоговой базы учитываются любые выплаты и вознаграждения вне зависимости от формы, в которой осуществляются данные выплаты, в частности, полная или частичная оплата товаров (работ, услуг, имущественных или иных прав), предназначенных для физического лица - работника, в том числе коммунальных услуг, питания, отдыха, обучения в его интересах, оплата страховых взносов по договорам добровольного страхования.

Налоговым периодом признается календарный год.

Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года.

Порядок исчисления, порядок и сроки уплаты налога :

1. Сумма налога исчисляется и уплачивается налогоплательщиками отдельно в федеральный бюджет и каждый фонд и определяется как соответствующая процентная доля налоговой базы.

2. Сумма налога, подлежащая уплате в Фонд социального страхования Российской Федерации, подлежит уменьшению налогоплательщиками на сумму произведенных ими самостоятельно расходов на цели государственного социального страхования, предусмотренных законодательством Российской Федерации.

3. Налог на имущество предприятий.

Налогоплательщиками налога признаются:

- российские организации;

- иностранные организации, осуществляющие деятельность в Российской Федерации через постоянные представительства и (или) имеющие в собственности недвижимое имущество на территории Российской Федерации, на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации.

Объектом налогообложения для российских организаций признается движимое и недвижимое имущество (включая имущество, переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета.

Налоговая база определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения.

При определении налоговой базы имущество, признаваемое объектом налогообложения, учитывается по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации.

В случае, если для отдельных объектов основных средств начисление амортизации не предусмотрено, стоимость указанных объектов для целей налогообложения определяется как разница между их первоначальной стоимостью и величиной износа, исчисляемой по установленным нормам амортизационных отчислений для целей бухгалтерского учета в конце каждого налогового (отчетного) периода.

Налоговый период и отчетный:

1 Налоговым периодом признается календарный год.

2. Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года.

3. Законодательный (представительный) орган субъекта Российской Федерации при установлении налога вправе не устанавливать отчетные периоды.

Налоговые ставки :

1.Налоговые ставки устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2процента.

2. Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

Условия и порядок исчисления и уплатыналогов при упрощенной системе налогообложения обложения регламентируются гл. 262 Налогового кодекса РФ, которая была введена в действие с 1 января 2003 г. Ранее процедуры работы при упрощенной системе налогообложения, учета и отчетности определялись Федеральным законом «Об упрощенной системе налогообложения, учета и отчетности», принятым 29 декабря 1995 г., а также рядом законодательных актов субъектов Российской Федерации, которые были приняты в его развитие.

Применительно к организациям упрощенная система налогообложения предусматривает замену уплаты налога на прибыль, НДС, налога с продаж, налога на имущество организаций и единого социального налога уплатой единого налога, исчисляемого по результатам хозяйственной деятельности организаций за налоговый период.

По отношению к индивидуальным предпринимателям предусматривается замена уплаты налога на доходы физических лиц, НДС, налога на имущество и единого социального налога с доходов, полученных от предпринимательской деятельности, а также выплат и иных вознаграждений, начисляемых ими в пользу физических лиц, уплатой единого налога, исчисляемого по результатам хозяйственной деятельности за налоговый период.

В настоящее время предприятия, перешедшие на упрощенную систему налогообложения, наряду с единым налогом уплачивают также таможенные платежи, государственную пошлину, земельный налог, налог на рекламу, лицензионные сборы и некоторые другие налоги, и сборы, а также страховые платежи по обязательному государственному пенсионному страхованию.

Налогоплательщики при упрощенной системе налогообложения фактически определяются заявительным образом. Для того чтобы организация могла перейти на упрощенную систему, необходимо чтобы она, во-первых, удовлетворяла ряду критериев и, во-вторых, выразила желание перейти на эту систему, подав заявление на право применения упрощенной системы.

Рассмотрим основные критерии, или требования, которым должна соответствовать организация, чтобы получить право на использование упрощенной системы налогообложения.

1.На упрощенную систему могут переходить только малые предприятия и организации. Размер организации фактически определяется объемом реализации. В соответствии со ст. 34612 НК РФ на указанную систему могут претендовать только те предприятия, у которых по итогам девяти месяцев года, когда подается заявление о переходе на упрощенную систему, доход от реализации не превышает 20 млн. руб. Для определения возможности перевода на упрощенную систему налогообложения доход от реализации рассчитывается в соответствии с требованиями ст. 249 НК РФ, установленными для дохода от реализации в целях обложения налогом на прибыль. Индивидуальные предприниматели вправе перейти на упрощенную систему налогообложения независимо от размера полученных ими доходов.

2. Необходимо чтобы организация удовлетворяла требованиям, касающимся уставного капитала. Так, на упрощенную систему налогообложения могут переходить только предприятия, у которых доля непосредственного участия других организаций составляет не более 25%. Исключение составляют организации, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, если среднесписочная численность инвалидов среди работников предприятия составляет не менее 50%, а их доля в фонде оплаты труда - не менее 25%.

3. Существует ограничение по численности занятых. Так, при упрощенной системе налогообложения средняя численность работников организации за налоговый период не должна превышать 100 человек.

4. Налоговый кодекс РФ устанавливает дополнительное ограничение на стоимость фондов организации, перешедшей на упрощенную систему налогообложения. У этих организаций остаточная стоимость основных средств и нематериальных активов не должна превышать 100 млн. руб.

5.Организация не должна иметь филиалов и представительств.

Не разрешается переход на упрощенную систему налогообложения:

-организациям и индивидуальным предпринимателям, занимающимся:

-банковской и страховой деятельностью, негосударственным пенсионным обеспечением, игорным бизнесом;

-производством подакцизных товаров, добычей и реализацией полезных ископаемых, за исключением общераспространенных;

-профессиональным участникам рынка ценных бумаг, инвестиционным фондам, ломбардам, участникам соглашений о разделе продукции;

-налогоплательщикам, переведенным на другие социальные режимы (ЕНВД, ЕСН);

-нотариусам, занимающимся частной практикой.

При упрощенной системе объектом налогообложения применяется один из показателей:

-доходы (налоговая ставка 6%),

-доходы, уменьшенные на величину расходов (налоговая ставка 15%).

При определении доходов учитывают доходы от реализации товаров (работ, услуг), имущества и имущественных прав, а также внереализационные доходы в соответствии со ст. 249 и 250 НК РФ.

Датой получения дохода признается день поступления средств на счетах в банках или в кассу, получения иного имущества и имущественных прав.

Для тех случаев, когда организация (или индивидуальный предприниматель) в качестве объекта налогообложения применяет доходы за вычетом расходов, определяется состав учитываемых для целей налогообложения расходов (ст. 34616 НК РФ):

-расходы на приобретение основных средств;

-расходы на приобретение нематериальных активов;

-расходы на ремонт основных средств;

-арендные (в том числе лизинговые) платежи;

-материальные расходы;

-расходы на оплату труда;

-расходы на обязательное страхование работников и имущества;

-суммы НДС по приобретенным товарам (работам, услугам);

-проценты, выплачиваемые по кредитам, и оплата услуг кредитных организаций;

-расходы на аудиторские услуги, публикацию бухгалтерской отчетности, почтовые, телефонные и прочие расходы;

-суммы налогов и сборов, уплаченных в соответствии с российским законодательством;

-некоторые другие расходы.

Существенную специфику имеет порядок учета расходов на приобретение основных средств. Если основные средства приобретаются организаций в период применения ею упрощенной системы налогообложения, то к вычету принимаются все расходы в момент ввода этих основных средств в эксплуатацию.

Если же основные средства приобретены до перехода на упрощенную модель налогообложения, то порядок учета этих расходов устанавливается в зависимости от срока службы основных средств:

-со сроком службы до 3 лет - в течение одного года применения упрощенной системы налогообложения;

-со сроком службы от 3 до 15 лет включительно - в течение первого года работы по упрощенной модели - 50% стоимости, в течение второго года - 30 и третьего - оставшиеся 20%;

-со сроком службы свыше 15 лет - в течение 10 лет применения упрощенной модели равными долями от стоимости основных средств.

При этом стоимость основных средств принимается равной остаточной стоимости имущества на момент перехода на упрощенную систему налогообложения.

К материальным расходам относят затраты на приобретения сырья, материалов, топлива, воды, энергии, используемых в производстве товаров, выполнении работ и оказании услуг, при реализации продукции и на хозяйственные нужды. Детальный перечень материальных расходов приведен в ст.254 НК РФ.

Расходами на оплату труда являются любые начисления работникам в денежной и натуральной форме, стимулирующие надбавки, компенсационные начисления, премии и и единовременные поощрительные начисления.

Большая часть расходов на рекламу принимается в фактической сумме. В размере, не превышающем 1% выручки от реализации, признаются расходы на изготовление или приобретение призов для победителей розыгрышей во время проведения массовых рекламных кампаний.

Остальные ранее указанные фактические затраты признаются в качестве расходов без ограничений.

Расходами налогоплательщиков признаются затраты после их фактической оплаты.

Налоговые ставкисоставляют:

-6%, если объектом налогообложения являются доходы;

-15%, если объектом налогообложения является разность между доходами и расходами.

Налоговый периодпри упрощенной системе налогообложения составляет «один календарный год.

Существенной модификацией, внесенной гл. 262 Налогового кодекса РФ в порядок применения упрощенной модели налогообложения, является введение понятия «минимальный налог» и порядок его установления.

Минимальный налогприменяется только для тех налогоплательщиков, которые используют в качестве объекта налогообложения разность между полученными доходами и произведенными минимального налога, уплате в бюджет подлежит именно минимальный налог. Его ставка установлена в размере 1% полученных доходов.

1.5. Налогообложение лизинговых операций

Под лизингом в общем случае понимают имущественные(финансово-экономические и правовые) отношения, которые начинаются с того, что одно юридическое или физическое лицо (потенциальный получатель лизинга, пользователь) обращается к другому лицу ( лизинговой компании) с коммерчески предложением приобрести необходимое оборудование и передать его во временное платное пользование первому лицу.

В соответствии с российским Законом «О финансовой аренде» лизинг представляет собой вид инвестиционной предпринимательской деятельности, характеризующийся тем, что предприниматель (лизингодатель) приобретает в собственность определенное имущество производственного назначения и на основе соответствующего договора (договор о лизинге) передает его другому физическому или юридическому лицу (лизингополучателю) во временное владение и пользование за определенную плату и на иных определенных договорных условиях с переходом или без перехода к лизингополучателю права собственности на предмет лизинга по окончании срока действия договора лизинга.

Предметами (объектами) лизинга могут быть вещи, не относящиеся к предметам личного потребления, в том числе предприятия и другие имущественные комплексы, здания, сооружения, оборудование, транспортные средства и другое движимое и недвижимое имущество, которое может использоваться в предпринимательской деятельности.

К основным видам лизинга традиционно относят оперативный, финансовый и возвратный лизинг.

Оперативный (сервисный) лизинг предполагает передачу в пользование имущества многоразового использования на время, которое короче его нормативного срока службы. Характеризуется следующими особенностями:

- срок лизинга относительно небольшой (в рыночноразвитых странах до 3-5 лет, в России меньше и всегда короче или значительно короче срока полной ли значительно короче срока полной амортизации предмета сделки;

- лизингодатель не рассчитывает покрыть все свои затраты на счет поступлений лизингополучателя;

- лизингополучатель может расторгнуть договор в любое время;

- риск потерь от порчи или утери предмета сделки лежит главным образом на лизингодателе;

- после истечения договорного срока лизинга лизингополучатель может или вернуть оборудование собственнику, или продлить договор на более выгодных условиях, или купить это оборудование у лизингодателя.

Оперативный лизинг получил.наибольшее распространение в сельском хозяйстве, строительстве, горнодобывающей промышленности и на транспорте. Обычно в такой лизинг сдаются строительная техника(краны, экскаваторы и др.), транспорт, ЭВМ и т.д.

Прибегая к этому виду лизинга, лизингополучатель стремится избежать рисков, связанных с владением имуществом (его моральное старение, поломки, снижение рентабельности в связи с изменением спроса на производимую продукцию, увеличением прямых и косвенных непроизводительных затрат, вызванных ремонтом и простоем оборудования и т.п.). Поэтому предприниматели предпочитают оперативный лизинг, если,.

-предполагаемый доход от использования оборудования не окупает его полной первоначальной цены;

-оборудование необходимо на небольшой срок;

-оборудование требует специального технического обслуживания;

-объектом сделки выступает новое, неопробованное оборудование.

Финансовый лизингхарактеризуют следующие основные черты:

-в нем участвуют 3 стороны: производитель или поставщик объекта сделки, лизингодатель, лизингополучатель;

-срок лизингового соглашения достаточно продолжительный (в рыночно развитых странах — от (5 до 10 лет), часто близкий к сроку службы объекта сделки и, следовательно, к сроку амортизации всей или большей части стоимости оборудования;

-договор не подлежит расторжению в течение основного срока лизинга, т.е. срока, необходимого для возмещения расходов лизингодателя;

-объект сделки обычно имеют высокую стоимость;

-по истечении срока действия договора лизингополучатель может или вернуть предмет лизинга его хозяину, или продлить с последним прежнее соглашение либо заключить новое соглашение на меньший срок и по льготной ставке, или купить предмет по его остаточной стоимости (обычно она носит символический характер).

Поскольку финансовый лизинг по экономическим признакам схож с долгосрочным банковским кредитованием капитальных вложений, то особое место на этом сегменте лизингового рынка занимают банки и иные финансовые организации.

Различают еще один вид лизинга - возвратный. Его схема следующая : предприятие продает часть своего имущества лизинговой компании (облегчая тем самым собственный баланс) и одновременно берет у последней это имущество в лизинг (фактическая рассрочка платежей). При этом,договор составляется так, чтобы после окончания срока его действия предприятие имело право обратно выкупить это имущество и тем самым снова сделать его своей собственностью. Таким образом,, первоначальный собственник получает от лизинговой компании полную стоимость предмета лизинга, сохраняя за собой право владения, и лишь периодически платит за пользование им. В такой; операции только 2 участника: лизингополучатель (бывший владелец имущества) и лизинговая компания (новый владелец имущества).

Этот вид лизинга в первую очередь интересен предприятиям, испытывающим трудности с финансовыми ресурсами, т.е. может быть широко распространен именно в российских экономических условиях. Дело в том, что такая сделка дает предприятию возможность получитьденьги за счет продажи части своих средств производства, не прекращая их эксплуатацию, и использовать полученную сумму в качестве новых капитальных вложений или на пополнение оборотных средств. Рентабельность сделки будет тем выше, чем больше окажется разница между доходами от новых инвестиций и суммой необходимых лизинговых платежей.

К такой сделке можно прибегать и тогда, когда у предприятия низкие доходы и оно не может полностью воспользоваться льготами в части ускоренной амортизации и налогообложения прибыли. В этом случае проводится указанная сделка, налоговые льготы, если таковые имеются, получает лизинговая компания, которая в «ответ» снижает ставку лизинговой платы.

Для привлечения денежного капитала к лизинговым операциям помимо всего прочего необходимо обеспечить благоприятные налоговые условия.

Одним из главных экономических рычагов, позволивших лизингу широко распространиться за рубежом и стать привлекательным видом бизнеса, являются налоговые и амортизационные льготы.

Необходимо рассмотреть особенности налогообложения для лизингодателя и лизингополучателя по трем основным налогам: НДС, налогу на прибыль, и налогу на имущество. В отношении всех прочих налогов участники лизинговых операций ничем не отличаются от всех остальных налогоплательщиков - хозяйствующих субъектов.

1.НДС. В соответствии с законодательством лизинговые платежи признаются объектом обложения НДС. При исчислении НДС к налоговой базе необходимо применять ставку в 20%.

Сумма НДС, которую организация фактически уплатила поставщику лизингового имущества, принимается к вычету после отражения ее в составе доходных вложений в материальные ценности.

Лизингодатель, выступая балансоотражателем имущества, имеет право принять к вычету из бюджета сумму НДС по лизинговым платежам при наличии счета- фактуры в момент фактической оплаты. Таким образом, никаких специальных налоговых льгот по НДС ни для лизингодателя, ни для лизингополучателя в действующем законодательстве не предусмотрено.

2. Налог на прибыль. Если указанное имущество учитывается на балансе лизингополучателя, то лизинговые платежи признаются расходами, и у лизингополучателя налоговая база по данному налогу уменьшается на величину лизинговых платежей. Для лизингодателя в законодательстве о налоге на прибыль никаких особенностей не предусмотрено, т.е. он платит данный налог на общих основаниях.

3. Налог на имущество. Имущество, переданное в лизинг, ставится на баланс по согласованию между сторонами договора лизинга.