| Скачать .docx |

Дипломная работа: Проблемы и перспективы ценообразования на рынке ценных бумаг: правовые основы, совершенствование

ОГЛАВЛЕНИЕ

Введение

Глава 1. Теоретические аспекты формирования оптимальной структуры рынка ценных бумаг

1.1 Структура рынка ценных бумаг и ее роль в обеспечении справедливого ценообразования

Глава 2. Принципы и практика ценообразования на рынке ценных бумаг

2.1 Задачи и принципы ценообразования на рынке ценных бумаг

2.2 Виды и функции цен на рынке ценных бумаг

2.3 Методы и факторы ценообразования на рынке ценных бумаг

2.4 Специфика ценообразования на первичном и вторичном рынке ценных бумаг

2.5 Особенности ценообразования на различные виды ценных бумаг

Глава 3. Правовые основы регулирования рынка ценных бумаг

3.1 Регулирование рынка ценных бумаг. Понятия, цели, процесс и принципы

3.2 Организационная структура системы государственного регулирования рынка ценных бумаг: субъекты, объекты, основные принципы, задачи и методы регулирования

3.3 Необходимость государственного регулирования рынка ценных бумаг в России

Заключение

Список использованных источников

ВВЕДЕНИЕ

В процессе перехода экономики России на качественно новый уровень развития возрастает значимость участия российского рынка ценных бумаг в перераспределении денежных ресурсов на цели инвестиций. Способность рынка ценных бумаг перераспределять инвестиции повышается, если рыночная цена ценных бумаг эмитента устанавливается в условиях справедливого ценообразования. Рыночная цена ценных бумаг влияет на стоимость будущих заимствований эмитента и должна объективно отражать его возможности по привлечению инвестиций.

Отсутствие структуры рынка ценных бумаг, создающей условия для взаимодействия всего спроса и предложения на ценные бумаги на принципах свободной рыночной конкуренции отрицательно влияет на практику справедливого ценообразования.

Программы социально-экономического развития РФ на долгосрочную перспективу предусматривают организацию целостной системы финансового посредничества, которая предоставляет возможность широкого выбора типов посредников, объектов инвестирования и механизмов снижения рисков работы на фондовом рынке для инвесторов.

В связи с массовым распространением информационных технологий возможности для развития посреднических услуг существенно возрастают. На крупнейших российских фондовых биржах расширяется количество торгуемых ценных бумаг, формируются альтернативные механизмы торговли для традиционных видов ценных бумаг. Снижаются торговые издержки для участников, проводится работа по информационной поддержке эмитентов, выходящих на организованный рынок. За период 2004-2008 гг. торговый оборот биржевого рынка акций вырос на 17 млрд. долл., из них 47% прироста было обеспечено за счет участников, торгующих посредством интернет-трейдинга.

Сложившаяся структура рынка ценных бумаг все более полно отражает интересы инвесторов и эмитентов.

Вместе с тем структурные факторы роста эффективности перераспределительной функции рынка ценных бумаг используются в недостаточной степени. По итогам 2007 г. предприятиями на российском организованном рынке ценных бумаг было привлечено инвестиций на сумму 61,5 млрд. руб. (на 4 млрд. руб. меньше, чем в 2006 году). Это всего 4% от общего объема инвестиций в основной капитал, при том, что потребности в инвестициях в основной капитал для его простого воспроизводства были удовлетворены в 2007 г. всего на 35%.

В настоящее время на организованном рынке ценных бумаг обращались ценные бумаги сравнительно небольшого количества российских эмитентов, которые представляют лишь ограниченный спектр отраслей отечественной экономики. По состоянию на конец 2007 г. 74% капитализации российского рынка ценных бумаг обеспечивали предприятия топливно-энергетического комплекса, в то время как их доля объеме промышленного производства за 2007 г. Не превышала 16%.

Одной из причин того, что сложившаяся структура рынка ценных бумаг недостаточно оптимальна, является наличие барьеров для взаимодействия между элементами и подсистемами данного рынка.

Особое состояние рынка ценных бумаг, отличающееся наличием барьеров для взаимодействия между его элементами и приводящее к нарушению единства и целостности системы, определяется как фрагментарность рынка ценных бумаг.

Фрагментарность рынка ценных бумаг способствует сохранению высокого уровня волатильности, низкого уровня ликвидности рынка и ограничивает его участие в инвестиционных процессах. Невнимание к этой проблеме снижает положительный эффект, наблюдающийся благодаря росту насыщенности оборота ценных бумаг и денежных средств, грозит дальнейшим ослаблением влияния российского рынка ценных бумаг на инвестиционные процессы в экономике и массовым оттоком эмиссионной и торговой активности за пределы страны.

Таким образом, актуальность темыисследования обусловлена необходимостью повышения эффективности перераспределительной функции и роста конкурентоспособности рынка ценных бумаг за счет оптимизации его структуры.

Целью работыявляется анализ фрагментарности как одной из причин неэффективного выполнения рынком ценных бумаг функции перераспределения денежных ресурсов, и разработка системы мероприятий по оптимизации структуры российского рынка ценных бумаг.

Для достижения цели исследования требуется решить следующие задачи:

- Определить понятие «фрагментарность рынка ценных бумаг», выделить формы и виды фрагментарности, в том числе:

- проанализировать связь между способностью рынка ценных бумаг осуществлять его перераспределительную функцию и структурой рынка ценных бумаг;

- выделить причинно-следственные связи между структурой рынка ценных бумаг и процессом ценообразования;

- дать характеристику структуры рынка ценных бумаг, объективно складывающейся при устойчивом состоянии фрагментарности;

- рассмотреть порядок и принципы ценообразования на рынке ценнфх бумаг.

Объектом исследования выступает национальный рынок ценных бумаг.

Предметом исследованияявляется структура рынка ценных бумаг в условиях его фрагментарности.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФОРМИРОВАНИЯ ОПТИМАЛЬНОЙ СТРУКТУРЫ РЫНКА ЦЕННЫХ БУМАГ

1.1 Структура рынка ценных бумаг и ее роль в обеспечении справедливого ценообразования

Основной целью существования рынка ценных бумаг являетсяаккумулирование свободных денежных ресурсов хозяйствующих субъектов ираспределение данных ресурсов между хозяйствующими субъектами, имеющимив этом потребность. Фондовый рынок, выполняя функцию перераспределенияденежных ресурсов, представляет собой систему экономических отношений поповоду купли-продажи ценных бумаг его участниками.

Экономические отношения включают в себя связи, устанавливающиеся между субъектами экономической деятельности в результате торговли, миграции рабочей силы, движения денежных ресурсов и научно-технической деятельности. Рынок ценных бумаг есть элемент сложившейся системы экономических отношений, который обслуживает производственные отношения в части мобилизации, накопления и распределения денежных ресурсов, предназначенных для расширенного воспроизводства. Участие рынка ценных бумаг в системе производственных отношений выражается через совокупность экономических отношений между инвесторами, эмитентами и профессиональными участниками рынка ценных бумаг по поводу получения дивидендов, других фиксированных доходов, связанных с владением ценной бумагой, финансовых результатов от операций купли-продажи ценных бумаг.

Эффективность перераспределительной функции рынка ценных бумаг повышается, если рыночная цена на ценные бумаги эмитента устанавливается в условиях справедливого ценообразования. Цена, по которой продаются и приобретаются ценные бумаги, определяет стоимость заимствования и привлечения денежных ресурсов для эмитентов и доходность размещения свободных денежных ресурсов для инвесторов. Повышенный спрос на продукцию компаний свидетельствует о перспективах роста их прибыли, что при прочих равных условиях стимулирует интерес к ценным бумагам этих эмитентов со стороны инвесторов и снижает стоимость заимствования на рынке ценных бумаг для компаний. Интерес к ценным бумагам таких эмитентов отражается на росте курса ценных бумаг на вторичном рынке, что создает условия для приращения вложенных инвесторами средств. Динамика цен на ценные бумаги на вторичном рынке способна как расширять, так и ограничивать возможности предприятий- эмитентов по привлечению инвестиций.

Т.о., вторичный рынок ценных бумаг играет важную роль в привлечении инвестиций в экономику страны. «Одной из основных функций такого рынка является установление курса ценных бумаг, то есть определение такой рыночной цены, которая отражает всю имеющуюся информацию о конкретных ценных бумагах. И чем быстрее устанавливается эта цена, тем эффективнее происходит размещение капитала на фондовом рынке».

Рыночная цена ценной бумаги устанавливается в процессе договоренности между покупателями и продавцами ценных бумаг, которые учитывают рыночную конъюнктуру. В результате, рыночная цена в ряде случаев отличается от номинальной стоимости ресурса, приходящегося на ценную бумагу. Важным условием эффективности выполнения фондовым рынком его перераспределительной функции выступает справедливое ценообразование на ценные бумаги эмитентов.

Справедливое ценообразование на рынке ценных бумаг построено на принципах рыночной справедливости, критериями которой являются:

Объективность - взаимодействие имеющегося на рынке спроса и предложения в условиях свободной конкуренции между покупателями и продавцами.

Полнота взаимодействия спроса и предложения - формирование цены на основе учета совокупного спроса и предложения.

Ликвидность - постоянное наличие на рынке определенного объема спроса и предложения, необходимого для осуществления ценообразовательного процесса.

Информационная симметрия и информационная прозрачность открытость информации, формирующей представление участников о стоимости ценных бумаг, равный доступ к этой информации всех участников рынка.

Объективность ценообразовательного процесса при прочих равных условиях создается механизмом совершенной конкуренции. Конкуренция между эмитентами строится на ограниченности денежных ресурсов, предлагаемых инвесторами. Инвесторы конкурируют друг с другом за право размещения денежных ресурсов с наименьшим риском и максимальной доходностью. На вторичном рынке система конкурентных отношений может быть определена как конкуренция между покупателями и продавцами за право первоочередного заключения сделки по наилучшей цене из представленных на рынке (наибольшая цена спроса для продавца и наименьшая цена предложения для покупателя).

Честность конкуренции достигается соблюдением принципа приоритета цены и времени в процессе взаимодействия поступающего на рынок спроса и предложения. Принцип приоритета времени означает, что при прочих равных условиях право первоочередности заключения сделки должен иметь тот участник, который первым заявил о готовности заключить сделку. Принцип приоритета цены означает, что первоочередное право на заключение сделки в случае одновременного появления на рынке должен иметь тот участник, который предлагает лучшую цену заключения сделки.

Гарантированное исполнение заявок участников по наилучшей из возможных цен на рынке стимулирует поддержание требуемого уровня ликвидности рынка, снижает размер рыночного риска и удешевляет стоимость выхода на рынок эмитентов ценных бумаг.

Для осуществления справедливого ценообразования необходимо взаимодействие всего поступающего спроса и предложения на конкретную ценную бумагу. Требование полноты взаимодействия спроса и предложения дополняется необходимостью поддержания достаточного уровня ликвидности рынка. Мы придерживаемся мнения, изложенного в диссертации Минасова О.Ю.

о целесообразности разграничения понятий ликвидности фондового рынка в целом и ликвидности отдельного актива в частности. Первый признак ликвидности фондового рынка будет возможность быстрого и без существенных колебаний цены совершения сделок для инвестора, а также обеспеченность, достаточность и насыщенность рынка инфраструктурой, торгуемыми активами и участниками.

Вторым признаком выступает свобода передвижения денежных ресурсов, то есть возможность быстрого и удобного входа на рынок и выхода из него. Только в таком случае денежные ресурсы, направляемые в систему фондового рынка, будут рассматриваться инвесторами как «способ использования капитала, который должен обеспечить его сохранение и получение дополнительного дохода».

Информационная природа ценообразовательного процесса выделяет в качестве важного условия справедливого ценообразования информационную прозрачность рынка. Информационная прозрачность - это состояние рынка, которое характеризуется наличием системы сбора и распространения биржевой информации и информации, поступающей со стороны эмитентов, а также степени,

с которой эта информация является доступной широкому кругу лиц в режиме реального времени. Чем больше уровень информационной прозрачности рынка, тем более объективными будут представляемые к исполнению цены спроса и предложения. Информационная прозрачность рынка подразумевает также достоверность поступающей информации со стороны эмитентов, организаторов торговли, аналитических служб и профессиональных оценщиков. Существует обоснованное мнение о том, что с различиями в объемах информации, которые должен перерабатывать инвестор, определяются стратегии его поведения на рынке ценных бумаг. Так, Евстигнеевым В.Р. фондовый рынок рассматривается как система, в которой рождается и перерабатывается информация. При этом утверждается, что информационный фактор является одним из основных при формировании структуры рынка ценных бумаг со стороны его субъектов.

Экономическая природа ценной бумаги как титула собственности и как свидетельства осуществления займа определяет сложный и многоуровневый набор факторов, влияющих на формирование ее рыночной стоимости.

Ценообразование на рынке ценных бумаг имеет выраженную информационную природу. Цены спроса и предложения устанавливаются участниками рынка на основе представлений о внутренней стоимости ценной бумаги и ее текущей рыночной цены и зависят от объективности и полноты раскрываемой информации.

Внутренняя стоимость определяется путем анализа финансового и технико-экономического состояния предприятия, а также перспектив его будущего развития. Это та стоимость, которой бы обладала ценная бумага, если бы инвестор

получил всю информацию, которой владеет оценщик. О соотношении спроса и предложения на ценные бумаги дает представление биржевая информация: предторговая (размер спроса и предложения) и послеторговая (итоговые цены заключения сделок).

Изменение представлений участников о внутренней стоимости ценных бумаг и текущей конъюнктуре рынка приводит к пересмотру стратегий их деятельности. Результатом этих процессов является новая равновесная система цен.

С точки зрения того, каким образом информация участвует в ценообразовательном процессе на фондовом рынке, теоретически можно выделить два этапа: принятие решения о ценах заключения сделки и собственно этап заключения сделки, при этом наблюдается их взаимообратное влияние.

Основной поток информации генерируется на этапе заключения сделки.

Информационная природа ценообразования на рынке ценных бумаг приводит к тому, что система цен, сложившаяся в условиях несправедливого ценообразовательного процесса, будет воспроизводить себя самостоятельно.

Ценообразование на рынке ценных бумаг испытывает воздействие субъективного фактора. За операциями купли-продажи ценных бумаг стоят люди с индивидуальными познавательными и поведенческими характеристиками. Каждый участник действует на рынке ценных бумаг в условиях неопределенности относительно результатов операции. Особенности принятия решения в условиях неопределенности изучаются в русле нового направления экономической науки, получившего название «Поведенческие финансы». Его основоположник, психолог Дэниэл Канеман, нобелевский лауреат 2002 г., утверждает, что, будучи неспособным к всестороннему анализу в сложных ситуациях, человек при принятии решений действует эвристически (или методом случайного выбора). То есть, применяя рациональные методы анализа, он не может трактовать сложившуюся на рынке ситуацию объективно.

Ценообразование на рынке ценных бумаг носит непрерывный характер. Особенность рыночного ценообразования на ценные бумаги - их непрерывное обращение. Взаимодействие интересов покупателей и продавцов при этом выражается не в простом совпадении интересов двух индивидуумов, а в непрерывном согласовании интересов большого количества участников и продавцов, конкурирующих между собой.

Комплексность ценообразовательного процесса, появление большого количества ценных бумаг разных эмитентов и разного инвестиционного качества, усложнение экономических отношений по поводу владения ценными бумагами повышают значимость института профессионального посредничества на рынке ценных бумаг, который принимает непосредственное участие в ценообразовательном процессе. Сферы деятельности участников разделяются и закрепляются соответственно функции, которую они выполняют в системе, в результате формируются элементы и подсистемы рынка ценных бумаг.

Спрос и предложение на ценные бумаги поступают на рынок со стороны таких групп участников как инвесторы, эмитенты, профессиональные участники в лице брокеров и дилеров. Брокеры, дилеры и организаторы торговли создают условия для конкуренции спроса и предложения и способствуют процессу заключения сделки. Регистраторы, расчетные и клиентские депозитарии, клиринговые организации совместно с организаторами торговли и брокерами-дилерами обеспечивают исполнение сделки и переход прав собственности на ценные бумаги. Информационная инфраструктура призвана распространять достоверную информацию о ценах спроса и предложения в объеме, достаточном для принятия обоснованного решения инвесторов о покупке-продаже ценных бумаг.

Качество выполнения основной функции системы определяется тем, насколько эффективно каждый из элементов выполняет свою функцию в рамках общей цели существования системы, и зависит от согласованности взаимодействия элементов.

Способ соотнесения и взаимодействия элементов рынка ценных бумаг как системы в процессе ценообразования на ценные бумаги определяет структура рынка ценных бумаг.

Структура рынка ценных бумаг, которая поддерживает максимальную согласованность взаимодействия его элементов, обусловленную настоящими и будущими условиями существования, может быть определена как оптимальная структура рынка ценных бумаг. Структура рынка ценных бумаг, отличная от оптимального состояния, нарушает критерии справедливого ценообразования.

Создаваемые структурой препятствия для взаимодействия элементов и подсистем одной системы получают название структурных барьеров на рынке ценных бумаг. Структурные барьеры обуславливают тенденции развития процессов изоляции и саморазвития ее подсистем и элементов, у которых появляются другие цели, отличные от общей цели существования системы.

Торговые системы рынка ценных бумаг представляют собой элементы, отличающиеся высокой организационной способностью. Они в состоянии с помощью "дружественных" им клиринговых, депозитарных организаций, информационных агентств, брокеров-дилеров создавать устойчивые образования, выполняющие все виды операций с ценными бумагами.

Неслучайно в трактовках англо-американской школы структура рынка ценных бумаг рассматривается как совокупность торговых систем, связанных информационно и решающих проблему соединения продавцов и покупателей ценных бумаг. Для более точного определения организационных центров рынка ценных бумаг необходимо ввести различие между понятиями "торговая система", "организатор торговли" и «фондовая биржа».

Общее определение организатора торговли дано в ГК РФ.21 Закон о рынке ценных бумаг определяет организатора торговли как «профессионального участника, осуществляющего деятельность по организации торговли на рынке ценных бумаг». В свою очередь, деятельностью по организации торговли на рынке ценных бумаг признается «предоставление услуг, способствующих заключению гражданско-правовых сделок с ценными бумагами между участниками рынка ценных бумаг». Фондовая биржа рассматривается как частный случай организатора торговли. «Фондовой биржей на рынке ценных бумаг признается организатор торговли, отвечающий требованиям гласности и публичности торгов, контроля за соблюдением участниками торгов и эмитентами требований законодательства РФ, наличия утвержденных правил листинга и делистинга ценных бумаг...». Менее прописанным в законодательстве остается определение торговой системы. В одном из постановлений ФКЦБ термин «торговая система» употребляется для обозначения «порядка и условий проведения торгов, перечень сделок и их параметры, порядок объявления, изменения и отзыва заявок, а также совершения на их основе сделок с использованием совокупности вычислительных средств, баз данных, программного обеспечения, обеспечивающих поддержание, хранение и раскрытие информации».

Следует отметить, что российское законодательство не содержит четкого разграничения понятий «фондовая биржа» и «организатор торговли». По нашему мнению, такая ситуация ведет к двойным стандартам регулирования, разрушающим целостность фондового рынка. Так, создаваемые на основе современных информационных технологий торговли альтернативные торговые системы, подпадают под общее определение организатора торговли. Выступая в качестве организатора торговли, данные системы смогут избежать ответственности, связанной со статусом фондовой биржи, что ставит их в более выгодные условия. В этом отношении показательно предложение ФКЦБ об отмене понятия «организатор торговли» и унификации требований к профессиональным участникам, осуществляющим деятельность по организации торговли ценными бумагами.

В данной работе термины «организатор торговли», «фондовая биржа», «торговая система» используются как синонимы, так как в центр исследования ставится функция ценообразования на ценные бумаги.

Известные представители неоклассической школы Леон Вальрас и Альфред Маршалл анализировали реально существующие торговые системы для построения собственных моделей отношения спроса, предложения и стоимости.

«Лучше всего организованными в плане конкуренции рынками являются те, где продажи и покупки происходят с аукциона через посредство таких агентов как биржевые маклеры, брокеры, «крикуны», которые централизуют продажи и покупки, а для этого пойдем на фондовую биржу крупного рынка капиталов, такого как Париж или Лондон». «Следовательно, фондовая биржа представляет собой образец, по которому формировались и формируются рынки для сделок со многими видами товаров».

Неоклассическая теория ценообразования апеллирует к двум моделям установления равновесной цены, учитывающих особенности торговых механизмов, используемых на рынке ценных бумаг (Таблица 1). Если в модели Вальраса условием достижения равновесной цены выступает использование механизма дискретного двойного аукциона, то модель Маршалла построена на принципах непрерывного двойного аукциона. Тем не менее, критерии справедливого ценообразования выполняются и в том и другом случае. На первое место ставится полнота взаимодействия спроса и предложения и прозрачность биржевой информации.

Процесс «tatonnement» (букв. «процесс вызревания равновесия») осуществляется аукционером Вальраса, который сводит информацию, получаемую от всех брокеров, и выводит равновесную цену на конкретную ценную бумагу. Аукционер выступает как организатор торговли. Полнота взаимодействия спроса и предложения достигается за счет концентрации интересов участников в жестких временных и пространственных рамках, что автоматически обеспечивает доступность и постоянство биржевой информации, которой владеют участники.

Информация о поступающем спросе и предложении становится известной только брокерам, получающим заявки от своих клиентов. Во избежание нарушения критериев справедливого ценообразования брокеры должны быть нейтральными по отношению к процессу формирования цены фигурами и не могут осуществлять торговлю от своего имени и за свой счет.

Принцип эффективного ценообразования

| Условия равновесия по Вальрасу | Условия равновесия по Маршаллу |

| Концентрация торговли в одном месте в одно время. Накопленный спрос и предложение соединяется единовременно, участники имеют возможность в перерывах между торгами обдумывать стратегию поведения | Торговля ценными бумагами осуществляется непрерывно. На рынке отсутствует единая рыночная цена конкретной ценной бумаги. Интересы участников могут не совпадать по времени поступления |

| Полнота и доступность информации для участников за счет жестких временных рамок проведения торгов | Диспропорции между спросом и предложением по времени поступления устраняются с помощью маркет-мейкеров |

| Основной фигурой выступает аукционер, который приводит в равновесие накопленный спрос и предложения (tatonnement). Брокеры являются независимыми фигурами и не могут торговать между собой | Основными фигурами выступают маркет-мейкеры, обладающие информацией о справедливом значении цены и замещающие не поступившие вовремя заявки контрагентов собственными сделками |

| Условие общего равновесия в случае существования нескольких рынков одного товара, одновременность установления цен на товары по разным торговым площадкам | Условие общего равновесия в случае существования нескольких рынков одного товара, бесплатность осуществления сделок для маркет-мейкеров разных торговых площадок |

У Маршалла правила торговли поддерживают справедливое ценообразование в условиях непрерывного поступления заявок на покупку-продажу ценных бумаг.

Функция суммарного спроса и предложения в таком случае распределяется во времени и является непрерывной. Непрерывно раскрывается и информация о ценах. Временная несбалансированность поступающего на рынок спроса и предложения оказывает дестабилизирующее влияние на цены и дезориентирует участников. Данный факт заставил Маршалла ввести в процесс ценообразования фигуру маркет-мейкера, сглаживающего временные колебания в объемах и ценах

поступающего для исполнения спроса и предложения.

Неоклассический подход связывает такие факторы, как организация торгового процесса и справедливое ценообразование на ценные бумаги. Качественно новый взгляд на природу ценообразования на фондовом рынке предлагает микроструктурная теория рынка ценных бумаг.

Центральным положением микроструктурной теории является то, что внутреннее устройство организатора торговли выступает важным элементом, участвующим в ценообразовании. Микроструктура торговой площадки совокупность характеристик каждой торговой площадки, включающей тип торгового механизма, протокол торговли, особенности допуска к торгам участников и ценных бумаг, продолжительность расчетного и торгового периодов, организацию документооборота, минимальный размер торгового лота и т.д.

Торговый механизм определяется как способ соединения поступающего на торговую площадку спроса и предложения на ценные бумаги с целью заключения сделки. История торговли ценными бумагами знает два способа организации взаимодействия заявок в условиях конкуренции между покупателями и продавцами. Это система предварительного объявления котировок (quotedrivenmarket) и аукционная система торговли (orderdrivenmarket).

Рынок, построенный на системе предварительного объявления котировок, ориентирован на предварительное объявление условий заключения сделок со стороны дилеров, то есть на опубликование ценовых условий непосредственно перед подачей заявок в систему. Взаимодействие участников при этом происходит на неанонимной основе, Однако полнотой информации о суммарном спросе и предложении на ценную бумагу среди участников торгового процесса не владеет ни один дилер.

Во-первых, поток заявок на исполнение по каждой ценной бумаге разделяется между конкурирующими друг с другом дилерами.

Во-вторых, цены сделки могут отличаться от цен, объявленных в котировке на покупку и продажу ценных бумаг, в результате последующей двухсторонней договоренности.

В противоположность системе предварительного объявления котировок в аукционной системе торговли поступившая заявка исполняется против имеющихся в системе заявок или котировок маркет-мейкеров на «биржевом полу», предъявитель заявки не знает, против какого участника она будет исполнена. Природе фондового рынка, одновременно согласующего интересы множества продавцов и покупателей, больше соответствует двойной аукцион. В зависимости от периодичности проведения двойной аукцион может выступать в дискретной или непрерывной форме. Принципиальное отличие двух форм аукционной торговли можно увидеть еще в первых моделях общеэкономического равновесия, разработанных Вальрасом и Маршаллом

Выбор формы двойного аукциона определяет объем поступающего на рынок спроса и предложения в каждый момент времени. Если плотность потока спроса и предложения является недостаточной для осуществления процесса ценообразования, необходимо предварительное накопление заявок на покупку и продажу ценных бумаг. Для такого рынка характерна неустойчивость и резкие колебания цен, что вызывает необходимость временной приостановки торгов.

Приостановку торгов легче осуществить в условиях дискретного двойного аукциона. Для ликвидного рынка с достаточным объемом спроса и предложения в каждый момент времени, необходимого для осуществления ценообразовательного процесса, более целесообразным является использование двойного непрерывного аукциона.

Оформление интересов участников рынка ценных бумаг происходит в форме заявки на покупку и продажу ценной бумаги. Тип заявки задает правила участия поступающего на рынок спроса или предложения в ценообразовательном

процессе. В общем случае заявка включает три существенных параметра: цену исполнения, объем ценных бумаг, которые должны быть приобретены или проданы по этой цене, и способ, с помощью которого заявка должна быть реализована. По экономическому содержанию все многообразие заявок может быть разделено на три типа: рыночные заявки, лимитные заявки и стоп-заявки.

Основные типы заявок инвесторов

| Тип заявки | Характеристика |

| Рыночная заявка | Отличается немедленным исполнением по цене, сложившейся на рынке на момент поступления. Данные заявки выступают «поставщиками» ликвидности и не участвуют в ценовой конкуренции |

| Лимитная заявка | Отличается указанием предельной цены покупки (продажи) ценной бумаги выше (ниже) которой исполнение заявки невозможно. Данные заявки принимают на себя риск неисполнения по цене их устраивающей. |

| «Стоп-заявка» | Отличается указанием стоп-цены, которая лучше рыночной. До того момента как рыночная цена сравняется со стоп-ценой, данная заявка является лимитной. После достижения рыночной ценой значения стоп-цены, заявка исполняется как рыночная. |

Лимитные заявки отражают отложенный спрос и предложение. Основное назначение рыночных заявок - сообщение рынку дополнительной ликвидности.

Заявка с ограничением цены представляет инвестора, который «устанавливает» цены, а рыночная заявка инвестора, который их «принимает». Именно лимитные заявки участвуют в процессе ценообразования. Котировки дилеров выступают аналогом лимитных заявок в процессе ценообразования. Микроструктурная теория основывается на классификации участников фондового рынка по двум большим группам, каждая из которых предъявляет разный набор требований к условиям торговли на рынке ценных бумаг.

Неинформированный инвестор обладает только информацией, доступной широким кругам участников на данный момент времени. Интересам такого инвестора отвечает высокая скорость исполнения заявки по цене, мало отличающейся от цены, сложившейся на момент подачи заявки (получение мгновенной ликвидности).

Неинформированные инвесторы подразделяются на мелкооптовых (розничных) и крупнооптовых (институциональных) инвесторов. Более привлекательным для розничных инвесторов является организация торговли в пределах одной торговой площадки со всеми доступными для приобретения ценными бумагами.

Крупнооптовые инвесторы оперируют крупными заявками. Такие инвесторы предпочитают торговые системы с минимальным эффектом воздействия крупнойзаявки на цену, анонимность торговли и возможность изолированного исполнения заявок по частям либо на одной бирже с большими интервалами времени, либо на разных торговых площадках одновременно. В первом случае требуется стабильность цен, а о втором - высокий уровень интеграции рынков, так как цены и трансакционные издержки на разных рынках не должны существенно отличаться. Интерес данной группы инвесторов направлен, в том числе, и на приобретение ценных бумаг, недооцененных рынком.

Информированные инвесторы обладают информацией, недоступной широкому кругу участников, и на основе своих знаний определяют бумаги, целесообразные для покупки или продажи. Таких участников может устраивать сохранение высокой волатильности, существование нескольких центров торговли одной и той же ценной бумагой, соединенных системой быстрого и дешевого перевода денежных средств и ценных бумаг. Для них актуальны скорость исполнения заявок и низкие биржевые сборы (из-за большой частоты проведения операции в течение дня). Крупнооптовый характер рынка делает важным знание торговой стратегии участников, обладающих большим пакетом данных ценных бумаг, большим объемом средств или информацией, способной повлиять на будущее движение цен на фондовом рынке. Это повышает значимость неанонимности торговли и более полного раскрытия предторговой информации. Интерес спекулятивно настроенных инвесторов сосредоточен на ликвидных ценных бумагах. Участникам, ориентирующимся на спекулятивную игру на вторичном фондовом рынке, удобнее получать прибыль, работая с небольшим количеством инструментов, по отношению к которым можно использовать инсайдерскую или недоступную для широкого круга лиц информацию.

Торговая система представляет собой самоорганизующееся объединение элементов, способное существовать изолированно от других систем в условиях достаточного уровня ликвидности. Это означает, что особенности взаимодействия элементов рынка ценных бумаг необходимо изучать с точки зрения взаимодействия торговых систем.

Таким образом, можно сказать, что:

- Процесс ценообразования на рынке ценных бумаг выступает основой механизма перераспределения денежных ресурсов на инвестиционные цели. Цена, сформированная в процессе взаимодействия спроса и предложения на фондовые ценности, определяет стоимость заимствования денежных ресурсов для эмитентов и эффективность их размещения для инвесторов. Справедливое ценообразование является важным условием эффективности выполнения рынком ценных бумаг его перераспределительной функции.

- Справедливое ценообразование отвечает принципам рыночной справедливости, критериями которого являются: объективность, полнота взаимодействия спроса и предложения, ликвидность, информационная прозрачность. Критерии справедливого ценообразования могут выполняться рынком ценных бумаг только при условии целостной системы.

- Способ согласования и взаимодействия элементов системы представляет собой структуру рынка ценных бумаг. Отсутствие барьеров для взаимодействия элементов рынка ценных бумаг является одним из условий оптимальности структуры.

Основу структуры рынка ценных бумаг составляют торговые системы, группирующие вокруг себя остальные элементы рынка ценных бумаг.

ГЛАВА 2. ПРИНЦИПЫ И ПРАКТИКА ЦЕНООБРАЗОВАНИЯ НА РЫНКЕ ЦЕННЫХ БУМАГ

2.1 Задачи и принципы ценообразования на рынке ценных бумаг

Согласно классическому определению экономической теории, цена - это денежное выражение стоимости ценных бумаг. Цена - это количественное выражение тех затрат, которые несет эмитент, чтобы получить прибыль. Понятие цены тесно связано с понятием рыночной стоимости. При этом рыночная стоимость понимается как стоимость ценных бумаг, определяемая затратами эмитента и регулирующая рыночную цену. С другой стороны, для инвестора цена - это денежное выражение стоимости приобретаемых ценных бумаг.

Задачами ценообразования на корпоративном рынке ценных бумаг являются:

- отражение реального соотношения спроса и предложения;

- реализация конкретных целей ценообразования;

- учет разнообразных факторов.

К основным принципам ценообразования относятся следующие:

- научный подход;

- целевая направленность;

- сопоставимость по разным периодам времени;

- учет уровня цен на аналогичные финансовые инструменты;

- отражение реального уровня затрат на фондовые операции.

По мере становления рынка ценных бумаг возрастает значение системы формирования цен на этом рынке. Цены служат важнейшей экономической категорией, регулятором рынка. В формировании цен на фондовом рынке участвуют эмитенты и инвесторы, посредники и специалисты. Система формирования цен на бумаги, выпускаемые эмитентами, основана на следующих основных принципах:

- целевая направленность в зависимости от ценовой политики и ценовой стратегии

- научность, т.е. обоснованность целей ценообразования, видов цен и отдельных элементов цены

- выгодность, т.е. отражение в цене целесообразности эмиссии ценных бумаг или операций с ними

- реальность или достоверность, т.е. воплощение в цене бумаг фактических издержек на эмиссию

- сопоставимость, т.е. возможность сравнения цен разных категорий ценных бумаг

- сочетание стратегии и тактики ценообразования

- уменьшающаяся полезность (т.е. чем больше ценных бумаг на рынке, тем меньшую ценность представляет каждая дополнительная единица)

- различие в потребностях инвесторов. Степень настоятельности потребности инвестора в приобретении ценных бумаг помогает определить, какую сумму он готов заплатить за них

- разница в доходах инвесторов. Доходы инвесторов или их платежеспособность оказывают воздействие на спрос. При увеличении доходов спрос повышается и соответственно при снижении доходов - уменьшается.

Принципы ценообразования реализуются в зависимости от стратегии ценообразования. Стратегии ценообразования различают в зависимости от выбранных целей:

- быстрое получение прибыли от продажи;

- завоевание части рынка;

- установление высокой первоначальной цены (стратегия ''снятия сливок");

- установление низкой первоначальной цены;

- проникновение на рынок;

- установление цены на основе калькуляции затрат;

- персональные взаимоотношения с клиентом;

- антизатратный подход;

- установление цены на уровне рыночной.

Ценообразование как процесс формирования цен на рынке ценных бумаг осуществляется по определенным правилам, с использованием конкретных методов, на основе общепринятых принципов и с учетом отдельных факторов.

2.2 Виды и функции цен на рынке ценных бумаг

На рынке ценных бумаг применяются многие виды цен. Цены классифицируются по следующим признакам: вид ценных бумаг; тип эмитента; сегмент рынка; вид операций на рынке ценных бумаг; место и время ценообразования.

На рынке ценных бумаг различают следующие цены:

- номинальная - обозначена на бланке ценной бумаги. Определяется в проспекте эмиссии при выпуске в обращение ценных бумаг. В некоторой степени это условная величина, поскольку даже на первичном рынке ценные бумаги могут продаваться не по номинальной стоимости. Номинальная стоимость информирует о том, какая часть стоимости уставного капитала приходилась на одну акцию в момент формирования акционерного общества или решения вопроса о размере уставного капитала в случае его изменения;

- эмиссионная - цена продажи ценной бумаги при ее первичном размещении (может не совпадать с номинальной ценой);

- балансовая - определяется на основе финансовой отчетности предприятия как стоимость имущества акционерного общества, образованного за счет собственных источников, деленная на количество выпущенных акций;

- учетная - по которой ценные бумаги числятся на балансе предприятия в данный момент времени;

- курсовая (рыночная) - отражает соотношение спроса и предложения;

- биржевая - определяется на бирже в процессе торгов;

- дисконтированная, или текущая - определяется с учетом дисконтных множителей и норм инвестирования.

К функциям цен относятся:

- учетная - в процессе ценообразования на рынке ценных бумаг учитывается (фиксируется) определенная стоимость;

- контрольная - посредством установления различных цен осуществляется контроль за движением стоимости разных видов ценных бумаг;

- балансирование спроса и предложения - при повышенном просе и сокращении предложения отдельных видов ценных бумаг цены на них растут; соответственно при уменьшении спроса и росте предложения цены падают;

- перераспределительная - в результате отклонения цены от стоимости вновь созданная стоимость перераспределяется между отраслями и регионами, накоплением и потреблением;

- управления - цена в условиях рынка определяет, в каком количестве и какого инвестиционного качества будут выпускаться ценные бумаги, как будет осуществляться их выпуск, с какими затратами и какой прибылью, кто и какие ценные бумаги будет приобретать в зависимости от уровня доходов и потребительского бюджета.

2.3 Методы и факторы ценообразования на рынке ценных бумаг

Ценообразование на рынке ценных бумаг может осуществляться экспертным, аналитическим, статистическим, нормативно-параметрическим (балльным), балансовым методами и на основе экономико-математического моделирования. Дадим характеристику отдельным методам ценообразования.

Экспертный метод основан на использовании аргументированных заключений экспертов (признанных специалистов) об уровне реальной стоимости той или иной ценной бумаги или цене определенной фондовой операции.

Аналитический метод предполагает, что уровень цены определяется в результате детального анализа конъюнктуры рынка, выполнения диагностического факторного анализа, мониторинга.

Статистический метод базируется на статистическом анализе.

Нормативно-параметрический (балльный) метод на практике реализуется следующим образом. Каждая инвестиционная характеристика ценной бумаги или фондовой операции (параметр) имеет определенный диапазон нормативных значений. Выбранная нормативная единица оценивается тем или иным количеством баллов. Далее баллы суммируются, и полученная общая сумма баллов умножается.

Экономико-математическое моделирование в виде имитационных моделей или динамического моделирования на основе графических или логических моделей с использованием компьютерных технологий базируется на построении неких схем, фиксирующих определенные зависимости и учитывающих конкретные факторы, оказывающие как положительное, так и отрицательное влияние. Безусловно, это весьма перспективный метод ценообразования на рынке ценных бумаг.

В условиях рыночной экономики в формировании цен на ценные бумаги участвуют эмитенты и инвесторы, каждый из которых имеет свои интересы и ориентиры. В целом методические подходы при формировании цены можно разделить на три вида:

- ориентация на рынок. Этот подход рассчитан на установление первоначально низкой цены с целью привлечения как можно больше инвесторов. Он используется, если очевидно, что на рынке имеется незначительное число инвесторов, готовых платить первоначально высокую цену, а также при наличии конкурентов, готовых предложить аналогичные ценные бумаги

- ориентация на издержки. Этот подход используется, когда у фирмы слишком широкий ассортимент оказываемых услуг по операциям с ценными бумагами, что делает слишком дорогостоящим проведение калькуляции затрат на каждый вид услуг

- ориентация на конкуренцию. Цены нужно устанавливать исходя из того, что на финансовом рынке имеются конкуренты, которые установили свои цены на аналогичные ценные бумаги; сделки осуществляются по ценам, которые уже определены рынком.

В настоящее время используются следующие методические подходы:

1) подход, основанный на фундаментальном анализе

2) подход, основанный на техническом анализе.

Они являются основой ценообразования на зарубежных фондовых рынках.

Фундаментальный анализ базируется на следующем принципе: любой экономический фактор, снижающий предложение или увеличивающий спрос на товар, ведет к повышению цены и, наоборот, любой фактор, увеличивающий предложение и уменьшающий спрос, как правило, приводит к накоплению запасов и снижению цены. На этой основе устанавливается цена, которая соответствует определенному соотношению спроса и предложения. При использовании фундаментального анализа учитываются стоимостные показатели (опережающие, сопутствующие, запаздывающие). Опережающие показатели сигнализируют о состоянии экономики в ближайшем будущем, ее возможных изменениях и колебаниях уровня инфляции; сопутствующие и запаздывающие показатели отражают основные направления изменений в экономике и опровергают или подтверждают опережающие показатели. Эти показатели называются индикаторами. Основные сопутствующие и запаздывающие индикаторы: динамика ВНП, индекс потребительских цен, индекс инфляции. Фундаментальный анализ на рынке ценных бумаг в основном осуществляется путем экономико-математического моделирования и в современной России малоперспективен.

Технический анализ изучает конкретное соотношение спроса и предложения, т.е. сами изменения цен на фондовом рынке. Он сводится к построению диаграмм и графиков, отражающих показатели объема торговли и другие факторы. Графический анализ полезен, так как позволяет выполнить реальный прогноз цен, определяет точное время событий, фиксирует динамику цен и т.д.

На формирование цен на фондовом рынке влияют внутренние и внешние факторы объективного и субъективного характера. Под влиянием разнонаправленных факторов цены на одну и ту же ценную бумагу могут существенно колебаться. В целом на формирование уровня цен на ценные бумаги влияют:

- отраслевая принадлежность эмитента и территориальные условия его размещения

- степень технической оснащенности производства эмитента

- качество ценных бумаг

- специфика отдельных регионов

- инвестиционные характеристики ценных бумаг и управленческие возможности эмитентов

- меры государственного регулирования цен

- учет взаимозаменяемости

- учет цен на аналогичные ценные бумаги и услуги на внешнем рынке

- особенности системы формирования цен на бумаги различных эмитентов

- конкуренция

- монополия

- степень развития рыночных отношений

- соотношение спроса и предложения

- ставки налогов.

На практике в процессе формирования цен одновременно учитывается множество рыночных факторов, которые объединены в три группы: спрос, издержки и конкуренция (факторный анализ). В соответствии с законом сбалансированности спроса и предложения общий уровень цен на ценные бумаги зависит от соотношения спроса и предложения. К факторам спроса относятся: объем потенциальных инвестиций, вкусы и привычки инвесторов, их доходы, наличие аналогичных ценных бумаг на рынке и цена на них, стоимость других финансовых инструментов. На цены на рынке ценных бумаг влияет конкуренция, так как государственный бюджет, кредитный рынок и рынок ценных бумаг не только дополняют друг друга, но и конкурируют между собой в привлечении финансовых ресурсов.

Например, расширение бюджетных ресурсов, повышение налогов (при прочих равных условиях) неизбежно приведет к сокращению свободных денежных ресурсов хозяйствующих субъектов и населения и, следовательно, - к сужению рынков банковского кредита и ценных бумаг. К факторам конкуренции относятся: число и разнообразие эмитентов, наличие аналогичных ценных бумаг, уровень цен конкурентов. Факторами издержек являются эмиссионные, маркетинговые и прочие издержки, связанные с выпуском и обращением ценных бумаг.

Таким образом, на ценообразование на рынке ценных бумаг оказывают влияние как традиционные факторы (спрос, предложение, конкуренция), так и специфические (тип, вид, разновидность ценной бумаги, срок обращения, инвестиционные качества, управленческие возможности, рейтинг и деловая репутация эмитента, его отраслевая принадлежность, территориальное местонахождение, инвестиционный климат и инвестиционная емкость рынка).

Следует отметить, что названные выше факторы могут, как увеличивать, так и уменьшать уровень цены. Действие этих факторов во многом зависит от конкретных мер по государственному регулированию системы ценообразования.

2.4 Специфика ценообразования на первичном и вторичном рынке ценных бумаг

Анализируя механизм ценообразования на рынке ценных бумаг, следует различать те его элементы, которые определяются органами государственного регулирования и эмитентами, выпускающими ценные бумаги, и те, которые формируются под воздействием вторичного рынка, а значит, отражают рыночное соотношение спроса и предложения.

Особенности системы формирования цен определяются эмитентами еще на стадии разработки и принятия условий выпуска ценных бумаг, выборе рыночного сегмента их распространения. Если такой сегмент крайне ограничен, то цена определяется ценой первичного размещения и ценой погашения. В этом случае цена привязывается к дате продажи ценной бумаги и может быть названа назначаемой. Так как пространство вторичного рынка не ограничено, эмитент способен определить только начальную цену первичного размещения и конечную цену погашения. Промежуточные цены в течение всего срока действия ценных бумаг устанавливаются рынком, а не выпускающими их органами. Если ценные бумаги являются долговыми обязательствами (облигации, векселя), то они обладают фиксированными ценами первичной продажи и погашения, а также сроком действия и датой погашения в отличие от акций.

Процесс ценообразования на первичном рынке происходит следующим образом. При выпуске новых ценных бумаг проводится организационная работа, связанная с определенными затратами: выбор видов, типов, категорий выпускаемых ценных бумаг, определение объема выпуска и цены ценных бумаг, выбор метода размещения выпуска (аукцион, торги, конкурс, подписка), подготовка проспекта эмиссии. Оплата эмитентом услуг инвестиционного института, юристов, аудиторов. На пред эмиссионном совещании устанавливается окончательная цена бумаг нового выпуска с учетом целей выпуска и вида бумаг. Далее осуществляется непосредственно выпуск ценных бумаг в обращение. Выпуск (эмиссия) происходит при учреждении акционерного общества, увеличении размера уставного капитала.

Формы эмиссии следующие:

- частичное размещение без публичного объявления и проведения рекламной кампании, продажа первым владельцам на равных условиях (цена всех акций одного выпуска одинакова)

- открытая продажа с публикацией, регистрацией проспекта эмиссии (число инвесторов не ограниченно)

- размещение ценных бумаг возможно путем прямого обращения эмитента к инвесторам.

К размещению ценных бумаг на первичном рынке следует отнести:

- продажа акций по закрытой подписке работникам приватизируемых предприятий

- продажу акций на чековых и денежных аукционах.

На вторичном рынке осуществляются сделки купли-продажи ценных: бумаг юридическими (физическими) лицами при посредничестве инвестиционных институтов после первичного размещения бумаг. Вторичный рынок включает в себя «уличный» неорганизованный рынок (внебиржевой) и организованный (биржевой) рынок.

Формирование вторичного рынка акций приватизированных предприятий в России началось практически одновременно с появлением первых акционерных обществ. Внебиржевые сделки в разных объемах совершаются постоянно с акциями практически каждого эмитента, что связано, в частности, с формированием крупных пакетов акций перед первыми собраниями акционеров и соответственно с перевыборами совета директоров. При наличии конкуренции цены внебиржевого и биржевого рынков достигают нескольких сотен номиналов. Естественно, в основе таких отклонений лежат отнюдь не классические факторы, влияющие на курс акций, а стремление установить контроль над предприятием. Рост курсовой стоимости акций будет иметь место в силу переоценки основных фондов, однако получение дохода от перепродажи будет ограничено не ликвидностью большинства акций. Наконец, существенной составляющей резкого роста котировок некоторых акций станет чисто спекулятивный фактор.

2.5 Особенности ценообразования на различные виды ценных бумаг

Государственные ценные бумаги. По государственным ценным бумагам уровень цен зависит:

1) от вида ценных бумаг

2) принятия условий или положений об их выпуске

3) сложившихся экономических и политических условий.

Государственные краткосрочные обязательства (ГКО) – краткосрочные бескупонные облигации. Торги ведутся на основании заявок дилеров по договорам. В заявке указывается цена приобретения ГКО как процент от

номинала (с точностью до сотой доли процента) и количество ГКО. Доходность ГКО связана со сроком обращения и потребности государства в денежных средствах. Обычно, чем ближе дата погашения, тем выше устанавливается курс и ниже доходность.

Облигации федерального займа (ОФЗ) - среднесрочные (купонные) облигации. Доход по ОФЗ зависел от доходности ГКО. Доходность определялась по формуле сложных процентов и учитывала возможность рефинансирования. Цена ОФЗ рассчитывались по формуле: Цена = Номинальная стоимость + Курсовая надбавка + + Накопленный купонный доход. Накопленный купонный доход рассчитывался пропорционально числу дней от даты предшествующей выплаты до даты продажи ОФЗ. Для определения цены ОФЗ первого выпуска купонный доход вычислялся от даты выпуска до даты продажи, процентная ставка купонного дохода определялась на текущий день как средневзвешенная доходность к погашению и рассчитывалась по тем выпускам ГКО, погашение которых производилось в период от 30 дней до даты выплаты очередного купонного дохода.

Номинальная цена облигации служит базой при начислении процентов. Облигации имеют выкупную цену, которая может совпадать или отличаться от номинальной цены в зависимости от условий займа. По ней облигация выкупается (погашается) эмитентом после истечения срока займа. Кроме этого, облигация имеет рыночную цену, определяемую условиями займа и ситуацией, сложившейся в текущий момент на рынке облигаций.

Текущая доходность облигации (Дm ) рассчитывается по формуле:

Дm = К/Цо ×100%,

где К – ставка купона,

Цо – курсовая цена облигации, т.е. цена на текущий момент.

Доходность к погашению (Дко ) рассчитывается по формуле:

Дко = Дm + ((N - Цо )/(Цо ×n) × 100%,

где N – цена погашения облигации, равная номиналу,

n – срок до погашения, лет.

Средний курс облигаций зависит и от нормы ссудного процента: чем больший процент в текущий момент гарантируют своим вкладчикам банки, тем ниже цена облигации с фиксированным процентом. Курсовая цена облигации определяется по формуле:

Цо = (N(Cк × То + 100)) / (Cб × То + 100),

где Cк – годовой процент по облигации (купонный процент),

Cб – ссудный (банковский) процент,

То – срок, на который выпущена облигация, лет,

N – номинал облигации, руб.

Приведенные выше формулы применимы для выплат с периодичностью один раз в год. В иных случаях (например, при выплатах процентов один раз в квартал) следует учитывать возможность реинвестирования (нового вложения) полученных доходов, что увеличивает доходность в пересчете на год. Формула текущей доходности в этом случае видоизменяется следующим образом:

Дm = (((1 + К)n /Цо ) – 1) × 100%

Акции. По акциям различают следующие показатели:

- балансовая стоимость

- рыночная стоимость

- сравнительная стоимость

- текущая (дисконтированная) стоимость

- стоимость, скорректированная на инфляцию.

Балансовая стоимость акций определяется на основе бухгалтерской отчетности предприятия. Их сравнительная стоимость основана на сравнении доходности акций с доходом по депозитам. Текущая, или дисконтированная, стоимость акций рассчитывается с учетом коэффициента дисконтирования:

Кд = 1/(1+I)n ,

где n – периоды дисконтирования (поквартально),

I – норма инвестиций, обычно равная ставке рефинансирования ЦБРФ.

Стоимость акций, скорректированная на инфляцию, определяется по формуле Фишера:

I + r = (I + P)(I + a) или r = P + a + Pa,

где r – номинальная ставка доходности,

Р – реальная ставка доходности (рентабельность),

а – темп инфляции.

При учреждении акционерного общества курс акций (Ка ) вычисляется по следующей формуле:

Ка = Н + Пу ,

где Н – номинал,

Пу – прибыль учредителя.

Коэффициент рыночной конъюнктуры (Крк ) акций определяется как отношение объема платежеспособного спроса к объему предложения. Если Крк < 1, то курс завышен, и можно ожидать недоразмещения выпуска, если Крк > 1, то акции недооценены, если Крк = 1, то акции реально оценены.

Корпоративные облигации. Установление цены предложения на корпоративные облигации достаточно сложно, так как невозможно подыскать вариант для сравнения с аналогичным рейтингом и сроком погашения. Обычно используется конверсионный эквивалент (Кэ ). Это приведенная цена, по которой должны продаваться акции, для того чтобы они были абсолютно, эквивалентны облигациям:

Кэ = Рыночная цена облигаций / Число акций

Размер купонных выплат по облигациям определяется в процентах от номинала:

Размер купонных выплат = Н × Купонный процент / 100%

Рыночный курс облигации рассчитывается следующим образом:

Рк = Рц / Н × 100%

Рыночная цена (Рц ) определяется по формуле:

Рц = Н × (1 + До )' / (1 + Да )' = Н × 1 × с = Н × Рк / 100 + с × Т(365 + t),

где t – число периодов до погашения,

с – период купонных выплат по облигациям, лет,

Т – период от выплаты по купону до совершения сделки купли-продажи, дней,

До – доходность облигации,

Да - доходность акции.

Конвертируемая облигация стоит дороже, чем неконвертируемая, так как дает ее владельцу дополнительные права. Стоимость конвертируемой облигации можно рассчитать по следующей формуле:

Кц = Н / Кконв ,

где Кконв – коэффициент конвертации, который определяется как отношение конверсионной стоимости к рыночной цене и устанавливается как постоянная величина на весь период конвертации.

Для расчета текущей доходности облигации и доходности к погашению используются следующие формулы:

Текущая доходность = Сумма процентов, выплаченных за год / Курсовая стоимость (цена приобретения) × 100%

Доходность к погашению = Процентный доход + Дисконт / Курсовая стоимость (цена приобретения) × 100%.

Таким образом, в данной главе мы рассмотрели особенности, принципы и методы ценообразования на рынке ценных бумаг в Российской Федерации.

ГЛАВА 3. ПРАВОВЫЕ ОСНОВЫ РЕГУЛИРОВАНИЯ РЫНКА ЦЕННЫХ БУМАГ

3.1 Регулирование рынка ценных бумаг. Понятия, цели, процесс и принципы

Регулирование рынка ценных бумаг - это упорядочение деятельности на нем всех его участников и операций между ними со стороны организаций, уполномоченных обществом на эти действия.

Регулирование участников рынка может быть внешним и внутренним. Внутреннее регулирование - это подчиненность деятельности данной организации ее собственным нормативным документам: уставу, правилам и другим внутренним нормативным документам. Внешнее регулирование- это подчиненность деятельности данной организации нормативным актам государства, других организаций, международным соглашениям.

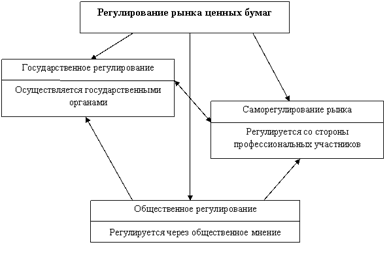

Регулирование рынка ценных бумаг осуществляется органами или организациями, уполномоченными на выполнение функций регулирования. С этих позиций различают:

- государственное регулирование рынка, осуществляемое государственными органами;

- регулирование со стороны профессиональных участников рынка ценных бумаг, или саморегулирование рынка;

- общественное регулирование, или регулирование через общественное мнение.

Цели регулирования рынка ценных бумаг:

1) поддержка порядка на рынке, создание нормальных условий для работы всех участников рынка;

2) защита участников рынка от недобросовестности отдельных лиц или организаций;

3) обеспечение свободного и открытого процесса ценообразования на ценные бумаги на основе спроса и предложения;

4) создание эффективного рынка, на котором всегда имеются стимулы для предпринимательской деятельности и на котором каждый риск адекватно вознаграждается;

5) в определенных случаях создание новых рынков, поддержка необходимых обществу рынков и рыночных структур, рыночных начинаний и нововведений и т. п.;

6) воздействие на рынок с целью достижения каких-то общественных целей.

Процесс регулирования на рынке ценных бумаг включает:

- создание нормативной базы функционирования рынка;

- отбор профессиональных участников рынка;

- контроль за соблюдением выполнения всеми участниками рынка норм и правил функционирования рынка;

- систему санкций за отклонение от норм и правил, установленных на рынке.

Принципы регулирования российского рынка ценных бумаг:

- разделение подходов в регулировании отношений между эмитентом и инвестором, с одной стороны, и отношений с участием профессиональных участников рынка - с другой;

- выделение из всех видов ценных бумаг так называемых инвестиционных;

- максимально широкое использование процедур раскрытия информации обо всех участниках рынка - эмитентах, крупных инвесторах и профессиональных участниках;

- необходимость обеспечения конкуренции как механизма объективного повышения качества услуг и снижения их стоимости;

- при разделении полномочий между регулирующими органами следует исходить из того, что нормотворчество и нормоприменение не должны совмещаться одним лицом;

- обеспечение гласности нормотворчества, широкое публичное обсуждение путей решения проблем рынка.

Такой принцип повышает качество нормотворчества и его объективность:

- соблюдение принципа преемственности российской системы регулирования рынка ценных бумаг, имеющей определенную историю и традиции. Нельзя не учитывать и все растущую интеграцию национального фондового рынка с международным. Неэффективно начинать строить новую систему регулирования рынка «с центра поля», необходимо практически учитывать опыт мирового рынка, качественно перерабатывать его и использовать удачные регуляционные решения. Не следует делать из этого опыта догмы, так как повторение чужих ошибок может замедлить прогресс в регулировании рынка;

- оптимальное распределение функций регулирования рынка ценных бумаг между государственными и негосударственными органами управления.

Рис. 1 - Регулирование рынка ценных бумаг

В России на сегодняшний день методы государственного регулирования носят в основном административный характер. В тоже время полноценное формирование и дальнейшее развитие фондового рынка невозможно без расширения экономических методов воздействия позволяющих государству по средствам его социально - экономической политике направлять и стимулировать деятельность участников рынка, в меньшей степени используя директивные методы.

Наряду с государственным регулированием рынка ценных бумаг используется общественное саморегулирование как метод оперативного решения текущих вопросов.

На базе саморегулируемых общественных организаций - НАУФОР, ПОРТ АД, НФА, НЛУ - решаются вопросы:

- формирование стандартов профессиональной деятельности и внедрение их в практику;

- разрешение конфликтов между участниками; улучшение управления инвестиционными рисками;

- снижение возможности для мошенничества и других противоправных действий;

- поддержание ликвидности и стабильности рынка.

Именно профессиональные участники фондового рынка, объединенные с саморегулируемые организации, могут более точно и оперативно решать проблемы этого рынка, ходатайствовать в органы государственного регулирования от имени всего фондового сообщества.

Также к функциям саморегулируемых организаций можно отнести: выработку рекомендаций в области учета, отчетности и налогообложения; раскрытие информации; организацию третейского разбирательства. Саморегулируемые организации не должны заниматься вопросами лицензирования, но могут осуществлять контроль деятельности своих членов на предмет соответствия законодательству и ходатайствовать в государственный регулирующий орган о применении санкций к нарушителю.

Саморегулируемые организации должны быть независимыми в решении оперативных вопросов, но при этом в своей деятельности следовать единой концепции развития рынка ценных бумаг, утверждаемой государством.

Вопрос сочетания государственного регулирования и общественного саморегулирования рынка ценных бумаг недостаточно изучен отечественной наукой. Использование двух форм регулирования (государственной и общественной саморегуляции) может привести к негативным последствиям, так как возникает опасность дублирования государственного ведомства, вследствии чего на участников рынка может лечь двойная нагрузка по отчетности и контролю, а также существенно увеличиться стоимость ведения бизнеса (во избежание таких негативных последствий функции органов государственного управления и саморегулируемых общественных организаций должны быть четко разделены).

Организация регулирования рынка ценных бумаг на региональном и муниципальном уровнях остается на сегодняшний день не решенным вопросом для большинства российских регионов, за исключением экономически развитых.

В то же время именно региональным предприятиям, находящимся далеко то финансовых центрах страны, наиболее тяжело привлекать инвестиции в развитие производства. Исключение составляют гиганты топливно-энергетического комплекса и некоторых других сырьевых отраслей, чья продукция пользуется стабильным мировым спросом. Поэтому содействие и привлечение инвестиций для региональной и местной промышленности становится основной практической задачей в области регулирования рынка ценных бумаг на уровне каждого субъекта Российской Федерации и муниципалитета.

Эффективное регулирование рынка ценных бумаг:

- дает «правила игры» для цивилизованной конкуренции между участниками рынка, которые в конечном результате приводит к расширению и улучшению качества предлагаемых инвесторам услуг;

- создает условия, позволяющие населению с уверенностью вкладывать средства, а участникам рынка - безбоязненно расширять свой бизнес;

- обеспечивает высокие стандарты поведения участников, минимизирую риск мошенничества и злоупотребления.

Важнейшим качественным отличием современным этапом развития рынка ценных бумаг является растущее международное признание российского фондового рынка, доступ российских эмитентов различного типа к мировым финансовым рынкам.

Среди наиболее важных событий в этой области следует отметить вступление России в Международную организацию комиссий по ценным бумагам (IOSCO), получение одновременно кредитного рейтинга Moody s, Standard&Poor s и IBCA, успешные выпуски «еврооблигаций», публикация индекса IFC Global Russia, выпуски ADR/GDR рядом компаний, включение одной из российских компаний в листинг Нью-Йоркской фондовой биржи, признание американской SEC некоторых Российских банков «надежным иностранным депозитарием» и др.

3.2 Организационная структура системы государственного регулирования рынка ценных бумаг: субъекты, объекты, основные принципы, задачи и методы регулирования

Субъекты регулирования (регулирующие органы):

- косвенного (непрямого) воздействия - Президент РФ, Федеральное собрание РФ (Совет Федерации ФС РФ, Государственная дума ФС РФ), Правительство РФ, Министерство экономического развития и торговли РФ, Федеральная налоговая служба, Федеральное агентство по управлению федеральным имуществом, Министерство юстиции РФ, Федеральная служба страхового надзора, Верховный суд РФ, Арбитражный суд РФ;

- прямого (непосредственного) воздействия - Федеральная служба по финансовым рынкам (ФСФР), Министерство финансов РФ, Банк России, Федеральная антимонопольная служба (ФАС).

Основные функции органов прямого регулирования:

ФСФР - разрабатывает основные направления развития РЦБ и координирует деятельность федеральных органов исполнительной власти по вопросам регулирования РЦБ;

- утверждает стандарты эмиссий и проспекты эмиссий ценных бумаг эмитентов (в т.ч. и иностранных эмитентов);

-разрабатывает правила осуществления профессиональной деятельности на фондовом рынке;

- устанавливает требования к операциям с ценными бумагами, нормы допуска ценных бумаг к их публичному размещению, обращению, котированию и листингу;

- определяет нормы бухгалтерского учета, отчетности, внутреннего учета и внутреннего контроля для профессиональных участников фондового рынка;

- лицензирует профессиональную деятельность на РЦБ;

- обеспечивает раскрытие информации на РЦБ, защищает права и законные интересы инвесторов, регулирует корпоративное (акционерное) управление;

- утверждает, квалификационные требования и проводит аттестацию специалистов фондового рынка и многое другое.

Министерство финансов РФ при участии Банка России осуществляет эмиссию и размещение государственных долговых ценных бумаг. Кроме того, Министерство финансов контролирует эмиссию и размещение долговых ценных бумаг субъектов РФ. ФАС регулирует рынок производных финансовых инструментов.

Объекты государственного регулирования:

- эмитенты ценных бумаг (организации, выпускающие и размещающие акции, облигации и другие ценные бумаги, включая регистраторов, аудиторов, платежных агентов и т.д.);

- профессиональные участники РЦБ (брокеры, дилеры, доверительные

управляющие, депозитарии, регистраторы, организаторы торговли, клиринговые организации);

- организации, осуществляющие коллективные инвестиции на фондовом рынке (инвестиционные фонды, паевые инвестиционные фонды, негосударственные пенсионные фонды, управляющие компании фондов, специализированные депозитарии и др.);

- инвесторы (юридические и физические лица);

- саморегулируемые организации РЦБ;

- организации, осуществляющие обслуживание инфраструктуры РЦБ и

оказывающие услуги участникам фондового рынка (андеррайтеры,

специализированные консультанты, специализированные учебные центры и др.).

Основные стратегические задачи государственного регулирования

- формирование и обеспечение неуклонного соблюдения таких правил деятельности всех его субъектов, при которых РЦБ наиболее эффективно выполняет свои основные макроэкономические функции - мобилизацию свободных ресурсов для инвестирования экономики и формирования доходных и надежных инструментов сбережения для населения;

- создание цивилизованного рынка и интеграция российского РЦБ в мировой финансовый рынок;

- защита законных прав и интересов профессиональных участников РЦБ.

Основные принципы государственного регулирования РЦБ:

- вся система регулирования РЦБ (включая саморегулирование) создается государством, выполняющим универсальную функцию по защите граждан и их интересов, принимающим меры по защите прав участников РЦБ на основе лицензирования и регулирования всех видов профессиональной деятельности на фондовом рынке;

- принцип единства нормативной базы, режима и методов регулирования рынка на всей территории РФ;

- принцип равных возможностей всех участников рынка перед государственными органами регулирования;

- принцип преемственности в развитии системы регулирования рынка;

- ориентация на мировой опыт государственного регулирования РЦБ и учет тенденции глобализации финансовых рынков;

- использование механизмов саморегулирования РЦБ, создаваемых при помощи и под контролем государства.

Основные методы регулирования РЦБ:

- методы институционального и функционального регулирования;

- саморегулирование как метод оперативного решения текущих вопросов;

- общественное регулирование через общественное мнение.

3.3 Необходимость государственного регулирования рынка ценных бумаг в России

Сегодня, прежде всего, необходима активная государственная политика, направленная на восстановление отечественного рынка ценных бумаг, отвечающего национальным интересам России, интегрированного в мировой рынок и обеспечивающего привлечение инвестиций в экономику. Происшедшие события еще раз убедили сомневающихся в необходимости усиления государственного регулирования, особенно в вопросах обеспечения безопасности рынка ценных бумаг в кризисный период, который переживает наша страна.

Решение данной проблемы, в первую очередь, должно найти отражение в концепции развития рынка ценных бумаг, законодательстве, отвечающем национальным интересам России и устанавливающем правила поведения его участников в вопросах формирования инфраструктуры и системы ее регулирования. Государство должно выполнять на рынке ценных бумаг, прежде всего, системообразующую функцию и нести ответственность за состояние его национальной и экономической безопасности.

В результате вхождения России в мировую экономическую и финансовую систему уязвимость ее рынка ценных бумаг от внешних воздействий значительно возрастет. Назрела необходимость исследования проблем безопасности рынка, выработки концептуальных подходов и практических мер по ее обеспечению на основе анализа зарубежного и отечественного опыта. Национальная безопасность рынка ценных бумаг означает надежную и обеспеченную всеми необходимыми средствами и институтами государства защищенность национально-государственных интересов на рынке ценных бумаг от внутренних и внешних угроз. Состояние безопасности оценивается системой параметров, критериев и индикаторов, определяющих пороговые значения функционирования как рынка в целом, так и отдельных его сегментов.

Способность государства защитить рынок от негативных воздействий и не допускать таких обвалов, как массовый крах мошеннических финансовых пирамид или пирамиды государственных ценных бумаг, является основной характеристикой состояния его национальной и экономической безопасности. Сегодня государство с этим не справляется. Национальные интересы России применительно к рынку ценных бумаг, понимаемые как комплекс макроэкономических и политических задач государства, в сегодняшних условиях включают в себя: восстановление доверия участников рынка ценных бумаг к государству и его финансовым институтам; организацию процесса расширенного воспроизводства и повышение его эффективности на основе мобилизации прежде всего внутренних инвестиционных ресурсов; усиление социальной ориентированности экономики и обеспечение финансовой безопасности граждан; укрепление экономического суверенитета страны.

Рынок ценных бумаг является одним из наиболее регламентированных в рыночной экономике. Сложность отношений на рынке, его масштабность, присущие ему повышенные риски, интересы безопасности его участников (субъектов) обусловливают необходимость принятия детальных стандартов и правил работы на рынке, а также привлечения к вопросам регулирования различных государственных органов. Законодатель должен учитывать высокую значимость эффективного и работоспособного контроля за сохранением высокой международной репутации российского фондового рынка. Правовые и организационные меры должны быть направлены на повышение конкурентоспособности отечественного рынка ценных бумаг на международной арене.

Нельзя согласиться с точкой зрения об усилении регулирования рынка и обеспечения его экономической безопасности саморегулируемыми организациями. При этом не учитываются особенности нашей страны; неразвитость рыночной экономики и рынка ценных бумаг, отсутствие достаточного капитала для функционирования этого рынка; нерешенность многих политических и экономических проблем. Здесь игнорируется опыт Германии и других европейских стран, где рынок достаточно жестко регулируется государством через банковскую систему, где государством и крупными банками практически гарантируются инвестиции не только в государственные, но и в корпоративные ценные бумаги.

Государство через регулирующие и правоохранительные органы должно разработать устойчивую систему, основывающуюся на балансе интересов государства и участников рынка ценных бумаг и его безопасности, способную защищать от внешних и внутренних угроз. В концепции национальной и экономической безопасности рынка ценных бумаг необходимо предусмотреть меры по предотвращению системных (всей системы рынка ценных бумаг) и фрагментарных (сегментов рынка) рисков, которые обусловлены в основном внутренними причинами.

Развитие системы правоприменения как одного из ключевых элементов системообразующей функции государства должно стать приоритетным направлением государственной политики на рынке ценных бумаг. Важной составляющей безопасности рынка является деятельность Федеральной комиссии по рынку ценных бумаг (ФКЦБ России) и правоохранительных органов по выявлению правонарушений, их предупреждению, пресечению и наказанию.

Дальнейшее развитие нормативной и правовой базы рынка ценных бумаг будет зависеть от действенности проводимых в стране экономических реформ и политической воли руководства страны.

На наш взгляд, это развитие необходимо осуществлять, используя следующие основные принципы:

- декларирование политики в области развития рынка ценных бумаг, совершенствование его нормативной и правовой базы в целях информирования его субъектов о планируемых изменениях правового режима;

- распределение полномочий по регулированию рынка между Российской Федерацией и субъектами РФ, а также различными органами исполнительной власти;

- усиление уголовной ответственности за более серьезные преступления с использованием ценных бумаг, в том числе совершаемые государственными чиновниками, принимающими участие в регулировании рынка;

- использование гражданского права как основы для развития специальной нормативной правовой базы рынка в сочетании с формированием новых правовых институтов, способствующих становлению и развитию рынка;

- усиление государственного контроля за деятельностью участников рынка, повышение роли и ответственности регулирующих и правоохранительных органов, и в первую очередь, ФКЦБ России;

- организация системы налогообложения операций с ценными бумагами, имеющей не фискальный, а стимулирующий характер;

- преимущественная и всесторонняя защита законных прав и интересов инвесторов, пресечение незаконной деятельности на рынке, повышение ответственности профессиональных участников рынка и эмитентов за результаты своей деятельности;

- поддержка государством добровольного страхования рисков профессиональными участниками рынка ценных бумаг, при этом государство не должно брать на себя обязательства по компенсации незастрахованных рисков;

- обеспечение инвесторов полной и достоверной информацией о ценных бумагах и их эмитентах, развитие вневедомственного и общественного контроля за достоверностью информации;