| Скачать .docx |

Реферат: Таможенный режим

СОДЕРЖАНИЕ

1. Понятие о таможенных режимах во внешнеэкономической деятельности

2. Особенности аудита импортных операций

Список литературы

1. Понятие о таможенных режимах во внешнеэкономической деятельности

Перемещение товаров и транспортных средств через российскую таможенную границу производится в соответствии с заявленными таможенными режимами.

Понятие "таможенный режим" служит для обозначения специальной системы мероприятий и совокупности методов (приемов), обеспечивающих комплексное применение инструментов таможенного регулирования.

В узкоспециальном значении, используемом в российском таможенном законодательстве, это понятие обозначает "совокупность положений, определяющих статус товаров и транспортных средств, перемещаемых через таможенную границу Российской Федерации, для таможенных целей".

С помощью категории таможенного режима определяется:

а) конкретный порядок перемещения товара через таможенную границу в зависимости от его предназначения (цели перемещения);

б) условия его нахождения и допустимое использование на (вне) таможенной территории;

в) права и обязанности лица, обладающего правомочиями в отношении товара; г) в некоторых случаях также требования к данному товару, правовому статусу лица, перемещающего его через таможенную границу.

Таможенные режимы, закрепленные на уровне закона:

1) выпуск для свободного обращения;

2) реимпорт;

3) транзит;

4) таможенный склад;

5) магазин;

6) переработка на таможенной территории;

7) переработка под таможенным контролем;

8) временный ввоз (вывоз);

9) свободная таможенная зона;

10) свободный склад;

11) переработка вне таможенной территории;

12) экспорт;

13) реэкспорт;

14) уничтожение товаров;

15) отказ в пользу государства.

Таможенные органы обладают значительными полномочиями. Это выражается в первую очередь в принятии таможенным органом (его должностным лицом) решения о возможности помещения конкретного товара под определенный таможенный режим, т.е. предоставлении в каждой конкретной ситуации разрешения на использование данного режима либо отказе в таковом, исходя из экономической оценки допустимости и целесообразности данной операции.

Использование перечисленных таможенных режимов на практике регламентируется специальными положениями, утвержденными приказами Государственного таможенного комитета. Эти положения регламентируют основные вопросы взаимоотношений между таможней и декларантом, однако существуют неурегулированные вопросы. В этих случаях должностные лица таможни действуют по собственному усмотрению.

Рассмотрим применение режима переработки.

В соответствии с таможенным законодательством[1] переработка вне таможенной территории – это таможенный режим, при котором товары вывозятся с таможенной территории Российской Федерации для целей проведения операций по переработке товаров в течение установленного срока переработки товаров с последующим ввозом продуктов переработки с полным или частичным освобождением от уплаты ввозных таможенных пошлин, налогов.

С таможенной территории Российской Федерации, товары, в соответствии с таможенным режимом переработки вне таможенной территории, вывозятся с полным условным освобождением от уплаты вывозных таможенных пошлин. К вывозимым товарам не применяются запреты и ограничения экономического характера (квотирование, лицензирование), установленные в соответствии с законодательством Российской Федерации о государственном регулировании внешнеторговой деятельности.

При вывозе товаров в соответствии с таможенным режимом переработки освобождение от уплаты, возврат либо возмещение внутренних налогов не производятся.

Использование таможенного режима переработки является оптимальным таможенным режимом при замене выходящего из строя оборудования, ввезенного на территорию РФ.

Вывозу товаров с таможенной территории РФ в соответствии с таможенным режимом переработки предшествует получение разрешения таможенного органа на применение данного таможенного режима.

Разрешение таможенного органа на применение таможенного режима переработки может быть получено двумя способами:

1. Обращение в таможню с письменным заявлением о получении разрешения на переработку товаров (общий порядок).

2. Подача в таможенный орган таможенной декларации на вывозимые для переработки товары (которая будет являться заявлением) при соблюдении следующих условий:

- целью помещения товаров под таможенный режим переработки вне таможенной территории является их ремонт, в том числе осуществляемый на возмездной основе;

- таможенная стоимость товаров не превышает 500 тысяч рублей.

В соответствии с требованиями приказа ГТК РФ от 15.09.2003 № 1015 "О выдаче разрешения на переработку товаров вне таможенной территории" (зарегистрирован в Минюсте РФ 26.11.2003 № 5281, опубликован в "Российской газете" № 253 от 17.12.2003 г) заявление о получении разрешения на переработку товаров подается в таможню, в регионе деятельности которой зарегистрирован декларант.

Для получения права декларировать товар в таможенном режиме переработки (т.е. получение статуса декларанта) необходимо более конкретное указание в договоре на техническое обслуживание процедуры передачи оборудования для ремонта.

Письменное заявление на применение режима переработки должно содержать следующие данные, необходимые для заполнения таможней разрешения:

- наименование, ИНН, КПП, ОГРМ, местонахождение (адрес, почтовый индекс, телефон, телекс, факс, номера расчетных и валютных счетов с указанием банков, в которых они открыты, и БИК по каждому банку);

- товары, вывозимые на переработку (наименование, код по ТН ВЭД России, количество, стоимость в руб., таможенный орган, в котором предполагается производить таможенное оформление, контракт (номер, дата заключения, наименование иностранной фирмы, с которой заключен, страна, где находится эта фирма), в соответствии с которым товары вывозятся на переработку. Учитывая наличие этого требования Компании необходимо проработать вариант заключения внешнеэкономического контракта на ремонт неисправных частей, в котором, кроме всего прочего, были бы оговорены условия поставки товара, условия оплаты, сроки ремонта, процедура ремонта (замена или восстановление печатающих головок), стоимость продуктов переработки (замененных комплектующих) и т.д.

- продукты переработки (наименование, код по ТН ВЭД России, количество, стоимость в руб., таможенный орган, в котором предполагается производить таможенное оформление);

- нормы выхода продуктов переработки;

- операции по переработке товаров, способы и сроки их совершения;

- способы идентификации товаров в продуктах переработки. Учитывая характеристики товара, вывозимого на переработку, можно предложить указание в заявлении на применение режима такого способа идентификации товаров, как использование серийных номеров или другой маркировки производителя вывозимых товаров. Приемлемость заявленного способа идентификации вывезенных товаров для переработки вне таможенной территории в продуктах переработки будет устанавливаться таможенным органом с учетом характера товаров и осуществляемых операций по переработке товаров.

- возможная замена продуктов переработки иностранными товарами;

- срок переработки товаров.

Все данные должны подтверждаться прилагаемыми к заявлению документами. Срок рассмотрения заявления таможенным органом – 30 дней со дня принятия заявления и документов.

Срок переработки товаров определяется исходя из продолжительности процесса переработки товаров и времени, необходимого для перевозки продуктов их переработки, но он не может превышать предельный срок переработки, который, в соответствии со статьей 201 ТК РФ составляет 2 года.

Допускается замена продуктов переработки иностранными товарами при условии, что они совпадают по своему описанию, качеству и техническим характеристикам с продуктами переработки, в случае, если операцией по переработке вне таможенной территории является ремонт. Если замена продуктов переработки иностранными товарами допускается, ввоз иностранных товаров может быть осуществлен до вывоза российских товаров на переработку.

Таможенный орган может отказать в выдаче разрешения на переработку товаров только в случае, если при подаче заявления заявителем не будут соблюдены требования и условия, установленные таможенным законодательством, а также в случае принятия таможенным органом решения об отказе в согласовании заявленных нормы выхода продуктов переработки и срока переработки товаров, однако отказ таможенного органа в выдаче разрешения на переработку товаров должен быть обоснован и мотивирован. Декларант уведомляется об отказе в выдаче указанного разрешения в письменной форме.

Рассмотрим ещё один таможенный режим ― таможенный склад.

Таможенный склад ― таможенный режим, при котором ввезенные на таможенную территорию РФ товары хранятся под таможенным контролем без уплаты таможенных пошлин, налогов и без применения к товарам мер нетарифного регулирования.

При помещении товаров в режим таможенного склада, как правило, не требуется предоставления таможенным органам документов разрешительного характера, связанных с нетарифными мерами регулирования. Вместе с тем, в отношении ввезенной из-за рубежа продукции растительного и животного происхождения фитосанитарный и ветеринарный контроль обязателен.

Режим таможенного склада предоставляет возможность хранения товаров до трех лет с освобождением от уплаты таможенных пошлин, налогов. Данный срок может быть и менее трех лет. Конкретный срок хранения товаров определяется лицом, помещающим товары на таможенный склад, и указывается в таможенной декларации.

Запрещается помещение под таможенный режим таможенного склада:

- товаров, запрещенных законодательством РФ к ввозу в РФ и вывозу из РФ;

- товаров, срок годности которых на день заявления их к таможенному режиму таможенного склада меньше установленных сроков хранения;

- ядерных материалов, оборудования, специальных неядерных материалов, подпадающих под экспортный контроль;

- продукции военного назначения;

- химикатов и оборудования, которые могут быть использованы при создании химического оружия и в отношении которых установлен экспортный контроль;

- радиоактивных изотопов во всех видах, соединениях и изделиях, других радиоактивных веществ, а также радиоизотопных изделий, входящих в состав приборов и оборудования;

- наркотических средств, психотропных веществ и их прекурсоров, сильнодействующих и ядовитых веществ;

- взрывчатых веществ, в том числе после утилизации боеприпасов, а также отходов их производства, средств взрывания, пороха промышленного назначения и пиротехнических изделий;

- опасных отходов;

- товаров, подлежащих маркировке акцизными марками в соответствии с законодательством РФ, но не маркированных такими марками или маркированных с нарушением установленного порядка.

Иностранные товары могут помещаться на таможенный склад с целью хранения и последующего реэкспорта товаров, то есть вывоза за пределы таможенной территории РФ. Например, товары ввозятся в РФ и размещаются на таможенном складе для последующего вывоза за пределы РФ с целью продажи покупателям, находящимся за рубежом.

Форма и порядок заполнения грузовой таможенной декларации утверждены:

- приказом ФТС России от 3 августа 2006 г. № 724 «Об утверждении новых форм комплектов бланков таможенной декларации и транзитной декларации»;

- приказом ФТС России от 11 августа 2006 г. № 762 «Об утверждении Инструкции о порядке заполнения грузовой таможенной декларации и транзитной декларации».

Порядок совершения отдельных таможенных операций установлен приказом ГТК России от 25 февраля 2004 г. № 236.

Перечни заявляемых сведений и предоставляемых документов утверждены приказом ФТС России от 25 апреля 2007 г. № 536 «Об утверждении Перечня документов и сведений, необходимых для таможенного оформления товаров в соответствии с выбранным таможенным режимом».

Размеры таможенных сборов за таможенное оформление установлены постановлением Правительства РФ от 28 декабря 2004 г. № 863.

2. Особенности аудита импортных операций

Аудит импортных операций является одним из наиболее сложных участков аудиторской проверки.

Для аудита импортных операций применяются следующие методы проверок: документальная, специальная, встречная.

Документальной считается проверка документов и записей операций в учетных регистрах [применяются методы формальной, логической и арифметической (счетной) проверки].

Специальная проверка применяется в случае необходимости привлечения к проверке эксперта в той или иной сфере деятельности.

Встречная проверка осуществляется в целях установления соответствия проверяемой отчетности определенным требованиям. Следует отметить, что все аудиторские услуги оказываются в интересах тех или иных пользователей бухгалтерской отчетности, которые хотят, чтобы отчетность была составлена добросовестно и была достоверной. Их интересы в значительной степени переплетаются, что проявляется в следующем:

- собственники хотят проверить нанятую ими администрацию;

- администрация хочет проверить нанятых сотрудников, но не желает, чтобы ее проверяли собственники;

- кредиторы хотят, чтобы были объективно оценены статьи отчетности и прежде всего баланса;

- налоговые органы заинтересованы в том, чтобы были соблюдены все требования налогового законодательства.

Цели, преследуемые названными пользователями, часто бывают противоречивыми: администрация стремиться получить премию; собственники — увеличить дивиденды; кредиторам важно, чтобы организация сохраняла платежеспособность. Причем все они (за исключением налоговых органов) заинтересованы в создании больших финансовых резервов и занижении прибыли. Налоговые же органы, напротив, стремятся к тому, чтобы в отчетности была показана как можно большая сумма прибыли. Чтобы найти необходимый компромисс, аудитор должен установить соответствие проверяемой им отчетности следующим требованиям:

- полнота — все факты хозяйственной жизни, которые должны быть включены в бухгалтерскую отчетность, входят в нее;

- точность — все учтенные факты верны в математическом отношении, и эти верные суммы правильно отнесены на соответствующие счета, суммированы и перенесены в Главную книгу;

- существование — все активы и пассивы существовали на дату составления баланса, а все отраженные факты действительно имели место в прошлом;

- ограничение учетного периода — все факты имели место в пределах соответствующего отчетного периода;

- оценка — выбраны и применимы соответствующие учетные измерители;

- принадлежность (права и обязанности) — на все учтенные средства предприятие имеет права, а вся кредиторская задолженность относится к его задолженности на дату составления баланса;

- представление и раскрытие — все факты хозяйственной жизни правильно классифицированы и описаны, раскрыты необходимые детали.

Концептуальный подход к определению достаточности информационной базы аудита, должен заключаться в следующем. Информационная база аудита может считаться полной только в том случае, если она обеспечивает качественное решение всех стоящих перед аудитом задач. Следовательно, основой для определения со става необходимой информации должен вы ступать прежде всего раздел учета, связанный с осуществлением контроля.

Аудит налогообложения входит в общий план аудита и программу проверки любого предприятия. Проверка аудита для конкретного экономического субъекта включает в себя проверку только тех налогов, которые непосредственно уплачивает экономический субъект.

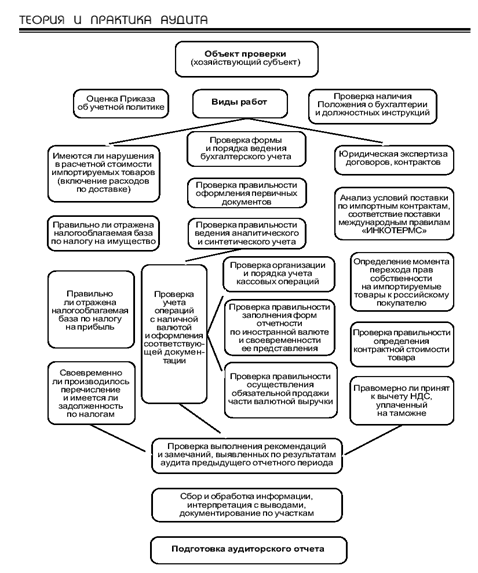

Аудиторы, проверяя реализацию импортных товаров, обязаны также проверять своевременность и полноту сдачи валютной выручки в уполномоченный банк и правильность исчисления и уплаты налогов. В связи с этим аудитор должен составить аудиторскую программу проверки операций по исчислению и уплате налогов. Примерный план и программа аудита данного участка учета представлен на рисунке 1.

Рис.1. Программа проведения аудита импортных операций[2]

Переход права собственности на импортируемые товары при отражении операций по импорту товаров имеет большое значение. Налаженный учет, постоянный анализ условий поставки по импортным контрактам поможет предприятиям уберечься от ошибок при определении налогооблагаемой базы и исчислении налогов. Условия поставки оказывают немаловажное влияние на порядок налогообложения и своевременность принятия товаров к учету. Российский покупатель имеет право оприходовать импортные товары только в момент перехода к нему права собственности. В случае неверного определения этого момента будет неправильно определена стоимость импортируемого товара в связи с изменением курса валюты, что повлечет за собой ошибку в расчете курсовых разниц и, как следствие, налогооблагаемой прибыли.

Не правомерно также при оприходовании товара до момента перехода права собственности принимать к вычету НДС, уплаченный на таможне.

Если товар был оприходован и реализован в разные отчетные периоды, неверное определение момента перехода права собственности может привести к занижению расчетной базы по налогу на имущество.

Заинтересованные стороны должны определить в контракте момент перехода права собственности, который может не совпадать с моментом перехода рисков. В этом случае импортер может понести расходы по доставке товаров до момента перехода права собственности на импортируемые товары и не сможет их отразить не только в стоимости товаров, но и вообще в бухгалтерском учете. Товары учитываются по фактической себестоимости, т.е. в сумме затрат на их приобретение. Вместе с тем данное положение, как нам представляется, распространяется лишь на товары, принадлежащие импортеру на праве собственности, и не относится к другим товарам. Следовательно, если расходы по доставке импортных товаров будут включены в стоимость товара, то при дальнейшей реализации это приведет к занижению налогооблагаемой базы при исчислении налога на прибыль.

При обнаружении такого рода ошибок аудитор должен предложить пересчитать налогооблагаемую прибыль, исключив из нее суммы транспортных расходов. Во избежание таких ситуаций в импортном контракте необходимо отдельным пунктом указать, что транспортные расходы несет импортер.

Источниками информации для проведения аудита налогообложения являются:

- распорядительные документы, определяющие общие положения учета;

- налоговая отчетность (декларации и регистры);

- финансовая отчетность;

- регистры синтетического бухгалтерского учета;

- регистры аналитического учета;

- первичные документы.

Для выполнения программы аудита импортных операций в части правильности определения налогооблагаемой базы по на логам на имущество, на прибыль необходимо проверить:

- правильность, своевременность, полноту формирования налогооблагаемой базы, соблюдение основных принципов при ее определении;

- правильность формирования налоговых вычетов;

- обоснованность внесения исправлений в налоговую отчетность и налоговые регистры;

- достоверность первичных документов для заполнения налоговых регистров;

- реальность включения первичных документов в соответствующие периоды.

Проверку можно осуществить, анализируя данные налоговой отчетности в сравнении с данными аналитических регистров налогового учета. При этом сведения в первичных документах должны соответствовать сведениям в регистрах аналитического налогового учета.

В соответствии с программой аудита не обходимо проверить, кроме того, правильность определения в расчетной стоимости импортируемых товаров. Для этого следует:

- проверить полноту и достоверность расчета таможенной стоимости за отчетный период;

- удостовериться, что импортные цены соответствуют нынешнему рыночному уровню цен, для чего проверяются первичные документы, определяющие фактическую стоимость товара, паспорта импортных сделок и др.

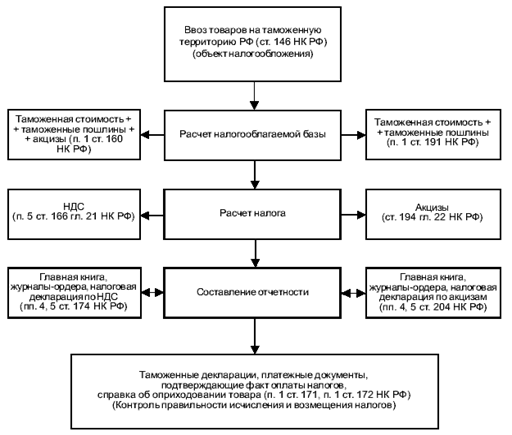

Можно предложить следующий алгоритм проведения аудита импортных операций (рис. 2).

Рис. 2. Алгоритм аудита налогообложения импортных операций[3]

Реализация изложенных аспектов налогообложения импортных операций окажет существенную помощь в ходе аудита процессов внешнеэкономической деятельности хозяйствующих субъектов.

Список литературы

1. Таможенный Кодекс РФ Принят Государственной Думой 25 апреля 2003 года. Одобрен Советом Федерации 14 мая 2003 года (в ред. Федеральных законов от 29.06.2004 N 58-ФЗ, от 20.08.2004 N 118-ФЗ, с изм., внесенными Федеральным законом от 23.12.2003 N 186-ФЗ).

2. Приказ ФТС России от 3 августа 2006 г. № 724 «Об утверждении новых форм комплектов бланков таможенной декларации и транзитной декларации».

3. Приказ ФТС России от 11 августа 2006 г. № 762 «Об утверждении Инструкции о порядке заполнения грузовой таможенной декларации и транзитной декларации».

4. Кулинина Г.В., Юшкова С.Д. Аудит импортных операций: Практ. пособие./ Под ред. проф. В.И. Подольского. – М.: ЮНИТИ – ДАНА, 2004.

5. Сидоренков Г.Н., Демина И.Д. Основные направления проведения аудита импортных операций // Бухгалтерский учёт в издательстве и полиграфии, № 8, 2006.

[1] Таможенный Кодекс РФ (в ред. Федеральных законов от 29.06.2004 N 58-ФЗ, от 20.08.2004 N 118-ФЗ, с изм., внесенными Федеральным законом от 23.12.2003 N 186-ФЗ), ст. 197.

[2] Сидоренков Г.Н., Демина И.Д. Основные направления проведения аудита импортных операций // Бухгалтерский учёт в издательстве и полиграфии, № 8, 2006.

[3] Кулинина Г.В., Юшкова С.Д. Аудит импортных операций: Практ. пособие./ Под ред. проф. В.И. Подольского. – М.: ЮНИТИ – ДАНА, 2004, с. 64.