| Похожие рефераты | Скачать .docx |

Реферат: Инвестиционное кредитование малого и среднего бизнеса

Введение.

На рубеже ХХ века Россия оказалась в сложнейшей экономической и финансовой ситуации. Ухудшение общеэкономического положения страны характеризуется резкой девальвацией рубля и всплеском инфляции, достигшей по итогам 1998 года 84,4%, спадом ВВП и промышленного производства более чем на 5% за год, сокращением инвестиций в основной капитал на 10%, снижением реальных денежных доходов населения на 17%. Отсюда вопрос о взаимосвязи банковской системы и реального сектора экономики является особенно актуальным и болезненным. Определенная обособленность банковской деятельности от реальной экономики, несомненна, была одной из предпосылок финансового кризиса 1998 года. Коренное изменение характера связи банков с реальным сектором является важнейшим условием не только оздоровления реальной экономики, но и укрепления самой банковской системы. Основное внимание в этих связях должно уделяться прежде всего рациональному выбору банками конкретных партнеров, финансируемых проектов и профессиональной работе с ними.

В условиях снижения мировых цен на сырьевые ресурсы, а также снижение внутреннего спроса на продукцию промышленных гигантов возникает тенденция снижения объемов производства, производственных мощностей и как следствие рост безработицы. В данной ситуации одним из выходов из социально-экономической напряженности является развитие и поддержка малого и среднего бизнеса.

В России по состоянию на 1 октября 1997 года функционировало 844,4 тыс. малых предприятий, на которых было занято 6,2 млн. человек, а также зарегистрировано 3,5 млн. предпринимателей без образования юридического лица. Основным источником их деятельности являются собственные финансовые ресурсы, а также займы в коммерческих банках на развитие производства и пополнение оборотных средств. Проблемам предоставления таким предприятиям банковских ссуд на инвестиционную деятельность посвящена данная дипломная работа.

Объектом исследования в представленной работе является - организация процесса инвестиционного кредитования предприятий малого и среднего бизнеса муниципального образования «Город Асбест». Предметом исследования Норильское Отделение Сбербанка России.

Цель исследования - изучить и проанализировать процесс кредитования предприятий малого и среднего бизнеса (далее по тексту МСБ) по предоставленной бухгалтерской отчетности, разработать рекомендации по совершенствованию механизма кредитования и повышения его эффективности.

Задачи, которые предстоит решить:

· рассмотреть понятие «малый бизнес», определить его значение в экономике РФ;

· изучить механизмы государственной поддержки малого и среднего бизнеса на всех государственных уровнях;

· охарактеризовать процесс кредитования и формирования кредитного досье, методику финансовых расчетов кредита;

· на примере Норильского ОСБ провести расчеты платежеспособности заемщика;

· предложить пути повышения эффективности деятельности Норильского ОСБ в процессе кредитования на основе произведенных расчетов и анализа деятельности.

При подготовке данной работы были использованы труды таких авторов, как Панова Г.С., Мосяченков Ю.С., Соврушин О.И., Казак А.Ю. и др. При изучении и анализе мероприятий по государственной поддержке малого и среднего бизнеса были использованы нормативно правовые акты РФ, ЦБ, инструктивный материал ЦБ и Сбербанка РФ, региональные Программы поддержки МСБ и др.

В процессе изучения этих материалов, автор обнаружил, что практически отсутствует статистическая информация и нормативно-правовые акты, касающиеся предприятий среднего бизнеса. Во всех предоставленных и изученных материалах делалась ссылка только на малое предпринимательство. В процессе подготовки материалов, выяснилось, что практически не представляется возможным предоставить достоверную информацию по статистическим данным о количестве и отраслевой принадлежности предприятий малого бизнеса, а также частных предпринимателях в муниципальном образовании «Город Асбест», так как указанные субъекты не предоставляют такую информацию ни в статистические органы, ни в администрацию.

При анализе экономической и финансовой ситуации автор пользовался периодической литературой: журналы «Банковское дело», «Деньги и кредит», «Предпринимательство».

Структура работы. В первой главе автор приводит определения малого предпринимательства, этапы его становления и развития в Российской Федерации, а также программы поддержки МСБ на различных уровнях государственной власти: федеральном, региональном, муниципальном. Приводятся также данные об участии иностранного капитала в инвестировании МСБ РФ. Во второй главе идет описание этапов развития Сбербанка РФ и анализ деятельности Сбербанка РФ в современных условиях, для чего предоставлен баланс за 1997 год (данные за 1998 год будут предоставлены только после утверждения его собранием акционеров, которое состоится в мае 1999 года). Кроме того дано описание нормативно правовой базы его деятельности, а также организационно-функциональной структуры. В третьей главе раскрывается механизм инвестиционного кредитования, этапы формирования кредитного досье заемщика на примере клиента Норильского Отделения Сбербанка, в заключении главы автором делаются выводы и даются рекомендации по совершенствованию механизма инвестиционного кредитования. Все экономические показатели приведены в деноминированных рублях.

Малый и средний бизнес. Этапы развития и формы поддержки.

Субъекты малого предпринимательства

Под субъектом малого предпринимательства понимаются коммерческие организации в уставном капитале которых доля участия РФ, субъектов РФ, общественных и религиозных организаций (объединений), благотворительных и иных фондов не превышает 25 процентов, доля, принадлежащая одному или нескольким юридическим лицам, не являющимися субъектами малого предпринимательства, не превышает 25 процентов и в которых средняя численность работников за отчетный период не превышает следующих предельных уровней (малого предприятия) [1] :

· в промышленности -100 чел;

· в строительстве -100 чел;

· на транспорте -100 чел;

· в сельском хозяйстве - 60 чел;

· в научно-технической. сфере - 60 чел;

· в оптовой торговле - 60 чел;

· в розничной торговле и бытовом обслуживании - 30 чел;

· в остальных отраслях и при осуществлении других

видов деятельности - 50 чел.

Под субъектами малого предпринимательства понимаются также физические лица, занимающиеся предпринимательской деятельностью без образования юридического лица.

Малые предприятия, осуществляющие несколько видов деятельности (многопрофильные), относится к таковым по критериям того вида деятельности, доля которого является наибольшей в годовом объеме оборота или годовом объеме прибыли.

Средняя за отчетный период численность работников малого предприятия определяется с учетом всех его работников, в том числе работающих по договорам гражданско-правового характера и по совместительству с учетом реально отработанного времени, а также работников представительств, филиалов и других обособленных подразделений указанного юридического лица.

В случае превышения малым предприятием установленной настоящей статьей численности, указанное предприятие лишается льгот, предусмотренных действующим законодательством, на период, в течение которого допущено указанное превышение, и на последующие три месяца.

Федеральная программа поддержки малого и среднего бизнеса

1987 год можно считать годом возрождения предпринимательства в России. С 1987 по 1991 год - начальный период возникновения, развития и заката кооперативов, центров научно-технического творчества молодежи, зарождения индивидуальной трудовой деятельности и малых предприятий.

За этот период было разработано и утверждено большое количество нормативно-правовых актов:

· Закон СССР «Об индивидуальной трудовой деятельности» (1986 г.);

· Закон СССР «О кооперации в СССР» (1988 г.);

· Положение об организации деятельности малых предприятий (утверждено в 1989 году комиссией по совершенствованию хозяйственного механизма при СМ СССР);

· Закон РСФСР «О собственности в РСФСР» (1990 г.);

· Закон РСФСР «О предприятиях и предпринимательской деятельности» (1990 г.);

· Закон СССР «Об общих началах предпринимательской деятельности граждан СССР» (1991 г.);

· Постановление СМ РСФСР «О мерах по поддержке и развитию малых предприятий в РСФСР» (1991 г.).

Субъектами предпринимательства в те годы, кроме кооперативов, были и малые предприятия, основывающиеся на государственной и муниципальной собственности. Учредителями малых предприятий были, как правило, крупные государственные предприятия и местные Советы народных депутатов.

1992 - 1997 гг. - второй период развития малого предпринимательства в условиях экономической реформы. Этот период характеризуется бурным ростом числа малых предприятий, формированием нового сектора национальной экономики, созданием инфраструктуры поддержки малого предпринимательства. В эти годы малое предпринимательство развивалось в условиях отмены жесткого государственного регулирования производства, отпуска цен, отмены всех ограничений на рост доходов, проведения широкомасштабной приватизации, ориентации на принципы саморегулирования рыночной экономики.

В 1992 году все кооперативы и малые предприятия прошли перерегистрацию, оформились как товарищества с ограниченной ответственностью, либо акционерные общества и в соответствии с законодательством получили защиту собственности.

Нормативная база:

· Указ Президента РФ «Об организационных мерах по развитию малого и среднего бизнеса в РФ» (1992 г.);

· Постановление СМ РФ «О первоочередных мерах по развитию государственной поддержки малого предпринимательства в РФ» (1993 г.);

· Указ Президента РФ «Об упорядочении государственной регистрации предприятий и предпринимателей на территории РФ» (1993 г.);

· Постановление Правительства РФ «О сети региональных агентств поддержки малого бизнеса» , «Об информационном обеспечении предпринимательства в РФ» (1994 г.);

· Закон РФ «О государственной поддержке малого предпринимательства в РФ» (1995 г.);

· Закон РФ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства» (1995 г.);

· Постановление Правительства РФ «Об организации обучения незанятого населения основам предпринимательской деятельности» (1995 г.);

· Закон РФ «О производственных кооперативах» (1996 г.);

· Указ Президента РФ «О первоочередных мерах государственной поддержки малого предпринимательства в РФ» (1996 г.);

· Решение Комиссии Правительства РФ по оперативным вопросам «О региональной политике развития малого предпринимательства» (1997 г.).

В период с 1992 года малому предпринимательству предоставлены экономические, финансовые, налоговые льготы: малым предприятиям, работающим в приоритетных отраслях экономики предоставлено право в первые два года работы не уплачивать налог на прибыль, в третий и четвертый годы деятельности уплачивать этот налог в размере 25% и 50% установленной ставки[2] , индивидуальные предприниматели освобождались от уплаты НДС; малые предприятия от авансовых платежей налога на прибыль; всем субъектам малого предпринимательства разрешалось относить на издержки производства в размере в два раза превышающим нормы амортизации, установленные для основных фондов, предоставлялись льготы лизинговым компаниям и малым предприятиям, перешедшим на упрощенную систему налогообложения.

В 1995 - 1997 гг. в России заложены основы государственной и общественной поддержки и развития малого предпринимательства. Созданы ГКРП России и Федеральный Фонд; комитеты, департаменты, отделы в администрациях регионов; муниципальные фонды поддержки предпринимательства. На федеральном уровне и большинстве субъектов РФ разработаны программы и приняты законы о государственной поддержке малого предпринимательства. В стране создана сеть объектов специализированной инфраструктуры поддержки и развития малого бизнеса: более 200 школ бизнес-образования, свыше 60 бизнес-инкубаторов, 80 учебно-деловых центров, около 40 лизинговых компаний, 32 региональных агентства поддержки малого бизнеса, свыше 60 информационно-аналитических центров малого предпринимательства и др.

Региональная программа поддержки малого и среднего бизнеса Свердловской области

В 1992 - 1997 гг. в Свердловской области заложены основы системы государственной поддержки малого предпринимательства. Созданы ЦСП и 9 муниципальных фондов, отдел государственной поддержки малого предпринимательства комитета по экономике, ряд специализированных организаций областной инфраструктуры поддержки малого бизнеса, принят областной Закон; в бюджете области ежегодно предусматривается отдельной строкой средства на развитие этого сектора экономики, осуществлен переход от отдельных мероприятий к программно-целевому методу поддержки предпринимателей.

Первая областная Программа государственной поддержки малого предпринимательства (1995 - 1996 гг.) была направлена на создание необходимых правовых, экономических и организационных условий для формирования областной инфраструктуры малых предприятий, обеспечивающей его ускоренный рост. При реализации Программы выполнено свыше 100 мероприятий, на финансирование которых из различных источников направлено более 15 млн. руб. Начато создание деревообрабатывающего центра, техно-парка «Уральский», информационно-аналитического центра, агентства поддержки малого бизнеса. За два года количество малых предприятий возросло в 2 раза, а доля малого предпринимательства в численности работающих в экономике области увеличилась с 5,2% до 10%.

Вторая Программа (1997 г.) ставила цель обеспечить устойчивое развитие малого предпринимательства как важного компонента экономики области, основного инструмента создания новых рабочих мест и весомого источника пополнения бюджета. В 1997 году выполнено более 50 мероприятий, на реализацию которых направлено 8,6 млн. рублей. Доля малого предпринимательства в 1997 году в налоговых поступлениях увеличилась более чем в 2 раза и составила 10,1%. Количество малых предприятий возросло на 13,6% и достигло 31,4 тыс. единиц.

Третья областная Программа (1998 - 1999 гг.) предусматривает создание благоприятных условий для устойчивого развития малых предприятий, содержит 12 разделов и 93 мероприятия.

Реализация Программы позволит:

· создать дополнительно 3,4 тыс. малых предприятий;

· привлечь на каждый рубль гарантийного фонда 2-3 рубля инвестиций и коммерческих кредитов отечественных и зарубежных банков;

· увеличить долю малого предпринимательства в экономике области по объему продукции, работ и услуг до 11-13%.

Схема 1

Система Государственной поддержки и развития малого предпринимательства в Свердловской области.

| Правительство области |

|||||||||||||||

| Областной координационный центр по развитию МП |

|||||||||||||||

| Комитет по экономике правительства области |

Центр содействия предпринимательству Свердловской области |

Департамент федеральной службы занятости по Свердловской области |

Свердловский областной коммитет государственной статистики |

||||||||||||

| Отдел государственной поддержки МП |

|||||||||||||||

| Группа развития фермерских хозяйств |

Отдел по регистрации субъектов предпринимательской деятельности |

||||||||||||||

Схема 2

Областная инфраструктура поддержки малого предпринимательства, созданная с государственным участием.

| Сервис- центрпо де-рево обработке |

Техно-парк «Уральский» |

Свердловское региональное агентство поддержки малого предпринимательства |

Среднеуральский региональный информационно-аналитический центр предпринимательства |

Екатеринбургская палата товаро-производителей; городской бизнес инкубатор |

Государственное учреждение «Социально деловой центр» |

| Муниципальные фонды поддержки МП (9 единиц) |

Территориальные центры занятости населения (4 единицы) |

УГТУ научное направление по развитию малого индивидуального бизнеса |

УрГЭУ реализация регионально-экономических программ развития МП |

Таблица1

Средства, предусмотренные в областном бюджете на 1998 год для финансирования областной программы государственной поддержки малого предпринимательства на 1998-1999 гг[3] .

| Разделы Программы |

Сумма, млрд. руб. |

| 1. Усиление территориально-муниципального аспекта поддержки малого предпринимательства |

9,4 |

| 2. Сотрудничество с землей Баден-Вюртемберг (Германия) по развитию малого предпринимательства в Свердловской области |

1,8 (1 млн. марок) |

| 3. Стимулирование инновационно-производственных процессов |

3,4 |

| 4. Поддержка начинающих предпринимателей |

0,6 |

| 5. Развитие предпринимательской среды с использованием финансово-кредитного механизма |

9,1 |

| 6. Развитие системы информационного обеспечения малого предпринимательства |

1,5 |

| 7. Развитие межрегиональных, международных связей малого предпринимательства |

0,5 (400 тыс. $) |

| 8. Подготовка и переподготовка кадров для рыночной экономики, развитие консультационно-обучающей инфраструктуры малого предпринимательства |

0,5 |

| 9. Формирование благоприятного общественного мнения о малом предпринимательстве |

0.2 |

| 10. Совершенствование нормативно-правовой базы и научно-методическое обеспечение малого предпринимательства |

0,4 |

| Итого: |

27,4 400 тыс.$ 1 млн. марок |

| Примечание: 1 млн. марок - средства правительства земли Баден-Вюртемберг, 400 тыс. долларов - средства Британского фонда «Ноу-хау» |

|

Муниципальная программа поддержки малого и среднего бизнеса г. Асбеста Свердловской области

Общие экономические условия создают значительные проблемы для развития сектора МСБ. Финансовые и бюджетные проблемы, проблемы неплатежей и трудности, испытываемые крупномасштабными традиционными отраслями промышленности, оказывают отрицательный эффект на развитие сектора МСБ. Содействие развитию МСБ на местах не может разрешить все проблемы, однако, можно и на местном уровне пытаться воздействовать на их решение и способствовать развитию данного сектора.

В соответствии с Законом Российской Федерации от 14.06.95 г. №88-ФЗ «О государственной поддержке малого предпринимательства в Российской Федерации», с областными Программами государственной поддержки малого предпринимательства в Свердловской области Норильская городская дума ежегодно утверждала Программы поддержки малого предпринимательства муниципального образования «Город Асбест». В 1998 году 29 мая были утверждены мероприятия по поддержке и развитию малого предпринимательства муниципального образования «Город Асбест» на 1998 год.

Предлагаемые мероприятия охватывают следующие приоритетные направления:

· финансовая поддержка;

· имущественная поддержка;

· поддержка в области обучения, консультационная поддержка;

· информационно-организационная поддержка.

В результате реализации «Мероприятий» предусматривается:

· создать дополнительно 80-100 новых рабочих мест;

· увеличить долю малого предпринимательства в экономике города по объему продукции, работ, услуг с 1,5% до 3%;

· увеличить долю поступлений от сферы малого предпринимательства в общей сумме всех налоговых поступлений с 7,4% до 12%;

· расширение сектора и качества услуг, предоставляемых населению города.

Таблица 2

Финансирование мероприятий по поддержке и развитию малого предпринимательства муниципального образования «Город Асбест» на 1998 год.

| ¹ пп |

Направления использования средств |

Источники финансирования |

Сумма (тыс. руб.) |

| 1. |

Льготное кредитование объектов малого предпринимательства |

городской бюджет областной бюджет |

160 250 |

| 2. |

Проведение информационно-консультационных семинаров для субъектов предпринимательской деятельности |

городской бюджет средства фонда содействия предпринимательству города Асбеста |

20 10 |

| 3. |

Издание городского информационного бюллетеня |

городской бюджет |

20 |

| 4. |

Средства, направленные на профессиональное обучение безработных граждан с последующим выходом на самозанятость |

Фонд занятости населения города Асбеста |

13,6 |

| 5. |

Льготное кредитование предпринимательских проектов, создающих новые рабочие места в счет взаимозачетов через предприятия-должников центра занятости населения города Асбеста |

Центр занятости населения города Асбеста |

230 |

| 6. |

Выделение субсидий безработным гражданам для организации предпринимательской деятельности через предприятия-должников Центра занятости населения города Асбеста |

Фонд занятости населения города Асбеста |

68 |

| Итого: |

771,6 |

||

Из приведенной выше таблицы видно, что на льготное кредитование малого предпринимательства выделяются максимальные суммы из общего количества средств, выделяемых на осуществление мероприятий по поддержке малого предпринимательства.

По мнению автора не достаточно выделяется средств на обучение и переподготовку безработных и целью привлечения их к самостоятельному предпринимательству и как следствие, высокий уровень безработицы среди трудоспособного населения города, особенно молодежи.

Так же незначительное финансирование на издание городского бюллетеня информации влечет за собой отсутствие информации у населения города о проблемах и возможностях предпринимательства и о существующих способах и методах поддержки малого бизнеса, ведет к правовой неграмотности начинающих предпринимателей.

Таблица 3

Показатели по развитию малого предпринимательства муниципального образования «Город Асбест».

| ¹ |

Показатели |

малое предпринимательство |

всего по городу |

|||

| 1997 |

1998 |

% |

1997 |

1998 |

||

| 1 |

Численность трудоспособного населения |

48,7 тыс. чел. |

48,7 тыс. чел. |

|||

| 2 |

Процент безработных |

3,7 % |

2,67% |

|||

| 3 |

Количество зарегистрированных: предприятий предпринимателей |

578 3531 чел. |

612 3608 чел. |

105,9% 102,2% |

930 |

996 |

| 4 |

Количество занятых |

5723 чел. |

5812 чел. |

101,6% |

35,8 |

35 |

| 5 |

Количеств действующих (отчитывающихся): предприятий индивидуальных предпринимателей в том числе предприятий по направлениям деятельности: промышленность и производство ТНП строительство торговля услуги прочие |

244 1900 чел. 37 30 97 42 38 |

244 2100 чел. 30 30 104 42 45 |

100% 110,5% 81,1% 100% 107,2% 100% 118,4% |

292 48 36 105 53 50 |

318 37 35 128 56 62 |

| 6 |

Доля налогов и отчислений малых предприятий в бюджет города и области: от суммы налогов и отчислений всех предприятий города в областной бюджет в местный бюджет от суммы поступивших в денежной форме налогов и отчислений в областной бюджет в местный бюджет |

10% 7,4% 27,9% 18,8% |

||||

Таблица 4

Индивидуальные предприниматели (по состоянию на 01.01.99)

| Торгово-закупочная деятельность и коммерческое посредничество |

72% |

| Выпуск товаров народного потребления |

3% |

| Транспортные услуги |

18% |

| Ремонт бытовой техники и электроаппаратуры |

1,2% |

| Услуги здравоохранения |

1,8% |

| Другие виды деятельности |

4% |

| Всего: |

3608 |

Анализ таблицы 3 и 4 показывает, что прослеживается тенденция к росту зарегистрированных предприятий и индивидуальных предпринимателей. Особенно это ярко выражено в сфере торговли и коммерческом посредничестве.

Администрацией г.Асбеста проведен конкурс на лучший предпринимательский проект. Победителями стали три малых предприятия, которым выделены льготные кредиты на общую сумму 155 тыс. руб. для организации магазина, кафе и предприятия по оптовой торговле отделочными материалами. Специалистами Фонда содействия предпринимательству было проведено около 200 консультаций по вопросам развития предпринимательства. С июля 1996 года издается ежемесячный информационный бюллетень общим тиражом 250 экз.

Поддержка малого и среднего бизнеса банковской системой Российской Федерации

Одна из основных функций банковской системы состоит в финансировании инвестиционных потребностей реального сектора экономики. Процентная политики коммерческих банков должна быть такой, чтобы кредиты были экономически выгодными как для банков, так и для конечных заемщиков.

В условиях кризиса и отсутствия возможностей получения дохода от операций на финансовых рынках операции по кредитованию, особенно малого предпринимательства, становятся наиболее привлекательными для банков. В связи с этим Банком России рассматриваются вопросы о создании кредитных бюро, в которых бы аккумулировалась информация о финансовом состоянии заемщиков и их кредитной истории.

Кроме того, Банком России в настоящее время разрабатываются новые механизмы рефинансирования банков, активно работающих с реальным сектором экономики. Изучаются возможности разработки системы мер по формированию рынка краткосрочных и долгосрочных долговых обязательств, эмитируемых предприятиями реального сектора экономики, и практического использования , учета и переучета этих обязательств. Наконец, перспективным направлением являются также программы ипотечного кредитования населения, которые могли бы проводиться банками, активно работающими с населением и прежде всего Сбербанком России.

Поддержку МСБ Банковская система России может осуществлять посредством реализации кредитной политики.

Основой кредитной политики коммерческих банков остается краткосрочное кредитование. При этом более высокая кредитная активность банков, имеющих больший оплаченный уставной фонд.

Финансовый кризис немедленно привел к снижению кредитной активности банковского сектора. Объем рублевых кредитов в августе-сентябре 1998 года снизился на 16,3%, валютных - на 14,7%. Снижение кредитного портфеля было вызвано как увеличением кредитных рисков, так и оттоком ресурсов из банковской системы, прежде всего отзывом вкладов населения и прекращением кредитования российских банков со стороны иностранных контрагентов.

О влиянии другого фактора снижения кредитной активности - роста кредитных рисков - свидетельствует ухудшение качества кредитного портфеля. Доля просроченных ссуд в период с 10 августа по 1 октября 1998 года выросла с 5,5% до 10,9% по рублевым и с 5% по 6,5% по валютным кредитам. Доля стандартных ссуд в общем объеме кредитной задолженности сократилось с 89,3% до 76,6%.

Сегодня в преимущественном положении находятся те банки, которые уже давно и постоянно работают с реальным сектором экономики. Как показывают данные Банка России, это в основном небольшие и средние банки. Так, доля кредитов в общих кредитных вложенrх составляет у банков с капиталом до 3 млн. руб. - 93,5%; от 3 до 10 млн. руб. - 91,4%; от 10 до 30 млн. руб. - 90,5%; свыше 30 млн. руб. - 80,4%.

Основными направлениями краткосрочного кредитования для банков в 1 полугодии 1998 года ( как и в предыдущие периоды) являлись: торговля и общественное питание (100% респондентов), промышленность (88%). В то же время лишь 25% коммерческих банков предоставляли краткосрочные кредиты организациям народного образования и науки.

Долгосрочные кредиты предоставлялись в основном крупные банки, располагающие достаточными финансовыми ресурсами и опытом подобных кредитных операций. Так около 44% банков с оплаченным уставным фондом свыше 30 млн. руб. предоставляли указанные кредиты предприятиям промышленности, 31% - строительным организациям и населению и 25% - сельскому хозяйству.

Заметно активизировалась деятельность банков по кредитованию коммерческих структур ( около 50% банков).

В Свердловской области немногие коммерческие банки имеют программы поддержки малого предпринимательства (по состоянию на 1998г.), среди них такие как ОАО «Уралпромстройбанк», Уральское отделение «Мосбизнесбанка», Екатеринбургский филиал «Инкомбанка», АКБ «Золото-Платина-Бакн», Екатеринбургский банк Сбербанка РФ. Так , например, ОАО «Уралпромстройбанк» совместно с Центром содействия предпринимательству Свердловской области провел конкурс инвестиционных проектов малых предприятий . За счет собственных средств «Уралпромстройбанк» создал для кредитования победителей фонд в 3,0 млн. руб. Размер кредита не превышал 300 тыс. руб. и выдавался на 18 мес. Под 20% годовых. Из 50 представленных - 12 проектов признаны победителями, реализация которых направлена на создание производства кардиомониторов , зуботехнической лаборатории, чулочно-носочных изделий, мебельного цеха и др.

Всего по области 1998 году было привлечено кредитных ресурсов коммерческих банков на 5,1 млн. руб. для поддержки малого предпринимательства области.

В муниципальном образовании «Город Асбест» зарегистрировано и действует три коммерческих банка: ОАО «Асбесткомбанк» , Норильское отделение Екатеринбургского банка Сбербанка РФ, филиал Екатеринбургского СКБ-банка.

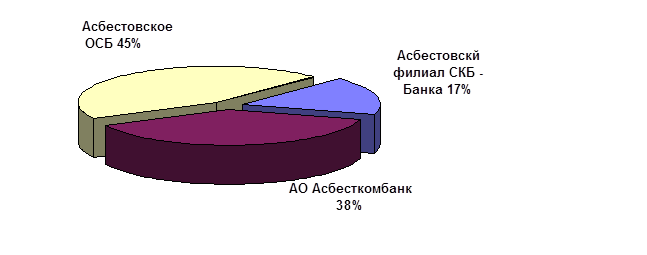

Все эти банки осуществляют кредитование юридических лиц муниципального образования, в том числе и предприятий МСБ и частных предпринимателей. Для сравнения ниже приводятся диаграммы по осуществлению кредитования представленными банками предприятий города.

Диаграмма 1

Доля участия банков города в кредитовании малого бизнеса

Большая доля в кредитовании предприятий и индивидуальных предпринимателей города (до 45%) приходится на Норильское ОСБ, т.к. Сбербанк обладает большими кредитными ресурсами по сравнению с другими банками города, т.к. Сбербанк является основной кредитной организацией по привлечению денежных средств населения города.

Формы иностранных инвестиций в развитие малого и среднего бизнеса в Российской Федерации

По международным меркам банки занимают в экономике России довольно скромное место: отношение их суммарных нетто-активов к валовому внутреннему продукту (ВВП) на начало 1998 года составляло менее 30%, тогда как в таких странах, как Бразилия, Мексика, США это соотношение оставляет более 50%, Еще выше оно во Франции, Японии, Германии - 150 - 200%. В 1993 году данный показатель, характеризующий роль российских банков, был значительно выше - 80%, существенное снижение этого показателя произошло после 1995 года, когда банковская система испытала первый серьезный кризис. Поэтому важным моментом совершенствования работы российских банков является международное сотрудничество. Многие крупные и средние банки участвуют в проектах Всемирного банка и Европейского банка реконструкции и развития (ЕБРР), связанных с поддержкой предприятий, жилищной программы и развитием финансовых учреждений. Мосбизнесбанк в соответствии с Соглашением по Проекту поддержки предприятий, подписанным 2 сентября 1996 года, получил заем ЕБРР в размере 10 млн. долларов США сроком на 12 лет. Под этот заем были отработаны два проекта по модернизации производства на ОАО «Карельский окатыш» и проект по реконструкции и техническому перевооружению основного производства на ЗАО «Томский инструмент». В рамках поддержки малого предпринимательства с ЕБРР было подписано пять соглашений о финансировании малых предприятий в различных регионах России - в Екатеринбурге, Томске, Туле, Новосибирске, Нижнем Новгороде, Омске

Европейский Банк реконструкции и развития совместно со свердловскими банками - партнерами с 1995 года реализует в Свердловской области две Программы кредитования малого бизнеса. В Программе микрокредитования могут участвовать малые предприятия, работающие в сферах торговли, услуг и производства. Кредит выдается на срок до 6 месяцев на сумму до 30 тыс. долларов. Другая Программа рассчитана на малые предприятия, работающие только в сферах производства и услуг. Кредит по этой Программе выдается на срок до двух лет при максимальном размере до 125 тыс. долларов.

За 1996 год по программам было выдано около 1000 кредитов, а по состоянию на декабрь 1996 года текущий кредитный портфель составил 2,7 млн. долларов. 30 экспертов в отделения банков-партнеров ЕБРР готовы бесплатно предоставить свердловским предпринимателям консультации по программам и рассмотреть заявки на кредит. При соответствии бизнес-плана установленным критериям кредит банком выдается в течение нескольких дней.

Финансово-кредитная и инвестиционная поддержка малого бизнеса является одним из важных приоритетных направлений разрабатываемых проектов федеральной и многих областных программ государственной поддержки малого предпринимательства на 1998-1999 гг.

При этом особое значение придается:

· переориентации системы финансовой поддержки на активное привлечение внебюджетных средств, в том числе путем использования залоговых и гарантийных механизмов, долевого участия в реализации проектов субъектов малого предпринимательства;

· применению конкурсного отбора проектов для финансирования, созданию информационно прозрачной системы прохождения проектов в сочетании с ужесточением контроля и финансовой ответственности за нецелевое использование государственных ресурсов:

· квотированию распределения средств и дифференциации условий их предоставления в зависимости от приоритетов и направлений Программы.

Дальнейшее развитие финансово-кредитной и инвестиционной системы поддержки малого предпринимательства предполагает:

· создание на базе объединений малых предприятий и элементов инфраструктуры отраслевых и межрегиональных финансово-промышленных образований;

· организацию взаимодействия объектов инфраструктуры финансовой поддержки малого предпринимательства с другими участниками фондового рынка с целью увеличения капитализации субъектов малого предпринимательства, повышения их инвестиционной привлекательности:

· развитие сотрудничества с коммерческими банками в рамках гарантийных механизмов и схем совместного кредитования;

· организацию взаимодействия с небанковскими инвесторами в реализации проектов, ориентированных на малое предпринимательство (лизинг, фран чайзинг и др.).

Для решения этих задач необходимо осуществить комплекс мероприятий, в том числе; принять соответствующие нормативно-правовые акты; провести аналитическую работу и научные исследования, связанные с финансовыми проблемами субъектов малого предпринимательства, организовать обучение и повышение квалификации оценщиков, инвестиционных консультантов и финансовых менеджеров, продолжить создание объектов инфраструктуры финансово-кредитной поддержки, организовать информационное обеспечение малых предприятий о возможностях предоставления финансовой поддержки из различных источников, пропагандировать опыт успешной реализации инвестиционных проектов развития малых предприятий с использованием механизмов государственной поддержки, обеспечить привлечение иностранных инвестиций и кредитов в сферу малого предпринимательства.

Диаграмма 2

Структура заемщиков кредита ЕБРР

В 1998 году Екатеринбургское представительство БРР осуществляет Программу кредитования малого и среднего бизнеса с пятью свердловскими банками-партнерами: Екатеринбургским банком Сбербанка РФ, ОАО «Уралпромстройбанком», Уральским отделением «Мосбизнесбанка», Екатеринбургским филиалом «Инкомбанка», АКБ «Золото-Платина-Банком». Текущий портфель ЕБРР по программам кредитования малого и среднего бизнеса по состоянию на 1 января 1998 года составил 775 кредитов на общую сумму 9 млн. долларов. Размер кредита от 10 до 125 тыс. долларов на срок от 2 до 24 месяцев под 17-24% годовых в валюте.

Следует отметить, что 1987 год отличает наибольшая активность иностранных инвесторов.

Таблица 5

Накопленные вложения стран-инвесторов в Российскую экономику на 01.01.98

| Страны |

Валютные инвестиции, тыс. долл. |

Доля в общем объеме, % |

Всего руб. инвестиций, млн. руб. |

Доля в общем объеме, % |

| 1. США |

5 240 094 |

25,8 |

1 702 827 |

9,1 |

| 2. Швейцария |

3 185 986 |

15,7 |

588 681 |

3,2 |

| 3. Нидерланды |

2 992 597 |

14,7 |

1 409 427 |

7,6 |

| 4.Великобритания |

2 615 352 |

12,9 |

1 508 270 |

8,1 |

| 5. Германия |

1 750 382 |

8,5 |

1 446 998 |

7,8 |

| 6. Италия |

564 216 |

2,8 |

- |

- |

| 7. Кипр |

555 507 |

2,7 |

4 373 741 |

23,5 |

| 8. Австрия |

505 408 |

2,5 |

1 136 845 |

6,1 |

| 9. Швеция |

372 402 |

1,8 |

- |

- |

| 10. Лихтенштейн |

268 729 |

1,3 |

1 788 026 |

9,6 |

| 11. Франция |

266 337 |

1,3 |

- |

- |

| 12. Бельгия |

261 663 |

1,3 |

- |

- |

| 13. Япония |

230 339 |

1,1 |

- |

- |

| Прочие |

1 546 616 |

7,6 |

2 416 639 |

13,0 |

Наиболее активными инвесторами средств в экономику России являются: США, Швейцария, Нидерланды.

Таблица 6

Инвестиции в регионы РФ на 01.01.98

| Регионы |

Валютные инвестиции, тыс. долл. |

Доля в общем объеме, % |

Всего руб. инвестиций, млн. руб. |

Доля в общем объеме, % |

| 1. Москва |

4006038 |

46,1 |

10375252 |

73,6 |

| 2. Санкт-Петербург |

671590 |

7,7 |

400762 |

2,8 |

| 3. Московская обл. |

659612 |

7.6 |

- |

- |

| 4.Тюменская обл. |

381542 |

4.4 |

147699 |

1.0 |

| 5. Магаданская обл. |

225173 |

2.6 |

- |

- |

| 6. Республика Коми |

195540 |

2.2 |

- |

- |

| 7. Сахалинская обл. |

183534 |

2.1 |

- |

- |

| 8. Самарская обл. |

166743 |

1.9 |

- |

- |

| 9. Хабаровский край |

153708 |

1.8 |

- |

- |

| 10. Республика Татарстан |

152340 |

1.8 |

- |

- |

| 11. Краснодарский край |

139039 |

1.6 |

- |

- |

| 12. Приморский край |

121704 |

1.4 |

440435 |

3.1 |

| 13. Ленинградская обл. |

114758 |

1.3 |

347399 |

2.5 |

| 14. Нижегородская обл. |

103414 |

1.2 |

173866 |

1.2 |

| 15. Пермская обл. |

98366 |

1.1 |

- |

- |

| 16. Волгоградская обл. |

91588 |

1.1 |

- |

- |

| Прочие |

1226460 |

14.1 |

783021 |

5.6 |

Таким образом, иностранные инвестиции направляются главным образом в регионы с развитой инфраструктурой, богатые природными ресурсами, промышленно развитые, а также в регионы, расположенные близко к потенциальным инвесторам. Половина прямых валютных вложений была направлена в промышленность.

В промышленном секторе наиболее привлекательными для прямых иностранных инвесторов являются пищевая и топливная отрасли (36% и 21% валютных вложений соответственно). Деревообрабатывающая, целлюлозно-бумажная промышленность, машиностроение и металлообработка, цветная металлургия, химическая и нефтехимическая промышленность занимают с 3-го по аб6-ое место соответственно. Вложения в остальные отрасли составляют менее 2%.

Анализ зарубежных инвестиций показывает, что около 95% финансовых кредитов приходится на предприятия, находящиеся на территории 10 регионов (Москва, Самарская, Архангельская, Тюменская области, Красноярский край и т.д.). Те же регионы, где отсутствуют предприятия сырьевых отраслей и естественных монополистов, остаются для иностранного капитала пока малопривлекательными.

Наиболее распространенной формой кредитования российский фирм иностранными частными и тем более государственными финансовыми структурами является кредитование под гарантии субъектов Федерации или местных органов власти. Стремление получить такие гарантии в нынешней экономической ситуации безусловно оправдано.

Заканчивая первую главу, следует подвести итог.

В развитых рыночных странах 60-70% населения занято в малом бизнесе, который является демпфером между беднейшими слоями и олигархическим капиталом.

В России и Свердловской области ситуация противоположная: 80% занятых работают на крупных и средних предприятиях, а динамика развития малого бизнеса за последние два года замедлилась. Причем, складывается парадоксальное положение: усиливается декларирование поддержки и оценки важной роли малого предпринимательства, включая самые высокие государственные инстанции, а реальных механизмов и мер по предоставлению свободы развития нет.

Из года в год повторяется одна и та же ошибка: вместо рекомендованного Президентом РФ выделения средств на развитие малого предпринимательства в размере 0,5% доходной части бюджета, фактически на эти цели направляется в несколько раз меньше и вся политика в отношении населения сводится к пособиям по безработице, социальной помощи неимущим, борьбе с бедностью социалистическими методами.

Для ускоренного развития малого бизнеса необходимы определенные условия. Прежде всего это - качественная и полная законодательная база. В стадии многолетней доработки и согласования находятся в министерствах РФ и комитетах Государственной Думы РФ проекты законов о лизинге, лицензировании отдельных видов деятельности, об ипотеке, обществах взаимного страхования и кредитования, о залоге, таможенном регулировании, а также нормативные документы по упрощению налогообложения малых предприятий.

Необходимо предусмотреть государственные меры по поддержке инвестиционной активности банковской системы резервирования под кредитные риски, а самим банкам разработать и использовать эффективные методы определения кредитоспособности заемщиков. Установить льготное налогообложение доходов банков, полученных ими от инвестиционной деятельности.

Тем самым повысить заинтересованность коммерческих банков в работе с реальным сектором экономики.

Сбербанк России - Кредитная организация.

История развития Сбербанка.

По итогам 1997 года Сбербанк России, единственный из коммерческих банков страны, вошел в число двухсот крупнейших кредитных институтов мира и в первую сотню европейских банков. В 1997 году Сбербанку России исполнилось 156 лет.

За свою более чем полуторавековую историю Банк прошел сложный путь становления - от открытия первых российских сберкасс до крупнейшего российского коммерческого банка. Начало его деятельности положено в 19 веке и включает несколько этапов:

· 30 октября 1841 г. вышел Указ Императора Николая 1 об учреждении в России сберегательных касс «с целью доставления недостаточным всякого звания людям средств к сбережению верным и выгодным способом».

· 1842 г. Открылись первые сберкассы в Москве и Санкт-Петербурге.

· 1862 г. Общее управление сберегательными кассами было возложено на Государственный банк под наблюдением Министерства финансов.

· 1895 г. По инициативе министра финансов С.Ю.Витте принят новый Устав сберегательных касс. Сберкассы стали именоваться «государственными».

· 1918 г. Декрет Совета Народных Комиссаров РСФСР от 21 января о неприкосновенности вкладов в сберегательных кассах.

· 1919 г. Декрет СНК РСФСР от 10 апреля о слиянии сберкасс с Народным банком РСФСР.

· 1922 г. Постановление СНК РСФСР от 26 декабря «Об учреждении государственных сберегательных касс».

· 1948 г. Утвержден новый Устав государственных трудовых сберегательных касс.

· 1988 г. Государственные трудовые сберегательные кассы преобразованы в Сбербанк СССР как государственный специализированный банк по обслуживанию населения.

· 1990 г. Российский республиканский банк Сбербанка СССР объявлен собственностью РСФСР. Сберегательный банк РСФСР преобразован в Акционерный коммерческий банк.

· 1991 г. На общем собрании акционеров вновь учрежден Акционерный коммерческий Сберегательный банк Российской Федерации в форме акционерного общества в соответствии с Законом РСФСР «О банках и банковской деятельности в РСФСР» от 2 декабря 1990 г.

· 1993 г. Сбербанку присвоен статус официального дилера Центрального Банка Российской Федерации по Государственным Краткосрочным Бескупонным Облигациям и Облигациям Федерального Займа и уполномоченного банка по работе с Золотыми сертификатами Министерства финансов Российской Федерации. Начата эмиссия собственных векселей и депозитных сертификатов.

· 1996 г. По финансовым результатам года Сбербанк России, единственный из российских банков, вошел в первую сотню крупнейших кредитных институтов Европы ( в том числе 8ое место по размеру прибыли, 11ое место по доходности капитала). По итогам работы за 1996 год Банк впервые получил аудиторское заключение по международным стандартам бухгалтерского учета. Общим собранием акционеров утверждена «Концепция развития Сбербанка России до 2000 года», предусматривающая дальнейшее преобразование Банка в универсальный кредитно-финансовый институт.

· 1997 г. Международные рейтинговые агентства Fitch IBCA и Thomson Bank Watch присвоили Сбербанку России наивысшие среди российских коммерческих банков кредитный и долгосрочный кредитный рейтинг ВВ+, равный рейтингу Российской Федерации. Сбербанк получил впервые синдицированный кредит от группы западных банков в сумме 225 млн. долларов США. Банку был предоставлен статус наблюдателя в Европейской группе сберегательных банков (EGSB).Введен в действие крупнейший в России дилинг-центр.

Сбербанк России по итогам 1997 года.

Успешный выход Сбербанка на мировой финансовый рынок еще раз подтвердил его репутацию надежного и динамично развивающегося банка.

Углубляется сотрудничество Сбербанка России с международными организациями и финансовыми институтами Германии, Италии, Великобритании, США, Франции, Швейцарии, а также стран Восточной Европы - Венгрии, Чехии, Словении, Болгарии.

Сбербанк является членом Всемирного института сберегательных касс. В 1997 г. Банку был предоставлен статус наблюдателя в Европейской группе сберегательных банков (ЕГСБ).

Банком налажены корреспондентские отношения более чем с 250 зарубежными банками -корреспондентами, из них в 40 банках открыты корреспондентские счета в иностранной валюте. Среди основных корреспондентов Сбербанка -The Bank of New York, The Chase Manhattan Bank, Commerzbank AG, Deutsche Bank AG, Moscow Narodny Bank, Donau Bank, Banca di Roma, Banco Central Hispano, The Bank of Tokyo-Mitsubishi и ряд других.

Постоянно растет количество российских коммерческих банков и банков из стран ближнего зарубежья, открывающих «Лоро» счета в Сбербанке, количество которых на конец года превысило 400 счетов. Банк продолжал активное участие в валютных торгах на Московской межбанковской валютной бирже и получил статус маркет-мейкера.

Валюта баланса возросла в 1,4 раза и превысила 355 трлн. руб., собственный капитал достиг 16,4 трлн. руб.

Абсолютный размер прибыли Банка за 1997 год составил 4,5 трлн. руб., снизившись по сравнению с 1996 годом в 3,2 раза. При этом среднегодовой индекс доходности ГКО снизился за год в 4,2 раза, а ставка рефинансирования - в 3,25 раза, тогда как платежи, уплаченные Банком из прибыли в бюджет, возросли за год почти в 11 раз и составили 1,6 трлн. руб.

Сбербанк стабильно выполняет с большим запасом прочности обязательные экономические нормативы, установленные Центральным банком Российской Федерации для всех коммерческих банков.

Оплаченный уставный капитал Сбербанка составляет 700,1 млрд. руб.

В целях обеспечения своих обязательств перед акционерами и клиентами в Сбербанке сформирован резервный фонд в размере 383,2 млрд. руб., что составляет около 55 % оплаченного уставного капитала Банка.

Существенно укрепилось положение Сбербанка на рынке наличной иностранной валюты. Среднемесячные объемы банкнотных операций по обеспечению филиалов Банка наличной валютой по сравнению с 1996 годом увеличились более, чем в 7 раз. Организованы региональные банкнотные центры Сбербанка России для подкрепления близлежащих филиалов Банка валютой.

Сбербанк имеет уникальную филиальную сеть, охватывающую всю территорию России. По состоянию на 1 января 1998 года сеть Банка состояла из 74 территориальных банков и 31 тыс. подчиненных учреждений (отделений, филиалов и агентств). По размерам филиальной сети Сбербанк России занимает второе место в мире.

Около 40 % валюты баланса Сбербанка России приходится на 10 крупных территориальных банков - Московский (60 трлн. руб.), Московский областной, Санкт-Петербургский, Краснодарский (по II - 16 трлн. руб.), Нижегородский, Самарский, Ростовский, Екатеринбургский, Воронежский, Банк Татарстан (по 6 - 8 трлн. руб.). При этом 5 из приведенных десяти крупнейших банков (Московский, Санкт-Петербургский, Краснодарский, Самарский и Воронежский) обеспечили около 50 % суммы прибыли, полученной всеми территориальными банками (без учета прибыли Центрального Аппарата Банка) и 30 % собственного капитала Банка.

Собственные службы инкассации были организованы во всех территориальных банках. В истекшем году объем перевозимых ими ценностей вырос в 1,7 раза и составил 357,8 трлн. руб. Число инкассируемых предприятий и организаций возросло в 1,5 раза, сумма проинкассированной денежной выручки увеличилась в 2,2 раза и составила 29,2 трлн. руб.

В 1997 году прошли повышение квалификации свыше 85 тыс. работников Сбербанка России, из них 94,1 % во внутрибанковской системе обучения, которая включает в себя Академию Сбербанка, ее региональные отделения, учебные центры и курсы повышения квалификации при территориальных банках. Из общего числа прошедших повышение квалификации по новым финансовым продуктам и банковским технологиям более 50 % составляют работники бизнес подразделений.

За рубежом прошли обучение и стажировку 770 руководящих работников и специалистов Банка, в том числе 620 сотрудников территориальных банков.

Сбербанк осуществляет все виды операций с ценными бумагами и производными инструментами фондового рынка, предлагая своим клиентам широкий спектр услуг. На начало 1998 года совокупный объем вложений Сбербанка в различные виды ценных бумаг составил около 98 трлн. руб.

Имея статус первичного дилера, Сбербанк является крупнейшим оператором на рынке государственного долга, его доля составляет около 25 %. Общий объем вложений Банка в ГКО/ОФЗ к началу 1998 года составил 84 трлн. руб. против 79,3 трлн. руб. на 01.01.97 г.

Сбербанк является одним из ведущих операторов на рынке внутреннего государственного валютного займа. К концу 1997 года в этот вид ценных бумаг вложено 2,5 трлн. руб., что в 1,6 раза больше, чем на начало года. Банк в 1997 году проводил активную работу на первичном и вторичном рынках ОГСЗ. На начало 1998 года в Облигации Государственного Сберегательного Займа Банком вложено 8,4 трлн. руб. против 3,6 трлн. руб. на 01.01.97 г.

В 1997 году Сбербанк занял лидирующие позиции на вновь созданном рынке субфедеральных ценных бумаг. Учреждения Сбербанка осуществляли операции с облигациями 38 субъектов Федерации. На конец 1997 года вложения в указанные бумаги составили 2,1 трлн. руб., что в 2,1 раза больше, чем на начало года.

На вексельном рынке Сбербанк по-прежнему занимает ведущее место. На начало 1998 года в обращении находились векселя Банка общей номинальной стоимостью 1,6 трлн. руб., которые благодаря высокой ликвидности, активно используются в качестве платежного инструмента на всей территории России.

Банком создан резерв под обесценение вложений в негосударственные ценные бумаги, размер которого по состоянию на 01.01.98 г. составил 259,9 млрд. руб., увеличившись за год в 1,7 раза.

В кредитной политике Банка в 1997 году главными приоритетами были:

· кредитование реального сектора экономики;

· кредитование социально-экономических программ регионов;

· снижение кредитного риска;

· улучшение качества кредитного портфеля.

В 1997 году Банком было выдано кредитов на сумму 94,1 трлн. руб. и 8,6 млрд. долларов США. При этом в реальный сектор экономики направлено свыше 44 трлн. руб., что почти в 2 раза больше, чем в 1996 году. Объем кредитования региональных программ по состоянию на 01.01.98 г. превысил 9,8 трлн. руб., или в 8 раз больше чем на начало 1997 года. Объем кредитного портфеля Сбербанка увеличился за год в 1,2 раза и составил на 01.01.98 г. 36,8 трлн. руб. Удельный вес просроченной задолженности в общем остатке ссудной задолженности сократился в течение 1997 года с 12,6 % до 10,7 %, а в валюте баланса -с 1,5% до 1,1%.

В 1997 году продолжала снижаться доля межбанковского кредитования.

Особое внимание уделялось реализации программ Правительства Российской Федерации, В отчетном году Сбербанк предоставил кредитов под поручительства Министерства финансов Российской Федерации на сумму 2,5 трлн. руб. Банк принимал участие в Федеральной программе по финансированию обустройства военнослужащих, выведенных за пределы Чеченской Республики, а также в финансировании программ развития производственной и социальной сферы субъектов Федерации,

В 1997 году происходило расширение и укрепление стратегического партнерства с Пенсионным фондом России и его региональными отделениями. Всего на эти цели было выдано кредитов на сумму 4,2 трлн. руб., что сыграло важную роль в решении острых социальных проблем регионов.

В 1997 году Банк в соответствии с решениями Правительства Российской Федерации активно участвовал в решении проблемы неплатежей в народном хозяйстве и собираемости налогов, обеспечив кредитование предприятий-недоимщиков по платежам в федеральный бюджет на общую сумму свыше 8 трлн. руб., что в 6,8 раза больше, чем в 1996 году.

В рамках Программы среднесрочного финансирования инвестиционных проектов, источником которых является кредитная линия, предоставленная Банку Европейским Банком Реконструкции и Развития, выдано 13 инвестиционных кредитов на общую сумму 38,3 млн. долларов США.

В 1997 году начата реализация инвестиционных проектов, в частности: проекта АО «Юг-Танкер» по строительству комплекса зачистки нефтеналивных танкеров (Астраханская обл.),

проекта ЗАО «Российские семена» по строительству нового завода по производству масла (Тульская обл.), проекта ЗАО «Европейская мебельная компания» по строительству мебельной фабрики (Саратовская обл.), финансирование Туапсинского морского порта (Краснодарский край) и других.

Сбербанк России, наряду с тремя другими российскими банками, принял участие в одном из крупнейших инвестиционных проектов, реализуемых в России. Выданы солидарные гарантии Лебединскому горнообогатительному комбинату (Белгородская обл.) на общую сумму 47,5 млн. немецких марок по кредиту, предоставленному консорциумом немецких банков. Выделенные средства предназначены для строительства завода по производству металлизированных брикетов.

В истекшем периоде продолжалась реализация Программы развития малого предпринимательства, в рамках которой в 1997 году было выдано 3 800 кредитов на сумму свыше 28 млн. долларов США.

Учреждения Банка активно кредитуют не только корпоративную клиентуру, но и физических лиц. За год объем ссудной задолженности физических лиц увеличился в 1,5 раза и превысил 4,6 трлн. руб. В 1997 году введен новый вид кредитования населения - «экспресс-кредитование» под залог ценных бумаг.

В целом по Банку объем созданного резерва на возможные потери по ссудам увеличился за год на 11,7 % и составил на 01.01.98 г. 4,3 трлн. руб., что соответствует требованиям Банка России и покрывает просроченную ссудную задолженность на 110% против 99,6 % на 01.01.97 г. За 1997 год объем собственных и привлеченных средств Банка увеличился в 1,2 раза. При этом остатки на счетах по вкладам физических лиц составили 127 023,3 млрд. руб , остатки на счетах юридических лиц 14 057,5 млрд. руб.

В истекшем году Банк укрепил свое традиционное лидерство на рынке розничных банковских услуг. Доля средств, привлеченных Сбербанком в общем остатке средств, размещенных во всех коммерческих банках страны, составила 77,9 % против 75,3 % на начало 1997 года. За прошедший год банком привлечено средств населения на 18,8 трлн. руб. и 562 млн. долларов США, всего на счетах по вкладам физических лиц в Банке хранилось на начало 1998 года более 115 трлн. руб. и 2 млрд. долларов США. Количество счетов вкладчиков превысило 226 млн.

Сбербанк неизменно обеспечивает своим вкладчикам процентные ставки по вкладам, превышающие уровень инфляции. В 1997 году средняя процентная ставка по вкладам в Сбербанке в 1,5 раза превышала уровень годовой инфляции.

В течение 1997 года Банком было введено 8 новых видов вкладов. При этом Банк ориентировался на введение вкладов с фиксированной процентной ставкой, неизменной в течение всего срока хранения вклада. Указанные вклады стали популярны среди населения -31 % в общей структуре вкладов на 01.01.98 г. Особое место в общей структуре вкладов занимают «социальные» вклады - пенсионные, удельный вес которых составляет 37 %.

Продолжали развиваться операции по привлечению денежных средств населения безналичным путем. В 1997 году на счета по вкладам путем безналичных перечислений поступило свыше 77 трлн. руб., что в 1,4 раза больше чем в 1996 году.

В 1997 году продолжалось формирование клиентской базы за счет привлечения на обслуживание крупной корпоративной клиентуры. За 1997 год остатки рублевых средств юридических лиц в учреждениях Сбербанка увеличились в 1,3 раза и составили 15,36 трлн. руб., а валютных - 181 млн. долларов США. Число счетов корпоративных клиентов Банка увеличилось за год на 23,5 % и составило 765 тыс. Доля средств корпоративной клиентуры на счетах в учреждениях Банка в общих остатках средств юридических лиц во всех коммерческих банках страны составила на конец 1997 года около II %.

Продолжалось обслуживание бюджетно-финансовой инфраструктуры регионов. По состоянию на 1 января 1998 года в учреждениях Банка обслуживалось 534 отделения Федерального казначейства Минфина России, что более чем в 2 раза больше, чем на начало года.

Увеличилось количество обслуживаемых подразделений Министерства обороны Российской Федерации, Государственного таможенного комитета Российской Федерации, Министерства Российской Федерации по чрезвычайным ситуациям, Федерального агентства правительственной связи и информации при Президенте Российской Федерации. По состоянию на 1 января 1998 года указанным ведомствам и их подразделениям в филиалах Банка было открыто более 2,6 тыс. счетов.

Банк является одним из лидеров среди банковских учреждений по объему средств, привлеченных на карточные счета. Общее количество распространенных рублевых карт увеличилось более чем в 2 раза и составило более 640 тыс., остаток средств на которых - 352,0 млрд.руб.

Количество вылущенных в 1997 году международных карт Visa, Eurоcard/MasterCard и Cirrus/Maestro превысило 26 тыс., увеличившись по сравнению с началом 1997 года в 9 раз. Объем средств на валютных карточных счетах возрос за год в 2,2 раза и составил около 21 млн. долларов США.

В структуре привлеченных ресурсов Сбербанка средства банков и кредитных учреждений составляют 3,6 %. Остаток по данной статье на начало 1998 года составил 5 667,7 млрд. руб. из них депозиты банков и кредитных учреждений 5 514,8 млрд. руб., корреспондентские счета банков 152,9 млрд. руб.

Таблица 7

Выпущенные Банком долговые обязательства

| (млрд. руб.) |

|

| Выпущенные собственные векселя |

1633,7 |

| Депозитные и сберегательные сертификаты |

2105,7 |

По состоянию на 01.01.98 г. сумма выпущенных долговых обязательств Сбербанка превысила 3,7 трлн. руб.

Оплаченный уставный капитал Сбербанка остался неизменным по сравнению с 1996 годом и на 01.01.98 г. составил 700,1 млрд. руб.

Акционерами Банка являются более 245 тыс. юридических и физических лиц. Крупнейшим акционером является Центральный Банк Российской Федерации, который в соответствии с Федеральным Законом от 4 марта 1998 г. 34-ФЗ «О внесении изменений и дополнений в Федеральный Закон «О Центральном банке Российской Федерации (Банке России)» и Федеральный Закон «О внесении изменений и дополнений в Закон РСФСР «О Центральном банке РСФСР (Банке России)» и Уставом Сбербанка России владеет контрольным пакетом акций (54,6 %). Структура акционеров Сбербанка характеризуется на 01.01.98 г. следующими данными:

· 60 % - банковский сектор (включая Центральный банк Российской Федерации);

· 18 % - инвестиционные компании;

· 11 % - юридические лица;

· 11 % - физические лица.

Таблица 8

Прочие обязательства и доходы будущих периодов

| (млрд. руб.) |

|

| Расчеты по прочим иностранным операциям |

226,6 |

| Доходы будущих периодов |

3194,4 |

| Прочие кредиторы по рублевым операциям |

1768,1 |

В 1997 году Банком получено доходов на сумму 43,2 трлн. руб., расходы сложились в размере 38,7* трлн. руб. Произошли некоторые изменения в структуре доходов Банка. При сохранении значительной доли доходов, полученных по ценным бумагам - 65,3 %, несколько возросла доля доходов от кредитных операций - 19,9 % против 17,2 % в 1996 году. В структуре расходов Банка, как и в предыдущие годы, наибольший удельный вес - 43,7 % занимают уплаченные проценты по вкладам и депозитам населения.

Расходы на формирование резерва на возможные потери по ссудам составили 3 277,7 млрд. руб., непредвиденные расходы - 938,5 млрд. руб., налоги, выплачиваемые из прибыли -1591,3 млрд. руб. Чистая прибыль Банка в 1997 году составила 2 929,9 млрд. руб.

Нормативно-правовая база деятельности Сбербанка России Федерации

В Российской Федерации создание и функционирование коммерческих банков, правовое регулирование банковской деятельности основывается на Федеральном Законе "О банках и банковской деятельности", принятом 03.02.96 года, Федеральном Законе "О центральном банке Российской Федерации" от 26.04.95 года, Конституции РФ и других Федеральных Законах, нормативных актах Банка России.

Коммерческие банки действуют на основании Устава, который принимается его участниками. В Уставе содержатся следующие сведения:

· наименование банка и его местонахождение (почтовый и юридический адрес);

· перечень выполняемых им банковских операций;

· размер уставного капитала, резервного и иных фондов, образуемых банком;

· указание на то, что банк является юридическим лицом и действует на коммерческой основе;

· данные об органах управления банка, порядке образования и функциях.

Взаимоотношения банков с клиентами строятся на основе договоров. Банк и предприятия, вступая в договорные отношения друг с другом, стремятся к осуществлению своих хозрасчетных интересов, эффективному сотрудничеству.

Надзор за деятельностью коммерческих банков осуществляют учреждения ЦБ РФ, которые контролируют соблюдение обязательных экономических нормативов с целью поддержания надежности и ликвидности банковской системы (Инструкция N 1 "О порядке регулирования деятельности кредитных организаций” от 30.01.96 г.) и проверяют правильность исполнения банковского законодательства и нормативных актов ЦБ РФ.

Сберегательный банк Российской Федерации создан на акционерной основе. Акции размещены среди юридических и физических лиц. Держателем контрольного пакета акций, составляющего 51% уставного капитала, является Центральный банк Российской Федерации. Акционеры несут ответственность по обязательствам банка в пределах суммы, принадлежащих им акций, т.е. вклада в уставной капитал. Банком эмитированы акции двух видов: обыкновенные и привилегированные.

Сбербанк является юридическим лицом со всеми присущими юридическому лицу характеристиками. Сбербанк РФ является соучредителем или участвует своим капиталом в деятельности более 100 коммерческих банков, страховых и финансовых компаний, торговых домов, инвестиционных фондов. Сбербанк имеет генеральную лицензию на совершение международных кредитно-расчетных и валютных операций, являясь уполномоченным банком. Деятельность Сбербанка РФ направлена на расширение функций, улучшение обслуживания клиентов и достижение большей прибыли. Сбербанк осуществляет услуги по кредитованию населения, покупке и продаже свободно конвертируемой валюты, организует работы по расчетно-кассовому обслуживанию юридических лиц, проводит операции с ценными бумагами, обеспечивает освоение различных форм кредитования и максимального использования кредитных ресурсов для повышения доходов учреждений банка, оказывает финансовые услуги.

Организационно-функциональная структура Сбербанка РФ.

Организационно-функциональную структуру Сбербанка можно описать следующей схемой.

Схема 3

Организационная структура Сбербанка[4]

Сбербанк Российской федерации

![]()

Территориальный банк

(Екатеринбургский территориальный банк)

![]()

Отделение Сбербанка РФ

(Асбестовское отделение СБ РФ)

![]()

Сеть Филиалов Норильского ОСБ

Органами управления Сберегательного банка РФ являются: Общее собрание акционеров, Совет банка и Совет директоров банка.

Высший орган управления Сбербанка РФ - Общее годовое собрание акционеров; проводится один раз в год.

Общее собрание акционеров решает следующие вопросы: утверждение годового отчета, рассматривает отчет ревизионной комиссии, отчет руководства, порядок распределения прибыли и ее использования (размер и порядок выплаты дивидендов), план развития на следующий год, определяет стратегию развития банка, избирает Совет банка.

Совет банка - высший орган управления в период между общими собраниями акционеров. Совет директоров банка утверждается Советом банка по представлению Президента Совета банка, который состоит из первого и четырех вице-президентов и 15 членов Совета директоров банка. Совет директоров - исполнительный орган банка.

Основные вопросы, решаемые Советом директоров - корректировка стратегии развития банка, контроль за деятельностью исполнительных органов.

Следующим органом управления банка является Правление. В системе Сберегательного банка формируется на уровне головного и территориальных банков и возглавляется Председателем банка. В состав Правления входят, кроме Председателя, его заместители, главный бухгалтер, руководители структурных подразделений (директора основных управлений). В компетенцию Правления входят вопросы кредитной политики, текущего руководства банком, формирования активов и пассивов.

Еще одним органом управления является Кредитный комитет, формируемый на уровне территориальных банков. В его состав входит Председатель банка, главный бухгалтер, руководители подразделений, имеющих непосредственное отношение к процессу кредитования. Кредитный комитет решает вопросы выдачи кредитов в соответствии с кредитной политикой банка.

Ревизионная комиссия также является органом управления банка, формируется из числа акционеров и занимается вопросами проверки годовой отчетности.

Структурными подразделениями Сберегательного банка являются территориальные банки, в состав которых входят отделения, которые в свою очередь могут иметь филиалы. В основу структурной организации положен территориальный принцип. В настоящее время Екатеринбургский Сбербанк является головным для 47 отделений, находящихся на территории Свердловской области и г. Екатеринбурга.

Схема 4

Схема организационно-функциональной структуры Екатеринбургского территориального банка Сбербанка России

| Председатель правления территориального банка Сбербанка |

|||||||

| Заместитель председателя правления |

Первый заместитель председателя правления |

Заместитель председателя правления |

|||||

| Управление бух. учета и отчетность |

|||||||

| Территориальный расчетный центр |

|||||||

| Экономическое управление |

|||||||

| Управление кредитованием |

|||||||

| Контрольно-ревизионное управление |

|||||||

| Юридическое управление |

|||||||

| Управление вкладов и расчетов |

|||||||

| Управление ценных бумаг и инвестиций |

|||||||

| Валютное управление |

|||||||

| Управление информатики и автоматизации банковских работ |

|||||||

| Управление безопасности |

|||||||

| Управление инкассации и кассового хозяйства |

|||||||

| Управление развития материально-технической базы |

|||||||

| Управление по работе с персоналом |

|||||||

| Операционное управление |

|||||||

| Отделение и филиалы террриториального Сбербанка РФ |

|||||||

Екатеринбургский банк Сбербанка Российской Федерации. Руководство работой банком возложено на Председателя, возглавляющего Правление банка. Председатель имеет Первого заместителя и двух заместителей.

Структурные подразделения в Екатеринбургском банке Сбербанка Российской Федерации следующие:

· управление бухгалтерского учета и отчетности, обеспечивает контроль за использованием собственных и привлеченных ресурсов и управление ими, контроль за наличием и движением имущества банка и прочих материальных ценностей, формирование полной и достоверной информации о состоянии расчетов, ценных бумаг, обязательств, финансовых результатов, резервов;

· территориальный расчетный центр, задачей которого является ведение счетов отделений и обеспечение проведения расчетных операций, в т.ч. внутрибанковских;

· экономическое управление, выполняющее функции систематизации и обобщения экономической информации в целом по территориальному банку, анализа экономических нормативов деятельности банка, анализа финансово-хозяйственной деятельности , выявляет причины влияющие на прибыль и разрабатывает предложения по ее увеличению, изучает эффективность совершаемых операций и оказываемых услуг;

· управление кредитования, собирает и обобщает информацию о выданных кредитах в целом по территориальному банку, готовит представление и осуществляет выдачу кредитов по решению Кредитного комитета, контролирует использование и возврат кредитов;

· контрольно-ревизионное управление, осуществляет внутренний контроль за деятельностью других подразделений банка, путем проведения документарных ревизий;

· юридическое управление, обеспечивает правовое обеспечение деятельности банка в целом и каждого отдельного подразделения;

· управление вкладов и расчетов, проводит аналитическую работу по сбору, обобщению, систематизации и координации работы по обслуживанию клиентов банка, как юридических, так и физических лиц;

· управление ценных бумаг и инвестиций, проводит методологическую работу по операциям с ценными бумагами, осуществляет сбор и анализ информации по осуществляемым операциям, непосредственно проводит операции по покупке, продаже, хранению ценных бумаг;

· валютное управление, собирает, систематизирует и организует работу по операциям с иностранной валютой, осуществляет методологическую работу;

· управление информатики и автоматизации банковских работ, проводит работы по обеспечению средствами связи, автоматизации, электронно-вычислительной техникой, организует работу по программному обеспечению и расчетам по банковским операциям, внедрению новых технологий и услуг с использованием средств вычислительной техники;

· управление безопасности, обеспечивает внутреннюю, информационную и общую безопасность деятельности банка;

· управление инкассации и кассового хозяйства, занимается сбором, доставкой и сопровождением денежных средств при перемещении их между различными подразделениями банка и вне банковских подразделений, осуществляет сбор и систематизацию информации о движении денежных средств в целом по банку, ведет методологическую работу;

· управление развития материально-технической базы;

· управление по работе с персоналом и организационно-административным вопросам;

· операционное управление, занимает особое место среди подразделений территориального банка, выполняя функции по предоставлению реальных банковских услуг юридическим и физическим лицам, в то же время является базовым для осуществления функций большинства ранее рассмотренных управлений и отработки методологии проведения банковских операций в системе Сбербанка.

Рассмотрим более подробно организационную структуру операционного управления Екатеринбургского банка Сбербанка РФ (ОПЕРУ). Общее руководство осуществляется директором ОПЕРУ. В сосав ОПЕРУ входят следующие отделы:

· отдел бухгалтерского учета и отчетности, осуществляет контроль за использованием собственных и привлеченных средств и управление ими, формирует полную и достоверную информацию о производимых расчетах;

· отдел по работе с юридическими лицами, обеспечивает ведение счетов и полное расчетно-кассовое обслуживание физических и юридических лиц;

· отдел кредитования физических лиц, осуществляет операции по кредитованию населения с учетом политики банка;

· кассовый узел, осуществляет практически весь спектр операций по работе с наличными денежными средствами как при работе с физическими, так и с юридическими лицами;

· кладовая, обеспечивает хранение денежных и иных ценностей, являющихся как собственностью самого банка, так и собственностью клиентов банка.

Норильское отделение Сбербанка РФ имеет организационно-функциональную структуру подобную Екатеринбургскому территориальному Сбербанку РФ, но с меньшим количеством задействованных специалистов.

Механизм инвестиционного кредитования предприятий малого и среднего бизнеса

Общий принцип инвестиционного кредитования.

Практика кредитования предприятий в российских банках разнообразна.

Некоторые банки при кредитовании пользуются отдельными методическими рекомендациями, например Центра банковских исследований. У многих банков вообще нет качественного методического обеспечения, и их кредитные подразделения вынуждены вариться "в собственном соку". Есть основания утверждать, что общепризнанного методического обеспечения, задающего некоторый качественный уровень этой работы, в России пока нет.

Практически во всех банках есть свой собственный документ, регламентирующий кредитование.

При рациональной организации коммерческом банке системы инвестиционного кредитования, промышленных предприятий в реальных российских условиях в основу реализации ее эффективного механизма должны быть положены пять направлений деятельности, опирающиеся, как на фундамент, на высокое качество управления в коммерческом банке.

Блок 1. Анализ качества бизнес-планов реализации инвестиционных проектов и предварительная оценка целесообразности участия в их кредитовании. Эту работу коммерческий банк не может перепоручить никому. Ее должны научиться качественно делать специалисты кредитного подразделения банка, возможно, с привлечением специалистов других подразделений, а в сложных случаях и независимых экспертов.

Если бизнес-план оказался качественно подготовленным и реализация данного инвестиционного проекта заинтересовала коммерческий банк на предмет возможности и целесообразности выделения инвестиционного кредита, у сотрудников коммерческого банка возникает необходимость выполнить следующую работу - самостоятельно обследовать предприятие.

Схема 5

Блок-схема функционирования банковского механизма инвестиционного кредитования предприятий.

| ЭФФЕКТИВНЫЙ МЕХАНИЗМ БАНКОВСКОГО ИНВЕСТИЦИОННОГО КРЕДИТОВАНИЯ ПРЕДПРИЯТИЙ |

||||||||||||||||||||||||||||||||||||

| Анализ бизнес- планов реализации инвестиционных проектов 1 |

Обследование промышленного предприятия, реализующего инвестиционный проект 2 |

Анализ состояния банков партнеров 3 |

Разработка схем инвестиционного кредитования предприятия 4 |

Правовое обеспечение инвестиционного кредитования 5 |

||||||||||||||||||||||||||||||||

| Система управления коммерческим банком 6 |

||||||||||||||||||||||||||||||||||||

| Банковский маркетинг 7 |

Комплексная система планирования 8 |

Система внутреннего контроля 9 |

Анализ качества предоставляемых услуг 10 |

Стандартиза-ция выполнения банковских операций 11 |

||||||||||||||||||||||||||||||||

| Кредитная политика банка 12 |

Анализ и снижение себестоимости 13 |

Внутренний аудит 14 |

Защита договорной деятельности 15 |

|||||||||||||||||||||||||||||||||

Блок 2. Обследование предприятия, реализующего инвестиционный проект, сотрудниками коммерческого банка.

Выполнение данной работы для сотрудников коммерческого банка сегодня достаточно проблематично. Действительно, многие работники кредитных отделов бывают на предприятиях и знакомятся с их работой. Как правило, они выполняют лишь анализ предоставленной им финансовой отчетности и некоторых других документов.

Блок 3. Анализ состояния банков-партнеров.

Внешние риски коммерческого банка, занимающегося инвестиционным кредитованием, вызываются не только предприятием, реализующим проект, но и возможными партнерами по бизнесу.

Коммерческие банки, занимающиеся инвестиционным кредитованием, должны постоянно и внимательно изучать и анализировать состояние банков-партнеров как тех, с кем уже идет совместная работа, так и тем более потенциальных.

Блок 4. Разработка банком оптимальной схемы кредитования инвестиционного проекта.

Для решения данной задачи работникам банка понадобятся: результаты анализа бизнес-плана реализации инвестиционного проекта; материалы проведенного обследования предприятия и данные о качестве функционирования банков-партнеров.

Фактически у банка теперь есть вся необходимая информация для оценки инвестиционной кредитоспособности предприятия и представление о качестве функционирования партнеров. Для принятия конкретных решений — какие суммы, на какие сроки, в каком виде и на каких условиях банк может предоставить — ему необходимо руководствоваться заранее продуманной стратегией исходя из "дерева целей" и системы планов коммерческого банка. В тактическом плане основные типовые решения могут быть предусмотрены в кредитной политике банка для периода, соответствующего сроку кредитования данного проекта.

Представляется необходимым, чтобы во время анализа рисков по кредитованию данного проекта в нем приняли участие работники банка, непосредственно занимавшиеся анализом бизнес-плана и обследованием предприятия, имеющие реальное впечатление о существующих в данном случае факторах внутреннего риска.

Особое значение для качественного решения данной задачи приобретает наличие в коммерческом банке хорошей системы внутренней организационно-управленческой документации или стандартов банка, закрепляющих четкий порядок реализации важнейших операций и процедур.

Блок 5. Правовое обеспечение инвестиционного кредитования.

Как известно, при проектном кредитовании инвестиционный проект и бизнес-план его практической реализации должны быть настолько качественно подготовленными, что сами могут являться неплохим обеспечением предоставленных кредитов.