| Скачать .docx |

Реферат: Процес підприємницької діяльності ВАТ "Райффайзен Банк Аваль"

Індекс групи М ₇ -08Б ₁ УБ(4,6з)

Прізвище,ім’я,по батькові студента

Данiщук Мирослава Евгенiївна

Домашня адреса

м Київ;вул Милославська23 кв 331

Найменування органiзацiї, посада

Контрольна робота

З дисциплiни:Основи менеджменту

Прізвище та інiцiали викладача

Згалат-Лозинська Любов Олександрівна

Київ 2009 рiк.

Зміст

Вступ

1. Внутрішнє середовище організації

2. Фактори зовнішнього середовища

Висновки

Список використаної літератури

Актуальність теми дослідження. На сучасному етапі одним з найбільш розвинутих ринкових секторів економіки є банківський, він показує високі кількісні темпи зростання активів і капіталів та набуває якісних характеристик, властивих суб'єктам ринкової економічної системи відносин.

Досвід функціонування вітчизняних комерційних банків показав, що в нестійких умовах необхідне застосування науково-обґрунтованої методології управлінського менеджменту підприємницької діяльності банків, основою якої повинні бути формалізовані методики аналізу, планування і контролю в таких напрямках, як рентабельність комплексу послуг і операцій, що надаються, окупність витрат, прибутковість здійснюваних проектів та ін.

Підвищення ефективності функціонування банків залежить від здійснення законодавчих змін у напрямку розширення їх повноважень та можливостей при проведенні операцій на фінансових ринках і в той же час – підвищення рівня прозорості й контрольованості банківської діяльності з метою підтримання стабільності фінансової системи в цілому.

Дослідження в області менеджменту в банках проводяться в усіх країнах світу з розвинутою ринковою економікою. Серед закордонних дослідників можна назвати таких, як Сінкі Д., Роуз П., Бакстер Н., Бреддік У. та інші. Однак застосовувані в закордонних банках методики управління не можуть бути використані в діяльності українських комерційних банків, тому що умови їх функціонування значно розрізняються.

Методологічні, методичні й економіко-організаційні аспекти формування та розвитку банків, банківських систем відображені в роботах провідних вітчизняних і зарубіжних економістів: Андронова О., Барановського О., Бураковського І., Данильченка К., Долана Е., Дьюзера Т., Жукова Є., Заруби О., Кілгуса Є., Кларка Р., Коробової Г., Красавіної Л., Кемпбела К., Лаврушина О., Лексіса В., Лукінова І., Міловидова В., Раєвського К., Рівуара Ж., Роуза П., Степаненка А., Усоскіна В., Ющенка В. та ін.

У той же час вивчення та аналіз опублікованих за даною проблематикою матеріалів, методологічних концепцій, методичних підходів та практичних розробок дозволили зробити висновок про те, що питання пошуку й формування концептуальних і методологічних підходів до вирішення задачі ефективного управління банківськими операціями недостатньо розроблені як у науковому, так і в організаційно-методологічному аспектах. Це негативно впливає на оцінку ефективності діяльності банківських установ, і взагалі на стабільність функціонування фінансово-кредитної системи.

Мета і задачі дослідження. Метою роботи є розробка комплексного механізму управління в діяльності комерційних банків на основі ієрархічності системи.

Вибір мети дослідження визначив рішення таких задач:

- виділити та класифікувати фактори підприємницького середовища комерційних банків;

- дослідити сутність і структуру підприємницької діяльності комерційних банків;

- науково обґрунтувати й уточнити поняття управлінського менеджменту підприємницької діяльності комерційних банків;

- виявити напрямки удосконалення процесу управління та розробити концепцію формування комплексного механізму фінансового менеджменту підприємницької діяльності комерційних банків на основі ієрархічності системи бюджетування.

Для досягнення поставленої мети в роботі досліджується сукупність теоретичних і практичних проблем менеджменту підприємницької діяльності комерційних банків.

Об'єктом дослідження є процес підприємницької діяльності ВАТ „Райффайзен Банк Аваль”.

Предметом дослідження є механізми менеджменту діяльності комерційних банків.

1. Внутрішнє середовище організації

Райффайзен банк Аваль засновано 3 березня 1992 року у вигляді відкритого акціонерного товариства і зареєстровано рішенням Правління Національного банку України за №94 від 27 березня 1992 року.

Юридична та фактична адреса банку: Україна, 01011, м. Київ, вул. Лєскова, 9. Організаційно-правова форма банку – відкрите акціонерне товариство.

Материнським банком ВАТ “Райффайзен банку Аваль” є Акціонерне Товариство “Райффайзен Центральбанк Естеррайх Акцієнгезельшафт” (Австрія).

Предметом діяльності Банку є виконання банківських та інших операцій, згідно з наданими Національним банком України ліцензіями та дозволами.

Банк надає своїм корпоративним клієнтам цілу низку банківських та фінансових продуктів і послуг, включаючи такі основні продукти:

Кредити (стандартні, інвестиційне фінансування, відновлювальні кредити).

Торгове фінансування.

Депозити і інвестиційні продукти.

Послуги зі здійснення платежів / обслуговування рахунку.

Лізинг.

Казначейство (валютообмінні операції, спотові, форвардні та форексні транзакції).

Сегмент роздрібного бізнесу включає в себе фізичних осіб, приватних підприємців, малі та середні підприємства (МСБ), тобто компанії з річним оборотом менше 5 мільйонів євро, та такі особи, що не займаються діяльністю, пов’язаною з проектами та торговим фінансуванням.

Банк надає своїм роздрібним клієнтам та клієнтам МСБ широкий спектр банківських та фінансових продуктів та послуг, включаючи наступні основні продукти:

Кредити.

Депозити та інвестиції.

Обслуговування платежів та рахунків.

Картки.

Лізинг.

Сегмент “казначейство” головним чином включає трансакції, пов’язані з управлінням ризиком процентної ставки, а також операції з обміну іноземної валюти, торгівлю цінними паперами та залучення фінансування на ринках капіталу. Це включає як чисто торгову діяльність, яку Банк веде на основі централізованої системи лімітів, та середньо та довгострокові фінансові інвестиції.

Станом на 1 січня 2009 року клієнтська база складає: – 4 944 тис. клієнтів, в тому числі:

- юридичних осіб – 233 тис. клієнтів,

- фізичних осіб – 4 711 тис. клієнтів.

Статутний капітал Банку складає 5 103 537 тис. грн.; загальні активи – 67 242 835 тис. грн. Надходження національної готівкової валюти за 2008рік склали 109 313 785 тис. грн., видатки 88 480 209 тис. грн., збільшення в порівнянні з 2007 роком в 1,3 рази.

Залишок готівкових коштів в касах банку на 1 січня 2009 року склав 1 420 935 тис. у гривневому еквіваленті.

Загальна сума кредитного портфелю, включаючи нараховані доходи на кінець звітного періоду склала 56 086 406 тис. грн., що на 18 002 571 тис. грн. більше ніж на початок минулого року,з них кредити, надані фізичним особам, склали 27 751 007 тис. грн.

Середня процентна ставка по кредитах, які надавались юридичним особам в гривнях склала – 14,76% річних, в валюті – 10,36% річних. Середня процентна ставка по кредитах, які надавались фізичним особам в гривнях склала – 21,36% річних, в валюті – 13,86% річних.

Основним джерелом формування ресурсної бази Банку є залучені від банків, клієнтів та фінансових установ кошти , які склали 59 756 594 тис.грн., в тому числі:

кошти, отримані від інших банків у вигляді строкових вкладів та кредитів на суму 24 321 409 тис. грн.;

кошти клієнтів –26 704 871 тис. грн.;

кошти, що отримані від міжнародних та інших фінансових організацій – 721 978 тис. грн.

Власником істотної участі у банку є Райффайзен Інтернаціональ Банк-Холдінг АГ з часткою в статутному капіталі – 95,93% (письмовий дозвіл від 14.10.05р. № 377 Національного банку України 93,5% у розподілі голосів).

Іноземним інвесторам належить 99,23% статутного капіталу банку в тому числі:

Райффайзен Інтернаціональ Банк-Холдінг АГ(Австрія)- 95,93%;

Стейт Стріт Банк енд Траст Компані(Сполучені Штати Америки) – 0,79%;

Іст Кепітал Ессет Менеджмент Актіеболаг (Швеція)-0,59%;

UIFL (Cyprus) Limited (Кіпр) – 0,46%;

Броудхерст Інвестментс Лімітед (Кіпр)-0,29%;

Райффайзен Центральбанк Естеррайх Акціенгезельшафт(Австрія)-0,25%;

УніКредит Банк Австрія АГ (Австрія)– 0,23% та

інші юридичні та фізичні особи – 0,69%.

Основні показники фінансово-господарської діяльності банку представлені в таблиці 1.

Таблиця 1

Показники діяльності ВАТ „Райффайзен Банк Аваль” за період 01.01.2006 – 01.07.2009рр. [24]

| Найменування статті | Одиниця виміру | За період | Абсолютне відхилення | Темп приросту,% | |||||||||

| 2006 | 2007 | 2008 | 01.07.2009 | 2007/2006 | 2008/2007 | 2008/2006 | 2009/2008 | 2007/ 2006 |

2008/ 2007 |

2008/ 2006 |

2009/ 2008 |

||

| Активи, в т.ч.: | тис. грн. | 27 835 392 | 45 175 758 | 67 242 835 | 57 267 261 | 17 340 366 | 22 067 077 | 39 407 443 | (9 975 574) | 62.30 | 48.85 | 141.57 | -14.84 |

| Кошти Національного банку України та готівкові кошти | тис. грн. | 2 411 566 | 2 547 427 | 4 779 154 | 3 273 567 | 135 861 | 2 231 727 | 2 367 588 | (1 505 587) | 5.63 | 87.61 | 98.18 | -31.50 |

| Кошти в інших банках | тис. грн. | 1 862 860 | 1 830 014 | 1 560 068 | 2 129 603 | (32 846) | (269 946) | (302 792) | 569 535 | -1.76 | -14.75 | -16.25 | 36.51 |

| Портфель цінних паперів, в т.ч.: | тис. грн. | 166 482 | 209 568 | 1 411 597 | 3 228 963 | 43 086 | 1 202 029 | 1 245 115 | 1 817 366 | 25.88 | 573.57 | 747.90 | 128.75 |

| цінні папери в торговому портфелі | тис. грн. | 10 919 | 158 983 | 141 967 | 301 959 | 148 064 | (17 016) | 131 048 | 159 992 | 1,356.02 | -10.70 | 1,200.18 | 112.70 |

| цінні папери на продаж | тис. грн. | 151 603 | 46 548 | 862 962 | 1 291 181 | (105 055) | 816 414 | 711 359 | 428 219 | -69.30 | 1,753.92 | 469.22 | 49.62 |

| цінні папери в портфелі до погашення | тис. грн. | 3 960 | 4 037 | 406 668 | 1 635 823 | 77 | 402 631 | 402 708 | 1 229 155 | 1.94 | 9,973.52 | 10,169.39 | 302.25 |

| Основні засоби та нематеріальні активи | тис. грн. | 1 707 731 | 2 029 242 | 3 124 944 | 3 182 824 | 321 511 | 1 095 702 | 1 417 213 | 57 880 | 18.83 | 54.00 | 82.99 | 1.85 |

| Кредитний портфель банку | тис. грн. | 20 889 997 | 36 817 868 | 52 142 855 | 43 544 121 | 15 927 871 | 15 324 987 | 31 252 858 | (8 598 734) | 76.25 | 41.62 | 149.61 | -16.49 |

| Зобов'язання, в т.ч.: | тис. грн. | 24 592 326 | 39 861 850 | 59 756 594 | 50 812 719 | 15 269 524 | 19 894 744 | 35 164 268 | (8 943 875) | 62.09 | 49.91 | 142.99 | -14.97 |

| Кошти банків | тис. грн. | 6 648 846 | 14 231 935 | 24 321 409 | 20 722 934 | 7 583 089 | 10 089 474 | 17 672 563 | (3 598 475) | 114.05 | 70.89 | 265.80 | -14.80 |

| Кошти клієнтів | тис. грн. | 17 080 988 | 22 574 994 | 26 704 871 | 26 229 063 | 5 494 006 | 4 129 877 | 9 623 883 | (475 808) | 32.16 | 18.29 | 56.34 | -1.78 |

| Боргові цінні папери, емітовані банком | тис. грн. | - | 1 407 761 | 721 978 | 373 854 | 1 407 761 | (685 783) | 721 978 | (348 124) | - | -48.71 | - | -48.22 |

| Власний капітал, в т.ч. | тис. грн. | 3 243 066 | 5 313 908 | 7 486 241 | 6 454 542 | 2 070 842 | 2 172 333 | 4 243 175 | (1 031 699) | 63.85 | 40.88 | 130.84 | -13.78 |

| Статутний капітал | тис. грн. | 2 099 935 | 3 703 537 | 5 103 537 | 5 103 537 | 1 603 602 | 1 400 000 | 3 003 602 | - | 76.36 | 37.80 | 143.03 | 0.00 |

| Резерви та інші фонди банку | тис. грн. | 698 702 | 918 924 | 1 776 913 | 2 402 436 | 220 222 | 857 989 | 1 078 211 | 625 523 | 31.52 | 93.37 | 154.32 | 35.20 |

| Доходи | тис. грн. | 3 454 259 | 5 327 485 | 8 645 457 | 4 552 470 | 1 873 226 | 3 317 972 | 5 191 198 | (4 092 987) | 54.23 | 62.28 | 150.28 | -47.34 |

| Процентний дохід | тис. грн. | 2 590 927 | 4 272 046 | 7 320 245 | 3 956 993 | 1 681 119 | 3 048 199 | 4 729 318 | (3 363 252) | 64.88 | 71.35 | 182.53 | -45.94 |

| Комісійний дохід | тис. грн. | 863 332 | 1 055 439 | 1 325 212 | 595 477 | 192 107 | 269 773 | 461 880 | (729 735) | 22.25 | 25.56 | 53.50 | -55.07 |

| Витрати | тис. грн. | (3 008 378) | (4 862 117) | (8 541 307) | (5 791 027) | (1 853 739) | (3 679 190) | (5 532 929) | 2 750 280 | 61.62 | 75.67 | 183.92 | -32.20 |

| Процентні витрати | тис. грн. | (1 173 371) | (1 991 712) | (3 633 440) | (1 822 924) | (818 341) | (1 641 728) | (2 460 069) | 1 810 516 | 69.74 | 82.43 | 209.66 | -49.83 |

| Комісійні витрати | тис. грн. | (83 223) | (157 551) | (151 251) | (93 578) | (74 328) | 6 300 | (68 028) | 57 673 | 89.31 | -4.00 | 81.74 | -38.13 |

| Резерв під заборгованість за кредитами | тис. грн. | (403 177) | (582 806) | (1 887 600) | (2 583 117) | (179 629) | (1 304 794) | (1 484 423) | (695 517) | 44.55 | 223.88 | 368.18 | 36.85 |

| Адміністративні та інші операційні витрати | тис. грн. | (1 179 787) | (1 906 529) | (2 681 687) | (1 291 408) | (726 742) | (775 158) | (1 501 900) | 1 390 279 | 61.60 | 40.66 | 127.30 | -51.84 |

| Податок на прибуток | тис. грн. | (168 820) | (223 519) | (187 329) | - | (54 699) | 36 190 | (18 509) | 187 329 | 32.40 | -16.19 | 10.96 | -100.00 |

| Чистий процентний дохід | тис. грн. | 1 417 556 | 2 280 334 | 3 686 805 | 2 134 069 | 862 778 | 1 406 471 | 2 269 249 | (1 552 736) | 60.86 | 61.68 | 160.08 | -42.12 |

| Чистий комісійний дохід | тис. грн. | 780 109 | 897 888 | 1 173 961 | 501 899 | 117 779 | 276 073 | 393 852 | (672 062) | 15.10 | 30.75 | 50.49 | -57.25 |

| Чистий прибуток | тис. грн. | 361 766 | 660 935 | 532 360 | (1 084 985) | 299 169 | (128 575) | 170 594 | (1 617 345) | 82.70 | -19.45 | 47.16 | -303.81 |

| Середня кількість працівників протягом року | осіб | 17 395 | 17 587 | 17 128 | 16 179 | 192 | (459) | (267) | (949) | 1.10 | -2.61 | -1.53 | -5.54 |

| Рентабельність активів (ROA) | % | 1,30 | 1,46 | 0,79 | -1,89 | 0,16 | -0,67 | -0,51 | (3) | 12.57 | -45.89 | -39.08 | -339.31 |

| Рентабельність капіталу (ROE) | % | 11,16 | 12,44 | 7,11 | -16,81 | 1,28 | -5,33 | -4,04 | (24) | 11.50 | -42.83 | -36.25 | -336.38 |

| Продуктивність праці | тис. грн./чол. | 20,80 | 37,58 | 31,08 | -67,06 | 16,78 | -6,50 | 10,28 | (98) | 80.70 | -17.29 | 49.45 | -315.76 |

Як видно з таблиці 1 на протязі 2006 – 2008рр. спостерігалась позитивна динаміка основних фінансово-економічних показників ВАТ „Райффайзен Банк Аваль”.

Банк активізував також операції з цінними паперами – обсяг портфелю зріс на 1,2 млрд. грн. (на 747,90%). Результатом діяльності проведення кредитно-інвестиційних операцій за період 2006 – 2008рр. є отримання процентного доходу в розмірі 14,18 млрд. грн. [24].

Під час здійснення операцій як по залученню коштів, так і по їх вкладанню з метою отримання прибутку банк не забуває про збільшення обсягів власного капіталу, оскільки саме він є основою здійснення всіх банківських операцій та підтверджує надійність банку. На протязі трьох років зростання капіталу відбулося на 130,84%, або на 4,24 млрд. грн. і станом на 01.07.2009р. його розмір становив 6,45 млрд. грн.

Також важливу роль в забезпеченні фінансової стійкості банку відіграє обсяг статутного капіталу. Статутний капітал відіграє роль гаранта (буфера) у разі виникнення кризових явищ. За період 2006 – 2009рр. статутний капітал банку зріс майже у 2,43 рази і на 01.07.2009 становив 5 103 537 тис. грн. та є сплаченим.

Темпи приросту статутного капіталу становили: 76,36% у 2007 році порівняно з 2006-м і 37,80% у 2008 році порівняно з 2007-м.

Номінал одної акції – 10 копійок. У статутному капіталі банку 24 149 349 тис. штук простих та 50 000 тис. штук. привілейованих акцій.

За період 2006 – 2008рр. стрімко зросла депозитна база банку – на 17,6 млрд. грн. (або на 265,8%) - кошти банків і на 9,6 млрд. грн. (або на 56,34%) - кошти клієнтів. На базі цього активи банку також зросли на 39,4 млрд. грн. (або на 141,57%), кредитний портфель – на 31,2 млрд. грн. (або на 149,61%).

Стратегічна мета Банку – вийти на якісно новий рівень обслуговування клієнтів: бути респектабельним в очах корпоративних клієнтів, “домашнім” – для приватного вкладника, визнаним авторитетом на міжнародному рівні.

Основними цінностями, які сповідує Банк, є дотримання інтересів клієнтів та добробуту громадян України, партнерські відносини, відповідальність перед акціонерами Банку та соціальний захист своїх працівників.

Шляхи реалізації стратегії банку визначені основними напрямками бізнес-плану [24]:

- розширення позицій Банку на ринку обслуговування корпоративних клієнтів та обслуговування фінансового ринку на основі гнучких технологій комплексного та індивідуального задоволення потреб по всьому спектру банківських продуктів та послуг;

- збільшення частки Банку в обслуговуванні базових галузей економіки;

- посилення ринкової позиції на основних сегментах фінансового ринку;

- подальше нарощування обсягів основних банківських операцій та клієнтської бази;

- на ринку роботи з населенням Банк буде прагнути зберегти та закріпити лідерство;

- забезпечення відповідності між обсягами та вартістю залучених коштів та обсягами і дохідністю кредитного портфеля;

- співпраця з міжнародними фінансовими організаціями в частині спільного інвестування ресурсів у великі інвестиційні проекти та нарощення їх обсягів;

- відновлення та диверсифікація ресурсної бази;

- перехід Банку на нову операційну систему “ Bankmaster PS”;

- завершення реінжинірингу бізнес-процесів, перехід на дворівневу систему управління Банком;

- забезпечення приросту капіталу, адекватному нарощенню активів, удосконалення процесу управління активами і пасивами;

- реорганізація та вдосконалення діючої внутрішньої банківської системи запобіганню та протидії легалізації (відмивання) доходів, одержаних злочинним шляхом;

- завершення створення комплексної системи управління фінансовими ризиками та ризиками кредитування населення, системи ціноутворення з урахуванням ризиків собівартості продуктів;

- удосконалення організаційної структури та оптимізації чисельності персоналу;

- досягнення належного рівня прибутковості роботи структурних підрозділів і Банка в цілому;

- підвищення якості кредитного портфеля юридичних та фізичних осіб;

- розробка та впровадження стандартів обслуговування;

- розвиток банкоматної мережі та кіосків самообслуговування. Бізнес – планом визначені сильні та слабкі сторони Банку, можливі загрози (SWOT – аналіз) у майбутньому. Темпи нарощення Банком обсягів основних банківських операцій за 2004 рік перевищили в основному середні темпи розвитку вітчизняної системи. У звітному році Банку удалося значно наростити обсяги кредитування населення та залучення поточних та строкових коштів фізичних осіб. Разом з цим намітилося певне відставання від банків - конкурентів у напрямку роботи з юридичними особами. Тому внесені певні корективи в напрямок шляхів реалізації стратегічного курсу Банку.

ВАТ “Райффайзен Банк Аваль” розвивається як роздрібний універсальний банк з потужною корпоративною вертикаллю, здатною ефективно обслуговувати підприємства великого, малого та середнього бізнесу.

Управління банком здійснюють:

Загальні Збори акціонерів,

Спостережна Рада банку,

Правління банку,

Голова Правління банку.

Вищим органом управління банку є Загальні збори акціонерів банку, що здійснюють загальне керівництво діяльністю банку, визначають цілі та основні напрями діяльності банку.

Правомочність, порядок і строки скликання, проведення та прийняття рішень Загальними зборами акціонерів банку визначаються відповідно до чинного законодавства України, регламенту Загальних зборів акціонерів банку та Статуту банку.

У загальних зборах мають право брати участь усі акціонери незалежно від кількості акцій, власниками яких вони є, які внесені у реєстр акціонерів на день проведення Загальних зборів.

Спостережна рада банку здійснює контроль за діяльністю правління банку у період між проведенням Загальних зборів.

Спостережна рада банку діє відповідно до Статуту та Положення про Спостережну раду банку, що затверджується Загальними зборами. Очолює Спостережну раду банку голова Спостережної ради, який має заступника. Виконуючий обов`язки голови Спостережної ради обирається серед членів Спостережної ради простою більшістю голосів.

Спостережна рада банку обирається Загальними зборами із числа акціонерів банку або їхніх представників у кількості не менше трьох, але не більш ніж сім осіб строком до п`яти років. Строк повноважень голови Спостережної ради та його заступника відповідає строку його членства у Спостережній раді. Голова та члени Спостережної ради несуть персональну відповідальність за виконання покладених на них обов`язків.

Спостережна рада банку здійснює такі функції:

здійснює контроль за діяльністю правління;

готує пропозиції з питань, що виносяться на розгляд Загальних зборів;

затверджує Положення про правління банку та Положення про цінні папери;

призначає та відкликає голову правління, його заступника(ів) та членів правління Банку;

приймає рішення та визначає порядок покриття збитків;

приймає рішення про придбання (викуп) Банком власних акцій;

визначає загальні принципи та умови оплати праці в банку, його дирекціях та філіалах;

встановлює обмеження (ліміти), у межах яких дозволяє правлінню підписувати кредитні договори (угоди) з урахуванням вимог законодавства України;

затверджує інші договори (угоди) у рамках сум, що встановлюються Спостережною радою банку з урахуванням вимог законодавства України;

приймає рішення щодо вибору зовнішнього аудитора банку;

встановлює порядок проведення ревізій та контролю за фінансово-господарською діяльністю банку;

приймає рішення щодо відкриття, реорганізації та ліквідації дочірніх підприємств, філіалів та відділень Банку;

вирішує інші питання, віднесені до її компетенції Загальними зборами та законодавством України;

здійснює управління ризиками шляхом контролю за роботою Департаменту управління ризиками.

Спостережна рада контролює діяльність правління банку, дотримання Статуту та будь-яких інших відповідних нормативних положень. У зв`язку з цим Спостережна рада має право перевіряти дані обліку та здійснення будь-яких управлінських функцій у банку. Спостережна рада перевіряє річну фінансову звітність, включаючи пропозиції щодо розподілу прибутку і щорічний звіт правління та подає свої коментарі до нього на розгляд Загальних зборів.

Виконавчим органом банку є правління банку , що здійснює управління поточною діяльністю банку, формування фондів, необхідних для його статутної діяльності, та несе відповідальність за ефективність його роботи згідно з принципами та порядком, встановленими Статутом, рішеннями Загальних зборів і Спостережної ради банку. У межах своєї компетенції правління діє від імені банку, підзвітне Загальним зборам та Спостережній раді банку. До складу правління входять голова правління, його заступник(и) та інші члени правління.

Правління банку повноважне вирішувати усі питання діяльності банку, за виключенням тих, що віднесені до компетенції Загальних зборів або до компетенції Спостережної ради банку, та обмежень, встановлених Положенням про правління та окремими рішеннями Загальних зборів і Спостережної ради.

В банку створені та функціонують наступні виконавчі комітети:

- кредитний комітет банку та кредитні комітети в дирекціях;

- комітет з проблемних кредитів банку та комітети дирекцій;

- комітет з управління активами і пасивами банку;

- тарифний комітет банку та комітети дирекцій;

- комітет з питань внутрішнього аудиту банку;

- тендерний комітет банку.

Інші комітети банку (комітет по змінам, проектний комітет,комітет з питань управління персоналом банку) [24].

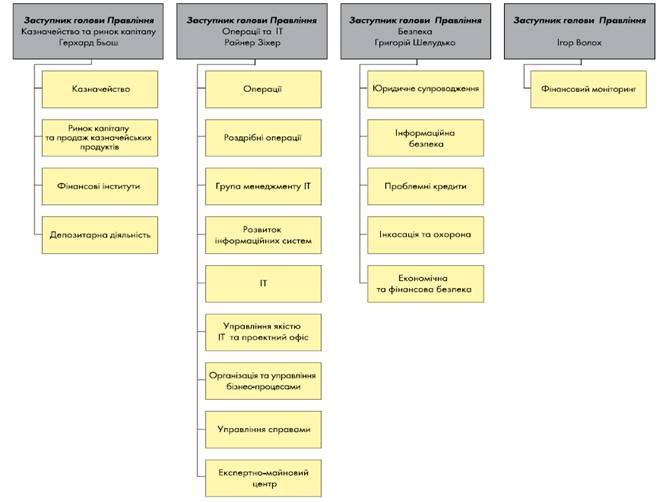

Організаційна структура управління ЦО ВАТ «Райффайзен Банк Аваль» являється змішаною, тобто поєднує переваги лінійної та функціональної структури, представляє собою єдинство розпорядительства і кваліфіковане здійснення функцій управління.

Головне відділення банку розташовано в Києві. Банк має 26 обласних дирекцій, що знаходяться в усіх основних містах України. Раніше ВАТ «Аваль» мав трьохрівневу систему, тобто відділення ВАТ «Аваль» підпорядковувались безпосередньо регіональним відділенням, а регіональні відділення, в свою чергу, підпорядковувались Центральному апарату ВАТ «Аваль». У липні 1999 році на спільному засіданні Правління та Ради ВАТ «Аваль» було прийнято рішення щодо переходу на дворівневу систему управління. Згідно з якою на першому рівні знаходиться Банк – юридична особа, а на другому – центральні відділення, які не є юридичними особами і здійснюють свою діяльність від імені Банку. В структурі банку немає окремого Департаменту, який би займався безпосередньо управлінням роботою відділень. Особливістю даної банківської структури є те, що всі відділення підзвітні Правлінню банку, а всі питання в ході своєї діяльності можуть вирішувати з тими Департаментами чи Управліннями банку, які займаються цими питаннями. Отже, всі відділення отримують кваліфіковану допомогу в процесі своєї поточної діяльності. Така організаційна структура є досить ефективною, так як кожний спеціаліст найбільш компетентний в тій галузі діяльності, якою займається безпосередньо.

Департаменти підпорядковані Директорам, а Управління - Начальникам, які відповідальні перед Головою Правління Банку за виконання поставлених перед ними завдань. Таким чином, відбувається децентралізація управління і концентрація повноважень щодо управління оперативною діяльністю.

Органами управління банку є Загальні збори акціонерів, Рада банку, Правління та Ревізійна комісія. Акціонери банку проводять Збори акціонерів по областях та обирають своїх представників, які беруть участь у роботі Загальних зборів акціонерів. Рада банку проводить свої засідання щоквартально та обирає членів Правління (рис. 1).

Перевагами даної структури є:

- направленість на цілі організації і дивізіональні цілі;

- спеціалізація і якість обслуговування;

- гнучкість в реагуванні на потреби ринку;

До недоліків належать:

- конфліктність між відділами організації та дивізіональними структурами;

- складність адміністративного управління;

- уповільнена реакція на складні ситуації.

Рис. 1. Організаційна структура ВАТ „Райффайзен Банк Аваль”

Продовження рис. 1. Організаційна структура ВАТ „Райффайзен Банк Аваль”

|

Отже, формальні організації складаються з декількох рівнів управління і підрозділів. Іншою назвою підрозділів може бути термін функціональні області. Це поняття відноситься до роботи, яку виконує підрозділ для організації в цілому. Структура організації - це логічні взаємовідносини рівнів управління і функціональних областей, що побудовані в такій формі, яка дозволяє найбільш ефективно досягти цілей організації. Існує основна концепція, що має відношення до структури - концепція спеціалізованого розподілу праці - закріплення певної роботи за спеціалістами., тобто тими, хто здатен виконувати її краще всіх з точки зору організації як єдиного цілого.

Мотивація та стимулювання – це стратегія і тактика вирішення проблеми оптимізації діяльності персоналу і водночас ефективного управління персоналом будь-якого підприємства.

Система матеріального й морального стимулювання спрямована на максимальне використання оцінних чинників для ефективного планування й організації роботи банку, удосконалення структури підрозділів, урахування індивідуальних особливостей спеціалістів, планування їхньої кар’єри, пошук індивідуальних підходів до мотивації персоналу.

Інструменти системи стимулювання дають змогу більш умотивовано підходити до оплати праці кожного спеціаліста з урахуванням не тільки його осади і характеру виконуваної роботи, але й конкретних результатів праці, поводження в колективі, ініціативності, дисципліни, прагнення до підвищення кваліфікації тощо.

В ВАТ “Райффайзен Банк Аваль” використовуються в основному система матеріального стимулювання ефективної діяльності персоналу .

До грошових стимулів відносяться:

- знижки на послуги банку (наприклад, можливість отримання кредиту на більш сприятливих умовах);

- виділення коштів на харчування;

- разова матеріальна допомога;

- відпустка, яка оплачується;

- одноразова допомога на оздоровлення;

- плата за відсутність спізнень та невиходів на роботу;

- доплати за стаж та премії за особливі результати;

Але присутні й нематеріальні стимули:

- додаткові відгули за ефективну роботу;

- система участі працівників в прийнятті рішень;

- навчання, підвищення кваліфікації;

- корпоративна культура (створення атмосфери в банку, за якої працівники структурних підрозділів одержують задоволення від роботи і знають, заради чого працюють);

- оцінка результативності праці;

- просування по службі.

Дані стимули мають форму як індивідальних так і групових (більше друге). Наприклад, філіям що мають найкращі показники діяльності дозволяється виплачувати співробітникам більш високий процент премії у порівнянні з іншими філіями, де показники гірші.

Матеріальне стимулювання в банку складається з двох частин – заробітна плата та участь у акціонерному капіталі (для акціонерів банку). Треба відмітити, що з розвитком банку, розширенням його діяльності зростають і ставки заробітної плати (за останні два роки в середньому вона зросла на 50%). Також спостерігається збільшення дивідендних виплат, що є наслідком збільшення обсягів отриманих прибутків. В ВАТ “Райффайзен Банк Аваль” існує також преміальна система, котра розділена на два рівня: річна та місячна. Річна преміальна система застосовується по результатам річної діяльності й фактично представляє собою “13” заробітну платню. Місячна преміальна система має більш розгалужену структуру й заснована на різних способах (за ефективність, якість, кількість тощо).

В банку постійно вдосконалюється система стимулювання. Керівництво намагається створити ефективну систему матеріальної винагороди, яка б базувалася на принципах цінності того чи іншого банківського спеціаліста, його внеску.

2. Фактори зовнішнього середовища

Підприємство - це відкрита система, і його розвиток залежить від зовнішнього середовища (його також називають загальним оточенням, середовищем непрямого впливу або сукупністю неконтрольованих факторів).

Так, Дж.Белл доводить, що "зовнішнє середовище організації містить такі елементи, як споживачі, конкуренти, урядові установи, постачальники, фінансові організації та джерела трудових ресурсів, релевантні (тобто значущі) відносно до операцій організації". Однак такий підхід не розрізняє різних шарів зовнішнього середовища.

Зовнішнє середовище, або середовище непрямого впливу, діє не безпосередньо на кожну окрему організацію, а на всі одразу. Це не означає, що їхній вплив менший за вплив факторів безпосереднього оточення.

Погоджуючись з існуванням такого "прошарку" середовища, різні автори пропонують специфічні підходи щодо його структуризації, визначення механізмів та сили впливу на організації, що знаходяться під впливом. Ф.Котлер вважає, що зовнішнє середовище (макросередовище) складається з шести основних факторів: демографічних, економічних, природних, науково-технічних, політичних і факторів культурного середовища.

Фактори зовнішнього середовища найчастіше класифікують за такими групами [6, c. 121]:

Економічні - фактори, що пов'язані з обігом грошей, товарів, інформації та енергії.

Політичні - фактори, що впливають на політичні погляди та поділяють людей на окремі політичні групи і знаходять вираження в діяльності та прийнятті рішень місцевими органами влади та уряду.

Соціально-демографічні фактори, які впливають на рівень і тривалість життя людей, а також формують їхню ціннісну орієнтацію.

Технологічні - фактори, що пов'язані з розвитком техніки, обладнання, інструментів, процесів обробки та виготовлення продуктів, матеріалів і технологій, а також know-how.

Конкуренція - фактори, які відбивають майбутні та поточні дії конкурентів, зміни в частках ринків, концентрації конкурентів.

Географічні - фактори, пов'язані з розміщенням, топографією місцевості, кліматом і натуральними ресурсами (зокрема, корисними копалинами).

Таку класифікацію можна використовувати для забезпечення орієнтації в питанні, що розглядається. Однак процеси, які відбуваються в зовнішньому середовищі, дуже складні, взаємопов'язані та містять багато суперечностей, внаслідок цього, всі ці процеси треба уважно та систематично вивчати.

Інший підхід до переліку компонентів зовнішнього середовища належить О.С.Віханському, який додає до вищезгаданих правове та міжнародне середовище.

Існує досить великий перелік класифікацій складових зовнішнього середовища. Далі наведено основні напрямки та фактори, за якими в найбільшому обсязі можуть здійснюватися аналіз та прогнозування основних тенденцій у макросередовищі, оскільки констатацією ситуації, що склалася, не можна обмежуватися. Фактори зовнішнього середовища мають певний зв'язок між собою, який полягає в рівні сили, з якою зміна одного фактора діє на інші складові. Треба виявити основні тенденції, взаємовплив цих факторів і побудувати тренди їхнього розвитку.

Загальний стан зовнішнього середовища може бути визначеним за допомогою таких груп чинників [3, c. 90]:

Стан економіки та ринків (економічні фактори):

характер економіки та економічних процесів (у тому числі інфляція або дефляція).

система оподаткування та якість "економічного законодавства" (в тому числі можливості вивезення прибутків);

масштаби економічної підтримки окремих галузей (підприємств);

загальна кон'юнктура національного ринку;

розміри та темпи зростання чи зменшення ринку (взагалі);

розміри та темпи зростання окремих сегментів ринку (відповідно до інтересів фірми);

стан фондового ринку;

інвестиційні процеси;

ставки банківського проценту;

домінуюча система ціноутворення та рівень централізовано регульованих цін;

вартість землі;

законодавство щодо володіння (використання) землі тощо.

Діяльність уряду (політико-інституційні фактори):

стабільність уряду;

державна політика приватизації/націоналізації;

державний контроль і регулювання діяльності підприємств (взагалі);

рівень протекціонізму (взагалі);

зростання/зменшення значення уряду як замовника;

міждержавні угоди з іншими урядами;

рішення уряду щодо підтримки окремих галузей підприємств (пріоритети);

вимоги забезпечення рівня зайнятості;

регулювання ринку праці;

державна політика щодо забезпечення ресурсами окремих галузей і підприємств;

рівень корупції державних структур;

рівень економічної свободи держави (згідно з міжнародними оцінками)

Структурні тенденції:

структура галузей національної економіки;

процес формування нових галузей та рівень їхньої конкурентоспроможності;

згортання діяльності "застарілих" галузей;

вплив міжнародного розподілу праці на діяльність окремих галузей і підприємств (у тому числі вплив антимонопольного законодавства);

зміни оптимальних розмірів підприємств (по галузях).

Науково-технічні тенденції:

"технологічні прориви" (де саме);

скорочення або продовження "життєвого циклу" технологій;

питома вага наукоємких виробництв і продукції;

вимоги до науково-технічного рівня виробництва, що забезпечує конкурентоспроможність;

вимоги до кваліфікації кадрів високотехнологічних виробництв;

вимоги до науково-технічного рівня конкурентоспроможної продукції.

Природно-екологічна складова:

природнокліматичні умови;

територіальне розміщення корисних копалин і природних ресурсів;

розміщення великих промислових і сільськогосподарських центрів;

законодавство з екологічних питань (можливість змін і обмеження, що ними зумовлені);

стан екологічного середовища та його вплив на виробництво.

Тенденції ресурсного забезпечення:

структура і наявність національних ресурсів;

імпорт/експорт;

рівень дефіцитності ресурсів, що споживаються наявними підприємствами;

доступність ресурсів (ціни та витрати на перевезення).

Демографічні тенденції:

кількість потенційних споживачів (структура населення, зміни в окремих групах та в їх доходах);

наявна та потенційна кількість робочої сили;

кваліфікаційні характеристики робочої сили (якість робочої сили).

Соціально-культурна складова:

сприяння/недовіра до приватного бізнесу;

відносини "підприємство - громадські організації";

"економічний націоналізм", ставлення до іноземців;

профспілкова активність і вплив профспілок на формування громадської думки.

Несподіванки стратегічного характеру і можливі горизонти стратегічного планування (основний перелік та часові оцінки).

Міжнародне середовище (по окремих країнах - наявних та потенційних партнерах):

структура господарства країни;

характер розподілу доходів;

середній рівень заробітної платні;

вартість транспортних послуг;

інфляція та ставки банківського процента;

обмінний курс валюти відносно країни-партнера;

рівень ВНП;

рівень податків.

Існують також інші фактори, які не мають чисто економічної природи, однак їх варто було б ураховувати:

кількість і густота населення;

професіональний рівень і рівень грамотності;

якість і кількість природних ресурсів;

рівень технології;

особливості конкурентної боротьби;

національні особливості ведення бізнесу.

Усі окремі складові зовнішнього середовища взаємопов'язані, тобто зміни однієї (наприклад, політичної чи економічної) призводять до значних змін в інших (наприклад, у соціально-демографічній чи правовій). Це відбиває складність зовнішнього середовища. Як зазначалося, найбільш доцільним підходом до вивчення загального зовнішнього середовища є системний підхід, який дає змогу відслідковувати не лише зміни в межах окремих складових, а й їхній взаємний, перехресний вплив.

При побудові системи факторів для аналізу зовнішнього середовища потрібно враховувати такі властивості:

взаємозв'язок факторів, що характеризуються силою, з якою зміна одного фактора впливає на інші фактори зовнішнього середовища;

складність системи факторів, що впливають на організацію, зумовлена кількістю, різноманітністю зв'язків і наслідків впливу;

динамічність і рухомість, тобто відносна швидкість і різні темпи змін факторів середовища;

невизначеність інформації про середовище та невпевненість у її точності.

Фактори зовнішнього середовища та їх вплив на банк представлені в таблиці 2.

Таблиця 2

Фактори зовнішнього середовища та їх вплив на банк [14, с. 115]

| Група факторів | Фактор | Прояв | Можливі відповідні дії підприємства |

| 1. Економічні: | Банківський процент на вклади населення | Зменшення вкладів у зв’язку з низькою процентною ставкою | Збільшення процентної ставки або додаткове заохочення, щодо вкладання коштів |

Темп інфляції (за 2008 рік склав 12,3%) |

Знецінення грошових ресурсів; підвищення цін; | Підвищення % ставок за користування кредитами; можливість гри на курсах валют. | |

| Падіння ВВП (за 2008 рік склало 18,5%) | Спад ділової активності суб’єктів господарювання; | Активізація діяльності з залучення вільних наявних коштів на рахунки банку з метою збільшення фінансової стійкості банку | |

| Падіння наявних реальних доходів громадян за 2008р. склав 4,2% | Спад споживчого кредитування; спад роботи із залучення коштів на строкові депозити | ||

| Введення диференційованої норми обов’язкового резервування (9-12%) | Збільшення ресурсної бази банку | Збільшити кількість виданих кредитів. | |

| Падіння довіри громадян до банківської системи у зв’язку з фінансово-економічною кризою | Зменшення депозитів фізичних осіб на 14% | Зменшення відсотків за депозитами. | |

| Оподаткування банківської діяльності | Введення специфічних податків під різні види операцій. | Банк перестає проводити ці операції в зв`язку з їх невигідністю. | |

| 2. Політичні | Рівень економічної свободи держави | Не мають свободи щодо своєї діяльності, діють згідно ліцензій і дозволів НБУ | Комерційні банки підпорядковуються в своїй діяльності НБУ, а він в свою чергу - Уряду. І тільки уряд в змозі перейти на новий рівень |

| Високий вплив політики на економіку | Непослідовність дій у реформуванні економіки | Посилення парламентського лобірування | |

| Політична нестабільність в країні | Можливий тиск на банківську систему з боку різних політичних сил | Обережна поведінка банку; зосередженість на економічних аспектах діяльності | |

| Президентські вибори-2010р; політична реформа. | Загальний спад ділової активності | Розробка нових маркетингових стратегій | |

| 3. Правові | Правовий | Відвернення іноземних компаній | В даному випадку банк не в змозі нічого зробити, бо в нашій державі існує таке явище як не відповідність українських законів, не стабільність економіки |

| Слабка законодавча база | Вимоги НБУ до банків постійно змінюються. | Банк не встигає слідкувати за змінами у законодавстві., тому інколи його порушує | |

| Нормативно-правова база | Чітка регламентація юридичних аспектів банківської діяльності | Дотримання банком усіх необхідних юридичних процедур | |

4. Соціально-демографічні |

Кількість потенційних споживачів | Зменшення кількості осіб, які бажають вкласти кошти у банк, з ціллю додаткового доходу і збереження грошей | Різного роду заохочення з метою збільшення додаткових споживачів;проведення рекламування продуктів;створення нових продуктів |

| Доходи громадян зросли на 4,2% | Збільшення приватних заощаджень | Залучення коштів на строкові депозити. | |

| Вплив профспілок на формування громадської думки | Цей вплив є досить помірним | Активно співпрацювати з профспілками для формування позитивної суспільно думки про банк | |

| Кількість робочої сили | Відбувається зменшення кількості робочої сили; високий рівень старіння | Підбір та найм молодих кадрів. | |

| Довіра до банків | Чим вище довіра населення до банків, тим відповідно вищим попитом користуються банківські послуги | Реклама Репутація | |

| 5. Науково-технологічні | Темп технологічних досліджень | Отримання сучасної інформації про різні ноу-хау у банківській сфері;про потреби і побажання споживачів;про реальний стан банківських продуктів | Більше уваги звертати на результати досліджень, а також проводити свої внутрішні дослідження, з метою покращення своєї діяльності |

| Інтенсивний розвиток телекомунікації | Широке використання новітніх технологій передавання даних | Оновлення технічних засобів та програмного забезпечення. | |

| Рівень інформаційних технологій | Впровадження нових технологій - великі і витрати, однак потім з'являється можливість економії | ||

| Посилення автоматизації діяльності та застосування новітніх банківських технологій | Поява нових програмних комплексів | Економія часу при проведені операцій, складанні звітності | |

| 6. Географічні | Територіальне розміщення | Збільшення або зменшення доходів банку, а також зручність для споживачів | Розміщення банку або його філій у більш людних місцевостях |

Зовнішнє середовище – це сукупність факторів, які формують довгострокову прибутковість організації, і на які організація не може впливати взагалі або має незначний вплив. Це середовище діє не безпосередньо на кожну окрему організацію, а на всі одразу. За даних умов кожне підприємство повинне досліджувати зовнішнє середовище, адже від цього залежить ефективність його функціонування. При дослідженні впливу зовнішнього середовища на ВАТ „Райффазен Банк Аваль” я розглянула такі групи факторів, як економічні, політичні, правові, соціально-демографічні та технологічні, їх прояв та можливі дії банку у певній ситуації.

Сьогодні Райффайзен банк Аваль є провідним в Україні банком, що пропонує приватним клієнтам максимально повний перелік банківських послуг, зокрема споживче кредитування (у тому числі за спеціальними програмами – товари у розстрочку, автомобілі у кредит), грошові перекази у національній та іноземних валютах з відкриттям і без відкриття рахунку, розміщення коштів на депозитних рахунках, повний набір сучасних платіжних інструментів – пластикові картки міжнародних систем Europay International і Visa International.

Для корпоративних клієнтів Райффайзен банк Аваль пропонує максимально повний перелік банківських послуг, зокрема розрахунково-касове обслуговування, кредитування з внутрішніх ресурсів Банку й у рамках кредитних ліній міжнародних організацій, усі види документарних операцій, депозити, корпоративні та зарплатні платіжні картки, послуги електронними каналами зв’язку.

Банкам-партнерам Райффайзен банк Аваль пропонує понад 300 видів послуг, серед яких ведення рахунків у ВКВ і ОКВ, здійснення платежів, документарні операції, торгове фінансування, операції з платіжними картками, юридичні, консультаційні послуги.

Статутний капітал Банку складає 5 103 537 тис. грн.; загальні активи – 67 242 835 тис. грн. Надходження національної готівкової валюти за 2008рік склали 109 313 785 тис. грн., видатки 88 480 209 тис. грн., збільшення в порівнянні з 2007 роком в 1,3 рази.

Залишок готівкових коштів в касах банку на 1 січня 2009 року склав 1 420 935 тис. у гривневому еквіваленті.

Загальна сума кредитного портфелю, включаючи нараховані доходи на кінець звітного періоду склала 56 086 406 тис. грн., що на 18 002 571 тис. грн. більше ніж на початок минулого року,з них кредити, надані фізичним особам, склали 27 751 007 тис. грн.

Середня процентна ставка по кредитах, які надавались юридичним особам в гривнях склала – 14,76% річних, в валюті – 10,36% річних. Середня процентна ставка по кредитах, які надавались фізичним особам в гривнях склала – 21,36% річних, в валюті – 13,86% річних.

За 2008 рік банком отримано прибуток в сумі 531 432 тис. грн., прибуток консолідованої групи склав 532 360 тис. грн. Загальний обсяг доходів, отриманих банком за банківськими та іншими операціями, складає 9 033 093 тис. грн., загальний обсяг витрат 8 500 733 тис. грн.

Основною статтею доходів банку є процентні доходи, які банк отримав в сумі 7 320 245 тис. грн., які складають 81% від загального обсягу доходів, отриманих банком за 2008 рік. Процентні витрати банку за звітний рік складають 3 633 440 тис. грн. або 43% від загального обсягу витрат.

Другою по значності статтею доходів банку є комісійні доходи, які склали у звітному періоді 1 325 212 тис. грн., що на 269 773 тис. грн. більше, ніж у попередньому звітному році. В структурі загального обсягу доходів комісійні доходи займають 15%.

Найбільшу питому вагу в структурі комісійних доходів за операціями з клієнтами займають надходження від розрахунково-касового обслуговування (90,1% загальної суми комісійних доходів). Комісійні витрати за рік склали 151 251 тис. грн.

Основними статтями витрат, після процентних, у звітному році були загальні адміністративні витрати банку , витрати на персонал та інші витрати банку.

На утримання персоналу в кількості 16 179 чоловік (середньоспиcкова чисельність) витрачено 1 291 млн. грн. Середня заробітна плата середньоспискового працівника склала 2 490 гривень в місяць.

Для оптимізації роботи банку необхідно:

Ввести практику розробки довгострокового планування та контролю за дотриманням розроблених планів.

Розробити “стратегічний набір” розвитку функціонального підрозділу.

Надати більшої самостійності керівникам відділів у прийнятті самостійних рішень.

Узгоджувати роботу даного управління із стратегією діяльності інших управлінь і в аспекті цілого банку.

Загальна стратегія підвищення конкурентоспроможності банку наступна.

Банк для ефективної роботи потребує наявність певних вільних коштів, які можуть надаватися у вигляді кредитів та для організаційної роботи – канцтовари, витратні матеріали для різної офісної техніки тощо.

Функціональна стратегія: розвиток діяльності за пріоритетними напрямами, застосування нових перспективних фінансових схем з метою збільшення прибутковості управління.

Продуктова стратегія – надання всередині організації послуг з фінансового планування, контролю, аналізу, контроль за діяльністю філіалів і обласних дирекцій, аналіз витрат банку та надання керівникам пропозицій щодо їх оптимізації, розвиток нових видів діяльності.

Список використаної літератури

1. Закон України від 02.06. 2005 р. №2631-IV “Про банки і банківську діяльність”// ВВР, 2005, №26, ст. 358.

2. Алексєєв І. В. Банківська система України: проблеми і моделі розвитку // Україна в ХХІ столітті: концепції та моделі економічного розвитку: Матеріали доп. V Міжнар. Конгр. Укр. Економістів, Львів, 22-26 трав. 2000 р. - Львів, 2000. - Ч. 1. - С. 262 - 264.

3. Ануфрієв В., Радзієвська В. Шляхи розвитку банківської діяльності у зв’язку з використанням новітніх технологій. Автоматизація у банк. секторі // Вісн. Укр. Акад. держ. управління. - 2000. - №4. - С. 88 - 93.

4. Афанасьєв М.В., Шемаєва Л.Г., Верлока В.С. Основи менеджменту: Навч.- метод. посіб. / Харківський держ. економічний ун- т. — Х.: ВД "ІНЖЕК", 2006. — 481 с.

5. Васюренко О.В.. Методические основы принятия управленческих решений в сфере внешнеэкономической деятельности коммерческих банков // Вісник Української академії банківської справи. – 1998. – №5. – С. 3 - 6.

6. Волошко І.В. Завдання фінансової стратегії банку // Вісник Сумського державного університету: Серія Економіка. – 2007. – №5 (51). – С. 119 - 122

7. Добровольский А.А. Основание и принцип построения динамической модели банка // Актуальні проблеми економіки. – Дніпропетровськ: “Навчальна книга”. – 2000. – том 8. – с. 56 - 62.

8. Дубілет О. Основні критерії ефективності українських банків // Вісн. Нац. банку України. - 2008. - №3. - С. 52 - 54.

9. Дяченко Т.О. Основи менеджменту і маркетингу: Курс лекцій / Національний авіаційний ун- т. — К.: НАУ, 2004. — 88 с.

10. Егоров П.В., Карева И.А. Концепция финансового менеджмента предпринимательской деятельности коммерческих банков // Економіка промисловості. Науково-практичний журнал. – Інститут економіки промисловості НАН України. – 2001. – №3 (13). – с. 110 – 120.

11. Заруба Ю.О. Визначення собівартості банківських послуг // Фінанси України. – 2002. – №8. – С. 96 - 101.

12. Заруба Ю.О. Конкурентоспроможність комерційного банку // Фінанси України. – 2001. – №2. – С. 119 - 124.

13. Карєва І.О. Види підприємницької діяльності комерційних банків на фінансовому ринку // Финансы, учет, банки. Сборник научных трудов. Общая ред. д.э.н., проф. П.В. Егоров. – Донецк: "КИТИС", ДонГУ, 2000. – с. 260 – 266.

14. Козьменко С.М., Шпиг Ф.І., Волошко І.В. Стратегічний менеджмент банку: Навч. посібник. – Суми: ВТД “Університетська книга”, 2003. – 734 с.

15. Коломієць О. В. Шляхи вдосконалення систем управління банками в Україні // Реформа фінансово-кредитної системи перехідної економіки України: Зб. наук. пр. - Луцьк, 1998. - С. 281-283.

16. Кузьмін О.Є., Мельник О.Г. Основи менеджменту: Підручник. — К.: Академвидав, 2008. — 415 с.

17. Савін К. С. Стан банківського маркетингу в Україні // Актуал. пробл. міжнар. відносин. - К., 2005. - Вип. 12, Ч. 3. - С. 78 - 88.

18. Сугоняко О., Кампо В., Жуков А. Дороговказ у діяльності банків: [Банківська система] // Уряд. кур’єр. - 2000. - 6 квіт. - С. 5.

19. Черняк В. Шляхи реформування банківської системи // Уряд. кур’єр. - 2000. - 28 верес. - С. 4.

20. Шелудько Н. М. Проблемні кредити і фінансова стійкість банківської сфери // Фінанси України. - 2000. - №1. - С. 25-28.

21. Офіційний сайт Державного Комітету Статистики України URL: http://ukrstat.gov.ua

22. http://manadgment.com.ua

23. Офіційний сайт Національного банку України URL: http://www.bank.gov.ua/Macro/pok.htm

24. Офіційний сайт АБ “Раййфайзен Банк Аваль” – http://www.aval.ua/