| Скачать .docx |

Курсовая работа: Причины и история возникновения и развития кредитных отношений. Их эволюция

СОВРЕМЕННАЯ ГУМАНИТАРНАЯ АКАДЕМИЯ

Филиал ________________________________________

Представительство _______________________________

Задание на курсовую работу по дисциплине «Деньги, кредит, банки»

Студента (ки) _________________________________________________

№ контракта ___________________, группа _______________, направление ___________________

1 Тема: № 23 «Причины и история возникновения и развития кредитных отношений. Их эволюция»

2 Срок сдачи курсовой работы: __________________________________

3 Краткое содержание курсовой работы:________________________ ____________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________________

4 Дата выдачи темы: ___________________________________________

Задание выдано_____________________________________________

«___» __________ 200__ г.

СОВРЕМЕННАЯ ГУМАНИТАРНАЯ АКАДЕМИЯ

Филиал _______________________________________

Представительство ______________________________

Курсовая работа

по дисциплине «Деньги, кредит, банки»

Тема: № 23 «Причины и история возникновения и развития кредитных отношений. Их эволюция»

Выполнил студент (ка):___________________________________

№ контракта____________________

Направление____________________

№ группы____________________

Подпись студента__________

Дата сдачи работы«___» __________ 200__ г.

Нормоконтролер_________________________________________

«___» __________ 200__ г.

Работа принята для передачи на аттестацию«___» __________ 200__ г.

Оценка _______________

Преподаватель-экзаменатор АЦ _______________ ______________

«___» __________ 200__ г.

Содержание

Введение

1 Теоретические основы возникновения и эволюции кредитных отношений

1.1 Понятие кредита и необходимость его появления

1.2 Основные этапы развития кредитных отношений

2 Кредитование в России как система, ее элементы

2.1 Признаки и элементы системы кредитования

2.2 «Россельхозбанк»: кредитная политика и рост сельскохозяйственного производства

Заключение

Глоссарий

Список использованных источников

Приложение А Кредитная система и ее элементы

Приложение Б Кредитный портфель

Приложение В Объемы финансирования «Россельхозбанком» сезонно-полевых работ

Приложение Г Объем выданных «Россельхозбанком» кредитов

Приложение Д Количество и объем кредитов, выданных владельцам личных подсобных хозяйств

Введение

Вслед за деньгами кредит является гениальным открытием человечества.

Кредит в переводе с латинского слова означает «дом», «ссуда», «доверие». Кредит является исторической экономической категорией, так как его возникновение связано с расслоением первобытного общества на имущих и неимущих, становлением товарно-денежных отношений. Первоначально кредит предоставлялся в натуральной форме имущими слоями общества крестьянам и ремесленникам для удовлетворения потребительских нужд и уплаты долгов. С развитием товарно-денежных отношений кредит приобрел денежную форму.

С точки зрения теории к кредиту относятся неоднозначно. Одними специалистами считается, что кредит возникает от бедности, от нехватки имущества и ресурсов, имеющихся в распоряжении субъектов хозяйства. Кредит, по мнению других специалистов, разрушает экономику, поскольку за него надо платить, что подрывает финансовое положение заемщика, приводит к банкротству. Столь разноплановое понимание воздействия кредита на экономику во многом связано с отсутствием о нем четкого представления.

Благодаря кредиту сокращается время на удовлетворение хозяйственных и личных потребностей. Предприятие-заемщик за счет дополнительной стоимости может увеличить свои ресурсы, расширить хозяйство, ускорить достижение производственных целей. Граждане, воспользовавшись кредитом, имеют двойной шанс: либо применить способности и выданные дополнительные ресурсы для расширения своего дела, либо ускорить достижение потребительских целей, получить в свое распоряжение такие вещи, предметы, ценности, которыми они могли бы владеть лишь в будущем.

Кредит представляет собой опору современной экономики, неотъемлемый элемент экономического развития. Кредит используют как крупные организации, так и малые производственные, сельскохозяйственные и торговые структуры; как государства, правительства, так и отдельные граждане.

Кредиторы, владеющие свободными ресурсами, только благодаря их передаче заемщику имеют возможность получать от него дополнительные денежные средства. Кредит, предоставляемый в денежной форме, – это новые платежные средства.

При всей очевидности той пользы, которую приносит кредит, его воздействие на народное хозяйство оценивается неоднозначно. Одни специалисты считают, что кредит возникает от бедности, нехватки имущества и ресурсов у субъектов хозяйствования. По мнению других специалистов, кредит разрушает экономику, поскольку за него нужно платить, а это сильно ухудшает финансовое положение заемщика, приводит его к банкротству.

Столь неоднозначное понимание воздействия кредита на экономику во многом связано с отсутствием четкого представления о нем. Конкретной экономической основой, на которой появляются и развиваются кредитные отношения, выступают кругооборот и оборот средств.

Кредитные отношения изучались в трудах таких представителей экономической мысли, как: Соболева М.Н., Юровского Л.Н., Кронрода Я.А., Брю С., Макконнелла К., Лаврушина О.И., Конника И.В., Панскова В.Г., Левчука И. и др.

Цель настоящей работы – проанализировать историю возникновения и развития кредитных отношений и их эволюцию.

Для достижения указанной цели поставлено решение следующего ряда задач: рассмотреть понятие кредита и причины его появления; охарактеризовать кредитование как систему; исследовать кредитную политику «Россельхозбанка», направленную на рост сельскохозяйственного производства.

Объект исследования – кредитование в России и его элементы.

Предмет исследования – «Россельхозбанк» и его кредитная деятельность в агропромышленном комплексе России.

Методологической и теоретической основой исследования явились теоретические разработки и выводы зарубежных и отечественных исследователей. В работе использовались монографии, брошюры, статьи в сборниках и периодической печати по вопросам, рассматриваемым в работе.

1. Теоретические основы возникновения и эволюции кредитных отношений

1.1 Понятие кредита и необходимость его появления

Кредит относится к числу важнейших категорий экономической науки, он активно изучается практически всеми ее разделами. Такой интерес к кредиту и кредитным отношениям продиктован уникальной ролью, которую играет это экономическое явление не только в хозяйственном обороте, национальной и международной экономики, но и в жизни человеческого общества в целом.

Слово «кредит» происходит от латинского слова, означающего ссуду, долг. Однако многие экономисты связывают его с иным близким по значению термином, означающим «верю». Соответственно, в кредите видят долговое обязательство, напрямую связанное с доверием одного человека, передавшего другому определенную ценность. Такая трактовка происхождения слова «кредит» вполне правдоподобна, поскольку кредит и кредитные отношения возникают из сделок, в которых одна сторона представляет другой стороне некий обладающий ценностью предмет в обмен на обещание заемщика вернуть этот предмет или его эквивалент в будущем.

По справедливому замечанию немецкого экономиста XIX в. Шеффле, доверие есть спутник кредита, но не составляет его экономического существа [6, с.395]. Однако одного доверия мало. Для возникновения и развития кредитных отношений необходимы веские экономические основания, серьезные экономические причины.

Возникает кредит и существует в той сфере хозяйственной жизни, где встречаются независимые хозяйствующие субъекты, и происходит перемещение общественного богатства из рук в руки на свободной и добровольной основе. В простейшей форме кредит существует в условиях разложения натурального и становления товарного хозяйства, когда один хозяйствующий субъект не обменивает свой товар непосредственно на товар другого производителя, а передает его при условии, что по истечении определенного срока второй производитель произведет встречную передачу своего товара. Здесь образуется временной разрыв в осуществлении операций купли-продажи. Вместе встречной передачи товаров из рук в руки по принципу «здесь и сейчас» один товар передается до того, как другой будет отдан в обмен в качестве эквивалента. Такая форма обмена может возникать и существовать только при свободном волеизъявлении обеих сторон, на основе их добровольного согласия, заключенного соглашения.

Со временем прямой товарообмен уступает место товарному обращению, для которого характерно участие денег в качестве посредника. Появление денег приводит к тому, что вслед за одновременным товарообменом видоизменяет свою форму и разновременный товарообмен. Однако от модификации срока, оговоренного участниками обмена, вместо встречного перемещения товаров происходит перечисление денег, т.е. передача не товарного, а денежного эквивалента. В результате в процессе купли-продажи товаров при отсрочке расчетов деньги начинают выполнять новую для них функцию средство платежа.

Причинами образования временного разрыва в товарообменных операциях могут стать разновременность производства и обмена, различия в продолжительности производственных процессов. Таким образом, различие во времени производства у различных хозяйствующих субъектов обусловливает необходимость появления разновременного обмена и товарного обращения, на основе которых возникают особые экономические отношения – кредитные отношения. В их рамках создаются встречные обязательства, которые порождают тесную взаимосвязь и взаимозависимость товаропроизводителей. Выполнение должником своих индивидуальных обязательств в срок позволяет продолжить кредитование и способствует развитию хозяйства в целом и всех участников обмена в отдельности.

Неисполнение пагубно не только для кредитора. Оно ставит под удар исполнение долговых обязательств во всей цепочке кредитных отношений. Закономерно, что среди исторических первых правовых норм, выработанных для регулирования хозяйственной жизни, можно встретить такие, которые однозначно защищают интересы кредитора.

Говоря об экономических обстоятельствах, порождающих кредитные отношения, следует продолжить анализ общественного разделения труда. На определенном этапе его развития появляется торговля и возникает купеческий капитал. На этой почве происходит дальнейшее укрепление кредита, торговля получает уже готовой форму разновременного товарообмена и активно использует ее. Можно утверждать, что для торговли, особенно оптовой, покупка и продажа товаров в кредит является наиболее характерной особенностью. Торговля в кредит отражает ее посредническую природу, так как торговцы не только продают свои товары с отсрочкой платежа, но и приобретают их на кредитной основе для последующей реализации.

Вполне логично, что изучение кредита как важного экономического явления было начато именно с его простой формы, связанной с отсрочкой платежа за приобретаемые товары или предоплатой за приобретаемые товары. Исторически и логически она является исходной. Эта форма получила название коммерческого кредита.

Коммерческий кредит – это предоставление товарных форм общественного богатства на условиях встречной передачи эквивалентов в установленный срок в будущем [6, с.397]. Материальной основой коммерческого кредита является совокупность взаимообусловленных хозяйственных операций: разделенные во времени акты передачи товаров или денег и встречное перемещение их эквивалентов, т.е. акты замещения эквивалентов. Поэтому данную форму кредитования можно кратко определить как взаимное замещающее кредитование.

На базе коммерческого кредита получили развитие различные долговые расписки, которые передавались покупателем продавцу при получении товара. По мере эволюции кредитования происходила унификация форм таких расписок, в конце они приобрели законченный вид, получивший название «вексель».

Достаточно широкое распространение получили товарные кредиты. Для этого вида кредитования характерна передача товаров на условиях последующей передачи равного количества товаров того же сорта и качества. Особо важную роль такое кредитование получило в сельском хозяйстве, когда производители брали в кредит зерно на условиях передачи в будущем зерна того же количества и сорта. Передаче подлежал не тот же самый товар, а такой же, т.е. товар, обладающий теми же родовыми признаками.

Можно дать определение денежного кредита. Денежный (товарный) кредит – это предоставление особых форм общественного богатства на условиях встречной передачи их эквивалента по истечении срока, определяемого сторонами с уплатой процента.

Вместе с тем, коммерческий и денежный кредиты имеют большое сходство, которое и позволяет рассматривать их как различные формы проявления единого экономического явления. К их общим признакам относятся: неодновременный характер встречных движений материальных благ как материальное основание для возникновения кредитных отношений; образование на основе односторонней передачи блага у другой стороны особого заемного обязательства, оформленного договором или векселем; погашение заемного обязательства по истечении определенного соглашения срока путем встречной передачи товарного или денежного эквивалента.

Коммерческий и денежный кредиты, связанные с движением материальных благ, являются базовыми формами кредита. На их основе возникают более сложные кредитные отношения, появляются различные способы заимствования и погашения заемных обязательств.

Образование временно свободных средств обусловлено следующими причинами: характером оборота основного капитала; характером оборота оборотного капитала; необходимость капитализации части прибыли. Таким образом, кругооборот и оборот промышленного и связанного с ним торгового капитала неизбежно приводят к образованию временно свободных денежных средств.

Указанные причины образования временно свободных денежных средств характеризуют закономерности кругооборота и оборота капитала. Они также определяют важнейшие факторы, влияющие на образование потребности в дополнительных денежных средствах.

Таким образом, дополнительные денежные средства являются условием ускорения кругооборота капитала, предприниматели стремятся максимально ускорить реализацию своих товаров, и вынуждены зачастую продавать их на условиях отсрочки платежа. В этом случае временная нехватка денежных средств на закупку сырья для продолжения процесса производства должна быть восполнена за счет внешних источников.

Результатом использования кредита являются выручка и дополнительная прибыль, которая направляется на погашение кредита. Следовательно, объективная необходимость кредита вытекает из потребности согласования интересов хозяйствующих субъектов – кредитора и заемщика, связанных с высвобождением денежных средств из кругооборота капитала кредитора, их вовлечением в кругооборот капитала заемщика и последующим возвратом кредитору с выплатой процента [6, с.402].

В конечном итоге необходимость появления и развития денежного кредита определяется самим производством, характером кругооборота и оборота используемого в нем капитала.

1.2 Основные этапы развития кредитных отношений

Кредит и кредитные отношения в процессе своего исторического развития прошли несколько последовательных этапов: зарождения, становления и регулирования кредитных отношений.

Первый этап – зарождение кредитных отношений. Кредитные отношения стали возникать на этапе перехода от натурального к товарному хозяйству. В этот период появился особый разновременный обмен продуктами, который постепенно уступил свое место своему товарному аналогу – разновременному товарообмену. С появлением денег возникаю более сложные кредитные отношения – продажа товаров с отсрочкой платежа.

Несовпадение периодов производства и обращения различных товаров, сезонные условия их производства и реализации приводили к тому, что одним производителям приходилось покупать товары у других еще до продажи собственных товаров. Поэтому покупатель становился заемщиком, а продавец – кредитором. Значительно реже встречалось авансирование товаропроизводителей. Так появились простейшие формы коммерческого кредитования.

Значительную роль в зарождении и становлении кредитных отношений и кредита сыграло ростовщичество. Развитие общественного разделения труда и появление частной собственности в период разложения натурального хозяйства послужили толчком к значительной имущественной дифференциации, которая привела к появлению такого своеобразного экономического феномена, как ростовщичество.

Появление денег и последовавшее за этим развитие денежного обмена явились важным фактором усиления дифференциации и стали основой перехода к денежной форме ростовщичества. По свидетельству греческого историка Плутарха, в Древней Греции в XV-XI вв. до н.э. весь простой народ был в долгу у богатых, причем должники часто брали в долг деньги под залог самих себя, и за неуплату долгов многие были вынуждены продавать в рабство своих детей.

Ростовщический кредит в античном мире выступал в трех основных формах: в форме предоставления денежных кредитов рабовладельческой знати, преимущественно земельным собственникам, для покупки предметов роскоши; в форме предоставления кредитов мелким, владеющим условиями своего труда производителям, к числу которых принадлежали крестьяне и ремесленники; в форме кредитования античных городов и государств.

Характерной особенностью ростовщического кредита являлся чрезвычайно высокий уровень процента. Высоким был процент и по кредитам мелким товаропроизводителям. Высокий процент создал реальную возможность деградации и разорения мелкого производителя вплоть до потери им имущества и даже свободы. Это подрывало самые глубокие экономические основы полиса как особого социально-экономического организма, и поэтому само государство вынуждено было предпринимать ряд мер по защите мелкого производства как основы полисного хозяйства.

Таким образом, ростовщический кредит оказывал значительное влияние на всю экономику и социальную жизнь античного общества. Он имел следующие основные особенности: чрезвычайно высокий уровень процента; возможность обращения в рабство за долги; в преимущественно денежную форму, что способствовало переходу к товарному хозяйству; предоставление кредита из собственных средств.

Широко распространение кредитных отношений привело к зарождению банкирского промысла. Первоначально он возник как дополнительное занятие менял, которые обменивал монеты различных городов и государств. Наряду с торговлей деньгами менялы постепенно перешли к приему на хранение денег, их переводу по поручению клиентов, стали заниматься кредитованием под залог домов и земель.

Особым видом кредитования в античном мире были морские торговые кредиты. Заемщиками выступали купцы, снаряжающие дорогостоящие экспедиции за товарами в дальние страны. Таким образом, в древних и античных обществах произошло зарождение кредитных отношений, и появились различные формы кредита. Однако в целом хозяйство носило натуральный характер, кредитные операции развивались на базе ростовщического кредита, который стал сдерживающим фактором экономического развития, не способствовал прогрессу производства. Зародившийся банковский промысел также по своей сути был ростовщическим.

Второй этап исторического развития кредитных отношений – их становление. На данном этапе произошло дальнейшее развитие товарного кредитования. В средние века коммерческий кредит широко практиковался по всей Европе. Его сроки подчас растягивались до полутора лет. Важным моментом развития коммерческого кредитования стало появление векселей простых и переводных. Постепенно векселя превратились в инструменты коммерческого кредита.

Купцы стали расплачиваться за покупку товаров векселями. Периодически на ярмарках производились массовые взаимные платежи по векселям.

На данном этапе возникла более сложная форма кредитных отношений – кредитные отношения с участием посредника, возродился и стал набирать силу банковский промысел. Появление кредитного посредничества явилось результатом разрешения противоречий в развитии самих кредитных отношений. Эти противоречия определялись объективным несовпадением в размерах высвобождавшихся денежных средств у кредиторов и возникающей потребности заемщиков в дополнительных средствах, а также различиями между продолжительностью высвобождения этих средств и продолжительностью существования потребности в них.

В большинстве европейских стран в период с конца XVII в. в течение полутора веков появились акционерные и крупные эмиссионные банки, что означало ликвидацию монопольного положения ростовщичества и создание национальных кредитных систем, отвечающих интересам развития промышленности и торговли. Появление банков не снижает значение коммерческого кредита как основы кредитной системы. Он сохраняет способность напрямую, непосредственно обслуживать кругооборот капитала, служить важным инструментом его ускорения. Банковский кредит получил развитие на его основе и удачно его дополняет.

Третий этап исторического развития кредита – переход к регулируемым кредитным отношениям. Его основной признак – всеохватывающий, тотальный характер кредитных отношений, что находит свое выражение в следующем:

кредитные отношения опосредуют все экономические процессы, глубоко проникают в денежное обращение, сферу обмена, производства и потребления, международные отношения;

все хозяйствующие субъекты, население государство становятся одновременно заемщиками и кредиторами; усиливается связь денежной эмиссии с кредитными операциями банков;

международная торговля практически полностью опосредована кредитными сделками;

с появлением кредитных карт повседневная купля-продажа товаров приобретает кредитный характер;

получают развитие различные специализированные кредитно-финансовые институты: сберегательные банки, ссудосберегательные ассоциации, кредитные союзы [6, с.413].

Важная характеристика современного этапа развития кредитных отношений – регулирование кредитных отношений государством и центральным банком. Центральные банки активно используют инструменты учетной и дисконтной политики для регулирования экономики. Они регулируют денежное обращение, осуществляют меры по развитию кредитно-банковской сферы.

В современных условиях кредитных отношений приобрели исключительное значение для развития экономики и общества в целом. Тотальный характер этих отношений позволил ведущим экономистам сделать важный вывод о том, что современное хозяйство становится кредитным по характеру доминирующих в экономике процессов. Этот вывод важно помнить при рассмотрении конкретных проблем коммерческого и банковского кредитования, организации кредитного процесса в целом.

2. Кредитование в России как система, ее элементы

2.1 Признаки и элементы системы кредитования

Для экономики современной России большое значение имеет банковское кредитование, позволяющее организациям использовать значительные заемные ресурсы для расширения производства и обращения продукции. Кредитование как фундаментальная составляющая деятельности банка является существенным источником инвестиций, содействует непрерывности и ускорению воспроизводственного процесса, укреплению экономического потенциала субъектов хозяйствования и способно занять основное место в объеме банковских операций, приносящих доход.

Термин «система кредитования» часто используется в литературе, однако при всей частоте употребления этот термин практически не раскрыт, его содержание не исследовано в полной мере. Научные работы, посвященные проблемам кредитования как системы, крайне малочисленны и зачастую содержат лишь упоминание о системе кредитования, но не раскрывают ее сути.

Определение данного понятия могло бы способствовать повышению роли кредита в стимулировании реального сектора экономики и совершенствованию системы управления кредитным процессом с целью минимизации кредитных рисков.

Исследование понятия «система кредитования» в теоретическом плане необходимо начать с определения общего понятия «система». Слово «система» означает множество элементов, находящихся в отношениях и связях друг с другом, которое образует определенную целостность [10, с.9].

Система кредитования только тогда получает право на существование, когда в ней представлен такой состав, такая совокупность элементов, которые являются достаточными для реализации ее сущности. Отсутствие одного из ее элементов, превалирование в ней значения одного элемента в ущерб реализации другого, отсутствие связи между ними на практике может привести к нарушению целостного образования.

История знает немало примеров, когда нарушение целевого характера кредитования неизбежно подрывает всю цепь взаимоотношений, приводит к затруднениям возврата кредита, банкротству как кредитора, так и заемщика.

К понятию «система кредитования» примыкает другой немаловажный термин «кредитная система» Некоторые экономисты под кредитной системой понимают совокупность различных кредитно-финансовых институтов, действующих на рынке ссудных капиталов и осуществляющих аккумуляцию и мобилизацию денежного капитала [7, с.19].

В литературе можно встретить и другие суждения о содержании данного понятия, в основном расширяющие состав элементов системы. Можно сказать, что, несмотря на многообразие позиций, доминируют два подхода: функциональный и институциональный. Согласно функциональному подходу кредитная система – это не только совокупность кредитных отношений, но и формы, и методы кредитования. В соответствии с институциональным подходом кредитная система есть совокупность кредитных институтов, создающих, аккумулирующих и предоставляющих денежные средства исходя из основных принципов кредитования.

Выделяют три звена кредитной системы: Центральный банк РФ, коммерческие банки, специализированные кредитно-финансовые институты. Кредитная система – это система, обеспечивающая функционирование кредита в обществе, реализация его сущности и функций.

Кредитные отношения являются базисом, на котором строятся все элементы кредитной системы, и связаны с оборотом временно свободных денежных ценностей, переданных кредитором должнику на условиях добровольности, срочности и возвратности. Именно в них проявляется функциональный аспект данной системы.

Объектом кредитных отношений является ссуженная стоимость, которая представляет собой движение средств на началах возвратности. Передача, получение и использование ссуженной стоимости происходит на условиях, присущих только кредитному процессу: платности, срочности, а также обеспеченности и целенаправленности.

Субъектом кредитных отношений является кредитор и заемщик. Кредиторами могут быть юридические и физические лица, выдающие ссуду. Источниками кредита могут стать как собственные накопления, так и ресурсы, позаимствованные у других субъектов воспроизводственного процесса. Заемщик – сторона кредитных отношений, получающая кредит и обязанная возвратить полученную ссуду. Исторически заемщиками были отдельные лица, испытывающие потребность в дополнительных ресурсах. С образованием банков происходит не только концентрация кредитов, но и значительное расширение состава заемщиков.

Таким образом, кредитная система – это система обеспечения интересов кредитора и заемщика, система функционирования ссужаемой стоимости [10, с.12].

Главным звеном кредитной системы служат банковские институты, где роль лидера принадлежит банкам, осуществляющим кредитования экономики. Деятельность коммерческих банков при этом дополняют операции специальных банковских институтов, осуществляющих кредитование низкоприбыльных и рисковых областей экономики.

Банковская инфраструктура – это различного рода предприятия, агентства и службы, которые обеспечивают жизнедеятельность банков: информационное, методическое, научное, кадровое, а также средства коммуникации и связи.

Таким образом, функциональный аспект позволяет лучше раскрыть суть кредитной системы, ибо определяет ее как совокупность кредитных отношений и является сердцевиной кредитной системы.

Кредитная система в любом случае не может заменить другое понятие, которое часто употребляется в нашей экономической литературе – «система кредитования».

Система кредитования – совокупность элементов, обеспечивающих рациональное использование ссудных ресурсов, которая охватывает принципы, объекты, методы кредитования, планирование кредитных отношений, механизм предоставления и возврата суд, а также банковский контроль в процессе кредитования, т.е. включает в себя элементы, которые имеют связь с деятельностью по предоставлению ссудных ресурсов со стороны кредитора.

Система кредитования – система регулирования кредитных отношений со стороны денежно-кредитных институтов. Она охватывает деятельность кредитора по предоставлению и возврату денежных ссуд.

Система кредитования тесно взаимосвязана как с кредитной системой, в том числе с кредитом, его сущностью и функциями, так и банками, руководствующимися в своей деятельности принципами кредитования.

Кредитование как процесс предоставления временной финансовой помощи предполагает предоставление кредита на возвратной основе. Специфика кредита заключается в возвращении средств, предоставляемых заемщику во временное пользование, поэтому в силу сущности кредита цель кредитования – обеспечение возвратного движения ссужаемых средств.

Структуру системы кредитования можно представить следующим образом, состоящей из нескольких блоков: фундаментальный; экономико-технологический; организационный.

Элементы системы кредитования неразделимы. Успех приходит к банку в том случае, если эти элементы дополняют друг друга, усиливают надежность кредитной сделки. Попытка разорвать их единство неизбежно нарушает всю систему, подрывая ее, и может привести к нарушению возвратности банковских ссуд.

В современной системе кредитования конкретных организаций данные блоки представлены не в полном объеме, некоторые из них в своей содержательной части не проработаны в должной степени. Особенно это касается стратегического подблока.

Практика показывает, что в ряде банков кредитная политика носит формальный характер, кредитное планирование осуществляется на низком уровне, а кредитная стратегия формируется без должного основания. По общему признанию, управление кредитными рисками является слабым звеном российской кредитной практики.

2.2 «Россельхозбанк»: кредитная политика и рост сельскохозяйственного производства

Государственная аграрная политика основывается на четкой и последовательной системе взаимосвязанных мероприятий применительно ко всем категориям хозяйствующих субъектов. Суть этой политики сводится к тому, чтобы понять конкурентоспособность отечественной агропродукции, обеспечить сохранение и воспроизводство земельных и природных ресурсов, добиться устойчивого развития сельских территорий.

«Россельхозбанк» образован в марте 2000 г. для обслуживания предприятий агропромышленного комплекса. 100% акций принадлежит государству. В настоящее время банк входит в число пяти крупнейших банков страны и располагает второй по величине филиальной сетью, в составе которой 78 региональных филиалов и более 1400 отделений.

Финансовое обеспечение деятельности сельскохозяйственных товаропроизводителей в сегодняшних условиях осуществляется по нескольким каналам. Один из них – это государственная поддержка, т.е. средства федерального и регионального бюджетов. Причем в общем объеме государственной поддержки порядка 40% занимают субсидии, предоставляемые сельскохозяйственным товаропроизводителям на возмещение части затрат на уплату процентов по кредитам. Второй канал – заемные средства.

Что касается государственной поддержки сельхозтоваропроизводителей, то в 2008 г. она осуществлялась по 11 направлениям и составила более 130 млрд. руб. из бюджетов всех уровней. Прирост товарной продукции, полученный за счет господдержки составил 130,5 млрд. руб., или 18,2% к общему объему товарной продукции, произведенной в 2008 г. Представляют интерес и такие расчеты: за счет субсидий уровень рентабельности реализованной сельскохозяйственной продукции в прошлом году увеличился на 3%.

В текущем году, несмотря на финансовый кризис, на развитие сельского хозяйства и рыбохозяйственного комплекса из федерального бюджета намечено направить 212 млрд. руб., что значительно превышает уровень прошлого года. Таким образом, государство уделяет особое внимание развитию сельского хозяйства как жизненно важной отрасли, на продукцию которой внутренний спрос постоянно растет.

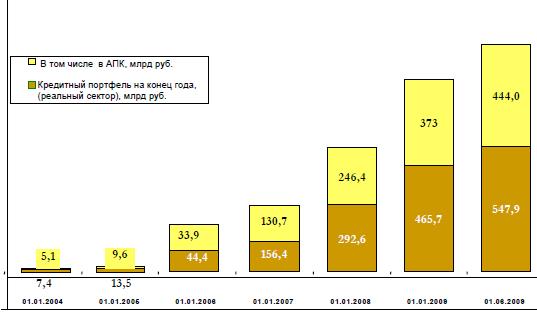

В последние годы достаточно мощным инструментом в деле повышения финансовой устойчивости и конкурентоспособности сельскохозяйственных товаропроизводителей стали привлеченные кредиты банков, за счет которых идет своевременное пополнение оборотных средств, обновление и модернизация основных производственных фондов, развитие первичной переработки сельхозпродукции. В 2008 г. всеми кредитными организациями страны в сельское хозяйство было привлечено кредитных средств на сумму около 373 млрд. руб. [20, с.4].

В 2009 г. ведущие банки страны (Сбербанк, Внешэкономбанк, Внешторгбанк, Газпромбанк, МДМ-Банк и Россельхозбанк), первоначально определили свои объемы кредитования сельского хозяйства в сумме 904,9 млрд. руб., т.е. предполагалось по отношению к прошлому году увеличение кредитной поддержки аграрной сферы более чем в 2 раза.

Согласно расчету из общего объема кредитования сельского хозяйства на «Россельхозбанк» в текущем году должно приходиться около половины средств. Намечалось выдать краткосрочных кредитов на сумму 218,6 млрд. руб. и долгосрочных – 192,4 млрд. руб. По сравнению с 2008 г. объемы кредитования должны возрасти более чем на 70 млрд. руб. Председатель Правительства РФ поставил задачу перед пятью государственными банками обеспечить рост кредитного портфеля реального сектора экономики в течение июля-октября не менее чем на 150 млрд. руб. ежемесячно.

Таким образом, если согласно ранее намеченным планам на текущий год «Россельхозбанк» предусматривал увеличить кредитный портфель на 30%, то теперь, исходя из необходимости в нынешних условиях более масштабной поддержки сельского хозяйства, принято решение этот показатель увеличить до 40% и довести к концу года кредитный портфель до 650 млрд. руб. Эти данным говорят о многом.

Но картина участия «Россельхозбанка» в кредитной поддержке сельского хозяйства будет более полной, если подробнее рассмотреть его роль в реализации конкретных проектов развития аграрного сектора страны.

Как обычно, в августе в аграрном комплексе страны начинается основной пик сельскохозяйственных работ: полным ходом идет сборка урожая и заготовка кормов. Благосостояние каждого гражданина страны во многом определятся тем, какова степень доступности продовольственных товаров и насколько велик их ассортимент. Это позиция очень важная, так как правительственной Программой антикризисных мер на текущий год одним из приоритетов определено выполнение в полном объеме социальных обязательств государства перед населением. Обеспечить устойчивое и по разумным ценам снабжение граждан продуктами питания можно только при условии, если отечественное сельское хозяйство будет эффективным, а также обладать необходимой финансовой устойчивостью. И здесь одним из определяющих факторов является объектом финансовой поддержки отрасли (прил.Б).

В последние годы, как известно, развитие агропромышленного производства в России входит в число главных задач экономической политики государства. Подтверждение тому - успешная реализация в 2006-2007 гг. приоритетного национального проекта «Развитие агропромышленного комплекса», а с 2008 г. – Государственной программы «Развитие сельского хозяйства и регулирование рынков сельскохозяйственной продукции, сырья и продовольствия на 2008-2012 годы».

Повышенное внимание федеральных и местных органов власти к этой важной сфере экономики и увеличение объемов ее финансовой поддержки приносит свои плоды. Устойчивыми темпами растет производство основных видов сельскохозяйственной продукции, последовательно проводится техническое и технологическое обновление отрасли. Важно отметить и то, что отношение к сельскому хозяйству изменилось не только со стороны органов власти.

Многие российские банки убедились в высокой эффективности вложений в агропромышленный комплекс и конкурентоспособности отрасли. Это обусловливает их растущий интерес к финансированию проектов, связанных с производством продуктов питания. Причем вложения в сельское хозяйство и непосредственно в сельское хозяйство направляются во все хозяйствующие субъекты, т.е. кредиты предоставляются не только крупным агропромышленным формированиям, но также малому и среднему агробизнесу. Такая ситуация и в перерабатывающей промышленности: банки работают и с мощными предприятиями переработки, и с владельцами мини-цехов.

В конечном итоге, в ходе выполнения Государственной программы развития сельского хозяйства предстоит увеличить к 2012 г. производство сельхозпродукции почти на четверть к уровню 2006 г. Предпосылки для такого масштабного роста вполне реальные, и они сформированы в процессе реализации приоритетного национального проекта «Развитие агропромышленного комплекса» в 2006-2007 гг.

Образно говоря, в агропромышленном комплексе в течение двух последних лет накапливались силы для мощного рывка. Одним из основных соисполнителей нацпроекта «Развитие агропромышленного комплекса» являлся «Россельхозбанк». За счет кредитов банка аграрный комплекс страны за два года существенно продвинулся по важным направлениям, связанным с восстановлением производственного потенциала, увеличением объемов производства сельскохозяйственной продукции. Немало сделано и для решения социальных вопросов российского села.

Кредитный процесс в ходе реализации нацпроекта был организован таким образом, что поддержка сельскохозяйственных товаропроизводителей и сельского населения была по многим направлениям банковской деятельности: инвестиционное кредитование крупных сельхозтоваропроизводителей и предприятий; кредитование малого агробизнеса и, в первую очередь, владельцев личных подсобных хозяйств. Особое внимание уделялось земельно-ипотечному кредитованию, кредитной поддержке сельскохозяйственных потребительских кооперативов.

За 2006-2007 гг. «Россельхозбанк» выдал в рамках нацпроекта около 318 тыс. кредитов на 152,6 млрд. руб.; по направлению «Ускоренное развитие животноводства» предоставлено более 2,5 тыс. кредитов на сумму 84 млрд. руб., в том числе на строительство, реконструкцию и модернизацию животноводческих комплексов около 1,8 тыс. кредитов объемом 79,7 млрд. руб. На покупку племенного скота – свыше 0,7 тыс. кредитов на сумму свыше 4 млрд. руб. Доля банка в совокупных показателях кредитования этого направления всеми российскими коммерческими банками составила почти 60% общего объема.

По направлению «Стимулирование малых форм хозяйствования в агропромышленном комплексе» банком предоставлено свыше 315 тыс. ссуд на сумму 68,5 млрд. руб., в том числе гражданам, ведущим личное подсобное хозяйство, – около 302 тыс. кредитов на 41 млрд. руб., фермерским хозяйствам – 11 тыс. кредитов на сумму 15 млрд. руб., сельскохозяйственным потребительским кооперативам – свыше 1,6 тыс. на 6 млрд. руб.; земельно-ипотечных кредитов – 6,6 млрд. рублей.

Характерна такая деталь: основная масса кредитов, выданных представителям малого агробизнеса, приходится на покупку скота – 45%, на приобретение молодняка животных и птицы на откорм – 16% и на строительство, реконструкцию и модернизацию животноводческих помещений – 19%, т. е. средства вкладываются в наращивание потенциала животноводства и увеличение за счет этого производства мясных и молочных продуктов. Что касается фермерских хозяйств, то 42% кредитов, выданных им, направлены на приобретение сельскохозяйственной техники и 37% – на пополнение оборотных средств.

Доля «Россельхозбанка» в совокупных показателях кредитования по этому направлению всеми российскими коммерческими банками составляет по количеству прокредитованных хозяйств и объемам выданных кредитов 68%. Целенаправленная кредитная политика, которую осуществляет «Россельхозбанк», в совокупности с другими факторами позволила агропромышленному комплексу страны обеспечить выполнение контрольных целевых показателей, намеченных приоритетным национальным проектом «Развитие агропромышленного комплекса».

По направлению «Ускоренное развитие животноводства» при плановом приросте мяса на 7% его производство за 2006-2007 гг. увеличено в стране на 14,4%. Целевой показатель по наращиванию производства молока – 4,5% – успешно выполнен.

С 2008 г. началась реализация пятилетней государственной программы, являющейся продолжением приоритетного национального проекта «Развитие агропромышленного комплекса». Новые направления государственной поддержки развития сельского хозяйства и регулирования рынков сельскохозяйственной продукции, сырья и продовольствия потребовали нестандартных подходов, тесного взаимодействия всех инструментов – технико-технологических и организационно-экономических. Это продолжение кредитования значительного количества животноводческих комплексов, строительство которых начато в период осуществления проекта «Развитие агропромышленного комплекса»; краткосрочное кредитование для удовлетворения текущих потребностей в ходе эксплуатации животноводческих комплексов, введенных и вводимых за счет инвестиционных кредитов.

Особое место в кредитной политике банка занимает инвестиционное кредитование различных программ, нацеленных на приобретение современной сельскохозяйственной техники и комплектов высокотехнологичного оборудования. В основу положена наиболее удобная для заемщиков форма обеспечения их обязательств перед банком по таким кредитам – преобладающий залог приобретаемых за счет кредитов банка материальных ценностей. Банк многое делает для расширения кредитной поддержки весенней посевной и осенней уборочной кампании (прил.В).

Таким образом, кредиты российского сельскохозяйственного банка сопровождают денежными потоками весь технологический цикл в процессе производства сельскохозяйственной продукции. Столь же значимыми по объемам кредитной поддержки являются вложения банка в сферу малого предпринимательства на селе – крестьянских (фермерских) хозяйств, граждан, ведущих личное подсобное хозяйство, сельскохозяйственных потребительских кооперативов, различных форм несельскохозяйственной деятельности.

Учитывая, что эффективность сельского хозяйства напрямую зависит от того, насколько развита сфера переработки продукции, постоянно возрастают масштабы кредитования предприятий пищевой и перерабатывающей промышленности. Заметную роль играет банк и в деле поддержки процессов социального и инфраструктурного восстановления потенциала сельских территорий, повышения качества жизни и уровня благосостояния сельских жителей.

Большой эффект достигается при реализации банком программ жилищного строительства в сельской местности, газификации, телефонизации населенных пунктов, строительства водопроводов и дорог, потребительского кредитования, выдачи образовательных и оздоровительных кредитов.

Первый год реализации Госпрограммы по развитию сельского хозяйства дал неплохие результаты. Индекс производства сельскохозяйственной продукции составил около 11% при запланированном росте 3,8%. При этом в растениеводстве увеличение объемов производства продукции превысило 17%, а в животноводстве – 3,4%. Безусловно, выход на эти рубежи во многом обусловлен увеличением финансовой поддержки сельскохозяйственных товаропроизводителей. И здесь речь идет как об увеличении расходов на сельское хозяйство за счет федерального и регионального бюджетов, так и объемов кредитной поддержки со стороны коммерческих банков. «Россельхозбанк» как ведущая кредитная организация в аграрной сфере занимает одну из ключевых позиций в обеспечении финансовыми ресурсами этой важной сферы.

В 2008 г. «Россельхозбанк» сохранил ранее набранные темпы кредитования агропромышленного комплекса и обеспечил, несмотря на финансовый кризис, устойчивую и стабильную работу. Все основные показатели имеют достаточно хорошую динамику. На начало 2009 г. величина кредитного портфеля банка достигла 466 млрд. руб., при первоначальном плане – 380 млрд. руб. За год кредитный портфель вырос на 173 млрд. руб., или почти на 60% (прил.Г).

Было выдано кредитов на сумму 335 млрд. руб. Вложения банка в агропромышленный комплекс России увеличились за год на 127 млрд. руб. – до 373 млрд. руб. Доля кредитных вложений непосредственно в агропромышленный комплекс составила 80%. При этом объемы кредитной поддержки динамично нарастали в течение года, вне зависимости от развития кризисных явлений на рынке.

Предприятиям и организациям, участвующим в реализации Государственной программы, выдано 159 тыс. кредитов объемом 255 млрд. руб. Для сравнения, за 2006-2007 гг. в рамках приоритетного национального проекта «Развитие агропромышленного комплекса» банком выдано свыше 318 тыс. кредитов объемом 153 млрд. рублей.

За счет кредитов банка ныне реализуется 1368 инвестиционных проектов по животноводству и птицеводству, по которым заключено кредитных договоров на общую сумму 103,5 млрд. руб. В соответствии с бизнес-планами ввод мощностей на этих объектах позволит к 2012 г. увеличить производство молока более чем на 2 млн. т. в год, мяса говядины – более чем на 100 тыс. т., свинины – на 318 тыс. т., мяса птицы – почти на 180 тыс. т.

Только за счет ввода в эксплуатацию и выхода на проектную мощность комплексов, которые кредитует «Россельхозбанк», будет обеспечено 33% плановых объемов прироста производства мяса и 78% прироста производства молока, предусмотренных в качестве целевых ориентиров в Государственной программе развития сельского хозяйства. Эта продукция появится на полках наших магазинов и будет востребована, вытесняя импорт. Это и новые рабочие места.

Наиболее успешно развивающейся из реализуемых специальных банковских программ кредитования корпоративных заемщиков является программа «Кредит под залог приобретаемой техники и/или оборудования». За 2008 г. количество договоров по таким кредитам выросло более чем в полтора раза, до 16 тыс., ссудная задолженность увеличилась до 63 млрд. руб. Сельскохозяйственными товаропроизводителями приобретено 4,5 тыс. тракторов, 3,4 тыс. зерноуборочных и 1 тыс. кормоуборочных комбайнов, а также немало другой самоходной и прицепной техники, комплектов оборудования для животноводства, птицеводства и кормопроизводства. Достаточно активно развивается и программа «Кредит на приобретение племенного молодняка сельхозживотных под его залог» – ссудная задолженность по ней выросла на 32% – с 2,4 до 3,2 млрд. рублей.

Большая работа проводится банком по финансированию проведения государственных закупочных интервенций зерна: с августа 2008 г. по июль текущего года оплачено и заложено на ответственное хранение около 8 млн. тонн зерна.

Следует акцентировать внимание на таком направлении банковской деятельности, как кредитование предприятий рыбохозяйственного комплекса. Банк подписал с Госкомрыболовством соглашение о сотрудничестве, предусматривающее значительное выделение кредитных ресурсов. Предприятиям рыбохозяйственного комплекса за последние три года было предоставлено кредитов на сумму около 11,0 млрд. руб. Только в 2008 г. было выдано 348 кредитов на сумму свыше 5,0 млрд. руб., что составляет 45,5% общего объема кредитования предприятий рыбохозяйственного комплекса за последние три года (прил.Д).

Вполне понятно, что активная работа по кредитованию должна иметь прочный фундамент в виде ресурсной базы. Несмотря на масштабный финансовый кризис и наметившуюся в ряде российских кредитных организаций тенденцию к оттоку денежных средств со счетов клиентов и вкладчиков, банку удалось не только сохранить свою ресурсную базу, но и существенно ее нарастить.

За 2008 г. объем привлеченных вкладов населения вырос почти вдвое (92%) и достиг 44 млрд. руб. Даже в период обострения финансового кризиса фиксировался ежемесячный прирост вкладов. Благодаря принятым дополнительным мерам по организации работы с клиентами, реализации программы привлечения новых клиентов прирост средств на депозитных счетах юридических лиц превысил 31 млрд. руб., а совокупный объем привлеченных за счет этих клиентов средств по состоянию на начало текущего года достиг 64 млрд. руб. В течение 2008 г. на обслуживание в банк пришло более 356 тыс. клиентов. В целом к началу года число клиентов, обслуживающихся в «Россельхозбанке», превысило 1,2 миллиона.

В прошлом году продолжалась работа по дальнейшему расширению региональной сети. Было открыто два филиала и 152 дополнительных офисов. По состоянию на 1 января имеется 78 региональных филиалов и 1414 дополнительных офисов. Таким образом, «Россельхозбанк» последовательно выполняет стратегическую задачу по обеспечению своего присутствия во всех ведущих аграрных территориях страны.

В 2008 г. «Россельхозбанк» продолжил расширение и укрепление своей международной деятельности. В настоящее время банк обладает широкой корреспондентской сетью, насчитывающей более 100 иностранных банков-партнеров. В прошлом году состоялись внешнеэкономические сделки с использованием механизма торгового финансирования и связанного кредитования на сумму 244 млн. дол. и 129 млн. евро.

Одно из наиболее перспективных направлений международной деятельности банка – развитие сети зарубежных представительств. Такие представительства открыты в Монголии, Республике Беларусь, Республике Таджикистан. Принято решение об открытии представительства банка в Республике Казахстан. Эта работа будет способствовать расширению возможностей по предоставлению банковских продуктов и услуг клиентам банка, увеличению экспортно-импортных операций, росту товарооборота и количества сделок с зарубежными партнерами, расширению клиентской базы.

Наращивая объемы кредитования, особое внимание уделяется качеству кредитного портфеля. Безусловно, объективные процессы, происходящие в экономике в условиях финансового кризиса, а также сложившаяся в 2008 г. неблагоприятная конъюнктура на рынке сельхозпродукции оказывает свое прямое влияние на показатели возврата ссуд. В ряде случаев имеют место и субъективные причины возникновения проблем, связанных с несвоевременным погашением кредитов.

Объем кредитов, непогашенных в срок, вырос за 2008 г. до 8,5 млрд. руб., что составило 1,8% кредитного портфеля. Что касается первого полугодия 2009 г., то процент кредитов, не погашенных в срок, составил 2,4%.

В отличие от неблагополучной ситуации в целом по российской банковской системе уровень просроченной задолженности по кредитам физических лиц по итогам первого полугодия 2009 г. составил 0,8%. Банком разработан комплекс мер по предупреждению образования и погашению имеющейся просроченной задолженности. Внесены изменения в процедуры рассмотрения кредитных проектов, сопровождения кредитов, ужесточены требования к финансовому состоянию клиентов, обеспечению, проведены некоторые организационные преобразования, повышены требования к персоналу. Кроме того, принимаются меры финансового характера с целью уменьшения влияния возможного ухудшения качества кредитного портфеля.

Финансовый кризис не должен привести к снижению объемов производства сельхозпродукции и ухудшению качества жизни на селе. «Россельхозбанк» в нынешних непростых условиях предпринял комплекс мер, направленных на сохранение позитивной динамики роста объемов кредитной поддержки агропромышленного комплекса и сельского населения. Банк не сокращает кредитные программы, не отказывается от новых проектов. Банк принципиально не пересматривает условия действующих договоров в части увеличения процентных ставок.

Сейчас банк в своей деятельности особое внимание уделяет обеспечению доступности кредитных ресурсов, совершенствованию форм и механизмов кредитной поддержки сельхозтоваропроизводителей как в целом, так и в рамках реализации Государственной программы развития сельского хозяйства. За первое полугодие 2009 г. размер кредитного портфеля банка увеличился более чем на 90 млрд. руб. и достиг 557 млрд. рублей.

Чтобы обеспечить в нынешней непростой экономической ситуации доступность кредитных ресурсов для сельхозтоваропроизводителей, банк установил минимально возможный уровень ставки по кредитам. К примеру, на финансирование сезонных полевых работ ставка составляет 18% годовых. Под такой же процент проводится кредитование фермеров по всем видам кредитов, процентная ставка для кредитных кооперативов составляет 16% годовых.

В целях облегчения долговой нагрузки тех заемщиков, которые в силу объективных причин испытывают сложности с погашением кредитов, «Россельхозбанк», начиная с IV квартала 2008 г., существенно расширил полномочия своих региональных филиалов по пролонгации кредитов на срок до 180 календарных дней.

Словом, первую волну кризиса банку удалось выдержать, и выдержать достойно. Руководством банка были спрогнозированы кризисные явления, готовились к ним. И сейчас продолжаем уделять особое внимание анализу складывающейся ситуации и принятию превентивных мер, призванных не допустить ухудшения основных показателей работы. Профессиональные и грамотные действия наших специалистов – вот что позволило правильно прогнозировать наступающие события и принять ряд упреждающих мер.

Сегодня, если базироваться на прогнозах аналитиков, необходимо планировать деятельность, исходя из того, что начинается второй, более болезненный и тяжелый этап кризиса.

Ситуация непростая, но не следует впадать в пессимизм. Антикризисные меры, которые сейчас осуществляет Правительство Российской Федерации, показывают их высокую эффективность: в стране обеспечена социальная стабильность, удалось избежать обвала в банковском секторе. Бесспорным остается и тот факт, что государство оказывает масштабную поддержку ключевым секторам отечественной экономики, в том числе банковской сфере. В полной мере осуществляются программы, ориентированные на длительную перспективу и призванные обеспечить качественное обновление экономики страны. И такая тактика позволит с минимальными потерями преодолеть кризисные явления в экономике [20, с.9].

Заключение

Тенденции развития кредитования обычно рассматриваются применительно к определенному историческому этапу, так как тенденция – это развитие на определенном отрезке времени. Тенденция, проявляемая как нечто постоянное в развитии, характеризует существенную связь между процессами, становится закономерностью. Поэтому важно понимать, что является тенденцией данного этапа, что неприемлемо для определенного времени и что может существенно видоизменяться при определенных экономических и политических условиях.

Тенденции развития кредитования можно рассматривать: по отношению к переходной экономике; как целостный процесс, в котором каждый элемент кредитования развивается в специфических направлениях; как процесс, зависящий от макро- и микроэкономических предпосылок.

В отличие от системы кредитования распределительного хозяйства действующая система отражает процесс трансформации экономики – ее переход к рыночным отношениям. Как во всякой системе, находящейся между прошлым и настоящим, новое содержание продолжает сосуществовать с прежним. Старая система кредитования оказалась разрушенной, новая система должна была быть создана на базе новых ценностей и идей, адекватных рыночной экономике.

В связи с переход к рыночным отношениям произошла коммерциализация отношений между хозяйствующими субъектами. Целевая ориентация в цепочке «банк-кредитор – предприятие-заемщик» сместилась в сторону прибыли. При этом наблюдались общее падение объема производства и уменьшение объема инвестиций, высокие темпы инфляции, разрушение прежних хозяйственных связей. Под влиянием макро- и микроэкономических факторов увеличилось число убыточных предприятий.

Таким образом, можно утверждать, что вслед за тенденцией к существенному сокращению объемов кредита, наблюдавшихся в период 90-х годов, в начале 2000-х гг. обозначилась тенденция к росту кредитных вложений.

Не без основания можно заключить, что на протяжении конца ХХ в. кредит постепенно терял свою роль в развитии экономики. В целом опосредование кредитом процесса создания валового внутреннего продукта неуклонно снижалось. В последующие годы положение стало выравниваться: наблюдалось некоторое повышение доли кредита как источника формирования оборотных средств предприятий.

За промышленностью закрепилось основное место в отраслевой структуре кредитных вложений. До кризиса 2008 г. заметно увеличились вложения банков в строительство и транспорт, резко снизилась доля кредитов, предоставляемых сельскому хозяйству.

Можно заметить, что в последнее докризисное время банки в основном сохранили структуру своих кредитных вложений – решающая часть кредитов предоставлялась нефинансовому сектору экономики. Кредиты шли в те отрасли промышленности, которые были наиболее приоритетными в структуре экономики, тем самым, сохраняли тенденцию к взаимодействию с наиболее важным материальными потоками. Однако размер кредитов, снизившийся под влиянием сокращения материальных активов предприятий и организаций, ресурсной базы коммерческих баков, обострения рисков в условиях длительного экономического кризиса, в настоящее время все еще не достиг достаточного уровня для покрытия спроса хозяйства на дополнительные денежные средства.

Что касается срочности кредитования предприятий, то инфляция, экономический кризис, высокие риски и здесь сказали свое слово. Можно заметить, что с момента кризиса в сроках кредитования произошли некоторые изменения. Наметилась тенденция уверенного роста доли кредитов свыше года в общей структуре ссудной задолженности предприятий перед банками.

Также усилился невозврат кредитов банковскому сектору. Причины неплатежей заложены не только в самом хозяйстве, они существуют и внутри банковской системы, оценка кредитного риска на ранних и последующих стадиях кредитного процесса, качество кредитного портфеля ряда банков не находятся на должном уровне.

Современная организация кредитования содержит и еще ряд заметных недостатков. Российским банкам много еще предстоит делать в области совершенствования кредитования предприятий, сокращения просроченных платежей.

Глоссарий

| № | Новое понятие | Содержание |

| 1 | Банки | - особые институты, аккумулирующие временно свободные денежные средства юридических и физических лиц, предоставляющие денежные средства в кредит на условиях срочности, возвратности и платности, осуществляющие выпуск денег в обращение, расчетные операции и операции с ценными бумагами. Возникают на основе развития товарно-денежных отношений и существуют при различных общественно-экономических формациях |

| 2 | Банковская система | - совокупность различных видов банков и банковских институтов в их взаимосвязи, существующая в той или иной стране в определенный исторический период, составная часть кредитной системы, включающей в себя, кроме банковской, и парабанковскую систему |

| 3 | Денежная система | - система, включающая в себя денежную единицу, порядок эмиссии наличных денег, организацию и регулирование денежного обращения |

| 4 | Денежный (товарный) кредит | - предоставление особых форм общественного богатства на условиях встречной передачи их эквивалента по истечении срока, определяемого сторонами с уплатой процента |

| 5 | Ипотека | - залог земли для обеспечения заемного обязательства |

| 6 | Кредит | - потребность в согласовании интересов хозяйствующих субъектов, кредитора и заемщика, связанных с высвобождением денежных средств из кругооборота капитала кредитора, их вовлечением в кругооборот капитала заемщика и последующим возвратом кредитору с выплатой процента |

| 7 | Коммерческий кредит | - предоставление товарных форм общественного богатства на условиях встречной передачи эквивалентов в установленный срок в будущем |

| 8 | Облигация | - ценная бумага, которая дает право ее владельцу получить от хозяйствующего субъекта, выпустившего ее, в предусмотренный условиями ее выпуска срок номинальную стоимость облигации |

| 9 | Основа кредита | - наиболее глубокая часть сущности кредитных отношений, это то, на чем держится сущность и чем она определяется |

| 10 | Финансы | - порождение распределительных процессов, приводят к смене собственника передаваемой стоимости, директивны, обусловливают отношения между субъектами |

Список использованных источников

1. Белоглазова Г.Н. Деньги, кредит, банки [текст] : учебник. – М.: Юрайт-Издат, 2009. – 624 с.

2. Бурлачков В.К. Денежная теория и динамичная экономика: выводы для России. – М.: Эдиториал УРСС, 2003. – 352 с.

3. Белотелова Н.П., Белотелова Ж.С. Деньги. Кредит. Банки [текст]. – М.: Дашков и К, 2008. – 484 с.

4. Владимирова М.П. Деньги, кредит, банки [текст] : учеб. пособие / М.П.Владимирова, А.И.Козлов. – М.: КНОРУС, 2006. – 288 с.

5. Гальперин В.М., Гребенников П.И., Леусский А.И., Тарасевич Л.М. Макроэкономика [текст] : учеб. пособие. – СПб.: Питер, 2007. – 480 с.

6. Деньги. Кредит. Банки [текст] : учебник / Под ред. В.В.Иванова, Б.И.Соколова. – М.: ТК Велби, изд-во Проспект, 2006. – 624 с.

7. Деньги. Кредит. Банки [текст] : учебник / Под ред. Е.Ф.Жукова. – М.: ЮНИТИ-ДАНА, 2009. – 784 с.

8. Деньги, кредит, банки [текст] : учебник / Под ред. О.И.Лаврушина. – М.: КНОРУС, 2008. – 560 с.

9. Кузнецова Е.И. Деньги. Кредит. Банки [текст] : учеб. пособие. – М.: ЮНИТИ-ДАНА, 2007. – 528 с.

10. Лаврушин О.И. Банковское дело: современная система кредитования [текст] : учеб. пособие. – М.: КНОРУС, 2007. – 264 с.

11. Мировая экономика и международные экономические отношения [текст] / Под ред. А.С.Булатова, Н.Н.Ливенцова. – М.: Магистр, 2008. – 656 с.

12. Международные валютные, кредитные и финансовые отношения [текст] / Под ред. К.В.Рудый. – М.: Новое знание, 2007. – 432 с.

13. Международные экономические отношения [текст] : учебник / Под ред. В.Е.Рыбалкина. – М.: ЮНИТИ-ДАНА, 2007. – 592 с.

14. Малахова Н.Г. Деньги. Кредит. Банки [текст]. – Ростов-на-Дону: Феникс, 2008. – 256 с.

15. Мировая экономика и международные экономические отношения [текст] : учебник / Под ред. Ю.Ф.Симионова, О.А.Лыковой. – Ростов-на-Дону: Феникс, 2007. – 192 с.

16. Олейникова И.Н. Деньги. Кредит. Банки [текст] : учеб. пособие. – М.: Магистр, 2008. – 312 с.

17. Перепеченко В.П. Деньги. Кредит. Банки [текст] : учеб. пособие. – М.: Экономика, 2008. – 152 с.

18. Свиридов О.Ю. Деньги, кредит, банки [текст]. – М.: МарТ, 2007. – 288 с.

19. Селищев А.С. Деньги. Кредит. Банки [текст] : учебник. – СПб.: ПИТЕР, 2007. – 432 с.

20. Трушин Ю.В. Россельхозбанк: кредитная политика обеспечивает рост производства [текст] // Деньги и кредит. 2009. № 8.

21. Тарасов В.И. Деньги, кредит, банки [текст]. – Мн.: Мисанта, 2005. – 512 с.

22. Турковская М.Б. Деньги, кредит, банки [текст] : учеб. пособие. – Челябинск: изд-во ЮУрГУ, 2006. – 402 с.

23. Тедеев А.А., Парыгина В.А. Деньги, кредит, банки [текст] : учеб. пособие. – М.: ЭКСМО, 2005. - 272 с.

24. Финансы, денежное обращение и кредит [текст] : учебник / Под ред. М.В.Романовского, О.В.Врублевской. – М.: Юрайт-Издат, 2008. – 543 с.

Приложение А

Кредитная система и ее элементы [10, с.15]

Приложение Б

Кредитный портфель, млрд. руб. [20, С.4]

Приложение В

Объемы финансирования "Россельхозбанком" сезонно-полевых работ, млрд. руб. [20, с.6]

Приложение Г

Объем выданных Россельхозбанком кредитов, млрд. руб. [20, С.7]

Приложение Д

Количество и объем кредитов, выданных владельцам личных подсобных хозяйств [20, с.8]