| Скачать .docx |

Курсовая работа: Политика валютных интервенций Банка России

Министерство образования и науки Российской Федерации

Федеральное агентство по образованию

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

ГОСУДАРСТВЕННОЕ ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

"ОРЕНБУРГСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ"

Финансово-экономический факультет

Кафедра банковского дела и страхования

КУРСОВАЯ РАБОТА

По дисциплине "Организация деятельности центрального банка"

Политика валютных интервенций Банка России

Оренбург 2010

Содержание

Введение

1. Валютные интервенции как инструмент денежно-кредитной политики ЦБ

1.1 Сущность валютных интервенций

1.2 Инструментарий интервенций

1.3 Международный опыт интервенций

2. Анализ операций Банка России

2.1 Отличительные особенности валютных интервенций Банка России

2.2 Оценка эффективности валютных интервенций

2.3 Анализ эффектов интервенций Банка России

3. Политика таргетирования инфляции Банка России

Заключение

Список использованных источников

Приложение А. Классификация целей валютных интервенций

Приложение Б. Официальные цели валютных интервенций

Приложение В. Расходование средств государственных фондов

Введение

В последние годы, несмотря на выплаты по внешнему долгу, наблюдается огромный профицит счета текущих операций России, отчасти являющийся следствием высоких цен на нефть. Это приводит к увеличению предложения иностранной валюты и способно привести к значительному укреплению реального курса рубля в среднесрочной перспективе. Чрезмерное удешевление импорта не может не сказаться также на конкурентоспособности отечественных производителей.

Для того чтобы защитить российские предприятия и не допустить слишком сильного укрепления рубля, Центральный банк вынужден скупать валюту на открытом рынке. В то же время необходимо не допускать роста денежной массы, способного в перспективе привести к увеличению инфляции. Для этого необходимо каким-то образом стерилизовать свободные средства, поступающие в обращение во время интервенций.

Центральные банки развитых стран начали проводить интервенции сразу после краха Бреттон-Вудской системы в 1973 году. С тех пор отношение к интервенциям сильно менялось, их влияние как в краткосрочной, так и в долгосрочной перспективе, многократно ставилось под сомнение.

Согласно классическому определению, валютная интервенция – это операция денежных властей по воздействию на обменный курс валюты. Как сказано в "Годовом отчете о валютных соглашениях и валютных ограничениях" МВФ, интервенции обычно проводятся в форме покупки или продажи иностранной валюты центральным банком или фондом стабилизации валюты во внутренних сделках с коммерческими банками.

Целью данной работы является исследование инструмента Центрального банка – валютных интервенций, анализ эффектов политики, проводимой Банком России.

Для достижения поставленной цели были сформулированы следующие задачи:

- выявить сущность валютных интервенций;

- определить инструментарий интервенций;

- изучить международный опыт интервенций;

- определить отличительные особенности валютных интервенций Банка России;

- провести анализ эффектов интервенций Банка России.

Объектом исследования работы является валютная система РФ и экономика в целом. Предмет исследования – анализ проводимых Банком России операций и получаемых эффектов.

Научной и методической основой данной работы послужили законодательные акты, работы отечественных ученых – С.Р. Моисеева, В.Д. Лозовика, С.А. Рамазанова и др.

1. Валютные интервенции как инструмент денежно-кредитной политики ЦБ

1.1 Сущность валютных интервенций

Под валютной интервенцией подразумевают вмешательство центрального банка на валютном рынке с определенными целями. После заключения Ямайских соглашений в 1978 году и перехода на плавающие курсы МВФ постулировал три принципа, которыми должны руководствоваться центральные банки стран при проведении интервеций:

- запрещено манипулирование валютным курсом для уклонения от макроэкономической адаптации;

- страны обязаны проводить валютные интервенции для прекращения беспорядка на финансовых рынках, которые могут быть вызваны, например, краткосрочными колебаниями курса одной из валют;

- каждая страна должна учитывать при проведении интервенций интересы своих партнеров, в особенности тех, в чьей валюте проводится интервенция.

В документе МВФ "О принципах политики интервенций" рекомендуется использовать интервенции для снижения волатильности валютного курса, но никак не для регулирования его уровня.

За последние десятилетия взгляды экономистов на валютные интервенции менялись не раз. Так, администрация США при Рональде Рейгане считала валютную интервенцию дорогой и неэффективной. В то же время в Европе после образования так называемого "Механизма Обменных Курсов" в 1979 г. интервенции центральных банков были обыденным явлением [19].

Однако в начале 1980-х гг., после номинального обесценения доллара на 50%, Соединенным Штатам пришлось пересмотреть свое отношение к валютной интервенции. Конгресс США не только одобрил применение ФРС США интервенций, но Вашингтон также запросил на валютном рынке помощь стран G-5.

В Федеральном законе "О Центральном банке Российской Федерации (Банке России)" валютные интервенции причислены к основным инструментам денежно-кредитной политики Банка России. Под ними понимается купля-продажа Банком России иностраннойвалюты на валютном рынке для воздействия на курс рубля и на суммарные спрос и предложение денег. Согласно материалам МВФ, интервенции обычно проводятся в форме покупки или продажи иностранной валюты центральным банком или фондом стабилизации валюты во внутренних сделках с коммерческими банками.

Для чего центральные банки проводят валютные интервенции? Принципиально различаются два подхода к интервенциям: для регулирования валютного курса и для управления его волатильностью (классификация возможных целей интервенций в зависимости от режима валютного курса – в Приложении А) [19].

Если национальная валюта не является полностью конвертируемой и не обладает достаточно стабильным курсом, центральные банки предпринимают активные усилия по регулированию номинального обменного курса, целью интервенций может быть сглаживание колебаний выпуска продукции и инфляции стимулирование экономического роста путем занижения реального обменного курса или борьба с инфляцией путем использования курса в качестве номинального якоря. В каждом из перечисленных случаев денежные власти следят за колебаниями номинального обменного курса. К примеру, как заявил управляющий шведским Риксбанком Урбан Бэкстром, интервенции могут быть вспомогательным средством регулирования инфляции: "Для центрального банка, который таргетирует инфляцию первичным инструментом служит процентная ставка. В то же время, если колебания валютного курса несут серьезный риск инфляции и курс заметно отклоняется от разумного значения, интервенции оправданы как дополнительная мера по обеспечению ценовой стабильности"[1] .

Таким образом, если денежные власти обладают достаточным объемом международных резервов, можно считать, что они полностью контролирует номинальный обменный курс, и колебания курса происходят либо в результате интервенций центрального банка, либо с его молчаливого согласия. Иными словами, номинальный валютный курс является управляемой переменной денежно-кредитной политики. В тех же ситуациях, когда международных резервов недостаточно, обороты валютного рынка велики или страна официально придерживается плавающего обменного курса (и в силу невысокой внешнеэкономической открытости страны это не оказывает серьезного влияния на экономический рост и инфляцию), шоки, вызывающие колебания номинального валютного курса, как правило, носят монетарный (денежный) характер. Иными словами, номинальный валютный курс является экзогенной (неуправляемой) переменной, который центральные банки принимают в расчет при принятии решений. В таком случае контроль над валютным курсом сводится только к сглаживанию его колебаний. К примеру, как отмечается в официальном документе "Основные принципы валютных операций Банка Японии", центральный банк сокращает амплитуду колебаний обменного курса вокруг долгосрочного тренда: "С введения плавающего валютного курса иены в 1973 г., японская экономика испытывала существенные колебания обменного курса с долгосрочной тенденцией укрепления иены. Чтобы смягчать отрицательное влияние таких колебаний на японскую экономику, центральный банк время от времени проводит интервенции на валютном рынке"[2] .

В Приложении Б приведены официальные цели валютных интервенций, которые оглашают денежные власти, в странах с формирующимся рынком. В условиях плавающего валютного курса центральный банк не берется "грести против ветра" и ограничивается сглаживанием колебаний обменного курса вокруг тренда. Движение вслед за рынком (в таком случае говорят, что центральный банк "гребет по ветру") позволяет денежным властям уверенно накапливать международные резервы.

Помимо указанных целей интервенций вполне возможно, что при их проведении в расчет принимаются и другие факторы, лежащие вне сферы валютного рынка. По крайней мере, экономическая литература свидетельствует о том, что центральные банки могут руководствоваться мотивами, не имеющими прямого отношения к денежной политике. Подавляющее число центральных банков официально отвергает предположения, что они напрямую реагируют на факторы или условия вне валютного рынка, тем не менее, денежные власти некоторых стран обосновывают операции на валютном рынке "политическими" или "международными" событиями. К ним чаще всего относят военные конфликты, политические убийства, выборы руководства страны и другие события, вызывающие смену состава правительства. Некоторые центральные банки также называют причиной интервенций желание укрепить или скорректировать сигнал денежно-кредитной политики, а также координацию с другими центральными банками.

Центральные банки разных стран могут осуществлять совместные интервенции на национальных рынках, что оказывает влияние на глобальный валютный рынок в целом. Они представляют собой скоординированные операции, проводимые в один день группой центральных банков (как правило, это ФРС США, Банк Японии, Европейский центральный банк и Банк Англии) в одном направлении. Скоординированные интервенции имеют большую эффективность, чем односторонние операции одного из центральных банков [19]. С 2000 г., когда ведущие центральные банки проводили совместную интервенцию для поддержания курса евро, денежные власти стран G7 не предпринимали скоординированных операций на глобальном валютном рынке. Последняя необходимость в скоординированной поддержке курса доллара возникла в 1995 г., когда американская валюта за четыре месяца потеряла 20% по отношению к японской иене.

1.2 Инструментарий интервенций

Интервенции, как правило, проводятся на спот-рынке, т.е. на рынке с расчетами не более чем через два дня. Большинство денежных властей предпочитает проводить прямые (аутрайтные) операции на валютном рынке. В некоторых случаях, когда валютных рынок не обладает достаточной ликвидностью, интервенции осуществляются в форме валютных аукционов (например, в Хорватии, Турции и др.). Валютные аукционы также позволяют центральным банкам аккумулировать международные резервы.

Однако центральный банк может оперировать и на рынке валютных деривативов с расчетами более чем через два дня. В связи с тем, что валютный курс по срочным контрактам связан с валютным курсом на спот-рынке через механизм процентных ставок, то интервенция на форвардном рынке может повлиять на обменный курс на спот-рынке. Преимущество интервенции на рынке валютных деривативов заключается в том, что она не требует немедленных наличных расчетов. При изменении конъюнктуры центральный банк может отказаться от интервенции, проведя встречную операцию. Изменение международных резервов не произойдет, однако денежные власти выполнят поставленные задачи. К примеру, Банк Таиланда прибегал к покупкам на форвардном рынке весной 1997 г. с тем, чтобы поддержать валютный курс тайского бата.

Операции на рынках валютных деривативов и спот-рынке могут проводиться одновременно. Также в качестве составной части валютной интервенции может выступать валютный своп – комбинация двух противоположных конверсионных сделок на одинаковую сумму с разными датами валютирования хотя само по себе его влияние на валютный курс незначительно (за исключением экстремального российского примера, когда Центробанк, продавая валюту с целью сдержать спекулятивные атаки на рубль, другой рукой (сам либо через банки с госучастием) предоставлял рубли по сделкам своп, финансируя дальнейшие атаки). Резервный банк Австралии использует свопы для стерилизации спотовых операций. Австралийские денежные власти предпочитают комбинацию валютного свопа и спот-сделки в связи с тем, что она позволяет интервенции быть более гибкой, чем просто спот-операция с компенсационной сделкой на форвардном рынке.

Помимо форвардов и свопов центральный банк может прибегнуть и к другой разновидности производных инструментов – валютным опционам. Для предотвращения девальвации или обесценения национальной валюты он может продавать европейский опцион "пут" на собственную валюту или опцион "колл" на иностранную валюту. Хотя сама по себе цена страйк опциона не имеет прямого влияния на валютный курс на спот-рынке, спекулянты часто приобретают опционы "пут", чтобы занять короткую позицию в слабой валюте. Оперируя производными инструментами центральный банк переносит игру со спекулянтами со спот-рынка на рынок срочных контрактов таким образом, как и в случае с форвардами, он избегает немедленной траты международных резервов. Пример использования опционов в качестве инструмента интервенции демонстрировал Банк Испании. В течение 1993 г. он продавал опционы "пут" на песету с тем, чтобы избежать ее девальвации. Банк Мексики в 1996 г. также продавал опционы "пут" на доллар США, но делал это с другой целью. Ему необходимо было накопить валютные резервы. В настоящее время известно, что только Центральный банк Колумбии использует в ходе интервенций опционы. В ноябре 1999 г. он ввел в постоянный денежно-кредитный инструментарий две разновидности месячных опционов. Во-первых, для аккумуляции (сокращения) иностранных резервов и во-вторых, для снижения избыточной волатильности курса национальной валюты[3] .

Главным инструментом политики валютного курса Банка России являются конверсионные операции "рубль/доллар США" на внутреннем валютном рынке. С августа 2005 г. Банк России также проводит интервенции на рынке "рубль/евро", однако их объемы невысоки относительно доллара. Конверсионные операции с иностранной валютой проводятся центральным банком как в ходе биржевых торгов, так и на внебиржевом межбанковском валютном рынке. Основным сегментом операций Банка России является Единая торговая сессия межбанковских валютных бирж на ММВБ. С 2002 г. Банк России начал проводить операции "валютный своп" сроком на один день, подавляющая часть – в долларах США [19].

Обычные операции покупки-продажи иностранной валюты за национальную, разумеется, отражаются на денежной базе (денежная база растет вместе с международными резервами при покупке валюты и снижается при продаже), поэтому носят название "нестерилизованные интервенции" (unsterilizedintervention). Если центральный банк желает снизить, или полностью исключить влияние интервенций на валютном рынке на денежное предложение на внутреннем рынке, то он проводит операции по стерилизации. Они представляют собой совмещение валютной интервенции с равной по величине и противоположной по направлению операцией на внутреннем денежном рынке. Валютную интервенцию с компенсационной операцией называют "стерилизованная интервенция" (sterilizedintervention).

В экономической теории стерилизованная интервенция не оказывает влияния на национальную экономику, поскольку считается, что активы в национальной и иностранной валюте являются абсолютными субститутами. Полная взаимозамещаемость активов в национальной и иностранной валюте приводит к тому, что операции центрального банка не отражаются на равновесии денежного рынка: цены, процентные ставки и валютный курс остаются без изменения. Однако в действительности национальные и иностранные активы не выступают совершенными субститутами. В результате стерилизованная интервенция оказывает некоторый эффект на валютный курс. Во многих академических исследованиях и аналитических отчетах центральных банков приводятся доказательства влияния стерилизованной интервенции на экономику.

В нашей стране в период "нефтяного процветания" 2000-05 гг. стерилизованные операции составляли заметную часть объема интервенций Банка России. Центральный банк наиболее активно использует несколько рыночных инструментов стерилизации: депозитные операции, аукционы по продаже облигаций Банка России, операции по продаже государственных ценных бумаг из собственного портфеля без обязательства обратного выкупа. Основными инструментами стерилизации являются счета Федерального казначейства и коммерческих банков, связанных с государством в Банке России. Счета казначейства в центральном банке являются негибким инструментом, по этой причине они служат средством долгосрочного регулирования банковской ликвидности и денежного предложения. Депозиты банков в Банке России (в основном депозиты Сбербанка) выступают краткосрочным инструментом стерилизации и позволяют сглаживать колебания на денежном рынке.

Экспертные оценки роли денежной стерилизации в политике Банка России серьезно расходятся. По оценкам одних отечественных исследователей, Банк России путем стерилизованных интервенций в 2000-05 гг. компенсировал около двух третей объема избыточного предложения валюты. Как стерилизованные, так и нестерилизованные интервенции оказывают долгосрочный эффект на валютный курс рубля. Эффект стерилизованных интервенций достигается через канал портфельного баланса благодаря тому, что финансовые активы не являются совершенными субститутами. По оценкам других исследователей, в 2002-05 гг. Банк России стерилизовал лишь 27% всех валютных интервенций (сверх отчислений в Стабилизационный фонд). Кроме того, Банк России использовал как международные резервы, так и кредитные и стерилизационные операции для компенсации шоков избыточной ликвидности, в то время как для полной стабилизации процентных ставок на межбанковском рынке необходимо использовать только кредитный инструмент. Совместными усилиями оба инструмента компенсировали 38% всего объема шоков спроса на ликвидность, что приводило к значительной волатильности процентной ставки на межбанковском рынке.

Различия в выводах исследователей объясняются разными методами анализа стерилизованных операций. В своем большинстве они сопоставляют динамику международных резервов Банка России и объемы операций по стерилизации денежного предложения (депозиты, портфель ценных бумаг Банка России). Можно использовать также другой подход, когда оцениваются не объемы стерилизации, а объемы денежного предложения. В частности имеет смысл рассматривать, в какой мере синхронно изменяется предложение денег (наличных денег и корреспондентских счетов в Банке России) и международных резервов. Корреляция международных резервов Банка России и денежного предложения с середины 2006 г. по середину 2008 г. была несущественна (около +0,17), что свидетельствует о частичной стерилизации валютных интервенций. Таким образом, не вызывает сомнения, что интервенции Банка России вплоть до последнего времени носили характер стерилизованных операций.

1.3 Международный опыт интервенций

В условиях режима фиксированного валютного курса центральный банк не в состоянии контролировать сроки и объемы операций на валютном рынке, поскольку он должен действовать автоматически в ответ на изменение спроса на иностранную валюту. При режиме плавающего валютного курса интервенции осуществляются по усмотрению центрального банка, когда это требуется для устранения дисбаланса валютного курса, поддержания низкой волатильности, увеличения международных резервов или обеспечения адекватного предложения иностранной валюты.

В отличие от режима фиксированного валютного курса в условиях плавающего валютного курса интервенции носят выборочный и ограниченный характер, так как, во-первых, учитывая разнообразие методологий расчета равновесного валютного курса, экономистам центрального банка трудно обнаружить и количественно оценить дисбаланс валютного курса. Во-вторых, краткосрочная волатильность валютного курса не всегда оправдывает проведение интервенций. Волатильность может быть результатом изменения макроэкономических факторов или появления новой рыночной информации и может отражать процесс "поиска" рынком равновесного курса. Более того, несмотря на широко распространенное мнение о том, что волатильность валютного курса может вести к реальным экономическим издержкам эмпирические исследования этого не подтверждают в полной мере.

Как показывает опыт Мексики, Турции и Чили интервенции не всегда являются эффективным инструментом воздействия на валютный курс или уменьшения его волатильности. Как констатируют многие исследователи, интервенции на практике часто ведут лишь к увеличению волатильности валютного курса. Однако центральные банки официально отвергают этот вывод, заботясь об обосновании вмешательства на валютном рынке. Кроме того, МВФ требует, чтобы политика интервенций сглаживала, а не увеличивала амплитуду колебаний обменного курса [19].

Интервенции являются более эффективными, когда они проводятся относительно редко, благодаря усилению фактора неожиданности и укреплению доверия рынка к твердому намерению денежных властей поддерживать валютный курс. Эффективность интервенций возрастает также, когда политика проведения операций на валютном рынке обладает транспарентностью. Многие страны, в том числе Турция и Филиппины, объявили о своей приверженности рыночным методам регулирования, подчеркнув, что интервенции не будут применяться для таргетирования валютного курса. Более того, приверженность центрального банка определенным целям интервенций позволяет обществу осуществлять мониторинг валютных операций и обеспечивает его подотчетность. Хорошим примером транспарентности является публикация информации о политике интервенций в Австралии и Швеции с четким указанием оснований для проведения интервенций.

К основным факторам успеха интервенции относят координацию операций, их объем и рыночные условия, в которых они проводятся. Отчеты центральных банков свидетельствуют о том, что ключевыми факторами, влияющих на эффективность интервенций, являются (по убыванию важности):

- совместные скоординированные интервенции с другими центральными банками;

- величина интервенции относительно оборота валютного рынка;

- регулярность интервенции (большие нечастые интервенции более эффективны);

- порядковый номер операции в серии интервенций (первая интервенция всегда наиболее эффективна);

- сочетание операции с текущей рыночной тенденцией ("leaning-with-the-wind);

- неопределенность текущих событий и будущих фундаментальных факторов [13,19].

Для центральных банков, придерживающихся фиксированного валютного курса, наиболее значимы координация с другими денежными властями и текущая рыночная тенденция. Для центральных банков, позволяющих валютному курсу плавать, наиболее важную роль имеет объем интервенции. Помимо этого, эффективность интервенций зависит от последовательности действий центрального банка, правильного выбора рыночной конъюнктуры для проведения операций, а также репутации денежных властей.

В 2006 г. Федеральный резервный банк Сент-Луиса (США) провел опрос денежных властей, касающийся валютных интервенций. Анкетный лист был разослан 52 центральным банкам в рамках трехлетнего обзора валютного рынка и рынка деривативов, регулярно проводимого Банком международных расчетов. В результате опроса денежных властей были получены следующие выводы:

- интервенции оказывают влияние не только на национальный рынок и валютный рынок, но также и на рынки других стран и рынки других финансовых активов;

- хотя интервенции увеличивают неопределенность развития ситуации на рынке, экономисты центральных банков не соглашаются с тем, что интервенции повышают волатильность валютного курса;

- центральные банки, которые согласны с тем, что интервенции увеличивают волатильность, утверждают, что максимальный эффект во времени интервенции оказывают от нескольких минут до нескольких часов с момента проведения операции;

- для возвращения конъюнктуры валютного рынка к нормальной волатильности после проведения интервенции требуется в среднем от двух до трех дней (и максимум до шести месяцев); интервенции оказывают влияние на валютный курс одновременно через несколько рыночных каналов;

- центральные банки предпочитают не развивать успех и проводить повторные интервенции, если первая операция возымела ожидаемый эффект;

- хотя скоординированные интервенции имеют большую эффективность, чем односторонние операции рыночные игроки легко обнаруживают скрытые и скоординированные интервенции [19].

В развивающихся странах интервенции могут быть более эффективны, чем в развитых странах, так как:

- операции центрального банка на валютном рынке не всегда полностью стерилизуются;

- объем интервенций сопоставим с оборотом валютного рынка;

- организация валютного рынка и нормы регулирования способствуют успешности интервенций.

Международные исследования обнаружили, что эффективностью обладают лишь интервенции ведущих центральных банков, таких как США, Япония и Германия. Об успешности валютных интервенций ФРС и Бундесбанка свидетельствует исследование Европейского Центрального Банка. Экономисты же Университета Упсала (Швеция), выявили, что шведский Рискбанк через интервенции не может воздействовать на уровень обменного курса кроны и слабо влияет на её волатильность. Эксперты Банка Канады обнаружили, что систематические или ожидаемые интервенции могут стабилизировать курс канадского доллара, но в течение нескольких дней их эффект полностью нивелируется рынком. Таким образом, эффективности валютных интервенций Банка России соответствует эффективности его коллег. Особо не стремясь выполнить рекомендации МВФ, центральный банк фактически следует его наставлению "О принципах политики интервенций": использовать интервенции для снижения волатильности валютного курса, но не для регулирования уровня курса.

2. Анализ операций Банка России

2.1 Отличительные особенности валютных интервенций Банка России

Валютные интервенции Банка России оцениваются сквозь призму международных резервов.

В нашей стране международные резервы представляют собой высоколиквидные финансовые активы, находящиеся в распоряжении Банка России и правительств. В них входят иностранная валюта, монетарное золото, СДР, резервная позиция в МВФ и другие резервные активы.

С сентября 2008 г. Банк России официально публикует данные о суммах операций с долларами США и евро. Однако накопленного объема информации еще недостаточно для полноценного анализа. Поэтому мы рассматриваем валютные интервенции как еженедельные и ежемесячные приросты международных резервов. Отчасти это неточная оценка интервенций, ибо изменение объема международных резервов определяется не только операциями по покупке и продаже иностранной валюты, но и другими факторами. Среди них следует выделить прежде всего изменение обменных курсов валют, в которых выражены резервные активы, и процентный доход, который получает Центральный банк от долговых обязательств в иностранной валюте.

Однако главный источник пополнения международных резервов - операции на внутреннем валютном рынке. Исходя из данных Обзора деятельности Банка России по управлению резервными валютными активами они обусловливают 62% изменений международных резервов (рис. 2.1.1).

В 2007 г. на них приходилось 75% изменений международных резервов. Объем интервенций можно также рассчитать по изменению входящих в активы валютных резервов Банка России, за вычетом процентных платежей, которые вычисляются по средней ставке. Однако эти расчеты не добавляют особой точности, и мы будем полагаться на простой прирост международных резервов.

Рис. 2.1.1 Факторы изменения величины активов Банка России в резервных валютах с апреля 2007 года по март 2008 года (источник: рассчитано по Обзору деятельности Банка России по управлению резервными валютными активами. Выпуск 4 за 2008 г., с. 7)

Политика валютных интервенций Банка России имеет особенности, отличающие её от многих других стран. Во-первых, номинальным валютным якорем, по отношению к которому осуществляется стабилизация обменного курса рубля, служит корзина валют. Во-вторых, эти операции представляют собой валовые интервенции и включают как покупки иностранной валюты для государственных фондов, так и собственные интервенции. До февраля 2005 операционным ориентиром, по отношению к которому Банк России стабилизировал обменный курс рубля, был доллар США. Затем перешли к операционному таргетированию рублевой стоимости бивалютной корзины, включающей доллар США и евро в пропорциях, устанавливаемых Банком России. До февраля 2005 г. мы рассчитывали рублевую стоимость бивалютной корзины исходя из удельного веса доллара, равного единице.

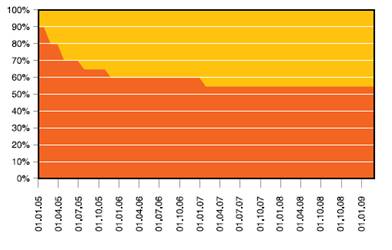

По мере адаптации участников валютного рынка к работе в новых условиях Банк России пересматривал состав бивалютной корзины в сторону повышения доли евро (рис. 2.1.2), и при расчете ее стоимости мы принимали во внимание изменения. Последний раз регулятор пересмотрел состав корзины в феврале 2007, когда удельный вес доллара снизился до 0,55, а вес евро вырос до 0,45 (прежний состав - 0,6 доллара США и 0,4 евро). Таким образом, при анализе эффективности интервенций мы ориентировались на его способность влиять не на курс рубля к доллару США, а на рублевую стоимость бивалютной корзины.

Рис. 2.1.2 Состав бивалютной корзины, 2005 - 2009 годы (источник: составлено по годовым отчетам Банка России за 2005 - 2008 гг.)

Ориентация на бивалютную корзину позволяет Банку России более гибко и взвешенно реагировать на взаимные колебания курсов двух ключевых валют. Постепенный пересмотр ее состава помог сблизить динамику операционного ориентира со среднесрочным номинальным эффективным курсом рубля, что положительно отразилось на внешнем секторе экономики. Сейчас бивалютная корзина, имеет оптимальный состав, поскольку в достаточной мере отражает колебания номинального эффективного курса рубля. Вряд ли в обозримой перспективе произойдет очередной пересмотр удельного веса. Изменений состава корзины можно ожидать только при существенном обесценении доллара США - для сохранения стабильного курса рубля по отношению к другим валютам [18].

Другая немаловажная особенность политики валютных интервенций Банка России – совмещение в валовых интервенциях как собственных интервенций, так и операций государственных фондов. Первый Стабилизационный фонд РФ основан в январе 2004 и был призван обеспечивать сбалансированность федерального бюджета при снижении цены на нефть ниже базового уровня. Вплоть до июля 2006 этот фонд представлял собой рублевые денежные остатки на счетах Федерального казначейства в Банке России. Его средства использовались главным образом для досрочного погашения внешнего долга России перед членами Парижского клуба и отдельными странами: Францией, Португалией, США, ОАЭ, а также перед немецким Kreditanstalt fur Wiederaufbau (см. Приложение В).

С июля и до конца 2006 г. средства Стабилизационного фонда переводились в доллары США, евро и фунты стерлингов, для чего Федеральное казначейство и Банк России проводили валютные сделки. Судя по динамике международных резервов, покупки производились не на открытом рынке, а из валютных резервов Банка России. Таким образом, мы не расцениваем изменение его резервных активов в тот период времени как проведение валютных интервенций.

С февраля 2008 г. Стабилизационный фонд прекратил свое существование и ему на смену пришли Резервный фонд (призванный обеспечивать выполнение государством своих обязательств в случае снижения поступлений нефтегазовых доходов в федеральный бюджет) и Фонд национального благосостояния (как механизм пенсионного обеспечения на длительную перспективу). Накопления Стабфонда были переданы двум новым фондам, а также израсходованы на создание государственных институтов развития – корпорации "Банк развития и внешнеэкономической деятельности (Внешэкономбанк)" и Российской корпорации нанотехнологий.

Сегодня совокупный объем средств обоих фондов включается в состав международных резервов. В официальной отчетности Банка России не приводится раздельный учет средств государственных фондов и его собственных резервов. Поэтому мы вынуждены рассматривать операции Банка России на валютном рынке как валовые интервенции. Они делятся на покупки иностранной валюты на открытом рынке для государственных фондов и собственные операции регулятора (рис. 2.1.3). С момента возникновения и по сей день средства двух фондов, ставших преемниками Стабилизационного фонда РФ, расходовались лишь раз. В октябре 2008 Фонд национального благосостояния по Постановлению Правительства разместил на депозиты во Внешэкономбанке 170 млрд. руб. для реализации пакета мер по стабилизации финансовой системы.

Рис. 2.1.3 Валовые интервенции: операции государственных фондов и Банка России в 2006 - 2009 годах (источник: составлено на основании отчетов Банка России и Министерства финансов РФ)

С 14 мая 2008 г. Банк России приступил к проведению так называемых операций по плановой покупке иностранной валюты на внутреннем рынке. Формальным обоснованием стала подготовка введения в среднесрочной перспективе режима таргетирования инфляции [19]. Плановые покупки проводятся Центральным банком в дополнение к интервенциям на валютном рынке, направленным на ограничение внутридневных колебаний стоимости бивалютной корзины. Они призваны устранить систематический дисбаланс спроса и предложения валюты, возникающий в результате внешнеэкономической деятельности, выполнения федерального бюджета и наращивания государственных фондов. Плановые покупки проводятся только в случае превышения предложения иностранной валюты над спросом на нее. Прежде в них не было необходимости, поскольку фонды приобретали иностранную валюту напрямую у Банка России. Теперь же их пополнение происходит за счет операций на открытом рынке.

2.2 Оценка эффективности валютных интервенций

Масштабы интервенций центрального банка страны являются, как правило, секретной информацией, что отражает стремление властей сохранить конфиденциальность своих действий для того, чтобы обеспечить эффективность осуществляемых мероприятий.

Потому косвенным методом количественной оценки интенсивности и эффективности валютных интервенций может являться волатильность международных резервов, поддерживаемых Банком России. Следует отметить, что в РФ международные резервы, находящиеся в распоряжении Банка России, представляют собой высоколиквидные финансовые активы, содержащие в своем составе иностранную валюту, расчетную (виртуальную) валюту Международного валютного фонда (МВФ) – СДР, монетарное золото (количество которого составляло на начало мая 2009 г. около 500 т), резервную позицию МВФ и некоторые другие резервные активы. Механизм поддержания валютного курса с помощью валютных интервенций заключается не только в оценке международных резервов, используемых для поддержания величины валютного курса, но и в оценке эффективности самих интервенций. Речь может идти об анализе данного механизма с помощью аналитического аппарата, оценивающего эффект от использования части международных резервов для поддержания курса национальной валюты. Следует отметить, что число работ, посвященных изучению данного вопроса, не очень велико, видимо, в силу недостаточности первичной информации и потому, что изменение объема международных резервов определяется не только операциями по покупке и продаже иностранной валюты, но и другими факторами (изменением обменных курсов валют, процентным доходом, получаемым центральным банком от долговых обязательств в иностранной валюте и др.) Главным источником увеличения международных резервов являются операции на внутреннем валютном рынке. По данным, опубликованным в Обзоре деятельности Банка России по управлению резервными валютными активами, не менее 60% изменений международных резервов обусловлено операциями на внутреннем валютном рынке.

Это обстоятельство позволяет сформулировать задачу по оценке эффективности валютных интервенций, используя волатильность объемов международных резервов и динамику курсов валют как показатель эффективности проводимой политики. При расчетах необходимо учитывать такую особенность валютного регулирования, как использование с февраля 2005г. бивалютной корзины, структурный состав которой за это время также претерпел определенные изменения. Если до февраля 2005 г. операционным ориентиром в процедурах валютного регулирования был доллар США, то затем (до февраля 2007 г.) в этих целях использовался следующий состав бивалютной корзины: доллар – евро в соотношении 0,6: 0,4, после чего состав корзины был пересмотрен в сторону повышения доли евро и принял следующий вид: 0,55:0,45. Необходимо отметить, что, вводя данный механизм, Банк России взял на себя обеспечение общей стабильности рубля, а не его устойчивости в отношении отдельных валют.

Данное обстоятельство позволило, как будет показано ниже, Банку России более гибко и взвешенно реагировать на взаимные колебания курсов этих базовых валют, что в конечном итоге способствовало уменьшению изменчивости объемов международных резервов и нивелировало динамику операционного ориентира со среднесрочным номинальным эффективным курсом рубля.

Анализ эффективности валютных интервенций как действенного инструмента управления ликвидностью необходим при разработке и реализации денежно-кредитной политики в нескольких направлениях.

Во-первых, для оценки самой интервенционистской политики в рамках действующего режима валютного курса и оптимизации операций Банка России на валютном рынке.

Во-вторых, чтобы аргументировать целесообразность изменения текущего режима валютного курса и денежно-кредитной политики.

В-третьих, для оценки среднесрочных перспектив управления валютным курсом со стороны Банка России и необходимого уровня валютных резервов.

В современной экономической литературе выделяются несколько подходов к анализу эффективности интервенций:

1 путем исследования работы различных каналов интервенций (портфельного, канала ожиданий и др.);

2 в зависимости от направления интервенций, их объема и времени проведения;

3 путем сопоставления односторонних и скоординированных с другими центральными банками валютных интервенций;

4 с помощью анализа прибыли и убытков Банка России от операций на валютном рынке [21].

Учитывая неполноту и ограниченность имеющейся статистической информации (еженедельные данные о динамике международных резервов и ежедневные данные о динамике курсов валют), при формировании динамических рядов для последующего сопоставления использован метод кумуляции (накопления) относительных отклонений валютного курса (коэффициент кумуляции - от 3 до 6) для последующего сопоставления с динамическим рядом, характеризующим волатильность изменения международных резервов Банка России.

Данное допущение основано на предположении, что процесс изменения объемов международных резервов Банка России более инерционен, чем процесс, связанный с регулированием динамики валютного курса. Для сопоставления выбраны сравнительно небольшие временные интервалы (квартал), отличающиеся различными алгоритмами валютного регулирования. Первый временной интервал охватывает период 01.01.2004-01.04.2004 и характеризуется использованием в качестве ориентира курсовой динамики доллара. Второй - с 01.04.2005 по 01.07.2005, характеризуется использованием в качестве параметра управления бивалютной корзины доллар - евро в соотношении 0,6:0,4. В качестве третьего интервала был выбран временной промежуток 01.04.2007-01.07.2007, параметр регулирования - бивалютная корзина с соотношением доллар - евро - 0,55:0,45.

В качестве эффективности валютной интервенции рассматриваются количественные значения (вариация) и фаза (разно- или однонаправленность) динамики изменения валютного курса и изменения величины международных резервов Банка России.

Очевидно, что данная формула позволяет лишь приближенно оценивать эффективность валютных интервенций (ЭВИ), так как основной параметр – объемы торговых операций по купле-продаже валюты по понятным причинам недоступен.

Следует отметить, что на протяжении анализируемого интервала валютные интервенции обладают разной эффективностью.

Очевидно, что представленный подход позволяет оценить краткосрочную эффективность валютной интервенции. При этом из поля зрения выпадают такие важные характеристики, как абсолютная величина международных резервов (при росте этого показателя таких же значений вариации валютного курса можно достичь, используя меньшие объемы привлечения средств международных резервов), объемы резервных средств на поддержание курса руб. /евро и некоторые другие параметры. В качестве среднесрочной характеристики эффективности валютных интервенций параметр ЭВИ может быть использован. Как следует из анализа результатов, наиболее эффективными были интервенционные операции по поддержанию курса национальной валюты относительно доллара с 06.02.2004 по 20.02.2004. Возможно, это связано с небольшими объемами реализованной валюты и незначительными отклонениями курса доллара от целевого значения. А 30.01.2004 и 27.02.2004 отмечены меньшей эффективностью использования средств международных резервов для поддержания паритета валют.

Использование в качестве операционного ориентира бивалютной корзины (доллар-евро) представляет не просто технический прием, как может показаться на первый взгляд, а применение регулятора, с помощью которого более адекватно учитывается не только внутренняя экономическая конъюнктура, связанная с потребностями в валюте внутри страны, но и мировая динамика, выражаемая кросс-курсом доллар - евро. Овальными фигурами отмечены структурные элементы, участвующие в формировании динамики спроса и предложения в случае использования операционного ориентира одной из валют. В данном случае отклонение от равновесия, за которое условно можно принять курс закрытия, будет целиком определяться конъюнктурой валютного рынка внутри страны и, учитывая недостаточную развитость финансовых институтов и значительные спекулятивные тренды, будет способствовать значительной вариабельности обменного курса. В случае же использования бивалютного операционного ориентира в действие вступает сформированный на мировых финансовых рынках кросс-курс доллар - евро.

Тем самым исключается необходимость использования дополнительных средств международных резервов для выравнивания внутристранового клиренса.

Для подтверждения данного тезиса оценим качество валютного регулирования, использующего в качестве индикатора бивалютную корзину.

Прежде чем обратиться к анализу данных, попытаемся проанализировать целевые положения, которые вызвали необходимость перехода от моно - к бивалютной системе регулирования. Если бы система международного обмена товарами и капиталом была (как много лет назад) основана на одной валюте, то необходимость в учете влияния на обменные операции других валют вряд ли бы возникла. Однако товарообмен РФ во многом завязан на европейский континент, кроме того, некоторые неевропейские страны также осуществляют торговые операции на основе евро. Недоучет данного фактора приводит к такому положению валютно-денежного аппарата управления, когда одна из валют отличается повышенной волатильностыо в сравнении с другой, что создает определенные трудности при проведении валютно-денежной политики.

Даже без предварительных количественных оценок из представленного графика виден более упорядоченный характер изменчивости курса доллара, являющегося в данном случае целевым параметром управления по сравнению с вариабельностью курса евро. Подсчет дисперсии данной выборки показывает более чем двухкратную разницу. Нет необходимости повторять, что такой характер поведения курса одной из валют создает определенные проблемы при попытках Банка России гибко и взвешенно реагировать на взаимные колебания курсов двух ключевых валют. Кроме того, это обстоятельство не позволяет сблизить динамику операционного ориентира со среднесрочным номинальным эффективным курсом рубля, что отрицательно отражается на внешнем секторе экономики.

Для сравнения приведем иллюстрацию поведения вариаций курсов двух валют после введения в качестве целевого параметра бивалютной корзины.

Различия в вариабельности валютных котировок очевидны и имеют количественно описываемую характеристику. Масштаб вариации по двум валютам практически сопоставим, и, более того, если амплитуда относительных вариаций в предшествующий период (январь-апрель 2004г.) по курсу евро составляла более 1,2 ед. (по долл. США - 0,2 ед.), то с переходом на бивалютный метод управления размах вариаций резко снизился но двум валютам (евро - 0,4; долл. - 0,2). Все это создает серьезные предпосылки для перехода к более жесткому методу валютного регулирования. Возможно, столь убедительный результат, полученный при регулировании с применением валютных интервенций по еврокомпоненте, обусловлен правильным выбором целевого параметра регулирования. Характерно, что качество интервенционалистского механизма долларового регулирования при этом не ухудшилось.

Очевидно, что, используя данный подход, можно разбить временной интервал на ряд участков с различной эффективностью проведенных валютных интервенций:

- 08.04.2005 - 06.05.2005; 17.06.2005 - 01.07.2005 - успешные;

- 06.05.2005 - 27.05.2005 - менее эффективная.

Данный интервальный подход не совсем корректен, так как эффективность должна определяться в каждый день торгов, но из-за отсутствия ежедневной текущей информации по международным резервам данный вариант остается единственно возможным. Недостатком данного метода анализа является также отсутствие информации об объемах торговых сделок. При наличии такой информации (чем, несомненно, располагает Банк России) определение эффективности может быть проведено более детально и позволит использовать данный методический подход в целях повышения качества проводимой валютной политики [21].

Следует отметить, что особый интерес представляет проведение детального анализа, позволяющего выявить причинно-следственную связь между эффективностью валютных интервенций и рядом параметров, характеризующих валовые показатели валютного рынка (объемы сделок, соотношение валют, курсовой тренд в течение операционного периода и пр.). К сожалению, не все виды информации доступны, и это усложняет прямой анализ. Косвенные методы имеют недостаточную результативность и носят в основном качественный характер.

Предложенный вариант анализа эффективности валютных интервенций представляет определенный интерес в силу доступности первичной информации и может быть использован при анализе эффективности действий генерального регулятора на валютном рынке.

2.3 Анализ эффектов интервенций Банка России

Для Банка России главным критерием эффективности является "сглаживание". Объясняется это тем, что официально он, по классификации МВФ, придерживается управляемого плавания рубля без предопределенного диапазона колебаний (managed floating with no predetermined path for the exchange rate). Это подразумевает, что регулятор управляет обменным курсом, не задавая целевой уровень валютного курса или динамику его колебаний. В управлении валютным курсом он руководствуется широким кругом макроэкономических показателей, включая состояние платежного баланса, объем международных резервов и др. Интервенции в условиях управляемого плавания автоматически не проводятся, и они могут быть как прямыми (операции на валютном рынке), так и косвенными (процентная политика, валютное регулирование, квазифискальные операции).

Все последние годы, применяя режим управляемого плавающего валютного курса, Банк России ограничивал колебания обменного курса рубля, что сдерживало темпы его укрепления. Согласно Основным направлениям единой государственной денежно-кредитной политики на 2009 год и период 2010 и 2011 годов ЦБ предполагает и дальше придерживаться управляемого плавающего курса рубля и использовать бивалютную корзину в качестве операционного ориентира политики валютного курса. При этом решения по корректировке политики будут приниматься на основе широкого спектра экономических индикаторов.

Преимущество управляемого плавания заключается в том, что денежные власти не обременены никакими обязательствами по поддержанию курса, и в то же время они могут проводить денежно-кредитную политику, которая, по их мнению, оптимальна для существующей в экономике ситуации. Исходя из этого, основное внимание следует обратить на критерий "сглаживание".

Банк России был наиболее успешен (в 49% случаев) в сглаживании колебаний валютного курса и чуть менее успешен (40%) в поддержании тенденции на рынке. Реже всего (19%) у денежных властей получалось осуществлять разворот тренда [18].

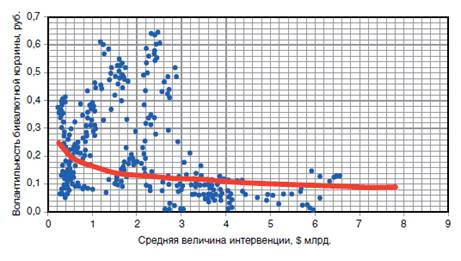

На рисунке 2.3.1 приведена иллюстрация, подтверждающая эффект сглаживания колебаний валютного курса. В качестве переменной интервенции взята скользящая средняя величины интервенции по модулю за 16 недель. Волатильность бивалютной корзины измерялась как скользящее стандартное отклонение стоимости бивалютной корзины за этот период. Очевидно, что по мере увеличения объема валютной операции Центрального банка происходит снижение волатильности бивалютной корзины. Чем больше величина интервенции, тем более плавно изменяется стоимость бивалютной корзины.

Рис. 2.3.1 Величина интервенции Банка России и волатильность бивалютной корзины, 2005-2008 гг. [18]

В отношении американской валюты ЦБ большую часть периода 2005–2008 годов препятствовал укреплению рубля к доллару. Большее число интервенций проводилось на отметке 23,4 рубля за доллар, что говорит об уровне поддержки (отмечено красной линией). В отношении единой европейской валюты регулятор, напротив, препятствовал обесценению рубля к евро. Учитывая, что доллар имеет больший удельный вес в бивалютной корзине, Банк России на протяжении последних лет в основном сдерживал укрепление корзины. Большее число интервенций проводилось на уровне 29,6 рубля. С сентября по ноябрь 2008 года существовал другой уровень поддержки – около 30,4 рубля, о чем говорит серия интервенций, проводимых при одном и том же значении бивалютной корзины. С ноября 2008 уровень поддержки еженедельно изменяется, что не позволяет его использовать в визуальном анализе.

Таблица 2.3.1 – Накопление опыта валютных интервенций Банка России: доля успешных интервенций

| Период, годы | Критерий "направление", % | Критерий "сглаживание",% | Критерий "разворот",% |

| 1997-1998 | 47 | 78 | 0 |

| 1998-2000 | 39 | 65 | 4,3 |

| 2001-2008 | 40 | 49 | 19 |

Проверка статистических гипотез выявила систематическую закономерность колебаний валютного курса после проведения успешной интервенции – то есть интервенции в целом оказывают влияние на валютный рынок. Сравнивая результаты настоящей работы с выводами аналогичного исследования, проведенного почти 10 лет назад, можно заметить определенные изменения в политике интервенций Банка России (см. таблицу 2.3.1). В 1997-1998 годах центральный банк удерживал колебания валютного курса в диапазоне около 6 рублей за доллар США ±5%. Как следствие, все его усилия были направлены на сглаживание и удержание текущей тенденции валютного рынка. После валютного кризиса Банк России был не способен "грести против ветра" из-за низкого уровня международных резервов. Сегодня же денежные власти допускают большую волатильность рубля, что отражается в снижении успешности интервенции по критерию "сглаживание". Однако благодаря накопленным международным резервам он может противостоять спекулянтам, что привело к росту доли успешных интервенций по критерию "разворот". Оценка валютных интервенций по критерию "направление" фактически осталась на прежнем уровне [18].

Анализ интервенций Банка России позволяет в целом охарактеризовать подход Центрального банка к стабилизации бивалютной корзины. На рисунке 2.3.2 приведена кривая функции ответной реакции ЦБ на изменение валютного курса при режиме валютного коридора.

Рис. 2.3.2 Функция ответной реакции Центрального банка (проведение валютной интервенции) на изменение валютного курса [18]

По мере приближения курса к границам допустимого диапазона колебаний регулятор начинает наращивать объемы валютных интервенции. При укреплении национальной валюты и приближении ее обменного курса к нижней границе денежные власти активно скупают иностранную валюту, а величина валютной интервенции (прирост валютных резервов ЦБ) принимает положительное значение. Ослабление национальной валюты и приближение ее обменного курса к верхней границе, напротив, заставляет массировано продавать иностранную валюту, и величина валютной интервенции принимает отрицательное значение. При возникновении угрозы выхода валютного курса за пределы валютного коридора величина интервенции стремится к бесконечности (на практике она, конечно, ограничена объемом валютных резервов). Аналогично выглядит функция ответной реакции ЦБ, если денежные власти не таргетируют обменный курс, а минимизируют волатильность его колебаний. В таком случае по вертикальной оси абсцисс будет отображаться волатильность валютного курса.

3. Политикатаргетирования инфляции Банка России

С 14 мая 2008 года Банк России изменил порядок проведения интервенций на валютном рынке, разделив их на две составляющие. Одна из них, как и прежде, нацелена на сглаживание колебаний стоимости рубля относительно бивалютной корзины (доллар США и евро). Правда, сейчас речь идет только об ограничении внутридневных колебаний. На протяжении последних трех лет ЦБ с помощью интервенций удерживал практически постоянный номинальный курс рубля к этой корзине. По статистическим наблюдениям, курс в основном колебался в пределах достаточно узкого коридора – 1% (около 30 копеек) вокруг центрального значения. Лишь время от времени, обычно не чащеодного-двухраз в год, ЦБ позволял ему укрепляться – как правило, когда к тому вынуждала необходимость притормозить рост цен.

На вторую часть интервенций, как можно понять из заявления ЦБ, легла нагрузка по поглощению влияния колебаний состояния платежного баланса и хода исполнения федерального бюджета на денежное предложение. По идее, определять размер этой части интервенций должно было бы движение к установленным целевым ориентирам по инфляции. Понятно, что эти интервенции должны носить некий планомерный, регулярный характер. Ведь в отличие от воздействия на обменный курса рубля влияние "впрыскивания" рублевой ликвидности в ходе интервенций на инфляцию если и проявляется (а денежные власти обязаны исходить именно из этой предпосылки), то уж никак не немедленно, а с порядочной задержкой. Согласно статистическому анализу корреляция между динамикой денег и потребительскими ценами проявляется с распределенным запаздыванием от 6 до 18 месяцев и максимальна при лаге 12 месяцев [11].

Из нового подхода к интервенциям вытекает, что границы, в которых будет колебаться обменный курс, расширятся. Ведь определенная часть интервенций теперь не будет реагировать на текущую ситуацию на валютном рынке. Насколько расширятся, зависит от того, как часто будут пересматриваться объемы регулярных интервенций и каким образом при этом будут взвешиваться две цели – стабильности цен и стабильности (сдерживания укрепления) обменного курса. Выдерживать целевые ориентиры сразу по двум этим параметрам в условиях свободного движения капиталов, как известно, нельзя. Так что, очевидно, на первых порах в основном сохранится сложившийся "гибридный" режим целеполагания для объемов интервенций (курсовая привязка с периодической оглядкой на инфляцию), вероятно, все же с некоторым усилением веса ценовой цели. Об этих операционных аспектах нового режима интервенций в первоначальном заявлении ничего не сообщалось. Возможно, потому, что сам регулятор еще не выработал для себя жестких правил и хотел бы нащупать приемлемый оптимум экспериментально.

Очевидная цель предпринимаемых шагов по повышению волатильности курса та же, что у увеличения резервирования по привлекаемымиз-заграницы банковским пассивам – снизить притягательность финансового рынка страны для зарубежного капитала. В последнее время получалось так, что колебания денежного предложения целиком находились во власти его притока. Инфляционного давления со стороны текущего платежного баланса уже год как нет – до каких бы высот ни росли цены на нефть, вся разница между экспортом и импортом оседает в фондах Минфина. Скорее наоборот, растущий импорт сегодня уже оттягивает на себя часть притока валюты, которая иначе могла бы выплеснуться в экономику. Соответственно, всплеск инфляции подпитывался двумя фундаментальными обстоятельствами, лежащими вне досягаемости денежных властей: импортом инфляции с мировых продовольственных рынков и, с учетом лага распространения влияния роста денежной массы на цены, притоком капитала в предыдущие периоды.

Изменчивость притоков капитала привела к высокой волатильности денежной массы. Рассуждая чисто статистически, можно усмотреть тут главную и единственную причину нынешнего ускорения инфляции. Или, если вспомнить о причине ускорения роста денег, - нараставший до середины прошлого года приток капитала трансформировался в рост цен.

Отвлекаясь немного в сторону, с учетом задержек трансформации роста денег в повышение цен, можно даже сделать и некий прогноз. За три последних квартала (не считая пока еще официально не авторизованных Центробанком данных о резком развороте тенденции в апреле-мае)произошел чистый отток капитала. Соответственно, замедлилась и динамика денег. Поэтому в дальнейшем, скорее всего, денежный фактор будет действовать в сторону замедления роста цен. Формально, опираясь на упомянутую выше статистическую связь между динамикой денег и потребительскими ценами, можно прогнозировать замедление инфляции до конца года. Темпам расширения денежной массы, наблюдавшимся в течение последнего года, соответствует траектория инфляции, выводящая к концу года на вполне приличную цифру 7% годовых, при условии хотя бы нейтрального влияния мировых продовольственных рынков. Отметим здесь, что резкое снижение инфляции в теории тоже не считается однозначно положительным явлением, поскольку может фиксировать завышенные уровни реальной зарплаты.

Но, разумеется, было бы слишком наивно, опираясь на такую простую связь денежной массы и цен, заключить, что недавний кризис на мировых кредитных рынках уже проделал за денежные власти всю необходимую работу по торможению цен и предпринимаемые "остужающие" меры избыточны. Очевидно, что по мере того, как средний уровень использования ресурсов меняется в течение цикла, должна меняться и эта связь. В восходящей фазе делового цикла должен увеличиваться спрос на деньги, а по мере приближения к потолку производственных возможностей (перегреву) цены растут быстрее, а спрос на деньги снижается. Именно поэтому, собственно, денежное таргетирование в качестве промежуточной цели сегодня нигде и не применяется, мелькнув как эпизод во второй половине 70-х годов прошлого века после отказа от "золотой привязки" доллара и фиксированных курсов, когда центробанки вообще еще не очень представляли, как жить в новых условиях.

Проблема, конечно, в том, насколько правильно мы идентифицируем текущую фазу цикла и, более того, пора ли уже распространять практику контрциклического регулирования на российскую экономику. Ведь не исключено, что у нас пока не классический цикл, а еще не закончившийся процесс адаптации производственной базы, профессионального состава, структуры производства к рыночным условиям (по сути, только после 2004 года эта волна реально началась, до того было обслуживание потребностей сырьевого экспорта плюс точечный внутренне ориентированный рост), требующий много всего – накоплений, вложений, кредитов. Но это отдельный сложный разговор, не будем на него отвлекаться и вернемся к нашей теме.

На самом деле перепады в потоках капитала во многом порождены именно сложившимися особенностямиденежно-курсовогорегулирования. Придерживаясь режима валютной привязки, ЦБ удерживал вполне предсказуемый обменный курс и слабо нивелировал разницу в стоимости привлечения денег с внешнего и внутреннего рынков. Такой денежный режим, по существу, ставил регулятора в роль пассивного наблюдателя самоподдерживающегося кредитного бума и сокращения внутренних частных сбережений. Сочетание низкой стоимости, доступности и практически безрисковости привлечения средств с зарубежных рынков, несмотря на рост спроса на кредит, снижало номинальные ставки, а инфляция, ускорявшаяся в результате роста кредита, еще сильнее снижала реальные ставки и стимулы к сбережению. Справедливости ради отметим, что в аналогичные процессы "импорта" гиперстимулирующей политики ведущих центробанков в 2005-2007 годах оказались втянуты практически все страны из ближайшего окружения России, денежная политика которых основывалась на тех же принципах.

Снижение волатильности потоков капитала частично можно осуществлять и с помощью норматива по привлеченным банкамииз-зарубежа депозитам. Но это,во-первых, довольно грубый инструмент – вряд ли его можно менять чаще, чем раз в квартал, в развитых банковских системах нормы резервирования вообще предпочитают не трогать.Во-вторых, заставляя банки держать 7,5% привлеченных средств на беспроцентных счетах, вы заведомо ставите их в не лучшую конкурентную позицию по отношению к филиалам зарубежных банковских головных контор, если таковые все же (в соответствии с нормами ВТО)когда-нибудьу нас появятся. К тому же резервирование не охватывает небанковские потоки. А вот потенциально волатильный обменный курс может заметно умерить потоки капитала – особенно спекулятивные краткосрочные. Перспектива резкого снижения курса в момент массовой фиксации прибыли и вывода капитала из страны может если не обнулить, то чувствительно уменьшить эту прибыль. И этот риск будет учитываться при ввозе капитала.

Глава ЦБ несколько прояснил техническую сторону нового режима в последний четверг мая, заодно сообщив, что границы коридора для стоимости бивалютной корзины будут расширяться "очень постепенно". Соответственно, очень постепенно ЦБ намерен приближаться и к режиму свободного плавания валютного курса рубля. Пока что подход к определению размеров регулярных интервенций совсем прозаичен и далек от намеков на попадание с их помощью в заданные мишени по инфляции. Объем ежедневных регулярных покупок валюты примерно равен ежедневному объему доходов бюджета, зачисляемому в госфонды. Таким образом, ЦБ пока просто имитирует присутствие Минфина на валютном рынке, найдя, таким образом, компромиссный выход из прошлогоднего препирательства по поводу того, кто – ЦБ или Минфин – должен покупать валюту для этих фондов на рынке.

Окажется ли такая политика достаточной хотя бы для того, чтобы отпугнуть валютных спекулянтов, нацелившихся на извлечение прибыли от инвестирования в рубль в рамках сделок типа carry trade? Пока что можно констатировать только очень небольшое повышение волатильности на валютном рынке. Аналитики инвестбанков полагают, что такой осмотрительный и острожный переход к гибкому курсу не удержит номинальный курс рубля от укрепления к корзине, расходясь только в оценках. Однако дело тут даже не столько в общей тенденции укрепления, которая сама по себе вполне позитивна с точки зрения воздействия на инфляцию, сколько в границах коридора, в которых будет колебаться курс. Пока что вроде бы выходит, что при таком подходе к регулярным интервенциям он расширится не сильно. А значит, переход к новому курсовому режиму сам по себе пока не слишком будет сглаживать колебания потоков капитала и не исключит возможности спекулятивной "атаки на рубль".

Тем не менее, как подчеркнул в заявлении и сам ЦБ, разделив интервенции на две части, он (правда, оставаясь пока что в условиях режима "управляемого плавания" обменного курса) делает шаг к политике инфляционного таргетирования (или политике таргетирования инфляции, ПТИ). Это движение рано или поздно должно привести к отказу от политики управляемого валютного курса, росту значения процентных рычагов и ориентации на целевые показатели инфляции в качестве основных.

Центральные банки при переходе к политике таргетирования инфляции преследуют средне- и долгосрочные цели стабильности и сбалансированности финансовой системы страны. Результаты их действий – при крайнем и на практике мало где применяемом мандате – оцениваются не по уровню безработицы, росту ВВП или состоянию платежного баланса и внешнего долга, а исключительно по темпам инфляции и иным показателям финансовой стабильности. В типичном же случае повышение роли инфляционных целей не означает, что Центральный банк автоматически превращается в "инфляционного маньяка" (inflation nutter, по выражениюМервина Кинга, главы Банка Англии), просто смещаются приоритеты и четко определяются обязанности и полномочия монетарных властей.

Режим использования показателя инфляции в качестве номинального якоря для денежной политики, вообще говоря, не является единственно возможной альтернативой валютной привязке. На практике применялись, или по крайней мере теоретически обосновывались, и другие таргетирующие режимы, в принципе нацеленные на тот же результат: таргетирование денежного агрегата, краткосрочной процентной ставки или номинального ВВП. Сегодня они в чистом виде уже в прошлом, но любопытно, может быть, будет напомнить, почему инфляционное таргетирование в конечном счете победило.

Использование показателей ростакакого-либоденежного агрегата как промежуточной цели политики Центробанкана какое-товремя стало популярным в середине 1970-х годов, заменив собойБреттон-Вудскуюсистему фиксированных курсов с "золотой привязкой" для доллара. Теоретической базой стали модные в то время идеи Фридмана о необходимости поддержания постоянного прироста денежной массы. Конечно, положение, что инфляция в долгосрочном плане невозможна без поддерживающего роста денег (особенно когда речь идет о высокой инфляции), трудно оспорить. Но на практике это правило оказалось неприемлемым и в чистом виде не применялось ни одной из стран, даже формально придерживавшихся этого режима (Германия, Швейцария).

От установленных целей по росту денежной массы заставила отклоняться необходимость поддержания стабильными темпов роста валового внутреннего продукта и валютного курса. Скорость обращения денег и спрос на деньги в краткосрочном плане оказались слишком волатильными, особенно учитывая их подверженность циклическим колебаниям, чтобы можно было использовать цели по денежным агрегатам для достижения хотя бы желаемой инфляции. Особенно быстро связи между ростом денежных агрегатов и другими макроэкономическим показателями стали размываться в 1980-х в результате бурного внедрения финансовых инноваций.

Некоторыми центробанками применялась в 1990-х годах политика таргетирования краткосрочной процентной ставки.В теории в основе этого таргетирующего правила лежит нечто прямо противоположное "денежной конституции" монетаристов: предположение о повышенной волатильности общего уровня процентных ставок по мере изменения совокупного спроса и предложения, а также уровня обменного курса национальной валюты. При таргетировании краткосрочной процентной ставки (обычно это ставка межбанка) предполагается, что регулятор располагает некоей моделью связи между целевой ставкой процента и системой рыночных процентных ставок и есть влияние последних на совокупный спрос и курс. На практике к усилению внимания к непосредственному управлению процентными ставками в период становления "рейганомики" (в 1979-1982 годах) центробанками США и Швейцарии привела возросшая нестабильность этих ставок, пока денежные власти концентрировались на управлении денежной базой.

Опыт оказался довольно удачным, после чего о монетаристских правилах в развитых банковских системах, кажется, уже не вспоминали. К недостаткам фиксации целей непосредственно по процентным ставкам относится слишком размытый механизм передачи влияния процентной ставки на инфляцию, проявляющийся с большой задержкой, а также возможная несогласованность целейденежно-кредитнойи фискальной политики.

В результате изменения теоретической парадигмы в конце 1980-х годов (на смену подрастерявшему популярность монетаризму пришла "новая макроэкономика" с ее представлениями об очевидности целей и твердом следовании им регулятора как главном условии успеха его политики) и возникло инфляционное таргетирование. Главный акцент в нем сделан не на изощренных инструментах и способах достижения целей (на самом деле годится всё), а на четкости формулировки задач (что такое рост цен, понимают все), прогнозируемости влияния действий регулятора на макропоказатели на уровне, непременно понятном и детальном комментировании им принимаемых решений, публичной отчетности ЦБ. Таким образом, это не столько правило для регулятора, сколько общая схема взаимодействия и ответственности регулятора перед объектом, на который он воздействует [11].

Что касается практики применения данного режима, то важен прежде всего сам целевой параметр – индекс цен. С одной стороны, ориентир должен быть понятен экономическим агентам и достаточно представителен, с другой стороны, из него должны исключаться специализированные сектора экономики, а также результаты воздействия на цены единовременных скачков (типа налогов или – в переходных экономиках – администрируемых цен). Все центральные банки, применяющие инфляционное таргетирование, пользуются различными видами индекса потребительских цен, которые исключают определенные непостоянные компоненты, для того чтобы более пристально следить за уровнем базовой инфляции. Однако в этом случае Центральный банк должен объяснить общественности, как рассчитывается индекс цен и как он соотносится с основным индексом потребительских цен. Так, ФРС США ориентируется на индекс инфляции без учета продовольственных и энергетических цен, главное преимущество которого – простота для восприятия.

Стоит отметить еще несколько вещей в связи с политикой инфляционного таргетирования. В условиях открытости для притока капитала таргетирование инфляции неразрывно связано с переходом к режиму гибкого валютного курса. При полном переходе к этой политике регулярные валютные интервенции канут в Лету (то есть, очевидно, покупка в фонды Минфина останется; будет ли проводить ее сам Минфин или ЦБ по его поручению не важно). Обменные курсы рубля будут полностью определяться рынком.

Снижение положительного сальдо торгового баланса РФ может стать основанием для сокращения ежедневного объема плановых валютных интервенций ЦБ.

ЦБ пока не раскрывает все параметры плановых интервенций (внутри плавающего коридора бивалютной корзины), однако председатель Банка России Сергей Игнатьев не исключал, что впоследствии это будет сделано. Вместе с тем в ЦБ в конце мая текущего года подтвердили предположения дилеров о том, что Банк России не проводит плановые интервенции посередине плавающего трехрублевого коридора бивалютной корзины (0,55 доллара и 0,45 евро).

Дилеры и аналитики предполагают, что ЦБ покупает валюту (в рамках плановых интервенций) в интервале одного рубля от нижней границы трехрублевого коридора, продает - в интервале одного рубля от верхней границы, а в центральном интервале в размере один рубль интервенции не проводятся. По их оценке, в настоящее время границы плавающего коридора установлены на уровнях 33,4-36,4 рубля.

Банк России помимо плановых валютных интервенций проводит пассивные интервенции на границах коридора. Максимальный ежедневный объем этих интервенций составляет 700 миллионов долларов: после покупки (продажи) валюты на эту сумму границы коридора автоматически смещаются вниз (вверх) на 5 копеек. Игнатьев ранее сообщал, что, по предварительным оценкам, нетто-покупка (покупка минус продажа) валюты Центробанком на внутреннем рынке в рамках валютных интервенций составила в мае порядка 5 миллиардов долларов.

В апреле ЦБ несколько снизил нетто-покупку валюты, приобретя около 12 миллиардов долларов, в то время как в марте этот показатель составлял примерно 15 миллиардов долларов.

Банк России возобновил с сентября 2009 года нетто-покупку валюты на внутреннем рынке для сдерживания укрепления рубля после нетто-продаж в июле-августе, которые проходили на фоне ослабления российской валюты.

Заключение

Путем проведения валютных интервенций Банк России непосредственно и достаточно эффективно воздействовал на динамику валютного курса рубля и косвенно на инфляцию путем стерилизации излишней денежной массы.

В условиях мирового финансового кризиса валютная интервенция Банка России приводила к снижению официальных валютных резервов, которые более необходимы для государственной поддержки банков и предприятий в форме пакета антикризисных мер.

Сейчас схема пассивных интервенций ЦБ на валютном рынке работает по принципу плавающего коридора шириной в 3 рубля, который движется в соответствии с объемом покупки или продажи валюты Центробанком на внутреннем рынке. При покупке или продаже ЦБР определенной суммы коридор сдвигается вверх или вниз на 5 копеек. То есть дисбаланс между спросом и предложением уходит Центральному банку, тем самым курс движется медленнее. В Основных направлениях единой государственной денежно-кредитной политики на период 2010 и 2011 годов заявлено, что Банк России и правительство намерены в этот период завершить переход к режиму таргетирования инфляции, предполагающему приоритет цели по снижению инфляции. Для такого перехода регулятору потребуется ввести плавающий курс рубля, условия для которого постепенно создаются. Однако, если курс рубля больше не будет, как раньше, служить номинальным якорем денежно-кредитной политики, возникает вопрос: каким образом Банк России намерен регулировать макроэкономические условия? Властям необходимо создавать условия институционального характера, способствовать повышению глубины и ликвидности российского финансового рынка, добиваться роста эффективности процентной политики, совершенствовать управление ликвидностью банковского сектора, развивать межбанковский рынок и макроэкономический анализ. Но, хотя все эти задачи официально декларированы, конкретных шагов для подготовки таргетирования инфляции не предпринимается, а программы перехода не существует.

Между тем работа, в частности, должна вестись по следующим направлениям:

- повышение независимости денежно-кредитной политики в плане самостоятельного назначения целевых ориентиров, которые не должны заимствоваться из планов Министерства финансов или Минэкономразвития и быть реалистичными и достижимыми;

- повышение транспарентности деятельности Банка России (финансовая отчетность Центрального банка, публикация стенограмм и протоколов Совета директоров, Комитета по денежно-кредитной политике и Комитета банковского надзора, обнародование оперативных прогнозов инфляции, ключевых макроэкономических и финансовых индикаторов, а также прогноза ставок Центрального банка, раскрытие экономико-математического инструментария и так далее);

- повышение эффективности денежного рынка (создание централизованного электронного межбанковского кредитного рынка, ликвидация региональных диспропорций и иерархической структуры межбанковского рынка, развитие сегментов рынка с большей срочностью);

- развитие процентной политики (назначение целевых процентных ориентиров, подгонка денежно-кредитного инструментария для их достижения, сужение коридора процентных ставок);

- увеличение ответственности Центрального банка за промахи в достижении целевых ориентиров инфляции (сейчас он не несет никакой ответственности, если его цели остались невыполненными).

Расширение границ коридора колебаний стоимости бивалютной корзины означает постепенное ослабление влияния Банка России на валютный рынок и создание предпосылок для свободного плавания рубля. Однако переход на плавание может состояться, только если денежные власти смогут наладить управление экономикой через денежный рынок.

Список использованных источников

1. Annual Report of Croatian National Bank, 2008

2. Annual Report of European Central Bank, 2007

3. Backstrom U. Currency interventions cannot be ruled out. Inter-Alpha-s Steering Committee speech, 6.14.2001. http://www.riksbank.com/

4. Egertz B. Central Bank Interventions, Communication and Interest Rate Policy in Emerging European Economies. Austrian National Bank Working Paper №134, 2006.

5. Mandeng O. Central Bank Foreign Exchange Market Intervention and Option Contract Specification: The Case of Columbia. IMF Working Paper.135, 2003.

6. Moreno R. Motives for intervention / Foreign exchange market intervention in emerging markets: motives, techniques and implications. BIS Papers №24, 2005. – p.5.

7. Outline of the Bank of Japan's Foreign Exchange Intervention Operations. Bank of Japan, July 2000

8. Основные направления единой государственной денежно-кредитной политики на 2010 год и период 2011 и 2012 годов (утв. ЦБ РФ)

9. Бурлачков, В. Воспроизводство и монетарная сфера / В. Бурлачков // Вопросы экономики, 2009. – № 5

10. Васильева, Е. Краткосрочные процентные ставки и состояния ликвидности денежного рынка в России на фоне мирового финансового рынка / Васильева Е., Пономаренко А., Поршков А. // Вопросы экономики, 2009. – № 8.

11. Журавлёв, С. Курс рубля: якорь или поплавок? / С. Журавлёв // Эксперт, 2008. – №23(612)

12. Лозовик, В.Д. Валютныеинтервенции (европейский опыт) / В.Д. Лозовик // Деньги и кредит, 2004. –№12. – С. 61-66

13. Лозовик, В.Д.Валютные интервенции как эффективный инструмент регулирования валютного рынка / В.Д.Лозовик// Аналитический банковский журнал, 2002. – №11. – С.80

14. Лозовик, В.Д.Операции на открытом рынке как инструмент регулирования валютного рынка / В.Д.Лозовик// Банковское дело, 2004. – №2. – С.24

15. Маневич, В.Е. Монетарный механизм экономического кризиса в России / Маневич В.Е. // Бизнес и банки, 2009. – № 9.

16. Мирончик, Н. Методика оценки эффективности валютных интервенций / Мирончик Н. // Банковский вестник национального Банка Белоруссии, 2006. – № 334

17. Моисеев, С.Р. Анализ эффективности валютных интервенций Банка России / С. Моисеев // Банковское дело, 2000. – №11.

18. Моисеев, С.Р. Валютные интервенции Центрального банка. Анализ операций Банка России / Моисеев С., Пантина И., Сарнычева М., Уткина Н. // Банки и деловой мир, 2009. – №3,4

19. Моисеев, С.Р. Валютные интервенции Центрального банка: обзор теории и практики / Моисеев С., Шилов В., Касимова Д., Кузьмин М. // Аналитический банковский журнал, 2009. – №1(164). – С. 48-55

20. Моисеев, С.Р. Свет и тени валютной интервенции / С.Р. Моисеев // Всё о финансовых рынках, 2001. – №11(25)

21. Рамазанов, С.А. Оценка эффективности валютных интервенций при использовании в качестве операционного ориентира бивалютной корзины / С.А. Рамазанов // Финансы и кредит, 2010. – №8

Приложение А. Классификация целей валютных интервенций

Таблица А1 - Классификация целей валютных интервенций

| Цели интервенций | Цели денежно-кредитной политики | ||