| Похожие рефераты | Скачать .docx |

Реферат: Основы банковского дела

Министерство финансов Российской Федерации

Бузулукский финансово-экономический колледж

Учебно-практическое пособие

по дисциплине

«ОСНОВЫ БАНКОВСКОГО ДЕЛА»

для студентов III курса

специальностей:

0603 «Финансы», 0606 «Страхование»

Бузулук

2004

Рецензенты:

- Терякова Г.Н. – преподаватель кафедры кредитных дисциплин Бузулукского гуманитарно-технологического института (филиала) Оренбургского государственного университета;

- Куделина Т.Ю. - преподаватель Бузулукского финансово-экономического колледжа кафедры кредитных и страховых дисциплин.

Составитель: Чугунова Т.А. - преподаватель Бузулукского финансово-экономического колледжа

Учебно-практическое пособие рассмотрено на заседании кафедры кредитных и страховых дисциплин. Протокол № 9 от 20.05.2004 года.

Зав. кафедрой кредитных и страховых дисциплин: Чугунова Т.А.

Содержание

Введение

Тема 1. История возникновения и развития банков

Тема 2. Современная банковская система. Виды банковских учреждений

2.1 Понятие, сущность кредитной системы, ее структура

2.2 Этапы формирования современной банковской системы

2.3 Особенности построения банковских систем в странах с развитой

рыночной экономикой

Тема 3. Основы организации и деятельности центральных банков

3.1 Организационно-правовые и национальные особенности

центральных банков

3.2 Цели и правовые основы деятельности Банка России

3.3 Организационная структура Центрального Банка России

3.4 Функции и операции Банка России

3.5 Денежно-кредитная политика Банка России

3.6 Инструменты и методы денежно-кредитной политики

Тема 4. Организация деятельности коммерческих банков. Банковские

операции и услуги

4.1 Понятие, классификация коммерческих банков.

Их организационная, правовая и управленческая структура

4.2 Основные задачи и функции коммерческих банков

4.3 Порядок создания банка, прекращение его деятельности

4.4 Понятие банковских услуг, банковских операций, классификация

банковских операций. Традиционные и нетрадиционные

банковские операции

4.5 Понятие пассивных и активных операций банка, их классификация 40

4.6 Уставный капитал, прочие фонды банка

4.7 Виды и режимы депозитных счетов, открываемых банками

клиентам

4.8 Виды счетов, открываемых в банке для юридических лиц

4.9 Порядок открытия расчетных счетов юридических лиц

4.10 Порядок ведения расчетных счетов юридических лиц. Выдача выписок с расчетных счетов

4.11 Налично-денежный оборот: сфера применения, принципы управления

4.12 Порядок ведения кассовых операций

4.13 Основные принципы организации безналичных расчетов, их классификация

4.14 Виды расчетных документов, основные требования к их заполнению

4.15 Общая характеристика различных форм безналичных расчетов

4.16 Виды векселей. Вексельное обращение, основные понятия вексельного обращения

4.17 Виды банковских операций с коммерческими векселями

4.18 Финансовые векселя. Использование их для расчетов

(услуги). Вексельный кредит

4.19 Кредитные операции банков. Объекты, субъекты, принципы

кредитования. Кредитная политика

4.20 Классификация кредитных сделок

4.21 Виды ссудных счетов

4.22 Этапы кредитования

4.23 Содержание кредитного договора. Обеспечение возвратности

кредита

4.24 Порядок погашения кредита

4.25 Лизинг

4.26 Факторинговые операции

4.27 Операции банков с ценными бумагами

4.28 Операции банков с государственными ценными бумагами

4.29 Организация и правовое регулирование валютных операций банков. Основные виды валютных операций

4.30 Операции по купле-продаже валюты

4.31 Операции по вкладам населения

4.32 Потребительские кредиты

Тема 6. Основы банковского менеджмента

6.1 Специфика банковского менеджмента

6.2 Цели, задачи и подходы к управлению капиталом банка, пассивами

и активами, ликвидностью, банковскими рисками

6.3 Особенности маркетинга в банковском деле

Тема 7. Организация банковского надзора

7.1 Организация банковского надзора за деятельностью кредитных организаций

7.2 Понятие и содержание банковского аудита

Тема 8. Информатизация банковского дела

Толковый словарь

Использованная литература

Приложения

Тестовые задания

Введение

Банки являются центром финансово-кредитной системы. Устойчивость финансово-кредитной системы – важнейшее условие развития экономики. Процесс рыночных преобразований начался именно с реформирования банковской системы и к настоящему времени в этом направлении достигнуты определенные положительные результаты.

Однако противоречия макроэкономического характера и недостаток опыта работы в новых условиях создают банкам и всем финансово-кредитным органам и хозяйствующим субъектам серьезные проблемы, поэтому одним из факторов преодоления существующих трудностей является наличие достаточно квалифицированных специалистов-финансистов, а также современного уровня общей финансовой культуры всех экономических субъектов.

Изучение курса «Основы банковского дела» должно обогатить студентов базовыми теоретическими знаниями и некоторыми практическими навыками.

Главной целью настоящего пособия является предоставление преподавателям и студентам основных направлений изучения данной дисциплины, представленных в виде кратких опорных конспектов, тезисов в разрезе тем и вопросов.

В связи с небольшим количеством часов, отведенных на изучение данной дисциплины, но достаточно объемной программой преподавателям рекомендуется применять различные методы изучения материала: самостоятельная работа студентов в форме написания рефератов, докладов на занятиях кружков, дополнительные занятия, лекционные занятия, контроль знаний в виде программированных опросов, тестовых заданий и т.д.

Основываясь на учебно-практическое пособие, при проведении лекций следует использовать дополнительный материал, приводить цифровой, аналитический материал по мере возможности.

В пособии очень коротко изложен материал по темам «Основы организации менеджмента и маркетинга», «Организация банковского надзора и аудита». По теме «Основы организации учета в банках» специально материал не выделен, т.к. отдельные вопросы учета затронуты в теме: «Депозитные и кредитные операции банков». Материалы по темам №1 и №8 выносятся на самостоятельное изучение.

По мнению автора при данном объеме учебного времени изучить материал в полном объеме рекомендуемой программы можно только с применением интенсивного самостоятельного изучения.

В учебно-практическом пособии сделан упор больше на материал необходимый для практической деятельности финансистов (с точки зрения автора) и их дальнейшего обучения в высших учебных заведениях.

В итоге овладения курсом «Основы банковского дела» студенты должны:

иметь представление о:

- структуре банковской системы, этапах ее формирования;

- организационно-правовых особенностях, функциях Центрального банка России;

- инструментах и методах денежно-кредитной политики;

- основных задачах и функциях коммерческих банков;

- сущности, понятии пассивных и активных операций банка;

- порядке проведения депозитной, кредитной политики коммерческих банков.

б) должны уметь:

- использовать теоретические знания для анализа макроэкономической ситуации;

- разбираться в банковском законодательстве;

- оформить основные банковские документы.

Изучение курса «Основы банковского дела» базируется на знаниях, полученных при изучении таких дисциплин как «Экономика организации (предприятия)», «Финансы и кредит», «Теория экономического анализа», «Бухгалтерский учет» и других.

Тема 1. История возникновения и развития банков

Данная тема выносится на самостоятельное изучение согласно следующего плана:

1. Экономические предпосылки и основы возникновения банков и банковского дела.

2. Возникновение и развитие английской банковской системы – как классической банковской системы.

3. Создание Центральных банков, особенности их возникновения, усиление позиции центральных банков.

4. Из истории Центрального банка России.

5. Особенности зарождения банков в отдельных странах Европы.

6. Банковская система Царской России.

7. Первые шаги создания банковской системы в послереволюционный период, годы НЭПа.

8. Банковское дело России в предвоенный период.

9. Развитие банковского дела в послевоенный период.

10. Реформа банковской системы (1987-90 гг.)

Рекомендуемая литература:

Банковская система России: Настольная книга банкира. Книга 1. – М.: ДеКА. –1995.

Деньги, кредит, банки. Под ред. профессора, академика Е.Ф.Жукова, - М.:Юнити. –2003.-С. 466-566.

Деньги, кредит, банки. Под ред. профессора О.И Лаврушина. –М.: Финансы и статистика. – 1998. -С. 305-304, 363-377.

Банки и банковские операции в России. Под редакцией В.И. Букато. – М.: Финансы и статистика. – 2001. -С. 5-58.

Банковское дело. Под редакцией А.И.Тавасиева. –М.:ЮНИТИ, изд. «Единство». -2002. -С. 27-29.

Банки и банковские операции в России. Под ред. Л.И. Букато. М.: Финансы и статистика. – 2001. -С. 5-58.

Журналы: «Деньги и кредит», «Банковское дело», «Финансы и кредит», «Финансы».

Другие источники по усмотрению преподавателя и студентов.

Формы контроля: написание рефератов, творческих работ, заслушивание докладов на уроке, на занятиях кружка.

Тема 2. Современная банковская система. Виды банковских учреждений

2.1 Понятие, сущность кредитной системы, ее структура

Кредитная система – это совокупность различных кредитно-финансовых институтов, действующих на финансовом рынке.

Кредитная система

Кредитная система

|

||||

Банки |

II уровень |

Небанковские кредитные организации | ||||

Специализированные кредитно-финансовые институты |

Почтово – сберегательные |

|||||

| I | Эмиссионные | |||||

вень |

Банк России Региональные учреждения ЦБ |

• инвестиционные фонды • пенсионные фонды • лизинговые компании • факторинговые • ломбарды • кредитные товарищества и союзы • страховые общества • расчетные (клиринговые) центры • биржи • и др. |

||||

II уро- вень |

Неэмиссионные банки |

|||||

|

Схема 2.1 Структура современной кредитной системы России

Созданию современной кредитной системы Российской Федерации предшествовал длительный исторический период, который определялся социально-экономическими условиями развития нашей страны.

Структура современной кредитной системы России представлена на схеме 2.1.

Как видно на схеме кредитная система состоит из банковской системы и небанковских финансово-кредитных институтов.

Банк по отношению к небанковским финансово-кредитным институтам основное звено финансового рынка, т.к. именно банки единственные организации способные реализовать в своей деятельности полный набор рыночных денежных отношений (операций), они являются активными участниками и рынка ценных бумаг, и рынка кредитов, и валютного рынка, и рынка драгоценных металлов. Прочие кредитные организации остаются узко специализированными, т.е. каждая такая организация действует на крайне ограниченном числе сегментов финансового рынка, т.е. выполняет отдельные банковские операции, предусмотренные законом.

Банк – особый кредитный институт, который имеет исключительное право совершать все банковские операции, специализирующийся на аккумулировании денежных средств и размещении их от своего имени с целью извлечения прибыли.

Основное назначение банка – посредничество в перемещении денежных средств от кредитора к заемщику и в платежах.

Банки с государственным участием – это банки, в капитале которых участвуют организации, представляющие государство. Банк России в настоящее время владеет контрольными пакетами акции Сбербанка России, Внешторгбанка и росзагранбанков. Российский фонд федерального имущества имеет контрольные пакеты акций Российского банка развития и Росэксимбанка. Контрольные пакеты акций девятнадцати кредитных организаций принадлежат органам исполнительной власти (например, Внешэкономбанк, Россельхозбанк, Всероссийский банк развития регионов и др.)

Сберегательный банк Российской Федерации занимает лидирующие позиции практически по всем показателям банковской деятельности. На его долю приходится около 18% совокупного капитала российских банков.

Небанковская кредитная организация – это кредитная организация, имеющая право осуществлять отдельные банковские операции, предусмотренные законом (согласно лицензии ЦБ РФ), в частности, имеют право привлекать денежные средства юридических лиц во вклады (на определенный срок), размещать их от своего имени и за свой счет, покупать и продавать иностранную валюту в безналичной форме и другие операции.

При любой лицензии небанковские финансово-кредитные организации не имеют право:

- привлекать денежные средства физических лиц во вклады, и юридических лиц – во вклады до востребования;

- открывать и вести банковские счета;

- осуществлять расчеты по поручению физических и юридических лиц;

- осуществлять куплю-продажу наличной иностранной валюты;

- привлекать во вклады и размещать драгоценные металлы;

- открывать филиалы и создавать дочерние организации за рубежом.

2.2 Этапы формирования современной банковской системы

Современная банковская система берет свое начало с конца 80-х годов. Начало реформы (I этап) командно-административной системы в банковском секторе экономики относится к 1987 году, когда Правительственным постановлением Госбанк СССР (ГБ) лишился своих монопольных функций:

- он отстранялся от работы с клиентурой – госпредприятиями они передавались специализированным банкам;

- для проведения расчетных, кредитных операций было создано 5 государственных специализированных банков:

- Внешторгбанк СССР;

- Промстройбанк СССР;

- Агропромбанк СССР;

- Жилсоцбанк СССР;

- Сберегательный банк СССР.

Общее руководство осуществлял консультативный Совет банков во главе с председателем правления ГБ СССР.

Центральное место в кредитной системе должен был занять Государственный банк СССР – как эмиссионный центр страны, координатор деятельности специализированных банков, организатор денежно-кредитного регулирования.

Главной целью преобразования было стремление приблизить банки к интересам хозяйства.

Но данная реорганизация не могла коренным образом изменить ситуацию, поскольку не совсем отвечала требованиям времени.

В какой то степени усилилась связь банков с хозяйством, но это больше носило административно-командный характер, сохранялся административный метод распределения кредитных ресурсов.

Объективно был необходим второй этап банковской реформы, направленный на комплексную реконструкцию системы экономических отношений в области кредита. Он был начат в 1988 г. созданием первых коммерческих банков. Основной задачей этого этапа являлось создание четко организованных рыночных структур, которые бы обеспечили условия для развития конкуренции и предприимчивости в сфере движения финансовых ресурсов. Коммерческие банки, цель которых получать прибыль, должны были быть гибкими во взаимоотношениях с клиентами, развивать деловую конкуренцию в борьбе за клиента, что должно способствовать развитию рынка услуг и улучшению их качества.

В ходе второго этапа банковской реформы в России практически сформировалась двухуровневая банковская система:

Iуровень – Центральный Банк Российской Федерации;

II уровень – коммерческие банки и другие финансово-кредитные учреждения, осуществляющие отдельные банковские операции.

Если рассматривать второй уровень банковской системы, то он представлен широкой сетью коммерческих банков, обеспечивающих кредитно-расчетное обслуживание субъектов хозяйственной жизни, и филиалами иностранных банков, в том числе их представительствами.

В кредитной системе в институциональном плане можно выделить также холдинги, союзы, ассоциации, группы и иные объединения банков.

В РФ крупнейшей является Ассоциация российских банков (АРБ).

Период с 1991-1995 г. – характеризуется банковским бумом и перекачиванием всех национальных ресурсов в банковский сектор, к началу 1995 г. в стране насчитывалось около 2500 банков, однако:

- большинство банков были маломощные;

- профессионализм сотрудников был не высокий;

- многие банки были заинтересованы в привлечении средств любыми способами, а поэтому растет число правонарушений в банковской сфере;

- наблюдались высокие темпы роста инфляции, продолжительный и глубокий спад общественного производства;

- банковское законодательство было не совершенным.

Указанные и другие причины привели к тому, что этот сложный период становления банковской системы рыночного типа завершился первым банковским кризисом в 1995 г. Официально он был классифицирован ЦБ РФ не как системный кризис, а как «временная проблема ликвидности ряда банков».

В ходе конкурентной борьбы сформировалась банковская элита, включающая примерно два десятка банков. Не надежные банки стали лишаться лицензий, процесс образования новых банков резко замедляется, к началу 1998 г. их уже снизилось до 1675.

Начинается этап трансформации банковской системы (с 1995 года). Однако в августе 1998 года банки, как и вся финансовая система России, потерпели крушение, причиной которого в первую очередь, была остановка правительством России операций с государственными ценными бумагами. Замороженными оказались примерно 16% всех совокупных активов банков, т.к. к тому времени вложения банков в государственные ценные бумаги росли значительно быстрее, чем выдача кредитов (большие ставки дохода привлекали банки).

Кризис в первую очередь коснулся крупных системообразующих банков.

С сентября 1998 года начался для банков период реструктуризации.

Банк России определил пути реструктуризации коммерческих банков разделив все банки на четыре группы:

К первой группе были отнесены все финансово стабильные банки (включая и те банки, которые испытывают определенные трудности), данные банки могли рассчитывать на помощь ЦБ РФ (и помощь была в виде стабилизирующих кредитов).

Ко второй группе относились банки, имеющие высокое экономическое и социальное значение для регионов – они должны были стать «опорными в системе региональных банков».

В третью группу вошли банки, которые целесообразнее было закрывать (высокие издержки) этим должен заниматься ЦБ РФ совместно с организованным Агентством по реструктуризации кредитных организаций (АРКО).

В четвертую группу входили банки, которые самостоятельно должны были восстанавливать свою деятельность.

Следует отметить, что 70 действующих банков (или более 1 тыс.) и в период кризиса и после кризиса были стабильными; т.к. они:

- разумно вкладывали средства в государственные ценные бумаги;

- не участвовали в доходных «прокручиваниях» бюджетных денег;

- не увлекались играми на межбанковском рынке, фондовом, валютных рынках;

- больше занимались кредитованием реального сектора экономики.

Укрепление банковской системы и было одной из основных целей ЦБ РФ в послекризисный, да и современный периоды.

Работа по реструктуризации банков, полному восстановлению банковской системы не закончена, активно продолжается.

2.3 Особенности построения банковских систем в странах с

развитой рыночной экономикой

Современная кредитная система, которая является основным элементом рынка ссудных капиталов, состоит из следующих основных институциональных звеньев, или ярусов:

I. Центральный банк, государственные и полугосударственные банки.

II. Банковский сектор:

· коммерческие банки;

· сберегательные банки;

· инвестиционные банки;

· ипотечные банки;

· специализированные торговые банки, банкирские дома.

III. Страховой сектор:

· страховые компании;

· пенсионные фонды.

IV. Специализированные небанковские кредитно-финансовые институты:

· инвестиционные компании,

· финансовые компании,

· благотворительные фонды,

· трастовые отделы коммерческих банков,

· ссудо-сберегательные ассоциации,

· кредитные союзы.

Такая схема является типичной для большинства промышленно развитых стран - в основном для США, государств Западной Европы, Японии. Ее обычно называют четырехъярусной или трехъярусной (в ряде случаев страховой сектор объединяют с четвертым ярусом, который войдет под общим названием специализированных небанковских кредитно-финансовых учреждений).

Однако по степени развитости тех или иных звеньев отдельные страны существенно отличаются друг от друга. Наиболее развита кредитная система США. Поэтому на нее ориентировались все промышленно развитые страны Запада при формировании кредитной системы в послевоенный период.

В кредитной системе стран Западной Европы получили широкое развитие банковский и страховой секторы и в меньшей степени - специализированный сектор в виде инвестиционных и финансовых компаний, трастовых отделов, благотворительных фондов. Здесь сформировалась широкая сеть полугосударственных или государственных кредитных институтов, включая коммерческие и сберегательные банки, страховые компании и др. (Франция, Италия, Испания, Скандинавские страны).

Кредитная система стран Западной Европы по своей структуре приближается к кредитной системе США, однако каждая страна имеет свои особенности. Так, в Германии банковский сектор базируется в основном на коммерческих, сберегательных и ипотечных банках. Причем в отличие от других стран институт ипотечных банков здесь (хотя и действует как анахронизм XIX в.) очень развит и занимает большой удельный вес в кредитной системе и на рынке ссудных капиталов. В то же время система инвестиционных банков в Германии менее развита, чем в США, Англии, Канаде. Это объясняется отчасти тем, что ее коммерческие банки выполняют функции инвестиционных.

Для Франции характерно разделение банковского звена в основном на депозитные (коммерческие) банки, деловые банки, выполняющие функции инвестиционных, и сберегательные.

Современная кредитная система Японии сформировалась в послевоенный период в основном по американскому образцу и имеет трехъярусную систему: центральный банк, банковский и специализированный секторы. Наиболее развит банковский сектор, базирующийся на городских (коммерческих) и сберегательных банках. В последние годы действуют также инвестиционные банки. В секторе специализированных кредитно-финансовых институтов широкое распространение получили лишь страховые и инвестиционные компании. Данный сектор кредитной системы Японии менее развит, чем в США, Англии и Канаде, и приближается к аналогичным секторам Германии, Франции, Италии.

Отставание в развитии секторов специализированных институтов стран Западной Европы и Японии, по сравнению с США, Англией, Канадой, объясняется рядом причин: национальными традициями развития кредитных систем, более низким уровнем доходов населения, меньшей развитостью рынка ценных бумаг, организацией государственного регулирования кредитной системы.

Кредитные системы развивающихся стран в целом, за редким исключением, развиты слабо (в основном это кредитные системы в развивающихся странах Африки, структуры которых ориентированы на кредитные системы бывших стран-метрополий - Англии, Франции, Португалии). В большинстве этих стран существует двухъярусная система, представленная национальным центральным банком и системой коммерческих банков. На более высоком уровне находятся кредитные системы стран Азии и Латинской Америки. Особо следует выделить ряд азиатских стран: Южную Корею, Сингапур, Гонконг, Таиланд и Индонезию, Индию, Пакистан, кредитные системы которых довольно развиты, так как имеют трехъярусную структуру и приближаются по своему уровню к кредитным системам стран Западной Европы.

Трехъярусные кредитные системы имеет и ряд стран Латинской Америки - Мексика, Бразилия, Венесуэла, Аргентина, Перу, где помимо центрального банка и банковского сектора функционирует сектор специализированных небанковских кредитно-финансовых институтов.

Вопросы для самоконтроля по темам 1, 2

1. Каковы формы зарождения банковской деятельности?

2. Какие характерные для банков операции осуществлялись в древних цивилизациях?

3. Какие основные денежные операции характерны для процесса развития банков?

4. Проанализируйте особенности современной кредитной системы.

5. Дайте структуру современной кредитной системы.

6. Назовите 1 и 2-ой уровни банковской системы.

7. Какие банки можно отнести к банкам с государственным участием?

8. Итого 1 этапа формирования современной банковской системы?

9. Результат второго этапа формирования современной банковской системы.

10. Назовите особенности построения банковских систем в США, Западной Европе, Японии.

Тема 3. Основы организации и деятельности центральных банков

3.1 Организационно-правовые и национальные особенности

центральных банков

Во всех промышленно развитых странах в настоящее время сложилась и функционирует двухуровневая банковская система, главным звеном ее является центральный банк.

Выделение из общего ряда банков одного из них на роль центрального означало как раз начало формирования в соответствующей стране двухуровневой системы.

Первые центральные банки возникли более 300 лет назад: в Швеции – 1668 г. – Риксбанк, считающийся одним из старейших;

Банк Англии основан в 1694 году, он стал первым акционерным коммерческим банком, положившим начало новому этапу развития системы кредитования.

В середине XIX- начале XX в. были образованы Центральные банки и других стран, например, в Финляндии – в 1811 г.; Франции – 1800 г.; Германии – 1875 г.; Японии – 1882 г.; Федеральная Резервная система США – 1913 г.

В России государственный банк был учрежден в 1860 году.

Историческая справка:

1860 г. – Императором Александром II был подписан указ о создании Госбанка Российской Империи.

1921 г. – образован государственный банк РСФСР, который в 1923 г. преобразован в Госбанк СССР.

1987 г. – реорганизация системы Госбанка СССР, на его базе создание специализированных банков с передачей им функций кредитования и расчетно-кассового обслуживания клиентов.

2 декабря 1990 г. – принят Закон «О Центральном банке РСФСР (Банке России)».

1991 г. – на ЦБ РФ возложены функции Госбанка СССР.

Постепенный переход банкнотной эмиссии к наиболее крупному банку привел к законодательному закреплению за ними монопольного права на эмиссию денежных знаков, они стали называться эмиссионными, а затем или центральными, или национальными, или народными, или резервными. Само название отражает роль центрального банка в системе любой страны, центральный банк это ключевое звено всей кредитной системы. В современных условиях в большинстве стран центральные банки являются государственными, даже если формально они не принадлежат государству.

Основным законом, регулирующим деятельность национальных банков различных стран, является (как правило) закон о Центральном банке страны.

Центральные банки всех стран обладают определенной независимостью от исполнительных органов, хотя с другой стороны эта независимость носит относительный характер, так как его экономическая политика определяется основными направлениями макроэкономического курса правительства.

Какие бы конкретные функции не возлагались на центральные банки различных стран основная цель их деятельности в развитии рыночной экономики выражается в поддержании денежно-кредитной и валютной стабилизации в целях экономического роста.

Примечание:

По данному вопросу, как результат самостоятельной работы студентов предлагается написание рефератов на темы:

1. Общая характеристика Центральных банков.

2. Задачи и функции Центральных банков.

3. Центральный банк РФ (Банк России): история, становление.

4. Центральный банк Франции (Банк Франции).

5. Центральный банк Англии (Банк Англии).

6. Центральный банк Германии.

7. Центральный банк Японии.

8. Центральный банк Канады.

9. Центральный банк Италии.

Рекомендуемая литература:

1. Жуков Е.Ф. Деньги, кредит, банки.– М.:ЮНИТИ. – 2003. -С. 466-566.

2. Основы банковского дела. Под ред. О.Г. Семенюта. -Ростов-на-Дону: Феникс. -2001. -С. 183-189.

3. Жуков Е.Ф. Общая теория денег и кредита.–М.:Банки и биржи. –2003. –С.158-165.

4. Белоглазова Г.Н., Кровелецкая Г.П.. Банковское дело. –М.: Финансы и статистика. –2003. -С 29-35.

3.2 Правовые основы и цели деятельности Банка России

Банк России (или Центральный Банк РФ) является главным банком страны – «Банк банков». В своей деятельности он руководствуется Конституцией РФ, Гражданским кодексом РФ, Федеральным законом «О Центральном Банке Российской Федерации (Банке России)» от 10 июля 2002 г. № 86-ФЗ.

Правовой статус Банка России (ЦБ РФ):

1) Банк России является юридическим лицом.

2) Функционирует на основе принципа независимости, т.е. не входит в структуру федеральных органов государственной власти.

3) Государство не отвечает по обязательствам Банка России, а Банк России по обязательствам государства.

4) Органы власти всех уровней не имеют права вмешиваться в деятельность ЦБ РФ;

5) ЦБ РФ подотчетен Государственной Думе.

6) ЦБ РФ – особый институт, обладающий исключительным правом денежной эмиссии и организации денежного обращения;

7) Уставный капитал (3 млрд. руб. с 1.03.2003 г.) и иное имущество Банка является федеральной собственностью;

8) Банк России обладает финансовой независимостью, т.е. осуществляет свой расходы за счет собственных доходов.

Основные цели деятельности Банка России

1) Укрепление покупательной способности и курса рубля по отношению к иностранной валюте. Для достижения этой цели Банк России выполняет следующие функции:

- во взаимодействии с правительством разрабатывает и проводит государственную денежно-кредитную политику;

- осуществляет валютное регулирование, включая операции по покупке-продаже иностранной валюты; определяет порядок расчетов с иностранными государствами;

- организует и осуществляет валютный контроль;

- принимает участие в разработке прогноза платежного баланса;

- производит анализ состояния и прогнозирования развития экономики РФ.

2) Развитие и укрепление банковской системы страны. Для выполнения этой задачи Закон возлагает на Банк России следующие основные функции:

- осуществление государственной регистрации кредитных организаций (выдача и отзыв лицензий);

- надзор за деятельностью кредитных организаций;

- установление правил проведения банковских операций, бухгалтерского учета и отчетности для банковской системы.

3) Обеспечение эффективного и бесперебойного функционирования системы расчетов. Основными функциями, направленными на ее достижение являются:

- установление правил осуществления расчетов РФ;

- монопольное осуществление эмиссии наличных денег и организация их обращения;

Таким образом, цели и задачи, поставленные перед ЦБ РФ реализуются через их функции и операции.

3.3 Организационная структура Банка России

Структура Центрального Банка РФ построена таким образом, чтобы обеспечить выполнение возложенных на него функций с учетом государственного устройства России.

Российская Федерация состоит из республик, краев, областей, городов федерального значения, автономных областей и автономных округов. На территории каждого субъекта функционирует соответствующее учреждение Банка России, но в целом банк представляет собой строго централизованную систему управления:

- центральный аппарат ЦБ (22 департамента);

- территориальные учреждения ЦБ, в т.ч. национальные банки республик;

- расчетно-кассовые центры (РКЦ);

- вычислительные центры;

- полевые учреждения (организуются для обслуживания воинских частей);

- учебные заведения.

По решению Совета директоров ЦБ РФ территориальные учреждения могут образовываться по экономическим районам, объединяющим территории нескольких субъектов РФ (в настоящее время это и осуществлено). Территориальные органы ЦБ не являются юридическими лицами, их права ограничены инструкциями и указаниями, едиными для всей России.

Высшим органом ЦБ РФ является Совет директоров, в его состав входят Председатель Банка России и 12 членов. Возглавляет Совет Председатель ЦБ РФ, который назначается Государственной Думой сроком на 4 года по представлению Президента России. Члены Совета директоров назначаются на должность по представлению Председателя ЦБ также на 4 года, они работают в ЦБ РФ на постоянной основе Члены Совета не могут быть депутатами Государственной Думы, членами Совета Федерации, других законодательных и представительных органов, членами правительства.

Основными функциями Совета директоров являются:

а) разработка и обеспечение выполнения основных направлений единой государственной денежно-кредитной политики;

б) рассмотрение и утверждение сметы расходов ЦБ на отчетный год;

в) определение и утверждение структуры ЦБ РФ и его подразделений, порядка своей работы;

г) назначение главного аудитора ЦБ РФ;

д) принятие решения:

- о создании и ликвидации учреждений ЦБ РФ;

- о величине обязательных резервных требований, обязательных нормативов, учетной ставки ЦБ РФ;

- о выпуске и изъятии банкнот и монет из обращения;

- и другие.

Для координации работы Банка с другими органами, совершенствования денежно-кредитной системы при Совете директоров создан Национальный банковский совет. В его состав входят 15 членов, в т.ч. два представителя от Совета Федерации РФ, по 3 представителя от Президента РФ и Правительства РФ, а также министр Финансов РФ и министр экономики РФ. Остальные его члены назначаются Государственной Думой по представлению Председателя ЦБ РФ, который и возглавляет Национальный совет.

ЦБ РФ имеет уставный капитал, который служит обеспечением его обязательств, за счет прибыли он может создавать фонды различного назначения, резервы. Нормативы отчислений прибыли в эти фонды и порядок их расходования определяются Советом директоров.

До завершения отчетного года Государственная Дума принимает решение об аудите годового отчета ЦБ и назначает аудиторскую фирму, имеющую лицензию на осуществление банковского аудита на территории РФ.

ЦБ РФ подотчетен Государственной Думе. Председатель ЦБ ежегодно, не позднее 15 мая, представляет отчет за прошедший год на рассмотрение и утверждение в Государственную Думу.

По результатам рассмотрения годового отчета в Государственной Думе дается заключение, которое вместе с годовым отчетом направляется Правительству и Президенту.

Внутренний аудит ЦБ РФ осуществляется службой главного аудита, непосредственно подчиненной Председателю ЦБ РФ.

ЦБ РФ ежемесячно публикует свой баланс и данные о денежном обращении («Вестник Банка России», «Бюллетень банковской статистики», «Деньги и кредит» и другие издания).

3.4 Функции и операции Банка России

Банк России выполняет следующие функции:

1) во взаимодействии с Правительством Российской Федерации разрабатывает и проводит единую государственную денежно - кредитную политику;

2) монопольно осуществляет эмиссию наличных денег и организует наличное денежное обращение;

3) является кредитором последней инстанции для кредитных организаций, организует систему их рефинансирования;

4) устанавливает правила осуществления расчетов в Российской Федерации;

5) устанавливает правила проведения банковских операций;

6) осуществляет обслуживание счетов бюджетов всех уровней бюджетной системы Российской Федерации, если иное не установлено федеральными законами, посредством проведения расчетов по поручению уполномоченных органов исполнительной власти и государственных внебюджетных фондов, на которые возлагаются организация исполнения и исполнение бюджетов;

7) осуществляет эффективное управление золотовалютными резервами Банка России;

8) принимает решение о государственной регистрации кредитных организаций, выдает кредитным организациям лицензии на осуществление банковских операций, приостанавливает их действие и отзывает их;

9) осуществляет надзор за деятельностью кредитных организаций и банковских групп (далее - банковский надзор);

10) регистрирует эмиссию ценных бумаг кредитными организациями в соответствии с федеральными законами;

11) осуществляет самостоятельно или по поручению Правительства Российской Федерации все виды банковских операций и иных сделок, необходимых для выполнения функций Банка России;

12) организует и осуществляет валютное регулирование и валютный контроль в соответствии с законодательством Российской Федерации;

13) определяет порядок осуществления расчетов с международными организациями, иностранными государствами, а также с юридическими и физическими лицами;

14) устанавливает правила бухгалтерского учета и отчетности для банковской системы Российской Федерации;

15) устанавливает и публикует официальные курсы иностранных валют по отношению к рублю;

16) принимает участие в разработке прогноза платежного баланса Российской Федерации и организует составление платежного баланса Российской Федерации;

17) устанавливает порядок и условия осуществления валютными биржами деятельности по организации проведения операций по покупке и продаже иностранной валюты, осуществляет выдачу, приостановление и отзыв разрешений валютным биржам на организацию проведения операций по покупке и продаже иностранной валюты;

18) проводит анализ и прогнозирование состояния экономики Российской Федерации в целом и по регионам, прежде всего денежно - кредитных, валютно-финансовых и ценовых отношений, публикует соответствующие материалы и статистические данные;

19) осуществляет иные функции в соответствии с федеральными законами.

Банк России имеет право осуществлять следующие банковские операции и сделки с российскими и иностранными кредитными организациями, Правительством Российской Федерации для достижения целей, предусмотренных настоящим Федеральным законом:

1) предоставлять кредиты на срок не более одного года под обеспечение ценными бумагами и другими активами, если иное не установлено федеральным законом о федеральном бюджете;

2) покупать и продавать государственные ценные бумаги на открытом рынке;

3) покупать и продавать облигации, эмитированные Банком России, и депозитные сертификаты;

4) покупать и продавать иностранную валюту, а также платежные документы и обязательства, номинированные в иностранной валюте, выставленные российскими и иностранными кредитными организациями;

5) покупать, хранить, продавать драгоценные металлы и иные виды валютных ценностей;

6) проводить расчетные, кассовые и депозитные операции, принимать на хранение и в управление ценные бумаги и другие активы;

7) выдавать поручительства и банковские гарантии;

8) осуществлять операции с финансовыми инструментами, используемыми для управления финансовыми рисками;

9) открывать счета в российских и иностранных кредитных организациях на территории Российской Федерации и территориях иностранных государств;

10) выставлять чеки и векселя в любой валюте;

11) осуществлять другие банковские операции и сделки от своего имени в соответствии с обычаями делового оборота, принятыми в международной банковской практике.

Банк России вправе осуществлять банковские операции и сделки на комиссионной основе, за исключением случаев, предусмотренных федеральными законами.

3.5 Денежно-кредитная политика Банка России

Денежно-кредитная политика ЦБ РФ является составной частью государственного регулирования экономики.

Основные цели ее проведения:

- достижение финансовой стабилизации;

- снижение темпов инфляции;

- укрепление курса национальной валюты;

- обеспечение устойчивости платежного баланса страны;

- создание условий для стимулирования экономического роста.

Денежно-кредитные методы регулирования применяются в России с 1991 года, после принятия Закона «О Центральном Банке».

Ежегодно, не позднее 1 декабря, ЦБ РФ представляет в Государственную Думу «Основные направления денежно-кредитной политики на предстоящий год», проект которых предварительно рассматривался в Государственной Думе и представлялся Президенту и Правительству.

Согласно «Закона о Центральном Банке РФ» (редакция: июль 2002 г.) данный документ должен содержать:

- краткую характеристику состояния экономики России;

- прогноз ожидаемого выполнения основных параметров денежно-кредитной политики в текущем году;

- количественный анализ причин отклонения от целей денежно-кредитной политики, заявленные банком на текущий год;

- сценарий (состоящий не менее чем из двух вариантов) прогноз развития экономики Российской Федерации на предстоящий год с указанием цен на нефть и другие товары российского экспорта, предусмотренные каждым вариантом;

- прогноз основных показателей платежного баланса;

- целевые ориентиры, характеризующие основные цели денежно-кредитной политики на предстоящий год; инструменты для достижения этих целей;

- основные показатели денежной программы на предстоящий год.

После рассмотрения проекта основных направлений денежно-кредитной политики на предстоящий год он принимает силу закона.

В практике Банка России и Центральных банков других стран применяется два типа денежно-кредитной политики:

1. Рестрикционная – направлена на увеличение процентных ставок, ограничение объемов кредитных операций, увеличение налогов. Эти меры ЦБ отрицательно скажутся на развитии производства, но он вынужден проводить эту политику в периоды высоких темпов роста инфляции, т.к. в этот период на первый план выдвигается задача по ее снижению. Проведение вышеуказанных мероприятий приведет к сокращению объема денежной массы в обращении, что будет способствовать снижению инфляции.

2. Экспансионистская – проводится в периоды низких темпов инфляции, сопровождается:

- расширением масштабов кредитования;

- понижением уровня процентных ставок;

- сокращением налоговых ставок;

- ослаблением контроля за количеством денег в обращении.

Все вышеуказанные меры приведут к определенному увеличению денежной массы в обращении, но при низких темпах инфляции Банк России, проводя вышеуказанные мероприятия, на первое место ставит теперь другие задачи, в частности, стимулирование предприятий для расширения объемов производства товаров и в этом случае увеличение денежной массы будет оправдано.

В соответствующие периоды финансового состояния страны (или высоких или низких темпах инфляции) ЦБ РФ применяет или первый, или второй тип денежно-кредитной политики.

3.6 Инструменты и методы денежно-кредитной политики

Для поддержания объема денежной массы в заданных параметрах, влияния на рыночные процентные ставки, регулирования ликвидности коммерческих банков, укрепления национальной валюты, стимулирование роста производства, снижения уровня инфляции ЦБ РФ использует различные инструменты и методы денежно-кредитной политики.

Согласно Закона «О Центральном Банке» основными инструментами и методами денежно-кредитной политики являются:

1. Процентные ставки по операциям Банка России.

2. Нормативы обязательных резервов, депонируемых в Банке России.

3. Операции на открытом рынке.

4. Рефинансирование кредитных организаций.

5. Валютные интервенции.

6. Установление ориентиров роста денежной массы.

7. Прямые количественные ограничения.

8. Эмиссия облигаций от своего имени.

Процентные ставки по операциям Банка России

Банк России, регулируя общий объем выдаваемых им кредитов, устанавливает одну или несколько процентных ставок по различным видам операций или проводит процентную политику без фиксации процентных ставок.

Процентная политика используется БР для воздействия на рыночные процентные ставки, в частности на ставки по кредитам в коммерческих банках (хотя процент коммерческими банками устанавливается самостоятельно).

В практике Банка России ведущую роль играет ставка рефинансирования.

Под рефинансированием понимается кредитование Банком России других банков, включая учет и переучет векселей (по этим операциям может быть установлена обязательная ставка - учетная).

Уменьшая или увеличивая (регулируя) уровень ставки рефинансирования, ЦБ влияет на:

- объем кредитных ресурсов коммерческих банков (увеличиваются или уменьшаются);

- возможности предоставления кредитов клиентам банков (расширяются или сужаются);

- процентные ставки по кредитам в коммерческих банках (повышаются или снижаются);

- повышение или сокращение спроса клиентов банка на кредит;

- возможности проводить расчетные операции предприятиями;

- возможности расширения производства товаров (снижения);

- приток (отток) иностранной валюты в страну (из страны);

- другие показатели;

- и, в конечном итоге, на величину денежной массы в обращении (увеличивается или сужается).

На протяжении 1991-2000 годах ЦБ РФ неоднократно изменял ставку рефинансирования в зависимости от условий, складывающихся на денежном рынке России. Начиная с 2000 г. ЦБ РФ понижает ставку рефинансирования. На сегодняшний день она составляет 13% (в промышленно развитых странах этот показатель составляет 6-8 % годовых).

Но следует отметить, что в настоящее время Банк России, изменяя ставку рефинансирования, не оказывает непосредственного влияния на рыночные процентные ставки, ставка рефинансирования для коммерческих банков является лишь ориентиром и индикатором, отражающим характер проводимой денежно-кредитной политики.

Нормативы обязательных резервов

Резервные требования представляют собой обязательные отчисления, производимые коммерческими банками от суммы привлеченных ими средств на специальный счет ЦБ РФ.

Эти средства используются для погашения обязательств кредитной организации перед вкладчиками при отзыве у коммерческого банка лицензии.

Депонируя часть привлеченных ресурсов на отдельном счете ЦБ РФ «замораживает» часть кредитных ресурсов коммерческого банка, т.е. происходит изъятие этой суммы из банка, со всеми исходящими из этого последствиями.

При высоких темпах инфляции ЦБ РФ вынужден был увеличивать размер отчислений в обязательные резервы (максимальный допустимый размер отчислений – 20 %). При благоприятной обстановке на денежном рынке России нормы отчислений снижаются. Последние годы данный метод регулирования ДКП Центральным банком не применяется, нормы отчислений не изменяются.

Операции на открытом рынке

Под этой операцией понимается купля-продажа Банком России на вторичном рынке казначейских векселей, государственных облигаций, облигаций Банка России, а также краткосрочные операции с указанными ценными бумагами с последующим совершением обратной сделки («РЭПО»).

Суть данной операции: на первичном рынке коммерческие банки купили государственные (или другие выше перечисленные) ценные бумаги, таким образом, их ресурсы уменьшились, ухудшилась ликвидность. С целью увеличения ресурсов, улучшения ликвидности банка он может продать ранее купленные ценные бумаги на вторичном рынке и, в данной ситуации с целью регулирования, подключается к торгам Центральный Банк России. Центральный Банк увеличивает (при покупке ценных бумаг) или уменьшает (при продаже ценных бумаг коммерческому банку) объем собственных ресурсов коммерческих банков (каждого банка и в целом банковской системы), что вызывает изменение процентной ставки за кредит, спроса на кредит со стороны заемщиков и в, конечном итоге, влияет на объем денежной массы в обращении (денежная масса или увеличивается или уменьшается); улучшается (или ухудшается) ликвидность коммерческих банков.

Операции ЦБ с ценными бумагами могут быть прямыми и обратными.

Под прямыми операциями понимаются обычные операции по покупке-продаже ценных бумаг.

Под обратными операциями (операция «РЭПО») понимается заключение сделки по покупке-продаже ценных бумаг с условием совершения обратной сделки: продажи-покупки ценных бумаг на короткие сроки с условием их обратного выкупа по истечении этого срока.

Рефинансирование кредитных организаций

Под рефинансированием понимается кредитование БР кредитных организаций, когда они испытывают временные финансовые затруднения.

Банки могут получить в ЦБ:

- внутридневной кредит (в течение операционного дня его выдача и погашение);

- ломбардный кредит (от 1 до 30 календарных дней), это ссуды под залог ценных бумаг, котируемых на бирже, а также залог векселей;

- кредиты Овернайт;

- переучет векселей.

Уменьшая или расширяя объемы кредитов ЦБ РФ уменьшает (и увеличивает) объемы кредитных ресурсов коммерческих банков, таким образом, влияет на денежную массу в обороте.

Составной частью проводимой Банком России политики рефинансирования являются его депозитные операции с кредитными организациями.

Цель этих операций – изъятие излишней ликвидности коммерческих банков путем привлечения во вклады в ЦБ свободные денежные средства кредитных организаций.

Валютные интервенции

ЦБ РФ является основным органом валютного регулирования и валютного контроля. Одним из основных направлений валютного регулирования является регулирование валютного курса, создание официальных золотовалютных ресурсов и управления ими.

Одной из основных задач в этом направлении регулирования: поддержание того значения валютного курса национальной валюты, который в данный момент в наибольшей степени отвечает текущим целям экономической политики государства.

С целью воздействия на суммарный спрос и предложение денег на валютной бирже в случае резких отклонений валютного курса или удержания его на определенном уровне ЦБ может производить валютные интервенции, т.е. куплю-продажу иностранной валюты.

Суть данной операции:

а) если спрос предложению

на иностранную = иностранной

валюту валюты

тогда курс остается на прежнем уровне.

б) если спрос предложения

на иностранную > иностранной

валюту валюты

тогда курс иностранной валюты будет расти, в случае резких отклонений курса ЦБ выступает в роли продавца иностранной валюты (производит валютную интервенцию – выброс на рынок недостающей валюты).

Если складывается обратная ситуация ЦБ выступает в роли покупателя иностранной валюты.

Валютные интервенции производятся за счет золотовалютных резервов ЦБ РФ.

ЦБ РФ может устанавливать ориентиры роста одного или нескольких показателей денежной массы, исходя из основных направлений единой государственной денежно-кредитной политики.

Под прямыми количественными ограничениями БР понимается установление лимитов на рефинансирование кредитных организаций или отдельных банковских операций (эта мера применяется ЦБ только после консультаций с Правительством РФ).

Банк России в целях реализации денежно-кредитной политики может от своего имени осуществлять эмиссию облигаций, размещаемых и обращаемых среди кредитных организаций (в настоящее время данное право ЦБ активно реализуется).

Практическое занятие по теме 3

«Основы организации и деятельности Центральных банков»

Задание 1

Исходя из следующих условий составьте схему применения ЦБР инструментов и методов денежно-кредитной политики:

Высокие темпы инфляции |

Низкие темпы инфляции |

|

| 1 | 2 | 3 |

| Первоочередные задачи соответствующего периода | - - |

- |

| Тип применяемой денежно-кредитной политики | - | - |

| Методы денежно-кредитной политики | ||

1. Процентные ставки по операциям Банка России Вывод |

- ---- - |

- - - |

2. Нормативы обязательных резервов Вывод |

-- - - |

-- - - |

3. Рефинансирование кредитных организаций Вывод |

-- - - |

-- - - |

4. Операции на открытом рынке Вывод |

- - |

- - |

Задание 2

На валютной бирже сложились следующие соотношения:

1) Спрос 100 000 у.е. = Предложение 100 000 у.е.

2) Спрос 100 000 у.е. > Предложение 80 000 у.е.

3) Спрос 80 000 у.е. < Предложение 100 000 у.е.

Необходимо:

1) Сделать вывод: как будет изменяться валютный курс в зависимости от спроса и предложения валюты?

2) Какие действия в каждом случае должен предпринять ЦБР с целью регулирования валютного курса?

Вопросы для самоконтроля:

1. Когда и где возникли первые центральные банки?

2. Назовите основные цели деятельности Банка России? К какому уровню банковской системы он относится?

3. Назовите структуру системы Центрального Банка России?

4. Какой орган руководит деятельностью Центрального Банка, его состав и функции.

5. Состав и функции Национального банковского совета.

6. Кому подотчетен Центральный Банк России и в чем это проявляется?

7. Назовите основные функции Банка России.

8. Основные цели проведения денежно-кредитной политики?

9. Типы денежно-кредитной политики, их сущность.

10. Назовите основные инструменты денежно-кредитной политики.

11. Каким образом изменение процентной ставки по операциям Банка России окажет влияние на денежную массу в обращении?

12. В чем суть операции «РЭПО»?

13. Какова основная цель установления ЦБР нормативов обязательных резервов?

14. Оказывает ли влияние на денежную массу в обращении рефинансирование ЦБ коммерческих банков и каким образом?

15. В чем состоит суть валютных интервенций ЦБР?

Тема 4. Организация деятельности коммерческих банков. Банковские операции и услуги

4.1 Понятие, классификация коммерческих банков. Их

организационная, правовая и управленческая структура

Банки – основное звено финансового рынка, центры финансово-кредитной системы; единственные организации способные реализовать в своей деятельности полный набор рыночных финансовых отношений (операций).

Банк – это коммерческое учреждение, созданное для привлечения денежных средств от юридических и физических лиц и размещения их от своего имени на условиях возвратности, платности и срочности, а также осуществления иных банковских операций.

Банк как специфическое предприятие производит продукт, существенно отличающийся от продукта сферы материального производства, он производит не просто товар, а товар особого рода в виде денег и платежных средств.

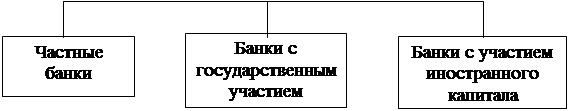

Коммерческие банки можно классифицировать по ряду признаков.

Классификация коммерческих банков

| 1. По характеру собственности | 2. По территориальному признаку | 3. По отраслевой ориентации |

государственные акционерные кооперативные частные муниципальные смешанные |

международные республиканские (национальные) региональные (местные) обслуживающие несколько регионов (межрегиональные) |

промышленные сельскохозяйственные строительные торговые |

| 4. По видам операций | ||

| универсальные | специализированные | ||

| банки, выполняющие широкий круг операций и оказывающие различные услуги как юридическим, так и физическим лицам в различных регионах страны. | банки, выполняющие определенный круг операций это: - банки реконструкции и развития; - инвестиционные банки; - ипотечные банки; - сберегательные и др. |

||

| 5. По масштабам деятельности | 6. По числу филиалов | 7. В зависимости от обслуживания банками отраслей | |

- консорциумы - крупные - средние - малые банки |

- бесфилиальные - многофилиальные |

- многоотраслевые - обслуживающие одну отрасль |

|

Свою деятельность банки осуществляют согласно «Закона о банках и банковской деятельности».

Стартовым началом деятельности банка является законодательные нормы, определяющие статус кредитного учреждения, перечень выполняемых ими операций (устав банка), разрешение на совершение им определенных операций – лицензии на проведение банковских операций и т.д.

На организационную структуру банка оказывает влияние прежде всего характер банковской деятельности и регламентируется структура Уставом банка.

Высшим органом управления банком является общее собрание акционеров банка, которому подотчетны избираемые им ревизионная комиссия и совет директоров, осуществляющий общее руководство деятельностью банка в периоды между общими собраниями.

Исполнительным органом управления выступает правление банка, возглавляемое его председателем, в непосредственном ведении которого могут находиться центральные отделы (планирования, аналитический, юридический, маркетинговый и другие), а также вспомогательные службы (канцелярия, службы безопасности и другие).

Совещательным органом при правлении банка является кредитный комитет.

В ведении соответствующих заместителей председателя правления обычно находятся коммерческие отделы, деятельность которых связана с получением доходов (кредитный, валютный, ценных бумаг, расчетно-кассового обслуживания и т.д.).

По мере роста банковских операций, расширения операций на финансовом рынке и освоения новых рынков, внедрения новых банковских продуктов и технологий коммерческие банки совершенствуют свои организационные структуры с учетом изменившихся условий банковской деятельности.

Более подробно структура коммерческого банка представлена на схеме (на примере Сбербанка России).

![]()

4.2 Основные задачи и функции коммерческих банков

Основными функциями коммерческих банков являются:

1) мобилизация временно свободных денежных средств и превращение их в капитал;

2) кредитование предприятий, государства и населения;

3) выпуск кредитных орудий обращения (кредитных денег);

4) осуществление расчетов и платежей в хозяйстве; расчетно-кассовое обслуживание клиентов;

5) эмиссионно-учредительская деятельность.

Выполняя первую функцию, банки аккумулируют денежные средства в виде вкладов. Вкладчики получают вознаграждение в виде процента. Сконцентрированные на вкладах сбережения превращаются в ссудный капитал, который банки используют как источник кредитов предприятиям, предпринимателям, населению. Использование кредита обеспечивает развитие производительных сил страны, заемщики вкладывают средства в расширение производства, покупку недвижимости, потребительские товары, таким образом, с помощью банков сбережения, в конечном счете, превращаются в капитал.

Банк, мобилизовав временно свободные денежные средства, выступает в качестве посредника, выдавая эти денежные средства в кредит заемщикам, таким образом, выполняя вторую функцию – кредитование предприятий и населения.

Механизм денежной эмиссии связан с двумя понятиями: банкнотная и депозитная эмиссия. Денежная масса выступает как в наличной, так и безналичной форме (денежные средства на счетах и депозитах в банке).

Банкнотную эмиссию осуществляет эмиссионный (центральный) банк, имеющий монопольное право выпуска денег.

Депозитная эмиссия осуществляется коммерческими банками.

Денежная масса увеличивается, когда банки выдают ссуды своим клиентам, и уменьшается, когда возвращаются ссуды в банк. Выданная ссуда зачисляется на расчетные счета, таким образом, создается депозит, с которого можно получить или наличные деньги или перечислить за товары и услуги, таким образом, денежная масса в обороте увеличивается за счет выданного кредита. Депозит является для банка источником кредитных ресурсов и пока он временно свободен на счете предприятия он может быть снова выдан в кредит, и снова зачислен на счета предприятий, образуя депозит. Этот процесс получил название «мультипликации депозитов» или по-другому «депозиты множатся».

С целью регулирования депозитной эмиссии ЦБР часть депозитов в виде отчислений забирает у коммерческих банков в резервы Центрального Банка.

Таким образом, в зависимости от финансового состояния страны ЦБ может уменьшать (увеличивать) сумму средств, направленных на кредитование путем уменьшения ресурсной базы (суммы депозитов), т.к. экономика нуждается в необходимом, но не чрезмерном количестве денег.

Одной из основных функций коммерческих банков является обеспечение расчетно-платежного механизма.

Выступая в качестве посредников в платежах, банки выполняют для своих клиентов операции, связанные с проведением расчетов и платежей. От банков зависит скорость, бесперебойность, законность проведения расчетов, правильность оформления платежных документов. Эффективное функционирование системы расчетов в странах с развитой банковской инфраструктурой базируется на постоянном улучшении технологии расчетных операций, введении электронных расчетов, расчетов в режиме реального времени, внедрении системы расчетов «Клиент-банк».

Эмиссионно-учредительская функция осуществляется коммерческими банками путем выпуска и размещения ценных бумаг (акций, облигаций, депозитных и сберегательных сертификатов, финансовых векселей).

Располагая возможностями постоянно контролировать экономическую ситуацию, коммерческие банки дают клиентам консультации по широкому кругу проблем, таким как, операции с ценными бумагами, работа фондовых и валютных рынков, международные расчеты, валютные операции, инвестиционные операции и т.д.

В последнее время возросла роль банков в предоставлении клиентам экономической и финансовой информации.

4.3 Порядок создания банка, прекращение его деятельности

Для того чтобы заниматься банковской деятельностью, необходимо создать банк, т.е. создать его уставный капитал, зарегистрировать банк и получить лицензию на право проведения банковских операций.

Учредители (согласно закона) – это юридические и физические лица, участие которых в создании кредитной организации не запрещено законодательством РФ.

Юридические лица должны:

- быть зарегистрированы в установленном законом порядке;

- иметь устойчивое финансовое состояние, действовать не менее 3-х лет;

- выполнять обязательства перед бюджетами всех уровней за последние три года.

Физические лица должны иметь законные, легальные источники дохода.

Не могут быть использованы для формирования уставного капитала:

1) привлеченные денежные средства;

2) средства федеральных бюджетов, внебюджетных фондов и других видов собственности федеральных бюджетов;

3) средства органов местного самоуправления и государственных органов власти (если нет специальных указаний).

Платой в уставный капитал банков могут быть в виде:

- денежных средств;

- материальных активов (может выступать только здание банка, но предельный размер не денежной части должен быть не более 20%).

Если одно юридическое или физическое лицо, или группа лиц, связанных между собой, приобретают более 5 % акций кредитной организации, то требуется уведомление ЦБР, а если 20 % и более процентов, то предварительное уведомление.

Для того, чтобы получить лицензию и зарегистрироваться, необходимо, подать в территориальное управление БР следующие документы:

1. заявление (ходатайство);

2. учредительный договор;

3. устав;

4. протокол собрания учредителей;

5. свидетельство об уплате государственной пошлины;

6. копия свидетельства о государственной регистрации учредителей - юридических лиц, аудиторское заключение о достоверности их финансовой отчетности, сведения о расчетах с бюджетом и внебюджетными фондами, физ. лицо должно предоставить декларацию о доходах;

7. анкеты кандидатов на должность руководителей (наличие у них высшего образования - юридического или экономического; опыт работы как руководителя не менее 2-х лет; отсутствие судимости, другие требования).

8. расчетный баланс и план доходов, расходов и прибыли кредитной организации на первых 3 годах их деятельности (отдельно за каждый год);

9. список учредителей банка.

Порядок выдачи лицензий:

1) предоставление документов в территориальное управление ЦБР, которое проверяет их, дает заключение, направляет в ЦБР.

2) выдача ЦБР письменного подтверждения о получении документа;

3) рассмотрение документов в ЦБР;

4) принятие решения о возможности государственной регистрации кредитной организации, регистрация банка в «книге государственной регистрации кредитных учреждений», выписка свидетельства о государственной регистрации;

5) высылка свидетельства о регистрации кредитной организации в территориальное управление ЦБР (оно ведет реестр выданных свидетельств);

6) в трехдневный срок уведомляются учредители банка о решении и требовании ЦБР оплатить в месячный срок 100% уставного капитала предусмотренного в учредительных документах;

7) открытие накопительного корсчета для банка, куда учредители должны перечислить определенную сумму своей доли уставного капитала; сообщение и предоставление в ЦБР документа об оплате 100% суммы объявленного уставного капитала;

8) после чего, ЦБР выдает лицензию на проведение банковских операций;

9) включение выданных лицензии в реестр выданных лицензий;

Если в период работы меняется руководящий состав банка, то об этом сообщается в ЦБР и он в месячный срок, письменно, после проверки, дает согласие или мотивированный отказ.

Виды банковских лицензий:

Вновь созданная кредитная организация может получить:

- первую лицензию на осуществлении банковских операций со средствами в рублях (без права привлечения во вклады средств физ. лиц);

- вторую лицензию на осуществлении банковских операций со средствами в рублях и иностранной валюте (без права привлечения во вклады средств физических лиц);

- третью лицензию на привлечение во вклады и размещение драгоценных металлов (драгметаллов), она может быть выдана одновременно или при наличии лицензии 2-го вида.

При выполнении требований ЦБ коммерческий банк может расширить круг выполняемых операций. В зависимости от вида ранее полученной лицензии, можно получить дополнительную лицензию:

- если была первая лицензия, то можно дополнительно получить лицензию на привлечение во вклады средств физических лиц в рублях (но данная лицензия может быть выдана по истечении двух лет с даты регистрации кредитной организации и успешной ее работы по первой лицензии);

- если была первая лицензия и вторая лицензия, то можно получить лицензию для проведения операций с физическими лицами в рублях и иностранной валюте (при условии функционирования не менее 2-х лет);

- генеральная лицензия выдается банку, имеющему лицензию на осуществление банковских операций в рублях и иностранной валюте. Данная лицензия дает право на выполнение всех валютных операций.

В целях обеспечения устойчивости кредитной организации, ЦБР устанавливает обязательные экономические нормативы ее деятельности.

Соблюдение экономических нормативов коммерческими банками проверяется ЦБР и его учреждениями.

В случае их не соблюдения, нарушения других указаний ЦБР, он в праве взыскать с кредитной организации штраф, потребовать устранение недостатков.

Если указания ЦБР не выполняются банком, то он в праве потребовать:

а) уплату штрафов в более высоких размерах;

б) проведение мероприятий по оздоровлению работы банка;

в) замену руководителей;

г) реорганизации, слияния с другими банками (крупными), образования холдинга;

д) изменить экономические нормативы на срок до 6 месяцев;

е) ввести запрет на проведение отдельных банковских операций на срок до 1 года;

ж) отозвать лицензию на проведение банковских операций.

4.4 Понятие банковских услуг, банковских операций,

классификация банковских операций. Традиционные и

нетрадиционные банковские операции

Специфика любого банка определяется особенностями его деятельности, т.е. оказанием банковских услуг.

Каждый коммерческий банк выполняет ряд банковских услуг.

Банковская услуга – это специфическая деятельность банка по организации денежного оборота страны и предоставления клиентам различных банковских продуктов, т.е. выполняя банковские услуги, банки с одной стороны, создают платежные средства (например: кредитные деньги), а с другой стороны, они создают различные банковские продукты.

Диапазон банковских услуг огромен. Это и:

● кредитные;

● депозитные;

● трастовые;

● консультационные;

● лизинговые;

● инвестиционные;

● факторинговые;

● валютные:

● и другие.

В международной практике насчитывается более 200 видов услуг, а отечественные банки оказывают в среднем 20-30 видов услуг. Однако быстро осваиваются в последнее время и другие, наиболее современные услуги (например: осуществление электронных расчетов, расчеты платежными картами).

В банковской практике часто банковские услуги называют банковскими операциями, а продуктом называют – результат той или иной операции. Но взгляды различных экономистов на банковский продукт и услугу не однозначны.

В ФЗ «О банках и банковской деятельности», дается перечень банковских операций, которые может выполнять любой банк.

Все банковские услуги классифицируются по признакам:

| Типы классификаций | Типы предоставляемых услуг |

| В зависимости от специфики все услуги делятся на: | 1) специфические услуги (традиционные операции банков); 2) неспецифические услуги (нетрадиционные операции банков) |

| В зависимости от субъектов получения услуг: | 1) юридические лица (в т.ч. другие коммерческие банки); 2) физические лица |

| В зависимости от способов формирования и размещения ресурсов банка: | 1) активные операции; 2) пассивные операции |

| В зависимости от платы: | 1) платные (в основном); 2) бесплатные |

| В зависимости от связи движения материального продукта: | 1) услуги связанные с движением продукта (торговля); 2) чистые услуги, предоставляемые предприятиям непосредственно занятым материальным производством; |

Банковские операции делятся на 2 группы:

1) Традиционные банковские операции – специфические для банков услуги.

2) Нетрадиционные банковские операции – неспецифические услуги.

Традиционные банковские операции:

Это операции, которые выполняет банк исходя их своей специфики работы. К ним относятся:

● кредитные;

● депозитные;

● кассовые;

● расчетные;

● дополнительные;

Депозитные операции – привлечение банком денежных средств клиентов во вклады (депозиты) от юридических и физических лиц. За привлечение средств, банк выплачивает клиентам проценты согласно договора. С другой стороны банк открывает депозиты в других банках и получает доход по ним.

Кредитные операции – (в узком смысле слова) это выдача кредитов юридическим и физическим лицам и другим банкам. При выполнении данных операций, банк получает проценты по кредитам, это и будет основной доход банка.

Расчетные операции – каждый клиент – юридическое лицо – открывает в банке счет и согласно поручения клиента, банки производят расчеты за товарно-материальные ценности, перечисляют налоги и сборы, осуществляют межбанковские расчеты, выдают зарплату с этих счетов и другие операции.

Кассовые операции – банки получают в РКЦ наличные деньги для проведения кассовых операций. Согласно заявок юридических лиц, на основании предоставленных чеков выдают наличные деньги на зарплату, командировочные, хозяйственные расходы, составляют прогнозы кассовых оборотов, т.е. сколько наличных денег за определенный период времени поступило в кассу банка и сколько наличных денег нужно будет выдать клиентам за тот же период времени. Исходя из прихода и расхода наличных денег, строится дальнейшая политика банка, т.е. если расход больше, чем приход за определенный период времени, то недостающая сумма наличных денег изымается из резервных фондов РКЦ и наоборот.

Дополнительные операции:

а) валютные операции (покупка и продажа валюты, ведение валютных счетов);

б) операции с ценными бумагами (покупка, продажа ценных бумаг других эмитентов; выпуск и размещение собственных ценных бумаг);

в) операции с золотом и драгметаллами.

Нетрадиционные банковские операции.

Это те операции, выполнение которых банками не является традицией. Они делятся на 2 группы:

1) около банковские операции:

● лизинговые (операции связанные со сдачей в аренду основных средств на длительный период);

● факторинговые;

● операции с коммерческими векселями (учет векселей, ссуды под залог векселей и другие операции).

2) прочие нетрадиционные операции:

● посреднические услуги банка (брокерские и дилерские операции);

● предоставление гарантий, поручительств;

● доверительные (трастовые) операции;

● консультационные (консалтинговые) услуги.

4.5 Понятие пассивных и активных операций банка, их

классификация

Все операции коммерческих банков делятся на активные и пассивные.

Пассивные операции – это операции связанные с формированием ресурсов банка.

Структура ресурсов банка:

2. Собственные средства (занимают ≈ 11 % от всех ресурсов банка):

а) уставный капитал

б) фонды и прибыль, оставшаяся в распоряжении банка

в) нераспределенная прибыль текущего года

3. Привлеченные средства (занимают ≈ 80-90 % от всех ресурсов банка):

а) в том числе заемные средства:

- кредиты, полученные в ЦБ;

- кредиты, полученные в других коммерческих банках.

б) депозиты:

- депозиты юридических лиц (расчетные, текущие и другие счета);

- вклады физических лиц;

- средства других кредитных учреждений в данном банке (счет «Лоро»);

- выпуск банками ценных бумаг (депозитных и сберегательных сертификатов)

в) прочие недепозитные методы привлечения средств:

- выпуск облигаций, финансовых векселей;

- операция «Репо»;

- прочие недепозитные методы привлечения средств в банк.

При выполнении пассивных операций (по привлеченным ресурсам) банк несет расходы, т.к. за привлеченные ресурсы он выплачивает клиентам или кредиторам определенный процент.

Активные операции – это операции связанные с размещением ресурсов. От проведения активных операций банки получают доходы (в основном в виде процента) или они направлены на организацию функционирования банка.

К активным операциям относятся:

| Не доходные активы | Доходные активы |

1. Касса и приравненные к ней средства 2. Здания, сооружения |

1. Инвестиции в ценные бумаги; 2. Ссудные операции (включая лизинг, факторинг) |

Касса и приравненные к ней средства включают как наличные деньги в кассе банка, средства на корреспондентском счете банка в учреждениях ЦБР, а также корреспондентских счетах данного банка в других коммерческих банках (счет «Ностро»).

К доходным активным операциям банка можно отнести также комиссионные операции, т.е. доходы по таким операциям банк получает в виде комиссионных, к ним относятся:

- купля-продажа ценных бумаг по поручению клиента, другие агентские услуги;

- купля-продажа иностранной валюты, драгоценных металлов;

- расчетные операции.

Прежде чем проводить какую-либо активную операцию банк должен проанализировать ее по следующим критериям:

- доходность

- ликвидность – это скорость и возможность возврата в банк вложенных в активные операции средств;

- риск.

И выбрать ту операцию, которая более доходная, более ликвидная, но менее рисковая.

4.6 Уставный капитал, прочие фонды банка

Основным элементом собственного капитала банка является уставный фонд (капитал). Порядок формирования уставного капитала зависит от формы организации банка:

- уставный капитал акционерного банка формируется путем выпуска акций;

- если банк является обществом с ограниченной ответственностью, то его уставный капитал формируется за счет паевых взносов.

Размер уставного капитала банка, порядок его формирования и изменения определяется Уставом банка.

Максимальный размер уставного капитала не ограничен, но для обеспечения устойчивости банка ЦБР установлена минимальная его величина для вновь образуемых банков – 5 млн. «Евро», рублевый его эквивалент пересчитывается и сообщается ЦБР ежеквартально, по курсу сложившемуся на последний день предыдущего квартала.

Решение Банка России об изменении минимального размера уставного капитала вступает в силу не ранее чем через 90 дней после дня его официального опубликования.

Увеличение уставного капитала может осуществляется как за счет средств акционеров (пайщиков) банка, а также и его собственных средств (резервного и специальных фондов), дивидендов начисленных, но не выплаченных, прибыли банка. Уставный капитал является основным показателем собственного капитала банка (≈ 90 %).

В целях защиты интересов вкладчиков (юридических и физических лиц), ЦБР устанавливает норматив достаточности капитала, так если у банка общий размер капитала 5 млн. Евро – то собственный капитал должен составлять не менее 10 %; если менее 5 млн. Евро – то 11%.

Учреждения ЦБР контролируют соблюдение данных нормативов.

Все фонды (кроме уставного) можно разделить на 2 группы:

1) обязательные;

2) допустимые.

К обязательным фондам относятся:

а) Резервный фонд, необходимый для покрытия возможных убытков, возникающих в результате его деятельности. Источником формирования является прибыль банка, его минимальная величина оговорена в Уставе банка;

б) Резерв на покрытие возможных убытков и потерь от кредитной деятельности, данный фонд формируется за счет отчислений относимых на расходы банка и используется для покрытия не погашенных кредитов;

в) Резерв на обесценение ценных бумаг;

г) прочие фонды:

К допустимым фондам относятся:

д) Фонды накопления и потребления

- Фонды накопления создаются для укрепления и развития материальной базы банка;

- Фонды потребления служат источником материального стимулирования труда; затрат на социальные нужды и т.п.

ж) специальные фонды (например, фонд обновления МБП).

4.7 Виды и режимы депозитных счетов, открываемых банками

клиентам

Депозит (вклад) – это средства, привлеченные в банк на определенных условиях, обычно оговоренных в договоре.

Вклад, который делает юридическое лицо, обычно именуется банковским депозитом, а физическое лицо – вкладом физических лиц или сберегательным вкладом.

Средства принятые от клиентов подразделяются на:

а) вклады (депозиты) до востребования;

б) вклады (депозиты) срочные;

в) сберегательные вклады (срочные, до востребования);

г) выпуск долговых ценных бумаг.

До востребования – депозиты, которые могут быть востребованы в любой момент без предварительного уведомления банка со стороны клиента.

К депозитам до востребования относятся:

1) от юридических лиц:

● расчетные счета;

● текущие счета;

● бюджетные счета.

2) от других банков:

● корреспондентские счета, которые банки открывают друг у друга. Если данным банком открыт счет у другого банка «наш счет у вас» - «НОСТРО» - относится к активным операциям; а счет другого банка открытый в данном банке называется счет «ЛОРО» - пассивная операция банка.

3) от физических лиц: