| Скачать .docx |

Реферат: Срочные сделки на российском рынке ценных бумаг

Содержание

Введение…………………………………………………………………………..3

Глава 1. Сущность и виды срочных сделок….. ………………………............5

1.1. Понятие и значение биржевых сделок……………………………………..5

1.2. Специфика и виды срочных сделок……………………………………....14

1.3. Фьючерсные и опционные сделки………………………………………..16

Глава 2. Срочные сделки на российском рынке ценных бумаг……………..17

2.1. Особенности срочного рынка в России…..……………………………..17

2.2. Основные торговые площадки на российском срочном рынке………….19

2.2.1. FORTS……………………………………………………………………...19

2.2.2. Московская межбанковская валютная биржа (ММВБ)……………….23

2.3. Новые инструменты российского срочного рынка………..…………...26

Заключение……………………………………………………………………...28

Список используемой литературы…………………………………………...29

Введение

Тема моей работы «Срочные сделки на фондовом рынке» весьма актуальна. Актуальность в том, что именно срочные сделки - то правовое средство, при помощи которого социально и экономически равноправные и самостоятельные субъекты устанавливают свои права и обязанности, т.е. юридические пределы свободы поведения.

Срочные сделки играют большую роль в хозяйственной жизни. Такое же большое место занимают сделки в предпринимательской деятельности независимо от того, идет ли речь о торговле, торговом посредничестве, банковских и биржевых операциях, которые в иной, чем сделки, форме, не могут существовать.

Таким образом, срочные сделки являются основной правовой формой, в которой опосредуется обмен между участниками гражданского оборота. И в связи с этим особое значение приобретают те требования, которые предъявляет закон к действительности сделок.

Целью данной работы является изучение теории и практики срочных сделок на фондовом рынке.

С учетом данной цели поставлены следующие задачи:

· Раскрыть понятие и значение биржевых сделок на рынке ценных бумаг;

· Охарактеризовать особенности и виды биржевых сделок с ценными бумагами;

· Охарактеризовать фьючерсные и опционные сделки как особые типы биржевых сделок;

· Выявить особенности российского срочного рынка;

· Охарактеризовать основные торговые площадки на российском срочном рынке с точки зрения особенностей их функционирования;

· Описать новые инструменты, появившиеся на российском срочном рынке.

Глава 1. Сущность и виды биржевых сделок

1.1 Понятие и значение биржевых сделок

Легальное определение биржевой сделки дано в статье 7 Закона РФ от 20 февраля 1992 г. N 2383-I «О товарных биржах и биржевой торговле» (с изменениями от 24 июня 1992 г., 30 апреля 1993 г., 19 июня 1995 г., 21 марта 2002 г., 29 июня 2004 г.). Согласно данной статье биржевая сделка - зарегистрированный биржей договор (соглашение), заключаемый участниками биржевой торговли в отношении биржевого товара в ходе биржевых торгов.

Порядок регистрации и оформления биржевых сделок устанавливается биржей. Сделки, совершенные на бирже, но не соответствующие указанным выше требованиям, не являются биржевыми.

Биржа вправе применять санкции к участникам биржевой торговли, совершающим на данной бирже не биржевые сделки.

Биржевая сделка считается заключенной с момента ее регистрации в установленном Правилами биржевой торговли.

На многих биржах разработаны Типовые договоры, поэтому в Правилах биржевой торговли, принимаемых биржами, рекомендуется при оформлении всех видов документов учитывать содержание типовых договоров.

Содержание биржевой сделки, за исключением наименования товара, количества, цены, места нахождения товара и срока исполнения, является коммерческой тайной и не подлежит разглашению.

Сроки поставки товара определяются биржевой сделкой, а не Правилами биржевой торговли.

Покупатель обратился в арбитражный суд с иском о взыскании с продавца убытков, причиненных несвоевременной поставкой товара по биржевой сделке. В ходе рассмотрения спора было установлено, что требование истца основано на сроках передачи товаров по биржевым сделкам, установленных Правилами биржевой торговли, утвержденными товарной биржей, на которой была совершена сделка.

Вместе с тем в биржевой сделке, заключенной сторонами, предусмотрены иные сроки поставки товара. Эти сроки продавцом были соблюдены.

Арбитражный суд отказал покупателю в удовлетворении иска, имея в виду, что определение сроков поставки (передачи) товара относится к компетенции сторон по конкретному договору[1] .

Кроме того, необходимо учитывать, что ст.18 Закона о товарных биржах, определяющая круг вопросов, которые должны быть урегулированы в Правилах биржевой торговли, не предусматривает в числе этих вопросов сроки поставки (передачи) товаров по биржевым сделкам.

На сегодня правила совершения биржевых сделок регулируются и другими нормативными актами.

С переходом России к рыночной экономике широкое распространение получили биржевые сделки, являющиеся частью финансового рынка государства. Развитие биржевых сделок представляет собой бесконечный процесс, что подтверждается возникновением и распространением таких новых договорных форм на бирже, как фьючерсные, опционные сделки, сделки СВОП и РЕПО и т.д. Очевидным доказательством этого и выступают постоянно изменяющиеся существующие законодательные акты, регулирующие биржевые сделки, к примеру, Федеральные законы «О товарных биржах и биржевой торговле» и «О рынке ценных бумаг»[2] . Кроме того, развитие биржевых сделок и появление новых договорных форм приводит к принятию новых законов, в целях адекватного реагирования, соответствующего требованиям времени. Ликвидация нормативного пробела осуществляется на уровне подзаконных нормативных актов, принимаемых такими разными регуляторами, как Федеральная комиссия по рынку ценных бумаг, Центральный банк России и Комиссия по товарным биржам при Министерстве по антимонопольной политике. Регулирование бирж и биржевых сделок осуществляется также правилами самих бирж, прошедшими государственную регистрацию, которые являются обязательными для всех участников биржевой торговли, в том числе для бирж, которые принимают эти правила.

Попытка объяснения природы биржевых сделок была предпринята еще дореволюционными цивилистами, которыми были предложены разнообразные подходы. Проблема такого тщательного анализа биржевых сделок в том, что на бирже заключается множество сделок, отличающихся как по целям их заключения, так и по характеру. Поэтому необходимо отличать биржевые сделки в широком смысле, под которые подпадают все сделки, заключаемые на бирже, с участием биржи в целом. При этом следует иметь в виду, что «участие» биржи в заключаемых сделках понимается и как организация ею биржевой торговли, и как выступление биржи в сделках в качестве стороны обязательства. Под биржевые сделки, в широком смысле, подпадают все сделки, заключаемые на бирже. В эту группу входят сделки, заключаемые между биржей и клиринговой организацией, биржей и брокером (дилером), биржей и депозитарием, клиринговой организацией и депозитарием, клиринговой организацией и брокером (дилером), депозитарием и брокером (дилером), между брокерами и дилерами, и т.д. Под биржевые сделки, в узком смысле, подпадают исключительно сделки, заключаемые на бирже между брокерами и дилерами по поводу биржевого актива, по поводу перехода прав и обязанностей на биржевой актив.[3]

Все сделки, заключаемые на бирже, целесообразно разделить на две большие группы.

Сделки, заключаемые на бирже и с участием биржи. Условно эту категорию можно назвать биржевыми сделками организационного характера или организационными биржевыми сделками. В эту группу включаются сделки, не связанные непосредственно с переходом прав и обязанностей на биржевой товар. Сделки данной группы являются лишь предпосылками к заключению сделок по поводу биржевого товара. В силу организационных сделок определяются взаимоотношения участников биржевой торговли, участников биржевых процессов в целом. В эту группу входят сделки, заключаемые между биржей и клиринговой организацией, биржей и депозитарием, биржей и брокерами (дилерами), где биржа выступает стороной договора. К организационным сделкам следует отнести и сделки, заключаемые между клиринговой организацией и брокером (дилером), клиринговой организацией и депозитарием, между депозитарием и брокером (дилером), где биржа стороной договора не выступает.

Во вторую группу входят сделки, заключаемые на бирже, связанные с организацией ею биржевой торговли. В эту группу включаются биржевые сделки в узком смысле слова. Это сделки, заключаемые между брокерами и дилерами по поводу биржевого товара, по поводу перехода прав на биржевой актив. При этом в таких сделках биржа выступает не контрагентом в договоре, а организатором торговли. Контрагентами выступают сами брокеры и дилеры. Биржа в таких сделках выступает вспомогательным институтом, организующим биржевые торги. Обычно в цивилистической литературе, начиная с дореволюционной, говоря о биржевых сделках, имеют в виду именно вторую группу сделок. К этой группе относятся сделки купли-продажи, фьючерсные, опционные, форвардные, арбитражные, сделки РЕПО и СВОП, заключаемые на бирже. Под биржевыми сделками следует понимать сделки, совершенные на организованном рынке (бирже) между участниками биржевых торгов и зарегистрированные у организатора торговли. Из понятия «биржевые сделки» должны быть исключены договоры, заключаемые биржей по поводу технического обслуживания здания биржи (коммунальное обслуживание), договоры по поводу купли-продажи оборудования (мониторы, компьютеры, канцелярские принадлежности и т.д.) для обеспечения деятельности биржи, а также трудовые контракты биржи с персоналом. В таких договорах биржа выступает как обычный хозяйствующий субъект, без каких-либо особенностей и исключений, даже если эти договоры заключаются непосредственно на территории биржи. Для этого рода договоров место их заключения не играет никакой роли, в отличие от вышеназванных биржевых сделок.

Само понятие биржевой сделки дается в ст.7 Закона о товарных биржах, где говорится, что биржевой сделкой является зарегистрированный биржей договор (соглашение), заключаемый участниками биржевой торговли в отношении биржевого товара в ходе биржевых торгов. Аналогичное понятие биржевой сделки дается в Правилах Московской центральной фондовой биржи, где указывается, что биржевая сделка - это зарегистрированная биржей сделка, заключенная в ходе торговой сессии в результате согласия одного из участников с условиями, предложенными в ранее поданной заявке (или ее части) другого участника.

Биржевой признается сделка, заключенная на бирже, на биржевых торгах, организованных биржей, по поводу перехода прав на биржевой товар. Понятие «место заключения сделки», применяемое в биржевой торговле, расширяется в связи с развитием высоких технологий и полной компьютеризации бирж. К биржевым относятся сделки, заключаемые хоть и не непосредственно на территории и в помещении биржи, а через специальные компьютерные сети, связанные с биржей. Так, биржа SOFFEX (Swiss Options and Financial Futures Exchange, Швейцария) начала свою работу в 1988 г. как первый в мире электронный рынок деривативов. В секторе производных финансовых инструментов биржи Euronext также открывается единая международная секция электронной торговли между разными биржами (Chicago Mercantile Exchange, Singapore Exchange, Borsa de Mercadorias & Futures, Montreal Exchange и Spanish MEFF). Такая электронная торговля начинает развиваться и в России. На сегодняшний день в России такой биржей является FOREX.[4]

Под временем заключения биржевой сделки подразумевается время начала и окончания биржевых торгов, время, в течение которого стороны подают заявки на покупку и продажу биржевого актива. Заявки, поданные вне указанного в правилах биржи времени, не принимаются и не заносятся в реестр поданных заявок. Таким образом, под временем заключения биржевой сделки следует понимать установленный правилами биржи период времени биржевой торговли, в течение которого участник биржевой торговли имеет право подать оферту или акцептовать ее.

Под сроком биржевой сделки обычно понимают срок исполнения заключенной биржевой сделки. На практике понятия «торговое время» и «торговый день» употребляются как идентичные понятия, имея в виду определенные часы, отведенные для заключения биржевой сделки. В статье 1 Правил МЦФБ дается следующее определение торгового дня: «время, в течение которого биржа проводит торги». В правилах некоторых бирж торговое время обозначается как «торговая сессия», например, в ст.1 Правил биржи РТС говорится, что торговая сессия - это период, в течение которого организатор торговли проводит торги срочными контрактами. Как и место заключения сделки, время заключения сделки подчеркивает связь сделки с биржей как основную черту биржевой сделки. Базисным или базовым активом биржевой сделки называют биржевой товар, который обращается на бирже, «допущен к котировкам на бирже». В Правилах Московской центральной фондовой биржи говорится, что базовый актив - это находящийся в обращении товар определенного рода и качества, в том числе и коносамент на указанный товар, варрант, ценная бумага, валюта, индекс или стандартный контракт, в установленном порядке допущенный биржей в качестве предмета биржевой сделки.[5]

С развитием торговли расширяется и круг товаров, продаваемых с помощью биржевых сделок. Если изначально базовыми активами биржевых сделок были сельскохозяйственные товары, позже металл и нефть, то теперь продаются ценные бумаги, валюта, финансовые индексы, индексы на погоду и итоги президентских выборов. Объектами биржевой сделки на товарных биржах могут быть только вещи, определяемые родовыми признаками, т.е. они должны быть заменяемыми. В связи с тем, что по биржевым сделкам биржевой актив обращается неоднократно и указывается определенное стандартное качество и количество, объектом биржевых сделок не могут быть индивидуально определенные вещи, кроме того, такие вещи едины в своем роде, следовательно, исключаются существенные признаки биржевой торговли - публичность, конкуренция и аукционный характер. Объектом биржевой торговли выступают товары установленного количества (партии) и качества. Положение об этом содержится в современных биржевых правилах. Так, в секции срочного рынка ММВБ фьючерсный контракт на акции «Лукойла» состоит из одной акции. На бирже РТС фьючерсный контракт на акции РАО «ЕЭС России» состоит из 1000 акций, а фьючерсный контракт на акции «Лукойла» из 10 акций. Биржевые товары не должны быть ограничены или изъяты из оборота. В статье 6 Закона о товарных биржах указывается, что биржевым товаром не могут быть недвижимое имущество и объекты интеллектуальной собственности. В проекте федерального закона «О срочном рынке» N 147313-3[6] не содержится определение базисного актива, а лишь перечисляется имущество, которое может входить в это понятие. В статье 3 проекта указано: «Базисный актив - иностранная валюта, ценные бумаги и иное имущество и имущественные права, процентные ставки, кредитные ресурсы, индексы цен или процентных ставок». В статье 14 Закона о рынке ценных бумаг говорится, что на фондовой бирже заключаются сделки, предметом которых выступают эмиссионные ценные бумаги и инвестиционные паи. Однако эта статья необоснованно исключает из биржевой торговли финансовые индексы и пакеты ценных бумаг. На современных мировых биржах широкое распространение получили индексные фьючерсы. Так, почти вся американская экономика зависит от индекса Доу-Джонса. В этой сфере не отстают и российские биржи. Одно из основных преимуществ индексов в том, что они менее подвержены ценовым колебаниям, чем акции отдельных компаний, т.е., менее рискованны, чем отдельные акции.

В России помимо индексных фьючерсов появились и блочные фьючерсные контракты. Если индекс представляет собой финансовый показатель какой-либо отрасли, то блок или пакет - это совокупность ценных бумаг разных эмитентов, работающих в разных областях. Единственное требование, предъявляемое к ценным бумагам, выступающим объектом биржевой сделки, они должны носить серийный (а не штучный) характер, т.е. должны быть эмиссионными ценными бумагами. С помощью фьючерсов сейчас «продают» и «покупают» погоду, с 1997 г. погодные фьючерсы начали продаваться на Чикагской бирже, и оборот таких контрактов превышает 2,5 млрд.долларов. С ноября 2001 г. на Лондонской фьючерсной бирже LIFFE (London International Financial Futures Exchange) также начали продаваться фьючерсные контракты на температуру воздуха (шесть видов фьючерсных контрактов). На мировых биржах обращаются фьючерсы на президентские выборы, в частности на выборы президента США. Аналогичные сделки заключались и на российской бирже в конце 1995 - начале 1996 г.[7]

На бирже сделки заключаются специальными субъектами - участниками биржевой торговли, получившими соответствующие лицензии и прошедшими биржевую регистрацию. Биржевая сделка должна быть заключена постоянными посетителями - членами биржевого общества. Статья 19 Закона о товарной бирже также допускает существование не только постоянных членов биржевой торговли, но и разовых посетителей, и сделки, заключаемые последними, также являются биржевыми.[8] В основном участниками биржевых торгов выступают посредники, т.е. брокеры, которые в литературе называются также маклерами. Брокеры заключают биржевые сделки в интересах третьих лиц по поручению своих клиентов, что подтверждает п.1.6 Правил МЦФБ. В соответствии со ст.3 Закона о рынке ценных бумаг брокерской признается деятельность по совершению гражданско-правовых сделок с ценными бумагами от имени и за счет клиента (в том числе эмитента эмиссионных ценных бумаг при их размещении) или от своего имени и за счет клиента на основании возмездных договоров с клиентом. Помимо посредников (брокеров) сделки на бирже заключаются и дилерами, которые осуществляют деятельность не посредническую, т.е., приобретают биржевой актив не в интересах третьих лиц, а в собственных интересах, от своего имени и за свой счет.[9]

В соответствии со ст. 4 Закона о рынке ценных бумаг дилерской деятельностью признается совершение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и/или продажи определенных ценных бумаг с обязательством покупки и/или продажи этих ценных бумаг по объявленным лицом, осуществляющим такую деятельность, ценам. Таким образом, биржевые сделки заключаются либо брокерами (как посредниками), либо дилерами, что существенно отличает биржевые сделки от остальных гражданско-правовых сделок. С учетом всех вышеназванных признаков, присущих биржевой сделке, можно сформулировать следующее определение биржевой сделки.[10]

Таким образом, биржевая сделка - зарегистрированная на бирже сделка, совершенная между участниками биржевой торговли во время торговой сессии, по поводу биржевого товара, прошедшего биржевой листинг (листинг – список товаров, выставленных на торги).

В этом определении наличествуют все характерные биржевой сделке признаки, и такое определение способно разграничить биржевые сделки первой и второй категорий, в узком и широком понимании биржевых сделок.

1.2. Срочные сделки, их специфика и виды

Срочные сделки – это сделки, по которым продавец обязуется представить ценные бумаги к установленному сроку, а покупатель принять их и оплатить по условиям сделки.

В зависимости от способа установления цены срочные сделки можно дифференцировать на несколько видов:

− цены фиксируются на уровне курса биржевого дня заключения сделки. Это фактически обычная сделка на фондовый товар с отсрочкой поставки и платежа;

− цена при заключении сделки не оговаривается, а расчеты производиться по курсу дня исполнения сделки;

− в качестве цены бумаги принимается ее курс любого, но заранее оговоренного биржевого дня, в период от дня заключения сделки до дня

окончания расчетов.

В зависимости от механизма заключения срочные сделки могут быть простыми (твердыми), условными (на разнице), пролонгационными.

Простые (твердые) сделки – это сделки, полный расчет по которым производится в установленный срок в будущем (цена финансового инструмента определяется в момент заключения сделки). В этом случае сделки предоставляют возможность приобретения и реализации ценных бумаг по твердой цене.

Срочные сделки “на разницу” – это сделки, по истечении которых один из контрагентов должен уплатить сумму разности между курсами, установленными при заключении сделки, и курсами, фактически сложившимися в момент ликвидации сделки. Такого рода сделки носят скорее игровой (спекулятивный) характер. Контрагенты в этом случае не будут выполнять условия сделки: продавец передавать в установленный срок проданные ценные бумаги, а покупатель принимать эти бумаги. Продавец, как правило, не располагает ценными бумагами в течение всего срока “исполнения” сделки, целью которой является получение разности между курсами.

Пролонгационные сделки используют биржевые спекулянты, когда изменение стоимости акций к моменту завершения контракта не отвечает их планам, и ликвидация этой сделки не принесет ожидаемой прибыли. Поэтому спекулянт продлевает срок исполнения сделки, т.е. пролонгирует ее. Существует два вида пролонгационных сделок, определяющих положение биржевого игрока на рынке: репорт и депорт (“быки” – репортируют, “медведи” – депортируют).

Репорт – пролонгационная срочная сделка по продаже ценной бумаги промежуточному” владельцу на заранее указанный срок в договоре по цене ниже цены ее обратного выкупа биржевиком в конце этого срока. Спекулянт прибегает к репорту, когда прогнозируемый им рост курса, который бы принес прибыль от проведения биржевой операции, не состоялся. Если же биржевик уверен в правильности своего расчета по повышению курса и готов увеличить риск, тот он заключает пролонгационную сделку или репортирует.

Когда срок договора по срочной сделке истек, биржевик вынужден привлечь банк или иного кредитора, который на время за процент согласится занять позицию продавца. Причем банк, в отличие от биржевика, уже вложил средства в сделку, расплатившись ими с контрагентом биржевика, поэтому его процент не может быть ниже среднерыночного.

Сделки с залогом – это сделки, в которых контрагент выплачивает другому заинтересованному в сделке лицу определенную договором между ними сумму денег. Эта сумма денег является гарантией исполнения своих обязательств.

Сделки с премией могут быть с правом выбора времени, простые, твердые, стеллажные.

Сделки с правом выбора времени исполнения договора – это сделки с премией, при которых плательщику премии предоставляется право исполнить принятые на себя обязательства по своему усмотрению в тот или иной срок в течение известного периода времени. Отказаться же от исполнения договора он не может.

Сделки с премией простые – это сделки, при которых контрагент, заплативший премию, имеет право либо совершить сделку, либо отказаться от нее, потеряв при этом уплаченную премию.

Сделки с премией твердые – сделки, согласно которым ее участники берут на себя обязательство по поставке и покупке ценных бумаг в определенный срок, причем условия сделки не подлежат изменению.

Сделки с премией свободные – это сделки, при которых плательщик премии имеет право отказаться от приема (поставки) определенной части установленного количества ценных бумаг.

Стеллажные сделки – это сделки, при которых плательщик премии получает право выбора между покупкой или продажей и может в день ликвидации или купить оговоренные в договоре ценные бумаги по условленному высшему курсу или самому их поставить по условленному низшему курсу. Разница между курсами определяет размер премии. Особое место в срочных сделках занимают опционные и фьючерсные сделки.

1.3. Фьючерсные и опционные сделки

Опционы и фьючерсы относятся к так называемым производным финансовым инструментам (derivatives). Финансовый инструмент называется производным, если его стоимость зависит от цены некоторого базисного актива (товара, валюты, акции, облигации), процентной ставки, фондового индекса, температуры или иного количественного показателя.

Фьючерсная сделка осуществляется на основе фьючерсных контрактов. Фьючерсный контракт – это стандартный биржевой договор купли-продажи финансового актива в определенный момент времени в будущем по цене, установленной сторонами сделки в момент ее заключения.

Цель фьючерсной торговли заключается не в купле-продаже первичного актива, а в получении положительной разницы в ценах от операций по купле-продаже фьючерсных контрактов. Фьючерсная торговля имеет преимущественно спекулятивный характер.

Фьючерсные контракты можно разделить на две основные группы: товарные и нетоварные фьючерсы. В группу товарных фьючерсов входят: сельскохозяйственная продукция, промышленное сырье, нефть и нефтепродукты, драгоценные и цветные металлы и т.п. Базовым активом нетоварных фьючерсов являются ценные бумаги, валюта индексы биржевых курсов акций, процентные ставки и т.д.

Глава 2. Срочные сделки на российском рынке ценных бумаг

2.1. Особенности срочного рынка в России

Российский срочный рынок (рынок деривативов) имеет непростую историю. Он неоднократно переживал кризис и крах биржевых площадок. Несмотря на то что этот рынок сейчас далеко не так привлекателен, как Чикагская товарная биржа (ведущий мировой поставщик срочных контрактов), аналитики пророчат ему большое и светлое будущее.

Причины кризисов и падений срочного рынка в России крылись в сложившейся системе торговли, которая позволяла руководству бирж пользоваться служебным положением для самостоятельного участия в торгах и влиять на их результаты. Другой ошибкой было копирование западных моделей рынка без учета собственной специфики (повышенной волатильности нашего рынка и общей неустойчивости финансовой системы России).

Кризис 1998 года, когда в результате девальвации рубля многие наши банки отказались от исполнения внебиржевых деривативов — форвардов, окончательно уничтожил срочный рынок в России. После событий 1998 года деятельность участников в этом сегменте была практически парализована. Лишь непрерывное функционирование срочного рынка Биржи «Санкт-Петербург» доказало надежность используемых технологий и системы гарантий, что способствовало возвращению доверия профессиональных участников к рынку фьючерсных и опционных контрактов.

Новый этап развития срочного рынка России ознаменовало открытие 19 сентября 2001 года единого рынка бирж «СПб» и «РТС» — FORTS (Фьючерсы и Опционы в РТС). В основе FORTS лежат торговые, расчетно-клиринговые технологии срочного рынка Фондовой биржи «Санкт-Петербург». А вот организатором торгов на FORTS является Фондовая биржа РТС, функции клирингового центра выполняет Технический центр РТС.

Второе место по популярности и объему торгов после FORTS занимает срочная секция ММВБ, специализирующаяся на валютных фьючерсах. На ММВБ существует биржевой рынок фьючерсов на доллар США, евро, EUR/USD, процентные ставки MosIBOR и MosPrimeRate и индекс ММВБ. Третье место по объемам торгов принадлежит Санкт-Петербургской валютной бирже (СПВБ).

Формирование развитого срочного рынка способствует снижению общего системного риска на рынке акций и облигаций. Такой эффект достигается, с одной стороны, за счет предоставления участникам фондового рынка возможности страховать свои портфели акций, а с другой стороны, за счет смещения спекулятивной составляющей с рынка акций на срочный рынок. Последние годы российский срочный рынок показывает хорошие темпы роста. Этому способствуют многие факторы:

- портфельные управляющие все больше прибегают к производным инструментам в целях хеджирования рисков по портфелю;

- больше внимания хеджированию стали уделять компании, чья финансово-хозяйственная деятельность сопряжена с рисками изменения цен на валютном и товарно-сырьевых рынках;

- увеличивается число спекулянтов, которых привлекают низкие комиссионные и возможность работать с большим «плечом»;

- постоянно растет линейка производных инструментов фьючерсных и опционных контрактов;

- рост рынка в целом заставляет обращать на себя внимание все большие категории инвесторов.[11]

2.2. Основные торговые площадки на российском срочном рынке

2.2.1. FORTS

Лидирующей площадкой по торговле фьючерсами и опционами в России был и остается FORTS. На долю FORTS приходится практически ¾ оборота производных инструментов и половина всех открытых позиций. Сегодня FORTS располагает самой широкой в России линейкой инструментов. Это 57 контрактов (38 фьючерсов и 19 опционов) на акции российских эмитентов, облигации, короткие процентные ставки, валюту, индекс РТС, нефть, золото и дизельное топливо. Общую динамику роста срочного рынка РТС — FORTS с момента его образования можно охарактеризовать как положительную (рис. 1).

Рис. 1. Динамика срочного рынка FORTS

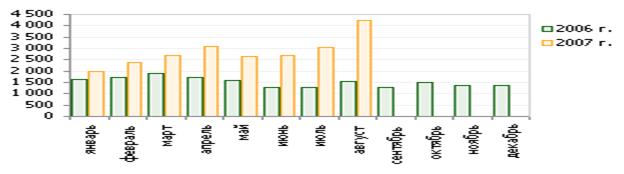

Анализируя спектр обращающихся на FORTS инструментов, можно заметить, что интересы участников рынка в основном сосредоточены в области производных на акции российских эмитентов (рис. 2).

Рис. 2. Структура открытых позиций FORTS в 2006-3007 гг.

Большую роль в расширении срочного рынка за последние годы сыграло существенное увеличение линейки инструментов. Несомненно, самым удачным из них стал фьючерс на индекс РТС, введенный в обращение в августе 2005 года. Этот контракт — первый производный инструмент, базисным активом которого является основной индикатор российского фондового рынка — индекс РТС, рассчитываемый в режиме реального времени на основе котировок 50 акций самых капитализированных российских компаний. Фьючерсы на индекс РТС мгновенно снискали популярность среди разных категорий инвесторов, с ним стали работать и хеджеры, и спекулянты, и арбитражеры.

В результате объем торгов на FORTS за 2006 год превысил 100 миллиардов долларов. Всего в 2006 году на FORTS было заключено более пяти миллионов сделок с 89,6 миллиона контрактов. Среднедневной объем открытых позиций по стандартным контрактам в 2006 году вырос на 259,5 процента и в декабре достиг 5 миллиардов долларов.

Стоит также отметить, что с появлением фьючерса на индекс РТС существенно изменился рынок опционов. Опционы на индекс РТС стали самыми ликвидными контрактами на рынке опционов (рис. 3), и имеются все предпосылки для дальнейшего увеличения спроса на них.

Рис. 3. Открытые позиции по опционам и динамика индекса РТС

8 июня 2006 года на рынок был выпущен фьючерс на российскую нефть марки Urals. Чуть позже к нему добавились фьючерсы и опционы на золото. Эти события ознаменовали первый этап становления товарного сегмента FORTS. У производителей и потребителей появилась возможность с помощью биржевых контрактов страховать риски неблагоприятной рыночной конъюнктуры. Однако, несмотря на высокую значимость нефти для российского рынка, объемы торгов по нефтяному фьючерсу пока невелики: крупные игроки предпочитают хеджировать свои риски на западных биржах.

Значительно больший интерес инвесторов вызвали фьючерсы на золото. В этом сегменте проявилась активность и ликвидность рынка. На этой волне 26 июля 2007 года вошли в обращение фьючерсы на серебро. Возможно, в будущем они станут выгодной альтернативой инвестициям в серебро. Линейку товарных фьючерсов недавно пополнили фьючерсы на дизельное топливо марки Л-0,2-62 (ГОСТ 305-82), однако говорить об их перспективах пока трудно. А в самом ближайшем будущем ожидается выход фьючерсов на сахар — спецификация на этот вид срочных контрактов уже подписана.

Весной 2006 года сразу две ведущие российские биржи — РТС и ММВБ — представили фьючерсы на процентные ставки MosPrime и MosIBOR. Данные инструменты рассчитаны в основном на банки, которые являются игроками на рынке межбанковского кредитования. С этими инструментами дела пока лучше складываются у РТС (суммарные обороты по фьючерсам в несколько раз превышают обороты в срочной секции ММВБ).

Недавно запущенные фьючерсы на индекс ММВБ также не пользуются особой популярностью. Однако руководство биржи возлагает на них большие надежды.[12]

2.2.2. Московская межбанковская валютная биржа (ММВБ)

Фондовая биржа ММВБ — является ведущей российской фондовой биржей, на которой ежедневно идут торги по акциям и корпоративным облигациям около 600 российских эмитентов с общей капитализацией почти 24 трлн рублей. В состав участников торгов Фондовой биржи ММВБ входят около 650 организаций — профессиональных участников рынка ценных бумаг, клиентами которых являются более 490 тысяч инвесторов.

На ММВБ приходится 98 % оборотов торгов акциями и АДР российских компаний исходя из оборота на российских биржах и около 70 % — исходя из мирового объёма торговли этими ценными бумагами.

В первом полугодии 2008 года объём сделок с акциями на ФБ ММВБ достиг 19,82 трлн руб. (828 млрд долл.). (см. таблицу1)

Таблица 1

Оббьем сделок с акциями на ФБ ММВБ

| № |

Наименование компании |

Торговый оборот, млрд. руб.

|

| 1 |

«Финам» (ЗАО) |

159 |

| 2 |

«Компания Брокеркредитсервис» (ООО) |

114 |

| 3 |

ГК «АЛОР» |

68 |

| 4 |

ВТБ 24 (ЗАО) |

65 |

| 5 |

ИК «Тройка Диалог» (ЗАО) |

47 |

| 6 |

ИК «Церих Кэпитал Менеджмент» (ОАО) |

32 |

| 7 |

«НОМОС-БАНК» (ЗАО) |

28 |

| 8 |

«Атон» (ООО) |

24 |

| 9 |

«АЛЬФА-БАНК» (ОАО) |

24 |

| 10 |

ФК «Открытие» (ООО) |

41 |

В 2008 году общий объем торгов на Фондовой бирже ММВБ составил 48 трлн руб. (2 трлн долл.), включая оборот по акциям — 34 трлн руб. (с учетом сделок РЕПО). Среднедневной оборот ФБ ММВБ достигает 130 млрд руб. (около 4 млрд долл. США) (табл. 2).

Таблица 2

Среднедневной оборот ФБ ММВБ

| Вид финансового инструмента |

2005 |

2006 |

2007 |

2008 |

| Акции, млрд руб. |

4025,0 |

14859,6 |

30927,1 |

33704,7 |

| Облигации, млрд руб. |

2375,9 |

5518,4 |

12551,0 |

14630,9 |

| Паи, млрд руб. |

1,5 |

5,0 |

20,2 |

23,1 |

| Итого, млрд руб. |

6402,4 |

20383,1 |

43498,3 |

48358,7 |

| Итого, млрд долл. США |

225,6 |

754,9 |

1708,9 |

1985,6 |

Репутация ММВБ как площадки для проведения сделок и гаранта проведения платежей чрезвычайно высока. За всю историю торгов было зафиксировано всего несколько небольших технических сбоев, не вызвавших серьёзного напряжения у участников рынка.[13]

2.3. Новые инструменты российского срочного рынка

К фьючерсам на акции в FORTS в последнее время добавились контракты на обыкновенные акции Роснефти, МТС, Новатэк, ОГК-3, ОГК-4, Полюс Золото. Таким образом, видна тенденция расширения производных инструментов не только в «голубых фишках», но и во втором эшелоне.

В валютном сегменте основные игроки — ФОРТС и ММВБ, обороты в паре USD/RUR находятся на стабильно высоком уровне (рис. 4 и 5).

Рис. 4. Объем торгов в сегменте срочных контрактов на бирже ММВБ, тыс. контрактов

Рис. 5. Объем открытых позиций в сегменте срочных контрактов на бирже ММВБ, тыс. контрактов

Стоит добавить, что работу в целях оживления этого сегмента ведет Биржа «Санкт-Петербург»: на ней был введен в действие проект «Биржевой Форекс». Торговая площадка перешла на круглосуточный режим, чтобы клиенты могли отыгрывать изменения курсов валют во всех трех глобальных сессиях.

Также в разработке находится интересный спекулятивный инструмент — фьючерс на индекс волатильности фондового рынка в России. Подобные контракты достаточно популярны на западных биржах. Введение опционов с фьючерсным типом расчетов — еще один очень важный и прогрессивный шаг, который может быть реализован в ближайшее время.

Впрочем, рост срочного рынка в России связан не только с существенным расширением линейки производных инструментов. Большая работа ведется и в других направлениях. Так, в ближайшее время в FORTS планируется внедрить помимо вечернего клиринга промежуточный — в 14:00. Для участников будет рассчитываться вариационная маржа и обновляться параметры гарантийной системы. Это поможет существенно снизить базовый размер обеспечения, не снижая надежность гарантийной системы биржи. Следовательно, инвесторы смогут эффективнее использовать имеющиеся средства, а брокеры — уменьшать собственные риски. Другим шагом, возможно, станет увеличение продолжительности торгов. Планируется начинать торги следующего торгового дня с 18:15 с перерывом на ночь и открытием с утра.

В целом срочный рынок в России поступательно приближается к развитым срочным рынкам Запада. Растут объемы торгов, интерес к рынку начинают проявлять и инвесторы-нерезиденты. Особо следует отметить высокие темпы роста ликвидности опционного рынка. Шаги, предпринимаемые ведущими биржами — РТС и ММВБ — в направлении совершенствования, оптимизации и удобства работы, позволяют предсказывать срочному рынку в России достаточно благополучное будущее. А если будут приняты законодательные акты, позволяющие ПИФам использовать опционы без боязни нарваться на штрафные санкции (сейчас механизм использования паевыми фондами опционов прописан недостаточно четко), то это позволит срочному рынку набрать еще большую ликвидность.[14]

Заключение

В заключении моей курсовой работы можно сделать вывод, что порядок регистрации и оформления биржевых сделок устанавливается биржей. Сделки, совершенные на бирже, но не соответствующие указанным выше требованиям, не являются биржевыми.

Срочные сделки – это сделки, по которым продавец обязуется представить ценные бумаги к установленному сроку, а покупатель принять их и оплатить по условиям сделки.

Особое место в срочных сделках занимают опционные и фьючерсные сделки. Опционы и фьючерсы относятся к так называемым производным финансовым инструментам (derivatives).

Фьючерсная сделка осуществляется на основе фьючерсных контрактов. Фьючерсный контракт – это стандартный биржевой договор купли-продажи финансового актива в определенный момент времени в будущем по цене, установленной сторонами сделки в момент ее заключения.

Российский срочный рынок (рынок деривативов) имеет непростую историю. Он неоднократно переживал кризис и крах биржевых площадок. Несмотря на то что этот рынок сейчас далеко не так привлекателен, как Чикагская товарная биржа (ведущий мировой поставщик срочных контрактов), аналитики пророчат ему большое и светлое будущее.

Лидирующей площадкой по торговле фьючерсами и опционами в России был и остается FORTS. На долю FORTS приходится практически ¾ оборота производных инструментов и половина всех открытых позиций. Сегодня FORTS располагает самой широкой в России линейкой инструментов.

Фондовая биржа ММВБ — является ведущей российской фондовой биржей, на которой ежедневно идут торги по акциям и корпоративным облигациям около 600 российских эмитентов с общей капитализацией почти 24 трлн. рублей.

В целом срочный рынок в России поступательно приближается к развитым срочным рынкам Запада. Растут объемы торгов, интерес к рынку начинают проявлять и инвесторы-нерезиденты. Особо следует отметить высокие темпы роста ликвидности опционного рынка. Шаги, предпринимаемые ведущими биржами — РТС и ММВБ — в направлении совершенствования, оптимизации и удобства работы, позволяют предсказывать срочному рынку в России достаточно благополучное будущее. А если будут приняты законодательные акты, позволяющие ПИФам использовать опционы без боязни нарваться на штрафные санкции (сейчас механизм использования паевыми фондами опционов прописан недостаточно четко), то это позволит срочному рынку набрать еще большую ликвидность.

Список используемой литературы

1 .Федеральный закон от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг» (с изменениями от 26 ноября 1998 г., 8 июля 1999 г., 7 августа 2001 г., 28 декабря 2002 г., 29 июня, 28 июля 2004 г.) // «Российская газета» от 25 апреля 1996 г.

2. Закон Российской Федерации «О товарных биржах и биржевой торговле» (с изменениями на 19 июня 1995 года)

3. Федеральный закон от 22 апреля 1996 г. № 39-ФЗ "О рынке ценных бумаг"

4 .Проект федерального закона «О срочном рынке» № 147313-3 // СПС «Гарант 3 .Петросян Э. Понятие и классификация биржевых сделок // Право и экономика. - М.; Юрид. Дом «Юстицинформ», 2003. - № 8. - с. 35-39.

4. Письмо Высшего Арбитражного Суда РФ от 3 августа 1993 г. № С-13/ОП «Обзор практики разрешения споров, связанных с исполнением, изменением и расторжением биржевых сделок»// Вестник ВАС РФ. 1993. № 10.

5 . Шершеневич Г.Ф., Ем В.С., Козлова Н.В. Курс торгового права. Товар. Торговые сделки. Т. 2. - М.: Статут, 2003.

6 .Абраменкова И.Г. Заключение биржевых сделок с ценными бумагами. Биржевая оферта и биржевой акцепт. // Законодательство. - 2002. - № 7. - с. 5-14

7. www.option.ru – сайт ИФК «Опцион»

8. http://ru.wikipedia – Википедия (электронная энциклопедия)

9. www . micex . ru – сайт ММВБ

10. www . rts . ru – сайт РТС (Фьючерсы и опционы – FORTS)

[1] Письмо Высшего Арбитражного Суда РФ от 3 августа 1993 г. N С-13/ОП «Обзор практики разрешения споров, связанных с исполнением, изменением и расторжением биржевых сделок»// Вестник ВАС РФ. 1993. N 10.

[2] Федеральный закон от 22 апреля 1996 г. N 39-ФЗ «О рынке ценных бумаг» (с изменениями от 26 ноября 1998 г., 8 июля 1999 г., 7 августа 2001 г., 28 декабря 2002 г., 29 июня, 28 июля 2004 г.) // «Российская газета» от 25 апреля 1996 г.

[3] Петросян Э. Понятие и классификация биржевых сделок // Право и экономика. - М.; Юрид. Дом «Юстицинформ», 2003. - № 8. - с.35-39.

[4] Курс торгового права. Товар. Торговые сделки. Т. 2 / Шершеневич Г.Ф., Ем В.С., Козлова Н.В.. - М.; Статут, 2003. С. 341.

[5] Курс торгового права. Товар. Торговые сделки. Т. 2 / Шершеневич Г.Ф., Ем В.С., Козлова Н.В.. - М.; Статут, 2003. С. 342.

[6] Проект федерального закона «О срочном рынке» N 147313-3 // СПС «Гарант»

[7] Абраменкова И.Г. Заключение биржевых сделок с ценными бумагами. Биржевая оферта и биржевой акцепт // Законодательство. - М., 2002. - № 7. - с.5-14.

[8] Закон Российской Федерации о товарных биржах и биржевой торговле (с изменениями на 19 июня 1995 года)

[9] Федеральный закон от 22 апреля 1996 г. N 39-ФЗ "О рынке ценных бумаг"

[10] Федеральный закон от 22 апреля 1996 г. N 39-ФЗ "О рынке ценных бумаг"

[11] www.option.ru

[12] www.option.ru

[13] www.wikipedia.ru

[14] www.option.ru