| Скачать .docx |

Курсовая работа: Кредитная система. Место и роль в ней центрального банка и коммерческих банков

МИНИСТЕРСТВО ТОРГОВЛИ РОССИЙСКОЙ ФЕДЕРАЦИИ

Московский государственный университете коммерции

Факультет ИРГБиТ

Курс 21 В

КУРСОВАЯ РАБОТА

По дисциплине “Общая экономическая теория”

Тема “Кредитная система. Место и роль в ней центрального банка и коммерческих банков ”

Работу выполнила

Преподаватель:

Барсечян В.О.

Москва

содержание

| Введение | 3 |

| Механизм функционирования кредитной системы | 5 |

| Отдельный коммерческий банк и его роль в кредитной системе | 11 |

| Государственное регулирование. Место и роль Центрального банка в кредитной системе | 17 |

| Заключение | 21 |

| Список использованной литературы | 22 |

Введение

Прежде чем говорить о кредитной системе и приемах, с помощью которых осуществляется кредитно-денежная политика, важно четко понять цели кредитно-денежной политики и знать учреждения, ответственные за разработку и проведение в жизнь этой политики.

Основополагающей целью кредитно-денежной политики является помощь экономике в достижении общего уровня производства, характеризующегося полной занятостью и отсутствием инфляции. Кредитно-денежная политика состоит в изменении денежного предложения с целью стабилизации совокупного объема производства, занятости и уровня цен. Более конкретно: кредитно-денежная политика вызывает увеличение денежного предложения во время спада для поощрения расходов, а во время инфляции, наоборот, ограничивает предложение денег для ограничения расходов.

При переходе к рыночной экономике не так уж много факторов могут сравниться по своей значимости со стабильной и активно функционирующей структурой коммерческих банков и эффективной системой управления финансовыми и кредитно-денежными отношениями. Банковская система в экономике, связанной рыночными отношениями, исполняет три главные роли:

1. Развитая структура коммерческих банков управляет системой платежей. В развитых рыночных отношениях большинство коммерческих сделок производится путем перераспределения средств между различными банковскими вкладами посредством чеков или электронных переводов. При системе государственного социализма и монополии государственного банка, Россия не испытывала необходимости в эффективно действующей платежной системе. Производство и товарообмен между предприятиями определялись государственным планом, устанавливавшим выпуск продукции по фиксированным ценам. В экономике, связанной рыночными отношениями, платежная система обеспечивает выполнение предприятиями и частными лицами обязательств друг перед другом посредством отлажено работающей банковской системы.

2. Наряду с другими финансовыми посредниками, банки направляют сбережения населения к фирмам и деловым предприятиям. Эффективность осуществления процесса инвестирования средств в значительной степени зависит от способности банковской системы предоставлять кредиты именно тем заемщикам, которые найдут способы их оптимального использования. Это особенно важно в связи с тем, что рынки нашей страны до конца еще не заняты и имеется много неиспользованных ресурсов. Отлаженная кредитная эмиссия банковской системы помогает нашим предпринимателям осваивать новые рынки без привлечения иностранного капитала.

3. Коммерческие банки, действуя в соответствии с кредитно-денежной политикой Центрального Банка России, регулируют количество денег, находящихся в обращении. Стабильный и умеренный рост денежной массы, при соответствующем росте объема производства, обеспечивает постоянство уровня цен. Лишь в этом случае рыночные отношения воздействуют на экономическую систему самым эффективным и выгодным образом. Задача кредитно-денежной политики сводится еще и к обеспечению, по возможности, полной занятости (в идеале на свободном рынке должен быть какой-то резерв рабочей силы) и роста реального объема производства. Недостаточная организация банковской системы и контроль могут исказить результаты проведения кредитно-денежной политики.

Механизм функционирования кредитной системы

Современная кредитная система - это совокупность различных кредитно-финансовых институтов, действующих на рынке ссудных капиталов и осуществляющих аккумуляцию и мобилизацию денежного капитала.

Через кредитную систему реализируются сущность и функции кредита. Кредит - есть движение ссудного капитала, который отдается в ссуду на условиях возвратности за определенный процент.

Кредит выполняет следующие функции:

аккумуляцию и мобилизацию денежного капитала;

перераспределение денежного капитала;

экономию издержек;

ускорение концентрации и централизации капитала;

регулирование экономики.

На рынке реализуются две основные формы кредита: коммерческий и банковский. Они отличаются друг от друга составом участников, объектом ссуд, динамикой, величиной процента и сферой функционирования.

Коммерческий кредит предоставляется одним функционирующим предприятием другому в виде продажи товаров с отсрочкой платежа. Орудием такого кредита является вексель, оплачиваемый через коммерческий банк. Как правило, объектом коммерческого кредита выступает товарный капитал, который обслуживает кругооборот промышленного капитала, движение товаров из сферы производства в сферу потребления. Особенность коммерческого кредита состоит в том, что ссудный капитал здесь сливается с промышленным. Главная цель такого кредита - ускорить процесс реализации товаров и заключенной в них прибыли. Процент по коммерческому кредиту, входящий в цену товара и сумму векселя, как правило, ниже, чем по банковскому кредиту. Размеры коммерческого кредита ограничиваются величиной резервных капиталов, которыми располагают промышленные и торговые компании.

Банковский кредит предоставляется банками и другими кредитно-финансовыми институтами юридическим лицам (промышленным, транспортным, торговым компаниям), населению, государству, иностранным клиентам в виде денежных ссуд.

Банковский кредит превышает границы коммерческого кредита по направлению, срокам, размерам. Он имеет более широкую сферу применения. Значительная замена коммерческого векселя банковским делает этот кредит более эластичным, расширяет его масштабы, повышает обеспеченность. Различна также динамика банковского и коммерческого кредитов. Так, объем коммерческого кредита зависит от роста и спада производства и товарооборота. Спрос на банковский кредит в основном определяется состоянием долгов в различных секторах экономики. Однако он также подвержен циклическим колебаниям экономики. Банковский кредит носит двойственный характер: он может выступать как ссуда капитала для функционирующих предприятий, компаний либо в виде ссуды денег, т.е. как платежное средство при уплате долгов.

По мере развития и расширения кредитной системы увеличиваются темпы роста банковского кредита.

В настоящее время существуют несколько форм банковского кредита.

Потребительский кредит , как правило, предоставляется торговым компаниями, банками и специализированными кредитно-финансовыми институтами для приобретения населением товаров и услуг с рассрочкой платежа. Обычно с помощью такого кредита реализуются товары длительного пользования (автомобили, холодильники, мебель, бытовая техника). Срок кредита составляет 3 года, процент - от 10 до 25. Население в промышленно развитых странах тратит от 10 до 20 % своих ежегодных доходов на покрытие потребительского кредита. В случае неуплаты по нему имущество изымается кредитором.

Ипотечный кредит выдается на приобретение либо строительство жилья, покупку земли. Предоставляют его банки (кроме инвестиционных) и специализированные кредитно-финансовые институты. Кредит выдается также в рассрочку. Наиболее высокий уровень ипотечного кредита - в США, Канаде, Англии. Процент по кредиту колеблется в зависимости от экономической конъюнктуры - от 15 до 30 и более.

Государственный кредит следует разделять на собственно государственный кредит и государственный долг. В первом случае кредитные институты государства (банки и другие кредитно-финансовые институты) кредитуют различные секторы экономики. Во втором случае государство заимствует денежные средства у банков и других кредитно-финансовых институтов на рынке капиталов для финансирования бюджетного дефицита и государственного долга. При этом кроме кредитных институтов, государственные облигации покупают население, юридические лица, т.е. различные предприятия и компании.

Международный кредит носит как частный, так и государственный характер, отражая движение ссудного капитала в сфере международных экономических и валютно-финансовых отношений.

Ростовщический кредит сохраняется как анахронизм в ряде развивающихся стран, где слабо развита кредитная система. Обычно такой кредит выдают индивидуальные лица, меняльные конторы, некоторые банки. Особенность этого кредита - чрезвычайно высокие проценты (от 30 до 200 и выше).

Современная кредитная система включает два основных понятия: совокупность кредитно-расчетных и платежных отношений, которые базируются на определенных, конкретных формах и методах кредитования; совокупность функционирующих кредитно-финансовых институтов (банков, страховых компаний и др.). Первое понятие, как правило, связано с движение ссудного капитала в виде различных форм кредита. Второе означает, что кредитная система через свои многочисленные институты аккумулирует свободные денежные средства и направляет их предприятиям, населению, правительству.

Современная кредитная система капиталистических стран в послевоенные годы претерпела серьезные структурные изменения; снизилась роль банков и возросло влияние других кредитно-финансовых институтов (страховых компаний, пенсионных фондов, инвестиционных компаний и др.). Это выразилось как в росте общего числа новых кредитно-финансовых институтов, так и в увеличении их удельного веса в совокупных активах всех кредитно-финансовых институтов. Такие эволюционные процессы коснулись и многих развивающихся стран.

Важными процессами в современной кредитной системе капиталистических стран явились:

концентрация и централизация банковского капитала;

дальнейшее усиление конкуренции между различными типами кредитно-финансовых институтов;

продолжение сращивания крупных кредитно-финансовых институтов с мощными промышленными, торговыми, транспортными корпорациями и компаниями;

интернационализация деятельности кредитно-финансовых институтов и создание международных банковских объединений и групп.

Кредитная система функционирует через кредитный механизм. Он представляет собой, во-первых, систему связей по аккумуляции и мобилизации денежного капитала между кредитными институтами и различными секторами экономики, во-вторых, отношения, связанные с перераспределением денежного капитала между самими кредитными институтами в рамках действующего рынка капитала, в-третьих, отношения между кредитными институтами и иностранными клиентами.

Кредитный механизм включает также все аспекты ссудной, инвестиционной, учредительской, посреднической, консультативной, аккумуляционной, перераспределительной деятельности кредитной системы в лице ее институтов.

Кредитно-финансовые учреждения осуществляют свои функции в экономике по трем основным направлениям: предоставление ссудного денежного капитала и денежных сбережений населения: владение фиктивным капиталом. Широкая сеть специализированных кредитно-финансовых учреждений позволила собрать свободные денежные капиталы и сбережения и предоставить их в распоряжение торгово-промышленных корпораций и государства. Таким образом, развитие кредитной системы явилось одной из важнейших предпосылок обеспечения относительно высокой нормы накопления капитала, что способствовало росту производства и реализации научно-технической революции.

ОТДЕЛЬНЫЙ КОММЕРЧЕСКИЙ БАНК. ЕГО РОЛЬ В КРЕДИТНОЙ СИСТЕМЕ

Говоря о коммерческих банках необходимо знать статьи доходов и расходов балансового отчета коммерческого банка и понимать, как некоторые довольно простые сделки отражаются на балансовом отчете. Разложим весь процесс создания и деятельности коммерческого банка на условные сделки.

Сделка 1: рождение банка. Мы не будем подробно останавливаться на данном пункте, поскольку он не является приоритетном в рассмотрении поставленной темы. Отметим, что один из путей создания коммерческого банка, при условии его создания с нуля, есть продажа учредителями банка акций на некоторую сумму, которая в последствии станет собственным капиталом банка, но и для владельцев акций она представляет собой активы.

Сделка 2: становление предприятия. На этом этапе происходит приобретение собственности и оборудования, заметим, что баланс на этом этапе не измениться и будет находиться в равновесии.

Сделка 3: прием вкладов. У коммерческого банка две основные функции: прием вкладов и выдача ссуд. Хотя общее предложение денег непосредственно не изменилось, в результате сделки 3 произошло изменение структуры предложения денег в экономике: банковские деньги увеличились, а наличные в обращении уменьшились, т.к. имеющиеся в банке наличные не считаются частью денежного предложения в экономике.

Сделка 4: резервные вложения. Все коммерческие банки и сберегательные учреждения, открывающие текущие счета, должны иметь установленные законом резервы. Говоря точнее, размер установленных законом резервов равен определенному проценту обязательств банка-члена по вкладам, который он должен иметь в виде вклада “Резервном банке”, в нашей стране – эту функцию исполняет Центральный банк.

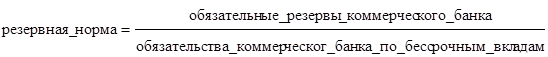

“Определенный процент” обязательств по вкладам, который коммерческий банк должен держать в резерве, известен по название резервной нормы. Данная норма является отношением между размером резервов, которые должен иметь коммерческий банк, и выданными обязательствами по вкладам. Это отношение таково:

В процессе работы у банка могут образовываться избыточные резервы. Величина, на которую фактические резервы банка превышают его обязательные резервы, представляет банковские избыточные резервы. То есть:

Избыточные резервы = фактические резервы – обязательные резервы

Единственный надежный способ определения избыточных резервов состоит в умножении банковских обязательств по бессрочным вкладам на резервную норму для получения величины обязательных резервов, а затем вычесть эту величину из действительных резервов, записанных в части активов балансового отчета.

Поскольку способность коммерческого банка предоставлять кредиты зависит от наличия избыточных резервов, это понятие чрезвычайно важно для понимания способности банковской системы создавать деньги.

Давайте прервемся, чтобы обратить внимание на очевидный бухгалтерский вопрос, который ставит сделка 4. А именно, созданный в ходе сделки 4 резерв является активом для коммерческого банка, вкладывающего их, но пассивом для получающего его “Резервного банка” (или ЦБ). Подобно тому, как текущий счет, который вы получаете, вкладывая деньги в коммерческий банк, является вашим активом и пассивом коммерческого банка; вклад или резерв, который создает коммерческий банк, помещая деньги в банк банкиров, является активом коммерческого банка и пассивом “резервного банка” (ЦБ).

Следующие две сделки особенно важны, поскольку они объясняют, как отдельный коммерческий банк может в буквальном смысле делать деньги предоставляя ссуды и как деньги уничтожаются после погашения ссуд.

Сделка 5: выдача ссуды. Предположим, Компания решила увеличить производственные мощности. Допустим также, что для финансирования этого проекта Компании нужно 50 тыс. долл., что по случайному совпадению как раз равно избыточным резервам Банка.

Компания обращается к Банку и просит ссуду на эту сумму. Банк выдает ссуду. Вместо того чтобы брать в банке наличные деньги Компания увеличивает на 50 тыс. долл. Свой текущий счет в Банке. Для Банка это означает получение приносящего процент актива (долгового обязательства) и открытие текущего счета (обязательства) в уплату за этот актив. Короче говоря, Компания обменяла долговое обязательство на право получения со своего текущего счета в Банке дополнительных чеков на сумму 50 тыс. долл. Банк обладает теперь новым активом – приносящим процент долговым обязательством; Компания в состоянии расширить свою деятельность.

Теперь поближе рассмотрим балансовые ведомости банка и обнаруживается поразительный факт: когда банк предоставляет ссуды, он создает деньги. Здесь происходит изменение в составе денежного предложения, но не изменение общего предложения денег. Когда же банки дают ссуды, они создают текущие счета, которые являются деньгами. Расширяя кредит, Банк придает денежную форму долговому обязательству. Компания и Банк создали требование, а затем обменялись ими. Требование, созданное Компанией и переданное Банку, - не деньги, так как долговое обязательство индивидуума не является общепринятым средством обращения. Но требование созданное Банком и переданное Компании - деньги, чеки, выписанные с текущего счета, принимаются в качестве средства обращения. Именно по средством расширения кредита коммерческих банков создается большая часть денег, используемых в нашей экономике. Эти кредитные деньги могут рассматриваться в качестве “долгов” коммерческих банков и сберегательных учреждений. Чеки являются “долгами” в том смысле, что они представляют собой обязательства, которые банки и сберегательные учреждения обещают оплатить “по требованию”.

Но существуют условия, ограничивающие возможность коммерческого банка открывать текущие счета, – то есть создавать “банковские деньги” – путем выдачи ссуд. В данном случае Банк может ожидать, что вновь созданный вклад в 50 тыс. долл. Будет очень активным депозитным счетом. Предположим, что Компания заключает со Строительной компанией контракт на 50 тыс. долл. Строительная компания выполняет заказ по расширению мощностей и в качестве вознаграждения получает чек на 50 тыс. долл., выписанный Компанией со своего текущего счета в Банке. Строительная компания не станет предъявлять этот чек в Банк, а вместо этого поместит его во Второй банк. Теперь Второй банк имеет требование к Банку на сумму 50 тыс. долл. В результате Банк теряет как резервы, так и вклады на сумму чека; Второй банк приобретает 50 тыс. долл. резервов и вкладов. Короче говоря, заемщик выписывает чек на всю сумму ссуды и передает его фирме, предъявляющей его в другом банке.

Мы приходим к выводу, что отдельный коммерческий банк в многобанковой системе может одолжить лишь сумму, равную изначальным избыточным резервам, имевшимся до момента выдачи ссуды. Потому что, когда он одалживает, он сталкивается с вероятностью того, что могут быть выписаны и предъявлены ему к оплате чеки на всю сумму ссуды. Одалживающий банк может предвидеть потерю резервов в пользу других банков на сумму равную ссуде. Однако, если некоторые из чеков, выписанных на ссуду, вложены обратно в выдавший ее банк, тогда этот банк может давать в долг сумму, несколько превышающую первоначальные избыточные резервы.

Сделка 6: возврат ссуды. Если коммерческие банки, предоставляя ссуды, создают текущие счета, то есть деньги, представляется логичным спросить, уничтожаются ли деньги при выплате ссуды. Ответ: “Да”.

Предположим, что ссуда выплачивается не в рассрочку, а единовременно через два года после получения, и отвлечемся от процентных платежей по ссуде. Компания выпишет чек на 50 тыс. долл. со своего текущего счета, который до получения займа составляет, предположим, 50 тыс. долл. В результате обязательства по депозитам Банка уменьшаются на 50 тыс. долл., компания отказывается на своих 50-тысячных претензий на активы банка. Банк в свою очередь отказывается от долгового обязательства Компании. Банк и Компания вновь обменялись требованиями. Но требование, от которого отказалась Компания, является деньгами, а требование, которое она выкупила -–свое долговое обязательство, - не является. Поэтому предложение денег уменьшилось на 50 тыс. долл., эта сумма текущих счетов была уничтожена, что не сопровождалось увеличением денежного предложения в каком-либо другом месте. Денежное обязательство Компании было лишено денежной формы. Уменьшение в текущих счетах увеличивает избыточные резервы, которые держит банк, а это дает основу для предоставления новых займов.

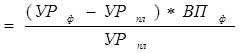

Относительная значимость различных пунктов балансового отчета коммерческого банка является результатом того, что банкир преследует две входящие в конфликт друг с другом цели. Одна цель – прибыль. Коммерческие банки, как и другие предприятия, стремятся к прибыли. Поэтому они стремятся предоставлять кредиты и покупать ценные бумаги. Эти два пункта – основные активы, приносящие доходы коммерческим банкам. Банковская прибыль определяется как соотношение доходов и расходов. 2/3 доходов составляют проценты и сборы по ссудам (разница между суммой процентов заемщиков и процентов вкладчиков). Важными статьями доходов являются прибыль от инвестиций, биржевых операций (доходы по государственным ценным бумагам, от продажи акций и облигаций компаний), а также комиссионные вознаграждения. Основными статьями расходов являются проценты по вкладам, заработная плата и пособия служащим. Кроме того к расходам относятся проценты по займам, взятых у банков Федеральной резервной системы и банков-корреспондентов, уплата процентов по векселям и обязательствам, расходы по содержанию зданий и эксплуатации оборудования, а также отчисления на возможные убытки по ссудам. Норма банковской прибыли определяется по следующей формуле:

С другой стороны, коммерческий банк должен стремиться к безопасности. Для банков безопасность обеспечивается ликвидностью, т.е. их способностью выплачивать деньги в срок по своим обязательствам, в частности такими ликвидными активами, как наличность и избыточные резервы. Банки должны следить, чтобы вкладчики переводили свои текущие счета в наличность. Аналогично, существует возможность, что чеков, предъявленных банку к оплате, будет больше, чем предъявляемых к оплате им самим, в результате чего произойдет отток резервов. Поэтому банкиры стремятся к балансу между осторожностью и прибылями. Достигнутый компромисс определяет относительный размер приносящих доходы активов, противостоящих активам высоколиквидным.

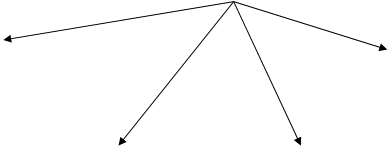

Таким образом, коммерческие банки выполняют следующие операции см. рис.1.

БАНКОВСКАЯ СИСТЕМА: МНОГОДЕПОЗИТНОЕ РАСШИРЕНИЕ

Коммерческая банковская система может предоставлять займы, то есть может создавать деньги, умножая свои избыточные резервы. Это множественное кредитование осуществляется, несмотря на тот факт, что каждый отдельный банк системы может предоставлять ссуду только размером равным (или не превышающим) его избыточным

![]()

![]() ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ

ОПЕРАЦИИ КОММЕРЧЕСКИХ БАНКОВ

КРЕДИТНЫЕ КОМИССИОННЫЕ

|

![]()

![]()

![]()

![]()

![]()

![]() ПАССИВНЫЕ АКТИВНЫЕ ПЕРЕВОДНЫЕ

ПАССИВНЫЕ АКТИВНЫЕ ПЕРЕВОДНЫЕ

![]()

![]() СРОЧНЫЕ ДО ВОСТРЕБОВАНИЯ ПОД ТОВАРЫ АККРЕДИТИВНЫЕ

СРОЧНЫЕ ДО ВОСТРЕБОВАНИЯ ПОД ТОВАРЫ АККРЕДИТИВНЫЕ

БЕССРОЧНЫЕ ТЕКУЩИЕ ПОД ВЕКСЕЛЯ ИНКАССОВЫЕ

БЕССРОЧНЫЕ ТЕКУЩИЕ ПОД ВЕКСЕЛЯ ИНКАССОВЫЕ

ПОД АКЦИИ И ДОВЕРИТЕЛЬНЫЕ

ОБЛИГАЦИИ

(ФОНДОВЫЕ) ТОРГОВО-КОМИССИОННЫЕ

РЕАЛЬНЫЕ МНИМЫЕ ПОД БЛАНК ФИРМЫ

Рис.1. Виды операций коммерческих банков

резервам. Характер создания банковских депозитов может быть проиллюстрирован следующей схемой:

| НАСЕЛЕНИЕ | БАНКИ | |||

СПРОС НА ДЕНЬГИ Md |

ВКЛАДЫ НАСЕЛЕНИЯ В БАНКАХ | ВКЛАДЫ ССУДЫ |

КРЕДИТ БАНКОВ НАСЕЛЕНИЮ | ПРЕДЛОЖЕНИЕ ДЕНЕГ Мs |

| БАНКОВСКИЕ РЕЗЕРВЫ | ДЕНЕЖНАЯ БАЗА (В) | |||

| НАЛИЧНОСТЬ | НАЛИЧНОСТЬ |

Предположим, что население хранит все свои наличные деньги в банках, а банки, в свою очередь, не держат излишних резервов. Допустим, что норма банковских резервов составляет 1/10. Если у насаления доходы увеличиваются на 100 единиц, то, согласно нашей предпосылки, произойдет аналогичный прирост банковских вкладов населения. Тогда при увеличении денежной базы на 100 единиц прирост банковских резервов составит 10. Следовательно, 90 единиц банк выделит в качестве кредита населению. Получив эти деньги, население, согласно нашему предположению, вложит их в банк.

Дополнительный прирост банковских вкладов населения составит 90 единиц, из которых 9 остануться в форме банковских резервов, а 81 будет предоставлен населению в виде кредита, и т.д. В результате этого кругооборота общий прирост кредитов населению составит 900 единиц, а прирост вкладов – 1000.

Депозитный мультипликатор обратно пропорционален норме обязательных банковских резервов (r):

.

.

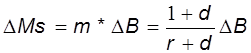

В нашем примере r=10%. Таким образом, дипозитный мультипликатор равен 10. Он показывает, во сколько раз банки увеличивают размер денежной массы в обращении. В общем виде связь предложения денег (Ms) с денежной базой (В) можно представить следующим образом:

![]() ∆Ms = m∆B,

∆Ms = m∆B,

где ∆Ms– прирост предложения денег; ∆B - прирост денежной базы; m - депозитный мультипликатор.

Если бы банки имели избыточные резервы, то дипозитный мультипликатор был бы значительно ниже. Предположим, что в нашем примере наряду с 10 % обязательных резервов банк держит еще 10 % сверхнормативных (избыточных). Таким образом, фактические резервы составляют 20 %. В этом случае, депозитный мультипликатор равен 1/0,2=5.

Рассмотренный пример иллюстрирует способность банка увеличивать в определенных пределах денежную массу. В то же время он показывает, что центральный банк, регулируя размеры обязательных резервов, может оказывать значительное воздействие не только на деятельность коммерческих банков, но и на экономическую жизь страны в целом.

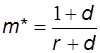

В рассмотренном примере мы предполагали, что население хранит всю свою наличность в банке. Однако в реальная способность банков создавать деньги зависит не только от нормы обязательных резервов, но и от поведения населения, его доверия к банковской системе. Чем ниже доверие к банкам, тем меньше их способность предоставлять кредит. Денежный мультипликатор, который является усложненным вариантом депозитного, учитывает поведение как банков, так и населения:

,

,

где m* - денежный мультипликатор, d – отношение наличных денег к депозитам, r – норма обязательных банковских резервов. Если ввести в условия исходные задачи d=30%, то

![]()

.

.

Запишем в общем виде формулу изменения предложения денег:

.

.

При d=0, когда население хранит все свои деньги в банке, m*=m, т.е. денежный мультипликатор равен депозитному.

Наше исследование расширения кредита проводилось в несколько разряженной атмосфере. Существуют дополнительные факторы, которые могли бы видоизменить количественную определенность нашего анализа.

Помимо изъятия обязательных резервов на каждой ступени процесса кредитования могут иметь место два других вида изъятия денег у коммерческих банков, которые своим существованием уменьшают способность банковской системы к созданию денег.

1. Утечка наличных денег. Заемщик может потребовать, чтобы часть его ссуды была выплачена наличными. Или же получатель чека, выписанного заемщиком, может предъявить его в банке для частичной или полной оплаты наличными, вместо того чтобы присовокупить к счету заемщика. Так, например, человек, занявщий 80 долл. в банке А, попросит 16 долл. наличными, а оставшиеся 64 долл. в виде текущего счета, банк Б получит лишь 64 долл. новых резервов (из которых только 15,20 долл. будут избыточными). Такое падение избыточных резервов понижает соответсвующим образом кредитный потенциал банковской системы. На самом деле, если бы первый заемщик взял все 80 долл. наличными и эти наличные деньги остались бы в обращении, процесс многократного увеличения тут же бы остановился. Но удобство и безопасность текущих счетов делают это маловероятными.

2. Избыточные резервы. Наш анализ способности системы коммерческих банков увеличивать денежное предложение с помощью кредитования основывался на предположении, что коммерческие банки готовы точно выполнять предъявляемые законом резервные требования. Чем больше избыточных резервов держат банкиры, тем меньше будет суммарный потенциал банковской системы к расширению кредита. Например, допустим, что банк А, получив 100 долл. новой наличности, решил добавить к своим резервам 25 долл., а не законодательно устанленный минимум в 20 долл. Тогда он даст в ссуду только 75 вместо 80 долл. и соответсвенно уменьшить денежный мультипликатор. Конкретно в нашем денежном мультипликаторе ![]() m=1/rмы теперь прибавляем к r, обязательной резервной норме, дополнительные избыточные резервы, которые предпочитает держать банкир. Например, если банкир хочет иметь дополнительные избыточные резервы, равные 5% от каждого вновь приобретенного бессрочного вклада, то тогда знаменатель будет 25% (равняющийся 20% резервной нормы плюс 5-процентное добавление к избыточным резервам). Денежный мультипликатор понижается с 5 до 1/25, или 4%. В действительности количество избыточных резервов, которые банки держали в последние годы, было практически минимальным. Объяснение очень простое: избыточные резервы не приносят банку процентов, а ссуды и инвестиции приносят доход. Значит, наша предпосылка о том, что банк будет предоставлять кредит в размере, равном его избыточным резервам, обоснована в общем довольно точна.

m=1/rмы теперь прибавляем к r, обязательной резервной норме, дополнительные избыточные резервы, которые предпочитает держать банкир. Например, если банкир хочет иметь дополнительные избыточные резервы, равные 5% от каждого вновь приобретенного бессрочного вклада, то тогда знаменатель будет 25% (равняющийся 20% резервной нормы плюс 5-процентное добавление к избыточным резервам). Денежный мультипликатор понижается с 5 до 1/25, или 4%. В действительности количество избыточных резервов, которые банки держали в последние годы, было практически минимальным. Объяснение очень простое: избыточные резервы не приносят банку процентов, а ссуды и инвестиции приносят доход. Значит, наша предпосылка о том, что банк будет предоставлять кредит в размере, равном его избыточным резервам, обоснована в общем довольно точна.

Государственное регулирование. место и роль центрального банка в кредитной системе

Государственное регулирование кредитно-финансовых институтов - один из важнейших элементов развития и формирования кредитной системы капиталистических стран.

Основными направлениями государственного регулирования являются: политика центрального банка в отношении кредитно-финансовых институтов, особенно банков; налоговая политика правительства в смешанных (полугосударственных) или государственных кредитных институтах; законодательные мероприятия исполнительной и законодательной власти, регулирующие деятельность различных институтов кредитной системы.

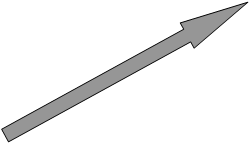

В промышленно развитых странах политика центрального банка распространяется главным образом на коммерческие и сберегательные банки и осуществляется в следующих формах: учетная политика; регулирование нормы обязательных резервов; операции на открытом рынке; прямое воздействие на кредит.

Основными функциями центрального банка являются функции:

a) Эмиссионного центра страны

b) Банка банкиров

c) Органа регулирования экономики страны денежно-кредитными методами

d) Банкира правительства.

ФУНКЦИИ ЦЕНТРАЛЬНОГО

ЭМИССИОННОГО БАНКА

|

ЭМИССИОННЫЙ БАНКИР ПРАВИТЕЛЬСТВА

ЦЕНТР СТРАНЫ

БАНК БАНКОВ ДЕНЕЖНО-КРЕДИТНОЕ

![]()

![]() РЕГУЛИРОВАНИЕ

РЕГУЛИРОВАНИЕ

УЧЕТНАЯ ПОЛИТИКА СЕЛЕКТИВНОЕ

РЕГУЛИРОВАНИЕ

КРЕДИТА

ОПЕРАЦИИ НА РЕГУЛИРОВАНИЕ

ОТКРЫТОМ РЫНКЕ ОБЯЗАТЕЛЬНЫХ РЕЗЕРВОВ

Являясь эмиссионным центром страны, центральный банк обладает монопольным правом выпуска банкнот, что обеспечивает ему постоянную ликвидность. Деньги центрального банка состоят из наличных (банкноты, монеты) и безналичных денег (счета коммерческих банков в центральном банке). Каждая банкнота ФРС несет на себе печать того федерального резервного банка, который ее выпустил. Кроме этого, на ней указан номер федерального резервного округа, номер серии стереотипа, год выпуска, а также имеется подпись казначея и печать казначейства.

Функция банка банков заключается в том, что с одной стороны, центральный банк сосредотачивает у себя обязательные резервы коммерческих банков, а с другой – оказывает им необходимую кредитную поддержку. Центральный банк является кредитором в последней инстанции. Спасая коммерческие банки от краха в период финансовой паники, он предоставляет им кредитную поддержку путем эмиссии денег или продажи ценных бумаг. Концентрация обязательных резервов в центральном банке означает, что центральный банк может в известных пределах осуществлять контроль за деятельностью коммерческих банков.

Учетная политика центрального банка состоит в учете и переучете коммерческих векселей, поступающих от коммерческих банков, которые в свою очередь, получают от промышленных, торговых и транспортных компаний. Центральный банк выдает кредитные ресурсы на оплату векселей и устанавливает так называемую учетную ставку. Как правило учетная политика центрального банка направлена на лимитирование переучета векселей, установление предельной суммы кредита для каждого банка. Таким образом, осуществляется воздействие на объем выдаваемых ссуд. Нередко предприниматели расплачиваются с поставщиками не сразу после отгрузки товара, а через определенный срок. Для подтверждения отсрочки платежа обычно выставляется вексель. Поставщик товара может использовать этот вексель тояким образом: либо дожидаться наступление указанного срока оплаты, либо оплатить им свои денежные обязательства, либо реализовать его коммерческому банку (т.е. учеть вексель). Покупая вексель, коммерческий банк оплачивает, естевственно, не всю сумму, а лишь ее часть, удерживая определенный процент (комиссию). Коммерческий банк, в случае необходимости, может переучесть полученный вексель в центральном банке.

![]()

![]()

![]()

![]()

![]()

|

|

|

|

Вексель

Учет векселя предъявление векселя

к сроку

предъявление векселя

к сроку

Переучет векселя

Учетная политика обычно сочетается с государственным регулированием процентных ставок по вкладам и кредитам. Хотя банки в основном самостоятельно определяют проценты по вкладам и ссудам, тем не менее они ориентируются на учетную ставку центрального банка - так называемое дисконтное окно . При этом необходимо отметить, что в каждой стране существует своя специфика учетной политики, определяемая традициями, развитием кредитной системы, ролью государства и центрального банка в экономике.

Одной из традиционных функций центрального банка является роль “заимодателя в крайнем случае”. То есть центральный банк предоставляет ссуды коммерческим банкам, которые обладают твердым финансовым положением, но неожиданно сталкиваются с необходимостью срочного получения дополнительных средств.

Когда коммерческий банк берет ссуду, он переводит центральному банку выписанное на себя долговое обязательство, которое гарантируется дополнительным обеспечением - обычно государственными ценными бумагами. Подобно тому, как коммерческие банки взыскивают процентные платежи по своим ссудам, центральный банк взыскивает процентные платежи по ссудам, предоставленным коммерческим банкам. Такая ставка процента называется учетной ставкой.

Будучи требованием к коммерческому банку, долговое обязательство банка-заемщика является активом предоставляющего ссуду Федерального резервного банка. Давая ссуду Федеральный резервный банк увеличивает резервы коммерческого банка-заемщика. Коль скоро для поддержания ссуд, полученных у федеральных резервных банков, не требуется обязательных резервов, все новые резервы, приобретенные в результате займа у федеральных резервных банков, предоставляют собой избыточные резервы.

Разумеется важно, что коммерческий банк, берущий в федеральных резервных банках ссуды, расширяя тем самым возможность предоставления кредита населению.

Федеральный резервный банк имеет полномочия устанавливать и изменять учетную ставку, по которой коомерческие банки могут брать займы. С точки зрения коммерческих банков, учетная ставка представляет собой издержки, вызванные приобретение резервов. Следовательно, падение учетной ставки поощряет коммерческие банки к приобретению дополнительных резервов путем заимствования у федеральных резервных банков. Кредиты коммерческих банков, опирающиеся на эти новые резервы, увеличивают денежное предложение. И наоборот, рост учетной ставки снижает интерес коммерческих банков к получению дополнительных резервов путем заимствования у центральных банков. Поэтому повышение учетной ставки соответсвует стремлению руководящих кредитно-денежных учреждений ограничить предложение денег.

Следующей формой регулирования центрального банка является определение нормы обязательных резервов для коммерческих банков. Обязательные резервы – это минимальная норма вкладов (депозитов) коммерческих банков в центральном банке. Такие вклады значительно облегчают систему межбанковских расчетов. Поскольку все коммерческие банки имеют свои счета (депозиты) в центральном банке, это облегчает зачет взаимных платежей. Предположим, клиент А коммерческого банка Х хочет перевести 1000 долл. клиенту Б коммерческого банка У. Для этого банк Х уменьшает размер своего резервного фонда (депозита) в центральном банке на 1000 долл., а резервный фонд (депозит) банка У в центральном банке на 1000 долл. увеличивается. Таким образом, депозиты коммерческих банков в центральном значительно упрощают безналичные межбанковские расчеты (клиринг). Смысл этой формы регулирования заключается в том, что коммерческие банки обязаны хранить часть своих кредитных ресурсов на беспроцентном счете в центральном банке. Норма резерва может уменьшаться или увеличиваться в зависимости от конъюнктуры на рынке капиталов. Ее увеличение ведет к ограничению кредитной экспансии коммерческих банков и, наоборот, снижение - к расширению кредитных ресурсов. Можно сделать вывод, что понижение резервной нормы переводит обязательные резервы в избыточные и тем самым увеличивает возможность банков создавать новые деньги путем кредитования. Нормы резервов существенно различаются по странам и колеблются в пределах от 5 до 20.

Изменение резервной нормы воздействует на способность банковской системы к созданию денег двумя путями:

1. она влияет на размер избыточных резервов;

2. она изменяет размер денежного мультипликатора.

Так, например, в случае повышения установленной законом резервной нормы с 10 до 20 % избыточные резервы понижаются и мультипликатор текущих счетов понижается. Следовательно, способность банковской системы к созданию денег падает.

Политика регулирования нормы резервов распространяется главным образом на все виды банков (а в ряде стран и на некоторые специальные кредитно-финансовые институты), которые определяют процентные ставки по кредитам. Большинство других кредитно-финансовых институтов в процентной политике следуют за коммерческими банками. С помощью нормы резервов центральный банк воздействует в целом на ссудный процент, который, в свою очередь, влияет на доходность тех или иных ценных бумаг (курс акций и облигаций).

Хотя изменение резервной нормы – прием, обладающий мощным потенциалом, на самом деле он используется не часто.

Еще одной формой регулирования центральным банком кредитной системы являются операции на открытом рынке с государственными облигациями путем их купли-продажи кредитно-финансовыми институтами. Продавая государственные облигации, центральный банк тем самым уменьшает денежные ресурсы банков и других кредитно-финансовых институтов и таким образом способствует повышению процентной ставки на рынке ссудных капиталов. Это заставляет кредитные институты согласно законодательству обязаны покупать определенную часть государственных облигаций, финансируя, таким образом, дефицит бюджета и государственный долг.

Формой регулирования является также прямое государственное воздействие центрального банка на кредитную систему путем прямых предписаний органов контроля в форме инструкций, директив, применения санкций за нарушения. В ряде случаев центральный банк осуществляет контроль за крупными кредитами, лимитирование банковских кредитов, выборочную проверку кредитных учреждений. Однако методы прямого воздействия в основном распространяются на коммерческие и сберегательные банки и в меньшей степени - на другие кредитно-финансовые институты.

ЗАКЛЮЧЕНИЕ

Кредитная система содействует обеспечению условий для значительного роста производства, накоплению капитала и развитию научно-технического прогресса. Благодаря кредиту в различных его формах происходят мобилизация денежного капитала и огромная концентрация капиталовложений в ключевых, технически наиболее прогрессивных отраслях экономики. Только мощные банки и страховые компании могут осуществлять кредитные операции в масштабах, необходимых для финансирования современных крупных промышленных, транспортных и других объектов. Государственные средства, участвующие в финансировании капиталовложений, также часто поступают в хозяйство в кредитной форме.

Кредит занимает важное место в разрешении проблемы реализации товаров и услуг на рынке. Большой рост потребительского и жилищно-ипотечного кредитования населения в значительной мере расширил рынок для потребительских товаров длительного пользования и сыграл заметную роль в быстром развитии соответствующих отраслей промышленности и строительства.

Международные условия воспроизводства также в большой мере формируются в связи с развитием кредитных отношений в различных формах и с деятельностью банков на мировой арене. Эти факторы способствуют росту международной торговли, который, в свою очередь, подталкивал производство.

Список использованной литературы

1.Деньги, кредит, банки / Под ред. О.И. Лаврушина

М. Финансы и статистика, 1998

2.Макконнелл К., Брю С. Экономикс: принципы, проблемы и политика. В 2-х т. М.: Республика, 1992.

3.Нуреев Р.М. Деньги, банки и денежно-кредитная политика: учебное пособие. М.: Финстатинформ, 1995.

4.Самуэльсон П. Экономика. В 2-х томах. Москва, НПО " АЛГОН" ВНИИСИ, "МАШИНОСТРОЕНИЕ", 1993.