| Похожие рефераты | Скачать .docx |

Реферат: Налог на прибыль предприятий

Содержание:

Содержание: 1

Введение. 2

1. Общие положения. 4

1.1 Налогоплательщики. 4

1.2 Объекты налогообложения. 5

2. Налоговая база по налогу на прибыль предприятий. 10

2.1 Общие положения. 10

2.2 Определение налоговой базы некоторых видов предприятий. 14

2.3 Формы отчетности. 15

3.Расчет налога. 20

3.1Налоговые ставки. 20

3.2 Порядок расчета и сроки уплаты.. 21

3.3 Льготы по налогу. 25

4. Анализ поступления налога на прибыль в бюджетную систему России. 33

Заключение. 39

Список используемой литературы: 41

Приложение……………………………………………………………...43

Введение.

Налогообложение прибыли или доходов предприятий является важнейшим элементом налоговой политики любого государства. Не случайно одним из первых шагов к реальной экономической самостоятельности России стало принятие ВС РСФСР в декабре 1990 года Закона РСФСР “О порядке применения на территории РСФСР Закона СССР “О налогах с предприятий, объединений и организаций”. С распадом СССР и переходом к радикальному изменению всех экономических отношений в конце 1991 года начала формироваться новая налоговая система России, одним из ключевых моментов которой стало введение в действие с 01.01.1992 года Закона “О налоге на прибыль предприятий и организаций”.

Наряду с налогом на добавленную стоимость налог на прибыль является важнейшим источником бюджетных поступлений. На него приходится порядка 50% от всей суммы налоговых платежей. Вместе с тем налог на прибыль является еще и основным регулирующим налогом. Соответствующим образом сформированная система налоговых льгот позволяет государству обеспечить наиболее благоприятные условия для развития приоритетных отраслей народного хозяйства, причем для разных регионов эти приоритеты могут быть различны.

Налог на прибыль, взимаемый с предприятий, объединений, организаций, учреждений, по существу, представляет собой плату хозяйствующего субъекта государству за использование экономического пространства, трудовых ресурсов, производственной, социальной и прочей инфраструктуры. Практически это одна из форм изъятия государством части чистого дохода предприятий. Отсюда вытекает цель курсовой работы – дать полную характеристику налогу на прибыль, его особенностей уплаты, наличия льгот, процентных ставок, т.е. как можно подробнее отразить особенности платежа данного налога.

Актуальность данной темы проявляется в том, что налог на прибыль весьма эффективный инструмент воздействия на финансовое положение предприятий, повышающий (либо, наоборот, снижающий) их заинтересованность в развитии производства. Одновременно, как было указано выше, налог на прибыль обеспечивает значительные поступления в государственный бюджет. А значит достаточно хорошие знания об особенностях уплаты данного налога, помогут избежать ошибок и недочетов при заполнении декларации и выплат по налогу на прибыль. Следовательно, эти вопросы становятся решающими при рассмотрении данной темы и являются основополагающими задачами.

1. Общие положения

1.1 Налогоплательщики

Налог на прибыль наряду с налогом на добавленную стоимость является составным элементом налоговой системы России и служит инструментом перераспределения национального дохода. Однако в отличие от НДС данный налог является прямым, т.е. его окончательная сумма целиком и полностью зависит от конечного финансового результата.

С 1 января 2002 года порядок налогообложения налогом на прибыль регламентируется главой 25 НК РФ «Налог на прибыль организаций». [4 c.217 ]

Предприятия, осуществляющие предпринимательскую деятельность, являются плательщиками налога на прибыль, получаемую в результате осуществления своей финансово-хозяйственной деятельности.

В соответствии же с налоговым законодательством РФ плательщиками налога на прибыль признаются:

— российские организации;

Не являются плательщиками налога на прибыль: предприятия любых организационно-правовых форм - по прибыли от реализации произведенной ими сельскохозяйственной и охотохозяйственной продукции, а также произведенной и переработанной на данных предприятиях собственной сельскохозяйственной продукции, за исключением предприятий индустриального типа, определенных по перечню, утвержденному законодательными (представительными) органами субъектов РФ (прибыль, полученная такими предприятиями от иных видов деятельности, подлежит обложению налогом на прибыль); ЦБ РФ и его учреждения - по прибыли, полученной от деятельности, связанной с регулированием денежного обращения; организации, применяющие в соответствии с федеральные законом упрощенную систему налогообложения, учета и отчетности для субъектов малого предпринимательства.

1.2 Объекты налогообложения

Объектом налогообложения признается прибыль организации, определяемая как полученный доход, уменьшенный на величину расходов (п. 1 статьи 252 НК РФ).

Расходами признаются обоснованные и документально подтвержденные затраты, понесенные налогоплательщиком. Под обоснованными понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленные в соответствии с законодательством РФ. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

При этом расходы подразделяются на следующие группы:

— расходы, связанные с производством и реализацией согласно статье 253 НК РФ, состоящие из следующих статей затрат:

1. материальные расходы (статья 254 НК РФ);

2. расходы на оплату труда (статья 255 НК РФ), включаются любые начисления работникам в денежной или натуральной форме, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда и т.п.

3. суммы начисленной амортизации (статья 256 НК РФ);

Амортизируемым имуществом в целях налогообложения прибыли предприятия признается имущество, результаты интеллектуальной собственности, которые находятся у налогоплательщика на праве собственности, используется им для извлечения дохода, и стоимость которого погашается путем начисления амортизации. Амортизируемое имущество – имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью 10000 руб.

4. прочие расходы (статья 264 НК РФ): суммы налогов и сборов, начисленные в установленном порядке, за исключением указанных в ст. 270 НК РФ; расходы по оказанию гарантийного ремонта; на аудиторские услуги; представительские расходы; на рекламу; на подготовку и переподготовку кадров и другие.

Расходы, связанные с реализацией и производством, включают в себя следующие расходы:

-связанные с изготовлением, хранением и доставкой товаров, выполнением работ, оказанием услуг, приобретением или реализацией товаров;

-на содержание и эксплуатацию, ремонт и техническое обслуживание основных средств и иного имущества, а также на поддержание их в исправности;

-на освоение природных ресурсов;

-на научные исследования и опытно-конструкторские разработки;

-на обязательное и добровольное страхование;

-связанные с производством и реализацией.

— внереализационные расходы, поименованные в статье 265 НК РФ, не связанные с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством или реализацией. В частности:

-расходы на содержание переданного по договору аренды имущества;

-расходы в виде процентов по долговым обязательствам любого вида, в том числе процентов, начисленных по ценным бумагам и иным обязательствам;

-расходы на организацию выпуска собственных ценных бумаг;

-судебные расходы и арбитражные сборы;

-расходы на услуги банков;

-затраты на аннулированные производственные заказы, а также затраты на производство, не давшее продукции;

-другие. [4 c.224]

При определении налоговой базы не учитываются расходы в виде:

-сумм, начисленных налогоплательщиком дивидендов и других сумм распределяемого дохода;

-пени, штрафов и иных санкций, перечисляемых в бюджет, также штрафов и санкций, взимаемых государственными организациями имеющими такое право;

-взносов в уставный капитал, вклада в простое товарищество;

-суммы налога за сверхнормативные выбросы загрязняющих веществ в окружающую среду;

-расходы по приобретению и созданию амортизируемого имущества;

-взносов на добровольное страхование;

-другие.

При налогообложении прибыли необходимо, конечно, точно знать что является прибылью на предприятии.

Прибылью признаются:

- для российских организаций – полученные доходы, уменьшенные на величину расходов;

- для иностранных организаций, осуществляющих свою деятельность на территории РФ через постоянные представительства, - полученные через эти иностранные представительства доходы, уменьшенные на величину произведенных ими расходов.

- для иных иностранных организаций – доходы полученные от источников в РФ. Доходы в соответствии со ст. 309 НК РФ.

Доходы, учитываемые организацией для исчисления налога на прибыль, согласно статье 248 НК РФ подразделяются на две большие группы:

— доходы от реализации товаров (работ, услуг), имущественных прав, за исключением налогов, предъявляемых налогоплательщиком покупателю. Такими налогами являются НДС, налог с продаж, акцизы (статья 249 НК РФ). Товаром для целей налогообложения признается любое имущество, реализуемое или предназначенное для реализации. Работой признается деятельность, результаты которой имеют материальное выражение и могут быть реализованы для удовлетворения потребностей организации или физических лиц. Услуга – деятельность, результат которой не имеет материального выражения, реализуется и потребляется в процессе осуществления этой деятельности.

Доходом от реализации признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав. В зависимости от выбранного метода признания доходов и расходов поступления, связанных с расчетами за реализованные товары или имущественные права, для целей налогообложения признаются либо метод начисления, либо кассовый метод, о которых будет подробнее изложено немного позже.

— внереализационные доходы, поименованные в статье 250 НК РФ.

К доходам от внереализационных операций относятся:

- доходы от долевого участия в других предприятиях, дивиденды по акциям и доходы по облигациям и другим ценным бумагам, принадлежащим предприятию;

- доходы от сдачи в аренду имущества;

- полученные предприятием штрафы, пени, неустойки и др. виды санкций;

- положительные курсовые разницы по валютным счетам и операциям в иностранной валюте;

- проценты, начисляемые учреждениями банков за пользование свободными денежными средствами предприятия;

- суммы средств, полученных безвозмездно от других предприятий при отсутствии соответствующим договором оформленной совместной деятельности, за исключением средств, зачисляемых в уставные фонды предприятий их учредителями в установленном законодательством порядке.

Безвозмездно полученные основные средства, товары и иное имущество включаются во внереализационные доходы в сумме не ниже числящейся у передающей стороны их балансовой (для основных средств - их остаточной) стоимости, которая по данным бухгалтерского учета указывается в документах о передаче.[4 c.218-221]

Налоговым кодексом РФ установлено, что доходы и расходы налогоплательщика учитываются в денежной форме (статья 274 НК РФ). Доходы, полученные в натуральной форме, учитываются исходя из цены сделки.

Доходы, не учитываемые при определении налоговой базы, приведены в ст. 251 НК РФ. В частности, при определении налоговой базы не учитываются следующие доходы:

-в виде имущественных прав, работ или услуг, полученных от других лиц в порядке предварительной оплаты товаров налогоплательщиками, определяющими доходы и расходы по методу начисления;

-в виде имущества, прав, полученных в форме залога или задатка в качестве обеспечения обязательств;

-в виде сумм гарантийных взносов в специальные фонды, создаваемые в соответствии с законодательством РФ;

-в виде имущества полученного налогоплательщиком в рамках целевого финансирования;

-другие доходы в соответствии с требованиями ст. 251 НК РФ, которыми необходимо руководствоваться при определении налоговой базы налогоплательщик

2. Налоговая база по налогу на прибыль предприятий

2.1 Общие положения

Налоговой базой для целей налогообложения признается денежное выражение прибыли, которой для российской организации являются полученные доходы, уменьшенные на величину произведенных расходов, определяемые как изложено выше. Доходы и расходы налогоплательщика учитываются в денежной форме.

Доходы, полученные в натуральной форме в результате реализации товаров, работ, услуг и т.д. учитываются, как правило, исходя из цены сделки (ст. 40 НКРФ).

Расчет налоговой базы за отчетный (налоговый) период составляется налогоплательщиком самостоятельно в соответствии с нормами, установленными главой 25 НКРФ исходя из данных налогового учета нарастающим итогом с начала года. [1]

Расчет налоговой базы можно производить по следующей формуле:

где Д об – общий доход организации, полученный за реализацию продукции ( работ, услуг) за отчетный период;

n – количество вычетов i-го вида;

Sвыч. i - сумма i-го вычета.

Всего НК РФ предусмотрено около 60 особенностей по расчету налоговой базы по данному виду налога.[2 c.102]

Расчет налоговой базы должен содержать следующие данные:

1. Период, за который определяется налоговая база (с начала налогового периода с нарастающим итогом).

2. Сумма доходов от реализации, полученных в отчетном (налоговом) периоде, в том числе:

a) выручка от реализации товаров (работ, услуг) собственного производства, а также выручка от реализации имущества, имущественных прав, за исключением выручки, указанной в подп.«b-g»;

b) выручка от реализации ценных бумаг, не обращающихся на организованном рынке;

c) выручка от реализации ценных бумаг обращающихся на организованном рынке;

d) выручка от реализации покупных товаров;

e) выручка от реализации основных средств;

f) выручка от реализации финансовых инструментов срочных сделок, не обращающихся на организованном рынке;

g) выручка от реализации товаров (работ, услуг) обслуживающих производств и хозяйств.

3. Сумма расходов, произведенных в отчетном периоде, уменьшающих сумму доходов от реализации, в том числе:

a) расходы на производство и реализацию товаров собственного производства, а также расходы, понесенные при реализации имущества, имущественных прав, за исключением расходов, указанных в подп. «b-g»;

b) расходы, понесенные при реализации ценных бумаг, не обращающихся на организованном рынке;

c) расходы, понесенные при реализации ценных бумаг, обращающихся на организованном рынке;

d) расходы, понесенные при реализации покупных товаров;

e) расходы от реализации основных средств;

f) расходы, понесенные обслуживающими производствами и хозяйствами при реализации ими товаров (работ, услуг).

4. Прибыль от реализации в том числе:

a) Прибыль от реализации товаров собственного производства, а также прибыль от реализации имущества, имущественных прав, за исключением расходов, указанных в подп. «b-е»;

b) прибыль (убыток) от реализации ценных бумаг, не обращающихся на организованном рынке;

c) прибыль (убыток) от реализации ценных бумаг, обращающихся на организованном рынке;

d) прибыль (убыток) от реализации покупных товаров;

e) прибыль (убыток) от реализации основных средств;

f) прибыль (убыток) от реализации обслуживающих производства и хозяйств.

5. Суммы внереализационных доходов в том числе:

a) доходы по операциям с финансовыми инструментами срочных сделок, обращающимися на организованном рынке;

b) доходы по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке;

6. Суммы внереализованных расходов, в частности:

a) расходы по операциям с финансовыми инструментами срочных сделок, обращающимися на организованном рынке;

b) расходы по операциям с финансовыми инструментами срочных сделок, не обращающимися на организованном рынке;

7. Прибыль (убыток) от внереализационных операций.

8. Итого налоговая база за отчетный период.

9. Для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу в порядке, предусмотренном ст. 283 НК РФ.

Налогоплательщики, понесшие убыток, исчисленный в соответствии с главой 25НК РФ, в предыдущем налоговом периоде, вправе уменьшить налоговую базу текущего налогового периода на всю сумму полученного ими убытка, при этом налогоплательщики имеют право перенести убыток на будущее (до 10 лет). Налогоплательщики, вправе перенести на текущий налоговый период сумму полученного в предыдущем налоговом периоде убытка (не более 30% налоговой базы).[4 c.223]

В случае если налогоплательщик в отчетном периоде получил убыток, в данном отчетном периоде налоговая база признается равной нулю.

При исчислении налоговой базы не учитываются в составе доходов и расходов налогоплательщиков доходы и расходы, относящиеся к игорному бизнесу. Аналогичный порядок распространяется на организации перешедшие на уплату налога на вмененный доход, а также на организации, получающие прибыль (убыток) от сельскохозяйственной деятельности.[1 ст.275]

24 мая 2002 г. определен алгоритм расчета налоговой базы переходного периода и сроков уплаты налога на прибыль, определенного по такой базе. Принципиально сохранены многие положения прежнего порядка перехода к новой системе налогообложения, однако внесена масса уточнений и изменений, которые направлены на то, чтобы как можно подробнее рассказать налогоплательщикам, как рассчитать налоговую базу переходного периода. Причем есть приятные изменения, например, стоимость остатков незавершенного производства, готовой продукции на складе, отгруженных (выполненных), но не реализованных товаров (работ, услуг), определяется по состоянию на 31 декабря 2001 г. в соответствии с ранее действующим порядком, то есть исходя из данных бухгалтерского учета (а не в сумме прямых расходов, как это предполагалось раньше).

В то же время не очень хорошей вестью является то, что налоговая база переходного периода рассчитывается отдельно от базы текущего налогового периода и имеет свой собственный финансовый результат. Если при определении налоговой базы переходного периода будет получен убыток, налогоплательщики не смогут учесть его при налогообложении прибыли текущего периода (и вообще никогда). Особенно в плохое положение попадают те организации, которые ранее вели учет "по отгрузке", поскольку наверняка получат убыток (вследствие отсутствия достаточной суммы доходов переходного периода).

Если же при определении налоговой базы переходного периода результатом будет прибыль, налогоплательщикам следует уплачивать исчисленный по такой базе налог в следующем порядке:

- 10% суммы налога - равными долями в течение 2002 г.;

- часть налога в размере от 10 до 70% - равными долями в течение 2003 - 2004 г.г.;

- оставшаяся часть налога - равными долями в течение 2005 - 2006 г.г.

Кроме того, произошли и другие важные изменения, в частности:

Налоговая база бюджетных учреждений определяется как разница между полученной суммой дохода от реализации товаров, выполненных работ, оказанных услуг и внереализационных доходов (без учета налога на добавленную стоимость, акцизов по подакцизным товарам), за минусом фактических расходов, связанных с ведением коммерческой деятельности.[20]

2.2 Определение налоговой базы некоторых видов предприятий

Определение налоговой базы иностранного представительства:

В ст. 307 НК РФ приведен порядок налогообложения прибыли иностранных организаций, осуществляющих деятельность через постоянные представительства в РФ, которым предусмотрен единственный метод исчисления подлежащей налогообложению прибыли отделения иностранной организации – так называемый прямой метод.

Возможности применения после 1 января 2002 года ранее существовавших в актах законодательствах о налогах и сборах, действовавших до введения главы 25 НК РФ, условных методов расчета прибыли постоянного представительства иностранной организации от деятельности в РФ, приводящей к образованию постоянного представительства, на основе полученных доходов и понесенных расходов Кодекс не предусматривает.

Исключение составляют случай, оговоренный в п. 3 ст. 307 НК РФ, когда иностранная организация осуществляет на территории РФ деятельность подготовительного или вспомогательного характера в интересах третьих лиц, приводящую к образованию постоянного представительства. В вышеуказанном случае налоговая база определяется в размере 20% от суммы расходов этого постоянного представительства, связанных с такой деятельностью.

Таким образом, при определении налоговой базы постоянного представительства условным методом « от расходов» в расчете принимаются только суммы отрицательных курсовых разниц, являющиеся составной частью внереализационных расходов, а не сальдо между положительными и отрицательными курсовыми разницами.[6 c.11]

Определение налоговой базы муниципального унитарного предприятия:

При получении муниципальным унитарным предприятием из внебюджетного фонда администрации денежные средства не подходят под определение, данное средствам целевого финансирования в подпункте 14 п. 1 ст. 251 НК РФ; поэтому вышеуказанные средства, не могут быть отнесены к средствам целевого финансирования.

При этом такие средства не будут учитываться при определении налоговой базы по налогу на прибыль в соответствии с подп. 11 п. 1 ст. 251 НК РФ как денежные средства, полученные российской организацией безвозмездно от организации, доля которой в уставном капитале получающей стороны превышает 50%, т.к. уставный капитал муниципального предприятия на 100% состоит из вклада передающей стороны.[7 c.217]

2.3 Формы отчетности

Налогоплательщики независимо от наличия у них обязанности по уплате налога или авансовых платежей по налогу, особенностей исчисления уплаты налога, обязаны по истечении каждого отчетного и налогового периода предоставлять в налоговые органы по месту нахождения каждого обособленного подразделения соответствующие налоговые декларации в порядке, определенном НК РФ.

Налоговые агенты обязаны по истечении каждого отчетного (налогового) периода, в котором они производили выплаты налогоплательщику представлять в налоговые органы по месту своего нахождения налоговые расчеты.

Налогоплательщики по итогам отчетного периода предоставляют налоговые декларации упрощенной формы. Некоммерческие организации, у которых не возникает обязательств по уплате налога, предоставляют налоговую декларацию по упрощенной форме по истечении налогового периода. [1 ст.289]

Форма декларации по налогу на прибыль приведена в Приказе Министерства по налогам и сборам от 11.11.2003 г. №БГ-3-02/614 «Об утверждении формы Декларации по налогу на прибыль организаций» (с изменениями от 3 июня 2004 г.). Приказом МНС РФ от 29 декабря 2001 г. N БГ-3-02/585 «Об утверждении Инструкции по заполнению декларации по налогу на прибыль организаций» (с изменениями от 9 сентября 2002 г., 29 декабря 2003 г., 3 июня 2004 г.) утверждена инструкция по заполнению декларации по налогу на прибыль.

Декларация содержит 11 листов с приложениями. Однако субъектам малого предпринимательства заполнять все листы не придется. Ряд разделов предназначен для специфических категорий налогоплательщиков, например, для профессиональных участников рынка ценных бумаг, а также содержит расчет налоговой базы по специфическим операциям (например, с финансовыми инструментами срочных сделок). Основная часть декларации состоит из расчета налога на прибыль и нескольких приложений к нему, детально раскрывающих содержание отдельных его строк. [6 c.12]

Налогоплательщики представляют налоговые декларации за отчетный период не позднее 28 дней со дня окончания соответствующего отчетного периода. Налогоплательщики, исчисляющие суммы авансовых платежей по фактически полученной прибыли, предоставляют налоговые декларации в сроки, установленные для уплаты авансовых платежей. Налоговая декларация по итогам налогового периода представляются налогоплательщиками не позднее 28 марта года, следующего за истекшим налоговым периодом (статья 289 НК РФ).

Организация, в состав которой входят обособленные подразделения, по окончанию каждого налогового и отчетного периода предоставляет в налоговые органы по месту своего нахождения декларацию в целом по организации с распределением по обособленным подразделениям.[1 ст.289]

Для составления налоговой декларации по налогу на прибыль согласно Налоговому кодексу берутся данные налогового учета. Статьей 313 НК РФ определено, что налоговый учет осуществляется в целях формирования полной и достоверной информации о порядке учета для целей налогообложения хозяйственных операций, а также для контроля за правильностью и своевременностью исчисления и уплаты в бюджет налога на прибыль.[6 c.12]

При обнаружении налогоплательщиком в поданной им налоговой декларации неотражения или неполноты отражения сведений, а равно ошибок, приводящей к занижению подлежащей уплате суммы налога, налогоплательщик обязан внести необходимые дополнения и изменения в налоговую декларацию.

Согласно ст. 54 НК РФ при обнаружении ошибок (искажений) в исчислении налоговой базы, относящихся к прошлым налоговым периодам, в текущем налоговом периоде перерасчет налоговых обязательств производится в период совершения ошибки.

В таких случаях налогоплательщик предоставляет в налоговый орган уточненную налоговую декларацию по налогу на прибыль организаций за налоговый период, в котором свершена ошибка.

При этом если ошибки, выявленные в отчетных (налоговых) периодах, относятся к периоду до 1 января 2002 года, то налогоплательщик представляет в налоговый орган уточненный расчет (налоговую декларацию) налога от фактической прибыли по форме, установленной Инструкцией №62 (утратила силу с 1 января 2002г.)

При обнаружении ошибок (искажений) в налоговых периодах, наступивших после 1 января 2002 года до 1 января 2004 года, уточненная налоговая декларация по налогу на прибыль организации представляется по форме, утвержденной приказом МНС России от 17.12.2001 № БГ-3-02/542. При обнаружении ошибок в отчетных периодах, наступивших после 1 января 2004 года, уточненная налоговая декларация по налогу на прибыль организации представляется по форме, утвержденной приказом МНС России от 11.11.2003 № БГ-3-02/614 (в ред. от 03.06.2004).

Статьей 54 НК РФ предусмотрена также норма, согласно которой в случае невозможности определения конкретного периода, к которому относятся ошибки (искажения), корректируются налоговые обязательства отчетного (налогового) периода в котором выявлены ошибки.

Если по выявленным в отчетном (налоговом) периоде доходам прошлых лет не представляется возможным определить конкретный период совершения ошибки (искажений) в исчислении налоговой базы, то вышеуказанные доходы отражаются в составе внереализационных доходов, т.е. корректируются налоговые обязательства отчетного периода, в котором выявлены ошибки.

Аналогично вышеизложенному следует поступать и в отношении убытков прошлых лет, выявленных в текущем отчетном периоде, при невозможности их отнесению к конкретному периоду совершения ошибки (искажения) в исчислении налоговой базы, т.е. вышеуказанные убытки подлежат отражению в составе внереализационных расходов.

До 1 января 2004 года вышеуказанные суммы подлежали отражению по строке 120 Приложения №7 к Листу 02 « внереализационные расходы и убытки, приравниваемые к внереализационным расходам» декларации по форме, утвержденной приказом МНА России от 17.12.2001 № БГ-3-02/542.

С 1 января 2004 года вышеуказанные суммы подлежат отражению по строке 090 Приложения №7 декларации по форме, утвержденной приказом МНС России от 11.11.2003 № БГ-3-02/614 (с учетом изменений и дополнений).[10 c.44-45]

3. Расчет налога

3.1Налоговые ставки

Налоговая ставка λпр по налогу на прибыль для российских налогоплательщиков устанавливается в размере 24%. Из них 6,5 зачисляются в федеральный бюджет, 17,5% – в Бюджеты субъектов РФ, которую могут понизить для отдельных налогоплательщиков до 13,5%. По доходам, полученным по дивидендам от иностранных организаций и по процентам от отдельных видов ценных бумаг и облигаций, установлена ставка налога в размере от 0 до 15%.

Для иностранных организаций налоговые ставки установлены в размерах: 24% на прибыль от основной деятельности; 15-20% на прибыль по доходам от дивидендов, полученных от российских организаций, процентов по отдельным видам ценных бумаг и облигаций; 10% - на прибыль от доходов по аренде транспортных средств; 0-9% по доходам от процентов по отдельным видам займов и облигаций.

Прибыль, полученная ЦБ РФ от различных сфер деятельности, облагается налогом по ставке от 0 до 24%.[2 c.104]

К налоговой базе, определяемой по доходам, полученным в виде дивидендов, полученных от российских организаций российскими организациями – 9%.

К налоговой базе, определяемой по операциям с отдельными видами долговых обязательств, применяются следующие налоговые ставки:

15% - по доходу в виде процентов по государственным и муниципальным ценным бумагам, а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным после 1 января 2007г.

9% - по доходам в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007г., а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007г., и доходам учредителей доверительного управления ипотечным покрытием до 1 января 2007г.

0% - по доходу в ![]() виде процентов по государственным и муниципальным облигациям, эмитированным до 20 января 1997г. Включительно, а также по доходу в виде процентов по облигациям государственного валютного облигационного займа 1999г. [1 ст.286]

виде процентов по государственным и муниципальным облигациям, эмитированным до 20 января 1997г. Включительно, а также по доходу в виде процентов по облигациям государственного валютного облигационного займа 1999г. [1 ст.286]

3.2 Порядок расчета и сроки уплаты

Налоговым периодом по налогу на прибыль признается календарный год.

Отчетными периодами признаются первый квартал, полугодие и девять месяцев календарного года. Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца, три месяца и так далее до окончания календарного года.[1 ст.287]

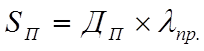

Сумма налога на прибыль(Sп ) определяется как соответствующая налоговой ставке (λпр ) процентная доля от налоговой базы ( Дп ): [2 c.104]

На схеме (см. приложение 1) показан оптимальный путь расчета налога на прибыль, с указанием пути по которому необходимо следовать налогоплательщику при уплате налога на прибыль.

Для определения момента принятия доходов и расходов в целях определения налоговой базы по налогу на прибыль, все организации должны применять метод начисления. Принцип данного метода заключается в следующем: доходы отражаются в том отчетном (налоговом) периоде, в котором они произведены, независимо от фактического поступления денежных средств. Из вышесказанного следует, что в настоящее время для признания выручки для целей налогообложения прибыли должны выполняться одновременно два условия: отгрузка и предъявление расчетных документов. Данное правило установлено статьей 271 НК РФ.

В некоторых случаях налогоплательщикам разрешено применять кассовый метод признания доходов и расходов в целях налогообложения по налогу на прибыль (п.1 статьи 273 НК РФ).

Кассовый метод могут применять организации, у которых сумма выручки от реализации товаров (работ, услуг) в среднем за предыдущие четыре квартала не превысила 1 миллиона рублей за каждый квартал.

Следовательно, для того, чтобы определить, имеет ли предприятие право перейти на кассовый метод, необходимо сложить суммы выручки за предыдущие четыре квартала, затем вычесть из нее суммы НДС и налога с продаж, уплаченные за этот период. Полученную сумму разделить на четыре, так как при переходе на кассовый метод рассчитывается средняя сумма выручки за квартал (см. пример – приложение 4).

Главой 25 НК РФ устанавливается три способа уплаты налога на прибыль:

— уплата ежемесячных авансовых платежей;

— уплата ежеквартальных авансовых платежей;

— уплата ежемесячных авансовых платежей, исходя из фактически полученной прибыли, подлежащей исчислению.

При уплате ежемесячных авансовых платежей по итогам каждого отчетного (налогового) периода, налогоплательщики исчисляют сумму квартального авансового платежа исходя из ставки налога и фактически полученной прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания первого квартала, полугодия, девяти месяцев и одного года. Сумма квартальных авансовых платежей определяется с учетом ранее начисленных сумм авансовых платежей. В течение отчетного периода (квартала) налогоплательщики уплачивают ежемесячные авансовые платежи. Уплата ежемесячных авансовых платежей производится равными долями в размере одной трети подлежащего уплате квартального авансового платежа за квартал, предшествующий кварталу, в котором производится уплата ежемесячных авансовых платежей. При этом размер ежемесячных авансовых платежей, причитающихся к уплате в первом квартале текущего налогового периода, принимается равным размеру ежемесячного авансового платежа, причитающегося к уплате налогоплательщиком в последнем квартале предыдущего налогового периода.

В данном варианте уплата ежемесячных авансовых платежей производится в течение отчетного периода в срок не позднее 28 числа каждого месяца этого отчетного периода.

Предприятия, у которых за предыдущие 4 квартала выручка от реализации не превышала в среднем 3 млн. руб. за каждый квартал, уплачивают только квартальные авансовые платежи по итогам отчетного периода (п.3 статьи 286 НК РФ).

Квартальные авансовые платежи уплачиваются не позднее срока, установленного для подачи налоговой декларации за соответствующий отчетный период.

Налогоплательщики представляют налоговые декларации за отчетный период не позднее 28 дней со дня окончания соответствующего отчетного периода, а именно не позднее 28 апреля, 28 июля, 28 октября соответственно. Налоговая декларация по итогам налогового периода представляется налогоплательщиками не позднее 28 марта года, следующего за истекшим налоговым периодом (статья 289 НК РФ).

Вновь созданные организации уплачивают квартальные авансовые платежи за соответствующий отчетный период при условии, если выручка от реализации не превышала один миллион рублей в месяц либо три миллиона рублей в квартал. В случае превышения указанных ограничений налогоплательщик, начиная с месяца, следующего за месяцем, в котором такое превышение имело место, уплачивает авансовые платежи ежемесячно.

Уплата ежемесячных авансовых платежей, исходя из фактически полученной прибыли, производится предприятиями, принявшими решение воспользоваться данным правом (п.2 статьи 286 НК РФ). Перейти на уплату ежемесячных авансовых платежей, исходя из фактически полученной прибыли, можно будет только с начало нового налогового периода, уведомив при этом налоговый орган не позднее 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на эту систему уплаты авансовых платежей.

Уплата налога по данному варианту производится не позднее 28 числа месяца, следующего за отчетным месяцем. [16]

Изменился порядок расчета доли прибыли по обособленным структурным подразделениям организации, определенной в ст. 288 НК РФ. Удельный вес среднесписочной численности работников (расходов на оплату труда) и остаточной стоимости амортизируемого имущества исходя из фактических показателей определяется с 1 января 2005г. не на конец отчетного периода, а за отчетный (налоговый) период. В этой связи согласно письму Минфина России от 06.07.2005 № 03-03-02/16 расчет средней (среднегодовой) остаточной стоимости амортизируемого имущества осуществляется аналогично порядку, изложенному в п. 4 ст. 376 НК РФ, т.е. как частное от деления суммы, полученной в результате сложения величин остаточной стоимости на 1-е число месяца каждого отчетного (налогового) периода и 1-е число следующего за отчетным (налоговым) периодом месяца на количество месяцев в отчетном периоде, увеличенное на единицу. [12 ст.13]

В целях налогообложения при начислении амортизации налогоплательщик использует метод линейного или нелинейного начисления.

Амортизации в отношении объекта амортизируемого имущества начисляется в соответствии с нормой амортизации, определенной для данного объекта исходя из сроков его полезного использования.

При применении линейного метода сумма начисленной за 1 месяц амортизации в отношении объекта амортизируемого имущества определяется кА произведение его первоначальной стоимости и нормы амортизации, определенной для данного объекта.

![]()

где К- норма амортизации в процентах к первоначальной стоимости объекта амортизируемого имущества;

n – срок полезного использования данного объекта амортизируемого имущества, выраженный в мес.

При использовании нелинейного метода сумма амортизации, начисленной за месяц в отношении объекта амортизируемого имущества, определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта.

К=(2/n)*100%

где К – норма амортизации в процентах к остаточной, применяемая к данному объекту;

n – срок полезного использования данного объекта, в мес. [4 c.223]

3.3 Льготы по налогу

В соответствии со всем выше указанным законодательством предусмотрены следующие виды льгот по налогу на прибыль, предоставляемые на территории России всем предприятиям, которые удовлетворяют соответствующим критериям:

- исключение из налогооблагаемой прибыли определенных видов затрат;

- снижение налоговых ставок для определенных видов предприятий;

- освобождение от налога на прибыль определенных видов деятельности;

- освобождение от налога на прибыль определенных видов предприятий;

- освобождение от налога на прибыль определенных видов предприятий на определенный срок в начальный период их деятельности.

Состав налоговых льгот по каждому из этих разделов постепенно расширялся. В то же время происходило и ужесточение условий применения некоторых льгот. При анализе возможности применения той или иной льготы особое внимание следует обращать на различие применяемых в законодательстве при формулировке количественных условий (например, соотношения различных видов деятельности) терминов “не менее” и “более” или “не более” и “менее”.

И, тем не менее, хотелось бы вкратце отразить в своей работе те виды деятельности на которые распространяются льготы по налогу на прибыль.

Несмотря на введение в действие 25 Главы НК, которой льготы по налогу на прибыль вообще не предусмотрены, и после 01.01.2002 года ряд налогоплательщиков вправе будет пользоваться в течении ограниченного периода времени отдельными льготами на основании ст.2 Федерального закона от 06.08.2001 N 110-ФЗ "О внесении изменений и дополнений в часть вторую НК РФ и некоторые другие акты законодательства РФ о налогах и сборах, а также о признании утратившими силу отдельных актов (положений актов) законодательства РФ налогах и сборах". В частности:

- сохранится льготный режим налогообложения для малых предприятий, осуществляющих производство и переработку сельскохозяйственной продукции; производство продовольственных товаров, товаров народного потребления, строительных материалов, медицинской техники, лекарственных средств и изделий медицинского назначения; строительство объектов жилищного, производственного, социального и природоохранного назначения (включая ремонтно - строительные работы) у которых выручка от указанных видов деятельности превышает 70 процентов общей суммы выручки от реализации продукции (работ, услуг). Указанная льгота сохранится за малыми предприятиями до истечения срока, на который такие льготы были предоставлены;

- до завершения реализации начатых и реализуемых на день введения в действие Федерального закона N 110-ФЗ программ по ликвидации последствий радиационных катастроф сохранятся льготы за предприятиями, находящимися (передислоцированными) в регионах, пострадавших от радиоактивного загрязнения вследствие чернобыльской и других радиационных катастроф;

- до окончания осуществления целевых социально - экономических программ (проектов) жилищного строительства, создания, строительства и содержания центров профессиональной переподготовки военнослужащих, лиц, уволенных с военной службы, и членов их семей не будет облагаться налогом прибыль иностранных и российских юридических лиц, полученная за выполненные строительно - монтажные работы и оказанные консультационные услуги в рамках указанных программ;

- не будет облагаться налогом прибыль, полученная от вновь созданного производства до окончания периода (срока) окупаемости вновь созданного производства, но не свыше трех лет.

- до окончания срока (а если срок действия таких льгот не установлен, то они действуют до окончания срока окупаемости инвестиционного проекта, но не более трех лет с момента их предоставления) на который они были предоставлены сохраняются дополнительные льготы по налогу в отношении отдельных категорий налогоплательщиков, реализующих инвестиционные проекты в соответствии с договорами об осуществлении инвестиционной деятельности, установленные законодательными (представительными) органами субъектов РФ и представительными органами местного самоуправления.

Никакие иные льготы по налогу на прибыль с 1 января 2002 года более не действуют. [11 c.23]

При расчете удельного веса выручки по льготируемому виду деятельности в общей сумме выручки от реализации продукции (работ, услуг) при определении малым предприятием права на вышеназванную льготу по налогу на прибыль следует учитывать выручку:

- полученную от вышеуказанных видов деятельности в соответствующем отчетном (налоговом) периоде вне зависимости от оплаты (по правилам бухгалтерского учета);

- выбранную малым предприятием для целей налогообложения в соответствии с п. 13 Положения о составе затрат по производству и реализации продукции (работ, услуг), включаемых в себестоимость продукции (работ, услуг), и о порядке формирования финансовых результатов, учитываемых при налогообложении прибыли, утвержденного Постановлением Правительства РФ от 05.08.92г. № 552 (с изменениями и дополнениями)?[24]

Следует также обратить особое внимание на то, что не все малые предприятия, зарегистрированные в 2001 г., имеют право пользоваться льготами по налогу на прибыль. Такое право сохранено лишь за теми предприятиями, которые зарегистрированы в органах юстиции Российской Федерации до 1 декабря 2001г. Это объясняется следующим.

Согласно п.2 ст.55 НК РФ при создании организации в день, попадающий в период времени с 1 по 31 декабря, первым налоговым периодом для нее является период времени со дня создания до конца календарного года, следующего за годом создания. Данное правило применяется в отношении только тех налогов, по которым налоговый период составляет один календарный год (п.4 ст.55 НК РФ). К числу этих налогов относится и налог на прибыль (ст.8 Закона N 2116-1, п.1 ст.285 НК РФ).

Таким образом, после 1 января 2002 г. организация вправе пользоваться указанной налоговой льготой, если:

- она зарегистрирована до 1 декабря 2001 г. и уже начала пользоваться льготой;

- количество ее работников не более определенного в Законе № 88-ФЗ для данной отрасли уровня;

- субъекты, указанные в Законе № 88-ФЗ, имеют долю в уставном капитале организации не более 25%;

- организация осуществляет предусмотренные в Законе № 2116-1 виды деятельности: производство и одновременно переработку сельскохозяйственной продукции; производство продовольственных товаров, товаров народного потребления, строительных материалов, медицинской техники, лекарственных средств и изделий медицинского назначения; строительство (включая ремонтно-строительные работы) объектов жилищного, производственного, социального и природоохранного назначения;

- доля выручки от этих видов деятельности в общей сумме выручки не менее установленного Законом № 2116-1 объема.

Как показывает практика, при применении данной льготы у налогоплательщиков возникают определенные сложности. В этой связи мы рассмотрим основные моменты, на которые необходимо обратить внимание при использовании указанной льготы применительно к отдельным видам деятельности.

Производство и переработка сельскохозяйственной продукции:

При использовании льготы следует иметь в виду, что к сельскохозяйственной продукции относится продукция, включенная в Общероссийский классификатор продукции ОК 005-93, принятый Постановлением Госстандарта России от 30.12.1993 № 301.

После1 января 2002 г. наряду с рассматриваемой льготой продолжает действовать льгота, предусмотренная абз.1 п.5 ст.1 Закона № 2116-1, освобождающая от налогообложения прибыль, полученную предприятиями любых организационно – правовых форм от реализации произведенной ими сельскохозяйственной продукции, а также произведенной и переработанной на данных предприятиях собственной сельскохозяйственной продукции, за исключением сельскохозяйственных предприятий индустриального типа, определяемых по перечню, утверждаемому законодательными (представительными) органами субъектов Российской Федерации.

Согласно этому письму указанной льготой в 2002 г. могут пользоваться только те организации, которые удовлетворяют требованиям, установленным главой 26.1 НК РФ, а именно организации, производящие сельскохозяйственную продукцию на сельскохозяйственных угодьях и реализующие эту продукцию, в том числе продукты ее переработки, при условии, что в общей выручке от реализации товаров (работ, услуг) доля выручки от реализации этой продукции составляет не менее 70 процентов, и не включенные в перечень сельскохозяйственных организаций индустриального типа.

Организации, имевшие до 1 января 2002 г. право на льготу по налогу на прибыль в соответствии с абз.1 п.5 ст.1 Закона № 2116-1, но с 1 января 2002 г. не отвечающие требованиям главы 26.1 НК РФ, должны уплачивать налог на прибыль организаций в соответствии с главой 25 НК РФ в общеустановленном порядке.

Исключение сделано лишь для сельскохозяйственных товаропроизводителей - рыболовецких артелей (колхозов), для которых освобождение от налога на прибыль действует в течение трех лет после 1 января 2002 г.(ст.2 Закона № 110-ФЗ в редакции изменений, внесенных Федеральным законом от 29 мая 2002 г. № 57-ФЗ).[25]

Производство продовольственных товаров, строительных материалов, медицинской техники, лекарственных средств и изделий медицинского назначения:

Для классификации продукции применяется Общероссийский классификатор продукции ОК 005-93, принятый Постановлением Госстандарта России от 30.12.1993 № 301.

Применение этой льготы практически всегда базируется на положениях Классификатора ОК 005-93. Но известны случаи, когда налогоплательщикам удавалось доказать обоснованность применения данной льготы даже тогда, когда выпускаемая продукция не соответствовала указанным кодам ОК 005-93

При применении льготы, предусмотренной п.4 ст.6 Закона N 2116-1 следует также знать, что малые предприятия, осуществляющие отдельные виды ремонтно-строительных работ на ранее построенных объектах также имеют право на применение данной льготы. [21]

Товары народного потребления:

Малое предприятие, осуществляющее производство товаров народного потребления вправе воспользоваться льготой по налогу на прибыль устан. П. 4 ст. 6 № 2116-1, при соблюдении всех остальных условий ее предоставления, определенных этим Законом. П. 4 ст. 6 Закона № 2116-1 не содержит ограничений по реализации произведенных малыми предприятиями ТНП - на экспорт или внутри страны. Предусмотренные п. 4 ст. 6 Закона № 2116-1 льготы по налогу на прибыль, срок действия которых не истек на вступления в силу Закона № 110-ФЗ, применяются малыми предприятиями до истечения срока, на который такие льготы были предоставлены.[22]

Льготы по налогу на прибыль организации, использующей труд инвалидов.

Главой 25 «Налог на прибыль организаций» части второй Налогового кодекса Российской Федерации, введенной в действие с 1 января 2002 года, льготы налогоплательщикам по налогу на прибыль организаций, в том числе использующим труд инвалидов, не предусмотрены. В то же время значительно снижена налоговая ставка. Статьей 284 НК РФ с 1 января 2002 года налоговая ставка установлена в размере 24 процентов (до 01.01.2002 налог на прибыль взимался по ставке 35 процентов). При этом главой 25 Кодекса предусмотрены расходы, связанные с социальной защитой инвалидов. Так, в соответствии со статьей 264 Кодекса расходы на эти цели учитываются при определении налоговой базы (т.е. уменьшают ее) по организациям, использующим труд инвалидов, общественным организациям инвалидов, а также учреждениям, единственным собственником имущества которых являются общественные организации инвалидов.[13]

Московская городская дума приняла проэкт городского закона о повышении льготной ставки налога на прибыль с 14 до 15% для трех категорий налогоплательщиков – для общественных организаций инвалидов; организаций, уставный капитал которых состоит из вкладов общественных организаций инвалидов; а также для организаций, в которых среднесписочная численность работников-инвалидов составляет не меньше 50%. Закон должен вступить в силу со дня официального опубликования, но будет распространяться на правоотношения, возникшие с 01.01.2004 года. [15 c.13]

Также я хотела бы отметить, что неправомерное использование льгот не рассматривается как занижение (сокрытие) объекта налогообложения, то есть самой налогооблагаемой прибыли и при обнаружении подобных ошибок доначисление, подлежащих внесению в бюджет сумм налога, производится без применения предусмотренных налоговым законодательством штрафных санкций.

4. Анализ поступления налога на прибыль в бюджетную систему России.

В консолидированный бюджет РФ в 2003 году поступило 527.0 млрд руб. налога на прибыль, в том числе в федеральный бюджет – 170.8 млрд руб., или на 13.9% больше чем в 2002 году.

В 2003 году изменилась структура поступлений налога на прибыль в федеральный бюджет. Если в 2002 налога с доходов, полученных в виде дивидендов, процентов по государственным и муниципальным ценным бумагам, с доходов иностранных организаций, не связанных с деятельностью в РФ через постоянные представительства, поступило 17,3 млрд руб., то в 2003 году – 29,6 млрд руб., или в 1,7 раза больше, а налога на прибыль, зачисляемого в федеральный бюджет, - 141,2 млрд руб., или на 9% меньше.

За 9 месяцев 2004 года поступления налога на прибыль в консолидированный бюджет России, составившие 611,2 млрд руб., возросли по сравнению с аналогичным периодом прошлого года на 61,3%. Поступления на прибыль организаций в федеральный бюджет РФ составили за 9 месяцев 146,3 млрд руб. По сравнению с соответствующим периодом предшествующего года они выросли на 23,1 млрд руб., или на 18,8 %, несмотря на снижение с 1 января 2004 года налоговой ставки с 6 до 5 %.

За январь – сентябрь 2004 года изменилась структура поступления налога на прибыль в федеральный бюджет относительно прошлого года.

Налога на прибыль, зачисляемого в федеральный бюджет (без учета налога с доходов организаций, полученных в виде дивидендов, с доходов, процентов по государственным и муниципальным ценным бумагам, с доходов иностранных организаций), поступило 127,2 млрд руб., или почти на четверть больше, чем за 9 месяцев 2003 года.

Налога с доходов, полученных в виде дивидендов, поступило в январе – сентябре 2004 года более 13,1 млрд руб. против 14,7 млрд руб. в соответствующем периоде 2003 года.

Поступления налога на прибыль с доходов, полученных в виде процентов по государственным и муниципальным ценным бумагам, составившие 4.7 млрд руб., возросли относительно января – сентября 2003 года на 1,8%.

Основной причиной роста поступления налога на прибыль за 9 месяцев 2004 года по сравнению с аналогичным периодом предшествующего года стало улучшение результатов финансово-хозяйственной деятельности организаций, а также снижение удельного веса убыточных предприятий в 2003 году и в истекшем периоде 2004 года.

Так по данным Росстата, в 2003 году сальдированный финансовый результат организаций основных отраслей экономики составил +1342,8 млрд руб., что на 42,6% больше, чем в 2002 году. За 1-е полугодие 2004 года сальдированный финансовый результат организаций основных отраслей экономики равнялся + 922,2 млрд руб., что на 44,4% больше, чем за соответствующий период 2003 года.

Помесячные поступления налога на прибыль организации в консолидированный бюджет в 2002-2004 годах характеризуется ниже приведенными данными (см. приложение 3).

Таким образом, прогнозирование поступлений налога имеет особое значение, поскольку завышение плановых показателей по сбору этого налога вызовет в последующем объективные трудности в его мобилизации и повлечет недопоступление доходов в бюджетную систему РФ.(см. приложение 2)[5]

4.1. Изменения, вносимые в налогообложение прибыли и вступающие в силу с 1 января 2006г.

Одна из норм Закона № 58-ФЗ касается льготной системы налогообложения капитальных вложений. Статья 259 НК РФ дополнена пунктом 1.1, в соответствии с которым налогоплательщики смогут с 1 января 2006 года включать в состав расходов расходы на капитальные вложения в размере 10% первоначальной стоимости основных средств или расходов, понесенных в случаях достройки, дооборудования, модернизации и т.д. При этом исключения будут составлять объекты, полученные безвозмездно, и при расчете суммы амортизации расходы на капитальные вложения, предусмотренные пунктом 1.1 ст. 259 НК РФ.

Законодательно установлен порядок учета капитальных вложений в арендуемое имущество, носящий неотделимый характер.

Начиная с января 2006 года капитальные вложения в арендуемые объекты основных средств в форме неотделимых улучшений будут признаваться амортизируемым имуществом. Кроме этого, ст. 258 и 259 НК РФ дополнены нормами, касающимися порядка амортизации данного имущества в зависимости от условий возмещения этих расходов арендатору арендодателем или при отсутствии такового. При этом параллельно в ст. 272 НК РФ вводиться норма, касающаяся даты признания подобного вида расходов: расходы в виде капитальных вложений будут признаваться в качестве расхода того отчетного периода, на который будет приходиться дата начала эксплуатации основных средств. Одновременно будет освобождаться от налогообложения (п.32 ст. 251 НК РФ) стоимость полученного имущества в виде капитальных вложений в форме неотделимых улучшений арендованного имущества, произведенных арендатором.

На 2006 год увеличена совокупная сумма переносимого убытка, которая предусмотрена ст. 283 НК РФ: в следующем году она не сможет превышать 50% налоговой базы (30% в настоящее время, а с 2007 года ограничений не будет).

Статья 262 НК РФ будет с 1 января 2006 года предусматривать возможность налогоплательщиков признавать в расходах при исчислении налогооблагаемой прибыли в течение 3-х лет 100% затрат на научные исследования или опытно-конструкторские разработки, которые не принесли положительного результата (70% в настоящее время). Кроме этого будет сокращен срок списания расходов в уменьшение получаемых доходов по тем видам рассматриваемых работ, результаты которых используются в производстве. Равномерное списание будет производиться в течении двух лет ( а не трех как в настоящее время).

С 1-го января 2006 года будет изменен порядок распределения прибыли по обособленным структурным подразделениям (ст. 288 НК РФ). Если на территории одного субъекта Российской Федерации организация имеет несколько подразделений, то сумма налога на прибыль, подлежащая к уплате в бюджет данного субъекта РФ, будет определяться из совокупности показателей всех этих структурных подразделений. Налогоплательщик самостоятельно будет определять, по какому из них будет осуществляться расчет и уплата налога, уведомив об этом решении налоговые органы, в которых эти обособленные подразделения стоят на налоговом учете.

С 1 января 2006ь года уточняется редакция ст. 256 НК РФ в части подтверждения расходов налогоплательщиков, понесенные за пределами РФ, документами, оформленными в соответствии с обычаями делового оборота, применяемые в иностранном государстве, на территории которого были осуществлены соответствующие расходы. Налогоплательщикам будет предоставлена возможность использования документов, косвенно подтверждающих произведенные расходы. В качестве таковых могут быть предоставлены таможенные декларации, приказы о командировках, проездные документы и т.д.

В ст. 254 НК РФ вводится с 01.01.06 года уточнение определения технологических потерь. Технологические потери будут признаваться таковыми, если они обусловлены технологическими особенностями производственного цикла или процесса транспортировки, а также физико-химическими характеристиками применяемого сырья.

Законодательно с 1 января будет закреплен порядок учета в расходах организации стоимости материально-производственных запасов в виде излишков, выявленных в ходе инвентаризации, и имущества, полученного при демонтаже или разработке выводимых из эксплуатации основных средств.

При этом ст. 250 НК РФ дополнена новым пунктом п. 21, который устанавливает, что оценка стоимости указанной в данном пункте продукции (продукция СМИ и книжной продукции) производиться в соответствии с порядком оценки остатков готовой продукции согласно ст. 319 НК РФ.

С 1 января 2006 года будет изменена редакция подпункта 10 п.1 ст. 264 НК РФ в части арендных (лизинговых) платежей за арендованное имущество. Уточняется, что если имущество, полученное по договору лизинга, будет учитываться на балансе лизингополучателя, то расходы у него будут в этом случае определяться как арендные платежи за минусом амортизации по этому имуществу, а у лизингодателя – как расходы на приобретение имущества, переданного в лизинг.

Этот же пункт ст. 264 НК РФ дополнен новым подпунктом 39.2, который предусматривает учет в составе прочих расходов, связанных с производством и реализацией, формирования резерва предстоящих расходов в целях социальной защиты инвалидов организации – общественных организаций инвалидов, а также организации, использующих труд инвалидов, доля которых составляет не менее 50% работающих и доля расходов на оплату труда которых составляет не менее 25%.

Пункт 1 ст. 265 НК РФ дополнен новым подпунктом 19.1, который регулирует порядок учета для целей налогообложения таких расходов, как премия, выплаченная продавцом покупателю вследствие выполнения определенных условий договора, в частности объема покупок.

В частности расходов в виде процентов по долговым обязательствам (ст. 269 НК РФ) уточняется, что в целях применения п. 1 вышеуказанной статьи Кодекса под ставкой рефинансирования банка понимается следующее.

Если долговые обязательства не будут содержать условие об изменении процентной ставки в течение всего срока действия долгового обязательства, то будет применяться та ставка, которая действовала на дату привлечения денежных средств, а в отношении прочих долговых обязательств – ставка рефинансирования, действующая на дату признания расходов в виде процентов. В соответствии с одним из дополнений, внесенных в данную статью НК РФ, предельная величина процентов, признаваемых расходом, будет включать проценты и суммовые разницы по обязательствам, выраженных в условных денежных единицах по установленному соглашением сторон курсу денежных единиц.

Значительные изменения вносятся в ст. 275.1 НК РФ.

Несколько меняется понятие налогоплательщиков, в состав которых входят обособленные структурные подразделения, осуществляющие деятельность, связанную с обслуживающими производствами и хозяйствами. В частности, из этого понятия исключено слово «обособленные». Таким образом, под действие ст. 275.1 НК РФ будут попадать налогоплательщики, которые имеют подобные структуры, независимо от того, обособленны они от основного производства или нет.

Кроме этого, ст. 275.1 НК РФ дополнена новыми положениями, согласно которым, если такими подразделениями налогоплательщика будет получен убыток на территории муниципального образования, по месту нахождения налогоплательщика будут отсутствовать специальные организации, для целей налогообложения будут приниматься фактические расходы на содержание вышеуказанных объектов в пределах нормативов, утверждаемых органами исполнительной власти субъектов РФ. При этом в г. Москве и Санкт-Петербурге данные нормативы будут утверждаться органами исполнительной власти данных субъектов Российской Федерации.[12]

Заключение.

В данной работе была исследована проблема налогообложения прибыли предприятий. Налог на прибыль является одним из важнейших федеральных налогов и представляет собой некоторую совокупность результатов деятельности предприятия помноженную на ставку процента. Как уже было сказано выше налог на прибыль является весьма эффективным инструментом воздействия на финансовое положение предприятий, повышающим (либо наоборот снижающим) их заинтересованность в развитии производства.

Также в работе отдельно рассматривалась методика определения налогооблагаемой базы некоторых предприятий и организаций, дано общее ее понятие. Так были затронуты вопросы методики расчета налога. Подробно описана декларация по налогу на прибыль и пути ее заполнения. Далее, что немаловажно, указаны льготы по данному налогу и способы их применения. И в завершении своей работы освещены изменения, которые претерпит данный налог с января, следующего года.

Все эти обстоятельства и породили множество противоречивых суждений о правомерности использования налога на прибыль в современных условиях на принципах, заложенных в Законе Российской Федерации “О налоге на прибыль предприятий и организаций”.

В отношении плательщиков налога на прибыль в новом законодательстве находит воплощение принцип равного подхода ко всем субъектам хозяйствования. Однако выделяются иностранные юридические лица, а по банкам и страховой деятельности приняты отдельные законы об обложении их доходов.

Итак, плательщиками налога на прибыль являются все предприятия, организации, являющиеся юридическими лицами и функционирующие в различных отраслях народного хозяйства (промышленности, транспорте, торговле и т.д.). Они могут относиться к любой организационно-правовой форме, включая созданные на территории России предприятия с иностранными инвестициями и их дочерние предприятия; Международные объединения и неправительственные организации, осуществляющие коммерческую деятельность. В отдельных случаях плательщиками могут выступать и бюджетные учреждения. При этом значение имеет второй признак плательщиков налога на прибыль, а именно осуществление ими хозяйственной и иной коммерческой деятельности, или наличие в их структуре коммерческих хозрасчетных единиц.

В работе были использованы, в большинстве случаев, материалы журнала «Налоговый вестник», который дает наиболее точное, современное и доступное отражение проблем в существовании налога на прибыль.

Список используемой литературы:

1. Александров И.М. Налоги и налогообложение: Учебник. – 4-е изд. перераб. и доп. – М: Издательско-торговая корпорация «Дашков и Ко », 2006-318с;

2. Белова Н.Н. / Период к которому может быть уточнена налоговая декларация. ж. Налоговый вестник №5/2005;

3. Выдержка из Закона РФ «О НАЛОГЕ НА ПРИБЫЛЬ ПРЕДПРИЯТИЙ И ОРГАНИЗАЦИЙ» от 27.12.1991 №2116-1(в редакции от 04.05.1999) "Статья 6. Льготы по налогу (в ред. Федерального закона от 25.04.95 № 64-ФЗ;

4. Закон РФ от 27.12.1991 №2116-1 «О налоге на прибыль предприятий и организаций» (ред. от 06.01.2001);

5. Лапуста М.Г., Скамай Л.Г. Финансы фирмы: Учебное пособие. – 2-е изд., перераб. И доп. – М.: ИНФРА-М, 2003.-316с. - (Серия «Вопрос-ответ»);

6. Лермонтов Ю.М. / О прогнозировании поступлений налога на прибыль в бюджетную систему Российской Федерации. ж. Налоговый вестник №3/2005

7. Митрохина Р.Н., Нестеров А.А. / О налоге на прибыль. ж. Налоговый вестник № 8/2005;

8. Мурзин В. Е. / О налоге на прибыль. ж. Налоговый вестник №2/2005;

9. Назаров А.А. / О налоге на прибыль. ж. Налоговый вестник №1/2005;

10. Назаров А.А. / Об имущественных и неимущественных правах, учитываемых в целях налогообложения прибыли. ж. Налоговый вестник №10/2005;

11. Налоговый кодекс Российской Федерации часть 1 от 31 июля 1998г № 164-Фз и часть 2 от 5 августа 2000г. № 117-ФЗ (с изм. и доп. на 1 мая 2005года);

12. Письмо МНС РФ от 23.07.2002 г. N ШС-6-14/1059;

13. Письмо МНС России от 15 апреля 2002 г. № ВГ-6-02/472@ “По вопросу уплаты налога на прибыль сельхоз товаропроизводителями”.

14. Подпорин Ю.В., Р.Н. Митрохина, А.А. Назаров, Н.Н. Белов / О налоге на прибыль. ж. Налоговый вестник №4/2005;

15. Подпорин Ю.В. / О налоге на прибыль. ж. Налоговый вестник №7/2005;

16. Попова Е.Ю / Об изменениях, внесенных в налогообложение прибыли организации. ж. Налоговый вестник №9/2005;

17. Приказ Министерства по налогам и сборам от 11.11.2003 г. №БГ-3-02/614 «Об утверждении формы Декларации по налогу на прибыль организаций» (с изменениями от 3 июня 2004 г.);

18. Приказ МНС РФ от 29 декабря 2001 г. N БГ-3-02/585 «Об утверждении Инструкции по заполнению декларации по налогу на прибыль организаций» (с изменениями от 9 сентября 2002 г., 29 декабря 2003 г., 3 июня 2004 г.);

19. Сергиенко С.Г. / О налоге на прибыль. ж. Налоговый вестник №1/2005;

20. Федеральный закон от 17.03.1997 № 58-ФЗ «О внесении изменений и дополнений в отдельные законодательные акты РФ в связи с принятием федерального закона «о внесении изменений о дополнений в закон РСФСР «о конкуренции и ограничении монополистической деятельности на товарных рынках»;

21. Федеральный закон от 24.07.2000 № 110-ФЗ «О внесении изменений и дополнений в часть вторую НК РФ и некоторые другие акты законодательства РФ»;

22. Федеральный закон от 14.06.1995 ФЗ №88 «О государственной поддержке малого предпринимательства в Российской Федерации»(в ред.от22.08.2004);

23. Федеральный закон от 29.05.2002 №57-ФЗ о внесении изменений о доп. в ч.2 НК РФ и в отдельные законодательные акты РФ» (в ред. от 22.08.2004);

24. Щербина М.М. / Уплата налога на прибыль организаций сельскохозяйственными производителями. ж. Налоговый вестник №10/2005;

25. Ярмолов И. О. / О налоге на прибыль. ж. Налоги №17-18 2004г;

Похожие рефераты:

Администрирование упрощенной системы налогообложения

Налогообложение предприятий малого бизнеса

Налогообложение прибыли коммерческих организаций: действующий механизм исчисления и уплаты

Разработка проекта оптимизации платежей по налогу на прибыль организации

Совершенствование учетной политики организации со смешанным бюджетом

Оптимизация налогового бремени

Упрощенная система налогообложения

Мировой опыт налогообложения и его значимость для России

Основные направления оптимизации налогообложения на малом предприятии ООО "Аудит-Профи"

Аспекты исчисления налогов в условиях наличия обособленных подразделений

Системный анализ налоговой нагрузки на субъекты хозяйствования

Сравнительный анализ общей и упрощенной системы налогообложения