| Похожие рефераты | Скачать .docx |

Реферат: Порядок исчисления и учет косвенных налогов на предприятии

Содержание

Введение……………………………………………………………………. 3

1. Сущность налога…………………………………………………….4

1.1 Функции налогов…………………………………………………… 5

2. Сущность и назначение косвенных налогов……………………... 7

2.1 Налог на добавленную стоимость………………………………… 9

2.2 Акциз………………………………………………………………..16

2.3 Таможенная пошлина…………………………………………….. 18

3. Порядок исчисления и учёт налога на добавленную стоимость

на предприятии……………………………………………………….. 24

3.1 Порядок исчисления и учет НДС на предприятии оптовой

торговли………………………………………………………………..26

Заключение………………………………………………………………...28

Список используемой литературы……………………………………….30

Приложение 1 «НДС»……………………………………………………. 31

Приложение 2 «Акциз»………………………………………………….. 37

Приложение 3 «Расчет (налоговая декларация по налогу на

добавленную стоимость»

Введение

Налоговая система в каждой стране является одной из стержневых основ экономической системы. Она, с одной стороны, обеспечивает финансовую базу государства, а с другой – выступает главным орудием реализации ее экономической доктрины. Налоги – это объективное общественное явление, поэтому при построении налоговой системы необходимо выходить реальностей социально-экономического состояния страны, а не руководствоваться пожеланиями, возможно, наилучшими, но неосуществимыми.

Налоги являются одной из важнейших финансовых категорий. Исторически это наиболее древняя форма финансовых отношений между государством и членами общества. Именно возникновение государства способствовало появлению платежей и взносов в государственную казну для финансового обеспечения выполнения государственных функций. Сначала эти взносы проводились в натуральной форме, затем, с развитием товарно-денежных отношений, был осуществлен переход к денежной форме взносов.

В системе налогообложения выделяют две группы налогов: прямые налоги и косвенные налоги. Прямые налоги направлены непосредственно на плательщика и их размер прямо зависит от объекта налогообложения Косвенные налоги выражаются в ценах произведенных товаров, выполненных работ, предоставленных услуг, и, хотя их выплачивают в бюджет хозяйствующие субъекты, основное бремя косвенных налогов несет на себе потребитель этих товаров, работ и услуг.

В условиях нестабильной экономики, повышения цен, инфляции косвенные налоги представляют особый интерес как средство влияния на уровень цен в стране, как регулятор потребления.

В наше время расширилась сфера функционирования косвенных налогов, возросло их значение в перераспределении национального дохода, они стали важным способом влияния на процесс потребления, а отсюда и на процесс производства.

1. Сущность налога

Закон Российской Федерации “Об основах налоговой системы в Российской Федерации” определяет общие принципы построения налоговой системы в Российской Федерации, налоги, сборы, пошлины и другие платежи, а также права, обязанности и ответственность налогоплательщиков и налоговых органов. В нем в частности говорится, что под налогами, сбором, пошлиной и другим платежом понимается обязательный взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый плательщиками в порядке и на условиях, определяемыми законодательными актами.

Таким образом, налоги выражают обязанность всех юридических и физических лиц, получающих доходы, участвовать в формировании государственных финансовых ресурсов. Поэтому налоги выступают важнейшим звеном финансовой политики государства в современных условиях.

Закон также определяет круг налогоплательщиков: “Плательщиками налогов являются юридические лица, другие категории плательщиков и физические лица, на которых в соответствии с законодательными актами возложена обязанность уплачивать налоги” (Закон РФ “Об основах налоговой системы в Российской Федерации”. С изменениями и дополнениями на 21 июля 1997 года. Глава 1, статья 3).

В дополнение ко всему необходимо выделить объекты налогообложения, льготы по налогам согласно закона.

Объектами налогообложения, согласно Закону РФ, являются доходы (прибыль), стоимость отдельных товаров, отдельные виды деятельности налогоплательщика, операции с ценными бумагами, пользование природными ресурсами, имущества юридических и физических лиц, передача имущества, добавленная стоимость продукции, работ и услуг и другие объекты, установленные законодательными актами.

По налогам могут устанавливаться в порядке и на условиях, определяемых законодательными актами, следующие льготы:

- необлагаемый минимум объекта налога;

- изъятие из обложения определенных элементов объекта налога;

- освобождение от уплаты налога отдельных лиц или категории плательщиков;

- понижение налоговых ставок;

- вычет из налогового оклада (налогового платежа за расчетный период);

- целевые налоговые льготы, включая налоговые кредиты (отсрочкувзимания налогов);

- прочие налоговые льготы.

Для более детального рассмотрения налоговой системы необходимо также рассмотреть понятие “налоговое бремя”.

Налоговое бремя - это величина налоговой суммы, взимаемой с налогоплательщика. Оно зависит прежде всего от размеров прибыли налогоплательщика.

Итак, из всего выше сказанного можно сделать вывод, что изъятие государством в пользу общества определённой части валового внутреннего продукта (ВВП) в виде обязательного взноса, который осуществляют основные участники производства ВВП и составляет сущность налога. Экономическое содержание налогов выражается взаимоотношениями хозяйствующих субъектов и граждан, с одной стороны, и государства, с другой стороны, по поводу формирования государственных финансов.

1.1 Функции налогов

Налоги как стоимостная категория имеют свои отличительные признаки и функции, которые выявляют их социально-экономическую сущность и назначение. Развитие налоговых систем исторически определили три основные его функции - фискальную, стимулирующую и регулирующую.

В настоящее время налоговой системе России присущ преимущественно фискальный характер, что затрудняет реализацию заложенного в налоге стимулирующего и регулирующего начала.

Суть фискальной функции заключается в обеспечении поступления необходимых средств в бюджеты разных уровней для покрытия государственных расходов. Во всех государствах, при всех общественных формациях налоги в первую очередь выполняли фискальную функцию, т. е. обеспечивали финансирование общественных расходов, в первую очередь расходов государства. Однако это не означает, что стимулирующая и регулирующая функции менее важны.

Выполнение регулирующей и стимулирующей функций достигается путём участия государства в воспроизводственном процессе, но не в форме прямого директивного вмешательства, а путём управления потоками инвестиций в отдельные отрасли, усиления или ослабления процессов накопления капитала в различных сферах экономики, расширения или уменьшения платёжеспособного спроса населения.

Однако между стимулирующей и регулирующей функциями налогов есть различия. Если регулирующее действие ориентировано на отраслевой и народнохозяйственный уровень, т.е. на макроэкономические процессы и пропорции, то стимулирующая роль более приближена к микроэкономике и учитывает интересы конкретного хозяйствующего субъекта. Регулирующая и стимулирующая роль налогов проявляется путём влияния на спрос и предложение, инвестиции и сбережения, масштабы и темпы роста производства в целом и отдельных отраслях экономики. Это воздействие достигается через изменения размеров ставок налогов, применение льгот и санкций, налоговых кредитов и отсрочек платежей.

2. Сущность и назначение косвенных налогов

Налоговая система большинства стран мира, строится на сочетании прямых и косвенных налогов. Первые устанавливаются непосредственно на доход или имущество налогоплательщика, вторые включаются в виде надбавки в цену товара или тарифа на услуги и оплачиваются потребителем. При прямом налогообложении денежные отношения возникают между государством и самим плательщиком, вносящим налог непосредственно в казну; при косвенном – субъектом этих отношений становится продавец товара или услуги, выступающий посредником между государством и плательщиком (потребителем товара или услуги).

Как и любое другое явление, косвенные налоги следует рассматривать комплексно. Непрямые налоги устанавливаются в ценах товаров и их размер не зависит прямо от доходов плательщика. Только прямо, так как косвенные налоги включаются в цены товаров, то в абсолютном размере их платит больше тот, кто больше потребляет, а больше потребляет тот, кто имеет более высокие доходы.

В недалеком прошлом, косвенные налоги рассматривались лишь с негативной точки зрения. Но характеризовать косвенные налоги только лишь как финансовое бремя на население – бессмысленно, так как токовым являются все налоги. Речь может идти только об одном: насколько они затрагивают интересы разных слоев населения и как выполняют свое бюджетное назначение.

Преимущества непрямых налогов связаны в первую очередь с их ролью в формировании доходов бюджета. Однако, это нисколько не означает, что они не выполняют регулирующей функции. При умелом использовании, косвенные налоги могут быть эффективными финансовыми инструментами регулирования экономики.

Во-первых, косвенным налогам характерно быстрое поступление. Осуществилась реализация - проводится перечисление налога на добавленную стоимость и акцизного сбора в бюджет. Это, в свою очередь, дает средства для финансирования расходов.

Во-вторых, так как косвенными налогами охватываются товары народного потребления и услуги, то достаточно высокой есть вероятность их полного или почти полного поступления. Остановить процесс потребления товаров и услуг невозможно, так как без этого невозможна сама жизнь. А, например, прибыль то или другое предприятие может и не получить.

В-третьих, потребление более-менее равномерно в территориальном разрезе, а поэтому косвенные налоги снимают напряжение в межрегиональном распределении доходов. Если доходы бюджета базируются на доходах предприятия, то вследствие неравномерности экономического развития возникает проблема неравноценности доходной базы разных бюджетов. Так как нигде в мире до сих пор не удалось достигнуть равномерного развития всех регионов, то без использования косвенных налогов возникают трудности в сбалансировании местных бюджетов.

В-четвертых, косвенные налоги осуществляют существенное влияние на само государство. Используя все свои возможности и инструменты, оно должно обеспечить соответствующие условия для развития производства и сферы услуг, так как чем больше объем реализации, тем больше поступления в бюджет. Единой проблемой при этом является правильный выбор товаров для акцизного налогообложения. С одной стороны, якобы лучше установить акциз на товары не первой необходимости, например, алкогольные напитки. А с другой, тогда для государства выгоднее продавать именно эти изделия. Такое противоречие полностью природное и выражает диалектику нашей жизни.

В-пятых, косвенные налоги влияют на потребителей. При умелом их использовании государство может регулировать процесс потребления, сдерживая его в одних направлениях и стимулируя в других. Такое регулирование должно быть гласным и открытым, так как не всегда интересы государства совпадают с интересами общества. Такое регулирование также никогда не сможет удовлетворить все слои населения.

С точки зрения решения фискальных заданий косвенные налоги всегда эффективнее прямых. Это связано с целым рядом причин. Одна из главных причин заключается в разных базах налогообложения: прибыли или дохода при прямом налогообложении, объема и структуры потребления – при косвенном. Известно, что экономическое развитие всех без исключения стран имеет циклический характер с тем или другим периодом колебаний, экономический рост чередуется спадами в экономическом развитии. Именно в период кризисного падения экономики, когда уменьшаются макроэкономические показатели развития, происходит и уменьшение базы налогообложения, что приводит при неизменных ставках к уменьшению доходов бюджета. Практика свидетельствует, что база прямых налогов является более чуткой к изменениям в экономическом развитии, чем база косвенных.

С точки зрения влияния на экономическое развитие прямые налоги традиционно связывают со стимулами и антистимулами для трудовой и предпринимательской деятельности, косвенные – с их влиянием на цены.

Очевидно, что косвенные налоги осуществляют тем большее влияние на общий уровень цен, чем больший объем производимых в стране товаров они охватывают, чем выше их ставки. Исследования экономистов свидетельствуют то, что введение непрямых налогов или увеличение их ставок может привести к повышению общего уровня цен в стране даже при неизменности всех основных экономических факторов. Поэтому, как свидетельствует зарубежный опыт, их пытаются вводить только в период экономической стабильности.

При некоторых условиях косвенные налоги, в отличие от прямых, благоприятнее влияют на процессы накопления, так как они в меньшей степени затрагивают прибыль предприятий, который является одним из основных источников накопления, а также потому, что с их помощью государство может изменять соотношение между потреблением и накоплением, если израсходует средства, полученные за счет сокращения потребления, на инвестиционные цели.

Косвенные налоги при умелом их использовании – эффективные финансовые инструменты регулирования экономики. Они характеризуются быстрыми поступлениями, что в свою очередь дает возможность использовать эти средства на финансирование расходов. Так как косвенными налогами облагаются товары народного потребления и услуги, а отсюда и вероятность их полного или почти полного поступления, так как товары народного потребления пользуются постоянным спросом.

Кроме того, вследствие более-менее равномерного потребления, косвенные налоги снимают напряжение в межрегиональном распределении доходов местных бюджетов.

Косвенные налоги имеют непосредственное влияние на само государство. Используя все свои возможности, оно должно способствовать развитию производства и тем самым увеличить объем реализации, а следовательно и поступлений в бюджет. То есть, можно утверждать, что косвенные налоги играют стимулирующую роль. Государство посредством косвенных налогов может регулировать процесс потребления.

2.1 Налог на добавленную стоимость

С 1992 г. в России одним из двух основных федеральных налогов стал налог на добавленную стоимость (НДС). Налог представляет собой форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях производства и обращения и определяемой как разница между стоимостью реализованных товаров, работ или услуг и стоимостью материальных затрат, отнесенных на издержки производства и обращения.

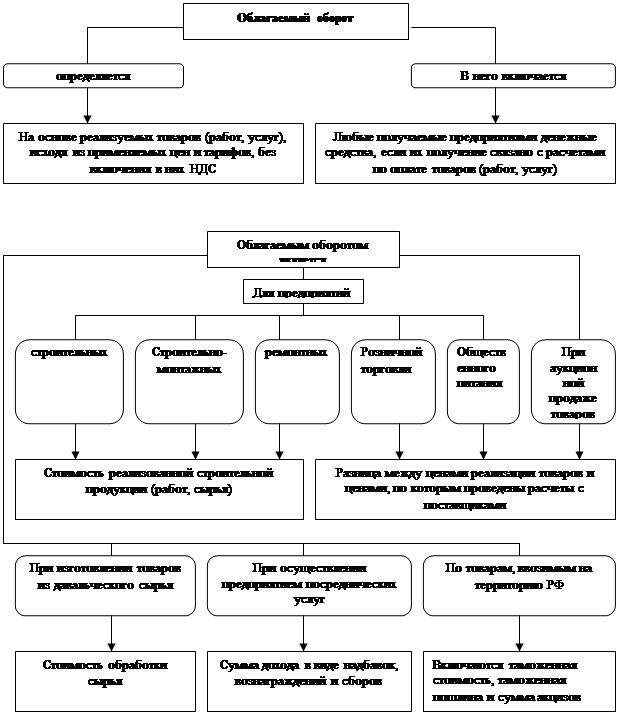

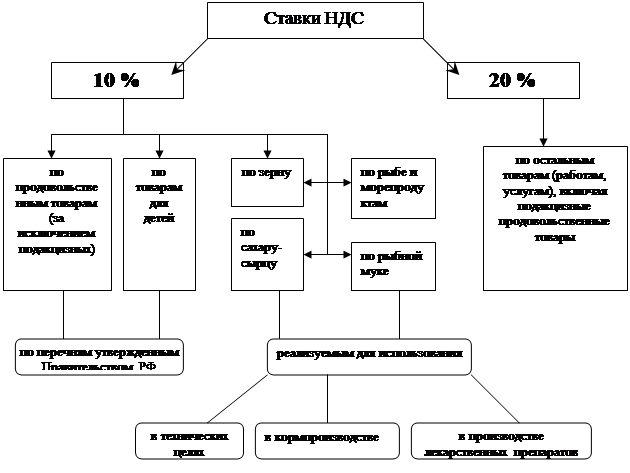

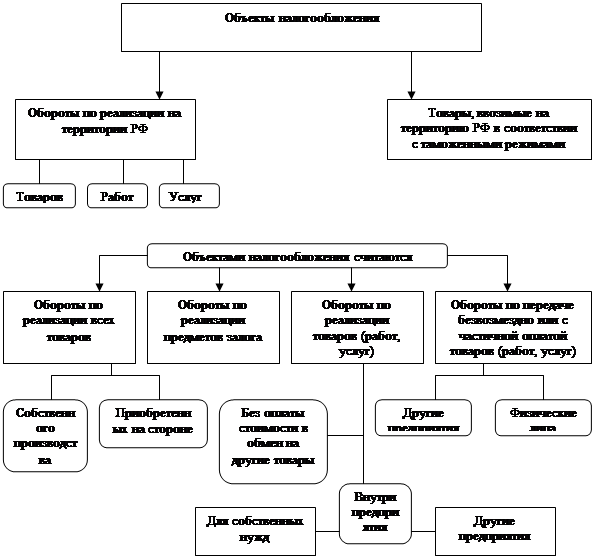

Облагаемый оборот[Приложение 1, схемы 1.1, 1.2] определяется на основе стоимости реализуемых товаров (работ, услуг) исходя из применяемых цен и тарифов без включения в них налога на добавленную стоимость. В облагаемый оборот включаются также суммы денежных средств, полученные предприятиями за реализуемые ими товары (работы, услуги) в виде финансовой помощи, пополнения фондов специального назначения или направленные в счет увеличения прибыли; суммы авансовых и иных платежей, поступивших в счет предстоящих поставок товаров или выполнения работ (услуг) на расчетный счет, и суммы, полученные в порядке частичной оплаты по расчетным документам за реализованные товары.

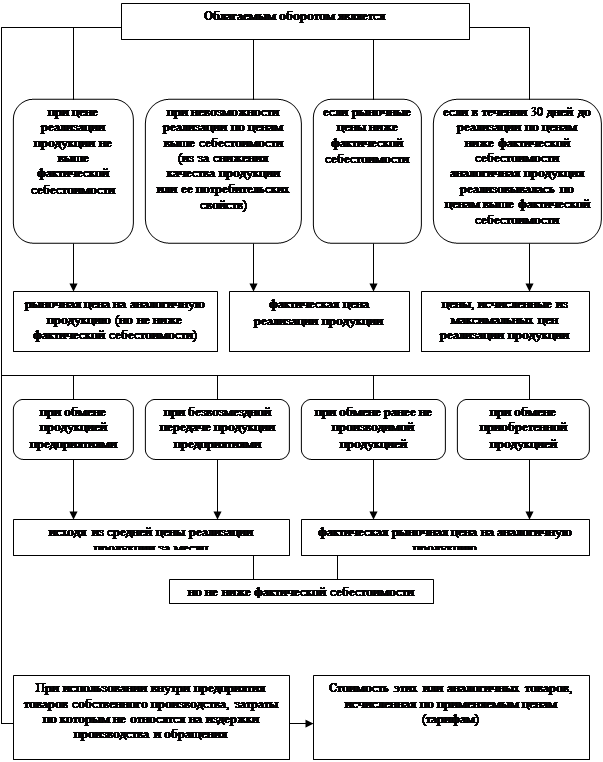

При обмене товарами, при их передаче безвозмездно или с частичной оплатой, а также при их реализации по ценам не выше себестоимости облагаемый оборот определяется исходя из рыночных цен, определенных с учетом фактической себестоимости и прибыли, исчисленной по предельному уровню рентабельности, установленному Правительством РФ для предприятий-монополистов. При использовании внутри предприятия товаров собственного производства, затраты по которым не относятся на издержки производства и обращения, за основу определения облагаемого оборота принимается стоимость этих или аналогичных товаров, исчисленная по применяемым ценам, а при их отсутствии — из фактической себестоимости. При изготовлении товаров из давальческого сырья и материалов облагаемым оборотом является стоимость их обработки.

У предприятий розничной торговли облагаемый оборот при реализации товаров определяется в виде разницы между ценами их реализации и ценами, по которым они производят расчеты с поставщиками, включая сумму налога на добавленную стоимость. Аналогично определяется облагаемый оборот при аукционной продаже товаров. Для строительных, строительно-монтажных и ремонтных организаций облагаемым оборотом является стоимость выполненных работ, принятых заказчиком.

Исчисление налога на добавленную стоимость по данным видам работ производится исходя из сумм, учитываемых по счетам реализации.

В налогооблагаемую базу по импортируемым товарам включаются таможенная стоимость товара, таможенная пошлина, а по подакцизным товарам — и сумма акциза.

Для расчета НДС из общего объема реализации продукции вычитается стоимость закупок у поставщиков. Сумма налога определяется как разница между суммами налога, полученными от покупателей за реализованную продукцию (товары, услуги), и суммами налога, уплаченными поставщикам за материальные ресурсы и услуги, стоимость которых относится на издержки производства. Подобная база обложения достаточно стабильна.

Как видим, НДС является косвенным налогом на потребление. Налог взимается в тот момент, когда совершается акт купли-продажи, и до тех пор, пока продукция (работы, услуги) не дойдет до конечного потребителя. В результате достигается сочетание обложения на всех стадиях производства и обращения с реальным участием каждого из звеньев в уплате налога. Технически механизм взимания НДС удобен и обеспечивает быстрое поступление налога в бюджет.

От НДС освобождаются: экспортируемые товары (работы, услуги); услуги пассажирского транспорта; квартирная плата; некоторые финансовые операции, патентно-лицензионные операции, продукция собственного производства отдельных предприятий общественного питания, а также тех, кто обслуживает социальную сферу; услуги в сфере образования; научно-исследовательские и опытно-конструкторские работы, финансируемые из бюджета; услуги учреждений культуры; платные медицинские услуги; продукция сельскохозяйственных предприятий, реализуемая в счет натуральной оплаты труда; изделия народных художественных промыслов; некоторые виды товаров, ввозимых на территорию Российской Федерации [приложение 1, схема 2]; лица, занимающиеся предпринимательской деятельностью без образования юридического лица. Перечень товаров (работ, услуг), освобождаемых от НДС, является единым на всей территории РФ, устанавливается законодательными актами и не может быть изменен решениями местных органов государственной власти.

Федеральным законом от 25 апреля 1995 г. № 63-ФЗ "О внесении изменений и дополнений в Закон Российской Федерации "О налоге на добавленную стоимость" были установлены нормы, несколько изменяющие порядок взимания НДС.

Внесены изменения в определение облагаемого оборота для заготовительных, снабженческо-сбытовых, оптовых и других предприятий, занимающихся продажей и перепродажей товаров (за исключением товаров розничной торговли и общественного питания). С мая 1995 г. указанные предприятия определяют оборот, облагаемый НДС, на основе стоимости реализуемых товаров исходя из применяемых продажных цен и рассчитывают сумму налога в виде разницы между суммой НДС, полученной от покупателей, и суммой НДС, уплаченной поставщикам товаров, то есть не с суммы наценки, надбавки и т. д., как было установлено ранее. При реализации товаров (за исключением розничной торговли) по договорам комиссии и поручения оборот, облагаемый НДС, определяется также на основании продажной цены товара.

По вышеуказанным предприятиям торговли предъявляются к зачету (возмещению из бюджета) суммы НДС по товарам, приобретаемым для перепродажи, по мере их оплаты поставщикам независимо от факта реализации товаров. Уплата НДС с авансов, полученных ими под поставку товаров, производится со всей суммы авансов и предоплат.

Созданы равные условия для предпринимательской деятельности отечественных и иностранных предприятий. На российского налогоплательщика возложена ответственность по уплате НДС за иностранное предприятие, не зарегистрированное в российских налоговых органах, но реализующее на территории Российской Федерации товары (работы, услуги), облагаемые НДС. Уплата налога производится за счет средств, перечисляемых иностранному предприятию или лицу, указанному этим иностранным предприятием, и вносится в бюджет в той валюте, в которой производится платеж. После уплаты НДС за иностранное предприятие российское предприятие имеет право обратиться в установленном порядке за возмещением сумм НДС, уплаченных им на территории России при осуществлении своей предпринимательской деятельности.

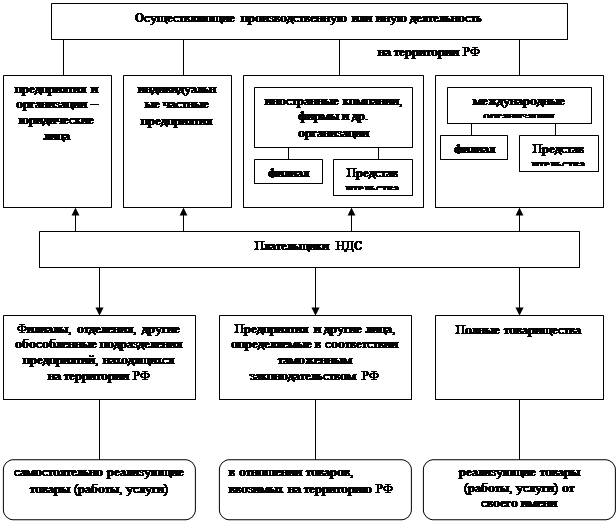

Плательщиками налога являются [приложение 1, схема 4]:

предприятия и организации независимо от форм собственности и ведомственной принадлежности, имеющие статус юридических лиц, включая предприятия с иностранными инвестициями, осуществляющие производственную и иную коммерческую деятельность;

филиалы, отделения и другие обособленные подразделения предприятий, находящиеся на территории РФ, имеющие расчетные счета в учреждениях банков и самостоятельно реализующие за плату товары (работы, услуги);

международные объединения и иностранные юридические лица, осуществляющие производственную и иную коммерческую деятельность на территории РФ.

Плательщиками НДС в отношении товаров, ввозимых на территорию РФ, являются предприятия и другие лица, определяемые в соответствии с таможенным законодательством РФ.

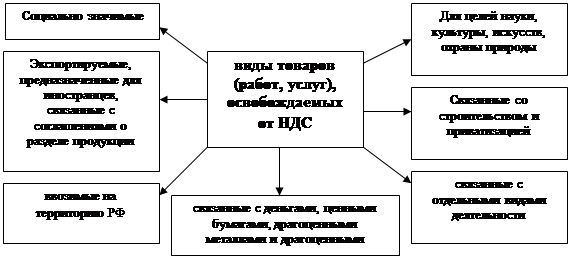

В настоящее время ставки НДС установлены в следующих размерах [приложение 1, схема 3]:

а) 10% - по продовольственным товарам (кроме подакцизных), товарам для детей по перечню, утвержденному Правительством РФ. При реализации для промышленной переработки и промышленного потребления сельскохозяйственной продукции продовольственного назначения, продукции мукомольно-крупяной и пищевых отраслей промышленности (за исключением подакцизной и спирта этилового из пищевого сырья, отпускаемого для выработки ликеро-водочных изделий и винодельческой продукции) расчеты за эту продукцию производятся также с применением ставки налога в размере 10%;

б) 20% - по остальным товарам (работам, услугам), включая подакцизные продовольственные товары.

При реализации товаров (работ, услуг) по государственным регулируемым ценам и тарифам, при уплате НДС с суммы разницы между ценой реализации приобретения товаров, а также при реализации услуг, в стоимость которых включен налог (при осуществлении торгово-закупочной, посреднической деятельности и т. д.), вместо ставок 10 и 20% применяются расчетные ставки соответственно 9,09% и 16,67%.

При оформлении расчетных документов: счетов-фактур, актов выполненных работ, счетов на услуги и пр. сумма налога на добавленную стоимость выделяется отдельной строкой. Без этого расчетные документы не должны приниматься банками к исполнению[1] .

Ставка налога с момента введения в 1992 г. и по 1996 г. претерпевала изменения. Первоначально налог был установлен в размере 28%. Однако в условиях отсутствия на рынке достаточной товарной массы, либерализации цен, начало которой совпало по времени с введением данного налога, и развивающейся инфляцией ставка оказалась чрезмерно высокой. В большинстве стран, она ниже. И при этом для ряда товаров действуют пониженные льготные ставки.

В связи с этим ставка была снижена до 20%, а по продовольственным товарам и основным изделиям детского ассортимента — до 10%. Дифференциация ставки налога на продовольственные и непродовольственные изделия соответствует мировому опыту. Это практикуется в Германии, США, Франции, Японии, а также в некоторых других странах.

Однако снижение ставки сразу на 8 пунктов, а по ряду товаров на 18 пунктов болезненно сказалось на бюджете, тем более, что выпадающие доходы ничем не компенсировались.

Изменение ставки НДС в России повлекло осложнения в торговых отношениях с другими странами Содружества Независимых Государств. Ведь ранее ставка налога (28%) была единой и вдруг возникла возможность пользоваться разницей ставок, и российские предприниматели могли оказаться в невыгодных условиях. Поэтому прошло еще одно изменение закона об НДС, регулирующее торговлю со странами СНГ. При взаимных расчетах обоюдно применяется налоговая ставка той страны, где она выше.

С 1995г. перечень льготируемых товаров был резко сокращен. Теперь 10%-ный налог взимается только с товаров, вошедших в список, утвержденный Правительством РФ. Это самые необходимые продовольственные товары. Введением этого списка были компенсированы доходы, выпадающие из бюджета в связи с отменой специального налога, о чем будет сказано ниже.

Налог на добавленную стоимость предполагалось целиком направлять в федеральный бюджет. Но вскоре пришлось принять решение передать часть его регионам. Например, бюджет г. Москвы стал получать сначала 17%, затем 20%, а потом — 25% от общей суммы поступлений. Кстати, мировой опыт свидетельствует, что косвенный налог на потребление чаще всего служит региональным налогом. Значительные отчисления от него направляются в бюджеты субъектов Федерации. По многим из них норматив составляет 50% и выше.

Каковы перспективы налога на добавленную стоимость? Ведь многие предприниматели активно выступают за его дальнейшее снижение и постепенную отмену. Первоначально при введении НДС рассматривался как панацея от всех финансовых бед. Предполагалось, что с его помощью уже в 1992 г. удастся свести к минимуму дефицит федерального бюджета.

Налог должен был занять первое место среди доходных статей бюджета, оттеснив даже налог на прибыль предприятий и организаций. Однако сбалансирования бюджета не произошло.

Надо отметить, что налог на добавленную стоимость имеет очень устойчивую базу обложения, которая к тому же не зависит от текущих материальных затрат. В бюджет начинают поступать средства задолго до того, как произойдет окончательная реализация готовой продукции (работ, услуг). Они продолжают поступать и при любой перепродаже готового изделия. Уклониться от уплаты налога довольно сложно, хотя это и случается. Но выделение налога отдельной строкой во всех банковских и прочих расчетных документах усложняет эти попытки и позволяет налоговым инспекциям эффективно контролировать уплату налога. Плательщик налога не несет на себе налогового бремени, связанного с взиманием НДС при покупке сырья, материалов, полуфабрикатов, комплектующих изделий, поскольку компенсирует свои затраты, перекладывая их на покупателя. Лишь на последнем потребителе продукции процесс переложения налога заканчивается.

У данного вида налога имеется и ряд других преимуществ, как у любого косвенного налога или налога на потребление. Почему же он не оправдал ожиданий и, пожалуй, больше других видов налогов подвергается критике? Дело в том, что у него есть и негативные стороны. Прежде всего давайте мысленно вернемся к тому периоду, в котором он был введен. Вспомним еще раз, что начало 90-х гг. характеризуется полным опустошением прилавков магазинов, нехваткой производственно-технических ресурсов, тотальным товарным дефицитом и ползучим ростом цен. Инфляция развивается в своей второй модификации, но начинает уже проявляться и в прямой форме. С января 1992 г. начинается переход всей экономики на свободные рыночные цены, что усиливает прямую инфляцию, а под давлением полностью господствующего в экономике страны монополизма она резко взлетает вверх. В этот же момент была задействована новая налоговая система и налог на добавленную стоимость.

Нетрудно увидеть, что при отсутствии на рынке достаточной товарной массы в условиях, когда не развита конкуренция производителей и расстроено финансовое хозяйство, налог усиливал инфляционные процессы, приводя к дополнительному повышению оптовых и розничных цен. Ставка налога, установленная первоначально, была чрезмерно высокой вообще, но недопустимо высокой в год либерализации цен. К тому же Закон "О налоге на добавленную стоимость" в тот момент почти не содержал налоговых льгот. Отсутствие льгот по бюджетной сфере, а тогда еще практически вся огромная социальная сфера была бюджетной, привело к тому, что государство при введении НДС получило не только огромные доходы, но и значительные дополнительные расходы. Плательщиками налога стали государственные учреждения здравоохранения, народного образования, просвещения, культуры, спорта и т. д. Поэтому пришлось быстро вносить изменения и дополнения в Закон о НДС, вводить льготы, касающиеся социальной сферы, снижать налоговую ставку.

В сфере материального производства в связи с введением НДС также возникли диспропорции. Руководители промышленных предприятий в условиях либерализации цен и нарушения хозяйственных связей стремились создавать складские запасы, обеспечивающие перспективное развитие, в то время как реализация готовой продукции стала уже снижаться. Действовали стереотипы мышления, требующие, чтобы побольше ресурсов было у себя на складе, недоверие к рыночным формам хозяйства, неуверенность в исходе начинавшихся реформ. Создавать складские запасы подталкивали и галопирующие цены. Рост запасов и снижение объемов реализации продукции с неизбежностью вели к тому, что суммы налога, положенные предприятиям к возмещению и подлежащие уплате в бюджет, начали сближаться между собой, выравниваться, а на ряде предприятий суммы налога, подлежащего возмещению, оказывались даже выше тех, что предприятие должно бюджету.

Во втором квартале 1992 г. возник экономический парадокс, при котором не предприятие платит налог государству, а государство — предприятию. Фактически бюджетными средствами кредитовались складские запасы. А поступление налога в бюджет стало замедляться. Именно это обстоятельство и заставило изменить порядок возмещения и установить, что возмещению по НДС подлежат сырье и материалы, лишь фактически затраченные на производство объема реализованной продукции.

Это положение продержалось до апреля 1995 г., то есть до момента, когда ход экономической реформы изменил ситуацию в стране. Тогда наступила реальная возможность либерализовать механизм взимания налога. Федеральным Законом от 25 апреля 1995 г. № 63-ФЗ "О внесении изменений и дополнений в Закон Российской Федерации "О налоге на добавленную стоимость" было установлено, что налогоплательщики имеют право относить на возмещение из бюджета суммы НДС по материальным ресурсам производственного назначения по мере оплаты этих ресурсов поставщикам, а не в зависимости от списания затрат по их приобретению на издержки производства и обращения, как было ранее. Следует иметь в виду, что возмещаются из бюджета только суммы НДС, относящиеся к затратам по производству и реализации продукции, включаемым в себестоимость продукции (работ, услуг), учитываемой при налогообложении прибыли. Для принятия к зачету товарно-материальные ценности должны быть не только оплачены поставщиком, но и оприходованы в бухгалтерском учете.

Итак, экономическая ситуация в Российской Федерации изменилась. Накапливать на складах товары стадо невыгодно. Это означает омертвлять капитал и снижать оборачиваемость ресурсов, не говоря уже о дополнительных расходах на хранение. Изменился еще раз и механизм взимания НДС.

Последовательно осуществляя поддержку малого бизнеса, наше государство освободило от уплаты НДС граждан, занимающихся предпринимательской деятельностью без образования юридического лица. Это было сделано еще до предоставления им возможности уплачивать единый налог и вести упрощенную систему учета и отчетности.

Очень важен подход к НДС при строительстве жилых домов, который на протяжении последних лет несколько раз менялся. Речь идет о налоговой льготе при жилищном строительстве, которая то вводилась, то отменялась, то снова вводилась, то урезалась частично и т. д. Фискальные интересы казны в этом отношении вступили в противоречие с одной из самых острых социальных проблем населения. В данный момент действует льгота на жилищное строительство, финансируемое за счет бюджета при ведении строительными организациями раздельного бухгалтерского учета по бюджетным и коммерческим объектам.

Накопив определенный опыт, мы можем сказать, что налог на добавленную стоимость прочно вошел в налоговую систему Российской Федерации. Он имеет свои достоинства и недостатки. С его помощью не удалось сразу решить все финансовые проблемы, накопившиеся в стране. Да это вряд ли было возможно, так как решить их может только масштабный комплекс мер. Но в целом он имеет позитивное значение и будет функционировать в России в обозримом будущем. Не став первым среди доходных источников бюджета, он уверенно занимает там второе место, причем со значительным отрывом от третьего. А последние изменения в налоге на прибыль повышают роль НДС.

При снижении ставки налога на добавленную стоимость с 28% до 20% и 10% образовался дополнительный бюджетный дефицит. Чтобы его частично заполнить, в 1994—1995 гг. вводился специальный налог для финансовой поддержки важнейших отраслей народного хозяйства. Он рассчитывался по базе НДС и взимался в размере сначала 3%, а позднее 1,5% от налогооблагаемой базы. Плательщики данного налога, объект обложения, порядок и сроки уплаты, налоговые льготы определялись Законом об НДС. Фактически специальный налог не имел самостоятельного значения, а был скрытой формой налога на добавленную стоимость и носил характер чрезвычайного налога. Теперь, оглянувшись назад, можно поставить вопрос, а была ли необходимость во введении специального налога? Думается, что плавным снижением НДС не до 20 и 10% сразу, а, скажем, до 23 и 13% можно было добиться тех же самых, а при необходимости и более высоких финансовых результатов. С течением времени можно было также постепенно снизить налог до сегодняшнего уровня. Издержки такого курса налоговой политики были бы меньше, поскольку он был бы более последовательным.

2.2 Акциз

Важным видом косвенных налогов стали акцизы, раньше в нашей стране почти не применявшиеся. Их роль, только в значительно большем объеме, выполнял налог с оборота. Во всех странах мира на особо высокорентабельные товары устанавливаются акцизные сборы для изъятия в доход бюджета некоторой части получаемой производителями таких товаров сверхприбыли.

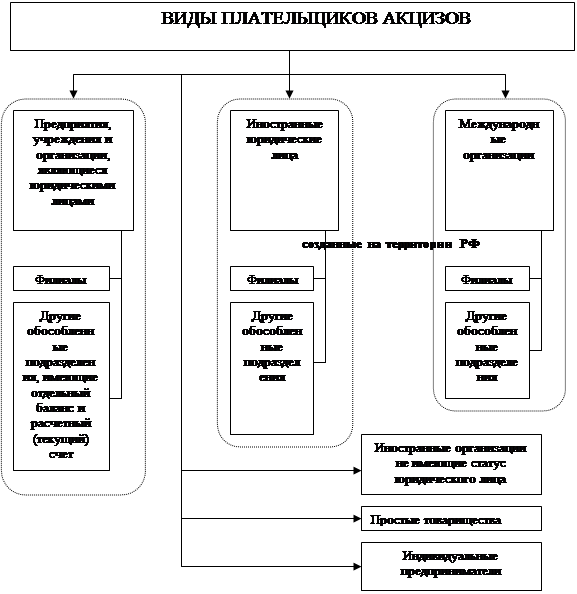

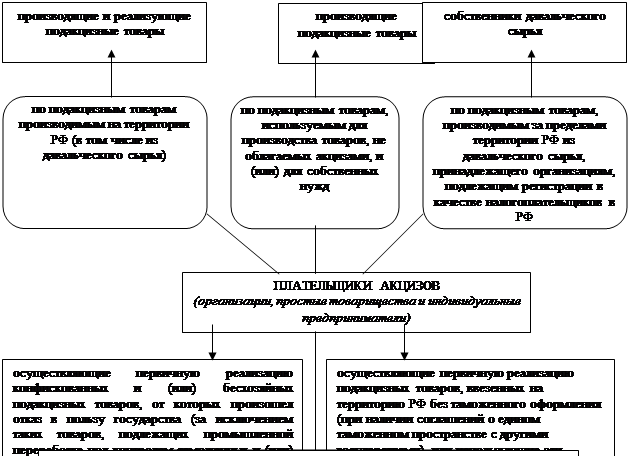

Плательщиками акцизов являются производящие и реализующие подакцизные товары предприятия и организации [Приложение 2 схема 1, 2]. С 1997 г. плательщиками акцизов могут быть не только юридические, но и физические лица. Закон РФ "Об акцизах" распространен на граждан, занимающихся предпринимательской деятельностью без образования юридического лица. Введение акцизов совпало, как и вся налоговая реформа, с либерализацией цен. В связи с этим акцизы устанавливаются не в сумме на единицу изделия, как в большинстве стран, а методом процентных надбавок к розничной цене товаров[2] . Подакцизными являются алкогольные напитки, табачные изделия, легковые автомобили, ювелирные украшения из золота, платины, серебра, нефть[3] , газ и некоторые виды минерального сырья. В общем достаточно обычный для мировой практики набор товаров, чья розничная цена в силу потребительских свойств существенно превышает себестоимость. В 1993—1995 гг. в ряду подакцизных товаров происходили заметные изменения. Были отменены акцизы на продовольственные товары, на которые они были установлены. Естественно, это не относится к алкогольным напиткам. В сочетании с налогом на добавленную стоимость акцизы на такие продукты, как шоколад, икра, ценные породы рыб и некоторые другие морепродукты, способствовали резкому росту розничных цен на них. Для компенсации выпадающих доходов вводились акцизы на некоторые другие товары, например, на малотоннажные грузовые автомобили. С 1996 г. направление налоговой политики ведет к общему сокращению видов подакцизных товаров. Отменены акцизы на изделия из хрусталя, меховую и кожаную одежду, грузовики.

Объектом налогообложения служат обороты по реализации подакцизных товаров собственного производства. Для определения облагаемого оборота берется стоимость реализуемых изделий, исчисленная исходя из цен реализации без учета налога на добавленную стоимость. Акцизами не облагаются товары, идущие на экспорт (кроме экспорта в страны СНГ), поскольку с их помощью изымается избыточный доход, полученный в экономической зоне России (для изъятия сверхдоходов, получаемых от реализации товаров, работ и услуг на экспорт, используется механизм таможенных пошлин). При этом дата совершения оборота устанавливается исходя из методики определения выручки от реализации товаров, принятой на каждом конкретном предприятии (либо по отгрузке, либо по оплате). Если организация реализует на экспорт товары, приобретенные ею с акцизами, то суммы акцизов возвращаются налоговыми органами. Возврат производится при предъявлении грузовой таможенной декларации со штампом таможни "выпуск разрешен", подтверждающим пересечение товаром границы, а также расчетных документов на покупку товара и справки предприятия – изготовителя подакцизного товара о дате уплаты акциза.

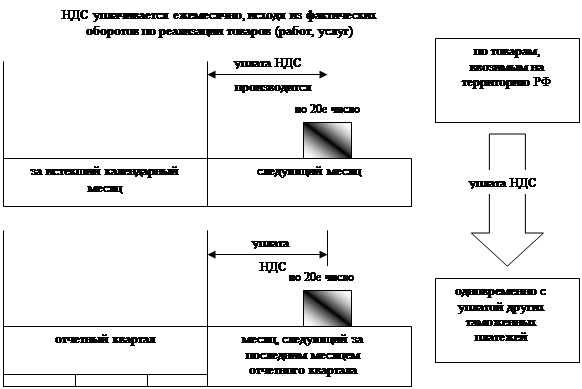

В зависимости от объема облагаемого оборота акцизы уплачиваются в бюджет исходя из фактического оборота, либо ежедневно (на третий день по совершению оборота), либо ежедекадно.

Для последующего контроля налогоплательщики представляют налоговым органам по месту своего нахождения расчеты по акцизам по форме и в сроки, установленные действующим законодательством.

Перечень подакцизных товаров и ставки акцизов на них устанавливаются Правительством Российской Федерации [приложение 2, схема 3].

Как и другие налоги, акцизы являются мощным рычагом регулирования экономики, обращаться с которым следует очень осторожно и умело, по возможности прогнозируя последствия производимых изменений. Так, всем понятно, к чему привело в середине 90-х г. увеличение акциза на алкогольную продукцию. Акциз был увеличен, казалось бы, совсем незначительно, всего на 5%: с 85 до 90%. Однако последствия оказались весьма серьезными, причем и финансовые, и общеэкономические, и социальные. Рост акцизов вызвал мгновенное увеличение цен на отечественную алкогольную продукцию. Далее спрос на нее упал, сначала магазины, а затем и предприятия стали затовариваться, на большинстве из них производство остановилось. Борцы с алкоголизмом, сохранившиеся еще с кампании 80-х гг., могли бы порадоваться, но образовавшаяся "ниша" была немедленно заполнена. В коммерческие киоски крупных городов хлынул поток дешевых, но недоброкачественных спиртных напитков из-за рубежа, заполнивших рынок. Итог повышения акцизов — произошло заметное снижение налоговых доходов вместо ожидавшегося повышения. Сказалось падение прибыли на ликероводочных заводах, у них усугубилось финансовое положение. Потребители получили низкосортную продукцию. Деньги стали уходить за рубеж, на ее покупку. Нужно сказать, что правительство сориентировалось в обстановке очень оперативно, понизив акциз до прежнего уровня.

Наряду с налогом на прибыль акцизы служат регулирующими источниками, поддерживая региональные и местные бюджеты.

Начиная с 1997 г. по ряду изделий акцизы устанавливаются не в процентах, а в денежном выражении. Впервые в рублях введены акцизы на алкогольную продукцию с учетом крепости, на пиво и табачные изделия.

2.3 Таможенная пошлина

Таможенная пошлина - обязательный платеж, взимаемый таможенными органами при ввозе товара на таможенную территорию страны или при вывозе товара с этой территории и являющийся неотъемлемым условием такого ввоза или вывоза. Обложение товаров, перемещаемых через таможенную границу РФ, осуществляется в соответствии с Законом РФ "О таможенном тарифе". Основой для начисления таможенной пошлины является таможенная стоимость товара.

В России основное значение придается импортным пошлинам по сравнению с экспортными. Аналогичная тенденция наблюдается во всех развитых странах.

Таможенные пошлины имеют огромное значение в экономической и политической жизни государства.

Заявляемая в декларации таможенная стоимость товара должна основываться на достоверной, количественно определяемой и документально подтвержденной информации. Владелец товара обязан по требованию таможенного органа предоставить все необходимые ему сведения.

Таможенный орган вправе принимать решения о правильности заявленной таможенной стоимости товара. При отсутствии данных, подтверждающих правильность ее определения, или при наличии оснований полагать, что сведения не являются достоверными и достаточными, таможенный орган может самостоятельно определить таможенную стоимость декларируемого товара. В последнем случае по письменному запросу декларанта он обязан в трехмесячный срок представить письменное разъяснение причин, по которым заявленная таможенная стоимость не может быть принята в качестве базы для начисления пошлины.

Определение таможенной стоимости ввозимых товаров является достаточно непростым делом. Обычно используются разные методы, но основной — по цене сделки с ввозимыми товарами. Применяются также методы определения стоимости по цене сделки с идентичными товарами, по цене сделки с однородными товарами, методы вычитания стоимости, сложения стоимости, резервный метод.

При методе по цене сделки с ввозимыми товарами таможенной стоимостью является цена сделки, фактически уплаченная или подлежащая уплате за товар на момент пересечения им таможенной границы. В цену сделки включаются следующие компоненты:

• расходы по доставке товара до аэропорта, порта, станции или иного места ввоза на территорию Российской Федерации;

• расходы, понесенные покупателем, как-то: комиссионные и брокерские вознаграждения, стоимость контейнеров и другой многооборотной тары, упаковки;

• соответствующая часть стоимости следующих товаров и услуг, которые прямо или косвенно были предоставлены покупателям бесплатно или по сниженной цене для использования в связи с производством или продажей на вывоз оцениваемых товаров: сырья, материалов и комплектующих изделий; инструментов, штампов, форм, использованных при изготовлении данных товаров; инженерных проработок, опытно-конструкторских работ, эскизов и чертежей, выполненных вне территории Российской Федерации и непосредственно необходимых для производства указанных товаров; лицензионных и иных платежей за использование объектов интеллектуальной собственности, которые покупатель должен прямо или косвенно осуществить в качестве условия продажи оцениваемых товаров. Помимо этого учитывается величина части прямого или косвенного дохода продавца от любых последующих перепродаж, передачи или использования оцениваемых товаров на территории Российской Федерации.

Повторим, что это основной метод. Но в ряде случаев он не может применяться. Что же это за исключения? Например, если существуют ограничения в отношении прав покупателя на товар. Далее, продажа и цена сделки могут зависеть от соблюдения условий, влияние которых невозможно учесть. Или, участники купли-продажи являются взаимозависимыми лицами, что может воздействовать на цену сделки. Наконец, данные таможенной декларации не подтверждены документально или не являются количественно определенными и достоверными.

Во всех этих случаях применяется метод по цене сделки с идентичными товарами. В качестве основы берется цена сделки с идентичными товарами. Под идентичностью товаров понимаются одинаковые физические характеристики, качество и репутация на рынке, та же страна и тот же производитель.

Понятно, что использовать и этот метод можно не всегда. И приходится брать метод по цене сделки с однородными товарами. Под однородными понимаются изделия, которые имеют сходные характеристики и состоят из схожих элементов. Они близки функционально и могут быть взаимозаменяемыми в коммерческом отношении.

При методе вычитания стоимости за основу определения таможенной стоимости товара принимается цена единицы изделия, по которой оцениваемые, идентичные или однородные товары продаются наибольшей партией на территории России не позднее 90 дней с даты ввоза. Из цены единицы товара вычитаются:

• расходы на выплату комиссионных вознаграждений, обычные надбавки на прибыль и общие расходы в связи с продажей ввозимых товаров того же класса и вида;

• суммы таможенных пошлин, налогов, сборов и иных платежей, подлежащих уплате в Российской Федерации в связи с ввозом или продажей товаров;

• обычные расходы на транспортировку, страхование, погрузочно-разгрузочные работы.

Метод на основе сложения стоимости предусматривает расчет таможенной стоимости товара путем сложения трех составляющих. Во-первых, стоимости материалов и издержек, понесенных изготовителем. Во-вторых, общих затрат, характерных для продажи в Россию из страны вывоза товаров того же вида, в том числе транспортировка, погрузочно-разгрузочные работы, страхование до места пересечения границы и иные неизбежные затраты. В-третьих, прибыли, обычно получаемой экспортером в результате поставки подобных товаров.

Возможны отдельные случаи, когда таможенная стоимость товара не поддается определению перечисленными выше пятью методами. Тогда применяется резервный метод. Оценка товаров производится с учетом мировой практики. При использовании резервного метода таможенный орган предоставляет декларанту имеющуюся в его распоряжении ценовую информацию, которая и служит основой расчетов.

Таможенные пошлины, как и любые внутренние налоги, имеют определенные льготы. Они не носят индивидуального характера и определяются Законом Российской Федерации от 21 мая 1993 г. № 5003-1 "О таможенном тарифе". Полностью освобождаются от пошлины:

• транспортные средства для международных перевозок пассажиров и грузов;

• предметы материально-технического снабжения, вывозимые для обеспечения деятельности российских судов, ведущих морской промысел, а также ввозимая продукция их промысла;

• товары, ввозимые или вывозимые для официального или личного пользования представителями иностранных государств, физическими лицами, имеющими право на беспошлинный ввоз таких предметов на основании международных соглашений;

• валюта и ценные бумаги. Данное положение не распространяется на нумизматические цели;

• товары, подлежащие обращению в собственность государства;

• товары, представляющие собой гуманитарную помощь;

• товары, предназначенные для оказания технического содействия;

• товары, перемещаемые под таможенным контролем в режиме транзита и предназначенные для третьих стран;

• товары, перемещаемые через таможенную границу физическими лицами и не предназначенные для производственной или иной коммерческой деятельности.

Законом "О таможенном тарифе" допускается установление преференций в виде освобождения от пошлин, снижения ставок пошлин или установления тарифных квот на преференциальный ввоз (вывоз) товаров. Такие меры применяются к государствам, образующим вместе с Российской Федерацией зону свободной торговли или таможенный союз. Применяются преференции и к товарам из развивающихся стран, пользующихся национальной системой преференций Российской Федерации.

При осуществлении торговой политики Российской Федерации допускается предоставление тарифных льгот в виде возврата ранее уплаченной пошлины, снижения ставки пошлины или в исключительных случаях — освобождения от пошлины.

К числу других федеральных налогов относятся отчисления на воспроизводство минерально-сырьевой базы, платежи за пользование природными ресурсами, гербовый сбор, государственная пошлина, сбор за использование наименований "Россия", "Российская Федерация", который уже давно предлагается отменить.

В первой половине имела место практика введения целевых федеральных налогов. Они действовали определенное время, а затем отменялись. В известной степени такие налоги можно отнести к разряду чрезвычайных. Так, в 1994 г. был введен специальный налог для финансовой поддержки важнейших отраслей народного хозяйства, а с 1 января 1996 г. налог отменен. Полученные средства направлялись для финансовой поддержки содержания и развития городского пассажирского транспорта и пригородного железнодорожного транспорта.

Компенсационные пошлины применяются при ввозе товаров, для производства которых прямо или косвенно использовались субсидии.

Ставки ввозных и вывозных таможенных пошлин (тарифов) устанавливаются Правительством Российской Федерации, являются едиными и не подлежат изменению в зависимости от лиц, перемещающих товары через границу. Они служат инструментом оперативного регулирования внешнеэкономической деятельности.

В нашей стране применяются следующие виды ставок таможенных пошлин:

• адвалорные, то есть начисленные в процентах к таможенной стоимости облагаемых товаров;

• специфические, начисляемые в определенном размере за единицу облагаемых товаров;

• комбинированные, в которых сочетаются первые два вида таможенного обложения.

Для оперативного регулирования ввоза и вывоза товаров могут применяться по решению Правительства сезонные пошлины. По сроку действия они не должны превышать шести . месяцев в течение календарного года.

Для защиты экономических интересов страны по отношению к ввозимым товарам могут временно применяться особые виды пошлин: специальные, антидемпинговые и компенсационные.

Специальные пошлины служат защитными средствами, если товары ввозятся в страну в количествах и на условиях, угрожающих нанести ущерб отечественным производителям аналогичных товаров. Они могут также применяться в качестве ответных мер на дискриминационные действия со стороны других государств.

Антидемпинговые пошлины вводятся в случае ввоза товаров по цене ниже, чем их нормальная стоимость в стране вывоза, в случае, если это угрожает материальным ущербом отечественным производителям или может приостановить расширение производства подобных отечественных товаров. Демпинговые цены нередко применяются для завоевания зарубежного рынка, не защищенного соответствующими торговыми соглашениями.

3. Порядок исчисления и учёт налога на добавленную стоимость на предприятии

Для отражения в бухгалтерском учете хозяйственных операций, связанных с НДС, предназначаются счет 19 «Налог на добавленную стоимость по приобретенным ценностям» и счет 68 «Расчеты с бюджетом», субсчет «Расчеты по налогу на добавленную стоимость».

При получении авансов (предварительной оплаты) под поставку материальных ценностей либо под выполнение работ (услуг), а также при оплате продукции и работ, произведенных для заказчиков по частичной готовности, вся сумма, указанная в документах по полученным авансам, отражается по дебету счетов учета денежных средств и кредиту счета 64 «Расчеты по авансам полученным». Одновременно сумма налога, исчисленная по установленной ставке на основании документов о полученных авансах, отражается по дебету счета 64 «Расчеты по авансам полученным» и кредиту счета 68, субсчет «Расчеты по налогу на добавленную стоимость». При отгрузке продукции, выполнении работ (услуг) на сумму ранее учтенного НДС сначала делается обратная вышеуказанная запись (дебет счета 68, субсчет «Расчеты по налогу на добавленную стоимость», и кредит счета 64 «Расчеты по авансам полученным»), а затем отражаются все операции, связанные с реализацией продукции (работ, услуг), в установленном порядке (дебет счета 64 в корреспонденции с кредитом счета 46 и т.д.).

По мере списания материальных ресурсов на производство налог в части, относящейся к этим ресурсам, списывается с кредита счета 19 соответствующего субсчета в дебет счета 68, субсчет «Расчеты по налогу на добавленную стоимость».

Сумма налога, выделенная отдельно в расчетных документах по отгруженной продукции (выполненным работам, услугам) или имуществу, в составе выручки от реализации отражается по кредиту счетов реализации в корреспонденции со счетами расчетов с покупателями и заказчиками. Одновременно указанная сумма налога отражается по дебету счетов 46 «Реализация продукции (работ, услуг)», 47 «Реализация и прочее выбытие основных средств», 48 «Реализация прочих активов» и кредиту счета 68, субсчет «Расчеты по налогу на добавленную стоимость».

Предприятия, занимающиеся розничной торговлей, отражают на кредите счета 68, субсчет «Расчеты по налогу на добавленную стоимость», сумму налога, относящуюся к разнице между продажной и покупной стоимостью товаров (к торговой надбавке или скидке) в корреспонденции с дебетом счета 46. При получении предприятиями за реализуемые ими товары (работы, услуги), включая основные средства и прочие активы, сумм денежных средств в виде финансовой помощи, пополнения фондов специального назначения, направляемых в счет увеличения прибыли; указанные средства отражаются в бухгалтерском учете по дебету счетов учета денежных средств и кредиту счетов реализации.

В случае выбытия в порядке финансовых вложений в уставные фонды других предприятий, безвозмездной передачи материальных ресурсов, нематериальных активов, основных средств, выбытия основных средств из хозяйственного оборота по причине неудовлетворительного физического состояния до момента полного списания уплаченного при их приобретении (строительстве) налога, учтенного по дебету счета 19 соответствующих субсчетов, разница между суммой уплаченного налога и суммой, зачтенной при определении НДС, подлежащего взносу в бюджет, списывается за счет собственных источников предприятия, а в случае реализации — за счет средств, полученных от покупателя.

В случае порчи или хищения материальных ресурсов, малоценных и быстроизнашивающихся предметов до момента отпуска их в производство (эксплуатацию) сумма уплаченного при их приобретении НДС списывается с кредита соответствующих субсчетов счета 19 в общеустановленном для списания недостач материальных ценностей порядке.

Суммы налога по основным средствам, нематериальным активам, товарам (работам, услугам), использованным для непроизводственных нужд, списываются с кредита счета 68, субсчет «Расчеты по налогу на добавленную стоимость», на дебет счетов учета источников их покрытия (финансирования). Сумма налога по товарам (работам, услугам), использованным при изготовлении продукции и осуществлении операций, освобожденных от налога, списывается на дебет счетов учета затрат на производство (20 «Основное производство», 23 «Вспомогательные производства» и др.), а по основным средствам и нематериальным активам — учитывается вместе со стоимостью их приобретения.

Кредитовое сальдо по счету 68, субсчет «Расчеты по налогу на добавленную стоимость», перечисляется в бюджет и отражается в учете по дебету указанного счета, субсчета в корреспонденции с кредитом счета 51 «Расчетный счет».

Контроль за полнотой исчисления и своевременностью перечисления НДС в бюджет осуществляется налоговыми органами на основании данных, сообщаемых налогоплательщиками в налоговых расчетах, представляемых в сроки, установленные действующим законодательством.

3.1 Порядок исчисления и учет НДС на предприятии оптовой торговли

Порядок исчисления и учет НДС в торговле рассмотрим на примере ООО «Фаэтон-Трейдинг», занимающимся оптовой реализацией парфюмерно-косметической продукции.

ООО «Фаэтон-Трейдинг» было зарегистрировано 28 ноября 1997года. В данной фирме работает 28 человек,кроме этого в уставном капитале нет доли, принадлежащей юридическим лицам которые не являются субъектами малого предпринимательства и субъектов РФ и согласно федерального закона «О государственной поддержке малого предпринимательства в Российской Федерации» ООО «Фаэтон-Трейдинг» относится к малому предприятию. Поэтому данная фирма платит НДС один раз в квартал не позднее 20 числа месяца, следующего за последним месяцем отчетного квартала. [Приложение 1, схема 6] Так срок сдачи отчета за I квартал 2000 года было 20 апреля [Приложение 4 «Расчет (налоговая декларация) по налогу на добавленную стоимость»]. Согласно закона «О налоге на добавленную стоимость» парфюмерно-косметические товары попадают под ставку 20%.

В соответствии с Инструкцией Госналогслужбы РФ «О порядке исчисления и уплаты налога на добавленную стоимость» от 11 октября 1995 г. № 39 в оптовых организациях (предприятиях), занимающихся продажей и перепродажей товаров, сумма НДС, подлежащая внесению в бюджет, определяется как разница между суммами налога, полученными от покупателей за реализованные товары, и суммами налога, уплаченными поставщикам этих товаров и материальных ресурсов, стоимость которых относится на издержки производства и обращения.

При этом суммы НДС по поступившим и оприходованным товарам, приобретенным для перепродажи, принимаются к зачету после их фактической оплаты поставщикам, независимо от факта реализации этих товаров.

Оптовые организации, получающие доход в виде разницы в ценах, наценок, надбавок, вознаграждений, других сборов, определяют облагаемый оборот на основе стоимости товаров, реализуемых покупателям, исходя из применяемых цен без включения в них НДС.

В расчетных документах за реализуемые товары эти организации отдельной строкой указывают продажную цену и сумму НДС, исчисляемую по соответствующим ставкам от этой цены в размере 10% и 20%.

ООО «Фаэтон-Трейдинг» для отражения в бухгалтерском учете хозяйственных операций, связанных с налогом на добавленную стоимость, применяет счет19 «Налог на добавленную стоимость по приобретенным ценностям» и счет 68 «Расчеты с бюджетом» субсчет 1 «Расчеты по НДС».

Применяемые операции и их отражения на счетах в ООО «Фаэтон-Трейдинг» связанных с НДС приведены ниже:

Выписки бухгалтерских проводок из журналов ордеров, произведенных в апреле 2000г. ООО «Фаэтон-Трейдинг»

| Содержание операции | Дебет | Кредит | Сумма (тыс. руб.) | |||||||||

| 1. | Оприходование товаров, поступивших от поставщиков (без НДС) | 41 | 60 | 1 000 | ||||||||

| 2. | Отражение НДС по поступившим товарам (20%) | 19 | 60 | 200 | ||||||||

| 3. | Оплата счетов поставщиков за поступившие товары | 60 | 51 | 1 200 | ||||||||

| 4. | Списание стоимости товаров на реализацию | 46 | 41 | 1 000 | ||||||||

| 5. | Отражение факта реализации товаров (стоимость товара 1 000 плюс торговая надбавка 25% плюс НДС 20% так как в оптовой торговле надбавка применяется к ценам без НДС) | 51 | 46 | 1 500 | ||||||||

| 6. | Отражение НДС на реализованные товары (1250х20%) | 46 | 68 | 250 | ||||||||

| 7. | Списание в зачет НДС, уплаченного поставщику |

68 |

19 | 200 | ||||||||

| 8. | Перечисление сумм НДС в бюджет (250 — 200) | 68 | 51 | 50 | ||||||||

| При получении аванса (предоплаты) предприятие использует следующие бух. проводки | ||||||||||||

| 1. | Отражение сумм полученных авансов (предоплат) под поставку товаров | 51 | 64 | 1 500 | ||||||||

| 2. | Одновременно на сумму НДС, исчисленную по установленной расчетной ставке на основании документов о полученных авансах (16,67 %) | 64 | 68 | 250 | ||||||||

| 3. | При отгрузке (продаже) товаров: на сумму ранее исчисленного НДС | 68 | 64 | 250 | ||||||||

| на сумму зачтенного аванса в счет оплаты товаров | 64 | 46 | 1 500 | |||||||||

| 4. | Списание стоимости товаров на реализацию | 46 | 41,45 | 1 000 | ||||||||

Данная фирма при совершении операций по реализации товаров, как облагаемых налогом на добавленную стоимость, так и не облагаемых налогом, составляет счета-фактуры и ведет журналы учета счетов-фактур, книгу продаж и книгу покупок по установленным формам.

Каждая отгрузка товара оформляется составлением счета-фактуры и регистрацией ее в книге продаж и в книге покупок.

Книга продаж предназначена для регистрации счетов-фактур в целях определения суммы налога на добавленную стоимость по реализованным товарам.

Отражение счетов-фактур в книге продаж производится в хронологическом порядке по мере реализации товаров или получения предоплаты.

ООО «Фаэтон-Трейдинг» ведет журнал учета получаемых от поставщиков счетов-фактур и книгу покупок.

Книга покупок предназначена для регистрации счетов-фактур, представляемых поставщиками, в целях определения суммы НДС, подлежащей зачету (возмещению) в порядке, установленным федеральным законом.

В данной организации суммы НДС по приобретенным (оприходованным) и оплаченным товарам принимаются к зачету (возмещению) у покупателя только при наличии счетов-фактур, подтверждающих стоимость приобретенных товаров, и соответствующих записей в книге покупок.

Заключение

Отход от принципов административного управления экономикой и вступление на рыночный путь развития выдвигают на первый план проблему налогового регулирования экономических процессов. В этих условиях законодательным органам необходимо проводить гибкую налоговую политику, позволяющую оптимально сочетать интересы государственной казны с интересами отдельных предприятий, а также с интересами граждан-налогоплательщиков.

Налоговая система России, в том числе и система косвенных налогов, далеко не совершенна. Необходимо ее изменение, качественное реформирование. Однако это необходимо производить крайне осторожно и взвешенно. Логически вполне понятно желание в условиях острой нехватки бюджетных средств усилить фискальную направленность налогов, однако, недооценка социального аспекта проблемы чревата худшими последствиями, чем дефицит бюджета. Устранение дефицитности бюджета за счет изъятия налогов у предприятий является основным недостатком налоговой системы в России. Нет достаточной увязки налоговой системы с развитием экономики и деятельностью непосредственных ее субъектов - предприятий. Потеря такой взаимосвязи привела к тому, что налоговая система развивается сама по себе, а предприятия, испытывая ее чрезмерное давление, - сами по себе. Многие поставлены на грань убыточности и банкротства. При этом предприятия заинтересованы в получении минимальной прибыли, чтобы избежать высокого налогообложения.

Система косвенных налогов должна базироваться на оптимальном сочетании интересов всех социальных слоев общества - предпринимателей, работников, государственных служащих, учащихся, пенсионеров и других, которые имеют большие различия в количестве получаемых доходов. Такая социальная функция косвенных налогов имеет большое значение для обеспечения социального равновесия в обществе.

Налоговая система России не учитывает то, что она функционирует в условиях монопольного ценообразования. Это обусловливает ее инфляционный характер, так как она стимулирует “вздувание” цен. И такое явление вполне закономерно - ведь производители товаров стремятся переложить все бремя налогового давления на непосредственных и конечных потребителей товаров – население. Это становится возможным благодаря тому, что производитель товара имеет возможность диктовать цену потребителю и увеличивать ее, стараясь получить большую массу прибыли для собственного использования. В России доля косвенных налогов в налогообложении возрастает. Это указывает на неблагополучие в налогообложении, стремление увеличивать налоговые поступления “любой ценой”. А цена такой политики высока - экономическая стагнация, инфляция, многократный (в тысячи раз) рост цен на потребительские товары.

Налоговая система должна соответствовать элементарным требованиям теории налогообложения. В России же базой налога на добавленную стоимость является не только прибыль и заработная плата (реальные элементы вновь созданной стоимости), но и амортизационные отчисления. Кроме того, в базу этого налога включаются акциз, а также таможенные пошлины, которые никакого отношения к добавленной стоимости не имеют. Необоснованно и то, что одним налогом (НДС) облагается другой налоговый платеж - акциз. Вследствие этого налог на добавленную стоимость теряет свое действительное содержание и практически превращается в налог с продаж (своеобразный многократный налог с оборота), выступающий в условиях монопольного рынка в качестве элемента цены на товар и косвенного налога, значительно увеличивающего цену. В условиях динамичных инфляционных процессов и огромной ставки НДС, этот налог стал сегодня одним из решающих факторов сдерживания развития производства в связи с нарушением расчетов в народном хозяйстве. Ведь он увеличивает почти на четверть и так-то растущие цены. Безусловно, этот налог, являясь рыночным по своему характеру, перспективен. Поэтому с раздающимися порой предложениями о его ликвидации согласиться, нельзя. Нужно отрабатывать его механизм, имея в виду существенное снижение ставки. Здесь проблема упирается в ограниченные возможности бюджета. Они, однако, могут быть в значительной степени расширены повышением сумм НДС в связи с ростом цен и отработкой механизма взимания этого налога, увеличением объемов производства, работ и услуг, на что, собственно, и нацелено снижение ставок.

Наша система косвенных налогов построена так, что налоговые платежи возрастают по мере роста цен. Это очень удобно с точки зрения фискального содержания системы, но совершенно неприемлемо с позиций обоснованности налогообложения. Создается иллюзия роста доходности бюджета, тогда как на самом деле все это обусловлено инфляционным фактором - идет процесс “накачивания” налоговой массы, но в то же время увеличивается дефицитность бюджета, так как инфляционный фактор еще в большей степени влияет на его расходы.

Список используемой литературы

1. Налоговый кодекс РФ, 1999

2. Черник Д. Г. Налоги. Учебное пособие: М. – Финансы и кредит – 1996

3. Финансы / под ред. Родионовой В. М. – М. – Финансы и статистика 1995

4. Черник Д. Г. Налоги в рыночной экономике – М. - 1997

5. Медведев А. Н. Налог на добавленную стоимость: практика применения – М. - Главбух, 1999

6. Ивашкин Б. Н. Бухгалтерский учет в торговле – М. - Дело и сервис, 1999

7. Карасев В. Законодательство об акцизах в схемах – Право и экономика №7, 1999

8. Карасев В. Законодательство о налоге на добавленную стоимость в схемах - Право и экономика №10, 1999

ПРИЛОЖЕНИЕ 1 «НДС»

Схема 1.1 «Облагаемый оборот»

Схема 1.2 «Облагаемый оборот» (продолжение)

|

Схема 2 «Виды товаров (работ, услуг), освобождаемых от НДС»

|

Схема 3 «Ставки НДС»

Схема 4 «Плательщики НДС»

Схема 5

«Объекты налогообложения»

«Объекты налогообложения»

![]()

Схема 6

«Сроки уплаты НДС»

Схема 6

«Сроки уплаты НДС»

ПРИЛОЖЕНИЕ 2 «Акциз»

Схема 1

«Виды плательщиков акцизов»

Схема 2 «Плательщики акцизов по товарам»

Схема 3 «Состав подакцизных товаров»

![]()

[1] При оформлении документов на товары (работы, услуги), не подлежащие обложению НДС, на них ставится штамп или делается надпись "Без налога на добавленную стоимость"

[2] Инструкция ГНС РФ «О порядке исчисления и уплаты акцизов»

[3] Постановление Правительства РФ «Об установлении дифференцированных ставок акциза на нефть, добываемую на территории Российской Федерации» от 24 мая 1994г. №534

Похожие рефераты:

Сущность налога на добавленную стоимость

Бухгалтерский учёт на предприятии

Проверка расчетов предприятия с бюджетом по НДС

НДС – проблемы механизма его исчисления и основные направления по их устранению

Расчеты предприятия с бюджетом по НДС

Аудит расчётов с бюджетом по налогу на добавленную стоимость

Учет, налогообложение, аудит и анализ товародвижения при экспортной деятельности предприятия

Налог на добавленную стоимость: учет расчетов с бюджетом

Шпаргалки по учету, анализу и аудиту в РБ

Налог на добавленную стоимость

Шпора к ГОСАМ по бух. учету 2004

Бухгалтерский учет (шпаргалка, 3 курс)

Налоги и сборы, взымаемые в РБ на примере предприятия

Вопросы,ответы и шпоры по специальным дисциплинам