| Скачать .docx |

Курсовая работа: Анализ современного состояния Российского рынка ценных бумаг

Министерство образования Российской Федерации

Нижегородский государственный университет

им. Н. И. Лобачевского

Факультет управления и предпринимательства

Курсовая работа по дисциплине: «Рынок ценных бумаг» на тему:

Анализ современного состояния Российского рынка ценных бумаг

Стародубовой Н. А.

гр.12492-06

г. Н.Новгород

2009

Оглавление

1 Оценка современного состояния и уровня развития российского рынка ценных бумаг. 3

1.1 Анализ современного состояния фондового рынка. 3

1.2 Перспективы развития рынка ценных бумаг в России. 6

1.2.1 Ближайшие перспективы развития рынка ценных бумаг России. 6

1.2.2 Варианты развития рынка ценных бумаг. 8

2 Технический и финансовый анализ. 11

3 Влияние Мирового финансового кризиса на рынок ценных бумаг. 25

Введение

1 Оценка современного состояния и уровня развития российского рынка ценных бумаг

1.1 Анализ современного состояния фондового рынка

Одной из основных особенностей развития мировой экономики в конце XX начале XXI вв. стало возрастание роли фондового рынка, который приобрел ключевое значение в системе финансовых рынков. В настоящее время в финансовых инструментах воплощена основная часть активов развитых стран мира. Глубокие изменения произошли в институциональной структуре фондовых рынков, неизмеримо увеличилось разнообразие их инструментов.

Другой важной особенностью развития фондовых рынков стало увеличение их волатильности (или нестабильности), а в условиях глобализации и интернационализации деятельности хозяйствующих субъектов, корреляция и взаимное влияние рынков друг на друга многократно возросли.

Очевидно, что глобализация, будучи объективным процессом, увеличивающим экономическую эффективность на общемировом уровне, может оказать и негативное воздействие на отдельные страны, что необходимо учитывать при разработке экономической политики.

Глобализация усилила подвижность и неустойчивость финансовых систем, не только в странах с формирующимися рынками, что ярко продемонстрировал азиатский кризис 1997–1998 гг., но и на рынках развитых стран, что возможно наблюдать в настоящее время. Так, ипотечный кризис в США, начавшийся в 2007 г. и усугубленный опасением рецессии в крупнейшей экономике мира, оказал самое негативное влияние и на европейские и азиатские рынки, и на фондовый рынок России.

Таким образом, в условиях рыночных отношений и самостоятельности хозяйствующих субъектов вопрос прогнозирования волатильности мировых фондовых рынков приобретает все большую актуальность. Проблема анализа и прогнозирования фондового рынка всегда занимала одно из центральных мест в финансах. Поскольку на западе фондовый рынок давно прочно занял ключевые позиции как средство привлечения капитала и извлечения прибыли, его анализ и тенденции поведения изучаются многими аналитиками, экономистами и учеными. В России фондовый рынок вышел из зачаточного состояния и перешел в фазу активного роста: так только за 2005 г. основной индикатор российского фондового рынка – РТС вырос на 85.3%[1] , в 2006 г. – на 61.5[2] %, но уже в 2007 г. индекс вырос «только» на 27.4%, при этом рост сопровождался высокой волатильностью. В 2008 г. ипотечно-банковский кризис в США серьезно пошатнул и экономику России как часть мировой экономики, и к кону 2008 г. индекс РТС упал на 74.6% с максимума 2487 пунктов (19 мая 2008 г.) до отметки 631 пункт[3] (31 декабря 2008 г.). Поэтому анализ изменения и прогнозирование рынка становиться актуальным и для российской действительности.

Мировой финансовый кризис все глубже проникает в экономику как развитых, так и развивающихся стран, принося с собой крах крупнейших финансовых институтов, снижение курсов национальных валют и повсеместное замедление темпов экономического развития. Не осталась в стороне и финансовая система России.

Отечественный рынок ценных бумаг является одним из лидеров падения. Так, по итогам 2008 года, российские фондовые индексы потеряли больше чем американские и европейские, тем самым, заняв одно из самых высоких мест с отрицательным результатом. Если проследить динамику значения отечественных биржевых индексов, то стартом кризиса российского фондового рынка необходимо считать середину мая 2008 года, поскольку именно в мае биржевые индексы перестали расти, и началось стремительное и устойчивое падение. В мае стали снижаться показатели не только российского рынка, но и практически всех иных фондовых рынков – национальных, региональных, мировых.

Поначалу динамика российских фондовых индексов практически не отличалась от динамики фондовых индексов других стран, то есть российский кризис был лишь составляющей общего кризиса. Такая ситуация продолжалась в течение двух месяцев – до середины июля. За это время американский фондовый рынок потерял 11,5%, российский – 13,1%. Показатели развивающихся рынков в среднем упали на 17,5%. В этой связи необходимо отметить, что российские индексы снижались медленнее, отчасти подтверждая растиражированные утверждения о России как об «островке стабильности» – по крайней мере, среди развивающихся стран.

Изменилось все в середине июля, когда индекс РТС за один день упал на 4,5% при незначительных колебаниях индексов мирового фондового рынка и развивающихся рынков. В последствии, за короткий срок – менее двух месяцев – российский фондовый рынок провалился на 51,8%, в то время как американский рынок просел лишь на 8,5%, мировой – на 12,4%, развивающие рынки в целом – на 25,4%. Импульсом к обрушению фондового рынка стал российско-грузинский военный конфликт в августе.

Таким образом, происходящее в России не является исключительным событием и укладывается в тенденцию на глобальных финансовых рынках, однако российский фондовый рынок продемонстрировал худшие результаты. По сравнению с началом 2008 года значение индекса Российской Торговой Системы (РТС) к концу года снизилось более чем на 70%. Биржевые индексы достигли «дна», то есть показали исторически минимальные значения за истекший год в конце октября – начале ноября, когда потери составили более 75% в сравнении со значениями на начало года. Таким образом, в настоящее время тенденции нисходящего тренда если и прекратили нарастать, то продолжают доминировать.

Не может не беспокоить тенденция, возникшая во второй половине 2008 года, - российский фондовый рынок снова перетекает на европейские биржевые площадки. Обороты российских ценных бумаг там выше, чем в Москве, а еще совсем недавно на отечественные биржи приходилось 70% оборота. Есть целый комплекс причин этого. Именно в этот период (октябрь–ноябрь 2008 года) по распоряжению регулятора российского фондового рынка практически каждую торговую сессию биржи приостанавливали или вовсе отменяли торги ценными бумагами и использовали запреты на разные виды торговли. Применение таких мер, как тактика предотвращения обвала, было необходимо, но это сказалось очень негативно для российского рынка. Например, во многих западных фондах риск-менеджеры запретили приобретение российских акций из-за частой остановки торгов ввиду того, что при таких ситуациях их модели не работают и они не могут оценить уровень риска.

Текущая ситуация проредила сообщество участников рынка ценных бумаг, исключив значительный объем краткосрочных инвесторов, спекулянтов и участников торговавших с использованием заемных средств. А в условиях ослабления рубля по отношению к доллару США нерезиденты интенсивно выводили активы с российского фондового рынка, оказывая дополнительное давление на цены. В итоге биржевые курсы акций сейчас ничего не отражают, а фондовые индикаторы не показывают реального состояния компаний и экономики в целом. Ликвидность российского рынка заметно снизилась, снизились обороты, что в свою очередь вызвало рост волатильности. Соответственно, ценовая динамика фондового рынка не поддается анализу какими-либо формальными методами. В условиях паники возможно формирование любых ценовых уровней активов, даже ниже ликвидационной стоимости активов эмитента.

Меры, предпринятые правительством России с целью смягчения негативных последствий финансового кризиса можно оценить как положительные. При президенте России создан Совет по развитию финансовых рынков призванный осуществлять оперативную работу, связанную с координацией деятельности участников финансового рынка и модернизацией финансовой системы. Среди предпринятых правительством антикризисных мер главное место занимает вопрос обеспечения экономики необходимыми ресурсами. Общая стоимость анонсированных правительством антикризисных мер превысила 3,5 триллиона рублей. В 2008 году на финансовые рынки правительство планировало направить 175 млрд. рублей, еще 175 млрд. рублей на выкуп акций были заложены в бюджете на 2009 год. Панируется увеличение уставного капитала Агентства по ипотечному жилищному кредитованию на 60 млрд. рублей, Внешэкономбанка – на 75 млрд. рублей. Помимо этого рассматривается возможность того, что Центральный банк РФ станет полноценным участником рынка ценных бумаг.

Помимо поддержки финансового рынка и доступа бизнеса к выделенным ресурсам с целью рефинансирования задолженности или получения новых кредитов, компании могут сэкономить от снижения налогов и пошлин. В целях сохранения доверия населения к банковской системе, обеспечение вкладов при банкротстве банков увеличено до 700 тыс. рублей. В этой связи уставный капитал Агентства по страхованию вкладов будет увеличен на 200 млрд. рублей.

Помимо помощи финансовому рынку правительство России предлагает реализовать ряд дополнительных мер с целью смягчения негативных последствий финансового кризиса для реального сектора экономики. Во-первых, предлагается предоставлять предприятиям, выпускающим высокотехнологическую конкурентоспособную продукцию, а также участвующим в реализации гособоронзаказа, возможность получения целевых кредитов для покрытия дефицита оборотных средств – по экономически оправданным процентным ставкам. Такие кредиты должны представляться под заключенные договоры поставки продукции, без залога. Во-вторых, правительство предлагает увязать предоставление госпомощи коммерческим банкам с обязательством сохранения ими условий по ранее заключенным кредитным соглашениям с предприятиями. В-третьих, планируется предусмотреть бюджетные средства для оказания финансовой помощи наиболее значимым организациям высокотехнологичных секторов экономики путем покупки государством их акций. В-четвертых, правительство России намерено расширить практику предоставления коммерческим банкам государственных гарантий при кредитовании высокотехнологичных секторов и отраслей экономики с целью обеспечения производственной деятельности их предприятий.

В целом действия государства достаточно адекватны. Большинство антикризисных программ, принимаемых в рамках антикризисной политики в других государствах, в том числе в ведущих странах мировой экономики, содержатся меры, аналогичные принимаемым в России. Очевидно, что объем ресурсов, направляемых на поддержание российской экономики, значителен. Однако для того чтобы понять, насколько действен пакет принимаемых сейчас мер, способен ли он донести выделяемые банкам средства до реального сектора экономики, необходимо определенное время. Количественные характеристики принимаемых мер можно оценить весьма положительно, что же касается качественного перераспределения выделяемых ресурсов, то здесь вопрос остается пока открытым. Говоря об оперативности принимаемых государством мер, хотелось бы отметить возникновение некоторой заминки, прежде чем российское правительство начало предпринимать активные шаги по борьбе с кризисом. Вероятно, причиной тому послужила некоторая неопределенность, насколько данный кризис будет глубоким на Западе и как сильно он затронет Россию. По мере того как растет осознание, что кризис действительно будет глубоким и серьезно затронет развивающиеся рынки, активность со стороны государства будет существенно возрастать и концентрироваться на реальном секторе.

В качестве последствий кризиса для экономики России в первую очередь выделяют существенное замедление темпов экономического роста в 2009 году. В дальнейшем, в середине 2010 года, скорее всего, ожидается начало восстановительных тенденций в российской экономике. В развитых странах ситуация останется сложной в течение нескольких лет. Таким образом, для России кризис все-таки будет более краткосрочным, чем для Америки и Европы. Очевидно, что сейчас одна из самых уязвимых отраслей – строительство, которое в последнее время являлось «локомотивом» роста отечественной экономики с опережающими темпами роста на уровне 20%. Замедление темпов роста в этом сегменте станет существенной проблемой ввиду его высокой социальной значимости и тесной взаимосвязи с другими отраслями. Вполне очевидно, что существенный спад будет наблюдаться в финансовой отрасли, где продолжаются проблемы с ликвидностью и отток средств. По причине высокой зависимости от кредитования также серьезно может пострадать потребительский сектор.

Перечисленные секторы экономики сейчас нуждаются в поддержке со стороны государства. В принципе именно на эти секторы сейчас приходится основная доля ресурсов, выделяемая государством.

В итоге, говоря о кризисе либеральной модели экономики и усиления роли государства, хочется отметить, что в настоящее время действительно широкое распространение получает кейнсианская модель развития экономики. Роль государства растет не только в России, но и в США, и в Западной Европе, о чем свидетельствуют пакеты принимаемых в этих странах мер, размеры государственных вливаний в экономику, огосударствление крупных финансовых институтов. Таким образом, мы сейчас наблюдаем своего рода новую парадигму, которая во многом напоминает усиление государственного влияния на экономику, имевшего место в 1930-х годах после Великой депрессии. Отличие нынешнего периода от того заключается в том, что, вероятно, будут приняты меры, способствующие самостоятельному разрешению существующих проблем экономическими субъектами, консолидации в финансовом секторе, использованию рыночных методов. Поддержка государства будет более сбалансированной – ее чрезмерность может привести к негативным последствиям для финансовых институтов. Масштабность принятых мер обоснована, но важно, чтобы она осуществлялась в комплексе с рыночными методами, в частности необходимо дать некоторый простор для консолидации рыночным силам, чтобы устранить в финансовой системе слабые звенья, способные стать в последующем детонатором нового кризиса.

1.2 Перспективы развития рынка ценных бумаг в России

1.2.1 Ближайшие перспективы развития рынка ценных бумаг России

Одним из основных приоритетов экономического развития Российской Федерации является эффективное функционирование ее финансового рынка. Деятельность данного сегмента экономики имеет специфические особенности организационной структуры, которые выражаются прежде всего в высокой потребности информатизации и компьютеризации всех её составляющих элементов, а также сложности в обеспечении своевременного выполнения требований постоянно меняющегося законодательства.

Основными составляющими финансовой системы любого государства являются банковский сектор и рынок ценных бумаг. Основной институциональной характеристикой рынка ценных бумаг является инфраструктура, создаваемая его участниками и органами государственного управления.

Таким образом, для обеспечения бесперебойного и высокоэффективного функционирования российского фондового рынка необходимо стимулировать процессы развития инфраструктуры рынка ценных бумаг, также уделяя особое внимание поиску источников финансирования необходимых реформ и изменений.

Особенность российского рынка ценных бумаг определяется преобладанием банковского капитала на данном сегменте финансового рынка страны, поэтому именно коммерческие банки в рамках осуществления своей профессиональной деятельности на рынке, прежде всего, должны быть заинтересованы в обеспечении бесперебойного функционирования его инфраструктурообразующих элементов. Они должны выступать как инициаторы необходимых изменений и предоставлять источники финансирования для обеспечения развития финансового рынка Российской Федерации в целом.

В рамках дальнейшего успешного развития инфраструктуры рынка ценных бумаг, для наиболее безопасного перехода большинства участников рынка ценных бумаг на полную автоматизацию учета ценных бумаг потребуется наличие качественных, взаимозаменяемых и доступных программных решений. Для этого наиболее целесообразным является введение единых стандартов профессиональной деятельности, что позволит в значительной степени снизить зависимость профессионального участника рынка ценных бумаг от компании-продавца программного решения, повысить общее качество предлагаемых программных продуктов и снизить их стоимость для конечного потребителя.

Взаимозависимость фондового рынка Российской Федерации с ее банковской системой через деятельность коммерческих банков как профессиональных участников рынка ценных бумаг является характерной чертой всего российского финансового рынка, что дополнительно стимулирует процесс взаимопроникновения и взаимодействия инфраструктурных элементов банковской системы с инфраструктурой фондового рынка. Инфраструктура рынка ценных бумаг не может обойтись без использования банковских технологий, однако более масштабный процесс освоения коммерческими банками фондового рынка позволяет в перспективе надеяться на полное взаимопроникновение данных инфраструктур. Ускорению подобных процессов должно послужить и желание самих банковских организаций привлекать дополнительные денежные средства. С учетом богатого опыта применения коммерческими банками принципа стандартизации банковских услуг на них возлагается основная задача стандартизации и развития всего комплекса инфраструктурного обеспечения деятельности профессиональных участников рынка ценных бумаг.

Характеризуя сложившуюся ситуацию вокруг организации профессиональной деятельности, можно выделить следующие основные проблемы: отсутствие доступного и качественного программного обеспечения; а также комплексных решений при организации профессиональной деятельности, включающих проработанную методологическую базу; существование огромного количества трудносогласуемых форматов и стандартов.

В качестве варианта решения вышеуказанных проблем в диссертации разработан эффективный механизм использования капитала профессиональных участников - прежде всего коммерческих банков в развитии общей инфраструктуры фондового рынка. Реализация предлагаемого механизма основывается на создании продукта из имеющихся разработок организации профессиональной деятельности на рынке ценных бумаг, включающих комплекс программно-технических и методических решений. Клиенты - покупатели подобного продукта становятся программно-технически и методически равны продавцу данного продукта. Реализация данного механизма должна строиться в рамках функционирования саморегулируемых организаций, где и должны формироваться единые стандарты профессиональной деятельности, включающие также и принятие единых стандартов электронного документооборота.

Введение единых стандартов профессиональной деятельности в рамках СРО и распространение их действия на смежные бизнес-сообщества упростит, в первую очередь, проведение операций на рынке ценных бумаг для его непосредственных участников, снизит их себестоимость, а также позволит коммерческим банкам успешно расширить направления своей деятельности и на рынке ценных бумаг.

1.2.2 Варианты развития рынка ценных бумаг

Развитие экономической ситуации в России под воздействием негативных внешнеэкономических факторов показало, что создававшаяся и совершенствовавшаяся в последние годы экономическая модель оказалась не способной обеспечить экономическую безопасность страны в условиях резкого обострения противоречий в мировой финансовой системе.

По ряду оценок, текущий финансово-экономический кризис управляем со стороны мировой финансовой элиты. Его основная цель — сохранить доминирование нынешней элиты, заложить основы новой модели мировых финансов в условиях происходящих глобальных трансформаций: предстоящего в ближайшем будущем исчерпания разведанных запасов углеводородного сырья; глубокого изменения климата, ведущего к трансформации геополитического пространства; существенному изменению миграционных потоков населения планеты; появлению прорывных технологий в промышленности, способных кардинально изменить направление и темпы развития человечества. По сути, перед устроителями нынешнего кризиса стоят те же задачи, которые ранее решались военной силой в ходе Первой и Второй мировых войн. Иными словами, сегодня идет третья мировая война и ведется она средствами экономического давления, шантажа, спекуляций и подкупа. Как результат — геоэкономическая картина мира принципиально меняется, меняются потребности и связанные с ними интересы мировых держав.

В этих условиях встает вопрос о возможности и целесообразности сохранения национального финансового суверенитета страны, ее экономической безопасности. Анализ показывает, что возможны три основных варианта дальнейшего развития.

Во-первых, можно принять существующее положение дел в мировой финансовой системе как данность и попытаться выстраивать стратегию собственного развития как маркетинговую стратегию завоевания большей доли рынка финансовых услуг. В этом случае приходится действовать в правовом и технологическом пространстве, изначально сформированном без участия России. В этом случае необходимо будет сосредоточиться именно на обеспечении конкурентоспособных условий деятельности мирового капитала в России. Однако результатом такой позиции станет утрата суверенитета национальным финансовым рынком, сохранение доминирования господства иностранной валюты в финансовых потоках страны и невозможность возрождения национальной валюты. Следствием этой позиции станет продолжение процесса встраивания российской экономики в мировую, путем ее жесткой специализации в рамках таких глобальных организаций, как ВТО, также являющейся элементом нынешней мировой финансово-экономической системы. Результат — российская экономика никогда не сможет изменить свой «сырьевой» статус, так как в мировой системе распределения труда «высокотехнологические» ниши уже заняты другими. Как показали результаты последнего саммита G20 — это именно тот путь, по которому сегодня пытаются направить развитие России.

Второй путь — это участие России в одной из формирующихся сегодня региональных валютно-финансовых системах. Такими региональными системами являются на сегодня проекты «Евро», в перспективе реализация проекта «Золотого юаня» в регионе Восточной и Юго-Восточной Азии, реализация проекта «Динар Залива» странами Персидского залива, проекта единой южноамериканской валюты, и, наконец, североамериканский проект — «Амеро». Во многом этот путь схож с первым, хотя в условиях формирования региональных союзов Россия имеет больше шансов выторговать для себя более выгодные условия как поставщик углеводородного сырья.

Третий путь — формирование и развитие в России самостоятельного национального финансового центра. Это — единственно верный в нынешних условиях путь. Основой в данном случае должно стать формирование именно в России цены на экспортное российское стратегическое сырье. Причем ценообразование должно осуществляться исключительно в национальной валюте — в рублях.

В условиях, когда рушатся старые стереотипы, многие виды («тихая гавань», «налоговый рай» и др.) финансовых центров утрачивают свое значение, так как они являются во многом атрибутом нынешней валютно-финансовой системы. В качестве реальных центров притяжения останутся лишь центры реального производства или и транспортные узлы. Именно к этому классу и относится Москва, географическое положение которой позволяет выступать в качестве узловой точки торговых, транспортных, миграционных и иных путей между Европой и Азией. В дополнение к этому, в среднесрочной перспективе в результате глобального потепления, существенно возрастет значимость северных регионов России, активизируются процессы освоения Арктики, что станет дополнительным развитием в роли Москвы как транспортного узла не только «запад-восток», но и «север-юг».

Именно развитие проектов транспортных коридоров вместе с поставкой российского сырья на экспорт за рубли должно стать основой стратегии развития Москвы как национального финансового центра.

Безусловно, выбор данного направления развития российской экономики вызовет обострение жесткой конкурентной борьбы на мировой арене. Существенно возрастет вероятность реализации ряда угроз экономической безопасности страны, в частности, будет предпринят ряд мер, направленных на дестабилизацию рубля. Обострятся проблемы взаимоотношения российского бизнеса с зарубежными партнерами. Начнутся процессы «брожения» в национальных элитах стран СНГ с целью саботировать продвижение российского бизнеса и блокировать транзит российских товаров и сырья на мировой рынок.

Стремительное развитие и углубление кризисных явлений в стране показало высокую значимость инструментов фондового рынка в вопросе обеспечения устойчивости финансовой системы страны в целом. Именно с фондового рынка, как с наиболее динамичного сегмента финансового рынка страны, начался текущий кризис. Во многом и выход из кризиса будет связан со стабилизацией ситуации на нем.

Нынешнее положение дел в отрасли не позволило российскому руководству использовать фондовый рынок в качестве эффективного инструмента стабилизации ситуации в экономике страны. Как результат — российский фондовый рынок в условиях разразившегося финансово-экономического кризиса не стал эффективным инструментом в руках руководства страны. Все свелось к периодической остановке торгов на биржах, что только добавляло нервозности российским и иностранным инвесторам. Частые остановки торгов в период кризиса привели к оттоку и без того малой ликвидности с российского рынка на рынки Великобритании и Германии.

Оценивая ситуацию на российском фондовом рынке в период развития кризисных явлений, а также, принимая во внимание отсутствие эффекта от действий регулирующих органов, можно предположить, что в ближайшем будущем российский фондовый рынок полностью попадет под влияние мировых биржевых центров, что резко негативно отразится на суверенитете экономики страны в целом. Чтобы этого не допустить, необходимы срочные меры. Так, в условиях кризиса необходимо обеспечить консолидацию ликвидности (как валютной, так и рублевой) на одной торговой площадке, исключив конкуренцию между российскими биржами. Объединение бирж позволит объединить их расчетные палаты и депозитарии, что существенно повысит устойчивости и снизит издержки на выполнение операций на фондовом рынке. Объединение биржевых депозитариев позволит, наконец, решить и проблему создания в России Центрального депозитария, что само по себе существенно улучшит инвестиционный имидж России.

В рамках объединенной биржи крайне важно создавать и развивать товарное направление. Прежде всего, по созданию рынка российского стратегического сырья.

Российское сырье на мировом рынке должно продаваться за рубли, а цена на него должна формироваться в России. И здесь участие государства должно проявляться в обеспечении государственных гарантий и увеличении капитализации расчетной инфраструктуры для создания условий, адекватных текущей нестабильной ситуации на рынке.

В непростых условиях кризиса значительно повышается роль государства как надзорного и регулирующего органа. Поэтому государственное участие в стабилизации фондового рынка должно выражаться в усилении контрольных функций за государственными средствами, направленными на поддержку рынка. Не вызывает сомнений тот факт, что обеспечить надежный контроль за оборотом средств эффективнее при наличии одной современной торговой площадки.

Государственное участие в процессе модернизации инфраструктуры фондового рынка должно быть направлено не столько на адресную поддержку участников рынка «живыми» деньгами, сколько на обеспечение государственных гарантий и увеличение капитализации элементов биржевой инфраструктуры. Приход государства на фондовый рынок не как игрока в лице государственных банков, а как гаранта стабильности, даст возможность существенно снизить риски при размещении в инструментах фондового рынка финансовых средств пенсионной системы, средств системы ипотечного кредитования и др.

Также крайне важно создать условия, не позволяющие в условиях малого числа сделок на рынке манипулировать основным индексом России — индексом РТС.

Объединение бирж в холдинг прописано в стратегии развития финансового рынка до 2020 года, представленной ФСФР осенью прошлого года. Однако в документе не указаны цели и задачи создания такого холдинга. Более того, в сложившихся российских условиях с учетом разной формы собственности российских бирж и разным взглядам их акционеров на объединение, процесс консолидации «сверху» рискует затянуться надолго, а в нестабильных условиях кризиса процесс консолидации с участием двух ведущих фондовых бирж страны может привести к параличу национального фондового рынка.

В этих условиях объединение бирж должно начинаться с объединения их технологических платформ и правил организации торгов. Биржи должны начать работать как единое целое, сохраняя текущую форму собственности, и только позднее имеет смысл говорить о завершении процесса объединения. По нашему мнению объединение бирж должно начинаться «снизу». Оценки показывают, что при наличии согласованной позиции технические работы по объединению регламентов работы бирж могут быть завершены в течение четырех-шести месяцев.

Таким образом, можно сделать вывод о том, что происходящие в мировой финансовой системе процессы наглядно показали ведущую роль фондового рынка в зарождении и развитии кризиса. Кризис показал его высокую значимость в решении задач обеспечения экономической безопасности государства. Недооценка роли и значения фондового рынка повлекла за собой существенные финансовые потери для государства, снижение инвестиционной привлекательности и оттоку иностранных инвестиций из страны.

Скорейшее принятие согласованного со всеми заинтересованными сторонами решения о технологическом объединении крупнейших российских бирж и создании на их основе прообраза единой мощной национальной биржи будет способствовать укреплению финансовой системы страны и активизации деятельности ее участников, что, в конечном счете послужит основой для выхода из текущего финансово-экономического кризиса и формирования в будущем в России самостоятельного международного финансового центра.

2 Технический и финансовый анализ

Цены можно анализировать и прогнозировать двумя методами – фундаментальным и техническим. Метод технический обычно используют профессионалы торговли, вкладывающие в тот или иной вид товара крупные суммы и обладающие достаточным техническим обеспечением (как минимумом компьютером, подключенным к информационной сети).

Фундаментальная методика в той или иной степени доступна любому человеку, так как данные можно получать как из средств массовой информации, так и из специальных изданий.

Оба метода пытаются решить одну и ту же проблему – определить направление дальнейшего движения цены, но подходят к ней с разных сторон. Фундаменталисты изучают причины, движущие рынком, а технические аналитики – эффект.

2.1 Технический анализ

Технический анализ в целом можно определить, как метод прогнозирования цены, основанный на математических, а не экономических выкладках. Этот метод был создан для чисто прикладных целей, а именно получения доходов при игре вначале на рынках ценных бумаг, а затем и на фьючерсных. Все методики технического анализа создавались отдельно друг от друга и лишь в 70-е годы были объединены в единую теорию с общей философией, аксиомами и основными принципами.

Технический анализ – это метод прогнозирования цен с помощью рассмотрения графиков движений рынка за предыдущие периоды времени. Под термином движения рынка аналитики понимают три основных вида информации: цена, объем, и открытый интерес. Ценой может быть как действительная цена товаров на биржах, так и значения валютных и других индексов. Объем торговли – количество позиций, не закрытых на конец торгового дня. Не все три индикатора равноценны. Главный из них – цена, на втором месте по значимости – объем, и последнее место занимает открытый интерес.

Практическое использование технического анализа подразумевает существование некоторых аксиом.

Аксиома 1. Движения рынка учитывают все. То есть любой фактор, влияющий на цену (например, рыночную цену товара), - экономический, политический, психологический – заранее учтен и отражен в ее графике.

Аксиома 2. Цены двигаются направленно. Это предположение стало основой для создания всех методик технического анализа. Главной задачей технического анализа является определение трендов (т.е. направлений движения цен) для использования в торговле. Термин тренд означает определенное направление движения цен. То есть это ряд последовательных изменений цены, которые в совокупности движутся в одном направлении.Существуют три типа трендов – бычий (движение цены вверх), медвежий (движение цены вниз) и боковой (цена практически не движется). Все три типа трендов встречаются не в чистом виде, поскольку движение «по прямой» на ценовом графике можно встретить очень редко. Но преобладающий

Тренд на определенном временном промежутке определить можно. Все теории и методики технического анализа основаны на том, что тренд движется в одном и том же направлении, пока не подаст особых знаков о развороте.

Аксиома 3. История повторяется. Аналитики предполагают, что если определенные типы анализа работали в прошлом, то будут работать и в будущем, поскольку эта работа основана на устойчивой человеческой психологии.

В процессе анализа инвестор использует графики, дающие представление о динамике цены бумаги и направлении ценового тренда. Ниже приводу наиболее известные из них. Классификация методов технического анализа.

1. Графические методы. Под графическими понимаются те методы, в которых для прогнозирования используются наглядные изображения движений рынка. Эти методы возникли ранее всех остальных из-за простоты в применении, максимум требуемых инструментов – лист бумаги, ручка, линейка. Подобные методы различаются в зависимости от того, на каком типе графика строятся. Например, классические фигуры строятся на линейных либо гистограммных чартах. А особые способы построения ценовых графиков (японские свечи и крестики-нолики) привели к развитию отдельных методов прогнозирования только на их основе.

2. Методы, использующие фильтрацию или математическую аппроксимацию. Эти методы бурно развиваются последние 25 лет вместе с компьютерной техникой. Эта группа делится на две основные части – скользящие средние и осцилляторы.

3. Теория циклов. Теория циклов более развита на теоретическом, чем на практическом уровне. Она занимается циклическими колебаниями не только цен, но и природных явлений в целом.

Почти все методы технического анализа укладываются в эту классификацию. Например, Волновая Теория Эллиотта – метод в основном графический, но имеет черты фильтрации и цикличности.

Основоположником технического анализа считается Чарльз Доу, а его теория – одна из старейших. Теория Доу исходит из идеи: на рынке существуют тренды движения цены: первичные; вторичные; второстепенные, или малые.

Первичный тренд - это долгосрочная тенденция, которая ведет весь рынок вверх или вниз. Вторичный тренд действует как сдерживающая сила для первичного тренда, корректируя отклонения от общих границ. Обычно он длится от одного до нескольких месяцев. Второстепенные тренды - это ежедневные или надельные колебания цен на рынке.

Как только аналитики устанавливают наличие устойчивого тренда, они рекомендуют инвесторам следовать ему, т.е. приобретать акции при повышательном (бычьем) тренде и продавать их при понижательном (медвежьем). Если цена акции неуклонно снижалась или повышалась, а затем тенденция сменилась противоположной, то такое изменение цены называется коррекцией .

Цена акции, с которой началось повышение, называется уровнем поддержки . Считается, что если цена снижается почти до уровня поддержки, то дальнейшего снижения не произойдет (благодаря наличию достаточного спроса). Понятие, противоположное уровню поддержки, - уровень сопротивления. Уровень сопротивления - это цена, с которой началось снижение. Предполагается, что если цена акций приблизилась к этому уровню, то дальнейшего повышения цен не произойдет (благодаря наличию достаточного предложения).

Поддержка и сопротивление часто меняются ролями после того, как эти уровни прорваны в значительной мере. После прорыва уровень поддержки становится уровнем сопротивления. Имеются разные мнения по поводу того, что считать значительным с точки зрения прорыва: некоторые аналитики считают, что 10%, в то время как другие - от 3 до 5%. Практика построения уровней поддержки сопротивления, несмотря на свою простоту, очень часто оказывается действенным инструментом прогнозирования движения цен на фондовом рынке.

Анализ графиков зачастую приводит к определенным моделям цен. Модели цен – это движения цен, которые при изображении на графике имеют предсказуемую конфигурацию. Они могут, например, указывать на поворот тренда.

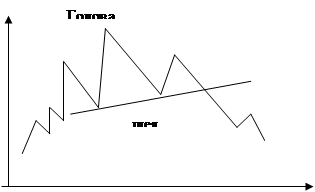

Одной из самых известных моделей является модель «голова и плечи» (рис. 3.1.1)

Данная фигура имеет три пика, два более низких по краям (левое и правое плечи) и один более высокий — по середине (голова). По нижним точкам, расположенным между пиками плечей строится шея. Она является линией сопротивления. Линия сопротивления — это линия, выше которой цена акции не должна подняться. Если цена бумаги опускается ниже линии шеи, это сигнал о смене тренда на противоположный. Аналогичным образом, но в обратной динамике будет представлена фигура "перевернутая голова и плечи". Она говорит о смене понижающегося тренда на повышающийся.

|

Рисунок 3.1.1 Пример модели «голова и плечи»

Графические методы технического анализа сводятся в основном к своевременному обнаружению на графиках движения цен фигур (или сочетаний элементов) или сигналов, свидетельствующих о продолжении существующего тренда или его развороте. На линейных графиках это фигуры (формации), типа «голова и плечи», «треугольники», «флаги», «вымпелы» и др., пробивание уровней поддержки и сопротивления. На крестиках-ноликах, также образование фигур и пробивание линий поддержки и сопротивления. На японских свечах (один из самых древних способов графического отражения движения цен) основными индикаторами являются сочетания свечек, обычно последних трех. Все эти методы очень эффективно работают на практике, но требуют очень продолжительной практики в их использовании, иногда возможно двоякое толкование ситуации, сложившейся на рынке, к тому же они практически не поддаются компьютеризации.

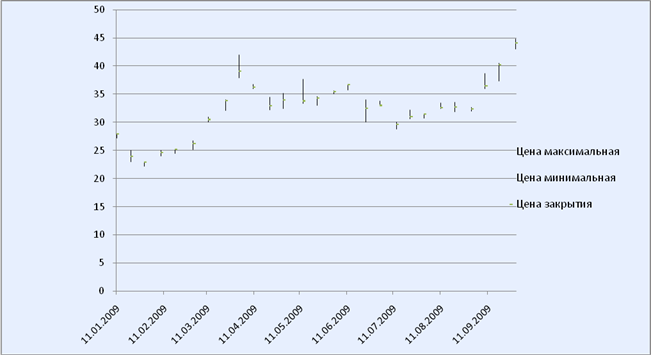

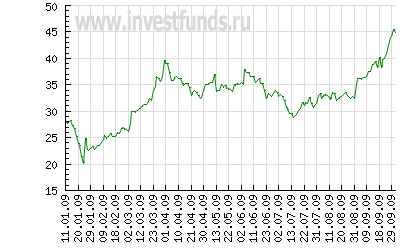

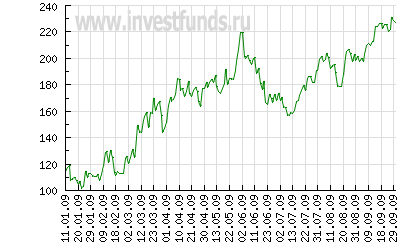

2.1.1 ОАО «Аэрофлот»

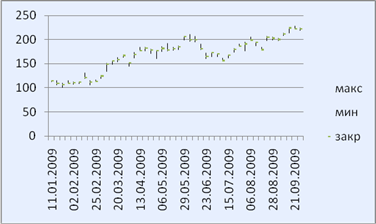

Рассмотрю изменение цен на обыкновенную акцию Аэрофлота по месяцам в течение года 2009. В таблице представлены данные о ценах.

| Дата |

Цена максимальная |

Цена минимальная |

Цена закрытия |

| 11.01.2009 |

28 |

27,22 |

27,94 |

| 20.01.2009 |

25,00 |

23,02 |

23,95 |

| 29.01.2009 |

22,95 |

22,20 |

22,89 |

| 09.02.2009 |

25,05 |

23,96 |

24,59 |

| 18.02.2009 |

25,20 |

24,45 |

25,16 |

| 02.03.2009 |

26,78 |

25,14 |

26,24 |

| 12.03.2009 |

30,99 |

30,02 |

30,49 |

| 23.03.2009 |

33,98 |

32,12 |

33,89 |

| 01.04.2009 |

42,00 |

37,89 |

39,12 |

| 10.04.2009 |

36,70 |

35,99 |

36,21 |

| 21.04.2009 |

34,50 |

32,24 |

32,96 |

| 30.04.2009 |

35,20 |

32,45 |

33,96 |

| 13.05.2009 |

37,70 |

33,33 |

33,78 |

| 22.05.2009 |

34,57 |

33,00 |

34,34 |

| 02.06.2009 |

35,56 |

34,99 |

35,48 |

| 11.06.2009 |

36,73 |

35,68 |

36,66 |

| 23.06.2009 |

34,00 |

30,00 |

32,50 |

| 02.07.2009 |

33,80 |

32,96 |

33,00 |

| 13.07.2009 |

30,00 |

28,79 |

29,65 |

| 22.07.2009 |

32,18 |

30,57 |

30,99 |

| 31.07.2009 |

31,50 |

30,75 |

31,43 |

| 11.08.2009 |

33,49 |

32,41 |

32,61 |

| 20.08.2009 |

33,59 |

31,81 |

32,70 |

| 31.08.2009 |

32,70 |

32,02 |

32,35 |

| 09.09.2009 |

38,73 |

36,00 |

36,50 |

| 18.09.2009 |

40,50 |

37,30 |

40,18 |

| 29.09.2009 |

44,80 |

42,96 |

44,10 |

На основе таблицы 3.1.1 построю столбиковую диаграмму (рисунок 3.1.2).

По оси абсцисс столбиковой диаграммы откладывается время (дни), по оси ординат — цена бумаги, например, акции. Каждый столбик на диаграмме показывает разброс цены акции за прошедший день. Верхняя точка столбика говорит о самом высоком значении цены, нижняя — о самом низком ее значении за день. На уровне цены закрытия к столбику проводится перпендикулярная черточка.

| Дата |

Фактическая доходность(rft) |

| 11.01.2009 |

2,865540044 |

| 20.01.2009 |

8,601216334 |

| 29.01.2009 |

3,378378378 |

| 09.02.2009 |

4,549248748 |

| 18.02.2009 |

3,067484663 |

| 02.03.2009 |

6,523468576 |

| 12.03.2009 |

3,231179214 |

| 23.03.2009 |

5,790784558 |

| 01.04.2009 |

10,84718923 |

| 10.04.2009 |

1,972770214 |

| 21.04.2009 |

7,009925558 |

| 30.04.2009 |

8,474576271 |

| 13.05.2009 |

13,11131113 |

| 22.05.2009 |

4,757575758 |

| 02.06.2009 |

1,629036868 |

| 11.06.2009 |

2,942825112 |

| 23.06.2009 |

13,33333333 |

| 02.07.2009 |

2,548543689 |

| 13.07.2009 |

4,202848211 |

| 22.07.2009 |

5,266601243 |

| 31.07.2009 |

2,43902439 |

| 11.08.2009 |

3,332304844 |

| 20.08.2009 |

5,595724615 |

| 31.08.2009 |

2,123672705 |

| 09.09.2009 |

7,583333333 |

| 18.09.2009 |

8,579088472 |

| 29.09.2009 |

4,283054004 |

| re-ожидаемая доходность |

|

| 1 |

4,830889457 |

| 2 |

5,770369755 |

| 3 |

6,183065028 |

| 4 |

5,558070173 |

| 5 |

5,249529662 |

| Риск |

|

| 1 |

2,290916565 |

| 2 |

3,470600173 |

| 3 |

4,650859187 |

| 4 |

4,50449759 |

| 5 |

2,491315328 |

Доходность и риск тесно и прямо взаимосвязаны. Связь

прямая: Чем выше риск, тем больше доходность.

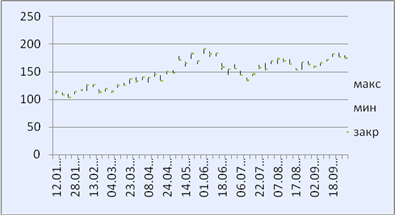

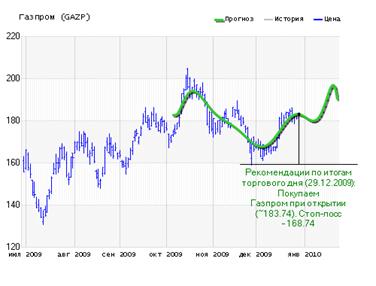

ОАО «Газпром»

Изменение цен на обыкновенную акцию Газпром по месяцам в течение года 2009. В таблице представлены данные о ценах.

| Дата |

Мин.цена |

Макс.цена |

| 12.01.2009 |

110,75 |

115,45 |

| 16.01.2009 |

107,5 |

111,71 |

| 22.01.2009 |

103,33 |

110,37 |

| 28.01.2009 |

110 |

114,8 |

| 03.02.2009 |

115,77 |

118,2 |

| 09.02.2009 |

115,87 |

127,14 |

| 13.02.2009 |

122,51 |

127,57 |

| 19.02.2009 |

111,53 |

117,69 |

| 26.02.2009 |

114,59 |

119,55 |

| 04.03.2009 |

112,31 |

115,35 |

| 11.03.2009 |

121,2 |

127,7 |

| 17.03.2009 |

125,8 |

129,65 |

| 23.03.2009 |

128,26 |

137,19 |

| 27.03.2009 |

130,85 |

140,15 |

| 02.04.2009 |

135 |

140,6 |

| 08.04.2009 |

130,62 |

139,98 |

| 14.04.2009 |

140,72 |

148,45 |

| 20.04.2009 |

133,3 |

143,77 |

| 24.04.2009 |

146,12 |

152,19 |

| 30.04.2009 |

147,4 |

152,4 |

| 07.05.2009 |

170,1 |

178,65 |

| 14.05.2009 |

160 |

167,87 |

| 20.05.2009 |

173,82 |

183,51 |

| 26.05.2009 |

164,5 |

170,45 |

| 01.06.2009 |

182,6 |

191,57 |

| 05.06.2009 |

177 |

186,4 |

| 11.06.2009 |

178,55 |

184,5 |

| 18.06.2009 |

154,12 |

165,6 |

| 24.06.2009 |

145 |

155,5 |

| 30.06.2009 |

155,68 |

163,2 |

| 06.07.2009 |

144,5 |

151,79 |

| 10.07.2009 |

133,8 |

138,94 |

| 16.07.2009 |

142,87 |

147,5 |

| 22.07.2009 |

155,16 |

162,43 |

| 28.07.2009 |

153,35 |

165,29 |

| 03.08.2009 |

164,58 |

170,3 |

| 07.08.2009 |

164,55 |

174,84 |

| 10.08.2009 |

167,5 |

173,77 |

| 11.08.2009 |

162,88 |

172,29 |

| 17.08.2009 |

152,4 |

156,78 |

| 21.08.2009 |

154,54 |

167,87 |

| 27.08.2009 |

162,01 |

168,67 |

| 02.09.2009 |

157,83 |

161,56 |

| 08.09.2009 |

161,58 |

167,19 |

| 14.09.2009 |

168,9 |

172,4 |

| 18.09.2009 |

176,75 |

182,68 |

| 24.09.2009 |

176,61 |

183,75 |

| 30.09.2009 |

174,32 |

180,19 |

| Период |

re-ожидаемая доходность |

| 1 |

5,016018423 |

| 2 |

5,540183614 |

| 3 |

4,470968897 |

| 4 |

5,288321901 |

| 5 |

4,171427455 |

| Период |

Риск |

| 1 |

2,173677741 |

| 2 |

1,911872867 |

| 3 |

1,45315865 |

| 4 |

1,423685865 |

| 5 |

2,249923074 |

Соответственно, на сегодня для акций Газпрома наиболее вероятным сценарием также выглядит боковое движение в узком диапазоне 175-185 руб. за акцию. Наши аналитики рекомендуют воспользоваться данным движением спекулятивным игрокам. На текущий момент возможностей у рынка две – либо продолжить рост, либо начать долгосрочную и полноценную коррекцию.

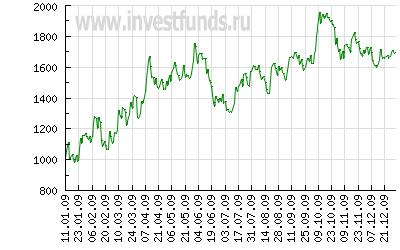

ОАО «Лукойл»

Параметры акции

| Акция |

Лукойл |

| Тип |

обыкновенная |

| Гос. регистрационный номер |

1-01-00077-A |

| ISIN-Код |

RU0009024277 |

| Номинал |

0.025 |

| Количество |

850 563 255 |

| Free-float |

0.5 |

| Капитализация (на 11.01.2010) |

1 489.32 млрд. руб. |

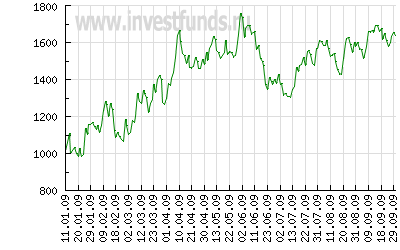

![]()

| Дата |

Мин.цена |

Макс.цена |

Фактическая доходность(rft) |

| 11.01.2009 |

998,11 |

1037 |

3,896364128 |

| 15.01.2009 |

988 |

1055 |

6,781376518 |

| 21.01.2009 |

945,5 |

1052 |

11,26388154 |

| 27.01.2009 |

1087,05 |

1187,85 |

9,272802539 |

| 02.02.2009 |

1112 |

1183,25 |

6,407374101 |

| 06.02.2009 |

1122 |

1158,55 |

3,257575758 |

| 12.02.2009 |

1192 |

1305,77 |

9,544463087 |

| 18.02.2009 |

1027 |

1141,11 |

11,11100292 |

| 25.02.2009 |

1064,98 |

1124,44 |

5,58320344 |

| 03.03.2009 |

1085,22 |

1136,97 |

4,768618345 |

| 10.03.2009 |

1220 |

1338,77 |

9,735245902 |

| 16.03.2009 |

1294,07 |

1335 |

3,162889179 |

| 20.03.2009 |

1251,12 |

1314,4 |

5,05786815 |

| 26.03.2009 |

1385,25 |

1430,15 |

3,241292186 |

| 01.04.2009 |

1233,01 |

1312 |

6,406274077 |

| 07.04.2009 |

1368,01 |

1443,85 |

5,543819124 |

| 13.04.2009 |

1595 |

1681,98 |

5,453291536 |

| 17.04.2009 |

1485,01 |

1532 |

3,164288456 |

| 23.04.2009 |

1452,35 |

1521,97 |

4,793610356 |

| 29.04.2009 |

1446,26 |

1515,6 |

4,794435302 |

| 06.05.2009 |

1495,55 |

1586,07 |

6,052622781 |

| 13.05.2009 |

1523 |

1671,66 |

9,76099803 |

| 19.05.2009 |

1521 |

1585 |

4,207758054 |

| 25.05.2009 |

1507,13 |

1559,5 |

3,474816373 |

| 29.05.2009 |

1585,01 |

1644,23 |

3,73625403 |

| 04.06.2009 |

1595,03 |

1710 |

7,208014896 |

| 10.06.2009 |

1632,35 |

1705 |

4,45063865 |

| 17.06.2009 |

1500 |

1581 |

5,4 |

| 23.06.2009 |

1305,34 |

1397,4 |

7,052568679 |

| 29.06.2009 |

1350 |

1401 |

3,777777778 |

| 03.07.2009 |

1351 |

1388 |

2,738712065 |

| 09.07.2009 |

1300 |

1349,85 |

3,834615385 |

| 15.07.2009 |

1381 |

1470 |

6,444605358 |

| 21.07.2009 |

1481,01 |

1549,7 |

4,63805106 |

| 27.07.2009 |

1523,49 |

1611 |

5,744048205 |

| 31.07.2009 |

1522,26 |

1586,99 |

4,252230237 |

| 06.08.2009 |

1565 |

1625 |

3,833865815 |

| 12.08.2009 |

1482,01 |

1541 |

3,980404991 |

| 18.08.2009 |

1421 |

1485 |

4,503870514 |

| 24.08.2009 |

1571,36 |

1631,1 |

3,80180226 |

| 28.08.2009 |

1577 |

1628,77 |

3,282815472 |

| 03.09.2009 |

1556,11 |

1594,44 |

2,463193476 |

| 09.09.2009 |

1565,1 |

1662,21 |

6,204715354 |

| 15.09.2009 |

1648,25 |

1704,87 |

3,435158501 |

| 21.09.2009 |

1599,8 |

1659,94 |

3,759219902 |

| 25.09.2009 |

1558,02 |

1611,79 |

3,45117521 |

| Период |

re-ожидаемая доходность |

| 1 |

7,457560449 |

| 2 |

5,17039855 |

| 3 |

5,386572052 |

| 4 |

4,875845419 |

| 5 |

3,871622149 |

| Период |

Риск |

| 1 |

55,38331232 |

| 2 |

17,41646212 |

| 3 |

16,1267763 |

| 4 |

8,787137805 |

| 5 |

15,24924662 |

На графике стоимости акций Лукойла явно прослеживается нисходящий тренд. В тоже время, у российского фондового рынка остается все меньше возможностей для предновогоднего ралли – ведь на западных рынках выходные наступают уже в конце этой недели. На таком фоне акции сырьевых компании, к числу которых относится и ОАО Лукойл, становятся особенно чувствительными к колебаниям цен на нефть. Несмотря на наличие поддержки на уровне 1630 руб., наши аналитики считают более вероятным продолжение снижения стоимости акций Лукойла в ближайшее время к отметке 1550 руб в рамках нисходящего канала. Единственным фактором, способным поддержать курс акций ОАО Лукойл, может выступить рост стоимости нефти марки Brent выше отметки 75 долларов за баррель, однако данный вариант развития событий до конца 2009 года выглядит маловероятным.

ОАО «Роснефть»

| Дата |

макс |

мин |

Фактическая доходность(rft) |

| 11.01.2009 |

115,85 |

112,04 |

3,400571225 |

| 15.01.2009 |

114,98 |

105,65 |

8,831045906 |

| 21.01.2009 |

109,4 |

100,2 |

9,181636727 |

| 27.01.2009 |

115,25 |

109,21 |

5,530629063 |

| 02.02.2009 |

112,65 |

107,05 |

5,231200374 |

| 06.02.2009 |

112,5 |

108,6 |

3,591160221 |

| 12.02.2009 |

130,99 |

119,21 |

9,881721332 |

| 18.02.2009 |

115,45 |

106,04 |

8,874009808 |

| 25.02.2009 |

116,57 |

112,91 |

3,241519795 |

| 03.03.2009 |

126,22 |

118,64 |

6,389076197 |

| 10.03.2009 |

151,2 |

133,2 |

13,51351351 |

| 16.03.2009 |

156,8 |

148,03 |

5,924474769 |

| 20.03.2009 |

162,65 |

154,11 |

5,541496334 |

| 26.03.2009 |

168,38 |

163,25 |

3,142419602 |

| 01.04.2009 |

152 |

144,1 |

5,482303956 |

| 07.04.2009 |

173,85 |

161,32 |

7,767170841 |

| 13.04.2009 |

184,7 |

176,09 |

4,889545119 |

| 17.04.2009 |

184 |

176,21 |

4,420861472 |

| 23.04.2009 |

180,98 |

171,7 |

5,404775772 |

| 29.04.2009 |

178,14 |

160,55 |

10,95608845 |

| 06.05.2009 |

185,65 |

174,61 |

6,322661932 |

| 13.05.2009 |

191,9 |

176,71 |

8,596004754 |

| 19.05.2009 |

184,39 |

178,02 |

3,578249635 |

| 25.05.2009 |

186,5 |

179,4 |

3,957636566 |

| 29.05.2009 |

207,47 |

199,51 |

3,989774949 |

| 04.06.2009 |

210,99 |

195,7 |

7,81297905 |

| 10.06.2009 |

206,7 |

195,6 |

5,674846626 |

| 17.06.2009 |

191,5 |

179 |

6,983240223 |

| 23.06.2009 |

172,95 |

160,52 |

7,743583354 |

| 29.06.2009 |

172,98 |

164,05 |

5,443462359 |

| 03.07.2009 |

170,45 |

164,3 |

3,743152769 |

| 09.07.2009 |

161,24 |

155,5 |

3,691318328 |

| 15.07.2009 |

168,75 |

162 |

4,166666667 |

| 21.07.2009 |

181,2 |

174 |

4,137931034 |

| 27.07.2009 |

191,39 |

185,61 |

3,114056355 |

| 31.07.2009 |

195,3 |

175,8 |

11,09215017 |

| 06.08.2009 |

205 |

197,01 |

4,055631694 |

| 12.08.2009 |

195,39 |

187,21 |

4,36942471 |

| 18.08.2009 |

184,98 |

178,65 |

3,543240974 |

| 24.08.2009 |

206,98 |

198,01 |

4,530074239 |

| 28.08.2009 |

205,87 |

199,35 |

3,270629546 |

| 03.09.2009 |

202,95 |

197,6 |

2,707489879 |

| 09.09.2009 |

213,36 |

208,31 |

2,424271518 |

| 15.09.2009 |

225 |

213,62 |

5,327216553 |

| 21.09.2009 |

227,85 |

221,65 |

2,797202797 |

| 25.09.2009 |

224,49 |

218,57 |

2,708514435 |

| Период |

re-ожидаемая доходность |

| 1 |

6,41816605 |

| 2 |

6,341206867 |

| 3 |

6,254779748 |

| 4 |

5,568395696 |

| 5 |

3,573369634 |

| Период |

Риск |

| 1 |

2,881964323 |

| 2 |

3,073943919 |

| 3 |

2,553082368 |

| 4 |

2,602545997 |

| 5 |

2,373854559 |

С точки зрения технического анализа, при условии, что цена на нефть начнет расти, стоимость акций ОАО Роснефть может значительно вырасти. Как видно из графика стоимость акций Роснефти “уперлась” в линию поддержки, восходящего среднесрочного канала. Наши аналитики считают, что котировки акций ОАО Роснефть, “оттолкувшись”, подоражают до 254,7 руб., а в случае преодоления этого незначительного сопротивления устремятся к уровням 260 и 280 руб. соответственно.

2.2 Финансовый анализ

Наиболее важным этапом фундаментального анализа является оценка финансового состояния предприятия. Финансовый анализ позволяет оценить и спрогнозировать:

· текущее и перспективное состояние предприятия;

· вероятные темпы развития предприятия;

· возможность мобилизации доступных источников средств.

При финансовом анализе следует рассмотреть четыре основных элемента оценки: объём резервов, финансовые операции, структура рынка данного актива и его доходность, которая и является с учётом всех вышеперечисленных факторов базой определения цены.

Объём резервов компании служит гарантией стабильности дивидендных выплат и позволяет акционерному обществу осуществить увеличение капитала за счёт присоединения резервов. Кроме того резервы повышают ликвидную стоимость активов. Таким образом, увеличение резервов влияет на биржевой курс того или иного актива и поэтому учитывается фундаментальными аналитиками при моделировании цены акции.

Финансовые операции, проводимые акционерным обществом, могли и не оказывать влияние на курсы активов, однако рыночные ожидания инвесторов приводят к тому, что биржевой курс ценной бумаги приходит в движение. Так, например, если акционерное общество увеличивает свой капитал за счёт резервов, то инвесторы воспринимают это как признак процветания компании и расширения рынка её активов. Аналогично воспринимается увеличение капитала за счёт поглощения другого акционерного общества.

В качестве основных источников информации для используются данные годовых и квартальных отчетов компании; публикации в прессе; данные, поступающие по каналам компьютерных информационных систем; материалы общих Собраний акционеров и публичных выступлений руководителей компании; исследования специализированных организаций - участников фондового рынка.

Основным источником информации для анализа финансового состояния служит баланс предприятия. Баланс предприятия - система показателей характеризующая поступление и расходование средств путем их сравнения.

Бухгалтерский баланс - сводная ведомость отражающая в денежной форме средства предприятия по их состоянию, размещению, использованию и источникам образования . Состоит из актива и пассива .

Все подлежащее учету рассматривается с двух позиций : 1) что представляет собой данный объект учета; 2) За счет каких источников он был приобретен.

Баланс, отчет о доходах и отчет о потоках денежных средств чаще всего представляют собой полный набор документов, которые исследователь может получить для изучения финансового положения компании. На основе этих отчетов в течение ряда лет выводятся определенные показатели. Эти соотношения рассчитываются очень просто, но достаточно трудно интерпретируются, особенно тогда, когда заключения должны быть сделаны относительно экономических реалий, лежащих в основе цифр.

К инструментарию фундаментального анализа относится широко применяемый метод коэффициентов. Конкретная схема и глубина анализа результатов финансово-хозяйственной деятельности компаний зависят от полноты имеющейся информации, особенностей систем учета и отчетности в той или иной стране. Но несмотря на существенные различия в системе публикуемых показателей в разных странах и разных источниках, коэффициенты, используемые для такого анализа, можно сгруппировать следующим образом:

· показатели эффективности производственной деятельности (Operating Performance Ratios) измеряют прибыльность фирмы и ее способность использовать активы.

· показатели ликвидности (Liquidity Ratios) характеризуют возможность фирмы выполнять краткосрочные обязательства, управлять оборотным капиталом.

· показатели финансовой устойчивости (Financial Strength Ratios) определяют степень риска, который может быть связан со способом формирования структуры заемных и собственных средств, используемых для финансирования активов фирмы.

Приведу лишь некоторые показатели, используемые при анализе.

Прибыль на акцию (Earnings per Share — EPS) — это просто чистый доход компании, предназначенный акционерам, деленный на среднее число обычных акций, обращающихся на рынке в течение года.

Прибыль на акцию = Чистый доход акционеров / Среднее число обращающихся акции

Показатель отношения рыночной цены акции к доходу на акцию (Price to Earnings Ratio — Р/Е) рассчитывается как рыночная цена акции компании, поделенная на EPS; это соотношение показывает, какую часть дохода на акцию фирмы инвесторы желают за нее заплатить. Р/Е характеризует мнение о перспективах роста компании на рынке акционерного капитала и рыночное восприятие уровня риска фирмы. Если на рынке становится известно, что перспективы компании относительно доходов и роста улучшаются, то обычно Р/Е возрастает. Когда положение компании ухудшается или рискованность ее операций с точки зрения рынка растет, тогда Р/Е, как правило, падает:

Коэффициент Р/Е = Цена акции / Доход на акцию

P/E ratio = Stock Price / EPS

Рассчитанные коэффициенты сопоставляются с аналогичными показателями других компании той же отрасли, а также со среднеотраслевыми показателями. Анализируется динамика показателей и выявляются тенденции; сравниваются данные с тем, что планировалось. Кроме того, существуют определенные общепризнанные представления о нормальной величине некоторых важнейших соотношений.

Финансовый анализ не может считаться полным, если он состоит из одних цифр. Количественный анализ должен быть сбалансирован с серьезным рассмотрением всего пакета проблем, влияющих на деятельность компании. Важно, чтобы исследователь понимал, как изменения общих пропорций во всем хозяйстве и пропорций по секторам экономики будут влиять на отрасль в целом, и фирму в частности. Изменения уровня цен, доступности сырья и материалов, ставок процента могут иметь для фирмы очень важные последствия. Очень полезно исследование того, как фирма вела себя в прошлом, когда сталкивалась с подобными изменениями. Не менее важным аспектом, чем общеэкономические предпосылки, является учет конкуренции в отрасли и оценка того, что компания определяет как "ключ к успеху". Компания должна знать о том, какой у нее есть "ключ к успеху", даже если до сих пор она имела достаточно "скромную" репутацию. Качественный анализ должен предшествовать количественному, поскольку с его помощью можно определить круг проблем и показателей, представляющих наибольший интерес.

Проведенный финансовый анализ в совокупности с техническим анализом может дать инвестору значимые результаты, указав на целесообразность купить или продать ценную бумагу. Однако для того, чтобы аналитик действительно ощутил плоды своей работы, необходимо выполнение двух условий. Во-первых, он должен получить результаты анализа раньше других инвесторов. Во-вторых, остальные вкладчики должны прийти к аналогичным выводам.

3 Влияние Мирового финансового кризиса на рынок ценных бумаг.

Мировой финансовый кризис все глубже проникает в экономику как развитых, так и развивающихся стран, принося с собой крах крупнейших финансовых институтов, снижение курсов национальных валют и повсеместное замедление темпов экономического развития. Не осталась в стороне и финансовая система России [1]. Отечественный рынок ценных бумаг явился одним из лидеров падения. Так, по итогам 2008 года, российские фондовые индексы потеряли больше чем американские и европейские, тем самым, заняв одно из самых высоких мест с отрицательным результатом. Если проследить динамику значения отечественных биржевых индексов, то стартом кризиса российского фондового рынка необходимо считать середину мая 2008 года, поскольку именно в мае биржевые индексы перестали расти, и началось стремительное и устойчивое падение. Поначалу динамика российских фондовых индексов практически не отличалась от динамики фондовых индексов других стран, то есть российский кризис был лишь составляющей общего кризиса. Изменилось все в середине июля, когда индекс РТС за один день упал на 4,5% при незначительных колебаниях индексов мирового фондового рынка и развивающихся рынков. Импульсом к обрушению фондового рынка стал российско-грузинский военный конфликт в августе [2]. Таким образом, происходящее в России не является исключительным событием и укладывается в тенденцию на глобальных финансовых рынках, однако российский фондовый рынок продемонстрировал худшие результаты. Не может не беспокоить тенденция, возникшая во второй половине 2008 года, - российский фондовый рынок снова перетекает на европейские биржевые площадки. Текущая ситуация проредила сообщество участников рынка ценных бумаг, исключив значительный объем краткосрочных инвесторов, спекулянтов и участников торговавших с использованием заемных средств. А в условиях ослабления рубля по отношению к доллару США нерезиденты интенсивно выводят активы с российского фондового рынка, оказывая дополнительное давление на цены. В итоге биржевые курсы акций сейчас ничего не отражают, а фондовые индикаторы не показывают реального состояния компаний и экономики в целом. Ликвидность российского рынка заметно снизилась, снизились обороты, что в свою очередь вызвало рост волатильности. Соответственно, ценовая динамика фондового рынка не поддается анализу какими-либо формальными методами. В условиях паники возможно формирование любых ценовых уровней активов, даже ниже ликвидационной стоимости активов эмитента.

Финансовый кризис очевиден и в России, и это свидетельствует, что она стала частью мировой рыночной экономики.

Перечень причин финансового кризиса в России весьма обширен. Безусловно, влияние ситуации на международных финансовых рынках велико. Однако масштаб снижения капитализации российского финансового рынка несоизмерим со снижением этих рынков в других странах мира.

Для сравнения: индекс РТС в России снизился примерно на 72-75%, в то время как аналогичные индексы в США - только на 35%, в Китае снизились на 49%, в Индии - на 40%, Бразилии на 50%. Таким образом, импортные причины падения капитализации можно оценить примерно в 35%, но остальные 37- 40% - это российские причины.

В российских реалиях доминируют внутренние факторы. К ним надо отнести:

1) «Голландская болезнь», и перегрев экономики деньгами, когда нефтедоллары и кредиты по низким ставкам развратили предпринимателей и государство убеждением, что такое положение продлится еще довольно долго, и в этой ситуации возможно финансирование высокорисковых инфраструктурных проектов, приобретение активов под залог этих же активов и так далее.

За период 2000-2008 (первое полугодие) годы удельный вес природных ресурсов и продуктов их первичной переработки в общей структуре экспорта страны составлял от 78,2% в 2002 до 85,5% в 2006 году, при этом более 50% доходов бюджета формировались за счет ТЭКа.

2) Низкий рост производительности труда по сравнению с ростом доходов, опережающий рост финансового сектора по сравнению с ростом реального сектора российской экономики. За период 2000—2008 (первое полугодие) годы оборот розничной торговли вырос в 4,6 раза, среднедушевые доходы населения - в 5,5 раза, кредиты физическим лицам в 72,5раза, при этом прирост ВВП -72%, а промышленного производства 64,%.

3) Высокая корпоративная задолженность. Задолженность крупнейших компаний за несколько лет возросла с 31,4 млрд.долларов в 2000 году до 488,3 млрд. долларов на конец 2007 года и более чем 500 млрд к сентябрю 2008 года. Причем более половины этих долгов - долги корпораций и финансовых организаций с государственным участием. При этом валютные резервы ЦБ росли ежегодно примерно в тех же величинах, что и корпоративная задолженность. При этом сумма возврата кредитов за III и IV квартал 2008 и 2009 год составляет более 200 млрд долларов.

4) Снижение инвестиционной привлекательности и отток капитала из России. На российском фондовом рынке средства нерезидентов составляли до 70% от всех оборачиваемых средств. Поэтому именно с российского рынка, в силу его непредсказуемости и рискованности, деньги иностранными инвесторами выводились в первую очередь. Сыграли свою роль конфликты вокруг отношений ВР и ТНК, Евросети, Метчела и Южно-Осетинский конфликт.

5) Отсутствие в России реальных источников долгосрочных инвестиций.

В качестве последствий кризиса для экономики России в первую очередь выделяют существенное замедление темпов экономического роста в 2009 году. По оценкам международных экспертов, российская экономика сможет полностью преодолеть последствия кризиса не ранее 2012 года. Экономисты ВБ отмечают, что применительно к России стоит говорить не о длительном спаде, а о продолжительном восстановлении экономики страны [3]. В дальнейшем, в середине 2010 года, скорее всего, ожидается начало восстановительных тенденций в российской экономике. В развитых странах ситуация останется сложной в течение нескольких лет. Таким образом, для России кризис, все-таки, будет более краткосрочным, чем для Америки и Европы.

4 Литература

1) Обзор финансового рынка №2(67) 2009г.

2) Базовый курс по рынку ценных бумаг, Калугин А.

3) Рынок ценных бумаг, Под ред. В.А. Галанова, А.И. Басова

4) http://www.quote.rbc.ru

5) http://www.onin.ru

6) http://www.quote.rbc.ru

7) www.irfor.ru

[1] http://www.finam.ru