| Похожие рефераты | Скачать .docx | Скачать .pdf |

Дипломная работа: Разработка стратегии розничной торговли для аптечной сети "Невис"

Содержание

Введение

Глава 1. Анализ аптечной сети «НЕВИС» и ее бизнес-среды

1.1 Анализ внешней среды аптечной сети ”Невис”

1.1.1 PEST-анализ аптечной сети ”Невис”

1.1.2 Анализ рынка

1.2 Анализ внутренней среды аптечной сети ”Невис”

1.2.1 Общая характеристика компании

1.2.2 Система управления

1.2.3 Организационная структура

1.2.4 Человеческие ресурсы

1.2.5 Анализ продаж компании

1.2.6 Анализ продвижения сети

1.2.7 Финансовый анализ компании

1.3 SWOT-анализ

1.3.1 Ключевые факторы успеха

1.3.2 Первичный SWOT-анализ

1.3.3 Поэлементный SWOT-анализ

Глава 2. Разработка стратегии розничной торговли аптечной сети «НЕВИС»

2.1 Описание стратегии розничной торговли

2.2 Определение целей стратегии розничной торговли

2.3 Описание стратегии розничной торговли аптечной стеи «НЕВИС»

2.3.1 Общее описание стратегии розничной торговли компании

2.3.2 Описание отдельных элементов стратегии

Товарный ассортимент

Закупка товара

Ценообразование

Реклама и продвижение

Управление аптекой

Дизайн аптеки и способы представления товара

Обслуживание покупателей

Продажа товара в розницу

2.4 Привлекаемые ресурсы

Глава 3. Проверка на уязвимость стратегии розничной торговли аптечной сети ”НЕВИС”

3.1 Анализ устойчивости

3.2 Анализ уязвимости

3.3 Выход аптечной сети ”НЕВИС” на новые рынки в Северо-Западном регионе, как поиск альтернативы

Заключение

Список использованной литературы

аптека торговля стратегия розница

Рынок лекарственных средств в России – один из самых перспективных сегментов экономики, который меньше других пострадал от кризиса. Более того, в ближайшие годы он будет показывать стабильный рост. Согласно экспертным оценкам, в ближайшем 2010 году предполагается рост рынка фармацевтических препаратов на 15-20% по сравнению с 2009 годом. Основная причина роста – повышение стоимости препаратов, при этом в натуральном выражении возможно сокращение объема продаж.

Торговая сеть аптек «Невис» - один из активно развивающихся игроков фармацевтического рынка Северо-Западного региона, уверенно чувствующий себя в сложной экономической ситуации настоящего момента. Собственники бизнеса (ТД ”НЕВИС”) самостоятельно обратились к группе консультантов ВШМ СПбГУ с просьбой сделать анализ состояния дел в аптечной сети, провести необходимые исследования и дать практические рекомендации по дальнейшему направлению развития аптечной сети ”НЕВИС”.

Цель аттестационной работы - анализ состояния дел и разработка стратегии розничной торговли для аптечной сети «НЕВИС» в сложившихся экономических условиях.

Поставленная цель аттестационной работы обусловили необходимость решения следующих задач:

В главе 1 производится анализ аптечной сети «Невис» и окружающей ее бизнес среды. Анализ производится на основании опросов сотрудников компании, совместной работы с ними, информации опубликованной в средствах массовой информации и в специализированных источниках, а именно «ФармЭксперт», «ФармВестник». Глава включает историю компании, SWOT-анализ, а так же комплексное исследование системы управления, системы продаж и политики развития.

Глава 2 посвящена разработке элементов стратегии розничной торговли для аптечной сети «Невис». В начале главы производится постановка целей, а основное содержание посвящено подробному описанию способов их достижения и произведен расчет необходимых финансовых ресурсов для реализации стратегии.

Глава 3 содержит данные проверки разработанной стратегии розничной торговли аптечной сети « Невис» . В работе проводится анализ устойчивости и уязвимости стратегии.

В заключении работы кратко представлены разработанные элементы стратегии розничной торговли и выводы по результатам работы.

Глава 1. Анализ аптечной сети «НЕВИС» и ее бизнес-среды

1.1 Анализ внешней среды аптечной сети ”Невис”

Анализ внешней среды помогает выработать решения, обеспечивающие алгоритмы взаимодействия компании со средой в краткосрочной и долгосрочной перспективе, которые позволят поддерживать ее потенциал на уровне, необходимом для достижения целей, помогут вскрыть угрозы и возможности.

1.1.1 PEST-анализ аптечной сети ”Невис”

PEST-анализ подразумевает анализ политического, экономического, культурного и технологического окружения, в котором работает компания. В рамках данного диплома мы проведем сокращенный PEST-анализ, так как основной интерес для анализа аптечного рынка представляют политическое и экономическое окружения.

Политическое окружение

Огромное значение для развития аптечной розницы и сетевого фармритейла имеют последние инициативы государства в области регулирования цен на лекарственные средства. Инициативы были ожидаемы и возникли не на пустом месте: экономический кризис спровоцировал значительный рост цен на медикаменты и выявил целый ряд проблем, связанных с производством и продажей медикаментов. На текущий момент возможности государства в отношении ценового регулирования в коммерческом розничном секторе ограничены так называемым Перечнем жизненно необходимых и важнейших лекарственных средств (ЖНВЛС), который устанавливается постановлением Правительства РФ и на который устанавливаются предельные оптовые и розничные наценки. На сегодня препараты, формирующие этот список, обеспечивают около 30% оборота среднестатистической российской аптеки, как в стоимостном, так и в натуральном выражении. Цель данного нововведения - повышение физической доступности лекарственных средств для населения РФ и развития конкуренции на фармацевтическом рынке. В рамках данной государственной инициативы 26 мая 2009 года был подписан приказ, в соответствии с которым будет осуществляться мониторинг цен на лекарственные средства.

Также на сегодняшний день активно обсуждается вопрос относительно разрешения отпуска безрецептурных лекарств в обычных магазинах. По данным DSM Group, ёмкость всего аптечного рынка Росси за прошлый год составила около 338 млрд. рублей, из них доля ОТС препаратов (ОТС – over the counter, отпускаемых без рецепта) заняла 33% (113 млрд. рублей). Кроме того, в продажах аптек 37% пришлось на рецептурные лекарственные средства, а 30%— на парафармацевтику. Согласно прогнозу DSM Group, в 2009 году объём продаж безрецептурных лекарств будет на уровне 140 млрд. рублей, а в 2010 — не менее 150 млрд. рублей (около 5 млрд. долларов).

Введение этого закона приведет к тому, что прибыль от 33% продаваемых в аптеках препаратов, нужно будет разделить с продуктовой розницей. Либерализация законодательства в вопросе отпуска лекарств неизбежно приведёт к существенному снижению емкости аптечного рынка. По оценке DSM Group, падение будет на 10–15% от общей ёмкости рынка.

Примем во внимание существенное ограничение наценки на жизненно важные и необходимые лекарственные средства (ЖВНЛС), которое сейчас вводится Правительством РФ, и снижение рентабельности аптечного бизнеса из-за конкуренции с продовольственной розницей в сегменте безрецептурных препаратов. Всё это приведёт, с одной стороны, к банкротству значительного числа аптечных учреждений, и к росту цен на рецептурные лекарственные средства – с другой.

Однако не стоит забывать, что принятие данного закона будет в русле общих мировых тенденций. Большинство европейских стран, а также Япония и США уже реализуют ОТС-препараты через общую торговую сеть. Причем, интересен их опыт, который говорит о том, что темпы роста рынка безрецептурных лекарственных средств традиционно невысокие и составляют 2–4% в год. Развитие этого сегмента сильно тормозится невысокой прибыльностью операций с препаратами этой группы по сравнению с рецептурными.

Опыт продаж безрецептурных препаратов в сегменте FMCG, безусловно, есть в других странах. Кстати, в проектном документе отмечено, что «описанная модель успешно применяется в торговой практике зарубежных стран». Более того, некоторые из стран постсоветского пространства (например, Грузия) уже внесли изменения в закон «О лекарствах и фармацевтической деятельности», и с середины октября текущего года безрецептурные препараты будут продаваться в супермаркетах и других торговых объектах.

В случае принятия данного закона основными проблемами станут следующие: что относить к списку безрецептурных лекарств, где найти достаточное количество провизоров (которых и сейчас катастрофически не хватает), что делать с аптеками, которые основную прибыль имеют как раз от продажи безрецептурных лекарств, которая занимает в общем обороте примерно 35—40%.

«Если мы дадим возможность продавать эти препараты в магазинах, то станем свидетелями массового закрытия аптек», - высказывает свое мнение на возможные изменения в законодательстве специалисты «Фармэксперта».

Экономическое окружение

Финансовый кризис еще более усугубил разницу цен на препараты в различных аптеках. Постоянный рост цен привел к тому, что в аптеках с хорошей проходимостью и ротацией товара, свежие партии товара по более высокой цене появлялись быстрее, чем в аптеках, где товар раскупался медленнее.

На сегодняшний день цены на лекарства стабилизировались. Однако в разных сетях разница в цене может быть довольно значительной. Нами было проведено экспресс-исследование относительно устанавливаемых в аптечных сетях цен. Нами было выбрано 12 медикаментов, относящихся к дешевой (до 10руб), средней (от 10-150р.) и дорогой (от 150р.и выше) категории, в качестве объектов исследования были взяты 5 крупнейших аптечных сетей города с 60% долей петербургского рынка. Проведенное нами исследование дало следующие результаты: самые низкие цены установлены в аптечной сети «Озерки», причем это единственная сеть, которая имеет самые низкие цены на все выбранные для исследования лекарства. Второе место занимает сеть аптек «Фармакор», третье место занимает сеть «Радуга».

Несмотря на то, что покупатели Петербурга гораздо более чувствительны к вопросу ценообразования, чем покупатели Москвы, низкая цена не является ключевым преимуществом аптечной точки. Существует определенная «цена уверенности», когда покупателю проще купить лекарство по более высокой цене, так как создается ощущение, что за повышенной ценой стоит хорошее качество.«Рядовой покупатель может худо-бедно оценить качество картошки, но не качество лекарств в аптеке,поэтому если упаковка лекарства стоит на 30%дешевле, чем по соседству, то более низкая цена часто вызывает подозрение», - высказывает свою точку зрения топ-менеджер одной крупной дистрибьюторской компании.

1.1.2 Анализ рынка

Привлекательность аптечного бизнеса заключается в его рентабельности и стабильности.

Средний чек в некоторых аптеках сопоставим со средним чеком продовольственного магазина. При этом товар в аптеке гораздо мельче, а соответственно, торговой площади нужно в три раза меньше, чем продуктовому магазину.

Ведущую роль в развитии инфраструктуры фармацевтической розницы играют аптечные сети. На сегодняшний день доля аптечных сетей в структуре фармрынка составляет порядка 60%. До начала финансового кризиса они стремительно расширяли свое присутствие, прежде всего за счет консолидации небольших разрозненных игроков, а также покупки региональных сетей.

Агентство «Фармэксперт» прогнозирует снижение роли мелкого и среднего бизнеса на аптечном рынке. К 2010 г. аптечные сети смогут аккумулировать до 70—80% рынка. Отдельной аптеке сохранить устойчивость становится сложнее по следующим причинам: ценовая конкуренция с аптечными сетями, финансовая неустойчивость, введение законодательных ограничений, поглощение более сильными игроками. Однако есть и ряд преимуществ, которые позволят несетевым аптекам существовать на рынке: отдельным предприятиям проще реагировать на оперативные запросы, реализовывать индивидуальный подход к клиенту, используя, например, принципы эмоционального маркетинга. Одним из возможных вариантов эффективной работы разрозненных аптечных учреждений будет являться покупка франшизы крупных аптечных сетей; такие проекты реализуются уже сейчас, причем не только крупными межрегиональными игроками, но и сравнительно небольшими компаниями регионального уровня.

Содержание газетных публикаций десятилетней давности часто сводится к одной мысли: вот скоро Москва придет и покажет, как аптечный бизнес вести надо. Однако на сегодняшний день конкуренция со стороны московских сетей не так значительна. Крупнейшая в России сеть «36,6» представлена десятью аптеками, вторая российская сеть и крупнейший дистрибьютор «Ригл» имеет два магазина.

Компания «36,6» громко вышла на петербургский рынок с новым для этого города форматом - фарммаркет. Рынок отреагировал соответствующе: петербургские компании стали переориентировать свои магазины под открытый режим торговли, однако очень скоро обнаружили существенные недостатки, такие как значительные расходы на аренду больших площадей, воровство, охрана и мн.др.

В конце 2008 года на петербургский рынок вышел новый серьезный игрок - аптечная сеть «А5», владельцем которой является компания X5 Retail Group, которая договорилась с московской аптечной сетью «А5» о создании совместного розничного фармацевтического предприятия. Размещение аптечных пунктов планируется сделать в магазинах «Пятёрочка», «Перекрёсток» и «Карусель», которых на середину 2009 года начитывается 1 144 магазинов в Москве, Санкт-Петербурге и еще 39 городах европейской части России, на Урале и на Украине. Успех данного проекта X5 Retail Group видит в том, что в аптеки многие покупатели заходят по пути к дому, либо когда заходят за продуктами питания. Следовательно, будет удовлетворена потребность. Летом 2008 г. был проведен опрос среди покупателей магазинов компании, тогда именно фармацевтические препараты были названы посетителями как наиболее желаемое дополнение к ассортименту.

Многие сравнивают действия X5 Retail Group с известнейшей американской сетью Wal-Mart, которая в 80-е годы прошлого столетия, не желая пускать на свои территории арендаторов и делиться с ними частью прибыли, начала развивать свой фармацевтический бизнес, что в последствии позволило ей стать лидером не только в своей области, но и на рынке розничных продаж безрецептурных лекарственных препаратов.

Как пишет в книге «Эффект Wal-Mart» Чарльз Фишман, ритейлер вывел две ключевые составляющие успеха проекта – цена и люди. Когда открывалась новая аптека, управляющий нанимал самого лучшего фармацевта вгороде ине жалел на это денег. Вторая составляющая – цена, причём самая лучшая, была и есть краеугольным камнем в философии основателя компании Сэма Уолтона. «Продажи излечивают все болезни. Продажи вылечивают все недуги. Что движет продажи? Купон на скидку в 5 долларов», – говорил он и, естественно, всвоих аптеках устанавливал самые низкие цены в городе.

Многие считают данный проект перспективным: торговые объекты Х5 генерируют стабильно высокий потребительский трафик, вследствие чего ритейлер получает хорошую возможность без лишних затрат выйти на динамично развивающийся рынок фармацевтической розницы.

За шесть месяцев с конца 2008 года X5 Retail Group N.V. открыла 77 аптечных пунктов A5 на площадях магазинов «Пятерочка» и «Перекресток», а также торговых центрах расположенных в Москве и Московской области. В ближайших планах открытие аптечных пунктов в гипермаркетах «Карусель».

Стремительное развитие аптечная сеть «А5» представляет значительную угрозу рынку Санкт-Петербурга. На сегодняшний день наметилась тенденция сближения аптечного ритейла и производителей лекарств, что повлечет за собой некоторое снижение цен на медикаменты. Так, например, в начале 2009 года аптечная сеть «36,6» первая громогласно объявила о грядущем снижении цен на 5-10% в связи с договоренностью о прямых поставках более чем с 30производителями.

На российском рынке на 2009 год работает чуть больше 900оптовых продавцов лекарств. Из них всех 5 крупнейших 80% всего оптового рынка, годом раньше на нее приходилось 85%. «Сколько звеньев в конце концов оказывается в цепочке, посредники порой и сами не знают: каждый старается сделать вид, что работает непосредственно с производителем. И если маржа у крупных оптовиков, стремящихся заработать на обороте, невелика, то мелкая фирма, попав в цепочку, стремится выжать максимум и может взять до 20%.»

Поэтому наиболее жизнеспособным вариантом аптечной сети, по всей видимости, окажется консолидированная оптово-розничная структура, обладающая в той или иной степени централизованным управлением едиными товарно-финансовыми потоками, а также замкнутым циклом по доставке и реализации медикаментов в собственной рознице.

В Петербурге абсолютно не развит рынок доставки лекарств на дом, будь это заказ через сайт компании или их справочную службу. Единственная служба, которая продвигает себя в сети Интернет с подобного рода услуг – компания «003». Возможность заказа через Интернет среди аптечных сетей представлена на сайте «Первой помощи». Еще некоторые компании, такие как «Натур Продукт», «Фармкор» являются партнером специализированного сайта по доставке медикаментов на дом – компании «003». Потребителями данной продукции являются офисные служащие, которым проще заказать лекарство через Интернет и чтобы им привезли его на работу. Основными потребителями доставки лекарств на дом могут стать пенсионеры, которым не хватает сил, чтобы выйти из дома (естественно, здесь доставка лекарств должны осуществляться через справочную службу).

Основные условия для создания Интернет-аптеки: собственная развитая офф-лайн аптечная сеть, наличие денежных ресурсов на продвижение сайта, широкий спектр препаратов (в интернете имеет смысл размещать информацию для начала об 1000-2000 наиболее востребованных препаратах), круглосуточный режим работы (в интернете сайт доступен круглосуточно, поэтому лучше, если человек всегда сможет быстро получить ответ на вопрос или свой заказ), своя служба доставки (это могут быть фирменные автомобили или 2-3 молодых человек, которые на метро будут развозить препараты). Обычно при этом доставка оценивается в среднем в 1$, причем, если заказ превышает какую-то сумму (обычно 35-40$), доставка осуществляется бесплатно. В крупных городах доставка в любом случае бесплатная, так как при грамотном продвижении объем продаж перекрывает расходы на доставку (доход идет не за счет включения цен на доставку в стоимость товара, а за счет количества заказов, массовости), Интернет-цены должны быть ниже розничных (человеку должно быть выгодно заказать товар через магазин), мгновенная консультация квалифицированного фармацевта.

Основными преимуществами данного начинания может стать выгода первопроходца (потому что рано или поздно этот рынок начнет активно развиваться, а сайт компании уже будет у всех на слуху), через широкую представленность в он-лайн пространстве оказывается рекламная поддержка реальных сетей.

Анализ товарного ассортимента аптек Санкт-Петербурга

За последнее десятилетие изменился подход аптек к клиентам и его потребностям. Если в конце 90-х годов около 90%оборота петербургских аптек составляли медикаменты и только около 10%— предметы личной гигиены и косметические товары, то на сегодняшний день их доля выросла до 50%. Сам рынок красоты говорит о том, что на долю аптек приходится 10% рынка.

Все лекарства на фармрынке делятся на запатентованные оригиналы и дженерики. Инновационных лекарств в стране продается только 22%, а 70%рынка занимают брендированные дженерики (оставшиеся 8% - это небрендированные дженерики). Например, цена небрендированного “дротаверина”— от 15до 60руб. за упаковку, а его раскрученного аналога “но-шпы”— от 77до 160руб.

В подавляющей массе потребитель покупает и доверяет тем лекарствам, которые рекламируются по телевидению. Поэтому при формировании товарной матрицы надо четко определять те маркетинговые усилия, которые производитель тратит на продвижение своего товара.

С другой стороны, правильное позиционирование может позволить аптеке сделать ограниченный ассортимент нормой. Так, например, сеть продуктовых магазинов «Пятерочка» успешно существует с крайне ограниченным ассортиментом товаров. Просто это надо правильно объяснить покупателю.

По данным канала РБK, с начала 2009 года ассортимент аптек сократился приблизительно на 10%, если раньше на полках аптек было представлено 6-7 схожих медикаментов, то сейчас не больше 3-х. Делается прогноз, что сокращение ассортимента – основная тенденция фармрынка на ближайшие 2-3 года. Очень вероятно, что на фармрынке появятся аптеки узкого профиля, где будет продаваться самый необходимый набор лекарств. Это будут несетевые аптеки-дискаунтеры.

Безусловно, в связи с финансовым кризисом на прилавках станет больше российских лекарств. Практически у всех аптечных сетей, которые входят в топ-10, есть свои собственные торговые марки. Так, например, доля продаж privatelabel компании «36,6» в их сети на 2008 год составила 8% от всего оборота фирмы. Многие покупатели крайне напуганы теми цифрами, которые им сообщают СМИ об обороте поддельных лекарственных средств. Положение на лекарственном рынке остается неблагоприятным. По оценке независимых экспертов, объем продаж фальсифицированной продукции за 2008 год составил $200-300млн., или 10-15% от легального оборота лекарств.

Мировые тенденции развития аптек

Специалисты «Фармэксперта» оценивают потребление лекарств на душу населения в России в 2100 рублей в год, то есть 2% от среднего дохода на одного жителя. Для сравнения: в европейских странах этот показатель составляет 7%, в США - 9%. Увеличение потребления лекарств в России может произойти, прежде всего, за счет подорожания лекарств.

Во многих странах упрощаются правила продажи ОТС-препаратов путем выделения лекарственных средств, реализация которых разрешена через общую торговую сеть (General Sales List — GSL). На уровень цен в розничном сегменте в последнее время все больше влияют появление препаратов под собственными торговыми марками розничных операторов и увеличение количества интернет-аптек. Эти и другие особенности развития фармацевтического рынка на современном этапе позволяют экспертам говорить о том, что фармацевтический рынок вступает в эпоху серьезных преобразований. Наиболее перспективными для ОТС-сегмента среди новых продуктов аналитики считают препараты для уменьшения выраженности никотиновой зависимости, болевого синдрома при артритах, средства, применяемые в период менопаузы, и у пациентов с заболеваниями глаз.

Еще одной характерной чертой европейского рынка являются изменения в структуре оптового рынка лекарственных средств. Эксперты отмечают усиление влияния на ценообразование таких явлений, как отпуск розничными операторами продуктов под собственными торговыми марками и развитие интернет-аптек. Еще в 2005 году в Германии количество Интернет-аптек за 12мес. увеличилось с 2 до 800. Снижение розничных цен, уменьшение маржи и усиление конкуренции стали стимулами для консолидации компаний оптового сектора фармацевтического рынка, что на практике выразилось в объединении операторов и приобретении аптек в собственность.

Особенности развития рынка аптек Санкт-Петербурга

Коммерческий сегмент петербургского розничного фармрынка является третьим по величине после рынков Москвы и Московской области, по темпам роста он устойчиво обгоняет среднероссийские показатели. За первое полугодие 2008 года объем петербургского рынка вырос почти на 25% при среднероссийском показателе – 22%. К концу 2008 года рост рынка находился в отметке в 10%. В начале 2009 в связи с ростом цен петербургские жители стали покупать лекарственные средства впрок, что отразилось на 15% росте коммерческого рынка, однако к середине 2009 года наблюдался резкий обвал рынка, что связано с потреблением петербуржцами своих запасов.

К особенности Петербургского рынка можно отнести то, что, несмотря на растущие доходы потребителей, они не склонны переплачивать за высококачественное оформление аптеки и высокий сервис.Данный факт подтверждаетнепопулярность среди петербуржцев выхода на петербургский рынок таких московских сетей, как «36,6» и «Ригла», которые имеют цены немного выше среднерыночных, однако предлагают за это высокий сервис и красивое оформление аптек.

Доля сетей на рынке Петербурге выше, чем в любом другом российском городе. По данным компании «ФармЭксперт», в Петербурге присутствует свыше 60 сетей, насчитывающих от пяти аптек, которые совокупно занимают около 67% рынка (для сравнения: в Москве аналогичный показатель вдвое ниже).

Наиболее активное развитие петербургских сетей пришлось на 2006 – 2007 годы. В 2007 году «Фармакор» открыл более десятка аптек в спальных районах города и довел количество розничных точек до 200. Однако в 2009 году «Фармакор» закрыл порядка десяти убыточных аптек своей сети. Сеть аптек «Радуга» в конце 2006 года купила 51 аптеку под брендом «Для тебя и мамы». В июле 2007 года группа компаний «Натур Продукт», в которую входит аптечная сеть «Здоровые Люди», завершила сделку по приобретению 33 аптек у ЗАО «МСЦ Аллотина». После совершения сделки сеть «Здоровые Люди» в Петербурге насчитывает 82 аптеки.

Рынок Петербурга близок к насыщению: количество аптечных учреждений в городе на протяжении последних нескольких лет не меняется суммарно, диапазон варьирует от 980 до 1100.

В связи с этим выход на рынок затруднен и существуют негативные примеры по выходуна него Московских сетей. Так, например, крупнейшая в России сеть «36,6» с трудом вошла в Петербург в 2004 году и за это время сумела открыть всего 13 аптек, не заняв заметного места на рынке. Руководители «Ригла» планировали к началу 2009 года увеличить сеть с четырех до 50 точек. Сейчас, если верить сайту «Риглы», в Петербурге осталось всего две одноименных аптеки.

1.2 Анализ внутренней среды аптечной сети ”Невис”

Внутренняя среда – это ситуационные факторы внутри организации. Руководство компании формирует и изменяет, когда это необходимо, внутреннюю среду, но для того чтобы делать это осмысленно необходимо уметь видеть и выделять эти факторы.

1.2.1 Общая характеристика Компании

Свою деятельность компания «Невис» начала в 1992 году, организовав первое совместное российско-польское предприятие, которое занималось поставками из Польши продуктов питания и медикаментов. В 1996 году было принято решение о создании собственной аптечной сети, которую назвали, как и уже давно созданный торговый дом – «Невис». На сегодняшний день, «Невис» - это холдинговая структура, включающая в себя аптечную сеть «Аптека НЕВИС» и несколько собственных производств - средств женской гигиены под торговой маркой «Ангелина», косметических моющих средств под торговой маркой «Вуокса», косметических средств с феромонами под торговой маркой «Доктор ВИЛШ» («Dr.VILSH»), новогодних искусственных елей, шаров и мишуры.

Этапы развития аптечной сети " НЕВИС"

1996 - открылась первая аптека «Аптека НЕВИС».

1999 - произведён запуск производства прокладок под торговой маркой «Ангелина»

2000 - совместно со Сбербанком России начата программа по льготному снабжению медикаментами пенсионеров, открыто производство новогодней продукции «Новогодняя сказка», запуск производства шампуней под торговой маркой «Вуокса»

2002 - запуск производства ватных палочек «Ангелина», продукции "Вуокса" присвоен знак "Петербургское качество" с оценкой "отлично"

2003 - запуск производства носовых платочков «Ангелина», премия выставки "ЗдравЭкспо Северо-запад 2003"

2004 - начало производства одноразовых простыней «Ангелина» NAPPY

2005 - начало производства прокладок в бюстгальтер для кормящих мам «Ангелина»

2006 - продукция "Ангелина" завоевывает золотую, серебреную и бронзовую медали выставки "БытХимЭкспо"(Москва), запуск новой ТМ "Оптика 2000". Широкий выбор очков в сети "Аптека НЕВИС"

- Фармацевтическая Ассоциация Санкт-Петербурга и Севера-Запада наградила аптечную сеть "Аптека НЕВИС" победителя конкурса "Лучший производитель фармацевтической продукции" в номинациях "За выпуск доступных и качественных санитарно-гигиенических средств" и "За большой вклад в лекарственное обеспечение населения"

2007 - выпущены концентированные духи с феромонами ТМ «Доктор ВИЛШ» («Dr.VILSH») для мужчин и женщин. Объем флакона - 50 мл.

2008 - Фармацевтическая Ассоциация Санкт-Петербурга и Севера-Запада наградила аптечную сеть "Аптека НЕВИС" победителя конкурса "Лучшая аптечная сеть Санки-Петербурга - 2008" в номинации "Самая динамичная развивающаяся аптечная сеть"

Количество наименований в ассортименте компании свыше 7000 единиц.

Аптечная сеть “Невис” работает и развивается под лозунгом ”Аптеки с берегов Невы”.

Руководящий состав компании:

Генеральный директор – Медведев С.В.

Коммерческий директор – Медведев И.В.

Финансовый директор – Медведева Н.Н.

1.2.2 Система управления

Существующая система внутренней коммуникации базируется на существующей организационной структуре с ярко выраженными вертикальными связями. Работники, занимающие нижние и средние уровни организации, в своей деятельности строго руководствуются целями и задачами, задаваемыми сверху. Работники, занимающие руководящие должности, получают информацию о деятельности низового уровня и принимают решения в пределах выделенных полномочий. В случае нестандартных ситуаций вопрос может решаться как в рабочем порядке, ввиду его срочности, так и выноситься на обсуждение на еженедельную «ассортиментную комиссию». На данном совещании присутствуют все руководители высшего звена и, по необходимости, часть руководителей среднего звена. «Ассортиментная комиссия» проводится весь день (четверг) и позволяет облегчить горизонтальные связи между подразделениями и избежать конфликтов. Расположение людей в одном офисе в непосредственной близости от руководства способствует слаженной работе структуры, и хотя в целом, механизм горизонтальных связей в организации в структуре просматривается слабо, тем не менее, он есть и работает.

Передача информации по вертикали поддерживается вертикальной системой информации, включающей в себя регулярные отчеты, текстовую информацию и наличие единой компьютерной сети. У работников всегда присутствует возможность переадресации неразрешимой задачи руководству.

Компания активно использует достижения современных технологий в области Интернета и Интранета, как для взаимосвязи внутри организации, так и для контактов с представителями внешней среды.

В компании ведется планирование деятельности с разбивкой планов по кварталам. Данный вид планирования не является жестким и может быть откорректирован. В связи с активным развитием предприятия, больше всего внимания уделяется деятельности по открытию новых торговых точек. Налажено четкое распределение ресурсов между действующим бизнесом и вновь открываемыми объектами. Все работы ведутся с составлением смет по жесткому графику. Предусмотрено вознаграждение сотрудников за выполнение и перевыполнение планов по реализации.

По розничным продажам установлены целевые показатели, с которыми сопоставляются результаты деятельности.

Для планирования расходов компании составляется бюджет на год с последующей ежемесячной корректировкой.

1.2.3 Организационная структура

Организационная структура любой организации отражает уровни иерархии в компании, объем контроля и отношения отчетности, а также объединения работников в подразделения, а подразделений в организацию.

Существующую структуру организации «Торговые дома «Невис» можно охарактеризовать как функциональную. При данной структуре все виды деятельности всех уровней организации объединяет выполнение общей функции. Использование данной организационной структуры в аптечной сети «Невис» обусловлено необходимостью соблюдения высокого уровня компетентности в области фармацевтики, а также важнейшей ролью соблюдения принципов экономичности в аптеке. Все перечисленные условия имеют место в аптечной сети «Невис».

Все ведущие подразделения компании во главе с руководством сосредоточены в одном месте, что позволяет иметь экономичные локальные подразделения, которые могут использовать имеющиеся возможности центрального офиса. Существующая структура лишена излишнего дробления по разным направлениям и дублирования функций. Основной недостаток функциональной структуры - медленное реагирование на изменения в среде - частично нивелируется ежедневной близостью руководства и его доступностью для персонала., которое активно поддерживается в процессе обязательных еженедельных совещаний во главе с генеральным директором, где обсуждаются как текущие, так остро стоящие вопросы. Кроме этого все менеджеры активно и напрямую общаются между собой, чему способствует существующая корпоративная культура. Таким образом, имеет место развитие горизонтальных связей между подразделениями.

Функциональная структура для компании «Невис» по нашему мнению оправдана, особенно при условии активного участия собственников в оперативном управлении бизнесом в должностях генерального и финансового директоров.

Жизненные принципы и личные качества собственников определяют культуру компании аптечная сеть «Невис». Правила, под которым организация работает – «двойной контроль качества» и «мы несем людям здоровье» - могут быть девизами компании. Собственники спроецировали свои мировоззрение и ценности в правила жизни в компании и стратегию ведения бизнеса.

В коллективе сформирован общий дружелюбно-деловой тон и спокойная атмосфера. Принято строгое и быстрое выполнение полученных указаний, без обсуждений и комментариев. Законопослушность проявляется как в торговле качественными препаратами, проходящими вторую (внутреннюю) сертификацию, так и в отношениях с работниками. Легальные зарплаты, премии и даже давно забытые «подъемные» способствуют стабильности коллектива и уважению к руководству.

Существующая организационная культура определяет принятие решений работниками в отсутствии документированных правил. Просьбы выполнить работу, не прописанную в должностной инструкции, никогда не вызывают возражений.

Видимыми результатами разработанной корпоративной культуры в организации можно считать следующие моменты:

· Культура дисциплины. Своевременность прихода на работу и выполнение своих обязанностей.

· Нналичие ритуалов. Например, традиция предновогоднего награждения членов коллектива с вручением грамот и ценных подарков, которые пригодятся в работе. Количество номинаций исчисляется десятками. Главная задача – кого-нибудь не забыть.

В компании проводятся конкурсы между работниками. Например, лучший фармацевт года. Победителей отправляют на яхте генерального директора в путешествие. Конкурсу много лет, за его прохождением и итогами наблюдает весь коллектив.

Часть корпоративных мероприятий напрямую не связана с торговлей. Это конкурс детского рисунка для детей работников, десятикилометровый забег в сентябрьском марафоне и многое другое. В компании существуют ритуалы, способствующие вхождению в коллектив новых работников (в виде тренинга), ритуалы единения в виде коллективных поездок в города Пушкин, Тихвин, Коневец.

Вдохновителем и движущей силой в организации культурных мероприятий являются оба собственника, а их исполнение, зачастую на добровольных началах, лежит на менеджерах среднего звена.

В качестве символов компании можно рассматривать единый стандарт оформления розничных точек (аптек), наличие формы у фармацевтов, провизоров и вспомогательного персонала. Они привлекают внимание потребителей и подчеркивают важность низового персонала.

Для стороннего наблюдателя данный тип культуры не является ярковыраженным ввиду его направленности «внутрь» организации.

1.2.4 Человеческие ресурсы

Основа любой компании – это персонал. И это достаточно хорошо понимают в компании аптечная сеть ”Невис”. Как уже ранее отмечалось, высшее руководство компании трепетно относится к своим сотрудникам, вникает и интересуется проблемами, которые приходится решать персоналу.

В компании ”Невис” система работы с кадрами направлена на текущую деятельность организации. Принцип работы с персоналом основывается на тех же самых постулатах, которые были на тот момент, когда в компании было 10, 50 и 100 аптек. Никаких изменений с точки зрения управления персоналом в компании не произошло.

Отдел кадров занимается исключительно делопроизводством кадровой работы, а именно оформлением приема и увольнения сотрудников. Также персоналом занимается руководитель аптечной сети, четыре менеджера, отдел качества продаж (два менеджера) и непосредственно заведующие аптек.

Рассмотрим схему и структуру работы управления персоналом в компании и дадим краткую характеристику по форме и методам работы.

В связи с тем, что нет четко выраженного отдела персонала, то набором персонала занимаются разные отделы. Объявления о наборе персонала публикуются в СМИ отделом кадров, а с кандидатом проводит собеседование отдел качества продаж или менеджеры аптечной сети. Также подбором персонала зачастую занимаются сами заведующие аптек. В настоящий момент компания не испытывает серьезных трудностей с набором персонала по причине кризисной ситуации на рынке труда и большим количеством свободной рабочей силы, а также в связи с наличием договоров о сотрудничестве с фармацевтическими колледжами. Три года назад компания приняла решение проводить набор персонала в регионах России, в связи с этим в регионы (Ижевск, Пермь и т.д.) направляются сотрудники офиса с целью набора кандидатов. Новым сотрудникам для проживания предоставляется общежитие, различные льготы для обустройства на новом месте жительства. В компании формально существует двухмесячный испытательный срок. В компании нет формально зафиксированного института наставничества: если новый сотрудник удовлетворяет всем требованиям и может работать на кассе, то уже на второй день он может работать самостоятельно.

В компании разработаны должностные инструкции. В самом общем виде обязанности сотрудников регламентируются приказами Минздрава РФ, текст которых имеется в каждой из аптек «Невис». В аптеках в основном работают женщины. Мужчины составляют менее 1%. Средний возраст сотрудников 35-40 лет. График работы – 2 через 2, с 09.00 до 21.00. В зависимости от проходимости, в смену работают 2 до 5 сотрудников На сегодняшний день текучесть кадров составляет 0,15%, что является крайне низким показателем для фармрынка.

Компания никак не отслеживает эффективность работы персонала, о чем говорит отсутствие крайне эффективного для розничной сети метода «Тайный покупатель», а также каких-либо аттестационных проверок.

В компании регулярно проводятся тренинги по конкретным препаратам, которые организуются самими компаниями-производителями. Тренинги проходят на базе представительств или в специально арендуемых помещениях. Существует система стимулирования сотрудников по повышению квалификации, что выражается в оплачиваемом отпуске на период учебы.

В штате самой компании есть специалист – тренинг-менеджер, в обязанность которого входит регулярно с октября по апрель проводить тренинг под названием «Тренинг продаж. Эффективные продажи». Тренинги посещают только те сотрудники, которые желают профессионального развития.

Материальная мотивация сотрудников заложена в начислении заработной платы, которая состоит из окладной части и премиальных. По уровню заработной платы среди служащих аптек компания занимает одну из ведущих позиций в городе. Так, например, фармацевт компании «Невис» получает от 20000 о 30000 рублей, что является крайне высоким показателем по отрасли. Моральный климат в коллективе поддерживается на высоком уровне. Проводятся различные корпоративные мероприятия, направленные на создание дружеской атмосферы в коллективе.

1.2.5 Анализ продаж компании ”Невис”

Для того чтобы посмотреть анализ продаж компании “Невис”, нам нужен необходим сводный рейтинг. Рейтинги — один из базовых инструментов анализа любого рынка. Верхние строчки рейтингов — это знак успеха для любой компании. На фармацевтическом рынке ключевым исследовательским центром является ЦМИ “Фармэксперт”, основным кредом которого являются достоверность предоставляемой информации и добровольность участия фармкомпаний в рейтингах. Главная ценность, которую аптечная компания получает при вхождении в ТОП-20 рейтинга от «Фармэксперт» - это особые условия работы с компаниями-производителями или дистрибьюторами.

Дадим краткую характеристику рейтингу, который ежегодно проводит «Фармэксперт» и который является ключевым событием для фармрынка с точки зрения анализа аптечного рынка.

В категорию А1 «Национальные аптечные сети» включены аптечные сети при следующих условиях: объем продаж не менее 8 млрд руб. в год, региональная экспансия представлена не менее, чем в шести субъектах федерации. Критерием для появления в категории А2 «Межрегиональные аптечные сети» являются: объем продаж не менее 2 млрд. руб в год, региональная экспансия не менее чем в 3-х субъектах федерации. Категория А3 «Региональные аптечные сети» включает в себя аптеки, объем продаж которых начинается от 200 млн. руб. в год до 1200 млн. руб. руб., количество аптек в различных федеральных округах не учитывается. В данном рейтинге категория А3 подразделяется на четыре подкатегории: А,В,С,D, присуждение которой от объема продаж аптечной сети.

Аптечная сеть «НЕВИС» в рейтинге аптек за 208 год находится в категории А3-А «Региональная аптечная сеть» и занимает 9-м месте. Среди петербуржских аптечных сетей – она первая в данной категории. Но у нее есть все предпосылки (см. табл.5) перейти в вышестоящую категорию А2 «Межрегиональная аптечная сеть», так как у «Невис» выполнен минимальный входной барьер для данной категории: оборот, по итогам 2008 года, не менее 2 млрд. руб. и она представлена в трех субъектах федерации. При заинтересованности компании в переходе на более высокий уровень, ей необходимо активно продолжать работу для повышения совокупного рейтинга – а именно: увеличение объема продаж, прирост объема продаж, увеличение федеральных округов, в которых представлена аптечная сеть “НЕВИС”, увеличение количества аптек в сети, увеличение число совершенных покупок и средней площади аптеки.

Безусловно, проецировать эти данные 1-го полугодия 2009 года на весь год едва ли возможно: для конкретных компаний ситуация может кардинальным образом измениться как в положительную, так и в отрицательную сторону. Тем не менее опыт работы в условиях экономической нестабильности стал для сетевой фармрозницы своеобразным стресс-тестом, причем смоделированным не в лабораторных условиях, а в естественной среде обитания, что делает его результаты еще более значимыми.

Тест на выживаемость в 2009 г. смогут успешно пройти не все аптечные учреждения. В разгар кризиса на помощь придут гибкость, умение быстро реагировать на малейшие изменения конъюнктуры, способность оптимизировать свои издержки. Залогом успеха для многих станет грамотная политика управления, финансовая устойчивость, поиски свободных ниш, своего целевого покупателя и конкурентных преимуществ.

1.2.6 Анализ продвижения сети

Хорошо развитые внешние коммуникации нужны любой фирме для успешного продвижения своих услуг или товаров.

Рекламой, маркетингом и PR аптечной сети «Невис» занимается начальник отдела маркетинга. В сферу ее обязанностей входит все, что связано с рекламой. Маркетинговые исследования и анализ эффективности рекламы в компании не проводятся.

Перечислим и проанализируем все те средства и приемы, которые использует компания «Невис» для привлечения клиента.

Наиболее эффективной рекламой для любой аптеки является рекламное оформление фасада здания. У компании «Невис» существует единый фирменный стиль в оформлении аптеки. В зависимости от месторасположения точки продаж, перечень фирменных идентификаторов «Невис» может меняться. Но существует и обязательный перечень таких элементов, а именно: световой короб с логотипом «Невис», красный крест, а также световые короба и плакаты на наружной части аптеки с целью размещения на них рекламной информации, реклама продукции собственного производства.

Самым эффективным методом продвижения компания «Невис» считает активное стимулирование сбыта, что на практике выражается в достаточно агрессивном увешивании своих аптек внутри и снаружи торговых точек спецпредложениями и акциями. Раз в три месяца производится обновление рекламного текста. Под эти акции отведены определенные места и выбран жестко закрепленный дизайн. Как правило, реклама медикамента, попадающего в акции «Невис», оплачивается его производителем или дистрибьютором.

Внутренний дизайн оформления аптеки «Невис» - это всегда закрытая выкладка, фирменные таблички с названиями отделов, рекламные плакаты с товарами месяца. Несколько лет назад руководство компании, последовав тренду рынка, перевело несколько аптек в формат фарммаркетов, но в скором времени сочло такой тип магазинов нерентабельным в связи с воровством, повышением себестоимости каждого препарата и более дорогой арендой, так как под такие магазины требуются помещения большей площади.

Остановимся на каждой из акций, проводимых «Невис», более подробно:

«Только у нас по лучшим ценам» - компания «Невис» предоставляет за определенную сумму (в районе 60000руб за три месяца) возможность компаниям рекламировать свой товар в оконном стенде с подсветкой снаружи магазина, в прикассовом стеллаже выставлять свой товар под вывеской «Только у нас по лучшим ценам», а также давать рекламу по внутреннему радио в 50 радиофицированных аптеках «Невис».

«Не забудь купить» - это возможность расположить свой товар в прикассовой зоне на полке «Не забудь купить» под общим названием «Хиты продаж».

«Удар по ценам» - это список лекарств по сверхнизких ценах на входной двери аптеки «Невис», в прикассовой зоне на полке «Дешевле не найти», а также размещение информации об акции в региональной прессе и изданиях Санкт-Петербурга.

Аптечная сеть «Невис» выпускает собственный каталог полезных товаров. Он бесплатно распространяется в аптечной сети, цель которого информировать покупателей о новинках фармацевтического рынка и акциях внутри аптечной сети.

Изначально компания «Невис» выбрала для своей деятельности слоган: «Только качественные лекарства, а у нас они еще и по низким ценам». Этот слоган подтверждался делом: в компании «Невис» создан свой отдел сертификации, который помимо государственной сертификации осуществляет входной контроль качества медикаментов. Все это исключает возможность попадания фальсифицированной продукции на прилавки аптек. О качестве продукции говорит также тот факт, что во время проверок, которые проводили специалисты Роспотребнадзора, в аптеках ни разу не обнаруживали препараты фальсифицированных серий. Через некоторое время руководство компании посчитало, что качество не может являться ключевой идеей их рекламной философии, так как все участники рынка строят свою стратегии на идее лучшего качества. Было принято решение отстроиться от конкурентов слоганом «Аптеки с берегов Невы», тем самым подчеркнуть свою индивидуальность и объяснить истоки названия «Невис». Данный слоган фигурирует в рекламных модулях, при оформлении аптек и на сайте он не используется.

Сайт компании - www.nevis.spb.ru - выполняет исключительно рекламно-информационную роль. Руководство компании несколько лет назад приняло решение о разработке технической платформы для создание Интернет-магазина, однако перед его запуском посчитало Интернет-проект нерентабельным видом деятельности.

Справочная служба «Невис» предоставляет информацию по наличию и стоимости лекарств в аптеках «Невис», бронирует их.

Массовые внешние коммуникации компания «Невис» реализует через метные районные издания (например, «Мой район») и через местное телевидение (например, ЛОТ). В 2007 году отдел маркетинга предпринял попытку провести исследование на предмет эффективности рекламы на Ленинградском областном телевещании, которое показало, что прирост объема продаж за время показа рекламных роликов составил 80%. Руководство объяснило это ростом эпидемии гриппа, после этого исследования в компании «Невис» больше не проводились.

Основной показатель, которым пользуется «Невис» для анализа эффективности рекламы – это быстрота вывода точки на требуемые объемы продаж.

Компания «Невис» открыта для участия в различного рода партнерских дисконтных программах. Компания предоставляет скидки по дисконтным картам «Зенита» и «Дикси», выпустила совместные с «Российским союзом железнодорожников» и «Медэкспрессом» дисконтные карты.

В компании «Невис» существует собственная дисконтная программа. Каждому купившему на сумму свыше 700руб. выдается карта номиналом 5%, в некоторых аптеках и отдельных регионах скидка по этой карте может доходить до 10%. Ежемесячно раздается порядка 5000 таких дисконтных карт. Также существует VIP-программа, в рамках которой обладателю карты дается 10%-скидка в любой из аптек «Невис», она выдается сотрудникам «Невис» и топ-менеджерам крупных структур.

Компания «Невис» рассматривает себя как социально-отвтственную компанию. Она является единственной на Северо-Западном регионе, которая разработала совместный со «Сбербанком» проект, в рамках которого любой пенсионер при получении пенсии в «Сбербанке» получает также неперсонифицированный талон на получение единоразовой десяти процентной скидки в любой из аптек «Невис». В данном проекте «Невис» сталкивается как с положительными моментами – лояльность пенсионеров данной сети, так и с трудностями – сотрудники «Сбербанка» без запроса могут и не дать данный талон и использовать его в личных целях. Поэтому «Невис» постоянно проводит разъяснительную политику среди пенсионеров, чтобы они не забывали попросить свой талон.

Также компания «Невис» принимает участие в благотворительных акциях. Так, в 2006 году компания «Невис» пожертвовала деньги на реставрацию колокольни Собора Владимирской иконы Божьей Матери в Кронштадте, которая была полностью разрушена в 60-е годы при попытке взорвать храм.

Пенсионеры – это единственная целевая группа, с которой планомерно работает компания «Невис». Все остальные социальные группы привлекаются за счет грамотно сформированной товарной матрицы.

PR не рассматривается отделом маркетинга в качестве эффективного средства продвижения компании на рынке. Однако в целом «Невис» - это открытая по отношению к СМИ компания, которая не проявляет инициативу по созданию информационных поводов, но и не является принципиально закрытой компанией.

Значительное внимание в рекламной политике уделяется продвижению собственной продукции. «Невис» производит и реализует через свою сеть аптек продукцию под разными брендами: прокладки и ватные палочки «Ангелина», рассчитанные на женщин с низким уровнем дохода, феромоны для мужчин и женщин, которые также востребованы населением, хотя и не являются предметом первой необходимости. Бюджет на продвижение феромонов составляет 10-20% от ежегодного оборота от их реализации. «Ангелина» не нуждается в рекламе и ее, как они считают, продвигает низкая цена. В 2008 в связи с развитием производства организована еще одна площадка, где установлена современная линия по изготовлению одноразовых простыней для детей и лежачих больных «Ангелина Nappy». В 2006 году Фармацевтическая Ассоциация Санкт-Петербурга и Севера-Запада наградила аптечную сеть "Аптека НЕВИС" победителя конкурса "Лучший производитель фармацевтической продукции" в номинации "За выпуск доступных и качественных санитарно-гигиенических средств".

Рекламу собственной продукции можно увидеть на внешнем фасаде здания, внутри магазинов, в печатных СМИ, в рекламном листке «Невис», данная продукция имеет эффективную выкладку.

В 2002 году компания приступила к выпуску бумажных носовых платочков. Среди клиентов на данный вид продукции можно назвать такие компании, как «Эвалар», «Стволамин», «Визит» и «Johnson@Johnson».

На производстве ведется постоянная работа по ужесточению контроля качества выпускаемых изделий, что привело к тесному сотрудничеству с такими лидерами розничного рынка России, как «Магнит» и «Пятерочка», для которых ТД «Невис» выпускаем прокладки под их торговыми марками. Также в скором времени возникнет новый товар - прокладки «Фармакор», которые также будут производиться в рабочих цехах «Невиса».

Обслуживание в аптеках «Невис» внимательное, но не навязчивое. В случае если запрашиваемый препарат отсутствует в аптеке, посетитель может сделать заказ, который мгновенно передается в центральный офис компании, где провизоры с помощью компьютерной сети его закупают. Если препарата нет в Санкт-Петербурге, то подключается офис компании в Москве. Покупателю предлагается зайти на следующий день, если товар имеется на складах города или Ленинградской области. Незначительный процент клиентов пользуется данной возможностью.

Узнаваемость бренда – болезненный для компании вопрос. Изначально название «Невис» происходит из сочетания двух слов – названий рек Нева и Висла. В 2001 году в компании решили изменить название и связать его с идеей здоровья. Из всех предоставленных названий ни одно не было принято, к тому же руководство «Невис» посчитало, что ни о чем не говорящее название «Невис» позволит им выделить среди других компаний, названия которых напрямую отсылают к тому виду деятельности, которым они занимаются. До сих пор топ-менеджмент «Невиса» не может понять, нравится им это название или нет, но каждый раз успокаивают себя мыслью, что ренейминг – экономически нецелесообразное предприятие.

Также компанию крайне интересует вопрос, а является ли вообще аптека “НЕВИС” брендом? Насколько важно для покупателя в какую аптеку он ходит? Есть ли у покупателя предпочтения?

1.2.7 Финансовый анализ компании

Основные финансовые показатели аптечной сети «НЕВИС»

Как видно из приведенных данных, в 2009 году компания «Невис» улучшила показатели структуры капитала и ликвидности, что свидетельствует о грамотной финансовой политике. При этом произошло значительное ухудшение показателей рентабельности, которая приблизилась к нулю, что свидетельствует о необходимости повышения эффективности деятельности компании в области снижения себестоимости реализуемой продукции и повышения уровня прибыльности. Показатели деловой активности незначительно ухудшились.

Контроль финансовой деятельности ведется с использованием бухгалтерского баланса, отчета о прибылях и убытках. При принятии текущих и стратегических решений, все подразделения компании «Невис» активно используют отчеты, выполненные с применением современных компьютерных программ, а так же аналитические отчеты в целом по отрасли. Статистические отчеты позволяют отслеживать показатели текучести кадров, рост товарооборота, показатель среднего чека и т.д. Контроль по обратной связи, используемый в организации, позволяет вносить корректировки в некоторые виды работ, но анализ глубинных причин отклонения от цели не проводится.

1.3 SWOT-анализ

Глава включает первичный и поэлементный SWOT анализ аптечной сети «Невис» и выявление ключевых факторов успеха компании. В сравнении с конкурентами позволяет определить текущее состояние дел в компании ее сильные и слабые стороны.

1.3.1 Ключевые факторы успеха

В рамках определения конкурентной силы аптечной сети «НЕВИС» был проведен опрос руководителей подразделений, с целью выявления ключевых факторов успеха (КФУ). Участвовали: директора по маркетингу и продажам, директор по производству, директор по снабжению, директор по доставке и монтажу, финансовый директор. Им был предложен список возможных областей поиска КФУ и каждый из шести руководителей выбрал наиболее важные с его точки зрения факторы. Из всего перечня факторов выделились те, которые были отмечены большинством из руководителей. Данные представлены в таблице 1.7

Таблица 1.7 Перечень ключевых факторов успеха для аптечного рынка

| Ключевые факторы успеха | 1 | 2 | 3 | 4 | 5 | 6 | ИТОГО |

| низкая себестоимость продукции | х | х | х | х | х | 5 | |

| возможность инноваций в процессе реализации продукции | х | х | х | х | 4 | ||

| наличие квалифицированной рабочей силе | х | х | х | х | 4 | ||

| широкий доступ /присутствие в точках розничной торговли | х | х | х | х | 4 | ||

| скорая доставка (срочное выполнение заказа) | х | х | х | х | 4 | ||

| высокая квалификация сотрудников отдела реализации | х | х | х | х | 4 | ||

| благоприятный имидж/репутация фирмы у покупателей | х | х | х | х | 4 |

После выявления КФУ, менеджерам было предложено присвоить веса каждому из факторов. Поскольку в процессе определения весов были получены достаточно близкие данные, то искомые величины были рассчитаны как среднее арифметическое от присвоенных менеджерами значений. Определение весов каждого из показателей дало результаты, приведенные в таблице 1.8

Таблица 1.8 Веса ключевых факторов успеха на фармацевтических рынках

| Ключевые факторы успеха | Вес |

| низкая себестоимость продукции | 0,2 |

| возможность инноваций в процессе реализации продукции | 0,1 |

| доступ к квалифицированной рабочей силе | 0,1 |

| широкий доступ /присутствие в точках розничной торговли | 0,2 |

| скорая доставка (срочное выполнение заказа) | 0,1 |

| высокая квалификация сотрудников отдела реализации | 0,2 |

| благоприятный имидж/репутация фирмы у покупателей | 0,1 |

При помощи выявленных КФУ было проведено сравнение аптечной сети «НЕВИС» с основными конкурентами. На этом этапе менеджерам было предложено оценить по десятибалльной шкале положение аптечной сети «НЕВИС» и основных конкурентов по каждому из КФУ. В данном анализе не принимал участие финансовый директор.

1.3.2 Первичный SWOT-анализ

Проведем первичный SWOT-анализ аптечной сети «НЕВИС» на фармацевтическом рынке. Информация получена методом коллективной работы в «фокус-группе», в работе участвовали руководители высшего звена аптечной сети «НЕВИС». Для обеспечения разнопланового анализа были приглашены представители разных подразделений. Участвовали: директор по маркетингу и продажам, директор по снабжению, директор по доставке, финансовый директор. Также SWOT-анализ стал результатом проведения PEST-анализа, анализа внешней и внутренней среды компании «Невис», представленных в первой главе данного диплома. Результаты анализа приведены в таблице 1.10

Таблица 1.10Первичный SWOT-анализ

| Сильные стороныS | Слабые стороныW |

· двойной контроль качества; · низкая текучесть кадров; · низкие издержки содержания сети; · собственные финансовые ресурсы |

· низкая узнаваемость бренда; · расположение большинства аптек с низкой проходимостью; · авторитарная система принятия управленческих решений; |

| ВозможностиO | УгрозыT |

· стабильный спрос на лекарственные средства; · развитие Е-торговли; · большое количество предложений по аренде торговых помещений. |

· возможное принятие закона о продаже безрецептурных лекарств в продуктовом ритейле; · ценовое регулирование рынка государством; · развитая конкуренция; · значительный оборот поддельной продукции · недостаток квалифицированной рабочей силы. |

1.3.3 Поэлементный SWOT-анализ

В таблице 1.11 проведем расширенный SWOT-анализ деятельности аптечной сети «НЕВИС».

Таблица 1.11Расширенный SWOT-анализ

Сильные стороны S · двойной контроль качества; · низкая текучесть кадров; · низкие издержки содержания сети; · собственные финансовые ресурсы |

Слабые стороны W · низкая узнаваемость бренда; · расположение большинства аптек с низкой проходимостью; · авторитарная система принятия управленческих решений; |

|

Возможности O · стабильный спрос на лекарственные средства; · развитие Е-торговли; · большое количество предложений по аренде торговых помещений. |

1S2О позиционирование себя как компании с невысокой стоимостью товара; 2S4О следование закону поможет выстоять в связи с пристальным вниманием к аптечному бизнесу со стороны государства и, быть может, расширить свою долю за счет ликвидации незаконопослушных конкурентов; 3S2О квалифицированная помощь и внимательное отношение к покупателям могут стать основой для дальнейшего позиционирования компании; 3S5О квалифицированный персонал и его низкая текучесть позволяют стать лидерами в фармацевтическом Интернет-пространстве. |

2W2О отсутствие четкой сегментации на аптечном рынке позволяет выбрать для себя вакантную нишу. |

Угрозы Т · 1 возможное принятие закона о продаже безрецептурных лекарств в продуктовом ритейле; · ценовое регулирование рынка государством; · развитая конкуренция; · значительный оборот поддельной продукции · недостаток квалифицированной рабочей силы. |

1S2О продажа качественных лекарств и квалифицированный персонал позволят выстоять в конкурентной борьбе с возможным продуктовым ритейлом; |

Выводы по SWOT-анализу:

1. При развитой конкуренции, особенно учитывая принятие закона о возможной продаже лекарственных средств первой необходимости в продуктовом ритейле, компания «Невис» может сохранить или усилить свои позиции за счет позиционирования себя как компании, где продаются только качественнее лекарства и где всегда будет оказана квалифицированная помощь фармацевта.

2. Активизация государства в области контроля за фармацевтическим рынком приведет к тому, что несетевые магазины не выдержат конкуренции, а ключевых игроков рынка могут возникнуть финансовые и юридические проблемы.

3. Низкие затраты содержания аптечной сети позволяет бизнесу быть высоко рентабльным.

Глава 2. Разработка стратегии розничной торговли аптечной сети «НЕВИС»

В качестве основы для разработки стратегии розничной торговли была принята модель стратегия розничной торговли Леви-Вейтца, позволяющая разработать тактические решения с помощью которых компания может достичь поставленных целей используя имеющиеся в ее распоряжении ресурсы.

2.1 Описание стратегии розничной торговли.

Стратегия розничной торговли определяет:

1. целевой рынок розничного торговца;

2. форму торговли, которую планирует использовать фирма для удовлетворения потребностей целевого рынка;

3. методы достижения и поддержания конкурентоспособности компании (создание и сохранение конкурентных преимуществ.

В стратегии розничной торговли предусматривается оба элемента внешней среды розничного торговца – покупатели и конкуренты. Успешной компанией является та, которая сможет удовлетворить потребности целевых покупателей лучше, чем это удается конкурентам.

Заключительный элемент стратегии розничной торговли – создание конкурентных преимуществ. Под устойчивым конкурентным преимуществом принято понимать превосходство над компаниями-конкурентами, которое розничный торговец сохраняет на протяжении относительно длительного периода времени. Отметим, что любое действие, предпринимаемое розничным торговцем, может стать основой для получения превосходства над конкурентами.

Выделяют две основные группы устойчивых конкурентных преимуществ.

Первая группа – преимущества, основанные на внешних отношениях, к которым относят отношения с покупателями (увеличение числа лояльных к компании покупателей), правовые аспекты (наличие законов, препятствующих выходу на рынок новых конкурентов), преимущества в налогообложении, расположение, отношение с поставщиками, прочные взаимосвязи.

Ко второй группе относятся преимущества, основанные на внутренних отношениях, к которым можно отнести управление товарными запасами (наличие эксклюзивных товаров, низкие издержки, широкий ассортимент, выгодные условия, низкие цены, лучшие покупатели, лучшая реклама, больший объем продаж), особенности работы розничной торговой точки (лучший сервис, лучшее представление товара, большая безопасность, низкий уровень хищений, лучшие торговые работники, лучшие менеджеры по продажам), организацию систем контроля (лучшая информационная система управления, эффективное распределение, лучший контроль над запасами).

В распоряжении розничных торговцев имеются пять основных способов завоевания устойчивых конкурентных преимуществ:

1. покупательская лояльность;

2. расположение торговой точки;

3. отношения с поставщиками;

4. информационные системы управления и распределения;

5. снижение издержек.

Создавая устойчивое преимущество перед конкурентами, большинство розничных торговцев редко полагаются лишь на один способ его формирования. Для построения максимально возможного конкурентного преимущества компании необходимо использовать сразу несколько источников конкурентных преимуществ.

В настоящее время в розничной торговле применяется четыре основные направления роста компании: проникновение на рынок, расширение рынка, развитие новых форм торговли и диверсификация.

В случае проникновения на рынок инвестиции компании направлены на уже существующих покупателей, при этом используются практикуемые компанией формы розничной торговли. Один из способов достижения этой цели заключается в открытии новых торговых точек, которые должны быть удобно расположены, другой – в обучении продавцов навыкам кросс-торговли.

Расширение рынка производится за счет использования той же формы торговли на новых рыночных сегментах.

Вариант развития новой формы торговли заключается в изменении способа обслуживания имеющихся покупателей.

Сделавшая ставку на диверсификацию фирма переходит к использованию совершенно новой для себя формы торговли, направленной на не обслуживаемый ранее сегмент рынка.

Маркетинговую цель розничной сети в самом общем виде можно сформулировать как "привлечь максимальное число покупателей и удержать их, стимулируя покупать чаще, тратить больше и рекомендовать наши магазины другим людям". Достижение этой цели приводит к улучшению финансовых показателей розничной компании (впрочем, как и любого другого предприятия). Основные факторы, которые определяют восприятие розничной сети покупателями, иначе говоря, элементы комплекса маркетинга розничного магазина или сети, а также результирующие поведение покупателей, отражены ниже.

1. Имидж, репутация компании - результат корпоративных коммуникаций, PR, имиджевой рекламы, устных рекомендаций покупателей (как позитивных, так и негативных отзывов).

2. Sales promotion - акции по стимулированию сбыта, распродажи, скидки, лотереи, подарочные сертификаты. Также к инструментарию sales promotion относятся программы поощрения лояльности клиентов.

3. Цены - уровень цен на товары.

4. Ассортимент, качество товаров - широта ассортимента, марки товаров, доступные в магазине, качество товаров.

5. Оформление магазина - витрины, планировка торгового зала, стеллажи, ценники, освещение, музыкальный фон в магазине и т.д.

6. Расположение магазина - здесь важны такие факторы, как близость конкурентов, плотность пешеходного и автомобильного потоков, имидж района, наличие парковки, а также количество магазинов в сети.

7. Сервис - работа консультантов в магазине, наличие информационных материалов (прайсов, буклетов), дополнительные услуги (кредит, гарантийный ремонт, доставка товара и др.).

Каждый из приведенных факторов участвует как в привлечении новых клиентов, так и в удержании существующих. Критически важный аспект состоит в том, что покупатели оценивают аптеку в сравнении с конкурирующими аптеками - это характерно для новых покупателей в большей степени, а для лояльных покупателей - в несколько меньшей степени. Поэтому "плохие" или "хорошие" показатели розничной сети по каждому фактору могут быть таковыми только с учетом показателей конкурентов.

Указанные составляющие ритейл-микса как целостного предложения розничной компании определяют следующие процессы на целевом рынке:

- привлечение новых покупателей - как результат коммуникационного воздействия, консультации в магазине (на этапе до принятия решения о покупке), привлекательного оформления магазина, приемлемых цен, наличия нужных покупателю товаров, условий покупки и т.д., а также устных рекомендаций других покупателей;

- удовлетворенность (или неудовлетворенность) клиента после покупки - как результат качественной консультации перед покупкой, удобной процедуры оформления покупки, качества купленного товара, адекватного выполнения компанией обязательств, например, о кредите, доставке, скидках и т.д.;

- лояльность клиента - как результат удовлетворенности предыдущими покупками и недостаточной привлекательности для клиента конкурентных предложений (а также часто как результат низкой вовлеченности в покупку, когда покупателю "лень" изучать ассортимент нескольких магазинов, искать более выгодную сделку). Также важным фактором здесь является использование розничной сетью программ поощрения лояльности клиентов. Лояльность может выражаться не только в фактическом совершении повторных покупок в данной сети аптек, но и в увеличении объема разовой покупки и частоты повторных покупок. Это соответствует увеличению "доли кошелька" потребителя в данной розничной сети, т.е. доли всех расходов потребителя на товары данной категории;

- устные рекомендации как результат удовлетворенности клиента покупкой - довольный покупатель рекомендует данную аптеку своим друзьям и знакомым.

2.2 Определение целей стратегии розничной торговли

Цель любой компании - максимизация доходов владельцев. Четкое определение целей на разные периоды деятельности предприятия позволяет сохранить высокие темпы развития на длительный период и предложить своим покупателям продукт более высокого качества , чем конкуренты.

Цели аптечной сети «НЕВИС» разделим на группы:

1.Стратегическая цель (на 3 –5 лет):

· В течение периода стратегического планирования увеличить объем продаж компании до 5 млрд. рублей.

· Расширить деятельность на существующих рынках – довести долю на рынке в Санкт-Петербурге до не менее 20%. Расширить сеть в Ленинградской области до 150 аптек, а также открыть аптеки в регионах Северо-Запада Российской Федерации.

· Обеспечить рост ежегодной прибыли на 5-7 % относительно прошлого периода.

2. Цели текущие (на 1-2 года):

· Повысить узнаваемость бренда «НЕВИС», достигнув спонтанного узнавания потребителями на уровне 50%

· Повысить лояльность потребителей к продукции и услугам «НЕВИС» за счет донесения до потребителей информации о сильных сторонах продукции и компании

2.3 Описание стратегии розничной торговли аптечной сети «НЕВИС»

2.3.1 Общее описание стратегии розничной торговли аптечной сети «НЕВИС»

Существующая на настоящий момент стратегия не формализована.

Для компании в целом стратегия дальнейшего развития розничной торговли должна быть направлена на достижение следующих результатов:

- Увеличениедоли рынка

- Рост продаж

- Повышение узнаваемости

Итак, предлагаемая стратегия розничной торговли для аптечной сети «НЕВИС» будет сформулирована как Стратегия роста в варианте «развития новой формы торговли» с элементами варианта «проникновение на рынок».

Мы предлагаем поменять способы обслуживания имеющихся покупателей, изменить глубину и ширину ассортимента, внедрить новые формы продвижения аптечной сети «НЕВИС» и изменить принципы ценообразования в аптеках. Мы также рекомендуем открывать новые аптеки в удобных местах и обучить персонал навыкам кросс-торговли.

2.3.2 Описание отдельных элементов стратегии

«Предложение нужных товаров по нужной цене в нужном месте в нужное время и в нужном количестве» - основа для достижения успеха в розничной торговле согласно теории Леви - Вейтц. Работа с товарным ассортиментом, закупки, ценообразование, реклама и продвижение товаров относятся к тактическим вопросам управления розничной торговлей. Задача главы показать, как это делается сейчас и какие изменения необходимо произвести для достижения успеха.

На сегодняшний день в Санкт-Петербурге реализуется более 15 тыс. торговых наименований лекарственных средств, что приводит к сложности сделать выбор как аптеке (какой товар закупить), так и самому покупателю (что лучше приобрести).

Экономический кризис сократил ассортимент представленных марок одного препарата до минимума. Так, если до кризиса аптека хранила на полках порядка 7 разных видов спазмолитических средств, то сегодня количество позиций сократилось до трех. Подобное сокращение произошло практически по каждой из позиций, что связано с политикой аптек по сокращению своих запасов.

До 80% товара - это иностранные препараты, среди которых лидерами продаж являются такие фармацевтические компании, как Gedeon Richter, Polfa, Pharmachim, KRKA, LEK, а также дешевые индийские препараты. Наиболее массовые препараты (по количеству упаковок) представлены такими марками отечественного производства, как цитрамон, корвалол, нитроглицерин.

Деятельность розничного фармацевтического рынка в значительной степени регулируется государством. Существует минимальный ассортимент лекарственных препаратов, утвержденный государством, необходимый в каждом аптечном заведении, включает как лекарства, которые аптеки обязаны отпускать только по рецепту, выписанному врачом, так и медикаменты для свободной продажи. Он содержит около 150 наименований препаратов для лечения 26 основных групп заболеваний, причем большинство препаратов должно быть представлено в нескольких формах (например, таблетки и раствор для инъекций), чтобы врач и пациент могли выбрать наиболее удобную и эффективную.

Существует несколько этапов работы с ассортиментом: планирование, формирование и управление. Их сущность заключается в своевременном предложении определенной совокупности товаров, которые бы наиболее полно удовлетворяли спрос определенных категорий покупателей. Рассмотрим подробнее каждый из них.

ПЛАНИРОВАНИЕ АССОРТИМЕНТА

Планирование ассортимента — это процесс определения перспективных торговых наименований, которые будут наполнять ассортиментный портфель, удовлетворять потребностям потребителей и обеспечивать аптечному предприятию прибыльную работу.

Комплексный подход к планированию возможен только на основе полной информации об ассортименте аптечных учреждений конкретного региона, объеме продаж каждой товарной позиции и группы товаров, учитывая особенности месторасположения и организации работы самого аптечного учреждения, и, конечно же, о потребностях и предпочтениях покупателей. На наполнение ассортимента также оказывает влияние промоционная активность производителей, поэтому следует учитывать влияние рекламы и деятельности медпредставителей.

Широко распространенным способом планирования изменений ассортимента является анализ дефектуры, позволяющий выявить спрос на отсутствующие препараты путем фиксации спроса покупателей первостольником в учетной системе или на бумажных носителях (журнал неудовлетворенного спроса, или учета дефектуры). Однако он имеет и свои недостатки, поскольку возможно искажение данных за счет недостаточно эффективной системы отслеживания дефектуры. Кроме этого, не всегда можно получить объективные данные, поскольку исследование потребительских предпочтений только в одной торговой точке часто не является репрезентативным.

ФОРМИРОВАНИЕ АССОРТИМЕНТА

На формирование ассортимента влияет много факторов, среди которых — месторасположение аптечного учреждения, его размер и тип, а также форма организации торговли. Деятельность по формированию ассортимента предусматривает изучение информации об особенностях рынка, выбор дистрибьюторов и определение ценовой политики, необходимые для эффективной прибыльной работы.

УПРАВЛЕНИЕ АССОРТИМЕНТОМ

Управление ассортиментом – комплекс мероприятий, направленных на оптимизацию ассортимента, минимизацию товарных запасов и дефектуры.

Среди основных способов управления ассортиментом необходимо выделить анализ собственных продаж. Этот метод применяют для определения оптимального размера запасов. Его эффективность зависит от частоты обновления ассортимента с учетом тенденций регионального рынка. В настоящее время сложилась практика мониторинга цен конкурентов, но в данном случае корректируются только цены.

При работе над ассортиментом наибольшее внимание уделяется анализу собственных продаж. К основным методам анализа собственных продаж, которые могут использоваться в аптечных учреждениях, относят:

1. Анализ динамики объема продаж по каждой категории препаратов, маржинального дохода, средней суммы покупки и количества покупок — используется для коррекции ассортиментной политики и ценовой стратегии.

2. Анализ структуры чеков — для оценки эффективности мерчандайзинга, анализа состава чеков различных групп покупателей и выделения наиболее часто встречающихся и совместно покупаемых товаров.

3. Анализ структуры товарооборота и маржинального дохода (АВС-анализ) предусматривает анализ ассортимента, его разделение по степени влияния на общий объем продаж на три группы и выбор направлений по работе с каждой из них с целью оптимизации ассортимента, и, следовательно, увеличения совокупной прибыли.

4. XYZ-анализ помогает оценивать и сравнивать стабильность продаж товарных групп или отдельных товаров различного типа спроса либо различных ценовых категорий. Применяется для оптимизации товарных запасов и определения частоты заказа товара.

5. Анализ эластичности и эффективности использования торговых площадей подразумевает оценку эффективности изменений планировки или выкладки, проведенных в аптеке. Применяется для перераспределения места в торговом зале и на полках.

Как видим, существует много различных методов анализа продаж. Наиболее распространенные и популярные среди аптечных сетей являются АВС и XYZ анализы. Аптчная сеть «Невис» также использует данные методы анализа своей товарной матриц. Однако именно эти методы представляются одними из наиболее сложных, поскольку требуют анализа большого массива данных.

АВС- И XYZ-АНАЛИЗ

Проведем АВС- и XYZ-анализ на примере конкретной аптеки “НЕВИС”, которая находится в Выборгском районе г. Санкт-Петербурга. Для проведения анализа мы использовали реальные данные о продажах ЛС за январь–июнь 2009 г. Товарооборот этой аптеки составляет 1 300–1 500 тыс. руб. в месяц. Так, по данным сотрудников данной аптеки, , в I полугодии 2009 г. в ассортименте торговой точки насчитывалось более 5,7 тыс. наименований реализуемых препаратов (с учетом формы выпуска и производителя). Тогда как во всех учреждениях города по итогам I полугодия 2009 г. количество торговых наименований составило 7,9 тыс.

Среднее количество реализуемых в месяц торговых наименований препаратов по аптеке — 4 500–4 700, из них лишь около 40% продавали каждый месяц. В этой аптеке сопутствующие категории товаров составили более 1 тыс. торговых наименований (около 22% всего ассортимента), что обусловлено классическим форматом торговли.

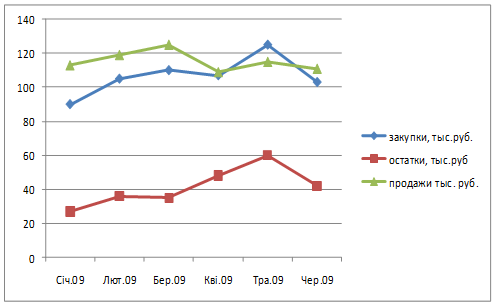

Рис. 2.1 Динамика объемов закупок и продаж ЛС в денежном выражении в исследуемой аптеке в январе–июне 2009 г.

Рассмотрим результаты распределения количества торговых наименований препаратов, их объемов продаж, а также валовой марже по группам А, В и С.

Так, 80% общего объема продаж ЛС в денежном выражении приходится на торговые позиции, попавшие в группу А. Препараты данной группы составили 28,1% общего количества ассортиментных позиций и обеспечили 79,5% валовой маржи аптеки. Следует отметить, что группа А сформирована более дорогостоящими, чем группа В и С, препаратами. Э доля препаратов группы А в общем объеме продаж ЛС в натуральном выражении меньше, чем в денежном, и составляет 72,4%. Средневзвешенная маржа от продажи 1 упаковки препаратов этой группы также превысила таковую по группам В и С