| Похожие рефераты | Скачать .docx |

Реферат: МВФ

Финансовая Академия при правительстве Российской Федерация

Кафедра мировой экономики и международных валютно-кредитных отношений.

Реферат на тему:

« Международный валютный фонд и Россия »

Москва

Содержание

Введение...................................................................................... 1

I. Международный валютный фонд- межгосударственный институт предоставления кредитов....................... 1

1.1 Сущность международного валютного фонда........................................ 1

1.2 Создания МВФ.................................................................................................. 3

1.3 Деятельность Международного валютного фонда................................ 5

II. Проблемы МВФ..................................................................... 9

2.1 Резервы фонда................................................................................................... 9

2.2 Интеллектуальный кризис........................................................................... 10

2.3 Запоздалая помощь....................................................................................... 13

III. Отношения МВФ и России после экономического кризиса в стране.................................................................. 14

Заключение............................................................................. 18

Список использованной литературы:.................. 19

До последнего времени мировая финансовая система практически игнорировала потенциальную нестабильность финансовых рынков, а международные организации не были приспособлены к контролю и регулированию потоков капитала. Разрыв между опасностями, которые таили в себе финансовые рынки, и возможностями их предотвращения и локализации катастрофически быстро увеличивался.

Первый звонок для существовавшей системы прозвучал в 1995 году, когда разразился мексиканский кризис. Наиболее прозорливые финансисты назвали его первым кризисом новой эпохи глобальных финансов. Тот кризис удалось погасить без больших потрясений, но именно поэтому никаких выводов сделано не было. Международная финансовая система сохранилась без изменений.

Рассмотрение МВФ в системе экономических организаций мне показалось интересно, что и определило выбор темы.

При написании работы была в основном использована периодическая литература авторов: П.Быкова, С.Борисова, А.Ивантера, В.Бородулина и других. Тема, выбранная мной, является многогранной, но в силу ограничения объема работы некоторые вопросы не затронуты, автор надеется, что основные вопросы нашли свое отражение в работе.

I. Международный валютный фонд- межгосударственный институт предоставления кредитов.

1.1 Сущность международного валютного фонда

Международный валютный фонд (МВФ)- это межгосударственный институт предоставляющий кредиты странам, разрабатывающий принципы функционирования мировой валютной системы, осуществляющий межгосударственное регулирование международных валютно-кредитных и финансовых отношений. Возникновение этого международного финансового института обусловлено следующими причинами:

Во-первых, усилением интернационализации хозяйственной жизни, образованием ТНК и ТНБ, выходящих за национальные границы. Во-вторых, развитием межгосударственного регулирования мирохозяйственных связей, в том числе валютно-кредитных и финансовых отношений. В-третьих, необходимостью совместного решения проблем нестабильности мировой экономики, включая мировую валютную систему, мировые рынки валют, кредитов, ценных бумаг, золота.

МВФ - это институт сотрудничества, который стремиться установить упорядоченную систему платежей и денежных поступлений между странами.

Статьи Соглашения об учреждении МВФ обязывают страны-члены позволять обмены национальных валют на иностранные свободно и без ограничений, информировать Фонд о предполагаемых изменениях в финансовой и валютной политике страны, которые могут влиять на экономику других стран-членов, и по возможности модифицировать свою политику в соответствии с рекомендациями МВФ (с целью согласования с нуждами всех членов содружества).

Одним из обязательств, принимаемых на себя МВФ, является неразглашение им полученной в стране информации, даже приезд миссии МВФ для мониторинга экономического состояния страны широко не афишируется. Фонд может требовать от государств-членов предоставления необходимой информации, в частности: количество авуров в стране и за рубежом, т. е. всякого рода активов, имущества, в том числе денежных средств, за счет которых могут быть произведены платежи и погашения обязательств их владельца; добыча, экспорт и импорт золота, общий объем экспорта и импорта товаров, внешний платежный баланс, баланс международных инвестиций, национальный доход, индексы цен, курсы покупки и продажи валют, правила валютных операций. Причем информация предоставляется в настолько подробной и точной форме, насколько это осуществимо для той или иной страны.

МВФ невелик по своим размерам. В своем распоряжении он имеет около 2 тысяч служащих и не имеет филиалов и вспомогательных организаций. Большинство его служащих работают в штаб-квартире в Вашингтоне, хотя имеют три отделения - в Париже, Женеве и Нью-Йорке[1] .

МВФ наделен правом выпускать специальный вид денег - СПЗ (1 единица СПЗ равна 1,37 доллара США) для обеспечения членов дополнительной ликвидностью. СПЗ (специальные права заимствования) могут храниться у стран-членов как часть их валютных запасов или использоваться вместо национальных валют в сделках с другими членами. К настоящему времени МВФ выпустил СПЗ, оцениваемые в 1993 году примерно в 30 млрд. долларов.

Все страны-члены МВФ имеют право на получение финансовой помощи от МВФ. Членство в этой организации дает каждой стране, испытывающей нехватку иностранной валюты, а значит, и трудности с выполнением своих обязательств, временную возможность пользоваться объединенными финансовыми ресурсами МВФ для решения проблемы платежного баланса. С ней в разное время сталкивались почти все члены МВФ. Обычно кредиты МВФ должны быть выплачены в течение 3-5 лет[2] . Процентные ставки несколько ниже рыночных.

Предоставление кредитов Фондом странам - членам связано с выполнением ими определенных политико-экономических условий. Подобный порядок получил наименование “обусловленности” (conditionality). МВФ обосновывает эту практику необходимостью быть уверенным в том, что страны-заемщики будут в состоянии погашать свои долги, обеспечивая бесперебойный кругооборот ресурсов МВФ. Поэтому МВФ требует, чтобы страна, покрывая за счет его кредитов дефицит платежного баланса, заботилась о его ликвидации или сокращении. Принцип обусловленности кредитов находит свое выражение в согласовании со страной-заемщицей определенной программы экономической политики, реализация которой и кредитуется Фондом. Она называется “программа экономической реформы”, то есть набор макроэкономических мер, которые, по мнению МВФ, должны обеспечить восстановление равновесия платежного баланса и гарантировать своевременное погашение долга.

МВФ был создан на основе соглашений о международном валютно-финансовом регулировании, разработанных на конференциях Организации Объединенных Наций, состоявшихся в 1944-1945 годах в Бреттон-Вудсе, курортном местечке в штате Нью-Гэмпшир (США), где они учреждены представителями 44 наций, в том числе и СССР. Идея создания МВФ принадлежит двум крупнейшим экономистам XX столетия Дж. Кейнсу и Г. Уайту.

Организация МВФ явилась ответом на нерешенные финансовые проблемы, способствовавшие возникновению депрессии 30-х годов: непредсказуемые изменения курсов национальных валют и распространенное среди правительств нежелание разрешать обмены национальных валют на другие валюты. Начав свою деятельность в мае 1946 года МВФ, учрежденный как институт сотрудничества, привлекает к членству страны, готовые “до некоторой степени пожертвовать свои национальным суверенитетом, - как отмечал его директор Мишель Камдессю, - отказавшиеся от методов, которые вредят экономическому благосостоянию других стран - членов организации”[3] .

МВФ занимается экономическими проблемами и концентрирует усилия согласно ставу на расширении и укреплении экономики стран, являющихся его членами. Идея создания МВФ понятна: стабильная мировая экономика (в Бреттон-Вудсе было решено впервые сделать мировую экономику открытой, рыночной и стабильной) невозможна без стабильности национальных валют. А потому МВФ задумывался как своеобразное общество взаимного кредита, помогающее своим участникам преодолеть временные финансовые трудности.

Участники Бреттон-Вудской конференции поручили Фонду выполнение трех основных функций:

1. Он должен следить за соблюдением кодекса поведения, касающегося политики валютных курсов и ограничений в отношении платежей по текущим операциям.

2. Он должен предоставлять членам Фонда финансовые ресурсы, с тем чтобы они могли соблюдать кодекс поведения в то время, когда они исправляют нарушения равновесия платежного баланса или стремятся избежать таких нарушений.

3. Он должен обеспечить форум, на котором члены Фонда могут консультироваться друг с другом и сотрудничать по международным валютным вопросам[4] .

Как уже было отмечено, в 1944 году было решено сделать мировую экономику открытой и стабильной. Но когда создавался МВФ, слова о том, что мировой экономике нужна только стабильность, были преувеличением. После второй мировой войны никакой мировой экономики - даже нестабильной - попросту не было. Мировая торговля полностью отсутствовала, и хоть что-то производить были способны только США. Поэтому новая мировая экономика могла быть построена только по следующей схеме: США дают свои доллары другим странам, прежде всего Западной Европе, а те используют их как для стабилизации собственных, так и для инвестиций. И именно посредничество в этой передаче долларов другим странам могло быть единственной реальной задачей МВФ.

1.3 Деятельность Международного валютного фонда

МВФ с началом своей деятельности действительно попытался возродить западно-европейскую платежную систему и даже выдал $500 млн. кредитов[5] . Но затем этот процесс остановился. Так, например, в 1950 году МВФ не выдал вообще ни одного кредита. Частично это объяснялось тем, что средств фонда просто не хватало для решения платежных проблем европейских стран, частично - тем, что сами США требовали жестких гарантий .

Тем временем поток долларов в Европу нарастал по другим каналам - в основном в виде прямой американской помощи и частных инвестиций. В 1952 году США даже согласились снизить свои требования к кредитам МВФ, чтобы оживить его участие в этом процессе, но безуспешно. И только после того, как в 1957 году с МВФ начала сотрудничать Великобритания, брать кредиты в фонде перестало считаться дурным тоном. Однако к тому времени долларов в западноевропейских странах стало очень много, они восстановили экономику и даже стали относиться к доллару с легким презрением.

Из Таблицы №1 видно, что в 1947-1976 гг. МВФ кредитовал преимущественно развитые страны; 48,7% кредитов получили пять ведущих стран: Великобритания (24,9%), США (8,6%), Италия, Франция, ФРГ[6] .

Таблица№1[7] .

Распределение кредитов МВФ (%).

| Страны |

1947-1976 |

1977-1991 |

| Промышленно развитые |

60,6 |

7,9 |

| Развивающиеся |

39,4 |

92,1 |

В дальнейшем выяснилось, что проблемы с платежным балансом имеют не только индустриальные страны, но и развивающиеся. Так МВФ в начале 70-х годов нашел для себя новую нишу (см. Таблица№1). Расширение в 70 - 80-е годы кредитования Фондом развивающихся стран было связано с существенным ухудшением их валютного положения в результате двух раундов повышения мировых цен на топливо. В 1977-1991 гг. развивающиеся страны - импортеры нефти получили 85,7% кредитов МВФ. Их требование увеличить финансовую помощь побудило МВФ взять курс на значительной расширение их кредитной деятельности.

В 90-х годах Международный валютный фонд расширил состав участников, размер капитала, объем операций и, соответственно, влияние на заемщиков. В настоящее время членами МВФ является 181 страна против 155 участников в начале 1991 г. Увеличение членства произошло за счет новых государств, возникших на месте Советского Союза, Югославии и Чехословакии, а также некоторых малых стран (Албания. Сан-Марино, Эритрея, Бруней, Микронезия Самоа, Маршалловы острова). Из крупных западных государств к МВФ присоединилась Швейцария.

Статистические службы МВФ довольно своеобразно распределили новых членов по традиционным экономико-географическим регионам. Крошка Сан-Марино включена в группу промышленно развитых стран, тогда как Россия и все остальные государства - бывшие республики СССР вместе с новыми странами Восточной Европы отнесены в разряд развивающихся европейских стран. Согласно этой классификации, в состав МВФ входят 24 развитых и 157 развивающихся стран-членов. Среди последних числятся 29 стран Европы, 30 стран Азии, 15 стран Ближнею Востока, 51 страна Африки, 15 стран Латинской Америки.

В 90-х годах капитал МВФ частично в связи с расширением членства, но главным образом за счет увеличения размеров взносов (квот) участников увеличился с 91 до 145 млрд СДР, или в долларовом исчислении - со 122 до 201

млрд дол. (рост - 65%)[8] . Наибольшая доля квот и, соответственно, наибольшая доля голосов в руководящих органах по-прежнему принадлежит ведущим западным державам во главе с США, что предопределяет их руководящую роль в деятельности этой организации. Сами эти страны не пользуются кредитами МВФ, однако, распределяя их среди других участников и определяя условия получения, они имеют возможность влиять на поведение заемщиков в нужном направлении.

Квота России в капитале МВФ определена в 4313 млн СДР (около 6 млрд дол.),[9] т. е. примерно на уровне Канады. Это обеспечивает ей 2,9% голосов. Общая сумма квот остальных 14 бывших республик СССР составляет 2524 млн СДР (около 3,5 млрд), на их долю приходится 1,9% суммы голосов.

В 90-х годах кредитная деятельность МВФ значительно активизировалась: за неполные семь лет странам-членам было предоставлено кредитов и займов на общую сумму, эквивалентную 78,4 млрд дол. против 67,4 млрд дол. за все предыдущее десятилетие. По состоянию на конец октября 1997 г. заемщиками выступили 94 стран, в том числе 41 африканских, 16 латиноамериканских, 12 азиатских, 2 ближневосточных. Но особую активность проявили участники, фигурирующие под рубрикой развивающихся стран Европы. Только Кипр, Мальта и Туркмения воздержались от кредитов МВФ, тогда как остальные 23 стран получили от него почти 29,5 млрд дол., -самую большую сумму по сравнению с остальными регионами(Таблица №2)[10] .

Таблица №2. Кредитные операции МВФ в 1991-1997 гг.* (в млн. дол.)

| Получено кредитов |

Число должников |

Сумма долга |

|

| Страны Европы |

29 425 |

23 |

21 609 |

| Страны Латинской Америки |

26 018 |

16 |

19 447 |

| Страны Африки |

10 380 |

41 |

10 034 |

| Страны Азии |

11 402 |

12 |

6 481 |

| Страны Ближнего Востока |

1 130 |

2 |

601 |

| Все страны |

78 355 |

94 |

58 172 |

*По состоянию на 31 октября 1997 г.

Следует заметить, что основная масса кредитов концентрируется на сравнительно узкой группе наиболее крупных заемщиков. Если взять 16 стран, каждая из которых за период 1991 -1997 гг. заняла у МВФ более 1 млрд дол., то общая сумма полученных ими кредитов составит почти 63 млрд дол., или 80% от общего объема кредитования. Однако по итогу 90-х годов самым крупным заемщиком оказалась Россия; начиная с 1992 г. она ежегодно получала от МВФ значительные кредиты, в сумме составившие около 15,3 млрд дол.

Для валютной ситуации 90-х годов характерно массовое присоединение стран - членов МВФ к известной статье VIII его устава, фиксирующее отказ от применения валютных ограничений и практически означающее установление конвертируемости национальной денежной единицы по международным операциям текущего характера. МВФ явно снизил требования и стал гораздо либеральнее подходить к странам, претендующим на получение соответствующего статуса. За 45 лет - с 1946-го по 1990 г. включительно - режим VIII статьи был одобрен руководством Фонда для 68 участников, тогда как за следующие семь лет эту процедуру прошли уже 73 страны. Официальное присоединение России к VIII статье было оформлено 1 июня 1996 г[11] .

Глобальный финансовый кризис, масштаб которого показался бы абсолютно невероятным еще год назад, начинает настигать тех, кто по долгу службы должен препятствовать его возникновению. Ставшие уже привычными аббревиатуры международных финансовых институтов, весьма вероятно, уйдут в историю уже в скором будущем. Первой кандидатурой на попадание в этот печальный список является Международный валютный фонд[12]

Текущий финансовый кризис, казалось бы, не дает повода усомниться в необходимости и значительности роли МВФ. Тревожные известия приходят из все новых мест. После России эпицентр кризиса переместился в Бразилию. Перепуганные инвесторы только за последний месяц вывезли из страны почти 13 млрд долларов. Некоторые аналитики считают, что для стабилизации положения бразильской экономики, девятой по величине в мире, потребуется 20-30 млрд долларов. Но даже с учетом 50 млрд золотовалютных запасов страны объем краткосрочных внешних долгов Бразилии заставляет сомневаться в достаточности такой помощи.

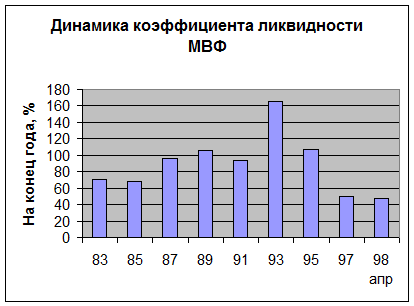

Не удивительно, что руководство МВФ предпринимает все, чтобы его главный «акционер», Соединенные Штаты, увеличил финансирование фонда. Ведь ресурсы организации практически исчерпаны. Сейчас, по словам заместителя директора МВФ Стенли Фишера, резервы фонда, которые он реально может использовать для экстренных стабилизационных кредитов странам, терпящим финансовые бедствия, упали до минимального за всю историю уровня — 5-9 млрд. долларов. По данным МВФ, отношение его несвязанных резервов к ликвидным обязательствам, так называемый коэффициент ликвидности, составляет сейчас около 30% против «уровня комфорта» в 70%[13] . МВФ считает, что снижение коэффициента ниже 15% нецелесообразно.

Источник: Эксперт №35, 21 сентября 1998 г., стр. 25

Проблема нехватки ликвидности действительно мучает фонд как никогда. Однако абсолютизировать ее не стоит. Во-первых, потому, что МВФ все-таки периодически возвращают выданные кредиты. А во-вторых, помимо обращения за помощью к своему главному «акционеру» (конгресс США недавно отклонил просьбу МВФ о выделении дополнительно 18 млрд долларов), фонд всегда может апеллировать к другим странам-членам. Кроме того, он может задействовать механизм эмиссии специальных прав заимствования (SDR), своего рода мировых денег. Несмотря на бюрократическую сложность подобной процедуры (для ее запуска требуется решение Совета управляющих фонда и последующее одобрение тремя пятыми состава членов МВФ), сила нынешних финансовых потрясений заметно влияет на сговорчивость чиновников. Наконец, МВФ может быстро привлечь необходимые средства для безотлагательных нужд в рамках так называемого Генерального соглашения о заимствовании, базирующегося на экстренных кредитах стран «большой десятки»[14] . При работе с последним пакетом помощи России в июле 1998 года использовалась как раз такая схема.

Шум, который сейчас поднят вокруг МВФ, следует объяснить скорее не кризисом ликвидности, а кризисом доверия или интеллектуальным кризисом в самом фонде. Его программы потерпели фиаско практически во всех странах, пострадавших от азиатского кризиса. Более того, своим вмешательством МВФ часто скорее способствовал дальнейшей дестабилизации.

Действительно, финансовые кризисы в разных частях планеты заметно участились и стали куда масштабнее после того, как деятельность МВФ по поддержке пострадавших стран приобрела регулярный характер.

Одна из возможных причин, помимо неадекватности антикризисных программ фонда, состоит в том, что инвесторы при работе на развивающихся рынках стали принимать все более рискованные решения. Растущие надежды на помощь МВФ, которая позволит стране рассчитаться по долгам, снизили ответственность и внесли сильный дестабилизирующий фактор в мировую финансовую систему.

Естественно, с таким подходом категорически не согласны в самом фонде. Стенли Фишер заявил, что «международная финансовая система нуждается в функционировании МВФ» в будущем, так как возможные опасности будут требовать быстрой реакции в большей степени, чем сегодня. Впрочем, оперативности-то фонду как раз и не хватает. Как правило, программы помощи МВФ запускались только тогда, когда валюты и рынки развивающихся стран уже обваливались.

России фонд также не смог предложить эффективную программу. И здесь бессмысленно все сваливать на скверную исполнительность россиян — МВФ позволял обманывать себя с 1993 года. Фискальная система страны так и не была толком усовершенствована, государство так и не научилось жить по средствам. В конце концов, даже формальных обязательств по бюджетному дефициту мы так ни разу за пять лет и не выполнили.

Получается, что МВФ все это время спокойно наблюдал за углублением долговой ямы, в которую сползала Россия. А ведь можно было требовать выполнения обязательств и даже останавливать программу помощи при их невыполнении.

Помощь России при построении либеральной экономики многие политики, и не в последнюю очередь функционеры МВФ, считали исторической миссией фонда. Ее полный провал скомпрометировал руководство организации и саму идею ее существования.

Впрочем, некоторые аналитики полагают, что атаки на МВФ имеют весьма отдаленное отношение к насущным проблемам мировых финансов и скорее являются отражением американских внутриполитических процессов. Существует большая опасность, что решение о необходимости существования такого рода организации будет принято не на основании реальной оценки ее необходимости, а исходя из расклада политических сил в Вашингтоне.

Несмотря на отказ увеличить американские вложения в МВФ, конгресс одобрил ассигнования в размере 16,2 млрд долларов на программы иностранной помощи в рамках двусторонних отношений. Во-первых, это достаточно точно отражает недовольство конгрессменов существованием международной бюрократической организации, которая тратит деньги американских налогоплательщиков, причем часто неэффективно и уж во всяком случае бесконтрольно. И, во-вторых, их стремление сосредоточить всю полноту решений о финансовой поддержке иностранных государств в своих руках. А значит, сдвинуть баланс влияния на американскую внешнюю политику в пользу законодательной власти. Поэтому весьма вероятно, что решительно настроенные республиканцы как минимум поведут борьбу за смещение нынешнего шефа МВФ Мишеля Камдессю, что даст им контроль над кадрами организации, а как максимум — за упразднение МВФ вообще.

Сегодня, возможно, в мире уже накопилась критическая масса недовольства деятельностью МВФ, способная вернуть его в состояние «кассы взаимопомощи», правда, с весьма избирательным доступом. Вот как оценивает необходимую модель работы фонда представитель одного крупного европейского банка[15] : «Есть, например, Гана, которую можно фактически спасти несколькими десятками миллионов долларов. Но если американцам нужно спасать Корею, пусть они это делают сами».

Пока кризис касался только развивающихся стран, западные правительства ограничивались ранее опробованными способами оказания пострадавшим финансовой помощи. Кредиты предоставлялись странам, как правило, уже пережившим обвал валютного и фондового рынков. При этом обязательным условием для получателя помощи было повышение процентной ставки для удержания капитала в стране и сохранение ее на высоком уровне до тех пор, пока доверие инвесторов не восстановится и зарубежные инвестиции не начнут возвращаться в страну.

Требования МВФ по ужесточению бюджетной и денежной политики только усугубляли тяжесть кризиса, приводя к дефляции и рецессии. Кроме того, стандартные процедуры МВФ никак не препятствовали распространению «азиатского» кризиса по странам и континентам.

Но когда обвал российского рубля ударил по Латинской Америке и рикошетом по США, вызвав резкое ослабление доллара и падение на фондовых биржах, правительства развитых стран начали осознавать необходимость институциональных реформ мировой системы движения капитала. Запад стал готовиться к серьезному изменению правил игры на международных рынках.

В последние недели МВФ, похоже, начал предпринимать попытки преодолеть идейный кризис. На закончившейся недавно в Вашингтоне годовой сессии МВФ и Мирового банка обсуждался новый механизм помощи странам, стоящим на пороге финансового кризиса. «Новые принципы помощи МВФ позволят странам с фундаментальными проблемами в экономике убедить международных инвесторов в том, что они в состоянии отвечать по своим долговым обязательствам до того, как инвесторы потеряют доверие к ним», — заявил министр финансов США Роберт Рубин [16] . По замыслу авторов новой схемы, кредиты фонда уже не будут столь дешевыми, как раньше, и не будут направляться на реструктуризацию долга заемщика.

Похожую программу готовит сейчас Мировой банк, который в рамках новой схемы скорее всего будет действовать совместно с МВФ. По словам президента Мирового банка Джеймса Вулфенсона, в основе механизма кредитования кризисных стран будет лежать система экстренных займов, которые «будут выдаваться на пять лет и под очень высокую процентную ставку».

Естественно, что страны, желающие воспользоваться поддержкой МВФ, взамен должны будут соответствовать требованиям кредитора. Целый комплекс таких условий сейчас разрабатывается международными организациями. Однако пока более или менее ясно сформулированы только общие подходы при переходе на новые принципы работы. Как выразился один из принимавших участие в их обсуждении высокопоставленный чиновник, «есть только направление, но нет деталей».

Пока ставится достаточно узкая цель — создать механизм укрепления доверия, но в дальнейшем речь может пойти даже о создании мировой валюты. Особенно если эти кредиты будут выделяться в СПЗ. Однако в любом случае для того, чтобы фонд в глазах инвесторов выглядел заслуживающим доверия гарантом, ему потребуется адекватный задачам собственный капитал. А значит, неизбежно потребуется увеличение его финансирования крупнейшими акционерами.

III. Отношения МВФ и России после экономического кризиса в стране.

На прошедшей в Вашингтоне сессии МВФ и МБРР(в октябре сего года) правительство Евгения Примакова потерпело фиаско. Международные финансовые организации дали понять, что не выделят новые кредиты России, да и ранее обещанные придержат. По крайней мере до тех пор, пока чиновники российского правительства не перестанут вводить их в заблуждение. На закончившейся ежегодной сессии МВФ, естественно, никто и не собирался давать денег России — это делается, как говорится, в рабочем порядке.

Главная тема сессии МВФ и Мирового банка — ситуация в Латинской Америке. В центре дискуссии не Россия, а Бразилия, переживающая острый приступ «азиатской лихорадки». Ведутся переговоры о разработке огромной программы помощи этой стране на сумму до $30 млрд. И это еще одна причина, по которой разморозить очередной транш кредита в размере $4,3 млрд посланцам Москвы не удастся[17] .

Впрочем, цель российской делегации скромнее: выбить хотя бы $2,5 млрд[18] , которые в проекте чрезвычайного бюджета на четвертый квартал текущего года предполагается направить на покрытие бюджетного дефицита.

В этом смысле российская делегация не справилась с задачей.(Но первый шаг Задорнов с Геращенко уже сделали: им удалось получить заверения, что никакого свертывания отношений с Россией не будет.) Представленному министром финансов Михаилом Задорновым проекту чрезвычайного бюджета на последний квартал года не поверил никто. Не помогло даже то, что Задорнов привез два варианта бюджета[19] . Один предусматривал получение кредитов (в этом случае дефицит бюджета за три месяца составлял 34,4 млрд рублей), второй — нет (дефицит — 103,3 млрд рублей). Собственные же доходы российского правительства, по расчетам правительства, едва превысят 70 млрд рублей.

Даже эта мизерная сумма показалась вашингтонским чиновникам взятой с потолка: ни с того, ни с сего правительство решило, что сможет резко повысить собираемость налогов (чего не могло сделать даже в спокойные времена) и ввести новые налоги (против чего протестуют нефтяные компании). И МВФ ничего не оставалось, кроме как вежливо порекомендовать России продолжить рыночные реформы: под такие нереальные планы деньги они давать не собираются. К тому же сам фонд переживает нелегкие времена: мало того, что у него почти не осталось свободных денег, так еще все ведущие страны требуют немедленного и радикального реформирования МВФ. Азиатский кризис подорвал не только его кредитоспособность, но и авторитет. Лучшее тому подтверждение — отказ американского конгресса предоставить фонду очередной взнос США в размере $18 млрд. Конгрессмены мотивируют отказ неудовлетворительной работой руководства фонда и нецелевым использованием средств американских налогоплательщиков. И призыв министра финансов США Роберта Рубина о «смягчении условий предоставления помощи странам, объявившим дефолт» (имеется в виду прежде всего Россия), вряд ли что-нибудь изменит.[20]

Но и Россия оказалась в довольно непривычном положении. Впервые за 7 лет экономических реформ никто на Западе не собирается давать ей советов, как именно изменять экономику. Отныне российское правительство может делать все что угодно. Но страна должна стать богатой без всякой помощи извне. Только тогда в нее поверят и будут вкладывать деньги. В долг дают только тем, у кого и без того есть деньги.

IV. МВФ пророчит банкротство Банку России

В ходе рабочей поездки в Россию миссия МВФ оценила программу Примакова. Ниже приведены выдержки из служебной записки МВФ[21] :

«Целевые показатели инфляции в программе правительства являются адекватными, однако в плане не содержится четкого разъяснения мер, экономической политики, которые требуются для достижения этих целевых показателей. В частности, неудача в решении проблемы дефицита бюджета в настоящий момент, а также попытка финансировать дефицит за счет печатания большого количества денег неизбежно приведут к развитию инфляции быстрыми темпами и сделают необходимое ужесточение политики в следующем году еще более болезненным».

«...чрезвычайный план ... является шагом назад в процессе продвижения к рыночной экономике», «...существующие трудности указывают на необходимость ускорить структурные реформы и решить проблему неплатежей в экономике,... а не менять курс в этот критический момент».

«Что касается четвертого квартала 1998 года, то для предотвращения инфляционного финансирования дефицит федерального бюджета не должен превышать 50 млрд рублей».

«Что касается доходной части бюджета, то правительство должно немедленно прекратить использование зачетов во всех их разнообразных видах, включая правительственную программу „целевого финансирования"... Эти схемы... резко уменьшают для налогоплательщиков стимулы для уплаты налогов в денежной форме и препятствуют эффективному управлению расходами».

«...снижение ставок налогов без одновременного совершенствования налоговой администрации, вероятнее всего, вызовет сокращение общего объема доходов, поступающих в федеральный бюджет».

«В плане чрезвычайных мер почти полностью отсутствуют меры по сокращению расходов федерального бюджета — такие как уменьшение числа занятых в государственном секторе, реформирование силовых министерств и сокращение

их штатов, ликвидация программ, не являющихся первоочередными. В то же время во многих случаях предлагаемые правительством действия предполагают увеличение обязательств бюджета за счет господдержки промышленности, программ общественных работ, выплаты увеличенных социальных пособий».

«В плане правительства почти ничего не предлагается для решения проблемы значительного дефицита бюджета Пенсионного фонда, который в настоящее время достигает 4-5 млрд рублей в месяц.»

«Вызывают тревогу возврат властей к методам административного контроля, которые не позволят валютному курсу реагировать на изменения базовых условий на рынке. Это касается, в частности, увеличения норматива обязательной продажи валютной выручки до 75%...»

«Обязательной составной частью любой программы, поддерживаемой средствами фонда, должна быть убедительная программа решения проблем банковского сектора.» «...есть сомнения относительно некоторых фундаментальных аспектов плана, предусмотренного Банком России для решения проблем банковского сектора. Во-первых, представляется нереальным количество банков, которым предполагается оказать господдержку... Во-вторых, планируемое использование средств Банка России для рекапитализации банковской системы... создает потенциальную угрозу для платежеспособности самого Банка России...» «Долгосрочные стабилизационные кредиты Банка России коммерческим банкам являются нецелесообразными».

На основе вышеизложенного я хотела бы сделать следующие выводы:

Международный валютный фонд (МВФ)- это межгосударственный институт предоставляющий кредиты странам, разрабатывающий принципы функционирования мировой валютной системы, осуществляющий межгосударственное регулирование международных валютно-кредитных и финансовых отношений.

Все страны-члены МВФ имеют право на получение финансовой помощи от МВФ. Членство в этой организации дает каждой стране, испытывающей нехватку иностранной валюты, а значит, и трудности с выполнением своих обязательств, временную возможность пользоваться объединенными финансовыми ресурсами МВФ для решения проблемы платежного баланса.

Квота России в капитале МВФ определена в 4313 млн СДР (около 6 млрд дол.). Это обеспечивает ей 2,9% голосов.

Проблема нехватки ликвидности действительно мучает фонд как никогда.

Шум, который сейчас поднят вокруг МВФ, следует объяснить скорее не кризисом ликвидности, а кризисом доверия или интеллектуальным кризисом в самом фонде. Его программы потерпели фиаско практически во всех странах, пострадавших от азиатского кризиса

При существующей экономической программе МВФ пророчит банкротство Банку России.

Список использованной литературы:

1. Борисов С. «Мировая экономическая и валютная ситуация в 90-х годах». Деньги и кредит№ 5, 1998 г.

2. Бородулин В. «На произвол судьбы». Деньги №39, 14 октября 1998 г.

3. Быков П. «Новая жертва», Эксперт№35, 21 сентября 1998 г.

4. Ивантер А. «Мозговой штурм», Эксперт№ 39, 19 октября 1998 г.

5. Красавина Л. Н. Международные валютно-кредитные и финансовые отношения. - М.: “Финансы и статистика”, 1994.

6. «МВФ и Всемирный банк - сходство и различия», Бизнес и банки №24, 1993г.

7. Основные сведения об Организации Объединенных Наций. М.: “Юридическая литература”, 1995 г.

8. Структура группы Всемирного банка», Деньги и кредит № 11,1997г.

9. КоммерсантЪ №186,7 октября, 1998г,стр3.

10. Комерсантъ№ 205, 3 ноября 1998 г.

11. КоммерсанЪ. 1995 - 31 октября - №40.

12. Коммерсантъ, 7 октября 1998г.

13. Paker F. International Economics. Vol.2.- N.Y.:Irwin,1995

14. Casedy W. Financial Institutions. Wash,1995

[1] Paker F. International Economics. Vol.2.- N.Y.:Irwin,1995

[2] Casedy W. Financial Institutions. Wash,1995

[3] МВФ и Всемирный банк - сходство и различия. // Бизнес и банки - 1993 - июнь - №24 - с.7.

[4] Основные сведения об Организации Объединенных Наций. М.: Издательство “Юридическая литература”, 1995 г.

[5] КоммерсанЪ. 1995 - 31 октября - №40 - с. 19.

[6] Красавина Л. Н. Международные валютно-кредитные и финансовые отношения. - М.: “Финансы и статистика”, 1994. - с. 452.

[7] Там же

[8] «Структура группы Всемирного банка», Деньги и кредит № 11,1997г., стр.74

[9] Там же

[10] Борисов С. «Мировая экономическая и валютная ситуация в 90-х годах». Деньги и кредит№ 5, 1998 г.,стр.75

[11] Борисов С. «Мировая экономическая и валютная ситуация в 90-х годах». Деньги и кредит№ 5, 1998 г.,стр.75

[12] Быков П. «Новая жертва», Эксперт№35, 21 сентября 1998 г.,стр 24

[13] Быков П. «Новая жертва», Эксперт№35, 21 сентября 1998 г, стр 25

[14] Быков П. «Новая жертва», Эксперт№35, 21 сентября 1998 г, стр 25

[15] Быков П. «Новая жертва», Эксперт№35, 21 сентября 1998 г, стр 25

[16] Ивантер А. «Мозговой штурм», Эксперт№ 39, 19 октября 1998 г., стр 16

[17] Коммерсантъ, 7 октября 1998г.

[18] Бородулин В. «На произвол судьбы». Деньги №39, 14 октября 1998 г., стр18

[19] Там же

[20] «Задорнов передает из Вашингтона». КоммерсантЪ №186,7 октября, 1998г,стр3.

[21] Комерсантъ№ 205, 3 ноября 1998 г.

Похожие рефераты:

Валютный рынок и валютные операции в России

Проблемы по обеспечению устойчивости национальной валюты

Опыт и перспективы развития ЕС

Развитие отношений Россиской Федерации с Международным Валютным Фондом

Россия и МВФ: оценка их взаимоотношений

Валютный рынок и его регулирование

Основы общей экономической теории

Государственный долг: понятие, структура, проблемы и пути их решения

Социально-экономическое развитие Республики Казахстан: состояние, анализ новых тенденций

Финансовый кризис в Кыргызстане: формы его проявления и пути преодоления