| Скачать .docx |

Реферат: Формирование и учет затрат на производство продукции

МОДУЛЬ 2. УЧЕТ ЗАТРАТ И ФИНАНСОВЫХ РЕЗУЛЬТАТОВ

10. Формирование и учет затрат на производство продукции

Целесообразно установить рабочую дату, соответствующую тексту задания Команда – Сервис – Параметры – Общие – Использовать значение – 28.02.т.г. |

Комментарии: Затраты на производство отражаются по дебету счетов производственных затрат (20 «Основное производство», 23 «Вспомогательное производство», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы», 28 «Брак в производстве») и кредиту счетов потребляемых производственных ресурсов 10, 70 и т.д.

Прямые затраты на основании первичных документов отражаются на счете 20 в разрезе аналитических счетов по видам выпускаемой продукции, косвенные производственные и управленческие, соответственно на счетах 25, 26, а в конце месяца подлежат списанию и включению в себестоимость конкретных видов выпускаемой продукции.

Бухгалтерская процедура учета затрат на производство продукции включает в себя следующие этапы:

- Учет использования материально-производственных запасов - регистрируется документом Требование-накладная, корректировка их текущейоценки в конце месяца – регламентным документом Закрытие месяца;

- Учет затрат на оплату труда – регистрируется документом Начисление зарплаты;

- Учет отчислений на социальные нужды – регистрируются документами Расчет ЕСН и Отражение зарплаты в регламентированном учете;

- Учет амортизационных отчислений по ОС и НМА – регистрируется документом Закрытие месяца

- Распределение и списание косвенных затрат - регистрируется документом Закрытие месяца

- Контроль правильности исчисления фактической производственной себестоимости продукции осуществляется с использованием различных отчетных форм.

Учет использования материально-производственных запасов

Комментарии: На практике возникают ситуации, когда в течение месяца на предприятие поступают материалы одного наименования, но по разным ценам. При отпуске материалов в производство их оценка в течение месяца производится по текущей скользящей фактической себестоимости, что зафиксировано в Учетной политике для целей бухгалтерского и налогового учета. Следовательно, в конце месяца, после отражения в учете всех операций по списанию материалов со склада необходимо скорректировать оценку остатков МПЗ с использованием документа Закрытие месяца.

Задание 10.1

Отразить в учете передачу материалов 15.02 т.г. на производство столов обеденных с использованием документа Требование-накладная.

15.02 т.г. в столярный цех по требованию-накладной № 1 со склада материалов переданы материалы на производство столов обеденных. В требовании-накладной № 1 указано:

| № | Наименование | Счет затрат | Ед.изм. | Кол-во затребован | Кол-во отпущено |

| 1 | Брус сосна | 20.01 | Куб.м. | 0.45 | 0.45 |

| 2 | Плита ЛДСП Бук Бавария 2.44*1.83 | 20.01 | шт | 120 | 120 |

| 3 | Направляющая 350 мм | 20.01 | шт | 46 | 46 |

| 4 | Болт мебельный | 20.01 | шт | 380 | 380 |

| 5. | Шурупы 6 мм | 20.01 | кг | 2 | 2 |

| 6. | Шурупы 10 мм | 20.01 | кг | 4 | 4 |

Команда – Предприятие – Производство – Требование-накладная – Добавить

- На закладке Материалы – Подбор -

выбрать реквизиты отпущенных материалов

- На закладке Счета учета затрат – Счет затрат (БУ) – 20.01, Подразделение – Столярный цех, Номенклатурная группа – Столы обеденные, Статьи затрат – Материальные затраты.

- Данные учета материалов по налоговому учету заполняются автоматически на основании данных бухгалтерского учета.

Контрольная цифра : 47747.07 СК Дт (Отчеты – Карточка счета 10.01 на 15.02 т.г.)

Задание 10.2

Отразить в учете 16.02 т.г. передачу материалов на отделку кабинета директора.

16.02 т.г. административному подразделению по требованию-накладной №2 со склада материалов переданы материалы на отделку кабинета директора. В требовании-накладной №2 указано:

| № | Наименование | Счет затрат | Ед.изм. | Кол-во |

| 1. | Брус сосна | 26 | Куб.м. | 0.010 |

| 2. | Плита ЛДСП Бук Бавария 2.44*1.83 | 26 | Шт | 1.00 |

| 3. | Направляющая 350 мм | 26 | Шт | 4 |

| 4. | Болт мебельный | 26 | Шт | 20 |

| 5. | Шурупы 2 мм | 26 | кг | 0.5 |

Задание 10.3

Отразить в учете передачу 17.02 т.г. материалов на производство столов офисных

17.02 т.г. в столярный цех по требованию-накладной №3 со склада материалов переданы материалы на производство столов офисных. В требовании-накладной №3 указано:

| № | Наименование | Счет затрат | Ед.изм. | Кол-во затребован | Кол-во отпущено |

| 1. | Брус сосна | 20.01 | Куб.м. | 0.50 | 0.50 |

| 2. | Плита ЛДСП Дуб Солнечный 2.44*1.83 | 20.01 | шт | 140 | 140 |

| 3. | Направляющая 350 мм | 20.01 | шт | 48 | 48 |

| 4. | Болт мебельный | 20.01 | шт | 500 | 500 |

| 5. | Шурупы 4 мм | 20.01 | кг | 6 | 6 |

| 6. | Шурупы 6 мм | 20.01 | кг | 4 | 4 |

Задание 10.4

Отразить в учете передачу 19.02 т.г. материалов на производство столов обеденных при отсутствии их необходимого запаса на складе

19.02 т.г. в столярный цех по требованию-накладной №4 со склада материалов затребованы материалы на производство столов обеденных. В требовании-накладной №4 указано:

| № | Наименование | Счет затрат | Ед.изм. | Кол-во затребован | Кол-во отпущено |

| 1. | Плита ЛДСП Бук Бавария 2.44*1.83 | 20.01 | шт | 30 | 30 |

| 2. | Направляющая 350 мм | 20.01 | шт | 10 | 10 |

| 3. | Болт мебельный | 20.01 | шт | 200 | 200 |

Ввести информацию об отпуске материалов со склада, предпринять попытку провести документ, просмотреть служебное сообщение – Записать - Закрыть

Задание 10.5

Оприходовать на склад материалов МПЗ, поступившие вечером 19.02 т.г., зарегистрировать счет-фактуру полученный, сформировать запись в Книге покупок.

19.02 т.г. на склад материалов ООО «ЭЛЬФ» от поставщика ОАО «ЭКОС», в соответствии с договором № ПМ 17\3 от 10.02 т.г., поступили материалы в сопровождении товарно-транспортной накладной и счета-фактуры № 8510 от 19.02 т.г.

Счет-фактура № 8510

| № | Наименование | Ед. измерения | Кол-во | Цена без НДС |

Сумма без НДС |

Сумма НДС |

| 1. | Плита ЛДСП Бук Бавария 2.44*1.83 | шт | 50 | 155.60 | 7780.00 | 1400.40 |

| 2. | Направляющая 350 мм | шт | 20 | 25.42 | 508.40 | 91.51 |

| 3. | Болт мебельный | шт | 300 | 10.21 | 3063.00 | 551.34 |

| ИТОГО | 11351.14 | 2043.25 |

После оприходования на склад недостающих материалов вернуться к сохраненному требованию-накладной № 4 от 19.02 т.г. и провести его, предварительно изменив время операции на более позднее, чем зафиксировано в документе оприходования материалов.

Контрольная цифра : 22452.67 – СК Дт сч.10.01 (Отчеты – ОСВ по сч.10.01 на 19.02 т.г.)

Учет затрат на оплату труда и отчислений на социальные нужды

Комментарии: Аналитический учет затрат на оплату труда организован с применением справочника Физические лица. Основанием для начисления заработной платы работникам с момента их принятия на работу в организацию служит документ Прием на работу в организацию . Данный документ содержит необходимую информацию для начисления заработной платы, удержания НДФЛ и расчета ЕСН по каждому сотруднику. Кроме вышеуказанного справочника для аналитического учета расчетов по оплате труда используются различные справочники и регистры в зависимости от степени детализации учета.

Алгоритм учетной процедуры начисления заработной платы и исчисления ЕСН реализуется в типовой конфигурации следующим образом:

- Регистрация работника с использованием документа Прием на работу в организацию

- Начисление заработной платы за отчетный месяц и удержание НДФЛ с использованием документа Расчет ЕСН

- Формирование сводных проводок но заработной плате и отчислениям на социальные нужды с использованием документа Отражение зарплаты в учете

- Контроль взаимоувязанных показателей с использованием различных отчетных форм.

Задание 10.6

P

Команда – Зарплата – Кадровый учет – Должности – Действия – Добавить

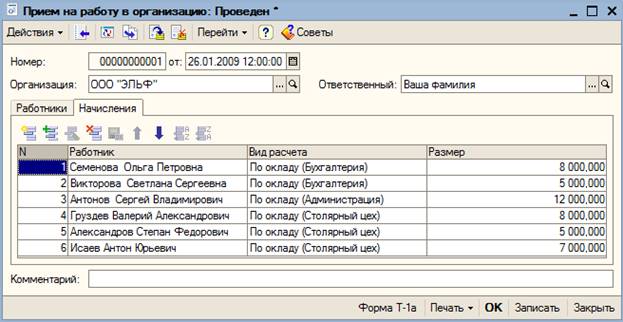

26.01.т.г.приказом директора ООО «ЭЛЬФ» Антонова С.В. зачислены с 01.02 т.г. в штат по трудовому договору следующие сотрудники:

| Ф.И.О. | Должность | Подразделение | Оклад | Счет учета |

| Антонов С.В. | Директор | Администрация | 12000 | 26 |

| Семенова О.П. | Главный бухгалтер | Бухгалтерия | 8000 | 26 |

| Викторова С.С. | Кассир | Бухгалтерия | 5000 | 26 |

| Груздев В.А. | Начальник цеха | Столярный цех | 8000 | 25 |

| Александров С.Ф. | Кладовщик | Столярный цех | 5000 | 25 |

| Исаев А.Ю. | Инженер-конструктор | Столярный цех | 7000 | 25 |

Задание 10.7

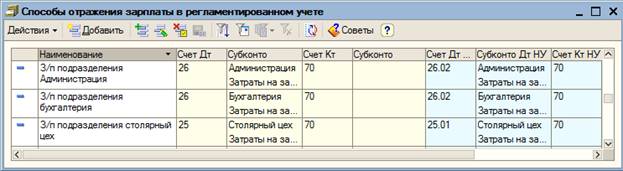

Заполнить справочник Способы отражения зарплаты в регламентированном учете

Команда – Зарплата – Способы отражения зарплаты в учете – Действия – Добавить

- Наименование – З/п подразделения Администрация, Счет Дт – Администрация, Субконто 1 – Администрация, Субконто 2 – Затраты на заработную плату

- Аналогично ввести информацию для подразделений Бухгалтерия и Столярный цех

- Данные по налоговому учету заполняются автоматически на основании данных бухгалтерского учета.

Задание 10.8

Заполнить справочник Начисления организации

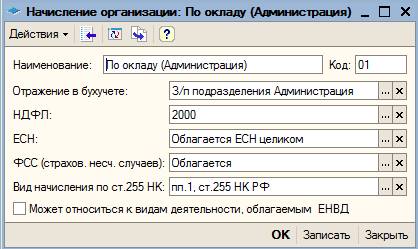

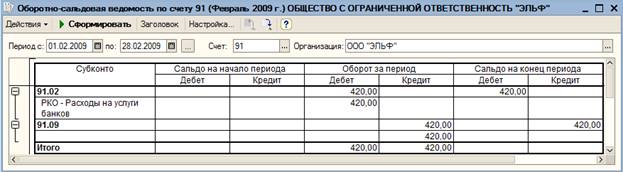

Команда – Зарплата – Начисления организации – Добавить

- Наименование – По окладу (Администрация), Код - 00002, Отражение в бухучете – З/п подразделения Администрация, НДФЛ – 2000, ЕСН – Облагается ЕСН целиком, ФСС – Облагается, Вид начисления по ст. 255 НК – пп.1 ст. 255 НК РФ – ОК

- Аналогично ввести информацию для начислений по окладу (Бухгалтерия) и по окладу (Столярный цех) с использованием метода копирования элемента.

Задание 10.9

Проверить или откорректировать сведения о стандартных налоговых вычетах по НДФЛ в справочниках Вычеты по НДФЛ и Список НДФЛ размер вычетов

Согласно ст. 218 НК РФ с 01.01.2009 г. налоговый вычет по НДФЛ у налогоплательщика, имеющего ребенка в возрасте до 18 лет (код 101) составляет 1000 руб., (вычет предоставляется до суммы совокупного дохода в 280000 руб.). Стандартный налоговый вычет (код 103) составляет 400 руб., (вычет предоставляется до суммы совокупного дохода в 40000 руб.)

Задание 10.10

Ввести Приказы о приеме на работу в соответствии с приказом № 1 от 26.01 т.г.

Команда – Кадры – Прием на работу в организацию – Добавить

1. Заполнить закладку Работники

2. Откорректировать закладку Начисления в соответствии с данными справочника Начисления организации – ОК

Задание 10.11

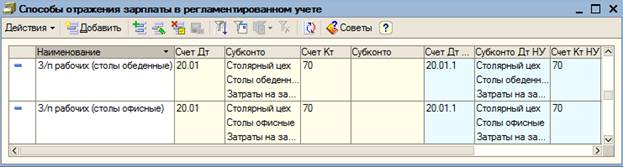

1. Ввести в справочник Должности организации должность Рабочий.

2. Ввести в справочник Способы отражения зарплаты в регламентированном учете способы учета расходов на оплату труда производственных рабочих:

- З/п рабочих (Столы обеденные), З/п рабочих (Столы офисные)

3. Ввести в справочник Начисления организации начисления производственным рабочим Столярного цеха по видам номенклатуры (см. задания 10.6 - 10.8): З/п рабочих ( Столы обеденные), З/п рабочих (Столы офисные)

Задание 10.12

Ввести 01.02 т.г. Приказы о приеме на работу рабочих Столярного цеха.

При заполнении справочника Физические лица, заполнять Личные данные и сведения о НДФЛ . В поле Дата рождения ввести всем – 01.01.70 г.

Приказом директора ООО «ЭЛЬФ» Антонова С.В. № 2 от 31.01 т.г. зачислены с 01.02 т.г. в штат по трудовому договору работники основного производства

| № | Ф.И.О. | Вычет личный |

Кол-во детей |

Вычет на 1 ребенка | Оклад |

| Столы обеденные | |||||

| 1. | Свиридов Андрей Григорьевич | 400 | Нет | - | 4500 |

| 2. | Бородин Николай Николаевич | 400 | Нет | - | 3650 |

| 3. | Степанов Тихон Романович | 400 | 2 | 1000 | 4200 |

| 4. | Киреев Виктор Константинович | 400 | 1 | 1000 | 3860 |

| 5. | Слепов Леонид Викторович | 400 | 3 | 1000 | 3300 |

| 6. | Чащин Андрей Павлович | 400 | Нет | - | 4790 |

| Итого по столам обеденным: | 24300 | ||||

| Столы офисные | |||||

| 7. | Григорьев Геннадий Георгиевич | 400 | Нет | - | 5100 |

| 8. | Болдырев Сергей Дмитриевич | 400 | 1 | 1000 | 4900 |

| 9. | Пастухов Кирилл Федорович | 400 | 1 | 1000 | 5500 |

| 10. | Чайкин Никита Игоревич | 400 | 2 | 1000 | 3400 |

| 11. | Плетнев Иван Филимонович | 400 | 2 | 1000 | 5100 |

| 12. | Лесников Владимир Сергеевич | 400 | 1 | 1000 | 3750 |

| Итого по столам офисным: | 27750 | ||||

| Всего: | 52050 | ||||

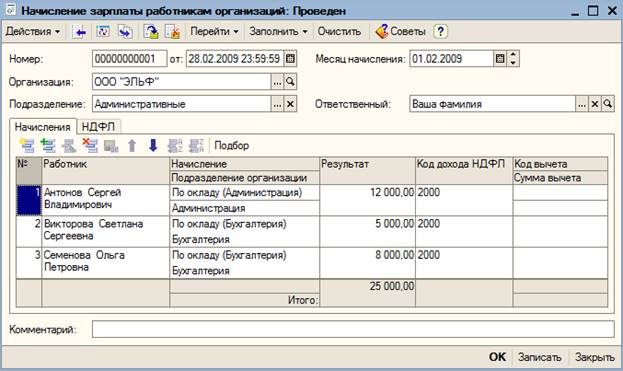

Задание 10.13

Начислить 28.02 т.г. заработную плату сотрудникам администрации и бухгалтерии (группа Административные) за февраль с использованием документа Начисление зарплаты.

Команда – Зарплата – Начисление зарплаты работникам организации – Добавить – Заполнить – По плановым начислениям (Автоматически производится начисление зарплаты и удержание НДФЛ)

Контрольная цифра: 25000 – Итого начислено

Задание 10.14

Начислить 28.02 т.г. заработную плату работникам Столярного цеха за февраль.

Контрольная цифра: 72050 – Итого начислено

Задание 10.15

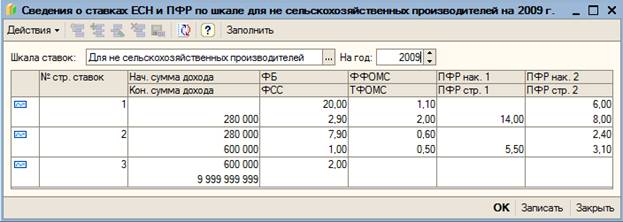

Проверить сведения о ставках ЕСН и ПФР в текущем году

Рассчитать сумму ЕСН и взносов в ПФР с использованием документа Расчет ЕСН.

1. Команда – Зарплата – Учет НДФЛ и ЕСН – Сведения о ставках ЕСН и ПФР - Сведения о ставках ЕСН и ПФР для несельскохозяйственных производителей – проверить указанные в регистре ставки на их соответствие действующему законодательству в текущем году, при отсутствии данных внести их вручную.

2. Команда – Зарплата – Расчет ЕСН – Добавить – Записать - Заполнить и рассчитать - ОК

Задание 10.16

Ввести в регистр Ставка взноса на страхование от несчастных случаев запись о страховом тарифе ООО «ЭЛЬФ», установленном с 01.01 т.г. в размере 0,9%

Команда – Зарплата – Учет ЕСН и НДФЛ – Ставка взноса на страхование от несчастных случаев – Добавить

Задание 10.17

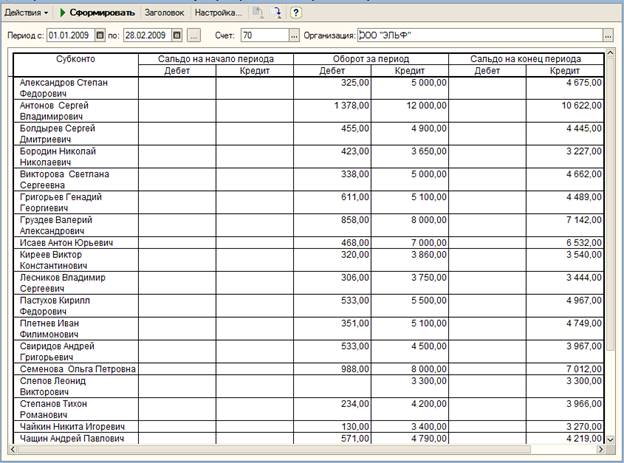

Сформировать проводки по заработной плате за февраль

Команда – Зарплата – Отражение зарплаты в регламентированном учете – Добавить – Заполнить - ОК

Контрольные цифры:

ЕСН в ФСС РФ (счет 69.01) – 2814.45, ПФР (страховая часть) (счет 69.02.1) – 7764.00,

ПФР (накопительная часть) (счет 69.02.2) – 5823.00, ЕСН в ФФОМС (счет 69.03.1) – 1067.55, ЕСН в ТФОМС (счет 69.03.2) – 1941.00, ЕСН в ФБ (счет 69.04) – 5823.00

ФСС РФ (НС и ПЗ) (счет 69.11) – 873.45, НДФЛ (счет 68.01) – 8822.00

(Отчеты - ОСВ по счету 69 (68.01) за февраль)

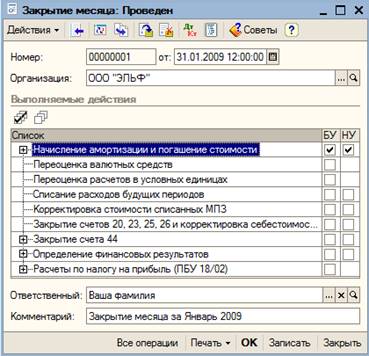

Учет амортизационных отчислений

Задание 10.18

Рассчитать амортизационные отчисления за январь и февраль с использованием регламентных документов Закрытие месяца.

Команда - Операции – Регламентные операции – Закрытие месяца – 31.01 т.г.

Снять все флажки, кроме - Начисление амортизации и погашение стоимости

Сформировать аналогичный документ от 28.02 т.г.

Контрольные цифры: 0 - за январь, 2750.70 – СКК (ОСВ по сч. 02.01 за февраль)

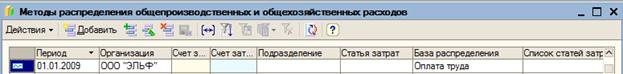

Распределение и списание косвенных производственных и управленческих расходов

Комментарии: В течение отчетного периода косвенные производственные и управленческие затраты учитывались соответственно на счетах 25 и 26 по статьям затрат. Эти счета являются собирательно-распределительными, то есть собранные на них в течение месяца затраты должны быть распределены по видам выпускаемой продукции и они не должны иметь сальдо на конец периода. Данная методика соответствует установленному в учетной политике ООО «ЭЛЬФ» для целей бухгалтерского учета традиционному методу учета затрат (метод «директ-костинг» не используется).

В зависимости от специфики производственной деятельности при распределении общепроизводственных и общехозяйственных расходов могут применяться разные базы распределения. База распределения косвенных расходов устанавливается в регистре Методы распределения косвенных расходов и может иметь одно из следующих значений:

· Объем выпуска

· Плановая себестоимость

· Оплата труда

· Материальные затраты

· Выручка

При установлении способа распределения указывается дата, начиная с которой он применяется, тогда при необходимости изменения базы распределения вводится новый способ распределения и новая дата.

Для распределения косвенных расходов и их списания на счет 20 «Основное производство» необходимо установить порядок подразделений для закрытия счетов с помощью документа Установка подразделений для закрытия счетов.

Распределение косвенных расходов и их включение в себестоимость конкретных видов продукции осуществляется автоматически с использованием документа Закрытие месяца. При этом косвенные общепроизводственные и общехозяйственные расходы переносятся на расходы основного производства по номенклатурным группам (Столы обеденные и Столы офисные ) по принципу единообразия объектов аналитического учета, т.е. субконто Подразделения и Статьи затрат.

Задание 10.19

Зафиксировать в качестве базы распределения косвенных расходов в ООО «ЭЛЬФ» с 01.01. т.г. значение – Оплата труда

Команда – Предприятие – Учетная политика – Методы распределения косвенных расходов организации – Добавить

Задание 10.20

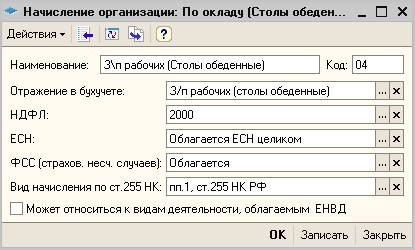

Установить порядок подразделений для закрытия счетов с 01.02 т.г.

Команда – Предприятие – Учетная политика – Установка порядка подразделений для закрытия счетов – В табличной части указать подразделения – Администрация, Бухгалтерия, Столярный цех.

Задание 10.21

Выполнить корректировку фактической себестоимости остатков МПЗ на конец февраля т.г. с использованием имеющегося документа Закрытие месяца от 28.02 т.г.

Корректировка стоимости списанных МПЗ (БУ) – Флажок, (НУ) – Флажок

Проанализировать бухгалтерские и налоговые проводки по данной операции.

Контрольная цифра: 22459.89 - СК Дт сч. 10.01 (Отчеты – Карточка сч.10.01), сравнить полученное значение с контрольной цифрой задания 10.5, проанализировать разницу.

Задание 10.22

1. Проверить наличие дебетовых остатков, подлежащих распределению и включению в себестоимость по видам выпускаемой продукции, на конец февраля на счетах 25 и 26.

Контрольные цифры: счет 25 – 28130.70, счет 26 - 32603.84 (ОСВ по счету 25, 26 на конец февраля)

2. Списать косвенные производственные затраты за февраль со счетов 25 и 26 на счет 20 по видам продукции пропорционально установленной в учетной политике базе распределения с использованием имеющегося документа Закрытие месяца от 28.02 т.г.

Закрытие счетов 20, 23, 25, 26 и корректировка себестоимости выпуска – Флажок – ОК

Контрольные цифры: нулевые сальдо по сч. 20.01, 25, 26 на конец периода.

Анализ информации

Задание 10.23

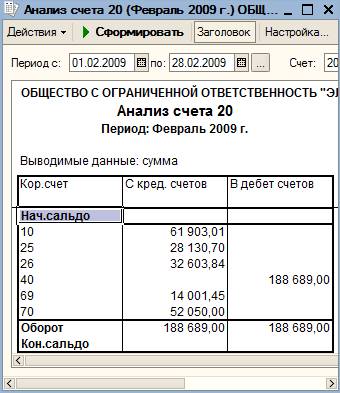

Проанализировать структуру себестоимости выпущенной продукции по видам затрат с использованием отчета Анализ счета 20.01

Контрольная цифра: 188689.00 - фактическая производственная себестоимость выпущенной продукции (Отчеты – Анализ счета 20.01 – 01.02 – 28.02)

11. Учет выпуска готовой продукции и ее продаж

Учет выпуска продукции

Комментарии: Вариант учета выпуска продукции закрепляется при установке параметров Учетной политики для целей бухгалтерского учета и может иметь одно из двух значений:

· без использования счета 40 «Выпуск продукции (работ, услуг)»;

· с использованием счета 40 «Выпуск продукции (работ, услуг)»;

Первый вариант учета предполагает использование только счета 43 «Готовая продукция», по дебету которого отражается фактическая производственная себестоимость выпущенной за месяц продукции, а по кредиту – фактическая производственная себестоимость отгруженной за месяц продукции.

Второй вариант учета предполагает использование текущей учетной оценки готовой продукции в течение месяца и, отражение выпущенной за месяц продукции, по плановой себестоимости проводкой Дт 43 «Готовая продукция» Кт 40 «Выпуск продукции». При этом сумма данной проводки определяется исходя из количества выпущенных изделий и их учетной (плановой) себестоимости, зафиксированной в регистре Цены номенклатуры для конкретных номенклатурных единиц.

Для оформления текущих операций, связанных с передачей на склад готовой продукции в типовой конфигурации используется документ Отчет производства за смену.

В конце месяца, после определении фактической производственной себестоимости продукции на счете 20 «Основное производство» по сумме прямых и косвенных затрат, на счете 40 «Выпуск продукции» осуществляется корректировка плановой себестоимости и доведение ее до фактической, путем выявления отклонения (экономии или перерасхода). Данная операция осуществляется с использованием документа Закрытие месяца.

Задание 11.1

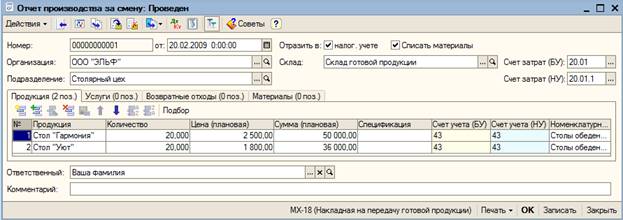

Зарегистрировать в учете факт выпуска столов обеденных и их передачу на склад готовой продукции 20.02 т.г. по плановой себестоимости с использованием документа Отчет производства за смену .

20.02 т.г. на склад готовой продукции по накладной № 1 переданы из столярного цеха столы обеденные. В накладной № 1 отражена следующая информация:

| № | Наименование продукции | Ед. изм. | Количество |

| 1. | Стол «Гармония» | Шт. | 20 |

| 2. | Стол «Уют» | Шт. | 20 |

Команда – Производство – Отчет производства за смену – Добавить

Контрольная цифра: 86000 СКД сч. 43 (Отчеты – ОСВ по сч. 43 на 20.02 т.г.)

Задание 11.2

Зарегистрировать в учете факт выпуска столов офиснных и их передачу на склад готовой продукции 26.02 т.г.

26.02 т.г. на склад готовой продукции по накладной № 2 переданы из столярного цеха столы офисные. В накладной № 2 отражена следующая информация:

| № | Наименование продукции | Ед. изм. | Количество |

| 1. | Стол компьютерный | Шт. | 21 |

| 2. | Стол офисный «Престиж» | Шт. | 24 |

Задание 11.3

Зарегистрировать в учете факт выпуска столов обеденных и их передачу на склад готовой продукции 27.02 т.г.

27.02 т.г. на склад готовой продукции по накладной № 3 переданы из столярного цеха столы обеденные. В накладной № 3 отражена следующая информация:

| № | Наименование продукции | Ед. изм. | Количество |

| 1. | Стол «Гармония» | Шт. | 1 |

| 2. | Стол «Уют» | Шт. | 2 |

Задание 11.4

Закрыть счет 40 с использованием существующего документа Закрытие месяца (Перепровести документ) - ОК

Определить величину отклонений (экономию, перерасход) фактической себестоимости от плановой по видам номенклатуры, выявленную при закрытии счета 40 за февраль.

Контрольные цифры: (Отчеты – ОСВ по сч. 40 за февраль)

- 170.93 (Сторно) – Экономия по столам обеденным;

459.93 – Перерасход по столам офисным.

Задание 11.5

Проанализировать наличие готовой продукции по плановой производственной себестоимости на 28.02 т.г. по видам номенклатуры

Контрольные цифры: Столы обеденные - 43 шт., Столы офисные - 45 шт.

(Отчеты – ОСВ по сч. 43 за февраль)

Учет продаж готовой продукции

Комментарии: В соответствии с действующей редакцией Налогового кодекса момент продажи (момент признания дохода) в целях исчисления налога на прибыль может быть зафиксирован в учетной политике либо:

1. по факту отгрузки продукции и предъявления покупателю расчетных документов (метод начисления);

2. по факту поступления оплаты от покупателей в кассу или на расчетный счет в банке (кассовый метод).

Типовая конфигурация позволяет использовать оба метода, для этого предусмотрены универсальные документы для организации учета продаж готовой продукции: Счет на оплату покупателю, накладная - Реализация товаров и услуг. При методе начисления видом выбора операции вышеназванного документа является Продажа, комиссия, при кассовом методе – Отгрузка без перехода права собственности, что соответственно формирует разные проводки в бухгалтерском и налоговом учете.Вовтором случае, для отражения в учете момента продажи по кассовому методу предназначен документ Реализация отгруженных товаров.

В настоящее время традиционная схема взаимодействий поставщика и покупателя включает следующие этапы:

1. Выписка Счета на оплату покупателю, на основании которого, покупатель производит оплату, как правило, по безналичному расчету.

2. В бухгалтерии, после получения Выписки банка и Платежного поручения входящего , подтверждающих факт оплаты счета покупателем, выписывается Счет-фактура выданный на аванс, который является основанием для начисления НДС подлежащего уплате в бюджет, выделенного из суммы предоплаты (аванса).

3. После поступления оплаты бухгалтерия выписывает расходную накладную с использованием документа Реализация товаров и услуг , которая не проводится, а выводится на печать в необходимом количестве экземпляров. Кладовщик по накладной производит отпуск продукции, после чего, накладная, подписанная кладовщиком и покупателем, передается в бухгалтерию для контроля. При отсутствии расхождений документ Реализация товаров и услуг проводится и одновременно регистрируется документ Счет-фактура выданный .

4. Документом Формирование записей книги продаж факт реализации продукции фиксируется в Книге продаж

5. В том случае, если расчеты с покупателем осуществляются в порядке предварительной оплаты с выделением НДС из суммы платежа, то в день фактической отгрузки продукции необходимо произвести запись о налоговом вычете по НДС в Книге покупок. В результате этого, в налогооблагаемую базу по НДС будет включен и факт предоплаты и факт отгрузки, что будет отражено в Книге продаж , и уменьшена задолженность перед бюджетом по НДС от предоплаты, путем регистрации Счета-фактуры выданного на аванс в Книге покупок.

Задание 11.6

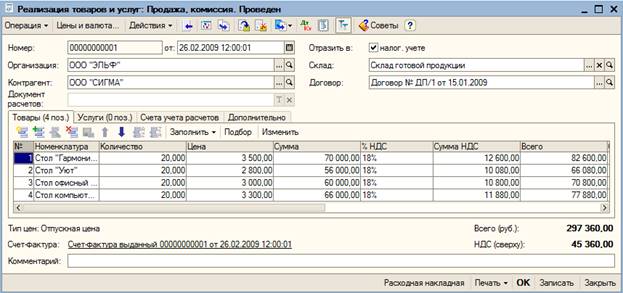

Выписать Накладную №1 и Счет-фактуру № 1 от 26.02 т.г. на отпуск продукции ООО «СИГМА». Предварительная оплата по договору № ДП\1 зачислена на расчетный счет 21.01 т.г.

Команда – Продажа - Реализация товаров и услуг – Продажа, комиссия – Добавить - Подбор

26.02 т.г. выписана накладная №1 на отпуск со склада готовой продукции покупателю ООО «СИГМА» в счет ранее полученной предоплаты (платежное поручение № 44 от 21.01 т.г. на сумму 300000 руб.) по договору № ДП\1 от 15.01 т.г. по отпускной цене (НДС 18%) в следующем ассортименте:

| № | Наименование продукции | Единица измерения |

Количество | Всего с НДС |

| 1. | Стол «Гармония» | шт. | 20 | 82600 |

| 2. | Стол «Уют» | шт. | 20 | 66080 |

| 3. | Стол компьютерный | шт. | 20 | 77880 |

| 4. | Стол офисный «Престиж» | шт. | 20 | 70800 |

Контрольная цифра: 297360.00 – итоговая сумма по операции

Задание 11.7

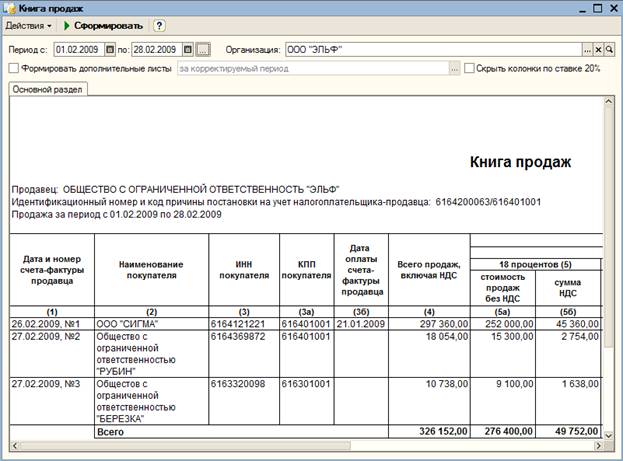

Сформировать запись в Книге продаж от 26.02 т.г.

Команда – Продажа – Ведение книги продаж – Формирование записей книги продаж – Заполнить

Проверить наличие записи в Книге продаж от 26.02 т.г. на сумму НДС – 45360.00

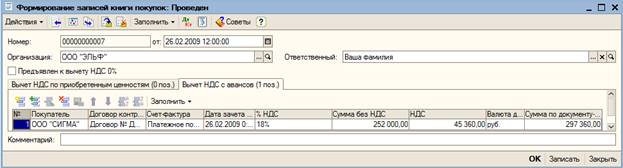

Задание 11.8

Ввести в Книгу покупок запись от 26.02 т.г. о налоговом вычете по Счету-фактуре № А000001 от 21.01 т.г. (сформированном на основании Платежного поручения входящего от 21.01 т.г на сумму 300000 руб.)

Вычету подлежит сумма НДС с аванса, полученного 21.01 в части НДС по фактической отгрузке 26.02 т.г., т.е. 45360.00

Команда – Покупка – Ведение книги покупок – Формирование записей книги покупок – Добавить - Дата – 26.02 т.г.

На закладке Вычет НДС с авансов

Покупатель – ООО «СИГМА», Договор – Договор № ДП/1 от 15.01, Счет-фактура – Платежное поручение входящее от 21.01, Дата зачета аванса – 26.02, - НДС – 18%, Сумма без НДС – 252000, НДС – 45360, Сумма по документу – 297360

Проверить наличие записи в Книге покупок от 26.02 т.г. на сумму НДС 45360.00

Задание 11.9

Ввести в справочник Контрагенты информацию о покупателе ООО «РУБИН»

Выписать счет на оплату покупателю ООО «РУБИН» от 27.02 т.г. на поставку столов офисных.

| Сведения о покупателе ООО «РУБИН» | |

| Наименование | ООО «РУБИН» |

| Юридический адрес | 344101 Ростов н/Д, ул. Доватора, 158 |

| Телефон | (863) 240-23-33 |

| ИНН/КПП | 6164369872 /616401001 |

| Расчетный счет | 40702810100000000813 |

| Банк | ОАО АКБ «Сельмашбанк» |

| Адрес банка | 344063, Ростов н/Д, п. Газетный,112 |

| БИК | 046015860 |

ООО «ЭЛЬФ» заключил договор № ДП/2 от 20.02 т.г. с ООО «РУБИН» о поставке столов офисных в феврале-марте т.г. В соответствии с заключенным договором выписан Счет № 1 от 26.02 т.г. на оплату покупателем столов офисных по отпускной цене с НДС:

| № | Наименование продукции | Ед. изм. | Количество |

| 1. | Стол компьютерный | шт. | 1 |

| 2. | Стол офисный «Престиж» | шт. | 4 |

Команда – Продажа – Счет – Добавить

Контрольная цифра : 18054.00 – итоговая сумма по счету

Задание 11.10

Выписать Накладную № 2 и Счет-фактуру № 2 от 27.02 т.г. на отпуск продукции ООО «РУБИН» на основании Счета на оплату покупателю № 1.

Сформировать запись в Книге продаж от 27.02 т.г.

27.02 т.г. выписана накладная. ООО «РУБИН» отгружена продукция по накладной № 2 от 27.02 т.г. Накладная подписана кладовщиком и сдана в бухгалтерию. На основании накладной выписан Счет-фактура от 27.02 т.г.

Команда – Продажа - Реализация товаров и услуг – Продажа, комиссия – Добавить – Заполнить – Заполнить по счету

Просмотреть печатную форму документа.

Задание 11.11

Выписать Накладную № 3 и Счет-фактуру № 3 от 27.02 т.г. на отпуск продукции ООО «БЕРЕЗКА» за наличный расчет

Сформировать запись в Книге продаж от 27.02 т.г.

ООО «ЭЛЬФ» заключил договор № ДП/3 от 21.02 т.г. с ООО «БЕРЕЗКА» (ИНН/КПП 6163320098/616301001) об отпуске продукции за наличный расчет. 27.02 т.г. покупателю ООО «БЕРЕЗКА» отгружена продукция по накладной № 3 от 27.02 т.г. Накладная подписана кладовщиком и сдана в бухгалтерию. На основании накладной выписан Счет-фактура № 3 от 27.02 т.г.

| № | Наименование продукции | Ед. изм. | Количество |

| 1. | Стол «Гармония» | шт. | 1 |

| 2. | Стол «Уют» | шт. | 2 |

Контрольная цифра : 10738.00 – итоговая сумма по накладной

Анализ информации

Задание 11.12

Проверить правильность регистрации в Книге продаж операций по реализации готовой продукции ООО «ЭЛЬФ» за февраль

12. Учет текущих обязательств

Комментарии: Текущие обязательства возникают у организации при взаимодействии с контрагентами по товарным и нетоварным операциям. Дебиторской задолженностью является задолженность юридических и физических лиц данной организации (задолженность покупателей за отгруженную им продукцию, задолженность подотчетных лиц по выданным подотчетным суммам и т.д.), соответственно такие лица являются дебиторами (должниками) данной организации.

Кредиторской задолженностью является задолженность данной организации другим юридическим и физическим лицам (кредитным организациям, поставщикам и подрядчикам за полученные материальные ценности и потребленные работы и услуги, персоналу организации по оплате труда, по начисленным платежам на социальное страхование и т.д.)

Задание 12.1

Ввести в справочник Контрагенты реквизиты кредитора ОАО РАКБ ДОНХЛЕББАНК.

12.02 т.г. директор ООО «ЭЛЬФ» заключил кредитный договор № 156 с ОАО РАКБ ДОНХЛЕББАНК сроком на 5 лет на сумму 600000 руб. для финансирования инвестиционных активов (приобретение установки порошковой окраски). Ставка по кредиту – 28 % годовых. Ежемесячный платеж основного долга составляет 10000 руб. Срок погашения ежемесячного платежа: не позднее 10 числа месяца, следующего за платежным. В соответствии с договором проценты начисляются ежемесячно и списываются банком без акцепта в последний день месяца.

| Краткое наименование | ОАО РАКБ ДОНХЛЕББАНК |

| Юридический адрес | 344007 г. Ростов н\Д пр. Буденовский, 17 |

| ИНН/КПП | 6163025892\616301001 |

| Расчетный счет | 40702896000000002689 |

| В банке | АКБ ДОНХЛЕББАНК |

| БИК | 046015761 |

Задание 12.2

Ввести Платежное поручение входящее № 236 от 14.02 т.г.

14.02 т.г. на расчетный счет ООО «ЭЛЬФ» зачислены денежные средства в размере 600000 руб. (без НДС), в соответствии с кредитным договором № 156 от 12.02 т.г., заключенным с АКБ ДОНХЛЕББАНК.

Команда – Банк – Платежное поручение входящее – Расчеты по кредитам и займам – ОК (Счет расчетов 67.01)

Статья ДДС (Вид ДДС) – Поступления от займов и кредитов

Контрольная цифра: 600000.00 - СКК по сч. 67.01 (Отчеты – ОСВ по счету 67.01)

Задание 12.3

Выписать Приходный кассовый ордер от 27.02 т.г. на 10738.00 руб., внесенных в кассу за поставку мебели ООО «БЕРЕЗКА».

Контрольная цифра : 12215.25 (Остаток по Кассовой книге на 27.02 т.г.).

Задание 12.4

Проанализировать состояние дебиторской задолженности покупателей за отгруженную продукцию (ОСВ по сч.62.01 на 28.02 т.г.)

Ввести Платежное поручение входящее № 174 от 28.02 т.г. на сумму выручки в размере 18054 руб., полученной от покупателя ООО «РУБИН» за продукцию, отгруженную 27.02 т.г.

Задание 12.5

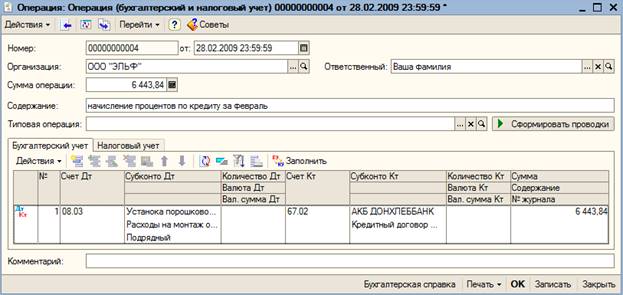

Отразить в бухгалтерском и налоговом учете 28.02 т.г. начисление процентов по долгосрочному кредиту.

Вернуться к проведенному документу принятие к учету ОС от 01.03 т.г. и перепровести его для включения в первоначальную стоимость объекта начисленных процентов по кредиту.

Ввести Платежное требование входящее от 28.02 т.г. на списание с расчетного счета процентов по долгосрочному кредиту за февраль т.г. (задание 12.5)

Формула расчета процентов: N* O* P%/365(366), где N – количество дней между платежами, O – остаток основного долга, P – процентная ставка (%)

Количество дней за первый платежный период составляет 14 дней (15.02 – 28.02)

Команда – Операция – Операции, введенные вручную:

На закладке Бухгалтерский учет

Счет Дт – 08.03, Субконто Дт – Установка порошковой окраски (внести в справочник Объекты строительства), Счет Кт – 67.02, Субконто Кт – АКБ ДОНХЛЕББАНК – Сумма – 6443.84

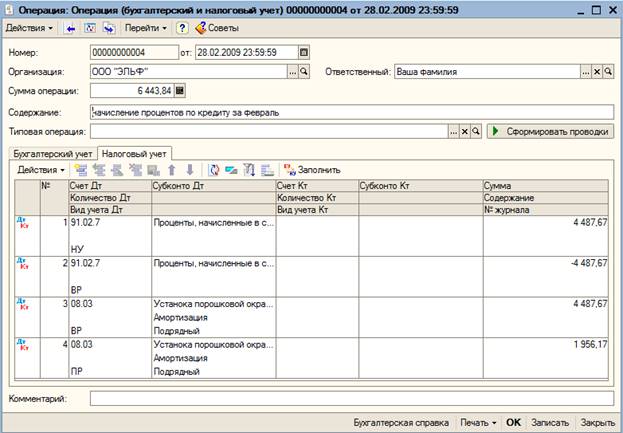

Комментарии: В бухгалтерском учете начисленные проценты по кредиту, полученному для приобретения или создания инвестиционного актива до момента ввода в эксплуатацию, в полной сумме включаются в его первоначальную стоимость. В налоговом учете эти расходы относятся к расходам текущего периода (НУ Дт 91.02.7) в пределах установленных ст. 269 НК РФ. Расходы в виде процентов по кредиту (в руб.) определяются по предельному размеру процента, не превышающего ставку рефинансирования ЦБ РФ, увеличенную в 1,5 раза на дату расчета. Ставка рефинансирования на 28.02 т.г. – 13%. Разница между величиной начисленных процентов, принимаемых в качестве расходов к налоговому и бухгалтерскому учету, квалифицируется как налогооблагаемая временная разница и, соответственно, формирует отложенное налоговое обязательство при исчислении текущего налога на прибыль (Приложение 2).

На закладке Налоговый учет

1. Счет Дт – 91.02.7, Вид учета – НУ, Субконто Дт – проценты, начисленные в соответствии со ст.269 - 4487.67 – Enter – F9

2. Во второй строке заменить Вид учета по ДТ - ВР, Сумма – - 4487.67

3. Счет Дт – 08.03, Вид учета – ВР, Субконто Дт – Установка порошковой окраски У-53, Амортизация - Подрядный - 4487.67 – Enter – F9

4. В четвертой строке заменить Вид учета по ДТ - ПР, Сумма – 1956.17 - Enter – Insert

При регистрации данной операции в налоговом учете сохраняется равенство БУ=НУ+ПР+ВР по двум основаниям:

БУ Дт 91.02.7 (0) = НУ Дт 91.02.7 (4487.67) + ВР Дт 91.02.7 (- 4487.67)

БУ Дт 08.03 (6443.84) = ВР 08.03 (4487.67) + ПР Дт 08.03 (1956.17)

Команда – ОС – Принятие к учету ОС – Отменить проведение – Рассчитать автоматически первоначальную стоимость – Провести документ

Команда – Банк – Платежный ордер, списание денежных средств – Добавить

- Расчет по кредитам и займам (платежноетребование № 187), Статья ДДС – Приобретение оборудования – сч. 67.02

Задание 12.6

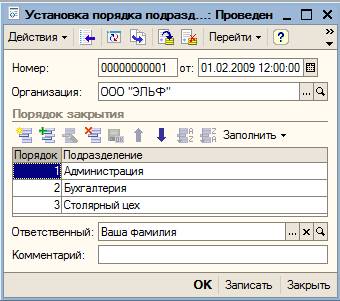

Ввести Платежное требование входящее от 28.02 т.г. на списание с расчетного счета денежных средств за РКО за февраль т.г. в сумме 420 руб.

Ввести Платежное поручение исходящее от 28.02 т.г. на погашение задолженности ОАО «ЭКОС» по договору № 17/3 от 10.02 т.г. за материалы, полученные 19.02 т.г. и доп. расходы, оприходованные 12.02 т.г.

Сформировать выписку банка от 28.02 т.г.

28.02 т.г. получена Выписка, Платежное требование № 187 на списание процентов по кредиту согласно кредитного договора № 156 от 12.02 т.г. и Платежное требование № 1345 на списание с расчетного счета денежных средств за расчетно-кассовое обслуживание в банке ДОНКОМБАНК, согласно договора № 8-455 от 15.01 т.г.

| Банк | ОАО РАКБ ДОНКОМБАНК |

| Расчетный счет | 70107810610201720331 |

Команда – Банк – Платежный ордер, списание денежных средств – Добавить – Прочее списание безналичных денежных средств (платежное требование № 1345), Статья ДДС – Прочие расходы денежных средств – сч.91.02 (в Справочник Прочие доходы и расходы внести статью – РКО – Расходы на услуги банков )

При формировании платежного требования № 1345 внести в справочник Контрагенты реквизиты счета обслуживающего банка для списания средств за расчетно-кассовое обслуживание.

Задание 12.7

Определить величину задолженности по текущим налоговым обязательствам по состоянию на 28.02 т.г. по следующим видам налогов и взносов:

- ЕСН в ФСС, ПФ страховая часть, ПФ накопительная часть, ЕСН в ФФОМС, ЕСН в ТФОМС, ЕСН в Федеральный бюджет, Страховой взнос в ФСС (НС и ПЗ), НДФЛ

Контрольные цифры: ЕСН в ФСС РФ (счет 69.01) – 2814.45, ПФР (страховая часть) (счет 69.02.1) – 7764.00, ПФР (накопительная часть) (счет 69.02.2) – 5823.00, ЕСН в ФФОМС (счет 69.03.1) – 1067.55, ЕСН в ТФОМС (счет 69.03.2) – 1941.00, ЕСН в ФБ (счет 69.04) – 5823.00, ФСС РФ (НС и ПЗ) (счет 69.11) – 873.45, НДФЛ (счет 68.01) – 8822.00

(Отчеты - ОСВ по счету 69 (68.01) за февраль)

Задание 12.8

Ввести в справочник Контрагенты реквизиты налоговой службы - получателя налогов (ЕСН и НДФЛ) и взносов на Обязательное пенсионное страхование

| Краткое наименование | УФК МФ РФ |

| Полное наименование | Управление Федерального Казначейства МФ Ростовской области (ИФНС по Ленинскому району г. Ростова н\Д) |

| Юридический адрес | 344007 г. Ростов н\Д ул. Горького, 21 |

| ИНН/КПП | 6165200113\616401001 |

| Расчетный счет | 40101810400000010002 |

| В Банке | ГРКЦ ГУ БАНКА РОССИИ по Ростовской области |

| БИК | 046015001 |

Ввести в справочник Контрагенты реквизиты Филиала № 4 РРО ФСС РФ - получателя взноса на страхование от несчастных случаев и профессиональных заболеваний

| Краткое наименование | Филиал № 4 РРО ФСС РФ |

| Полное наименование | Филиал № 4 Ростовского регионального отделения Фонда социального страхования РФ |

| Юридический адрес | 344002 г. Ростов н\Д п. Доломановский 32 |

| ИНН/КПП | 6164200365\616401001 |

| Расчетный счет | 40402810500001000050 |

| В Банке | ГРКЦ ГУ БАНКА РОССИИ по Ростовской области |

| БИК | 046015001 |

Целесообразно в справочнике Контрагенты (группа Юридические лица) создать три папки – Банки, Организации и Налоговые службы и соответственно реорганизовать справочную информацию.

Задание 12.9

Сформировать восемь Платежных поручений исходящих на погашение текущих налоговых обязательств от 10.03 т.г. методом копирования (см.12.7)

| Коды бюджетной классификации (КБК) | |

| ЕСН в ФСС (69.01) | 18210201020071000110 |

| ПФ страховая часть (69.02.1) | 18210202010061000160 |

| ПФ накопительная часть | 18210202020061000160 |

| ЕСН в ФФОМС | 18210201030081000110 |

| ЕСН в ТФОМС | 18210201040091000110 |

| ЕСН в Федеральный бюджет | 18210201010011000110 |

| НДФЛ | 18210102021011000110 |

| Страховой взнос в ФСС (НС и ПЗ) | Реквизиты не заполняются |

Команда – Банк – Платежное поручение исходящее – Перечисление налога

- Заполнить необходимые реквизиты в верхней части формы

- На закладке Расшифровка платежа

Счет - 69.01, Вид платежей в бюджет – Налог (взносы) начислено/уплачено, Статья ДДС – Перечисление налогов, Назначение платежа – ЕСН в ФСС за февраль

- На закладке ИНН/КПП выбрать соответствующие реквизиты

- На закладке Реквизиты для перечисления налогов

Статус отправителя документов – 01, КБК – 18210201020071000110, Основание платежа – ТП, Показатель налогового периода – МС, Месяц – 02, Дата декларации (расчета), представленной в налоговый орган – 20.03 – ОК

Задание 12.10

Сформировать Платежное поручение исходящее на перечисление 10.03 т.г. суммы платежа по основному долгу долгосрочного кредита в размере 10000 руб.

Команда – Банк – Платежное поручение исходящее – Расчеты по кредитам и займам – Статья ДДС (Вид ДДС) – Погашение займов и кредитов

Задание 12.11

Выписать приходный кассовый ордер от 10.03 т.г. на сумму 82000 руб.

Провести платежные поручения от 10.03 т.г. на перечисление налогов, взносов и платежа по кредиту, сформировать Выписку банка от 10.03 т.г.

10.03 т.г. с расчетного счета ООО «ЭЛЬФ» по чеку Р07 № 467876 получены наличные денежные средства в сумме 82000 руб. на выплату заработной платы работникам организации за февраль. В этот же день с расчетного счета списаны денежные средства в погашение текущих обязательств по налогам, сборам, платежам (проведены Платежные поручения исходящие №№ 4-11), что подтверждено Выпиской банка от 10.03 т.г.

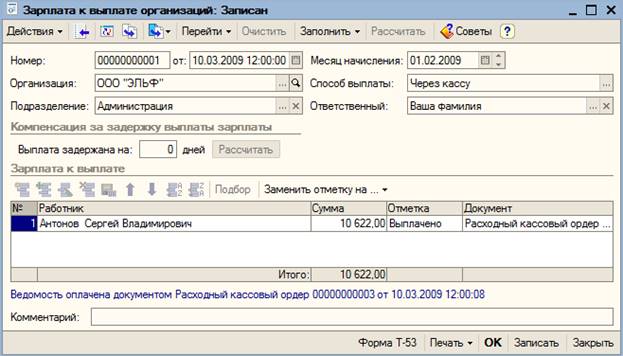

Задание 12.12

Подготовить Платежные ведомости на выплату заработной платы работникам Администрации, Бухгалтерии и Столярного цеха

Отразить в учете операцию депонирования невыданной заработной платы Кирееву В.К. в сумме 3488 руб. на основании документа Зарплата к выплате организаций.

Выписать расходные кассовые ордера от 10.03 т.г. на суммы фактически выплаченной из кассы заработной платы по платежным ведомостям №№ 1-3 на основании документа Зарплата к выплате организаций.

10.03 т.г. произведена выплата заработной платы по платежным ведомостям №№1-3. По ведомостям № 1, 2 заработная плата получена полностью. По ведомости № 3 произведено депонирование суммы заработной платы Киреева В.К. (работник болен), остальная сумма заработной платы выплачена.

Команда – Зарплата – Зарплата к выплате – Добавить – Заполнить - Списком работников – Выполнить - Записать – Рассчитать – Провести документ

- В ведомости ;№ 1 - Заменить отметку Не выплачено на – Выплачено – Записать - Действия – На основании – Расходный кассовый ордер – Статья ДДС – Оплата труда, Счет БУ – 70 – ОК

- Аналогично выполнить в ведомости № 2

- Открыть ведомость № 3 - Заменить отметку на – Выплачено всем работникам кроме Киреева В.К, которому - Заменить отметку на – Задепонировано - Действия – На основании – Депонирование организаций (проверить депонируемую сумму) – ОК

- Действия – На основании Расходный кассовый ордер – Статья ДДС – Оплата труда, Счет БУ – 70 – ОК

Контрольная цифра: 3540.00 - СК Кт по сч. 76.04 (ОСВ по сч. 76.04 на 10.03)

Контрольные цифры: 10622.00, 11674.00, 62392.00 (Итоги по ведомостям)

Анализ информации

Задание 12.13

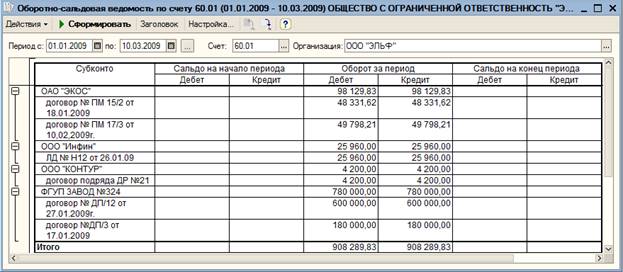

Проанализировать состояние дебиторской и кредиторской задолженности по состоянию на 10.03 т.г. по счетам 60.01, 62.01, При выявлении сальдо по одному из указанных счетов сформировать соответствующее платежное поручение для погашения текущего обязательства.

Контрольные цифры: 0 – СК по сч. 60.01, 62.01 (ОСВ по счетам 60.01, 62.01)

13. Формирование и учет финансовых результатов

Регламентные операции по бухгалтерскому учету

Комментарии: Алгоритм заключительных в отчетном периоде регламентных операций в бухгалтерском учете включает следующие процедуры:

· Закрытие счета 90 «Продажи» (с соответствующими субсчетами), который используется для сопоставления доходов и расходов от основной деятельности предприятия, т.е., связанных с изготовлением и продажей готовой продукции. По кредиту субсчета 90.01 «Выручка» отражается выручка-брутто от продажи продукции, товаров, работ, услуг. На субсчете 90.02 «Себестоимость продаж» отражается себестоимость проданной продукции, товаров, работ, услуг. На субсчете 90.03 «НДС» определяется величина НДС от реализации. На субсчете 90.09 «Прибыль/убыток от продаж» - ежемесячно выявляется финансовый результат от основной деятельности - кредитовое сальдо субсчета 90.09 (прибыль) – отражается в кредите субсчета 99.01, дебетовое сальдо (убыток) – в дебете субсчета 99.01.

· Закрытие счета 91 «Прочие доходы и расходы» (с соответствующими субсчетами), который используется для сопоставления прочих доходов: 91.01 «Прочие доходы», 91.02 «Прочие расходы», 91.09 «Сальдо прочих доходов и расходов». Аналитический учет прочих доходов и расходов в типовой конфигурации организован с использованием справочника Прочие доходы и расходы , в котором группируются доходы и расходы по наименованиям и видам.

Задание 13.1

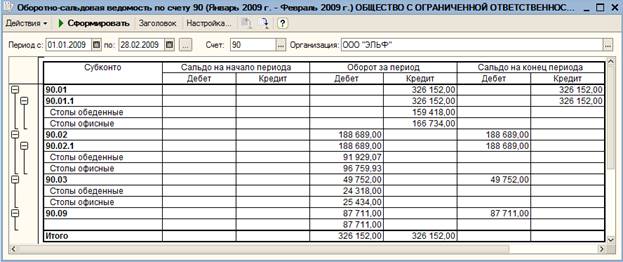

Закрыть бухгалтерские счета 90, 91 с использованием существующего документа Закрытие месяца от 28.02 т.г. с учетом строки Определение финансовых результатов (Перепровести документ).

Сформировать Оборотно-сальдовые ведомости по счетам 90, 91 за февраль с детализацией по субсчетам. Проанализировать порядок формирования финансового результата от продаж и прочих операций.

Задание 13.2

Сформировать Карточку счета 99 за февраль. Проанализировать порядок формирования конечного финансового результата за месяц без учета регламентных процедур по налогу на прибыль

Контрольная цифра: Прибыль по данным БУ – 87291.00

Регламентные операции по налоговому учету

Комментарии: Алгоритм заключительных в отчетном периоде регламентных операций в налоговом учете для исчисления налога на прибыль включает следующие процедуры:

· Нормирование расходов на рекламу

· Нормирование расходов на добровольное страхование

· Нормирование представительских расходов

· Закрытие налоговых счетов учета косвенных расходов.

В соответствии с гл. 25 НК РФ косвенные расходы организации признаются полностью расходами текущего периода для целей налогообложения прибыли. Для их учета предназначен счет 26.02 «Косвенные общехозяйственные расходы». В налоговомучете косвенные общехозяйственные расходы списываются с кредита счета 26.02 «Косвенные общехозяйственные расходы» в дебет счета 90.08 «Управленческие расходы».

· Оценка стоимости готовой продукции и остатков незавершенного производства

· Закрытие налоговых счетов 90 «Продажи» и 91 «Прочие доходы и расходы».

Задание 13.3

Проверить наличие или внести вручную ставку налога на прибыль в т. г.

Команда – Предприятие – Ставки налога на прибыль - В Федеральный Бюджет – 2%, В Бюджет Субъекта РФ – 18%

Задание 13.4

Произвести регламентные операции по налоговому учету и расчеты по налогу на прибыль в соответствии с ПБУ 18/02 за февраль с использованием существующего документа Закрытие месяца от 28.02 т.г. (Перепровести документ) с учетом строки Расчеты по налогу на прибыль (ПБУ 18/02)

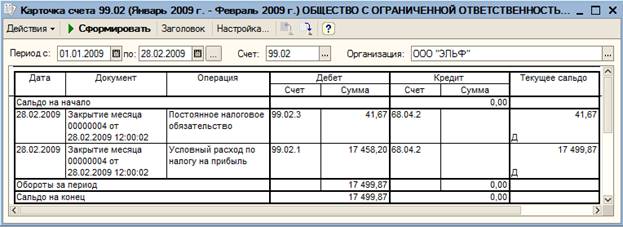

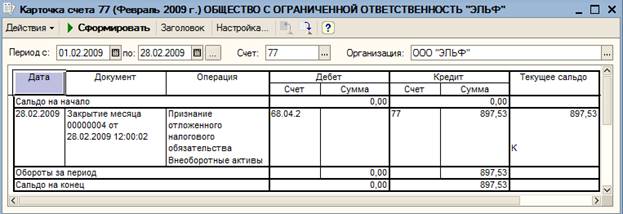

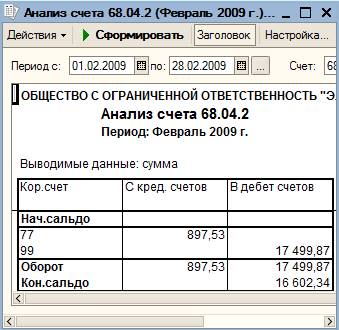

Сформировать карточки счетов 99.02 «Налог на прибыль», 77 «Отложенные налоговые обязательства», 68.04 «Налог на прибыль» проанализировать порядок исчисления Текущего налога на прибыль по данным бухгалтерского и налогового учета за февраль т.г.

Комментарии: В соответствии с ПБУ 18/02 величина текущего налога на прибыль (ТНП) определяется как сумма нескольких элементов (Приложение 2):

ТНП = УР (УД) + ПНО - ПНА + ОНА – ОНО , где

УР (УД) – условный расход (доход) по налогу на прибыль, исчисленный по данным БУ

ПНО – постоянное налоговое обязательство;

ПНА – постоянный налоговый актив;

ОНА – отложенный налоговый актив;

ОНО – отложенное налоговое обязательство.

В данном примере ТНП = УР + ПНО - ОНО.

Сумма УР определяется как произведение ставки налога на прибыль на величину прибыли от основной деятельности и прочих операций, исчисленную по данным бухгалтерского учета, т.е. 87291.00 х 20% = 17458.20 – данная сумма отражается по дебету сч. 99.02 «Налог на прибыль», субсчет 99.02.1 «Условный расход по налогу на прибыль» в корреспонденции со счетом 68.04.2 «Расчет налога на прибыль».

Порядок формирования условного расхода по налогу на прибыль проанализировать с использованием отчетной формы Расчет налога на прибыль (Команда – Операции – Регламентные операции – Справки-расчеты – Расчет налога на прибыль )

По дебету сч. 99.02.3 «Постоянное налоговое обязательство» отражается сумма налога на прибыль, исчисленная как произведение ставки налога на величину постоянных разниц, исчисленных по данным налогового учета, признаваемых в данном отчетном периоде. В рассматриваемом примере постоянные разницы, признаваемые в отчетном месяце возникли в результате начисления амортизации по объекту ОС по виду учета ПР с учетом корректировки списания готовой продукции, в сумме 208.33, сумма ПНО за февраль – 208.33 х 20% = 41.67 . Данная сумма отражается по дебету сч. 99.02.3 в корреспонденции со счетом 68.04.2 «Расчет налога на прибыль».

При расчете налога на прибыль в соответствии с ПБУ 18\02 исчисляются суммы отложенного налога на прибыль. В рассматриваемом примере ОНО возникло в результате признания в отчетном месяце налогооблагаемых временных разниц (НВР) при начислении процентов по кредиту, полученному для приобретения инвестиционного актива (задание 12.5).

ОНО = НВР х 20% = 4487.67 х 20% = 897.53

Данная сумма начисляется проводкой Дт 68.04.2 «Расчет налога на прибыль» Кт 77

«Отложенные налоговые обязательства»

Общая сумма текущего налога на прибыль, исчисленная по данным бухгалтерского учета в соответствии с требованиями ПБУ 18\02 за февраль, составила:

ТНП = УР + ПНО – ОНО = 17458.20 + 41.67 – 897.53 = 16602.34

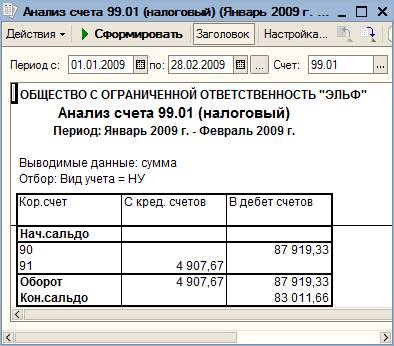

Налогооблагаемая база по налогу на прибыль, исчисленная по данным налогового учета, в соответствии с требованиями гл. 25 Налогового кодекса составила 83011.66

Контрольная цифра: 83011.66 – налогооблагаемая база по налоговому учету за февраль (Отчеты – Карточка счета (налоговый учет)) – сч.99.01, Вид учета НУ.

Сумма налога на прибыль, исчисленная по данным налогового учета, составила 83011.66 х 20% = 16602.34. Таким образом, сумма налога на прибыль, исчисленная по данным бухгалтерского учета с учетом требований ПБУ 18/02 и налогового учета с учетом требований гл. 25 НК РФ совпадает.

14. Формирование регламентированной отчетности

Комментарии: В конце отчетного периода на основании данных бухгалтерского и налогового учета формируется регламентированная отчетность, т.е. отчетность порядок составления и представления которой регламентирован органами законодательной и исполнительной власти. К регламентированной отчетности относится: бухгалтерская отчетность, налоговая отчетность, отчетность в фонды, отчетность по физическим лицам, статистическая отчетность.

Этапом, предшествующим составлению налоговой и бухгалтерской отчетности является проверка данных зарегистрированных в информационной базе за отчетный период. Элементами такой проверки являются следующие виды обработок:

- Экспресс-проверка ведения учета;

- Анализ состояния бухгалтерского учета;

- Сопоставление данных бухгалтерского и налогового учета;

- Проверка регистров налогового учета.

Подготовка регламентированной отчетности в программе осуществляется через пункт меню Отчеты - Регламентированная отчетность.

Подготовка налоговой отчетности

Задание 14.1

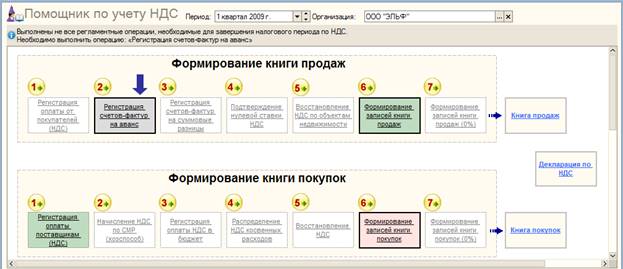

Выполнить регламентные процедуры завершения периода по НДС:

1. Сформировать документы Регистрация оплаты от покупателей для НДС за январь и февраль т.г.

2. Сформировать документы Регистрация оплаты поставщикам для НДС за январь и февраль т.г.

3. Проверить правильность формирования записей в Книге покупок и Книге продаж за январь-февраль т.г.

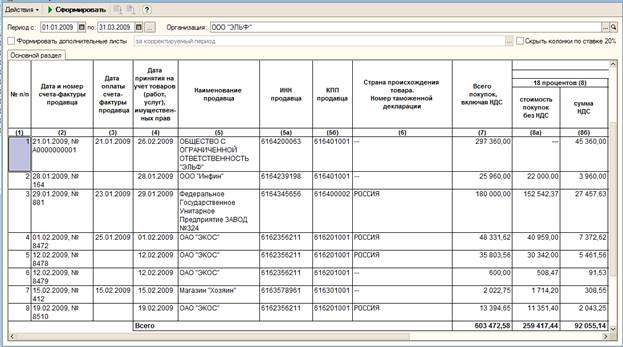

4. Сформировать Книгу продаж за январь - февраль т.г.

5. Сформировать Книгу покупок за январь - февраль т.г.

6. Сформировать Декларацию по НДС за 1 квартал т.г. (без учета операций за март)

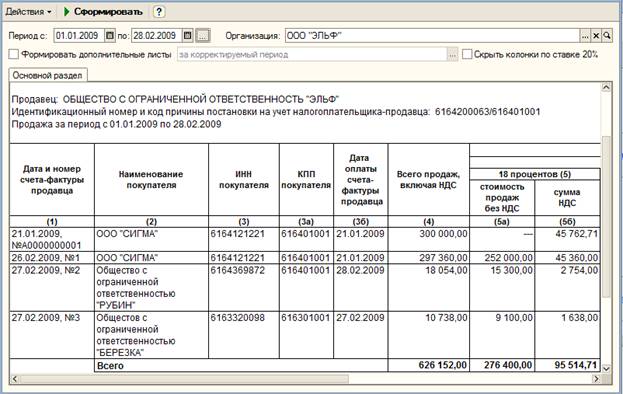

Книга продаж за январь-февраль

Книга покупок за январь-февраль

Команда – Отчеты – Регламентированная отчетность – Налоговая отчетность – НДС – 1 квартал – Заполнить

Величина стр. 330 раздела 2.1 определяется как разница между суммой НДС в книге Продаж и суммой НДС в Книге покупок: 95514.71 – 92055.14 = 3459.57

Контрольная цифра: 3460 – сумма к уплате (стр. 350 раздел 3 Декларации по НДС)

Задание 14.2

Сформировать Декларацию по налогу на прибыль за 1 квартал т.г.

Команда – Отчеты – Регламентированная отчетность – Налоговая отчетность – Прибыль – 1 квартал – Заполнить

Контрольная цифра: 16602 – сумма исчисленного налога (стр. 180 Лист 02 Декларации по налогу на прибыль)

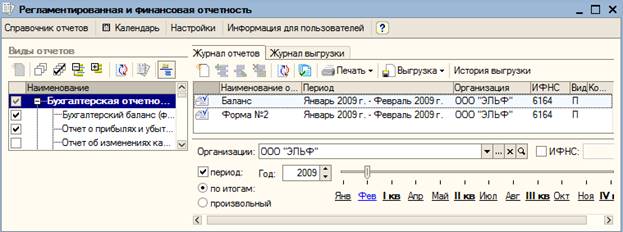

Подготовка бухгалтерской отчетности

Задание 14.3

Выполнить экспресс-проверку ведения учета, устранить выявленные ошибки.

Команда – Операции – Регламентированные операции – Экспресс-проверка ведения учета – 01.02 – 28.02 т.г.

Перейти к настройке – Лимит кассы – 20000 руб. – Выполнить проверку

Задание 14.4

Провести технологический анализ бухгалтерского учета, устранить выявленные ошибки.

Команда – Операции – Регламентированные операции – Анализ состояния бухгалтерского учета – 01.02 – 28.02 т.г.

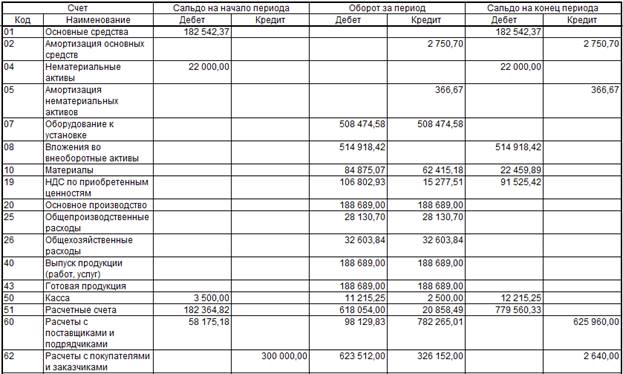

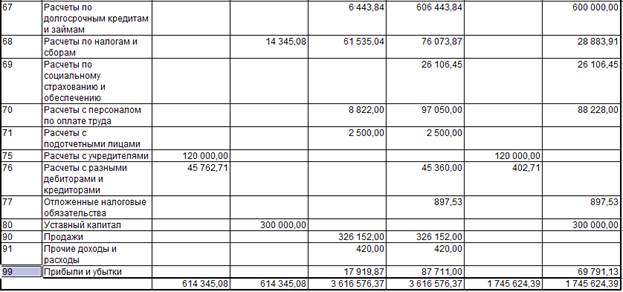

Задание 14.5

Сформировать оборотно-сальдовую ведомость за февраль т.г. Проанализировать остатки по счетам. При необходимости найти и устранить выявленные ошибки с помощью специализированных отчетных форм (ОСВ, Карточка счета, Анализ счета, Анализ субконто)

Команда – Отчеты – Оборотно-сальдовая ведомость – 01.02 – 28.02 т.г.

Задание 14.6

Сформировать бухгалтерский баланс (форму № 1) на 28.02 т.г.

Команда - Отчеты – Регламентированные – Бухгалтерская отчетность - Бухгалтерский баланс – январь – февраль - Заполнить

Контрольная цифра: 1743 т.р. – Валюта баланса (стр. 300 = стр. 700)

Задание 14.7

Сформировать Отчет о прибылях и убытках за период 01.01 – 28.02 т.г.

Команда - Отчеты – Регламентированные – Бухгалтерская отчетность – Отчет о прибылях и убытках – январь – февраль - Заполнить

Контрольная цифра: 86 т.р. – Прибыль до налогообложения (стр. 140), внести вручную сумму Текущего налога на прибыль по данным ОСВ по сч. 68.02, определить величину чистой прибыли отчетного периода (стр.190)