| Скачать .docx |

Реферат: Учет расчетов по имущественному и личному страхованию

Содержание

ВВЕДЕНИЕ

Глава 1. Организация бухгалтерского учета на предприятии…………………...4

1.1 Общие принципы и техника организации бухгалтерского учета на предприятии…………………………………………………………...........4

1.2 Учетная политика предприятия……………………………………...........6

Глава 2. Теоретические основы учета расчетов по имущественному и личному страхованию…………………………………………………………………9

2.1 Сущность, значение и виды имущественного и личного страхования…9

Глава 3 . Учет расчетов по имущественному и личному страхованию…………15

ВЫВОДЫ

БИБЛИОГРАФИЯ

ПРИЛОЖЕНИЯ

Введение

В последние годы, в условиях перехода к рыночным отношениям, в методологии и организации бухгалтерского учета на предприятиях Российской Федерации произошли большие изменения. Больше внимания стало уделяться изучению опыта организации учета на предприятиях в странах с развитой рыночной экономикой.

Одновременно расширились возможности хозяйствующих субъектов в области бухгалтерского учета. Предприятия разрабатывают свою учетную политику, самостоятельно определяя методики, формы, технику ведения и организации бухгалтерского учета исходя из действующих правил и особенностей хозяйствования. Существенно изменена бухгалтерская отчетность. Ее состав, содержание и адреса представления стали в значительной мере соответствовать международной практике, а сама отчетность стала доступной для любых сторонних пользователей.

В условиях нестабильной экономики, когда происходят всевозможные политические и экономические потрясения, финансовые кризисы, особо важное значение приобретают страхование от потерь имущества и личное страхование.

Учет расчетов по имущественному и личному страхованию и обеспечениюпо праву занимает одно из важных мест во всей системе учета организации, так как связан с расчетом себестоимости продукции (работ, услуг), которая прямо влияет на финансовый результат хозяйственной деятельности предприятия. Знание этого раздела учета необходимо не только бухгалтерам, но и рядовому работнику организации, так как он напрямую связан с интересами каждого.

Целью данной курсовой работы является детальное рассмотрение ведения бухгалтерского учета расчетов по имущественному и личному страхованию и обеспечению.

Глава 1. Организация бухгалтерского учета на предприятии

1.1 . Общие принципы и техника организации бухгалтерского учета на предприятии.

Под организацией бухгалтерского учета понимается научно обоснованная

система выполнения учетных работ, построение учетного процесса с целью получения своевременной и достоверной информации для оперативного руководства хозяйством, эффективного контроля за экономным и рациональным использованием материальных, трудовых и финансовых ресурсов.

Эффективность хозяйствования производственных предприятий во многом зависит от правильной организации бухгалтерского учета. Важнейшие объекты бухгалтерского учета на производственных предприятиях – основные производственные фонды, оборотные средства, объем выпуска продукции, затраты на производство, финансовые результаты и т. д. Правильное отражение этих объектов учета в их движении и развитии имеет большое значение для принятия эффективных управленческих решений.

Основные задачи бухгалтерского учета на производственных предприятиях:

1. формирование полной, качественной и достоверной информации о хозяйственных процессах и результатах деятельности для принятия эффективных управленческих решений;

2. обеспечение контроля за наличием и движением имущества, использованием материальных, трудовых и финансовых ресурсов в соответствии с утвержденными нормами, нормативами и сметами;

3. выявление и максимальное использование внутренних резервов повышения эффективности производственно-хозяйственной деятельности и др.

Бухгалтерский учет на производственных предприятиях организуется в соответствии с законом о бухгалтерском учете в Российской Федерации, положениями и общеметодологическими указаниями Министерства финансов РФ, ведомственными указаниями, инструкциями и письмами.

Для правильной организации бухгалтерского учета используется нормативно-справочная литература: сборники нормативных документов по бухгалтерскому учету, инструкции, положения, справочники, специальные журналы.

На производственных предприятиях, выделенных на самостоятельные балансы, бухгалтерский учет ведется в центральных бухгалтериях этих предприятий, возглавляемых главными бухгалтерами, а на предприятиях, не выделенных на самостоятельные балансы, учет производственно-хозяйственной деятельности ведется бухгалтерской службой потребительского общества или тех предприятий, в ведении которых они находятся.

Общие принципы организации бухгалтерского учета на производственных предприятиях:

- обеспечение сопоставимости учетной информации с плановыми показателями по методам исчисления;

- динамичность бухгалтерского учета путем создания эффективной структуры учетного аппарата, которая сможет обеспечить рациональное разделение и взаимосвязь функций между бухгалтерией, экономическими службами и производственными подразделениями предприятия;

- использование общих принципов управления, включая системный подход, экономико-математические методы и модели;

- применение средств вычислительной техники и ЭВМ для организации бухгалтерского учета при соблюдении следующих условий: единство информационной базы всех видов бухгалтерского учета, планирования и анализа хозяйственной деятельности; исключение параллелизма, дублирования одних и тех же операций; специализация работников учета на определенных участках.

При ведении бухгалтерского учета производственным предприятием должны быть обеспечены:

1. соблюдение в течение отчетного года принятой учетной политики;

2. полнота отражения в учете за отчетный период (месяц, квартал, год) имущества и всех хозяйственных операций, осуществляемых в отчетном периоде;

3. тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета;

4. разделение затрат предприятия на текущие затраты производства и капитальные затраты;

5. распределение расходов и доходов по периодам и др.

Ответственным за организацию бухгалтерского учета на предприятии является руководитель. Именно он принимает решение о том, как нужно вести учет. В зависимости от сложности хозяйственных операций, количества работников, наличия обособленных подразделений и объема работ вести учет могут:

- бухгалтерия, под руководством главного бухгалтера;

- один бухгалтер, состоящий в штате организации;

- специализированная организация (аудиторская фирма) или бухгалтер – специалист, работающий по договору гражданско-правового характера;

Выбранный способ должен быть указан в приказе об учетной политике. Кроме того, необходимо пояснить, какую форму бухгалтерского учета будет использовать предприятие.

Основными формами ведения бухгалтерского учета являются:

- журнально-ордерная;

- мемориально-ордерная;

- упрощенная;

- автоматизированная.

1.2. Учетная политика предприятия.

Учетная политика представляет собой совокупность способов ведения бухгалтерского учета, выбранных организацией для использования. Методы учета различных активов и обязательств установлены положениями по бухгалтерскому учету (ПБУ), и организация должна самостоятельно решить, какие из них она будет применять. Если для каких-либо конкретных ситуаций способы ведения бухгалтерского учета не установлены, организация может разработать их самостоятельно.

Определяя учетную политику, необходимо учитывать следующие основные требования:

1) требование полноты: в бухгалтерском учете должны отражаться все хозяйственные операции;

2) требование своевременности: каждую операцию необходимо учитывать в том периоде, в котором она совершена( независимо от времени фактического получения или выплаты денег);

3) требование осмотрительности: организация скорее признает расходы и обязательства, чем возможные доходы;

4) требование приоритета содержания перед формой: при учете операций следует исходить не столько из их правовой формы, сколько из экономического содержания;

5) требование непротиворечивости: данные аналитического и синтетического учета должны быть тождественны;

6) требование рациональности: затраты на ведение бухгалтерского учета должны соответствовать условиям хозяйственной деятельности и величине организации.

Учетная политика организации составляется главным бухгалтером и утверждается руководителем организации. Положения учетной политики организации должны применяться всеми ее обособленными подразделениями (филиалами, представительствами).

Только что созданная организация должна оформить учетную политику до сдачи первой бухгалтерской отчетности, но не позднее 90 дней со дня государственной регистрации. Однако использовать положения учетной политики нужно с момента государственной регистрации предприятия. Следовательно, составить учетную политику нужно еще до регистрации предприятия, а утвердить – в указанные сроки.

При формировании учетной политики предлагается:

- что активы и обязательства организации существуют обособленно от активов и обязательств ее учредителей и других организаций (допущение имущественной обособленности);

- что организация планирует продолжать свою деятельность в обозримом будущем (допущение непрерывности деятельности);

- что учетная политика организации применяется последовательно из года в год (допущение последовательности применения учетной политики);

- что факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от времени оплаты (допущение временной определенности факторов хозяйственной деятельности).

Согласно п. 16 ПБУ 1/98 вносить изменения в учетную политику можно в следующих случаях:

- когда изменилось законодательство Российской Федерации или нормативные документы по бухгалтерскому учету;

- когда организация разработала новые способы ведения бухгалтерского учета (более точные или менее трудоемкие);

- когда изменились условия деятельности организации (произошла реорганизация, смена собственников, изменились виды деятельности).

Внесение изменений в учетную политику оформляется приказом руководителя.

Если у организации возникли операции, схема учета которых не была установлена, то учетную политику следует дополнить. Все дополнения утверждаются приказом руководителя. Вносить их можно в течение всего года.

Глава 2. Теоретические основы учета расчетов по имущественному и личному страхованию.

2.1 Сущность, значение и виды имущественного и личного страхования.

Закон «О страховании» выделял три отрасли страхования: личное страхование, имущественное страхование и страхование ответственности. Но Гражданский кодекс Российской Федерации внес изменения в принятую классификацию и выделил две отрасли - личное и имущественное.

Имущественное страхование в РФ - отрасль страхования, где объектами страховых правоотношений выступает имущество в различных видах. Имущественное страхование охватывает практически все виды имущества юридических и физических лиц: здания, сооружения, машины, оборудование, сырье топливо, материалы, рабочий и продуктивный скот, сельскохозяйственные посевы, предметы домашнего обихода и т.д.

Под имуществом понимается совокупность вещей и материальных ценностей, состоящих в собственности и (или) оперативном управлении физического или юридического лица. В состав имущества входят деньги и ценные бумаги, а также имущественные права на получение вещей или иного имущественного удовлетворения от других лиц.

Имущественное страхование по своей сущности является страхованием от убытков. И в отличие от личного страхования ограниченность сроков страхования не позволяет иметь большие резервы. Поэтому страховые компании держат данные резервы в наиболее ликвидных вкладах.

Экономическое содержание имущественного страхования заключается в организации особого страхового фонда, предназначенного для возмещения ущерба его участникам, который возник в результате причинения вреда.

Застрахованным может быть имущество, как являющееся собственностью страхователя (участника страхового фонда), так и находящееся в его владении, пользовании и распоряжении. Страхователями выступают не только собственники имущества, но и другие юридические и физические лица, несущие ответственность за его сохранность. Условия страхования чужого и собственного имущества могут существенно различаться, что отражено в конкретных правилах страхования.

Особенность имущественного страхования заключается в том, что ему присуща только рисковаяфункция, которая раскрывает вероятностный характер нанесения имуществу в результате стихийных бедствий и других непредвиденных событий.

Существует Совет по вопросам страхования имущества граждан. Это консультационный орган из числа наиболее квалифицированных специалистов страховых органов. Обсуждает вопросы, имеющие важное социально-экономическое значение для дальнейшего совершенствования и развития страхования имущества граждан, рассматривает проекты новых видов имущественного страхования, вносит предложения и рекомендации по повышению рентабельности страховых операций имущественного обслуживания страхователей.

Основные группы имущества юридических и физических лиц, принимаемого обычно на страхование, приведены в Приложении 1.

Как правило, не принимается на страхование следующее имущество юридических лиц:

· документы и деловые книги;

· наличные деньги и ценные бумаги;

· нематериальные активы;

· дамбы, плотины, мосты;

· тротуары, асфальтовые и бетонные дороги, площадки;

· ирригационные и мелиоративные сооружения;

· имущество, находящееся в зоне, которой угрожает стихийное бедствие, о чем в установленном порядке объявлено населению, хозяйствующим субъектам, а также имущество в аварийных зданиях, строениях.

Некоторые виды имущества физических лиц также не принимаются страховщиками на страхование. К ним относят в частности, документы и деловые книги, наличные деньги и ценные бумаги, рукописи, чертежи, фотографии, слайды, модели, макеты, комнатные растения, семена, саженцы, кошки, собаки, комнатные птицы, аквариумы, имущество в зоне, которой угрожает стихийное бедствие, а также находящееся в местах общего пользования (в сараях, погребах, подвалах, коридорах, на лестничных площадках, на чердаках и т.п.).

Указанные группы имущества юридических, физических лиц, принимаемые на страхование, различаются по родовым признакам, функциональному назначению, жизненному (производственному) циклу, особенностям проявления рисковых событий. Поэтому их страхование проводится по отдельным правилам страхования, например, страхование домашнего и другого имущества физических лиц, жилых домов, дач, сельскохозяйственных культур, животных и других групп имущества. Однако организация страховых отношений, их экономические, правовые основы практически одинаковы при страховании разных видов имущества.

Страховые риски, которые в разных сочетаниях характерны для большинства указанных групп имущества юридических и физических лиц, включаются в соответствующие правила (договоры) страхования. Такими рисками, от которых проводится страхование имущества, являются повреждение, уничтожение (гибель), утрата имущества вследствие:

· пожара;

· стихийных бедствий (наводнений, засух, заморозков, землетрясений, бурь, ураганов, штормов, вихрей, смерчей, цунами, града, обвалов, оползней, оседаний грунта и др.)

· противоправных действий третьих лиц включая кражи и грабежи;

· падения летательных аппаратов или их обломков; взрыва паровых котлов, топливо-, газохранилищ, топливо-, газопроводов;

· аварии водопроводной, отопительной, канализационной систем;

· подтопления грунтовыми водами;

· наезда наземного транспортного средства;

· непредвиденного отключения электроэнергии, водоснабжения, подачи тепла;

· внутреннего возгорания машин, оборудования, электроаппаратов, электроприборов.

Не признаются страховыми случаями и не покрываются страхованием убытки от повреждения, уничтожения (гибели), утраты имущества в результате:

· умысла или грубой неосторожности страхователя (выгодоприобретателя);

· дефекта в имуществе, который был известен страхователю до заключения договора страхования, но о чем не уведомлен страховщик;

· несоблюдения требований нормативных документов, правил, и инструкций по эксплуатации и обслуживанию объектов имущества;

· использования объекта имущества не по назначению или в состоянии алкогольного, наркотического, токсического опьянения;

· естественных процессов (коррозии, износа, брожения, гниения, порчи и т.п.), обусловленных внутренними свойствами объектов имущества.

Кроме того, не возмещается ущерб, нанесенный вследствие событий непреодолимой силы (форс-мажорных обстоятельств), если договором страхования не предусмотрено иное. К таким событиям относятся:

· воздействие ядерного взрыва, радиации или радиоактивного заражения;

· военные действия, а также маневры или иные военные мероприятия;

· гражданская война, народные волнения всякого рода или забастовки;

· конфискация, реквизиция, арест или изъятие и уничтожение имущества по решению органов государственной власти, если договором страхования не предусмотрено иное.

Перечень рисков, от которых может быть застраховано имущество (имущественный интерес) различен, но не исчерпывающий.

Объектами страхования имущества являются имущественные интересы страхователя (выгодоприобретателя), связанные с владением, распоряжением, пользованием имуществом и необходимостью возмещения ущерба при наступлении страховых случаев. Объектами страхования являются страховщики, страхователи, выгодоприобретатели. Страхователями имущества могут юридические и дееспособные физические лица. Выгодоприобретателем является лицо, в пользу которого заключен договор страхования имущества. Им может быть юридическое или физическое лицо.

Личное страхование - это форма защиты от рисков, которые угрожают жизни человека, его трудоспособности, здоровью.

Жизнь или смерть как форма существования не может быть объективно оценена. Застрахованный может лишь попытаться предотвратить те материальные трудности, с которыми сталкивается в случае смерти или инвалидности.

В личном страховании не может быть объективно выраженного интереса, хотя всегда должна существовать какая-то связь между потерями, которые может понести застрахованный, и страховой суммой.

Страховые суммы представляют собой стоимость нанесенных материальных убытков или ущерба, которые не могут быть объективно выражены, а определяются в соответствии с пожеланиями страхователя исходя из его материальных возможностей.

Классификация личного страхования производится по разным критериям.

По объему риска:

- страхование на случай дожития или смерти;

- страхование на случай инвалидности или недееспособности;

- страхование медицинских расходов.

По виду личного страхования:

- страхование жизни;

- страхование от несчастных случаев.

По количеству лиц, указанных в договоре:

- индивидуальное страхование (страхователем выступает одно отдельно взятое физическое лицо);

- коллективное страхование (страхователями или застрахованными выступает группа физических лиц).

По длительности страхового обеспечения:

- краткосрочное (менее одного года);

- среднесрочное (1-5 лет);

- долгосрочное (6-15 лет).

По форме выплаты страхового обеспечения:

- единовременной выплатной страховой суммы;

- с выплатой страховой суммы в форме ренты.

По форме уплаты страховых премий:

- страхование с уплатой единовременных премий;

- страхование с ежегодной уплатой премий;

- страхование с ежемесячной уплатой премий.

Глава 3. Учет расчетов по имущественному и личному страхованию

Для учета различных расчетных отношений с другими предприятиями, организациями, отдельными лицами используют активно-пассивный счет 76 «Расчеты с разными дебиторами и кредиторами».

К счету 76 могут быть открыты следующие субсчета:

• 1 «Расчеты по имущественному и личному страхованию»;

• 2 «Расчеты по претензиям»;

• 3 «Расчеты по причитающимся дивидендам и другим доходам»;

• 4 «Расчеты по депонированным суммам» и др.

На субсчете 1 «Расчеты по имущественному и личному страхованию» отражают расчеты по страхованию имущества и персонала организации, в котором организация выступает страхователем.

Начисленные суммы страховых платежей отражают по кредиту счета 76, субсчет 1 «Расчеты по имущественному и личному страхованию», в корреспонденции со счетами учета затрат на производство или других источников страховых платежей (08, 23, 25, 26, 29 и др.).

Перечисленные суммы страховых платежей страхователям списывают с кредита счетов по учету денежных средств (51, 52, 55) в дебет счета 76-1.

Потери ТМЦ по страховым случаям списывают с кредита счетов 10, 43 и др. в дебет счета 76-1. По дебету счета 76-1 отражают сумму страхового возмещения, причитающуюся по договору страхования работнику организации (кредитуют счет 73 «Расчеты с персоналом прочим операциям»). Суммы страхового возмещения, полученные организацией от страховых организаций, отражают по дебету счетов учета денежных средств (51, 52, 55) и кредиту счета 76-1. Некомпенсируемые страховыми возмещениями потери от страховых случаев списывают в дебет счета 99 «Прибыли и убытки».

Аналитический учет по счету 76-1 ведут по страховщикам и отдельным договорам страхования.

На субсчете 2 «Расчеты по претензиям» счета 76 отражают расчеты по претензиям, предъявленным поставщикам, подрядчикам транспортным и другим организациям, а также по предъявленным и признанным (или присужденным) штрафам, пеням и неустойкам.

В дебет этого счета списывают причиненный организации ущерб по вине поставщиков материальных ресурсов, подрядчиков, учреждений банков и других организаций с кредита следующих счетов:

• 60 «Расчеты с поставщиками и подрядчиками» - на суммы несоответствия цен и тарифов, качества, арифметических ошибок и т. п. по уже оприходованным ценностям;

• 20 «Основное производство», 23 «Вспомогательные производства» и других счетов учета затрат - за брак и потери, возникшие по вине поставщиков и подрядчиков;

• учета денежных средств и кредитов банка (51, 52, 66, 67 и др.) - по суммам, ошибочно списанным со счетов организации;

• 91 «Прочие доходы и расходы» - по штрафам, пеням, неустойкам, взыскиваемым с поставщиков, подрядчиков, покупателей, заказчиков, потребителей услуг за несоблюдение договорных обязательств.

Суммы удовлетворенных претензий списывают с кредита счета 76-2 в дебет счетов учета денежных средств (51, 52 и др.). Суммы неудовлетворенных претензий, как правило, списывают с кредита счета 76-2 в дебет тех счетов, с которых они были списаны на счет 76-2 (60, 10, 20, 23 и др.).

Уплаченные организацией разные штрафы, пени и неустойки списывают с кредита счетов учета денежных средств в дебет счета 91 «Прочие доходы и расходы».

На субсчете 3 «Расчеты по причитающимся дивидендам и другим доходам» учитывают расчеты по причитающимся организации дивидендам и другим доходам, в том числе по прибыли, убыткам и другим результатам по договору простого товарищества.

Подлежащие получению доходы отражают по дебету счета 76-3 и кредиту счета 91 «Прочие доходы и расходы». Полученные доходы записывают по дебету счетов учета активов (51, 52 и др.) и кредитусчета 76-3.

На субсчете 4 «Расчеты по депонированным суммам» счета 76 учитывают расчеты с работниками организации по невыплаченным в установленный срок суммам из-за неявки получателей.

Депонированные суммы отражают по кредиту счета 76-4 и дебету счета 70 «Расчеты с персоналом по оплате труда». При выплате депонированных сумм получателю кредитуют счета учета денежных средств и дебетуют счет 76-4.

Аналитический учет по счету 76 «Расчеты с разными дебиторами и кредиторами» ведут по каждому дебитору и кредитору. Сальдо по счету 76 определяют по оборотной ведомости по аналитическим счетам счета 76.

Учет расчетов с разными дебиторами и кредиторами в рамках группы взаимосвязанных организаций, о деятельности которых составляется сводная бухгалтерская отчетность, ведется на счете 76 обособленно.

Аналитический учет по субсчету 76-1 ведется по страховщикам и отдельным договорам страхования.

Руководитель и бухгалтер предприятия должны четко представлять, за счет каких средств будут произведены страховые взносы (платежи) по договору страхования. Они могут производиться, в основном, за счет двух основных источников — прибыли, остающейся в распоряжении предприятия после уплаты налога на прибыль, или себестоимости продукции (работ, услуг). Могут быть и другие источники — целевое финансирование.

Для определения источников средств следует помнить, что страхование может осуществляться в добровольной и обязательной формах.

Добровольное страхование осуществляется на основании договора между страхователем и страховщиком. Правила добровольного страхования, определяющие общие условия и порядок его проведения, устанавливаются страховщиком самостоятельно в соответствии с Законом «Об организации страхового дела в Российской Федерации». Конкретные условия страхования определяются при заключении договора страхования.

Обязательным является страхование, осуществляемое в силу закона. Виды, условия и порядок проведения обязательного страхования определяются соответствующими законами Российской Федерации.

В соответствии с подп. «щ» п. 2 Положения о составе затрат платежи (страховые взносы) по обязательным видам страхования, производимые в соответствии с установленным законодательством порядком, включаются в себестоимость продукции (работ, услуг).

Источник страховых платежей по обязательному страхованию — себестоимость продукции, работ, услуг (за исключением случаев, связанных с пробелами в законодательстве). Источниками страховых платежей по добровольному страхованию могут быть как прибыль, остающаяся в распоряжении предприятия после уплаты налога на прибыль, так и себестоимость продукции (работ, услуг).

Кроме того в соответствии с изменениями и дополнениями Положения о составе затрат организациям разрешено с 1 января 1996 года создавать страховые фонды (резервы) для финансирования расходов по предупреждению и ликвидации последствий аварий, пожаров, стихийных бедствий, экологических катастроф и других чрезвычайных ситуаций, а также для страхования имущества организаций, жизни работников и гражданской ответственности за причинение вреда имущественным интересам 3-х лиц. Предприятия могут создавать страховые фонды-резервы - в размере не более 1% от объема реализованной продукции, работ, услуг.

К затратам по созданию страховых фондов относятся страхование средств транспорта; страхование имущества предприятия; страхование гражданской ответственности предприятий – источников повышенной опасности; страхование гражданской ответственности перевозчиков (грузов и пассажиров); страхование профессиональной ответственности; страхование от несчастных случаев и болезни; добровольное медицинское страхование.

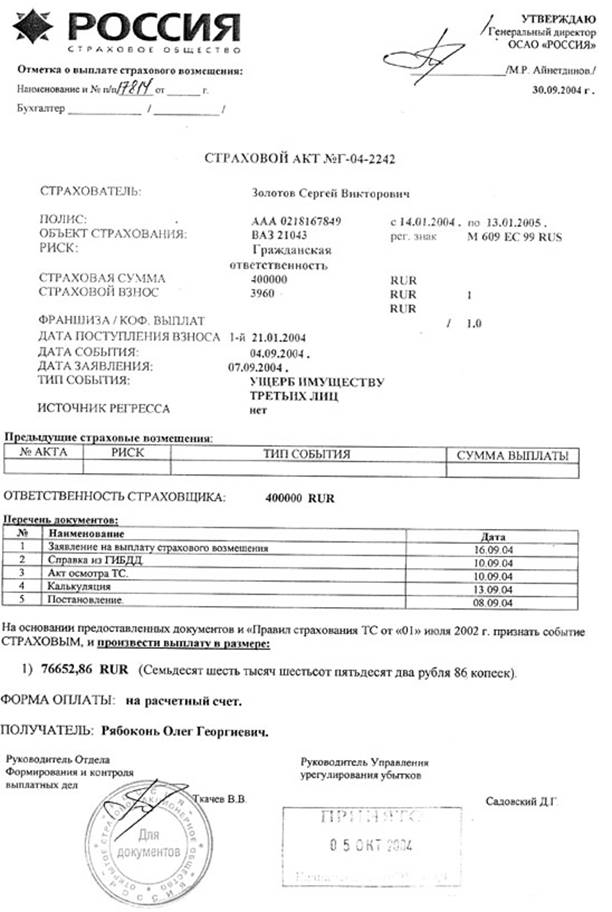

В Приложении 2 представлен акт о страховом случае. В Приложении 3 приведен образец договора страхования имущества.

Выводы

Учет расчетов по имущественному и личному страхованию ведется на счетах 65 «Расчеты по имущественному и личному страхованию». Постоянно меняющееся законодательство обязывает бухгалтеров следить за происходящими изменениями. Многие вопросы, связанные с данной темой остаются открытыми и требуют своего решения в последующих нормативных актах.

Необходимо отметить, что на данном этапе существует много проблем: во-первых, противоречия в законодательстве, во-вторых, как показывает практика, неуплата или неполная уплата взносов во внебюджетные фонды – одно из самых распространенных нарушений, допускаемых руководителями организаций. Хотя действующее законодательство предусматривает за эти нарушения как налоговую, так и уголовную ответственность, это не может искоренить проблему недоимок в РФ. По мнению бухгалтеров-практиков данная ситуация создается из-за высоких ставок отчислений в фонды, естественно предприятия пытаются уклониться от уплаты страховых взносов, чем и объясняется высокий объем недоимок. В данной ситуации внебюджетным фондам надо пойти на снижение ставок (хотя бы на время) отчислений в фонды. В-третьих, необходимо внедрять новейшие компьютерные системы и программы, применяемые в зарубежных странах, не только на предприятиях, но в фондах для упрощения и ускорения процедур расчетов с организациями, а также для более строгого контроля со стороны внебюджетных фондов. Имеется в виду, что и предприятие и внебюджетный фонд или страховая компания должны быть подключены к одной компьютерной сети.

Обобщая все выше изложенное необходимо сказать, что учет расчетов по имущественному и личному страхованию является неотъемлемой частью бухгалтерского учета в любой организации. Существует множество проблем, которые надо поэтапно решать как на уровне предприятий, так и на законодательном уровне.

Библиография

1. Акчурина Е.В. Бухгалтерский финансовый учет: Учебное пособие / Е.В. Акчурина, Л.П. Солодко. – М.: Экзамен – 2004 – 416с.

2. Астахов В. П. Бухгалтерский (финансовый) учет. Учеб. пособие для студентов вузов. 3-е изд., перераб. и доп. – Ростов н/Д: МарТ, 2002. – 832 с.

3. Бабаев Ю. А. Бухгалтерский учет. – М.: ЮНИТИ-ДАНА, 2006г. – 476с.

4. Бухгалтерский учет/ Под редакцией Хоружий А.Н., Расторгуевой Р.Н. – М.: КолосС, 2004. – 511с.

5. Бухгалтерский учет и налогообложение в сельском хозяйстве: Учебное пособие / С.М. Бычкова, А.В. Золотарев [и др.]; под ред. С.М. Бычковой. – М.:Проспект, 2004. – 424с.

6. Васькин Ф.И., Дятлова А.Ф. Бухгалтерский финансовый учет. – М.: КолосС, 2004. – 560с.

7. Друри К. Введение в управленческий и производственный учет: Пер. с англ. / Под ред. С.А. Табалиной. - М.: Аудит; ЮНИТИ, 1994.

8. Ивашкевич В.Б. Бухгалтерский управленческий учет: Учеб. для вузов. – М.: Юристъ, 2003. – 618с.

9. Кондраков Н.П. Бухгалтерский учет: Учебное пособие. – М.: ИНФРА-М, 2006. – 717 с.

10. Кондраков Н.П. Самоучитель по бухгалтерскому учету. - 3-е изд. перераб. и доп. - М.: ИНФРА-М, 2002.

11. Краснова Л.П., Шалашова Н.Т., Ярцева Н.М. Бухгалтерский учет: Учебник. - М.: Юристъ, 2001.

12. Нидлз Б., Андерсон X., Колдуэл. Принципы бухгалтерского учета: Пер. с англ. / Под ред. Я.В. Соколова. - М.: Финансы и статистика, 1993.

13. Палий В. Ф. Современный бухгалтерский учет. – М.: Изд-во «Бухгалтерский учет», 2003. – 792 с.

14. Пизенгольц М.З. Бухгалтерский учет в сельском хозяйстве. Ч. 1 и 2. Учебник. – М.: Финансы и статистика, 2005.

15. План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и инструкция по его применению. Приказ Минфина от 31. 10. 2000 № 94н (с изменениями и дополнениями).

16. Положения по бухгалтерскому учету – М.: ООО ИИА «Налог Инфо», ООО «Статус-Кво 97», 2007. – 288с.

17. Сапожникова Н.Г. Бухгалтерский учет для менеджеров: Учебное пособие. – М.: КНОРУС, 2004. – 400с.

18. Управленческий учет / Под ред. В. Палия и Р. Ван дер Виля. -М.: ИНФРА-М, 1997.

19. Финансовый учет: Учебник/ Под ред. проф. В.Г. Гетьмана – 3-е изд., перераб. и доп. – М.: Финансы и статистика, 2006. – 816с.

20. Федеральный закон «О бухгалтерском учете» от 21. 11. 96 № 129-ФЗ (с изм. и доп. от 23. 07. 98 г. № 123-ФЗ; 28. 03. 02 № 32-ФЗ; 10. 01. 03 № 8-ФЗ; 30. 06. 03 № 86-ФЗ).

ПРИЛОЖЕНИЕ 1

| Наименование групп имущества юридических лиц |

Наименование групп имущества физических лиц |

| Собственные основные фонды и оборотные средства (кроме наличных денег, ценных бумаг и нематериальных активов) или принадлежащие страхователю на праве хозяйственного ведения, оперативного управления |

Жилые дома, квартиры, дачи, гаражи, склады и другие строения собственные или арендованные, используемые по договору найма |

| Объекты имущества, полученные в аренду, для переработки, перевозки, ремонта, на комиссию, хранение, для совместной деятельности | Домашнее имущество, включая предметы быта, домашнего обихода и личного пользования |

| Имущество, полученное на время экспериментальных работ или исследований, для экспонирования на выставках, в музеях | Сельскохозяйственные культуры, многолетние кустарниковые и плодово-ягодные насаждения |

| Сельскохозяйственные культуры, многолетние кустарниковые, плодово-ягодные насаждения | Сельскохозяйственные животные |

| Сельскохозяйственные животные | По специальным договорам страхования отдельные страховщики (например, Росгосстрах) принимают на страхование: а) различные коллекции, картины, уникальные и антикварные предметы, если у страхователя имеется документ, подтверждающий их оценку компетентной организацией; б) изделия из драгоценных металлов, драгоценных, полудрагоценных и поделочных камней; в) строительные материалы, в том числе находящиеся на земельном (дачном) участке; г) мотоблоки, другая садово-огородная техника, инвентарь, запчасти |

| Строительно-монтажные работы | |

| Прочее, не учтенное в пп. 1—6, имущество |

ПРИЛОЖЕНИЕ 2

ПРИЛОЖЕНИЕ 3

ДОГОВОР

страхования имущества

| г.__________ | N_____ | "_____"__________200___г. |

<Наименование юридического лица,><резидентство, дата создания, свидетельство о регистрации, дата и номер, кем зарегистрировано> именуемое в дальнейшем "Страхователь", в лице <должность, ф.,и.,о. лица, подписывающего договор> действующего на основании <устава, положения, доверенности N_____ от "___"__________200___г.> и <наименование юридического лица,><резидентство, дата создания, свидетельство о регистрации, дата и номер, кем зарегистрировано или ф.и.о. физического лица, гражданство, резидентство, номер и дата документа, удостоверяющего личность> именуемое (ая, ый) в дальнейшем "Страховщик", заключили настоящий договор о нижеследующем.

1. Предмет договора, общие положения

1.1. Предметом настоящего договора являются соглашения сторон по выплате страхового возмещения Страховщиком выгодоприобретателю при наступлении определенных страховых случаев.

1.2. Заполненная Страхователем анкета от "___"__________200___г. (в части не противоречащей настоящему договору и другим соглашениям между сторонами) является неотъемлемой частью настоящего договора.

2. Объект страхования, срок страхования

2.1. Объектом страхования согласно настоящему договору являются имущественные интересы застрахованного, связанные с имуществом.

2.2. Согласно настоящему договору не возмещаются ущербы, связанные с документами, наличными деньгами, ценными бумагами, рукописями, коллекциями, уникальными и антикварными предметам, эксклюзивными экземплярами, изделиями из драгоценных и полудрагоценных металлов и камней, информацией на носителях любого вида, мехами и изделиями из меха и т.п.

2.3. Согласно настоящему договору период страхования начинается ____________________, оканчивается ____________________.

2.4. С прекращением договора страхования прекращается и действие страховой защиты.

3. Страхуемые риски

3.1. Страхуемыми рисками согласно настоящему договору являются: ____________________.

3.2. Кроме того, в любом случае не возмещаются ущербы, причиненные объекту страхования в результате следующих опасностей, событий и т.п. (пускай даже в результате этих опасностей, событий и т.п. проявили себя (произошли) страхуемые риски или эти опасности, события произошли (проявили себя) в результате страхуемых рисков):

1) ядерный взрыв, радиация, радиоактивное заражение, любая другая форма воздействия ядерной энергии;

2) военные действия;

3) народные волнения, забастовки, локауты и им подобные;

4) конфискации, арест, захват, удержание, повреждение, уничтожение, экспроприация, приэмпция и т.п. по распоряжению правительства, местных органов власти и других органов власти, существующих де-факто или де-юре;

5) террористические акты.

3.3. Кроме того, не возмещаются ущербы той части застрахованного имущества, которые произошли в результате (процессе):

1) подмочки застрахованного имущества атмосферными осадками, плесени, грибка и т.п., экстремальных или обычных колебаний температуры атмосферного воздуха, повреждения или уничтожения застрахованного имущества червями, грызунами, насекомыми, птицами, животными и т.п., атмосферной влажности или сухости, воздействия температуры атмосферного воздуха, если это не связано с (вызвано) другими страхуемыми рисками;

2) внутренних или естественных свойств застрахованного имущества (самовозгорание, окисление, тление, брожение, гниение и т.п. и прочие), если все это не связано с (вызвано) другими страхуемыми рисками;

3) воздействия на застрахованное имущество полезным (т.е. предусмотренным технологическим процессом) огнем или теплом;

4) износа застрахованного имущества;

5) внутренних поломок застрахованного имущества и внутренних воздействий на него (перепады напряжения, давления и т.п. и прочее), за исключением случаев, когда эти внутренние воздействия произошли в результате того, что на территории страхования произошли другие страхуемые риски (пожар, противоправные действия третьих лиц, стихийные бедствия и прочее);

6) столкновения (контакта) с транспортными средствами и другими подобными движущимися механизмами, а также с веществами, предметами и т.п., находящимися под контролем страхователя, застрахованного, выгодоприобретателя или лиц, которым застрахованное имущество ими передано, если это (столкновение, контакт) не связано с (вызвано) другими страхуемыми рисками (пожар; взрыв; прорыв водопроводных, отопительных, канализационных и т.п. систем; стихийное бедствие и прочие);

7) сборки, установки, строительства, погрузки, разгрузки, перемещения и т.п. застрахованного имущества;

8) непосредственно производства имущества или эксплуатационных и т.п. операций (сборка, разборка, обработка, установка, подгонка, тестирование, ремонт, сервисное обслуживание и т.п.);

9) необъяснимого исчезновения застрахованного имущества;

10) не связанной с гибелью или повреждениями утраты застрахованного имущества, если такая утрата произошла при отсутствии следов взлома, подкопа, использования отмычек или специально изготовленных для целей незаконного проникновения ключей и т.п. или не в результате применения насилия или угрозы применения насилия;

11) не связанной с гибелью или повреждениями утраты застрахованного имущества, не находящегося в закрытых на замок помещениях и т.п., если такая утрата произошла не в результате применения насилия или угрозы применения насилия;

12) гибели или повреждения имущества, находящегося на открытых площадках, под навесами и т.п., вследствие его естественного загрязнения или под влиянием любых погодных условий (кроме удара молнии);

13) волнового давления, вызванного самолетами и другими летательными аппаратами, передвигающимися со сверхзвуковой скоростью.

Однако, если в результате указанных в данном пункте рисков произойдут (проявят себя) другие страхуемые риски, уже в результате которых будет причинен ущерб другой части застрахованного имущества, то такой ущерб другой части застрахованного имущества возмещается.

4. Территория страхования

4.1. Территорией страхования согласно настоящему договору является: ____________________.

5. Страховой случай (страховое событие)

5.1. Страховой случай - это событие, с наступлением которого предусматривается выплата страхового возмещения Страховщиком выгодоприобретателю (Страхователю).

5.2. Согласно настоящему договору страховым событием признается: <повреждение, полная гибель, утрата и т.п.> страхуемого имущества при наличии в совокупности следующих признаков:

1) если в результате этого события, причинен ущерб объекту страхования;

2) если причиной этого события одним из звеньев в цепи связанных между собой событий, повлекших это событие, является страхуемый риск, который проявил себя на территории страхования в срок (период) страхования (действия страховой защиты);

3) если это событие произошло на территории страхования;

4) если наряду с данным событием не произошли другие события, на основании которых может быть отказано в выплате страхового возмещения.

5.3. Действия страховщика по спасению и сохранению застрахованного имущества не являются основанием для признания события страховым.

6. Страховая сумма

6.1. Страховая сумма согласно настоящему договору составляет: ____________________.

7. Страховой платеж (взносы), страховой тариф, порядок уплаты страхового платежа (взносов)

7.1. Страховой платеж (страховая премия) - это плата за страхование, которую Страхователь уплачивает Страховщику.

7.2. Страховой тариф - это выраженное в процентах отношение страхового платежа к страховой сумме.

Страховой тариф согласно настоящему договору составляет _____%.

Страховой платеж согласно настоящему договору составляет ____________________.

7.3. Страховой платеж уплачивается <единовременно, в рассрочку в виде взносов>.

Днем оплаты считается при оплате безналичным путем день поступления денежных средств на расчетный счет получателя платежа.

Оплата производится в тенге по курсу валюты Национального банка РК (при оплате безналичным путем - по курсу валюты на день списания денежных средств с расчетного счета плательщика).

<название валюты, курс валюты, дата курса>.

8. Страховое возмещение, порядок уплаты страхового возмещения, франшиза

8.1. Страховое возмещение - это выплата, производимая Страховщиком Страхователю (выгодоприобретателю) в пределах страховой суммы при наступлении страхового случая.

8.2. Страховое возмещение не может превышать размера действительного ущерба, понесенного застрахованным в результате наступления страхового случая.

8.3.Франшиза согласно настоящему договору составляет: ____________________.

При исполнении настоящего договора франшиза вычитается из суммы ущерба, но не из суммы страхового возмещения ____________________.

8.4. При исполнении настоящего договора стороны исходят из принципа, что при определении размера страхового возмещения в расчет должны приниматься фактически необходимые, но целесообразные, расходы для приведения застрахованного в точно такое же материальное положение, как до страхового события. В состав этих расходов, в том числе, входят накладные и им подобные расходы, различные косвенные расходы, однако только те (если иное не сказано в других пунктах настоящего договора), которые связаны с восстановлением застрахованного материального имущества (восстановлением, ремонтом, повторным приобретением и т.п.).

8.5. Если иное прямо не сказано в договоре, не возмещаются различные расходы, которые производились или должны будут быть произведены в результате того, что произошло страховое событие, однако не направленные на восстановление застрахованного имущества (восстановлением, ремонтом, повторным приобретением и т.п.).

8.6. Никакая упущенная выгода в состав возмещения не входит.

8.7. При определении размера ущерба в расчет должны приниматься фактически сложившиеся на рынке цены на момент исполнения настоящего договора. Использование для определения размера ущерба ранее действовавших цен и переводных коэффициентов к ним не допускается. При определении размера ущерба в расчет должны приниматься цены (расценки) только тех организаций, субъектов, которые обладают необходимыми профессиональными качествами, соответствующей деловой репутацией, устойчивым финансовым положением, которые гарантированно способны нести ответственность по своим обязательствам, цены (расценки) которых являются разумными, а услуги (товары) доступными, не требующими значительного времени для их получения.

8.8. При определении размера возмещения из суммы ущерба вычитается только стоимость тех, годных к дальнейшему употреблению останков имущества, которые непосредственно могут быть использованы при восстановительных или ремонтных работах для ликвидации причиненного страховым событием ущерба имуществу. Стоимость других, годных для иного употребления, останков из суммы ущерба не вычитается.

8.9. При полной гибели движимого имущества стоимость никаких останков имущества из суммы ущерба не вычитается.

8.10. Под полной гибелью движимого имущества, в том числе, понимают такое его состояние и такие его повреждения, стоимость устранения которых, <включая, не включая> затраты по доставке застрахованного имущества к месту ремонта и обратно и на различные предшествующие ремонту (восстановлению) работы, больше _____% от стоимости самого имущества (или аналогичного имущества) в неповрежденном состоянии.

8.11. Страховщик может потребовать передать ему останки имущества или соответствующую часть останков имущества, стоимость которых из суммы ущерба не вычиталась.

8.12. При определении размера возмещения в отношении бывшего в употреблении имущества (части имущества) процент износа не применяется, если иное прямо не сказано в договоре. Однако при определении размера возмещения в части, связанной с бывшим в употреблении имуществом, учитывается стоимость бывших в употреблении имущества, деталей и конструктивных элементов, но только в том случае, если достоверно известно, что возможно приобретение таких имущества, деталей и конструктивных элементов, причем только таких, износ которых достоверно будет не больше, чем заменяемых, которые прошли предпродажную подготовку и к которым будут приложены документы, выданные специализированными организациями и подтверждающие их качество, состояние и т.п. (если по-иному невозможно определить качество, состояние и т.п. такого имущества, деталей и конструктивных элементов). Во всех остальных случаях при определении размера возмещения должна учитываться стоимость новых, не бывших в употреблении, имущества, деталей и конструктивных элементов.

8.13. Выплата страхового возмещения и другие, предусмотренные договором, выплаты производятся на основании и после получения Страховщиком от Страхователя (выгодоприобретателя) заявления о выплате возмещения.

8.14. После получения заявления о выплате возмещения Страховщик в течение _____ дней принимает решение о выплате (отказе в выплате) возмещения и других выплат и сообщает об этом Страхователю (выгодоприобретателю). В течение _____ дней после принятия решения о выплатах Страховщик производит эти выплаты. При оплате безналичным путем днем оплаты считается день поступления денежных средств на расчетный счет получателя платежа.

Оплата производится в тенге. При необходимости для определения размера платежа используется курс валюты <название валюты, курс валюты, дата курса валюты> Национального банка РК (при оплате безналичным путем - курс на дату списания денежных средств с расчетного счета плательщика).

8.15. Если после выплаты возмещения случится так, что учитываемый в расчетах размер ущерба оказался меньшим целесообразных затрат на восстановление имущественного положения застрахованного, то Страхователь (выгодоприобретатель) может предъявить Страховщику дополнительное требование о выплате возмещения. Порядок и сроки удовлетворения этого дополнительного требования определяется такими же, как и в соответствующих пунктах настоящего договора. Страховщик вправе отказать в удовлетворении этого дополнительного требования (части требования), если увеличение стоимости затрат произошло по вине или непредусмотрительности Страхователя (застрахованного, выгодоприобретателя) и т.п. При этом бремя доказывания вины или непредусмотрительности в действиях Страхователя (застрахованного, выгодоприобретателя) лежит на Страховщике. Кроме того, если при проведении восстановительных работ обнаружатся ранее неизвестные факты, связанные с объемом ущерба, например скрытые дефекты и т.п., которые значительны по величине или которые незначительны по величине, и при последних возможно временное приостановление восстановительных работ, то Страховщик должен быть поставлен в известность об этих фактах для возможного их исследования. При невыполнении этого условия Страховщик вправе отказать в выплате соответствующей части возмещения.

9. Отказ в выплате страхового возмещения

9.1. Согласно настоящему договору и в соответствии с законодательством о страховании, страховщик вправе частично (в соответствующей части) или полностью отказать в выплате страхового возмещения и других выплат при:

1) умышленных действиях (бездействиях) Страхователя (застрахованного, выгодоприобретателя), направленных на причинение ущерба объекту страхования либо способствующих такому ущербу, за исключением действий, совершенных в состоянии необходимой обороны или крайней необходимости. При этом бремя доказывания умысла в действиях Страхователя (застрахованного, выгодоприобретателя) лежит на Страховщике;

2) действиях (бездействиях) Страхователя (застрахованного, выгодоприобретателя), признанных в установленном законом порядке умышленными преступлениями или умышленными административными правонарушениями, находящимися в причинной связи с ущербом объекту страхования и направленными на причинение ущерба застрахованному имуществу;

3) сообщении Страховщику Страхователем (застрахованным, выгодоприобретателем) заведомо ложных сведений об обстоятельствах страхового риска, если ущерб объекту страхования связан с обстоятельствами, о которых были сообщены заведомо ложные сведения, а также при сообщении ими заведомо ложных сведений об ущербе объекту страхования;

4) при умышленном непринятии застрахованным при наступлении события, имеющего признаки страхового, разумных и доступных в сложившейся ситуации мер по спасению и сохранению застрахованного имущества и уменьшению убытков в той части ущерба, в какой застрахованный мог его предотвратить, но умышленно не предотвратил. При этом бремя доказывания умысла в действиях (бездействиях) застрахованного лежит на Страховщике. Если при спасении имущества застрахованный не действовал так, как если бы это имущество не было застраховано, в том числе при спасении имущества отдавал приоритет незастрахованному имуществу перед застрахованным, то это может быть расценено как непринятие застрахованным мер по спасению застрахованного имущества;

5) компенсации ущерба лицом, виновным в причинении ущерба, или каким-то другим образом;

6) воспрепятствовании Страхователем (застрахованным, выгодоприобретателем) Страховщику в установлении обстоятельств, связанных с ущербом объекту страхования.

Таким воспрепятствованием, в том числе, считается несохранение поврежденного имущества в том виде, в каком оно оказалось после ущерба, до прибытия представителя Страховщика или получения инструкций от Страховщика. Изменение картины убытка возможно лишь в том случае, если это диктуется соображениями безопасности или (и) уменьшения размера убытка, когда это соответствует (не противоречит) сложившейся практике или когда иное невозможно;

7) отказе застрахованного от претензий к лицу, ответственному за причиненный вред, или от прав, обеспечивающих реализацию требований к этому лицу, а также при отказе передать Страховщику документы, необходимые для предъявления регрессного требования, или если осуществление регрессного требования стало невозможным по вине Страхователя (застрахованного, выгодоприобретателя). При этом страховщик вправе уменьшить размер возмещения на ту сумму, которую он смог бы взыскать в порядке осуществления регрессного требования, и вправе требовать излишне уплаченной суммы возмещения;

8) неуплате страхователем в установленные договором сроки страховых платежей (взносов), а также уплате их в меньшем размере, чем это предусмотрено договором.

Если страховые платежи не были уплачены в установленные договором сроки или были уплачены в меньшем размере, чем это предусмотрено договором, однако эти платежи (взносы) уплачены (доплачены) до ущерба объекту страхования, то такая неуплата в срок не может служить основанием для отказа в выплате возмещения (или уменьшении его размера). Если страховые платежи (взносы) были уплачены в меньшем размере, чем это предусмотрено настоящим договором, то Страховщик обязан выплатить возмещение, но имеет право произвести выплату возмещения пропорционально отношению размера фактически уплаченного платежа (взноса) к размеру платежа (взноса), подлежащего к уплате;

9) несообщении Страховщику в установленные договором сроки о событии, имеющем признаки страхового, и о проявивших себя с течением времени существенных последствиях этого события, если не будет доказано, что Страховщик своевременно узнал обо всем этом либо отсутствие у Страховщика сведений об этом не могло сказаться на его обязанности выплатить возмещение;

10) возникновении в период страховой защиты обстоятельств, заметно повышающих степень страхового риска, если эти обстоятельства связаны с причинением ущерба объекту страхования и если при возникновении этих обстоятельств Страховщиком и Страхователем не были заключены дополнительные соглашения;

11) воспрепятствовании Страховщику Страхователем (застрахованным, выгодоприобретателем), в том числе в период до события, имеющего признаки страхового, в инспекции (проверки) застрахованного риска.

9.2. При отказе в выплате возмещения Страховщик не может ссылаться на обстоятельства, о которых ему было известно при заключении настоящего договора или о которых ему могло (должно) было бы стать известно в результате сюрвейерского исследования страхового риска перед заключением настоящего договора.

9.3. Бремя доказывания обстоятельств, указанных в подпунктах 2, 3, 5, 6, 7, 10,11 пункта 9.1, лежит на Страховщике.

10. Права и обязанности сторон

10.1. Страховщик обязан:

1) возместить Страхователю (выгодоприобретателю) расходы, произведенные при страховом случае или во избежание наступления страхового события и связанные со спасательными работами и подобными действиями, для уменьшения размера (предотвращения) ущерба застрахованного имущества, если такие расходы были необходимыми и целесообразными или были произведены для выполнения указаний Страховщика. Такие расходы возмещаются также тогда, когда соответствующие меры оказались безуспешными;

2) возместить Страхователю (выгодоприобретателю) произведенные целесообразные расходы, связанные с установлением факта наступления страхового события и определением размера возмещения. Такие расходы возмещаются Страховщиком также тогда, когда причинившее ущерб событие в дальнейшем будет признано не страховым, и если Страхователь (выгодоприобретатель) не мог знать об этом, производя такие расходы;

3) возместить Страхователю (выгодоприобретателю) произведенные целесообразные расходы по обеспечению права требования к лицу, ответственному за причиненный вред объекту страхования (расходы по обеспечению права Страховщика на суброгацию), в том числе расходы по оплате услуг, привлеченных для этого консультантов и других третьих лиц, почтовые расходы, расходы по междугородной телефонной связи и т.п. расходы;

4) возместить Страхователю (выгодоприобретателю) целесообразные необходимые расходы по урегулированию с ним (Страховщиком) убытков (расходы по оплате привлеченных для этого консультантов и других третьих лиц, почтовые расходы, расходы на телефонные переговоры и т.п.).

Такие расходы возмещаются и тогда, когда событие, с которым они связаны, в дальнейшем будет признано не страховым и если Страхователь (выгодоприобретатель), проводя такие расходы, не мог знать об этом. Затраты, связанные с судебным разбирательством между сторонами, в состав этих расходов не включаются и возмещаются в соответствии с действующим законодательством;

5) при наступлении страхового случая произвести выплату страхового возмещения и другие выплаты в размере, порядке и сроки, предусмотренные договором. При этом сумма всех выплат по всем договорам страхования, действующим в отношении данного объекта страхования, не может быть больше суммы действительного ущерба и действительных затрат.

10.2. Страхователь согласно условиям настоящего договора и в соответствии с законодательством о страховании обязан:

1) при заключении договора страхования сообщить Страховщику известные ему (Страхователю) обстоятельства, имеющие существенные значения для определения степени вероятности наступления страхового случая и размера возможных убытков от его наступления (страхового риска), если эти обстоятельства не известны и не должны быть известны Страховщику.

Существенными признаются обстоятельства, определенно оговоренные в письменном запросе Страховщика, направленном Страхователю в период заключения настоящего договора. Анкета Страхователя к договору страхования считается ответом на такой письменный запрос Страховщика.

Если договор страхования заключен при отсутствии ответа Страхователя на какие-либо вопросы Страховщика, то последний не может впоследствии в своих действиях и требованиях ссылаться на это;

2) при наступлении события, имеющего признаки страхового, незамедлительно, но в любом случае не позднее, чем через ____________________, как только ему стало известно, сообщить об этом событии Страховщику. В эти же сроки информировать Страховщика о проявивших себя с течением времени существенных последствиях этого события;

3) при двойном страховании уведомлять Страховщика о других известных ему (Страхователю) действующих договорах страхования по этому же объекту;

4) уплачивать страховые платежи в размере, порядке и сроки, установленные настоящим договором;

5) незамедлительно, но в любом случае не позднее, чем через _____ дня, как только ему стало известно, сообщить Страховщику об увеличении страхового риска и всех других значительных изменениях условий страхования. Значительными, во всяком случае, признаются следующие изменения: ____________________;

6) внести изменения в заявление к Страховщику о выплате страхового возмещения в случае, когда в период рассмотрения претензии Страховщиком, каким-то образом компенсирован ущерб (часть ущерба) объекту страхования или открылись ранее не известные обстоятельства, влияющие на размер возмещения, и вернуть Страховщику возмещение или его часть, когда после выплаты возмещения каким-то другим образом компенсирован ущерб объекту страхования (или часть этого ущерба) или Страхователю открылись ранее неизвестные обстоятельства, влияющие на размер возмещения;

7) оперативно информировать Страховщика об изменении своих юридических, почтовых, банковских реквизитов;

8) известить застрахованного о его обязанностях по данному договору.

10.3. Страховщик имеет право:

1) независимо от того, наступило ли повышение степени страхового риска или нет, проверять состояние и стоимость застрахованного имущества, а также правильность сообщенных ему сведений.

11. Срок действия договора страхования, внесение изменений в договор, прекращение договора

11.1. Согласно настоящему договору данный договор вступает в силу и становится обязательным для сторон с момента его заключения.

11.2. Согласно настоящему договору данный договор признается действующим до определенного в нем момента исполнения сторонами обязательств.

11.3. Невнесение страхового платежа к установленному договором сроку не влечет за собой прекращение договора.

11.4. Настоящий договор может быть прекращен по инициативе любой из сторон путем уведомления другой стороны за 30 дней до даты предполагаемого прекращения. При этом расходы Страховщика на ведение дела не учитываются, и Страховщик имеет право на часть страхового платежа, пропорциональную периоду времени, когда действовала страховая защита.

12. Прочие условия

12.1. Во всем, что не оговорено настоящим договором, стороны руководствуются законодательством о страховании и другим законодательством Республики Казахстан.

12.2. Любое уведомление, предусмотренное настоящим договором, производится в письменной форме. Уведомление считается сделанным должным образом только тогда, когда оно доставлено нарочным с подтверждением получения или направлено факсом, телексом или другим видом передачи с подтверждением получения (отправления), а в определенных случаях и только тогда, когда оно отправлено средствами быстрой связи.

12.3. Ответственность сторон по настоящему договору определяется в соответствии с действующим законодательством Республики Казахстан.

13. Дополнительные условия

13.1. Согласно настоящему договору застрахованным является любое имущество, соответствующее описанию, указанному в анкете страхователя от ____________________, используемое застрахованным или предполагаемое им к использованию, или находящееся у него во владении, а также принадлежащее застрахованному на праве собственности или находящееся у него на хранении, и оказавшееся на территории страхования в период действия страховой защиты. В отношении того имущества, которое выбыло с территории страхования, страхование автоматически прекращается.

13.2. При ущербах более ____________________ долларов США размер страхового возмещения и выплат, связанных со спасением и сохранением застрахованного имущества и с обеспечением права требования к лицу, ответственному за причиненный вред, определяется пропорционально отношению страховой суммы к стоимости застрахованного имущества по состоянию (объему, количеству и т.п.) на момент страхового события. Однако в любом случае указанное отношение не может быть (считаться) больше 1/3 (одной третьей). При этом указанная стоимость определяется по методике, аналогично той, которая предусмотрена настоящим договором и по которой определяется размер страхового возмещения.

Кроме того, в любом случае при исполнении настоящего договора размер страхового возмещения не может быть более 1/3 (одной третьей) от размера ущерба, а размер выплат, связанных со спасением и сохранением застрахованного имущества и с обеспечением права требования к лицу, ответственному за причиненный вред, не может быть более 1/3 (одной третьей) от произведенных для этого целесообразных затрат.

13.3. Согласно настоящему договору настоящий договор прекращает свое действие с момента выплаты страхового возмещения по первому случившемуся страховому случаю.

13.4. Если в период до окончания срока действия страховой защиты произошло изменение стоимости застрахованного имущества в результате его улучшения, ухудшения или в результате изменения его объема, то все эти улучшения, ухудшения, изменения его объема также считаются застрахованными.

13.5. В любом случае, для целей настоящего договора, страхуемое имущество не может считаться опасным в отношении взрыва или самовозгорания.

Юридические адреса сторон и банковские реквизиты

| СТРАХОВАТЕЛЬ | СТРАХОВЩИК |

| <наименование ЮЛ или ФЛ по виду договора> | <наименование ЮЛ или ФЛ по виду договора> |

| <страна местонахождения> | <страна местонахождения> |

| <город, п/о, улица, номер дома и офиса, номер факса, телефона> | <город, п/о, улица, номер дома и офиса, номер факса, телефона> |

| <номер расчетного или валютного счета, наименование обслуживающего банка, МФО, РНН, код назначения платежа> | <номер расчетного или валютного счета, наименование обслуживающего банка, МФО, РНН, код назначения платежа> |

| <должность, ф.,и.,о. лица, подписывающего договор, подпись, печать, если лицо физическое, то его РНН, СИК> | <должность, ф.,и.,о. лица, подписывающего договор, подпись, печать, если лицо физическое, то его РНН, СИК> |