| Скачать .docx |

Дипломная работа: Учетная политика в ЗАО "Бурда бетройунг"

Содержание

Введение…………………………………………………………………………...3

1. Основные требования по формированию и раскрытию учетной политики..5

1.1. Понятие учетной политики и ее состав………………………………5

1.2. Формирование и изменение учетной политики……………………..8

1.3. Раскрытие положений учетной политики…………………………..25

2. Учетная политика для целей бухгалтерского учета в ЗАО «Бурда бетройунг»………………………………………………………………………..28

2.1. Общая характеристика финансово-хозяйственной деятельности ЗАО «Бурда бетройунг»………………………………………………….28

2.2. Методологические аспекты учетной политики…………………….33

2.3. Организационно-технические аспекты учетной политики………..38

3. Учетная политика для целей налогообложения в ЗАО «Бурда бетройунг»………………………………………………………………………..51

3.1. Формирование учета доходов и расходов для исчисления налога на прибыль……………………………………………………………………53

3.2. Отражение в учетной политики основных налогов………………..73

Заключение……………………………………………………………………….82

Список использованной литературы…………………………………………...84

Введение

Одним из направлений совершенствования организации бухгалтерского учета на современном этапе является ориентация его на Международные стандарты учета и финансовой отчетности.

Формирование учетной политики организации определяет теоретические и методологические основы и принципы ведения бухгалтерского учета в организации, отраженные в Федеральном Законе «О бухгалтерском учете» и в Положении о бухгалтерском учете и отчетности в Российской Федерации. Учетная политика организации формируется главным бухгалтером исходя из структуры, отрасли и других особенностей деятельности организации на основе Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98 и утверждается руководителем организации. При разработке учетной политике организации утверждается: рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности; формы первичных учетных документов, применяемых для оформления фактов хозяйственной деятельности, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности; порядок проведения инвентаризации активов и обязательств организации; методы оценки активов и обязательств; правила документооборота и технология обработки учетной информации; порядок контроля за хозяйственными операциями; другие решения, необходимые для организации бухгалтерского учета. При формировании учетной политики предполагается, что: активы и обязательства организации существуют обособленно от активов и обязательств собственников этой организации и активов и обязательств других организаций (допущение имущественной обособленности); организация будет продолжать свою деятельность в обозримом будущем и у нее отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности и, следовательно, обязательства будут погашаться в установленном порядке (допущение непрерывности деятельности). Учетная политика организации должна обеспечивать: полноту отражения в бухгалтерском учете всех факторов хозяйственной деятельности (требование полноты); своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности (требование своевременности); большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов (требование осмотрительности); отражение в бухгалтерском учете факторов хозяйственной деятельности исходя не столько из их правовой формы, сколько из экономического содержания фактов и условий хозяйствования (требование приоритета содержания перед формой); тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета на последний календарный день каждого месяца (требование непротиворечивости); рациональное ведение бухгалтерского учета, исходя из условий хозяйственной деятельности и величины организации (требование рациональности). При формировании учетной политики организации по конкретному направлению ведения и организации бухгалтерского учета осуществляется выбор одного способа из нескольких, допускаемых законодательством и нормативными актами по бухгалтерскому учету. Если по конкретному вопросу в нормативных документах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики осуществляется разработка организацией соответствующего способа, исходя из ПБУ 1/98 и иных положений по бухгалтерского учету. В целях обеспечения сопоставимости данных бухгалтерского учета изменения учетной политики должны вводится с начала финансового года.

1. Основные требования по формированию и раскрытию учетной политики

1.1. Понятие учетной политики и ее состав

Каждый раз в канун нового года в российских организациях встает вопрос об утверждении учетной политики на следующий финансовый год. Само понятие "учетная политика" уже достаточно прочно вошло в обиход российских бухгалтеров, но проблемы, связанные с формированием учетной политики, возникают до сих пор.

Что же представляет собой учетная политика организации? Учетная политика – это принятая организацией совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности (п. 2 ПБУ 1/98 "Учетная политика организации", утвержденного приказом Минфина России от 09.12.98 № 60н). Это означает, что учетная политика должна, как минимум, определять все перечисленное в отношении тех направлений и объектов учета, где на уровне нормативного регулирования не установлено единых правил и организациям предоставлено право выбора из нескольких возможных вариантов.

Учетная политика организации формируется главным бухгалтером на основе настоящего Положения и утверждается руководителем организации (п. 5 ПБУ 1/98). При этом утверждаются:

- рабочий план счетов бухгалтерского учета;

- формы первичных учетных документов, применяемых для оформления фактов хозяйственной деятельности, по которым не предусмотрены типовые формы первичных учетных документов, а также формы внутренней бухгалтерской отчетности;

- порядок проведения инвентаризации активов и обязательств организации;

- методы оценки активов и обязательств;

- правила документооборота и технология обработки учетной информации;

- порядок контроля за хозяйственными операциями;

- другие решения, необходимые для организации бухгалтерского учета.

Таким образом, учетная политика формируется главным бухгалтером и служит главным образом для нужд бухгалтерского учета, однако касается деятельности практически всех других структурных подразделений организации и их работников (например, в части форм первичных документов и правил документооборота) и должна безукоснительно ими соблюдаться. Поэтому утверждать учетную политику следует путем издания отдельного приказа по организации, а участвовать в процессе создания учетной политики могут и должны все заинтересованные структурные подразделения (специалисты) организации в пределах своей компетенции. При необходимости к разработке учетной политики могут быть привлечены также внешние консультанты, например, для обоснования и оптимизации способов ведения учета, для выбора наиболее соответствующего из возможных вариантов организации учета на основе анализа нормативной базы и особенностей бизнеса организации.

Форма учетной политики

Форма учетной политики нормативно не регламентирована. Поэтому сформированная учетная политика может быть изложена непосредственно в приказе. В этом случае она будет иметь исключительно текстовый формат с выделением отдельных пунктов. Более удобна табличная форма построения учетной политики. При этом утверждаемая приказом учетная политика является самостоятельным законченным документом (например, положением), имеющим собственную логическую структуру и форму, соответствующую целям ее создания. В этом случае учетная политика становится приложением к соответствующему приказу.

Табличная форма построения учетной политики делает этот документ более структурированным, с наглядными ссылками на нормативные документы, являющиеся обоснованием (основанием) для выбранного организацией способа ведения бухгалтерского учета. Табличная форма позволяет графически выделить в общем объеме документа отдельные разделы, соответствующие конкретным объектам или направлениям учета. Все это облегчает последующее использование учетной политики работниками организации в процессе ежедневной работы. Особенно актуально это в том случае, если бухгалтерская служба имеет сложную иерархическую структуру с разделением учетных работ по направлениям.

Учетная политика организации должна содержать ряд приложений, как минимум, рабочий план счетов бухгалтерского учета, применяемый в данной организации, документооборот и формы внешней бухгалтерской отчетности, разработанные на основе образцов, рекомендованных Минфином России. Утвержденная учетная политика может иметь приложения: дополнительно разработанные в организации формы первичных учетных документов, детальные методики разработанных способов ведения учета и др. Однако при этом не следует забывать, что утвержденная учетная политика со всеми поименованными в ней приложениями является официальным документом и может быть запрошена в ходе проведения различных проверок и судебных разбирательств, представлена учредителям и т. п.

1.2. Формирование и изменение учетной политики

Подготовительная работа

Непосредственно процессу формирования учетной политики должен предшествовать анализ действующего законодательства. В результате проведенного анализа следует определить круг вопросов, которые организация предполагает рассмотреть в учетной политике.

Сначала целесообразно выделить те направления, разделы и объекты учета, которые непосредственно связаны с деятельностью организации . Именно в отношении них и должна строиться вся последующая работа. Ведь от организации не требуется принять решения о порядке и особенностях учета тех объектов и операций, которые она не осуществляет в процессе своей производственно-хозяйственной деятельности. Напротив, "забегая вперед" при разработке учетной политики, организация рискует установить правила, которые впоследствии, когда будет осуществлена соответствующая операция, будут ей невыгодны или неудобны применительно к реальной ситуации.

Следующим шагом в процессе подготовки к выработке учетной политики должен стать анализ действующего законодательства и нормативной базы, регулирующей выбранные на предыдущем этапе направления, разделы и объекты учета . При этом следует учитывать, что учетная политика разрабатывается на следующий год, поэтому возможно, что после завершения текущего года отдельные документы утратят силу или начнут действовать новые.

Нормативные документы по бухгалтерскому учету содержат нормы, однозначно устанавливающие порядок ведения учета, – обязательные для применения всеми хозяйствующими субъектами, и нормы, которые предусматривают несколько возможных вариантов, – по ним организации предоставляется право самостоятельного выбора наиболее оптимального способа. Поэтому в учетной политике нет необходимости повторять однозначные, установленные на уровне нормативных документов правила, но следует обязательно указать, какой способ выбрала организация из имеющихся вариантов.

В положениях по бухгалтерскому учету и других документах вариативность решения может быть явной (см., например, п. 16 ПБУ 5/01).

Организациям также может быть предоставлена возможность принятия решения из возможных вариантов не в столь явной форме. В этом случае способы не представлены списком, а упоминания об учетной политике может не быть вовсе. Чаще всего это встречается, когда существует альтернатива, т. е. предлагаемых вариантов всего два. При этом используются словосочетания "организация вправе", "организации могут" и т. п. Примером может служить п. 11 ПБУ 19/02 "Учет финансовых вложений", которым установлено: "В случае несущественности величины затрат (кроме сумм, уплаченных в соответствии с договором продавцу), на приобретение таких финансовых вложений, как ценные бумаги, по сравнению с суммой, уплачиваемой в соответствии с договором продавцу, такие затраты организация вправе признавать прочими операционными расходами…". Применительно к данному пункту, если организация решает воспользоваться предоставленным ей правом, она должна сделать соответствующую оговорку в учетной политике. При этом целесообразно сразу дать ссылку на конкретный пункт нормативного документа, которым организации предоставлено право выбора.

Анализ действующего законодательства и нормативной базы , регулирующей выбранные на первом этапе направления, разделы и объекты учета организации, должен осуществляться не только в одном направлении – что предписывается или разрешается делать в части учета, рассматривая при этом имеющиеся нормативные документы. Анализировать нормативные документы необходимо еще и с точки зрения охвата всего спектра деятельности организации. Если организация действительно осуществляет операции, которые не противоречат законодательству по своей сути, но не нашли отражения в документах, регламентирующих порядок ведения бухгалтерского учета, то в случае необходимости она вправе самостоятельно разработать новые способы учета и включить их в свою учетную политику. Эта возможность предусмотрена п. 8 ПБУ 1/98. Однако при этом существует риск, что специалисты организации недостаточно полно изучат действующую нормативную базу и пропустят норму, которая уже регулирует соответствующий вопрос. В этом случае, если самостоятельно выработанный организацией способ ведения учета отличается от общеустановленного, то соответствующее положение учетной политики будет признано неправомерным.

В результате проведенной подготовительной работы должен быть сформирован полный перечень вопросов, которые непосредственно связаны с деятельностью данной организации и которые она намерена отразить в своей учетной политике. Эти вопросы для оптимизации принятия решения целесообразно разделить на две группы, требующие:

- выбора из нормативно установленных вариантов;

- самостоятельной разработки собственного варианта решения.

Кто же должен в организации проводить всю подготовительную работу? Так как речь идет о серьезном анализе большого количества сложных нормативных документов в области регулирования бухгалтерского учета, доскональном знании особенностей деятельности организации, функций структурных подразделений и их взаимодействия, знании текущих экономических позиций организации и перспектив ее дальнейшего развития, а также необходимости работы в тесном контакте с другими службами организации, ответ очевиден – это главный бухгалтер. Тем более что он отвечает за ее формирование по законодательству. Однако в связи с тем что такая серьезная и объемная работа требует значительного количества рабочего времени и полного погружения в проблему, разумнее главному бухгалтеру официально делегировать (не снимая с себя всей полноты ответственности) свои полномочия в части подготовительной работы по формированию учетной политики своему заместителю или отдельной группе работников бухгалтерии. Безусловно, отслеживать изменения в нормативной базе по своему направлению (участку) учета могут все работники бухгалтерии, но это требует наличия у них специальных знаний и навыков достаточно высокого уровня. Поэтому целесообразно иметь в составе бухгалтерии работника, который бы занимался вопросами методологии и организации бухгалтерского учета на постоянной основе. К сожалению, не все организации имеют такую возможность в финансовом отношении, а иногда это связано с непониманием остроты этой проблемы руководством организации.

При составлении учетной политики утверждается :

1.Рабочий план счетов бухгалтерского учета.

ПСБУ для бюджетных учреждений не детализирован по источникам финансирования в части субсчетов учета имущества и обязательств учреждения, а также по видам уплачиваемых налогов и сборов. Поэтому в целях обеспечения прозрачности бухгалтерского учета бюджетного учреждения необходимо утвердить субсчета с отличительным признаком для обеспечения раздельного учета операций по бюджетным, внебюджетным, целевым средствам, гуманитарной, спонсорской и др. помощи, учитывая отраслевую специфику учреждения, для организации аналитического учета указанных участков. Особое внимание при разработке Рабочего плана счетов необходимо обратить на использование субсчета 280 «Реализация продукции (работ, услуг)» и субсчета 237 «Прочие источники» при отражении доходов, поступающих от предпринимательской деятельности.

2.Формы первичных учетных документов, применяемых для оформления фактов хозяйственных операций, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности.

Согласно ст. 9 Закона факт свершения хозяйственной операции подтверждается первичным учетным документом, имеющим юридическую силу. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации.

Первичные документы, форма которых не предусмотрена в альбомах, для придания им юридической силы должны содержать следующие обязательные реквизиты :

·наименование, номер документа, дату и место его составления;

·содержание и основание совершения хозяйственной операции, ее измерение и оценку в натуральных, количественных и денежных показателях;

·должности, фамилии, инициалы и личные подписи лиц, ответственных за совершение хозяйственной операции и правильность ее оформления, (включая случаи составления документов с применением средств автоматизации и передачи их в системах телекоммуникаций). Нарушение установленной формы первичного учетного документа, а также утверждение его должностным лицом, которому согласно графику документооборота не предоставлено таких полномочий, может привести к признанию неправомочности принятия такого документа к учету.

Кроме того, формы ряда применяемых бюджетными учреждениями первичных учетных документов для отдельных отраслей централизованно не регламентированы либо имеют свою специфику, поэтому такие формы обязательно должны быть утверждены в приказе об учетной политике. В соответствии со ст. 9 Закона в организации должен быть утвержден перечень лиц, имеющих право подписи первичных учетных документов. Право утверждения такого перечня предоставлено исключительно руководителю организации по согласованию с главным бухгалтером.

Документы, которыми оформляются хозяйственные операции с денежными средствами, подписываются руководителем организации и главным бухгалтером или уполномоченными ими на то лицами. Следовательно, в учетной политике целесообразно определить перечень таких документов. Несмотря на кажущуюся очевидность того, какие документы следует относить к денежным, на практике могут возникнуть вопросы, например: является ли таким документом авансовый отчет, представляемый подотчетным лицом в случае, если перерасхода по авансу нет; к какому виду операций следует отнести движение ценностей, числящихся на субсчете 132 «Денежные документы» ,и т.д.

Кроме того, ст. 7 Закона установлено, что без подписи главного бухгалтера или уполномоченного им на то лица денежные и расчетные документы, финансовые и кредитные обязательства считаются недействительными и не должны приниматься к исполнению. Это значит, что при необходимости должны быть составлены перечни расчетных документов, а также обязательств, под которые организация осуществляет финансовые вложения.

При необходимости передоверить право подписи уполномоченному лицу данное лицо также должно быть указано в учетной политике. При этом не обязательно указывать конкретную фамилию должностного лица, являющегося уполномоченным, достаточно указать должность по штату или штатному расписанию (например, заместитель руководителя). Эта мера позволит избежать вопросов, связанных с внесением изменений в учетную политику в случае изменения должностного положения работников. Что же касается ответственности уполномоченных лиц, то она определяется не учетной политикой, а законодательными актами.

Так как ст. 9 Закона определено, что первичный учетный документ должен быть составлен в момент совершения операции, а если это не представляется возможным – непосредственно после ее окончания, то целесообразно при разработке учетной политики определить, какие группы документов составляются непосредственно при совершении хозяйственных операций, а какие – по их окончании.

3.График документооборота, регламентирующий перечень и формы первичных учетных документов, сроки их составления, а также перечень должностных лиц, ответственных за их оформление и утверждение.

Эффективная работа бухгалтерской службы невозможна без организации и соответствующего регулирования порядка и сроков поступления первичных документов, их обработки, составления сводных документов и т.п. Следовательно, обязательным элементом учетной политики можно считать график документооборота – направление движения документов и сроки их представления в соответствующие подразделения организации, бухгалтерию либо централизованную бухгалтерию. График документооборота утверждается ежегодно руководителем организации и является приложением к учетной политике организации.

Этим вопросам в учетной политике необходимо уделить особое внимание, т.к. в соответствии со ст. 151-3 Кодекса России об административных правонарушениях от 6 декабря 1984 г. № 4048-X с последующими изменениями и дополнениями нарушение порядка ведения бухгалтерского учета и отчетности, уничтожение документов или их сокрытие, нарушение руководителем, главным бухгалтером или другим должностным лицом юридического лица или индивидуальным предпринимателем установленного порядка ведения бухгалтерского учета и отчетности – влечет наложение штрафа в размере от десяти до двадцати минимальных заработных плат.

4.Сроки и порядок проведения инвентаризации.

Согласно п. 2.1 Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных Министерством финансов России от 5 декабря 2003 г. № 54, количество инвентаризаций расчетов и обязательств в отчетном году, дата их проведения, перечень имущества и финансовых обязательств, проверяемых при каждой из них, устанавливаются руководителем организации, кроме случаев, когда проведение инвентаризаций обязательно (п. 1.4). Как правило, при регламентировании порядка и сроков проведения инвентаризаций недостаточно внимания уделяется инвентаризации незавершенного производства, бланков строгой отчетности, лома и отходов драгоценных металлов, а также обязательств бюджетного учреждения. Непроведение инвентаризаций указанных выше объектов снижает эффективность бухгалтерского контроля за финансово-хозяйственной деятельностью учреждения.

5.Учетная политика организации по видам имущества, операциям и обязательствам.

В учетной политике должны быть закреплены:

а) установление порядка отнесения имущества к объектам основных средств (лимит отнесения имущества к объектам основных средств свыше лимита, установленного Министерством финансов России в 30 базовых величин (по коврам и ковровым изделиям – 10 базовых величин)). При этом другое условие отнесения активов к основным средствам – срок полезного использования более 12 месяцев – остается неизменным.

Учет основных средств должен быть организован:

·в соответствии с Положением по бухгалтерскому учету основных средств, утвержденным постановлением Министерства финансов России от 12 декабря 2001 г. № 118, с последующими изменениями и дополнениями;

·Инструкцией по бухгалтерскому учету основных средств организациями, финансируемыми из бюджета, утвержденной постановлением Министерства финансов России от 20 декабря 2001 г. № 125.

Объекты основных средств в бухгалтерской отчетности отражаются по первоначальной (восстановительной) стоимости, скорректированной на расчетный коэффициент, определенный при проведении переоценки ежегодными постановлениями Правительства России о переоценке основных средств.

Переоценка объекта основных средств производится путем пересчета его первоначальной стоимости или текущей (восстановительной) стоимости, если данный объект переоценивался ранее, и суммы амортизации, начисленной за все время использования объекта.

Результаты проведенной по состоянию на первое число отчетного года переоценки объектов основных средств подлежат отражению в бухгалтерском учете обособленно.

Таким образом, в учетной политике организации должны быть определены следующие элементы :

·сроки проведения переоценки;

·порядок проведения переоценки – индексным методом или методом прямой оценки;

·порядок отражения результатов переоценки в бухгалтерском учете;

б) учет нематериальных активов , который ведется в соответствии со следующими документами:

Положением по бухгалтерскому учету нематериальных активов, утвержденным постановлением Министерства финансов России от 12 декабря 2001 г. № 118, с последующими изменениями и дополнениями;

·Инструкцией по бухгалтерскому учету нематериальных активов организациями, финансируемыми из бюджета, утвержденной постановлением Министерства финансов России от 20 декабря 2001 г. № 126.

К элементам учетной политики нематериальных активов относятся:

·принятые способы и методы оценки и учета приобретения, создания и выбытия нематериальных активов;

·принятые способы начисления амортизации нематериальных активов с указанием, к каким группам и видам нематериальных активов применяются выбранные способы начисления амортизации, используемые для учета нематериальных активов счета бухгалтерского учета, которые включены в рабочий план счетов бухгалтерского учета;

·применяемые для оформления хозяйственных операций с нематериальными активами формы первичных документов и регистров бухгалтерского учета, если они отличаются от типовых.

в) порядок отнесения предметов к малоценным и быстроизнашивающимся (МБП).

МБП считаются предметы, служащие менее 1 года независимо от стоимости. К ним относятся предметы труда, инструменты и приспособления, производственный и хозяйственный инвентарь, средства защиты от вредных воздействий производственной среды, многократно используемые в хозяйственной деятельности организации, сохраняющие свою натурально-вещественную форму, – стоимостью единицы в пределах 30 базовых величин (по коврам и ковровым изделиям – в пределах 10 базовых величин) или в ином размере, определяемом руководителем организации, но в пределах лимитов, установленных Министерством финансов России.

МБП стоимостью до 1 базовой величины (включительно) за единицу списываются по мере отпуска в эксплуатацию. Учет этих предметов ведется материально ответственным лицом. Амортизация по малоценным и быстроизнашивающимся предметам организациями, финансируемыми из бюджета, не начисляется;

г) способы начисления амортизации , которые определяются отдельно по объектам основных средств и по объектам нематериальных активов (линейный способ, нелинейный способ и т.д.) в соответствии с Положением о порядке начисления амортизации основных средств и нематериальных активов, утвержденным постановлением Министерства экономики России, Министерства финансов России, Министерства статистики и анализа России, Министерства строительства и архитектуры России от 23 ноября 2001 г. № 187/110/96/18, с последующими изменениями и дополнениями.

6.Методы оценки активов и обязательств.

Основные принципы оценки активов и обязательств сформулированы в ст. 11 Закона:

·оценка имущества и обязательств производится организацией для отражения в бухгалтерском учете и бухгалтерской отчетности в денежном выражении;

·оценка имущества, приобретенного за плату, осуществляется путем суммирования фактически произведенных расходов на его покупку; имущества, полученного безвозмездно, – по рыночной стоимости на дату оприходования; имущества, произведенного в самой организации, – по стоимости его изготовления.

Материальные запасы (за исключением медикаментов и продуктов питания) учитываются по фактической стоимости, включая затраты на их приобретение, хранение, транспортировку, стоимость услуг и другие аналогичные расходы. Расходы по заготовке и доставке материалов могут учитывать непосредственно стоимость материалов.

Бюджетным организациям разрешается осуществлять списание материалов и продуктов питания только по ценам их приобретения или средним ценам, если данные материальные ценности ранее уже приобретались. Поэтому в учетной политике бюджетного учреждения целесообразно утвердить метод оценки списания материалов и продуктов питания в соответствии с Методическими указаниями Министерства финансов России от 11 декабря 2003 г. № 59 «О порядке учета материальных запасов учреждениями и организациями, состоящими на бюджете».

Стадия принятия решения

Для принятия решения по указанным вопросам необходимо проработать все возможные варианты . Несмотря на то что формированием учетной политики занимается главный бухгалтер, при выборе того или иного способа учета нельзя исходить только из предпочтений с точки зрения работы бухгалтерии. Учетная политика касается деятельности всех структурных подразделений организации, поэтому при ее формировании необходимо учитывать мнение специалистов производственных, планово-экономических, финансовых и иных заинтересованных служб. Выбранная организацией учетная политика должна соответствовать стратегическим целям, которые преследует организация в своем развитии, и принимать во внимание, на какой стадии развития бизнеса она находится (расширение производства, выход на новые рынки сбыта, разработки новой продукции или технологии и т. п.).

Например, при выборе способа оценки активов при выбытии целесообразно провести предварительный расчет экономических и финансовых последствий применения разных способов . На отдельных этапах развития бизнеса, применительно к разным категориям имущества и в зависимости от общей экономической ситуации организации, могут быть выгодны разные способы такой оценки.

Такое экономическое "обоснование" должны делать специалисты, работающие в конкретных областях (производстве, материально-техническом снабжении, капитальных вложениях, обращении ценных бумаг и т. п.), совместно с экономическими службами. Естественно, это не входит в компетенцию бухгалтерии. Обоснование не является обязательным и не регламентируется нормативными документами, но поможет организации сделать осознанный выбор, а затем и оценить его правильность и последствия, соответствие намерений и полученных результатов.

Кроме того, должно соблюдаться требование рациональности ведения бухгалтерского учета, согласно которому затраты на сбор и обработку информации не должны превышать ценность, полезность самой информации. Кроме того, реальный срок сбора и обработки информации не должен превышать период, в течение которого эта информация действительно может быть полезной для принятия решения заинтересованными пользователями. При выборе конкретных способов ведения бухгалтерского учета необходимо находить своеобразный баланс между потребностями производства и возможностями бухгалтерии, а также учитывать, что в настоящее время значительную роль играет автоматизация учетных процессов и оснащенность организации соответствующей техникой и программными средствами.

По результатам предварительных экономических расчетов и экспертных оценок организация должна принять решение, утвердив один из предлагаемых способов ведения учета. Во избежание внутренних конфликтных ситуаций это решение должно быть согласовано со всеми заинтересованными службами до его окончательного утверждения.

Кто должен руководить работой по формированию учетной политики на стадии принятия решений? Конечно, это может быть главный бухгалтер. Но лучше, если эту миссию примет на себя непосредственно руководитель организации. Это позволит сделать выбор более объективным и оптимальным, что немаловажно в случае возникновения конфликта интересов, одной из сторон которого является непосредственно главный бухгалтер.

Аналогичный порядок применяется и в отношении вопросов, требующих разработки самостоятельного варианта решения. Только в этом случае сначала следует определить все возможные способы, а затем уже действовать по указанной схеме.

Все решения, принятые организацией в отношении выбора способов ведения бухгалтерского учета конкретных направлений, объектов и операций, должны быть оформлены надлежащим образом путем включения в учетную политику. Такую работу, безусловно, следует возложить на главного бухгалтера, так как должны быть соблюдены все формальности, предусмотренные соответствующими нормативными документами.

После утверждения учетной политики главный бухгалтер становится одновременно "гарантом" ее соблюдения и лицом, претворяющим ее положения в практической деятельности.

Причины изменения учетной политики

Согласно п. 4 с. 6 Закона № 129-ФЗ изменение учетной политики может производиться в случаях:

- изменения законодательства Российской Федерации;

- изменения нормативных актов органов, осуществляющих регулирование бухгалтерского учета;

- разработки организацией новых способов ведения бухгалтерского учета;

- существенного изменения условий деятельности организации.

В целях обеспечения сопоставимости данных бухгалтерского учета изменения учетной политики должны вводиться с начала финансового года.

При этом особый акцент делается на то, что принятая организацией учетная политика применяется последовательно из года в год . Но за последние несколько лет российские бухгалтеры привыкли к тому, что перед наступлением нового финансового года в организации должен быть оформлен приказ о внесении изменений в учетную политику. Более того, чтобы не вносить многочисленные поправки, изменения формулировок и нумерации пунктов и т.п., значительное число организаций просто ежегодно утверждают новую учетную политику на следующий год, в которой часть положений полностью повторяют аналогичные положения "прошлогодней" учетной политики, а другие – обновляются полностью или частично. Такие действия стали настолько привычными, что совершенно девальвировали принцип последовательности применения учетной политики. Это обусловлено тем, что ежегодно меняются (создаются) сразу несколько ПБУ. Одновременно идет реформа системы налогообложения и меняется гражданское законодательство. Все это соответствует двум первым из предусмотренных случаев изменения учетной политики.

Внесение в учетную политику изменений, вызванных изменением законодательства и других нормативных актов, не противоречит положениям Закона № 129-ФЗ. Однако отдельные нормативные акты в результате длительной процедуры их согласования и утверждения публикуются уже после наступления нового финансового года, хотя содержат указание о вступлении их в силу с 1 января указанного финансового года. Возникает коллизия – учетная политика, предполагаемая к применению в наступившем году, уже сформирована и утверждена в установленном порядке, согласно законодательству внесение изменений допускается только по завершении наступившего года, одновременно вновь утвержденный нормативный акт требует его исполнения в текущем году. Примером такой ситуации может служить принятие ПБУ 18/02, утвержденного приказом Минфина России от 19.11.02, зарегистрированного в Минюсте России 31.12.02, а опубликованного уже в 2003 г. В такой ситуации организация может поступить по формальному признаку и применять до завершения текущего финансового года учетную политику, утвержденную в установленном порядке до его начала. Однако в этом случае бухгалтерская отчетность организации будет сформирована без учета требований уже действующего ПБУ. Это может привести к тому, что показатели отчетности не будут сопоставимы с аналогичными показателями других организаций, а это свою очередь, может повлиять на финансовое положение организации (потенциальные инвесторы или партнеры не смогут получить достоверную информацию, необходимую им для принятия решений). В этой ситуации, по мнению автора, целесообразно все же внести необходимые изменения в действующую учетную политику, не дожидаясь наступления нового отчетного года.

Два последних из указанных случаев, в которых допускается изменение учетной политики (в общем порядке, т. е. с начала следующего финансового года), конкретизированы в п. 16 ПБУ 1/98, а именно:

применение нового способа ведения бухгалтерского учета предполагает более достоверное представление фактов хозяйственной деятельности в учете и отчетности организации или меньшую трудоемкость учетного процесса без снижения степени достоверности информации;

существенное изменение условий деятельности организации может быть связано с реорганизацией, сменой собственников, изменением видов деятельности и т. п.

Не считается изменением учетной политики утверждение способа ведения бухгалтерского учета фактов хозяйственной деятельности, которые отличны по существу от фактов, имевшихся ранее, или возникли впервые в деятельности организации.

На практике это означает, что в течение отчетного года в действующую учетную политику можно вносить дополнения, т. е. пополнять ее состав новыми положениями в отношении разделов и объектов учета, которые ранее не встречались в деятельности организации, и поэтому порядок их бухгалтерского учета не регламентировался в данной организации. Под это правило не подпадает ситуация с введением в действие нового ПБУ, так как оно устанавливает новые правила отражения объектов и операций в бухгалтерском учете и отчетности, а сами объекты и операции к этому моменту уже присутствуют в хозяйственной деятельности организации. Например, ПБУ 18/02 ввело новые понятия (постоянные и временные разницы и производные от них постоянные налоговые обязательства, отложенные налоговые активы и обязательства, однако сами объекты учета возникли в практике организаций несколько раньше) одновременно с вступлением в силу гл. 25 НК РФ "Налог на прибыль организаций", установившей новые правила определения налоговой базы по этому налогу.

1.3. Раскрытие положений учетной политики

В учетной политике целесообразно предусмотреть два раздела: организационно-технический и методический.

Организационно-технический раздел определяет:

- организацию ведения бухгалтерского учета;

- форму бухгалтерского учета;

- технологию обработки учетной информации;

- порядок проведения инвентаризаций;

- организацию системы внутреннего контроля;

- порядок документооборота;

- рабочий план счетов бухгалтерского учета.

При этом порядок организации бухгалтерского учета должен устанавливать способ его ведения и степень централизации (при наличии в организации филиалов), структуру бухгалтерии. Технология обработки учетной информации прямо зависит от степени автоматизации учетных процессов. В приложение целесообразно вынести общий перечень и формы составляемых бухгалтерских регистров и инструкции по их заполнению. Порядок проведения инвентаризации должен определять перечень имущества и обязательств, подлежащих инвентаризации, даты и сроки проведения плановых инвентаризаций. Внутренний контроль, как правило, осуществляется в организациях силами контрольно-ревизионной комиссии или подразделениями внутреннего аудита, деятельность которых регламентируется соответствующим положением. Поскольку документооборот и рабочий план счетов представляют собой довольно объемные документы, их следует включить в приложение к учетной политике. Также в составе приложений следует привести применяемые в организации (разработанные ею в порядке дополнения атрибутов типовых форм или полностью) формы первичных документов, по которым не предусмотрены типовые формы, формы внутренней бухгалтерской отчетности (в первую очередь, это актуально для организаций, имеющих сложную внутреннюю структуру и разветвленную сеть филиалов), а также формы внешней бухгалтерской отчетности, разработанные на основе образцов, рекомендованных Минфином России. Непосредственно в учетной политике целесообразно установить критерий существенности показателей для раскрытия в составе бухгалтерской отчетности.

Методический раздел учетной политики определяет:

- методы оценки активов и обязательств организации;

- методы признания доходов и расходов организации;

- методы калькулирования себестоимости.

Столь короткий перечень рассматриваемых вопросов не должен вводить в заблуждение – методический раздел всегда бывает объемным, и именно он определяет правила учета в организации. Поскольку учетная политика конкретизирует способы учета и оценки практически всех активов и обязательств организации, целесообразно сгруппировать их по какому-либо признаку, например:

- в последовательности нумерации счетов бухгалтерского учета (основные средства (счет 01) и их амортизация (счет 02), доходные вложения в материальные ценности (счет 03), нематериальные активы (счет 04) и их амортизация (счет 05), расходы на НИОКР (счет 04) и т. д.);

- в последовательности отражения показателей в составе бухгалтерского баланса по статьям (по мере повышения ликвидности – нематериальные активы, основные средства, незавершенное строительство, доходные вложения в материальные ценности, долгосрочные финансовые вложения и т. д.);

- в последовательности их возникновения в процессе жизнедеятельности организации (капитальные вложения, основные средства, нематериальные активы, результаты НИОКР и т. д.), а также в любом другом порядке, удобном для организации.

Следует отметить, что приведенные элементы организационно-технического и методического разделов учетной политики не являются исчерпывающими. Организации вправе расширять их, дополняя другими подразделами.

2. Учетная политика для целей бухгалтерского учета в ЗАО «Бурда бетройунг»

2.1. Общая характеристика финансово-хозяйственной деятельности ЗАО «Бурда бетройунг»

ЗАО “Бурда бетройунг” является дочерней компанией издательского дома “БУРДА”, и занимается:

- маркетинговое исследование внутригосударственного и регионального рынка издательской продукции;

- планирование изданий;

- разработка годового (полугодового) бизнес-плана, его согласование с проректорами и представление на утверждение ректору;

- разработка и оформление товарно-денежных, отношений с заказчиками и поставщиками расходных материалов;

- организация необходимой экспертизы предоставленных для издания материалов на определение их соответствия тематическому плану, предъявленным требованиям и нормативам по издательскому делу;

- освоение современной технологии бумажной и безбумажной издательской деятельности, ее совершенствование с целью повышения рентабельности;

- ведение бухгалтерского учета, предоставление оперативных и статистических отчетов;

- ведение специального издательского учета и предоставление установленных отчетов;

- ведение эксплуатационной (технической) документации;

- развитие связей с партнерами по издательскому делу, а также с профессиональными объединениями и ассоциациями в России и за рубежом;

- проведение коммерческо-издательской и книготорговой деятельности для решения задач социального развития, развития производства и материального поощрения работников всех структур издательства;

- участие в работе региональных и международных выставок и ярмарок полиграфической продукции, а также в обмене специалистами с издательствами России и за рубежом;

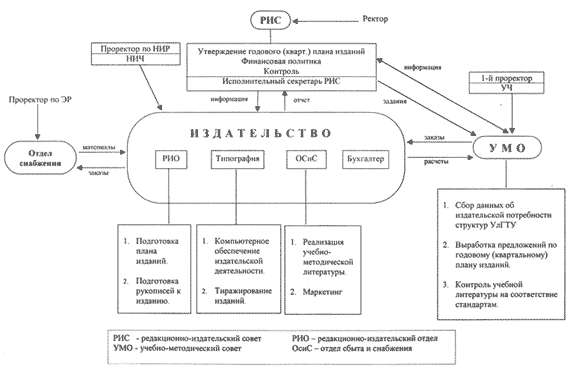

СТРУКТУРА И ОРГАНИЗАЦИЯ ДЕЯТЕЛЬНОСТИ

В структуру издательства входят:

- редакционно-издательский отдел;

- типография;

- отдел снабжения и сбыта (реализации);

- бухгалтерия.

Непосредственное руководство издательством осуществляет его директор, отвечающий за результаты его деятельности.

Директор подписывает издание в печать.

Директор издательства по материально-техническому (по основным средствам) оборудованию подведомственен НИЧ, а по вопросам снабжения расходными материалами сотрудничает с отделом снабжения.

Основными обязанностями директора издательства являются:

- определение очередности заказов;

- выработка организационных, информационных и нормативных документов по издательскому делу;

- оснащение типографии полиграфическим оборудованием и содержание его в эксплуатационном режиме;

- организация технологического процесса издания полиграфической продукции;

- участие в формировании плана издания;

- подбор, расстановка и обучение кадров типографии, отдела снабжения и сбыта (ОСС);

- осуществление экономически выгодного производства и сбыта изданий, реализация печатной продукции общего потребления;

- организация снабжения расходными материалами;

- обеспечение выполнения требований по охране труда, техники безопасности и противопожарной безопасности;

- получение соответствующих лицензий на деятельность;

- организация бухгалтерского учета, учета эксплуатации оборудования;

- представление установленных отчетов.

Издательство, как структура издательского дома “Бурда”, является его подразделением. Для выполнения своей уставной деятельности ему предоставляются частичные полномочия юридического лица по соответствующей доверенности.

Уставной капитал издательства (капитал, выполняющий эти функции) представлен в виде помещений, оборудования, другого имущества, составляющих его основные средства.

Оборотные средства издательство создает самостоятельно за счет отчислений от доходов на свой субсчет. С накоплением оборотных средств издательство отказывается от предоплаты в соответствии с законом о защите прав потребителя.

Издательство - коммерческое подразделение, его предпринимательская деятельность преследует получение прибыли.

Оплата труда работников издательства осуществляется в соответствии с "Положением об оплате труда" и согласно действующим государственным нормативам.

Организационно-правовые, имущественные и финансовые отношения издательства с посторонними организациями, с юридическими лицами, строятся на договорной основе в соответствии с Гражданским кодексом.

Закрепленное за издательством имущество (его основные средства) учитывается в соответствующем разделе баланса. Имущество, приобретенное издательством за собственные средства (свои доходы), является собственностью ИД “БУРДА”.

Списание, продажа, передача имущества и др. собственности, в т.ч. издаваемой продукции, осуществляется от имени ИД “БУРДА” с соответствующим оформлением документов.

Издательство свою финансово-хозяйственную деятельность осуществляет на основе хозрасчета и самофинансирования.

Денежные средства издательство получает:

- от издательско-полиграфических услуг сторонним организациям;

- от реализации издаваемой продукции;

- от книготорговой деятельности;

- от спонсоров, других добровольных взносов;

- осуществления иной не противоречащей законодательству деятельности для решения задач, предусмотренных настоящим положением.

Расходование получаемых средств издательство производит в соответствии с годовыми нормативами по статьям расхода утвержденной сметы и другим указаниям главной бухгалтерии в рамках финансово-экономического раздела годового плана.

Финансово-хозяйственная деятельность издательства организуется в следующем порядке:

-определяет фактический объем и характер издания и передает сведения об объеме, тираже и редакционных "затратах представленного издания бухгалтеру;

-бухгалтер, с привлечением типографии и ОСиС, делает калькуляцию, определяет стоимость и цену;

-директор разрабатывает договор, который от имени ИД “БУРДА” подписывает директор ИД;

-типография выполняет полиграфическую работу и по своему учету передает готовую продукцию в отдел снабжения и сбыта;

-представляет товар заказчику, оформляет передаточный документ и после оплаты выдает товар.

Средства издательства, оставшиеся на субсчете по истечении года, не изымаются.

Издательство в праве осуществлять другую не запрещенную коммерческую деятельность при наличии лицензий.

2.2. Методологические аспекты учетной политики

Одним из направлений совершенствования организации бухгалтерского учета на современном этапе является ориентация его на Международные стандарты учета и финансовой отчетности.

Бухгалтерские системы имеют национальный характер, хотя они могут быть похожими и иметь похожую методологическую основу – план счетов, систему двойной записи на бухгалтерских счетах, баланс и т.д. Развитие национальных бухгалтерских систем зависит от исторических традиций и теории учета. В последние годы в экономике развитых стран усилилось внимание к проблеме международной унификации бухгалтерского учета, что связано с постоянно возрастающей международной интеграцией в сфере экономики и появлением транснационального капитала.

Международные стандарты финансовой отчетности (МСФО) – это нормативные документы, раскрывающие требования к содержанию бухгалтерской информации и методологию получения важнейших учетных характеристик на основе гармонизации национальных стандартов экономически развитых стран, разрабатываемые Комитетом по международным стандартам финансовой отчетности (КМСФО). Комитет имеет статус независимого негосударственного органа, его Правление находится в Лондоне. МСФО носят рекомендательный характер, и государства самостоятельно принимают решения об их применении. Утвержденным текстом всех МСФО считается текст, опубликованный Комитетом на английском языке. Все официальные переводы подготавливаются при участии специалистов КМСФО. В настоящее время МСФО официально переведены на 4 языка (немецкий, русский, французский и польский), в процессе находится работа над официальным переводом на китайский, японский, португальский и испанские языки. Неофициально международные стандарты переведены более чем 30 языков.

Информация о деятельности организации представляется в страну нахождения, страну резидентом которой она является. Если отчетность организации составлена по правилам страны, резидентом которой она является, то организация учета в ней может отличаться от организации учета в стране нахождения. Кроме того, деятельность такой организации может быть частью или продолжением деятельности материнской компании. Общим правилом является оценка операций филиала (дочерней организации) в валюте материнской компании и составление консолидированной отчетности. Цель такой отчетности состоит в том, чтобы представить их деятельность как единое целое. Решение проблемы заключается в разработке сопоставимых бухгалтерских правил составления отчетности. После принятия странами такие правила становятся соответствующими стандартами. Стандартизированность правил составления бухгалтерских отчетов не означает полную унификацию отчетов и учетной методологии. Отчеты, построенные по стандартным правилам, позволяют сравнить деятельность организаций различных стран при разном финансовом и налоговом законодательстве и оценить их финансовое положение.

Пользователями отчетной информации являются инвесторы (фактические и потенциальные), кредиторы (прежде всего, банки), государственные органы (в первую очередь, налоговые), персонал организации, общественность, поставщики и покупатели, которые связаны с организацией долгосрочными договорами. Заметным преимуществом МСФО является то, что для финансовых аналитиков и инвесторов информация финансовых отчетов становится понятной, сравнимой, прозрачной, надежной, не требующей больших издержек на анализ. Кроме того, использование МСФО позволяет хозяйствующим субъектам привлекать капитал за меньшие расходы. В настоящее время существуют региональные и мировые международные бухгалтерские стандарты отчетности. На региональном уровне первыми стали юридически регулировать сопоставимость финансового учета страны-члены Европейского Сообщества (ЕС). Цель регулирования была сформулирована как «гармонизация бухгалтерского учета». Она явилась следствием гармонизации законодательства предпринимательской деятельности.

Страны-члены ЕС имеют общие экономические интересы, поэтому они стремятся взаимоувязать учетную практику, согласовать национальные бухгалтерские стандарты. Применение МСФО является необходимым условием становления участником международного рынка капитала. Если иностранные инвесторы не в состоянии проследить с помощью финансовой отчетности, как используется предоставленный ими капитал, то такая страна останется зоной повышенного риска. Между тем, слепое копирование МСФО отдельными государствами может негативно сказаться на сформированных в течение длительного исторического периода национальной практике и теории бухгалтерского учета. Данное мнение обусловлено тем, что МСФО можно рассматривать как обобщенную практику бухгалтерского учета наиболее развитых учетных систем ведущих стран мира.

Формирование учетной политики организации определяет теоретические и методологические основы и принципы ведения бухгалтерского учета в организации, отраженные в Федеральном Законе «О бухгалтерском учете» и в Положении о бухгалтерском учете и отчетности в Российской Федерации. Учетная политика организации формируется главным бухгалтером исходя из структуры, отрасли и других особенностей деятельности организации на основе Положения по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98 и утверждается руководителем организации. При разработке учетной политике организации утверждается: рабочий план счетов бухгалтерского учета, содержащий синтетические и аналитические счета, необходимые для ведения бухгалтерского учета в соответствии с требованиями своевременности и полноты учета и отчетности; формы первичных учетных документов, применяемых для оформления фактов хозяйственной деятельности, по которым не предусмотрены типовые формы первичных учетных документов, а также формы документов для внутренней бухгалтерской отчетности; порядок проведения инвентаризации активов и обязательств организации; методы оценки активов и обязательств; правила документооборота и технология обработки учетной информации; порядок контроля за хозяйственными операциями; другие решения, необходимые для организации бухгалтерского учета. При формировании учетной политики предполагается, что: активы и обязательства организации существуют обособленно от активов и обязательств собственников этой организации и активов и обязательств других организаций (допущение имущественной обособленности); организация будет продолжать свою деятельность в обозримом будущем и у нее отсутствуют намерения и необходимость ликвидации или существенного сокращения деятельности и, следовательно, обязательства будут погашаться в установленном порядке (допущение непрерывности деятельности). Учетная политика организации должна обеспечивать: полноту отражения в бухгалтерском учете всех факторов хозяйственной деятельности (требование полноты); своевременное отражение фактов хозяйственной деятельности в бухгалтерском учете и бухгалтерской отчетности (требование своевременности); большую готовность к признанию в бухгалтерском учете расходов и обязательств, чем возможных доходов и активов, не допуская создания скрытых резервов (требование осмотрительности); отражение в бухгалтерском учете факторов хозяйственной деятельности исходя не столько из их правовой формы, сколько из экономического содержания фактов и условий хозяйствования (требование приоритета содержания перед формой); тождество данных аналитического учета оборотам и остаткам по счетам синтетического учета на последний календарный день каждого месяца (требование непротиворечивости); рациональное ведение бухгалтерского учета, исходя из условий хозяйственной деятельности и величины организации (требование рациональности). При формировании учетной политики организации по конкретному направлению ведения и организации бухгалтерского учета осуществляется выбор одного способа из нескольких, допускаемых законодательством и нормативными актами по бухгалтерскому учету. Если по конкретному вопросу в нормативных документах не установлены способы ведения бухгалтерского учета, то при формировании учетной политики осуществляется разработка организацией соответствующего способа, исходя из ПБУ 1/98 и иных положений по бухгалтерского учету. В целях обеспечения сопоставимости данных бухгалтерского учета изменения учетной политики должны вводится с начала финансового года.

Способы ведения бухгалтерского учета, избранные организацией при формировании учетной политики, применяются с первого января года, следующего за годом утверждения соответствующего организационно - распорядительного документа. При этом они применяются всеми филиалами, представительствами и иными подразделениями организации (включая выделенные на отдельный баланс), независимо от их места нахождения.

Принятая организацией учетная политика применяется последовательно от одного отчетного года к другому (допущение последовательности применения учетной политики). Изменение учетной политики организации может производиться в случаях: изменения законодательства Российской Федерации или нормативных актов по бухгалтерскому учету; разработки организацией новых способов ведения бухгалтерского учета. Применение нового способа ведения бухгалтерского учета предполагает более достоверное представление фактов хозяйственной деятельности в учете и отчетности организации или меньшую трудоемкость учетного процесса без снижения степени достоверности информации; существенного изменения условий деятельности. Существенное изменение условий деятельности организации может быть связано с реорганизацией, сменой собственников, изменением видов деятельности и т.п. Не считается изменением учетной политики утверждение способа ведения бухгалтерского учета фактов хозяйственной деятельности, которые отличны по существу от фактов, имевших место ранее, или возникли впервые в деятельности организации. Изменения учетной политики, оказавшие или способные оказать существенное влияние на финансовое положение, движение денежных средств или финансовые результаты деятельности организации подлежат обособленному раскрытию в бухгалтерской отчетности. Информация о них должна, как минимум, включать: причину изменения учетной политики; оценку последствий изменений в денежном выражении (в отношении отчетного года и каждого иного периода, данные за который включены в бухгалтерскую отчетность за отчетный год); указание на то, что включенные в бухгалтерскую отчетность за отчетный год соответствующие данные периодов, предшествовавших отчетному, скорректированы.

2.3. Организационно-технические аспекты учетной политики

Организационные моменты учетной политики включают в себя различного рода положения, касающиеся общих принципов построения бухгалтерского учета в организации (отраслевые особенности, организация бухгалтерской службы, формы учета, порядок составления отчетности и др.).

Об учетной политике предприятия для целей бухгалтерского учета на 2005 год (приказ от 01.01.2005г.)

В соответствии с Законом "О бухгалтерском учете", Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, Положениями по бухгалтерскому учету и Планом счетов бухгалтерского учета финансово-хозяйственной деятельности и Инструкцией по его применению приказываю установить:

I. Следующие методические аспекты учетной политики.

1. Учет основных средств и доходных вложений в материальные ценности.

1.1. Порядок определения сроков полезного использования приобретаемых предметов:

комиссионно - в составе: на основании приказа директора.

Основание: Приказ Минфина РФ от 30 марта 2005г. № 26н "Об утверждении Положения по бухгалтерскому учету "Учет основных средств" ПБУ 6/01".

1.2. Порядок перехода на новый План счетов - списание остаточной стоимости МБП на себестоимость продукции:

единовременно 01.01.2005 года.

1.3. Порядок начисления износа (амортизации) по основным средствам:

линейный способ - исходя из первоначальной стоимости объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Основание:

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утверждено приказом Минфина РФ от 29.07.03г. № 34н) п.48;

- Положение по бухгалтерскому учету "Учет основных средств" (ПБУ 6/01) (утверждено приказом Минфина РФ от 30.03.2001г. № 26н) раздел III;

- Методические указания по бухгалтерскому учету основных средств (утверждены приказом Минфина РФ от 20.07.2002г. № 33н) п.п.58, 64;

- Постановление Правительства РФ от 19.08.2003г. № 967 "Об использовании механизма ускоренной амортизации и переоценке основных фондов";

- Постановление Правительства РФ от 24.06.2002г. № 627 "Об уточнении порядка расчета амортизационных отчислений и переоценке основных фондов".

1.4. Порядок начисления амортизации по основным средствам, стоимость которых не превышает 2000 рублей за единицу, а также приобретенным книгам, брошюрам и т.п. изданиям:

Д 08 К 60 - приобретается объект основных средств;

Д 19 К 60 - выделен НДС в счете-фактуре поставщика;

Д 60 К 51 - оплачен счет на приобретенеие объекта;

Д 20,26,44 К 02 - начислена амортизация по объекту на сумму полной первоначальной стоимости объекта;

Д 02 К 01 - списывается объект основных средств.

Основание:

- Положение по бухгалтерскому учету "Учет основных средств" (ПБУ 6/01) (утверждено приказом Минфина РФ от 30.03.2001г. № 26н) п.18.

1.5. Порядок обеспечения сохранности объектов основных средств, стоимость которых не превышает 2000 рублей за единицу, а также приобретенных книг, брошюр и т.п. изданий:

применяется общий порядок обеспечения сохранности ТМЦ на предприятии;

Основание:

- Положение по бухгалтерскому учету "Учет основных средств" (ПБУ 6/01) (утверждено приказом Минфина РФ ОТ 30.03.2001Г. № 26н) п.18.

Основание:

- Положение по бухгалтерскому учету "Учет основных средств" (ПБУ 6/01) (утверждено приказом Минфина РФ от 30.03.2001г. № 26н) п.18.

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утверждено приказом Минфина РФ от 29.07.02г. № 34н) п.п.65,72.

2. Учет нематериальных активов.

2.1. Порядок начисления амортизации по нематериальным активам:

№ п/п Перечень нематериальных активов Способ начисления амортизации: л и н е й н ы й

Основание:

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утверждено приказом Минфина РФ от 29.07.02. № 34н) п.56.

- Положение по бухгалтерскому учету "Учет нематериальных активов" ПБУ 14/2000 (утверждено Приказом Минфина РФ от 16.10.2003г. № 91н) п.15;

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организации (утвержден Приказом Минфина РФ от 31.10.2000г. № 94н) (комментарий к счетам 04, 05).

3. Порядок учета материально-производственных запасов.

3.1. Порядок отражения в бухгалтерском учете процесса приобретения и заготовления материалов:

применение счета 10 "Материалы" с оценкой материалов на счете 10 по фактической себестоимости.

Основание:

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организации (утвержден Приказом Минфина РФ от 31.10.2000г. № 94н) (пояснения к счету 10 "Материалы").

3.2. Оценка материально-производственных запасов и расчет фактической себестоимости отпущенных в производство ресурсов:

по средней себестоимости.

Основание:

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утверждено приказом Минфина РФ от 29.07.03г. № 34н) п.58.

- Положение по бухгалтерскому учету "Учет материально-производственных запасов" (ПБУ 5/01),(утверждено приказом Минфина РФ от 09.06.2001г. № 44н) п.16.

4. Вариант учета затрат на производство, калькулирования себестоимости продукции и формирования финансового результата.

4.1. Вариант первичного учета затрат на производство, распределение прямых затрат по объектам калькулирования.

4.2. Вариант калькулирования себестоимости продукции и формирования финансового результата:

подразделение затрат отчетного периода на производственные (условно-переменные) и периодические (условно-постоянные). Последний вид расходов в конце отчетного периода в полной сумме списывается на себестоимость продукции (Д 20 К 26).

Основание:

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утверждено приказом Минфина РФ от 29.07.03. № 34н) п.64.

- План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утвержден приказом Минфина РФ от 31.10.2000г. № 94н) (пояснения к счету 26 "Общехозяйственные расходы").

- Положение по бухгалтерскому учету "Расходы организации" (ПБУ 10/99) (утверждено приказом Минфина РФ от 06.05.02. № 33н) п.9.

4.3. Оценка незавершенного производства на предприятиях массового и серийного производства: оценка по фактической производственной себестоимости.

Основание:

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утверждено приказом Минфина РФ от 29.07.04. № 34н) п.64.

5. Структура и способы списания расходов будущих периодов.

Порядок списания расходов будущих периодов - равномерно.

Основание:

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утверждено приказом Минфина РФ от 29.07.03. № 34н) п.65.

6. Учет выпуска готовой продукции.

6.1. Вариант отражения в учете выпуска готовой продукции:

по фактической производственной себестоимости без применения счета 40 "Выпуск готовой продукции (работ, услуг)".

оценка по фактической производственной себестоимости.

Основание:

- Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ (утверждено приказом Минфина РФ от 29.07.02. № 34н) п.59.

7. Порядок учета товаров.

7.1. Порядок формирования покупной стоимости товаров у организации торговли:

затраты по заготовке и доставке товаров до центральных складов (баз), производимые до момента их передачи в продажу, включаются в состав издержек обращения.

Основание:

- Положение по бухгалтерскому учету "Учет материально-производственных запасов (ПБУ 5/01) (утверждено приказом Минфина РФ от 09.06.2001г. № 44н) п.13.

- Методические рекомендации по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания (утверждены Комитетом РФ по торговле 20.04.2002. № 1-55-/32-2) п.2.2.

выручка от реализации продукции (работ, услуг) отражается в бухгалтерском учете по методу "поступления оплаты за отгруженную продукцию (работы, услуги) (кассовый метод).

Основание:

- Приказ Минфина РФ от 21.12.2003. № 64н.

8.2. Вариант учета сумм, поступающих от сдачи в аренду имущества: в составе выручки от реализации продукции (работ, услуг).

Основание:

- Приказ Минфина РФ от 06.05.2002. № 32н "Об утверждении Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/9 п.12,15.

9. Порядок создания резервов по сомнительным долгам:

организация не создает резервы по сомнительным долгам.

10. Перечень резервов предстоящих расходов и платежей:

предприятие не создает резервы предстоящих расходов и платежей.

Основание:

- Положение по ведению бухгалтерского учета и бухгатерской отчетности в РФ (утверждено приказом Минфина РФ от 29.07.2002. № 34н) п.72.

II. Организационно-технические аспекты учетной политики:

1. Схема организации бухгалтерской службы:

Самостоятельная бухгалтерская служба как структурное подразделение, возглавляемое главным бухгалтером.

Основание:

-Федеральный закон от 21.11.2003. № 129-ФЗ "О бухгалтерском учете"(ст.6).

2.Форма организации учета:

Централизованная.

3. Технология обработки учетной информации:

Единая журнально-ордерная форма счетоводства для предприятий.

Основание:

- Письмо Минфина РФ от 08.03.2002. № 63 с учетом рекомендаций, приложений к письму Минфина РФ от 24.07.2002. № 59 "О рекомендациях по применению учетных регистров бухгалтерского учета на предприятиях".

4. Рабочий план счетов, применяемый предприятием:

Предприятие применяет рабочий план счетов бухгалтерского учета, содержащий синтетические счета в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утвержденный Приказом Минфина РФ от 31.10.2000г. № 94н).

5. Система внутрипроизводственного контроля:

Лично руководителем организации.

6. Перечень лиц, имеющих право подписи первичных учетных документов:

Перечень первичных документов . Лица, имеющие право подписи.

По учету кассовых операций. Директор, главный бухгалтер, кассир.

По учету использования рабочего времени и Директор, главный бухгалтер, инспектор отдела

расчетов с персоналом. кадров.

По оплате труда.

По учету основных средств и нематериальных Директор, главный инженер, главный механик,

активов. бухгалтер-материалист.

По учету материалов. Отдел снабжения, кладовщик, бухгалтер-

материалист.

По учету работ в автомобильном транспорте. Зав. гаражом.

По учету торговых операций.

7. Порядок учета товаров.

7.1. Порядок формирования покупной стоимости товаров у организации торговли:

затраты по заготовке и доставке товаров до центральных складов (баз), производимые до момента их

передачи в продажу, включаются в состав издержек обращения.

Основание:

- Положение по бухгалтерскому учету "Учет материально-производственных запасов (ПБУ 5/01) (утверждено приказом Минфина РФ от 09.06.2001г. № 44н) п.13.

- Методические рекомендации по бухгалтерскому учету затрат, включаемых в издержки обращения и производства, и финансовых результатов на предприятиях торговли и общественного питания (утверждены Комитетом РФ по торговле 20.04.2005. № 1-55-/32-2) п.2.2.

8. Порядок учета выручки от реализации продукции (работ, услуг).

8.1. Вариант отражения выручки от реализации продукции (работ, услуг) для целей бухгалтерского учета:

выручка от реализации продукции (работ, услуг) отражается в бухгалтерском учете по методу "поступления

оплаты за отгруженную продукцию (работы, услуги) (кассовый метод).

Основание:

- Приказ Минфина РФ от 21.12.2002. № 64н.

8.2. Вариант учета сумм, поступающих от сдачи в аренду имущества:

в составе выручки от реализации продукции (работ, услуг).

Основание:

- Приказ Минфина РФ от 06.05.2002. № 32н "Об утверждении Положения по бухгалтерскому учету "Доходы организации" ПБУ 9/9 п.12,15.

9. Порядок создания резервов по сомнительным долгам:

организация не создает резервы по сомнительным долгам.

10. Перечень резервов предстоящих расходов и платежей:

предприятие не создает резервы предстоящих расходов и платежей.

Основание:

- Положение по ведению бухгалтерского учета и бухгатерской отчетности в РФ (утверждено приказом Минфина РФ от 29.07.2002. № 34н) п.72.

II. Организационно-технические аспекты учетной политики:

1. Схема организации бухгалтерской службы:

Самостоятельная бухгалтерская служба как структурное подразделение, возглавляемое главным бухгалтером.

Основание:

-Федеральный закон от 21.11.2002. № 129-ФЗ "О бухгалтерском учете"(ст.6).

2.Форма организации учета:

Централизованная.

3. Технология обработки учетной информации:

Единая журнально-ордерная форма счетоводства для предприятий.

Основание:

Письмо Минфина РФ от 08.03.2002. № 63 с учетом рекомендаций, приложений к письму Минфина РФ от 24.07.2002. № 59 "О рекомендациях по применению учетных регистров бухгалтерского учета на предприятиях".

4. Рабочий план счетов, применяемый предприятием:

Предприятие применяет рабочий план счетов бухгалтерского учета, содержащий синтетические счета в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утвержденный Приказом Минфина РФ от 31.10.2000г. № 94н).

5. Система внутрипроизводственного контроля:

Лично руководителем организации.

6. Перечень лиц, имеющих право подписи первичных учетных документов:

Перечень первичных документов .

Лица, имеющие право подписи.

По учету использования рабочего времени и Директор, главный бухгалтер, инспектор отдела расчетов с персоналом кадров.

По оплате труда.

По учету основных средств и нематериальных Директор, главный инженер, главный механик, бухгалтер-материалист.

По учету материалов.

Отдел снабжения, кладовщик, бухгалтер-материалист.

По учету работ в автомобильном транспорте. Зав. гаражом.

По учету торговых операций.

7. Порядок выдачи в подотчет наличных денежных средств, сроки и правила оформления отчетов по их использованию:

Согласно приказа руководителя организации.

8. Сроки проведения инвентаризации имущества и обязательств.

Предприятие проводит инвентаризацию имущества и обязательств только в случаях, предусмотренных законодательством.

3. Учетная политика для целей налогообложения в ЗАО «Бурда бетройунг»

Фактически (без специального определения в нормативных документах) учетная политика для целей налогообложения принималась организацией и до вступления в силу части второй НК РФ. Напомним, что в соответствии с п. 2 ПБУ 1/98 "Учетная политика организации", (утв. приказом Минфина России от 09.12.2003 № 60н), под учетной политикой организации понимается принятая ею совокупность способов ведения бухгалтерского учета первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности. При этом к способам ведения бухгалтерского учета относятся способы группировки и оценки фактов хозяйственной деятельности, пога-шения стоимости активов, организации документооборота, инвентаризации, способы при-менения счетов бухгалтерского учета, системы регистров бухгалтерского учета, обработки информации и иные соответствующие способы и приемы.

Вместе с тем, в составляемый на практике приказ об учетной политике организа-ции включались и положения, не относящиеся к порядку бухгалтерского учета хозяйствен-ных операций, но определявшие режим их налогообложения. Прежде всего, это касалось выбора организацией так называемого "момента реализации", т.е. даты признания оборота по реализации товаров (работ, услуг) для целей налогообложения.

Если в бухгалтерском учете в соответствии с допущением "временной определен-ности фактов хозяйственной деятельности" (п. 6 ПБУ 1/98), доходы от реализации должны фиксироваться в момент перехода к покупателю права собственности на товары (выполнения работ, оказания услуг), для целей налогообложения до введения в действие соответствующих глав части второй НК РФ возможность выбора "момента реализации" определялась Законом РФ от 06.12.2003 № 2003-1 "О налоге на добавленную стоимость" (для НДС) и Положением о составе затрат, утв. постановлением Правительства РФ от 05.12.2003 № 552 (для налога на прибыль).

Таким образом, еще до введения в действие части второй НК РФ существовал оп-ределенный комплекс предписаний налогового законодательства, дающих организациям возможность выбора различных вариантов порядка налогообложения хозяйственных операций.

Совокупность этих правил, выбранных организацией, фактически составляла ее налоговую политику, не оказывая при этом влияния на порядок бухгалтерского учета соответствующих хозяйственных операций. Формально же на практике этот выбор организации закреплялся в приказе об учетной политике.

С другой стороны, все меньше решений в области именно методологии бухгалтерского учета, принимавшихся при формировании учетной политики организации, определяли порядок налогообложения соответствующих хозяйственных операций. Так, например:

- выбор одного из предлагавшихся в п. 4.2 ПБУ 6/97 "Учет основных средств" (утв. приказом Минфина России от 03.09.2003 № 65н), варианта начисления амортизации по основным средствам (в настоящее время соответствующие предписания содержит п. 18 ПБУ 6/01, утв. приказом Минфина России от 30.03.2001 № 26н) не влиял на величину затрат, принимаемых для расчета налогооблагаемой прибыли;

- сформированные в соответствии с п. 45 Положения по ведению бухгалтерского учета и отчетности в РФ (утв. приказом Минфина РФ от 29.07.2003 № 34н), и учетной политикой организации резервы под обесценение вложений в ценные бумаги за счет финансовых результатов не уменьшали величины налогооблагаемой прибыли организации;

- ни один из выбранных в учетной политике в соответствии с п. 4 ст. 13 Закона РФ от 21.11.2003 № 129-ФЗ "О бухгалтерском учете" методов учета хозяйственных операций, отличный от предписанных нормативными документами, сам по себе не имел никаких налоговых последствий и т.д.

3.1. Формирование учета доходов и расходов для исчисления налога на прибыль

Данный стандарт устанавливает основы учета текущих и будущих налоговых последствий:

• Будущего возмещения (погашения) балансовой стоимости активов (обязательств) в бухгалтерском балансе.

• Операций и других событий текущего периода, признаваемых в финансовой отчетности компании.

Существование этого стандарта обусловлено одним из основных принципов составления финансовой отчетности — принципом начисления, который позволяет компаниям признавать в качестве долга будущие выплаты (налоги и другие обязательные платежи), если они базируются на ежегодно проводимых операциях и носят постоянный характер.

В МСФО 12 речь идет в основном о налогообложении транснациональных компаний из разных регионов мира. Поэтому в стандарте подчеркивается, что налоги на прибыль включают все налоги внутри страны и за рубежом, уплачиваемые не только материнской компанией, но и дочерними и совместными предприятиями. Эти расчеты по налогам следует показывать в консолидированной отчетности компании.

В стандарте приводятся основополагающие понятия учетной и налогооблагаемой прибыли.

Учетной прибылью считается чистая прибыль (чистый убыток) за отчетный период до вычета налоговых платежей.

Налогооблагаемой прибылью (убытком) называется прибыль (убыток) за период, исчисляемая в соответствии с правилами, установленными налоговыми органами. Согласно этим правилам предусматривается уплата или компенсация налогов на прибыль ввиду того, что могут иметь место как недоплата, так и переплата (авансовые платежи) налогов.

Приведено и понятие отложенных налогов , уплата (возмещение)которых переносится на будущие периоды с учетом временных разниц по налогообложению. В финансовой отчетности недоплату показывают как обязательства (среди прочих пассивов и резервов), а переплату — как долгосрочные активы.

Отложенное налогообложение определяется по налогам, базой исчисления которых является прибыль. Оно учитывается методом обязательств по отчету о прибыли и убытках или методом обязательств по балансу. При первом методе отложенный налог исчисляется от временных разниц, при втором — от временных.