| Похожие рефераты | Скачать .docx |

Дипломная работа: Учёт расчетов с поставщиками и подрядчиками и анализ их влияния на финансовое состояние организации

Дипломная работа

"УЧЕТ РАСЧЕТОВ С ПОСТАВЩИКАМИ И ПОДРЯДЧИКАМИ И АНАЛИЗ ИХ ВЛИЯНИЯ НА ФИНАНСОВОЕ СОСТОЯНИЕ ОРГАНИЗАЦИИ"

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

Глава 1 МЕТОДИЧЕСКОЕ И НОРМАТИВНОЕ РЕГУЛИРОВАНИЕ УЧЕТА РАСЧЕТОВ С ПОСТАВЩИКАМИ И ПОДРЯДЧИКАМИ В ХОЗЯЙСТВУЮЩИХ СУБЪЕКТАХ

1.1 Правовое регулирование договора поставки

1.2 Бухгалтерский учет и налогообложение операций по договору поставки

1.3 Учет по договорам при установлении цены в условных денежных единицах

Глава 2 ОРГАНИЗАЦИЯ БУХГАЛТЕРСКОГО УЧЕТА И УЧЕТА РАСЧЕТОВ С ПОСТАВЩИКАМИ И ПОДРЯДЧИКАМИ В «ООО АГРО-ИНВЕСТ»

2.1 Организационно-экономическая характеристика ОАО «Агро-Инвест»

2.2 Организация учета расчета с поставщиками и подрядчиками

2.3 Синтетический и аналитический учёт расчётов с поставщиками и подрядчиками

2.4 Оценка потерь при приемке товаров от поставщиков

Глава 3 АНАЛИЗ РАСЧЕТОВ С ПОСТАВЩИКАМИ И ПОДРЯДЧИКАМИ И ИХ ВЛИЯНИЕ НА ФИНАНСОВОЕ СОСТОЯНИЕ ОАО «Агро-Инвест»

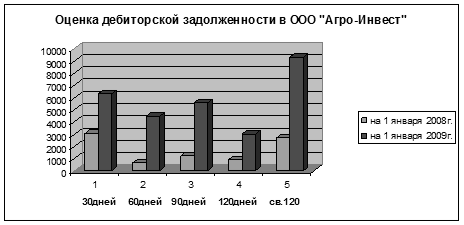

3.1 Анализ дебиторской задолженности в ООО «Агро-Инвест»

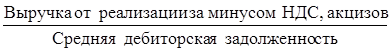

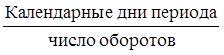

3.2 Анализ оборачиваемости дебиторской и кредиторской задолженности

3.3 Пути совершенствования управления дебиторской задолженностью

ВЫВОДЫ И ПРЕДЛОЖЕНИЯ

СПИСОК ИСПОЛЬЗОВАННОЙ ЛИТЕРАТУРЫ

Среди проблем, выдвинутых практикой перехода к рыночной экономике, особую актуальность приобретает учет расчетов с поставщиками и подрядчиками и их отражение в бухгалтерском балансе. Это обусловлено тем, что постоянно совершающийся кругооборот хозяйственных средств вызывает непрерывное возобновление многообразных расчётов. Одним из наиболее распространённых видов расчётов являются расчёты с поставщиками и подрядчиками за сырьё, материалы, товары и прочие материальные ценности и оказываемые услуги.

Оформление договоров с поставщиками и подрядчиками, организация первичного учета расчетов, состояние задолженности, а также отражение в бухгалтерском учете различных операций по расчетам с поставщиками и подрядчиками и отражение в бухгалтерском балансе во многом зависит от того, на сколько правильно и достоверно проведена их оценка. Неправильная оценка операций по расчетам с поставщиками и подрядчиками может не только исказить общую картину финансового состояния организации, но и вызвать:

• несвоевременное отражение выручки от реализации товаров, выполнения работ и оказания услуг;

• искажение сумм причитающихся к уплате в бюджет НДС и налога на прибыль, и, как следствие, налоговые санкции;

• неверное исчисление ряда экономических показателей, таких как дебиторская и кредиторская задолженность, их оборачиваемость.

• пропуск срока исковой давности кредиторской задолженности и, как следствие, несвоевременное ее списание на финансовые результаты

• неправильное отражение в бухгалтерском балансе соотношения собственных и заемных средств;

Все эти факторы искажают финансовую отчетность и, соответственно, искажается анализ финансового состояния организации, что в свою очередь влияет на принятие решений внутренних и внешних пользователей данной отчетности.

Многие авторы солидарны с мнением И.В. Анциферова или высказывают схожее мнение, что «рациональная организация контроля за состоянием расчетов способствует укреплению договорной и расчетной дисциплины, выполнению обязательств по поставкам продукции в заданном ассортименте и качестве, повышению ответственности за соблюдение платежной дисциплины, сокращению дебиторской и кредиторской задолженности, ускорению оборачиваемости оборотных средств и, соответственно, улучшению финансового состояния предприятия[1] ». Аналогичная оценка контролю состояния учета расчетов с поставщиками и подрядчиками приводится и у других авторов [28, 29, 31, 38].

Основная цель данной работы – систематизировать полученные теоретические знания по бухгалтерскому учету в области расчетов с поставщиками и подрядчиками, а также применить их на практике.

Основными задачами данной работы являются обзор литературы, организационно-экономическая и правовая характеристика предприятия, освещение теоретических вопросов по избранной теме, критическая оценка и анализ практики учета расчетов с поставщиками и подрядчиками и разработка рекомендаций по ее совершенствованию на основе вскрытия недостатков в бухгалтерском учете. Необходимость изучения этих факторов на отдельном предприятий обусловило выбор темы дипломной работы: «Учет расчетов с поставщиками и подрядчиками и анализ их влияния на финансовое состояние организации», построенной по данным текущего бухгалтерского учета и отчетности ООО «Агро-Инвест».

Методологической основой исследования послужил принцип системного подхода, также нормативные документы, экономическая литература российских и зарубежных авторов, а также первичные, отчетные и другие документы ООО «Агро-Инвест».

Целью данной работы является проведение исследования постановки учета расчетов с поставщиками и подрядчиками, помощь предприятию в определении мер по ликвидации ошибок и неточностей и в формулировке рекомендаций по совершенствованию организации бухгалтерского учета расчетов с поставщиками и подрядчиками.

Дипломная работа состоит из введения, трех глав и заключения, включающая выводы и предложения по результатам исследования.

В первой главе изложены теоретические основы расчета с поставщиками и подрядчиками, в которой освещены следующие вопросы: понятие, цели и задачи учета, основы нормативного регулирования исследуемой темы бухгалтерского учета расчётов с поставщиками и подрядчиками.

Во второй главе рассмотрены основы бухгалтерского учета расчётов с поставщиками и подрядчиками. Даются основные понятия, задачи учета расчетов данного участка, характеристика счета 60 «Расчеты с поставщиками и подрядчиками», порядок заключения договоров и особенности учета.

Третья глава – практическая часть дипломной работы, в которой проведен анализ расчетов с поставщиками и подрядчиками на основе материалов ООО «Агро-Инвест», сформулированы рекомендации по совершенствованию организации бухгалтерского учета расчетов с поставщиками и подрядчиками.

В дипломной работе использованы статистический, монографический, экономико-математический и другие методы исследования.

В заключении подведены итоги написания дипломной работы.

Глава 1 МЕТОДИЧЕСКОЕ И НОРМАТИВНОЕ РЕГУЛИРОВАНИЕ УЧЕТА РАСЧЕТОВ С ПОСТАВЩИКАМИ И ПОДРЯДЧИКАМИ В ХОЗЯЙСТВУЮЩИХ СУБЪЕКТАХ

1.1 Правовое регулирование договора поставки

В Российской Федерации создана четырехуровневая система нормативного регулирования бухгалтерского учета. Документом первого, наивысшего, уровня является Федеральный Закон «О бухгалтерском учете». Отдельные нормы, регулирующие бухгалтерский учет, содержатся в иных законодательных актах: Гражданском, Трудовом, Бюджетном и Налоговом кодексах Российской Федерации.

В Федеральном Законе «О бухгалтерском учете» определяется роль и место бухгалтерского учета в системе законодательных актов Российской Федерации, его цели и задачи, общие методы ведения и нормативного регулирования, обязанности и ответственность организаций порядок и учреждений за состояние бухгалтерского учета и отчетности.

Второй уровень. К нормативным документам второго уровня регулирования относятся Положение по ведению бухгалтерского учета и бухгалтерской отчетности, Положения (стандарты) по бухгалтерскому учету отдельных объектов учета. Главное назначение таких положений — раскрыть правовые и методологические нормы, закрепленные в Законе «О бухгалтерском учете». Положения представляют собой общие предписания по ведению бухгалтерского учета хозяйственных операций и его организации на предприятиях и в учреждениях, правила составления, представления и публикации финансовой отчетности.

Третий уровень регулирования включает нормативные акты Правительства Российской Федерации, иных правительственных органов, устанавливающие принципиальные нормы, которые необходимо использовать при разработке положений четвертого уровней.

Четвертый уровень составляют методические указания и рекомендации по организации и ведению бухгалтерского учета отдельных видов имущества, обязательств, других хозяйственных операций. Рекомендации призваны помочь бухгалтеру организовать учетный процесс, составить для предприятия внутренние инструкции и другие локальные нормативные документы по ведению первичной документации, бухгалтерской регистрации и обобщению данных. Нормативные документы четвертого уровня не являются обязательными для всеобщего применения. Их назначение иное – определить правила рациональной организации бухгалтерского учета с применением прогрессивных форм и способов ведения учета для выбора каждой организацией приемлемых для нее вариантов. Документы этого уровня, которые формируются непосредственно в организациях и составляют систему внутренних норм и инструкций, отражающих специфику данной организации, предусмотрены статьей 6 Закона «О бухгалтерском учете».

Изложенная структура нормативного регулирования бухгалтерского учета представляет собой продуманную систему нормативных актов по бухгалтерскому учету и отчетности.

Основная цель законодательства Российской Федерации о бухгалтерском учете — обеспечить единообразный учет имущества, обязательств и хозяйственных операций организаций, а также составление и представление сопоставимой и достоверной отчетности об имущественном положении, доходах и расходах организаций, необходимой третьим лицам.

Соответственно и законодательно-нормативные документы, регулирующие ведение бухгалтерского учета расчетов с поставщиками и подрядчиками подразделяются на четыре уровня[2] .

Закон «О бухгалтерском учете» имеет большое значение для развития бухгалтерского учета в России, поскольку он:

- повышает юридический статус норм бухгалтерского учета для коммерческих и некоммерческих организаций;

- закрепляет обязанность ведения бухгалтерского учета в юридических лицах;

- повышает статус норм бухгалтерского учета до уровня статуса другого законодательства.

Гражданское законодательство основывается на признание равенства участников регулируемых им отношений, неприкосновенности собственности, свободы договора, недопустимости произвольного вмешательства кого-либо в частные дела, необходимости беспрепятственного осуществления гражданских прав, обеспечения восстановления нарушенных прав, их судебной защиты.

Отношения между профессиональными продавцами и покупателями рассматриваются в параграфе 3 гл. 30 ГК РФ как поставка товаров[3] .

В этой части ГК РФ учитывает правила, установленные Венской конвенцией о международных договорах купли-продажи, а также сложившиеся в нашей стране особые правила, регулирующие отношения по поставкам товаров, и, в частности, положения:

- о периодах,

- о порядке поставки,

- о восполнении недопоставки товаров,

- об их выборке,

- о расчетах за поставляемые товары,

- о последствиях нарушения условий поставки.

Выделение договора поставки в качестве особого вида договора купли-продажи было продиктовано необходимостью учета специфики указанных правоотношений, требующих более жесткого и детального регулирования. Вместе с тем не следует отметить, что договор поставки остается лишь одним из видов договора купли-продажи. Задача законодателя применительно к регулированию договора поставки свелась лишь к определению специальных правил, учитывающих специфику отношений по поставкам товаров и подлежащих приоритетному (по сравнению с общими положениями о купле-продаже) применению.

Договором поставки признается такой договор купли-продажи, по которому продавец (поставщик), осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

Квалифицирующими признаками, отличающими договор поставки от иных видов договора купли-продажи, могут служить следующие особенности договора поставки:

1) в качестве поставщика может выступать только лицо, осуществляющее предпринимательскую деятельность: индивидуальный предприниматель или коммерческая организация. Некоммерческие организации могут быть поставщиками товаров только в том случае, если такого рода деятельность разрешена их учредителями и осуществляется в рамках целевой правоспособности соответствующих некоммерческих организаций;

2) характерным признаком товаров, поставляемых по договору поставки, является то, что они производятся или закупаются поставщиком. Таким образом, в качестве поставщика по общему правилу выступают коммерческие организации или индивидуальные предприниматели, специализирующиеся на производстве соответствующих товаров либо профессионально занимающиеся их закупками;

3) договором поставки признается только такой, по которому покупателю передаются товары для их использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

Для определения круга правоотношений, регулируемых договором поставки, существенное значение имеет разъяснение Пленума Высшего Арбитражного Суда РФ, согласно которому при квалификации правоотношений участников спора суды должны исходить из признаков договора поставки, предусмотренных ст. 506 ГК РФ, независимо от наименования договора, названия его сторон либо обозначения в тексте документа способа передачи товара.

Основной целью выделения договора поставки в отдельный вид договора купли-продажи следует признать необходимость обеспечения детальной правовой регламентации отношений, складывающихся между профессиональными участниками имущественного оборота. Заключение договора поставки наиболее оптимально в следующих случаях:

- для регулирования взаимоотношений между производителями товаров и поставщиками сырья, материалов либо комплектующих изделий;

- между изготовителями товаров и оптовыми торговыми организациями, специализирующимися на реализации указанных товаров.

Данные правоотношения должны отличаться стабильностью и иметь долгосрочный характер.

Применительно к договору поставки специальные правила, имеющие приоритет перед общими положениями о купле-продаже, сосредоточены в параграфе 3 гл. 30 ГК РФ. Данная трактовка правовых норм необходимо соблюдать при заключении договоров поставки в целях защиты интересов субъекта по хозяйственным спорам по существу исполнения договоров.

Для договора поставки характерен особый порядок его заключения. Статьей 507 ГК РФ[4] предусмотрен специальный порядок урегулирования разногласий сторон на тот случай, если на стадии заключения договора поставки между поставщиком и покупателем возникают разногласия относительно отдельных условий договора.

Сторона, предложившая заключить договор (поставщик или покупатель) и получившая от другой стороны акцепт на иных условиях, должна в течение 30 дней со дня получения такого акцепта:

- принять меры к согласованию условий договора, относительно которых возникли разногласия, либо

- направить контрагенту письменное сообщение о своем отказе от заключения договора.

Непринятие мер к урегулированию разногласий или направление контрагенту уведомления об отказе от заключения договора на иных условиях не влекут признание договора поставки заключенным в редакции стороны, ответившей на оферту акцептом на иных условиях. Сторона, направлявшая оферту и получившая акцепт на иных условиях, в случае невыполнения названных требований несет определенные неблагоприятные последствия. На нее возлагается обязанность возместить контрагенту убытки, образовавшиеся у последнего в связи с уклонением от согласования условий договора. Такими убытками могут быть признаны, в частности, расходы стороны, направившей извещение о согласии заключить договор с предложением о согласовании его условий (акцепт на иных условиях). Данные убытки могут быть понесены в связи с подготовкой и организацией исполнения данного договора, предпринятыми по истечении тридцатидневного срока со дня получения лицом, направлявшим оферту, акцепта на иных условиях[5] .

Для оценки факта заключения договора поставки особое значение приобретает условие о сроке или сроках поставки товаров покупателю и является существенным условием последнего.

Если момент заключения и момент исполнения договора не совпадают, а сторонами не указан срок поставки товара и из договора не вытекает, что она должна осуществляться отдельными партиями, при разрешении споров необходимо исходить из того, что срок поставки должен определяться по правилам, установленным ГК РФ.

Существенным условием для договоров поставки, предусматривающих поставку товаров в течение всего срока действия договора отдельными партиями, служит период поставки, то есть обусловленные сторонами сроки поставки отдельных партий товаров.

В зависимости от конкретных условий взаимоотношений, наряду с определением периодов поставки, в договоре могут быть установлены график поставки (декадный, суточный и т.п.) и самостоятельная ответственность за его нарушение.

Как и в других договорах, опосредствующих предпринимательские отношения, досрочное исполнение обязательств допускается лишь по соглашению сторон. Особенностью же договора поставки является правило, в соответствии с которым товары, поставленные досрочно и принятые покупателем, засчитываются в счет количества товаров, подлежащих поставке в следующем периоде.

Поставка должна осуществляться путем отгрузки (передачи) товаров покупателю по договору или лицу, указанному в нем в качестве получателя. Содержание отгрузочной разнарядки и сроки ее направления покупателем поставщику определяются договором.

Непредставление покупателем отгрузочной разнарядки в установленный срок дает поставщику право отказаться от исполнения договора либо приостановить отгрузку товаров.

Неисполнение поставщиком обязанности по поставке товаров покупателю либо просрочка в исполнении этой обязанности влекут применение ответственности в форме возмещения убытков или взыскания неустойки (если таковая предусмотрена законом или договором).

Правила, касающиеся ассортимента поставляемых товаров, регулируют лишь отношения сторон, складывающиеся при поставке товаров отдельными партиями в течение всего срока действия договора в случае недопоставки товаров отдельной позиции ассортимента в каком-либо отдельном периоде поставки. В подобных ситуациях поставка товаров одного наименования в большем количестве, чем предусмотрено договором, не может засчитываться в покрытие недопоставки товаров другого наименования, входящих в тот же ассортимент, и подлежит восполнению поставщиком, если только такая поставка не произведена с предварительного письменного согласия покупателя. В подобном случае поставщик, получивший уведомление покупателя о недостатках поставленных товаров либо их некомплектности, должен соответственно заменить либо доукомплектовать товары.

В случае, когда поставщиком не выполнены обязанности по поставке предусмотренного договором количества товаров либо не удовлетворены требования покупателя о замене недоброкачественных товаров или о доукомплектовании товаров в установленный срок, покупатель получает право:

- отказаться от оплаты товаров;

- потребовать от поставщика возврата уплаченных сумм до устранения недостатков и доукомплектовать товаров либо их замены;

- приобрести непоставленные товары у других лиц с последующим отнесением на поставщика всех необходимых и разумных расходов на их приобретение.

Основные обязанности покупателя по договору поставки состоят в принятии поставленных товаров и их оплате.

Принятые покупателем (получателем) товары должны быть осмотрены им в срок, определенный законодательством, договором или обычаями делового оборота. В соответствии со статьей 513 ГК РФ покупатель (получатель) обязан проверить количество и качество принятых товаров и о выявленных несоответствиях или недостатках незамедлительно письменно уведомить поставщика[6] .

Если товар получают от транспортной организации, то покупатель (получатель) должен проверить их соответствие сведениям, указанным в транспортных и сопроводительных документах, а также принять эти товары от транспортной организации с соблюдением правил, регулирующими деятельность транспорта.

В случае, когда покупатель по установленным договором основаниям заявляет отказ от поставленных товаров, он обязан обеспечить сохранность таких товаров путем принятия их на ответственное хранение, и незамедлительно уведомить об этом поставщика. Если поставщик в разумный срок не вывезет товары, принятые покупателем на ответственное хранение, покупатель получает право возвратить товары поставщику или реализовать их с отнесением на поставщика всех своих расходов на ответственное хранение товаров и/или их реализацию. Причем неисполнение покупателем условия о принятии товаров на ответственное хранение дает право поставщику требовать их оплаты.

На покупателя (получателя) возложена обязанность возвратить поставщику многооборотную тару и средства пакетирования, в которых поступил товар, в порядке и сроки, предусмотренные договором. Прочие тара и упаковка, напротив, должны возвращаться поставщику лишь в случаях, предусмотренных договором.

Покупатель обязан оплатить полученные товары в предусмотренный договором поставки срок, а при его отсутствии - непосредственно до или после получения товаров. Оплата товаров должна производиться с соблюдением порядка и формы расчетов, предусмотренных договором.

В соответствии с общими положениями о гражданско-правовом договоре в случае одностороннего отказа от исполнения договора полностью или частично (когда такой отказ допускается законом или соглашением сторон) договор считается соответственно расторгнутым или измененным.

Односторонний отказ от исполнения договора или одностороннее его изменение допускаются в случае существенного нарушения договора одной из сторон.

Порядок исчисления убытков при расторжении договора (как в одностороннем порядке, так и по решению суда) вследствие нарушения одной из его сторон условий договора регулируется ГК РФ. Убытки могут быть взысканы и в тех случаях, если сделка не совершалась ввиду расторжения договора.

Для расчета убытков может быть использована текущая цена на соответствующий товар, существовавшая на момент расторжения договора. При этом под текущей ценой понимается цена, взимавшаяся при сравнимых обстоятельствах за аналогичный товар в месте, где должна была быть осуществлена передача товара (абстрактные убытки).

В ГК РФ предусматриваются правила о порядке определения размера убытков, вызванных расторжением договора вследствие неисполнения обязательств одним из контрагентов.

1.2 Бухгалтерский учет и налогообложение операций по договору поставки

Договор поставки представляет собой разновидность договора купли-продажи. Поэтому он регулирует взаимоотношения между хозяйствующими субъектами (например, между двумя организациями, между организацией и предпринимателем) по поставкам материальных ценностей для производственных нужд (для перепродажи).

Основным отличием договора поставки от других видов договоров является то, что продавец обязуется передать в определенный договором срок (сроки) производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

Порядок бухгалтерского учета и налогообложения операций по договору поставки зависит от условий договора, таких, как момент перехода права собственности на поставляемую продукцию (товары), условия и порядок расчетов.

Все операции по расчетам с поставщиками товаров отражаются в учете независимо от времени оплаты полученных ценностей.

Стороны договора поставки могут предусмотреть любой приемлемый для них момент перехода права собственности. При отсутствии в договоре поставки специального определения момента возникновения права собственности у покупателя это право, согласно ГК РФ, переходит к нему в момент передачи товара.

Вещь признается переданной приобретателю с момента ее вручения или передачи перевозчику (например, организации связи) для отправки приобретателю[7] .

Статьей 8 Федерального закона от 21 ноября 1996 г. N 129-ФЗ "О бухгалтерском учете" предусмотрено, что имущество, являющееся собственностью организации, учитывается обособленно от имущества других юридических лиц, находящегося у данной организации[8] .

В бухгалтерском учете оприходование материальных ценностей отражается по дебету соответствующего счета учета имущества и кредиту счета 60 именно в момент возникновения права собственности на полученные ценности.

Если право собственности к покупателю не перешло, а товарно-материальные ценности поступили на его склад, то они должны учитываться на забалансовом счете 002 "Товарно-материальные ценности, принятые на ответственное хранение"[9] .

Если переход права собственности осуществляется после оплаты, то сначала происходит обеспечение выполнения условий по оплате товара покупателем. В таком случае покупатель до перехода к нему права собственности не имеет права продавать (передавать) товар другим лицам или распоряжаться им иным образом. Если в срок, предусмотренный договором, переданные ценности не будут оплачены или не наступят другие обстоятельства, при которых право собственности переходит к покупателю, продавец вправе потребовать от покупателя возвратить ему товар.

Следовательно, до возникновения права собственности на полученный товар у покупателя не возникает и задолженности перед поставщиком, отражаемой по счету 60 «Расчеты с поставщиками и подрядчиками».

Оприходование материальных ценностей в бухгалтерском учете по дебету счета, например, 10 "Материалы" и кредиту счета 60 "Расчеты с поставщиками и подрядчиками" производится только в момент перехода права собственности на эти ценности.

Договор поставки может предусматривать и условие, когда право собственности на товарно-материальные ценности переходит к покупателю до момента их фактического поступления. Это возможно, например, когда поставщик погрузил материальные ценности на железнодорожной станции отправления, направил покупателю об этом соответствующее извещение, расчетные документы и, следовательно, передал ему права собственности на эти ценности. В подобном случае покупатель, к которому перешло право собственности на материальные ценности, должен их оприходовать в бухгалтерском учете еще до их прибытия.

Материальные ценности, находящиеся в пути, отражают на субсчете соответствующего счета учета имущества (10 "Материалы", 41 "Товары" и т.д.) либо на счете 15 "Заготовление и приобретение материальных ценностей".

Товарно-материальные ценности, принадлежащие организации, но находящиеся в пути, принимаются к бухгалтерскому учету по стоимости, предусмотренной в договоре. После получения ценностей и расчетных документов поставщика производится уточнение их фактической себестоимости[10] .

Бухгалтерский учет расчетов с поставщиками товарно-материальных ценностей покупатель ведет на счете 60 "Расчеты с поставщиками и подрядчиками". Планом счетов предусмотрено ведение аналитического учета по счету 60 по каждому расчетному документу, предъявленному поставщиком. Причем аналитический учет должен позволять получать данные о состоянии расчетов по каждому поставщику, например: по не оплаченным в срок расчетным документам, по авансам выданным.

По кредиту счета 60 отражается стоимость фактически поступивших товарно-материальных ценностей согласно документам поставщика в корреспонденции со счетами их учета. По дебету счета 60 «Расчеты с поставщиками и подрядчиками» отражаются оплаченные поставщикам в погашение обязательств суммы в корреспонденции со счетами учета денежных средств (51 "Расчетный счет", 50 "Касса").

Договоры поставки могут предусматривать различные условия оплаты поставляемых товарно-материальных ценностей:

- оплата после передачи ценностей покупателю;

- полная предварительная оплата;

- авансирование с доплатой после получения ценностей.

Если условиями договора предусмотрена предварительная оплата (полная или частичная), то эти суммы также отражаются на счете 60, но учитываются обособленно. Поэтому к счету 60 целесообразно открыть дополнительные субсчета, например, 60-1 "Расчеты в порядке последующей оплаты" и 60-2 "Авансы выданные".

Если договором поставки предусмотрен комбинированный вариант - частичное авансирование, затем поставка продукции и, наконец, доплата до суммы фактической поставки, то рекомендуем вести учет следующим образом.

Выплаченные авансы нужно отражать по дебету субсчета 60-2 "Авансы выданные". Поступление продукции отражается по кредиту субсчета 60-1 "Расчеты в порядке последующей оплаты" в корреспонденции со счетами учета товарно-материальных ценностей, а суммы доплаты - по дебету субсчета 60-1 в корреспонденции со счетами учета денежных средств.

| Дебет | Кредит | Наименование операции |

| 60-2 | 51 (50) | Перечислен аванс за материалы (товары) поставщику |

| 41 (10) | 60-1 | Оприходованы полученные материалы, товары |

| 19 | 60-1 | Отражена сумма "входного" НДС |

| 60-1 | 60-2 | Зачтена сумма ранее перечисленного аванса |

| 68 | 19 | Принят к вычету НДС по полученным и оплаченным материалам, товарам |

| 60-1 | 51 (50) | Перечислена поставщику сумма возникшей задолженности (если сумма выданного ранее аванса меньше стоимости поступивших товаров (материалов)) |

Сальдо по кредиту счета 60 свидетельствует об имеющейся задолженности организации перед поставщиками за поставленные, но не оплаченные материальные ценности. В свою очередь сальдо по дебету счета 60 свидетельствует о суммах выданных авансов (предварительных оплатах) и задолженности поставщиков.

Остатки по счетам, по которым имеется дебетовое сальдо, показываются в активе, а по которым имеется кредитовое сальдо, - в пассиве баланса. При этом необходимо руководствоваться статьей 34 Положения «Бухгалтерская отчетность организации» и Правилами оценки статей бухгалтерской отчетности.

При оценке статей бухгалтерской отчетности организация должна обеспечить соблюдение допущений и требований, предусмотренных Положением по бухгалтерскому учету "Учетная политика организации" (ПБУ 1/98).

Данные бухгалтерского баланса на начало отчетного периода должны быть сопоставимы с данными бухгалтерского баланса за период, предшествующий отчетному.

1.3 Учет по договорам при установлении цены в условных денежных единицах

Если выраженное в договоре поставки обязательство пересчитывается в рубли по официальному курсу соответствующей валюты на день платежа или в ином порядке по соглашению сторон, то в результате несовпадения дат отгрузки, оплаты и изменения курса рубля по отношению к иностранной валюте изменяется стоимость поставляемых товарно-материальных ценностей. Вследствие этого сумма оплаты может отличаться от стоимости переданных покупателю материальных ценностей, которая была исчислена на дату отгрузки.

Эти вопросы регулирует ПБУ 10/99 "Расходы организации". В нем указывается, что величина оплаты определяется (уменьшается или увеличивается) с учетом суммовых разниц, возникающих в случаях, когда оплата производится в рублях, в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах)[11] .

Стороны договора сами устанавливают, каким образом и на какую дату цена договора из условных денежных единиц пересчитывается в рубли. Цена договора будет определяться исходя из курса условной денежной единицы, действующего на дату, согласованную сторонами по договору.

Но установление цены договора в условных денежных единицах не всегда приводит к образованию суммовых разниц.

Это зависит от зафиксированных договором условий:

- определения даты, на которую определяется рублевая стоимость материальных ценностей;

- порядка расчетов (в том числе условия о предварительной оплате);

- момента перехода права собственности на материальные ценности.

Например, в договоре предусмотрено, что дата пересчета условных единиц в рубли производится на дату перехода права собственности на материальные ценности к покупателю (например, на дату отгрузки), а оплачивает покупатель приобретенное имущество после получения. В этом случае суммовые разницы не возникают, так как на дату перехода права собственности рублевый эквивалент цены договора уже определен и стоимость переданных покупателю ценностей, выраженная в рублях, в дальнейшем уже изменяться не будет.

Если оплата производится до отгрузки, то цена товара, сформированная в момент отгрузки, может отличаться от величины оплаты как в большую, так и в меньшую сторону. Возникает суммовая разница. Погашение этой разницы осуществляется либо путем доплаты покупателем недостающей суммы, либо путем возврата поставщиком излишне перечисленного аванса.

Положительная суммовая разница возникает, когда на дату оплаты обязательства курс условной денежной единицы уменьшается и, как следствие, уменьшается сумма платежа.

Отрицательная суммовая разница образуется, когда на дату оплаты задолженности курс условной денежной единицы увеличивается и поэтому сумма платежа увеличивается.

Суммовые разницы, возникающие при приобретении материально-производственных ценностей, следует учитывать в составе прочих доходов или расходов на счете 91 "Прочие доходы и расходы".

Стоимость же принятых к бухгалтерскому учету материальных ценностей не изменяется. Так, п. 12 ПБУ 5/01 предусмотрено, что фактическая себестоимость материально-производственных запасов, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством Российской Федерации[12] .

Предположим, организация закупает материалы. В договоре поставки цены выражены в евро и предусмотрено, что расчеты производятся в рублях по курсу Центрального банка РФ на дату оплаты. Оплата произведена намного позже отгрузки, курс евро на момент оплаты вырос по сравнению с курсом на дату оприходования материалов. Следовательно, возникает отрицательная суммовая разница.

В бухгалтерском учете организации эти операции отражаются следующими проводками [34]:

Дебет 10 Кредит 60-1

- оприходованы полученные материалы;

Дебет 19 Кредит 60-1

- учтена сумма НДС по приобретенным материалам;

Дебет 60-1 Кредит 51

- перечислена оплата за поставленные материалы;

Дебет 91-2 Кредит 60-1

- отражена отрицательная суммовая разница по полученным материалам (без НДС);

Дебет 19 Кредит 60-1

- учтена сумма НДС с отрицательной суммовой разницы;

Дебет 68 Кредит 19

- принят к вычету фактически уплаченный НДС по полученным и оплаченным материалам.

В такой ситуации покупатель принимает к вычету фактически уплаченную продавцу сумму НДС, включая и сумму, относящуюся к отрицательной суммовой разнице.

Положительные суммовые разницы в бухгалтерском учете отражаются следующим образом [34]:

Дебет 10 Кредит 60-1

- оприходованы полученные материалы;

Дебет 19 Кредит 60-1

- отражена сумма НДС по приобретенным материалам;

Дебет 60-1 Кредит 51

- перечислена оплата за поставленные материалы;

Дебет 60-1 Кредит 91-1

- отражена положительная суммовая разница по полученным материалам в части стоимости без НДС;

Дебет 19 Кредит 60-1

- сторно - сторнирована сумма НДС с положительной суммовой разницы;

Дебет 68 Кредит 19

- принят к вычету фактически уплаченный НДС по полученным материалам.

Следует заметить, что покупатель принимает к вычету фактически уплаченную продавцу сумму НДС, а не ту сумму, которая была отражена на счете 19 в момент оприходования товара.

У многих авторов [28, 29, 31, 32, 34] приводятся типовые проводки, отражающие возникновение суммовых разниц при расчетах по договору поставки, который предусматривает оплату частично до поставки и частично - после поставки. В качестве иллюстрации данной ситуации приведем пример, который приводится в учебном пособии одного из авторов[13] :

Дебет 60-2 Кредит 51

- перечислен аванс за материалы;

Дебет 10 Кредит 60-1

- оприходованы полученные материалы;

Дебет 19 Кредит 60-1

- отражена сумма НДС по приобретенным материалам;

Дебет 60-1 Кредит 60-2

- зачтена сумма ранее перечисленного аванса;

Дебет 68 Кредит 19

- принят к вычету НДС по полученным материалам в оплаченной части;

Дебет 60-1 Кредит 51

- перечислена сумма доплаты за полученные материалы;

Дебет 91-2 Кредит 60-1

- отражена отрицательная суммовая разница по полученным материалам в части стоимости без НДС;

Дебет 19 Кредит 60-1

- отражена сумма НДС с отрицательной суммовой разницы;

Дебет 68 Кредит 19

- принят к вычету НДС по полученным материалам в части доплаты и суммовой разницы.

В соответствии с ПБУ 10/99, 5/01 и 6/01 и фактические затраты на приобретение и сооружение основных средств и приобретение материально - производственных запасов определяются с учетом суммовых разниц, возникающих до принятия соответствующих объектов к учету в случаях, когда оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах).

При покупке активов под суммовой разницей понимается разница между рублевой оценкой фактически произведенной оплаты, выраженной в иностранной валюте (условных денежных единицах), исчисленной по официальному или иному согласованному курсу на дату принятия к бухгалтерскому учету соответствующей кредиторской задолженности, и рублевой оценкой этой кредиторской задолженности, исчисленной по официальному или иному согласованному курсу на дату признания расхода в бухгалтерском учете.

Указанные суммовые разницы отражаются по дебету счетов учета приобретаемых активов (08, 10, 11 и др.) и кредиту счета 60 или 76.

При продаже готовой продукции (работ, услуг), товаров и других активов величина поступлений определяется также с учетом суммовой разницы, возникающей в случае, когда оплата производится в рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах).

При продаже активов под суммовой разницей понимается разница между рублевой оценкой фактически поступившего в качестве выручки актива, выраженного в иностранной валюте (условных денежный единицах), исчисленной по официальному или иному согласованному курсу на дату принятия к бухгалтерскому учету, и рублевой оценкой этого актива, исчисленной по официальному или иному согласованному курсу на дату признания выручки в бухгалтерском учете.

Суммовые разницы, возникающие при продаже актива, учитывают по дебету счета 62 "Расчеты с покупателями и заказчиками" или 76 "Расчеты с разными дебиторами и кредиторами" и кредиту счета 90 "Продажи" или 91 "Прочие доходы и расходы".

При приобретении по договору поставки объектов, предназначенных для использования в качестве основных средств, существует особый порядок отражения суммовых разниц.

Если суммовые разницы образуются до момента принятия объекта к учету в составе основных средств, то суммовые разницы относятся в дебет счета 08. Таким образом увеличивается (уменьшается) сумма затрат на приобретение объекта, как это регламентируется пунктом 8 Положения по бухгалтерскому учету "Учет основных средств". Если суммовая разница возникает после даты принятия объекта к учету (то есть объект уже числится на счете 01), она относится на счет 91 в состав прочих доходов и расходов[14] .

При исчислении налога на прибыль суммовые разницы во всех случаях включаются в состав внереализационных доходов согласно п. 11.1 ст. 250 НК РФ или в состав внереализационных расходов в соответствии с пп. 5.1 п. 1 ст. 265 НК РФ. [41, с. 78]

Учет расчетов с использованием векселей осуществляется на тех же счетах, на которых отражаются расчеты без использования векселей. Выделение расчетов с использованием векселей осуществляется в аналитическом учете.

Выданные векселя под приобретение товарно - материальных ценностей отражают по кредиту счета 60 "Расчеты с поставщиками и подрядчиками" или других подобных счетов. На этих счетах задолженность, обеспеченная векселем, числится до момента ее погашения. По мере погашения задолженности по векселям она списывается в дебет счета 60 с кредита счетов по учету денежных средств (50, 51, 52 и др.). Векселя с просроченным сроком оплаты отражаются в аналитическом учете отдельно.

При выдаче векселей, предусматривающих выплату процентов за пользование полученным товаром без его оплаты в течение определенного периода, сумму уплачиваемых процентов относят на увеличение операционных расходов. При этом если начисленные проценты будут оплачены в текущем отчетном периоде, то они отражаются на счете 91 "Прочие доходы и расходы".

Учет векселей у поставщика. Организации, получившие векселя от покупателей, учитывают полученные векселя на счете 62 "Расчеты с покупателями и заказчиками", субсчет "Векселя полученные". Счет 62 дебетуется на указанные в векселях суммы с кредита счетов учета продажи готовой продукции (90) или другого вида имущества (91).

Оплаченные векселя отражаются по дебету счетов учета денежных средств и кредиту счета 62.

В соответствии с ПБУ 9/99 (п.6.2) при продаже продукции (работ, услуг) на условиях коммерческого кредита, предоставляемого в виде отсрочки и рассрочки оплаты, выручка принимается к бухгалтерскому учету в полной сумме дебиторской задолженности.

Это нововведение означает, что с 1 января 2000 г. (с момента ввода ПБУ 9/99 в действие) сумма процентов по векселю отражается в составе выручки от продажи продукции (работ, услуг).

Следует отметить, что Инструкцией к новому Плану счетов (по счету 62) предусмотрено осуществлять учет процента по векселю на счете 91 "Прочие доходы и расходы". При погашении задолженности по полученному векселю на общую сумму задолженности рекомендовано дебетовать счета учета денежных средств (51, 52 и др.) и кредитовать счета 62 "Расчеты с покупателями и заказчиками" (на сумму погашения задолженности) и 91 "Прочие доходы и расходы" (на величину процента).

Не оплаченные в срок векселя считаются отказными. Номинальную сумму отказного векселя с процентами списывают со счета 62, субсчет "Векселя полученные", в дебет счета 76 "Расчеты с разными дебиторами и кредиторами", субсчет 2 "Расчеты по претензиям".

До наступления срока оплаты по векселю организация - векселедержатель может получить в банках ссуды под вексель. Полученные кредиты отражают по кредиту счета 66 "Расчеты по краткосрочным кредитам и займам" или 67 "Расчеты по долгосрочным кредитам и займам" и дебету счетов учета денежных средств (50, 51, 52 и др.) в фактически полученных суммах. При этом задолженность по расчетам с покупателями, обеспеченная векселями, продолжает учитываться по счетам дебиторской задолженности (62 и др.).

При невыполнении векселедателем или другим плательщиком долговых обязательств организация - векселедержатель обязана возвратить полученные в результате дисконтирования векселей денежные средства банкам. Перечисленные средства списываются с кредита денежных счетов в дебет счета 66 или 67. Просроченные обязательства по векселям остаются на счетах учета дебиторской задолженности.

2.1 Организационно-экономическая характеристика ОАО «Агро-Инвест»

Группа компаний «Агро» это вертикально интегрированный холдинг, на протяжении последних двух лет занимающий лидирующее положение на рынке овощной консервной продукции на юге России как по объемам, так и по ее качеству.

Предприятия холдинга обеспечивают реализацию «замкнутого» производственного цикла - от выращивания и переработки овощей, до реализации консервной продукции потребителю. Сфера деятельности холдинга включает, наряду с производством широкого ассортимента консервированных овощей на собственном заводе, также и непосредственно выращивание сельскохозяйственного сырья с использованием принадлежащей холдингу сельскохозяйственной техники импортного производства по современным технологиям.

На сегодняшний день холдинг «Агро» – это единственный в России производитель БИО-продукта в сфере овощной консервации.

По итогам сезона 2009 года объем произведенной «Агро» консервной продукции превысил 30 млн. условных банок в ассортименте 17-и наименований, что позволило холдингу занять достойное место в числе лидеров отрасли Российской Федерации.

Начало созданию холдинга было положено в августе 2005 года с приобретением и коренной реконструкцией консервного завода, расположенного в Урванском районе Кабардино-Балкарской Республики – традиционной зоне овощеводства. При этом руководством «Агро» была сделана ставка, прежде всего, на создание собственной сырьевой плодоовощной базы, позволяющей обеспечить выращивание высококачественных и экологически чистых овощей с благодатных полей кавказского предгорья и своевременную, ритмичную их поставку в производственные цеха. Плюс – полное техническое переоснащение завода современным оборудованием и одновременное создание вертикально интегрированного холдинга.

В целях освоения передовых технологий растениеводства, обеспечивающих стабильно высокие урожаи овощных культур, были привлечены специалисты из Италии, Германии и Венгрии. С их помощью на полях холдинга внедрен передовой опыт выращивания огурцов на шпалерах, с использованием системы капельного орошения, обеспечивающего одновременно дозированную подачу воды и необходимых удобрений непосредственно к корневой системе каждого растения. В процессе выращивания и переработки овощей используется вода из артезианских скважин.

На полях холдинга были использованы только импортные элитные семена, а для качественного посева и уборки урожая закуплены горохоуборочные комбайны голландской фирмы Ploeger и сеялки точного высева французской Kuhn.

Общая площадь используемых земель составляет 2 053 Га, в том числе:

зеленый горошек – 1500, фасоль (красная, белая) – 200, томаты – 240, огурцы (шпалерные) – 53, перец – 40, укроп, хрен – 20.

Время от сбора урожая до момента переработки не превышает двух часов.

Дальнейшими шагами по расширению на российском рынке доли присутствия консервной продукции под торговыми марками холдинга «Агро», а также освоению сегмента «премиум класс» стали создание в структуре холдинга собственного торгового дома и приобретение прав на использование широко известной в России торговой марки «Довгань».

В ближайших планах руководства холдинга дальнейшее развитие и расширение сотрудничества с заинтересованными участниками рынка по продвижению овощной консервной продукции торговых марок «Агро» и «Довгань».

По расчетов менеджеров конкурентные преимущества холдинга следующие: собственное экологически чистое сырье, поступающее в свежем виде непосредственно с поля на переработку; современное высокотехнологичное оборудование и технология консервирования с минимальным использованием БИО-уксуса, без консервантов, красителей и стабилизаторов, что создает вкус, максимально приближенный к домашнему.

В практике работы холдинга "Агро" размещение на своем заводе клиентских заказов на изготовление продукции под частными торговыми марками.

Основными критериями при выборе производителя у заказчиков является: качество производимой холдингом продукции и долгосрочная перспектива совместного сотрудничества.

За 2007-2009гг.финансово-экономическую деятельность акционерного общества характеризуют следующие данные: объем реализации продукции в 2009 году возрос на 22,9% в сравнении с 2007 годом. Благодаря поиску новых способов снижения себестоимости продукции, производственная себестоимость продукции по сравнению с запланированными расходами снижены в 2009 году на 3,7% или на 4103 тыс. руб.

Таблица 1

Динамика производства товарной продукции и рентабельность в ООО «Агро-Инвест» за 2007-2009гг. (тыс. руб.)

| Годы | 2009г., в % к факту |

2009г. в % к 2007г. |

||||

| 2007 | 2008 | 2009 | ||||

| План | Факт | |||||

| Выручка от реализации продукции | 167800 | 183164 | 200000 | 206168 | 103.1 | 122.9 |

| Производственная себестоимость продукции | 93800 | 130904 | 110000 | 105897 | 96.3 | 166.0 |

| Валовая прибыль | 104000 | 52260 | 90000 | 100271 | 111.4 | 96.4 |

| Общехозяйственные расходы | 16450 | 7977 | 45000 | 46774 | 103.9 | 284.3 |

| Коммерческие расходы | 12980 | 1609 | 20000 | 22249 | 111.3 | 171.6 |

| Прибыль | 44570 | 42674 | 25000 | 31248 | 125.0 | 70.1 |

Масса прибыли, полученной в рассматриваемом периоде, имеет тенденцию к снижению. Это можно объяснить не только как результат производственных упущений, сколько стремлением закрепиться на рынке, используя расчетные цены по ранее заключенным контрактам.

Рентабельность в 2009 году составила 17,8% при плановых расчетах 14,3% и получено сверхплановой прибыли на 6248 тыс. руб.

2.2 Организация учета расчета с поставщиками и подрядчиками

Поступление материальных ценностей от поставщиков, выполнение работ и услуг подрядчиками производится на основании заключённых между заказчиками (покупателями) и подрядчиками (поставщиками) хозяйственных договоров. В договорах оговариваются: виды поставляемых материальных ценностей, выполняемых работ и услуг, коммерческие условия поставки, количественные и стоимостные показатели материальных ценностей или услуг, порядок расчётов (условия платежей).

Порядок расчётов по внутри российским поставкам на территории России между покупателями и поставщиками определяется в соответствие с Положением о безналичных расчётах в РФ, а по экспортно-экспортным поставкам – в соответствие с правилами международных расчётов.

Условия внутри российских поставок формируются в соответствие с принятыми в стране условиями (франко-завод изготовитель, франко-станция отправления, франко-вагон, франко-станция назначения и др.), определяющими юридические права и обязанности продавцов и покупателей по отношению к товару.

Условия экспортно-импортных поставок формируются на основе международных торговых условий «Инкотермо», установленных Международной торговой палатой. В соответствие с этими условиями чётко определяется, кто организует и оплачивает перевозку товара от продавца к покупателю, несёт риск и ответственность при осуществлении этих функций и при гибели или порче товара. Приобретение материальных ценностей на стороне может осуществляться только двумя вариантами. При первом варианте для приобретения материальных ценностей на стороне предприятие назначает своего поверенного. Ему выдают подотчёт наличные деньги с правами получения ценностей и немедленной оплаты за них, либо доверенность, по которой можно получить материальные ценности, в счёт договоренности, имеющей место между предприятиями в виде договора поставок или гарантийного письма с визой руководителя поставщика (независимо, оплачены материальные ценности предварительно или нет). Доставка материальных ценностей в таких случаях осуществляется само вывозом, независимо от географического расположения покупателя и поставщика.

При втором варианте (отдаленность поставщика от покупателя, и/или постоянство поставок) поставки осуществляет посредник – транспортное предприятие.

Для выполнения, каких-либо операций по получению материальных ценностей на стороне поверенному лицу предприятия (экспедитору) выдаётся доверенность (ф. №М-2).

Все доверенности в момент выдачи в специальном журнале. Доверенность выписывается только бухгалтером на конкретное физическое лицо с указанием срока действия и наименования ценностей, предполагаемых к получению. На доверенности имеется роспись экспедитора, которая должна быть заверена подписями бухгалтера и руководителя с наложением оттиска печати предприятия.

Поступление сырья, материалов, оборудования на предприятие по второму варианту может осуществляться железнодорожным, автомобильным, морским и другими видами транспорта. Поставка через посредника может осуществляться только при наличии договора – контракта о поставке. Оплата за такие поставки может быть осуществлена в виде предоплаты, аккредитивом, чеком, наличными либо на бартерной основе до момента получения материальных ценностей либо после. Это зависит от условий договора (контракта).

По предъявлении доверенности и квитанции, поступившей от отправителя груза, экспедитор может получить груз в багажном отделении железной дороги, в речном порту, в аэропорту или раскредитовать (получить право на вскрытие вагона, выгрузку и приём груза).

Принимая груз, экспедитор должен проверить, нет ли на таре и упаковке следов боя, порчи, а также соответствует ли количество мест поступивших грузов данным, указанным в транспортной накладной.

Если при приёмке груза возникнут сомнения в его сохранности (например, будут обнаружены повреждения вагонов, контейнеров, упаковки, отсутствие пломб и т.п.) экспедитор должен потребовать проверки всего груза с целью выяснения его сохранности совместно с представителем (весовщиком) транспортной организации.

При обнаружении недостачи сырья и материалов, боя, повреждённой тары, составляется коммерческий акт в двух экземплярах (один забирает экспедитор), который служит основанием для предъявления претензий к транспортной организации. В её адрес направляется претензионное письмо с приложением документов (акт, накладная, квитанция и другие) и предложением возместить сумму убытка. Для предъявления претензий к транспортным организациям законом установлен шестимесячный срок. Транспортные организации в течении трёх месяцев обязаны рассмотреть претензию и уведомить заявителя о своём решении. Если отклонена или оставлена без ответа, заявитель имеет право предъявить иск в арбитражный суд в двухмесячный срок со времени получения отказа или времени, когда истекли сроки для ответа на претензионное письмо.

По договорённости (после согласования способа оплаты) экспедитор может получить груз непосредственно у поставщика с выпиской одновременно отгрузочных документов (счёт-фактура).

Полученный груз с сопроводительными документами экспедитор доставляет на склад своего предприятия.

При доставке автотранспортом, водитель автохозяйства является представителем поставщика и вместе с грузом вручает кладовщику один экземпляр товарно-транспортной накладной.

Вместе с поступившим грузом в адрес покупателя поступают сопроводительные документы. При отсутствие таковых (или в случае поступления груза с нарушением договорных условий, или не по назначению) груз принимается на ответственное хранение на забалансовый счёт №002, с сообщением отправителю, если имеются его реквизиты.

На этом счёте материалы, принятые на ответственное хранение, учитываются до тех пор, пока от поставщика не поступят документы или распоряжение о возврате материалов, об их отгрузке в другой адрес или реализации на месте.

За нарушение условий договоров поставщики и покупатели несут взаимную материальную ответственность в виде неустойки, штрафов и пени за невыполнение договорных условий, за задержку оплаты расчётных документов и за необоснованный отказ.

Независимо от оплаты и доставки, порядок оприходования материальных ценностей должен отвечать определённым требованиям. При любом варианте получения материальных ценностей у поставщика и любом варианте доставки, их предъявляют кладовщику для оприходования. Приёмка на складе производится методом прямого счёта, взвешивания, обмера и внешнего осмотра, с целью выявления соответствия данным сопроводительных документов. В случае несоответствия количества и качества поступивших материалов данным сопроводительных документов, составляется приёмный акт. Акт составляют и подписывают члены специальной комиссии, назначенной руководителем предприятия, кладовщик и представитель поставщика. В дальнейшем на основе акта к поставщику могут быть предъявлены соответствующие претензии. Если не обнаружено никаких расхождений с документами, кладовщик выписывает приходный ордер или приёмную фактуру в двух экземплярах. Вместо выписки приходных ордеров кладовщик может поставить на сопроводительный документ (если их поступило 2 экземпляра) штамп, удостоверяющий получение.

Экспедитор все документы, по доставленным на склад материальным ценностям с отметкой кладовщика в их приёмке, сдаёт в бухгалтерию для списания с него выданной ранее доверенности. Для отчёта за полученные наличные средства, экспедитор составляет авансовый отчёт с приложением документов, подтверждающих как факт приобретения материальных ценностей (чеки, счета – фактуры), так и факт сдачи их на склад (приёмная фактура, приходный ордер), либо передачи в производство (требование). Материальные ценности хранятся на складах под наблюдением материально – ответственных лиц, с которыми заключают договор о материальной ответственности. Материалы на складах учитываются в карточках складского учёта, открываемых на каждое отдельное наименование материала. В карточках указываются наименования материала, номенклатурный номер, размер, сорт, место хранения, единица измерения, учётная цена, балансовый счёт, норма запаса и другие данные.

2.3 Синтетический и аналитический учёт расчётов с поставщиками и подрядчиками

Учёт расчётов с поставщиками материальных ценностей и услуг организуется на счёте 60 «Расчёт с поставщиками и подрядчиками». Счёт по отношению к балансу – пассивный. По кредиту счёта 60 «Расчёт с поставщиками и подрядчиками» отражается задолженность с поставщиками, по дебету – уменьшение этой задолженности.

Сальдо кредитовое свидетельствует о суммах задолженности предприятия поставщикам и подрядчикам. В некоторых случаях сальдо по счёту 60 может быть и дебетовым, это означает, что сумма за материальные ценности поставщиком оплачена, но на конец месяца эти материальные ценности не поступили, числятся как товары в пути.

Все операции, связанные с расчётами за приобретённые материальные ценности, принятые работы или потреблённые услуги, проводят по счёту 60 независимо от времени оплаты предъявленного счёта. Рассмотрим порядок применения субсчетов в ООО «Агро-Инвест».

Субсчёт 1 «Расчёты с поставщиками и подрядчиками по платёжным требованиям. На данном субсчёте учитываются расчёты с поставщиками, осуществляемые платёжными требованиями поручениями, чеками, когда расчётные документы сдают в банк на оплату конкретных счетов-фактур, счетов-аккредитивов. На стоимость поступивших от поставщиков ценностей или услуг производится запись:

Дебет счёта 07 «Оборудование к установке».

Дебет счёта 41 «Товары».

Кредит счёта 60 «Расчёты с поставщиками и подрядчиками» субсчёт 1-й «Расчёты с поставщиками и подрядчиками по платёжным требованиям».

Одновременно дебет счёта 19 «Налог на добавленную стоимость по приобретённым ценностям».

Кредит счёта 60 «Расчёты с поставщиками и подрядчиками» субсчёт 1-й «Расчёты с поставщиками и подрядчиками по платёжным требованиям».

При выявлении недостачи, порчи товара по вине поставщика, арифметических ошибок, завышение цен и их несоответствие договору, покупатель на сумму разницы предъявляет претензию.

Дебет счёта 63 «Расчёты по претензиям».

Кредит счёта 60 «Расчёты с поставщиками и подрядчиками» субсчёт 1-й «Расчёты с поставщиками и подрядчиками по платёжным требованиям». В случае недостач, потерь товаров, по вине материально – ответственного лица предприятие покупателя на сумму недостающих ценностей согласно акта об установленном расхождении до его утверждения, руководитель предприятия делает следующую запись:

Дебет счёта 94 «Недостачи и потери от порчи ценностей».

Кредит счёта 60 «Расчёты с поставщиками и подрядчиками».

Субсчёт 2 «Расчёты с поставщиками и подрядчиками по плановым платежам». Данный субсчёт применяется при расчётах с поставщиками по постоянным и равномерным поставкам товаров и оказании услуг (при расчётах между сахарным заводом и колхозами). Договором между покупателем и поставщиком устанавливается постоянная плановая стоимость продукции, оплата оформляется платёжным требованием – поручением, платёжными поручениями. На сумму планового платежа согласно расчётным документам производится запись:

Дебет счёта 60 «Расчёты с поставщиками и подрядчиками» субсчёт 2 «Расчёты с поставщиками и подрядчиками по плановым платежам».

Кредит счёта 51 «Расчётный счёт». На стоимость поступивших материальных ценностей.

Дебет счёта 41 «Товары».

Кредит счёта 60 «Расчёты с поставщиками и подрядчиками» субсчёт 2 «Расчёты с поставщиками и подрядчиками по плановым платежам». В Развитие указанных субсчетов, в некоторых источниках приводятся следующие субсчета, открываемые к счету 60 «Расчёты с поставщиками и подрядчиками» [31, 43].

Субсчёт 3 «Расчёты с подрядчиками по капитальным вложениям и ремонту».

Субсчёт 4 субсчёт «Расчёты с поставщиками и подрядчиками по неотфактурованным поставкам».

Неотфактурованные поставки – это поставки материальных ценностей, на которые отсутствуют документы. При этом составляется приёмный акт на товар, поступивший без счёта поставщика. Согласно приёмного акта на условную стоимость материальных ценностей производится следующая бухгалтерская запись:

Дебет счёта 07 «Оборудование к установке».

Дебет счётов 10 «Материалы», 41 «Товары».

Кредит счёта 60 «Расчёты с поставщиками и подрядчиками» субсчёт 4 «Расчёты с поставщиками и подрядчиками по неотфактурованным поставкам».

При поступлении товарных документов от поставщика и при условии расхождения в стоимости материальных ценностей 1-я запись по учёту неотфактурованных поставок сторнируется.

Дебет счёта 07 «Оборудование к установке».

Дебет счёта 10 «Материалы».

Дебет счёта 41 «Товары».

Кредит счёта 60 «Расчёты с поставщиками и подрядчиками» субсчёт 4 «Расчёты с поставщиками и подрядчиками по неотфактурованным поставкам».

На стоимость материальных ценностей, указанных в документе поставщика даётся обычная проводка.

Дебет счёта 07 «Оборудование к установке».

Дебет счёта 10 «Материалы».

Дебет счёта 41 «Товары».

Кредит счёта 60 «Расчёты с поставщиками и подрядчиками» субсчёт 1 «Расчёты с поставщиками и подрядчиками по платёжным требованиям».

Одновременно по приобретённым товарам, материалам, сырью, даётся проводка на налог на добавленную стоимость.

Дебет счёта 19 «Налог на добавленную стоимость по приобретённым ценностям».

Кредит счёта 60 «Расчёты с поставщиками и подрядчиками».

Для учета выданных обязательств в вексельных суммах открывается субсчёт «Векселя выданные» при расчётах за поставленные товары и оказанные услуги с отсрочкой платежа на время установленное по взаимной договорённости на основе векселя.

Данная форма расчёта применяется с целью укрепления финансового состояния предприятия.

Для учёта расчётов с поставщиками и подрядчиками применяют журнал-ордер формы №6 и приложение к нему «Реестр операций по расчётам с поставщиками и подрядчиками» формы №6.

Журнал-ордер №6 открывается на квартал, полугодие или год с использованием вкладных листов. На данном предприятии при значительном количестве расчётных операций необходимые данные по отдельным поставщикам предварительно накапливаются в Реестре операций по расчётам с поставщиками, открываемом на тот же период, что и журнал – ордер, на каждого поставщика.

В реестрах журнально-ордерной формы учёт расчётов с поставщиками ведут позиционным способом по каждому документу.

Учёт расчётов в целом в разрезе поставщиков (подрядчиков) с отражением движения и выявления остатка ведут только в случаях, когда эти расчёты осуществляются в порядке плановых платежей. Независимо от величины суммы по расчётному документу и формы расчётов (аккредитивы, инкассо, плановые платежи), все расчёты за отгруженные поставщиками материальные ценности, товары и принятые от подрядчиков работы, должны найти отражение на счёте 60 «Расчёты с поставщиками и подрядчиками». Если к моменту поступления ценностей и товаров на склад получателя или оформления приёмки работ, расчётные документы уже оплачены, то в этих случаях записи также должны производиться в корреспонденции со счётом 60 «Расчёты с поставщиками и подрядчиками».

Записи по Кредиту счёта 60 «Расчёты с поставщиками и подрядчиками» (левая сторона журнала-ордера) производятся по графам в корреспонденции с дебетуемыми счетами по учёту материальных ценностей, затрат на производство, капитальных вложений. При этом по отдельным графам отражаются суммы налога на добавленную стоимость.

Правая сторона журнала-ордера предназначена для отражений операций по Дебету счёта 60 «Расчёты с поставщиками и подрядчиками», то есть записей об оплате поставщикам и подрядчикам, за поставленные материальные ценности и товары, выполненные работы и услуги. При записях по Дебету счёта указываются кредитуемые счета (счета по учёту денежных средств).

В случае продления срока погашения соответствующих обязательств, эти суммы записываются в отдельные графы в конце журнала-ордера.

Отдельные графы в журнале-ордере выделены для записи даты совершения операций, номеров документов, наименований поставщиков и подрядчиков, а также сальдо на начало и конец месяца.

Итоги левой части журнала-ордера по окончании месяца переносится в Главную книгу, итоги правой части используются для сверки оборотов с другими журналами-ордерами.

В качестве регистра аналитического учета расчетов с поставщиками и подрядчиками служит журнал-ордер № 6, в котором совмещен и синтетический учет.

Формирование журнал-ордер № 6 в ООО «Агро-Инест» выполняется в автоматическом режиме с использованием программы «1С:Бхгалтерия». Синтетические данные по счету за 4 квартал 2009 года приводится в таблице.

Таблица 2

Карточка синтетического учета по счету 60 «Расчеты с поставщиками и подрядчиками»

| Анализ счета: 60 «Расчеты с поставщиками и подрядчиками» | ||||

| за 4 Квартал 2008 г. | ||||

| Общество с ограниченной ответственностью "Агро-инвест" | ||||

| Счет | С кредита счетов | В дебет счетов | С кредита счетов | В дебет счетов |

| В валюте | В валюте | |||

| Сальдо на начало периода | 0 | |||

| 10 | 6 885 571,84 | |||

| 19 | 1 366 100,47 | |||

| 41 | 6 042 400,00 | |||

| 51 | 12 004 737,60 | |||

| Обороты за период | 12 004 737,60 | 14 294 072,31 | ||

| Сальдо на конец периода | 2 289 334,71 | |||

Расчеты с поставщиками и подрядчиками, как правило, производится по безналичному расчету, с использованием таких инструментов платежа как платежное поручение, аккредитив, чеки и иные документы. В качестве инструментов безналичных расчетов могут иметь место в расчетах векселя, бартерные сделки путем товарообменных операции.

Как исключение, в расчетах между поставщиками и подрядчиками могут быть использованы как средство платежа наличные деньги. Но при этом следует соблюдать требования Центрального банка России о размерах предельных сумм используемых в расчетах.

Предельный размер расчета наличными деньгами по одному платежу установлен Указанием Банка России от 20 июня 2007 г. № 1843-У и составляет по одной сделке 100 тыс. руб.

Указание распространяется на:

· расчеты наличными деньгами в Российской Федерации между юридическими лицами, а также между юридическим лицом и гражданином, осуществляющим предпринимательскую деятельность без образования юридического лица, между индивидуальными предпринимателями, связанные с осуществлением ими предпринимательской деятельности, в рамках одного договора, заключенного между указанными лицами, могут производиться в размере, не превышающем 100 тыс. руб.

Юридические лица и индивидуальные предприниматели могут расходовать наличные деньги, поступившие в их кассы за проданные ими товары, выполненные ими работы и оказанные ими услуги, а также страховые премии на заработную плату, иные выплаты работникам (в том числе социального характера), стипендии, командировочные расходы, на оплату товаров (кроме ценных бумаг), работ, услуг, выплату за оплаченные ранее за наличный расчет и возвращенные товары, невыполненные работы, неоказанные услуги, выплату страховых возмещений (страховых сумм) по договорам страхования физических лиц с учетом положений п. 1 Указания Банка России.[15]

Данное ограничение распространяется на расчеты наличными деньгами в РФ между:

- юридическими лицами;

- юридическим лицом и индивидуальным предпринимателем;

- индивидуальными предпринимателями (далее - хозяйствующие субъекты).

Причем эти расчеты должны вытекать из осуществления ими предпринимательской деятельности.

Предельный размер расчетов наличными деньгами относится к расчетам в рамках одного договора, заключенного между юридическими лицами. Расчеты наличными деньгами, осуществляемые между юридическими лицами по одному или нескольким денежным документам по одному договору, не могут превышать предельный размер расчетов наличными деньгами.

2.4 Оценка потерь при приемке товаров от поставщиков

Одним из важнейших условий правильного управления дебиторской задолженностью является своевременная инвентаризация расчетов и обязательств с последующей выверкой взаиморасчетов с дебиторами и кредиторами.

В формах отчетности в приложении (Форма № 1 «Бухгалтерский баланс», строка 230; Приложение к Бухгалтерскому балансу форма №4), целями проведения инвентаризации организации по соответствующим строкам "Дебиторская задолженность" являются:

- проверка полноты отражения в бухгалтерском учете организации всех обязательств;

- установление фактического наличия дебиторской задолженности организации;

- выявление предприятий, которые фактически не являются дебиторами организации;

- подготовка пакетов документов по дебиторам организации, необходимых для взыскания дебиторской задолженности в судебном порядке;

- подготовка предложений по списанию дебиторской задолженности в силу невозможности ее взыскания в результате отсутствия первичных документов, а также в результате истечения сроков исковой давности и отказа должника от погашения задолженности на основании данного факта;

- приведение данных бухгалтерского учета организации в соответствие с результатами инвентаризации;

- построение в организации эффективной системы управления дебиторской задолженностью.

Только в ходе полной инвентаризации можно установить, насколько содержание учетных данных и первичных документов соответствует фактическому объему обязательств организации, а также установить возможность взыскания дебиторской задолженности в досудебном и судебном порядке. По результатам инвентаризации специалистами юридического отдела формируются пакеты документов, необходимых для взыскания дебиторской задолженности в судебном порядке, или осуществляется подробный анализ причин невозможности взыскания задолженности, что является основанием для списания этих сумм. Поэтому, прежде чем приступить к взысканию дебиторской задолженности в целях экономии временных, а также денежных ресурсов, организациям рекомендуется провести инвентаризацию ее финансовых обязательств.

Инвентаризация представляет собой определенную последовательность практических действий по документальному подтверждению наличия, состояния и оценки обязательств организации в целях обеспечения достоверности данных учета и отчетности.

Проведение инвентаризации расчетов требует особой профессиональной подготовки от специалистов. Специфика проверки состоит в том, что эффективное проведение инвентаризации связано с рассмотрением не только бухгалтерских, но и правовых аспектов, которые в совокупности требуют от специалистов соответствующих знаний в области юриспруденции, экономики, бухгалтерского учета и аудита. От правильности ее проведения и надлежащего оформления ее результатов зависит и успешность дальнейших мероприятий организации, направленных на внедрение эффективной системы управления дебиторской задолженностью.

Инвентаризация обязательств коммерческих организаций является элементом учетной политики.

Согласно п. 3 ст. 6 Федерального закона от 21.11.1996 N 129-ФЗ "О бухгалтерском учете", а также п. п. 8 и 26 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации[16] , при формировании учетной политики утверждается и порядок проведения инвентаризации имущества и обязательств организации. Порядок проведения инвентаризации оформляется в виде приложения к приказу об учетной политике.

Механизм проведения инвентаризации определяется в соответствии с положениями Методических указаний по инвентаризации имущества и финансовых обязательств, утвержденных Приказом Минфина России от 13.06.1995 N 49 (далее - Методические указания), а также Закона N 129-ФЗ.

Согласно Методическим указаниям инвентаризации подлежат все виды финансовых обязательств. В Положении N 34н уточняется, что под финансовыми и кредитными обязательствами понимаются документы, оформляющие финансовые вложения организации, договоры займа, кредитные договоры и договоры, заключенные по товарному и коммерческому кредиту.

Порядок проведения инвентаризации в организации (количество в отчетном году, дата проведения, перечень проверяемых имущества и финансовых обязательств) устанавливается руководителем организации, за исключением случаев, указанных в Законе N 129-ФЗ, когда проведение инвентаризации обязательно:

- при передаче имущества организации в аренду, выкупе, продаже, а также в случаях, предусмотренных законодательством при преобразовании государственного или муниципального предприятия;

- перед составлением годовой бухгалтерской отчетности;

- при смене материально ответственных лиц;

- при установлении фактов хищений или злоупотреблений;

- в случаях стихийных бедствий, пожара, аварии или других чрезвычайных ситуаций, вызванных экстремальными условиями;

- при ликвидации организации перед составлением ликвидационного (разделительного) баланса;

- при смене руководителя коллектива (в случае коллективной материальной ответственности), при выбытии из коллектива более 50% ее членов, а также по требованию одного или нескольких членов коллектива.

Инвентаризации расчетов с поставщиками и подрядчиками не только элемент бухгалтерского учета, она является отправной точкой для проведения в последующем акта сверки взаимных расчетов с клиентами. Именно наличие этого документа продлевает в соответствии с Гражданским кодексом сроки исковой давности. Общий срок исковой давности определен в 3 года. Однако в расчетах с дебиторами и кредиторами необходимо учитывать условия, при которых прерывается установленный срок давности статьей 196 Гражданского кодекса. Эти случаи приведены в статье 203 Гражданского кодекса РФ

1) предъявлением иска в установленном порядке;

2) совершением обязанным лицом действий, свидетельствующих о признании долга.

После перерыва течение срока исковой давности начинается заново; время, истекшее до перерыва, не засчитывается в новый срок[17] :

Действиями, свидетельствующими о признании должником долга, к примеру, могут быть:

- частичная оплата долга;

- письменное подтверждение задолженности;

- просьба об отсрочке уплаты долга;

- уплата штрафных санкций по договору.

Акт сверки взаимных расчетов, составляемый с участием сторонников сделки, является тем документом, приведенным выше.

Если поставщик не поставил предусмотренное договором поставки количество товаров либо не выполнил требования покупателя о замене недоброкачественных товаров или о доукомплектовании товаров в установленный срок, покупатель вправе приобрести непоставленные товары у других лиц с отнесением на поставщика всех необходимых и разумных расходов на их приобретение.

Исчисление расходов покупателя на приобретение товаров у других лиц в случаях их недопоставки поставщиком или невыполнения требований покупателя об устранении недостатков товаров либо о доукомплектовании товаров производится по правилам, предусмотренным пунктом 1 статьи 524 Кодекса[18] .

Покупатель (получатель) вправе отказаться от оплаты товаров ненадлежащего качества и некомплектных товаров, а если такие товары оплачены, потребовать возврата уплаченных сумм впредь до устранения недостатков и доукомплектования товаров либо их замены.

Методическими указаниями по учету материально - производственных запасов установлен следующий порядок учета недостач и порчи материалов, обнаруженных при их приемке.

Сумма недостач и порчи в пределах норм естественной убыли определяется умножением количества недостающих или испорченных материалов на договорную (продажную) стоимость поставщика (без НДС и транспортных расходов). Исчисленная сумма недостач или порчи отражается по дебету счета 94 "Недостачи и потери от порчи ценностей" и кредиту счетов расчетов (60 или 76). Одновременно сумма недостач или порчи списывается с кредита счета 94 на счета учета транспортно - заготовительных расходов или отклонений в стоимости материальных запасов (счет 10 или 16).

Если испорченные материалы могут быть использованы в организации или проданы (с уценкой), то они приходуются по ценам возможной продажи. На эту стоимость уменьшают сумму потерь от порчи.

Недостачи и порча материалов сверх норм естественной убыли учитывают по фактической себестоимости, включая транспортно - заготовительные расходы, НДС и акцизы по дебету счетов расчетов по претензиям (счет 76 "Расчеты с разными дебиторами и кредиторами", субсчет 2 "Расчеты по претензиям") и кредиту счетов по учету расчетов (60, 76).

При поступлении недостающих материалов от поставщиков они оприходуются по дебету счетов учета материалов с кредита счета 76. При этом списанная с кредита счета 76 сумма НДС отражается по дебету счета 19 "Налог на добавленную стоимость по приобретенным ценностям".

При отсутствии оснований для предъявления претензий суммы недостач или потерь от порчи списываются покупателем на счет 94 с кредита счетов учета расчетов (60 или 76).

Организации при приемке товара для оценки потерь следует составить акт об установленном расхождении по количеству и качеству при приемке товарно-материальных ценностей (ТОРГ-2 или ТОРГ-3), утвержденного Постановлением Госкомстата России от 25.12.1998 N 132 "Об утверждении унифицированных форм первичной учетной документации по учету торговых операций" (Письмо Минфина России от 15.08.2006 N 03-03-04/1/628).

Указанную форму выписывают при наличии количественных и качественных расхождений по сравнению с данными сопроводительных документов поставщика. В дальнейшем данный акт является юридическим основанием для предъявления претензии поставщику.

Приемка товара по количеству и качеству производится в присутствии поставщика или его представителя, имеющего доверенность, и оформляется актом. При неявке поставщика или его представителей при приемке товара либо отсутствии у прибывших представителей надлежаще оформленных доверенностей предусмотрена самостоятельная приемка покупателем товара. Покупатель вправе зафиксировать недостачу товаров составленным в одностороннем порядке актом.

В учете расчетов с поставщиками и подрядчиками особое место занимает вопрос восстановления НДС по недостающим ценностям.

Достаточно квалифицированное пояснение этого вопроса приводится в письме МФ РФ[19] . О применении НДС в отношении похищенного имущества в письме приводится, что: