| Похожие рефераты | Скачать .docx |

Дипломная работа: Учет и аудит денежных средств ООО "ТРАНС-СТРОЙ"

ДИПЛОМНАЯ РАБОТА

«Учет и аудит денежных средств в организации и анализ их движения (на примере ООО «Транс-Строй») »

Введение

Современная экономика любого государства представляет собой широко разветвленную сеть сложных отношений миллионов входящих в нее хозяйствующих субъектов между собой, а также с внешними агентами из других стран. Основой этих взаимосвязей выступают расчеты и платежи, в процессе которых удовлетворяются взаимные требования и обязательства.

С помощью потока денег в наличной и безналичной формах денежного оборота, как совокупности всех платежей, обеспечивается реализация валового продукта, использование национального дохода и все последующие распределительные процессы в экономике.

В рыночной экономике между организациями и банками постоянно совершаются сделки по поводу перераспределения, хранения денежных средств. Всевозможные расчеты возникающие между организациями, также ведутся при помощи денежных средств. С их помощью завершается превращение денежной формы выделенных средств в производственные запасы, получение денежной выручки и заключенного в ней чистого дохода. Таким образом, денежные расчеты выступают важнейшим фактором обеспечения кругооборота средств, а их своевременное завершение служит необходимым условием процесса производства.

Четкая организация расчетов между поставщиками и покупателями оказывает непосредственное влияние на ускорение оборачиваемости оборотных средств и своевременное поступление денежных средств.

У организации возникают взаимоотношения с персоналом, выполняющим производственное задание, что также влечет за собой расчеты с работниками организации, с органами социального обеспечения и другими организациями и лицами. Все эти расчеты осуществляются в денежной форме.

Денежные средства организаций представляют собой совокупность денег, находящихся в кассе, на банковских расчетных, валютных, специальных и депозитных счетах, в выставленных аккредитивах и особых счетах, чековых книжках, переводах в пути и денежных документах. В широком смысле к денежным активам относятся также вложения в легкореализуемые ценные бумаги и требования на получение денежных средств.

Денежные средства характеризуют начальную и конечную стадии кругооборота хозяйственных средств, скоростью движения которых во многом определяется активность всей предпринимательской деятельности. Объемом имеющихся у организаций денег как важнейшего платежного средства определяется платежеспособность организации – одна из важнейших характеристик его финансового положения [27, 112].

По сути дела, денежные средства являются необходимым условием функционирования организации. Недаром их ассоциируют с кровеносной системой каждой организации. Поэтому искусство управления денежными потоками заключается не в том, чтобы накопить как можно больше денег, а в оптимизации их запасов, в стремлении к такому планированию движения денежных потоков, чтобы к каждому очередному платежу организации по своим обязательствам обеспечивалось поступление денег от покупателей и других дебиторов при сохранении необходимых резервов. Такой подход обеспечивает возможность сохранения повседневной платежеспособности организации, извлечения дополнительной прибыли за счет инвестиции появляющихся временно свободных денежных ресурсов без их замораживания. Построение системы эффективного управления денежными потоками невозможно без наличия полной и достоверной бухгалтерской информации о наличии и движении денежных средств организации.

Все это придает особое значение учету денежных средств как важнейшему инструменту управления денежными потоками, контроля сохранности, законности и эффективности использования денежных средств, поддержания повседневной платежеспособности организации.

Целью бухгалтерского учета операций с денежными средствами является контроль за соблюдением кассовой и расчетной дисциплины, правильностью и эффективностью использования денежных средств, обеспечение сохранности денежной наличности и денежных документов в кассе.

Целью данной дипломной работы является исследование бухгалтерского учета и аудита операций с денежными средствами в соответствии с действующим законодательством, а также анализ экономической эффективности использования денежных средств.

Перед бухгалтерским учетом в области учета денежных средств и расчетов стоят следующие задачи:

– своевременное и правильное проведение необходимых расчетов как путем безналичных перечислений, так и наличными деньгами;

– соблюдение действующих правил использования денежных средств по назначению в соответствии с выделенными лимитами, фондами и сметами;

– правильное и своевременное документальное оформление операций с денежными средствами;

– полное и оперативное отражение в учетных регистрах наличия и движения денежных средств и расчетных операций;

– контроль за наличием и сохранностью денег в кассе, на расчетном и других счетах в банках;

– организация и проведение в установленные сроки инвентаризаций денежных средств и состояния расчетов, изыскание возможностей недопущения возникновения просроченной дебиторской и кредиторской задолженности;

– контроль соблюдения расчетно-платежной дисциплины, своевременности перечисления сумм за материальные ценности, а также средств, полученных в порядке кредитования;

– бесперебойное удовлетворение денежной наличностью потребностей организации.

Цель дипломной работы заключается в изучении и раскрытии бухгалтерского учета, порядка аудита денежных средств и расчетов, анализа и разработки мероприятий по совершенствованию методик аудита и учета денежных средств.

Объектом исследования является ООО «Транс-Строй». Предмет исследования – бухгалтерская база движения денежных средств в данной организации.

Основными задачами данной работы являются:

– ознакомление с основной нормативной, методической и учебной литературой по теме работы;

– рассмотрение правил осуществления наличных и безналичных денежных расчетов;

– точный, полный и своевременный учет денежных средств и операций по их движению;

– анализ типичных ошибок по учету операций с денежными средствами, выявленные в ходе аудита;

– исследование показателей экономической эффективности денежных средств, таких как коэффициент ликвидности, платежеспособности и т.д.

– выработка конкретных мер и предложений по совершенствованию аудита учета денежных операций организации.

1. Организация бухгалтерского учета движения денежных средств ООО «ТРАНС-СТРОЙ»

1.1 Краткая финансово-экономическая характеристика ООО «ТРАНС-СТРОЙ»

ООО «ТРАНС-СТРОЙ», далее «Общество» является юридическим лицом.

Обычными видами деятельности Общества являются: Торговая деятельность; Распространение; Экспедирование;

По сфере деятельности данную организацию можно отнести к торговому предприятию. Прибыль в основном формируется за счет уменьшения выручки от реализации на величину себестоимости проданных товаров, транспортных расходов, расходов на содержание фондов, персонала и других расходов.

С помощью схемы 1 рассмотрим организационную структуру ООО «Транс-Строй».

Схема 1 Организационная структура ООО «Транс-Строй»

Генеральный Директор

Формы продажи, осуществляемые данной организацией, включают опт, мелкий опт и розницу и предполагают как наличную, так и безналичную форму оплаты. Организацией осуществляется реализация стройматериалов. Режим работы ООО «ТРАНС-СТРОЙ»: с 9 оо до 18 оо часов ежедневно кроме субботы, воскресенья, с одним часом на обеденный перерыв. На данном торговом предприятии соблюдаются все необходимые нормы и правила по охране труда работников:

– нормативы по технике безопасности;

- нормы, регламентирующие продолжительность и порядок работы, рабочее время, перерывы на отдых и обед.

Бухгалтерский и торговый учет ведется с применением 1С «Торговля и склад» на отдельных торговых точках и склада и 1С «Бухгалтерия» 7.7. в бухгалтерии.

В Обществе используется традиционная система ведения бухгалтерского учета и отчетности в соответствии с нормативными актами РФ. Налогообложение деятельности Общества осуществляется на общем режиме налогообложения. Для оформления финансово-хозяйственных операций, по которым не предусмотрены типичные формы первичных учетных документов, Общество разрабатывает необходимые формы документов на основе соответствующих Положений по бухгалтерскому учету, а также действующих форм первичной учетной документации с учетом потребностей Общества.

Рассмотрим размеры организации и производства в таблице 1:

Таблица 1 – Динамика размеров производства ООО «ТРАНС-СТРОЙ»

| ГОДЫ | ||||

| ПОКАЗАТЕЛИ | 2007 | 2008 | 2009 | 2009 в% к 2007 |

Среднегодовая численность рабочих, чел. |

23 | 38 | 42 | 82,61 |

| Среднегодовая стоимость основных средств, тыс. руб. | 3663 | 6144 | 10534 | 187,58 |

| Средний остаток оборотных средств, тыс. руб. | 1737 | 64094 | 142724 | 8116,70 |

| Выручка от реализации, тыс. руб. | 3698 | 118144 | 95461 | 2481,42 |

| Чистая прибыль, тыс. руб | 24 | 1474 | 14886 | 61925,00 |

Динамика отчетности ООО «ТРАНС-СТРОЙ» свидетельствует об увеличении масштабов ведения бизнеса. Основной причиной увеличения объёмов продаж стало увеличение оборотных и расширение базы контрагентов, а также расширение штата.

За последние три года ООО заканчивало бухгалтерский период с прибылью, причем ежегодная прибыль имеет положительную тенденцию к увеличению.

В условиях рынка, когда хозяйственная деятельность организации и её развитие осуществляется как за счет собственных средств, так и за счет заемных средств, важную аналитическую характеристику приобретает финансовая независимость организации от внешних заемных источников [32, 221]. Запас источников собственных средств – это запас финансовой устойчивости организации при условии, что его собственные средства превышают заемные. Показатели финансовой устойчивости рассчитываются на основе пассива бухгалтерского баланса и характеризуют структуру используемого капитала. Данную группу показателей также называют коэффициентами управления пассивами. Для анализа динамики основных показателей финансовой устойчивости организации составляется таблица 2 «Расчет и динамика показателей финансовой устойчивости организации».

Таблица 2 – Расчет и динамика показателей финансовой устойчивости организации

| Показатель | Алгоритм расчета (код строки по форме №1) |

Рекомендуемое значение | 2007 | 2008 | 2009 |

| 1. Коэффициент автономии (коэффициент независимости | 490/700 | Ка ³ 0,5 | 0,01 | 0,02 | 0,11 |

| 2. Коэффициент соотношен заемных и собственных средств (коэффициент финансирования) | (1/ kавт) - 1 590+690/490 |

Кз. с. =1,0 | 157,82 | 53,34 | 8,10 |

| 3. Коэффициент маневренности | 490+640+650–190/ 490+640+650 | Км. ³ 0,5 |

-106,74 | -10,86 | 0,01 |

| 4. Коэффициент обеспеченности собственными оборотными средствами | 490+690–190/ 210 | Ко. с. >0. 3 | -17,79 | 7,99 | 6,88 |

Из данных таблицы 2 «Расчет и динамика показателей финансовой устойчивости организации» можно сделать следующие выводы:

Коэффициент автономии показывает, на сколько организация зависит от заемного капитала, чем больше у организации собственных средств, тем легче ей справиться с неурядицами на рынке. В организации в 2007–2009 гг. коэффициент не соответствует нормативу, он значительно ниже. Коэффициент автономии снизился с 2008 г. по 2009 г. за счёт снижения собственных средств организации. В 2007 г. коэффициент не соответствует норме, т. к. у организации было приостановление бизнеса.

Коэффициент маневренности увеличивается с каждым годом, что свидетельствует о вложении собственных средств в быстроликвидные активы и о формировании оборотных средств за счёт собственных. Данный показатель значительно ниже нормативного.

Коэффициент обеспеченности собственными оборотными средствами за все периоды не входит в значение нормативного коэффициента (более 0,3) только в 2007 г., что свидетельствует о наличие достаточного объема собственных оборотных средств в следующих периодах (2008 и 2009 гг.) для успешного функционирования организации.

Коэффициент соотношения заемных и собственных средств выше нормы, однако, ежегодно наблюдается тенденция его уменьшения.

В рыночных условиях повышается значение анализа платежеспособности организации ввиду возрастания необходимости своевременной оплаты организацией текущих платежей (долговых обязательств). Оценка платежеспособности производится по данным бухгалтерского баланса на основе характеристики ликвидности оборотных активов, т.е. времени, необходимого для превращения их в денежную наличность. Понятия платёжеспособности и ликвидности очень близки, т. к. от степени ликвидности баланса зависит платежеспособность и ее перспектива. Под платежеспособностью организации понимают способность к быстрому погашению своих краткосрочных долговых обязательств [21, 309].

Для этого необходимы денежные средства: достаточный запас денег па расчетном счете банка и в кассе и некоторые мобильные (наиболее ликвидные оборотные) средства, которые организация может обратить в результате обращения в деньги.

Для оценки платежеспособности принято рассчитывать показатели ликвидности. Ликвидность – способность товарно-материальных ценностей превращаться в деньги, являющимися абсолютно ликвидными средствами. Показатели ликвидности определяются отношением ликвидных оборотных активов организации к его краткосрочным долговым обязательствам.

Краткосрочные долговые обязательства Ккр рассчитываются как итог раздела VI «Краткосрочные обязательства» за вычетом «Доходов будущих периодов» (стр. 640) и «Резервов предстоящих расходов и платежей» (стр. 660). При наличии информации к краткосрочным долговым обязательствам следует отнести сумму долговых обязательств, которые должны быть погашены в течение 12 месяцев после отчетной даты.

Время, необходимое для превращения в деньги различных составляющих оборотных средств, существенно отличается для продажи пенных бумаг, отдельных видов материальных оборотных средств и при ликвидации дебиторской задолженности, поэтому различают три показателя (три степени) ликвидности. Расчет и динамика показателей ликвидности произведен в таблице 3.

Таблица 3 – Расчет и динамика показателей ликвидности для оценки платежеспособности организации

| Показатель | Алгоритм расчета (код строки по ф. №1) |

Рекомендуемое значение | 2007 | 2008 | 2009 |

1. Краткосрочные (текущие) обязательства организации тыс. руб. |

690–640–650 | х | 5366 | 80489 | 141909 |

| 2. Оборотные активы, тыс. руб. | 290 | х | 1737 | 64094 | 142724 |

Продолжение таблицы 3 – Расчет и динамика показателей ликвидности для оценки платежеспособности организации

| 3. Денежные средства и краткосрочные финансовые вложения, тыс. руб. | 260+250 | х | 1246 | 20392 | 2334 | |||||

| 4. Дебиторская задолженность, тыс. руб. | 230+240 | х | 286 | 35683 | 118947 | |||||

| 5. Запасы (за вычетом расходов будущих периодов), тыс. руб. | 210–216 | х | 204 | 8020 | 20647 | |||||

Расчетные показатели 6. Коэффициент абсолютной ликвидности |

(стр. 3 / стр. 1) | 0,2 – 0,5 | 0.23 | 0.25 | 0.02 | |||||

| 7. Коэффициент срочной (быстрой) ликвидности (коэффициент ликвидности) | (стр. 3 + стр. 4 / стр. 1) | 0,7 – 0,8 | 0.29 | 0.70 | 0.85 | |||||

| 8. Коэффициент текущей ликвидности (общий коэффициент покрытия) | (стр. 3 + стр. 4 +стр. 5/ стр. 1) | 2 – 2,5 | 0.32 | 0.80 | 1.00 | |||||

По данным таблицы №3 «Расчет и динамика показателей ликвидности для оценки платежеспособности организации» можно сделать следующие выводы: Показатель абсолютной ликвидности определяется как отношение суммы денежных средств и краткосрочных финансовых вложений к сумме краткосрочных долговых обязательств. По данной организации коэффициент абсолютной ликвидности в 2007 и 2008 гг. входит в нормативное значение. А в 2009 г. значительно ниже нормы. Коэффициент ликвидности определяется как отношение денежных средств, краткосрочных финансовых вложений и дебиторской задолженности к краткосрочным долговым обязательствам. Здесь учитывается дебиторская задолженность и прочие активы, количество которых значительно снизилось в данной организации на конец анализируемого периода. Данный коэффициент в 2007 г. значительно ниже, а в 2008–2009 гг. входит в предел нормативного значения. Оптимальное значение коэффициента текущей ликвидности 2 – 2,5. Однако во всех периодах данный показатель значительно занижен. Однако с каждым годом наблюдается положительная тенденция увеличения данного показателя.

Далее рассмотрим обобщенную таблицу технико-экономических показателей по ООО «Транс-Строй» с помощью таблицы 4.

Таблица 4 – Основные технико-экономические показатели ООО «Транс-Строй» за 2007–2009 гг. и их динамика

| Показатели | Ед. измерения | 2007 г. | 2008 г. | 2009 г. | 2008 г. в% к 2007 г. | 2009 г. в% к | |

| 2007 г. | 2008 г. | ||||||

| Объем реализованных товаров (по всем видам товаров) | шт. | 2473 | 78762 | 63640 | 3,140 | 3,886 | 123,620 |

| Объем продаж продукции (в целом по предприятию) | тыс. руб. | 3698 | 118144 | 95461 | 3,130 | 3,874 | 123,762 |

| Себестоимость реализованной продукции | тыс. руб. | 2645 | 94993 | 73853 | 2,784 | 3,581 | 128,624 |

| Прибыль от продаж | тыс. руб. | 38 | 2006 | 16443 | 1,894 | 0,231 | 0,122 |

Среднесписочная численность работников – всего |

чел. |

23 | 38 | 42 | 60,526 |

54,762 |

90,476 |

| Выработка продукции на одного работающего | тыс. руб./чел. | 160,783 | 3109,053 | 2272,881 | 5,171 | 7,074 | 136,789 |

| Фонд оплаты труда | тыс. руб. | 290,260 | 535,800 | 766,710 | 54,173 | 37,858 | 69,883 |

| Среднемесячная заработная плата на 1 работника | тыс. руб. |

12,620 |

14,100 | 18,255 | 89,504 |

69,132 |

77,239 |

| Среднегодовая стоимость ОС | тыс. руб. | 3663 | 6144 | 10534 | 59,619 | 34,773 | 58,325 |

| Фондоотдача | руб. | 0,675 | 12,819 | 6,041 | 5,266 | 11,174 | 212,200 |

| Фондоемкость | руб. | 1,481 | 0,078 | 0,166 | 1898,718 | 892,169 | 46,988 |

| Затраты на 1 руб. объема продаж продукции | коп. |

0,715 |

0,804 |

0,74 |

88,930 |

96,622 |

108,649 |

| Прибыль до налогообложения | тыс. руб. | 32 | 1941 | 14886 | 1,649 | 0,215 | 13,039 |

| Чистая прибыль | тыс. руб. | 24 | 1474 | 14886 | 1,628 | 0,161 | 9,902 |

| Рентабельность продукции | % | 0,014 | 0,021 | 0,223 | х | х | х |

По данным таблицы можно сделать вывод, что выручка в 2009 г. уменьшилась, по сравнению с 2008 годом и, следовательно, себестоимость увеличилась. Фонд оплаты труда увеличивается ежегодно.

В связи с изменением данных показателей произошли изменения коэффициентов фондоотдачи, фондоемкости, рентабельности продукции.

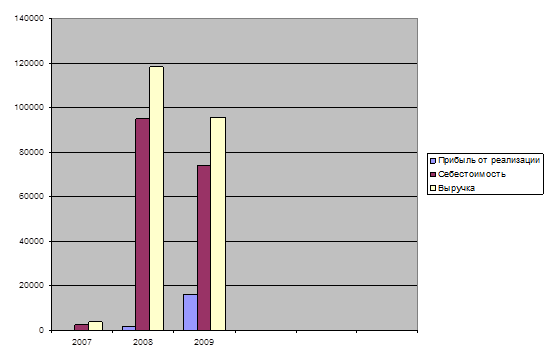

Динамику основных показателей удобно рассмотреть с помощью диаграммы 1.

Диаграмма 1 – динамика роста прибыли от продажи товаров, изменение ее себестоимости и объема продаж

1.2 Учет денежных средств и документов ООО «ТРАНС-СТРОЙ»

Выполнение планового задания влечет за собой расчеты с персоналом организации, расчеты с бюджетом, расчеты по пенсионному обеспечению, медицинскому страхованию, расчеты с поставщиками и подрядчиками и другие расчеты. Все эти расчеты осуществляются в денежной форме. Денежные средства организации представлены в виде наличных денег в кассе, хранятся на расчетных счетах в банке [12, 156].

Основанием для отражения в бухгалтерском учете движения наличных денежных средств служат первичные документы: «Приходный кассовый ордер» (форма №КО‑1), «Расходный кассовый ордер» (форма №КО‑2), «Кассовая книга» (форма №КО‑4), «Платежное поручение», «Журналы-ордера №1 и №2», «Ведомости №1 и №2».

Для приёма, хранения и расходования наличных денежных средств ООО «ТРАНС-СТРОЙ» имеет кассу, оборудованную в соответствии с действующим законодательством. За сохранность денежных средств в кассе отвечает кассир, который несёт полную материальную ответственность.

После приема денег кассир заполняет приходный кассовый ордер.

Наличные деньги, не подтвержденные ПКО, считаются излишком и зачисляются в доход предприятия.

Выдача наличных денег из кассы организации производится по расходным кассовым ордерам или надлежаще оформленным документам (платежным ведомостям и др.). Деньги по кассовым ордерам выдаются только в день составления этих документов.

Синтетический учет операций по кассе учитываются на счете 50 «Касса». В дебет его записывают поступление денежных средств в кассу, а в кредит – выбытие денежных средств из кассы

Основным поступлением в кассу является снятие денежных средств с расчетного счета организации на выплаты зарплаты и прочие расходы.

На счетах бухгалтерского учета операции по учету кассовых операций отражаются следующим образом:

Для учета кассовых операций в бухгалтерии ведутся специальные регистры: журнал-ордер №1 и ведомость №1 по счету 50 «Касса». Основанием для заполнения этих регистров служат отчеты кассира и прикрепленные к ним первичные документы (ПКО и РКО).

Бланки строгой отчетности (трудовые книжки, бланки товарно-сопроводительных документов, путевых листов автотранспорта и т.п.) учитываются на забалансовом счете 006 «Бланки строгой отчетности».

Сдача денег в банк оформляется Объявлением на взнос наличными, в котором указывается наименование организации за что сдаются деньги, подпись вносителя. В таблице 5 представлен порядок внесения наличных денег в банк.

Таблица 5 – Порядок внесения наличных денег в банк

| № п/п | Перечень работ | Кассир предприятия | Банк |

| 1 | Заполнение бланка объявления на взнос | х | |

| 2 | Внесение денег | х | х |

| 3 | Оформление квитанций и ордера в кассу | х | |

| 4 | Получение квитанции | х | |

| 5 | Приложение ордера в кассу к выписке банка | х | х |

На принятую от организации сумму банк выдаёт квитанцию, в которой указывается, от кого приняты деньги, зачислены на счёт №…, за что, сумма, подпись бухгалтера банка, указанную сумму в квитанции принял кассир. Квитанция обязательно заверяется печатью банка. На основании квитанции кассир списывает деньги по кассе. В таблице 6 представлен порядок получения наличных денег в банке.

Таблица 6 – Порядок получения наличных денег в банке

| № | Перечень работ | организация | Банк | ||

| п/п | бухгалтер | руков-ль гл. бух-р | кассир | ||

| 1 | Заполнение всех реквизитов чека и корешка | х | |||

| 2 | Подпись чека | х | |||

| 3 | расписка получателя чека в корешке чека | х | |||

| 4 | Проверка правильности заполнения чека и его оплата | х | |||

| 5 | Получение денег | х | |||

Основная сумма денег поступает из учреждений банка. Получение денег кассир осуществляет по чеку, предварительно заказав их в банке по заявлению о бронировании средств. В чеке указывают его номер, сумму получаемых средств, город, где производится выплата, число, наименование отделения банка, кому выдать деньги, подписи руководителя и главного бухгалтера организации.

Оприходование наличных денег в кассу производится кассиром по приходным кассовым ордерам (ПКО) (Приложение 1), подписанным главным бухгалтером или уполномоченными на это лицами. При этом выдаётся квитанция, подписанная главным бухгалтером и кассиром. При составлении ПКО должно быть юридическое обоснование для принятия денежных средств в кассу. Одновременно с заполнением приходного кассового ордера оформляется квитанция к нему, которая выдаётся лицу, сдавшему деньги, только после получения их кассиром.

В приходном кассовом ордере указывают, от кого приняты деньги, за что и сумма, подпись главного бухгалтера и кассира. Наличность, полученная в учреждениях банков, должна расходоваться на те цели, на которые она была получена.

Выдачу наличных денег кассир оформляет расходным кассовым ордером (РКО), платёжными ведомостями на выдачу аванса, заработной платы работникам. РКО составляется при наличии основания, т.е. указывается, кому выданы деньги и на какие цели. Документы на выдачу денег подписываются руководителем и главным бухгалтером или лицами ими уполномоченными. Подпись руководителя не обязательна, если имеется его разрешающая подпись на прилагаемых к расходным ордерам документах.

ПКО и квитанция к ним, а также РКО должны быть заполнены чётко, без исправлений, даже оговоренных. Выдача ПКО и РКО лицам, вносящим или получающим деньги, запрещается. Приём и выдача денег может осуществляться только в день составления кассовых ордеров.

ПКО и РКО, а также заменяющие их документы до передачи их в кассу регистрируются бухгалтерией в журнале регистрации ПКО и РКО, и документу присваивается порядковый номер. Нумерация ПКО и РКО выполняется нарастающим итогом с начала до конца года.

Журнал регистрации ПКО и РКО построен таким образом, что по его данным контролируется целевое назначение полученных и израсходованных наличных денежных средств организацией, проверяется полнота произведенных кассиром операций.

Все факты поступления и выдачи наличных денег должны учитываться в Кассовой книге, которая должна быть пронумерована, прошнурована и опечатана сургучной или мастичной печатью. На последней странице делается запись «В настоящей книге пронумеровано… страниц», которая заверяется подписями руководителя и главного бухгалтера организации.

Записи в кассовой книге ведутся в двух экземплярах, имеющих одинаковые номера страниц, через копировальную бумагу. Второй экземпляр листа является отрывным и служит отчётом кассира. Подчистки, и недоговоренные исправления в кассовой книге запрещаются. Исправления, сделанные корректурным способом, заверяются подписями кассира и главного бухгалтера.

Записи в кассовую книгу производятся кассиром сразу после получения или выдачи денег. Кассир обязан подсчитать итоги операций за день, вывести остаток денег в кассе и передать в бухгалтерию отчёт вместе с приходными и расходными документами под расписку в кассовой книге.

Для учёта наличия и движения денежных средств в кассе организации используется активный счёт 50 «Касса». Счет 50 «Касса» предназначен для обобщения информации о наличии и движении денежных средств в кассах организации.

К счету 50 «Касса» могут быть открыты субсчета:

50–1 «Касса организации»;

50–2 «Операционная касса»;

50–3 «Денежные документы» и др.

На субсчете 50–1 «Касса организации» учитываются денежные средства в кассе организации. Когда организация производит кассовые операции с иностранной валютой, то к счету 50 «Касса» должны быть открыты соответствующие субсчета для обособленного учета движения каждой наличной иностранной валюты.

На субсчете 50–2 «Операционная касса» учитывается наличие и движение денежных средств в кассах товарных контор и эксплуатационных участков, остановочных пунктов, и т.п. Он открывается организациями (в частности, организациями транспорта и связи) при необходимости.

На субсчете 50–3 «Денежные документы» учитываются находящиеся в кассе организации почтовые марки, марки государственной пошлины, вексельные марки, оплаченные авиабилеты и другие денежные документы. Денежные документы учитываются на счете 50 «Касса» в сумме фактических затрат на приобретение. Аналитический учет денежных документов ведется по их видам.

По дебету счета 50 «Касса» отражается поступление денежных средств и денежных документов в кассу организации. По кредиту счета 50 «Касса» отражается выплата денежных средств и выдача денежных документов из кассы организации. Сальдо счёта указывает на наличие суммы денежных средств в кассе предприятия на начало месяца или на конец месяца. Оборот по дебету – это суммы, поступившие наличными в кассу, оборот по кредиту – суммы, выданные наличными из кассы.

Отчёт кассира, в котором бухгалтер проставляет корреспонденцию счетов, служит основанием для заполнения учётных регистров. Так как на предприятии применяется журнально-ордерная форма учёта, то производится заполнение Журнала-ордера №1‑АПК с отражением в нём операций по выдаче наличных денег по счёту 50 «Касса» с ведомостью к нему №1а, с отражением в ней операций по поступлению наличных денег в кассу.

Записи в Журнал-ордер и ведомость производятся итогами за день. Итоги за день в разрезе корреспондирующих счетов устанавливаются путём подсчёта сумм однородных операций, отражённых в кассовом отчёте или приложенных к нему документах. Каждому отчёту кассира в учётных регистрах отводится одна строка независимо от периода, за который составлен отчёт.

По окончании месяца бухгалтер переносит данные из Журнала-ордера №1‑АПК и ведомости №1а в Главную книгу.

Для оперативного и повседневного контроля за сохранностью наличных денежных средств и ценных бумаг в кассе проводятся плановые и внеплановые проверки кассы. Расхождение фактического наличия денежных средств с данными бухгалтерского учёта, выявленное в результате ревизии, оформляется в акте следующим порядком: установленные излишки денежных средств в кассе приходуются в доход организации, а выявленные недостачи относятся на материально-ответственных лиц.

Поступление денег в кассу оформляется Приходными кассовыми ордерами, и соответственно увеличивают дебетовый оборот по счёту 50 «Касса». Типовые операции по счету 50 «Касса»:

По дебету счета:

–

| Дебет | Кредит | Содержание хозяйственной операции |

|–|–|–|

| 50 | 50 |Сданы наличные деньги из операционной в основную|

| | |кассу организации |

|–|–|–|

| 50 | 51 |Денежные средства, снятые с расчетного счета, опри-|

| | |ходованы в кассу |

|–|–|–|

| 50 | 52 |Иностранная валюта, снятая с валютного счета, опри-|

| | |ходована в кассу |

|–|–|–|

| 50 | 55 |Денежные средства, снятые со специального счета в|

| | |банке, оприходованы в кассу |

|–|–|–|

| 50 | 57 |Поступили в кассу наличные денежные средства,|

| | |находившиеся в пути (например, ранее отправленные|

| | |почтовым переводом) |

|–|–|–|

| 50 | 60 |Поставщик вернул в кассу излишне уплаченные ему|

| | |денежные средства |

|–|–|–|

| 50 | 60 |Поставщик вернул в кассу аванс под предстоящую|

| | |поставку материальных ценностей (работ, услуг) |

|–|–|–|

| 50 | 62 |Оприходованы в кассу наличные денежные средства,|

| | |поступившие от покупателей |

|–|–|–|

| 50 | 62 |Покупатель внес в кассу аванс за предстоящую|

| | |поставку готовой продукции (товаров), выполнение|

| | |работ, оказание услуг |

|–|–|–|

По кредиту счета:

–

| Дебет | Кредит | Содержание хозяйственной операции |

|–|–|–|

| 51 | 50 |Внесены наличные денежные средства из кассы на|

| | |расчетный счет |

|–|–|–|

| 52 | 50 |Внесена на валютный счет наличная иностранная валюта|

|–|–|–|

| 55 | 50 |Внесены наличные денежные средства из кассы на спе-|

| | |циальный счет в банке |

|–|–|–|

| 57 | 50 |Наличные денежные средства внесены в сберегательную|

| | |кассу (кассу почтового отделения) для перевода|

| | |контрагенту |

|–|–|–|

| 58–1 | 50 |Приобретены акции за наличные денежные средства |

|–|–|–|

–

| 58–2 | 50 |Приобретены долговые ценные бумаги за наличные де-|

| | |нежные средства |

|–|–|–|

| 58–3 | 50 |Предоставлен заем другой организации наличными де-|

| | |нежными средствами |

|–|–|–|

| 58–4 | 50 |Внесен вклад по договору простого товарищества|

| | |наличными денежными средствами |

|–|–|–|

| 60 | 50 |Погашена задолженность перед поставщиком|

| | |(подрядчиком) наличными денежными средствами |

|–|–|–|

| 60 | 50 |Выдан поставщику (подрядчику) аванс наличными де-|

| | |нежными средствами |

|–|–|–|

| 62 | 50 |Возвращены излишне уплаченные покупателем|

| | |(заказчиком) наличные денежные средства |

|–|–|–|

| 62 | 50 |Возвращен из кассы аванс, ранее полученный от поку-|

| | |пателя (заказчика) |

|–|–|–|

1.3 Учёт операций по расчетному счету

Большая часть расчетов между организациями осуществляется безналичным путем – перечислением денежных средств со счета плательщика на счет получателя. Посредником при осуществлении этих расчетов является банк.

В банке организации для хранения денежных средств и операций по расчетам открывают расчетный счет. Расчетные счета открываются организациями, являющимися юридическими лицами [27, 128].

Порядок открытия расчетного счета регламентирован инструкцией, в соответствии с которой каждой организации может быть открыт только один расчетный счет в одном из банков по его выбору.

На расчетном счете сосредотачиваются свободные денежные средства и поступления за реализованную продукцию, выполненные работы и услуги, краткосрочные и долгосрочные ссуды, получаемые от банка, и прочие зачисления.

С расчетного счета производятся почти все платежи организации: оплата поставщикам за материалы, погашение задолженности бюджету, получение денег в кассу для выдачи заработной платы, материальной помощи, премий и т.п.

При расчетах между организациями, банками и государством применяется календарная система расчетов, то есть все платежи с расчетного счета, включая отчисления в бюджет и выплату заработной платы, производятся в порядке календарной отчетности (в порядке их поступления в банк).

Платежи по безналичным расчетам банк производит с согласия владельца расчетного счета. Лишь при платежах финансовым органам по просроченным налогам, по приказам арбитража, при погашении просроченных ссуд, списание денежных средств с расчетного счета производится без его согласия, то есть принудительно по инкассовому поручению.

Для того чтобы банк принял, выдал или осуществил операцию с безналичными денежными средствами, бухгалтер должен представить в банк специально оформленные документы, подписанные руководителем и главным бухгалтером организации, т.е. лицами, чьи образцы подписей представлены в банк.

Первичными документами, на основании которых осуществляются операции на расчетном счёте, являются:

· при наличных расчётах – это денежные чеки и объявление на взнос наличными;

· в случае безналичных перечислений – платёжные поручения, платёжные требования-поручения, расчётные чеки, аккредитивы, векселя;

При внесении денег на счет банку представляется объявление на взнос наличными (ОВН). Оправдательным документом при этом является квитанция, заполняемая вместе с ОВН, отмеченная банком.

Денежные чеки представляются в банк при снятии средств со счёта на выплату заработной платы, пенсии, пособия, командировочные и хозяйственные нужды. Оправдательным документом при этом является корешок, который остаётся в чековой книжке организации.

Платёжное поручение является распоряжением клиента на перечисление средств другому предприятию или организации. Оно выписывается на основании счетов-фактур, договоров, актов выполненных работ, накладных, распоряжений бухгалтерии на перечисление налогов и сборов и др. [12, 207].

Платёжное требование-поручение заполняется поставщиком и передаётся покупателю вместе с отгруженной продукцией, а также может пересылаться в банк покупателя для акцепта и взыскания платежа. Оплачивается только при наличии средств на расчётном счёте покупателя и его письменного согласия на полную или частичную оплату.

Платёжные документы выписываются, под копировальную бумагу в количестве экземпляров, необходимых банку и всем сторонам, которые принимают участие в расчётах.

Организация периодически получает от банка выписку из расчетного счета, т.е. перечень произведенных им за отчетный период операций. К выписке банка прилагаются документы, полученные от других предприятий и организаций, на основании которых зачислены или списаны средства, а также документы, выписанные организацией.

Выписка из расчетного счета является вторым экземпляром лицевого счета организации, открытого ему банком и, таким образом, есть основным документом, согласно которому бухгалтер составляет корреспонденцию счетов о движении денежных средств. Выписка банка заменяет собой регистр аналитического учета по расчетному счету и одновременно служит основанием для бухгалтерских записей. Все приложенные к выписке документы гасятся штампом «погашено».Ошибочно зачисленные или списанные с расчетного счета суммы принимаются на счет 63 «Расчеты по сомнительным долгам», а банку немедленно сообщается о таких суммах для внесения исправлений. В последующих выписках банк вносит исправления, а в бухгалтерском учете организации задолженность списывается. Проверка и обработка выписок должны производиться в день их поступления.

Синтетический учет операций по расчетному счету бухгалтерия организации ведет на счете 51 «Расчетный счет». Это активный счет, по дебету которого записываются, остаток свободных денежных средств предприятия на начало месяца, поступления наличных денег из кассы организации, денежные средства, зачисленные от покупателей продукции, заказчиков, дебиторов, полученные ссуды. По кредиту этого счета отражаются денежные средства в погашение задолженности организации поставщикам материальных ценностей (услуг), подрядчикам за выполненные работы, бюджету, банку за полученные ссуды, органам социального страхования и прочим кредиторам, а также суммы, выданные организации наличными в кассу.

Для отражения оборотов по кредиту счета 51 служит Журнал-ордер №2‑АПК. Обороты по дебету этого счета записываются в разных журналах-ордерах и, кроме того, контролируются ведомостью №2а. Основанием для заполнения этих регистров являются проверенные и обработанные выписки из расчетного счета.

Суммы с одинаковыми корреспондирующими счетами каждой выписки складываются и записываются в Журнал-ордер и в ведомость итогами.

Обязательное условие для заполнения регистров – использование одной строки для каждой выписки независимо от того, за какой период она составлена. Количество занятых строк Журнала-ордера №2‑АПК и ведомости №2а за каждый месяц должно быть одинаковым и равно количеству полученных за этот период выписок из банка. Как в Журнале ордере №2‑АПК, так и в ведомости №2 суммы записываются в разрезе корреспондирующих счетов с дебетом и кредитом счета 51 [21, 392].

Наличие этих показателей за каждый отчетный период позволяет счетным работникам анализировать источники поступления денежных средств на расчетный счет организации, контролировать целевое использование средств, исполнение обязательств перед бюджетом и прочими хозяйственными органами. Типовые проводки счет 51 «Расчетные счета»

По дебиту:

–

| N | |Корреспонден – |

|п/п| | ция счетов |

| | | |

| | Содержание хозяйственной операции | |

| | |–|

| | |Дебет |Кредит |

|–|–|–|–|

|1 |Поступили на расчетный счет от виновников суммы |51 |28 |

| |компенсации потерь от брака | | |

|–|–|–|–|

|2 |По результатам проверки списания денежных средств |51 |44 |

| |начислены банком на рублевых счетах торговых | | |

| |организаций дополнительные суммы в их пользу | | |

| | | | |

_____________________________________________________________

|Зафиксированы поступления на расчетный счет |51 |44 |

| 3 |процентов от реализации товаров в кредит | | |

|–|–|–|–|

|4 |Денежные средства переведены из кассы на расчетный |51 |50 |

| |счет | | |

|–|–|–|–|

|5 |Возвращены на расчетный счет не использованные суммы|51 |55 |

| |аккредитивов, чековых книжек и банковских карт | | |

|–|–|–|–|

|6 |Погашен депозитный сертификат банка |51 |55 |

|–|–|–|–|

|7 |Возвращены на расчетный счет денежные средства с |51 |55 |

| |банковского депозита | | |

|–|–|–|–|

|8 |Зачислены на расчетный счет денежные переводы |51 |57 |

По кредиту:

|–|–|–|–|

|9 |Оплачены с расчетного счета расходы фирмы по |04 |51 |

| |приобретению нематериального актива | | |

|–|–|–|–|

|10 |Оплачено с расчетного счета оприходованное |07 |51 |

| |оборудование к установке и расходы по его | | |

| |приобретению и доставке | | |

|–|–|–|–|

|11 |Оплачено за счет рублевого кредита (займа) |07 |51 |

| |оборудование к установке и расходы по его | | |

| |приобретению и доставке | | |

|_____________________________________________________________

|12| Оплачены с расчетного счета расходы по капитальным |08 |51 |

| |вложениям, в том числе банковские услуги по | | |

| |расчетно-кассовому обслуживанию | | |

|–|–|–|–|

|13 |Оплачены с расчетного счета расходы по приобретению |08 |51 |

| |предметов проката | | |

|–|–|–|–|

|14 |Списаны с расчетного счета суммы процентов по |08 |51 |

| |кредитам банков и другим заемным обязательствам, | | |

| |связанным с капитальным строительством (до момента | | |

| |ввода объекта) | | |

|–|–|–|–|

|15 |Лизингодателем оплачены с расчетного счета расходы, |08 |51 |

| |связанные с приобретением лизингового имущества | | |

|–|–|–|–|

|16 |Лизингополучателем перечислено с расчетного счета в |08 |51 |

| |качестве компенсации затрат, связанных с получением | | |

| |лизингового имущества, если оно приходуется на его | | |

| |баланс | | |

|–|–|–|–|

|17 |Оприходованы МБП (категории (основные средства)), |08 |51 |

| |оплаченные с расчетного счета, в соответствии с | | |

| |договором о кредите банка или займе смежного | | |

| |предприятия | |

2. Аудиторская проверка движения денежных средств ООО «ТРАНС-СТРОЙ»

2.1 Аудит учетной политики ООО «ТРАНС-СТРОЙ»

Бухгалтерский учет организации ведется по определенным правилам. Разработка учетной политики как системы методов и приемов ведения бухгалтерского учета обязательна для всех предприятий.

Учетная политика организации – это выбор организацией вариантов учета и оценки объектов учета, по которым разрешена вариантность, а также формы, техники ведения и организации бухгалтерского учета исходя из установленных допущений, требований и особенностей своей деятельности (организационных, технологических, численности и квалификации учетных кадров, уровня оснащения учетных работников и др.).

Учетной политикой закреплена совокупность способов бухгалтерского учета, используемых обществом, – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов внеоборотных хозяйственной жизни Общества.

К способам ведения бухгалтерского учета относятся способы:

1) Группировки и оценки фактов хозяйственной деятельности Общества;

2) Погашения стоимости его активов;

3) Организации документооборота;

4) Инвентаризации;

5) Применения счетов бухгалтерского учета;

6) Применения системы регистров бухгалтерского учета;

7) Обработки информации и др.

Основанием для записи в регистрах бухгалтерского учета являются первичные документы, фиксирующие факт совершения хозяйственной операции, а также расчеты бухгалтерии и бухгалтерские справки, подготовленные, оформленные и удостоверенные в порядке, установленном нормативными актами РФ, учетной политикой, приказами Генерального директора Общества, распоряжения уполномоченных им лиц.

Основанием для формирования данных налогового учета являются:

1) Первичные учетные документы (включая бухгалтерские справки);

2) Аналитические документы бухгалтерского учета;

3) Специальные расчеты налоговой базы.

Филиалы Общества исполняют обязанности Общества по уплате и сборов по месту нахождения филиалов.

Бухгалтерский и налоговый учет в Обществе ведется бухгалтерией, возглавляемой Главным бухгалтером. Бухгалтерия является структурным подразделением Общества. Бухгалтерский учет имущества, обязательств и хозяйственных операций ведется в рублях и копейках.

Система документооборота для целей бухгалтерского учета, принятая в Обществе, устанавливающая

1) Наименование документа;

2) Код формы документа;

3) Место составления документа;

4) Ф.И.О. должностного лица, ответственного за исполнение документа;

5) Ф.И.О. должностного лица, подписывающего документ;

6) Сроки составления документа и его предоставление в бухгалтерию Общества;

7) Порядок обработки документов, включающий Ф.И.О. должностного лица, ответственного за обработку документа и периодичность такой обработки, утверждается приказом Генерального директора Общества.

В Обществе используется традиционная система ведения бухгалтерского учета и отчетности в соответствии с нормативными актами РФ. Налогообложение деятельности Общества осуществляется на общем режиме налогообложения. Для оформления финансово-хозяйственных операций, по которым не предусмотрены типичные формы первичных учетных документов, Общество разрабатывает необходимые формы документов на основе соответствующих Положений по бухгалтерскому учету, а также действующих форм первичной учетной документации с учетом потребностей Общества.

Бухгалтерский учет в ООО «ТРАНС-СТРОЙ» ведется на основании приказа «Об учетной политике на 2009 год» и приказа «Об учетной политике на 2010 год», утвержденных Генеральным директором Общества. Учетные политики разработаны для всей организации в целом. Учетная политика состоит из шести разделов:

1) Общие положения;

2) Организационно-технические аспекты учетной политики;

3) Методологические аспекты учетной политики;

4) Порядок проведения инвентаризации имущества и обязательств;

5) Отражение событий после отчетной даты и условных фактов хозяйственной деятельности;

6) Учетная политика для целей налогообложения.

Каждый раздел учетной политики состоит из подразделов.

В первой главе учетной политики даны общие положения по ведению бухгалтерского учета.

Во второй главе рассматривается организационная структура бухгалтерского учета, система документооборота, система, форма и технология бухгалтерского учета, формы порядок составления и утверждение бухгалтерской отчетности.

Третья глава включает в себя методические аспекты бухгалтерского учета: учет внеоборотных активов, МПЗ, НДС, затрат на производство, готовой продукции, товаров, операций, финансовых вложений, денежных средств, расчетов, капитала, финансовых результатов.

В четвертую главу входят цели, порядок и сроки проведения инвентаризации, состав комиссии, документальное оформление и учет инвентаризационных разниц.

В пятой главе рассматривается учет отражения событий после отчетной даты и условных фактов хозяйственной деятельности.

Налогообложение находит свое отражение в шестой главе. В ней рассматриваются такие вопросы, как налоговый период, ставки, порядок и сроки уплаты и т.д. В целом, учетная политика находится на высоком уровне. Со всеми приложениями она содержит 35 страниц.

Аудит учетной политики организации проведен с помощью вопросника, представленного в таблице 7.

Таблица 7 – Вопросник аудита учетной политики ООО «ТРАНС-СТРОЙ»

| Вопрос | Вариант ответа | ||

| да | нет | нет ответа | |

| Принимается ли учетная политика ежегодно? | х | ||

| Утвержден ли рабочий план счетов бухгалтерского учета? | х | ||

| Утверждены ли формы первичный учетных документов, по которым не предусмотрены типовые формы? | х | ||

| Утверждены ли формы документов для внутренней бухгалтерской отчетности? | х | ||

| Определены ли правила документооборота и технология обработки учетной информации? | х | ||

| Определен ли порядок проведения инвентаризации активов и обязательств? | х | ||

| Определен ли порядок контроля за хозяйственными операциями? | Х | ||

| Имеются ли отличия от положений учетной политики и фактическим используемыми методами бухгалтерского учета? | х | ||

| Имеются ли случаи, когда в учетной политике не раскрыты методы ведения бухгалтерского учета по операциям, порядок отражения которых не урегулирован нормативными документами либо допускает наличие нескольких вариантов? | х | ||

В целом можно говорить о том, что учетная политика организации соответствует установленным требованиям.

Однако существенным недостатком в формировании учетной политики организации является отсутствие разработанного графика документооборота и форм документов, не являющихся унифицированными.

2.2 Внутрихозяйственный контроль за поступлением и расходованием кассовой наличности в ООО «ТРАНС-СТРОЙ»

Внутрихозяйственный контроль сохранности и использования денежных средств в ООО «ТРАНС-СТРОЙ» осуществляют директор и главный бухгалтер. Как и все организации, ООО «ТРАНС-СТРОЙ» хранит свои денежные средства в учреждении банка.

Внутрихозяйственный контроль сохранности и использования денежных средств в кассе ведется в соответствии с Положением о ведении кассовых операций в Российской Федерации.

Главный бухгалтер подбирает на должность кассира, заключает с ним договор о полной материальной ответственности. Этот договор передают инспектору по кадрам, который включает его в личное дело кассира.

Кассиру запрещается передавать выполнение порученной ему работы другим лицам. В случае необходимости временной замены кассира, исполнение обязанностей кассира возлагаются на другого работника по письменному приказу руководителя ООО «ТРАНС-СТРОЙ». С этим работником также заключается договор о его полной материальной ответственности.

Главный бухгалтер и его заместитель, пользующиеся правом подписи кассовых документов, не могут исполнять обязанности кассира. Руководитель ООО «ТРАНС-СТРОЙ» обеспечивает условия сохранности денег в кассе, а также при доставке их в банк или из банка.

Помещение кассы в ООО изолировано, двери в кассу во время операций заперты с внутренней стороны. Часто в помещение кассы допускаются лица, не имеющие отношения к ее работе.

Все наличные деньги и ценные бумаги хранятся в несгораемом металлическом сейфе, сейф прикреплен к полу. Касса оборудована сигнализацией. По окончании работы кассы сейф закрывается ключом и опечатывается сургучной печатью кассира. У выхода из кассы кассир стелит коврик, пропитанный специальным составом. Ключи и печати хранятся у кассира. Дубликаты ключей в опечатанном кассиром пакете хранятся в сейфе главного бухгалтера. Хранение в кассе наличных денег и других ценностей, не принадлежащих ООО «ТРАНС-СТРОЙ», запрещается. Перед открытием помещения кассы и металлического сейфа кассир осматривает сохранность замков, дверей, оконных решеток и печатей, убеждается в исправности охранной сигнализации. Основным звеном в осуществлении внутрихозяйственного контроля денежных средств является инвентаризация денег в кассе. Ее проводят внезапно, один раз в месяц. Перед началом инвентаризации денег в кассе выполняется ряд предварительных правовых процедур: берут от кассира расписку в том, что во вверенной ему кассе наличные деньги частных лиц и посторонних организаций не хранятся. Этим предупреждается возможность перекрытия из других источников недостачи денег, изменения остатка денег, выведенного в кассовой книге. Последний кассовый отчет и документы по операциям кассир сдает в бухгалтерию для проверки. На отчете кассир делает отметку о том, что все приходные и расходные кассовые ордера и другие денежные документы включены в этот отчет и в кассе нет неоприходованных и не списанных в расход денег.

Проверяющий группирует наличные деньги по соответствующим купюрам и в присутствии кассира проводит полный полистный их пересчет, включая опечатанные в пачках деньги. Частные расписки, якобы подтверждающие получение денег лично у кассира, или сдачу их на хранение, в оправдание остатка денег в кассе не принимаются. Результаты инвентаризации наличных денег сопоставляются с данными бухгалтерского учета. В случае установления в кассе излишних денег, они тут же приходуются, для чего выписывается приходный кассовый ордер на сумму излишка, который регистрируется в кассовой книге. Составляется проводка:

Дт 50 «Касса»

Кт 80 «Прибыли и убытки»

Выявленная недостача в кассе отражается следующим образом:

1. Отражена недостача денежных средств в кассе

Дт 84 «Недостачи и потери от порчи ценностей»

Кт 50 «Касса»

2. Отражены суммы, подлежащие взысканию с виновных лиц за недостающие ценности

Дт 73/3 «Расчеты по возмещению материального ущерба»

Кт 84 «Недостачи и потери от порчи ценностей»

3. Отражаются суммы погашенного ущерба, причиненного работниками.

Дт 50 «Касса»

Дт 70 «Расчеты по оплате труда»

Кт 73/3 «Расчеты по возмещению материального ущерба»

Результаты инвентаризации денежных средств в кассе отражают актом типовой формы №Инв. – 15

Недостатки в организации внутрихозяйственного контроля сохранности и использования денежных средств в ООО «ТРАНС-СТРОЙ» следующие:

1. Нарушаются рекомендации по охране и транспортировке денежных средств из банка в кассу хозяйства. Кассиру не предоставляется охрана и специальное транспортное средство при доставке денег в ООО. В салон транспортного средства допускаются лица, попутно следующие, нарушается маршрут следования. Кассиру даются какие-либо поручения, не имеющие отношения к получению и доставке денег.

2. Дубликаты ключей от сейфа и кассы должны храниться по Положению в сейфе руководителя, в хозяйстве они хранятся в сейфе главного бухгалтера.

3. Имеются случаи подписи руководителем и главным бухгалтером незаполненных чеков и выдачи их кассиру для самостоятельного заполнения при получении денег в банке.

4. Разрешается производить прием и выдачу денег по кассовым ордерам до конца текущего месяца, в нарушение действующего порядка; выдача и прием денег должен производиться только день их составления.

5. Наличные деньги, полученные в учреждении банка должны расходоваться по строго целевому назначению. В ООО «ТРАНС-СТРОЙ» практикуется, например, деньги, полученные на социальную сферу, расходовать на командировки и оплату труда.

2.3 Основные способы приема и проведения аудита денежных средств

В условиях рынка организации, кредитные учреждения, другие хозяйствующие объекты вступают в договорные отношения по использованию имущества, денежных средств, проведению коммерческих операций и инвестиций. Доверительность этих отношений должна подкрепляться возможностью для всех участников сделок получать и использовать финансовую информацию. Достоверность информации подтверждается независимым аудитором. Аудит – независимая экспертиза финансовой отчетности предприятия на основе проверки соблюдения порядка ведения бухгалтерского учета, соответствия хозяйственных и финансовых операций законодательству Российской Федерации, полноты и точности отражения в финансовой отчетности деятельности организации. Экспертиза завершается составлением аудиторского заключения.

Аудиторская проверка операций с денежными средствами предполагает проверку кассовых, банковских и валютных операций. Если же аудитор считает целесообразным проверить движение денежных потоков организации, то объем проверки несколько увеличивается за счет включения в него расчетных операций, произведенных без использования денежных средств, например, взаимозачеты.

Основная цель аудиторской проверки – формирование мнения о достоверности бухгалтерской отчетности по разделу «Денежные средства» и соответствия применяемой методики учета денежных средств действующим в Российской Федерации нормативным документам. Для достижения этой цели необходимо установить законность, достоверность и целесообразность совершения операций с денежными средствами организации, правильность их отражения в учете и отчетности.

Рассмотрим основные этапы проведения аудиторской проверки операций с денежными средствами:

1. Определение цели и основных задач аудита, подборка нормативных актов.

2. Составление аудиторской программы проверки денежных средств.

3. Определение возможности использования результатов работы внутреннего аудита, посредством тестирования средств контроля и процедур по существу. Программа тестов средств контроля представляет собой перечень совокупности действий, предназначенных для сбора информации о функционировании системы внутреннего контроля и учета. Программы помогают выявить существенные недостатки, являясь составной частью рабочей документации аудита, способствуют документальному оформлению процесса аудита и его результатов.

4. Установление соответствия данных бухгалтерской отчетности данным счетов бухгалтерского учета денежных средств.

5. Проверка организации материальной ответственности.

6. Документальное оформление движения денежных средств.

7. Выявление существенных нарушений ведений учета денежных средств, подготовки отчетности и соблюдения законодательства. Выявив существенные вопросы, требующие профессионального суждения аудитора, вместе с выводами, сделанными по этим вопросам, аудитор отражает их в рабочей документации в соответствии с федеральным стандартом аудиторской деятельности №2 «Документирование аудита».

8. Выражение мнения о достоверности отчетности в части учета денежных средств.

Письменная информация (отчет) по результатам проведения аудита представляется аудитором руководству экономического субъекта в случае обязательного аудита. Однако промежуточную информацию можно передавать в устном или письменном виде в процессе аудиторской проверки. По итогам аудиторской проверки может быть подготовлен предварительный вариант письменной информации аудитора, в котором может быть выражено требование по внесению исправлений в данные бухгалтерского учета и перечень уточнений к уже подготовленной бухгалтерской отчетности.

На большинстве предприятий объем операций с денежными средствами бывает довольно значительным. Поэтому проверки таких операций является трудоемким процессом, хотя сами процедуры ее проведения достаточно просты. От аудитора требуется повышенное внимание, так как на практике наибольшее количество нарушений и злоупотреблений должностных лиц связано именно с этим участком учета. Возможный вариант программы аудиторской проверки операций с денежными средствами представлен с помощью таблицы 8.

Таблица 8 – Возможный вариант программы аудиторской проверки операций с денежными средствами

| № | Перечень процедур | Источники информации |

| А. Кассовые операции | ||

1 |

Проведение внезапной проверки кассы (при необходимости) | Кассовые документы, наличные денежные средства, кассовая книга, регистры по счету 50 |

2 |

Проверка оборотов и остатков, по счету 50 «Касса» и их соответствия данным Главной книги | Кассовая книга, ведомости, журналы – ордера, машинограммы по счету 50, Главная книга |

3 |

Выборочная проверка целевого использования денежных средств, полученных из банка, соблюдения лимита кассы и установленного лимита расчетов между юридическими лицами наличными деньгами | Выписки банка, кассовые документы, ведомости, журналы – ордера, машинограммы по счетам 50,51 и др. |

4 |

Выборочная проверки правильности оформления кассовых документов и соответствия их данных записям в Кассовой книге и учетных регистрах по счету 50 Проверка правильности корреспонденции счетов | Кассовые документы, кассовая книга, ведомости, машинограммы по счетам 50, 51, 76 и др. |

Продолжение таблицы 8 – Возможный вариант программы аудиторской проверки операций с денежными средствами

| Б. Банковские операции | ||

| 5 | Установление количества банковских счетов у предприятия и законности их открытия | Договоры с банками на расчетно – кассовое обслуживание |

| 6 | Проверки оборотов и остатков по счетам учета средств на расчетном и других счетах предприятия и их соответствия данным Главной книги | Ведомости, журналы – ордера, машинограммы по счетам 51, 55, 57, выписки банка. Главная книга. |

| 7 | Выборочная проверка соответствия первичных платежно – рачетных документов выпискам банка по расчетному и другим счетам предприятия | Выписки банка, расчетно-платежные документы, договоры |

| 8 | Выборочная проверка точности отражения в учетных регистрах операций по поступлению и списанию средств с расчетного и других счетов предприятия | Выписки банка, расчетно – платежные документы, машинограммы, Главная книга |

| В. Валютные операции | ||

| 9 | Установление количества валютных банковских счетов у предприятия и законности их открытия | Договоры с банками на расчетно – кассовое обслуживание |

| 10 | Проверка оборотов и остатков по счету 52 «Валютный счет» и их соответствия данным Главной книги | Ведомости, журналы – ордера, машинограммы по счету 52, 57, выписки банка, Главная вкнига |

| 11 | Проверка законности осуществления и правильности оформления валютных операций | Контракты, расчетно – платежные документы, выписки банка по валютному счету |

| 12 | Проверка соответствия первичных платежно – расчетных документов выпискам банка по валютному счету | Выписки банка, расчетно – платежные документы |

| 13 | Проверка правильности налогообложения валютных операций | Учетная политика, машинограммы, расчетно – платежные документы |

| 14 | Проверка точности отражения в учетных регистрах валютных операций по поступлению и списанию средств с валютного счета | Выписки банка по валютному счету, расчетно – платежные документы, машинограммы, Главная книга |

Методики аудита кассовых операций представляется важной по нескольким причинам:

– денежные средства принадлежат к числу наиболее подвижных и легко реализуемых активов организации;

– денежные операции носят массовый и распространенный характер;

– подвижность денежных средств и массовость денежных операций делают этот участок хозяйственной деятельности наиболее уязвимым с точки зрения различных нарушений.

В составе денежных средств наиболее подвижный характер имеют наличные деньги. Движение их совершается посредством кассовых операций. При проверке кассовых операций аудитор использует все методы получения аудиторских доказательств. Основными методами сбора аудиторских доказательств являются:

– участие в инвентаризации;

– наблюдение за выполнением хозяйственных или бухгалтерских операций;

– устный опрос;

– получение письменных подтверждений;

– проверка документов;

– проверка арифметических расчетов.

Рабочий этап проверки кассовых операций может быть совершен в такой последовательности:

– инвентаризация кассы;

– проверка правильности и своевременности оприходования денежных средств;

– аудиторская проверка правильности списания денег в расход;

– проверка соблюдения кассовой дисциплины;

– проверка правильности отражения операций на счетах бухгалтерского учета;

– оформление результатов проверки.

Одним из наиболее ценных источников получения аудиторских доказательств служат результаты инвентаризации кассы. При инвентаризации кассы необходимо проверить: имеется ли приказ о назначении кассира; заключен ли с кассиром договор о полной материальной ответственности; соответствует ли помещение кассы рекомендациям по обеспечению сохранности денежных средств, имеется ли для хранения денежных средств сейф; соблюдаются ли правила хранения ключей от сейфа и порядок регистрации ККМ в налоговых органах, имеются ли акты периодических внезапных проверок кассы, созданы ли условия, необходимые для обеспечения сохранности денежных средств при доставке их из банка и при сдаче в банк. Инвентаризацию проводят в присутствии кассира и главного бухгалтера организации. При наличии нескольких касс аудитор опечатывает их, чтобы нельзя было покрыть недостачу денег из других источников, изменить остаток денег, выведенный в кассовой книге. Кассир представляет для проверки последний кассовый отчет и документы по операциям последнего дня, а также дает расписку в том, что все приходные и расходные документы включены им в отчет и к моменту инвентаризации в кассе нет неоприходованных или несписанных в расход денег. Результаты инвентаризации оформляют актом, который подписывает кассир и главный бухгалтер организации. Акт служит письменным аудиторским доказательством, и его данные необходимы аудитору для дальнейшей проверки.

Приступая к проверке кассовых операций, следует проверить правильность их документального оформления, при этом обращают внимание на полноту заполнения реквизитов приходных и расходных документов; обязательную регистрацию приходных и расходных ордеров, платежных ведомостей и др.; наличие подписей ответственных лиц и получателей денежных средств; отсутствие исправлений, подчисток и т.п. – для этого следует изучить отчеты кассира и все приложенные к ним первичные документы.

Далее следует проверить законность с овершения кассовых операций и их соответствие требованиям нормативных документов. Для этого аудитор выясняет, какими нормативными документами пользуется бухгалтер данного участка, кому он подотчетен и кто его проверяет. Особое внимание уделяется при этом наличию на предприятии Положения об инвентаризациях, графика проведения плановых ревизий кассы, приказов о назначении инвентаризационных комиссий, приказов о проведении внезапных ревизий кассы, договоров о полной материальной ответственности кассиров и т.п.

Затем аудиторы анализируют полноту, своевременность и правильность оприходования денежной наличности (поступлений из банка, возврата подотчетных сумм, выручки, взносов арендной платы и других операционных и внереализационных доходов). Поступление денежных средств из банка в кассу организации проверяется путем сверки идентичных сумм, записанных в корешках чеков, выписках банка и приходных кассовых ордерах. Контроль поступления и оприходования выручки производится путем сверки сумм в приходных кассовых ордерах, накладных и счетах – фактурах, лентах кассового аппарата и др. Возврат неиспользованных авансов проверяется по приходным кассовым ордерам. При проверке отражения в учете операционных и внереализационных доходов, аудиторам следует учитывать, что они должны подтверждаться соответствующими договорами, актами, справками.

Аудиторы проверяют юридическую обоснованность выдачи денег (наличие приказов на премирование сотрудников, на командировки и др.). Устанавливается целевое использование средств, полученных из банка по чеку (на зарплату, на выдачу разных пособий, на хозяйственные службы и др.) и соблюдение лимита кассы. Для проверки порядка осуществления кассовых операций и их отражение в учете можно применить метод взаимного контроля.

Например, поступление денежных средств, отраженное в ведомости №1 по дебету счета 50, сопоставляют с данными журналами – ордеров №2,7, учетными регистрам и по счетам 62, 76, 90, 91 и др. Эти суммы должны совпадать.

При проверке обязательно контролируют правильность указанной в учетных регистрах по счету 50 «Касса» корреспонденции счетов, подсчета оборотов и остатков по данному счету. Для этого сверяют данные кассовой книги, отчета кассира и учетного регистра за соответствующий месяц проверяемого периода.

В условиях автоматизированного ведения кассовой книги аудитором должна производиться проверка правильности работы программных средств обработки кассовых документов. Следует помнить, что в договоре на аудиторские услуги предусматривается согласие экономического субъекта на использование базы данных.

Аудитор должен отразить в своих рабочих документах, в частности: организационную форму обработки данных; форму бухгалтерского учета; участки учета, функционирующие в системе КОД; как передаются данные; как ведется обработка учетных данных (локально или с помощью сетей); как обеспечивается хранение данных и их архивирование.

Наиболее ценными считаются аудиторские доказательства, полученные аудитором непосредственно в результате исследования хозяйственных операций, самостоятельного анализа. Аудиторам предоставлено право проверить в полном объеме не только документацию, но и фактическое наличие любого имущества, денежных средств, ценных бумаг, материальных ценностей, а экономический субъект обязан создавать аудитору условия для своевременного и полного проведения проверки.

При аудиторской проверке банковских операций особое внимание обращается на соблюдение действующего законодательства при их осуществлении.

Аудитор должен определить, сколько в организации имеется расчетных счетов, и проверить, как ведется аналитический и синтетический учет по каждому из них. При этом он устанавливает количество и номера счетов, открытых в банках; наименования банков. Эти данные нужны для проверки наличия банковских выписок по всем счетам и регистров синтетического учета по каждому счету. Основная информация по расчетному счету содержится в банковских выписках и приложенных к ним первичных документах. Аудитор должен проверить, подтверждена ли каждая операция, отраженная в выписке, соответствующими первичными документами. Затем аудитор определяет юридические основы взаимоотношений организации и банка, проверяет соответствие договора банковского счета нормам ГК.

При аудите операций по расчетному счету необходимо обратить внимание на следующее:

– соответствие сумм в выписках банка сумма, указанным в приложенных к ним первичных документах;

– полноту и достоверность банковских выписок и документов к ним (остаток средств на конец периода в предыдущей выписке банка по счету должен равняться остатку средств на начало периода в следующей выписке);

– правильность и полноту зачисления денег, сданных в банк наличными;

– наличие штампа банка на первичных документах, приложенных к выпискам (в случае появления документов без штампа банка проводится встречная проверка по запросу от организации в банке);

– обоснованность перечисления денежных средств (наличие договоров, контрактов);

– правильность составления бухгалтерских проводок по операциям в банке.

Аудитор должен ознакомиться с применяемой формой бухгалтерского учета и перечнем регистров по учету денежных средств на счетах в банке; документооборотом (графиком документооборота) первичных документов, связанных с учетом денежных средств на счетах в банке; перечнем лиц, которым предоставлено право подписи денежных и расчетных документов по операциям на счетах в банке.

В начале проверки обязательно сверяют остатки на счетах по выпискам банка и по учетным регистрам, а также обороты и остатки по счетам 51 «Расчетные счета», 55 «Специальные счета в банках», 57 «Переводы в пути» в учетных регистрах и в Главной книге.

Аудит операций совершенных в отчетном периоде, осуществляем путем тщательного изучения выписок банка с приложенными к ним платежными документами: следует установить обоснованность всех перечислений с расчетного счета (договора, расчеты платежей и т.п.). Также следует изучить полноту и своевременность оприходования оплаченных товарно-материальных ценностей; правильность и законность операций с аккредитивами, векселями и др.

Особое внимание следует уделить выявлению случаев совершения незаконных банковских операций, т.е. операций, осуществленных без договоров между организациями или по бестоварным счетам.

При проверке поступивших на счета денежных средств устанавливается правильность их учета и полнота зачисления. Аудиторы должны проверить наличие договоров, подтвердить обоснованность и полноту зачисления денежных средств. В ходе проверки выясняют также правильность указания корреспонденции счетов по зачислению денежных средств на счета в банках, своевременность выделения НДС по поступившим суммам выручки, авансов и др.

Аналогично осуществляется контроль операций по списанию денежных средств с расчетного и других банковских счетов. Особое внимание обращают на своевременность и полноту оприходования в кассу полученных из банка наличных денег, законность перечисления средств по счетам поставщиков и прочих кредиторов. Такие операции должны быть подтверждены документально (договорами, актами сдачи – приемки выполненных работ, накладных регистров по счетам 51 и 55. Особое внимание следует уделить операциям по бесспорному (безакцептному) списанию банком денежных средств. Это возможно лишь на основании решения суда, прямого указания закона, договора клиента с банком.

Кроме расчетных счетов организации могут иметь и прочие счета в банках, на которых учитываются денежные средства, подлежащие обособленному хранению. Аудиторская проверка проводится по каждому специальному счету в банке.

Операции, осуществляемые в иностранной валюте, относятся к числу наиболее сложных объектов учета, поэтому аудит этих операций целесообразно осуществлять методом сплошного контроля. Аудит операций на валютных счетах осуществляется отдельно по каждому валютному счету, открытому в банке, в том числен и за рубежом. При этом следует иметь в виду, что если российская организация имеет в зарубежном банке счет, открытый по лицензии Центрального банка РФ, то эта лицензия не служит основанием для зачисления на него валютной выручки, поэтому в Центральном банке РФ должно быть получено специальное разрешение на каждое зачисление валюты на счета в зарубежном банке. При проверке операций по поступлению валютных средств на валютные счета аудиторам необходимо установить:

– как зачислялась валютная выручка от реализации экспортной продукции, работ, услуг и других валютных операций при внешнеэкономической деятельности;

– правильно ли применялись формы расчетов при внешнеэкономической деятельности;

– не допускался ли взаимозачет при исполнении как экспортных, так и импортных контрактов;

– соответствуют ли суммы по выпискам банка суммам, отраженным в первичных документах;

– правильно ли определялась сумма валютной выручки, подлежащая продаже на внутреннем валютном рынке;

– своевременно ли представлялись платежные поручения на продажу выручки, если зачисление валютной выручки прошло по транзитному счету;

– правильно ли оплачено комиссионное вознаграждение за проведение банком валютных операций;

– правильно ли рассчитаны и отнесены на счета учета курсовые разницы.

Проверяя соблюдение действующего валютного законодательства, аудитор должен обращать внимание на полноту и своевременность зачисления валютной выручки организации на его валютные транзитные счета в уполномоченных банках. Для этого сумму поступившей валютной выручки в течение года сравнивают со стоимостью экспорта товаров по контрактам.

Так как для отражения в бухгалтерском учете и бухгалтерской отчетности стоимость активов и обязательств, выраженных в иностранной валюте, подлежит пересчету в рубли, то выясняют правильность определения сумм этих активов и обязательств в рублевом эквиваленте и курсовых разниц по ним, а также используемых корреспонденцией счетов по таким операциям.

Для этого аудитор сплошным порядком должен выполнить пересчет стоимости активов и обязательств в рублях на дату совершения операции в иностранной валюте. Полученная сумма в рублях сравнивается с суммой, указанной в учетном регистре предприятия.

При проверке операций по валютному счету особое внимание обращают на правильность отражения в учете операций по покупке и продаже валюты, так как именно по этим операциям и допускается большое количество ошибок в методологии учета.

В заключение устанавливают правильность отражения в учетных регистрах валютных операций. Для этого с помощью приемов прослеживания и сопоставления записей в учетных регистрах по счету 52 «Валютный счет» с данными учетных регистров по счетам учета материальных ценностей (08, 10, 19, 41 и др.), затрат (20, 43, 44 и др.), расчетов (60, 62, 76 и др.), прибылей и убытков (90, 91 и др.), выясняют содержание указанных корреспонденций счетов и их соответствие требованиям нормативных документах.

На первое число каждого квартала остатки по валютному счету в Главной книге должны быть равны строке 263 баланса (ф. №1). (см. Приложение)

Все выявленные в ходе аудиторской проверки денежных средств нарушения действующего порядка осуществления и отражения в учете операций по кассе, расчетному, валютному и прочим счетам в банках аудиторы фиксируют в своих рабочих документах.

На основании собранных данных они производят оценку организации на проверяемом предприятии систему учета денежных средств. Все установленные факты нарушений обсуждаются аудиторами с главным бухгалтером предприятия, объяснения которого по отдельным вопросам могут быть приняты аудитором во внимание. Тем не менее существенные нарушения действующего порядка ведения бухгалтерского учета должны быть отражены аудитором в аудиторском отчете по результатам аудита.

Письменная информация (отчет) по результатам проведения аудита представляется аудитором руководству экономического субъекта в случае обязательного аудита. Промежуточную информацию можно передавать в устном или письменном виде в процессе аудиторской проверки. По итогам аудиторской проверки может быть подготовлен предварительный вариант письменной информации аудитора, в котором может быть выражено требование по внесению исправлений в данные бухгалтерского учета и перечень уточнений к уже подготовленной бухгалтерской отчетности. На предварительный вариант руководство экономического субъекта может подготовить письменный ответ. Аудиторская организация в окончательном варианте письменной информации должна дать оценку сделанным исправлениям, имеющим существенный характер.

В описательной части аудиторского отчета (письма руководству) должны быть изложены результаты проверки по следующим основным направлениям:

1. состояние системы внутреннего контроля;

2. состояние бухгалтерского учета и отчетности;

3. соблюдение законодательства при совершении аудируемым лицом хозяйственных операций;

4. выявленные нарушения и рекомендации по их исправлению

Таким образом, на заключительном этапе производится формирование пакета документов, передаваемых другим аудиторам для последующего анализа и обработки, а также составление отчета аудитора и предоставление его вместе с рабочей документацией руководителю группы. Выявленные замечания, вопросы, которые с точки зрения аудитора, проверяющего операции учета денежных средств в кассе, подлежат дальнейшему анализу и обработке другими аудиторами, формируются в виде служебных записок по установленной форме. В отчетных документах приводятся выводы и рекомендации по выявленным нарушениям и замечаниям, с обязательным указанием ссылки на нормативный документ, согласно действующему законодательству. Рабочие документы и отчетные документы аудитора, подшитые в отдельную папку по установленной форме, представляются руководителю группы для включения результатов в отчет.

2.4 Проверка кассовых операций