| Скачать .docx |

Курсовая работа: Теоретические и практические основы аудита на расчетных и валютных счетах предприятия

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ РФ

РОССИЙСКИЙ ГОСУДАРСТВЕННЫЙ ТОРГОВО-ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ

КАЗАНСКИЙ ИНСТИТУТ (ФИЛИАЛ)

ШИФР У-07266

Кафедра учета финансов и банковского дела

Курсовая работа

по курсу: Аудит

на тему: Теоретические и практические основы аудита на расчетных и валютных счетах предприятия

Казань – 2010

Оглавление

Введение

1. Теоретические аспекты учета и аудита безналичных расчетов

1.1 Понятие безналичных расчетов

1.2 Нормативное регулирование учета и аудита безналичных расчетов

1.3 Программа аудита операций по счетам в банках

1.4 Проверка полноты и правильности синтетического учета операций по расчетному счету

1.5 Типичные ошибки при проведении аудита денежных средств на расчетном счете

1.6 Аудиторская проверка операций по валютным счетам

2. Информационная база аудиторской проверки

2.1 Краткая характеристика предприятия

2.2 Бухгалтерский учет операций по расчетному счету в ООО ВолгаТехФлот

2.3 Бухгалтерский учет по валютному счету в ООО ВолгаТехФлот

3. Методика аудиторской проверки

3.1 План и программа аудита

3.2 Аудит на расчетном счете предприятия

3.3 Аудиторская проверка валютного счета ООО ВолгаТехФлот

Заключение

Список использованной литературы

Приложения

Введение

Правильная организация расчетных операций обеспечивает устойчивость оборачиваемости средств организации, укрепление в ней договорной и расчетной дисциплины и улучшение ее финансового состояния.

Денежные средства – это финансовые ресурсы организации, самые высоко ликвидные активы, возможные обеспечить выполнение обязательств любого уровня и вида. От их наличия зависит своевременность погашения кредиторской задолженности предприятия.

Целью аудиторской проверки операций на расчетном, валютном и других счетах в банке является формирование мнения о достоверности бухгалтерской отчетности по разделу «Денежные средства» и соответствии применяемой методики учета денежных средств на счетах в банке действующим в Российской Федерации нормативным документам.

При проверке правильности отражения в балансе денежных средств не следует ограничиваться только сопоставлением их остатков по Главной книге с балансовыми данными.

Необходимо провести хотя бы выборочную проверку правильности ведения операций по расчетному счету (не менее чем за 3–4 месяца) с привлечением всех необходимых учетных регистров и первичных документов. Это позволит также сделать определенные выводы о правильности ведения бухгалтерского учета на предприятии и определить круг тех операций (и счетов), проверке которых должно быть уделено особое внимание.

Балансовые статьи «Расчетный счет» и «Валютный счет» должны отражать остатки денежных средств по счетам 51 «Расчетный счет», 52 «Валютный счет» и совпадать с соответствующими выписками банков по расчетному и валютному счетам.

Целью данной курсовой работы является изучение теоретических и практических основ аудита на расчетных и валютных счетах на предприятии ООО ВолгаТехФлот.

Исследование проводилось на материалах ООО ВолгаТехФлот.

ООО ВолгаТехФлот филиал от ОАО Северного судоремонтного завода было зарегистрировано распоряжением администрации от 26 мая 2000 года.

Адрес: 420029 г.Казань, ул. Журналистов 1/16

Предприятие является юридическим лицом, имеет самостоятельный баланс, обособленное имущество, несет самостоятельную ответственность по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, исполнять обязанности, быть истцом и ответчиком в суде. Предприятие имеет счета в банках и предполагает действия на основании законодательства Российской Федерации, Устава и Учредительного договора.

Основной целью создания и деятельности Предприятия является хозяйственная деятельность, направленная на извлечение прибыли для удовлетворения социальных и материальных потребностей Участников Предприятия, удовлетворения общественных потребностей в его продукции, работах, услугах.

Учредители ООО ВолгаТехФлот несут ответственность по обязательствам в размере Уставного капитала, который был создан за счет средств Учредителей.

После внесения обязательных платежей прибыль предприятия распределяется между Учредителями.

Основной формой осуществления полномочий трудового коллектива является общее собрание, решающее вопросы заключения коллективного договора и порядка предоставления социальных льгот работникам ООО ВолгаТехФлот из фондов трудового коллектива.

Количество работников составляет около 168 человек, включая производственный персонал. Средняя заработная плата на предприятии составляет около 15 тыс. рублей.

Основными партнерами ООО ВолгаТехФлот являются производители яхт и катеров "FALCO" (Испания), "KRON" (Испания "KRON"),

На предприятии постоянно ведется работа по расширению ассортимента и повышению качества выпускаемой продукции. На ООО ВолгаТехФлот действует система по созданию новых и модификации старых технологий, основанная на творческой и инициативной работе конструкторского бюро.

Предприятие осуществляет следующие виды деятельности:

Судоремонт, производство, поставка запасных частей и ремонт судовых двигателей, речные грузоперевозки.

Отличительная особенность ООО ВолгаТехФлот - продуманная работа с регионами. В рамках действующей программы осуществляется не только привлечение дилеров со всех уголков, России, стран СНГ, но и их всесторонняя поддержка - участие в региональных выставках.

В данной курсовой работе рассмотрены вопросы аудита на расчетных и валютных счетах. Работа состоит из введения, трёх глав и заключения.

1. Теоретические аспекты учета и аудита безналичных расчетов

1.1 Понятие безналичных расчетов

Организация денежных расчетов с использованием безналичных денег гораздо предпочтительнее платежей наличными деньгами, поскольку в первом случае достигается значительная экономия на издержках обращения. Широкому применению безналичных расчетов способствует разветвленная сеть банков, а также заинтересованность государства в их развитии как по вышеотмеченной причине, так и с целью изучения и регулирования макроэкономических процессов.

Безналичные расчеты – это денежные расчеты путем записей по счетам в банках, когда деньги списываются со счета плательщика и зачисляются на счет получателя. Безналичные расчеты в хозяйстве организованы по определенной системе, под которой понимается совокупность принципов организации безналичных расчетов, требований, предъявляемых к их организации, определенных конкретными условиями хозяйствования, а также форм и способов расчетов и связанного с ними документооборота.

Экономической базой безналичных расчетов является материальное производство. Вследствие этого преобладающая часть платежного оборота (примерно три четверти) приходится на расчеты по товарным операциям, т.е. на платежи за товары отгруженные, выполненные работы, оказанные услуги. Остальная часть платежного оборота (примерно одна четверть) – это расчеты по нетоварным операциям, т.е. расчеты предприятий и организаций с бюджетом, органами государственного и социального страхования, кредитными учреждениями, органами управления, судом, арбитражем и т.д.

По признаку территориального расположения предприятий и обслуживающих их банков различают расчеты иногородние и одногородние. Расчеты между предприятиями и организациями, обслуживаемыми одним или разными учреждениями банков, находящимися в одном населенном пункте, называются одногородними или местными расчетами. Расчеты между предприятиями и организациями, обслуживаемыми учреждениями банков, находящимися в разных населенных пунктах, называются иногородними.

Безналичные расчеты за товары и услуги, а также в связи с финансовыми обязательствами осуществляются в различных формах, каждая из которых имеет специфические особенности в характере и движении расчетных документов. Форма расчетов представляет собой совокупность взаимосвязанных элементов, к числу которых относятся способ платежа и соответствующий ему документооборот. Документооборот – это система оформления, использования и движения расчетных документов и денежных средств, куда входят: выписка грузоотправителем счета-фактуры и передача его другим участникам расчетов; содержание расчетного документа и его реквизиты; сроки составления расчетного документа и порядок предъявления его в банк, а также другим участникам расчетов; движение расчетного документа между учреждениями банков; порядок и сроки оплаты расчетного документа, перевода и получения денежных средств; порядок использования расчетного документа для взаимного контроля участников расчета и осуществления мер экономического воздействия.

Первый принцип безналичных расчетов в рыночных условиях хозяйствования состоит в их осуществлении по банковским счетам, которые открываются клиентам для хранения и перевода средств. Первый принцип безналичных расчетов в условиях рынка имеет отношение как к юридическим, так и физическим лицам, в то время как раньше касался исключительно юридических лиц, поскольку существовало четко законодательное разграничение сферы наличного и безналичного денежного оборота.

Второй принцип безналичных расчетов заключается в том, что платежи со счетов должны осуществляться банками по распоряжению их владельцев в порядке установленной ими очередности платежей и в пределах остатка средств на счете.

Третий принцип – принцип свободы выбора субъектами рынка форм безналичных расчетов и закрепления их в хозяйственных договорах при невмешательстве банков в договорные отношения. Этот принцип также нацелен на утверждение экономической самостоятельности всех субъектов рынка (независимо от формы собственности) в организации договорных и расчетных отношений и на повышение их материальной ответственности за результативность этих отношений. Банку отводится роль посредника в платежах.

Все три названных принципа безналичных расчетов прослеживаются в Положении Центрального банка РФ «О безналичных расчетах в РФ». Однако, на взгляд отечественных экономистов, к ним можно добавить еще два принципа: срочность платежа и обеспеченность платежа.

Принцип срочности платежа означает осуществление расчетов строго исходя из сроков, предусмотренных в хозяйственных, кредитных, страховых; договорах, инструкциях Минфина РФ, коллективных договорах с рабочими и служащими предприятий, организаций на выплату зарплаты или в контрактах, трудовых соглашениях, договорах подряда и т.д. Экономический смысл установления этого принципа обусловлен тем, что получатель денежных средств заинтересован не в зачислении их на свой счет вообще, когда бы то ни было, а именно в заранее оговоренный, твердо фиксированный срок. Введение принципа срочности платежа имеет важное практическое значение. Предприятия и другие субъекты рыночных отношений, располагая информацией о степени срочности платежей, могут более рационально построить свой денежный оборот, более точно определить потребность в заемных средствах и смогут управлять ликвидностью своего баланса.

Срочный платеж может совершаться: до начала торговой операции, т.е. до отгрузки товаров поставщиком или оказания им услуг (авансовый платеж); немедленно после завершения торговой операции, например платежным поручением плательщика; через определенный срок после завершения торговой операции – на условиях коммерческого кредита без оформления долгового обязательства или с письменным оформлением векселя.

На практике могут встречаться как досрочные, так отсроченные и просроченные платежи.

Досрочный платеж – это выполнение денежного обязательства до истечения оговоренного срока.

Отсроченный платеж характеризует невозможность погасить денежное обязательство в намеченный срок и предполагает установление нового срока по данному платежу, т.е. продление первоначально установленного срока платежа, производимое по согласованию с получателем средств.

Просроченные платежи возникают при отсутствии средств у плательщика и невозможности получения банковского или коммерческого кредита при наступлении намеченного срока платежа.

Принцип обеспеченности платежа тесно связан с предыдущим принципом срочности платежа, так как обеспеченность платежа предполагает для соблюдения срочности платежа наличие у плательщика или его гаранта ликвидных средств, которые могут быть использованы для погашения обязательств перед получателем денежных средств. В зависимости от характера ликвидных средств следует различать оперативную и перспективную обеспеченность платежа. Оперативную обеспеченность обусловливает наличие у плательщика или его гаранта достаточной для платежа суммы ликвидных средств первого класса (денежных средств долгосрочного, среднесрочного и краткосрочного характера, а также такую форму их организации, которая гарантирует своевременное погашение обязательства). Оперативное обеспечение платежей может иметь разнообразные формы (в том числе и в виде внесения средств за счет клиента или банка для последующего их перечисления получателю). Перспективная обеспеченность платежей предполагает оценку платежеспособности и кредитоспособности на стадии установления хозяйственных связей (предоставление информации по платежеспособности, кредитоспособности плательщиков). Принцип обеспеченности платежей создает гарантию платежа, укрепляет платежную дисциплину в хозяйстве, т.е. платежеспособность и кредитоспособность участников расчетов.

Все принципы расчетов тесно связаны и взаимообусловлены. Нарушение одного из них приводит к нарушению других.

Операции по безналичным расчетам отражаются на расчетных, текущих и иных счетах, открываемых банками своим клиентам после представления последними соответствующих документов. Каждое предприятие, организация могут иметь в банке, только один основной счет – расчетный или текущий.

Расчетные счета открываются всем предприятиям независимо от формы собственности, работающим на принципах коммерческого расчета и имеющим статус юридического лица. Владелец расчетного счета имеет право распоряжаться средствами на счете. Он имеет свой отдельный баланс, выступает самостоятельным плательщиком всех причитающихся с него платежей в бюджет, самостоятельно вступает в кредитные взаимоотношения с банками. Таким образом, владелец расчетного счета имеет полную экономическую и юридическую независимость.

Текущие счета в настоящее время открываются организациям и учреждениям, не занимающимся коммерческой деятельностью и не имеющим статус юридического лица. Традиционно такие счета открываются общественным организациям, учреждениям и организациям, состоящим на федеральном, республиканском или местном бюджете. Самостоятельность владельца текущего счета существенно ограничена по сравнению с владельцем расчетного счета. Владелец текущего счета может распоряжаться средствами на счете строго в соответствии со сметой, утвержденной вышестоящей организацией. Перечень операций по текущим счетам регламентируется. Это делается в момент открытия счета. Хозорганы, имеющие в банке расчетные счета, могут совершать любые операции, связанные с производственной и инвестиционной деятельностью, без установления какого-либо перечня, лишь бы эти операции не противоречили законодательству.

Для открытия расчетного счета в учреждения коммерческого банка представляются следующие документы: заявление об открытии расчетного счета по установленной форме; документ о государственной регистрации предприятия (заверенный соответствующим органом исполнительной власти); копия учредительного договора о создании предприятия (заверенная нотариально); копия устава (нотариально удостоверенная); документ о подтверждении полномочий директора предприятия (протокол собрания учредителей или контракт); документ о подтверждении полномочий главного бухгалтера предприятия (приказ о приеме на работу или контракт); две карточки с образцами подписей первых должностных лиц предприятия с оттиском его печати (нотариально заверенные); справка от налоговой инспекции о постановке предприятия на учет для взимания налогов; справка о постановке предприятия на учет в пенсионном фонде; регистрационная карточка статистических органов.

Все перечисленные документы сдаются либо главному юрисконсульту, либо главному бухгалтеру банка. После соответствующей экспертизы документов банк открывает предприятию расчетный счет (на соответствующем балансовом счете банка) с присвоением номера. Открытие расчетного счета в банке сопровождается заключением между предприятием и банком Договора о расчетно-кассовом обслуживании (далее – РКО).

В соответствии с названным договором банк берет на себя обязанности по своевременному комплексному РКО в соответствии с действующими нормативными документами (проведение расчетов, выдача денежных и расчетных чековых книжек, выписок из лицевых счетов, осуществление почтовых и телеграфных услуг, оказание консультационных услуг по вопросам ведения счетов и т.п.); по обеспечению сохранности всех денежных средств, поступивших на счет клиента, и возврата их по первому требованию клиента, о конфиденциальности информации и сохранении коммерческой тайны по операциям клиента. Клиент соответственно обязуется: соблюдать требования действующих нормативных актов, регулирующих порядок осуществления расчетных и кассовых операций; хранить все свои денежные средства только на счете в банке; представлять в банк в установленные сроки бухгалтерскую и статистическую отчетность, отвечающую требованиям Положения о бухгалтерском учете и отчетности, и другие документы, необходимые для организации РКО; предварительно в письменной форме уведомить банк о закрытии счета, а также об изменении организационно-правовой формы (с представлением нотариально удостоверенных учредительных документов).

Поскольку РКО клиентов осуществляется банками на платной основе, то в договоре предусматривается специальный раздел о стоимости услуг и порядке расчетов за них. В частности, в договорах предусматриваются плата за открытие счета, комиссионные за операции по расчетному счету (в определенном проценте от суммы дебетового оборота или от количества и вида обрабатываемых документов), за кассовое обслуживание клиентов. Некоторые банки в этот раздел включают размер процентной ставки, уплачиваемой ими за стабильный минимальный или средний остаток средств на счете клиента.

В договоре на РКО предусматривается ответственность обеих сторон за невыполнение взятых на себя обязательств. Например, банк несет ответственность за несвоевременное или неправильное списание средств со счета клиента или зачисление банком сумм, причитающихся клиенту. Клиент несет ответственность за достоверность документов; за несвоевременное предоставление кассового прогноза на предстоящий квартал; за нарушение сроков оплаты услуг и т.п. В договоре фиксируются размеры штрафов за нарушения сторонами, также предусматриваются порядок разрешения споров, срок действия и особые (дополнительные) условия.

При государственной поддержке, привлекая средства коммерческих банков, ЦБ РФ должен создать высокоэффективную общегосударственную систему межбанковских расчетов, отвечающую мировым достижениям. Дело упирается в техническую оснащенность данной системы. На первое место выступает организация электронных платежей, освобождающая банки от пересылки друг другу первичных документов. В качестве дополнения к системе межбанковских расчетов через ЦБ РФ могут существовать различного рода клиринговые структуры, а также прямые расчеты между коммерческими банками.

1.2 Нормативное регулирование учета и аудита безналичных расчетов

На правовое регулирование безналичных расчетов направлен ряд нормативных актов различного уровня, гражданского и банковского законодательства.

Прежде всего, необходимо выделить Гражданский кодекс Российской Федерации (часть 2, глава 46 «Расчеты»), устанавливающий формы расчетов и правовые основы расчетов, регулирующий договорные основы осуществления безналичных расчетов.

Следующий законодательный акт - Федеральный закон от 2 декабря 1990 г. №395-I «О банках и банковской деятельности» (ред. от 15.02.2010, с изм. от 08.05.2010), регулирует правовое положение банков и иных кредитных организаций.

Отдельно можно выделить Инструкцию ЦБ РФ от 26.04.2006 N 129-И (ред. от 02.09.2009) "О банковских операциях и других сделках расчетных небанковских кредитных организаций, обязательных нормативах расчетных небанковских кредитных организаций и особенностях осуществления Банком России надзора за их соблюдением" (Зарегистрировано в Минюсте РФ 19.05.2006 N 7861)»

Случаи использования иностранной валюты в качестве средства платежа при осуществлении безналичных расчетов предусмотрены Федеральным законом от 10 декабря 2003 г. №173-ФЗ «О валютном регулировании и валютном контроле» (ред. от 22.07.2008г.)

Правила, формы, сроки и стандарты осуществления безналичных расчетов устанавливает Банк России в соответствии с Федеральным законом от 10 июля 2002 г. №86-ФЗ «О Центральном банке Российской Федерации (Банке России)» (ред. от 25.11.2009) (Глава XII. Организация безналичных расчетов).

Согласно Положению ЦБР от 18 июля 2000 г. №115-П ЦБР издает также официальные разъяснения по вопросам применения федеральных законов и иных нормативных правовых актов. Эти разъяснения нормативными актами не являются, однако «обязательны для применения субъектами, на которых распространяет свою силу нормативный правовой акт, по вопросам применения которого издано официальное разъяснение ЦБР».

В настоящее время действуют следующие правила безналичных расчетов, утвержденные Банком России:

- Положение ЦБР от 3 октября 2002 г. №2-П «О безналичных расчетах в Российской Федерации» (от 22.01.2008 N 1964-У);

- Положение ЦБР от 1 апреля 2003 г. №222-П «О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации».

Необходимость принятия специального акта регулирующего осуществление безналичных расчетов физическими лицами подчеркнута в разъяснениях ЦБР: Положение Банка России «О порядке осуществления безналичных расчетов физическими лицами в Российской Федерации» принято Банком России в целях реализации норм действующего законодательства Российской Федерации, в частности, ГК РФ и Федерального закона «О банках и банковской деятельности», которыми предусмотрена возможность открытия физическими лицами банковских счетов и осуществления по ним расчетов, а также осуществление переводов по поручению физических лиц без открытия банковских счетов. Открытие банковских счетов предоставляет физическим лицам возможность использовать все формы безналичных расчетов, установленные ст.862 ГК РФ (расчеты платежными поручениями, по аккредитиву, чеками, расчеты по инкассо), которые в отношении депозитного счета для клиента доступны только в рамках расчетных операций, допускаемых для совершения по счету данного вида законодательством, т.е. по перечислению денежных средств со счета либо зачислению средств, поступивших в банк на имя вкладчика, если это предусмотрено договором банковского вклада, которые осуществляются в рамках норм пар.2 «Расчеты платежными поручениями» Главы 46 Гражданского кодекса Российской Федерации.

Таким образом, необходимо различать правовое регулирование безналичных расчетов физических лиц (лиц без гражданства, иностранных физических лиц) и хозяйствующих субъектов.

Наряду с указанными актами Банка России, также можно выделить: Положение ЦБР от 12 марта 1998 г. №20-П «О правилах обмена электронными документами между Банком России, кредитными организациями (филиалами) и другими клиентами Банка России при осуществлении расчетов через расчетную сеть Банка России» (с изменениями от 28 апреля 1999 г., 11 апреля 2000 г.); Положение ЦБР от 23 июня 1998 г. №36-П «О межрегиональных электронных расчетах, осуществляемых через расчетную сеть Банка России» (с изменениями от 11 апреля, 25 сентября 2000 г., 13 декабря 2001 г.). Указанные положения устанавливают правила обмена электронными документами и пакетами электронных документов, используемыми при осуществлении безналичных расчетов через расчетную сеть Банка России между Банком России, кредитными организациями (филиалами) и другими клиентами Банка России. Данные положения действуют в части, не противоречащей Указанию ЦБР от 24 апреля 2003 г. №1274-У, устанавливающему особенности применения форматов расчетных документов при осуществлении электронных расчетов через расчетную сеть Банка России.

Банковское законодательство (Закон «О банках и банковской деятельности», «О Центральном Банке РФ») - это акты специального законодательства (публичное законодательство), направленные на регулирование банковской системы, банковской деятельности. Гражданский кодекс – регулирует непосредственно гражданские правоотношения, отношения по поводу возникновения обязательств, совершению сделок и т.д.

В этой связи заметим, что банковское законодательство направлено на регулирование особых публичных правоотношений – Закон «О банках и банковской деятельности», Закона «О ЦБР» имеют совершенно иной (в отличие от ГК РФ) предмет правового регулирования. Таким образом, банковское законодательство регулирует «административный» порядок совершения безналичных расчетов, тогда как гражданское устанавливает права и обязанности сторон по обязательству, порядок совершения сделки и т. д.

В связи со сказанным, представляется, что «банковские нормы» регулирующие совершение безналичных расчетов не должны противоречить гражданскому законодательству.

Субъекты Российской Федерации не вправе принимать акты в области банковского и гражданского законодательства, в частности, направленные на регулирование безналичных расчетов. Данная сфера нормотворчества отнесена к исключительному ведению Российской Федерации ст.71 Конституции Российской Федерации

1.3 Программа аудита операций по счетам в банках

расчетный валютный счет аудит

Цели проведения аудита по операциям на расчетном счете[1] :

–правильность оформления расчетных документов в банке;

–целесообразность совершенных операций;

–соответствие перечисленных сумм кредиторской задолженности или формам оплаты согласно договору;

– соответствие остатка денег на расчетном счете с балансом предприятия;

– правильность обобщения всех хозяйственных операций на синтетических и аналитических счетах и их формирование в журнале-ордере №2 и Главной книге.

Источники информации:

– платежное поручение (кому перечислено);

– платежное требование (был акцепт – оплата с согласия предприятия или нет, целесообразность требования);

– сводное платежное поручение и требование-поручение;

– корешки чековой книжки на получение наличных денег (своевременность оприходования сумм, сумму, снятую с расчетного счета);

– журнал-ордер №2 (заполняется на основании выписки и платежных поручений – выписка выдается банком, если есть движение на расчетном счете);

– главная книга (счет 51 – расчетный счет: Дт – суммы, поступившие на расчетный счет, Дт 51-Кт 62 – расчеты с заказчиками, Дт 60-Кт 51 – оплата поставщикам).

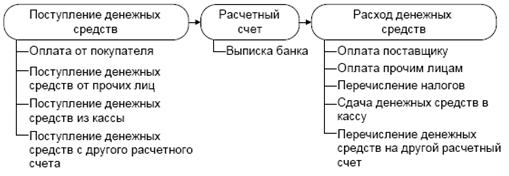

Рис. 1 Общая схема учета денежных средств на расчетном счете

Счет 51 «Расчетные счета» предназначен для обобщения информации о наличии и движении денежных средств в валюте РФ на расчетных счетах организации, открытых в кредитных организациях.

По дебету счетов 51 «Расчетные счета» отражается поступление денежных средств на расчетные счета организации. По кредиту счетов 51 «Расчетные счета» отражается списание денежных средств с расчетных счетов организации. Суммы, ошибочно отнесенные в кредит или дебет расчетного счета организации и обнаруженные при проверке выписок кредитной организации, отражаются на счете 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по претензиям»).

Операции по расчетному счету отражаются в бухгалтерском учете на основании выписок кредитной организации и приложенных к ним денежно-расчетных документов.

Аналитический учет по счету 51 «Расчетные счета» ведется по каждому расчетному счету.

Информационная база, используемая аудитором при проверке операций по счетам в банке, включает:

- основные нормативные документы, регулирующие порядок проведения операций на расчетном счете в банках и бухгалтерский учет этих операций, а именно:

1. Сведения о расчетных счетах в банках и иных кредитных учреждениях, действующих на территории Российской Федерации.

2. Отчет о движении денежных средств (форма № 4).

- приказ об учетной политике организации;

- регистры синтетического учета операций на счетах в банке:

1. Главную книгу.

2. Журнал-ордер № 2 по кредиту счета 51 «Расчетный счет».

3. Ведомость № 2 по дебету 51 «Расчетный счет».

- первичные документы, оформляющие операции по счетам в банке :

1. Договор на расчетно-кассовое обслуживание с банком.

2. Выписки по лицевым счетам.

3. Платежные поручения.

4. Мемориальные ордера.

5. Платежные требования-поручения.

6. Приходные кассовые ордера.

7. Расходные кассовые ордера.

По приказу об учетной политике аудитор знакомится:

- с рабочим планом счетов, используемых для отражения операций по счетам в банке;

- документооборотом (графиком документооборота) первичных документов, связанных с учетом денежных средств на счетах в банке;

- перечнем лиц, которым предоставлено право подписи денежных и расчетных документов по операциям на счетах в банке.

Перед проведением проверки составляется примерный перечень процедур для определения качества внутреннего контроля в организации:

Для проведения проверки расчетных и валютных счетов:

1. Получить полный список используемых расчетных и валютных счетов во всех банках;

2. Получить список размещенных депозитов с указанием сумм начисляемых процентов, сроков размещения и начисленных процентов на дату составления баланса;

3. Выверить остатки по счетам в банках на дату составления баланса и провести анализ выявленных расхождений;

4. Разослать в банки клиента письма с просьбой о подтверждении размера остатков на счетах, а также о предоставлении информации о наличии и величине выданных банками клиенту кредитов, сумме начисленных процентов, обязательствах по залогам;

5. Проверить соответствие сумм по выпискам банка суммам, указанным в приложенных к ним первичных документах (выборка);

6. Проверить правильность и полноту зачисления денежных средств, сданных в банк наличными.

Аудиторская проверка операций по расчетным счетам начинается с того, что аудитор знакомится со сведениями о расчетных счетах в банках, приложенными к налоговой отчетности. При этом он устанавливает количество и номера счетов, открытых в банках; наименования банков. Эти данные нужны для проверки наличия банковских выписок по всем счетам и регистров синтетического учета по каждому счету.

Затем аудитор определяет юридические основы взаимоотношений организации и банка, проверяет соответствие договора банковского счета (договора на банковское обслуживание) нормам Гражданского кодекса РФ.

Операции по зачислению и списанию денежных средств со счетов в банке оформляют первичными документами, формы и порядок заполнения которых установлены инструктивными указаниями Центрального банка РФ. К таким документам относятся:

- выписки банка с приложенными утвержденными банком формами расчетно-платежных документов: платежное поручение, платежное требование, платежное требование-поручение, платежный ордер, инкассовое поручение (распоряжение), заявление на взнос наличных денег на расчетный счет, бланк денежного чека на снятие наличных денег с расчетного счета, поручение на обязательную продажу валюты, поручение на покупку валюты, распоряжение резидента о переводе купленной валюты и др.;

- первичные документы, прилагаемые к расчетным банковским документам и обосновывающие правомерность совершаемых операций.

Аудитор проверяет правильность оформления документов, проводит арифметическую проверку документов и проверку на законность совершаемых по банковским счетам хозяйственных операций.

Особое внимание аудитор должен уделить операциям по бесспорному (безакцептному) списанию банком денежных средств. Это возможно лишь на основании решения суда, прямого указания закона, договора клиента с банком.

Операции по счетам в банке могут быть приостановлены согласно ст.76 Налогового кодекса РФ для обеспечения решения о взыскании налога или сбора. Указанное ограничение не распространяется на платежи, очередность исполнения которых в соответствии с гражданским законодательством РФ предшествует исполнению обязанности по уплате налогов. Приостановление операций по счетам действует с момента получения банком решения налогового органа о приостановлении таких операций и до отмены этого решения.

Для подтверждения достоверности бухгалтерской отчетности нужно проверить соответствие ее показателей данным синтетического и аналитического учета и выпискам банка

Таким образом, в ходе аудита операций по счетам в банке осуществляются следующие процедуры:

- проверка соответствия произведенных операций нормативным документам и законодательным актам, действующим на территории РФ;

- проверка подлинности представленных к проверке документов, приложенных к выпискам, подтверждающих операции;

- арифметическая проверка правильности выведения остатков на конец дня и подсчета оборотов по приходу и расходу денежных средств в регистрах по учету денежных средств в банке;

- проверка соответствия записей в выписках банка и регистрах бухгалтерского учета, регистрах бухгалтерского учета и Главной книге, а также сальдо по Главной книге и статей баланса.

1.4 Проверка полноты и правильности синтетического учета операций по расчетному счету

Такая проверка проводится по каждому счету, открытому в банке. В первую очередь аудитору необходимо ознакомиться с классификатором типовых бухгалтерских записей по банковским операциям, связанным с расчетным счетом. Это позволит выявить наиболее часто встречающиеся операции и проверить правильность корреспонденции счетов. Если в организации нет такого классификатора, соответствующую информацию можно получить, воспользовавшись корреспонденцией счетов, указанной в Главной книге. Особое внимание следует обратить на корреспонденцию счетов по записям, не типичным для организации.

Если по договору банковского счета предусмотрена выплата банком процентов за пользование денежными средствами, аудитор должен проверить, начисляет ли организация доходы ежемесячно или отражает их по факту зачисления процентов на расчетный счет. Неправильное отражение причитающихся процентов может привести не только к искажению финансового результата за отчетный период, но и к налоговым санкциям.

При аудите операций по расчетному счету аудитор также проверяет:

- порядок ведения учетных регистров;

- ведутся ли регистры синтетического учета по каждому расчетному счету, открытому в банке, составляется ли сводный регистр;

- своевременность отражения в регистрах синтетического учета операций по движению денежных средств на расчетном счете; производятся ли записи в учетные регистры по каждой выписке банка;

- тождественность записей в учетных регистрах и в выписке банка.

Проверяя полноту зачисления денежных средств, перечисленных покупателями и заказчиками в оплату поставленных материально-производственных запасов, выполненных работ и оказанных услуг, необходимо сверить записи по дебету счета 51 «Расчетный счет» с кредитовыми записями учетных регистров по счетам 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами».

Поступление денежных средств от финансово-кредитных организаций в виде кредитов, зачисление средств с других расчетных счетов проверяют путем встречной сверки записей по регистрам бухгалтерского учета по счетам 66 «Расчеты по краткосрочным кредитам и займам», 67 «Расчеты по долгосрочным кредитам и займам», субсчетам к счету 51 «Расчетный счет», а также сверки выписок и приложенных к ним документов.

Проверка законности списания денежных средств с расчетного счета. Перечисление денежных средств с расчетного счета в погашение задолженности поставщикам следует анализировать в разделе аудита расчетных операций по счету 60 «Расчеты с поставщиками и подрядчиками», чтобы установить, насколько реально и обоснованно они использованы.

Пересекающейся процедурой аудиторской проверки операций по расчетному счету является проверка списания денежных средств со счета и полноты оприходования наличных денег в кассу. Аудитор должен проверить:

- приложена ли к выписке банка по операции снятия наличных денег квитанция к приходному кассовому ордеру;

- тождественность записей в регистрах синтетического учета по кредиту счета 51 «Расчетный счет» и дебету счета 50 «Касса».

Выявленные в ходе проверки операций по расчетному счету нарушения аудитор фиксирует в рабочей документации и отражает в справке (отчете) по результатам данного раздела аудиторской проверки.

1.5. Типичные ошибки при проведении аудита денежных средств на расчетном счете

Типичными ошибками являются следующие:

1. Отсутствие выписок банка, подчистки и исправления в выписках банка.

Полнота банковских выписок устанавливается по их постраничной нумерации и переносу остатка средств на счете. Остаток средств на конец периода в предыдущей выписке банка по счету должен совпадать с остатком средств на начало периода в следующей выписке. При обнаружении в выписке неоговоренных исправлений, подчисток, пятен, «жирных» подчеркиваний и подобных загрязнений аудитор должен произвести выверку информации в учреждении банка.

2. Оправдательные документы к выпискам банка представлены не полностью.

Каждая сумма, указанная в выписке банка, должна быть подтверждена оправдательным документом. Это могут быть платежные поручения, платежные требования – поручения, мемориальные ордера, квитанции на взнос наличными и другие документы. Суммы по выпискам банка должны полностью соответствовать суммам, указанным в приложенных к ним первичных документах. Если какой – либо документ отсутствует, аудитору следует в письменном виде довести это до сведения руководителя проверяемого предприятия или уполномоченного им лица.

При отсутствии оправдательных первичных документов аудитору также следует произвести выверку информации в учреждении банка.

Очень часто отсутствие оправдательных документов свидетельствует о мошенничестве с наличными денежными средствами при получении. Поэтому следует проверить правильность и полноту зачисления денежных средств, сданных в банк наличными. Проверка осуществляется путем сопоставления квитанции к объявлению на взнос наличными, кассовой книги, отчета кассира и выписки банка на соответствующую дату.

3. На документах отсутствует штамп банка о принятии документов для обработки.

На первичных оправдательных документах, приложенных к выпискам банка, должны присутствовать штамп банка и подпись операциониста банка. В случае выявления первичных документов без штампа банка аудитору следует произвести выверку информации в учреждении банка.

4. Затраты, производимые в безналичном порядке, списываются непосредственно на счета затрат, минуя счета расчетов.

В ходе аудиторской проверки при выполнении аудиторских процедур проверки оборотов и сальдо по счетам аудиторы устанавливают соответствие записей, указанных в выписках банка, записям в журнале – ордере и ведомости № 2 по счету 51. Особое внимание обращают на операции по счетам в банке, которые отражаются непосредственно на счетах издержек производства и обращения, минуя счета расчетов.

В соответствии с ПБУ 1/08 организации должны соблюдать принцип временной определенности фактов хозяйственной деятельности. Это означает, что факты хозяйственной деятельности организации должны относится к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления или выплаты денежных средств, связанных с этими фактами. Таким образом, расходы организации должны быть начислены в корреспонденции между счетами учета имущества или издержек производства и обращения и счетами расчетов с поставщиками.

Кроме того, начисление задолженности перед поставщиками является одним из основных методов внутреннего контроля.

1.6 Аудиторская проверка операций по валютным счетам

Цель аудита операций валютного счета:

· проверить своевременность представления платежных поручений на продажу валюты;

· правильность отражения учета в операциях по покупке и продаже валюты;

· правильность определения и отражения в учете курсовых разниц;

· правильность составления бухгалтерских записей, соответствие записей с выпиской банка, с записями в Журнале-ордере №2 по счету 52 и Главной книге;

· полноту и своевременность зачисления валютной выручки на валютный транзитный счет в уполномоченном банке;

· имеются ли факты наличия счетов в иностранных банках, открытых без разрешения ЦБ РФ;

· правильность использования собственной валютной выручки, сохранность материальных ценностей приобретенных за иностранную валюту.

Источники информации:

– платежные поручения;

–платежные требования;

– сводное платежное поручение и требование-поручение;

– корешки чеков на получение иностранной валюты (Журнал-ордер №2).

Ведение бухгалтерского учета независимо от номенклатуры валют осуществляется в рублях (Дт 52 – положителен, если курс валюты вырос, Кт52 – отрицательный, если курс валюты упал, курсовая разница: счет 91 – прочие расходы и доходы, счет 90 – продажа валюты).

Порядок открытия валютных счетов и проведения на них операций регулируется валютным законодательством и нормативными актами Центрального банка Российской Федерации.

В соответствии с законодательством юридические лица – резиденты имеют право открывать следующие валютные счета:

• транзитный валютный счет для зачисления в полном объеме поступлений экспортной валютной выручки;

• специальный транзитный валютный счет для учета операций по покупке иностранной и продаже валюты на валютном рынке Российской Федерации;

• текущий валютный счет для учета средств, остающихся в распоряжении юридического лица после обязательной продажи экспортной выручки и совершения иных операций;

• валютный счет за рубежом, который открывается по специальному разрешению Центрального банка Российской Федерации.

При проверке операций по валютным счетам, особое внимание аудитор должен обратить на следующее:

• соблюдение правового режима текущих валютных операций и операций, связанных с движением капитала;

• проведение валютных операций через уполномоченные банки, имеющие лицензии Центрального банка РФ на осуществление валютных операций;

• осуществление расчетов в иностранной валюте юридическими лицами – резидентами, в пределах имеющихся в их распоряжении валютных средств, которые должны иметь легальное происхождение;

• учет операций в иностранной валюте на счете 52 «Валютный счет».

При аудите полноты зачисления валютной выручки предприятий-экспортеров в уполномоченном банке необходимо установить:

1. не зачисляло ли предприятие валютную выручку за счет удовлетворения рекламаций иностранного партнера с требованием о возмещении убытков или штрафа, то есть зачета взаимных требований, оформляя это актом, соглашением, протоколом;

2. не допускался ли взаимозачет при исполнении как экспортных, так и импортных контрактов;

3. не производились ли платежи из выручки, подлежащей переводу в Российскую Федерацию и поступившей в собственность или распоряжение резидента за границей.

Полученная выручка может использоваться им до перевода только для оплаты банковских расходов или расходов, непосредственно связанных с операцией, по которой была получена выручка.

Для проверки полноты зачисления выручки сравнивают сумму поступившей в течение года валютной выручки со стоимостью экспортированного товара.

При аудите операций по валютному счету особое внимание аудитор обращает на правильность отражения операций по покупке и продаже валюты, так как бухгалтеры предприятий нередко допускают значительное количество ошибок, как в методике учета, так и при расчетах курсовых разниц.

Проверку операций по покупке валюты аудитор проводит в следующем порядке:

1. Проверяется цель приобретения валюты (для осуществления текущих валютных операций, для операций, связанных с движением капитала).

2. Относится ли валютная операция, связанная с движением капитала, к операциям, не требующим разрешения (лицензии) ЦБ РФ.

3. Использована ли купленная валюта по целевому назначению в соответствии с основаниями, указанными в поручении на покупку.

4. Соблюдены ли сроки списания валюты по целевому назначению со специального транзитного счета.

5. Осуществлена ли операция обратной продажи купленной иностранной валюты.

6. Соблюдены ли условия покупки на оплату импортных товаров до таможенного оформления товаров.

7. Проверяют, какие счета использует предприятие для отражения покупки валюты.

8. Включается ли комиссионное вознаграждение банку в стоимость материальных запасов, для оплаты которых приобретается валюта.

9. Списывается ли комиссионное вознаграждение банку на дебет счета «Прочие доходы и расходы».

10. Проверяется правильность определения курсовых разниц.

11. Проверяется корреспонденция счетов по отражению операций по покупке валюты.

Продажа валюты делится на обязательную, обратную и добровольную.

Обязательная продажа представляет продажу валютной выручки от экспорта товаров (работ, услуг, результатов интеллектуальной деятельности), зачисленной на транзитный валютный счет.

Обратная продажа валюты представляет продажу валюты, приобретаемой на внутреннем рынке и зачисленной на специальный транзитный счет, в том случае, если купленная валюта не была использована по целевому назначению в установленные сроки.

Добровольная продажа включает продажу части валютной выручки, превышающей сумму обязательной продажи валютной выручки, и продажу валюты с текущего валютного счета.

Проверку операций по продаже валюты проводят следующим образом:

1. определяется вид продажи (обязательная с транзитного счета, обратная со специального транзитного счета, добровольная);

2. проверяют подлежат ли обязательной продаже поступления на транзитный валютный счет;

3. проверяют правильность определения размера обязательной продажи (25% валютной выручки);

4. проверяется соблюдение сроков продажи экспортной валютной выручки;

5. проверяется наличие условий для обратной продажи валюты;

6. проверяются сроки обратной продажи валюты;

7. проверяется использование счета 91 «Прочие доходы и расходы» для отражения операций по продаже валюты;

8. относится ли комиссионное вознаграждение банку на счет 91;

9. проверяется правильность определения курсовых разниц. Положительные курсовые разницы оформляются проводкой Д 52 К 91, отрицательные – Д 91 К 52;

10. правильность корреспонденции счетов по отражению операций по продаже валюты.

Результаты проверки валютного счета заносятся в рабочую документацию аудитора.

2. Информационная база аудиторской проверки.

2.1 Краткая характеристика предприятия

ООО ВолгаТехФлот филиал от ОАО Северного судоремонтного завода было зарегистрировано распоряжением администрации от 26 мая 2000 года.

Адрес: 420029 г.Казань, ул. Журналистов 1/16

Предприятие является юридическим лицом, имеет самостоятельный баланс, обособленное имущество, несет самостоятельную ответственность по своим обязательствам, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, исполнять обязанности, быть истцом и ответчиком в суде. Предприятие имеет счета в банках и предполагает действия на основании законодательства Российской Федерации, Устава и Учредительного договора.

Основной целью создания и деятельности Предприятия является хозяйственная деятельность, направленная на извлечение прибыли для удовлетворения социальных и материальных потребностей Участников Предприятия, удовлетворения общественных потребностей в его продукции, работах, услугах.

Учредители ООО ВолгаТехФлот несут ответственность по обязательствам в размере Уставного капитала, который был создан за счет средств Учредителей. Он составил на момент образования предприятия 100 тысяч рублей и будет вноситься долями по 50 тыс. рублей каждым Учредителем.

После внесения обязательных платежей прибыль предприятия распределяется между Учредителями.

Основной формой осуществления полномочий трудового коллектива является общее собрание, решающее вопросы заключения коллективного договора и порядка предоставления социальных льгот работникам ООО ВолгаТехФлот из фондов трудового коллектива.

Основными партнерами ООО ВолгаТехФлот являются производители яхт и катеров "FALCO" (Испания), "KRON" (Испания "KRON"),

На предприятии постоянно ведется работа по расширению ассортимента и повышению качества выпускаемой продукции. На ООО ВолгаТехФлот действует система по созданию новых и модификации старых технологий, основанная на творческой и инициативной работе конструкторского бюро.

Предприятие осуществляет следующие виды деятельности:

Судоремонт, производство, поставка запасных частей и ремонт судовых двигателей, речные грузоперевозки.

2.2 Бухгалтерский учет операций по расчетному счету в ООО ВолгаТехФлот

Законодательно количество расчетных счетов не ограничено. ООО ВолгаТехФлот в течение 10 дней известил свою налоговую инспекцию об открытие расчетного счета. За невыполнение данного требования к организации может быть применен штраф в соответствии со статьей 118 НК РФ.

Для обобщения информации о наличии и движении денежных средств в валюте РФ на расчетном счете ООО ВолгаТехФлот, открытом в БТА Банке используется счет 51 «Расчетные счета». Поступление денежных средств на расчетные счета ООО ВолгаТехФлот отражается по дебету счета 51. Банк выплачивает ООО ВолгаТехФлот вознаграждение за использование средств, которые остаются на расчетном счете этой организации. Выплата таких вознаграждений отражается в составе операционных доходов и отражается проводкой:

Дебет 51 кредит 91-1 - начислен банком процент на остаток по расчетному счету

Типовые проводки по дебету счета 51

| № п/п | Содержание операций | Корреспондирующие счета | |||

| Дебет | Кредит | ||||

| 1. | Внесены на расчетный счет наличные денежные | 51 | 50 | ||

| 2. | Переведены денежные средства с одного расчетного лета на другой | 51 | 51 | ||

| 3. | Денежные средства перечислены со специального :чета в банке на расчетный счет | 51 | 55 | ||

| 4. | Денежные средства, находящиеся в пути, зачислены на расчетный счет | 51 | 57 | ||

| 5. | Поставщик вернул на расчетный счет излишне уплаченные ему денежные средства, либо ранее полученный аванс | 51 | 60 | ||

| 6. | Денежные средства, поступившие от покупателя, либо аванс зачислены на расчетный счет | 51 | 62 | ||

| 7 | поступили на расчетный счет денежные средства за проданную продукцию (товары, работы, услуги) | 51 | 90/1 | ||

| 8 | Средства от продажи прочего имущества, а также операционные (внереализационные) доходы, поступившие на расчетный счет, отражены в составе прочих доходов, начислен банком процент на остаток по расчетному счету | 51 | 91/1 | ||

Списание денежных средств с расчетного счета ООО ВолгаТехФлот отражается по кредиту счета 51 «Расчетные счета». Банк осуществляет списание денежных средств по поручению организации или с ее согласия. В бесспорном порядке банк может списать денежные средства по решению суда, по требованию налоговой инспекции об уплате налоговых недоимок и пеней, начисленных по результатам проверки.

При выявлении случаев ошибочного списания (зачисления) денежных средств до выяснения причин в учете производят проводку:

Дебет 76-2 Кредит 51 - отражена сумма, ошибочно списанная с расчетного счета;

Дебет 51 Кредит 76-2 - отражена сумма, ошибочно зачисленная на расчетный счет.

Типовые проводки по кредиту счета 51

| № п/п | Содержание операций | Корреспондирующие счета | ||

| Дебет | Кредит | |||

| 1 | Денежные средства, снятые с расчетного счета, оприходованы в кассу | 50 | 51 | |

| 2 | вправлены денежные средства с расчетного счета на покупку иностранной валюты | 57 | 51 | |

| 3 | Погашена задолженность перед поставщиком безналичными денежными средствами, выдан аванс поставщику | 60 | 51 | |

| 4 | возвращены с расчетного счета излишне уплаченные покупателем денежные средства, возвращен с расчетного счета полученный ранее от покупателя аванс | 62 | 51 | |

| 5 | Списаны с расчетного счета денежные средства в погашение краткосрочного кредита (займа) и процентов по нему | 66 | 51 | |

| 6 | Списаны с расчетного счета денежные средства в погашение долгосрочного кредита (займа) и процентов по нему | 67 | 51 | |

| 7 | Уплачены с расчетного счета налоги и сборы в бюджет | 68 | 51 | |

| 8 | Уплачен с расчетного счета ЕСН | 69 | 51 | |

| 9 | Перечислена с расчетного счета заработная плата (дивиденды) работникам | 70 | 51 | |

| 10 | Выданы под отчет средства с расчетного счета | 71 | 51 | |

Операции по расчетному счету отражаются в бухгалтерском учете на основании выписок кредитной организации по расчетному счету и приложенных к ним денежно-расчетных документов.

Аналитический учет по счету 51 «Расчетные счета» ведется по каждому расчетному счету. Синтетический учет ведется в журнале-ордере № 2. Журнал-ордер № 2 состоит из журнала-ордера № 2 для учета операций по кредиту счета 51, и ведомости 2 для учета операций по дебету счета 51.

2.3 Бухгалтерский учет по валютному счету в ООО ВолгаТехФлот

Для учета операций на валютном счете в ООО ВолгаТехФлот предусмотрен активный валютный счет 52 «Валютный счет». Записи операций на валютных счетах ведутся в валюте платежа (доллары США, немецкие марки и т. д.) и её рублевом эквиваленте по курсу ЦБ РФ, установленному на дату поступления (списания) средств на валютные счета (с валютных счетов).

Для отражения в бухгалтерском учете выручки от реализации и других валютных операций к счету 52 открываются следующие субсчета:

- «Транзитный валютный счет»;

- «Текущий валютный счет»;

- «Специальный транзитный валютный счет»;

- «Валютный счет за рубежом».

По дебету счета 52 фиксируются поступления валютных платежей с кредита счетов: 50, 90, 91, 62, 75, 76, 99 и др. в зависимости от вида поступления, а по кредиту – списания валютных средств в дебет счетов: 50, 60, 61, 76, 90, 91, 99 в зависимости от вида платежа.

Выписки банка по валютному счету отражают все операции в иностранной валюте, а бухгалтерия должна переводить путем пересчета иностранной валюты по курсу ЦБ РФ, действующему на дату выписки расчетно-денежных документов. Все выписки банка обрабатываются и разносятся в инвалютных рублях в регистрах бухгалтерского учета (в рублях и валюте). Ежеквартально уполномоченные банки начисляют и выплачивают предприятию проценты по текущим валютным счетам, которые в бухгалтерии отражаются так:

- ДЕБЕТ 52 субсчет «Текущий валютный счет» КРЕДИТ 99 субсчет «Прибыли и убытки»

По транзитным валютным счетам проценты не начисляются.

Аналитический учет по счету 52 в ООО ВолгаТехФлотведется по каждому счету, открытому в банке и по субсчетам. Для этих операций можно использовать карточки аналитического учета в рублях и иностранной валюте с одновременной переоценкой остатка средств. Также учет средств по счету 52 можно вести в журнально-ордерной или мемориально-ордерной форме.

3. Методика аудиторской проверки

3.1 План и программа аудита

Расчет уровня существенности

| наименование базового показателя | значение базового показателя бух. Отчетности проверяемого экономического субъекта (тыс.руб.) | доля % | значение, применяемое для нахождения уровня существенности (тыс.руб.) |

| 1 | 2 | 3 | 4 |

| Балансовая прибыль предприятия | 39683 | 5 | 1984,15 |

| Валовой объем реализации без НДС | 296957 | 2 | 5939,14 |

| Валюта баланса | 47765 | 2 | 955,3 |

| Собственный капитал | 138013 | 10 | 13801,3 |

| Общие затраты предприятия | 259268 | 2 | 5185,36 |

Находим среднее арифметическое показателей в столбце №4

(1984,15+5939,14+955,3+13801,3+5185,36)/5 = 5573,05

Наименьшее значение отличается от среднего почти на 83%

Наибольшее значение отличается от среднего на 147,64%

Отсюда делаем вывод, что для определения уровня существенности нужно взять всего 2 числа, которые незначительно отличаются от среднего.

Рассчитаем новое среднее арифметическое (5939,14+5185,36)/2 = 5562,07

Полученную величину допустимо округлить до 5600 тыс. руб. и использовать данный количественный показатель в качестве значения уровня существенности. Различие между значением уровня существенности до и после округления составляет:

(6000- 5562,07)/5562,04*100 = 7,9%, что находится в пределах 20%;

Проверяемая организация ООО ВолгаТехФлот Период аудита 01.01.2009 – 31.12.2009Количество человеко-часов 168Руководитель аудиторской группы Петров В.А., главный специалист, аттестат №567893Состав аудиторской группы Петров В.А., Порошина Л.ЛПланируемый аудиторский риск 4%Планируемый уровень существенности 7,9%| N | Планируемые виды работ | Период проведения | Исполнитель | Прим. |

| 1 | Аудит операций по расчетному счету предприятия | 11.02.2009-15.02.2009 | Петров В.А. | |

| 2 | Аудит операций по валютному счету | 15.02.2009-16.02.2009 | Петров В.А. | |

| 3 | Аудит расчетных операций | 16.02.2009-20.02.2009 | Петров В.А.. |

Программа аудита

| № п/п | Перечень аудиторских мероприятий (процедур) | Период проведения | Исполнитель | Рабочие документы аудитора | |||

| 1. Аудит операций по расчетному счету предприятия | |||||||

| 1.1. | Подтверждение наличия действующих счетов в банках | 11.02.2009 – 12.02.2009. | Петров В.А. | Договоры о банковских счетах,Уведомления УМНС об открытии и закрытии счетов | |||

| 1.2 | Проверить соблюдение требований к оформлению первичными документами операций по расчетному счету | 13.02.2009 – 14.02.2009. | Петров В.А. | Выписки банков | |||

| 1.3 | Подтверждение сумм сальдо по счетам в банках | 14.02.2009 | Петров В.А. | Выписка банков,Ведомости, Журналы – Ордера, Главная книга | |||

| 1.4 | Арифметическая проверка в выписках банках | 15.02.2009 | Петров В.А. | Выписки банков | |||

| 2. Аудит операций по валютному счету | |||||||

| 2.1 | Проверить операции учета покупки и продажи валюта | 15.02.2009 | Петров В.А. | Ведомость, журнал – ордер | |||

| 2.2 | Проверить расчетов и отражения курсовых разниц | 16.02.2009 | Порошина Л.Л | Ведомость, журнал – ордер | |||

| 3. Аудит расчетных операций | |||||||

| 3.1 | Проверить содержание документов. | 16.02.2009 – 18.02.2009 | Петров В.А. | Положение о безналичных расчетах в Российской Федерации, расчетные документы | |||

| 3.2 | Проверить правильность оформления расчетных документов | 19.02.2009 | Петров В.А. | Положение о без- наличных расчетах в Российской Федерации, расчетные документы, выписки банков. | |||

| 3.3 | Проверить пра- вильно ли соста- влены корреспо- ндентские счета | 20.02.2009 | Петров В.А. | Расчетные документы, регистры бухучета | |||

| 5. Составление отчета, подготовка документов. | |||||||

| Составление отчета, подготовка документов | 21.02.2009 | Петров В.А. | |||||

3.2 Аудит на расчетном счете предприятия

Целью аудита операций по счетам в банках является проверка правильности организации учета операций по расчетному счету ООО ВолгаТехФлотв банках и формирование мнения о достоверности бухгалтерской отчетности по разделу «Денежные средства» и соответствии применяемой методики учета денежных средств на счетах в банке действующим в Российской Федерации нормативным документам.

Для достижения данной цели аудиторам следует решить следующие задачи :

· установить количество открытых расчетных в банках проверить законность совершения операций по каждому счету;

· определить обоснованность операций по поступлению и списанию средств с банковских счетов предприятия;

· проверить правильность отражения в учете расчетных операций;

· оценить состояние платежно-расчетной дисциплины.

Источниками проверки являются: Положение об учетной политике предприятия, договоры банковского счета, выписки банка по расчетным счетам с приложенными первичными документами (платежные поручения, платежные требования, объявления на взнос наличными, платежное требование, платеж-ордер, инкассовое поручение (распоряжение), бланк денежного «о снятии наличных денег с расчетного счета, чековые книжки, реестры чеков, аккредитивы, кредитные договоры, журнал регистрации платежных поручений, учетные регистры к счету 51, Главная книга, баланс (ф. № 1), отчет о движении денежных (ф. №4).

По приказу об учетной политике аудитор должен ознакомиться:

· рабочим планом счетов, используемых для отражения операций по счетам в банке;

· применяемой формой бухгалтерского учета и перечнем регистров по учету денежных средств на счетах в банке;

· документооборотом (графиком документооборота) первичных документов, связанных с учетом денежных средств на счетах в банке;

· перечнем лиц, которым предоставлено право подписи денежных и расчетных документов по операциям на счетах в банке.

Аудиторская проверка операций по счетам в банке начинается с знакомства аудитора со сведениями о рублевых счетах в банках, приложенными к налоговой отчетности. Он устанавливает количество и номера счетов, открытых в банках; наименования банков. Эти данные нужны для проверки наличия банковских выписок по всем счетам и регистров синтетического учета по каждому счету.

Аудитор определяет юридические основы взаимоотношений организации и банка, проверяет соответствие договора банковского счета (договора на банковское обслуживание) нормам ГК РФ.

При проверке операций по расчетным счетам особое внимание следует обратить на соблюдение действующего законодательства. В ходе проверки аудитором сверяются остатки на счетах по выпискам банка и по учетным регистрам, а также обороты и остатки по счетам в учетных регистрах и Главной книге. При наличии расхождений выясняются их причины. Аудит операций, совершенных в отчетном периоде, осуществляется путем анализа выписок с приложением к ним платежных документов. Такая проверка позволяет выявить списание средств без документов или* операции отражающие перечисление средств на одни цели, в то время как приложенные к ним документы свидетельствуют об использовании их - на другие цели. Одновременно банковские документы изучаются по существу. Необходимо выяснить: допускаются ли незаконные банковские операции; достоверность документов на получение ссуд или предоставление займов; правильность и законность операций с аккредитивами, векселями и др.

Для учета банковских операций на расчетном счете используется счет 51 «Расчетный счет». При проверке поступивших на счета денежных средств следует установить правильность их учета и полноту зачисления. Перечисленную покупателям выручку сверяют с записями в учетных регистрах по счетам 90, 91 и 62. Выясняется также правильность указания корреспонденции счетов по зачислению денежных средств на счета в банках,, своевременность выделения НДС по поступившим суммам выручки, авансов и др. Суммы, не подтвержденные документально, должны учитываться на счете 76 субсчет 2.

В процессе аудита осуществляется контроль операций по списанию денежных средств с расчетного счета и других банковских счетов, правильность корреспонденции счетов. Особое внимание обращается на своевременность и полноту оприходования в кассу полученных из банка наличных денег, законность перечисления средств по счетам поставщиков и прочих кредиторов. Такие операции должны быть подтверждены документально (договорами, актами сдачи-приемки выполненных работ, накладными на материальные ценности и др.). Аудитор должен уделить операциям по бесспорному (безакцептному) списанию банком денежных средств. Такое списание осуществляется лишь на основании решений суда, прямого указания закона, договора клиента с банком. Согласно статье 76 НК РФ операции по счетам в банке могут быть приостановлены для обеспечения решения о взыскании налога или сбора. Указанное ограничение не распространяется на платежи, очередность исполнения которых в соответствии с энским законодательством РФ предшествует исполнению обязанности по уплате налогов. Приостановление операций по счетам с момента получения банком решения налогового органа становлении таких операций и до отмены этого решения. Правильность корреспонденции счетов по списанию денежных средств с ого и других счетов проверяется по данным учетных регистров по счетам 51. По счету 57 выясняется реальное отражение -ТВ, направленных для зачисления на расчетный счет (путем инвентаризации, сдачи в вечернюю кассу и др.)

Аудитор проверил правильность оформления документов, проводить арифметическую проверку документов и проверку на законность совершаемых по банковским счетам хозяйственных операций.

Для подтверждения достоверности бухгалтерской отчетности проверяется соответствие ее показателей данным синтетического и аналитического учета и выпискам банка. В ходе аудита операций по счетам в банке осуществляются следующие процедуры:

· проверка соответствия произведенных операций нормативным документам и законодательным актам, действующим на территории РФ;

· проверка правильности оформления выписок со счетов в банке и документов, приложенных к выпискам, подтверждающих операции;

· арифметическая проверка правильности выведения остатков на конец дня и подсчета оборотов по приходу и расходу денежных средств в выписках банка и регистрах по учету денежных средств банке;

· проверка соответствия записей в выписках банка и регистрах бухгалтерского учета, регистрах бухгалтерского учета и Главной книге, а .также сальдо по Главной книге и статей баланса.

Выявленные в процессе проверки отклонения фиксируются в рабочих документах и определяется их количественное влияние на показатели отчетности.

Общая программа аудит операций по учету денежных средств на расчетном счете ООО ВолгаТехФлот в банке (счета 51).

1. Аудит тождественности показателей бухгалтерской отчетности и регистров бухгалтерского учета.

2. Аудит оформления первичных документов.

3. Аудит наличия, документов подтверждающих остатки денежных средств на расчетных счетах на конец отчетного периода.

4. Аудит наличия документов, подтверждающих записи в выписках банка и учетных регистрах.

5. Аудит полноты оприходования полученных в банке денежных средств, законности использования чековых книжек (порядок их учета как документов строгой отчетности и хранения)

6. Своевременность отражения в бухгалтерском учете операций, связанных с движением денежных средств на расчетном и других счетах.

7. Правильность отнесения затрат, оплаченных непосредственно с расчетного счета, на себестоимость продукции (работ, услуг), на счета учета внереализационных доходов и расходов, прочих операционных доходов и расходов в целях бухгалтерского учета и налогообложения.

8. Соответствие назначения и характера платежа условиям договора, нормативным и законодательным актам.

9. Аудит операций по открываемым организацией в банках текущим счетам.

10. Аудит бухгалтерских операций и реальности сумм, отражаемых на счетах 57 «Переводы в пути»

11. Полнота и своевременность отражения в учете выручки от реализации продукции (работ, услуг) на основании выписок из расчетного счета в банке.

12. Аудит обоснованности перечисления денежных средств акцептованными платежными поручениями через почтовые отделения связи, а также достоверности указанных в перечне адресов получателей переводов.

Выявленные ошибки при проверке расчетного счета ООО ВолгаТехФлот:

— отсутствие приложений к платежным документам, послужившим основанием для совершения операций;

— подчистки и исправления в выписках банка;

— списание затрат, производимых в безналичном порядке непосредственно на счета затрат, минуя счета расчетов;

— перечисление авансов по бестоварным счетам, без предварительного оформления договора и по другим сомнительным операциям;

— наличие исправлений в платежных документах;

3.3 Аудиторская проверка валютного счета ООО ВолгаТехФлот

Целью аудита операций по счетам в банках является проверка правильности в ООО ВолгаТехФлот учета операций по валютному счету в банках и формирование мнения о достоверности бухгалтерской отчетности по разделу «Денежные средства» и соответствии применяемой методики учета денежных средств на счетах в банке действующим в Российской Федерации нормативным документам.

Для достижения данной цели аудиторам следует решить следующие задачи :

· установить количество валютных счетов в банках

· проверить законность совершения операций по каждому счету;

· оценить состояние платежно-расчетной дисциплины.

Источниками проверки являются: Положение об учетной политике предприятия, договоры банковского счета, выписки банка по валютным, счетам с приложенными первичными документами (платежные поручения, платежные требования, объявления на взнос наличными, платежное требование, платеж-ордер, инкассовое поручение (распоряжение), бланк денежного «а снятие наличных денег с расчетного счета, поручение на обязательную продажу валюты, поручение на покупку валюты, распоряжение резидента о переводе купленной валюты и др.), чековые книжки, реестры чеков, аккредитивы, кредитные договоры, журнал регистрации платежных поручений, учетные регистры к счету 52, налоговая ь (сведения о рублевых счетах и счетах в иностранной валюте, Главная книга, баланс (ф. № 1), отчет о движении денежных (ф. №4).

По приказу об учетной политике аудитор должен ознакомиться:

· рабочим планом счетов, используемых для отражения операций по счетам в банке;

· применяемой формой бухгалтерского учета и перечнем регистров по учету денежных средств на счетах в банке;

· документооборотом (графиком документооборота) первичных документов, связанных с учетом денежных средств на счетах в банке;

· перечнем лиц, которым предоставлено право подписи денежных и расчетных документов по операциям на счетах в банке.

В соответствии с действующим законодательством юридические лица-резиденты в частности ООО ВолгаТехФлот может иметь следующие валютные счета:

· транзитный валютный счет — для зачисления в полном объеме поступлений экспортной валютной выручки;

· специальный транзитный валютный счет — для учета операций по покупке иностранной валюты за рубли на валютном рынке РФ и ее обратной продаже;

· текущий валютный счет - для учета средств, остающихся в распоряжении юридического лица после обязательной продажи экспортной выручки и совершения иных операций по счету в соответствии с валютным законодательством;

· валютный счет за рубежом — открывают по специальному разрешению Центрального банка Росси организации, имеющие представительства за границей.

При проверке операций по валютным счетам в банке аудитор должен обратить на соблюдение правового режима текущих валютных операций и валютных операций, связанных с движением капитала; осуществление расчетов в иностранной валюте юридическими лицами-резидентами в пределах имеющихся в их распоряжении валютных средств, которые должны иметь легальное происхождение; учет операций денежных средств в валюте на счете 52 «Валютный счет».

При проведении аудита операций по валютным счетам уточняется количество валютных счетов, сверяются остатки по счетам, указанные в выписках банка и учетных регистрах, а также обороты и остатки по счетам в учетных регистрах и в Главной книге. При наличии расхождений выясняются их причины. Проверяется соблюдение действующего валютного законодательства. Следует обратить внимание на полноту и своевременность зачисления валютной выручки организаций-экспортеров, являющихся резидентами на их валютные транзитные счета в уполномоченных банках. Для этого сумма поступающей валютной выручки в течение года сравнивается со стоимостью экспорта товаров по контрактам. Изучая контракты с иностранными партнерами по экспортным операциям аудитор должен обратить внимание на наличие в них определенных условий:

1) валюта цены и способ определения цены;

2) валюта платежа;

3) установление курса пересчета (в случаях, когда валюта цены и валюта платежа не совпадают);

4) финансовые условия расчетов, т.е. форма расчетов (аккредитив,

инкассо и т.д.).

При осуществлении внешнеэкономической деятельности ООО «ВолгаТехФлот» обязано продать 25 % полученной выручки на внутреннем валютном рынке. Поэтому в ходе проверки устанавливается соблюдение экспортерами порядка обязательной продажи части валютной выручки на внутреннем валютном рынке по величине и срокам продажи.

Аудитором изучается использование предприятием собственной валютной выручки. Особое внимание уделяется проверке расчета и отражения на счетах бухгалтерского учета курсовых разниц по валютному счету, в ходе которой осуществляется арифметический подсчет курсовых разниц. Пересчет средств на счетах в кредитных организациях в рубли должен производиться на дату совершения операции в иностранной валюте, а также на отчетную дату составления бухгалтерской отчетности. Изучается, также, использование предприятием собственных валютных средств (путем сравнения перечисленной валюты со стоимостью импортированных товаров); сохранность наличной иностранной валюты и материальных ценностей, приобретенных за валюту; соблюдение сроков исполнения иностранным партнером обязательств по контрактам, в счет которых производились авансовые платежи за границу в валюте; правильность расчетов с подотчетными лицами по командировочным расходам в иностранной валюте.

Подтвердив размеры курсовых разниц аудитор проверяет правильность их отражения на счетах бухгалтерского учета. Выявленные отклонения фиксируются в рабочих документах. Проверяя соблюдение действующего законодательства аудитор контролирует полноту и правильность и своевременность расчетов предприятий-экспортеров по платежам в бюджет, представления им расчетов и деклараций, правильность определения ими налогооблагаемой базы по таможенным пошлинам, налогу на прибыль, и др. налогам.

В заключение устанавливается правильность отражения в учетных регистрах валютных операций. Обнаруженные нарушения аудитор регистрирует в рабочих документах и определяет их количественное влияние на показатели отчетности'. При проверке денежных средств и банковских операций аудитор проверяет реальность и законность операций по счету 57 «Переводов пути». На этот счет иногда относят просроченную дебиторскую задолженность, что ведет к искажению показателей финансовой отчетности. По счету 57 проверяется реальное отражение средств, отправленных разными путями (через отделения связи, путем инкассации, в вечернюю кассу банка и т.д.) для зачисления на расчетный счет, но не зачисленных по назначению.

Общая программа аудит операций по учету денежных средств на валютных счетах в банке ООО ВолгаТехФлот (счета 52).

1. Аудит тождественности показателей бухгалтерской отчетности и регистров бухгалтерского учета.

2. Аудит оформления первичных документов.

3. Отражение в учете необходимых субсчетов к счету 52 «Валютный счет»

4. Наличие валютных счетов за рубежом и законность их открытия.

5. Аудит документов, подтверждающих остатки денежных средств на валютных счетах на конец отчетного периода.

6. Аудит документов, подтверждающих записи в выписках банка и учетных регистрах.

7. Аудит полноты оприходования полученной в банке валюты.

8. Своевременность отражения в бухгалтерском учете операций, связанных с движением денежных средств на валютных счетах.

9. Правильность отражения в бухгалтерском учете курсовых разниц по счетам 52 «Валютный счет».

10. Правильность отнесения затрат, оплаченных непосредственно с валютного счета, на себестоимость продукции (работ, услуг), на счета учета внереализационных доходов и расходов, прочих операционных доходов и расходов в целях бухгалтерского учета и налогообложения.

11. Правильность отражения в учете операций по покупке и продаже валюты.

12. Выполнение требований по обязательной продаже валюты и правильность отражения в учете этих операций.

13. Использование приобретенной валюты не по целевому назначению.

14. Наличие операций, связанных с движением капитала, без лицензии ЦБ РФ.

15. Расчеты, не предусмотренные действующим законодательством между резидентами в иностранной валюте.

16. Соответствие назначения и характера платежа условиям договора, нормативным и законодательным актам.

17. Полнота и своевременность поступления и оприходования валютной выручки в уполномоченных банках РФ.

18. Полнота, соответствие и своевременность оплаты оприходованных импортных товаров условиям контракта.

19. Корректировка налогооблагаемой прибыли на сумму курсовых разниц.

К типичным ошибкам при проверке операций по валютному счету ООО ВолгаТехФлот аудитор отнес:

— наличие исправлений в платежных документах;

— нарушение порядка покупки и обратной продажи иностранной валюты на внутреннем валютном рынке РФ;

— неправильный пересчет курса валюты;

— «висты платежных документов, послуживших основанием для оплаты с валютного счета, не переведены на русский язык;

Заключение

ООО ВолгаТехФлот в течение 10 дней известил свою налоговую инспекцию об открытие расчетного счета. За невыполнение данного требования к организации может быть применен штраф в соответствии со статьей 118 НК РФ в размере 5000 руб.

Для обобщения информации о наличии и движении денежных средств в валюте РФ на расчетном счете ООО ВолгаТехФлот , открытом в БТА Банке используется счет 51 «Расчетные счета». Поступление денежных средств на расчетные счета ООО ВолгаТехФлот отражается по дебету счета 51. Банк выплачивает ООО ВолгаТехФлот вознаграждение за использование средств, которые остаются на расчетном счете этой организации.

Целью аудита учета движения денежных средств на расчетном счете ООО ВолгаТехФлот является установление законности, достоверности и целесообразности совершения операций с денежными средствами, правильности их отражения в учете. Для этой цели аудиторам необходимо решить следующие задачи:

· установить правильность перечисления авансов и платежей по бестоварным счетам и другим незаконным операциям;

· определить правильность и своевременность использования банковских ссуд, достоверность предоставляемых на их получение документов;

· установить точность отражения в учете и законность использования полученных из банка чековых книжек, наличие расписок при выдаче их подотчетному лицу, отчетов об использовании чековых книжек;

· проверить соответствие оборотов и сальдо по авансовым счетам подотчетных лиц, оборотам и сальдо банка;

· определить реальность сумм, числящихся в бухгалтерском учете на счете 57 “Переводы в пути”;