| Скачать .docx |

Дипломная работа: Анализ финансовой отчетности

ФЕДЕРАЛЬНОЕ АГЕНТСТВО ПО ОБРАЗОВАНИЮ

МОСКОВСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ ЭКОНОМИКИ,

СТАТИСТИКИ И ИНФОРМАТИКИ (МЭСИ)

Институт Экономики и финансов

Дипломная работа

на тему:

АНАЛИЗ ФИНАНСОВОЙ ОТЧЕТНОСТИ

Студент:

Научный

руководитель:

МОСКВА 2009г

СОДЕРЖАНИЕ

Введение

1. Теоретические аспекты анализа финансовой отчетности

1.1 Характеристика и состав бухгалтерской отчетности

1.2 Новые подходы к составлению бухгалтерской отчетности

1.3 Финансовая отчетность предприятия как информационная база финансового анализа

1.4 Основные методы и приемы анализа финансовой отчетности

2. Анализ финансовой отчетности на примере завода «РМЗ» комбината «УРАЛАСБЕСТ»

2.1 Организационно - экономическая характеристика предприятия

2.2 Анализ динамики и структуры актива и пассива баланса

2.3 Анализ собственных оборотных средств предприятия

2.4 Анализ ликвидности бухгалтерского баланса

2.5 Анализ рыночной устойчивости

2.6 Анализ платежеспособности и определение типа финансовой устойчивости предприятия

Выводы и рекомендации

Заключение

Список использованной литературы

Приложения

ВВЕДЕНИЕ

Анализ бухгалтерской (финансовой) отчетности - это процесс, при помощи которого оценивают прошлое и текущее финансовое положение и результаты деятельности организации.

Назначением анализа бухгалтерской (финансовой) отчетности с позиции пользователя является рассмотрение и оценка информации, имеющейся в отчетности, для того, чтобы получить достоверные выводы о прошлом состоянии предприятия с целью предвидения его жизнеспособности в будущем.

В результате анализа бухгалтерской отчетности определяются также важнейшие характеристики предприятия, которые свидетельствуют, в частности, о его успехе или угрозе банкротства.

Для разных пользователей анализ бухгалтерской отчетности с точки зрения масштаба его проведения зависит от конкретно поставленной цели. В то же время характер анализа и направления работы при анализе бухгалтерской (финансовой) отчетности могут быть разными.

Анализ бухгалтерского баланса предполагает оценку активов предприятия, его обязательств и собственного капитала.

Анализ отчета о прибылях и убытках позволяет оценить объемы реализации, величины затрат, балансовой и чистой прибыли предприятия.

По данным приложений к балансу можно оценить динамику собственного капитала и прочих фондов и резервов (по отчету о движении капитала), притока и оттока денежных средств в разрезе текущей, инвестиционной и финансовой деятельности (по отчету о движении денежных средств), динамику заемных средств, дебиторской и кредиторской задолженности, амортизируемого имущества и других активов и обязательств предприятия (по приложению к бухгалтерскому балансу).

При всей важности анализ бухгалтерской (финансовой) отчетности имеет ограничения. Прежде всего, успех анализа зависит от полноты и достоверности отчетной информации. Сам по себе технический анализ не может обеспечить пользователю полную информацию о предприятии. В зависимости от конкретной цели, стоящей перед пользователем, определенное решение принимается не только на основе анализа бухгалтерской (финансовой) отчетности, но и рассмотрения нефинансовых слабых и сильных сторон предприятия.

Тем не менее, финансовый анализ является одной из важнейших функций эффективного управления. Овладение методами системного комплексного финансово-экономического анализа является органической частью профессиональной подготовки финансистов, аудиторов, бухгалтеров.

Финансовый анализ включает множество вопросов: он лежит в основе разработки стратегии и тактики предприятия, а так же контроля за их исполнением; позволяет получать объективные оценки результативности деятельности и выявлять резервы ее повышения.

Целью может являться комплексный анализ бухгалтерской (финансовой) отчетности с выявлением сильных и слабых позиций предприятия. Выбор цели определяет инструменты и методики проведения анализа.

Завершающим этапом анализа для пользователя является оценка (интерпретация) полученных данных и показателей, которая послужит базой для принятия тех или иных управленческих решений или явится основой планирования будущих финансовых операций и составления прогнозной бухгалтерской (финансовой) отчетности.

Анализ финансовых результатов показывает, по каким конкретным направлениям надо вести эту работу, дает возможность выявления наиболее важных аспектов и наиболее слабых позиций в финансовом состоянии предприятия.

Анализ бухгалтерской (финансовой) отчетности становится информационной основой последующих аналитических расчётов, необходимых для принятия управленческих решений.

Решения финансового характера точны настолько, насколько хороша и объективна информационная база.

Все перечисленное обуславливает актуальность данной темы выпускной квалификационной работы.

Объектом исследования является анализ финансовой отчетности.

Предметом - анализ финансовой отчетности завода «РМЗ» комбината «Ураласбест».

Цель работы заключается в изучении принципов и методов анализа финансовой отчетности предприятия и выработки, на этой основе, практических рекомендаций и выводов.

Исходя из поставленной цели, можно сформулировать круг задач, которые необходимо разрешить в процессе рассмотрения данной темы:

- изучить специальную литературу по данной проблематике;

- рассмотреть теоретические основы анализа финансовой отчетности;

- проанализировать характеристику и состав бухгалтерской отчетности;

- рассмотреть новые подходы в составлении бухгалтерской отчетности;

проанализировать финансовую отчетность предприятия как информационную базу анализа;

- рассмотреть основные методы и приемы анализа бухгалтерской (финансовой) отчетности;

- провести анализ финансовой отчетности предприятия «РМЗ» комбината «УРАЛАСБЕСТ»;

- дать организационно - экономическую характеристику предприятия;

- провести анализ динамики и структуры актива и пассива баланса, собственных оборотных средств предприятия, анализ ликвидности бухгалтерского баланса, анализ рыночной устойчивости и платежеспособности;

- сделать выводы и рекомендации по проделанной работе.

Структурно дипломная работа состоит из введения, двух глав, заключения, списка использованной литературы и приложений.

Теоретической базой исследования являются материалы нормативных документов, труды отечественных и зарубежных специалистов в области финансового анализа: Л.А. Берстайна, А.З. Шеремета, Т.Г. Вакуленко, Л.В. Донцовой, Н.А. Никифоровой, О.В. Ефимовой и других, научно-популярные статьи периодических изданий и книги под редакцией Новодворского В. Д., Завгороднего В.П., Сайфулина Р.С.

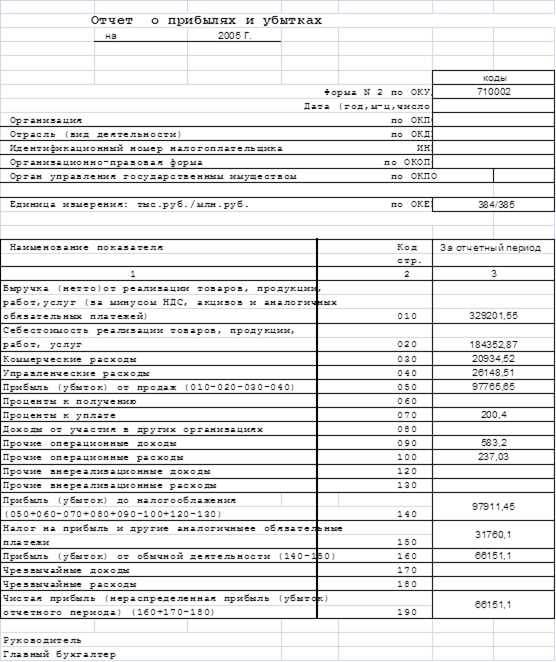

Практическую основу анализа составляет финансовая отчетность завода «РМЗ» комбината «Ураласбест»: данные формы №1 ”Бухгалтерский баланс” и формы №2 “Отчет о прибылях и убытках” (Приложение 1-3).

В исследовании применялись основные методы финансового анализа - горизонтальный, вертикальный, сравнительный, факторный, метод аналитической группировки, метод анализа относительных коэффициентов и т.д.

1. Теоретические аспекты анализа финансовой отчетности

1.1 Характеристика и состав бухгалтерской отчетности

Отчетность представляет собой систему взаимосвязанных показателей, характеризующих результаты работы предприятия за отчетный период на основе данных бухгалтерского учета. Поэтому составление отчетности является завершающим этапом в бухгалтерском учете.

Отчетность играет значительную роль в управлении предприятием. Это важный итоговый этап в бухгалтерском учете. Содержание, периодичность, сроки представления отчетности устанавливаются соответствующими нормативными актами исходя из потребностей налогообложения, управления и оперативного руководства экономикой.

Отчетность используется для текущего руководства деятельностью предприятия, ее данные необходимы для анализа производственно - финансовой деятельности. С ее помощью выявляют причины отклонений от заданных параметров, вскрывают неиспользованные резервы производства. Годовые отчеты производственных предприятий широко используют органы статистики для различных разработок, позволяющих определить направление и уровень развития производства.

Бухгалтерская отчетность содержит систему показателей, характеризующих финансово - хозяйственную деятельность предприятия, благодаря укрупненной группировке объектов учета по видам, соответствующим их экономическому содержанию. Такие группы объектов учета составляют элементы бухгалтерской отчетности.

Основными элементами, характеризующими состав имущества и источников его формирования, а также непосредственно относящиеся к измерению финансового положения предприятия являются его активы, обязательства и собственный капитал (пассивы). К элементам, характеризующим эффективность работы предприятия, относятся прибыль и убытки, а элементами, непосредственно относящимися к измерению прибыли, являются доходы и расходы. При составлении отчетности указанные элементы размещаются так, чтобы полученная отчетная информация была пригодна для пользователей при принятии экономических решений. В этой связи все элементы отражаются в соответствующих формах бухгалтерской отчетности.

Бухгалтерский баланс предприятия является способом группировки и обобщенного отражения в денежном выражении хозяйственных средств предприятия по составу и размещению и по источникам их образования на определенную дату. (27,с.85)

Основные средства и нематериальные активы отражают в балансе по остаточной стоимости; сырье, основные и вспомогательные материалы, покупные полуфабрикаты, топливо, тару - по фактической себестоимости; готовую и отгруженную продукцию в зависимости от порядка списания общехозяйственных расходов и использования счета «40». Выпуск продукции, работ, услуг - по полной или неполной фактической себестоимости и по полной или неполной нормативной себестоимости продукции; расчеты с дебиторами и кредиторами каждая сторона отражает в своей отчетности в суммах, вытекающих из бухгалтерских записей и признаваемых ею правильными.

Дебиторская задолженность, по которой истек срок исковой давности, другие долги, нереальные для взыскания, списываются по решению руководителя за счет резерва сомнительных долгов, либо на финансовые результаты. Списание долга в убыток не является аннулированием задолженности. Она отражается за балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания с должника. Суммы кредиторской задолженности, по которой истек срок исковой давности, списываются на финансовые результаты деятельности предприятия. В случае продажи и прочего выбытия имущества предприятия убыток или доход по этим операциям относят на финансовые результаты.

Отчет о прибылях и убытках (форма №2) содержит в своих разделах сведения за отчетный и предыдущий периоды:

- о прибыли (убытках) от продажи товаров (продукции, работ, услуг) - из выручки - нетто вычитают себестоимость проданных товаров коммерческие и управленческие расходы, если это предусмотрено учетной политикой;

- об операционных доходах и расходах с выделением процентов к получению и уплате;

- о внереализационных доходах и расходах и чистой (нераспределенной прибыли / убытках) отчетного периода.

Отчет о прибылях и убытках составляется в основном по данным счетов 90 " Продажи" и 91 " Прочие доходы и расходы".

Отчет об изменении капитала (форма №3) - состоит из четырех разделов и справки.

В первом разделе "Капитал" показывают остаток на начало года, поступления, расход и остаток на конец года составных частей собственного капитала.

Во втором разделе " Резервы предстоящих расходов" и в третьем разделе " Оценочные резервы" показывают остатки на начало и коней отчетного периода и движение имеющихся в организации резервов предстоящих расходов и оценочных резервов.

В четвертом разделе "Изменение капитала" содержаться сведения за отчетный и предшествующие периоды о величине капитала на начало периода, его увеличение, уменьшение и величине капитала на конец отчетного периода.

Отчет о движении денежных средств (форма № 4) состоит из четырех разделов:

- остаток денежных средств на начало года;

- поступило денежных средств всего, в том числе по видам поступлений;

- направлено денежных средств всего, в том числе по направлениям расходов;

- остаток денежных средств на конец отчетного года.

Движение денежных средств показано по видам деятельности - текущей, инвестиционной, финансовой.

Приложение к бухгалтерскому балансу (форма № 5) состоит из семи разделов:

В первом разделе " Движение заемных средств" показывают остатки на начало и конец отчетного периода, полученные и погашенные долги, краткосрочные займы и кредиты.

Во втором разделе " Дебиторская и кредиторская задолженность" содержаться данные об остатках и движении за год по краткосрочной и долгосрочной дебиторской задолженности с выделением просроченной, а также данные о полученных и выданных обеспечениях.

В третьем разделе " Амортизируемое имущество" отражены остатки на начало отчетного года и данные о поступлении и выбытии по каждому виду нематериальных активов и основных средств и имуществу для передачи в лизинг и представляемому по договору проката.

В четвертом разделе " Движение средств финансирования долгосрочных инвестиций и финансовых вложений " содержаться сведения о собственных средствах и привлеченных по их видам.

В пятом разделе "Финансовые вложения" указаны суммы остатков на начало и конец отчетного года по каждому виду долгосрочных и краткосрочных финансовых вложений.

В шестом разделе " Расходы по обычным видам деятельности" отражены затраты по элементам за отчетный и предыдущий годы и данные об изменении остатков незавершенного производства, расходов будущих периодов и резервов предстоящих расходов.

В седьмом разделе " Социальные показатели" приводятся данные об отчислениях в государственные внебюджетные фонды, сведения о причитающихся по расчету страховых взносах по договорам добровольного страхования и др. (27,с.103)

Пояснительная записка к годовой бухгалтерской отчетности должна содержать существенную информацию об организации, ее финансовом положении, сопоставимости данных за отчетный и предшествующий ему годы, методах оценки и существенных статьях бухгалтерской отчетности, указываются изменения в учетной политики организации, указывается состав членов совета директоров, членов исполнительного органа и сумму выплаченного им вознаграждения. Целесообразно включение в пояснительную записку данных о динамике важнейших экономических и финансовых показателей за ряд лет, описаний будущих капиталовложений, осуществляемых экономических мероприятий и другой информации, интересующей возможных пользователей годовой бухгалтерской отчетности.

1.2 Новые подходы к составлению бухгалтерской отчетности

На протяжении последних лет последовательно проводится работа по формированию системы российских бухгалтерских стандартов и других документов по бухгалтерскому учету и отчетности, приближенных к Международным стандартам финансовой отчетности (МСФО). Дополнен и изменен план счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкция по его применению (приказ Минфина РФ от 7.05.2000 г.№ 38н). Новации обусловлены вступлением в силу в 2003 г. следующих нормативных актов:

ПБУ 17/02 «Учет расходов на научно-исследовательские, опытно-конструкторские и технологические работы», утвержденное приказом Минфина России от 19.11.02 г. № 115н;

ПБУ 18/02 «Учет расчетов по налогу на прибыль», утвержденное приказом Минфина России от 19.11.02 г. № 114н;

ПБУ 19/02 «Учет финансовых вложений», утвержденное приказом Минфина России от 10.12.02 г. № 126н;

- Методических указаний по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утвержденных приказе Минфина России от 26.12.02 г. № 135н.

Согласно последнему документу предприятие может организовать учет специальных инструментов, специальных приспособлений, специального оборудования (далее — специальная оснастка) либо ни отдельном субсчете счета 10 «Материалы», либо в порядке, предусмотренном для учета основных средств в соответствии с ПБУ 6/01, утвержденным приказом Минфина России от 30.03.01 № 26н.

При выборе в учетной политике организацией учета указанных предметов по правилам, установленным Методическими указаниями, к счету 10 открываются субсчета: «Специальная оснастка и специальная одежда на складе»; «Специальная оснастка и специальная одежда в эксплуатации».

Введены новые счета первого порядка: 09 «Отложенные налоговые активы», 77 «Отложенные налоговые обязательства» (пассивный), а счет 59 в разделе V «Денежные средства» теперь называется «Резервы под обесценение финансовых вложений» (пассивный).

В соответствии с Приказом Минфина РФ от 22.07.2003 г. рекомендованы для применения (начиная с годовой отчетности за период с 1 января по 31 декабря 2003 г.) новые образцы форм бухгалтерской отчетности и утверждены в новой редакции указания об объеме этих форм и о порядке составления бухгалтерской отчетности.

Тем не менее, в них сохранены основы, заложенные в ПБУ 4/99, вытекающие из Федерального закона «О бухгалтерском учете»: состав бухгалтерской отчетности, порядок и сроки представления, общие требования к бухгалтерской отчетности и оценка статей. Как и прежде, организация, получающая бюджетные средства, в составе бухгалтерской отчетности обязана предоставлять отчетную информацию о характере использования бюджетных средств.

Изменения в первую очередь касаются самих составляющих бухгалтерской отчетности. В Бухгалтерском балансе (форма № 1) резко сокращено число статей. Имевшиеся ранее расшифровки групп статей исключены, имея в виду, что они должны приводиться в пояснениях к Бухгалтерскому балансу и Отчету о прибылях и убытках, например в Приложении к Бухгалтерскому балансу (форма № 5). В то же время не запрещается организации приводить эти расшифровки непосредственно в Бухгалтерском балансе, если, по ее мнению, это более наглядно позволяет излагать для заинтересованных пользователей необходимую информацию и дает возможность лучше анализировать представляемые данные.

Главные изменения касаются образцов двух форм — Отчета об изменениях капитала (форма № 3) и Отчета о движении денежных средств (форма № 4). Их форматы максимально приближены к рекомендациям, приведенным в МСФО.

Отчет об изменениях капитала вместо традиционного постатейного изложения приобрел формат, впервые сформатированный в России для целей бухгалтерской отчетности. В основу построения положены отчетные периоды (предыдущий и текущий).

Принципиально новым является включение показателей, оказывающих влияние на величину сформированной нераспределенной прибыли организации в период между 31 декабря предыдущего отчетного года и 1 января текущего отчетного года. Первый показатель «Изменения в учетной политике» связан с применением ПБУ 1/98 «Учетная политика организации», когда при изменении учетной политики ее последствия вне системно влияют на счет 84 «Нераспределенная прибыль (непокрытый убыток)». Другой показатель «Результат от переоценки объектов основных средств» вытекает из реализации права организации по проведению переоценки основных средства в соответствии с ПБУ 6/01 «Учет основных средств». (34,с.113)

Обращается внимание, что, кроме обязательных в составе бухгалтерской отчетности форм, организация может, как и прежде, дополнительно разработать новые формы, имея в виду раздробление Приложения к Бухгалтерскому балансу на несколько форм. Кроме того, вместо усложнения отчета о прибылях и убытках организация имеет право вывести в отдельную форму (формы) ряд показателей, например, характеризующих информацию по имеющимся у нее сегментам (операционным и географическим).

Организации следует иметь в виду, что в бухгалтерскую отчетность должны включаться показатели, необходимые для создания достоверного и полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении.

Одним из аспектов создания такого представления является максимальное использование требования существенности. Применение указанного требования предполагает учет многих факторов. Так следует иметь в виду, что отдельные показатели, которые недостаточно существенны для их отдельного представления в Бухгалтерском балансе и отчете о прибылях и убытках, могут быть достаточно существенными, чтобы представляться обособленно в пояснениях к Бухгалтерскому балансу и Отчету о прибылях и убытках (то есть в Отчете об изменениях капитала, Отчете о движении денежных средств, Приложении к Бухгалтерскому балансу, пояснительной записке).

Показатель считается существенным, если его не раскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. Решение организацией вопроса о существенности данного показателя зависит от оценки показателя, его характера, конкретных обстоятельств возникновения. Организация может принять решение, когда существенной признается сумма, отношение которой к общему итогу соответствующих данных за отчетный год составляет не менее пяти процентов.

Помимо финансовых данных, бухгалтерская отчетность в своем составе может содержать и иную сопутствующую информацию, если исполнительный орган считает ее полезной для заинтересованных пользователей при принятии экономических решений. В ней рекомендуется раскрывать:

- динамику важнейших экономических и финансовых показателей деятельности организации за ряд лет;

- планируемое развитие организации;

- предполагаемые капитальные и долгосрочные финансовые вложения;

- политику в отношении заемных средств, управления рисками;

- деятельность организации в области научно-исследовательских и опытно-конструкторских работ;

- природоохранные мероприятия;

- иную информацию.

Приказом Минфина России от 22 июля 2003 г. № 67н устанавливается, что при формировании показателей бухгалтерской отчетности следует руководствоваться положениями по бухгалтерскому учету, которых действовало в 2003 г. девятнадцать. Почти в каждом ПБУ имеется специальный раздел «Раскрытие информации в бухгалтерской отчетности», раскрываются вопросы, связанные с определением конкретного объекта актива, оценкой (первоначальная или фактическая, последующая оценка, резервы и т. п.), принятием к бухгалтерскому учету и выбытием объектов имущества, обязательств и др. В связи с этим отпадает надобность в дублировании имеющихся указаний в специальном (отдельном) документе. В то же время было признано целесообразным сохранение ряда правил, отсутствующих в ПБУ и других нормативных актах по бухгалтерскому учету.

Часто встречающимся вопросом по ведению бухгалтерского учета в организациях является порядок осуществления исправлений при обнаружении и выявлении ошибок бухгалтерского учета. В указаниях повторен ранее действовавший порядок в зависимости от периода их обнаружения.

- В случаях выявления неправильного отражения хозяйственных операций текущего периода до окончания отчетного года исправления производятся записями по соответствующим счетам бухгалтерского учета в том месяце отчетного периода, когда искажения выявлены.

- При обнаружении правильного отражения хозяйственных операций в отчетном году после его завершения, но за который годовая бухгалтерская отчетность не утверждена в установленном порядке, исправления производятся записями декабря года, за который подготавливается к утверждению и представлению в соответствующие адреса годовая бухгалтерская отчетность.

- В случаях установления в текущем отчетном периоде неправильного отражения хозяйственных операций на счетах бухгалтерского учета в прошлом году исправления в бухгалтерский учет и бухгалтерскую отчетность за прошлый отчетный год (после утверждения в установленном порядке годовой бухгалтерской отчетности) не вносятся.

В указаниях приведена одна из особенностей формирования отдельных показателей в бухгалтерской отчетности некоммерческой организации.

В соответствии с гражданским законодательством некоммерческая организация не имеет понятия капитала и, следовательно, при принятии формы Бухгалтерского баланса (форма № 1) в разделе «Капитал и резервы» должны отсутствовать группы статей «Уставный капитал», «Резервный капитал» и «Нераспределенная прибыль (непокрытый убыток)». (34,с.176)

В то же время важное место занимает смета доходов и расходов, движение средств по которой в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкции по его применению отражается на счете 86 «Целевое финансирование». В связи с этим в раздел «Капитал и резервы» Бухгалтерского баланса некоммерческой организацией должна быть включена группа статей «Целевое финансирование». Для коммерческих организаций, как известно, остатки средств но счету 86 в Бухгалтерском балансе отражаются по группе статей «Доходы будущих периодов». Это связано с тем, что если коммерческая организация получает средства безвозмездно (из бюджета, от других организаций и лиц), то в соответствии ПБУ 9/99 «Доходы организации» безвозмездно полученные активы формируют финансовый результат организации. При этом порядок формирования финансового результата аналогичен порядку, изложенному ПБУ 13/2000 «Учет государственной помощи».

Важным вопросом при формировании Бухгалтерского баланса и Отчета о прибылях и убытках является сопоставление показателей «Нераспределенная прибыль (непокрытый убыток)» и «чистая прибыль». В Отчете чистая прибыль показывается как бы в валовом значении, а в годовом Бухгалтерском балансе данные по группам статей «Резервный капитал», «Нераспределенная прибыль (покрытый убыток)» показываются с учетом рассмотрения общим собранием (собранием участников и т. п.) итогов деятельности организации за отчетный год, принятых решений о покрытии убытков, выплате дивидендов и пр. Поэтому равенства значений по статьям быть не может.

1.3 Финансовая отчетность предприятия как информационная база финансового анализа

Предметом экономического анализа являются хозяйственные процессы, в совокупности, составляющие хозяйственную деятельность организации. Количественное содержание и значение хозяйственных процессов выражается экономическими показателями, а количественная сторона финансовых процессов предприятия - финансовыми показателями. Большинство финансовых показателей представлено в бухгалтерской (финансовой) отчетности.

Бухгалтерская (финансовая) отчетность служит базой для анализа финансового положения предприятия.

Целью финансового анализа является оценка информации, содержащейся в отчетности, сравнение имеющихся сведений и создание на их базе новой информации, которая послужит основой для принятия тех или иных решений.

Финансовую отчетность субъекты хозяйствования на территории РФ ведут, как мы уже сказали, согласно следующим документам: Закону РФ о бухгалтерском учете, Положению по ведению бухучета и бухгалтерской отчетности в РФ (утверждено приказом Минфина РФ от 29 июля 1998г. с последующими дополнениями № 34н), "Бухгалтерская отчетность организации".

Отчетность - заключительный элемент системы бухучета. Все элементы бухгалтерского отчета связаны между собой и представляют собой систему экономических показателей, характеризующих условия и результаты работы предприятия за отчетный период.

Основными источниками информации для финансового анализа служат бухгалтерский баланс (форма №1), отчет о прибылях и убытках (форма №2), отчет о движении капитала (форма №3), отчет о движении денежных средств (форма №4), приложение к бухгалтерскому балансу (форма №5), данные первичного и аналитического бухгалтерского учета. (14,с.68)

Наиболее информативной формой для анализа и оценки финансового состояния служит форма №1. Баланс отражает состояние имущества, собственного капитала и обязательств предприятия на определенную дату.

В РФ актив баланса строится в порядке возрастающей ликвидности средств, т.е. в порядке возрастания скорости превращения этих активов в процессе хозяйственного оборота в денежную форму. В разделе 1 показывается имущество, которое практически до конца своего существования сохраняет первоначальную форму. Ликвидность, т.е. подвижность этого имущества самая низкая. В разделе 2 актива баланса показаны такие элементы имущества предприятия, которые в течение отчетного периода многократно меняют свою форму. Подвижность этих элементов баланса выше, чем элементов раздела 1.

В пассиве баланса группировка статей дана по юридическому признаку. Вся совокупность обязательств предприятия за полученные ценности и ресурсы прежде всего разделяется по субъектам: перед собственниками и перед третьими лицами ( банками, кредиторами и т.д.).(18,с.74)

Обязательства перед собственниками состоят из двух частей:

- Капитала, который получает предприятие от акционеров и пайщиков в момент учреждения предприятия и впоследствии в виде дополнительных взносов извне;

- Капитала, который предприятие генерирует в процессе своей деятельности, фондируя часть полученной прибыли в виде накоплений.

Внешние обязательства предприятия подразделяется на долгосрочный и краткосрочный период. Внешние обязательства представляют собой юридические права инвесторов или кредиторов на имущество фирмы. С экономической точки зрения внешние обязательства - это источник формирования активов предприятия, а с юридической - долг фирмы перед третьими лицами.

Статьи пассива группируются по степени срочности погашения (возврата) обязательств в порядке ее возрастания. Первое место занимает уставный капитала как наиболее постоянная (перманентная) часть баланса.

Баланс позволяет оценить эффективность размещения капитала предприятия, его достаточность для текущей и будущей хозяйственной деятельности, оценить структуру и размер заемных источников, а также эффективность их привлечения.

Некоторые наиболее важные статьи баланса расшифровываются в Приложении к балансу (форма № 5), которое состоит из следующих разделов:

· Движение заемных средств (долгосрочных, краткосрочных кредитов и займов) с выделением ссуд, не погашенных в срок.

· Дебиторская и кредиторская задолженность (долгосрочная и краткосрочная), а также обеспечения (полученные и выданные).

· Амортизируемое имущество: нематериальные активы, основные средства.

· Движение средств финансирования долгосрочных инвестиций и финансовых вложений.

· Финансовые вложения (долгосрочные и краткосрочные, паи и акции других организаций, облигации и иные ценные бумаги, предоставленные займы и др.).

· Затраты произведенные организацией по элементам.

· Расшифровка отдельных прибылей и убытков.

· Социальные показатели: среднесписочная численность персонала; отчисления на социальные нужды (в Фонд социального страхования, в Пенсионный фонд, в Фонд занятости; на медицинское страхование), денежные выплаты и поощрения, доходы по акциям и вкладам.

· Справка о наличии ценностей, учитываемых на забалансовых счетах:

-арендованные основные средства;

-товары, принятые на ответственное хранение;

-товары, принятые на комиссию;

-износ жилищного фонда;

-списанная в убыток задолженность неплатежеспособных кредиторов.

В форме №2 представлены слагаемые балансовой прибыли, выручка нетто от реализации продукции, товаров, работ, услуг; затраты предприятия на производство реализованной продукции (работ, услуг), коммерческие и управленческие расходы, сумма налога на прибыль и отвлеченных средств, нераспределенная прибыль.

Данные формы №5 и №2 используются для анализа показателей рентабельности активов, реализованной продукции, чистой прибыли и т.д.

Форма №3 "Отчет о движении капитала" показывает структуру собственного капитала предприятия, представленную в динамике. По каждому элементу собственного капитала в ней отражены данные об остатках на начало года, пополнении источника собственных средств, его расходовании на начало года.

Форма №4 "Отчет о движении денежных средств" отражает остатки денежных средств на начало года и конец отчетного периода и потоки денежных средств (поступление и расходование) в разрезе текущей, инвестиционной и финансовой деятельности предприятия.

Формы №3 и №4 позволяют выявить факторы, повлиявшие на изменение финансовой устойчивости и ликвидности предприятия. (14,с.131)

Даже беглый взгляд на информационные данные бухгалтерской отчетности показывает на значительные аналитические возможности, которые можно эффективно использовать в управлении капиталом организации, ее активами и обязательствами, доходами и расходами, финансовыми результатами.

Для проведения обоснованного анализа и оценки финансового положения организации следует использовать весь арсенал информационных потоков о ее хозяйственной деятельности, не ограничиваясь только данными квартальной и годовой бухгалтерской отчетности, а также рекомендуется привлекать и другую информацию, содержащуюся в:

- учредительных документах организации;

- контрактах и договорах о поставке продукции и приобретении основных средств и иного имущества;

- кредитных договорах;

- документах, касающихся учетной политики организации;

- Главной книги и регистров бухгалтерского учета (в частности, в журналах - ордерах, книгах покупки и продаж);

- налоговых декларациях и справках о порядке определения данных, отражаемых по строке 1 " Расчета налога от фактической прибыли".

Кроме этого, следует использовать данные статистической отчетности, также анализируются материалы арбитражных судов и исков, акты проверок ИМНС, аудиторские заключения.

Хочу заметить, что каждый источник информации обладает реальной продуктивной возможностью раскрыть достаточно полно и объективно определенные стороны финансового положения хозяйствующего субъекта.

Выбор глубины и масштабов анализа финансовой отчетности, а также конкретных параметров и инструментов (набора методов) анализа зависит от конкретных задач, которые ставит перед собой пользователь с целью получения максимально возможной, полезной для него информации.

1.4 Основные методы и приемы анализа бухгалтерской (финансовой) отчетности

В процессе финансового анализа применяется ряд специальных способов и приемов. Способы применения финансового анализа можно условно подразделить на две группы: традиционные и математические.

К первой группе относятся: использование абсолютных, относительных и средних величин; прием сравнения, сводки и группировки, прием цепных подстановок.

Прием сравнения заключается в составлении финансовых показателей отчетного периода с их плановыми значениями и с показателями предшествующего периода.

Прием сводки и группировки заключается в объединении информационных материалов в аналитические таблицы.

Прием цепных подстановок применяется для расчетов величины влияния факторов в общем комплексе их воздействия на уровень совокупного финансового показателя. Сущность приёмов цепных подстановок состоит в том, что, последовательно заменяя каждый отчётный показатель базисным, все остальные показатели рассматриваются при этом как неизменные. Такая замена позволяет определить степень влияния каждого фактора на совокупный финансовый показатель.

Основной принцип аналитического чтения финансовых отчетов - дедуктивный метод, т.е. от общего к частному, но он должен применяться многократно. В ходе такого анализа как бы воспроизводится историческая и логическая последовательность хозяйственных операций, направленность и сила влияния их на результаты деятельности.

Практика финансового анализа выработала следующие основные методы чтения финансовых отчетов:

· Горизонтальный (временной) анализ - сравнение каждой позиции отчетности с предыдущим периодом.

· Вертикальный (структурный) анализ - определение структуры итоговых финансовых показателей с выявлением влияния каждой позиции отчетности на результат в целом.

· Трендовый анализ - сравнение каждой позиции отчетности с рядом предшествующих периодов и определение тренда, т.е. основной динамики показателя, очищенной от случайных влияний и индивидуальных особенностей отдельных периодов. С помощью тренда формируются возможные значения показателей в будущем, ведется перспективный анализ.

· Анализ относительных показателей (коэффициентов) - расчет отношений данных отчетности, определение взаимосвязи показателей.

· Сравнительный (пространственный) анализ - это как внутрихозяйственное сравнение по отдельным показателям фирмы, дочерних фирм, отделений филиалов, так и межхозяйственное сравнение показателей данной фирмы с показателями конкурентов, со среднеотраслевыми и средними общеэкономическими данными.

· Факторный анализ - это анализ влияния отдельных факторов (причин) на результативный показатель с помощью детерминированных (функциональных) и стохастических (корреляционных) приемов исследования.

Факторный анализ может быть как прямым, так и обратным, т. е. синтез - соединение отдельных элементов в общий результативный показатель. (21,с.37)

Многие математические методы: корреляционный анализ, регрессивный анализ, и др., вошли в круг аналитических разработок значительно позже.

Методы экономической кибернетики и оптимального программирования, экономические методы, методы исследования операций и теории принятия решения, безусловно, могут найти непосредственное применение в рамках финансового анализа.

Все вышеперечисленные методы анализа относятся к формализованным методам анализа. Однако существуют и неформализованные методы: экспертных оценок, сценариев, психологические, морфологические и т. п., они основаны на описании аналитических процедур на логическом уровне.

В настоящее время практически невозможно обособить приемы и методы какой-либо науки как присущие исключительно ей; так и в финансовом анализе применяются различные методы и приёмы, ранее не используемые в нем.

Финансовые коэффициенты

Значение отвлеченных данных баланса или отчета о финансовых результатах весьма невелико, если их рассматривать в отрыве друг от друга. Поэтому для объективной оценки финансового положения необходимо перейти к определенным ценностным соотношениям основных факторов - финансовым показателям или коэффициентам.

Финансовые коэффициенты характеризуют пропорции между различными статьями отчетности. Достоинствами финансовых коэффициентов являются простота расчетов и элиминирования влияния инфляции.

Считается, что если уровень фактических финансовых коэффициентов хуже базы сравнения, то это указывает на наиболее болезненные места в деятельности предприятия, нуждающиеся в дополнительном анализе. Правда, дополнительный анализ может не подтвердить негативную оценку в силу специфичности конкретных условий и особенностей деловой политики предприятия. Финансовые коэффициенты не улавливают различий в методах бухгалтерского учёта, не отражают качества составляющих компонентов. Наконец, они имеют статичный характер. Необходимо понимать ограничения, которые накладывают их использование, и относятся к ним как к инструменту анализа. (21,с.109)

Так, для финансового менеджера финансовые коэффициенты имеют особое значение, поскольку являются основой для оценки его деятельности внешними пользователями отчётности, акционерами и кредиторами. Целевые ориентиры проводимого финансового анализа зависят от того, кто его проводит: управляющие, налоговые органы, владельцы (акционеры) предприятия или его кредиторы.

Налоговому органу важен ответ на вопрос способно ли предприятие к уплате налогов. Поэтому с точки зрения налоговых органов финансовое положение характеризируется следующими показателями:

– балансовая прибыль;

– рентабельность активов = балансовая прибыль в процентах к стоимости активов;

– рентабельность реализации = балансовая прибыль в процентах к выручке от реализации.

Исходя из этих показателей, налоговые органы могут определить и поступление платежей в бюджет на перспективу.

Банки должны получить ответ на вопрос о платёжеспособности предприятия, т. е. о его готовности возвращать заемные средства.

Управляющие предприятием главным образом интересуются эффективностью использования ресурсов и прибыльностью предприятия.

К основным показателям этого блока анализа относятся рентабельность авансированного капитала и рентабельность собственного капитала. При расчёте можно использовать либо балансовую прибыль, либо чистую.

В данной работе я попытаюсь выполнить анализ финансового состояния завода «РМЗ» комбината «Ураласбест» за 2005 год, по данным формы №1 ”Бухгалтерский баланс” и формы №2 “Отчет о прибылях и убытках”.

2. АНАЛИЗ ФИНАНСОВОЙ ОТЧЕТНОСТИ НА ПРИМЕРЕ ЗАВОДА «РМЗ» КОМБИНАТА «УРАЛАСБЕСТ»

2.1 Организационно - экономическая характеристика предприятия

Комбинат «Ураласбест» является открытым акционерным обществом, что отражается в его уставе и фирменном наименовании. Согласно статье 2 " Правовое положение акционерного общества" Федерального закона " Об акционерных обществах", акционерным обществом, далее обществом, признается коммерческая организация, уставный капитал которой разделен на определенное число акций, удостоверяющих обязательные права участников общества (акционеров) по отношению к обществу. Акционеры не отвечают по обязательствам общества и несут риск убытков, связанных с его деятельностью, в пределах стоимости принадлежащих им акций. Общество не отвечает по обязательствам своих акционеров.

Общество является юридическим лицом и имеет в собственности обособленное имущество, учитываемое на его самостоятельном балансе, может от своего имени приобретать и осуществлять имущественные и личные неимущественные права, нести обязанности, быть истцом и ответчиком в суде. Общество имеет гражданские права и несет обязанности, необходимые для осуществления любых видов деятельности, не запрещенных федеральными законами.

Участники общества могут отчуждать принадлежащие им акции без согласия других акционеров. Общество вправе проводить открытую подписку на выпускаемые им акции и их свободную продажу на условиях, устанавливаемых законом и иными правовыми актами. ОАО «Ураласбест» ежегодно публикует для всеобщего сведения годовой отчет, бухгалтерский баланс, отчет о прибылях и убытках.

Общество считается созданным как юридическое лицо с момента его государственной регистрации в установленном федеральными законами порядке. Общество создано без ограничения срока действия. Общество имеет круглую печать, содержащую его полное фирменное наименование на русском языке и указание его местонахождения. Общество имеет штампы и бланки со своим наименованием, собственную эмблему или логотип, а также зарегистрированный в установленном порядке товарный знак и другие средства визуальной идентификации.

ОАО «Ураласбест» зарегистрировано Постановлением Мэра г. Асбеста, Федеральным законом от 26 декабря 1995 года № 208 -ФЗ " Об акционерных обществах".

Юридический адрес общества: 624060, г. Асбест, Свердловской областиул. Уральская, 66.

Предприятие имеет расчетный и иные счета в рублях в учреждениях банков.

Общество несет ответственность по своим обязательствам всем принадлежащим ему имуществом.

Предприятием выпущены именные акции. Держатели акций зарегистрированы в реестре акционеров, который ведется предприятием и независимым регистратором в соответствии с нормативными актами РФ.

ОАО «Ураласбест» самостоятельно планирует свою деятельность и определяет перспективу развития, исходя из спроса на производимую продукцию, заключенных договоров и необходимости обеспечения производственного и социального развития предприятия, повышения личных доходов его работников и акционеров.

Устав общества является основным учредительным документом общества, в соответствии со статьей 11 Федерального закона "Об акционерных обществах". Требования устава общества обязательны для исполнения всеми органами общества и его акционерами.

Устав общества содержит следующие сведения:

- полное и сокращенное фирменное наименование общества;

- местонахождение общества;

- тип общества (открытое или закрытое);

- количество, номинальную стоимость, категории (обыкновенные, привилегированные) акции и типы привилегированных акций, размещаемых обществом;

- права акционеров - владельцев акций каждой категории (типа);

- размер уставного капитала общества;

- структуру и компетенцию органов управления общества и порядок принятия ими решений;

- порядок подготовки и проведения общего собрания акционеров, в том числе перечень вопросов, решения по которым принимаются органами управления общества квалифицированным большинством голосов или единогласно;

- сведения о филиалах и представительствах общества;

- иные положения, предусмотренные Федеральным законом " Об акционерных обществах".

Основной целью деятельности предприятия является удовлетворение потребностей организаций своей продукцией и получение прибыли. Общество осуществляет следующие виды деятельности:

- добыча, производство, хранение и реализация асбеста и асбестовой продукции;

- торговая деятельность;

- внешнеэкономическая деятельность;

- посредническая деятельность;

- инвестиционная деятельность.

Предприятие реализует цели и выполняет задачи, связанные с его деятельностью, непосредственно или на основании договоров с предприятиями и организациями в порядке, установленном законодательством.

ОАО «Ураласбест» является собственником:

- имущества, доходов, полученных от реализации его продукции, а также других видов хозяйственной деятельности;

- основных и оборотных средств предприятия;

- доходов, полученных от продажи акций и других ценных бумаг;

- доходов по ценным бумагам других предприятий;

- заемных и кредитных средств;

- другого имущества, приобретенного по иным основаниям, допускаемым законодательством.

ОАО «Ураласбест» владеет, пользуется и распоряжается своим имуществом в соответствии с его назначением. Общество списывает со своего баланса основные и оборотные средства, утратившие производственное назначение. Прибыль или убыток, как результат финансово - хозяйственной деятельности предприятия, выделяется в конце каждого квартала года. Балансовая и чистая прибыль определяется в порядке, предусмотренном законодательством. Балансовая прибыль облагается налогом в соответствии с действующим законодательством. Чистая прибыль общества, образуемая после выплаты налогов, остается в распоряжении предприятия и по решению общего собрания акционеров перераспределяется между акционерами в виде дивидендов и формирования фондов.

Рассматриваемое предприятие - Ремонтно-механический завод (г.Асбест ул. Заводская, 14) - является структурной единицей Акционерного общества комбинат «Ураласбест».

Данное предприятие обеспечивает ремонтную базу комбината. В частности, ремонт экскаваторов, электровозов, наземных агрегатов и оборудования, используемых в производстве асбеста. Предприятие содержит обширный токарный парк, помещения и приспособления для ремонта, сварочное оборудование, литейное производство и другое.

Структурные подразделения, входящие в ОАО «Ураласбест», имеют законченный баланс, штаты бухгалтерии, должности главных бухгалтеров, в самостоятельных цехах – ведущих бухгалтеров или бухгалтеров I категории.

Ответственность за полноту, своевременность и качество бухгалтерских проводок, представляемых отчетов возлагается на главных бухгалтеров.

Срок сдачи ежемесячной бухгалтерской отчетности в бухгалтерию управления для структурных подразделений устанавливается до 10 числа месяца, следующего за отчетным месяцем.

Все хозяйственные операции оформляются оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет. Первичные учетные документы принимаются к учету, если они составлены по форме, содержащейся в альбомах унифицированных форм первичной учетной документации, утвержденных Постановлениями Госкомстата РФ. Документы, форма которых не предусмотрена в этих альбомах, содержат следующие реквизиты:

- наименование документа;

- дату составления документа;

- наименование организации, от имени которой составлен документ;

- содержание хозяйственной операции;

- измерители хозяйственной операции в натуральном и денежном выражении;

- наименование должностных лиц, ответственных за совершение хозяйственной операции и правильность ее оформления;

- личные подписи указанных лиц.

График документооборота

Бухгалтерский учет имущества и хозяйственных операций на предприятии ведется методом двойной записи механизированным способом с применением персональных компьютеров. Бухгалтерский учет имущества, обязательств и хозяйственных операций ведется в рублях и копейках.

Бухгалтерский учет имущества и хозяйственных операций ведется в соответствии с Рабочим Планом счетов и субсчетов бухгалтерского учета, разработанным в соответствии с Приказом МФ РФ от 31.10.02 №94н

Отчет о наличии и движении основных средств по видам составляется за 1 месяц. В нем балансовая стоимость, износ и остаточная стоимость по видам объемов основных средств.

Компьютерная программа по ведению бухгалтерского учета составляется силами программистов центра АСУ (Автоматизированная Система Управления).

Из годовой бухгалтерской отчетности завода «РМЗ» - структурной единицы ОАО «Ураласбест» года работы я выбрала основные экономические показатели за период 2005 и проанализировала их.

2.2 Анализ динамики и структуры актива и пассива баланса

Составление аналитических таблиц актива и пассива баланса

Устойчивость финансового положения предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы. В процессе функционирования предприятия и величина активов, и их структура претерпевают постоянные изменения. Наиболее общее представление об имевших место качественных изменениях в структуре средств и их источников, а также динамике этих изменений можно получить с помощью вертикального и горизонтального анализа отчетности.

Вертикальный анализ показывает структуру средств предприятия и их источников. Есть две причины, обуславливающие необходимость и целесообразность проведения такого анализа: с одной стороны - переход к относительным показателям позволяет проводить межхозяйственные сравнения экономического потенциала и результатов деятельности предприятий, различающихся по величине используемых ресурсов и другим объемным показателям; с другой стороны - относительные показатели в определенной степени сглаживают негативное влияние инфляционных процессов, которые могут существенно искажать абсолютные показатели финансовой отчетности и тем самым затруднить их сопоставление в динамике. Вертикальному анализу можно подвергнуть либо исходную отчетность, либо модифицированную отчетность (с укрупненной или трансформированной номенклатурой статей).

Горизонтальный анализ отчетности заключается в построении одной или нескольких аналитических таблиц, в которых абсолютные показатели дополняются относительными темпами роста (снижения). Как правило, берутся базисные темпы роста за смежные периоды (годы), что позволяет анализировать не только изменения отдельных показателей, но и прогнозировать их значения. Ценность результатов горизонтального анализа существенно снижается в условиях инфляции. Тем не менее, эти данные можно использовать при межхозяйственных сравнениях. Горизонтальный и вертикальный анализы взаимодополняют друг друга, поэтому на практике нередко строят аналитические таблицы, характеризующие как структуру, так и динамику отдельных показателей отчетной бухгалтерской формы. Эти виды анализа ценны при межхозяйственных сопоставлениях, т. к. позволяют сравнивать отчетность совершенно разных по роду деятельности и объемам производства предприятий.

Для выполнения аналитических исследований и оценки структуры актива и пассива баланса его статьи подлежат группировке. Главными признаками группировки статей актива считают степень их ликвидности (т.е. скорости превращения их денежную наличность) и направление использования активов в хозяйственной деятельности предприятия. В зависимости от степени ликвидности, активы разделяют на две большие группы: внеоборотные (иммобилизованные средства – менее ликвидные) и оборотные (мобильные – более ликвидные). В основе аналитической группировки пассива лежит юридическая принадлежность используемых предприятием средств (собственные и заемные) и продолжительность использования их в обороте предприятия.

Таким образом, при аналитической группировке баланса завода «РМЗ» (Приложение 1) получаем следующие показатели:

АКТИВ:

1. Общая стоимость имущества предприятия (или валюта баланса).

На начало года = 20659,33 тыс.руб.На конец года = 132132,28тыс.руб.

![]() =111472,95

=111472,95

2. Стоимость основных средств и внеоборотных активов (иммобилизованных активов), которая отражена в итоге первого раздела актива баланса.

На начало года = 6941,27 тыс.руб На конец года = 53122,86тыс.руб

![]() =46181,59

=46181,59

3. Стоимость оборотных мобильных средств – итог второго раздела актива баланса.

На начало года =13718,06 тыс.руб. На конец года = 79009,72тыс.руб

![]() =65291,66

=65291,66

4. Стоимость материальных оборотных запасов – это сумма стоимости всех запасов (с НДС) за минусом товаров отгруженных.

На начало года = 5520,83 тыс.руб На конец года = 41248,62 тыс.руб

![]() =35727,79

=35727,79

5. Величина дебиторской задолженности, включая авансы, выданные поставщикам и подрядчикам.

На начало года = 7586,32тыс.руб. На конец года =26980,38 тыс.руб

![]() =19394,06

=19394,06

6. Сумма свободных денежных средств, включая ценные бумаги и краткосрочные финансовые вложения (банковский актив).

На начало года = 610,91 тыс.руб. На конец года = 10780,42 тыс.руб

![]() =10169,51

=10169,51

ПАССИВ:

1. Стоимость собственного капитала (источники собственных средств) – это итог третьего раздела пассива баланса, задолженности участникам (учредителям) по выплате доходов и статьи «Прочие краткосрочные обязательства».

На начало года = 8001,0 тыс.руб. На конец года = 66890,5 тыс.руб

![]() =58889,5

=58889,5

2. Величина заемного капитала – сумма итога четвертого и пятого разделов пассива, за минусом статей, включаемых в собственный капитал.

На начало года = 12658,33 тыс.руб. На конец года =65241,78 тыс.руб ![]() =52583,45

=52583,45

3. Величина долгосрочных заемных средств, т.е. итог четвертого раздела пассива баланса. Как правило, они направляются на формирование основных средств предприятия.

На начало года = 7988,95 тыс.руб. На конец года = 33977,18 тыс.руб

![]() =25988,23

=25988,23

4. Краткосрочные кредиты и займы, являющиеся, как правило, источниками образования оборотных средств предприятия.

На начало года = 3881,85 тыс.руб На конец года = 11550,0 тыс.руб

![]() =7668,15

=7668,15

5. Кредиторская задолженность.

На начало года = 787,53 тыс.руб. На конец года = 19714,6 тыс.руб

![]() =18927,07

=18927,07

При аналитической группировке бухгалтерского баланса выявлено большое увеличение всех статей на конец года по сравнению с начальными данными. Это в основном вызвано высокими темпами инфляции, которой, в большей или меньшей степени, подвержены все показатели баланса.

Оценку динамики состава и структуры имущества предприятия проводят с помощью аналитических таблиц (табл. 1.1 и 1.2). При анализе необходимо учитывать влияние инфляции, высокий уровень которой приводит к значительным отклонениям номинальных данных баланса от реальных. В российской практике осуществляется учет инфляционных процессов лишь при формировании стоимости основных средств. Поэтому при анализе необходимо определить величину прироста стоимости этих активов за счет переоценки. Для этого следует дополнительно изучить данные соответствующих учетных регистров. Переоценка производственных запасов, готовой продукции в отечественной практике не производится, поэтому прирост их стоимости находится под влиянием инфляционного фактора.

Таблица 1.1

Аналитическая группировка актива

| Статьи актива | На начало периода | На конец периода | Абсол. отклоне-ние | Темп роста% | ||

| тыс.руб. | В %-ах | тыс.руб. | В %-ах | |||

1. Общая стоимость имущества. 1.1. Стоимость основных средств и внеоборотных активов. 1.2. Стоимость оборотных мобильных средств. 1.2.1. Стоимость материальных оборотных запасов. 1.2.2. Величина дебиторской задолженности. 1.2.3. Банковский актив |

20659,33 6941,27 13718,06 5520,81 7586,32 610,91 |

100 33,599 66,401 26,723 36,721 2,957 |

132132,3 53122,86 79009,72 41248,62 26980,38 10780,42 |

100 40,204 59,796 31,218 20,419 8,159 |

111472,95 46181,59 65291,66 35727,81 19394,06 10169,51 |

539,6 665,4 475,9 647,2 255,7 1665 |

Как видно из таблицы, на конец года произошло увеличение всех статей актива.

Общая стоимость имущества выросла на 111472,95тыс.руб. (т.е. на 539,6%). На это повлияло значительное увеличение стоимости (на 46181,59тыс.руб.) и удельного веса основных средств.

За отчетный год также возросла стоимость оборотных средств предприятия на 65291,66тыс.руб., или на 475,9%. Но их доля в общей стоимости имущества сократилась и составила на конец года 59,796%. Это обусловлено отставанием темпов прироста мобильных активов по сравнению с темпами прироста всех совокупных активов.

На увеличение оборотного актива, в свою очередь, оказали влияние рост стоимости материальных запасов и величины банковского актива и их удельного веса в стоимости оборотных мобильных средств, а также увеличение дебиторской задолженности на 255,6%.

В целом столь резкое увеличение всех показателей можно объяснить очень высокими темпами инфляции.

Причины увеличения или уменьшения имущества предприятия можно выявить при изучении изменений в составе источников его образования (табл. 1.2).

Таблица 1.2

Аналитическая группировка пассива

| Статьи пассива | На начало периода | На конец периода | Абсол. Отклоне-ние | Темп роста, % | ||

| тыс.руб. | В %-ах | тыс.руб. | В %-ах | |||

1. Общая стоимость имущества. 1.1. Стоимость собственного капитала. 1.2. Величина заемного капитала. 1.2.1. Величина долгосрочных заемных средств. 1.2.2. Краткосрочные кредиты и займы. 1.2.3. Кредиторская задолженность. |

20659,33 8001 12658,33 7988,95 3881,85 787,53 |

100 38,73 61,27 38,67 18,79 3,81 |

132132,28 66890,5 65241,78 33977,18 11550 19714,6 |

100 50,62 49,38 25,71 8,74 14,920 |

111472,95 58889,5 52583,45 25988,23 7668,15 18927,07 |

539,6 736,03 415,4 575,7 197,5 2403,3 |

Из таблицы видно, что увеличение стоимости имущества на 539% обусловлено, главным образом, ростом собственного капитала на 58889,5тыс.руб., или на 736,03%; а также увеличением заемного капитала на 415,4%.

2.3 Анализ собственных оборотных средств предприятия

Важнейшим этапом проведения анализа финансового состояния является определение наличия собственных оборотных средств и их сохранности.

Сумма собственных оборотных средств представляет собой разность между итогом третьего раздела пассива баланса и итогом первого раздела актива.

Анализ проводится методом сравнения суммы средств на начало и конец года; определяется отклонение в денежном выражении и в процентах.

На изменение суммы оборотных средств прямо пропорционально влияют все статьи третьего раздела пассива и обратно пропорционально все статьи первого раздела актива.

СОСнач=8001-6941,27=1059,73тыс.руб.

СОСкон=66890,5-53122,86=13767,64 тыс.руб.

DСОС=13767,64-1059,73=12707,91тыс.руб.

DСОС%=![]() %

%

Таблица 2.1

| Показатель | Начало года | Конец года | Изменение/влияние | |

| абсол. | в %-х | |||

1. Сумма собственных оборотных средств 2. Добавочный капитал 3. Фонд социальной сферы 4. Основные средства 5. Незавершенное строительство |

1059,73 - 1517,25 5160,4 1780,87 |

13767,64 6973,05 53433,7 43911,28 9211,58 |

12707,91 (+)6973,05 (+)51916,45 (-)38750,88 (-)7430,71 |

1299,16 - - - - |

Увеличение собственных оборотных средств на конец отчетного периода на 12707,91тыс.руб. произошло, главным образом, за счет увеличения фонда социальной сферы на 51916,45тыс.руб., а также за счет роста добавочного капитала. На изменение суммы оборотных средств обратно пропорционально повлияло изменение стоимости основных средств и незавершенное строительство на 38750,88тыс.руб. и 7430,71тыс.руб. соответственно.

Для проверки складываем все суммы с учетом знаков и в результате получаем:

6973,05+51916,45+(-)38750,88+(-)7430,71=12707,91

12707,91=![]() СОС=12707,91

СОС=12707,91

2.4 Анализ ликвидности бухгалтерского баланса

Рыночные условия хозяйствования обязывают предприятие в любой период времени иметь возможность срочно погасить внешние обязательства.

Предприятие считается платежеспособным, если его общие активы больше, чем долгосрочные и краткосрочные обязательства. Предприятие ликвидно, если его текущие активы больше, чем краткосрочные обязательства.

В отечественной практике анализ платежеспособности и ликвидности предприятия осуществляется сравнением средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания сроков. По существу, ликвидность предприятия означает ликвидность его баланса.

Ликвидность баланса означает степень покрытия обязательств предприятием его активами, срок превращения которых в денежную форму, совпадает со сроками погашения обязательств по пассиву.

Для проведения анализа актив и пассив разбивают на 4 группы. В активе в зависимости от сроков превращения их в денежную форму, в пассиве в зависимости от сроков погашения обязательств.

Баланс будет считаться абсолютно ликвидным при выполнении следующих условий:

А1³П1, т.е. наиболее ликвидные активы (деньги в кассе, на счетах; краткосрочные финансовые вложения - строки 250+260) должны быть больше либо равны наиболее срочным обязательствам (кредиторской задолженности - стр.620),

А2³П2, т.е. быстро реализуемые активы (дебиторская задолженность, платежи по которой ожидаются в течение 12мес. после отч.даты – стр.240 ) – больше или равны краткосрочным пассивам (краткосрочные кредиты и займы – стр.610+ стр.660).

А3³П3, т.е. медленно реализуемые активы (запасы и затраты 2 раздела за исключением расходов будущих периодов стр.210+стр.220+стр.230+стр.270) – больше либо равны долгосрочным пассивам (долгосрочные кредиты и займы-стр.590+стр.630+стр.640+стр.650).

А4£П4, т.е. трудно реализуемые активы (внеоборотные активы за минусом инвестиций в дочерние и зависимые предприятия-стр.190) должны быть меньше либо равны постоянным пассивам (источникам собственных средств-стр.490-стр.390).

В случае, если одно или несколько условий не выполняются, ликвидность баланса в большей или меньшей степени отличается от абсолютной. При этом недостаток средств по одной группе компенсируется их избытком в другой.

Более наглядно динамику соответствующих группировок актива и пассива отражает таблица 3.1.

Таблица 3.1

Анализ ликвидности баланса

| Актив | на начало | на конец | Пассив | на начало | на конец | Платеж излишек (недостаток) | |

| на нач. | на кон. | ||||||

А1 А2 А3 А4 |

610,91 0 13107 6941,27 |

10780,42 0 68229 53122,86 |

П1 П2 П3 П4 |

787,53 3881,85 7988,95 8001 |

19714,6 11550 33977,18 66890,5 |

-176,62 -3881,85 5118,05 -1059,73 |

-8934,2 -11500 34231,82 -13767,64 |

| Итого | 20659,33 | 132132,28 | Итого | 20659,33 | 132132,28 | - | - |

При анализе текущего финансового состояния предприятия используются также относительные показатели:

1.Коэффициент абсолютной ликвидности баланса показывает, какую часть краткосрочной задолженности предприятие может погасить в ближайшее время. Он равен:

![]() =

=![]()

![]() =

=![]()

![]() =

=![]()

Значение коэффициента признается достаточным, если оно составляет от 0,2 до 0,5. Т.е., если предприятие в текущий момент может на 20% погасить все свои долги, то его платежеспособность считается нормальной.

На анализируемом предприятии на начало года коэффициент абсолютной ликвидности был ниже нормы, к концу года он увеличился и составил 0,34, что входит в нормативный диапазон. Это говорит о том, что на конец отчетного года предприятие может покрыть имеющимся у него банковским активом большинство наиболее срочных обязательств и краткосрочные пассивы.

2.Коэффициент текущей ликвидности показывает какую часть текущих обязательств по кредитам и расчетам, можно погасить, мобилизуя все оборотные средства предприятия.

Данный показатель рассчитывается как отношение всех оборотных средств к величине срочных обязательств.

![]()

![]()

![]() =

=![]()

![]() =

=![]()

Удовлетворяет обычно значение больше или равно 2.

Таким образом, на начало года значение коэффициента удовлетворяло нормативу (2,94). На конец года коэффициент текущей ликвидности снизился до 2,52

3.Коэффициент критической оценки равен отношению ликвидных средств первых двух групп к общей сумме краткосрочных долгов предприятия. Он отражает ту часть краткосрочных обязательств, которая может быть погашена за счет наличных средств (в кассе, на расчетном счете, краткосрочные ценные бумаги), а также за счет поступлений по расчетам, т.е. он показывает платежеспособность предприятия на период, равный продолжительности одного оборота дебиторской задолженности. Допустимое значение данного показателя 1,5. Однако в случае, если большую долю ликвидных средств составляет дебиторская задолженность, часть которой трудно своевременно взыскать, требуется большее соотношение. Если в составе текущих активов значительную долю занимают денежные средства и их эквиваленты, то это соотношение может быть меньшим.

![]()

![]()

![]()

![]()

![]()

![]()

Из расчетов видно, что значение данного коэффициента к концу года немного повысилось, но, тем не менее, находится на неудовлетворительном уровне.

2.5 Анализ рыночной устойчивости

В условиях рыночной экономики важное значение приобретает финансовая независимость предприятия от внешних заемных источников. Запас источников собственных средств – это запас финансовой устойчивости предприятия при том условии, что его собственные средства превышают заемные.

Одним из важнейших показателей, характеризующих финансовую устойчивость предприятия, его независимость от заемных средств, является:

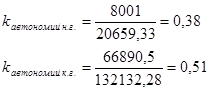

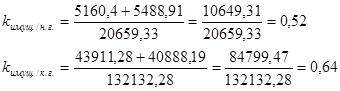

1.коэффициент автономии , который вычисляется как отношение величины источников собственных средств к итогу баланса.

Данный коэффициент показывает долю собственных средств в общей сумме всех средств предприятия, авансированных им для осуществления уставной деятельности.

Считается, что чем выше доля собственного капитала, тем больше шансов у предприятия справится с непредвиденными обстоятельствами, возникающими в рыночной экономике.

Минимальное пороговое значение коэффициента автономии оценивается на уровне 0,5. Т.е., если этот коэффициент больше либо равен 0,5, то предприятие может покрывать свои обязательства своими же собственными средствами. Расчет данного коэффициента, иллюстрирующий рост, свидетельствует об увеличении финансовой независимости, снижении риска финансовых затруднений в будущем.

В нашем примере коэффициент автономии на конец года увеличился и составил 0,51, т.е. соответствует критическому значению. Таким образом, на анализируемом предприятии наблюдается рост его финансовой независимости, а с точки зрения кредиторов – повышает гарантированность данным предприятием своих обязательств.

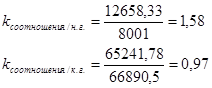

Коэффициент автономии дополняется

2.коэффициентом соотношения заемных и собственных средств , равным отношению величины обязательств предприятия по привлеченным заемным средствам к сумме собственных средств.

Данный коэффициент указывает, сколько заемных средств привлекло предприятие на 1 руб. вложенных в активы собственных средств. Нормальным считается значение меньшее либо равное 1. При этом необходимо учитывать, что коэффициент соотношения заемных и собственных средств – наиболее нестабильный из всех показателей финансовой устойчивости. Поэтому к расчету необходимо определить оборачиваемость материальных оборотных средств и дебиторской задолженности, т.к. при высокой оборачиваемости данный коэффициент может значительно превышать норматив.

Важной характеристикой устойчивости финансового состояния является также

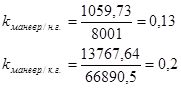

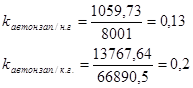

3.коэффициент маневренности , равный отношению собственных оборотных средств предприятия к сумме источников собственных средств.

Данный коэффициент показывает, какая часть собственных средств находится в мобильной форме, позволяющей относительно свободно ими манипулировать. В качестве оптимального значения коэффициент маневренности может быть принят в размере больше либо равным 0,5. Это означает, что необходимо соблюдать паритетный принцип вложения средств в активы мобильного и иммобильного характера, что обеспечит достаточную ликвидность баланса.

На анализируемом предприятии коэффициент маневренности на начало и конец года ниже нормативного значения (0,13 и 0,2 соответственно), что говорит о недостатке собственных оборотных средств для маневрирования.

Так же существует

4.коэффициент маневренности функционирующего капитала , который находится как А3/(А1+А2+А3)-(П1+П2).

Уменьшение данного показателя в динамике является положительным фактором, т.к. коэффициент показывает какая часть функционирующего капитала обездвижена в производственных запасах и долгосрочной дебиторской задолженности.

Коэффициент маневренности функционирующего капитала на анализируемом предприятии к концу года снизился на 0,02, что говорит о небольшом уменьшении доли обездвиженного капитала.

5.Доля оборотных средств в активах чаще всего зависит от характера производства и отрасли принадлежности предприятия и определяется по формуле:

Таким образом, доля оборотных средств в активах на этом предприятии снизилась. Но из-за недостаточности данных трудно сказать, как это изменение отразилось на общем состоянии организации.

Одним из основных показателей устойчивости предприятия является

6.Коэффициент обеспченности собственными средствами , который должен быть не меньше 0,1

![]()

7.Показатель обеспеченности запасов и затрат собственными источниками их формирования .

Он равен отношению суммы собственных средств предприятия к стоимости запасов и затрат.

Доля собственных средств в запасах и затратах

![]()

Нормальное значение этого показателя варьируется от 0,6 до 0,8.

В нашем примере доля собственных средств в запасах и затратах ниже нормы как на начало, так и на конец года. Это указывает на негативное влияние данного показателя на финансовую устойчивость предприятия.

Важную характеристику структуры средств предприятия дает

8.Коэффициент имущества производственного назначения , равный отношению суммы основных средств, капитальных вложений, производственных запасов и незавершенного производства к стоимости всего имущества предприятия.

Нормативным считается значение коэффициента большее либо равное 0,5. Если коэффициент ниже нормы, то предприятию целесообразно привлечь долгосрочные заемные средства для увеличения имущества производственного назначения. Паритетный принцип вложения средств в имущество производственной сферы и сферы обращения создают благоприятные условия, как для создания производственного потенциала, так и для финансовой устойчивости.

На данном предприятии коэффициент имущества производственного назначения составил 0,52 и 0,64 на начало и конец года соответственно, удовлетворяет нормативному условию.

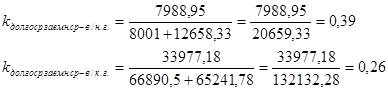

Наряду с показателями, характеризующими структуру имущества предприятия, необходимо исчислять и анализировать коэффициенты, показывающие долю краткосрочной и долгосрочной задолженности в источниках средств предприятия. Это такие коэффициенты как:

9.Коэффициент долгосрочного привлечения заемных средств определяется отношением суммы долгосрочных кредитов и займов к общей сумме источников собственных и заемных средств. Этот коэффициент позволяет примерно оценить долю заемных средств при финансировании капитальных вложений.

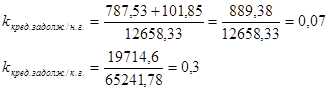

10. Коэффициент краткосрочной задолженности характеризует долю краткосрочных обязательств предприятия в общей сумме внешних обязательств и равен отношению краткосрочной задолженности к сумме долгосрочных кредитов, краткосрочных кредитов, кредиторской задолженности.

11. Коэффициент автономии источников формирования запасов и затрат показывает долю собственных оборотных средств в общей сумме основных источников формирования запасов и затрат.

12. Коэффициент кредиторской задолженности и прочих пассивов характеризует долю кредиторской задолженности и прочих пассивов в общей сумме обязательств предприятия.

Снижение коэффициентов долгосрочной (с 0,39 до 0,26) задолженности указывает на то, что к концу года предприятие стало более независимым в финансовом отношении. Но к концу года увеличилась доля кредиторской задолженности в общей сумме обязательств, что может вызвать сомнение по поводу состоятельности данного предприятия. Вместе с тем, произошел некоторый рост предпоследнего коэффициента, что говорит об увеличении доли собственных средств в общей сумме источников формирования запасов и затрат.

13 .Коэффициент финансовой устойчивости - часть актива финансируемого за счет устойчивых источников.

k фин.устойчивости-нач.г. = (стоимость собств.капитала + величина долгоср.заемных средств) /итобаланса

k фин.устойчивости-нач.г = (8001+7988,95) / 20659,33= 0.77

k фин.устойчивости-конец.г. = (66890,5+33977,18) / 132132,28= 0.76

14.Оценка степени удовлетворенности структурой баланса проводится на основе следующих показателей:

- коэффициента текущей ликвидности;

- коэффициента обеспеченности собственными средствами.

Последний коэффициент рассчитывается как отношение суммы собственных средств предприятия к сумме оборотных активов, т.е.

Основанием для признания структуры баланса неудовлетворительной, а предприятие – неплатежеспособным является наличие одной из следующих ситуаций:

1) коэффициент текущей ликвидности на конец отчетного периода имеет значение, меньшее 2;

2) коэффициент обеспеченности собственными средствами на конец отчетного периода имеет значение, меньшее 0,1.

В систему критериев оценки структуры баланса включен коэффициент восстановления (утраты) платежеспособности, характеризующий наличие реальной возможности у предприятия восстановить через определенный промежуток времени (либо утратить) свою платежеспособность.

14.1. Коэффициент восстановления платежеспособности рассчитывается, если хотя бы один из вышеуказанных коэффициентов имеет значение ниже нормативного. Он определяется за период, равный 6 месяцам, по формуле:

![]()

Т – отчетный период, мес.;

Ктек/норм – нормативное значение коэффициента текущей ликвидности, равное 2.

![]()

Коэффициент восстановления, принимающий значение больше 1, свидетельствует о наличии реальной возможности у предприятия восстановить свою платежеспособность в течение полугода.

В том случае, если фактический уровень этих коэффициентов на конец отчетного периода равен или выше нормативных значений, но наметилась тенденция к их снижению, то рассчитывается

14.2.Коэффициент утраты платежеспособности за период, равный 3 месяцам, по следующей формуле:

![]()

![]()

Если коэффициент утраты платежеспособности больше 1, то предприятие имеет реальную возможность сохранить свою платежеспособность в течение трех месяцев, и наоборот.

Таким образом, коэффициент текущей ликвидности снизился, и на конец года его значение составило 2,52 что по-прежнему удовлетворяет норме. Значение коэффициента обеспеченности собственными средствами на начало и конец года соответствуют нормативному (больше 0,1). Коэффициент восстановления выше 1, поэтому у данного предприятия есть реальная возможность восстановить свою платежеспособность в течение шести последующих месяцев.

Различные показатели ликвидности не только дают характеристику устойчивости финансового состояния предприятия при разной степени учета ликвидных средств, но и отвечают различным интересам внешних пользователей информации.

Например: для поставщиков сырья и материалов наиболее интересен коэффициент абсолютной ликвидности; банк выдающий кредит данной организации будет в большей степени интересоваться коэффициентом критической ликвидности; покупатели и держатели акций предприятия оценивают финансовое состояние по коэффициенту текущей ликвидности.

2.6 Анализ платежеспособности, потенциального банкротства и определение типа финансовой устойчивости предприятия

Одна из целей финансового анализа – своевременное выявление признаков банкротства предприятия. Оно в первую очередь связано с неплатежеспособностью предприятия.

В соответствии с действующим в России законодательством, основанием для признания предприятия банкротом является невыполнение ими своих обязательств по оплате товаров, работ, услуг по истечении трех месяцев со дня наступления срока оплаты. В отношении государственных предприятий, кроме того, действует порядок, утвержденный постановлением Правительства РФ, в соответствии с которым они подпадают под действие Закона о банкротстве, если у них неудовлетворительная структура баланса. (23,с.86)

Для определения количественных параметров финансового состояния предприятия и выявления признаков банкротства следует сразу же после составления очередного бухгалтерского баланса рассчитать и проанализировать соотношение различных показателей. Существует несколько методик анализа:

I Способ

На первом этапе необходимо рассчитать следующие показатели:

Коэффициент абсолютной ликвидности

Коэффициент критической оценки

Коэффициент текущей ликвидности

Коэффициент автономии

Коэффициент обеспеченности собственными средствами

Коэффициент финансовой устойчивости

После расчета всех вышеуказанных показателей на втором этапе проводится комплексная оценка финансового состояния предприятия по следующему принципу.

Таблица №4

Рейтинги показателей

| Показатели финансового состояния | Рейтинг показа-теля | Критерий высший | Критерий низший | Условия снижения критерия |

| L2 | 20 | 0,5 и >-20 баллов | <0,2-0 | 0,1-4 балла |

| L3 | 18 | 1,5 и >-18 баллов | <1-0 балл | 0,1-3 балла |

| L4 | 16,5 | 2 и >-16,5 баллов | <1-0 балл | 0,1-1,5 балла |

| V1 | 17 | 1,5 и >-17 баллов | <0,4-0 | 0,1-0,8 балла |

| V3 | 15 | 0,5 и >-15 баллов | <0,1-0 | 0,1-3 балла |

| V7 | 13,5 | 0,8 и >-13,5баллов | <0,5-0 балл | 0,1-2,5 балла |