| Скачать .docx |

Реферат: Банковская система и ее роль в рыночной экономике 3

Содержание

Введение.…..…………………………………………………….…………………..3

1 Банковская система России……………………………………………………….5

1.1 Роль банковской системы в рыночной экономике……………………………5

1.2 Понятие, элементы и признаки банковской системы…………………………7

1.3 История развитие банковской системы России ………..………………..….10

2 Центральный банк – проводник денежно-кредитной политики……………..15

2.1 Задачи, цели и функции ЦБ РФ……………………………………..……….15

2.2 Методы денежно-кредитной политики ЦБ РФ……………………..……….20

2.3 Коммерческие банки …………………………………………………………..21

3 Макроэкономические показатели деятельности банковского сектора……….26

3.1 Количественные характеристики банковского сектора и развитие банковской деятельности в регионах……………………………………………..26

3.2 Банковская система России в условиях мирового финансового кризиса….29

Заключение...……………………………………………………………………….34

Список использованной литературы……………………………………………..36

Введение

Банковская система играет важную роль в осуществлении расчетов между экономическими агентами, кредитует экономику и способствует претворению в жизнь перехода на рыночные преобразования. Банки – одно из центральных звеньев системы рыночных структур. Развитие их деятельности – необходимое условие реального создания рыночного механизма. Двухуровневая банковская система играет важнейшую роль в обеспечении функционирования народного хозяйства. Осуществляя расчетные, вкладные, кредитные и другие операции, банки выполняют общественно необходимые функции.

Банки – это атрибут не отдельно взятого экономического региона или какой-либо страны, сфера их деятельности не имеет ни географических, ни национальных границ, это планетарное явление, обладающее колоссальной финансовой мощью, значительным денежным капиталом.

Банки являются посредниками при обращении денег. Они аккумулируют вклады и предоставляют полученные средства в качестве ссуд предприятиям, потребителям и государственным учреждениям.

Регулирование экономической ситуации путем воздействия на состояние кредита и денежного обращения, в том числе для активной борьбы с инфляцией происходит с помощью денежно кредитной политики.

Деятельность банковских учреждений так многообразна, что их действительная сущность нередко оказывается неопределенной. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование промышленности и сельского хозяйства, страховые операции, купля - продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом.

Таким образом, надежная банковская система – важное условие эффективного функционирования рыночной экономики.

Предметом исследования является деятельность банковской системы на современном этапе.

Объект исследования – деятельность кредитных организаций как совокупность кредитных организаций, функционирующих в рамках единого банковского законодательства, общее регулирование деятельности которых осуществляет ЦБ.

Цель исследования – рассмотрение экономической сущности банковской системы и ее роли в рыночной экономике.

Для достижения намеченной цели были поставлены и решены следующие задачи:

1. Раскрыть понятие банковской системы и охарактеризовать этапы становления банковской системы России;

2. Выделить и изучить виды банков.

3. Рассмотреть деятельность Центрального банка как проводника денежно-кредитной политики.

4. Проанализировать макроэкономические показатели деятельности банковского сектора

В качестве информационной базы исследования использовались материалы ЦБ БФ, государственных, научных учреждений, периодической печати, агентств экономической информации, on-line учебники.

1 Банковская система России

1.1. Роль банковской системы в рыночной экономике

Банковская система – одно из важных достижений экономической цивилизации. Изобретенная и построенная человеком, она воплотила в себе многогранный тончайший инструмент воздействия через валюту, деньги, банкноты, ценные бумаги на социально-экономические процессы, регулируя структуру, задавая направление и, главное, умело, поддерживая стабильность функционирования денежного обращения, а посредством этого – и всей экономики. Несмотря на то, что банковская система присуща любой экономике, только в условиях рыночной экономики она обретает роль центрального звена финансового контура управления. Банковская система представляет собой совокупность кредитных организаций, функционирующих в рамках единого банковского законодательства, общее регулирование деятельности которых осуществляет ЦБ.

Банковская система является многоуровневой: первый уровень – это ЦБ который формирует нормативно-правовую базу и осуществляет регулирование денежно-кредитных отношений; второй уровень — кредитные организации, субъекты экономической деятельности, обеспечивающие сохранность вкладов ведение банковских счетов клиентов и совершение платежно-расчетных операций и операций с денежными, кредитными и финансовыми инструментами, выступающие в роли кредиторов и заемщиков на рынках капитала.

Когда же мы можем говорить о наличии банковской системы? Когда в стране в достаточном количестве имеются действующие банки, кредитные учреждения, а также все те экономические организации, которые выполняют отдельные банковские операции. Также в банковскую систему входят специализированные организации, не осуществляющие банковских операций, но обеспечивающие деятельность банков и кредитных учреждений: расчетно-кассовые и клиринговые центры, фирмы по аудиту банков, дилерские фирмы по работе с ценными бумагами банков, организации, определяющие рейтинг банков, обеспечивающие их специальным оборудованием и информацией, специалистами и т.д. При этом банки и кредитные учреждения в разнообразных формах и регулярно взаимодействуют со своими клиентами – субъектами экономики, с центральным банком, другими органами государственной власти и управления, друг с другом и со вспомогательными организациями.

Кредитная организация - это юридическое лицо, осуществляющее банковские операции на основании лицензии ЦБ. Она может иметь любую форму собственности, но ее организационно-правовая форма по банковскому законодательству России — хозяйственное общество. Кредитная организация открывает филиалы и представительства.

Банк — кредитная организация, которая осуществляет все виды банковских операций, включая привлечение во вклады денежных средств физических и юридических лиц, размещение средств от своего имени и за свой счет, открытие и ведение банковских счетов.

Небанковская кредитная организация — кредитная организация, имеющая право осуществлять отдельные банковские операции, устанавливаемые банковским законодательством.

Иностранный банк — это банк, являющийся таковым по законодательству иностранного государства, на территории которого он зарегистрирован.

Правовое регулирование банковской деятельности осуществляется Конституцией Российской Федерации, федеральными законами «О банках и банковской деятельности», «О Центральном банке Российской Федерации (Банке России)», другими федеральными законами, а также нормативными актами Центрального банка.

Банковская система в качестве составной органической части входит в большую систему – экономическую систему страны. Это означает, что деятельность и развитие банков следует рассматривать в тесной связи с производством, обращением и потреблением материальных и нематериальных благ.

1.2 Понятие, элементы и признаки банковской системы

Современная российская банковская система берет свое начало с конца 80-х годов. А к началу 1995 г. в стране насчитывалось около 2500 банков и 5500 филиалов КБ (без СБР). Банки интенсивно наращивали свои активы. В 1995 г. уже 6 российских банков входили в число 1000 крупнейших банков мира. Однако система была слабой и неустойчивой, что проявилось в кризисе рынка межбанковских кредитов (МБК), выразившемся в массовой неплатежеспособности банков.

По происхождению выделяются следующие группы банков:

· государственные и полугосударственные банки (Сбербанк РФЫ, Внешторгбанк, Внешэкономбанк);

· преобразованные из бывших Спецбанков – системы Промстройбанка СССР, Агропромбанка СССР, Жилсоцбанка в КБ, но по-прежнему связанные и опирающиеся в большей или меньшей степени на государственную поддержку (Промстройбанк,Уникомбанк. Возрождение и др.);

· корпоративные – формировались, как правило, на отраслевой основе, «министерские» банки (Авиабанк, Автобанк, Промрадтехбанк и т.п.). Для банков, связанных с достаточно устойчивыми отраслями, открывалось много преимуществ, в т.ч. по использованию средств госбюджета, перечисляемых для обслуживания этих отраслей. Банки, обслуживающие предприятия гибнущих отраслей часто становились и становятся банкротами;

· новые КБ, не имеющие советского прошлого, а, следовательно, не имеющие государственной поддержки, оказались в самом тяжелом положении – без опыта, без связей и сильной ресурсной базы. Эти банки неоднородны по своей структуре как по размерам, так и по характеру деятельности. Многие из них криминализированны.

Банковская система – это такое целостное образование, которое обеспечивает ее устойчивое развитие.

Банковская система обладает рядом признаков:

1.Банковская система, прежде всего не является случайным многообразием, случайной совокупностью элементов. В нее нельзя механически включать субъекты, также действующие на рынке, но подчиненные другим целям. В банковскую систему нельзя включать производственные, сельскохозяйственные единицы, имеющие другой род деятельности.

2. Банковская система специфична, она выражает свойства, характерные для нее самой в отличие от других систем, функционирующих в народном хозяйстве. Специфика банковской системы определяется ее элементами и отношениями, складывающимися между ними.

Сущность банковской системы обращена не только к сущности частного, составляющих элементов, но и к их взаимодействию.

Из этого следует, что сущность банковской системы влияет на состав и сущность ее элементов.

В зависимости от взаимосвязей банков, от характера выполняемых ими функций различают два типа построения банковской системы: одноуровневую (распределительную, централизованную) и двухуровневую.

Для стран с административно-командным режимом управления характерна одноуровневая банковская система. Ее особенность заключается в том, что все банки, в том числе центральный, выполняют аналогичные функции по кредитно-расчетному обслуживанию хозяйства.

В странах с рыночной экономикой действует двухуровневая банковская система, для которой характерно строгое разделение функций центрального и коммерческих банков.

Двухуровневая система состоит из трех элементов: центрального банка; коммерческих банков; учреждений банковской инфраструктуры, обеспечивающей информационное, методическое, научное и кадровое обеспечение банковской деятельности.

3.Банковскую систему можно представить как целое, как многообразие частей, подчиненных единому целому. Это означает, что отдельные части банковской системы (различные банки) связаны таким образом, что могут при необходимости заменить одна другую. В случае если ликвидируется один банк, вся система не становится недееспособной – появляется другой банк, который может выполнять банковские операции и оказывать банковские услуги. В банковскую систему при этом могут влиться новые элементы, восполняющие специфику целого.

4. Банковская система не находится в статичном состоянии, напротив, она пребывает в динамике. Важны два момента: во-первых, банковская система как целое все время находится в движении, она дополняется новыми компонентами, а также совершенствуется; во-вторых, внутри банковской системы постоянно возникают новые связи. Взаимодействие образуется как между центральным банком и коммерческими банками, так и между последними.

5. Банковская система является системой «закрытого» типа. В полном

смысле ее нельзя назвать закрытой, поскольку она взаимодействует с внешней средой, с другими системами. Кроме того, система пополняется новыми элементами, соответствующими ее свойствам. Тем не менее, она «закрыта», так как, несмотря на обмен информацией между банками и издание центральными банками специальных статистических сборников, информационных справочников, бюллетеней, существует банковская тайна. По закону банки не имеют права давать информацию об остатках денежных средств на счетах, об их движении.

6. Банковская система – самоорганизующаяся, т.е. саморегулируемая, поскольку изменение экономической конъюнктуры, политической ситуации неизбежно приводит к «автоматическому» изменению политики банка.

7.Банковская система выступает как управляемая система. Центральный банк, проводя независимую денежно-кредитную политику, в различных формах подотчетен лишь парламенту либо органу исполнительной власти. Деловые банки, будучи юридическими лицами, работают в соответствии с общим и специальным банковским законодательством, их деятельность регулируется экономическими нормативами, устанавливаемыми центральным банком, который контролирует деятельность кредитных.

Банковская система не изолирована от окружающей среды, напротив, она тесно взаимодействует с ней, представляет собой подсистему экономической системы. Банковская система функционирует в рамках общих и специфических банковских законов, подчинена общим юридическим нормам общества; ее акты, хотя и выражают особенности банковского сектора, могут входить в общую систему, как и сама банковская система, только в том случае, если не противоречат общим устоям и принципам и позволяют строить общую систему как единое целое.

Российская банковская система демонстрирует в последние годы высокие темпы развития, количественные показатели её деятельности по итогам 2005 г. подтверждают сохранение эффективности работы российских банков.

1.3 История развитие банковской системы России

Банковская система Российской Федерации в своем развитии прошла несколько этапов. Условно можно выделить пять этапов: 1-й — с середины XVIII в. до 1860 г. — период создания и функционирования банков как государственных (казенных); 2-й — с 1860 по 1917 г. — период развития и совершенствования банковской системы; 3-й — с 1917 по 1930 г. — формирование новой банковской системы; 4-й — с 1932 по 1987 г. - стабильное функционирование «социалистической» банковской системы; 5-й — с 1988 г. по настоящее время — формирование современной рыночной банковской системы.

Началом первого этапа в развитии банковской системы явилось создание в 1733 г. государственного ссудного банка, который в большей степени играл роль казенного ломбарда. Но еще до этого в России уже в 1665 г. в Пскове воеводой Афанасием Ордин-Нащокиным была предпринята попытка учреждения коммерческого банка, которая не была одобрена центральным правительством, и банк так и не начал функционировать.

Развитие экономики требовало увеличения возможностей кредитования. Поэтому уже в 1754 г. было создано два банка — Государственный заемный банк для дворянства, призванный осуществлять краткосрочное кредитование под залог недвижимости дворян, и Банк для поправления при Санкт-Петербургском порте коммерции и купечества для предоставления купечеству краткосрочных кредитов под залог товаров, драгоценных металлов, а также гарантии городских магистратов. Однако эти банки достаточно быстро прекратили свою деятельность, столкнувшись с невозвратом основной части кредитов. Такая же участь постигла и торговые коммерческие банки Петербурга и Астрахани, созданные в 1764 г. для поощрения внешней торговли.

Наряду с банками в 1772 г. появляются специализированные кредитные учреждения, принимающие вклады до востребования и выдающие ссуды либо под залог ипотеки (Сохранные кассы), либо под залог драгоценных металлов (Ссудные кассы). В 1775 г. появляются Приказы общественного призрения, формирующие капитал за счет приема вкладов и выдающие краткосрочные кредиты под залог недвижимости.

В 1817г. был создан Государственный коммерческий банк, который не только принимал вклады, но и осуществлял жирорасчеты (бесплатные переводы — трансферты). Среди активных операций этого банка выделялись выдача ссуд и учет простых и переводных векселей. При этом банку были предоставлены определенные привилегии, в частности, капитал и вклады не облагались налогами и не использовались для финансирования государственных расходов. Государство сохраняло определенный контроль над банком путем назначения половины директоров и утверждало решения правления банка, касающиеся активных операций. Данный банк имел 12 отделений.

Начавшаяся реформа 1861 г. предполагала ликвидацию всех государственных кредитных учреждений и создание коммерческих банков.

Началом осуществления реформы стало упразднение в 1860 г. Земского банка, дела которого были переданы в Петербургскую Сохранную казну. В этом же году был учрежден Государственный банк России на базе государственного коммерческого банка.

К1872 г. банковская система России состояла из:

¾ Государственного банка;

¾ общественных городских и земельных банков;

¾ частных банков: долгосрочного кредитования — под залог недвижимости с круговой порукой и акционерные; под залог городской недвижимости — городские кредитные общества; краткосрочного кредитования — акционерные коммерческие банки; общества взаимного кредита, появившиеся в 1863 г., сельские ссудо-сберегательные товарищества взаимного кредита, возникшие в 1870 г.

На начало 80-х гг. в России насчитывалось 44 акционерных банка (впервые появились в 1864 г.) с 49 филиалами, 83 общества взаимного кредита, 729 ссудо-сберегательных товарищества, 32 коммерческих банка, 232 городских общественных банка. Помимо этого появились банкирские конторы, торговые дома, меняльные лавки, которые осуществляли значительное количество чисто банковских операций и также привлекавшие средства клиентов для осуществления высокорисковых операций.

Широкое развитие банковской системы было прервано Первой мировой войной. Но уже к 1914 г. насчитывалось 600 кредитных учреждений и 1800 отделений банков, которые делились на государственные, общественные и частные. К государственным относились: Государственный банк, Комиссия погашения государственных долгов, Государственные сберегательные кассы (1834 г.), Государственный дворянский земельный банк (1885 г.) и Крестьянский поземельный банк (1881 г.).

К общественным и частным банкам относились: 50 акционерных коммерческих банков, 300 городских кредитных обществ и городских общественных банков, земские банки, общества взаимного поземельного кредита (1866 г.), 80 обществ взаимного краткосрочного кредита, 15450 ссудо-сберегательных товариществ, 16000 кредитных товариществ, сельские, волостные и станичные банки и кассы, 11 кредитных союзов, объединявших 558 товариществ и 4724 общественных крестьянских учреждений мелкого кредита. Наиболее крупными банками были: Петербургский международный банк (1869 г.), Русский банк для внешней торговли (1871 г.), Петербургский учетный и ссудный банк (1869 г.), Петербургский частный коммерческий банк (1864 г.), Азовско-Донской коммерческий банк (1890 г.), Волжско-Камский банк (1870 г.).

Со времени Первой мировой войны начался закат российской банковской системы, а в 1917 г. — полная ее реорганизация. Начался новый, третий этап развития банковской системы России.

В1924 г. был образован Внешторгбанк как акционерное общество. Его акционерами стали государство, кооперативные и общественные организации. Этот банк находился в ведении Государственного банка СССР и занимался кредитованием неторговых операций и международными расчетами.

Во второй половине 20-х гг. развитие синдикатов привело к сосредоточению у них всех банковских кредитов, выделяемых соответствующей отрасли, и распределению их между трестами. Такие синдикаты все больше брали на себя посреднические обязанности в кредите. Это дало толчок началу реорганизации банковской системы. В 1927 г. было принято Постановление ЦИК и СНК СССР «О принципах построения кредитной системы», в соответствии с которым Государственный банк получал оперативное управление всей банковской системой, что ликвидировало право самостоятельности в проведении процентной политики банков. Данное постановление ликвидировало и специализацию банков. Очередным этапом реорганизации стало жесткое разграничение краткосрочного и долгосрочного кредитования.

Кредитная реформа 1930 — 1932 гг. положила начало новому этапу в развитии банковской системы. Ее сутью была замена коммерческого и косвенного банковского кредитования прямым банковским кредитованием. Банковская система была перестроена по функциональному признаку: выделен общегосударственный банк краткосрочного кредита и создана система специализированных банков для обслуживания капитальных вложений. Такая банковская система была однозвенной, состоящей из Госбанка СССР; четырех Всесоюзных специализированных банков финансирования и долгосрочного кредитования капитальных вложений — Промбанк, Сельхозбанк, Цекомбанк, Торгбанк; Внешторгбанка, имевшего широкую сеть корреспондентских отношений с иностранными банками; и сберегательных касс, представлявших собой единое общегосударственное кредитное учреждение, обслуживающее широкие слои населения путем привлечения свободных средств, оплаты услуг, размещения займов.

В 1959 г. система долгосрочных банков была реорганизована: два банка — Сельхозбанк и Цекомбанк были упразднены, а их функции были переданы Госбанку. На базе Промбанка и Торгбанка был создан Всесоюзный банк финансирования капитальных вложений — Стройбанк. В его функции входило финансирование и долгосрочное кредитование предприятий и организаций различных отраслей народного хозяйства (кроме сельского).

Окончательная структура банковской системы к 1960 г. была следующей: Государственный банк, Стройбанк, Внешторгбанк, система сберегательных касс. Такая система просуществовала достаточно долго, вплоть до 1988 г.

Очередные изменения в политике страны, переход к рыночным отношениям привел к изменениям и в банковской системе. Об этом подробнее будет изложено в следующей главе.

2 Центральный банк – проводник денежно-кредитной политики

2.1 Задачи, цели и функции БР

Центральный банк — это банк банков, орган денежно-кредитного и валютного регулирования. Статус центрального банка определяется конституцией государства. Он может находиться в государственной собственности, смешанной или частной собственности. Центральный банк Российской Федерации находится в федеральной собственности. Однако в мировой практике встречаются случаи, когда центральный банк находится в частной собственности коммерческих банков, например Федеральная резервная система - центральный банк США.

Центральный банк Российской Федерации (ЦБ) представляет собой единую централизованную систему управления, включающую центральный аппарат, территориальные учреждения, расчетно-кассовые центры, вычислительные центры, полевые учреждения, учебные заведения и другие предприятия, учреждения и организации, в том числе подразделения безопасности и Российское объединение инкассации. Национальные банки республик являются территориальными учреждениями ЦБ.

Как известно, в законе о Банке России определены основные цели его деятельности, а в Основных направлениях единой государственной денежно-кредитной политики – ее конкретные цели и задачи.

Главные цели деятельности Банка России – защита и обеспечение устойчивости рубля и снижение темпов инфляции. Все последние годы фактические темпы инфляции находились на верхней границе задаваемых интервалов. Более того, в 2004 г. потребительские цены возросли на 11,7% при прогнозе в 8–10%. Для сравнения отмечу, что в США они выросли на 3,3%, в еврозоне – на 2,1%.

Территориальное Главное управление ЦБ является обособленным подразделением, осуществляющим часть его функций на определенной территории. Отношения Главного управления с юридическими лицами строятся на основе договоров, заключаемых от имени ЦБ. Главное управление обеспечивает проведение единой дененежно-кредитной политики.

• К функциям Главного управления в сфере денежно-кредитного

регулирования относятся:

• прогнозирование, организация и регулирование денежного оборота в регионе;

• участие в разработке регионального баланса денежных доходов и и расходов населения;

• анализ состояния налично-денежного оборота и безналичных расчетов в регионе, оперативное регулирование кассовыми ресурсами;

• подготовка предложений о лимите остатка денег в оборотных кассах РКЦ и оперативных кассах банков на территории региона;

• организация расчетов между банками по корреспондентским счетами в РКЦ;

• другие функции.

2. В сфере организации денежного обращения к функциям относятся:

- организация кассового обслуживания банков;

- организация работы по созданию резервных фондов банкнот и монет в

РКЦ и по перевозкам ценностей между ними, установление им размеров

резервных фондов и оборотной кассы в пределах лимитов, выделенных управлению;

- осуществление учета эмиссионных операций и контроля за правильностью

их совершения;

- другие функции.

В систему РКЦ входят головной расчетно-кассовый центр, межрайонный расчетно-кассовый центр, районный расчетно-кассовый центр.

Основными задачами и функциями ЦБ являются осуществление регулирования: денежного оборота, включая наличный (кассовый) и безналичный (платежно-расчетный) оборот, а также оборот иностранной валюты; кредитных организаций; кредитного рынка.

К сферам деятельности Центрального банка относятся: эмиссионная деятельность; платежно-расчетная деятельность; кредитная деятельность; финансово-агентская деятельность по поручению правительства; управление золото-валютными резервами; взаимодействие с международными финансовыми организациями и центральными банками иностранных государств.

Платежно-расчетная деятельность включает: выработку правил и стандартов функционирования платежно-расчетной системы государства; организацию платежей и расчетов; контроль за платежами и расчетами.

По способу исполнения платежей различают: расчеты на валовой основе;

расчеты на основе многостороннего клиринга.

Целями деятельности ЦБ являются: поддержание устойчивости национальной валюты; совершенствование банковской системы; развитие платежно-расчетной системы.

К функциям ЦБ относятся:

- организация системы рефинансирования кредитных организаций;

- разработка единого порядка осуществления кассовых, кредитных и валютных операций, расчетов, ведения банковских счетов, бухгалтерского учета и отчетности для кредитных организаций;

- реализация государственной денежно-кредитной политики;

- эмиссия наличных денег и организация денежного обращения;

- государственная регистрация, лицензирование, надзор за деятельностью кредитных организаций;

- валютное регулирование и валютный контроль;

- составление и исполнение платежного баланса;

- регистрация эмиссии ценных бумаг кредитными организациями;

- осуществление всех видов банковских операций;

анализ и прогнозирование состояния экономики в целом и денежно-кредитной сферы и иные функции.

Центральный банк обычно не является учредителем кредитных организаций и не участвует в их капиталах. Однако в России ЦБ является участником ряда кредитных организаций, которые не были приватизированы или приватизированы частично и сохранили доли участия государства в уставном капитале.

Центральный банк участвует в капиталах и деятельности международных финансово-кредитных организаций, а также центральных банков иностранных государств.

Высший орган ЦБ — Совет директоров, являющийся коллегиальным органом, члены которого работают в ЦБ на постоянной основе.

Председатель ЦБ РФ назначается на должность Государственной Думой сроком на четыре года большинством голосов от общего числа депутатов по представлению Президента РФ.

Члены Совета директоров назначаются на должность сроком на четыре года Государственной Думой по представлению Председателя ЦБ РФ, согласованному с Президентом РФ.

Предусматривается реализация комплекса мер, включая обеспечение достоверного учета и отчетности кредитных организаций, повышения требований к содержанию, объему и периодичности публикуемой информации, реализации в учете и отчетности подходов, признанных передовой международной практикой. Кроме того, будет раскрыта информации о реальных владельцах кредитных организаций, контроль за их финансовым состоянием, а также повышение требований к должностным лицам кредитной организации и их деловой репутации.

В декабре 2003 г. был принят Федеральный закон "О страховании вкладов физических лиц в банках Российской Федерации". В нем были определены правовые, финансовые и организационные основы функционирования системы обязательного страхования вкладов физических лиц в банках Российской Федерации, а также компетенция, порядок образования и деятельности организации, осуществляющей функции по обязательному страхованию вкладов, порядок выплаты возмещения по вкладам.

В настоящее время в системе страхования вкладов участвует подавляющее большинство банков. В них сосредоточено почти 100 процентов всех вкладов физических лиц, размещенных в банковских учреждениях Российской Федерации.

В апреле 2005 г. Правительством Российской Федерации и Центральным банком Российской Федерации была принята "Стратегия развития банковского сектора Российской Федерации на период до 2008 года".

В соответствии с этим документом основной целью развития банковского сектора на среднесрочную перспективу (2005—2008 гг.) является повышение его устойчивости и эффективности функционирования.

Основными задачами развития банковского сектора являются:

• усиление защиты интересов вкладчиков и других кредиторов банков;

• повышение эффективности осуществляемой банковским сектором деятельности по аккумулированию денежных средств населения и организаций и их трансформации в кредиты и инвестиции;

• повышение конкурентоспособности российских кредитных организаций;

• предотвращение использования кредитных организаций для осуществления недобросовестной коммерческой деятельности и в противоправных целях (прежде всего таких, как финансирование терроризма и легализация доходов, полученных преступным путем);

• развитие конкурентной среды и обеспечение транспарентности в деятельности кредитных организаций;

• укрепление доверия к российскому банковскому сектору со стороны инвесторов, кредиторов и вкладчиков.

Формирование отвечающей современным требованиям банковской системы является совершенно необходимым и актуальным для российской экономики. Уровень развития банковской системы в регионах становится если не главным, то одним из ключевых элементов экономического роста.

Реформирование банковского сектора будет способствовать реализации программы социально-экономического развития Российской Федерации на среднесрочную перспективу (2005—2008 гг.), прежде всего преодолению сырьевой направленности российской экономики за счет ее ускоренной диверсификации и реализации конкурентных преимуществ.

2.2 Методы денежно-кредитной политики ЦБ РФ

ЦБ разрабатывает и обеспечивает выполнение единой государственной денежно-кредитной политики. Основными инструментами и методами денежно-кредитной политики являются: процентные ставки по операциям ЦБ; нормативы обязательных резервов, депонируемых в ЦБ; операции на открытом рынке; рефинансирование банков; валютные интервенции; прямые количественные ограничения; установление ориентиров роста денежной массы; выпуск от своего имени облигаций.

Центральный банк осуществляет следующие операции:

- предоставление кредитов на срок не более одного года под обеспечение

ценными бумагами и другими активами;

- покупка и продажа чеков, простых и переводных векселей, имеющих, как правило, товарное происхождение, со сроками погашения не более шести

месяцев;

- покупка и продажа государственных ценных бумаг на открытом рынке;

- покупка и продажа облигаций, депозитных сертификатов и других ценных бумаг со сроками погашения не более одного года;

- покупка и продажа иностранной валюты, а также платежных документов и обязательств в иностранной валюте, выставленных российскими

и иностранными кредитными организациями;

- покупка, хранение, продажа драгоценных металлов и других валютных ценностей и т.д.

Кредиты, предоставляемые Центральным банком, могут быть обеспечены следующими активами: золотом и другими драгоценными металлами в различной форме; иностранной валютой; векселями в российской и иностранной валюте со сроками погашения до шести месяцев; государственными ценными бумагами.

ЦБ осуществляет банковское регулирование и надзор за деятельностью кредитных организаций, цель которого — поддержание стабильности банковской системы, защита интересов вкладчиков и кредиторов. Помимо ЦБ надзорными функциями могут быть наделены органы исполнительной власти. Для этого создается специальный надзорный орган.

ЦБ осуществляет лицензирование деятельности кредитных организаций, регистрирует их в Книге государственной регистрации кредитных организаций. Выдача и отзыв лицензий сопровождается банковским контролем и относится к важнейшим надзорным функциям ЦБ.

ЦБ разрабатывает методики определения собственных средств, активов, пассивов и размеров риска по активам для каждого из нормативов. Нормативы могут дифференцироваться по видам банков и других кредитных организаций.

2.3 Коммерческие банки

Вторым ярусом банковской системы России, как и других стран, выступают универсальные и специализированные коммерческие банки. В соответствии с российским законодательством банками являются кредитные организации, выполняющие в совокупности такие виды операций, как: привлечение во вклады средств юридических и физических лиц; размещение денежных средств от своего имени и за свой счет на условиях возвратности, платности, срочности; открытие и ведение банковских счетов физических и юридических лиц.

Коммерческие банки — составное звено банковской системы. Они осуществляют активные и пассивные операции и оказывают комплекс услуг клиентам - юридическим и физическим лицам. Функционирование банка как субъекта экономической деятельности определяется совокупностью внутренних и внешних макро - и микроэкономических факторов. Работая на рынке денег, кредита, ценных бумаг, банки действуют сообразно законам спроса и предложения. В то же время значительное воздействие на поведение банков оказывает денежно-кредитная политика через систему государственного регулирования и контроля как со стороны ЦБ, так и со стороны правительства.

За время своего небольшого существования количество коммерческих банков в стране постоянно изменялось, первоначально их количество увеличивалось, а затем наступил период концентрации и централизации капитала, когда увеличивался уставный капитал банков, но уменьшалось их количество. После кризиса 1998 г., когда потерпели фиаско многие крупные банки, банковская система до сих пор находится в условиях реформирования и реорганизации. В период с 1998 г. по январь 2001 г. количество банков сократилось почти на 80%. И только после 2001 г. начался рост количества банков. В настоящее время насчитывается 1276 коммерческих банков, однако из них только 90% считаются финансово устойчивыми.

Банки предлагают клиентам определенный банковский продукт. Он включает конкретный набор банковских услуг по рассчетно - кассовому и иным видам обслуживания клиентов, видам кредитов, видам депозитов, купле-продаже иностранной валюты и драгоценных металлов и т.п. Чем больше банковских продуктов используется на рынке, тем выше уровень развития денежно-кредитной системы государства, тем выше доверие субъектов рынка к банкам. Изучение спроса и предложения тех или иных банковских продуктов — важнейшая задача банковского маркетинга и менеджмента.

Для реализации своих функций банки выполняют следующие операции:

1. привлечение денежных средств физических и юридических лиц во вклады;

2. размещение привлеченных от юридических и физических лиц средств от

своего имени и за свой счет;

3. открытие и ведение банковских счетов физических и юридических лиц;

4. осуществление расчетов по поручению физических и юридических лиц по их банковским счетам;

5. инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

6. купля-продажа наличной и безналичной иностранной валюты;

7. привлечение во вклады и размещение драгоценных металлов;

8. выдача банковских гарантий;

9. осуществление переводов денежных средств по поручению физических

лиц без открытия банковских счетов.

Банки, кроме того, осуществляют выпуск, покупку, продажу, учет, хранение и другие операции с ценными бумагами. При этом ценные бумаги могут использоваться в качестве платежного документа, документа, подтверждающего привлечение денежных средств во вклады и на банковские счета, документа, подтверждающего долевое участие или долговое обязательство. Банки осуществляют профессиональную деятельность на рынке ценных бумаг при наличии соответствующей лицензии.

Клиентами коммерческих банков, как правило, являются юридические лица и малая доля физических лиц, хотя в последние годы коммерческие банки все больше начинают ориентироваться на обслуживание физических лиц. Тем не менее, совокупный объем кредитов, выданных банками населению в 2001 г., составил 2,3% всех выданных кредитов, ими же привлекается менее 25% всех денежных средств населения.

Банковская деятельность подлежит обязательному лицензированию. Лицензия на проведение банковских операций выдается после государственной регистрации кредитной организации. В лицензии на проведение банковских операций указываются банковские операции, на проведение которых данная кредитная организация имеет право, а также валюта, в которой эти банковские операции могут осуществляться.

Банки могут открывать филиалы и представительства. Филиалом является обособленное подразделение кредитной организации, расположенное вне места ее нахождения и осуществляющее от ее имени все или часть банковских операций. Представительство – это обособленное подразделение кредитной организации, расположенное вне места ее нахождения, представляющее ее интересы и осуществляющее их защиту.

Для обеспечения финансовой устойчивости и доверия к банкам создаются резервы и фонды. Это резервы по обесценение вложений в ценные бумаги, резервы на возможные потери по ссудам, резервы для покрытия валютных, процентных и других финансовых рисков и другие резервы. Для формирования резервов банки осуществляют классификацию активов по степени риска.

Банки обязаны также соблюдать обязательные нормативы, устанавливаемые ЦБ, производить отчисления в фонд обязательных резервов, создаваемый ЦБ. Этот фонд образуется путем депонирования в ЦБ части кредитных ресурсов, привлекаемых банком, в соответствии с установленным нормативом. Формирование обязательных резервов – важный инструмент. реализации денежно-кредитной политики государства.

Банки обязаны соблюдать тайну об операциях и движении средств по счетам клиентов. Разглашение банковской тайны влечет за собой ответственность банка, включая возмещение нанесенного клиенту ущерба.

Банки могут привлекать и размещать друг у друга средства в форме вкладов, кредитов, осуществлять расчеты через расчетно-клиринговые центры и корреспондентские счета, открываемые друг у друга, и совершать другие взаимные операции.

Списание средств со счетов кредитной организации производится по ее распоряжению либо с ее согласия, кроме случаев безакцептного списания средств в соответствии с федеральными законами.

Процентные ставки по кредитам, вкладам и комиссионное вознаграждение по операциям устанавливаются кредитной организацией в соответствии с договорами, заключаемыми с клиентами. В отдельных случаях размеры процентных ставок устанавливаются федеральными законами. Не допускается изменение процентных ставок в одностороннем порядке, если это не предусмотрено федеральным законом или договором с клиентом.

Взаимоотношения между ЦБ, кредитными организациями и их клиентами осуществляются на основе договоров либо в соответствии с федеральными законами.

3 Макроэкономические показатели деятельности банковского сектора

3.1 Количественные характеристики банковского сектора

По итогам 2007 года существенно выросло соотношение ключевых показателей, характеризующих роль банковского сектора в экономике, и ВВП. Отношение активов банковского сектора к ВВП увеличилось на 9,1 процентного пункта и достигло 61,4%.

Отношение капитала банковского сектора к ВВП составило 8,1%, превысив уровень 2006 года на 1,8 процентного пункта. Отношение вкладов физических лиц к ВВП выросло на 1,5 процентного пункта - до 15,6%.

Отношение кредитов нефинансовым организациям и физическим лицам к ВВП увеличилось на 7,4 процентного пункта - до 37,3%.

Основным источником формирования ресурсной базы кредитных организаций по итогам 2007 года были средства, привлеченные от предприятий и организаций: их отношение к ВВП увеличилось на 3,5 процентного пункта (до 20,5%), а доля в пассивах банковского сектора возросла на 0,9 процентного

пункта (до 33,4%).

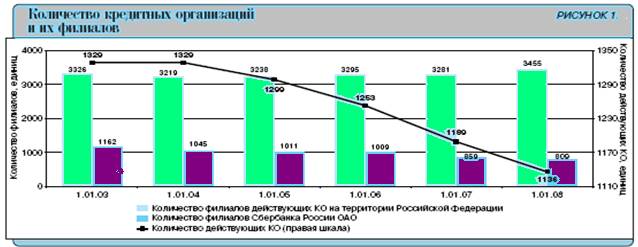

В 2007 году количество действующих кредитных организаций сократилось с 1189 до 1136 (см. рисунок 1). Были отозваны (аннулированы) лицензии у 54 кредитных организаций, исключены из Книги государственной регистрации кредитных организаций в связи с реорганизацией в форме присоединения 8 кредитных организаций, стали действующими (имеющими лицензии на осуществление банковских операций) 10 новых кредитных организаций.

В отчетном году продолжилось развитие филиальной сети кредитных организаций. Количество филиалов действующих кредитных организаций (без

учета Сбербанка России ОАО) увеличилось с 2422 до 2646. Сбербанк России ОАО продолжал проводить работу по оптимизации филиальной сети, количество филиалов банка за 2007 год сократилось на 50.

На 1.01.2008, как и год назад, во всех федеральных округах, за исключением Центрального, количество филиалов банков других регионов превышало количество местных кредитных организаций и их филиалов.

В 2007 году число региональных банков6 уменьшилось с 582 на 1.01.2007 до 568 на 1.01.2008. Однако темпы роста активов региональных банков (49,0%) в 2007 году были выше темпов роста совокупных активов банковского сектора в целом (44,1%). В результате доля региональных банков в совокупных активах

банковского сектора в течение года несколько увеличилась и по состоянию на 1.01.2008 составила 14,9% (против 14,4% на 1.01.2007).

Собственные средства (капитал) региональных банков увеличились за 2007 год на 45,6% - до 400,1 млрд. рублей, а удельный вес их капитала в совокупном капитале банковского сектора снизился до 15,0% (на 1.01.2007 - 16,2%).

Деятельность региональных банков в 2007 году, как и в предыдущие годы, была прибыльной. Ими получена прибыль в сумме 75,3 млрд. рублей, что на 41,1% больше, чем в 2006 году. По состоянию на 1.01.2008 удельный вес прибыльных региональных банков в общем числе действующих региональных

банков увеличился до 99,7% (против 99,3% на 1.01.2007), а в активах региональных банков не изменился - 99,9%.

По итогам 2007 года наиболее обеспеченным банковскими услугами остается Центральный федеральный округ, за которым следуют Северо-Западный и Приволжский федеральные округа. При этом ведущая роль Центрального федерального округа обеспечивается за счет г. Москвы, лидирующей по обеспеченности банковскими услугами. Кроме того, весьма высока обеспеченность банковскими услугами в г. Санкт-Петербурге, а также Калининградской, Новосибирской областях и Республике Алтай.

В 2007 году доля 200 крупнейших по величине активов кредитных организаций в совокупных активах банковского сектора выросла с 90,6 до 91,6%, а доля 5 крупнейших банков практически не изменилась и на 1.01.2008 составила 42,3% (на 1.01.2007 - 42,5%).

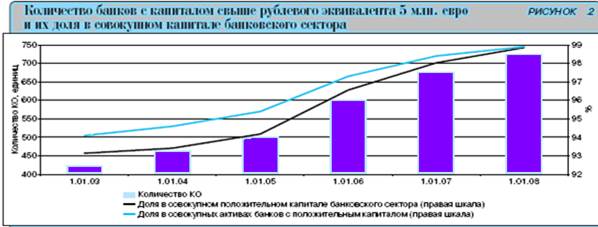

Количество кредитных организаций с капиталом свыше рублевого эквивалента 5 млн. евро за 2007 год увеличилось с 676 до 726, или на 7,4% (совокупный капитал этой группы возрос на 59,1%), а их доля в совокупном капитале банковского сектора повысилась с 98,0 до 98,9% (см. рисунок 2).

Уровень концентрации капитала за 2007 год увеличился с 0,053 до 0,078, однако он не выходит за пределы низкого уровня концентрации. Рост показателя объясняется значительным приростом собственных средств (капитала) за счет проведения IPO двумя крупными российскими банками в первом полугодии 2007 года.

Наивысший уровень концентрации активов кредитных организаций отмечен в Южном федеральном округе, где ИХХ за 2007 год снизился с 0,177 до 0,146. Низкий уровень концентрации наблюдается в Центральном и Уральском федеральных округах, где ИХХ составил 0,065 и 0,086 на 1.01.2008 (0,066 и 0,083 на 1.01.2007) соответственно. В остальных округах ИХХ по активам за отчетный год снизился и находится на среднем уровне.

3.2 Банковская система России в условиях мирового финансового кризиса

Причины российского финансового кризиса 2008-2009 годов лежат далеко за пределами страны. Экономическая ситуация ухудшилась не за один день, этому предшествовал ряд других процессов, последствия которых постепенно накапливались и просто не могли не привести к тому, что мы имеем сейчас.

Помимо внешних причин финансового кризиса нельзя оставлять без внимания и причины внутренние. Начиная с мая 2008 года, рост биржевых индексов РТС и ММВБ не только остановился, но и начал свое падение. В целом, к настоящему времени индексы упали на 70%. Свою ложку дегтя в августе 2008 года внес и грузино-осетинский конфликт, породивший противостояние России и стран Запада и повлекший за собой отток иностранного капитала из страны. Но многие западные экономисты склонны видеть причину этого не столько в военных действиях, сколько в возникших чуть ранее скандалах вокруг энергетических компаний ТНК-ВР и Мечел, когда западные и российские менеджеры также разошлись во взглядах на управление. И хотя большая часть этих конфликтов уже урегулирована, отношение Запада к нашей стране во многом изменилось, а фондовый рынок потерпел немало убытков.

2009 год будет особенно напряженным. Поскольку проблемы финансирования сейчас испытывают многие предприятия, то в пассивах банков доля средств предприятий падает. Они не могут заимствовать вне страны, поэтому используют остатки на счетах банков. Частично депозиты предприятий замещаются деньгами госкорпораций и средствами бюджета. С точки зрения российской экономики ключевыми будут масштаб замедления мировой экономики, ситуация с ценами на нефть. Более серьезно упадут цены на нефть, есть перспектива перехода текущего счета платежного баланса на отрицательное значение и изменения динамики обменного курса рубля.

В то же время обменный курс рубля не сильно изменился в сравнении с началом года и о резкой девальвации рубля сейчас речь не идет, скорее наоборот ЦБ принимает активные попытки не допустить резкое укрепление рубля. Проблема курса может возникнуть спустя какое-то время, но это не текущая проблема. Нынешние условия сильно отличаются от ситуации десятилетней давности.

Последние десять лет российская экономика уверенно и поступательно развивалась. Росла устойчивость банковской системы, доверие к ней граждан, что выражалось в наращивании банковских депозитов и выданных кредитов. К сожалению, мировые финансовые потрясения превзошли самые пессимистические ожидания. Весь мир стал испытывать нехватку ликвидности. Эти проблемы не могли не затронуть нашу банковскую систему, активно использующую мировые рынки заемного и фондового капитала.

Ликвидные активы – это активы, которые в минимальный срок и с минимальными потерями могут быть направлены на погашение обязательств. В составе ликвидных активов выделяют кассовую наличность и вторичные ресурсы. Банки избегают держать в больших объемах кассовую наличность, поскольку она не приносит доходов банку, а наличные деньги могут быть украдены. Тем не менее, коммерческие банки вынуждены иметь кассовую наличность в определенном объеме, который зависит от ряда факторов (к примеру, от норматива ЦБ, определяющегося классом банка, а следовательно, возможностью взять кредит на МБР, и структурой его вкладов – чем больше вкладов до востребования, тем больше норматив). Вторичные ресурсы – это краткосрочные вложения банка, т.е. высоко ликвидные доходные активы, которые можно быстро и с незначительным риском потерь превратить в наличные деньги (краткосрочные ценные бумаги, высоко ликвидные ссуды). Основное предназначение вторичных ресурсов – служить источником пополнения первичных ресурсов. Объем этой статьи зависит степень колебания депозитов и структура портфеля кредитов. Если вклады и спрос на кредиты подвергаются значительным колебаниям, то банку необходимо создавать вторичные ресурсы в большей сумме.

Структуру банковских активов можно представить по трем параметрам: ликвидность, прибыльность и риск.

С точки зрения ликвидности структуру активов можно представить в виде схемы:

Схема 1. Структура активов банка (по степени ликвидности).

Меры по предоставлению ликвидности:

• принято решение увеличить лимит размещения временно свободных бюджетных средств на депозитах в коммерческих банках с 668 млрд руб. до 1,514 трлн рублей;

• принят закон об увеличении до 700 тыс. руб. размера страхового возмещения по вкладам физических лиц в банках;

• расширен до 28 список банков, для которых доступны временно свободные бюджетные средства;

• принят закон о рассрочке уплаты НДС, согласно которому суммы НДС будут уплачиваться в бюджет в течение трех месяцев после соответствующего налогового периода;

• установлено право Банка России предоставлять российским кредитным организациям кредиты без обеспечения на срок не более 6 месяцев;

• снижены минимальные рейтинги ценных бумаг, которые могут быть использованы в качестве залога при операциях с Банком России;

• принято решение о снижении с 15 октября 2008 г. нормативов обязательных резервов по каждой категории резервируемых обязательств до 0,5%;

• разрешено использовать часть средств Фонда национального благосостояния на поддержку отечественного банковского сектора в условиях мирового финансового кризиса. Средства будут размещены в государственной корпорации «Банк развития и внешнеэкономической деятельности (Внешэкономбанк)» на депозиты сроком до 31 декабря 2019 г. включительно на общую сумму до 450 млрд руб. с целью выдачи субординированных кредитов банковской системе;

• Центральный банк Российской Федерации выдает Сбербанку России субординированный кредит на сумму 500 млрд рублей.

Меры по предоставлению гарантий и компенсации убытков:

• банкам и нефинансовым организациям предоставлена возможность получения кредитов в Банке развития (Внешэкономбанке), предназначенных для погашения и обслуживания иностранных кредитов и займов на общую сумму до 50 млрд дол. По оценкам, именно такой объем внешнего долга необходимо будет рефинансировать до конца года российским заемщикам. Источником средств для предоставления Внешэкономбанком кредитов организациям будут депозиты Банка России;

• Банку России предоставлено право компенсировать банкам часть убытков, возникших у них в результате кредитования кредитных организаций, у которых была отозвана лицензия на осуществление банковских операций.

Предпринятые меры позволят сохранить стабильность банковской системы. Это не означает, что каждому банку гарантировано безоблачное будущее – в условиях мирового финансового кризиса такое невозможно.

Некоторые последствия финансового кризиса налицо уже сейчас, а с некоторыми России еще только предстоит столкнуться.

Заключение

Банковская система – одно из высших достижений экономической цивилизации, которую изобрел и построил человек. Она представляет собой инструмент, с помощью которого, воздействуя через деньги, валюту, регулирует структуру, поддерживает стабильное функционирование денежного обращения и всей экономики в целом.

Банковская система существует только тогда, когда в стране имеется достаточное количество банков, кредитных учреждений и организаций, которые выполняют некоторые банковские операции. Банковская система входит в большую экономическую систему страны. Банковская система активно воздействует на состояние всех секторов экономики, поэтому находится под непосредственным государственным контролем. Регулирование банковской системы производится в cooтветствии с ежегодно утверждаемой единой государственной денежно-кредитной политикой и государственным бюджетом.

На общее состояние банковской системы оказывают воздействие следующие факторы: уровень капитализации банков, наличие внутренней ресурсной базы, использование кредита в реальном секторе экономики, высокая зависимость банков от финансового состояния клиентов, банковский менеджмент, наличие системы обязательного страхования вкладов, система реструктуризации банков, система банковского надзора со стороны государства.

Банковская система Российской Федерации начала создаваться гораздо позже, нежели в странах Запада, и в своем развитии прошла несколько этапов.

Центральный банк — это банк банков, орган денежно-кредитного и валютного регулирования. Основными задачами и функциями ЦБ являются осуществление регулирования: денежного оборота, включая наличный (кассовый) и безналичный (платежно-расчетный) оборот, а также оборот иностранной валюты; кредитных организаций; кредитного рынка.

ЦБ является единым эмиссионным центром. Он осуществляет эмиссионное регулирование, выпуск и изъятие банкнот из обращения, кассовое обслуживание кредитных организаций.

Коммерческие банки — составное звено банковской системы. Они осуществляют активные и пассивные операции и оказывают комплекс услуг клиентам - юридическим и физическим лицам. Несмотря на бурное развитие коммерческих банков за последние годы, их численность еще далеко не достаточна. По плотности банков Россия значительно уступает развитым зарубежным странам.

В связи с острым экономическим и финансовым кризисом в нашей стране положение подавляющего большинства коммерческих банков было и остается крайне тяжелым. Многие банки осуществляют экспансию на рынке государственных краткосрочных обязательств, которые в настоящее время являются самыми надежными финансовыми инструментами. Наибольший удельный вес в активных банковских операциях занимают операции по кредитованию. Кредитный механизм носит коммерческий характер и в большей степени зависит от экономических нормативов, устанавливаемых Центральным банком.

От качественного и количественного роста банковского сектора в огромной степени зависит выход нашей страны из экономического кризиса. Несмотря на обремененность многочисленными проблемами, современные российские банки уже сложились в мощную экономическую силу. Для повышения их роли в экономике и способности перераспределять финансовые ресурсы в интересах всего народного хозяйства необходимо укреплять финансовую базу банковского сектора и существенно улучшить законодательные условия в банковской деятельности.

Список использованной литературы

1. ФЗ РФ «О банках и банковской деятельности» от 2 декабря 1990г. (в последней редакции)

2. ФЗ РФ «О Центральном банке Российской Федерации» (Банке России)» от 10 июля 2002г.

3. Гражданский кодекс РФ.ЧI, II. – М.:1996г.

4. Банковское дело / Под ред. В.И. Колесникова, Л.П. Кроливецкой. – М.: Финансы и статистика, 2003. – 536 с.

5. Бабич А.М., Павлова Л.Н. Финансы. Денежное обращение. Кредит: Учебник для вузов – М.: ЮНИТИ - ДАНА, 2002г.

6. Банки и банковские операции: Учебник. / Под ред. Е.Ф. Жукова. – М.: Банки и биржи, ЮНИТИ, 2003. – 475 с.

7. Г. Гибков. Российские коммерческие банки // Международная жизнь, 2007 № 8, с.144.

8. Завражевский В.Н. Сегодня и завтра российской банковской и кредитной системы. // ВЭ № 11, с.54. 2007г.

9. Шихахмедов Р.Г. Элементы банковской системы и их сущностная характеристика. // Финансы и кредит. – 2005 – №31. с 38–47.

10.Общая экономическая теория. Политэкономия, /Под ред. В.И.Видяпина, Г.П.Журавлевой. – М.: ПРОМО-МЕДИА, 2006г.

11.Райзберг Б.А. Рыночная экономика: Учебник. – М.:, 2005г.

13. Деньги. Кредит. Банки. Учебник для вузов / Е.Ф. Жуков, Л.М. Максимова, А.В. Песникова и др.; Под ред. академ РАЕН Ф.Ж. Жукова. – М.: ЮНИТИ – ДАНА, 2004. – 600 с.

14. Саркисянц А.К. Текущие тенденции развития российского кредитного сектора.// ВЭ № 9, 2008г.

15. Финансы, денежное обращение и кредит. Учебник для вузов /Под ред. Проф.Г.Б.Поляка. М.: ЮНИТИ - ДАНА, 2004г.

16. Финансы и кредит. Учебное пособие /Под ред. Т.М.Трускова, Л.В.Трускова. – М.: Маркетинг, 2004г.

17. Сайт www. minfin.ru.